Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32043 nr. 10 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32043 nr. 10 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 11 oktober 2010

Op 7 juli jl. heeft de Europese Commissie een Groenboek pensioenen1 aan de lidstaten gezonden, met het verzoek uiterlijk 15 november hun reacties aan de Commissie te zenden.

Hierbij zend ik u de Nederlandse reactie, zoals het kabinet voornemens is om aan de Europese Commissie te zenden. Over deze reactie is overlegd met sociale partners, pensioenkoepels, DNB en AFM.

Uw Kamer heeft aangegeven de reactie te willen betrekken bij het eind oktober 2010 geplande algemeen overleg over pensioenonderwerpen.

Ter algemene toelichting merk ik het volgende op.

In mijn brief van 2 april 2010 in reactie op de motie-Omtzigt (Kamerstukken II 2009/2010, 31 990, nr. 14), heb ik het Groenboek reeds aangekondigd. In die brief heb ik mijn verwachting uitgesproken dat de Commissie in het Groenboek mogelijk zaken als Europese initiatieven (open methode van coördinatie, dan wel regelgeving) of Richtlijn 2003/41/EG betreffende de werkzaamheden van en het toezicht op instellingen voor bedrijfspensioenvoorziening, opnieuw aan de orde zou kunnen stellen. Ik constateer dat dit inderdaad het geval is.

Met de reactie wil Nederland een constructieve bijdrage leveren aan het Europese pensioendebat, echter niet zonder overeind te houden dat de lidstaten gaan over de inrichting van de nationale pensioenstelsels. Uiteindelijk bepalen sociale partners deze keuzen in pensioenregelingen, op bedrijfstak-, beroeps- of bedrijfsniveau. Ondanks de Europa brede uitdagingen waarvoor de diverse pensioenstelsels staan (demografische ontwikkeling, financieel-economische crisis), is het aan lidstaten om daarop een adequate beleidsinzet te formuleren, die leidt tot houdbare en adequate pensioenen, onder de voorwaarde van houdbare overheidsfinanciën. Er moet ruimte blijven voor de specifieke kenmerken van het Nederlandse pensioenstelsel, gebaseerd op drie pijlers en op omslag naast kapitaaldekking, en waarvan de verplichtstelling een belangrijk onderdeel uitmaakt.

Een inhoudelijk identieke brief is vandaag door mij verzonden aan de voorzitter van de Eerste Kamer.

De minister van Sociale Zaken en Werkgelegenheid,

J. P. H. Donner

Nederland verwelkomt het Groenboek pensioenen van de Europese Commissie van 7 juli 2010 als een belangrijke bijdrage aan de Europa brede discussie over de toekomst van de pensioenstelsels. De huidige economische omstandigheden en de voortschrijdende vergrijzing van de samenleving hebben pensioenen als prominent onderwerp op de agenda van veel EU-lidstaten geplaatst. Tegen die achtergrond komt het Groenboek op een moment dat de lidstaten belangrijke keuzen moeten maken.

Het is wenselijk ook op Europees niveau de pensioenen nader te bezien. Hoe verschillend de pensioenstelsels in de Europese lidstaten ook mogen zijn, zij hebben een centraal punt gemeen: het cruciale belang van de houdbaarheid en betaalbaarheid van pensioenen. De economieën van de lidstaten zijn, vooral in de eurozone, onderling gerelateerd. Daarom is het gewenst dat de verschillende lidstaten en de EU de noodzakelijke maatregelen treffen om te garanderen dat die houdbaarheid en betaalbaarheid ook in de toekomst gegarandeerd blijven. Dit is ook nodig vanuit het oogpunt van houdbare overheidsfinanciën. De Europese lidstaten hebben hierin zowel een eigen, als – door de muntunie – een duidelijk gemeenschappelijk belang. Voor Nederland, met zijn grote pensioenkapitaal (€ 768 mld) weegt financiële stabiliteit extra zwaar. Tegen deze achtergrond wil Nederland dan ook graag actief participeren in deze discussie en is het ook bereid zijn expertise terzake ter beschikking te stellen.

Het Groenboek behandelt tal van elementen van het pensioendossier:

• Het zeker stellen van adequate pensioenen (ook in het licht van de huidige crisis), zowel op korte als op langere termijn

• Een juiste balans tussen werk en pensioen en bevordering van langer doorwerken

• Het meer transparant maken van pensioenen, zodat burgers een weloverwogen besluit kunnen nemen over de oudedagsvoorziening

• Het wegnemen van obstakels voor werknemers die in verschillende EU-lidstaten werken, alsmede voor een interne markt van pensioenproducten.

De Commissie heeft met deze brede aanpak wat Nederland betreft in het Groenboek de juiste invalshoek gekozen. Dat geldt niet alleen voor het doel, adequate, zekere en houdbare pensioenen, maar ook voor de uitgangspunten van de discussie: dat de lidstaten zelf verantwoordelijk zijn voor de inrichting van hun pensioenstelsel, dat pensioenen toegankelijk en adequaat moeten zijn, maar dat er tegelijkertijd geen Europese normen moeten komen over het minimaal wenselijk niveau van pensioen.

Het Groenboek schetst een aantal uitdagingen waarvoor de Europese lidstaten op pensioengebied staan. Voor het goede begrip van de situatie waarin wij verkeren, is het goed te beseffen dat er drie kernfactoren zijn die de soliditeit en houdbaarheid van onze pensioenstelsels op termijn kunnen uithollen:

• De demografische ontwikkeling, de vergrijzing, is al bekend: er is een groeiend aantal ouderen en een slinkend aantal jongeren. Europabreed begint de werkzame bevolking te krimpen Een steeds kleiner aantal mensen moet voor een relatief groeiend aantal anderen de kosten van zorg, zekerheid en pensioenen verdienen.

• Dat wordt gecompliceerd door de ontwikkeling dat het werkzaam leven van mensen korter is geworden en hun levensverwachting omhoog gaat. In veel lidstaten stijgt deze laatste sterk: in Nederland in tien jaar tijd met twee jaar.

• Tenslotte kan ook de onrust op de kapitaalmarkten de houdbaarheid van het pensioenstelsel uithollen. Dit probleem raakt uiteraard het kapitaalgedekte deel van de aanvullende pensioenen, maar ook de houdbaarheid van publieke financiën en daarmee de financiering van de publieke pensioenen.

Alle pensioenstelsels hebben met deze ontwikkelingen te maken. In welke mate hangt af van nationale beleidskeuzes omtrent de inrichting van het pensioenstelsel. Er bestaan binnen Europa grote verschillen: de verdeling van het pensioeninkomen over eerste, tweede en derde pijler, omslag- versus kapitaaldekking, de verantwoordelijkheidsverdeling tussen overheid, sociale partners en individuele burgers, en ook het sociaal en arbeidsrecht en de fiscale regelgeving lopen tussen lidstaten enorm uiteen. Datzelfde geldt voor de mate van vergrijzing, de groei van de levensverwachting en de impact van de economische crisis. Ook voor het Nederlandse pensioenstelsel zullen deze ontwikkelingen gevolgen hebben. Het nieuwe kabinet zal besluiten op welke wijze het pensioenstelsel zal worden hervormd (PM mocht het nieuwe kabinet vóór verzending van de kabinetsreactie naar de Europese Commissie duidelijkheid hebben gegeven over de beoogde wijze van hervorming van het pensioenstelsel, dan zal hierover een passage aan deze kabinetsreactie worden toegevoegd).

Het leeuwendeel van de acties tot vergroting van de houdbaarheid zal dan ook op nationaal niveau moeten plaatsvinden om recht te doen aan de bestaande diversiteit aan pensioenstelsels. Voor Nederland zijn in dat verband de volgende punten van essentieel belang:

• Een goede mix tussen verschillende pijlers is cruciaal voor een houdbaar en toereikend pensioen. Bij de beoordeling wat houdbaar en toereikend is, dient de nadruk niet alleen te liggen op het publieke deel van het pensioen, maar dienen alle pijlers in beschouwing te genomen worden. Om die reden wijst Nederland suggesties van Europese afspraken over wat onder een adequaat pensioeninkomen zou moeten worden verstaan dan ook op voorhand af. De uiteindelijke consequentie van dergelijke afspraken zou immers kunnen zijn dat de pensioenen in een deel van de lidstaten als te hoog, in een ander deel als te laag zouden worden gekarakteriseerd. Dat zou geen recht doen aan de grote onderlinge verscheidenheid. Ook wat de houdbaarheid betreft, is een mix tussen verschillende pijlers gunstig. Te veel nadruk op kapitaaldekking maakt gevoelig voor inflatie, te veel omslagfinanciering maakt erg gevoelig voor demografische ontwikkeling.

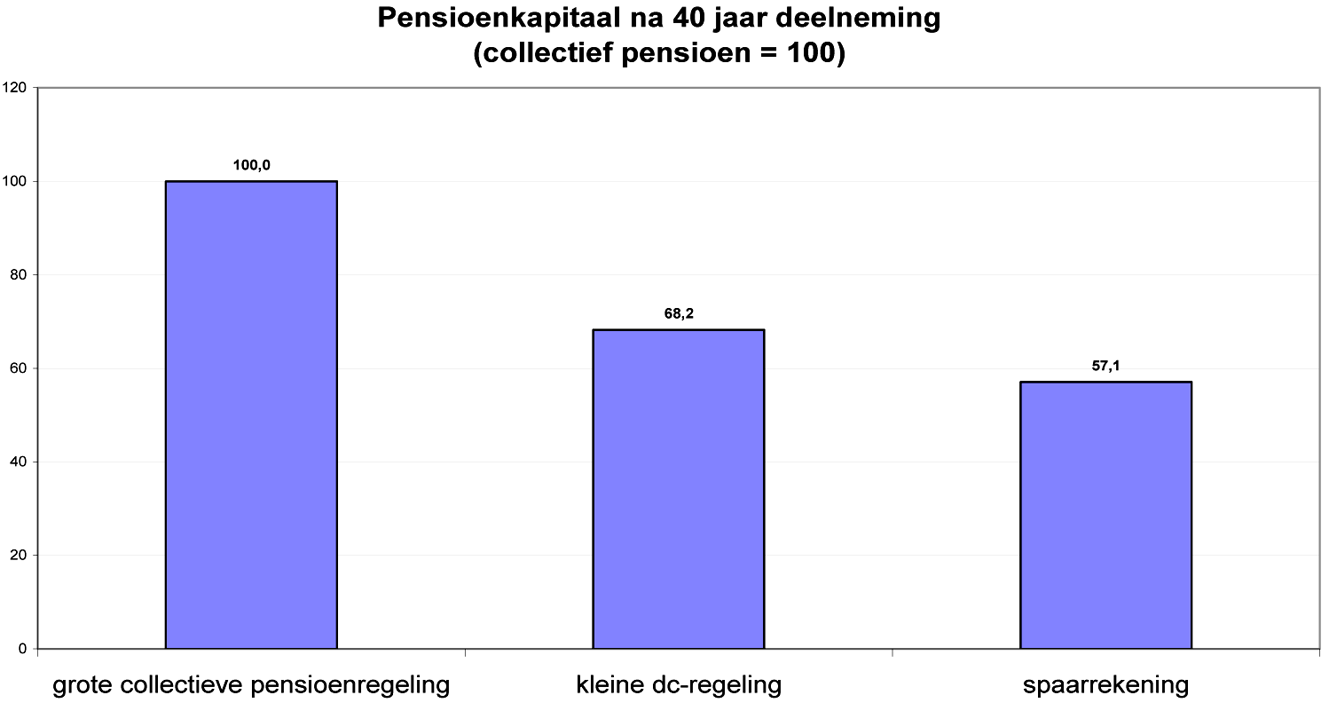

• Deelnemers zijn gebaat bij een collectief en solidair pensioen. In Nederland is daarom gekozen voor een collectief en solidair systeem in de tweede pijler als aanvulling op de eerste pijler. Dit beschermt deelnemers tegen eigen kortzichtigheid en het maakt solidariteit tussen generaties mogelijk. Bovendien kunnen collectiviteiten de uitvoeringskosten laag houden. Bij gelijke inleg kan bij grote collectieven het pensioenkapitaal tientallen procenten hoger uitkomen dan bij individuele dc-regelingen of sparen op de bank. Bij deze vergelijking past wel de kanttekening dat beleggen naast een hoger verwacht rendement ook meer risico oplevert dan sparen (zie figuur 1).

Figuur 1: Invloed van collectiviteit op pensioenuitkomst

• Handhaving van de mogelijkheid tot verplichtstelling. Collectiviteit en solidariteit is beter te organiseren met een systeem van verplichting. Nederland is voorstander van verbetering van de werking van de interne markt, maar het bevorderen van concurrentie tussen pensioeninstellingen mag naar de mening van Nederland niet ondergeschikt gemaakt worden aan het systeem van verplichtingstelling.

Erkenning van verscheidenheid is wat Nederland betreft cruciaal, indien wij in Europa verdere voortgang willen boeken. Europa heeft – geheel in lijn met het principe van de subsidiariteit – ook op een aantal andere terreinen een uitdrukkelijke rol:

• Het gemeenschappelijke belang van houdbare pensioenstelsels en financiële stabiliteit.

• Grensoverschrijdende activiteiten: mobiliteit van werknemers en instellingen.

Ad a Gemeenschappelijk belang bij houdbaar stelsel en financiële stabiliteit

Het Groenboek stelt, en dat kan Nederland volledig onderschrijven, primair dat pensioenen houdbaar en toereikend moeten zijn. Daarbij gaat de houdbaarheid vooraf aan de toereikendheid. Immers, een deugdelijk pensioen kan alleen maar bestaan op basis van een solide financiering.

• Voor Nederland is de financiële houdbaarheid van zowel overheidsfinanciën als pensioenstelsels in Europa als verreweg de meest belangrijke van de hier aangeroerde thema’s. Onder financieel houdbaar in dit verband moet worden verstaan dat de overheidsfinanciën en pensioenstelsels zodanig zijn ingericht dat er een reële inschatting is van de voorziene inkomsten en uitgaven van het pensioensysteem en dat op voorhand duidelijk is dat de pensioenambities kunnen worden waargemaakt. Desalniettemin dient er ruimte te zijn om financiële tegenvallers op te vangen en de uitkeringen zonodig aan te passen.

• Houdbaarheid is een uitdaging voor zowel omslag- als kapitaaldekkingssystemen. In omslagsystemen is er onzekerheid over de bereidheid van toekomstige generaties om de kosten van de vergrijzing en de langere levensduur te betalen. In kapitaaldekkingssystemen is er sprake van onzekerheid over het rendement op beleggingen en de ontwikkeling van lonen en prijzen. Ten aanzien van houdbaarheid is er wel een belangrijk verschil: in omslagstelsels kunnen ontwikkelingen lang vooruit geschoven worden, terwijl deze in kapitaaldekkingssystemen, althans voor zover deze een defined benefit karakter hebben, direct in de financiering manifest worden. De uitdaging van de houdbaarheid van pensioenstelsels is in beide systemen dan ook anders van aard.

• De open coördinatiemethode (OMC) is een geschikt instrument om lidstaten in staat te stellen van elkaar te leren van de bestaande overeenkomsten en verschillen.

Houdbaarheid in de eerste pijler (omslagstelsels)

Publieke basispensioenregelingen (de eerste pijler) worden op omslagbasis (uit premies dan wel uit de begroting) gefinancierd. Houdbaarheid vereist dat dit ook in de toekomst gepaard gaat met een stabiele lastendruk. Voorkomen moet worden dat geschetste ontwikkelingen ertoe leiden dat toekomstige generaties met buitensporige lastenverhogingen zullen worden geconfronteerd. Dat risico is bij omslagstelsels aanwezig, omdat men voor de financiering alleen kijkt naar de verplichtingen in enig jaar. Toekomstige stijgingen van de kosten blijven in beginsel buiten beeld.

De afspraken die in het kader van het Stabiliteits- en Groeipact (SGP) zijn gemaakt over de maximale omvang van het begrotingstekort (uit het verdrag van Maastricht) in de lidstaten zijn dan ook direct relevant voor de houdbaarheid van pensioenvoorziening in Europa. Onder invloed van de financieel-economische crisis en de stijgende levensverwachting is de houdbaarheid de afgelopen jaren verslechterd. De houdbaarheidsstudie van de Commissie uit september 2009 laat zien dat ook op middellange en lange termijn de financiële houdbaarheid van veel landen zich op een kritiek pad bevindt.

• Nederland is voorstander van aanscherping van het SGP, door meer aandacht voor schuld en houdbaarheid binnen het pact en door bestaande regels scherper te kunnen handhaven. Begin- en eindpunt van de discussie voor Nederland is dat ieder land zelf verantwoordelijk is voor houdbare overheidsfinanciën. Dat uitgangspunt vertaalt zich logischerwijs ook naar de financiering van het eigen pensioensysteem; het kan niet zo zijn dat de ene lidstaat het systeem van de andere direct of indirect subsidieert.

• Om de houdbaarheid van de eerste pijler te versterken zet Nederland onder meer in op verhoging van de arbeidsparticipatie, verhoging van de pensioenleeftijd, stimuleren van langer doorwerken en duurzame inzetbaarheid van (ook) oudere werknemers.

Houdbaarheid in de tweede pijler (kapitaaldekkingsstelsels)

Nederland kent – anders dan de meeste andere lidstaten – een relatief omvangrijke tweede pijler. Het vermogen dat beschikbaar is voor het pensioen bedraagt meer dan 110% van het BBP en ruwweg de helft van het pensioeninkomen is afkomstig uit aanvullende pensioenen.

Landen met kapitaalgedekte pensioenen zijn relatief goed voorbereid op de vergrijzing. Werknemers sparen dan individueel of – zoals in Nederland – collectief voor hun pensioen, waardoor er een aanzienlijk vermogen beschikbaar voor generaties die met pensioen gaan. De houdbaarheidsproblematiek in deze stelsels hangt vooral samen met onverwachte stijgingen in de levensverwachting, onzekerheden omtrent lonen en inflatie en schokken op financiële markten. Net als bij omslagstelsels kunnen de onzekerheden op lange termijn heel groot zijn.

Lange tijd is pensioen beschouwd als een gegarandeerde voorziening. In de afgelopen jaren is in Nederland het besef gegroeid dat het onder de huidige omstandigheden – de lage rente, de grote volatiliteit op financiële markten – niet meer mogelijk is om mensen een pensioen in het vooruitzicht te stellen dat onder alle omstandigheden is gegarandeerd. Niet alleen zijn de onzekerheden groter dan voorheen, ook het draagvlak om risico’s op te vangen erodeert.

• Door de toenemende vergrijzing wordt de groep actieve werknemers gestaag kleiner ten opzichte van de groep gepensioneerden. De eventuele premieverhogingen die nodig zijn voor het opvangen van schokken zullen daarom steeds hoger uitvallen.

• Daarbij komt dat premieverhogingen door toenemende concurrentie op productmarkten steeds grotere negatieve gevolgen hebben op de concurrentiepositie en de werkgelegenheid. In Nederland wordt algemeen aangenomen dat het niveau van de pensioenpremies voor de aanvullende pensioenen, die ca. 15% van het bruto loon bedragen, hun natuurlijke maximum hebben bereikt.

In Nederland zijn zowel kabinet als sociale partners tot de conclusie gekomen dat volledige zekerheid nooit geboden kan worden en dat men op zoek moet naar flexibele vormen van risicodeling. Dit inzicht heeft bij sociale partners ook zijn neerslag gevonden in het pensioenakkoord (zie kader).

PENSIOENAKKOORD

De sociale partners zijn zich bewust van hun verantwoordelijkheid en hebben op 4 juni 2010 een akkoord gesloten om de problemen aan te pakken. Kern daarvan is de afspraak dat de aanvullende pensioenen meer met de financiële markten en de levensverwachting mee zullen bewegen. Flexibiliteit en keuzevrijheid staan daarbij voorop.

De belangrijkste afspraken respectievelijk voorstellen zijn:

• de AOW-leeftijd wordt verhoogd naar 66 jaar in 2020 en vervolgens om de vijf jaar vastgesteld afhankelijk van de levensverwachting;

• premiestabilisatie: de stijging van de pensioenpremies wordt een halt toegeroepen; pensioenambities in de toekomst moeten vallen binnen de thans bestaande premieruimte;

• de financiële positie van het pensioenfonds wordt bepalend voor de hoogte van de pensioenen;

• werknemers die direct op hun 65e willen stoppen met werken, kunnen dat, maar krijgen dan wel een korting op de AOW-uitkering. Langer doorwerken leidt dan tot een verhoging van de uitkering.

• er komt een gezamenlijk plan om de positie van oudere werknemers op de arbeidsmarkt te verbeteren.

Zekerheid, maar geen garanties

In het Groenboek wijst de Europese Commissie op het belang van zekerheid. Het is in dit verband belangrijk om onderscheid te maken tussen verschillende vormen van zekerheid:

• De zekerheid dat men na pensionering niet terugvalt in armoede. Deze zekerheid wordt in Nederland verschaft door het basispensioen van overheidswege, dat netto hoger ligt dan het sociaal minimum.

• De zekerheid dat men – bovenop het basispensioen van overheidswege – pensioen opbouwt teneinde de levensstandaard na pensionering in zekere mate te continueren. Deze zekerheid wordt in Nederland verschaft door een robuust stelsel van aanvullende pensioenen op basis van kapitaaldekking, collectiviteit en solidariteit.

• De zekerheid dat een pensioentoezegging volledig is gegarandeerd (met een hoge procentuele waarschijnlijkheid), die onder meer gerealiseerd kan worden door garanties van de achterliggende werkgever en door solvabiliteitsbuffers ter zekerstelling van de pensioenverplichtingen.

Met de hervormingen van het Nederlandse pensioenstelsel blijven de eerste twee vormen van zekerheid volledig overeind. De derde vorm van zekerheid kan, beoordeeld tegen de achtergrond van de genoemde ontwikkelingen, niet volledig gegeven worden. Zo zouden veel hogere buffers nodig zijn dan tot nu toe gedacht. Dat heeft de volgende implicaties:

• De extra premiestijgingen die nodig zijn om de hoge buffers op te bouwen om een hoge mate van zekerheid te garanderen zijn zeer substantieel en veroorzaken mogelijk een verschuiving naar individuele defined contributionregelingen. Een ruwe becijfering leert dat het toepassen van hoge buffereisen die voor verzekeraars gelden, op Nederlandse pensioenfondsen een verhoging van de buffers vereist van 10% van het BBP ten opzichte van de huidige wettelijke buffers. Als pensioenfondsen er 10 jaar over mogen doen om deze buffers op te bouwen, moet de premie 10 jaar lang 30% boven het huidige niveau van 15% van het brutoloon liggen, dat algemeen al als hoog wordt beschouwd. Bij dergelijke premiestijgingen zullen werkgevers zich mogelijk terugtrekken uit de collectieve pensioenvoorziening van werknemers, zodat er een verschuiving kan optreden naar individuele defined contributionregelingen. Deze worden gekenmerkt door hogere risico’s en veel hoge uitvoeringskosten. Het overladen van pensioen met zekerheid zal zo tot lagere pensioenresultaten voor deelnemers en gepensioneerden leiden.

Ook andere methoden om een hogere mate van zekerheid te bereiken, zoals sponsorgaranties, kennen als bezwaar dat zij de pensioenkosten verhogen.

• Meer dan nu zullen pensioenen moeten meebewegen met ontwikkelingen op financiële markten en met de levensverwachting. Dat betekent minder garanties en meer flexibele risicodeling. Een aanvullend pensioen dat automatisch mee veert met lange termijnontwikkelingen op financiële markten en demografie is ook dan nog een stevige aanvulling op de publieke eerste pijler. In de komende decennia zal het belang van de tweede pijler – mede door druk op de eerste pijler vanuit het SGP – aanzienlijk blijven. Andere landen zullen dan, net als Nederland nu, te maken krijgen met schommelingen op financiële markten die niet gemakkelijk meer op te vangen zijn. Meer flexibele risicodeling betekent zeker dat er meer risico bij deelnemers en gepensioneerden terecht komt. In Nederland is de inkomenspositie van ouderen in het algemeen goed. De armoede is laag en het besteedbaar inkomen is, mede dankzij de evenwichtige mix van drie pijlers, over het algemeen gunstig in vergelijking met andere bevolkingsgroepen. Er zijn zelfs signalen dat ouderen op termijn de rijkste bevolkingsgroep van ons land zullen vormen.

• Het Europese regelgevend kader op het terrein van pensioenen dient deze flexibele vormen van risicodeling te ondersteunen. In Nederland zijn sociale partners verantwoordelijk voor het maken van pensioenafspraken. Een Europees regelgevend kader zou voldoende ruimte moeten bevatten voor lidstaten om zelf te kiezen hoe de risico’s uit hoofde van de pensioenregelingen worden gedeeld.

Ad b Grensoverschrijdende activiteiten: mobiliteit van werknemers en instellingen

Twee belangrijke thema’s in het Groenboek zijn de relatie tussen pensioenen en de grensoverschrijdende mobiliteit van werknemers en grensoverschrijdende pensioeninstellingen.

Mobiliteit van werknemers

Het Groenboek gaat ervan uit dat beperkingen uit hoofde van nationale regels t.a.v. pensioenen een probleem kunnen vormen voor werknemers die gedurende hun loopbaan in meerdere lidstaten werkzaam zijn en dat het gewenst is eventuele belemmeringen voor het vrij verkeer van werknemers weg te nemen. Het Groenboek suggereert terecht de noodzaak tot verbetering van het inzicht van migrerende werknemers in de door hen opgebouwde pensioenrechten.

• Een tracking service, zoals door de Europese Commissie voorgesteld, zou in een belangrijke behoefte kunnen voorzien. Daarmee zouden mobiele werknemers snel tegen lage kosten inzicht kunnen krijgen in waar zij in de loop van hun arbeidzame leven rechten hebben opgebouwd.

Verschillen in aanvullende pensioensystemen hoeven op zichzelf ook niet te leiden tot belemmeringen van arbeidsmobiliteit. Aanvullend pensioen is uitgesteld loon. Zolang dat behouden blijft, wordt de prikkel om elders te gaan werken niet aangetast. Het is voor arbeidsmobiliteit minder relevant of de rechten al dan niet worden overgedragen.

• Uitgangspunt is voor Nederland dat een migrerende werknemer pensioenrechten opbouwt in alle lidstaten waar hij werkt. Mobiliteit mag ook niet leiden tot verlies aan rechten. In de eerste pijler wordt dit geregeld via het systeem van het coördinatiemechanisme van Verordening 884/2004.

• Voor een recht op internationale waardeoverdracht geldt voor Nederland als belangrijke voorwaarde dat voorkomen wordt dat grensoverschrijdende arbeidsmobiliteit de solidariteit van nationale stelsels uitholt. Nederland is er niet van overtuigd dat een recht op internationale waardeoverdracht binnen deze randvoorwaarden mogelijk is.

• In plaats van allesomvattende oplossingen voor migrerende werknemers verdient het aanbeveling om praktische oplossingen te zoeken voor problemen (verlies van rechten) daar waar deze zich voordoen. Voor Nederland is het ook denkbaar dat bilateraal oplossingen worden gezocht voor problemen op het terrein van internationaal mobiele arbeid. Ook mag niet vergeten worden dat ook het bedrijfsleven zelf goed in staat moet worden geacht voor migrerende werknemers passende regelingen te treffen.

Grensoverschrijdende activiteiten pensioeninstellingen

Het vrije verkeer van diensten en kapitaal betreft vanzelfsprekend ook pensioeninstellingen. In het Groenboek wordt gesteld dat de grensoverschrijdende activiteiten nog altijd op hindernissen stuiten. Hierdoor zou niet alle efficiëntiewinst, schaalvoordelen en concurrentie worden geboekt, hetgeen de kosten van de pensioenen verhoogt en de keuzemogelijkheden van de consument zou beperken.

• Nederland is van mening dat de minimumvoorwaarden die in verband met grensoverschrijdende activiteiten worden gesteld op dit moment voldoende zijn voor de grensoverschrijdende activiteiten van pensioeninstellingen. De minimumeisen laten ruimte voor verscheidenheid aan prudentiële eisen tussen lidstaten. Er zijn thans geen signalen dat deze verschillen op grote schaal leiden tot arbitrage. Dat er weinig grensoverschrijdende activiteiten van de grond lijken te komen, komt naar het Nederlandse oordeel niet voort uit tekortkomingen in de bestaande IORP-richtlijn, maar door een slechts beperkte behoefte aan grensoverschrijdende uitvoering (voornamelijk bij multinationals).

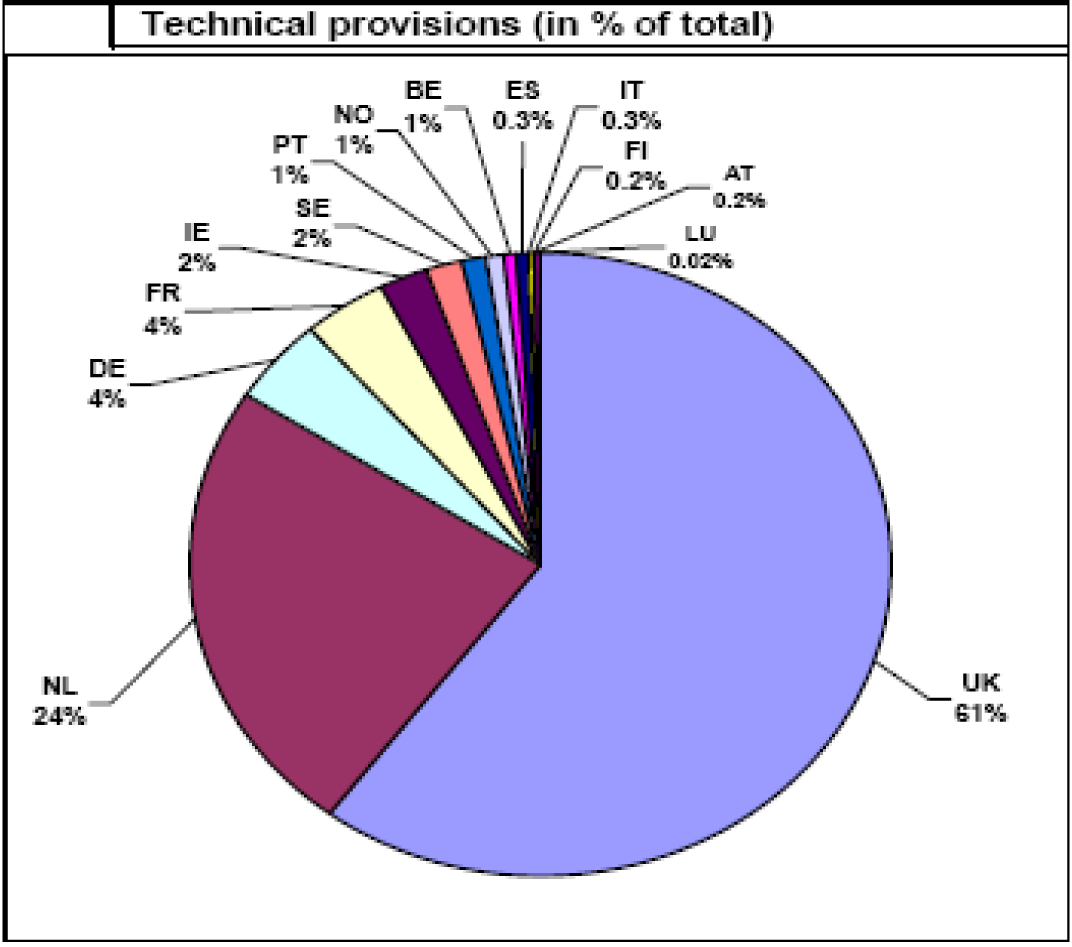

• Wel zouden die eisen naar het Nederlandse oordeel binnen Europa een bredere werking kunnen krijgen. Zolang meer dan 80% van het kapitaal van IORP pensioeninstellingen is geconcentreerd in twee lidstaten, waaronder Nederland, leidt geen enkele wijziging van de IORP-richtlijn tot een betere werking van de interne markt en is het risico op disproportionele effecten voor enkele lidstaten groot.

• Ook zouden begrippen uit de richtlijn op een aantal specifieke punten kunnen worden verduidelijkt. CEIOPS heeft een aantal punten benoemd die grensoverschrijdende pensioenactiviteiten bemoeilijken doordat lidstaten deze begrippen verschillend uitleggen. Ook is duidelijker onderscheid wenselijk tussen sociaal en arbeidsrecht enerzijds en prudentieel recht anderzijds.

• De buffereisen van Solvency II, die voor verzekeraars gelden, zijn niet geschikt voor pensioenfondsen. Pensioenfondsen voeren een product uit dat vanwege de vele solidariteitskenmerken niet goed te vergelijken is met verzekeringsproducten, onder meer vanwege de ingebouwde solidariteit en de sturingsmogelijkheden die pensioenfondsen hebben. Om die reden zijn dezelfde zekerheidseisen als verzekeraars niet noodzakelijk. Bovendien zou een dergelijke verzwaring betekenen dat de premies zouden moeten stijgen hetgeen financieel niet haalbaar is en in Nederland grote negatieve macro-economische gevolgen zal hebben. Omdat een belangrijk deel van het IORP-vermogen in de Europese Unie is geconcentreerd in Nederland en het Verenigd Koninkrijk, zouden dergelijke verzwaringen bovendien disproportioneel uitwerken.

• Andere elementen uit Solvency II zijn in beginsel wel toepasbaar op pensioenfondsen. Het gaat dan om risicogebaseerd toezicht, marktwaardering en transparantie. Nederland heeft inmiddels enkele jaren ervaring met een financieel toetsingskader voor aanvullende buffers, die uitgaan boven de minima die uit de richtlijn voortvloeien. Dit kader is risicogebaseerd en maakt gebruik van marktwaardering.

Nederland is graag bereid de eigen ervaringen met het financieel toetsingskader met de Commissie te delen. Recent is dit financieel toetsingskader, mede naar aanleiding van de financiële crisis, geëvalueerd. Naast sterke kanten zijn een aantal dilemma’s naar voren gekomen die gepaard gaan met toepassing van marktwaardebenadering op pensioenen.

Zoals uit het vorenstaande moge blijken herkent Nederland in het Groenboek veel van zijn eigen uitgangspunten. De invalshoek die de Europese Commissie heeft gekozen met als primaire doelstelling de houdbaarheid, zekerheid en de betaalbaarheid van de pensioenen is ook de invalshoek die Nederland kiest. De lidstaten zelf zijn – en blijven – verantwoordelijk voor de inrichting van hun pensioenstelsel en voor de toegankelijkheid en toereikendheid van pensioenen. Ook voor Nederland staat dit voorop. Uiteraard erkent Nederland daarbij dat op EU-niveau het SGP in relatie tot nationale pensioenstelsels een grote rol speelt.

Een en ander neemt niet weg dat een aantal vragen van de Commissie een zekere spanning lijken te indiceren. Enerzijds erkent de Commissie in het Groenboek dat de lidstaten volledig kunnen blijven beslissen over de inrichting van hun pensioenstelsel. Anderzijds lijkt er op een aantal punten een onmiskenbare ambitie te zijn tot meer coördinatie op Europees niveau. Ook is er naar de mening van Nederland sprake van een spanning tussen de doelstellingen van een houdbaar en adequaat pensioen, die vereisen dat er ruimte is voor collectieve en solidaire pensioenregelingen met flexibele vormen van risicodeling, en het onverkort van toepassing verklaren van meer concurrentie tussen pensioeninstellingen op basis van voorwaarden die ook voor commerciële verzekeraars van toepassing zijn. Een adequaat en houdbaar pensioen en meer concurrentie liggen niet automatisch in elkaars verlengde. In de beantwoording hierna worden deze thema’s verder uitgewerkt.

Nederland is bereid om intensief en inventief mee te doen aan een open discussie. Nieuwe ideeën moeten niet op voorhand worden afgewezen omdat ze op het eerste oog niet passen binnen bestaande kaders. Nederland zal zijn ervaring en expertise graag inzetten om de pensioenen in Europa houdbaar en betaalbaar te houden.

Beantwoording specifieke vragen

1

Hoe kan de EU lidstaten ondersteunen om de adequaatheid van pensioenstelsel te versterken? Moet de EU het zoeken in een betere definitie van wat een adequaat pensioeninkomen dient in te houden?

De open methode van coördinatie past goed bij de diversiteit van pensioenstelsels in de lidstaten. Via deze methode faciliteert de EU lidstaten om best practices uit te wisselen en van elkaar te leren. Lidstaten moeten zelf bepalen wat een toereikend pensioen is.

De meerwaarde van Europa is om de verantwoordelijkheid en keuzen van lidstaten te ondersteunen via de open methode van coördinatie. Deze sluit aan bij de diversiteit aan pensioenstelsels in de lidstaten, en is daarmee een geschikt instrument om binnen de EU stelselkenmerken en ervaringen uit te wisselen. Nederland ziet meerwaarde in de inspanningen van het Social Protection Committee om, in samenwerking met het Economic Policy Committee, de balans tussen financiële houdbaarheid en sociale toereikendheid in Europese pensioenstelsels te beoordelen en de ontwikkelingen op dit gebied te volgen.

Het is aan de lidstaten om te bepalen wat toereikende en betaalbare pensioenen zijn. Mede gezien de externe invloed van de economie en de demografie, is de toereikendheid gebaat bij een systeem met zowel op omslag als op kapitaaldekking gefinancierde onderdelen. Het Nederlandse drie pijlersysteem kent een dergelijke mix (zie kader).

De risicoverdeling en -spreiding is in elke lidstaat anders. Zo bepalen lidstaten de keuzen voor (combinaties van) omslag of kapitaaldekking, defined benefit- of defined contribution-regelingen. Consensus over wat toereikend is, ligt binnen de EU niet binnen bereik.

De drie pijlers van het Nederlandse pensioenstelsel:

• 1e pijler : Een basispensioenregeling (AOW) voor alle ingezetenen (65+). Premie wordt betaald door alle werkenden in Nederland, op basis van omslagfinanciering. De uitkering is gebaseerd op het bijstandsniveau. Het sociaal minimum voor gepensioneerden is daardoor altijd gegarandeerd.

• 2e pijler: Een collectieve aanvullende pensioenregeling voor alle werknemers werkzaam in een bepaalde sector of een bepaald bedrijf. Deelname is voor veel werknemers verplicht. De premie wordt in een pensioenfonds gestort, dat wordt beheerd door werkgevers en werknemers. Iedereen betaalt dezelfde procentuele premie, ongeacht leeftijd en geslacht. Financiering vindt plaats op basis van kapitaaldekking. Het totale belegde vermogen bedraagt thans rond € 780 mld. Veel regelingen streven – na 40 jaar deelname – naar een pensioenresultaat van 70% à 80% van het middelloon, inclusief AOW.

• 3e pijler: Individuele pensioenproducten bij verzekeraars of banken, op basis van kapitaaldekking. Bedoeld voor zelfstandigen, en werknemers die een extra pensioen wensen. Het betreft hier lijfrenteverzekeringen, levensverzekeringen of banksparen.

2

Is het bestaande pensioenkader op EU-niveau voldoende om bij te dragen aan houdbare overheidsfinanciën?

Voor houdbare overheidsfinanciën is stimulering van langer doorwerken en verhoging van de pensioenleeftijd erg belangrijk. Dat geldt evenzeer voor kapitaalgedekte pensioenen, omdat het de basis voor de intergenerationele solidariteit verbreedt. Met het Stabiliteits- en Groeipact en de Europa 2020 strategie wordt op EU-niveau een belangrijke bijdrage hieraan geleverd.

Met de Commissie onderschrijft Nederland het belang van houdbare overheidsfinanciën en pensioenen. Voor beide is de inzet op langer doorwerken cruciaal. De arbeidsparticipatie van alle werknemers moet worden verhoogd. De Europa 2020 strategie, gericht op duurzame groei en werkgelegenheid, draagt daaraan bij, terwijl het Stabiliteits- en Groeipact poogt te voorkomen dat de gevolgen voor overheidstekort en -schuld te ver oplopen.

Een hogere arbeidsparticipatie draagt ook bij aan een steviger basis voor intergenerationele solidariteit in de tweede pijler. Als er meer werkenden staan tegenover het aantal gepensioneerden, is het gemakkelijker om onverwachte schokken op te vangen.

Het bestaande pensioenkader op EU-niveau levert thans een adequate bijdrage aan de houdbaarheid van de overheidsfinanciën in de lidstaten. Wel kan binnen die kaders worden gezocht naar verbetering. Het is belangrijk dat overheidsschuld en houdbaarheid van de overheidsfinanciën een centrale rol hebben binnen het SGP. Versterking van de rol van deze onderwerpen binnen het SGP is voor Nederland een prioriteit bij de discussies die in de Werkgroep van Rompuy gevoerd worden over versterking van het SGP.

Nederland steunt het introduceren van meer aandacht voor schuld, waarbij de Commissie de mogelijkheid moet krijgen een buitensporigtekortprocedure te kunnen starten bij ongewenste schuldontwikkelingen. De hoogte van de vergrijzingslasten moet worden meegenomen wanneer besloten wordt tot het starten van een dergelijke procedure. Ook zet Nederland in op meer gewicht voor de preventieve arm van het SGP, met daarin een sterkere rol voor de lidstaatspecifieke middellangetermijndoelstellingen voor het overheidssaldo.

In het Groenboek wordt gesteld dat de fiscale faciliëring van pensioenen via de omkeerregel niet doelmatig zou zijn. Nederland deelt deze opvatting niet. Fiscale faciliëring heeft wel degelijk een functie, zeker ter bevordering van pensioenbesparingen door lagere inkomens. Bovendien doet toepassing van de omkeerregel bij pensioenen (EET-systeem) recht aan het maatschappelijk inkomensbegrip. Er wordt enkel belasting geheven over inkomen waarover een belastingplichtige daadwerkelijk kan beschikken.

3 en 4

Hoe kunnen hogere effectieve uittredingsleeftijden het beste worden bereikt? Hoe kan verhoging van de pensioenleeftijd bijdragen? Zouden automatische aanpassingsmechanismen gerelateerd aan demografische wijzigingen, worden geïntroduceerd in pensioenstelsels om bij te dragen aan het evenwicht tussen de actieve en gepensioneerde periode?

Hoe kan de implementatie van de Europa 2020 strategie worden ingezet om langer doorwerken te stimuleren en om leeftijdsdiscriminatie op de arbeidsmarkt te bestrijden?

Verhoging van de pensioenleeftijd en automatische aanpassing van die leeftijd aan de levensverwachting, en maatregelen gericht op duurzame inzetbaarheid en financiële prikkels, zijn effectieve maatregelen om langer doorwerken te stimuleren.

Het belang van hogere arbeidsparticipatie vanuit zowel economisch als pensioenperspectief is evident. Pensioenen zullen alleen zeker gesteld kunnen worden als zoveel mogelijk mensen meedoen op de arbeidsmarkt. Langer doorwerken kan worden gerealiseerd via verhoging van de pensioenleeftijd. Dit belang wordt steeds breder gedeeld. Ook in het Pensioenakkoord van sociale partners komt dit tot uitdrukking.

Daarnaast zijn inspanningen nodig gericht op duurzame inzetbaarheid van oudere werknemers, zodat ook de effectieve uittredingsleeftijden stijgen en mensen daadwerkelijk doorwerken tot de pensioendatum. Een en ander brengt vanzelfsprekend met zich de noodzaak van een effectief flankerend beleid ter verbetering van de arbeidsmarktpositie van oudere werknemers en gericht op duurzame inzetbaarheid. Wie gezond werkt kan langer werken, en zal dat ook liever willen. Ook dit is een centrale doelstelling van het Nederlandse sociale beleid in de toekomst. Bij de vormgeving en uitvoering van de boven vermelde beleidsinzet spelen sociale partners een centrale rol.

De Europa 2020 strategie kan dit ondersteunen door in dat kader lidstaten met elkaar te vergelijken en best practices te inventariseren.

5

Hoe moet de IORP-richtlijn worden gewijzigd om de voorwaarden voor grensoverschrijdende activiteiten te verbeteren?

• Nederland is van mening dat de huidige IORP-richtlijn een goed kader biedt voor grensoverschrijdende activiteiten van pensioenfondsen. Er bestaat geen dringende noodzaak om grote veranderingen aan te brengen.

• Wel zouden bepaalde begrippen uit de richtlijn, die in verschillende lidstaten verschillend worden uitgelegd, kunnen worden verduidelijkt.

• Zolang de reikwijdte van de IORP-richtlijn zo beperkt is – driekwart van het vermogen van IOPR’s is in twee lidstaten, waaronder Nederland, geconcentreerd – zal het veranderen van de voorwaarden voor grensoverschrijdende activiteiten van pensioeninstellingen niet effectief zijn en bovendien disproportioneel kunnen uitwerken.

Huidige IORP-richtlijn is een goed kader voor grensoverschrijdende activiteiten

De belangrijkste bijdrage van de IORP-richtlijn is het regelen van grensoverschrijdende activiteiten van pensioenfondsen. Daarmee kan de IORP-richtlijn worden gekenschetst als een stap in het streven naar een betere werking van de Europese interne markt voor bedrijfspensioenvoorzieningen. De huidige IOPR-richtlijn is een goed kader voor van pensioenfondsen. Er bestaat geen dringende noodzaak om grote veranderingen aan te brengen. Verdere harmonisatie vooronderstelt dat er sprake zou zijn van grote problemen of dat dit grote potentiële voordelen heeft. Een grondige analyse zou hieraan ten grondslag moeten liggen, maar die ontbreekt nog. Vooralsnog is de behoefte aan grensoverschrijdende uitvoering gering gebleken.

Beperkte reikwijdte, disproportionele effecten

Tegelijkertijd past de constatering dat van een volledig interne markt, door de vele uitzonderingen en door de grote verschillen tussen lidstaten ten aanzien van de inrichting van hun pensioenstelsels en het toezicht daarop, vooralsnog geen sprake is. Spiegelbeeldig kan worden gesteld dat de reikwijdte van de huidige IORP-richtlijn relatief beperkt is.

Uit een recent rapport van CEIOPS blijkt dat meer dan 80% van het IORP-kapitaal in de EU is geconcentreerd in Nederland en het Verenigd Koninkrijk (zie figuur 2). Een kwart van het IORP vermogen is geconcentreerd in Nederland. Het overgrote deel van de instellingen ontplooit geen grensoverschrijdende activiteiten. Eventuele verdere harmonisatie zou daarom disproportionele gevolgen kunnen hebben voor de regelgeving en instellingen in deze lidstaten, die haaks kunnen staan op de doelstellingen die de betreffende lidstaten nastreven met de inrichting van hun pensioenstelsel.

Figuur 2: verdeling van IORP-vermogen over lidstaten

Deelnemer en gepensioneerden moeten toetssteen zijn

De bevordering van de interne markt heeft de EU-lidstaten grote voordelen gebracht. Ook op de markt voor pensioenvoorziening kan meer concurrentie mogelijk voordelen brengen. Tegelijkertijd functioneert de markt voor pensioenproducten en -regelingen in vele opzichten niet optimaal. Verschillende landen hebben op hun eigen wijze in hun sociaal- en arbeidsrecht voorzieningen getroffen om marktfalen te corrigeren en om de belangen van de deelnemers en gepensioneerden te beschermen. Harmonisering van regels, gericht op het versterken van de interne markt, kan hier mee botsen. Beperking van de reikwijdte van nationale stelsels in het kader van harmonisering van regels ten gunste van de werking van de interne markt is alleen acceptabel als onomstotelijk vast staat dat het belang van deelnemers en gepensioneerden daarmee is gediend.

Pensioenregeling en vorm uitvoering nauw met elkaar verbonden

Nederland kent vooral hybride regelingen, waarbij het risico over verschillende stakeholders is verdeeld, en tijdens de uitvoering van het contract wordt bezien of sprake is van evenwichtige afweging van belangen. De pensioenregeling kan dan ook vergeleken worden met een impliciet contract. Bij dergelijke contracten is goede governance tijdens de uitvoering van groot belang. In het geval van Nederlandse regelingen is er daarom een nauwe band tussen de regeling en de instelling, die het aangrijpingspunt vormt voor de governancestructuur (bestuur, medezeggenschap, intern toezicht en verantwoording) en de prudentiële eisen. Verdere harmonisatie ten aanzien van de eisen aan pensioeninstellingen op het terrein van governance en informatieverstrekking, zou de reikwijdte van het sociaal en arbeidsrecht kunnen beperken, waardoor de uitvoering van pensioenregelingen zoals we die nu in Nederland kennen, wordt bemoeilijkt en wellicht onmogelijk gemaakt. Ook zou invulling van zekerheidsmaatstaven op Europees niveau invloed kunnen hebben op de regelingen.

Wel verduidelijking gewenst van bestaande begrippen

Het belangrijkste doel van de IORP richtlijn is het regelen van grensoverschrijdende activiteiten. In de praktijk doen zich daarbij praktische problemen voor. Nederland vindt het van belang om ten aanzien van een aantal onderwerpen in relatie tot de IORP-richtlijn een grotere duidelijkheid te verkrijgen. Dit geldt voor:

– een verheldering van de definitie van grensoverschrijdende activiteiten;

– verdere harmonisatie van voorwaarden waaronder achtergestelde leningen kunnen worden toegestaan;

– uitleg van de bedoeling van het begrip «ring-fencing»; en een

– uitleg van de begrippen «risk capital markets» en van de «single issue ruler».

Hierbij geldt als uitgangspunt dat geen onnodige of ongewenste administratieve lasten dienen te ontstaan voor pensioenuitvoerders.

Internationale boekhoudregels

Nederland is het eens met het belang van transparantie over pensioenverplichtingen in de jaarrekening van ondernemingen. Nederland volgt met belangstelling de ontwikkeling van de nieuwe IAS-standaard op dit terrein. Benadrukt moet worden dat boekhoudregels een «true and fair view» moeten geven van de werkelijke risico’s die ondernemingen lopen, ook ten aanzien van toegezegde pensioenen.

De recente exposure draft van de IAS-Board bevat op dit punt nog enkele onvolkomenheden. Doordat de voorgestelde regels een kunstmatig onderscheid maken tussen db en dc-accounting en geen rekening houden met situaties waarbij ondernemingen gedwongen zijn de pensioentoezegging onder te brengen in een (juridisch onafhankelijke) pensioenuitvoerder, komt het voor dat ondernemingen risico’s op de balans moeten laten zien, die zij in werkelijkheid niet lopen. Nederland heeft enkele tekstvoorstellen gedaan waarmee de onderhavige problematiek wordt verholpen zonder af te doen aan de doelstelling van de nieuwe regels (zie Comment on IASB Exposure Draft «Defined Benefit Plans – Proposed amendments to IAS 19», op 13 september 2010 aan de IASB verzonden door de minister van Sociale Zaken en Werkgelegenheid).

Nederland hecht er zeer aan dat de Europese Commissie te zijner tijd zal toetsen of de nieuwe boekhoudregels geen onnodige problemen opleveren in lidstaten en een impact assessment laat uitvoeren.

28e regime

In het kader van het versterken van de interne markt voor pensioenen wijst de Commissie op het voorstel voor een regelgevend kader voor een Europa brede particuliere pensioenregeling naast de bestaande pensioenregelingen (het «28e regime»). Zonder een definitief oordeel te vellen – een nadere uitwerking van het voorstel ontbreekt namelijk nog – kunnen wel de volgende opmerkingen worden gemaakt.

Het instellen van een 28e regime betekent een principiële inbreuk op de vrijheid van landen om over de inrichting van hun eigen pensioenstelsel te beslissen. Juist in de voorrang van het sociaal, arbeids- en fiscaal recht is deze vrijheid thans geborgd.

Ook zonder een extra regelgevend regime is het voor internationale bedrijven al mogelijk om het aanvullend pensioen van hun werknemers onder te brengen in één regeling of pensioenfonds.

Een grensoverschrijdende regeling die is ondergebracht bij één pensioenfonds of verzekeraar maakt geen einde aan het feit dat mobiele werknemers tijdens hun werkzame leven in verschillende landen bij verschillende pensioenuitvoerders pensioen opbouwen. Veel werknemers wisselen immers tijdens hun leven geregeld van baan.

6 en 7

Wat moet de werkingssfeer / reikwijdte zijn van de regelingen waarvoor de EU maatregelen neemt om de belemmeringen van het vrije verkeer weg te nemen?

Moet de EU de kwestie van de overdraagbaarheid nog eens onder de loep nemen, of zijn minimumnormen voor verwerving en behoud, plus een opsporingsdienst voor alle typen pensioenrechten een betere oplossing?

• Het idee van een «EU level tracking service» wordt ondersteund.

• Eventuele belemmeringen voor het vrije verkeer van werknemers dienen te worden weggenomen. Mobiliteit mag niet leiden tot verlies aan rechten.

• Wanneer werknemers in alle lidstaten pensioen opbouwen en opgebouwde rechten behouden blijven, zijn belangrijke belemmeringen voor internationale arbeidsmobiliteit vanuit pensioenoogpunt, weggenomen. De EU zou lidstaten kunnen ondersteunen om deze twee uitgangspunten te hanteren.

Nederland hecht aan de uitgangspunten dat werknemers pensioen opbouwen in elke lidstaat waarin zij werken en dat opgebouwde rechten behouden blijven. Verschillen in aanvullende pensioensystemen hoeven dan niet te leiden tot belemmeringen voor arbeidsmobiliteit. Het is dan minder relevant of rechten al dan niet worden overgedragen.

Het idee van de «tracking service» kan EU-werknemers tonen waar zij in de loop van hun in EU doorgebrachte werkzame leven pensioen hebben opgebouwd. Nederland ondersteunt dit idee.

Een recht op internationale waardeoverdracht brengt – zonder nadere voorwaarden – risico’s met zich mee voor op solidariteit gebaseerde kapitaaldekkingssystemen. Zo kan een recht op waardeoverdracht in geval van arbeidsmobiliteit de solidariteit van het pensioenstelsel in het land waaruit men vertrekt ondergraven. Juist vanwege de ingebouwde solidariteit naar leeftijd en geslacht ontstaan er zo mogelijkheden voor individuele werknemers om op oneigenlijke wijze te profiteren ten laste van het collectief. Wat Nederland betreft moet internationale waardeoverdracht niet tot een dergelijk oneigenlijk gebruik kunnen leiden. Eveneens cruciaal is dat wordt gewaarborgd dat de pensioenregeling in termen van fiscale regelgeving op regelmatige wijze wordt afgewikkeld en, zo dat niet het geval is, de oorspronkelijke – ten onrechte toegekende fiscale faciliëring – kan worden teruggenomen.

Omgekeerd – bij overdracht van rechten vanuit het buitenland – bestaat thans het risico dat rechten worden overgedragen zonder voldoende financiering. In dat geval leidt overdracht tot (eenzijdige) subsidiëring ten gunste van de inkomende werknemer, ten laste van het collectief.

Hoewel Nederland niet op voorhand uitsluit dat er aan deze nadere voorwaarden zou kunnen worden voldaan, maken de verschillen tussen onder meer financieringsmethoden en waarderingsmodellen, het onwaarschijnlijk dat dat snel het geval zal zijn. Daarom is het beter om via de «tracking service» EU-werknemers zicht te geven op de pensioenopbouw binnen de lidstaten waarin zij ooit hebben gewerkt. Daarmee kan de Commissie snel een praktische verbetering realiseren voor mobiele werknemers. Het Nederlandse pensioenregister is op deze tracking service aan te sluiten.

Een grensoverschrijdend EU-pensioenfonds voor zeer mobiele werknemers is geen sluitende oplossing, omdat ook deze werknemers tijdens hun werkzame leven in verschillende landen bij verschillende pensioenuitvoerders pensioen zullen opbouwen (zie de opmerkingen in antwoord 5 over het 28e regime). Daarnaast zou overstap van deelnemers naar een EU-pensioenfonds voor Nederland betekenen dat zij het pensioenfonds waarin zij nu deelnemen, verlaten. Door dit vertrek van actieve deelnemers kan draagvlak en de aanpassingsmogelijkheden voor dat fonds, ten nadele van de achterblijvende deelnemers en pensioengerechtigden, kleiner worden.

8

Moet de huidige EU-wetgeving worden herzien met het oog op consistente regelgeving en toezicht op kapitaalgedekte pensioenregelingen en producten? Zo ja, welke elementen?

• Er is sprake van spanning tussen de keuzevrijheid en keuzen van lidstaten voor hun eigen pensioenstelsels en Europese regels gericht op (meer) consistentie op EU-niveau.

• Door de erkenning van de vrijheid van lidstaten om hun eigen pensioenstelsels vorm te geven, wat heeft geleid tot een enorme diversiteit, zijn de mogelijkheden beperkt om tot een consistent kader op EU-niveau te komen.

De Commissie merkt op dat thans sprake is van inconsistentie in het toezicht op pensioenuitvoerders. Nederland merkt op dat sprake is van verschillende soorten pensioenuitvoerders. Zo onderscheidt de Nederlandse pensioenwetgeving pensioenfondsen en verzekeraars. Beide zijn belangrijke instellingen op de financiële markten, maar dit neemt niet weg dat tussen beide grote verschillen bestaan (zie ook antwoord 10).

Zo kunnen pensioenfondsen niet failliet gaan omdat ze risico’s kunnen doorgeven aan de deelnemers. In geval van dekkingstekort kunnen zij in herstelplannen maatregelen over langere tijd uitspreiden en daarbij instrumenten inzetten als het verhogen van de pensioenpremie, het achterwege laten van indexatie of – als uiterste redmiddel – het korten van pensioenaanspraken of uitkeringen. De inzet van deze instrumenten bij verzekeraars ligt substantieel anders, omdat zij gebonden zijn aan contractuele afspraken. Dit verschil in faillissementsrisico is een belangrijk argument voor verschillende toezichtregimes voor fondsen en verzekeraars.

De constatering van de Commissie dat tussen lidstaten uiteenloopt wat onder pensioen wordt verstaan, is terecht. Nederland vindt het begrijpelijk dat lidstaten onder meer voorwaarden stellen ten aanzien van toegankelijkheid, zekerheid en onttrekking, ter bescherming van de eigen stelsels tegen uitholling. Deze beperkingen hebben te maken met sociaal en arbeidsrecht, welke in lidstaten verschillend zijn vormgegeven. Het heeft geen meerwaarde om het pensioenbegrip op EU-niveau te harmoniseren.

Het beperken van het begrip pensioen tot een bepaalde mate van zekerheid zou aan lidstaten beperkingen opleggen in de wijze waarop zij willen omgaan met de risico’s die inherent in pensioenregelingen zitten ingebouwd.

9

Hoe zou EU-regelgeving of een code van best practices de lidstaten kunnen helpen om voor deelnemers en pensioenaanbieders een beter evenwicht te bereiken voor pensioenspaarders tussen risico, zekerheid en betaalbaarheid?

• In collectieve en solidaire regelingen kunnen evenwichtige keuzen worden gemaakt ten aanzien van risico’s, zekerheid en betaalbaarheid. De EU zou ruimte moeten laten voor dergelijke systemen en zou moeten stimuleren dat goede ervaringen worden uitgewisseld.

Het maken van evenwichtige keuzen op individueel niveau is niet eenvoudig voor de individuele burger door het lage pensioenbewustzijn en de complexiteit van pensioenproducten. Het Nederlandse stelsel kenmerkt zich daarom door collectieve en solidaire regelingen, waarin sociale partners deze keuzen maken op decentraal niveau (bedrijfstakken, ondernemingen). Zo wordt het risico dat individuele deelnemers geen goede keuze maken, weggenomen. Deze positieve effecten worden nog versterkt als sociale partners vragen om verplichtstelling van de deelname aan een bedrijfstakpensioenfonds.

Behalve dat de EU ruimte zou moeten laten voor verschillende oplossingen, kan de EU stimuleren dat nationale ervaringen worden uitgewisseld. In het kader van de OMC wil Nederland graag de eigen ervaringen delen.

Verplichtstelling in Nederland

In Nederland is geen sprake van een pensioenplicht in de tweede pijler. Het is aan sociale partners om al dan niet pensioenafspraken te maken in het arbeidsvoorwaardenoverleg, ook omdat zij de lasten van eventuele afspraken financieren.

Vervolgens kunnen sociale partners verzoeken om pensioenafspraken verplicht te stellen voor alle werkgevers en werknemers in een bepaalde sector of bedrijfstak. Deze verplichtstelling draagt bij aan de pensioenopbouw door werknemers. Daarnaast voorkomt deze verplichtstelling concurrentie op de arbeidsvoorwaarde pensioen en vergroot de verplichtstelling het financiële draagvlak voor het desbetreffende fonds.

Mede als gevolg van de verplichtstelling neemt in Nederland ruim 90% van de werknemers deel aan een pensioenregeling. Bovendien zijn deze regelingen door de kapitaaldekking relatief goed voorbereid op de demografische ontwikkeling, doordat – anders dan bij omslagstelsels – toekomstige uitkeringen reeds zijn verdisconteerd.

Als gevolg van de kenmerken van het Nederlandse pensioenstelsel, doet de ontwikkeling naar meer individuele dc-regelingen, die de Commissie ziet, zich in Nederland niet geprononceerd voor. In die gevallen waarin sprake is van individuele dc-regelingen, is het wenselijk deelnemers te helpen bij het maken van keuzen. Via het uitwisselen van best practices kunnen ervaringen van lidstaten gericht op het zo veel mogelijk voorkomen dat de toereikendheid van pensioenen in gevaar komt, worden uitgewisseld (zie voor de zorgplicht van Nederlandse pensioenuitvoerders antwoord 13).

10

Wat zou een evenwichtig solventie regime moeten zijn voor pensioenfondsen?

• Een evenwichtig solventieregime kent een balans tussen zekerheid en betaalbaarheid van pensioenen. Overmatige aandacht voor zekerheid gaat – ceteris paribus – ten koste van betaalbaarheid waarmee de doelstelling van een adequaat pensioen buiten beeld kan raken.

• Lidstaten moeten bovendien in staat blijven op nationaal niveau eigen keuzes te maken over de verdeling van de risico’s.

• De buffereisen van Solvency II, die voor verzekeraars gelden, zijn niet geschikt voor pensioenfondsen. Pensioenfondsen en verzekeraars voeren verschillende producten uit.

• Andere elementen uit Solvency II zijn in beginsel wel toepasbaar op pensioenfondsen. Het gaat dan om risicogebaseerd toezicht, marktwaardering en transparantie.

Doel solventieregime

De Europese Commissie stelt in het Groenboek de vraag hoe het solventieregime uit de IORP-richtlijn aangepast moet worden. Die vraag kan alleen goed beantwoord worden als helder is wat het doel is van een solventieregime op EU-niveau. Dienen deze regels om een minimale zekerheid te verschaffen, ook voor grensoverschrijdende activiteiten dan wel ter vergroting van de zekerheid van de pensioenaanspraken van burgers binnen de Europese Unie in het algemeen?

De huidige minimumsolvabiliteitsnormen uit de IORP-richtlijn zijn afgeleid uit het inmiddels verouderde kader voor verzekeraars en zijn primair bedoeld om een minimale zekerheid te garanderen, vooral in verband met een mogelijk faillissementsrisico. Tegelijkertijd is in de overweging bij deze richtlijn aangegeven dat de toezichtsnormen een hoge mate van zekerheid aan de burgers bieden.

Het stellen van eisen aan de zekerheid van pensioenen is een zaak die nauw verbonden is met de aard van de pensioencontracten en het sociaal en arbeidsrecht in de lidstaten. Pensioen is – in welk systeem dan ook – omgeven met grote onzekerheden, die samenhangen met de ontwikkeling op langere termijn van demografie, financiële markten en de ontwikkeling van lonen en prijzen. Met de inrichting van hun pensioenstelsel maken lidstaten keuzes over wie deze risico’s draagt en welke kosten zijn gemoeid met het eventueel afdekken van die risico’s. Bij omslagfinanciering draagt de werkende generatie de kosten van de huidige gepensioneerden. Bij kapitaalgedekte defined benefit regelingen is dat de werkgever en bij defined contribution regelingen is dat de werknemer. Dergelijke keuzes moeten ook op nationaal niveau blijven liggen.

Daarbij maken lidstaten ook keuzes voor eventuele zekerheidmechanismen in de vorm van buffers dan wel in de vorm van bijvoorbeeld een garantiefonds. Het verder uitbouwen van een solvencyregime voor pensioenfondsen op Europees niveau beperkt deze vrijheid voor de lidstaten en vorm een wezenlijke inbreuk op de vrijheid van lidstaten om het pensioenstelsel naar eigen inzicht in te richten. Verdere harmonisatie staat niet alleen op gespannen voet met het uitgangspunt van het Groenboek, maar ook met overweging 9 van de IORP-richtlijn. Volgens die overweging dienen lidstaten overeenkomstig het subsidiariteitsbeginsel volledig verantwoordelijk te blijven voor de organisatie van hun pensioenstelsel en voor de besluitvorming inzake de rol van elk van de drie pensioenpijlers in de individuele lidstaten. Bovendien moeten lidstaten in de context van de tweede pensioenpijler ook volledig verantwoordelijk blijven voor de rol en de functies van de verschillende instellingen die bedrijfspensioenen uitkeren, zoals pensioenfondsen voor een bedrijfstak, ondernemingspensioenfondsen en levensverzekeringen. Deze overweging sluit af met de volzin dat dit recht door de richtlijn niet ter discussie wordt gesteld.

Kosten van zekerheid kunnen adequaat pensioen schaden

In een vergrijzende samenleving heeft zekerheid bovendien een hoge prijs. Zo is de volatiliteit op de financiële markten zo hoog dat buffers die daarvoor nodig zouden zijn prohibitief hoog zijn. De bijbehorende premies zouden er bovendien toe leiden dat werkgevers zich terugtrekken uit de collectieve pensioenvoorziening van werknemers, zodat er een verschuiving zal optreden naar individuele defined contributionregelingen met bijbehorende risico’s en hoge uitvoeringskosten. Het overladen van pensioen met zekerheid zal zo tot lagere pensioenresultaten voor deelnemers en gepensioneerden leiden.

Een ruwe becijfering leert dat het toepassen van hoge buffereisen van Solvency II, zoals die op verzekeraars van toepassing zijn, op Nederlandse pensioenfondsen een verhoging van de buffers vereist van 10% van het BBP ten opzichte van de huidige wettelijke buffers. Als pensioenfondsen er 10 jaar over mogen doen om deze extra buffers op te bouwen, moet de premie 10 jaar lang 30% boven het huidige niveau van 15% van het brutoloon liggen, dat algemeen al als hoog wordt beschouwd. Het betreft hier een tentatieve berekening op grond van oude parameters, waarin de grotere volatiliteit op financiële markten nog niet is verwerkt. Voorts komt deze premieverhoging nog bovenop eventuele premiestijgingen die nodig zijn om de huidige buffertekorten weg te werken.

De reikwijdte van de huidige minimumzekerheidsnormen uit de IORP-richtlijn is bovendien beperkt, vanwege de vele uitzonderingen die op de toepassing van de richtlijn zijn gemaakt. De minimumzekerheidsnormen zijn daarom vooral relevant in twee lidstaten, die traditioneel een hoge mate van kapitaaldekking kennen, te weten Nederland en het Verenigd Koninkrijk. Het verhogen van de huidige normen zou daarom disproportionele effecten kunnen hebben is een beperkt aantal lidstaten, zonder dat daar een goede grondslag voor bestaat. Voor Nederland kan dat grote gevolgen hebben voor de loonkosten en de concurrentiepositie.

Het onvermijdelijke gevolg van hogere kosten zal zijn dat werkgevers regelingen gaan versoberen. Dit versterkt de zoektocht naar goedkopere pensioenregelingen, bijvoorbeeld naar defined contribution regelingen, die minder solidaire elementen kennen en risico’s verschuiven naar deelnemers, versterken. Dit staat op gespannen voet met het streven naar adequate en zekere pensioenen. Door de grote tweede pijler in Nederland, zouden de zojuist vermelde effecten omvangrijk zijn en voor Nederland ingrijpender dan in landen met een beperkte tweede pijler.

Pensioenfondsen voeren andere producten uit dan verzekeraars

Los van de hiervoor besproken vraag of het nodig en wenselijk is om de Europese regels ten aanzien van solvabiliteit aan te scherpen, moet bezien worden of Solvency II, het solventieregime voor verzekeraars, het geschikte beginpunt is om het toezichtkader voor pensioenfondsen aan te passen. Solvency II bestaat uit meerdere pijlers. De buffersystematiek zoals die voor verzekeraars geldt, is in ieder geval niet geschikt voor pensioenfondsen. Er zijn essentiële verschillen in producten en risicoprofielen tussen pensioenfondsen en verzekeraars. Pensioenfondsen voeren namelijk meer dan verzekeraars pensioenregelingen uit met voorwaardelijke elementen en beschikken in tegenstelling tot verzekeraars over financiële mechanismen om (dreigende) tekorten en overschotten direct door te vertalen naar een tussentijdse wijziging van rechten en verplichtingen van belanghebbenden bij een fonds (het is inherent aan het systeem dat risico’s worden doorgegeven). Deze financiële mechanismen bieden de flexibiliteit die nodig is om risico’s (die steeds groter worden vanwege onder meer vergrijzing, toenemende levensverwachting en volatiele financiële markten) intergenerationeel te kunnen blijven herverdelen en pensioenregelingen betaalbaar en toekomstbestendig te houden. Gegeven deze mogelijkheden zouden pensioenfondsen bij dezelfde buffersystematiek als bij verzekeraars onnodig hoge solvabiliteitsbuffers moeten gaan aanhouden. Bovendien zouden zij met hersteltermijnen worden geconfronteerd, die voor verzekeraars logisch zijn, maar die voor pensioenfondsen onnodig kort zijn.

Naast de buffersystematiek bevat Solvency II ook elementen die wel toegepast zouden kunnen worden op pensioenfondsen. Het gaat dan om de uitgangspunten van marktwaardering, risicogebaseerd toezicht en transparantie. In het financieel toetsingskader (FTK), dat ook extra buffers voorschrijft bovenop de minimumeisen uit de richtlijn, heeft Nederland deze uitgangspunten al verwerkt. Het FTK is onlangs geëvalueerd. Daarbij is onder meer gebleken dat:

• marktwaardering veel voordelen heeft, maar tegelijkertijd kan leiden tot sterk fluctuerende dekkingsgraden van fondsen.

• het nominale karakter van het kader, dat aansluit bij het meer juridische begrip opgebouwde aanspraken, pensioenfondsen kan belemmeren om goed beleggingsbeleid te voeren met oog op het bereiken van een geïndexeerd pensioen.

Nederland is graag bereid de ervaringen met het toetsingskader met de Commissie te delen.

Het Nederlandse kabinet heeft in de brief van 7 april j.l. aan het Nederlandse parlement, mede naar aanleiding van deze evaluatie en de rapporten van de Commissie Goudswaard (over de houdbaarheid van het huidige pensioenstelsel) en de commissie Frijns (over het beleggingsbeleid van pensioenfondsen) geconcludeerd dat het mogelijk moet zijn om pensioentoezeggingen te koppelen aan de levensverwachting en de financiële positie van de fondsen. Dat betekent dat het pensioen, meer dan thans het geval is, voorwaardelijke elementen zal bevatten. In Nederland zijn sociale partners verantwoordelijk voor het maken van pensioenafspraken. Ook zij hebben deze noodzaak onderschreven in het eerder genoemde Pensioenakkoord. Een Europees regelgevend kader zou voldoende ruimte moeten bevatten voor regelingen met dergelijke voorwaardelijke elementen, zodat sociale partners hun afspraken binnen die kaders kunnen vormgeven.

11

Dient de beschermende EU-regelgeving tegen insolventie van sponsoren (werkgevers) te worden versterkt, en zo ja hoe?

Nederland staat positief tegenover de aandacht die de Europese Commissie besteedt aan de bescherming van aanvullende pensioenen in geval van faillissement van de werkgever. De verplichting voor de Nederlandse werkgever om de pensioengelden extern onder te brengen bij een pensioenfonds of een verzekeraar is van groot belang voor de bescherming van de rechten op ouderdomsuitkeringen van de werknemers en de nagelaten betrekkingen.

Deze externe onderbrengingsplicht levert in Nederland een belangrijke bijdrage aan de zekerheid van pensioenrechten. Dat geldt ook voor de verplichting om een kostendekkende premie te hanteren voor de inkoop van nieuwe rechten.

Ten aanzien van dit onderwerp is bovendien van belang op welke wijze de verhouding tussen de IORP en de achterliggende sponsor is geregeld. In de Nederlandse situatie is die verhouding (meestal) zo geregeld dat er een strikte financieringsovereenkomst is tussen pensioenfonds en werkgever, waarin is vastgelegd welke premies de werkgever dient te storten aan het pensioenfonds. Een werkgever heeft geen verdergaande verplichtingen dan het betalen van die premies. Het pensioenfonds is verantwoordelijk voor de nakoming van de verplichtingen. Dat is een structureel andere verhouding dan in andere lidstaten (met name het Verenigd Koninkrijk en België) gebruikelijk is, waarbij werkgevers veelal integraal verantwoordelijk zijn voor alle tekorten van het pensioenfonds. De werkgever moet dan ook het volledige saldo van het pensioenfonds op zijn balans opnemen.

In geval van insolventie van een werkgever leidt dit gegeven tot volkomen andere situaties: in de Nederlandse situatie mist het pensioenfonds «slechts» de nog te betalen premies, maar in de situatie waarin de werkgever garant staat voor eventuele tekorten betekent dit een aanzienlijke aantasting van de zekerheid voor de deelnemers. Bij een eventuele versterking van de EU-regelgeving op het gebied van insolventie dient terdege met dergelijke verschillen rekening te worden gehouden.

12

Moeten de minimum voorschriften voor informatieverstrekking over pensioenproducten worden gemoderniseerd (standaardisering / meer transparantie)?

• Pensioendeelnemers moeten helder en begrijpelijk worden geïnformeerd over hun pensioen en de daaraan verbonden onzekerheden.

• De relatie tussen pensioenen en nationaal sociaal en arbeidsrecht stelt in de praktijk echter grenzen aan (verdere) standaardisering van de informatie.

Het pensioenbewustzijn van werkenden is laag. Tegelijkertijd zijn pensioenproducten complex. Daarom zijn goede informatieverstrekking en transparante producten belangrijk. Deelnemers dienen minimaal op belangrijke momenten, zoals bij de start en beëindiging van de deelneming en bij pensionering, te worden geïnformeerd over de pensioenregeling. Deze informatie dient tijdig en in duidelijke en begrijpelijke bewoordingen te worden verstrekt.

Het tussen lidstaten beter afstemmen van de informatieverstrekking kan bijdragen aan het pensioeninzicht van internationaal mobiele werknemers. Ook het idee van een «tracking service» draagt hieraan bij (zie antwoord 6/7).

Hoewel Nederland op zich voorstander is van duidelijke voorschriften voor informatieverstrekking, stelt de relatie tussen pensioenen en nationaal sociaal en arbeidsrecht, in de praktijk grenzen aan (verdere) standaardisering van de informatie tussen EU-lidstaten. Adequate communicatie is van belang bij alle pensioenvormen, maar wellicht vooral bij die waarbij risico’s bij deelnemers liggen.

De instelling van een pensioenadviesdienst voor individuele consumenten, zoals in het Groenboek vermeld, gaat een stap verder. Voor het Nederlandse stelsel is een dergelijke dienst niet nodig, gezien het collectieve karakter en de geringe keuzes die werknemers hoeven te maken vanwege de voor veel werknemers geldende verplichte deelname aan een bedrijfstakpensioenfonds. Voor beschikbare premieregelingen met beleggingsvrijheid hanteert Nederland het principe van life cycle beleggen. Dit is gericht op het verminderen van risico’s uit oogpunt van adequate pensioenen (zie ook antwoord 13).

Omdat wat voor consumenten de beste keuze is qua oudedagsvoorziening, afhankelijk is van hun individuele inkomens- en vermogenspositie, is het nog niet eenvoudig om een gericht advies op te stellen. Bij het opstellen van een dergelijk advies moet de adviseur rekening houden met het oudedagsinkomen van de consument in de eerste en tweede pijler, overige vermogensbestanddelen en omstandigheden. Een product voor individuele inkomensaanvulling kan echter alleen in de derde pijler worden geadviseerd.

Financieel advies is vergunningplichtig op grond van de Wet op het financieel toezicht (Wft), waarin onder meer de Insurance Mediation Directive (IMD, EC/2002/92) is geïmplementeerd. Het is dan ook aan de markt, en niet aan de overheid, om in concrete gevallen advies te geven over financiële kwesties. In algemene zin werken publieke en private partners in Nederland samen aan vergroting van het pensioenbewustzijn.

13

Moet de EU een gezamenlijke aanpak ontwikkelen voor standaardopties voor beleggingskeuzen?

• In plaats van standaardopties verdient het aanbeveling om de informatieverstrekking te stimuleren en uitgangspunten te formuleren voor het beleggingsbeleid indien bij beschikbare premieregelingen deelnemers zelf verantwoordelijk zijn voor de beleggingskeuzen.

Het lage pensioenbewustzijn en de complexe pensioenproducten spelen ook hier een rol. Hierdoor bestaat het risico dat deelnemers bij beschikbare premieregelingen waarbij zij zelf verantwoordelijkheid hebben genomen voor het beleggingsbeleid, verkeerde keuzen maken, wat de toereikendheid van hun pensioen schaadt.

In het kader van het uitwisselen van best practices, wil Nederland graag het volgende aanreiken over beleggingskeuzen, nl. de zorgplicht van de pensioenuitvoerder bij premieovereenkomsten met beleggingsvrijheid, en de informatiebepalingen voor de pensioenuitvoerder. De zorgplicht houdt in dat de pensioenuitvoerder het principe van life cycle beleggen hanteert (minder risico naarmate de pensioenleeftijd nadert) en deelnemers daarover adviseert. Beleggingsrisico’s kunnen ook worden beperkt door reeds tijdens de opbouwfase van het pensioen een aanspraak op kapitaal of een uitkering in te kopen. Op grond van de informatiebepalingen informeren pensioenuitvoerders periodiek of op bepaalde momenten (start deelname, beëindiging deelname, pensionering) over de pensioenregeling en de opgebouwde aanspraken.

Daar waar lidstaten beleggingskeuzen van deelnemers niet dwingend voorschrijven, gaat het niet aan dat op Europees niveau wel te regelen. Wel zou erop kunnen worden aangestuurd dat deelnemers over beleggingsrisico’s en beleggingskeuzen worden geïnformeerd en dat er uitgangspunten worden geformuleerd voor het beleggingsbeleid indien deelnemers daarvoor zelf verantwoordelijkheid willen dragen. De Nederlandse ervaringen kunnen daarbij dienstig zijn.

14

Moet het beleidscoördinatiekader op EU-niveau worden versterkt? Zo ja, welke elementen moeten worden versterkt om het ontwerp en de uitvoering van pensioenbeleid te verbeteren door middel van een geïntegreerd beleid? Kan de oprichting van een platform om op geïntegreerde wijze toezicht houden op alle aspecten van pensioenbeleid deel uitmaken van deze vooruitgang?

De inspanningen van de lidstaten, en ook van de EU, op pensioengebied moeten gericht zijn op houdbaarheid van overheidsfinanciën en houdbare en toereikende pensioenen. Elke instantie – EU, lidstaten en daarbinnen de overheid, sociale partners en individuele consumenten – heeft daarbij een eigen verantwoordelijkheid. In het Groenboek heeft de Commissie een en ander meer in onderlinge samenhang bezien. Op dit moment worden belangrijke aspecten van pensioenstelsels in het kader van de OCM gemonitord in het Social Protection Committee en het Economic Policy Committee.

Een platform dat speciaal gericht is op alle aspecten van pensioenen zou ook in de reguliere monitoring tot een meer integrale benadering leiden, zodat breder kan worden gemonitord. Dubbelingen zouden echter moeten worden vermeden, zodat het wat Nederland betreft de voorkeur heeft om aansluiting te zoeken bij bestaande fora. In het bijzonder kan daarbij gedacht worden aan het permanent maken van de SPC – ISG ad hoc group on pensions en deze uit te breiden met vertegenwoordigers van het EPC.

Het Groenboek «naar adequate, houdbare en zekere Europese pensioenstelsels» (Brussel, 7.7 2010 COM(2010)365 definitief) is ter inzage gelegd bij het Centraal Informatiepunt.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32043-10.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.