Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 31935 nr. 60 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 31935 nr. 60 |

Vastgesteld 19 november 2019

De vaste commissie voor Financiën heeft een aantal vragen voorgelegd aan de Minister van Financiën over de brief 4 juli 2019 inzake de beleidsdoorlichting artikel 12 schatkistbankieren en betalingsverkeer Rijk (Kamerstuk 31 935, nr. 53).

De Minister heeft deze vragen beantwoord bij brief van 15 november 2019. Vragen en antwoorden zijn hierna afgedrukt.

De voorzitter van de commissie, Anne Mulder

De adjunct-griffier van de commissie, Schukkink

Vraag 1

Kunt u aangeven of, en zo ja, hoeveel verliezen decentrale overheden dan wel andere partijen die verplicht moeten schatkistbankieren hebben geleden vanwege de vrijheid om een eigen beleid te kunnen voeren met betrekking tot het uitzetten van overtollige middelen?

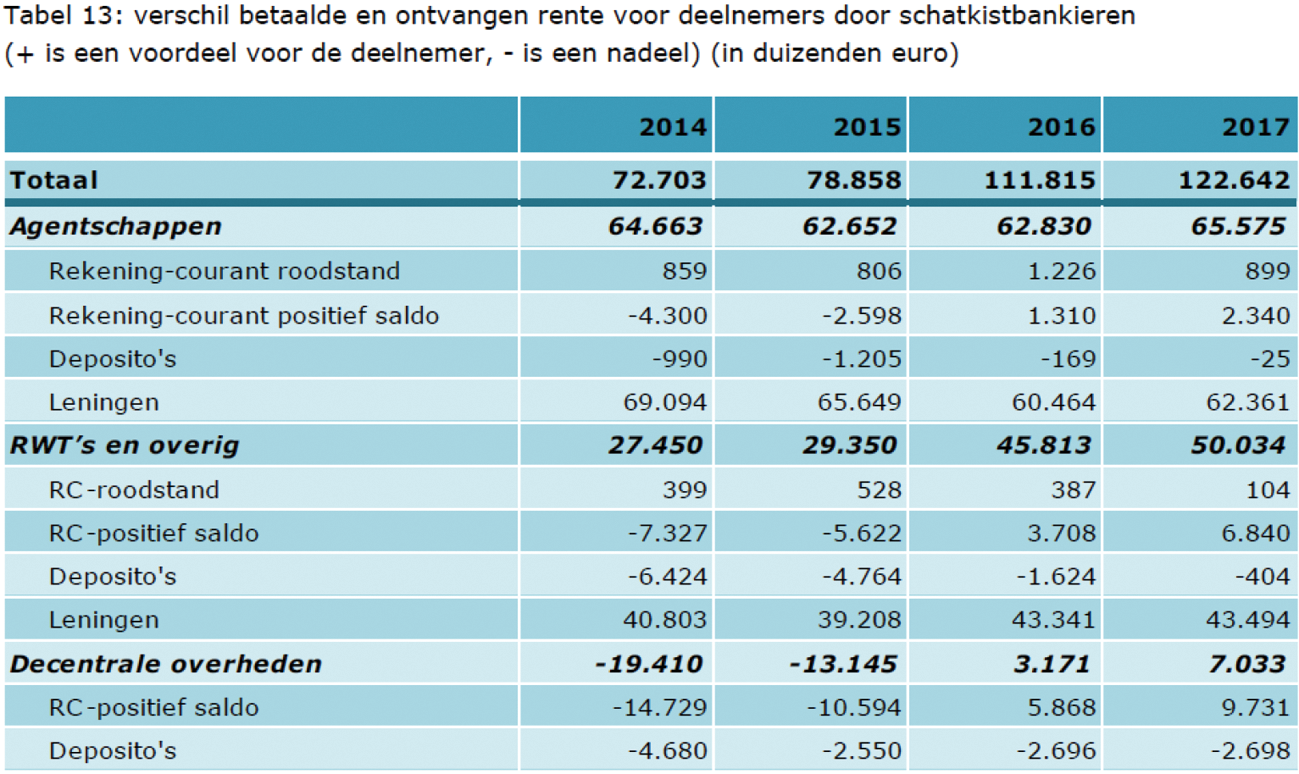

Tabel 13 uit de beleidsdoorlichting (ook hieronder weergegeven) geeft het veronderstelde rentevoordeel of -nadeel weer voor verschillende deelnemers van het schatkistbankieren over de periode 2014–2017. Door het verschil tussen de veronderstelde rente in de markt en de rente die geboden wordt binnen schatkistbankieren te vermenigvuldigen met het gemiddelde saldo wordt een verondersteld rentevoordeel of nadeel berekend. De positieve getallen geven een rentevoordeel voor de deelnemers weer ten opzichte van de markt, terwijl een negatief getal een rentenadeel voor de deelnemer weergeeft ten opzichte van de markt.

Uit de tabel kan worden afgeleid dat deelnemers op hun positieve tegoeden naar verwachting over het algemeen minder rendement halen in de schatkist dan in de markt. In 2016 en 2017 is er door de negatieve korte marktrente een klein voordeel ten opzichte van de markt voor deelnemers met een positief saldo op hun rekening-courant. De rente bij de schatkist ligt in deze periode door de ondergrens van nul procent rente hoger dan de negatieve rente die de markt in rekening brengt op uitzettingen. Uit de tabel blijkt verder dat deelnemers die lenen in de schatkist een rentevoordeel hebben ten opzichte van de markt.

Vraag 2

Kunt u kwantificeren in hoeverre risico's zijn verkleind sinds de invoering van verplicht schatkistbankieren?

Hiervoor kan ten eerste worden gekeken naar het totale bedrag dat deelnemers hebben uitstaan bij het schatkistbankieren. Door dit bedrag bij de staat aan te houden in plaats van bij een bank wordt dit risico verkleind. Ultimo 2017 liepen deelnemers over een bedrag van 17,8 miljard euro minder risico dan zij bij de bank hadden gelopen.

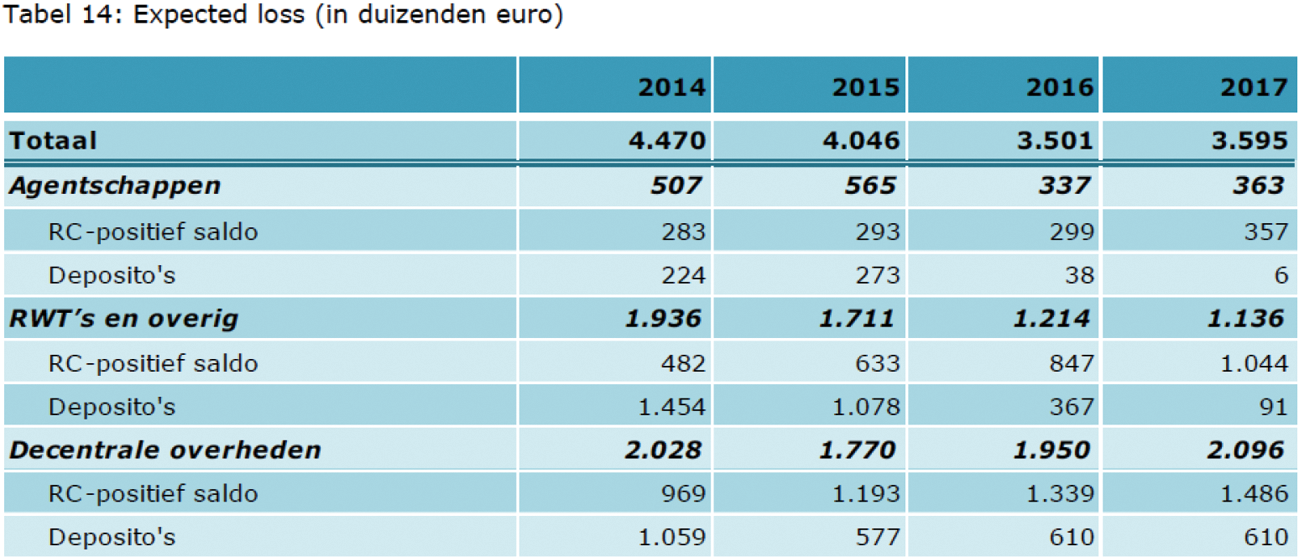

Een andere benadering is om te kijken naar expected loss. Deze geeft een verwachting van het verlies dat optreedt doordat een andere partij niet aan zijn verplichtingen kan doen. Dit wordt berekend door de kans dat een instelling niet aan zijn verplichtingen kan voldoen te vermenigvuldigen met het verlies dat optreedt wanneer een instelling niet aan zijn verplichtingen kan voldoen (zie pagina 35 en 36 van de beleidsdoorlichting voor een nadere toelichting). Dit kan als bedrag per jaar worden uitgedrukt in euro’s. Tabel 14 uit de beleidsdoorlichting geeft op basis van deze methode het verwachte verlies aan wanneer de deelnemers hun overtollige middelen niet in de schatkist zouden storten, maar bij een bank zouden aanhouden. De cijfers geven een inzicht in het gemiddelde jaarlijkse verlies, maar geen inzicht in hoe groot of frequent de extreme gevallen zijn. Een uitzetting van 10 miljoen heeft bijvoorbeeld een kleine expected loss, maar het kan toch onacceptabel zijn als dit bedrag ook daadwerkelijk helemaal wordt verloren.

Vraag 3

Welke risico's ontstaan er wanneer het drempelbedrag wordt verhoogd?

Zie antwoord op vraag 9.

Vraag 4

Kunt u aangeven hoe een andere berekening van het drempelbedrag positief kan uitpakken voor individuele decentrale overheden?

Zie antwoord op vraag 9.

Vraag 5

Wanneer denkt u de administratieve lasten voor deelnemers aan schatkistbankieren te kunnen verlagen door middel van digitalisering van de processen?

Antwoord op vraag 5 en 10: Er is een Europese aanbesteding gestart voor het verwerven van een nieuw systeem waarmee het schatkistbankieren vergaand kan worden geautomatiseerd. Ik verwacht de aanbesteding voor de zomer van 2020 te hebben afgerond, waarna het implementatieproces naar verwachting in het najaar van 2020 gestart kan worden.

Vraag 6

Kunt u aangeven in hoeverre de administratieve lasten worden verlaagd door middel van de digitalisering van schatkistbankieren?

De huidige werkwijze van schatkistbankieren wordt gekenmerkt door veel handmatige processen. Met de verdere digitalisering van schatkistbankieren wordt beoogd een systeem te implementeren dat aansluit op wat in de markt gangbaar is. Met dit systeem zullen de administratieve lasten voor het aanvragen van diensten en het wijzigen van gegevens van de deelnemers verminderen. In welke mate de lasten exact worden verlaagd kan ik op dit moment niet aangeven omdat de voorbereiding op de aanbesteding nog loopt. De besparing die gerealiseerd zou kunnen worden zal waarschijnlijk per deelnemer verschillen.

Vraag 7

Kunt u aangeven hoeveel risico er minder wordt gelopen als gevolg van schatkistbankieren, indachtig het feit dat de beleidsdoorlichting spreekt over 17,8 miljard euro, maar de deelnemende sociale fondsen daarin niet zijn meegenomen?

De sociale fondsen hadden ultimo 2017 overtollige middelen voor een waarde van 3,7 miljard euro. Over dit bedrag is minder risico gelopen ten opzichte van de situatie dat deze fondsen hun geld individueel bij een bank zouden aanhouden. Sociale fondsen bankieren sinds 1997 verplicht in de schatkist. Voorheen bestond er al een systeem waarbij saldi onderling werden verevend, waarmee de externe financieringsbehoefte werd verminderd. Aangezien de sociale fondsen tezamen ultimo 2017 een negatief saldo hadden (opgebouwd uit 3,7 miljard positief saldo en 18,4 miljard aan roodstand), zouden er onder het systeem van verevening geen middelen buiten de schatkist hebben gestaan. De positie van de fondsen kan met de stand van de conjunctuur overigens verschillen over de jaren als gevolg van bijvoorbeeld ontwikkelingen in de werkloosheidsuitgaven en premie-inkomsten.

Vraag 8

Hoe kijkt u aan tegen de optie om alleen decentrale overheden met structureel overtollige middelen te verplichten? Wat zijn de gevolgen van een dergelijke optie?

Zie antwoord op vraag 9.

Vraag 9

Wanneer gaat u meer duidelijkheid geven over de gevolgen van het verhogen van het drempelbedrag, dan wel het veranderen van de manier waarop het drempelbedrag wordt berekend?

Antwoord op vraag 3, 4, 8 en 9: In de beleidsdoorlichting wordt een aantal opties genoemd die de doelmatigheid van het schatkistbankieren kunnen verbeteren. Hieronder vallen een verhoging dan wel andere berekening van het drempelbedrag, en de optie om alleen decentrale overheden met structureel overtollige middelen verplicht te laten schatkistbankieren. Deze opties zouden leiden tot een kleine daling van de middelen die in de schatkist worden aangehouden, en een licht hogere EMU-schuld. Voor decentrale overheden kunnen deze opties positief uitpakken als ze leiden tot minder administratieve handelingen doordat minder vaak bedragen zullen moeten worden overgeboekt naar de schatkist. Over de middelen die niet in de schatkistkist worden aangehouden kan een wat groter rendement worden gerealiseerd, waar een wat hoger risico tegenover staat. Door de lage rente en de ondergrens van nul is het rendementsvoordeel momenteel echter verwaarloosbaar. Bij het in kaart brengen van een eventuele verhoging dan wel andere berekening van het drempelbedrag is het doel om tot een zodanige aanpassing te komen dat het effect op de administratieve lasten relatief groot is, terwijl het slechts in beperkte mate leidt tot een lager bedrag dat in de schatkist wordt aangehouden. Over een eventuele verhoging dan wel andere berekening van het drempelbedrag zal ik in overleg treden met BZK en de koepels van de decentrale overheden. Over de uitkomsten hiervan zal ik de Kamer informeren.

Vraag 10

Wanneer kan een digitale schatkistbankierenomgeving geïmplementeerd worden?

Zie antwoord op vraag 5.

Vraag 11

Kunt u, naast op enkele (niet alle) verbetermaatregelen die aan de orde komen in de beleidsdoorlichting, ook ingaan op de andere verbetermaatregelen, zoals het minimumbedrag instellen bij verevening en saldoregulatie decentrale overheden?

Eén van de verbetermaatregelen die in de beleidsdoorlichting (bovenaan pagina 49) aan bod komen is het instellen van een minimumbedrag bij de verevening naar de schatkist. Hierdoor worden relatief kleine bedragen niet meer overgeboekt van de paraplurekeningen van het Ministerie van Financiën naar de schatkist. Deze verbetermaatregel is inmiddels ingevoerd en zal naar verwachting het aantal handmatige overboekingen met ongeveer 8% per jaar verminderen. Doordat niet meer alle bedragen worden overgeboekt naar de schatkist en deze dus blijven staan bij de betreffende banken loopt de Staat slechts beperkt meer risico aangezien het om relatief kleine bedragen gaat voor slechts 1 dag (overnight).

Een ander aandachtspunt is dat door een aantal banken is aangegeven dat de gekozen inrichting van het schatkistbankieren voor decentrale overheden in sommige gevallen leidt tot een inefficiënte uitvoering, omdat terugboekingen vanuit de rekening-courant bij de schatkist naar de tussenrekening van de decentrale overheid bij de bank handmatig dienen plaats te vinden. In de beleidsdoorlichting wordt daarom aanbevolen om samen met de betrokken banken te onderzoeken hoe dit probleem zo goed mogelijk kan worden opgelost. Ik ga hierover in gesprek met de betreffende banken.

Vraag 12

Wat zijn de gevolgen van die langjarige lagere rente voor het verplicht schatkistbankieren van decentrale overheden, in financiële zin?

Bij een negatieve rente hebben decentrale overheden financieel voordeel van schatkistbankieren, omdat de rentevergoeding voor de rekening-courant en deposito’s een ondergrens kent van nul. Wanneer de vergoeding die decentrale overheden in de markt zouden krijgen negatief is, is het gunstiger om geld aan te houden in de schatkist. Zoals aangegeven in het antwoord op vraag 2 hebben deelnemers aan het schatkistbankieren in 2016 en 2017 een klein voordeel behaald ten opzichte van de markt als gevolg van de lage rente.

Vraag 13

Wanneer gaat u de uitsluitingsgrond «ernstige beroepsfout» in het kader van de aanbesteding van het betalingsverkeer van het Rijk uitwerken?

De eerste aanbesteding van het betalingsverkeer waarin de uitgewerkte facultatieve uitsluitingsgrond «ernstige beroepsfout» wordt opgenomen, is de aanbesteding van credit cards, waarvan het beschrijvend document binnenkort gepubliceerd zal worden.

Vraag 14

In hoeverre vindt u het wenselijk dat het betalingsverkeer van het Rijk door buitenlandse partijen uit sommige landen, waarvan we liever niet afhankelijk willen zijn, wordt uitgevoerd?

In de Europese aanbesteding van het betalingsverkeer worden eisen gesteld aan de inschrijvers. Aan deze Europese aanbesteding mogen ook buitenlandse partijen meedoen. Eén van de eisen die ik daarbij stel is dat de inschrijver onder toezicht staat van een Europese toezichthouder. Hierdoor wordt een gelijk speelveld gewaarborgd.

Vraag 15

Hoe kijkt u aan tegen de optie om het verplicht schatkistbankieren uit te breiden, bijvoorbeeld naar onderwijsinstellingen of alle publieke lichamen? Wat zouden de effecten (op de EMU-schuld/het EMU-saldo en op de lichamen zelf) zijn van deze optie?

Onderwijsinstellingen hadden ultimo 2017 8,2 miljard aan liquide middelen1, waarvan 2,3 miljard in de schatkist werd aangehouden. Indien het verschil, iets minder dan zes miljard euro, in de schatkist zou worden aangehouden, zou dit de EMU-schuld met dit bedrag verlagen.

Voor wat betreft het EMU-saldo is van belang dat volgens de CBS-classificatie onderwijsinstellingen tot de sector overheid behoren. Het effect op de onderwijsinstellingen moet dus worden meegeteld. Indien de onderwijsinstellingen verplicht zouden schatkistbankieren, zou de sector overheid als geheel over dit bedrag niet langer het rendement behalen dat banken vergoeden (wat de onderwijsinstellingen momenteel ontvangen), maar het rendement op de staatsschuld (als gevolg van de lagere schuld). Banken betalen een opslag ten opzichte van de inleenkosten van de staat, gezien het hogere risico. De hoogte van deze opslag staat echter niet vast en is afhankelijk van marktcondities. Dit verschil in rendement zou leiden tot een negatief effect op het EMU-saldo. De omvang van het effect is onzeker maar naar verwachting klein. Hier staat een lager risico tegenover. Aan de andere kant zouden de onderwijsinstellingen die toetreden tot het schatkistbankieren ook de mogelijkheid krijgen om te lenen. Dit zou een positief effect kunnen hebben op het EMU-saldo (zie ook antwoord op vraag 20). In hoeverre onderwijsinstellingen hiervan gebruik zouden maken is echter moeilijk in te schatten. Ik zie op dit moment geen concrete aanleiding om het verplicht schatkistbankieren uit te breiden. Het aantal deelnemende onderwijsinstellingen neemt overigens gestaag toe.

Vraag 16

Heeft u onderzoek gedaan naar manieren waarop decentrale overheden schatkistbankieren bewust of onbewust «ontwijken», bijvoorbeeld door het doen van kapitaalstortingen in deelnemingen? Acht u dergelijke vormen van het ontwijken van het schatkistbankieren onwenselijk?

Hier heb ik geen onderzoek naar gedaan, en evenmin zijn mij hiervan signalen bekend. Decentrale overheden informeren af en toe naar de toelaatbaarheid van bepaalde constructies, waarbij in goed overleg tot een oplossing kan worden gekomen.

Vraag 17

Wat zijn de effecten van het verhogen van het (macro)drempelbedrag of op het EMU-saldo/de EMU-schuld met 10%? Wat zouden de effecten zijn van het afschaffen van het drempelbedrag? Hoeveel instellingen vallen bij een verhoging van het drempelbedrag geheel of gedeeltelijk buiten het verplicht schatkistbankieren?

Het effect van een verhoging van het drempelbedrag hangt van een aantal factoren af, waaronder het begrotingstotaal per gemeente, dat bepalend is voor het drempelbedrag per gemeente. Daarnaast is het bedrag dat decentrale overheden momenteel buiten de schatkist aanhouden van belang, en in hoeverre zij de additionele ruimte onder de drempel zouden benutten. Ten behoeve van het overleg met BZK en de koepelorganisaties over de aanpassing van het drempelbedrag zal over de effecten hiervan een inschatting gemaakt worden.

Vraag 18

Welke verdere mogelijkheden ziet u om de risico’s die decentrale overheden met geld lopen te beperken?

In eerdere jaren zijn verschillende aanpassingen gedaan van de Fido wet- en regelgeving, naar aanleiding van onder meer Icesave en Vestia. Deze aanpassingen hebben de financiële risico’s voor decentrale overheden beperkt. Er zijn op dit moment geen onderwerpen die aanleiding geven tot verdere maatregelen rondom de treasury-mogelijkheden van de decentrale overheden.

Vraag 19

Welke decentrale overheden precies hebben het meeste geld «gestald» bij de schatkistbankierenfaciliteit? Welke het minst? Kan figuur 6 (pagina 27) uitgebreid worden?

Het Ministerie van Financiën is de uitvoerder van schatkistbankieren en beheert de aangehouden liquide middelen op de rekeningen-courant. Het Ministerie van Financiën rapporteert alleen over de totale omvang van leningen, rekening-courantstanden en deposito’s van de deelnemersgroepen maar niet over individuele deelnemers.

Vraag 20

Wat zouden de budgettaire effecten zijn als onderwijsinstellingen geen toegang meer hebben tot het vrijwillig schatkistbankieren, daar zij nu naar verwachting per saldo een voordeel ervaren? Indien dit niet bekend is, kan een inschatting gemaakt worden?

Onderwijsinstellingen hielden ultimo 2017 ca. 2,3 miljard euro aan in de schatkist. Indien onderwijsinstellingen niet meer zouden kunnen schatkistbankieren, zou de EMU-schuld met dit bedrag verhoogd worden. Tegelijkertijd leenden onderwijsinstellingen ultimo 2017 ca. 1,4 miljard euro bij de schatkist. Dit bedrag zou met het aflopen van looptijden terugstromen in de schatkist. Ervan uitgaande dat onderwijsinstellingen dit bedrag vervolgens op de markt zouden financieren, is er geen additioneel effect op de EMU-schuld.

Onderwijsinstellingen behoren volgens de CBS-classificatie tot de sector overheid. Over het bedrag dat onderwijsinstellingen momenteel bij de schatkist aanhouden zouden zij voortaan het rendement ontvangen dat banken vergoeden. Tegelijkertijd zou de staat dit bedrag moeten bijlenen tegen de inleenkosten van de staat. Banken betalen een opslag ten opzichte van de inleenkosten van de staat, gezien het hogere risico. De hoogte van deze opslag staat echter niet vast en is afhankelijk van marktcondities. Dit verschil in rendement zou leiden tot een klein positief effect op het EMU-saldo. Daar staat een hoger risico tegenover. Aan de andere kant zou het feit dat onderwijsinstellingen niet meer bij de staat kunnen lenen tot een klein negatief effect op het EMU-saldo kunnen leiden, als zij het bedrag dat ze nu in de schatkist lenen op de markt zouden financieren. De externe leenkosten voor onderwijsinstellingen bij een bank liggen hoger dan de inleenrente van de staat. Deze twee effecten (geen geld meer aanhouden in de schatkist en niet meer lenen uit de schatkist) werken tegen elkaar in. Het uiteindelijke effect op het EMU-saldo is onzeker maar is naar verwachting klein.

Vraag 21

Kan een budgettaire sleutel gegeven worden voor de gehanteerde rentetarieven? Wat zouden de budgettaire effecten zijn als structureel een 0,1%-punt lagere of hogere rente gehanteerd wordt? Kan dit zowel voor de leenfaciliteit gegeven worden als voor het stallen van gelden in de schatkist?

De daadwerkelijke rente die het Ministerie van Financiën vergoedt op de rekening-courant is gelijk aan de daggeldrente. De overige rentes (voor deposito’s en leningen) zijn gelijk aan de inleenrente van de Staat die behoort bij de betreffende looptijd. Deze rentetarieven zijn vastgelegd in de Regeling schatkistbankieren RWT’s en andere rechtspersonen en de Regeling schatkistbankieren decentrale overheden. Voor de raming van de rentelasten/-opbrengsten wordt gebruik gemaakt van de door het CPB geraamde rentetarieven. Op basis van de begroting voor 2020 kunnen de gevolgen van een structurele verhoging van deze rente met 0,1% worden berekend. Voor de jaren 2020 t/m 2024 levert dit de volgende reeks op:

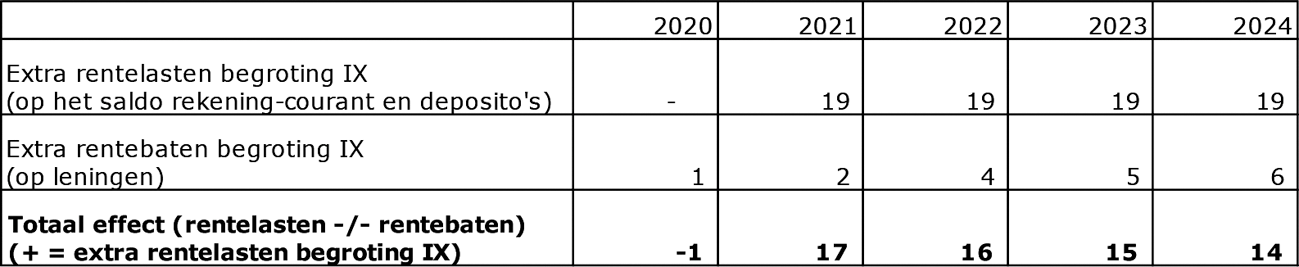

Jaarlijkse budgettaire effecten van een structurele verhoging van de rente met 0,1% (in € mln.):

Uit de tabel valt op te maken dat een structurele verhoging van de rente met 0,1% de begroting IX extra rentelasten oplevert (over het saldo van de aangehouden middelen in de schatkist) vanaf 2021 van jaarlijks € 19 mln2. Een verhoging van de rente werkt in beginsel volledig en direct door in de rentelasten op het saldo van de aangehouden middelen, omdat het grootste deel van de middelen voor een korte periode vaststaat.

Echter in 2020 levert een verhoging van de rente op de uitgezette middelen nog geen effect op, omdat de rente dan naar verwachting nog niet boven de ondergrens van nul uitkomt.

Voor de leningen levert een structurele verhoging van de rente met 0,1% extra renteopbrengsten op van € 1 mln. in 2020 tot € 6 mln. in 2024. Omdat leningen vaak voor een langere periode zijn afgesloten werkt een verhoging van de rente langzamer door in de extra renteopbrengsten.

Voor begroting IX levert een verhoging van de rente met 0,1% in 2020 per saldo € 1 mln. extra rentebaten op. Vanaf 2021 levert dit per saldo extra rentelasten op van € 17 mln. in 2021 tot € 14 mln. in 2024.

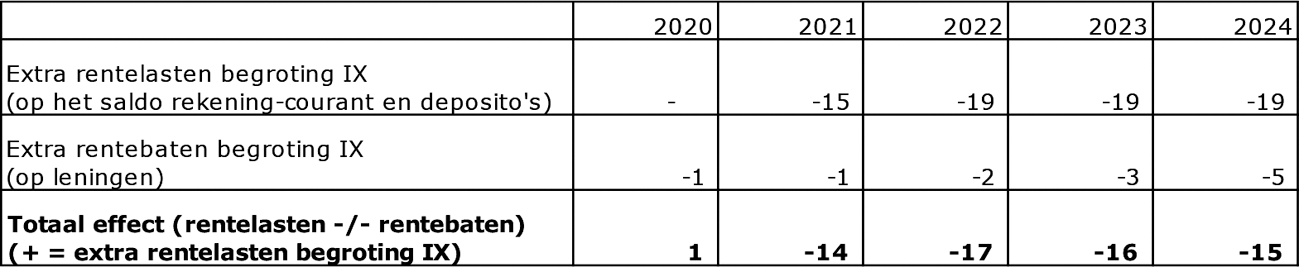

Een structurele verlaging van de rente met 0,1% levert de volgende reeks op:

Jaarlijkse budgettaire effecten van een structurele verlaging van de rente met 0,1% (in € mln.)1

1 Door de bodemgrens van 0% binnen het schatkistbankieren levert een verlaging van de rente een reeks op die niet volledig tegengesteld is aan een verhoging van de rente.

Uit de tabel blijkt dat als de rente structureel met 0,1% per jaar wordt verlaagd begroting IX jaarlijks minder rentelasten heeft over de aangehouden middelen van € 15 mln. in 2021 tot 19 mln. in 2024.

Voor de leningen levert een verlaging van de rente minder renteopbrengsten op van € 1 mln. in 2020 tot € 5 mln. in 2024.

Voor begroting IX levert een verlaging van de rente met 0,1% in 2020 per saldo € 1 mln. extra rentelasten (ofwel minder rentebaten) op. Vanaf 2021 levert dit per saldo minder rentelasten op van € 14 mln. in 2021 tot € 15 mln. in 2024.

Een verhoging of een verlaging van de rente binnen het schatkistbankieren kan niet zonder een aanpassing van de regelgeving worden ingevoerd. Bovendien betekenen de extra rentelasten voor de begroting IX extra renteopbrengsten van gelijke omvang voor de deelnemers aan het schatkistbankieren en vice versa. Een verhoging of een verlaging van de rente voor het schatkistbankieren levert per saldo dus geen effect op voor de collectieve sector als geheel en betekent alleen een verschuiving van de lasten/opbrengsten.

Vraag 22

Kunnen de gegevens over de rentevoordelen gecombineerd worden met het gebruik van schatkistbankieren? Welke publieke lichamen hebben het meeste «voordeel» van schatkistbankieren? Welke het minst?

In het antwoord op vraag 1 is deze informatie voor agentschappen, RWT’s en decentrale overheden weergegeven over de periode 2014–2017. Hieruit blijkt dat agentschappen en RWT’s over de gehele periode voordeel hebben gehad van schatkistbankieren (ten opzichte van de markt), met name als gevolg van de mogelijkheid om te lenen tegen gunstige tarieven. Decentrale overheden ondervonden in 2014 en 2015 financieel nadeel van het schatkistbankieren in 2016 en 2017 was er een licht positief saldo als gevolg van de negatieve rente.

Inspectie van het onderwijs: Financiële staat van het onderwijs 2017, bijlage bij Kamerstuk 35 000 VIII, nr. 145.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-31935-60.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.