Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2013-2014 | 31066 nr. 201 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2013-2014 | 31066 nr. 201 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 19 mei 2014

De afgelopen periode hebben zich diverse problemen voorgedaan met betrekking tot belastingen en toeslagen. Vorig jaar speelde de «Bulgarenfraude» en dit jaar moesten tienduizenden mensen wachten op hun toeslag of teruggave inkomstenbelasting rondom de invoering van de antifraudemaatregel «één bankrekeningnummer». Ook bleek begin dit jaar de nodige onduidelijkheid te bestaan rondom de voorlopige aanslag voor 2014. Deze incidenten, waardoor mensen direct in hun portemonnee geraakt werden, waarbij onduidelijkheid ontstond, of waarbij fraude werd vastgesteld, mochten – terecht – rekenen op ruime maatschappelijke aandacht.

De Belastingdienst is voor zeker tien miljoen Nederlanders de overheidsorganisatie waar zij misschien wel het meest mee te maken hebben. De maatschappelijke verontwaardiging straalt dan ook af op het functioneren van de overheid als geheel. Dat schept ook betrokkenheid van particulieren en ondernemers; van hoevelen kreeg ik sinds mijn aantreden niet een welgemeend advies over de Belastingdienst? Van bekenden in de marge van een gesprek of van vreemden tijdens het wachten op een tram. Als die adviezen één gemeenschappelijk kenmerk hebben, dan is het een roep om daadkracht. Doe er iets aan!

Maar fermheid alleen geeft nog geen goede oplossing. Een beter functionerende Belastingdienst vraagt een aanpak met precisie, met behoud van wat goed gaat en onderbouwde acties waar het beter kan en moet. Met dit doel voor ogen heb ik in mijn eerste maanden aan de voorbereiding voor een verbeterprogramma gewerkt, tezamen met de top van de Belastingdienst en de top van het departement. We hebben alle vooronderstellingen over wat goed gaat en wat niet even losgelaten, elkaar beloofd eventuele politieke gevoeligheden niet te omzeilen en niet nagedacht over «wiens schuld» iets zou kunnen zijn. We hebben geprobeerd opnieuw een onderbouwd oordeel te geven over de verschillende deelprocessen van de dienst en de verschillende aspecten van bedrijfsvoering, waaronder ook de ICT. We hebben bovendien vooruit gekeken om tot een beeld te komen van een dienst die in de komende decennia massaal digitaal interacteert met miljoenen Nederlanders wier situatie onderling verschilt. Deze «zelf-assessment» was deels gebaseerd op bestaande informatie, waar we een nieuwe blik op hebben geworpen, deels op nieuw uitgevoerde analyses en deels op inbreng van externen. Het beeld is niet uitputtend, maar we doen het er mee, want we moeten aan de gang. Voor verdere verdieping in deelonderwerpen biedt onze aanpak, waar nodig, ruimte.

Onze conclusie is enerzijds dat de Belastingdienst in de kern een professionele en goed functionerende organisatie is. Internationaal bevindt de dienst zich op verschillende terreinen in de voorhoede. De digitalisering is ver doorgevoerd, het fenomeen horizontaal toezicht is in Nederland ver ontwikkeld en de douane eindigt in wereldwijde benchmarks in de top tien. Dat ook mijn «adviseurs» bij de tramhalte naast kritiek steeds waardering lieten doorklinken was niet uitzonderlijk: de algemene waardering van de Belastingdienst door het publiek en door bedrijven is behoorlijk en neemt al enige jaren verder toe. Deskundigheid en betrouwbaarheid scoren daarbij hoog.

Anderzijds moeten we concluderen dat het beter kan en moet. Want niet alles gaat goed en als we niet ingrijpen zullen zich steeds vaker problemen voordoen, waar steeds bredere groepen belastingbetalers last van krijgen. Kort gezegd: de Belastingdienst is niet voorbereid op wat van de dienst wordt verwacht. We verwachten een zeer laag foutenpercentage bij de uitvoering van een snel uitdijend takenpakket van snel veranderende regelingen, waarbij de beschikbare tijd om die veranderingen te implementeren kort is. En de snel digitaliserende burger, die verwacht door de Belastingdienst te worden bejegend zoals door een webwinkel of een videogame, ziet enveloppen zijn brievenbus binnenglijden. De Belastingdienst was prima in staat om te doen wat hij deed, maar steeds minder om te doen wat in de toekomst van de dienst wordt verwacht.

Onze analyse laat op drie terreinen knelpunten zien:

1. De resultaten van het zelf-assessment vielen ons zeker niet in alle opzichten mee. Nieuwe feiten, externe inbreng en een andere blik leidden tot een indruk van achterstallig onderhoud in een groot aantal werkprocessen. Het waren juist de medewerkers van de Belastingdienst zelf die met een groot aantal waarschuwingen en verbeterideeën kwamen. De Belastingdienst werkt met massale batchgewijze processen die niet aansluiten op de geïndividualiseerde gegevensuitwisseling zoals we die steeds meer gewend zijn. Bovendien zijn de processen, hoewel solide, niet bestand tegen het huidige verandertempo; de afhankelijkheid van noodoplossingen en handwerk wordt steeds groter. Vervolgens voert de dienst niet altijd voldoende regie over de ketens, waardoor bijvoorbeeld onvoldoende is geanticipeerd op de stortvloed aan vragen aan de Belastingtelefoon als gevolg van de operatie «één bankrekeningnummer». En als er iets fout gaat, ontbreekt het soms aan systematische en snelle interne terugkoppeling. Daarom bestaat het eerste spoor uit het robuuster maken van de systemen van de dienst.

2. Maar als we de oplossing alleen blijven zoeken binnen de muren van de Belastingdienst, wordt het niets. Een vereenvoudiging van de fiscale regelgeving is eigenlijk geen keuze meer, maar een voorwaarde voor succes. Steeds meer fiscale wijzigingen komen in een toenemend tempo op de Belastingdienst af, en een groeiend aantal regelingen dat de Belastingdienst moet uitvoeren, is naar praktische maatstaven niet goed uitvoerbaar. Hoewel de motieven voor elke wijziging afzonderlijk sterk waren – overheidsfinanciën op orde! – heeft de combinatie de Belastingdienst voor omvangrijke uitvoeringsproblemen gesteld. De toeslagen zijn een goed voorbeeld: de uitvoering door Belastingdienst/Toeslagen is door schade en schande inmiddels fors verbeterd, ook waar het om de voortijdige opsporing van fraude gaat. Maar grenzend aan foutloos wordt het met deze regelingen nooit. En wie nu nóg een complexiteit zou willen toevoegen aan de autobelastingen, mag wel een goede loodgieter meenemen. Het grootste risico manifesteert zich sluipenderwijs: de stapeling van complexiteit. Regelingen die afzonderlijk al moeilijk uitvoerbaar zijn, slaan neer in een beperkt aantal processen en systemen (met als duidelijkste voorbeeld de inning) en leiden zo tot uitvoeringsknelpunten. Wisten we dan niet dat uitvoering zo moeilijk zou worden toen tot deze regelingen werd besloten? Het antwoord is: sommigen wisten het soms, maar niet iedereen die het moest weten wist het altijd.

3. Ten slotte is niet helder wat wij van onze Belastingdienst mogen verwachten. Sommige verwachtingen worden nu niet waargemaakt, terwijl een nadere blik op de cijfers zou onthullen dat die verwachtingen nooit zullen worden waargemaakt doordat ze onrealistisch zijn. Bijvoorbeeld: als 30.000 toeslagen of voorlopige teruggaven te laat worden gestort, wordt voor 30.000 huishoudens een mogelijk probleem veroorzaakt. Dat vraagt prompte actie. Echter, bezien op het geheel van de miljoenen toeslaggerechtigden of belastingplichtigen is zo’n foutenmarge niet groot en helaas vaak onvermijdelijk. Tegen zo'n verwachtingspatroon is niet op te werken. Andere verwachtingen zijn volstrekt redelijk, maar of ze worden waargemaakt is niet helder. Vervolgens zijn er ook redelijke verwachtingen, die we nooit hebben geformuleerd of gerapporteerd, en die daardoor ten onrechte nooit nastrevenswaardig zijn geworden.

Nu dit beeld er ligt moet worden vastgesteld dat het niet voor iedereen nieuws is. De boodschap zat soms al langer verpakt, hoewel beleefd geformuleerd en eufemistisch gesteld, in uitvoeringstoetsen die echter nooit integraal openbaar werden. Het beeld leefde al langer bij groepen binnen de dienst, maar ook bij beleidsmakers wier beleid door de Belastingdienst werd uitgevoerd. Ook van politici heb ik twijfels in deze richting opgevangen. Kortom, misschien is het voor sommigen nieuws, dan moeten we er mee aan de slag. Aan anderen is het allang bekend, dan moeten we er zéker mee aan de slag.

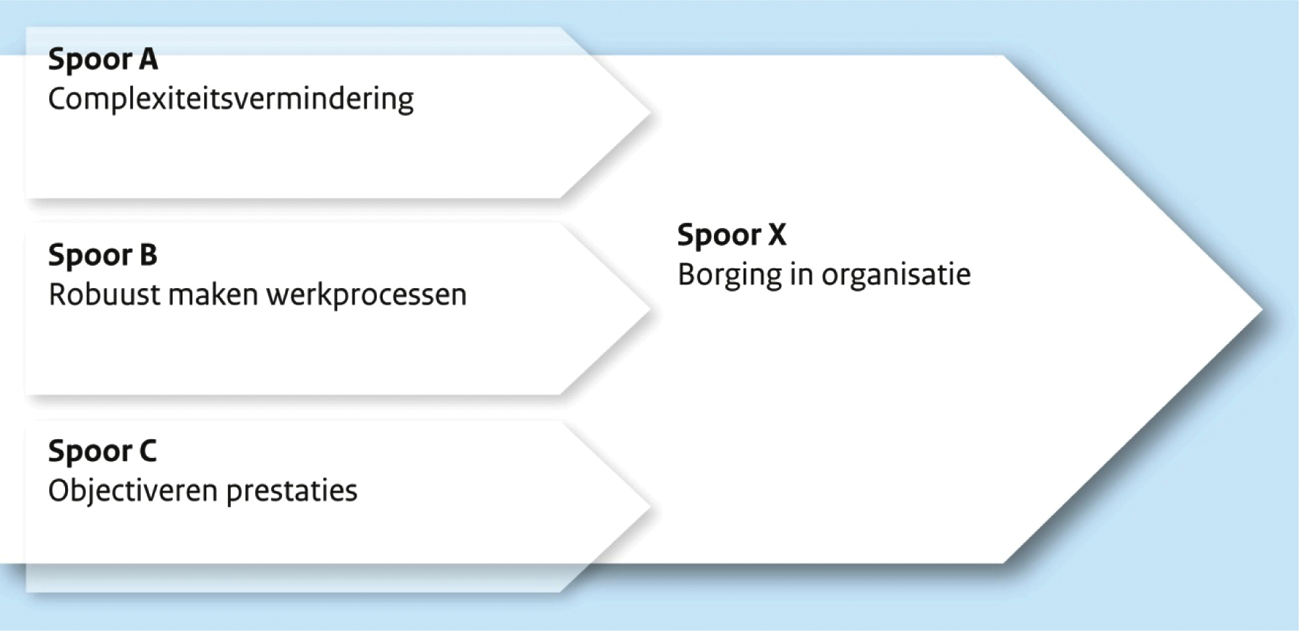

Als bijlage bij deze brief stuur ik u een overzicht van een samenhangend verbeterprogramma dat ik per direct in gang heb gezet en in de komende jaren uitvoer1. Het programma pakt alle drie de geconstateerde knelpunten aan. De leidende gedachte is dat de Belastingdienst beter gaat functioneren als hij niet meer aanhoudend voor ondoenlijke opgaven wordt gesteld, als de processen tegelijkertijd worden verbeterd om te voldoen aan de eisen die we er vandaag en morgen aan stellen, en als ten slotte de prestaties helder kunnen worden afgezet tegen die eisen. Het programma kent voor elk terrein een afzonderlijk spoor (zie figuur 1): verminderen van de complexiteit (spoor A), robuuster maken van de werkprocessen (spoor B) en het helder stellen van verwachtingen en rapporteren van de (beoogde en geleverde) prestaties (spoor C), plus een spoor om de veranderingen als gevolg van de andere sporen in de organisatie te borgen (spoor X).

Spoor A: verminderen van de complexiteit

In de eerste plaats wil ik komen tot complexiteitsvermindering. Dit streven moet worden bezien in samenhang met het voornemen van het kabinet om het belasting- en toeslagenstelsel tegen het licht te houden, waarover uw Kamer binnenkort een brief krijgt. Complexiteitsvermindering is een breed gedragen wens waarbij uw Kamer en het kabinet beide aan zet zijn. Een belangrijk onderdeel van dit spoor is ook de herwaardering van de uitvoeringstoets. Deze toets wordt nu al regulier uitgevoerd, maar ik ga de uitvoeringstoets meer integraal uitvoeren, met oog voor stapeling, aandacht voor fraude2 en vrij van politieke druk, om de resultaten vervolgens openbaar te maken. In het kader van dit spoor is ook een aantal lopende of voorgenomen projecten herbeoordeeld, waarbij in sommige gevallen de conclusie is getrokken dat ze moeten worden stopgezet of bijgestuurd omwille van de uitvoerbaarheid door de Belastingdienst.

Spoor B: robuuster maken van de werkprocessen

Om de met ICT ondersteunde werkprocessen robuuster te maken, zal de Belastingdienst zijn massale processen grondig vernieuwen. Dat kan alleen stapsgewijs; een ICT-vlucht naar voren is te riskant voor een dienst die iedere werkdag bijna een miljard euro moet binnenhalen. In het portfolio wordt ruimte vrijgemaakt voor deze vernieuwing; rationalisatie levert daaraan een bijdrage. Door verdergaande digitalisering gaan we processen uniformeren en standaardiseren, waardoor ze ook efficiënter worden. Ook ga ik meer aandacht besteden aan situaties die niet gaan volgens het boekje. Hoe zorgen we ervoor dat burgers en bedrijven na een fout toch zo snel mogelijk worden bediend en wat leren we van de fout? Het robuuster maken van de werkprocessen van de dienst betekent ook het versterken van de handhaving en fraudebestrijding. Zowel bij Belastingen als bij Toeslagen is in dat kader een aantal acties ingezet.

Spoor C: helder stellen van de verwachtingen en rapporteren van de prestaties

Burgers en bedrijven, maar ook de verschillende beleidsverantwoordelijken voor regelingen die de Belastingdienst uitvoert, zijn gebaat bij een helder beeld van wat van de dienst verwacht mag worden. Voldoende ambitieus, maar wel haalbaar. Hiertoe kijken we kritisch naar het normenstelsel van de Belastingdienst en gaan we vervolgens transparanter communiceren over deze normen. Wat mag verwacht worden dat goed gaat, en wat moet echt beter? En ook achteraf: hoe is feitelijk gepresteerd en hoe verhoudt dat zich tot de vooraf gestelde normen?

Spoor X: borgen van de veranderingen in de organisatie

Gedurende het afgelopen decennium heeft de Belastingdienst een aantal grote reorganisaties doorgemaakt. Na de operaties Eén Douane Nederland, Nieuw Toeslagen Systeem, Copernicus en de transitie van een regio- naar een segmentenstructuur, zitten we nu middenin de reorganisatie van het onderdeel Belastingen. Maar van nog zo’n jaren durende stoelendans verwacht ik geen oplossing. De medewerkers hebben alle ruimte nodig – de spreekwoordelijke «rust» is het verkeerde woord – om zich te concentreren op de verbetering van de prestaties van de organisatie. De nieuwe koers vraagt een andere financieringssystematiek en versterking van de interne en externe communicatie. Uiteraard kan het op termijn wenselijk blijken de noodzakelijke veranderingen uit de genoemde sporen ook te verankeren in de structuur van de organisatie.

Systematisch weergegeven leidt dit tot het volgende programma.

Figuur 1: verbeterprogramma, bestaande uit vier sporen

De acties zijn niet alle even ver uitgewerkt. Voor sommige is de onderbouwende analyse vergevorderd en richten de vervolgacties zich op de uitvoering. Voor andere is vastgesteld dat hier een belangrijk knelpunt ligt, maar moeten de precieze acties nog worden uitgewerkt. Verschillende programmaonderdelen maken gebruik van inbreng van derden. Bovendien worden externe deskundigen aangezocht voor een door de directeur-generaal Belastingdienst in te stellen klankbordgroep. Zo probeer ik een efficiënt en effectief evenwicht te vinden tussen goed gebruik van interne kennis en ervaring enerzijds en van externe expertise en onafhankelijkheid anderzijds.

De belastingbetaler verdient snel resultaat en verwacht dat ook. Maar een snel resultaat zit er niet in; het ligt voor de hand dat dit programma, waarin onder andere regelingen moeten worden vereenvoudigd en de ICT-structuur verder moet evolueren, zijn resultaten niet in één keer afwerpt. De problematiek is in jaren ontstaan en wordt niet in dagen opgelost.

Om die aanpak tot een succes te maken is de steun en medewerking nodig van uw Kamer en het kabinet, maar zeker ook van de medewerkers van de Belastingdienst. Zij hebben de afgelopen jaren de zware opdracht vervuld om soms bijna onuitvoerbare taken toch maximaal tot een goed resultaat te brengen. Sommige medewerkers hebben deze taak in stilte vervuld, anderen ongerust en sommigen ronduit kritisch, maar vrijwel altijd vanuit een zeer loyale basis en met hart voor de dienst en de publieke taak. Zij moeten de ruimte krijgen een robuuste en toekomstvaste uitvoering van de belastingwetgeving waar te maken. Dat is goed voor Nederland, dat verdient de belastingbetaler en dat geeft ook minder zorgelijke gesprekken bij de tramhalte.

De Staatssecretaris van Financiën, E.D. Wiebes

Hiermee geef ik voor de fiscale en toeslagenwetgeving invulling aan het Kabinetsbeleid uit de Rijksbrede aanpak van fraude (brief van 20 december 2013, Kamerstuk 17 050, nr. 450).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-31066-201.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.