Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 25087 nr. 225 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 25087 nr. 225 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 3 december 2018

Tijdens de regeling van werkzaamheden van 18 oktober jl. werden wij door uw Kamer verzocht om een brief die ingaat op het handelen van bedrijven rondom de dividendbelasting en eventuele ontwijking daarvan of fraude (Handelingen II 2018/19, nr. 15, item 15). Middels deze brief geven wij gehoor aan dit verzoek. Ook het Europees parlement heeft aandacht voor dit thema.1 Mochten de discussies in Europa leiden tot nieuwe inzichten dan wegen wij deze uiteraard mee.

Allereerst is het belangrijk om duidelijk te maken waar de discussie over gaat. Hierbij is het van belang om goed onderscheid te maken tussen verschillende situaties waarbij de inhouding, vrijstelling, vermindering, teruggaaf of verrekening van dividendbelasting een rol speelt. Hieronder wordt ingegaan op de verschillende situaties.

Cum/ex transacties

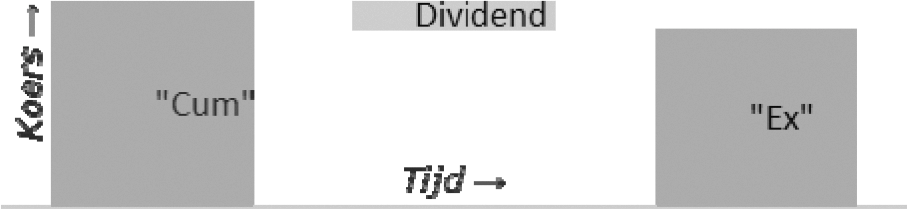

Een cum/ex transactie betreft een transactie in aandelen van beursgenoteerde bedrijven in Nederland of daarbuiten. «Cum dividend» betekent dat de koers van een aandeel het aangekondigde dividend bevat. «Ex dividend» betekent dat een aandeel een lagere koers heeft als gevolg van het feit dat op dat moment is vastgesteld wie recht heeft op dividend en er dus vanaf dat moment geen recht bestaat op dividend over de voorgaande periode. Bij het aangaan van een cum/ex transactie zijn de aandelen met dividend (cum dividend) aan de beurs genoteerd, terwijl bij de afwikkeling van de transactie de aandelen een lagere koers hebben (ex dividend). Er kan dus enige tijd zitten tussen het aangaan van de transactie en de afwikkeling daarvan.

Voorbeeld van koers cum- en ex-dividend

Een cum/ex transactie betreft een reguliere transactie in beursgenoteerde aandelen. Voor de fiscale gevolgen van dergelijke transacties sluit de Belastingdienst aan bij de zogenoemde «record datum» (het peilmoment).2 Dit betekent dat de partij die op het peilmoment gerechtigd is tot het dividend de belastingplichtige voor de dividendbelasting is. Aan die partij moet ook de dividendnota worden uitgereikt en uitsluitend die partij heeft mogelijk recht op vermindering, teruggaaf of verrekening van de ingehouden dividendbelasting.3

In Duitsland is echter geconstateerd dat op basis van de nationale wetgeving tot 2012 middels cum/ex transacties de ene partij dividendbelasting kon inhouden zonder deze af te dragen, terwijl de andere partij met de aan haar uitgereikte dividendnota de niet afgedragen dividendbelasting kon verrekenen. Inmiddels is de Duitse nationale wet op dit punt aangepast. In Nederland bestond en bestaat een dergelijke mogelijkheid niet. Wel kunnen zich in Nederland andere situaties voordoen rondom teruggaaf en verrekening van dividendbelasting. Deze worden hieronder besproken.

Cum/cum transacties

Net als een cum/ex transactie vindt een cum/cum transactie ook plaats rondom het moment dat dat het dividend wordt vastgesteld. Hoewel dit begrip in de praktijk soms verschillend wordt gehanteerd, wordt de term cum/cum in dit verband gebruikt om aan te geven dat de verkoper van het aandeel het economische belang bij het dividend (cum) behoudt en een indirect belang bij de te verrekenen dividendbelasting verkrijgt (cum). Die twee tezamen maken het voor de verkopende partij, de oorspronkelijk aandeelhouder, een cum/cum transactie. Indien wordt uitgegaan van deze uitleg, zal over het algemeen sprake zijn van dividendstripping.

Van dividendstripping is sprake indien een buitenlandse aandeelhouder met behoud van het economisch belang bij de aandelen de dividendbelasting ontloopt door slechts het juridisch eigendom van de aandelen over te dragen aan een ander persoon. Deze andere persoon heeft een gunstiger recht op verrekening, teruggaaf of vermindering van dividendbelasting dan de oorspronkelijke aandeelhouder. Dit kan bijvoorbeeld voorkomen als deze andere persoon wel in Nederland is gevestigd en dus de ingehouden dividendbelasting kan verrekenen met de door deze rechtspersoon verschuldigde vennootschapsbelasting. De transactie is er daarmee op gericht om de ingehouden dividendbelasting gunstiger te verrekenen of terug te ontvangen waardoor een belastingvoordeel wordt behaald. Het belastingvoordeel wordt vervolgens tussen de bij de dividendstripping betrokken partijen verdeeld.

Dividendstripping komt voor in verschillende verschijningsvormen en onderscheidt zich van normale effectentransacties doordat in de periode waarin afstand wordt gedaan van de aandelen, het economisch belang bij die aandelen blijft rusten bij de oorspronkelijke aandeelhouder waardoor de oorspronkelijke aandeelhouder het belang bij de inkomsten en waardestijgingen van de aandelen blijft houden.

De wetgever heeft in 2001 maatregelen getroffen zodat bij dividendstripping geen recht op teruggaaf, vermindering of verrekening van dividendbelasting bestaat. Op de Belastingdienst rust de bewijslast om aannemelijk te maken dat het (economisch) belang van de aandelen niet gewijzigd is. Tijdens de parlementaire behandeling heeft een ambtsvoorganger van de Staatssecretaris van Financiën hierover het volgende opgemerkt: «De bewijslast van de maatregel ligt bij de fiscus. Dat wil zeggen dat de fiscus aannemelijk moet maken dat sprake is van dividendstripping zoals gedefinieerd in de maatregel. Wij zijn ons ervan bewust dat het in de praktijk lastig zal kunnen zijn met name vanwege de betrokkenheid van buitenlandse partijen en doordat transacties over de beurs kunnen lopen. Consequentie is dat de maatregel in zijn praktische toepassing slechts gericht zal zijn tegen evidente vormen van dividendstripping.»4 Of dividendstripping binnen het bestek van de huidige regels voldoende kan worden aangepakt, is afhankelijk van het soort gevallen dat zich in de praktijk voordoet en de invulling die de rechter aan de bewijspositie van de inspecteur geeft. Over de bewijspositie van de inspecteur wordt in een thans nog lopende procedure mogelijk meer duidelijkheid gegeven.5 Daarnaast zal in ieder geval moeten worden geïnventariseerd welke hoofdvormen van dividendstripping zich in de praktijk voordoen. Dit vraagt onderzoek. Als blijkt dat de huidige regels ontoereikend zouden zijn, kan dit leiden tot aanpassing van de relevante wetgeving.

Overige situaties

De Belastingdienst wordt in incidentele gevallen geconfronteerd met situaties waarbij een dubbel verzoek om teruggaaf wordt ingediend, bijvoorbeeld omdat op naam van dezelfde gerechtigde twee verzoeken worden ingediend ter zake van dezelfde dividenduitkering. Daarnaast kan door meerdere achtereenvolgende transacties onduidelijkheid ontstaan over de vraag wie op het peilmoment gerechtigd is tot het dividend en dus dividendbelasting verschuldigd is. Dat betekent ook dat onduidelijk kan zijn wie er recht heeft op eventuele vermindering, teruggaaf of verrekening van de dividendbelasting. Hierdoor is niet uit te sluiten dat meer dan één partij een dividendnota ontvangt, bijvoorbeeld van een bank, die ziet op hetzelfde dividend, maar waarbij er feitelijk slechts éénmaal dividendbelasting is ingehouden en afgedragen.

Indien in de verschillende hierboven geschetste situaties bewust in strijd met wet- en regelgeving wordt gehandeld bij de verrekening, teruggaaf of vermindering van dividendbelasting, is er sprake van fraude. De Belastingdienst treedt hard op tegen fraude.

Rol banken (incl. ABN AMRO)

Financiële instellingen, waaronder banken, behoren integer te handelen. Hieronder valt in ieder geval dat geen fraude wordt gepleegd of daaraan mee wordt gewerkt. De naleving van de belastingwetgeving zelf vormt geen onderwerp van toezicht van De Nederlandsche Bank (DNB). Wel heeft DNB in algemene zin een rol bij het toezicht op de integriteit van banken. Signalen over fraude kunnen een rol spelen bij de beoordeling van de beheerste en integere bedrijfsvoering van banken en het naleven van de open norm om maatschappelijk betamelijk te handelen. Daarnaast kunnen deze signalen betrokken worden bij het toetsen van beleidsbepalers en aanleiding zijn voor hertoetsing van een beleidsbepaler. Gezien hun maatschappelijke verantwoordelijkheid zouden banken transacties die zijn gericht op dividendstripping niet moeten willen verrichten, niet voor zichzelf en niet voor hun klanten. De Minister spreekt de sector geregeld aan op haar maatschappelijke verantwoordelijkheid en zal dit ook blijven doen.

NLFI beheert namens de staat het aandelenbelang in de tijdelijke financiële instellingen, waaronder ABN AMRO en de Volksbank. Met de oprichting van NLFI medio 2011 is tegemoetgekomen aan de wens van de Tweede Kamer om het aandeelhouderschap in enkele financiële instellingen op zakelijke, niet-politieke wijze in te vullen en de belangen op transparante wijze te scheiden. ABN AMRO heeft NLFI en de ambtsvoorganger van de Minister van Financiën in 2015 geïnformeerd dat de bank in nauw contact staat met de Duitse autoriteiten en constructief meewerkt aan het onderzoek of banken in de periode tot 2012 terecht dividendbelasting hebben teruggevorderd. Informatie over deze onderzoeken is ook opgenomen in het prospectus van ABN AMRO uit 2015 en de afgelopen jaarverslagen. In de periode voor oprichting van NLFI, in de eerste jaren na de verwerving van de Nederlandse delen van het «oude» ABN AMRO en Fortis Bank Nederland, is de staat door ABN AMRO geïnformeerd over onderzoeken van belastingautoriteiten naar dividendstripping en de afhandeling daarvan. Daarnaast is gesproken over de nieuwe strategische richting van de verworven onderdelen. De staat en ABN AMRO hebben toen gezamenlijk besloten om activiteiten die verband houden met dividendstripping af te bouwen.

Wob-verzoek

Wij hechten er aan uw Kamer te melden dat recent op basis van de Wet openbaarheid van bestuur een verzoek is ingediend waarbij is gevraagd naar documenten die zien op dividendstripping, cum/ex transacties en «cum/cum transacties». Op dit moment vindt een inventarisatie plaats van alle documenten die in de openbaarheid zullen worden gebracht.

Tenslotte is reeds in 2016 en 2017 met uw Kamer gecommuniceerd over onderzoeken die de Duitse fiscus volgens berichtgeving zou doen naar eventuele onterechte vermindering, teruggaaf of verrekening van Duitse dividendbelasting.6 Recent hebben de leden Snels (GroenLinks) en Nijboer (PvdA) op 19 oktober 2018 vragen gesteld over dit thema evenals het lid Azarkan (DENK) op 22 oktober 2018. Bijgaand beantwoorden wij deze vragen (Aanhangsel Handelingen II 2018/19, nrs. 812 en 813).

De Minister van Financiën, W.B. Hoekstra

De Staatssecretaris van Financiën, M. Snel

De «record datum» is nader gedefinieerd in onderdeel 7 van het Verzamelbesluit Dividendbelasting (Besluit van 21 november 2011, nr. DGB 2011/6870M) (Stcrt. 2012, nr. 151).

Een dividendnota is een verklaring hoeveel dividend is uitgekeerd en hoeveel dividendbelasting daar op in is gehouden.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-25087-225.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.