Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 25087 nr. 222 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 25087 nr. 222 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 6 november 2018

Dit kabinet neemt veel maatregelen om belastingontwijking en belastingontduiking tegen te gaan, en Nederland tegelijkertijd aantrekkelijk te houden voor het reële bedrijfsleven. Deze beleidslijn wordt uiteengezet in de fiscale beleidsagenda en mijn brief over de aanpak belastingontwijking en belastingontduiking van februari dit jaar.1 Dit doen we onder andere met nieuwe wet- en regelgeving, bijvoorbeeld door een conditionele bronbelasting in te voeren op rente en royalty’s naar laagbelastende landen per 2021. Doel van de maatregelen is zoveel mogelijk te voorkomen dat Nederland wordt gebruikt voor doorstroomactiviteiten naar belastingparadijzen.

Tijdens het plenair debat over het verslag van de parlementaire ondervragingscommissie fiscale constructies op 5 september 2018 (Handelingen II 2017/18, nr. 105, item 8) heb ik toegezegd om te onderzoeken op welke manier ik mijn aanpak van belastingontwijking en belastingontduiking kan monitoren. De beschikbaarheid van kwantitatieve gegevens is belangrijk voor het beleid, kan de objectiviteit in het debat ten goede komen, en het parlement beter in staat stellen om het beleid te controleren. In deze brief zal ik u informeren op welke manier ik dat wil doen. Daarnaast heb ik tijdens hetzelfde debat toegezegd een planningsoverzicht naar de Kamer te sturen met alle maatregelen van dit kabinet om belastingontwijking en belastingontduiking aan te pakken. Dit planningsoverzicht is als bijlage bij deze brief gevoegd2.

Mijn brief van 23 februari van dit jaar richt zich op het aanpakken van zowel belastingontwijking als belastingontduiking. Belastingontduiking is illegaal. Wanneer belastingplichtigen de wet ontduiken, moet dat hard worden aangepakt. Het kabinet geeft hier bijvoorbeeld met de intensivering aanpak verhuld vermogen invulling aan. Omdat belastingontduiking om fraude gaat is kwantificering van de omvang problematisch. Fraude onttrekt zich immers per definitie aan de openbaarheid waardoor er geen betrouwbare gegevens zijn. De meeste nieuwe maatregelen in mijn aanpak hebben betrekking op belastingontwijking. Om deze redenen richt ik mij in deze brief uitsluitend op het meten van belastingontwijking. Ook het meten van de omvang van belastingontwijking blijkt een lastige kwestie aangezien zowel een éénduidige definitie van belastingontwijking als betrouwbare data op bedrijfsniveau ontbreken. Dit wordt ook onderschreven door de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO). De OESO werkt daarom aan een nieuwe database met bedrijfsinformatie «corporate tax statistics dataset» op basis van individuele landenrapporten «country-by-country» landenrapporten, met informatie over de winst die een bedrijf realiseert in een bepaald land in relatie tot de betaalde belasting in datzelfde land. Dat kan de mogelijkheden voor het meten van de omvang van belastingontwijking, en het meten van de effecten van beleid mogelijk vergroten. De OESO verwacht in 2020 resultaten te publiceren.

In de tussentijd heb ik gekeken naar wat wél al onderzocht kan worden. Belastingontwijking in Nederland wordt vaak in verband gebracht met de omvangrijke financiële stromen die multinationals met behulp van brievenbusfirma’s door Nederland laten lopen. Daarom heb ik SEO Economisch Onderzoek (SEO) gevraagd om de financiële stromen door Nederland via bijzondere financiële instellingen (bfi’s, vaak brievenbusfirma’s genoemd) in kaart te brengen en te splitsen naar herkomst en bestemming.

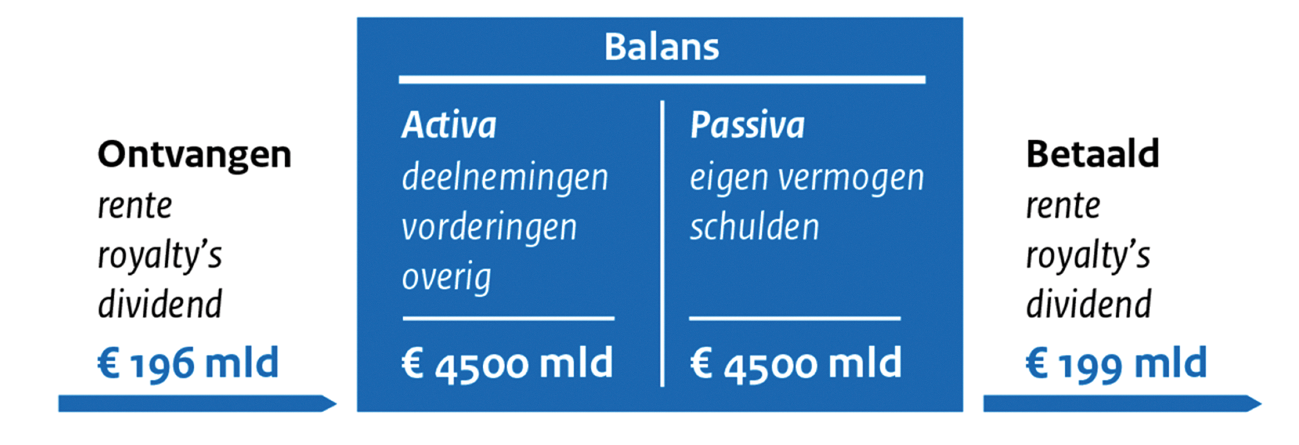

Uitkomst van het onderzoek van SEO3 is dat er in Nederland circa 15.000 bfi’s zijn met een totale balansomvang van bijna € 4.500 miljard. Het balanstotaal is echter niet relevant voor de te betalen belasting. Belasting wordt immers geheven over de inkomensstromen die samenhangen met de posten op de balans, en niet over de waarde op de balans zelf. Zie onderstaand voorbeeld voor een nadere uitleg.

Box: Voorbeeld balanstotaal in relatie tot inkomensstromen

Bedrijven gaan bijvoorbeeld onderling leningen aan die op de balans worden verantwoord. De schuld komt tot uitdrukking op de balans van de ontvanger en de vordering op de balans van de verstrekker van de lening. Over deze lening wordt periodiek rente betaald. De betaalde rente in dit voorbeeld is een stroom waar de verstrekker van de lening belasting over betaalt en die de ontvanger van de lening kan aftrekken van de belastbare winst. In dit voorbeeld is de betaalde rente dus de fiscaal relevante stroom.

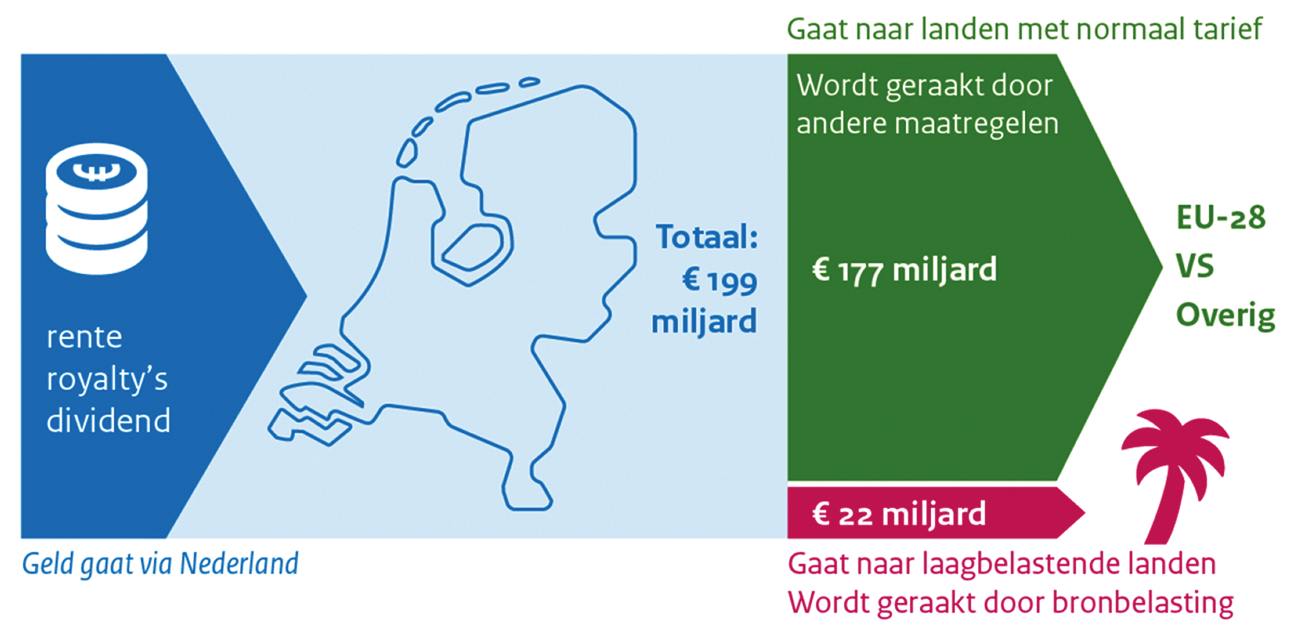

De fiscaal relevante financiële stroom bestaat uit dividend, rente en royalty’s. Deze bedragen in 2016 € 196 miljard aan inkomsten en € 199 miljard aan uitgaande betalingen. Het verschil tussen de omvang van de inkomsten en uitgaande betalingen wordt onder andere veroorzaakt doordat het hier de bedragen in een momentopname van één jaar betreft. Van de uitgaande betalingen gaat naar schatting € 22 miljard naar laagbelastende landen. Dat zijn landen zonder winstbelasting, een winstbelasting met een statutair tarief lager dan 7%, of landen die zijn opgenomen op de EU-lijst van niet-coöperatieve jurisdicties. Circa € 19 miljard (85%) van deze € 22 miljard bestaat vervolgens uit royalty’s.

Figuur 1: Verdeling financiële stromen

Het onderzoek van SEO dient als nulmeting om de effecten van mijn beleid op de financiële stromen te monitoren. Met de introductie van een conditionele bronbelasting op rente en royalty’s naar laagbelastende landen wordt de financiële stroom van € 22 miljard gericht aangepakt, omdat deze stroom nagenoeg volledig uit rente en vooral royalty’s bestaat. De verwachting is dat deze stroom nagenoeg volledig zal verdwijnen.

Daarnaast is er een financiële stroom van € 177 miljard naar landen met een algemeen geldend winstbelastingsysteem en een normaal tarief (niet-laagbelastende landen). Deze stroom bestaat bijvoorbeeld omdat een structuur met een Nederlandse bfi dubbele belasting kan voorkomen, wanneer landen onderling geen belastingverdrag hebben afgesloten, terwijl deze landen wel een belastingverdrag met Nederland hebben. Wanneer sprake is van misbruiksituaties kunnen andere maatregelen in mijn aanpak invloed hebben op deze stroom. Een belangrijke maatregel in dit verband is de introductie van de «principal purpose test» in de Nederlandse belastingverdragen per 2020. Als bedrijven een financiële stroom puur via Nederland laten lopen om belasting te ontwijken dan biedt deze bepaling een land de mogelijkheid om in te grijpen. Om landen daartoe is staat te stellen deelt Nederland actief informatie met andere landen wanneer sprake is van omvangrijke rente en royaltybetalingen in relatie tot de «substance» in Nederland.

Het onderzoek van SEO levert verschillende kwantitatieve gegevens op zoals het aantal bfi’s, het balanstotaal en de fiscaal relevante financiële stromen naar laagbelastende landen en landen met een normaal winstbelastingtarief.

De stroom van € 22 miljard naar laagbelastende landen wordt gericht geraakt door de conditionele bronbelasting op rente en royalty’s. SEO concludeert dan ook dat een harde effectmeting van de introductie van de conditionele bronbelasting op rente en royalty’s op termijn mogelijk is. Omdat invoering voorzien is per 2021 zal een dergelijke effectmeting vermoedelijk in 2023 kunnen worden uitgevoerd.

Het is niet mogelijk om te voorspellen hoe de financiële stroom naar landen met een normaal belastingtarief zich de komende jaren gaat ontwikkelen. De omvang en ontwikkeling van deze financiële stromen is immers van veel factoren afhankelijk. Hetzelfde geldt voor de ontwikkeling van het balanstotaal en het aantal bfi’s.

Wel zal ik, zoals ik heb toegezegd tijdens het debat over de parlementaire ondervragingscommissie fiscale constructies, de ontwikkeling van deze gegevens monitoren en hierover jaarlijks aan uw Kamer rapporten. Ik zal over de manier waarop ik deze rapportage vorm wil geven overleggen met De Nederlandsche Bank (DNB).

In mijn zoektocht naar de mogelijkheden om de effecten van mijn beleid te monitoren, heb ik eerst gekeken naar reeds uitgevoerd werk van de OESO. Het Base Erosion & Profit Shifting» (BEPS) project van de OESO is immers de aanjager van een internationaal gecoördineerde aanpak van belastingontwijking. Bovendien doet de OESO veel onderzoek naar belastingen en publiceert statistische informatie.

Het BEPS-project van de OESO bestaat uit 15 acties om belastingontwijking aan te pakken. Actie 11 bestaat uit het meten en monitoren van BEPS. Het meten van de omvang van belastingontwijking is ingewikkeld. Ten eerste omdat een eenduidige definitie van belastingontwijking ontbreekt. De OESO stelt dan ook dat er niet één indicator is aan te wijzen op basis waarvan de omvang van belastingontwijking gemeten kan worden en werkt daarom aan een set van zes indicatoren. Deze indicatoren trachten grofweg te meten wat de discrepantie is tussen financiële en reële economische activiteiten, en waar verschillen in winstgevendheid en effectieve belastingdruk tussen en binnen bedrijven zichtbaar zijn. De indicatoren zullen een rol spelen in het rapport over BEPS dat de OESO naar verwachting in 2020 zal publiceren, waarbij de resultaten niet op landniveau, maar voor de landen van het «Inclusive Framework»4 als geheel zullen worden gepresenteerd.

Daarnaast is wel bekend hoeveel belasting er momenteel in landen wordt betaald, maar is onbekend hoeveel er per land betaald zou worden zonder kunstmatige structuren om belasting te ontwijken. Dat komt onder andere doordat betrouwbare data op bedrijfsniveau tot op heden deels ontbreken. In het eindrapport over actie 11 concludeert de OESO in 2015 dat beperkte beschikbaarheid van data de analyse van de omvang en economische impact van BEPS ernstig beperkt en dat betere data en methodologie nodig zijn voor goede analyses.5

Ondanks de complexiteit van het meten van BEPS en problemen met data zijn er wel verschillende pogingen gedaan om de omvang van misgelopen vennootschapsbelastingontvangsten (Vpb-ontvangsten) wereldwijd als gevolg van agressieve belastingplanning in te schatten. De OESO heeft in 2015 en 2017 geschat dat er jaarlijks wereldwijd tussen de 100 en 240 miljard USD aan belasting wordt ontweken door het kunstmatig verplaatsen van winsten van hoger belastende naar lager belastende landen. Dit staat gelijk aan 4 tot 10 procent van de wereldwijde Vpb-ontvangsten.6

Momenteel werkt de OESO aan een nieuwe «corporate tax statistics dataset» die de mogelijkheden voor analyses moet vergroten. Vanaf 2019 wordt geaggregeerde en niet herleidbare (geanonimiseerde) informatie vanuit de country-by-country landenrapporten aan de database toegevoegd. Deze rapporten bevatten informatie over de activiteiten, winst en betaalde belasting van multinationale ondernemingen per land. De mogelijkheden voor monitoring zullen naar verwachting de komende jaren dus groter worden.

Naast werk van de OESO zijn er meer internationale organisaties en onderzoekers die getracht hebben de gevolgen van belastingontwijking te kwantificeren. Deze onderzoeken maken gebruik van verschillende methoden, waardoor de resultaten niet altijd goed met elkaar kunnen worden vergeleken. Volgens schattingen van het IMF zijn de gederfde wereldwijde Vpb-ontvangsten door belastingontwijking jaarlijks 123 miljard USD (2016) op korte termijn, en 647 miljard USD op lange termijn.7 UNCTAD (2015) heeft geschat dat ontwikkelingslanden 90 tot 120 miljard USD per jaar mislopen door wereldwijde belastingontwijking.8 Clausing (2016) schat dat de totale omvang van misgelopen Vpb-ontvangsten wereldwijd als het gevolg van belastingontwijking 280 miljard USD per jaar bedraagt.9 Een recent artikel van Zucman (2018) laat zien dat ongeveer 5% van de in het buitenland gemaakte winsten door multinationals kunstmatig naar belastingparadijzen wordt verschoven, in totaal meer dan 600 miljard USD.10 Van ’t Riet en Lejour (2017) laten zien dat het optimaal gebruik maken van belastingverdragen (waaronder de Nederlandse) tot een lagere belastingdruk van circa 6 procentpunt kan leiden op dividenden bij de uiteindelijke ontvanger.11

De inschatting hoe hoog de theoretische winst in een bepaald land behoort te zijn, en welk gedeelte daarvan een land uiteindelijk niet toekomt door belastingontwijking, blijft de grootste onzekere factor in veel van deze onderzoeken. De eerdergenoemde nieuwe «corporate tax statistics dataset» van de OESO kan in de toekomst mogelijk meer duidelijkheid verschaffen.

In een DNBulletin van 25 oktober jl. wordt het belang van bijzondere financiële instellingen voor de Nederlandse economie in kaart gebracht. Uit de DNB publicatie blijkt dat bfi’s gemiddeld circa € 1,4 miljard per jaar aan belastingen betalen (0,9% van de totaal ontvangen belasting) en een bijdrage van 0,1% leveren aan de totale werkgelegenheid. Op basis van deze cijfers concludeert DNB dat het belang van bfi’s voor de Nederlandse economie beperkt is. Overigens hanteert DNB in deze publicatie een andere lijst van laagbelastende landen dan gebruikt is in het SEO onderzoek. In het DNBulletin wordt namelijk een lijst van circa vijftig landen gehanteerd die eerder gebruikt is door de Congressional Research Service (2015), OECD (2000) en FSF-IMF (2000).12 Het verschil met de resultaten in het SEO onderzoek lijkt vooral te ontstaan door landen als Curaçao, Hong Kong, Ierland, Luxemburg, Singapore en Zwitserland.

Ondanks problemen met data en definities heb ik naast het werk van de OESO en andere onderzoekers ook zelf actie ondernomen. Het doel van mijn aanpak van belastingontwijking is dat het Nederlandse belastingstelsel minder ontvankelijk wordt voor constructies om belasting te ontwijken in zowel Nederland als andere landen. In dat kader wordt vaak gewezen op de financiële stromen door Nederland, waarmee internationale ondernemingen met behulp van brievenbusfirma’s inkomsten naar laagbelastende landen -in de volksmond vaak aangeduid als belastingparadijzen- zouden laten lopen. Om meer inzicht te krijgen in deze financiële stromen heb ik SEO gevraagd om hier onderzoek naar uit te voeren, en een nulmeting te doen, zodat het op een later moment mogelijk is om de effecten van mijn beleid op deze stromen te monitoren. Deze analyse van de stromen kan niet direct vergeleken worden met de in de voorgaande paragraaf aangehaalde onderzoeken van onder andere de OESO, waarin het totale bedrag aan misgelopen winstbelasting wordt gekwantificeerd.

SEO heeft bij het onderzoek gebruik gemaakt van data van DNB over de investeringsstromen via bfi’s. Bfi’s zijn vennootschappen met een buitenlandse eigenaar die financiële stromen in de vorm van dividend, rente en royalty’s uit het buitenland ontvangen en ook weer dividenden, rente of royalty’s naar het buitenland betalen. Voor de definitie van laagbelastende landen heb ik SEO gevraagd om aan te sluiten bij de geconsulteerde lijst.13 De definitieve lijst wordt in december van dit jaar in een ministeriële regeling omgezet. SEO heeft voor haar onderzoek gebruikt gemaakt van de bfi’s in een steekproef waarvoor de zwaarste rapportageverplichtingen van DNB gelden. De resultaten uit het SEO onderzoek hebben betrekking op deze steekproef. In deze brief heb ik ervoor gekozen alle bedragen op te hogen tot macrototalen voor alle bfi’s. Daardoor zullen de in deze brief genoemde bedragen (licht) afwijken van de bedragen in het SEO-onderzoek.14

Uit het onderzoek van SEO blijkt dat Nederland zo’n 15.000 bijzondere financiële instellingen (bfi’s) telt. Het balanstotaal van alle bfi’s samen bedraagt bijna € 4.500 miljard. Belasting wordt echter alleen geheven over de gerelateerde inkomensstroom en niet over de waarde op de balans. De activa op de balans worden productief ingezet en verdienen dus inkomen. Andersom moet voor de passiva op de balans een vergoeding worden betaald. De fiscale motieven van bfi’s hangen dan ook vooral samen met de inkomsten en uitgaande betalingen. De totale inkomsten van bfi’s bedroegen in 2016 € 196 miljard en de totale uitgaande betalingen € 199 miljard. Deze inkomsten en uitgaande betalingen zijn de fiscaal relevante stromen door bfi’s. Figuur 2 illustreert de relatie tussen balanstotaal en fiscaal relevante financiële stromen.

Figuur 2: balanstotaal met fiscaal relevante financiële stromen

SEO heeft ook de ontwikkeling van de stromen in de periode van 2004 tot en met 2016 in beeld gebracht. Daaruit blijkt een flinke groei van de uitgaande betalingen van € 72 miljard in 2004 tot € 199 miljard in 2016. De groei zit vooral in dividend en royalty’s. SEO schrijft dat de groei van royalty’s en licentie-vergoedingen, wereldwijd ongeveer vijf keer zo groot is als die van goederen en directe buitenlandse investeringen. Dat weerspiegelt hoe wereldwijde productie verschuift van fysieke grensoverschrijdende productie naar immateriële waardeketens.15 SEO heeft de totale bruto transacties van bfi’s buiten beschouwing gelaten aangezien de fiscale betekenis hiervan beperkt is. Dit wordt in box 2.1 van het rapport geïllustreerd.

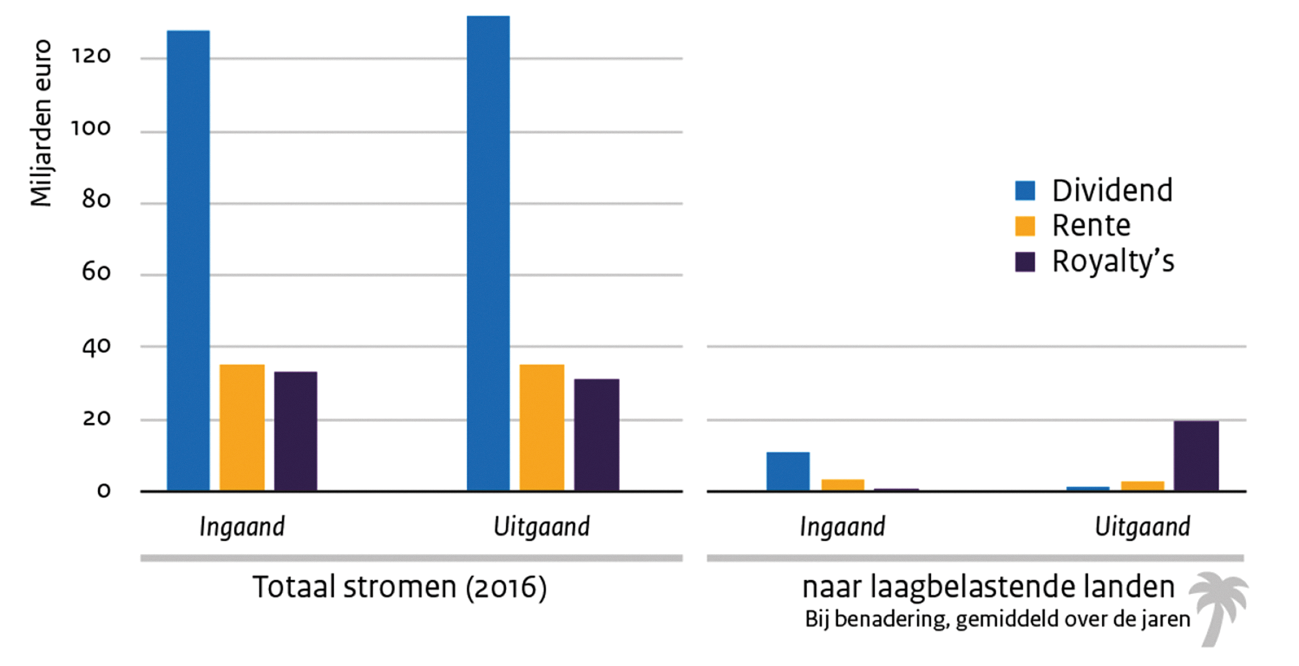

SEO heeft vervolgens gekeken naar de regionale spreiding van deze financiële stromen (inkomsten en uitgaande betalingen) en de samenstelling (dividend, rente en royalty’s), uitgaande van een steekproef van de bfi’s. Wat betreft de regionale spreiding maakt SEO een onderscheid tussen EU-28, VS, laagbelastende landen en overige landen. De inkomsten van bfi’s komen vrijwel volledig uit de EU-28 en uit de overige landen en nauwelijks uit de VS en de laagbelastende landen. Daarentegen gaat bij de uitgaande betalingen wel een groot deel naar de VS en de laagbelastende landen. De uitgaande betalingen naar de laagbelastende landen bedragen in de steekproef die SEO gebruikt heeft in totaal € 18 miljard in 2016. Opgehoogd naar het totaal is dit bij benadering € 22 miljard.16 Dit geschatte bedrag is dus de totale stroom aan dividend, rente en royalty’s die via bfi’s in Nederland naar laagbelastende landen gaat.

Figuur 3 geeft de samenstelling van de stromen van bfi’s voor alle landen en specifiek voor de laagbelastende landen weer. De figuur laat zien dat de totale inkomende stromen voor alle landen voor € 128 miljard uit dividend, voor € 35 miljard uit rente en voor € 33 miljard uit royalty’s bestaan.17 De verdeling van de totale uitgaande betalingen is vergelijkbaar: € 132 miljard dividend, € 35 miljard rente en € 31 miljard royalty’s. Opvallend is dat de samenstelling van uitgaande betalingen naar laagbelastende landen fors afwijkt. Circa € 19 miljard van de naar schatting € 22 miljard van de uitgaande betalingen naar deze landen bestaat uit royalty’s.18 Deze uitgaven zijn bovendien geconcentreerd bij een relatief beperkt aantal bfi’s. SEO geeft aan dat dit de functie van Nederland in het doorgeven van royalty’s uit de EU28 en de VS naar laagbelastende landen illustreert.

Figuur 3: Samenstelling stromen van bfi’s; totaal en naar laagbelastende landen

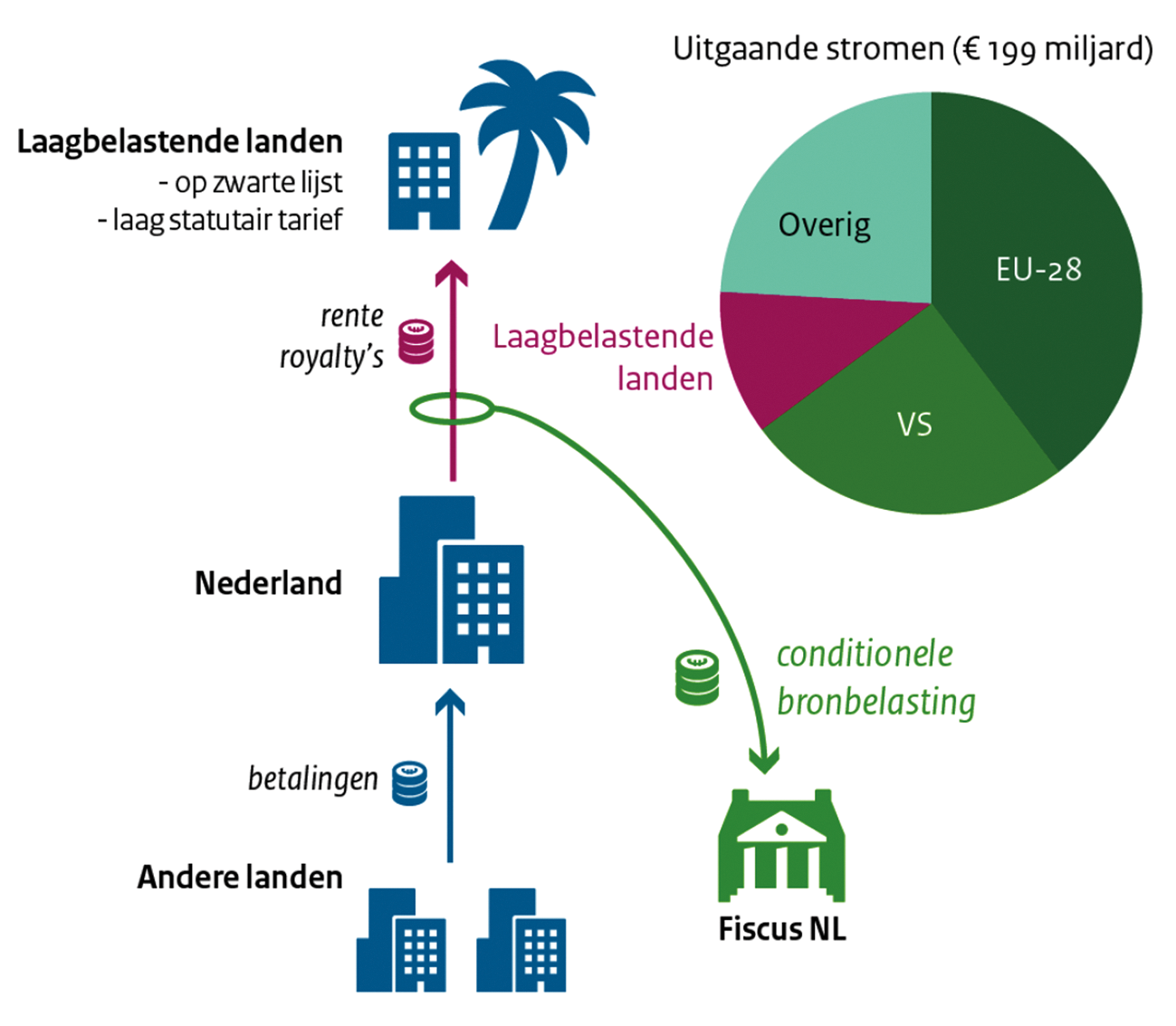

De maatregel die het meest direct verband houdt met financiële stromen van bfi’s naar laagbelastende landen, is de introductie van de conditionele bronbelasting op rente en royalty’s per 2021. Met deze bronbelasting worden alle uitgaande rente- en royaltybetalingen vanuit Nederland naar laagbelastende landen geraakt. Mijn beleidsinzet is dat de betreffende betalingen voor een belangrijk deel verdwijnen. Daarom verwacht ik dat de opbrengst van de conditionele bronbelasting op rente en royalty’s verwaarloosbaar is. Overigens zal het effect op het balanstotaal waarschijnlijk beperkt zijn, omdat intellectueel eigendom (dat samenhangt met royaltybetalingen) niet op de balans van de Nederlandse bfi, maar op de balans van de verstrekker in het laagbelastende land staat. Figuur 4 illustreert de werking van de conditionele bronbelasting.

Figuur 4: Werking conditionele bronbelasting

Naast de financiële stroom naar laagbelastende landen is er een uitgaande stroom via bfi’s van € 177 miljard naar landen met een algemeen geldend winstbelastingsysteem en een normaal tarief (niet-laagbelastende landen). SEO heeft daarbij onderscheid gemaakt tussen de VS, de EU-28 en overige landen waar een normaal winstbelastingtarief geldt.

SEO heeft niet onderzocht waarom bedrijven ervoor kiezen om financiële stromen via een bfi in Nederland laten lopen naar een land waar een normaal winstbelastingtarief geldt. Wel geeft paragraaf 2.3 in het SEO onderzoek een voorbeeld hoe bedrijven via een in Nederland gevestigde bfi bronheffingen kunnen voorkomen of reduceren. Kern van het voorbeeld is dat het ontbreken van een belastingverdrag tussen landen kan leiden tot dubbele heffing van winstbelasting en bronbelasting (zonder verdrag waarin het tarief van de bronbelasting wordt verlaagd kan de bronbelasting vaak niet, of niet volledig verrekend worden). Een structuur met een bfi in Nederland kan deze dubbele heffing voorkomen wanneer Nederland wel een belastingverdrag met het betreffende land heeft.

Wanneer sprake is van misbruiksituaties kunnen andere maatregelen van dit kabinet invloed hebben op de financiële stroom van € 177 miljard naar landen waar een normaal winstbelastingtarief geldt. Een relevante maatregel in dit verband is de introductie van de zogenoemde «principal purpose test» in de Nederlandse belastingverdragen per 2020. Dit is een bepaling die Nederland aan alle belastingverdragen gaat toevoegen, onder meer door ratificatie van het Multilateraal Verdrag. Deze bepaling geeft bronlanden de mogelijkheid om verdragsvoordelen te weigeren bij kunstmatige constructies waarbij het verkrijgen van verdragsvoordelen één van de hoofddoelen is van het gebruik van de Nederlandse vennootschap. Anders gezegd: als een bedrijf een financiële stroom via een Nederlandse bfi laat lopen puur en alleen om belasting te ontwijken, kan een land via de «principal purpose test» ingrijpen. Hiermee krijgen landen een belangrijk instrument in handen om hun belastinggrondslag te beschermen. Dat kan van invloed zijn op de inkomende en uitgaande fiscaal relevante stromen. Het wetsvoorstel ter ratificatie van het Multilateraal Verdrag heb ik eind vorig jaar naar uw Kamer gestuurd.

In ditzelfde kader heeft het kabinet specifiek aandacht voor belastingontwijking waar dit ontwikkelingslanden raakt. De afgelopen jaren zijn in belastingverdragen met enkele ontwikkelingslanden al antimisbruikbepalingen opgenomen. Daarnaast biedt het kabinet experts van de Nederlandse Belastingdienst aan deze landen aan om hen in staat te stellen hun belastinggrondslag te beschermen. Ook via het International Bureau of Fiscal Documentation is Nederland op deze wijze actief. Ik zal met DNB bespreken of het mogelijk is om de inkomende stromen vanuit ontwikkelingslanden in de toekomst separaat in beeld te brengen.

Naast antimisbruikbepalingen in belastingverdragen kunnen ook de CFC-maatregel en de uitwisseling van informatie tussen landen van invloed zijn op de financiële stroom van € 177 miljard naar landen met een normaal winstbelastingtarief. Ook heb ik in mijn brief van 23 februari jl. aangekondigd te onderzoeken of de deelnemingsvrijstelling zodanig kan worden gewijzigd dat deze niet meer hoeft te worden toegepast als de aanwezigheid van een concern in Nederland zich beperkt tot één of meerdere nagenoeg «substanceloze» (tussen)houdsters. Ik verwacht dit onderzoek in 2020 af te ronden.

Het SEO onderzoek levert kwantitatieve gegevens over het aantal bfi’s, het balanstotaal en de fiscaal relevante stromen naar laagbelastende landen en landen met een normaal winstbelastingtarief.

Omdat de conditionele bronbelasting op rente en royalty’s financiële stromen naar laagbelastende landen gericht aanpakt concludeert SEO dat een harde effectmeting van deze maatregel mogelijk is. De verwachting is dat door deze maatregel de financiële stroom naar laagbelastende landen nagenoeg verdwijnt. Ook uitgaande rente en royalty’s vanuit andere vennootschappen dan bfi’s vallen onder de reikwijdte van deze bronbelasting. Bfi’s blijken echter verantwoordelijk te zijn voor circa 85% van de totale fiscaal relevante stroom naar de laagbelastende landen.19 Daarom kan met het onderzoek van SEO dus weliswaar niet één op één het effect van de bronbelasting op rente en royalty’s worden gemeten, maar wel voor het grootste deel.

De huidige studie van SEO is nog gebaseerd op een steekproef. Voor een goede effectmeting dient de steekproef te worden opgeschaald naar de totale populatie. DNB heeft aangegeven vanaf 2018 ook voor de totale populatie van bfi’s de informatie te verzamelen die tot nu toe alleen voor de steekproef beschikbaar is. Dat maakt een effectmeting met behulp van een difference-in-difference methode mogelijk. Dat houdt in dat de effecten bij een behandelgroep die te maken krijgt met nieuw beleid, worden vergeleken met de effecten bij een controlegroep die niet geraakt wordt door het nieuwe beleid. SEO geeft aan dat gelet op de grens van een statutair tarief van 7% of lager, een controlegroep zou kunnen bestaan uit landen met een tarief tussen de 7 en 15%. Aangezien de conditionele bronheffing op rente en royalty’s per 2021 wordt ingevoerd, zal een dergelijke effectmeting vermoedelijk pas op zijn vroegst vanaf 2023 kunnen worden uitgevoerd.

Het is op voorhand niet in te schatten hoe het balanstotaal, het aantal bfi’s en de financiële stromen naar landen met een normaal winstbelastingtarief zich de komende jaren ontwikkelt. Zo zijn er veel ontwikkelingen van invloed op de financiële stromen en daarmee samenhangend het balanstotaal. Denk hierbij bijvoorbeeld aan beleid van andere landen zoals de belastinghervorming van de VS.20 Daarnaast bestaat de mogelijkheid dat bedrijven -ondanks de antimisbruikbepalingen- de conditionele bronbelasting op rente en royalty’s vermijden door de betalingen om te leiden via een EU-land zonder bronbelasting, waardoor de stroom naar laagbelastende landen weliswaar verdwijnt, maar de totale uitgaande stroom uit Nederland niet wijzigt. Dit onderstreept eens te meer dat wereldwijde belastingontwijking uiteindelijk internationaal zal moeten worden aangepakt. Nederland heeft daarom de afgelopen jaren actief meegewerkt aan de bestrijding van (internationale) belastingontwijking en zal zich ook in de toekomst blijven inzetten voor een internationale gecoördineerde aanpak.

Een causale effectmeting van de maatregelen op de financiële stromen naar niet- laagbelastende landen en het balanstotaal is -in tegenstelling tot bij de conditionele bronbelasting- niet mogelijk. Sommige maatregelen hebben een preventieve werking, waardoor een bepaalde trend moeilijk te interpreteren valt. Bovendien ontbreekt vaak een zogenoemde «counterfactual». Dat betekent dat het niet duidelijk is wat er gebeurd zou zijn zonder de maatregel. Wat betreft de ontwikkeling van het aantal bfi’s concludeert SEO dat bfi’s niet altijd geheel zelfstandig opereren. Soms maken ze deel uit van een groep bfi’s die bestaan uit dezelfde buitenlandse groepsmaatschappij en ook als zodanig opereren. Daarom kan de ontwikkeling van het aantal bfi’s een vertekend beeld opleveren.

Deze problemen met het meten van effecten van individuele maatregelen laten onverlet dat ik mij maximaal zal inspannen om bij iedere afzonderlijke maatregel te bezien of, en zo ja op welke manier, de effecten in kaart kunnen worden gebracht. Bovendien zal ik de ontwikkeling van de financiële stromen, het balanstotaal en het aantal bfi’s monitoren en uw Kamer hierover jaarlijks rapporteren, zoals ik heb toegezegd tijdens het debat over het verslag van de parlementaire ondervragingscommissie fiscale constructies op 5 september. Ik zal met DNB overleggen over de manier waarop ik deze jaarlijkse rapportage vorm kan geven.

Als bijlage bij deze brief is een planningsoverzicht opgenomen21 van alle maatregelen in mijn brief van 23 februari jl. Dit overzicht toont of, en zo ja wanneer, maatregelen worden geconsulteerd, aan het parlement worden aangeboden, naar verwachting worden aangenomen en de beoogde inwerkingtreding. Op dit ogenblik ligt het wetsvoorstel tot

goedkeuring van het Multilateraal Verdrag ter implementatie van aan belastingverdragen gerelateerde maatregelen ter voorkoming van grondslaguitholling en winstverschuiving voor behandeling in de Tweede Kamer.

Uit het overzicht blijkt voorts dat volgend jaar de eerste serie van maatregelen in werking treedt. Het betreft vooral maatregelen die volgen uit de eerste Europese richtlijn tegen belastingontwijking (ATAD 1). Daarnaast wordt ook de wetgeving die het toezicht op trustkantoren aanscherpt per 2019 van kracht. Volgend jaar zal nog veel wetgeving aan uw Kamer worden voorgelegd, zoals de uitwerking van de «mandatory disclosure»-richtlijn, die regelt dat fiscale intermediairs potentieel agressieve fiscale structuren aan de Belastingdienst moeten voorleggen en de implementatie van de tweede Europese richtlijn tegen belastingontwijking (ATAD 2). Ook het wetsvoorstel dat de introductie van een conditionele bronbelasting op rente en royalty’s regelt wordt volgend jaar aan uw Kamer aangeboden.

De meeste maatregelen zullen naar verwachting eind 2019 door uw Kamer zijn behandeld en, indien aangenomen, vanaf 2021 van kracht zijn.

De Staatssecretaris van Financiën, M. Snel

Het «Inclusive Framework on BEPS» is de benaming voor de groep landen die gezamenlijk heeft besloten om Base Erosion & Profit Shifting aan te pakken. OESO-lidmaatschap is niet vereist en de groep bestaat nu al uit meer dan 115 landen.

Deze schattingen zijn gebaseerd op commerciële financiële data uit de ORBIS database. In de empirische schatting wordt de winstgevendheid per land van multinationale bedrijven met gelijke karakteristieken maar met verschillende internationale connecties vergeleken.

Crivelli E, De Mooij R, Keen M. 2016. Base erosion, profit shifting and developing countries.

FinanzArchiv: Public Finance Analysis 72 (3): 268–301. https://doi.org/10.1628/001522116X14646834385460

UNCTAD. 2015. World investment report 2015 – reforming international investment governance. United Nations, Geneva. https://unctad.org/en/PublicationsLibrary/wir2015_en.pdf

Clausing KA. 2016. The effect of profit shifting on the corporate tax base in the United States and beyond. National Tax Journal 69 (4): 905–934. https://doi.org/10.17310/ntj.2016.4.09

Tørsløv, T, L Wier, and G Zucman (2018), «The Missing Profits of Nations», NBER Working Paper 24701.

Van ’t Riet, Maarten and Lejour, Arjan (2017) Optimal tax routing: Network analysis of FDI diversion, CPB Discussion Paper 349,

Lijst volgens mededeling DNB. Zie ook bijvoorbeeld SEO, The Role of Investment Hubs in FDI, Economic Development and Trade, 2018, pagina 48 e.v.

Zie Belastingplan 2019, implementatiewetsvoorstel ATAD 1, specifiek de CFC-maatregel en Bijlage B van het SEO onderzoek voor alle landen die zijn meegenomen

Zie voor details bijlage A, paragraaf 2.1 (Definities en databronnen) en paragraaf 3.5 (Verschillen met andere bronnen) in het SEO-rapport.

Juist de bfi’s met stromen naar laagbelastende landen (€ 19 miljard inclusief mengvormen, zie tabel D.2) zijn goed afgedekt in de steekproef (voor 87% in 2017, zie tabel 3.6). De genoemde € 22 miljard is een inschatting op basis van dit gegeven.

SEO geeft aan dat een aantal Amerikaanse bfi’s grotere bedragen (nog) niet doorgeeft aan de moeder maar herinvesteert in groepsmaatschappijen. Deze geaccumuleerde winsten worden, althans tot de belastingherziening, niet gerepatrieerd naar de VS (SEO onderzoek, p. 14).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-25087-222.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.