Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2009-2010 | 21501-07 nr. 743 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2009-2010 | 21501-07 nr. 743 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 29 juni 2010

Hierbij zend ik u de geannoteerde agenda voor de Eurogroep en Ecofin van 12 en 13 juli 2010 te Brussel. Zoals afgesproken vindt u tevens een toelichting op de derde vergadering van de Van Rompuy Werkgroep.

Het is mogelijk dat nog punten worden toegevoegd aan de agenda of dat bepaalde onderwerpen worden afgevoerd of worden uitgesteld tot de volgende vergadering.

De minister van Financiën,

J.C. de Jager

Geannoteerde Agenda Ecofin Raad 13 juli 2010 te Brussel

Document: n.v.t.

Aard bespreking: Terugkoppeling

Besluitvormingsprocedure: n.v.t.

Toelichting: De Commissie zal een terugkoppeling geven van de Europese Raad die plaatsvond op 17 juni jl. De regeringsleiders hebben onder andere gesproken over de voortgang van het werk van de Van Rompuywerkgroep en de stand van zaken op het gebied van regelgeving voor de financiële sector. In de Ecofin Raad zal gesproken worden over de stappen die in de komende maanden op beide gebieden zullen moeten worden genomen.

Document: nog niet beschikbaar/niet bekend

Aard bespreking: Presentatie

Besluitvormingsprocedure: n.v.t.

Toelichting: België neemt per 1 juli het halfjaarlijks roulerende voorzitterschap van de Raad van Ministers over. In de Ecofin Raad zal de Belgische minister van Financiën een presentatie geven van het werkprogramma voor het komende half jaar. Op moment van schrijven is het werkprogramma nog niet beschikbaar.

Document: «Assessment of the action taken by Belgium, the Czech Republic, Germany, Ireland, Spain, France, Italy, the Netherlands, Austria, Portugal, Slovenia and Slovakia» ( COM(2010) 329)

Aard bespreking: besluitvorming

Besluitvormingsprocedure: gekwalificeerde meerderheid

Toelichting: De Ecofin Raad zal besluiten of Oostenrijk, België, Tsjechië, Frankrijk, Duitsland, Ierland, Italië, Nederland, Portugal, Slowakije, Slovenië en Spanje effectieve actie hebben genomen in het kader van de buitensporigtekortprocedure. Dit gebeurt op basis van de mededeling van de Commissie die op 15 juni jl. is gepubliceerd. Hierin stelt de Commissie vast dat alle bovenstaande lidstaten effectieve actie hebben genomen. De Commissie nodigt lidstaten wel uit om voor 2011 en daarna de te nemen maatregelen waar nodig verder te specificeren. De Ecofin Raad zal naar verwachting het oordeel van de Commissie bekrachtigen en vaststellen dat de betreffende lidstaten effectieve actie hebben genomen.

Voor Nederland oordeelt de Commissie dat de geplande maatregelen voor 2010 naar behoren worden geïmplementeerd, dat er voor 2011 een goed gespecificeerde consolidatiestrategie aanwezig is en dat er in grote lijnen een goede exitstrategie ligt. Wel wordt aangegeven dat er meer informatie nodig zal zijn over het aanpassingspad en de maatregelen die daaraan ten grondslag liggen voor onze buitensporigtekortprocedure in 2012 en 2013.

De beoordeling van effectieve actie gebeurt zes maanden nadat een lidstaat van de Ecofin Raad aanbevelingen en een deadline heeft gekregen in het kader van een buitensporigtekortprocedure. Bij de beoordeling van effectieve actie moeten lidstaten laten zien dat zij begonnen zijn met gehoor te geven aan de aanbevelingen van de Ecofin Raad. Nederland moet in 2013 het begrotingstekort hebben teruggebracht onder de 3% van het BBP en moet een structurele verbetering laten zien van gemiddeld ¾%-punt BBP per jaar vanaf 2011.

Document: Aanbeveling van de Commissie voor een Raadsbesluit op basis van artikel 126(7) voor Cyprus, Denemarken en Finland

http://ec.europa.eu/economy_finance/sgp/deficit/countries/index_en.htm

Aard bespreking: besluitvorming

Besluitvormingsprocedure: Gekwalificeerde meerderheid

Toelichting: Op basis van de rapporten van de Commissie van 12 mei 2010 is er tijdens de vorige Ecofin Raad vastgesteld dat er een buitensporig tekort bestaat voor Cyprus, Finland en Denemarken. De Eurogroep en de Ecofin Raad zullen spreken over de concept-Raadsopinies betreffende de buitensporigtekortprocedure van deze drie lidstaten. In de Raadsopinies zullen aanbevelingen worden gedaan met het oog op de correctie van het bestaande buitensporige tekort. Onderdeel van de aanbevelingen is ook de deadline voor correctie. Het voorstel van de Commissie is om Cyprus een deadline voor correctie te geven in 2012, voor Denemarken stelt de Commissie 2013 voor. Het tekort van Finland zal naar verwachting al in 2011 weer onder de 3% komen.

Ieder land wordt op basis van twee criteria beoordeeld: de 3% referentiewaarde voor het overheidssaldo en de referentiewaarde voor de staatsschuld van 60% van het BBP. Voor Finland en Denemarken geldt dat zij een schuld hebben die onder de 60%-referentiewaarde ligt. De schuld van Cyprus ligt boven deze waarde. In het geval van overschrijding van de 3%-grens, wordt er gekeken of het tekort klein, exceptioneel én tijdelijk is, aangezien het mogelijk is om het tekort dan niet als buitensporig te beschouwen. Geen van de lidstaten die behandeld worden voldoen aan deze voorwaarden. Voor Cyprus geldt dat zij volgens de aprilnotificatie in 2010 uitgekomen zijn op een tekort van 6,1% voor het jaar 2009. Voor 2010 zal dit oplopen naar 7,1% van het BBP. Het tekort kan wel bestempeld worden als exceptioneel, maar niet als klein en tijdelijk. Cyprus voldoet ook niet aan het schuldcriterium. Finland en Denemarken hebben een tekort dat groter is dan 3% van het BBP, maar de schuld is voor beide lager dan de referentiewaarde van 60% van het BBP. Het genotificeerde tekort van Finland in april 2010 is 4,1% van het BBP. Dit is wel tijdelijk en exceptioneel, maar niet klein. Denemarken notificeerde in april 2010 een tekort van 5,4% voor 2009. Ook hierbij heeft de Raad geoordeeld dat het tekort wel exceptioneel is, maar dat het niet als klein en tijdelijk kan worden bestempeld.

Document: nog niet beschikbaar

Aard bespreking: Besluitvorming

Besluitvormingsprocedure: unanimiteit van de eurolanden

Toelichting: Tijdens de Europese Raad van donderdag 17 juni hebben regeringsleiders ingestemd met het toetreden van Estland als zeventiende land tot het eurogebied. Tijdens de komende Ecofin Raad moeten de ministers van Financiën nog instemmen. Dit lijkt een formaliteit. Er zal dan ook gesproken worden over vaststelling van de wisselkoers.

Document: Verordeningen ter oprichting van drie European Supervisory Authorities (ESAs) en de oprichting van de European Systemic Risk Board (ESRB)

Aard van Bespreking: Besluitvorming

Besluitvormingsprocedure: Gekwalificeerde meerderheid

Toelichting: Tijdens de Ecofin Raad zal getracht worden een algemeen akkoord te bereiken over de oprichting van de European Systemic Risk Board (ESRB) en de Verordeningen ter oprichting van drie European Supervisory Authorities (ESAs), te weten de European Banking Authority (EBA), de European Securities Market Authority (ESMA) en de European Insurance and Occupational Pensions Authority (EIOPA).

Tijdens de Ecofin Raad van oktober en december 2009 zijn conclusies vastgesteld over de oprichting van de European Systemic Risk Board (ESRB) en de drie European Supervisory Authorities (ESAs). De onderhandelingen met het Europees Parlement (EP) over deze Raadsconclusies zijn momenteel nog in volle gang. Het streven is om snel tot een compromis met het EP te komen zodat tijdens komende Ecofin het nieuwe voorstel kan worden aangenomen. Doel is om het hele raamwerk (ESRB en ESAs) geïmplementeerd te hebben in het begin van 2011.

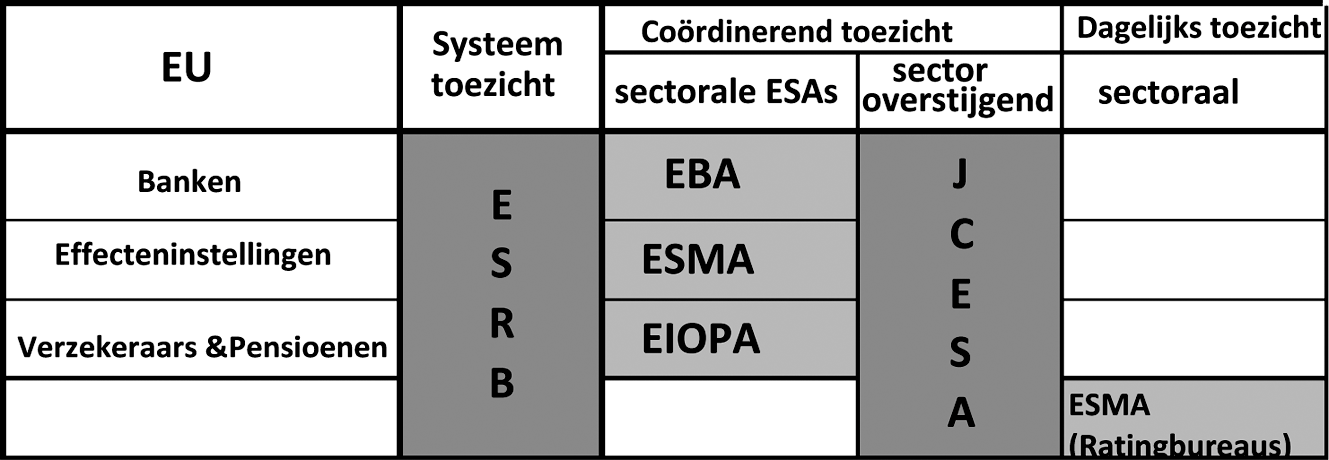

De drie ESAs zullen belast worden met het stimuleren van samenwerking tussen toezichthouders, het creëren van een gezamenlijke Europese toezichtcultuur en het toezien op een consistente toepassing van EU-wetgeving. Het Joint Committee ESA (JCESA) zal de samenwerking en coördinatie van de drie sectorale ESAs bevorderen. Er wordt voorgesteld dat de ESAs, om een eenduidige toepassing van EU-wetgeving te helpen garanderen, bindende technische standaarden mogen uitvaardigen. Ook mogen de ESAs in de voorstellen bindend optreden bij conflicten tussen nationale toezichthouders op terreinen waar de toezichthouders vanuit EU-wetgeving moeten samenwerken of coördineren. De ESA zal bij een conflict eerst proberen te bemiddelen tussen partijen, maar als dit niet slaagt mag de ESA een bindend oordeel vellen. Ook ten tijden van crises krijgen de ESAs vergaande bevoegdheden. ESMA krijgt tenslotte de nieuwe bevoegdheid om direct toezicht uit te oefenen op in ieder geval de ratingbureaus (Credit Rating Agencies). Dit zal nader worden uitgewerkt in de onlangs door de Commissie voorgestelde aanpassing in de Verordening inzake Ratingbureaus.

De ESRB is een nieuw orgaan dat belast wordt met het macro-prudentiële systeemtoezicht op het financiële stelsel in Europa. De ESRB zal hiertoe alle benodigde data verzamelen en analyseren, mogelijke risico's identificeren en prioriteren om vervolgens eventueel waarschuwingen en aanbevelingen uit te brengen. Deze aanbevelingen kunnen gericht zijn aan één of meer lidstaten. De ESRB is een onafhankelijk orgaan, maar heeft geen eigen rechtspersoonlijkheid. De Europese Centrale Bank (ECB) zal de ESRB logistiek en administratief ondersteunen, en daartoe het secretariaat van de ESRB verzorgen. De aanbevelingen van de ESRB zijn niet bindend, maar worden wel geacht een grote invloed uit te oefenen, onder andere omdat ze openbaar gemaakt kunnen worden.

Schematisch ziet de nieuwe Europese toezichtstructuur er als volgt uit:

Schema nieuwe Europese Toezichthouders:

Document: niet beschikbaar

Aard bespreking: nog niet bekend

Besluitvormingsprocedure: gekwalificeerde meerderheid

Toelichting: De onderhandelingen ten aanzien van de kapitaaleisenrichtlijn 3 (CRD 3) lopen op dit moment nog. Afhankelijk van de voortgang van deze onderhandelingen is de verwachting dat de CRD 3 wijzigingsrichtlijn tijdens de aanstaande Ecofin Raad zal worden aangenomen. De Europese Kapitaaleisenrichtlijn1 vormt de Europese verankering van het Bazel II kapitaalraamwerk. Naar aanleiding van de kredietcrisis is (en wordt) deze kapitaaleisenrichtlijn op meerdere onderdelen aangescherpt door middel van wijzigingsrichtlijnen. Deze wijzigingsrichtlijnen worden ook wel aangeduid als CRD 2, CRD 3 en CRD 4, en volgen elkaar in rap tempo op. CRD 2 is in september 2009 aangenomen, en dient op 31 december 2010 in werking te treden. Zoals bekend werkt het Bazels Comité momenteel hard aan een ingrijpende herziening van het Bazel II kapitaalraamwerk. De definitieve voorstellen, welke eind dit jaar worden verwacht, zullen via CRD 4 worden verwerkt in de Europese kapitaaleisenrichtlijn.

CRD 3 staat op de agenda van de Ecofin Raad. Deze wijzigingsrichtlijn bevat specifieke voorstellen op het terrein van beloningen, kapitaaleisen voor handelsboekposities en securitisaties en de verlenging van de Bazel I transitievloer. De voorgestelde beloningsbepalingen hebben betrekking op medewerkers wier activiteiten een materiele impact hebben op het risicoprofiel van de onderneming, zoals senior management en medewerkers in risiconemende en controlerende functies. Deze beloningsbepalingen komen in belangrijke mate overeen met beloningsprincipes van de Financial Stability Board en de Aanbevelingen van de Europese Commissie uit april 2009. Voor handelsboekposities en resecuritisaties dienen banken voortaan ook meer kapitaal aan te houden. Dit kapitaalbeslag dient onder meer gebaseerd te zijn op stress scenario’s zoals we deze gedurende de crisis hebben meegemaakt. Ook zal de Bazel I transitievloer naar verwachting worden doorgetrokken. Deze «vloer» belet banken om de kapitaaleis volledig te berekenen op basis van de eigen interne modellen.

Agenda Van Rompuy Werkgroep 12 juli te Brussel

Op 12 juli zal voorafgaand aan de Eurogroep de derde bijeenkomst van de «Van Rompuy Werkgroep» plaatsvinden. De werkgroep richt zich op het versterken van budgettaire discipline binnen het Stabiliteits- en Groeipact (SGP), het monitoren van divergenties en hoe in de toekomst om te gaan met crisis resolutie. In de komende Werkgroep zal onder andere gewerkt worden aan de verdere operationalisering van de verbeterpunten die in de vorige vergadering naar voren kwamen op het gebied van de versterking van de budgettaire discipline en de monitoring van divergenties. Er zal op een later moment gesproken worden over de mogelijkheden voor een crisisresolutiemechanisme.

Tijdens de vorige vergadering is gebleken dat alle lidstaten het er over eens waren dat zowel de preventieve als de correctieve arm van het SGP moet worden versterkt. Belangrijk is dat bij een verslechterende situatie in een lidstaat al in een vroeg stadium kan worden ingegrepen. Tijdens de komende bijeenkomst zal er worden gesproken over een aantal voorstellen die gedaan zijn door de Commissie, de concretisering ervan en de procedurele vereisten voor elk voorstel. De Werkgroep zal spreken over: 1) de middellange termijndoelstellingen (MTO) 2) het Europese semester 3) nationale procedures en raamwerken 4) meer focus op schuld 5) effectievere sancties. Nederland is het eens met de focus op deze elementen. Met name het behalen van de MTO’s zou meer aandacht moeten krijgen. Op nationaal niveau zouden budgettaire raamwerken moeten worden aangescherpt, bijvoorbeeld door het invoeren van uitgavenkaders en de introductie van onafhankelijke budgettaire instituten. Daarnaast zouden sancties meer automatisch moeten worden.

Ook zal er gesproken worden over een formele procedure op het gebied van divergenties binnen het eurogebied en de Europese Unie. De Europese Commissie zal met een voorstel komen hoe deze procedure zal worden vormgegeven en zal een zogenaamd «scoreboard» presenteren. Er moet nog invulling worden gegeven aan hoe deze procedure in de praktijk moet worden gebracht en worden bepaald met welke indicatoren macro-economische onevenwichtigheden in een vroegtijdig stadium kunnen worden gesignaleerd.

Toezegging dhr. Tang: Gedifferentieerde, gezamenlijke schulduitgifte

Tijdens het AO Ecofin Raad van woensdag 2 juni jl. refereerde het (voormalige) lid Tang aan een voorstel voor een gedifferentieerde, gezamenlijke schulduitgifte in de eurozone. Tijdens de discussie heb ik aangegeven dat ik hier schriftelijk op terug zou komen. Het voorstel waar dhr. Tang aan refereerde is een idee afkomstig van de denktank Bruegel, genaamd «the blue bond proposal.»2. Hierin komen de auteurs met een voorstel voor onderlinge schuldgaranties in de eurozone, waarbij gepoogd wordt dit zo vorm te geven dat dit samen kan gaan met de juiste prikkels voor het voeren van een solide begrotingsbeleid.

De kern van het voorstel is dat lidstaten schuld tot en met 60% van het BBP poolen en op deze manier garant staan voor elkaars schulden tot en met deze grens. Dit zijn de blue bonds. Deze schulden hebben een preferente (senior) status. Schulden hoger dan 60% BBP zullen door lidstaten zelf moeten worden uitgegeven. Dit zijn de red bonds. Hiervoor staan de overige lidstaten niet garant. Deze schulden hebben een niet-preferente (junior) status. Tevens ligt aan red bonds een procedure voor ordentelijke default ten grondslag wanneer een lidstaat niet meer aan zijn betalingsplichten zou kunnen voldoen.

Deze opzet zou moeten leiden tot een lagere rente op «blauwe» schulden (dankzij een lagere liquiditeitspremie vanwege het poolen van de schuld, en een lagere risicopremie door de preferente status van de blauwe schuld en de afgegeven garantie door de gezamenlijke lidstaten) en tot een hogere rente op de «rode» schuld (dankzij een hogere liquiditeitspremie en de niet-preferente status van deze schuld die samenhangt met het defaultrisico). De discrepantie die zo ontstaat tussen de te betalen rente op blauwe en rode staatschuld zou lidstaten moeten aanmoedigen om de rode schuld snel af te bouwen, en dus om prudent begrotingsbeleid te voeren. Aangezien blauwe schuld een garantie impliceert door alle participerende landen en dus hun belastingbetalers, zal de uiteindelijke beslissing om blauwe schuld uit te geven door nationale parlementen in alle participerende landen moeten worden genomen. In het paper wordt voorgesteld hier een onafhankelijke raad op Europees niveau voor op te richten.

In lijn met het idee van Bruegel denk ik dat theorie een modus denkbaar zou kunnen zijn die Pareto-optimaal is, wat wil zeggen dat sommige lidstaten er in deze opzet op vooruit zouden kunnen gaan zonder dat andere lidstaten er op achteruit gaan. Niettemin zijn er, ook bij dit idee, veel praktische bezwaren. Ook wordt op dit moment aan enkele cruciale randvoorwaarden van het idee niet voldaan. Of er uiteindelijk een positieve of negatieve uitkomst voor Nederland is, hangt erg af van hoe het systeem exact wordt vormgegeven en hoe de markt hierop reageert. Dit maakt dat ik hier kritisch tegenaan kijk, en hier dus geen voorstander van ben.

Een eerste probleem is dat, naast de lidstaten die middels een lagere rente over de totale schuld zullen profiteren van deze vorm van onderlinge schuldgaranties, er ook lidstaten zullen zijn die naar verwachting niet of nauwelijks zullen profiteren van deze opzet. Wanneer we bijvoorbeeld naar Nederland kijken, dan kan de liquiditeitspremie op blauwe schuld dalen, maar hoe de risicopremie op blauwe schuld zich zal gedragen is echter ongewis. Immers, Nederland zal met zijn kredietstatus een van de lidstaten zijn die de gezamenlijke garantie op de blauwe schuld zullen «dragen», wat de risicopremie op onze blauwe schuld kan doen stijgen. Daarbij zullen we, net als andere lidstaten met een schuld van boven maar in de buurt van 60% van het BBP, een stijgende liquiditeitspremie op rode schuld moeten betalen omdat deze markt inlevert aan liquiditeit. Het is erg moeilijk in te schatten hoe groot de verandering van de liquiditeitspremie of risicopremie is bij invoering van een systeem met blue en red bonds. Dit zal per land verschillen. Voor Duitsland is het voorgestelde schema nog minder aantrekkelijk aangezien de markt voor Duitse overheidsobligaties al erg liquide is en liquiditeitswinsten dus beperkt of afwezig zullen zijn. Duitsland wordt gezien als de benchmark voor Europese staatsobligaties en leent, door de lage risicoperceptie van de markt en hoge liquiditeit, tegen de laagste rentes. Daarnaast zal voor Duitsland het risico toenemen omdat het niet alleen voor zijn eigen schuld borg staat, maar ook proportioneel voor de rest van de eurozone.

Om deze problemen te ondervangen stellen de auteurs dat er sprake moet zijn van een compensatiemechanisme van lidstaten die financieel sterk profiteren van deze opzet naar lidstaten die niet profiteren of zelfs slechter af zijn. Bij de werking en praktische uitvoering hiervan heb ik echter grote twijfels. Immers, in hoeverre kunnen we überhaupt meten of bewegingen in rentes die lidstaten betalen het gevolg zijn van de introductie van dit schema of van andere factoren? Op welk(e) moment(en) in het proces zou compensatie moeten plaatsvinden? Hoe hoog zou de compensatie moeten zijn?

Ten tweede is de vraag of lidstaten met een zeer hoge schuld niet te maken krijgen met (te) fors stijgende rentelasten door de sterk stijgende risicopremie op rode schuld als gevolg van het meer zichtbare risico op default. Een mechanisme voor ordentelijke default bestaat in de huidige systematiek overigens helemaal niet. Dit is echter wel een cruciaal onderdeel van het voorstel van Bruegel, aangezien anders niet voorkomen kan worden dat lidstaten in de eurozone garant staan voor elkaars totale schulden in plaats van voor de schulden tot en met 60% van het BBP. In dat geval wordt onverantwoord begrotingsbeleid niet voldoende afgestraft middels hogere renteopslagen.

Tot slot kunnen bij de transitiefase naar de voorgestelde systematiek veel vraagtekens worden geplaatst. Zo is onduidelijk wat de impact zal zijn van de door de auteurs voorgestelde status van bestaande schuld, als schuld die qua status tussen de preferente status van de blauwe schuld en de niet-preferente status van de rode schuld zou moeten gaan inzitten. Ook zal de liquiditeitspremie gedurende de periode waarin rode en blauwe obligaties voor het eerst worden uitgegeven, erg hoog zijn.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-21501-07-743.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.