Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 21501-07 nr. 1571 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 21501-07 nr. 1571 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 5 februari 2019

In juli 2017 is in de Ecofin-raad een actieplan overeengekomen om in Europa niet-presterende leningen (NPL’s) op bankbalansen aan te pakken.1 Op 28 november 2018 heeft de Europese Commissie haar derde voortgangsrapportage gepresenteerd over dit actieplan en over verdere risicoreductie in de bankenunie.2 Tot slot heeft het voorzitterschap van de Raad op 19 december 2018 met het Europees Parlement een akkoord bereikt over een verordening die concreet afdwingt dat banken voldoende verlies dekken voor nieuwe leningen die NPL worden.3

De aanpak van NPL’s is onderdeel van een breder pakket aan maatregelen dat risico’s in de Europese bankensector moet terugdringen. Daarvan zijn ook de buffers voor bail-in en de leverage ratio onderdeel. Over de stappen die op deze onderdelen zijn gezet is uw Kamer recent geïnformeerd.4 Gezien het belang dat ik hecht aan de aanpak van NPL’s en de aandacht die ook uw Kamer veelvuldig voor dit onderwerp heeft, treft u in deze brief een nadere toelichting aan op de communicatie van de Commissie en het recent bereikte akkoord, alsmede een overzicht van verdere stappen die de komende tijd worden gezet.

Daling in het aantal NPL’s

De Commissie schrijft in haar derde voortgangsrapportage dat de weerbaarheid van de bankensector is verbeterd: de kapitalisatie van banken is toegenomen, hun liquiditeitspositie is stabiel gebleven, en de verhouding tussen eigen- en vreemd vermogen laat een positieve ontwikkeling zien (de «leverage» is afgenomen). De afgelopen maanden zijn stappen gezet die leiden tot verdere verbeteringen van de weerbaarheid van banken, door de herzieningen van het kapitaaleisenraamwerk (waar de leverage ratio onderdeel van is) en dat voor banken die in de problemen komen (inclusief de buffers voor bail-in).

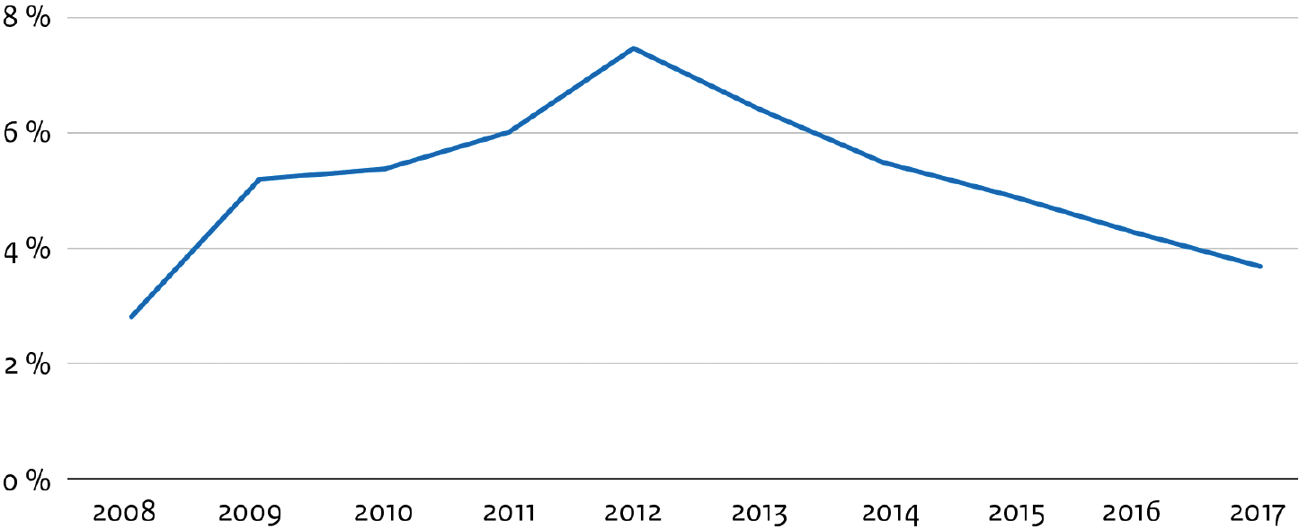

Ook blijft het aantal NPL’s in de Europese bankensector afnemen. In juni 2018 stond de gemiddelde NPL-ratio in de Europese Unie (EU) op 3,4%. Dit is een sterke afname sinds het hoogtepunt in 2012. Toen was het gemiddelde aantal NPL’s meer dan 6%. Sommige lidstaten en banken hebben echter nog altijd te maken met verhoogde niveaus. Positief is dat ook landen met hogere ratio’s recent dalingen laten zien.5

Het is van belang om te benadrukken dat NPL’s op zich niet problematisch zijn. Wanneer NPL’s zich voordoen, is het vooral noodzakelijk dat banken hier tijdig en adequaat actie op ondernemen, bijvoorbeeld door voorzieningen te nemen. Voorzieningen kunnen ervoor zorgen dat eventuele verliezen op NPL’s tijdig worden opgevangen. Het is daarom goed om te constateren dat ook het percentage voorzieningen op NPL’s is toegenomen, volgens de Commissie naar 59%. Dit percentage was in 2012 nog ongeveer 40%.6

Figuur 1: gemiddelde NPL-ratio in % in de Europese bankensector

Bron: Wereldbank

Voortgang NPL-actieplan

Stijgende aantallen NPL’s worden voornamelijk veroorzaakt door economische omstandigheden. Wanneer het economisch tegenzit hebben crediteuren immers meer moeite om aan hun betalingsverplichtingen te voldoen. Tegelijkertijd kunnen ook structurele factoren leiden tot de op- en afbouw van NPL’s. De maatregelen uit het actieplan van de Raad uit 2017 hadden betrekking op een viertal terreinen om de opbouw van NPL’s structureel te verminderen. Ten aanzien van een aantal wetgevende maatregelen uit het actieplan bent u recent geïnformeerd over de Nederlandse positie.7

Ten eerste zette het actieplan in op het verbeteren van het beheer van NPL’s, en het toezicht daarop. In het verleden namen banken vaak te weinig of te laat voorzieningen. Daarom heeft de ECB een leidraad vastgesteld waarin zij de verwachting naar banken uitspreekt dat zij binnen een vastgestelde termijn verliezen op nieuwe NPL’s dekken.8 Nederland heeft hiervoor steun uitgesproken.9 In dit verband is ook het hierboven genoemde akkoord van de Raad en het EP van 19 december 2018 over een nieuwe verordening van groot belang. Deze verordening, een uitvloeisel van het actieplan, vereist van alle banken een minimumverliesdekking op nieuwe leningen die NPL worden. De verordening dwingt banken op toekomstige leningen die NPL worden in een aantal jaar een voorziening of een andere dekking op te bouwen, die oploopt tot 100% van de lening (zie bijlage voor opbouw). Daarmee zijn banken in staat verliezen op NPL’s op te vangen. Ik vind dit een belangrijk resultaat van het actieplan.

Ten tweede constateerde de Raad in het actieplan dat er belemmeringen zijn ten aanzien van secundaire markten, waarop banken het beheer van NPL’s kunnen overdragen of NPL’s kunnen verkopen aan gespecialiseerde partijen. Met zulke transacties kunnen bankbalansen worden opgeschoond. De Commissie deed in maart 2018 een voorstel voor een richtlijn voor het reguleren van beheerders en kopers van kredieten, waarmee zij makkelijker grensoverschrijdend kunnen opereren. Nederland steunt dit voorstel, maar benadrukt dat dit zoveel mogelijk dient aan te sluiten bij het voornemen uit het regeerakkoord om incassobureaus, die ook NPL’s kunnen opkopen, te reguleren. De onderhandelingen in de Raad over deze richtlijn lopen nog. Verder werken de ECB en Europese Bankenautoriteit (EBA) aan het verbeteren van transparantie over NPL’s, onder meer door gemeenschappelijke standaarden te ontwikkelen. Ook dat kan banken helpen om de secundaire markten beter te laten functioneren en zodoende uiteindelijk om bankbalansen op te schonen.

Ten derde vroeg de Raad in het actieplan aandacht voor het belang van efficiënte uitwinningsprocedures, bijvoorbeeld bij faillissement. Inefficiënte procedures kunnen leiden tot minder onderpand voor de banken en daarmee tot grotere verliezen op NPL’s.10 De Commissie deed in navolging van het actieplan in maart 2018 een voorstel dat het voor banken mogelijk maakt om onderpand versneld uit te winnen buiten de rechter om. Nederland steunt het doel van de Commissie om in alle lidstaten te voorzien in een dergelijke, buitengerechtelijke procedure. Nederland kent al een goed werkende regeling over het versneld buitengerechtelijk uitwinnen van zekerheidsrechten als pand en hypotheek (het recht van «parate executie»). Er dient daarom ruimte te zijn voor het behoud van bestaande nationale praktijken. Nederland kijkt uit naar de resultaten van de benchmarking exercitie waar de Commissie mee bezig is. Daarbij worden vergelijkbare maatstaven voor de duur en kosten van insolventieprocedures ontwikkeld. Op basis daarvan kunnen (nationale) aanbevelingen worden gedaan. Omdat juist tussen lidstaten veel verschillen bestaan in de efficiëntie van insolventieprocedures, ben ik van mening dat vooral het uitvoeren van nationale verbeteringen van belang is.

Tot slot kwamen de Commissiediensten in maart met een document waarin uiteengezet is hoe – in overeenstemming met het bestaande resolutie- en staatssteunraamwerk – asset management companies (AMCs) NPL’s van banken kunnen overnemen. Door de staatssteunregels en het resolutieraamwerk zijn de mogelijkheden voor publieke AMCs beperkt geworden. Er zijn echter nog steeds mogelijkheden om onder strikte voorwaarden als overheid orde op zaken te stellen.11 Vooralsnog is hier beperkt gebruik van gemaakt, mede omdat banken in de eerste plaats zelf verantwoordelijk zijn voor het oplossen van hun NPL’s.

Verdere stappen

Het verder reduceren van risico’s is voor het kabinet een belangrijke voorwaarde voor verdere risicodeling in de Europese bankensector. Ik heb mij daarom in Europees verband hard gemaakt voor de aanpak van NPL’s, bijvoorbeeld in het kader van een eventueel vervroegde inwerkingtreding van de achtervang voor het resolutiefonds. Tot mijn tevredenheid maken NPL’s onderdeel uit van het rapport van de Europese instellingen dat als input dient voor de politieke besluitvorming hierover in 2020.12 De Eurogroep heeft tevens uitgesproken uit te kijken naar de uitkomsten van de eerdergenoemde benchmarking exercitie waar de Commissie op dit moment aan werkt.

NPL’s zijn ook van belang bij verdere risicodeling via een EDIS. Nederland hamert erop dat, voordat risicodeling via een EDIS plaatsvindt, een gezondheidstoets (zogenaamde asset quality reviews, AQRs) wordt uitgevoerd, waarbij eventuele tekorten worden opgelost, zodat individuele banken gezond zijn.13 AQRs kunnen toezichthouders en banken helpen om activa goed te waarderen, en waar nodig additionele verliezen te identificeren.14

Er zijn de afgelopen periode belangrijke stappen gezet om NPL’s aan te pakken. Verdere acties blijven onverminderd noodzakelijk om oorzaken van NPL’s weg te nemen, opbouw in de toekomst te voorkomen, en daarmee risico’s voor de Europese bankensector terug te dringen. Daar zal ik mij in Europees verband voor blijven inzetten.

De Minister van Financiën, W.B. Hoekstra

https://www.consilium.europa.eu/nl/press/press-releases/2017/07/11/conclusions-non-performing-loans/

Zo daalde de ratio in Portugal van 15,5% in juni 2017 naar 11,7% in juni 2018, in Italië van 12,2% naar 10%, in Cyprus van 33,4% naar 28,1%, en Griekenland van 46,9% naar 44,9%.

In de EU duurt volgens de Wereldbank data een insolventieprocedure gemiddeld 2 jaar: Slovenië (0,8 jaar), België (0,9 jaar), Finland (0,9 jaar), Griekenland (3,5 jaar) en Portugal (3 jaar). Ook wordt vaak gekeken naar hoeveel procent er uiteindelijk terugkomt, het herstelpercentage (recovery rate): Nederland (90%), Slovenië (89%) en in Finland (88%). De herstelpercentages zijn het laagst in Griekenland (34%), Roemenië (36%) en Malta (39%).

Daarbij zal gekeken worden naar de voortgang bij alle banken waarvoor de Single Resolution Board de afwikkelautoriteit is, uitgaande van een doelstelling van 5% bruto en 2,5% netto NPLs of adequate voorzieningen. Als de ambitieuze doelstellingen niet worden behaald, zullen lidstaten aanvullende maatregelen nemen, bijvoorbeeld ten aanzien van insolventieraamwerken om hier alsnog naar toe te werken.

De AQR van 2014 ertoe dat zo’n 136 miljard euro aan extra leningen werden gecategoriseerd als NPL, met ongeveer 43 miljard euro aan extra nodige voorzieningen.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-21501-07-1571.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.