Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2018, 72059 | algemeen verbindend voorschrift (ministeriële regeling) |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2018, 72059 | algemeen verbindend voorschrift (ministeriële regeling) |

31 december 2018

Nr. IZV 2018-0000208765

Directoraat-Generaal voor Fiscale Zaken/Directie Internationale Zaken en Verbruiksbelastingen

De Staatssecretaris van Financiën,

Handelende wat de artikelen 3.36 en 3.42a van de Wet inkomstenbelasting 2001 betreft in overeenstemming met de Minister van Economische Zaken en Klimaat;

Handelende wat artikel 31 van de Wet op de loonbelasting 1964 betreft in overeenstemming met de Minister van Sociale Zaken en Werkgelegenheid;

Handelende wat de artikelen 2:1 en 2:2 van het Algemeen douanebesluit betreft in overeenstemming met de Minister voor Buitenlandse Handel en Ontwikkelingssamenwerking;

Handelende wat artikel 3:2 van het Algemeen douanebesluit betreft in overeenstemming met de Minister van Landbouw, Natuur en Voedselkwaliteit;

Handelende wat de artikelen 6 en 7 van het Uitvoeringsbesluit belastingen op milieugrondslag betreft in overeenstemming met de Minister van Infrastructuur en Waterstaat;

Gelet op de artikelen 1.5, 3.36, 3.42a en 5.14 van de Wet inkomstenbelasting 2001, de artikelen 10a, 12a, 25, 26, 27b, 31, 32a en 38p van de Wet op de loonbelasting 1964, de artikelen 13 en 17 van de Wet op de vennootschapsbelasting 1969, de artikelen 4 en 10 van de Wet op de dividendbelasting 1965, artikel 26 van de Wet op de omzetbelasting 1968, de artikelen 1, 8, 10 en 13 van de Registratiewet 1970, de artikelen 1:3 en 2:1 van de Algemene douanewet, artikel 83 van de Wet op de accijns, artikel 36 van de Wet op de verbruiksbelasting van alcoholvrije dranken in samenhang met artikel 80 van de Wet op de accijns, artikel 18 van de Wet belasting zware motorrijtuigen, artikel 60 van de Wet belastingen op milieugrondslag, artikel 4:81 van de Algemene wet bestuursrecht, artikel 14 van de Wet openbaarheid van bestuur, de artikelen 2, 3, 6, 21a, 39, 67 en 84 van de Algemene wet inzake rijksbelastingen, de artikelen 2, 5, 22bis, 25a, 25b, 26 en 67 van de Invorderingswet 1990, de artikelen 8 en 12a van de Wet loonbelasting BES, de artikelen 1.1 en 3.5 van de Douane- en Accijnswet BES, de artikelen 1.3 en 8.1 van de Belastingwet BES, artikel XVI van de Wet aanpassingen aan het Douanewetboek van de Unie, artikel 6 van de Wet op het centraal testamentenregister, artikel 12 van de Wet op de bijzondere opsporingsdiensten, de artikelen 7 en 12 van het Uitvoeringsbesluit loonbelasting 1965, de artikelen 2:1, 2:2, 3:2 en 3:3 van het Algemeen douanebesluit, de artikelen 6, 7 en 11c van het Uitvoeringsbesluit belastingen op milieugrondslag en artikel 11 van het Uitvoeringsbesluit identificatie- en rapportagevoorschriften Common Reporting Standard;

Besluit:

In de Uitvoeringsregeling inkomstenbelasting 2001 wordt in artikel 2 € 416’ vervangen door € 425’.

In de Uitvoeringsregeling willekeurige afschrijving 2001 wordt in artikel 4, eerste lid, ‘Minister van Economische Zaken’ vervangen door ‘Minister van Economische Zaken en Klimaat’.

In de Uitvoeringsregeling Algemene wet inkomensafhankelijke regelingen wordt in artikel 5a, onderdeel a, ‘heeft’ vervangen door ‘heeft en de belanghebbende niet binnen een jaar na de dagtekening van de beschikking tot toekenning om herziening heeft verzocht’.

De Uitvoeringsregeling loonbelasting 2011 wordt als volgt gewijzigd:

A

In artikel 1.1 wordt ‘8a’ vervangen door ‘8a, 10a’.

B

In hoofdstuk 3 wordt vóór artikel 3.1 een artikel ingevoegd, luidende:

1. De inhoudingsplichtige die voornemens is om artikel 10a, negende lid, van de wet toe te passen met betrekking tot een of meer werknemers in de zin van de Werkloosheidswet, de Ziektewet, de Wet werk en inkomen naar arbeidsvermogen of de Wet op de arbeidsongeschiktheidsverzekering dient voor het desbetreffende kalenderjaar een de-minimisverklaring in, met gebruikmaking van de hiervoor door de Minister van Economische Zaken en Klimaat beschikbaar gestelde voorziening en onder opvolging van de daarbij opgenomen aanwijzingen.

2. De Minister van Economische Zaken en Klimaat meldt aan de inhoudingsplichtige die de de-minimisverklaring, bedoeld in het eerste lid, heeft ingediend, of uitgaande van de door de inhoudingsplichtige aangeleverde gegevens en van de berekening, bedoeld in artikel 10a, tiende lid, van de wet, als gevolg van de in artikel 10a, negende lid, van de wet opgenomen afwijking van artikel 10a, eerste lid, van de wet, voor de onderneming, bedoeld in artikel 10a, negende lid, van de wet, het de-minimisplafond, bedoeld in artikel 10a, tiende lid, van de wet, wordt overschreden.

3. Artikel 10a, negende lid, van de wet wordt door de inhoudingsplichtige pas toegepast nadat uit de melding, bedoeld in het tweede lid, blijkt dat, uitgaande van de berekening, bedoeld in artikel 10a, tiende lid, van de wet, de in artikel 10a, negende lid, van de wet opgenomen afwijking van artikel 10a, eerste lid, van de wet voor de inhoudingsplichtige, bedoeld in artikel 10a, negende lid, van de wet, niet tot gevolg heeft dat het de-minimisplafond, bedoeld in artikel 10a, tiende lid, van de wet, wordt overschreden.

4. Indien de inhoudingsplichtige behoort tot een sector waarop Verordening (EU) nr. 1408/2013 van de Commissie van 18 december 2013 inzake de toepassing van de artikelen 107 en 108 van het Verdrag betreffende de werking van de Europese Unie op de-minimissteun in de landbouwsector (PbEU 2013, L 352) of Verordening (EU) nr. 717/2014 van de Commissie van 27 juni 2014 inzake de toepassing van de artikelen 107 en 108 van het Verdrag betreffende de werking van de Europese Unie op de-minimissteun in de visserij- en aquacultuursector (PbEU 2014, L 190) van toepassing is, is artikel 10a, negende lid, van de wet slechts van toepassing indien, uitgaande van de overeenkomstige toepassing van de berekening, bedoeld in artikel 10a, tiende lid, van de wet, de in artikel 10a, negende lid, van de wet opgenomen afwijking van artikel 10a, eerste lid, van de wet voor de onderneming, bedoeld in de van toepassing zijnde verordening, niet tot gevolg heeft dat het de-minimisplafond, bedoeld in die verordening, wordt overschreden.

C

Aan artikel 2.3, eerste lid, onderdeel f, wordt een subonderdeel toegevoegd, luidende:

5°. Europees Geneesmiddelenbureau (EMA);.

D

Artikel 3.6a wordt als volgt gewijzigd:

1. In het eerste lid wordt ‘Minister van Economische Zaken’ vervangen door ‘Minister van Economische Zaken en Klimaat’.

2. In het tweede lid wordt ‘Minister van Economische Zaken’ vervangen door ‘Minister van Economische Zaken en Klimaat’. Voorts wordt ‘artikel 12, vierde lid’ vervangen door ‘artikel 12a, vierde lid’.

E

Artikel 8.1 wordt als volgt gewijzigd:

1. In onderdeel e wordt ‘algemene bijstand als bedoeld in artikel 19 van de Participatiewet die eerst in de vorm van een renteloze geldlening zijn verstrekt en daarna zijn omgezet’ vervangen door ‘bij of krachtens artikel 78f van de Participatiewet verleende bijstand aan zelfstandigen die eerst in de vorm van een renteloze geldlening is verstrekt en daarna is omgezet’.

2. Onder vervanging van de punt aan het slot van onderdeel e door een puntkomma worden drie onderdelen toegevoegd, luidende:

f. uitkeringen op grond van de Gesetz zur Zahlbarmachung von Renten aus Beschäftigungen in einem Ghetto;

g. uitkeringen op grond van de Bundesgesetz zur Entschädigung für auf dem Gebiet des ehemaligen Deutschen Reiches lebende Opfer der NS-Verfolgung;

h. uitkeringen uit het Härtefonds für rassisch Verfolgte nicht jüdischen Glaubens.

F

In artikel 12.3a wordt ‘2018’ vervangen door ‘2019’. Voorts wordt ‘0,06%’ vervangen door ‘0,269%’.

De Regeling loonbelasting- en premietabellen 1990 wordt als volgt gewijzigd:

A

Artikel 5 wordt als volgt gewijzigd:

1. In het vierde lid wordt ‘63,24%’ vervangen door ‘63,57%’. Voorts wordt ‘24,64%’ vervangen door ‘24,82%’.

2. In het vijfde lid wordt ‘57,6%’ vervangen door ‘57,85%’. Voorts wordt ‘22,93%’ vervangen door ‘23,08%’.

B

In artikel 6, derde lid, wordt ‘artikel 31, tweede lid, onderdeel b of c’ vervangen door ‘artikel 31, tweede lid, onderdeel c’.

De Uitvoeringsbeschikking vennootschapsbelasting 1971 wordt als volgt gewijzigd:

A

In artikel 1 wordt ‘13’ vervangen door ‘13, 13ab’.

B

Artikel 2d wordt als volgt gewijzigd:

1. In de aanhef wordt ‘sprake’ vervangen door ‘in ieder geval sprake’.

2. In onderdeel g wordt ‘gelijk’ vervangen door ‘ten minste gelijk’.

C

Na artikel 2d wordt een artikel ingevoegd, luidende:

Met overeenkomstige toepassing van artikel 2d wordt bepaald onder welke omstandigheden in ieder geval sprake is van een door een gecontroleerd lichaam uitgeoefende wezenlijke economische activiteit als bedoeld in artikel 13ab, vijfde lid, van de wet. Daarbij wordt gelezen voor:

a. de belastingplichtige: het gecontroleerde lichaam of de vaste inrichting;

b. de werkzaamheden ten behoeve van het leggen van een relatie tussen activiteiten van lichamen binnen een keten: de werkzaamheden van het gecontroleerde lichaam of de vaste inrichting.

D

De bijlage wordt als volgt gewijzigd:

1. In de rij die begint met Cyprus wordt ‘90%’ vervangen door ‘80%’.

2. In de rij die begint met Italië wordt ‘100%’ vervangen door ‘90%’.

De Uitvoeringsbeschikking dividendbelasting 1965 wordt als volgt gewijzigd:

A

Artikel 1bis wordt als volgt gewijzigd:

1. In de aanhef wordt ‘sprake’ vervangen door ‘in ieder geval sprake’.

2. In onderdeel g wordt ‘gelijk’ vervangen door ‘ten minste gelijk’.

B

Aan artikel 2 wordt, onder vervanging van de punt aan het slot van onderdeel z door een puntkomma, een onderdeel toegevoegd, luidende:

aa. United Nations Relief and Works Agency for Palestine Refugees in the Near East (UNRWA).

C

De bijlage wordt als volgt gewijzigd:

1. In de rij die begint met Cyprus wordt ‘90%’ vervangen door ‘80%’.

2. In de rij die begint met Italië wordt ‘100%’ vervangen door ‘90%’.

De Uitvoeringsregeling Registratiewet 1970 wordt als volgt gewijzigd:

A

In artikel 1, onderdeel b, wordt ‘de landelijk directeuren en de directeur van de organisatieonderdelen, genoemd in artikel 3, eerste lid, onderdelen a1 en a2’ vervangen door ‘de algemeen directeuren van de organisatieonderdelen, genoemd in artikel 3, eerste lid, onderdelen a1 en c1, en de directeur van het organisatieonderdeel, genoemd in artikel 3, eerste lid, onderdeel a2’.

B

In artikel 11 wordt ‘de landelijk directeur van het organisatieonderdeel Belastingdienst/Semi massale processen, bedoeld in artikel 3, eerste lid, onderdeel a1, van de Uitvoeringsregeling Belastingdienst 2003’ vervangen door ‘de algemeen directeur van het organisatieonderdeel Belastingdienst/Centrale administratieve processen, bedoeld in artikel 3, eerste lid, onderdeel c1, van de Uitvoeringsregeling Belastingdienst 2003’.

De Uitvoeringsbeschikking omzetbelasting 1968 wordt als volgt gewijzigd:

A

In artikel 1, eerste lid, wordt ‘5a, vierde en vijfde lid’ vervangen door ‘5a, vierde en vijfde lid, 6h, zesde lid’.

B

In artikel 26, tweede lid, wordt ‘dienen zij daarvan schriftelijk kennis te geven aan de inspecteur’ vervangen door ‘dienen zij dit uit hun administratie te laten blijken’.

C

Na HOOFDSTUK XA wordt een hoofdstuk ingevoegd, luidende:

1. Indien de dienstverrichter, bedoeld in artikel 6h, zesde lid, van de wet, de inspecteur meldt dat hij artikel 6h, eerste lid, wil toepassen, vindt dat eerste lid toepassing vanaf de eerste dag van het daaropvolgende belastingtijdvak.

2. Wanneer de eerste dienst waarop de dienstverrichter artikel 6h, eerste lid, van de wet, wil toepassen, plaatsvindt vóór de datum, bedoeld in het eerste lid, dan is artikel 6h, eerste lid, van de wet vanaf de datum van die dienst van toepassing, mits de dienstverrichter de inspecteur uiterlijk op de tiende dag van de maand volgende op die eerste dienst hiervan op de hoogte brengt.

De Algemene douaneregeling wordt als volgt gewijzigd:

A

In artikel 1:1 wordt ‘3:2, derde lid, 3:3, aanhef en onder c, en 3:4, eerste lid,’ vervangen door ‘3:2, derde lid, en 3:3, aanhef en onder c,’ en vervalt ‘3, vierde lid,’.

B

Artikel 1:2 wordt als volgt gewijzigd:

1. In onderdeel e, wordt ‘Ministerie van Economische Zaken’ vervangen door ‘Ministerie van Landbouw, Natuur en Voedselkwaliteit’.

2. Onder vervanging van de punt aan het slot van onderdeel w door een puntkomma worden twee onderdelen toegevoegd, luidende:

een motorrijtuig als bedoeld in artikel 1, eerste lid, onderdeel c, van de Wegenverkeerswet 1994.

een personenauto als bedoeld in artikel 3, eerste lid, van de Wet op de belasting van personenauto’s en motorrijwielen 1992, alsmede een motorrijwiel als bedoeld in artikel 4 van die wet en de op laatstgenoemd artikel berustende bepalingen.

C

In artikel 1:4, eerste lid, wordt ‘de directeuren’ vervangen door ‘de directeur’.

D

In artikel 1:5, eerste lid, wordt ‘en de landelijk directeuren en directeuren’ vervangen door ‘en de algemeen directeuren en de directeur’.

E

In artikel 1:7, eerste lid, en artikel 1:9 wordt ‘Ministerie van Economische Zaken’ vervangen door ‘Ministerie van Economische Zaken en Klimaat’.

F

In artikel 1:15, eerste lid, onderdeel c, artikel 3:2, aanhef, artikel 3:3, artikel 3:13, eerste en tweede lid, artikel 3:13a, eerste, tweede en derde lid, aanhef, en vierde lid, artikel 3:13b, onderdeel c, artikel 3:13c, artikel 3:13d, artikel 3:13e, eerste en derde lid, artikel 3:16b, eerste en tweede lid, artikel 3:16d, eerste lid, artikel 3:16e, artikel 3:16g, aanhef, artikel 3:16h, eerste en tweede lid, artikel 3:16i, eerste tot en met vijfde lid, artikel 3:16l, artikel 3:16m, eerste lid, en tweede lid, onderdeel c, artikel 3:16n, eerste en vierde lid, artikel 3:16o, eerste lid, tweede lid, aanhef, en derde lid, aanhef, artikel 3:16p, eerste en tweede lid, artikel 3:16q, eerste en tweede lid, artikel 3:18, eerste lid, aanhef, artikel 3:19, eerste tot en met vierde lid, 3:20, 3:21, eerste, tweede en derde lid, 3:22, eerste en tweede lid, 3:23, eerste, tweede en vierde lid, 3:25, eerste en tweede lid, 3:26, eerste en tweede lid, 3:27, eerste en tweede lid, 3:29, eerste en tweede lid, 3:30, eerste tot en met vierde lid, 3:31, eerste lid, onderdelen a en b, derde lid, en vierde lid, 4:19, aanhef, en bijlage VI, titel II, deel C, vak 47, wordt ‘Minister van Economische Zaken’ vervangen door ‘Minister van Landbouw, Natuur en Voedselkwaliteit’.

G

Na artikel 2:2 wordt een artikel ingevoegd, luidende:

1. Van de in een schip aanwezige provisie wordt bij binnenkomst en uiterlijk 2 uur na het daadwerkelijke tijdstip van aankomst langs elektronische weg een scheepsvoorradenaangifte (IMO/FAL 3) ingediend bij de inspecteur.

2. De gezagvoerder moet desgevraagd onverwijld een overzicht van de in het schip aanwezige persoonlijke bezittingen van de bemanningsleden (IMO/FAL 4) ter beschikking stellen van de inspecteur.

H

In artikel 2:3, eerste lid, aanhef, wordt ‘2:2’ vervangen door ‘2:2, 2:2a’.

I

Artikel 2:5, tweede lid, vervalt, onder vernummering van het derde lid tot het tweede lid.

J

Artikel 3:16a wordt als volgt gewijzigd:

1. In het eerste lid wordt ‘Minister van Economische Zaken’ vervangen door ‘Minister van Landbouw, Natuur en Voedselkwaliteit’.

2. In het tweede lid wordt ‘Minister van Economische Zaken’ telkens vervangen door ‘Minister van Landbouw, Natuur en Voedselkwaliteit’.

K

Artikel 3:16c wordt als volgt gewijzigd:

1. In het eerste en derde lid, aanhef, en vierde lid, wordt ‘Minister van Economische Zaken’ vervangen door ‘Minister van Landbouw, Natuur en Voedselkwaliteit’.

2. In het tweede lid wordt ‘Minister van Economische Zaken’ telkens vervangen door ‘Minister van Landbouw, Natuur en Voedselkwaliteit’.

L

In artikel 3:16f, artikel 3:16j en artikel 3:24, eerste lid, wordt ‘Minister van Economische Zaken’ telkens vervangen door ‘Minister van Landbouw, Natuur en Voedselkwaliteit’.

M

Artikel 4:1 komt te luiden:

Het document, bedoeld in artikel 37, eerste lid, onderdeel a, subonderdeel ii, van Verordening (EU) 2016/1012 van het Europees parlement en de Raad van 8 juni 2016 betreffende de zoötechnische en genealogische voorwaarden voor het fokken van, de handel in en de binnenkomst in de Unie van raszuivere fokdieren, hybride fokvarkens en levende producten daarvan en tot wijziging van Verordening (EU) nr. 652/2014, de Richtlijnen 89/608/EEG en 90/425/EEG van de Raad en tot intrekking van bepaalde handelingen op het gebied van dierfokkerij (‘Fokkerijverordening’) (PbEU 2016, L 171), dat een zending raszuivere fokdieren vergezelt bij het in het vrije verkeer brengen, wordt opgemaakt volgens het in bijlage VIII opgenomen model.

N

De artikelen 4:2 en 4:3 vervallen.

O

Artikel 7:1, tweede aandachtsstreepje, komt te luiden:

– De ACS-staten die vallen onder Verordening (EU) 2016/1076 van het Europees Parlement en de Raad van 8 juni 2016 tot toepassing van de regelingen voor goederen van oorsprong uit bepaalde staten behorende tot de groep van staten in Afrika, het Caribisch gebied en de Stille Oceaan (ACS), die zijn opgenomen in overeenkomsten tot instelling van, of leidende tot instelling van, een economische partnerschapsovereenkomst (PbEU 2016, L 185);.

P.

In artikel 7:10, derde lid, wordt ‘motorvoertuig’ vervangen door motorrijtuig’. Voorts wordt ‘motorvoertuigen’ vervangen door ‘motorrijtuigen’.

Q

In artikel 7:27, eerste, tweede en vierde lid, vervalt ‘en 7:16j’.

R

Artikel 10:4 wordt als volgt gewijzigd:

1. In onderdeel b vervalt ‘of’.

2. Onder verlettering van onderdeel c tot e worden twee onderdelen ingevoegd, luidende:

c. het tijdig indienen van de aangifte, bedoeld in artikel 2:2a, eerste lid;

d. het onverwijld ter beschikking stellen van het overzicht, bedoeld in artikel 2:2a, tweede lid;.

3. Onder vervanging van de puntkomma aan het slot van onderdeel e (nieuw) door ‘; of’ wordt een onderdeel toegevoegd, luidende:

f. de aankomstmelding, bedoeld in artikel 6:1a, eerste lid;.

S

Artikel 11:5 wordt als volgt gewijzigd:

1. In onderdeel b vervalt ‘of’.

2. Onder vervanging van de puntkomma aan het slot van onderdeel c door ‘; of’ wordt een onderdeel toegevoegd, luidende:

d. een schip of luchtvaartuig dat het douanegebied van de Unie zal verlaten vanuit de haven onderscheidenlijk de internationale luchthaven, bedoeld in artikel 2:1, eerste lid, onderscheidenlijk tweede lid;.

T

Bijlage VI wordt als volgt gewijzigd:

1. In titel I, onderdeel A, eerste zin wordt ‘(AGS, Sagitta-Uitvoer en NCTS)’ vervangen door ‘(AGS en NCTS)’.

2. In titel I, onderdeel B, eerste alinea, laatste zin, wordt ‘kolommen A tot en met L’ vervangen door ‘kolommen A tot en met J’.

3. In titel I, onderdeel B, derde tabel met het opschrift nationale matrix, vervallen de kolommen K en L.

4. In titel II komt het opschrift van deel A te luiden: Deel A. Formaliteiten bij uitvoer/verzending, wederuitvoer, opslag in douane-entrepot, vervaardiging onder douanetoezicht, douanecontrole van goederen waarop een uitvoerrestitutie van toepassing is, passieve veredeling, Uniedouanevervoer en/of in verband met het bewijs van de douanestatus van de Uniegoederen.

5. Titel II, deel A, vak A, komt te luiden:

Vak A. kantoor van Verzending/Uitvoer

De aangiftesystemen genereren automatisch een aangiftenummer (MRN-nummer), bestaande uit:

– de laatste cijfers van het lopende kalenderjaar;

– landcode;

– 14 posities.

6. In titel II, deel A, vak 1, wordt ‘onderdeel uitvoer’ telkens vervangen door ‘onderdeel Aangiftebehandeling’ en wordt ‘onderdeel algemeen’ vervangen door ‘onderdeel Transit’.

7. In titel II, deel A, vak 2, wordt ‘onderdeel uitvoer’ vervangen door ‘onderdeel Aangiftebehandeling’.

8. In titel II, deel A, vak 14, wordt ‘onderdeel uitvoer’ vervangen door ‘onderdeel Aangiftebehandeling’ en wordt ‘onderdeel algemeen’ vervangen door ‘onderdeel Aangiftebehandeling’.

9. In titel II, deel A, vakken 15, 17, 18, 20 en 21, wordt ‘onderdeel algemeen’ vervangen door ‘onderdeel Aangiftebehandeling’.

10. In titel II, deel A, vak 22, wordt ‘onderdeel Algemeen’ vervangen door ‘onderdeel Aangiftebehandeling’.

11. In titel II, deel A, vakken 24, 25, 26 en 29, wordt ‘onderdeel algemeen’ vervangen door ‘onderdeel Aangiftebehandeling’.

12. In titel II, deel A, vak 31, wordt ‘onderdeel algemeen’ vervangen door ‘onderdeel Aangiftebehandeling’ en wordt ‘onderdeel Uitvoer’ telkens vervangen door ‘onderdeel Aangiftebehandeling’.

13. In titel II, deel A, vak 34, wordt ‘onderdeel algemeen’ vervangen door ‘onderdeel Aangiftebehandeling’.

14. In titel II, deel A, vak 37, wordt ‘onderdeel uitvoer’ vervangen door ‘onderdeel Aangiftebehandeling’.

15. In titel II, deel A, vak 40, wordt ‘onderdeel algemeen’ vervangen door ‘onderdeel Aangiftebehandeling’ en wordt ‘onderdeel uitvoer’ vervangen door ‘onderdeel Aangiftebehandeling’.

16. In titel II, deel A, vak 44, wordt ‘onderdeel uitvoer’ telkens vervangen door ‘onderdeel Aangiftebehandeling’.

17. Titel II, deel A, vak 44, wordt als volgt gewijzigd:

a. Onder vervanging van de puntkomma aan het slot van het eerste onderdeel 2 door een punt vervalt ‘3. Overige /Lopende procedures (zie codeboek Douane, onderdeel uitvoer, tabel A15)’.

b. Het tweede onderdeel 2, subonderdeel b, komt te luiden:

b. Wanneer uitvoer plaatsvindt van accijnsgoederen, wordt in de aangifte ten uitvoer het ARC-nummer van het e-AD vermeld.

c. Het tekstblok ‘3. Overige/lopende procedures

Indien de aangever weet dat voor dezelfde soort goederen door hem ten behoeve van zichzelf of ten behoeve van dezelfde exporteur, een aangifte is gedaan ten aanzien waarvan de verificatie nog niet is geëindigd, in afwachting van het resultaat een code voor lopende procedures vermelden’ vervalt.

18. In titel II, deel A, vakken 49 en 51, wordt ‘onderdeel algemeen’ vervangen door ‘onderdeel Aangiftebehandeling’.

19. In titel II, deel A, vak 52, wordt ‘de zekerheid per aangifte niet voor alle EVA-landen geldig is, na de woorden ‘zekerheid niet geldig voor’ het of de betrokken EVA-land(en) vermelden volgens de desbetreffende EU-codes (zie codeboek Douane, onderdeel algemeen, tabel S01)’ vervangen door ‘de zekerheidstelling per aangifte niet voor een of meer van de volgende landen geldig zijn, vermeld na de woorden ‘zekerheid niet geldig voor’ de code(s) van codeboek Douane, onderdeel Transit, tabel 071 voor het, of de betrokken land(en) van:

– verdragsluitende partijen van buiten de EU bij de verdragen betreffende een gemeenschappelijke regeling voor het douanevervoer en de vereenvoudiging van de formaliteiten in het goederenverkeer;

– Andorra;

– San Marino’.

20. In titel II, deel A, vak 53, wordt ‘onderdeel algemeen’ vervangen door ‘onderdeel Aangiftebehandeling’.

21. Titel II, deel C, vak A, komt te luiden:

Vak A: Kantoor van bestemming

De aangiftesystemen genereren een aangiftenummer (MRN-nummer), bestaande uit:

– de laatste cijfers van het lopende kalenderjaar;

– landcode;

– 14 posities.

22. In titel II, deel C, vak 1, wordt ‘onderdeel invoer’ telkens vervangen door ‘onderdeel Aangiftebehandeling’.

23. Titel II, deel C, vak 8, wordt als volgt gewijzigd:

a. In de tweede alinea vervalt ‘(type C, D of E)’ en wordt ‘entrepositaris’ vervangen door ‘houder van de regeling’.

b. In de derde alinea wordt ‘onderdeel invoer’ vervangen door ‘onderdeel Aangiftebehandeling’.

24. Titel II, deel C, vak 14, wordt als volgt gewijzigd:

a. In de tweede alinea vervalt ‘Bij een vergunningaanvraag op de aangifte de tekst ‘wijze van zekerheidstelling’ vermelden, alsmede de desbetreffende EU-code (zie codeboek Douane, onderdeel invoer, tabel S09)’.

b. In de derde alinea wordt ‘onderdeel invoer’ vervangen door ‘onderdeel Aangiftebehandeling’.

c. In de laatste alinea wordt ‘In geval van vertegenwoordiging de tekst ‘betaling door’ vermelden, alsmede de desbetreffende nationale code (zie codeboek Douane, onderdeel Algemeen, tabel A84).’ vervangen door ‘Indien de betaling van de douaneschuld wordt gedaan door een andere persoon dan de aangever dient in het veld ‘Betaler’ het EORI-nummer te worden vermeld van de persoon die de betaling doet’.

25. In titel II, deel C, vakken 15, 17, 20, 21, 22, 24, 25 en 26, wordt ‘onderdeel algemeen’ vervangen door ‘onderdeel Aangiftebehandeling’.

26. Titel II, deel C, vak 31, wordt als volgt gewijzigd:

a. In onderdeel 1 wordt ‘onderdeel algemeen’ vervangen door ‘onderdeel Aangiftebehandeling’.

b. In onderdeel 2 wordt ‘niet EU-goederen’ vervangen door ‘niet-Uniegoederen’.

27. In titel II, deel C, vakken 34 en 36 wordt ‘onderdeel algemeen’ vervangen door ‘onderdeel Aangiftebehandeling’.

28. In titel II, deel C, vak 37, wordt ‘onderdeel invoer’ vervangen door ‘onderdeel Aangiftebehandeling’.

29. In titel II, deel C, vak 39, vervalt ‘Vermelding van de nationaal in het gebruikstarief vastgestelde codes van de aanspraak op niet-heffing, verlaagde heffing of vooraf gefixeerde heffing van rechten bij invoer. Echter geen code vermelden indien geen douaneschuld ontstaat. Opgemerkt wordt dat een 0-recht als douaneschuld wordt aangemerkt (zie codeboek Douane, onderdeel algemeen, tabel T12 voor codes nationale preferenties en tabel T17 voor de toegestane combinaties met de EU-preferenties)’.

30. In titel II, deel C, vakken 40 en 43, wordt ‘onderdeel algemeen’ vervangen door ‘onderdeel Aangiftebehandeling’.

31. Titel II, deel C, vak 44, wordt als volgt gewijzigd:

a. In het eerste onderdeel 1 en eerste onderdeel 2, wordt ‘onderdeel invoer’ vervangen door ‘onderdeel Aangiftebehandeling’.

b. In het tweede onderdeel 3 vervallen de subonderdelen b en c alsmede de aanduiding ‘a.’ voor het eerste subonderdeel.

32. Titel II, deel C, vak 47, wordt als volgt gewijzigd:

a. In het eerste onderdeel 1 wordt ‘onderdeel algemeen’ vervangen door ‘onderdeel Aangiftebehandeling’.

b. In het eerste onderdeel 2 wordt ‘onderdeel invoer, tabel T08’ vervangen door ‘onderdeel Aangiftebehandeling tabel T08 voor de maateenheid en tabel A97 voor de aanduiding’.

c. In onderdeel 5 wordt ‘onderdeel algemeen, tabel S09’ vervangen door ‘onderdeel Aangiftebehandeling, tabel 116’.

d. Na onderdeel 6 wordt ‘In dit vak slechts in de volgende gevallen’ vervangen door ‘In dit vak slechts in het volgende geval’.

e. Het tweede onderdeel 2 vervalt alsmede de aanduiding ‘1.’ van het daaraan voorafgaande onderdeel.

33. In titel II, deel C, vak 49, wordt ‘onderdeel algemeen’ vervangen door ‘onderdeel Aangiftebehandeling’.

34. In titel II, deel D, onderdeel I, vervalt ‘De in vak 29 vermelde codes gebruiken’.

35. In titel II, deel D, onderdeel II, vak 1, vervalt ‘Voor tijdelijke opslag wordt de nationale code ‘t’ vermeld’.

36. In titel II, deel D, onderdeel II, vak 37, subonderdeel A, wordt als volgt gewijzigd:

a. ‘(01, 41, 54 en 92)’ wordt vervangen door ‘(00, 41, 54, 91 en 92)’.

b. Code 41, komt te luiden:

Code 41: (Gelijktijdige aangifte voor het vrije verkeer en tot verbruik van onder de regeling actieve veredeling (terugbetalingssysteem) geplaatste goederen) (a).

Voorbeeld: Regeling actieve veredeling met betaling van invoerrechten en nationale invoerheffingen.

c. Na code 71 wordt een code ingevoegd, luidende:

Code 91: Plaatsing van goederen onder de regeling behandeling onder douanetoezicht (a).

d. De zin bij code 92 ‘Voorbeeld: Uit een derde land herkomstige goederen ondergaan in België een behandeling onder douanetoezicht (9100), waarna zij naar Duitsland worden verzonden teneinde aldaar in het vrije verkeer te worden gebracht (4092) of een aanvullende behandeling te ondergaan (9192)’ vervalt.

37. In titel II, deel D, onderdeel II, subonderdeel B, vak 44, vervalt ‘Voorbeeld: Bij de vereenvoudigde aangifte ten uitvoer moet het exemplaar 3 van de vermelding ‘vereenvoudigde uitvoer’ zijn voorzien (artikel 280, lid 3). In dit geval wordt in vak 44: ‘Vereenvoudigde uitvoer – 30100’ ingevuld’.

38. In titel II, deel D, onderdeel II, subonderdeel B, vervalt ‘Vak 46: Statistische waarde

Bij plaatsing onder het stelsel van douane-entrepot van de typen B en C, de vermelding van de waarde van ‘1’ indien op grond van de vergunning van het douane-entrepot de vermelding van de statistische waarde niet is vereist’.

39. In titel II, deel D, onderdeel II, vervalt ‘Vak 53: Kantoor van bestemming (en land)

De in vak 29 vermelde codes gebruiken’.

40. titel II, deel D, onderdeel III, vervalt.

U

In bijlage VIII wordt in de eerste zin ‘artikelen 4:2 en 4:3’ vervangen door ‘artikel 4:1’.

V

Bijlage X wordt als volgt gewijzigd:

1. In de opsomming vervalt ‘– Stichting Rijksmuseum voor Volkenkunde, Leiden’.

2. In de opsomming wordt na ‘– Stichting Museon (Museum voor Onderwijs), Den Haag’ ingevoegd ‘– Stichting Nationaal Museum van Wereldculturen, Leiden’.

3. In de opsomming wordt na ‘– Stichting Afrika Studiecentrum, Leiden’ ingevoegd ‘– Stichting Ammonietenhoeve/Oertijdmuseum, Boxtel’.

W

In bijlage XVII wordt in de opsomming na ‘– Consulaat (honorair) van de Federale Democratische Republiek Ethiopië, Amsterdam’ ingevoegd ‘– Ambassade van de Federale Democratische Republiek Ethiopië, ’s-Gravenhage’.

X

Bijlage XVIII, onderdeel a, wordt als volgt gewijzigd:

1. Subonderdeel 1 komt te luiden:

1. International Residual Mechanism for Criminal Tribunals (IRMCT), ’s-Gravenhage.

2. Subonderdeel 2 vervalt, onder vernummering van subonderdeel 3 tot en met 8 tot subonderdeel 2 tot en met 7.

3. Subonderdeel 6 (nieuw) komt te luiden:

6. Residual Special Court for Sierra Leone, ’s Gravenhage.

4. Onder verlettering van onderdelen e tot en met s tot onderdelen f tot en met t wordt voor de tekst International Development Law Organization (IDLO), ’s Gravenhage de aanduiding ‘e.’ geplaatst.

5. Aan onderdeel g (nieuw) wordt een subonderdeel toegevoegd, luidende:

6. Europees Geneesmiddelenbureau (EMA), Amsterdam.

Y

Bijlage XIX, onderdeel a, wordt als volgt gewijzigd:

1. Subonderdeel 1 komt te luiden:

1. International Residual Mechanism for Criminal Tribunals (IRMCT), ‘s-Gravenhage.

2. Subonderdeel 2 vervalt, onder vernummering van subonderdeel 3 tot en met 8 tot subonderdeel 2 tot en met 7.

3. Subonderdeel 6 (nieuw) komt te luiden:

6. Residual Special Court for Sierra Leone, ’s-Gravenhage.

4. Aan onderdeel g wordt een subonderdeel toegevoegd, luidende:

6. Europees Geneesmiddelenbureau (EMA), Amsterdam.

In de Uitvoeringsregeling accijns wordt in artikel 55a ‘Minister van Veiligheid en Justitie’ vervangen door ‘Minister van Justitie en Veiligheid’.

In de Uitvoeringsregeling verbruiksbelasting van alcoholvrije dranken wordt artikel 41 als volgt gewijzigd:

1. Het eerste lid, onderdelen a en b, komt te luiden:

a. een (elektronische) factuur; of

b. een (elektronisch) vervoersbescheid.

2. Het tweede lid komt te luiden:

2. Een kopie van het bescheid, bedoeld in het eerste lid, aanhef, wordt in de administratie bewaard.

3. Het derde lid, aanhef, komt te luiden:

De (elektronische) factuur of het (elektronische) vervoersbescheid vermelden de volgende gegevens:.

De Uitvoeringsregeling belasting van personenauto’s en motorrijwielen 1992 wordt als volgt gewijzigd:

A

In artikel 1, eerste lid, wordt ‘15a, zevende en dertiende lid, 16, vijfde lid, en’ vervangen door ‘15a, zevende en dertiende lid, en’.

B

In artikel 8d, derde lid, wordt ‘artikel 15a, zevende lid, en artikel 16, vijfde lid’ vervangen door ‘artikel 15a, zevende lid’.

In de Uitvoeringsregeling belasting zware motorrijtuigen wordt in artikel 3b ‘Ministerie van Infrastructuur en Milieu’ vervangen door ‘Ministerie van Infrastructuur en Waterstaat’.

De Uitvoeringsregeling belastingen op milieugrondslag wordt als volgt gewijzigd:

A

In artikel 1, eerste lid, wordt ‘18, vierde lid’ vervangen door ‘11c, vierde lid, 18, vierde lid’.

B

Na artikel 8 worden twee artikelen ingevoegd, luidende:

Bij een aanvraag, als bedoeld in artikel 25a, eerste lid, van de wet, geschiedt de vaststelling van de juistheid van de identiteit van de aanvrager door middel van eHerkenning op basis van minimaal betrouwbaarheidsniveau 2.

1. De verklaring, bedoeld in artikel 11c, tweede lid, van het besluit wordt uiterlijk twee werkdagen voorafgaand aan de afgifte ter verwijdering aan de houder van de inrichting overgelegd.

2. De verklaring wordt ondertekend door een daartoe bevoegde procuratiehouder van het gecertificeerd asbestverwijderingsbedrijf, bedoeld in artikel 11c, eerste lid, onderdeel a, van het besluit, en bevat ten minste:

a. de dagtekening;

b. de naam, het adres en het certificeringsnummer van het gecertificeerd asbestverwerkingsbedrijf, bedoeld in artikel 1, tweede lid, onderdeel g, van het besluit;

c. het nummer dan wel de nummers van de sloopmelding in het landelijk asbestvolgsysteem, bedoeld in artikel 1, tweede lid, onderdeel h, van het besluit;

d. het adres van het gesaneerde dak dan wel de gesaneerde daken waarvan het onvermengd asbest en de asbesthoudende producten afkomstig zijn;

e. het afvalstroomnummer, bedoeld in artikel 9, eerste lid, van het Besluit melden bedrijfsafvalstoffen en gevaarlijke afvalstoffen; en

f. de verklaring dat het asbest en de asbesthoudende producten die ter verwijdering aan de inrichting worden afgegeven voldoen aan de voorwaarden en beperkingen, genoemd in artikel 11c, eerste lid, van het besluit.

C

Artikel 20, zesde lid, wordt als volgt gewijzigd:

1. Bij het negende aandachtsstreepje wordt ‘rabarber en witlof’ vervangen door ‘asperges, rabarber en witlof’.

2. Onder vervanging van de punt aan het slot van het tiende aandachtstreepje door een puntkomma wordt een aandachtsstreepje toegevoegd, luidende:

– de verwarming voor het prepareren van aardbeiplanten.

In de Meldingsregeling milieu-investeringsaftrek 2001 wordt in artikel 3, eerste lid, ‘Minister van Economische Zaken’ vervangen door ‘Minister van Economische Zaken en Klimaat’.

In de Uitvoeringsregeling kostenverrekening en gegevensuitwisseling Wet waardering onroerende zaken vervalt artikel 6.

De Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994 wordt als volgt gewijzigd:

A

In artikel 3 wordt, onder vernummering van het tweede en derde lid tot derde en vierde lid, een lid ingevoegd, luidende:

2. De belastingplichtige die niet reeds is uitgenodigd tot het doen van aangifte en een teruggaaf van omzetbelasting wenst, is gehouden de inspecteur om uitnodiging tot het doen van aangifte te verzoeken binnen zes maanden na afloop van het kalenderjaar waarin het recht op teruggaaf is ontstaan.

B

Artikel 43c, eerste lid, wordt als volgt gewijzigd:

1. In onderdeel e, aanhef, wordt ‘Minister van Veiligheid en Justitie’ vervangen door ‘Minister van Justitie en Veiligheid’.

2. In onderdeel g, aanhef en onder 2°, wordt ‘Minister van Infrastructuur en Milieu’ vervangen door ‘Minister van Infrastructuur en Waterstaat’.

3. Onderdeel l, onder 5°, komt te luiden:

5°. gegevens die van belang zijn voor de tenuitvoerlegging van rechterlijke beslissingen en strafbeschikkingen op grond van artikel 6:1:1 van het Wetboek van Strafvordering;.

4. Onder vervanging van de punt aan het slot van onderdeel ac door een puntkomma wordt een onderdeel toegevoegd, luidende:

ad. de gerechtsdeurwaarder, de belastingdeurwaarder, het Landelijk Bureau Inning Onderhoudsbijdragen, de Raad voor de Kinderbescherming, het Uitvoeringsinstituut werknemersverzekeringen, de Sociale Verzekeringsbank, het college van burgemeester en wethouders voor zover belast met de uitvoering van de Participatiewet, de Wet inkomensvoorziening oudere en gedeeltelijk arbeidsongeschikte werkzoekende werknemers of de Wet inkomensvoorziening oudere en gedeeltelijk arbeidsongeschikte gewezen zelfstandigen, alsmede de ontvanger, bedoeld in artikel 2, eerste lid, onderdeel i, van de Invorderingswet 1990, daaronder mede begrepen de ambtenaar, bedoeld in artikel 231, tweede lid, onderdeel c, van de Gemeentewet, en de ambtenaar, bedoeld in artikel 123, derde lid, onderdeel c, van de Waterschapswet: de gegevens die nodig zijn voor de vaststelling van de beslagvrije voet, bedoeld in artikel 475c van het Wetboek van Burgerlijke Rechtsvordering.

De Uitvoeringsregeling Invorderingswet 1990 wordt als volgt gewijzigd:

A

In artikel 1, eerste lid, wordt ‘25a, 26’ vervangen door ‘25a, 25b, 26’.

B

In artikel 1cj wordt ‘achttiende lid’ vervangen door ‘negentiende lid’.

C

Artikel 6d wordt als volgt gewijzigd:

1. In het eerste lid wordt ‘, uitstel van betaling voor belastingaanslagen voor zover daarin is begrepen vennootschapsbelasting of inkomstenbelasting’ vervangen door ‘uitstel van betaling voor belastingaanslagen voor zover daarin is begrepen inkomstenbelasting’.

2. In het vierde lid wordt ‘tweede lid, onderdeel a’ vervangen door ‘tweede lid’.

D

Na artikel 6d wordt een artikel ingevoegd, luidende:

1. De ontvanger verleent de belastingschuldige die een schriftelijk verzoek doet als bedoeld in artikel 25b, eerste lid, van de wet een gespreide betalingsregeling voor belastingaanslagen voor zover daarin is begrepen vennootschapsbelasting als bedoeld in artikel 25b, eerste lid, van de wet. De betalingsregeling wordt verleend onder de voorwaarde dat bij het verzoek om de betalingsregeling aan de hand van schriftelijke bescheiden het bedrag aannemelijk wordt gemaakt van de voordelen, bedoeld in artikel 25b, eerste lid, van de wet.

2. Gedurende de looptijd van de betalingsregeling dient de belastingschuldige jaarlijks aan de hand van schriftelijke bescheiden aannemelijk te maken dat de voordelen, bedoeld in artikel 25b, eerste lid, van de wet, in dat jaar niet in aanmerking zouden zijn genomen indien hij belastingplichtig in Nederland zou zijn gebleven.

3. Ingeval zich een omstandigheid voordoet als bedoeld in artikel 25b, vierde lid, van de wet, stelt de belastingschuldige de ontvanger daarvan onverwijld schriftelijk in kennis.

E

In artikel 15, eerste lid, onderdeel f, wordt ‘10,35’ vervangen door ‘10,60’.

F

Artikel 16, derde lid, wordt als volgt gewijzigd:

1. In onderdeel a wordt € 20,14’ vervangen door € 20,74’.

2. In onderdeel b wordt € 10,07’ vervangen door € 10,37’.

G

In artikel 28, tweede lid, onderdeel e, wordt ‘Ministerie van Economische Zaken’ vervangen door ‘Ministerie van Landbouw, Natuur en Voedselkwaliteit’.

De Uitvoeringsregeling Belastingdienst 2003 wordt als volgt gewijzigd:

A

Artikel 3 wordt als volgt gewijzigd:

1. In het eerste lid vervalt ‘a. Belastingdienst/Belastingen, bestaande uit:’.

2. In het eerste lid, onderdeel a1, wordt ‘Belastingdienst/Particulieren, dienstverlening en bezwaar’ vervangen door ‘Belastingdienst/Particulieren’. Voorts vervalt ‘– Belastingdienst/Semi massale processen, en’.

3. Het eerste lid, onderdeel c1, komt te luiden:

c1. Belastingdienst/Centrale administratieve processen (B/CAP);.

4. Het eerste lid, onderdeel d, komt te luiden:

d.

– Belastingdienst/Informatievoorziening (B/IV);

– Belastingdienst/Klantinteractie en Services (B/KI&S);

– Belastingdienst/Central Liaison Office (B/CLO);.

5. In het vierde lid, eerste en tweede zin, wordt ‘B/CA’ vervangen door ‘B/CAP’.

B

Artikel 4 wordt als volgt gewijzigd:

1. In het eerste lid wordt ‘managementteam’ telkens vervangen door ‘directieteam’.

2. Het tweede lid komt te luiden:

2. De organisatieonderdelen, genoemd in artikel 3, eerste lid, onderdelen a1, c1, c2, d en f, staan, met uitzondering van de B/CLO, elk onder leiding van een algemeen directeur. Het organisatieonderdeel, genoemd in artikel 3, eerste lid, onderdeel a2, staat onder leiding van een directeur.

3. In het derde lid vervalt de eerste zin.

C

In artikel 5, eerste lid, wordt ‘De landelijk directeuren, de directeuren van de organisatieonderdelen, genoemd in artikel 3, eerste lid, onderdelen a2 en c1’ vervangen door ‘De algemeen directeuren van de organisatieonderdelen, genoemd in artikel 3, eerste lid, onderdelen a1 en c1, de directeur van het organisatieonderdeel, genoemd in artikel 3, eerste lid, onderdeel a2’.

D

Artikel 5a wordt als volgt gewijzigd:

1. In het eerste lid wordt ‘De landelijk directeuren, de directeuren van de organisatieonderdelen, genoemd in artikel 3, eerste lid, onderdelen a2 en c1’ vervangen door ‘De algemeen directeuren van de organisatieonderdelen, genoemd in artikel 3, eerste lid, onderdelen a1 en c1, de directeur van het organisatieonderdeel, genoemd in artikel 3, eerste lid, onderdeel a2’.

2. In het tweede lid wordt ‘De landelijk directeuren’ vervangen door ‘De algemeen directeuren van de organisatieonderdelen, genoemd in artikel 3, eerste lid, onderdeel a1 en c1,’.

3. In het derde lid wordt ‘De directeur’ vervangen door ‘De algemeen directeur’.

4. In het vierde lid wordt ‘De landelijk directeuren en de directeur van het organisatieonderdeel, genoemd in artikel 3, eerste lid, onderdeel c1’ vervangen door ‘De algemeen directeuren van de organisatieonderdelen, genoemd in artikel 3, eerste lid, onderdelen a1 en c1’.

E

In artikel 6 wordt ‘De landelijk directeur’ vervangen door ‘De algemeen directeur’.

F

In artikel 7 wordt ‘De algemeen directeur Belastingen’ vervangen door ‘De algemeen directeur Belastingdienst/Particulieren’.

G

Artikel 8 komt te luiden:

De algemeen directeuren van de organisatieonderdelen, genoemd in artikel 3, eerste lid, onderdelen a1, c1 en c2, de directeur van het organisatieonderdeel, genoemd in artikel 3, eerste lid, onderdeel a2, en de algemeen directeur Douane oefenen het bestuur van ’s Rijks belastingen uit. De algemeen directeuren en de directeur kunnen ambtenaren aanwijzen die namens hen de bevoegdheden van het bestuur van ’s Rijks belastingen uitoefenen.

H

In artikel 9, eerste lid, wordt ‘De landelijk directeuren, de directeuren van de organisatieonderdelen, genoemd in artikel 3, eerste lid, onderdelen a2 en c1’ vervangen door ‘De algemeen directeuren van de organisatieonderdelen, genoemd in artikel 3, eerste lid, onderdelen a1 en c1, de directeur van het organisatieonderdeel, genoemd in artikel 3, eerste lid, onderdeel a2’.

I

Artikel 11 wordt als volgt gewijzigd:

1. In het eerste lid, onderdeel a, onder 1°, wordt ‘onder de landelijk directeuren’ vervangen door ‘onder de algemeen directeuren van de organisatieonderdelen, genoemd in artikel 3, eerste lid, onderdeel a1’.

2. In het eerste lid, onderdeel b, wordt ‘B/CA’ vervangen door ‘B/CAP’.

3. In het tweede lid wordt ‘De landelijk directeuren’ vervangen door ‘De algemeen directeuren van de organisatieonderdelen, genoemd in artikel 3, eerste lid, onderdeel a1’.

4. In het derde lid wordt ‘De algemeen directeur Belastingen, de algemeen directeur Douane en de directeur van het organisatieonderdeel, genoemd in artikel 3, eerste lid, onderdeel c1,’ vervangen door ‘De algemeen directeuren van de organisatieonderdelen, genoemd in artikel 3, eerste lid, onderdelen a1 en c1, en de algemeen directeur Douane’.

J

In artikel 18 wordt ‘B/CA’ vervangen door ‘B/CAP’.

K

Artikel 19 wordt als volgt gewijzigd:

1. In het eerste lid, onderdeel a, wordt ‘de landelijk directeur van de Belastingdienst/Particulieren, dienstverlening en bezwaar (kantoor Den Haag)’ vervangen door ‘de algemeen directeur van de Belastingdienst/Particulieren (kantoor Den Haag)’.

2. In het tweede lid wordt ‘de landelijk directeur’ vervangen door ‘de algemeen directeur’.

L

Artikel 20 wordt als volgt gewijzigd:

1. Het eerste lid wordt als volgt gewijzigd:

a. In de aanhef wordt ‘de landelijk directeur van de Belastingdienst/Particulieren, dienstverlening en bezwaar (kantoor Den Haag)’ vervangen door ‘de algemeen directeur van de Belastingdienst/Particulieren (kantoor Den Haag)’.

b. Aan onderdeel f wordt een subonderdeel toegevoegd, luidende:

6° Europees Geneesmiddelenbureau (EMA);.

2. In het tweede lid, aanhef, en derde lid, aanhef, wordt ‘de landelijk directeur van de Belastingdienst/Particulieren, dienstverlening en bezwaar (kantoor Den Haag)’ vervangen door ‘de algemeen directeur van de Belastingdienst/Particulieren (kantoor Den Haag)’.

3. In het vierde en vijfde lid wordt ‘de landelijk directeur’ vervangen door ‘de algemeen directeur’.

De Uitvoeringsregeling Wob Financiën wordt als volgt gewijzigd:

A

In artikel 1, onderdeel o, wordt ‘de landelijk directeuren, directeuren en algemeen directeuren’ vervangen door ‘de algemeen directeuren en directeuren’.

B

Artikel 7a wordt als volgt gewijzigd:

1. In het eerste en tweede lid wordt ‘leden van het managementteam Belastingdienst’ vervangen door ‘leden van het directieteam Belastingdienst’.

2. In het derde lid wordt ‘De in het derde lid bedoelde leden van het managementteam Belastingdienst’ vervangen door ‘De leden van het directieteam Belastingdienst’.

In de Regeling aanwijzing rechtsgebieden Common Reporting Standard worden in artikel 3 in de alfabetische rangschikking ingevoegd ‘Kazachstan’, ‘Malediven’, ‘Oman’ en ‘Peru’.

De Regeling groenprojecten buitenland 2002 wordt als volgt gewijzigd:

A

In artikel 1, tweede lid, wordt ‘Minister van Infrastructuur en Milieu’ telkens vervangen door ‘Minister van Infrastructuur en Waterstaat’. Voorts wordt ‘Minister van Economische Zaken’ vervangen door ‘Minister van Landbouw, Natuur en Voedselkwaliteit’.

B

In artikel 6, tweede tot en met vijfde lid, artikel 7, onderdelen a, d en g, en artikel 8, onderdelen a en b, wordt ‘Minister van Infrastructuur en Milieu’ vervangen door ‘Minister van Infrastructuur en Waterstaat’.

C

In artikel 10, vierde lid, wordt ‘Minister van Infrastructuur en Milieu’ vervangen door ‘Minister van Infrastructuur en Waterstaat’. Voorts wordt ‘Minister van Economische Zaken’ vervangen door ‘Minister van Landbouw, Natuur en Voedselkwaliteit’.

In de Regeling team criminele inlichtingen FIOD wordt in artikel 1, eerste lid, onderdeel h, ‘Minister van Veiligheid en Justitie’ vervangen door ‘Minister van Justitie en Veiligheid’.

De Uitvoeringsregeling loonbelasting BES wordt als volgt gewijzigd:

A

Artikel 4 komt te luiden:

De loonbelasting- en premietabellen, bedoeld in artikel 2, worden gepubliceerd op www.belastingdienst-cn.nl/onderwerpen/loonheffing/loonbelastingtabellen-tarieven-belastingvrije-som-en-toeslagen.

B

De bijlagen A tot en met G vervallen.

De Uitvoeringsregeling Douane- en Accijnswet BES wordt als volgt gewijzigd:

A

In artikel 1.2, onderdeel a, wordt ‘de landelijk directeuren en de directeuren’ vervangen door ‘de algemeen directeuren en de directeur’.

B

In artikel 1.3 wordt ‘de landelijk directeuren en de directeuren’ vervangen door ‘de algemeen directeuren en directeur’.

C

In artikel 2.71 wordt ‘artikel 3, eerste lid, onderdeel a, onder a2’ vervangen door ‘artikel 3, eerste lid, onderdeel a2’.

D

In Bijlage 7 wordt onder de aanduiding Bonaire, onderdeel 2, ‘Analytisch Diagnostisch Centrum’ vervangen door ‘Bonaire Laboratorium N.V.’.

Als bestaande langlopende openbare-infrastructuurprojecten als bedoeld in artikel IIA van de Wet implementatie eerste EU-richtlijn antibelastingontwijking worden aangewezen:

a. N31 Leeuwarden-Drachten;

b. A10 2e Coentunnel;

c. A12 Lunetten-Veenendaal;

d. A15 Maasvlakte Vaanplein;

e. N33 Assen Zuidbroek;

f. Schiphol, Amsterdam, Almere A1/A6;

g. A12 Veenendaal, Ede, Grijsoord;

h. Schiphol, Amsterdam, Almere A9 Gaasperdammerweg;

i. Sluis Limmel;

j. A27/A1 Utrecht Noord;

k. Zeetoegang IJmond;

l. 3e Kolk Beatrixsluis;

m. N18 Varsseveld-Enschede;

n. A6 Almere;

o. Sluis Eefde;

p. Afsluitdijk;

q. A16 Rotterdam;

r. A24 Blankenburgverbinding;

s. A12/A15 Ressen-Oudbroeken (ViA15);

t. A9 Badhoevedorp-Holendrecht;

u. A59 Rosmalen-Geffen;

v. Infraprovider HSL-zuid.

Artikel 3.0 van de Uitvoeringsregeling loonbelasting 2011 is van overeenkomstige toepassing met betrekking tot de toepassing van artikel 10a, negende tot en met elfde lid, van de Wet op de loonbelasting 1964 ter zake van de uitoefening of vervreemding van een aandelenoptierecht in 2018, met dien verstande dat:

a. de inhoudingsplichtige de de-minimisverklaring, bedoeld in artikel 3.0, eerste lid, van de Uitvoeringsregeling loonbelasting 2011, uiterlijk 1 maart 2019 indient;

b. artikel 10a, negende lid, van de Wet op de loonbelasting 1964 uitsluitend van toepassing is indien de Minister van Economische Zaken en Klimaat ter zake van de de-minimisverklaring, bedoeld in onderdeel a, aan de inhoudingsplichtige heeft gemeld dat uitgaande van de berekening, bedoeld in artikel 10a, tiende lid, van die wet, de toepassing van artikel 10a, negende lid, van die wet niet tot gevolg heeft dat het de-minimisplafond, bedoeld in artikel 10a, tiende lid, van die wet, wordt overschreden.

Op een recht op teruggaaf van omzetbelasting dat is ontstaan vóór 1 januari 2019 blijft artikel 3 van de Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994 zoals dat artikel luidde op 31 december 2018 van toepassing tot 1 juli 2019.

De volgende regelingen worden ingetrokken:

a. Douane-regeling hoofdkwartier AFCENT;

b. Regeling Duitse strijdkrachten Nederland.

1. Deze regeling treedt in werking met ingang van 1 januari 2019, met dien verstande dat:

a. artikel V, onderdeel B, terugwerkt tot en met 1 januari 2012;

b. artikel IV, onderdeel E, onder 2, terugwerkt tot en met 1 januari 2016;

c. artikel X, onderdeel X, onder 3°, en onderdeel Y, onder 3°, terugwerkt tot en met 1 mei 2016;

d. artikel X, onderdeel X, onder 1°, en onderdeel Y, onder 1°, terugwerkt tot en met 1 september 2016;

e. artikel IV, onderdeel D, onder 2, tweede zin, en onderdeel E, onder 1, terugwerkt tot en met 1 januari 2017;

f. artikel X, onderdeel V, onder 2°, terugwerkt tot en met 14 november 2017;

g. de artikelen XIX, onderdeel B, en XXVIII terugwerken tot en met 1 januari 2018;

h. artikel XXVI, onderdeel D, in de openbare lichamen Bonaire, Sint Eustatius en Saba terugwerkt tot en met 1 april 2018, 00:00 uur, en in het Europese deel van Nederland terugwerkt tot en met 1 april 2018, 06.00 uur.

i. artikel X, onderdeel V, onder 3°, terugwerkt tot en met 1 mei 2018;

j. artikel X, onderdeel X, onder 5°, en onderdeel Y, onder 4°, terugwerkt tot en met 1 juni 2018;

k. artikel X, onderdelen M, N en U, terugwerkt tot en met 1 november 2018;

l. artikel XIX, onderdelen C en D, voor het eerst toepassing vindt met betrekking tot belastingschulden waarvoor op of na 1 januari 2019 uitstel van betaling is verleend.

2. In afwijking van het eerste lid treedt artikel XVIII, onderdeel B, onder 4, in werking op het tijdstip waarop de Wet vereenvoudiging beslagvrije voet in werking treedt.

3. In afwijking van het eerste lid treedt artikel XXVII in werking op het tijdstip waarop artikel IIA van de Wet implementatie eerste EU-richtlijn antibelastingontwijking in werking treedt. Indien wordt bepaald dat artikel IIA van de Wet implementatie eerste EU-richtlijn antibelastingontwijking terugwerkt tot en met 1 januari 2019, werkt ook artikel XXVII terug tot en met 1 januari 2019.

4. In afwijking van het eerste lid treedt artikel XXV in de openbare lichamen Bonaire, Sint Eustatius en Saba met ingang van 1 januari 2019, 0.00 uur, in werking en in het Europese deel van Nederland met ingang van 1 januari 2019, 05.00 uur.

5. In afwijking van het eerste lid treedt artikel XIII in werking met ingang van 1 januari 2020.

Deze regeling zal met de toelichting in de Staatscourant worden geplaatst.

De Staatssecretaris van Financiën, M. Snel

In deze eindejaarsregeling is een aantal wijzigingen opgenomen van enkele uitvoeringsregelingen onder andere op het terrein van de directe belastingen, de indirecte belastingen en het formele belastingrecht. De wijzigingen vloeien onder meer voort uit het Belastingplan 2019 (BP 2019). Daarnaast wordt een aantal zelfstandige wijzigingen in de uitvoeringsregelingen aangebracht en worden redactionele verbeteringen doorgevoerd. Ingevolge deze eindejaarsregeling wordt in wijzigingen voorzien met betrekking tot de volgende regelingen:

– de Uitvoeringsregeling inkomstenbelasting 2001 (URIB 2001);

– de Uitvoeringsregeling willekeurige afschrijving 2001;

– de Uitvoeringsregeling Algemene wet inkomensafhankelijke regelingen (UR Awir);

– de Uitvoeringsregeling loonbelasting 2011 (URLB 2011);

– de Regeling loonbelasting- en premietabellen 1990 (RLPT 1990);

– de Uitvoeringsbeschikking vennootschapsbelasting 1971 (Uitvoeringsbeschikking Vpb 1971);

– de Uitvoeringsbeschikking dividendbelasting 1965 (Uitvoeringsbeschikking DB 1965);

– de Uitvoeringsregeling Registratiewet 1970;

– de Uitvoeringsbeschikking omzetbelasting 1968 (Uitvoeringsbeschikking OB 1968);

– de Algemene douaneregeling (Adr);

– de Uitvoeringsregeling accijns (URA);

– de Uitvoeringsregeling verbruiksbelasting van alcoholvrije dranken (URVAD);

– de Uitvoeringsregeling belasting van personenauto’s en motorrijwielen 1992 (Uitvoeringsregeling BPM 1992);

– de Uitvoeringsregeling belasting zware motorrijtuigen;

– de Uitvoeringsregeling belastingen op milieugrondslag (URbm);

– de Meldingsregeling milieu-investeringsaftrek 2001;

– de Uitvoeringsregeling kostenverrekening en gegevensuitwisseling Wet waardering onroerende zaken;

– de Uitvoeringsregeling Algemene wet inzake rijksbelastingen 1994 (UR AWR 1994);

– de Uitvoeringsregeling Invorderingswet 1990 (URIW 1990);

– de Uitvoeringsregeling Belastingdienst 2003 (URBD 2003);

– de Uitvoeringsregeling Wob Financiën;

– de Regeling aanwijzing rechtsgebieden Common Reporting Standard (Regeling aanwijzing rechtsgebieden CRS);

– de Regeling groenprojecten buitenland 2002;

– de Regeling team criminele inlichtingen FIOD;

– de Uitvoeringsregeling loonbelasting BES;

– de Uitvoeringsregeling Douane- en Accijnswet BES;

– de Douane-regeling hoofdkwartier AFCENT;

– de Regeling Duitse strijdkrachten Nederland.

In deze paragraaf wordt voor enkele wijzigingen een toelichting van algemene aard verschaft.

De termijn waarbinnen de Belastingdienst/Toeslagen een toegekende tegemoetkoming die onherroepelijk is geworden in het voordeel van de burger kan herzien, eindigt op grond van de huidige regelgeving vijf jaar na afloop van het berekeningsjaar waarop de tegemoetkoming betrekking heeft. Het kan echter voorkomen dat de Belastingdienst/Toeslagen pas korte tijd voor het verstrijken van deze termijn of pas na het verstrijken van deze termijn de tegemoetkoming over het betreffende berekeningsjaar toekent waardoor de mogelijkheid tot herziening in het voordeel van de burger formeel niet meer aanwezig is en de burger kort gezegd afhankelijk is van de coulance van de Belastingdienst/Toeslagen. Met het oog op dergelijke situaties heeft de Afdeling bestuursrechtspraak van de Raad van State in een uitspraak van 27 juni 2018 de regel geformuleerd dat de belanghebbende na de toekenning nog een termijn van ten minste een jaar moet worden gegund om een verzoek tot herziening in te dienen.1 De regelgeving wordt hiermee in overeenstemming gebracht.

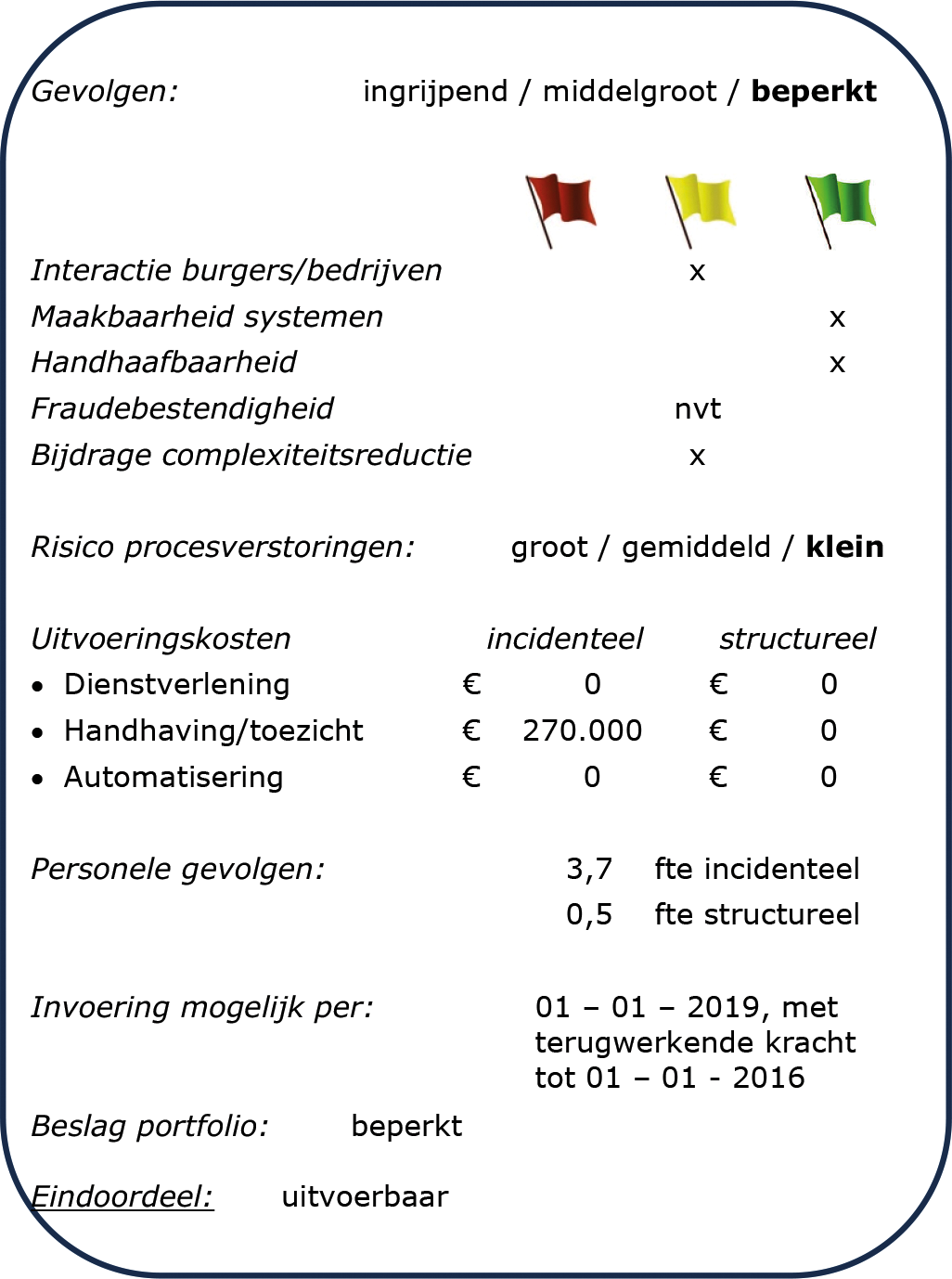

Duitsland verstrekt in het kader van de zogenoemde Wiedergutmachung een aantal oorlogsuitkeringen waaronder de zogenoemde getto-uitkeringen2 (uitkeringen op grond van de Gesetz zur Zahlbarmachung von Renten aus Beschäftigungen in einem Ghetto), de zogenoemde BEG-uitkeringen (uitkeringen op grond van de Bundesgesetz zur Entschädigung für auf dem Gebiet des ehemaligen Deutschen Reiches lebende Opfer der NS-Verfolgung) en de zogenoemde HNG-Fondsuitkeringen (uitkeringen uit het Härtefonds für rassisch Verfolgte nicht jüdischen Glaubens). Deze oorlogsuitkeringen die door Duitsland als een netto-uitkering zijn bedoeld, zijn in Nederland fiscaal aan te merken als tot het inkomen behorende periodieke uitkeringen. Voor een Nederlandse ingezetene brengt dit mee dat de uitkeringen voor de inkomstenbelasting behoren tot het inkomen uit werk en woning (box 1) en daarmee tot het verzamelinkomen. Hoewel Nederland dit inkomen op grond van het met Duitsland gesloten verdrag ter voorkoming van dubbele belasting vrijstelt van belastingheffing, zorgt de daarin opgenomen methode van vrijstellen ervoor dat de uitkeringen wel meetellen voor de bepaling van de hoogte van het belastingtarief over mogelijk andere inkomsten (het zogenoemde progressievoorbehoud). Daarnaast worden de uitkeringen in Nederland tot het premie-inkomen voor de volksverzekeringen (en tot het bijdrage-inkomen voor de inkomensafhankelijke bijdrage Zorgverzekeringswet) gerekend en tellen de uitkeringen mee bij de bepaling van het toetsingsinkomen voor inkomensafhankelijke regelingen. Hierdoor kunnen toeslagen of andere tegemoetkomingen lager uitvallen. Deze gevolgen druisen bij menigeen tegen het rechtvaardigheidsgevoel in. Daarom is voor deze ongewenste gevolgen een oplossing gezocht, zoals is toegelicht in de brief aan de Tweede Kamer van 18 mei 20183.

De oplossing is gevonden in het aanwijzen van de genoemde oorlogsuitkeringen als onder de zogenoemde eindheffing vallende uitkeringen van publiekrechtelijke aard. Hierdoor neemt een inhoudingsplichtige, in dit geval de staat en meer in het bijzonder het Ministerie van Volksgezondheid, Welzijn en Sport, de af te dragen loonheffingen over de uitkering in de vorm van een eindheffing voor zijn rekening. Door de aanwijzing van de genoemde oorlogsuitkeringen als onder de eindheffing vallende uitkeringen van publiekrechtelijke aard, behoren deze niet langer tot het inkomen uit werk en woning van de uitkeringsgerechtigde. Het progressievoorbehoud is niet meer van toepassing en de uitkeringsgerechtigde is over de uitkering geen premie voor de volksverzekeringen of inkomensafhankelijke bijdrage Zorgverzekeringswet verschuldigd. Hiernaast telt de oorlogsuitkering niet mee bij de bepaling van het inkomen dat van belang is voor de vaststelling van inkomensafhankelijke regelingen. De genoemde oorlogsuitkeringen worden aangewezen in het Uitvoeringsbesluit loonbelasting 1965 (UBLB 1965) als periodieke uitkeringen waarover loonbelasting wordt geheven. Vervolgens worden de periodieke uitkeringen in de URLB 2011 aangewezen als eindheffingsbestanddeel.

Er is voor gekozen om aan de aanwijzing van de genoemde oorlogsuitkeringen terugwerkende kracht te verlenen tot en met 1 januari 2016 (omdat de tegemoetkoming voor een andere oorlogsuitkering uit Duitsland (de zogenoemde artikel 2-fondsuitkering) eveneens met terugwerkende kracht tot en met die datum in werking is getreden).

Op grond van de ingevolge de Wet implementatie eerste EU-richtlijn antibelastingontwijking in de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969) te introduceren maatregel met betrekking tot Controlled Foreign Companies (CFC-maatregel) worden zogenoemde besmette voordelen niet bij de belastingplichtige in Nederland in aanmerking genomen als het gecontroleerde lichaam of de vaste inrichting (een CFC) een wezenlijke economische activiteit uitoefent. Daarbij worden bij ministeriële regeling regels gesteld voor de bepaling van hetgeen onder een wezenlijke economische activiteit wordt verstaan. In dit kader wordt de Uitvoeringsbeschikking Vpb 1971 aangepast.

Een CFC oefent in ieder geval een wezenlijke economische activiteit uit indien wordt voldaan aan de cumulatieve substance-voorwaarden. In de memorie van toelichting bij de hiervoor genoemde wet is aangekondigd dat wordt aangesloten bij de substance-eisen die per 1 april 2018 gelden voor de beoordeling in de vennootschapsbelasting en dividendbelasting of er sprake is van geldige zakelijke redenen die de economische realiteit weerspiegelen, met dien verstande dat die eisen worden getoetst op het niveau van een CFC. Dit zijn zowel kwantitatieve als kwalitatieve criteria. Het gaat hierbij onder andere om – kort gezegd – een loonkostencriterium van € 100.000 en de eis van een kantoorruimte die gedurende ten minste 24 maanden ter beschikking staat. De cumulatieve substance-voorwaarden gelden als ‘safe harbour’. Tevens kan op andere wijze aannemelijk worden gemaakt dat een CFC een wezenlijke economische activiteit uitoefent.

Op basis van de antimisbruikbepaling bij de toepassing van de inhoudingsvrijstelling in de dividendbelasting is sprake van misbruik indien – kort gezegd – de aandelen in een in Nederland gevestigde vennootschap worden gehouden met als hoofddoel of een van de hoofddoelen om de heffing van dividendbelasting bij een ander te ontgaan en er sprake is van een kunstmatige constructie of transactie. Bij de toepassing van de zogenoemde buitenlandse aanmerkelijkbelangregeling in de vennootschapsbelasting gelden gelijkluidende criteria, met dien verstande dat dan sprake is van het ontgaan van de heffing van inkomstenbelasting bij een ander (in plaats van de heffing van dividendbelasting). Indien sprake is van het ontgaan van dividendbelasting of inkomstenbelasting bij een ander moet worden beoordeeld of er sprake is van een kunstmatige constructie of transactie. Een constructie wordt als kunstmatig beschouwd voor zover zij niet is opgezet op grond van geldige zakelijke redenen die de economische realiteit weerspiegelen.

In de Uitvoeringsbeschikking Vpb 1971 en de Uitvoeringsbeschikking DB 1965 zijn regels gesteld voor de invulling van geldige zakelijke redenen die de economische realiteit weerspiegelen (relevante substance) indien het belang in de in Nederland gevestigde vennootschap wordt gehouden door een zogenoemde schakelende tussenhoudster. Deze regels zijn vormgegeven door middel van een aantal cumulatieve eisen. Naar aanleiding van een door het Hof van Justitie van de Europese Unie (HvJ EU) op 20 december 2017 gewezen arrest worden deze regels aangevuld met een mogelijkheid om op andere wijze aannemelijk te maken dat sprake is van geldige zakelijke redenen.4 In het hiervoor genoemde arrest heeft het HvJ EU namelijk overwogen dat voor de vaststelling of sprake is van een kunstmatige constructie niet kan worden volstaan met het toepassen van vooraf vastgestelde algemene criteria, maar per concreet geval alle aspecten van het betreffende geval moeten worden onderzocht, zoals de organisatorische, economische en andere relevante kenmerken van het concern waarvan de betrokken moedermaatschappij deel uitmaakt, alsmede de structuur en de strategie van het concern. Voorts wordt in de bijlage bij de Uitvoeringsbeschikking Vpb 1971 en de Uitvoeringsbeschikking DB 1965 de woonlandfactor voor Cyprus en voor Italië aangepast.

In de URVAD wordt in een artikel opgenomen dat een factuur of vervoersbescheid ook in elektronische vorm kan worden geaccepteerd.

De URbm wordt aangepast in verband met de aanpassing van de heffing van afvalstoffenbelasting bij overbrenging van afvalstoffen buiten Nederland om deze daar te verwijderen of te laten verwijderen, opgenomen in Overige fiscale maatregelen 2019 (OFM 2019). Kern van de wettelijke regeling is dat bij verwijdering van afvalstoffen binnen en buiten Nederland de grondslag en de maatstaf van heffing voor de afvalstoffenbelasting de facto gelijk is. De heffing bij verwijdering buiten Nederland sluit aan bij de toestemming tot overbrenging van afvalstoffen ingevolge de Europese Verordening voor Overbrenging van Afvalstoffen (EVOA).5 Deze zogenoemde EVOA-vergunning (de ingevolge de EVOA bij beschikking verleende toestemming) wordt op verzoek verleend aan de kennisgever door de Minister van Infrastructuur en Waterstaat. De wet regelt dat het gewicht van de in de heffing te betrekken afvalstoffen die buiten Nederland zijn gebracht wordt ontleend aan een op aanvraag van de kennisgever door de Minister van Infrastructuur en Waterstaat af te geven beschikking. In het Uitvoeringsbesluit belastingen op milieugrondslag (UBbm) worden regels gesteld voor onder meer de wijze van indiening van de aanvraag, de inhoud van de aanvraag, de inhoud van de beschikking. Daarbij is bepaald dat bij ministeriële regeling nadere regels gesteld kunnen worden waarbij wordt geregeld dat de kennisgever de aanvraag langs elektronische weg indient, met gebruikmaking van de hiertoe beschikbaar gestelde voorziening. Concreet is deze voorziening een digitaal portaal (Mijn ILT) waarmee de aanvraag kan worden ingediend. In de URbm wordt geregeld dat de vaststelling van de juistheid van de identiteit van de kennisgever plaatsvindt door middel van eHerkenning op basis van minimaal betrouwbaarheidsniveau 2. eHerkenning is een gestandaardiseerd inlogsysteem dat digitaal de herkenning (authenticatie) regelt en de bevoegdheid (autorisatie) controleert van de aanvrager.

Bij Fiscale vergroeningsmaatregelen 2019 wordt in de Wet belastingen op milieugrondslag een vrijstelling van afvalstoffenbelasting opgenomen voor de afgifte ter verwijdering of overbrenging ter verwijdering van afzonderlijk aangeboden asbest en asbesthoudende producten die toegepast zijn geweest als dakbedekking. In het UBbm worden de voorwaarden en beperkingen opgenomen waaraan moet worden voldaan om ter zake van de afgifte ter verwijdering de genoemde vrijstelling te verlenen. Een van de voorwaarden is dat degene die de asbest en asbesthoudende producten afgeeft of doet afgeven – het gecertificeerde asbestverwijderingsbedrijf – voorafgaand aan afgifte ter verwijdering een verklaring aan de houder van de inrichting heeft verstrekt dat wordt voldaan aan de voorwaarden en beperkingen, genoemd in het Ubbm. In het URbm worden nu de eisen opgenomen waaraan die verklaring moet voldoen.

In de Uitvoeringsregeling kostenverrekening en gegevensuitwisseling Wet waardering onroerende zaken komt een bepaling te vervallen. Dit betreft de bepaling waarin de datum wordt geregeld waarop de Waarderingskamer haar begroting uiterlijk moet hebben vastgesteld en aan de Minister van Financiën moet hebben verzonden. Dat wordt vanaf begrotingsjaar 2019 echter geregeld in de begrotingsregels ten aanzien van de Waarderingskamer.

Als een belastingplichtige aanspraak wil maken op een teruggaaf van omzetbelasting bestaat voor hem geen termijn voor het doen van een verzoek om te worden uitgenodigd tot het doen van aangifte. De verplichting de inspecteur te verzoeken te worden uitgenodigd tot het doen van aangifte ontstaat voor een belastingplichtige alleen voor tijdvakken waarin hij omzetbelasting is verschuldigd.6 Voor belastingplichtigen die een teruggaaf van omzetbelasting wensen, maar niet zijn uitgenodigd tot het doen van aangifte, betekent het ontbreken van een dergelijke termijn dat een verzoek om te worden uitgenodigd tot het doen van aangifte onder omstandigheden lang nadat een recht op teruggaaf is ontstaan kan worden ingediend. De inspecteur is in dat geval gehouden een aangifte uit te reiken en na indiening in behandeling te nemen. Een dergelijke onbeperkte termijn voor het terugvragen van omzetbelasting is naar het oordeel van het kabinet niet wenselijk.

Met de wijziging van de UR AWR 1994 wordt geregeld dat een belastingplichtige die niet reeds is uitgenodigd tot het doen van aangifte en die een teruggaaf van omzetbelasting wenst, gehouden is de inspecteur binnen zes maanden na afloop van het kalenderjaar waarin het recht op teruggaaf is ontstaan om een uitnodiging tot het doen van aangifte te verzoeken. De inspecteur zal de belastingplichtige vervolgens een aangifte uitreiken en een termijn stellen waarbinnen de aangifte moet zijn ingediend.7 Indien een belastingplichtige te laat is met het verzoek, volgt er geen uitnodiging tot het doen van aangifte om een teruggaaf van omzetbelasting te realiseren en kan de inspecteur die teruggaaf alleen nog ambtshalve verlenen, met inachtneming van de voor ambtshalve verminderingen geldende voorwaarden.

Volledigheidshalve wordt opgemerkt dat een te laat verzoek om een uitnodiging tot het doen van aangifte ter verkrijging van een teruggaaf van omzetbelasting niet tot een verzuimboete kan leiden. In deze gevallen is geen sprake van een beboetbare verwijtbaarheid.

In de memorie van toelichting bij het wetsvoorstel voor de Wet vereenvoudiging beslagvrije voet dat op 7 maart 2017 door de Eerste Kamer is aangenomen, is toegezegd dat de Belastingdienst bepaalde inkomensgegevens gaat verstrekken aan bepaalde afnemers die deze gegevens nodig hebben ten behoeve van de vaststelling van de beslagvrije voet. De onderhavige wijziging van de UR AWR 1994 strekt ertoe een juridische grondslag in het leven te roepen voor deze verstrekkingen. In de praktijk zullen de gegevens, door tussenkomst van het Uitvoeringsinstituut werknemersverzekeringen (UWV), via de polisadministratie worden verstrekt. De wijziging treedt in werking op de datum van inwerkingtreding van de Wet vereenvoudiging beslagvrije voet. Tijdens de parlementaire behandeling van de Wet vereenvoudiging beslagvrije voet zijn de noodzaak van het verstrekken van de gegevens, de aard van de gegevens en de partijen tussen wie de gegevens worden uitgewisseld al besproken. Ook de Autoriteit persoonsgegevens heeft de verwerking van persoonsgegevens al getoetst aan de privacyregelgeving.8 De toetsing van de onderhavige wijzigingsregeling aan privacyregelgeving heeft dus al plaatsgevonden.

De Douane-regeling hoofdkwartier AFCENT en de Regeling Duitse strijdkrachten Nederland worden bij onderhavige regeling ingetrokken. De aanleiding daarvoor is de codificatie van de fiscale privileges en de daarmee samenhangende procedures, bevoegdheden en verplichtingen van het personeel van de in Nederland voor de dienstuitoefening gestationeerde buitenlandse NAVO-strijdkrachten en hun militaire organisatie.

Uitgangspunt van bedoelde codificatie is dat in principe de bestaande fiscale privileges op basis van de huidige verdragen op het tijdstip van inwerkingtreding van bedoelde codificatie gehandhaafd blijven. Overgangsrecht is om die reden dan ook niet noodzakelijk.

Met de inwerkingtreding op 1 april 2018 van de wijziging van de Adr, de UR AWR 1994 en de URA werd de uitwerking van bedoelde verdragen ten aanzien van bepaalde fiscale privileges die gelden voor het personeel van bedoelde strijdkrachten en hun militaire organisatie, gecodificeerd.9

Aangezien in het kader van de codificatie ervoor is gekozen de relevante bepalingen van de betreffende regelingen te integreren in de Adr, de UR AWR 1994 en in de URA hebben genoemde regelingen hun belang verloren en worden ingetrokken. Afstemming vond plaats met onder meer de Belastingdienst/Douane.

De wijzigingen van de URBD 2003, de Uitvoeringsregeling Registratiewet 1970, de Uitvoeringsregeling WOB Financiën en de Adr houden verband met een aanpassing van de organisatie en besturing van de Belastingdienst.

De impact van de nieuwe topstructuur verschilt per dienstonderdeel. Met het oog op de continuïteit zijn de gevolgen voor de primaire procesdirecties echter beperkt gehouden. Mede daardoor zullen burgers en bedrijven weinig merken van de nieuwe topstructuur van de Belastingdienst. Er is slechts sprake van een naamswijziging van enkele organisatieonderdelen en een gewijzigde aanduiding van sommige functionarissen. Voornoemde uitvoeringsregelingen, waaronder de URBD 2003, worden aan de hiervoor bedoelde wijzigingen aangepast.

De URBD 2003 benoemt met name organisatieonderdelen die zijn belast met de uitvoering van de primaire processen van de Belastingdienst. Evenals thans reeds het geval is, bevat de URBD 2003 bepalingen waarbij de leiding van bepaalde organisatieonderdelen wordt aangewezen om de functie van bepaalde bestuursorganen uit te oefenen zoals die van inspecteur en ontvanger.

De wijzigingen van de Adr zijn vooral ingegeven door aanpassing aan de communautaire voorschriften op het gebied van douane en aanverwante wet- en regelgeving en beleid. Daarnaast zijn de artikelen en de bijlagen in overeenstemming gebracht met de actuele stand van zaken voor wat betreft de buitenlandse vertegenwoordigingen en organisaties in Nederland. Tevens zijn de verzuimen waarvoor een bestuurlijke boete kan worden opgelegd uitgebreid en zijn twee strafbare feiten toegevoegd. Tot slot zijn enkele technische aanpassingen en wijzigingen ter verduidelijking van de gebruikte terminologie in de Adr.

Van de gelegenheid wordt gebruikgemaakt om mede te delen dat – net als in 2018 – ook in 2019 de uitzonderingsmogelijkheid op het in de wettelijke regeling voor het tonnageregime opgenomen vlagvereiste10 niet van toepassing is. In overeenstemming met de Minister van Infrastructuur en Waterstaat is namelijk vastgesteld11 dat op landelijk niveau de nettotonnage van voor de tonnageregeling kwalificerende schepen die de vlag voeren van een van de lidstaten van de Europese Unie (EU) of een van de staten die partij zijn bij de Overeenkomst betreffende de Europese Economische Ruimte (EER), gedurende de periode 2015 tot en met 2017 is afgenomen ten opzichte van de periode 2014 tot en met 2016. Het driejaarsgemiddelde is in de periode 2015 tot en met 2017 ten opzichte van de periode 2014 tot en met 2016 gemiddeld gedaald van 62,190% naar 59,619%. Er wordt op dit punt derhalve ook voor het jaar 2019 geen bepaling in de URIB 2001 opgenomen. Voor schepen die in het kalenderjaar 2019 in gebruik worden genomen, houdt dit in dat de voorwaarde geldt dat het schip de vlag voert van een van de hiervoor bedoelde (lid)staten, tenzij een van de andere wettelijke uitzonderingsgronden12 van toepassing is.

Met de aantreding van het kabinet Rutte III is de aanduiding van verscheidene bewindspersonen en departementen aangepast en is een aantal beleidsterreinen verschoven naar een ander departement. Om de regelgeving hiermee in lijn te brengen wordt de betreffende aanduiding van de bewindspersonen en departementen in een tiental regelingen aangepast.

In deze regeling zijn diverse technische wijzigingen opgenomen. Er is onder andere een technische wijziging op het terrein van de invordering opgenomen die voortvloeit uit de Wet implementatie eerste EU-richtlijn antibelastingontwijking die per 1 januari 2019 in werking treedt. Voorts bevat de onderhavige regeling een actualisering van enkele bedragen die van belang zijn bij de kwijtschelding van belastingschulden. Voor de overige technische wijzigingen wordt verwezen naar het artikelsgewijze deel van deze toelichting.

Behoudens de wijziging van de URLB 2011 in verband met de zogenoemde getto-uitkeringen en enkele andere uitkeringen in het kader van de zogenoemde Wiedergutmachung, zijn aan de wijzigingen in de onderhavige regeling geen budgettaire gevolgen verbonden. Ook aan de intrekking van de Douane-regeling hoofdkwartier AFCENT en de Regeling Duitse strijdkrachten Nederland zijn geen budgettaire effecten verbonden omdat hiermee de bestaande situatie wordt gecontinueerd.

Wat betreft de budgettaire aspecten bij de URLB 2011 in verband met de getto-uitkeringen (zie paragraaf 2.2) wordt het volgende opgemerkt. Bij de inwerkingtreding van de regeling voor de oorlogsuitkeringen in 2019, met terugwerkende kracht tot en met 1 januari 2016, is de geraamde budgettaire derving voor dat jaar circa € 1,2 miljoen, waarvan circa € 0,8 miljoen in het uitgavenkader (dit komt op de aanvullende post) en circa € 0,4 miljoen in het inkomstenkader. Deze derving heeft niet alleen betrekking op 2019, maar ook op de drie voorgaande jaren in verband met de terugwerkende kracht. Vanaf 2020 is de geraamde budgettaire derving elk jaar circa € 0,3 miljoen, waarvan circa € 0,2 miljoen in het uitgavenkader en circa € 0,1 miljoen in het inkomstenkader. De derving zal afnemen aangezien het aantal uitkeringsgerechtigden ook zal afnemen.

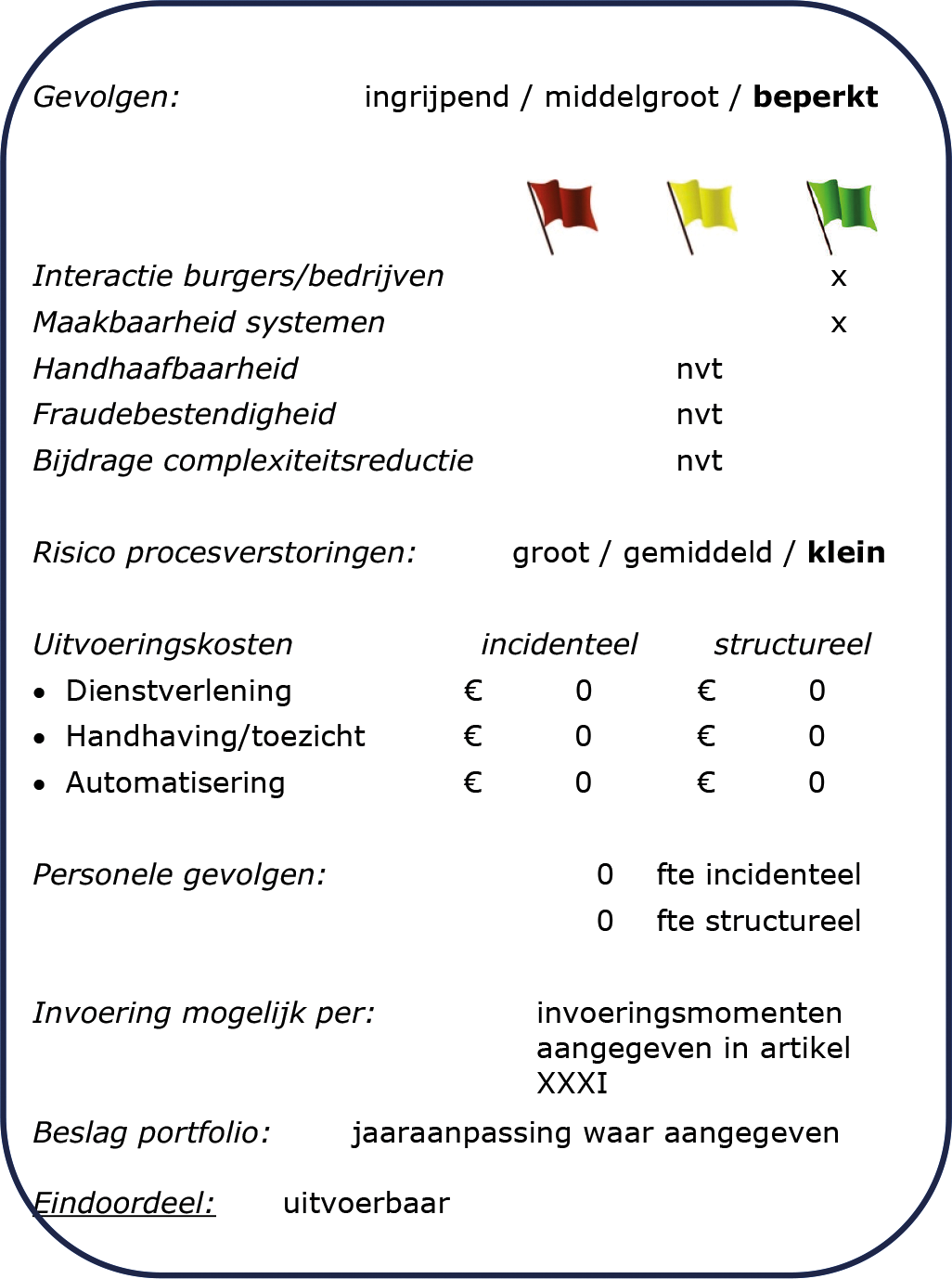

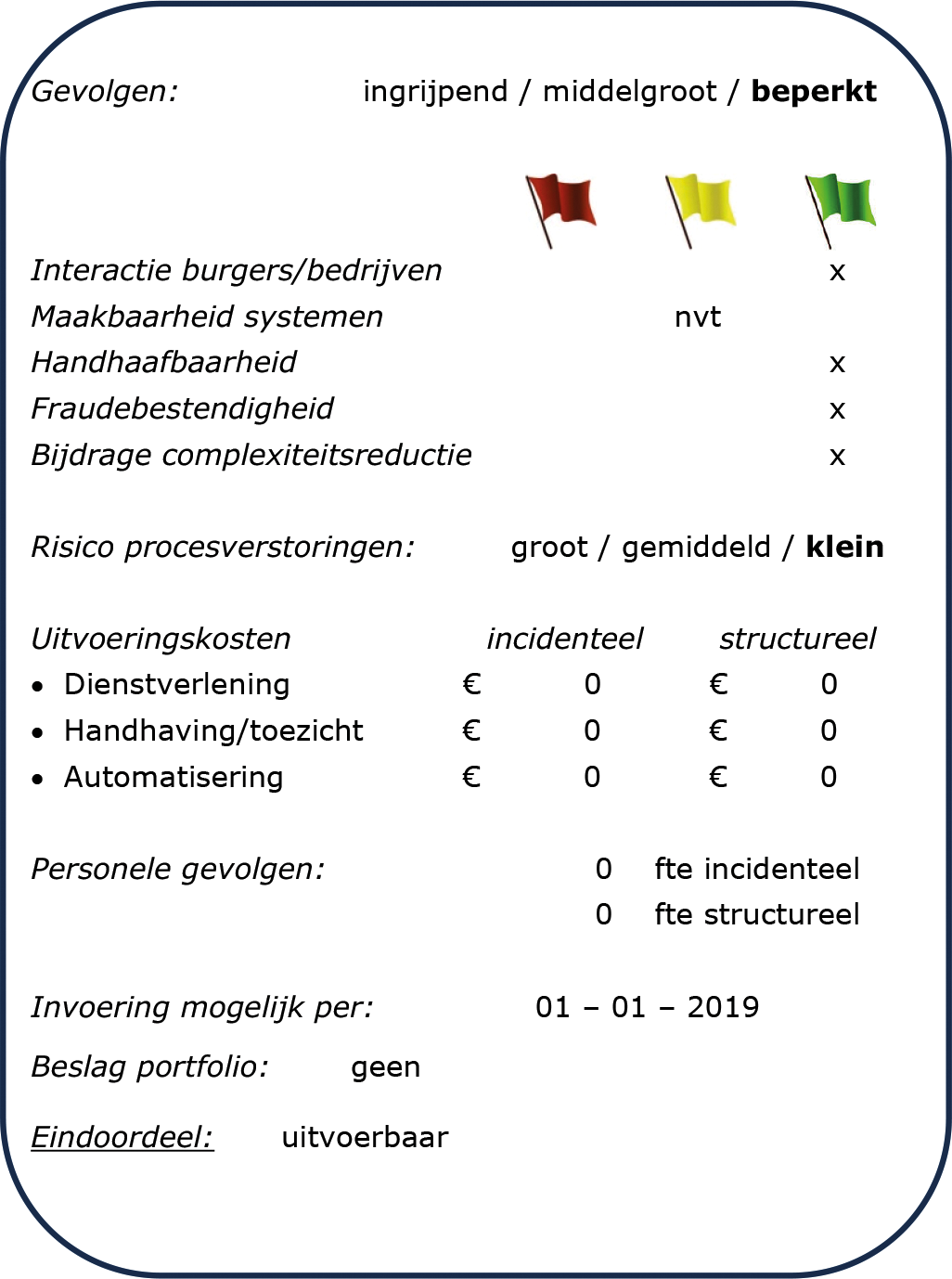

De Belastingdienst heeft de wijzigingen uit de onderhavige regeling met uitvoeringstoetsen beoordeeld. De Belastingdienst verwacht dat de wijzigingen uitvoerbaar zijn. De uitvoeringsgevolgen van de wijzigingen zijn opgenomen in de sjabloon die als bijlage zijn gevoegd bij deze regeling.

Er zijn geen EU-aspecten van toepassing.

De gevolgen voor de administratieve lasten van de in deze eindejaarsregeling opgenomen maatregelen zijn al verantwoord in de memorie van toelichting bij de (gewijzigde) wetgeving waarop deze uitvoeringsmaatregelen zijn gebaseerd.

Het bedrag van de in het kader van artikel 1.5 van de Wet inkomstenbelasting 2001 (Wet IB 2001) in artikel 2 URIB 2001 opgenomen minimumbijdrage per kwartaal voor het in belangrijke mate onderhouden van kinderen wordt per 1 januari 2019 geactualiseerd.

Zoals in het algemeen deel van deze toelichting is aangegeven is de aanduiding van verscheidene bewindspersonen gewijzigd. In verband daarmee wordt in artikel 4 van de Uitvoeringsregeling willekeurige afschrijving 2001 de aanduiding van de betreffende bewindspersoon gewijzigd.