Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 36418 nr. 121 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 36418 nr. 121 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 24 oktober 2023

Tijdens het tweede wetgevingsoverleg over het pakket Belastingplan 2024 (Kamerstuk 36 418 t/m 36 432), heb ik toegezegd om voorafgaand aan de plenaire behandeling een aantal gestelde vragen over de fiscale klimaatmaatregelen schriftelijk te beantwoorden. Hierbij stuur ik mede namens de Minister voor Klimaat en Energie en de Minister van Landbouw, Natuur en Voedselkwaliteit de beantwoording van de gestelde vragen.

Het kabinet heeft in het pakket Belastingplan 2024 een aantal fiscale vergroeningsmaatregelen voorgesteld om de verduurzaming te versnellen en, vanuit het oogpunt van een rechtvaardige transitie, de lasten evenwichtig te verdelen. Tegenover de fiscale maatregelen staan extra subsidiemaatregelen om bedrijven te helpen verduurzamen. Het kabinet is van mening dat hiermee een zo gebalanceerd mogelijk pakket voorligt. Dat laat onverlet dat de impact in een aantal specifieke sectoren, waaronder de glastuinbouwsector, voor individuele bedrijven fors kan zijn en het handelingsperspectief afhankelijk is van veel factoren, zoals de tijdige beschikbaarheid van energie-infrastructuur. Het kabinet begrijpt dan ook de vragen en zorgen van uw Kamer ten aanzien van de lasteneffecten en het handelingsperspectief goed. Het kabinet zegt daarom toe om in 2027 de fiscale klimaatmaatregelen voor de glastuinbouwsector tussentijds te evalueren. Tijdens dit evaluatiemoment kunnen de beleidseffecten van deze maatregelen en de mogelijkheden om te verduurzamen worden geëvalueerd. Op basis van deze evaluatie kan vervolgens worden bekeken of een aanpassing van het beleidspakket nodig is.

Het kabinet zal daarnaast nauw in gesprek blijven met de sector om zo gezamenlijk vinger aan de pols te houden en knelpunten tijdig te adresseren en op te lossen. Tot slot stelt het kabinet voor om eveneens in 2027 een evaluatiemoment in te bouwen om te evalueren wat de beleidseffecten zijn van het afschaffen van de vrijstelling voor metallurgische en mineralogische procedés. Voor beide evaluatiemomenten kiest het kabinet het jaar 2027, omdat een eerder evaluatiemoment te snel zou zijn om een goede evaluatie van de hiervoor genoemde aspecten te kunnen maken.

In het vervolg van de brief zal achtereenvolgens antwoord worden gegeven op de gestelde vragen over 1) de glastuinbouw, 2) het fiscaal beleid in buurlanden, 3) de mogelijke invoertermijnen, 4) de wisselwerking tussen het beperken van de inputvrijstelling en subsidies voor flexibel vermogen en tot slot 5) de mogelijkheden om de energiebelasting per 2024 te verlagen voor huishoudens.

Nederland heeft in 2015 samen met 194 andere landen het klimaatakkoord van Parijs afgesloten, waarin is afgesproken om de opwarming van de aarde in 2050 tot maximaal 2 graden te beperken en te streven naar 1,5 graad. Dit vraagt een inspanning van iedereen en vergt niet in de laatste plaats een verantwoordelijkheid voor Nederland om de komende jaren de broeikasgasemissies vergaand te reduceren. In dat licht heeft het kabinet als doelstelling in de Klimaatwet vastgesteld om de broeikasgasemissies in 2030 te reduceren met 55% ten opzichte van 1990. Om deze doelstelling te halen moeten ook de emissies in de glastuinbouwsector omlaag. De broeikasgasemissies in de glastuinbouwsector zijn echter mede vanwege de huidige fiscale voordelen, tussen 1990 en 2021 juist toegenomen naar 7,9 Mton.

De glastuinbouw staat dan ook voor een grote uitdaging om de CO2-uitstoot fors te reduceren. Conform het convenant verduurzaming glastuinbouw en de uitwerking in het voorjaarspakket klimaat moeten de broeikasgasemissies in 2030 zijn gedaald naar maximaal 4,3 Mton. Forse inspanningen van zowel overheid als glastuinbouwsector zelf zijn hierbij noodzakelijk om deze ambitie te realiseren.

Fiscale maatregelen in het wetsvoorstel

De fiscale maatregelen van het pakket zijn opgenomen in het wetsvoorstel «fiscale maatregelen glastuinbouw» (Kamerstuk 36 426) en bestaan uit drie elementen.

Ten eerste stelt het kabinet voor om het verlaagd energiebelastingtarief voor de glastuinbouw gefaseerd af te schaffen tussen 2025–2030. Ten tweede stelt het kabinet voor om de huidige inputvrijstelling in de energiebelasting voor gebruik van aardgas bij elektriciteitsproductie te beperken met een ingroeipad tussen 2025–2030. Hierdoor zal voortaan de gasinput voor de opwek van warmte en het elektriciteit voor eigen gebruik (grotendeels) worden belast. Deze maatregel heeft naast de glastuinbouw ook een aanvullende verduurzamingsprikkel in de industrie en energiesector. Ten derde stelt het kabinet voor om, als opvolger van het CO2-sectorsysteem, vanaf 2025 een sectorspecifieke CO2-heffing voor de glastuinbouw in te voeren, waarbij de hoogte van het tarief wordt afgestemd op de hoogte die nodig is om het restemissiedoel van 4,3 Mton in 2030 te borgen.

Ter voorbereiding op het wetsvoorstel heeft het kabinet door onderzoekbureaus Trinomics en Blueterra een impactanalyse naar de effecten van de aanpassingen in de energiebelasting laten uitvoeren. Daarnaast hebben onderzoekbureaus Berenschot en Kalavasta in opdracht van het kabinet nader onderzoek gedaan naar de CO2-heffing glastuinbouw. Uit deze analyses blijkt dat de fiscale maatregelen leiden tot een stevige en effectieve prikkel om de CO2-emissies te reduceren richting 2030. Tuinders hebben verschillende manieren om hun emissies te reduceren. Zo kan het gebruik van aardgas voor de verwarming van kassen worden vervangen door geothermie, de inzet van een warmtepomp (al dan niet in combinatie met een elektrische boiler) of het gebruik van restwarmte. Ook een combinatie is mogelijk. Daarnaast kunnen diverse aanpassingen aan de kas worden gedaan zodat energie wordt bespaard. Denk bijvoorbeeld aan het gebruik van energieschermen en het aanbrengen van LED verlichting. Er zijn tuinders die al veel investeren in geothermie, restwarmte en warmtepompen. De studie van Trinomics en BlueTerra laat zien dat de maatregelen in de energiebelasting er toe leiden dat diverse verduurzamingsopties rendabel worden. Het wordt financieel aantrekkelijk voor bedrijven om volledig over te stappen op warmte en elektriciteit vanuit een net of een warmtepomp of e-boiler (nog niet op geothermie). Tot slot biedt het beperken van de inputvrijstelling ook een prikkel om de elektriciteitsproductie met warmtekrachtkoppelinginstallaties te verminderen. Het aardgasverbruik dat samenhangt met de elektriciteitsproductie voor het net leidde in de afgelopen jaren in toenemende mate tot extra CO2-uitstoot in de glastuinbouwsector. Het opwekken van elektriciteit met aardgas wil het kabinet richting 2035 echter afbouwen, vanwege het streven dat in 2035 de volledige elektriciteitssector emissievrij zal zijn. Per saldo zullen de aanpassingen in de energiebelasting leiden tot een emissiereductie van 0,7 Mton in de glastuinbouwsector. Aanvullend zal het tarief van de CO2-heffing zo worden ingesteld dat het sectordoel van 4,3 Mton in 2030 wordt gerealiseerd.

Flankerend beleid om handelingsperspectief te vergroten

Ook tijdens het wetgevingsoverleg was veel aandacht voor het handelingsperspectief voor tuinders. Het kabinet begrijpt deze vragen. Tuinders die willen verduurzamen, moeten dat immers los van de technische mogelijkheden ook in de praktijk kúnnen, waarbij de randvoorwaarden, waaronder het tijdig realiseren van energie-infrastructuur, zoveel mogelijk op orde moeten zijn. Naast de fiscale maatregelen bestaat het pakket daarom uit een palet van maatregelen om te werken aan de randvoorwaarden en de tuinders te helpen bij het verduurzamen.

Ten eerste stelt het kabinet tot en met 2030 cumulatief € 560 miljoen aan extra subsidiemiddelen beschikbaar om specifiek de glastuinbouw te ondersteunen. Het gaat onder andere om € 200 mln. voor subsidies voor energiebesparende maatregelen in de glastuinbouwsector (subsidieregeling energie-efficiënte glastuinbouw, EG-regeling) en € 300 mln. voor de aanleg van warmte-infrastructuur voor de glastuinbouw (subsidieregeling voor warmte-infrastructuur glastuinbouw, SWIG-regeling). Ook is er 60 mln. gereserveerd voor een tijdelijke subsidieregeling voor hernieuwbare warmteprojecten, in verband met nadelen die projecten onder andere in de glastuinbouw hebben gehad van de hoge gasprijzen. Naast het budget van € 560 mln., kan de glastuinbouw gebruik maken van generieke subsidieregelingen als de SDE++ (onder andere subsidie voor aardwarmte, restwarmte, aquathermie, zonthermie, PVT en lucht-water-warmtepompen), de milieu-investeringsaftrek en willekeurige afschrijving milieu-investeringen (MIA/Vamil) en de energie-investeringsaftrek (EIA). Bij het jaarlijks samenstellen van de energielijst (EIA) zal hierbij worden gekeken of er voldoende technieken voor de glastuinbouw opstaan. Het kabinet is van mening dat er per saldo sprake is van een zo gebalanceerd mogelijk pakket, met enerzijds de noodzakelijke fiscale maatregelen om het transitiepad te borgen en anderzijds extra subsidiebudgetten om ook de glastuinbouw te helpen met verduurzamen en voldoende toekomstperspectief te bieden.

Ten tweede werkt het kabinet aan de energie-infrastructuur, dit is een belangrijke uitdaging en aanleg van energie-infrastructuur kent vaak een relatief lange doorlooptijd. Voor een deel van de verduurzamingsmaatregelen die de glastuinbouwsector kan nemen is tijdige gereedheid en beschikbaarheid een belangrijke randvoorwaarde om in de praktijk ook te kunnen verduurzamen. Bij een overstap op een warmtepomp moet bijvoorbeeld hiervoor wel ruimte zijn op het elektriciteitsnet. Daarnaast moet voor gebruik van onder andere restwarmte en geothermie ook de warmte-infrastructuur op orde zijn. Naast deze verduurzamingsmaatregelen, zijn er overigens ook maatregelen die minder afhankelijk zijn van de beschikbaarheid van energie-infrastructuur. Denk bijvoorbeeld aan energiebesparende maatregelen, het aanpassen van de teelt of een kleinere inzet van de wkk ten behoeve van elektriciteitsproductie voor het net.

Het kabinet vindt het belangrijk dat de randvoorwaarden op orde zijn en zet hier dan ook hard op in. Zo maakt het kabinet werk van de aanpak van netcongestie. Op 18 oktober is een nieuwe Kamerbrief over nieuwe maatregelen ten aanzien van netcongestie gestuurd1. Deze brief gaat in op nieuwe maatregelen die het kabinet en netbeheerders nemen. Het gaat dan om snellere uitbreiding van het stroomnet, betere benutting van de huidige ruimte en verplaatsing van stroomvraag naar buiten de piekuren. Veel oplossingen in de glastuinbouw zijn overigens lokaal (warmte), waardoor het probleem van netcongestie relatief minder speelt dan in andere sectoren. Het kabinet creëert daarnaast de randvoorwaarden voor de langere termijn. Het kabinet stuurt bijvoorbeeld met het Nationaal Plan Energiesysteem (NPE) actief op de ontwikkeling van de vier energieketens: elektriciteit, waterstof, koolstof en warmte. Door duidelijkheid over de ontwikkelrichting te geven, biedt het NPE belanghebbenden en investeerders handelingsperspectief over wat er op hen af komt en van hen verwacht wordt bij de uitvoering en realisatie van het veranderende energiesysteem.

Ten derde kijkt het kabinet ook naar vergunningen voor aardwarmte. Op 1 juli 2023 trad de wijziging van de mijnbouwwet in werking2. Daarmee beoogt het kabinet snellere vergunningverlening voor de ontwikkeling van aardwarmteprojecten. Op bladzijde 6 van de brief zal nader in worden gegaan op de businesscase van geothermie.

Het kabinet is van mening dat met deze ondersteunende maatregelen er sprake is van een zo gebalanceerd mogelijk pakket, waarin met de fiscale maatregelen de transitie wordt geborgd en met de subsidiërende maatregelen tegelijkertijd tuinders perspectief wordt gegeven en wordt geholpen met het verduurzamen. Met dit pakket is ook in de toekomst in Nederland ruimte voor een duurzame en florerende glastuinbouwsector. Dit neemt echter niet weg dat de glastuinbouw te maken heeft met een forse verduurzamingsopgave, waarbij alternatieven tijdig beschikbaar moeten zijn. De overgang van een fossiele naar een duurzame energievoorziening betekent dat niet alle bedrijven overal de overstap kunnen of willen maken. Het precieze handelingsperspectief blijft bovendien bedrijfs- en locatie-afhankelijk. Het kabinet zal hierover in nauw gesprek blijven met de sector om zo gezamenlijk vinger aan de pols te houden en knelpunten tijdig te adresseren en op te lossen. Zoals aan het begin van de brief toegelicht, zal het kabinet daarnaast in 2027 een tussenevaluatie van het beleidspakket en de verduurzamingsmogelijkheden voor de glastuinbouwsector uitvoeren.

Budgettaire opbrengst van de fiscale klimaatmaatregelen glastuinbouw

Naast het handelingsperspectief zijn door leden van uw Kamer ook vragen gesteld over de budgettaire opbrengst van de fiscale maatregelen en de afwijkingen ten opzichte van het coalitieakkoord. In tabel 1 is een overzicht gegeven van de verwachte budgettaire opbrengst. De budgettaire opbrengst is in de jaren na 2025 hoger dan in het coalitieakkoord was opgenomen. In het coalitieakkoord was voor de aanpassingen aan de energiebelasting in 2030 een budgettaire opbrengst van € 133 mln. geraamd (€ 33 mln. afschaffen verlaagd tarief en € 100 mln. afschaffen inputvrijstelling), terwijl in de budgettaire raming van het wetsvoorstel dit € 383 mln. bedraagt. Er is een aantal specifieke redenen waarom de huidige ramingen hoger zijn dan ten tijde van het Coalitieakkoord (bijlage bij Kamerstuk 35 788, nr. 77). Ten eerste is in de uitwerking van de wetswijziging voor de inputvrijstelling pas de exacte vormgeving bepaald. De exacte vormgeving was nog niet duidelijk ten tijde van het coalitieakkoord en zorgt ervoor dat in het wetsvoorstel een preciezere raming is gemaakt. Ten tweede wordt de budgettaire meeropbrengst verklaard door een aantal interacties tussen de maatregelen. Zo kent het afschaffen van het verlaagd tarief en het beperken van de inputvrijstelling (= vergroten grondslag) een onderlinge interactie. Daarnaast zijn de energiebelastingtarieven in het Belastingplan 2023 (Kamerstuk 36 202) tot en met 2030 aangepast. Tot slot zijn met het Belastingplan 2023 de tarieven van de Opslag Duurzame Energie (ODE) geïntegreerd in de energiebelasting. In de raming van het coalitieakkoord is geen rekening gehouden met de ODE-tarieven, omdat de inkomsten uit het de ODE direct gekoppeld waren aan de kasuitgaven van de SDE++. Een grondslagverbreding leidde in de oorspronkelijke systematiek van de ODE tot een verlaging van de ODE-tarieven, omdat de opbrengsten leidend waren. Voor de energiebelastingtarieven leidt een grondslagverbreding echter, zoals gebruikelijk voor fiscale maatregelen onder het inkomstenkader, tot hogere opbrengsten. Het is gebruikelijk dat bij het coalitieakkoord maatregelen individueel worden geraamd omdat onduidelijk is of en in welke volgorde maatregelen worden genomen.

Mede vanwege de grotere budgettaire opbrengst en hogere lasteneffecten dan ten tijde van het coalitieakkoord voorzien, heeft het kabinet in het wetsvoorstel voorgesteld om de aanpassingen in de energiebelasting gefaseerd (2025–2030) in te voeren, in plaats van in één keer per 2025.

|

2025 |

2026 |

2027 |

2028 |

2029 |

2030 |

|

|---|---|---|---|---|---|---|

|

Afschaffen verlaagd tarief glastuinbouw |

37 |

55 |

84 |

104 |

129 |

149 |

|

Inputvrijstelling1 |

64 |

83 |

99 |

122 |

141 |

183 |

|

Interactie verlaagd tarief glastuinbouw en inputvrijstelling |

3 |

7 |

14 |

25 |

36 |

51 |

|

CO2-heffing glastuinbouw |

48 |

104 |

104 |

101 |

99 |

97 |

Beleidseffecten verlengen afbouwpad verlaagd tarief energiebelasting t/m 2035

In zowel de schriftelijke vragen als beide wetgevingsoverleggen hebben diverse leden van uw Kamer gevraagd wat de mogelijkheden zijn om het verlaagd energiebelastingtarief voor de glastuinbouw langzamer af te bouwen (tot en met 2035 in plaats van 2030) en dit te dekken via een verhoging van het tarief CO2-heffing glastuinbouw. Onderliggend aan deze vraag ligt het effect van de degressie het tarief in de energiebelasting (ook wel: degressiviteit genoemd). Door de degressieve tariefstructuur geldt voor het eerste deel van het verbruik een hoog belastingtarief, terwijl over het hogere energieverbruik een lager belastingtarief geldt. Dit leidt tot een ongelijk lasteneffect tussen bedrijven onderling en huishoudens. Het kabinet heeft daarom in het Belastingplan 2023 een eerste stap gezet om de degressiviteit te verminderen. De effecten van een verdere afbouw moeten zorgvuldig worden gewogen, waarbij ook in brede zin naar het beleidsinstrumentarium moet worden gekeken. Zo wordt het hoge tarief in de eerste schijf van de energiebelasting deels gecompenseerd via de belastingvermindering in de energiebelasting en vallen grootverbruikers in de industrie en elektriciteitssector (die profiteren van de lage energiebelastingtarieven in de hogere verbruiksschijven) in veel gevallen onder het Europese emissiehandelssysteem (ETS).

Een langer afbouwpad voor het verlaagd tarief leidt tot een budgettaire derving van cumulatief € 381 mln. t/m 2035, die moet worden gedekt (zie ook tabel 2). Daarnaast wordt hiermee de verduurzamingsprikkel voor de glastuinbouw verkleind. Binnen het wetsvoorstel kan de derving worden gedekt met een verhoging van het tarief CO2-heffing glastuinbouw. Uitgaande van de gemiddelde budgettaire derving per jaar (€ 42 mln.) is een tariefverhoging van gemiddeld 10,24 euro/ton CO2 vanaf 2026 nodig. Het totale tarief loopt hierdoor op naar 22,60 euro/ton CO2. Een uitgebreidere tariefstudie is nodig om vast te stellen of het tarief hoger of lager moet zijn om het restemissiedoel van 4,3 Mton te blijven borgen. Deze nieuwe tariefstudie is reeds voorzien voor 2024. Aan de hand van deze tariefstudie kan een volgend kabinet het tariefpad heroverwegen, waarbij ook de budgettaire gevolgen dienen te worden meegewogen.

Naar inzicht van het kabinet heeft het verlengen van het afbouwpad van het verlaagd energiebelastingtarief en het verhogen van de CO2-heffing glastuinbouw naar verwachting geen negatief effect op de introductie van geothermie. Zowel het verlaagd tarief in de energiebelasting als de CO2-heffing is van toepassing op aardgasverbranding in ketels en WKK-installaties in de glastuinbouwsector. Het voorstel om het afbouwpad van het verlaagd tarief te verlengen en de CO2-heffing te verhogen heeft weliswaar een herverdelend effect binnen de sector (zie ook hieronder), maar gemiddeld blijft de energiebelastingdruk op aardgasverbranding gelijk. De toepassing van geothermie (waarbij in de exploitatie geen CO2-emissies vrijkomen) wordt op sectorniveau niet geraakt door het wetsvoorstel. Wel is de verwachting dat voor een individueel bedrijf een dergelijke wijziging tot gevolgen voor de winstgevendheid van de onderneming leidt.

Door de maatregel blijven de totale lasten voor de glastuinbouw naar verwachting gelijk, maar worden de lasten binnen de sector wel anders verdeeld. Door de degressieve tariefstructuur van de energiebelasting slaat afschaffing van het verlaagd energiebelastingtarief namelijk relatief hard neer bij de kleine tuinders, terwijl het tarief van de CO2-heffing geldt voor alle tuinders. Er vindt bij het verlengen van het afbouwpad voor het verlaagd energiebelastingtarief en een tijdelijke verhoging van de CO2-heffing dus een beperkte lastenschuif van de kleine tuinder naar de grotere tuinders plaats. Dit laat onverlet dat de opgave voor de sector fors blijft.

Zoals hiervoor in deze brief en de schriftelijke beantwoording toegelicht, hecht het kabinet aan afschaffing van het verlaagd energiebelastingtarief. Het is namelijk een fiscale regeling die leidt tot onvoldoende prikkel om af te stappen van fossiel energieverbruik. Het (op termijn) afschaffen van deze regeling leidt tot een vereenvoudiging van het fiscale stelsel en versterkt het effect van andere beprijzingsmaatregelen, zoals de CO2-heffing glastuinbouw. Tot slot is afschaffing van het verlaagd energiebelastingtarief per 2025 opgenomen in het Nederlandse Herstel- en Veerkrachtplan, dat juridisch bindend is vastgelegd. Zonder deze afschaffing zal Nederland gekort worden op de betalingen uit de Herstel- en Veerkrachtfaciliteit (HVF). De hoogte wordt achteraf bepaald door de Europese Commissie en valt niet met zekerheid te bepalen, maar bedraagt mogelijk € 200 mln. euro. In principe houdt Nederland zich met een afbouwpad tot 2030 niet aan de afspraken uit het HVP. Het kabinet is hierover met de Europese Commissie in gesprek. De kans op goedkeuring op een afbouwpad tot ná 2030 acht het kabinet klein.

|

2025 |

2026 |

2027 |

2028 |

2029 |

2030 |

2031 |

2032 |

2033 |

2034 |

2035 |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

|

Afschaffen verlaagd energiebelastingtarief tot 2035 |

0 |

– 15 |

– 31 |

– 47 |

– 64 |

– 82 |

– 60 |

– 43 |

– 27 |

– 12 |

0 |

|

2025 |

2026 |

2027 |

2028 |

2029 |

2030 |

2031 |

2032 |

2033 |

2034 |

2035 |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

|

Tarief CO2-heffing glastuinbouw in euro/ton CO2 (huidige wetsvoorstel incl. NvW) |

€ 8,2 |

€ 9,2 |

€ 10,2 |

€ 10,7 |

€ 11,3 |

€ 12,4 |

€ 12,4 |

€ 12,4 |

€ 12,4 |

€ 12,4 |

€ 12,4 |

|

Gemiddelde tariefverhoging ter dekking langzamer afbouwen verlaagd tarief |

- |

€ 10,2 |

€ 10,2 |

€ 10,2 |

€ 10,2 |

€ 10,2 |

€ 10,2 |

€ 10,2 |

€ 10,2 |

€ 10,2 |

- |

|

Nieuw tarief |

€ 8,2 |

€ 19,5 |

€ 20,5 |

€ 21,0 |

€ 21,5 |

€ 22,6 |

€ 22,6 |

€ 22,6 |

€ 22,6 |

€ 22,6 |

€ 12,4 |

|

Inzet wkk |

Inzet overig |

Rendement wkk |

Voorstel BP na nota van wijziging |

Verlenging verlaagd tarief 2035 |

|

|---|---|---|---|---|---|

|

Klein zonder wkk |

75.000 m3 |

€ 44.495 |

€ 32.185 |

||

|

Klein met wkk |

1.000.000 m3 |

75.000 m3 |

42% |

€ 188.440 |

€ 176.013 |

|

Groot zonder wkk |

300.000 m3 |

€ 146.600 |

€ 112.628 |

||

|

Groot met wkk |

3.000.000 m3 |

300.000 m3 |

42% |

€ 487.296 |

€ 502.943 |

Energiebelasting voor coöperaties van (kleine) glastuinbouwbedrijven

Naast het voorstel door een aantal leden van uw Kamer om het verlaagd energiebelastingtarief langzamer af te schaffen, is tot slot door de heer Omtzigt gesuggereerd om de energiebelasting van toepassing te verklaren op combinaties van (kleine) glastuinbouwbedrijven, bijvoorbeeld in de vorm van coöperaties. Gegeven de degressieve structuur van de energiebelasting zou hiermee per saldo een lager belastingtarief van toepassing zijn op deze gecombineerde bedrijven. Een belastingtarief dat meer vergelijkbaar is met grote glastuinbouwbedrijven.

Het voorstel van de heer Omtzigt vormt een fundamentele wijziging van de systematiek waarop de energiebelasting werkt. Op dit moment is de energiebelasting van toepassing op iedere gas- en elektriciteitsaansluiting zoals gedefinieerd in de Gaswet en Elektriciteitswet 1998. Daarbij is het combineren van aansluitingen voor de energiebelasting op grond van de Wet waardering onroerende zaken artikel 16 binnen strikte voorwaarden mogelijk. Het combineren van aansluitingen voor de energiebelasting is hierbij mogelijk bij dezelfde rechtspersoon met aangrenzende WOZ-objecten. De mogelijkheid staat hierbij open voor alle eigenaren van onroerende zaken (zowel bedrijven als huishoudens).

De vraag van de heer Omtzigt is dan of specifiek voor glastuinbouwbedrijven de mogelijkheid tot het combineren van aansluitingen voor de energiebelasting kan worden verruimd. Deze optie zou vergaande gevolgen hebben voor de vormgeving, de uitvoering en de werking van de energiebelasting. Het is zeer de vraag of dit juridisch (o.a. Europees rechterlijk) en uitvoeringstechnisch mogelijk is. Fundamenteel bezwaar is dat op deze wijze een nieuwe uitzondering voor de glastuinbouw binnen de energiebelasting wordt gecreëerd, vergelijkbaar met het huidige verlaagde tarief. Potentieel worden hiermee de effecten van het afschaffen van het verlaagd tarief ondermijnd.

Alles afwegende vindt het kabinet het onwenselijk om specifiek voor glastuinbouwbedrijven de mogelijkheid tot het combineren van aansluitingen voor de energiebelasting te verruimen. Dit omdat er een nieuwe uitzondering voor de glastuinbouw binnen de energiebelasting zou worden gecreëerd, waarbij mogelijk alle glastuinbouwbedrijven middels een inkoopconstructie gebruik zullen maken van het lage tarief in de hoogste schijven. Hiermee zouden de effecten van het afschaffen van het verlaagd tarief teniet worden gedaan en een ongelijkheid gecreëerd ten aanzien van andere groepen die ook nadeel ondervinden van de degressieve belastingstructuur. Ook speelt hierbij een risico op staatssteun. Verder is het denkbaar dat andere groepen van gelijksoortige bedrijven en wellicht huishoudens met het beroep op het gelijkheidsbeginsel eveneens gebruik willen maken van dergelijke constructies. Dit zou verstrekkende gevolgen hebben voor de structuur, de budgettaire opbrengsten en de verduurzamingsprikken van de energiebelasting.

Het kabinet is er wel voorstander van om de degressiviteit in de energiebelasting voor alle belastingplichtigen te verminderen. Zoals hiervoor benoemd heeft het kabinet daarom in het Belastingplan 2023 vorig jaar een eerste stap gezet.

In het wetgevingsoverleg is gevraagd om een vergelijk te maken met de vrijstellingen die België en Duitsland hanteren in de energiebelasting voor de glastuinbouw. Over het algemeen kan worden gesteld dat België en Duitsland vergelijkbare of zelfs ruimere vrijstellingen in de energiebelasting kennen voor de glastuinbouw. Tabel 5 geeft hier een overzicht van op peildatum maart 2021. Wat dat betreft worden Nederlandse bedrijven met de fiscale wijzigingen meer gestimuleerd om te verduurzamen dan bedrijven in Duitsland en België, indien deze landen geen aanvullend beleid inzetten gericht op verdere reductie van broeikasgasemissies. Dit lijkt niet waarschijnlijk. Zo wordt op dit moment bijvoorbeeld ook in Denemarken de specifieke vrijstellingen voor de glastuinbouwsector heroverwogen. Mochten andere lidstaten geen aanvullend beleid inzetten, dan zou het level playing field voor Nederlandse bedrijven nadelig kunnen worden beïnvloed. Trinomics heeft in haar onderzoeksrapport een zorgvuldige analyse gemaakt van de concurrentiepositie van verschillende sectoren. Uit deze analyse blijkt dat de maatregelen voor de betreffende sectoren kunnen leiden tot een verhoogd weglekrisico. Hierbij geldt als kanttekening dat het daadwerkelijke risico lastig is in te schatten en van veel variabelen afhankelijk is. Overigens zullen de broeikasgasemissies ook in de omringende Europese landen de komende jaren fors moeten worden verlaagd, want ook binnen de Europese Unie is een reductie van minstens 55% netto broeikasgasemissiereductie voor 2030 afgesproken.

|

Inputvrijstelling elektriciteitsopwekking |

|

|---|---|

|

Nederland (huidig) |

Volledige vrijstelling voor het gebruik van aardgas bij het opwekken van elektriciteit voor installaties met een elektrisch rendement >30%. |

|

Nederland (FKM) |

Vrijstelling van 0,1896 Nm3 (per 2030) aardgas per opgewekte kWh elektriciteit. |

|

België |

Volledige vrijstelling voor het gebruik van elektriciteit en aardgas bij het opwekken van elektriciteit. |

|

Duitsland |

Volledige vrijstelling voor het gebruik van elektriciteit en aardgas bij het opwekken van elektriciteit. |

|

Specifieke tarieven glastuinbouw |

|

|

Nederland (huidig) |

Verlaagd tarief voor het gebruik van aardgas voor verwarming ter bevordering van het groeiproces van tuinbouwproducten voor aardgas tot gebruik van 1.000.000 m3 |

|

Nederland (FKM) |

Per 2030 geen verlaagd tarief. |

|

België |

Volledige vrijstelling voor het gebruik van elektriciteit en aardgas wanneer dit wordt gebruikt voor de productie van (glas)tuinbouwproducten |

|

Duitsland |

Verlaagd tarief voor de glastuinbouw voor aardgas van € 0,04 per m3 Verlaagd tarief voor de glastuinbouw voor elektriciteit van € 15,37 per MWh |

Bron: CE Delft (2021)

Tijdens het tweede wetgevingsoverleg is gevraagd welke gevolgen het uitstellen van de wetsbehandeling van het Wetsvoorstel Fiscale Klimaatmaatregelen (Kamerstuk 36 432) industrie en elektriciteitsopwekking naar het voorjaar van 2024 heeft voor de invoertermijn. Ten eerste hecht het kabinet er aan dit jaar in wetgeving de maatregelen te hebben vastgelegd die een sluitende begroting en CO2-boekhouding borgen. Tabel 6 laat zien dat met uitstellen van de wetsbehandeling cumulatief een opbrengst van € 1,2 mld. over de periode 2025–2030 niet is zeker gesteld voor het jaareinde, terwijl de aanwending van die bedragen dan wel al wettelijk zal zijn verplicht. Het uitstellen van de wetsbehandeling leidt er toe dat er fors hogere budgettaire tekorten resulteren na 2024. Ten tweede leidt uitstel van de wetsbehandeling tot langere onzekerheid bij ondernemers. Dit terwijl de verduurzamingsopgave perspectief en duidelijkheid vergt voor de investeringsbeslissingen. Ten derde is relevant dat het afschaffen van de vrijstelling voor metallurgische en mineralogische procedés een structuurwijziging van de ICT-ondersteuning vergt, waar tenminste een jaar invoeringstijd voor nodig is. Uitstel van het wetsvoorstel naar het voorjaar van 2024 betekent dan ook uitstel van de invoering van deze maatregel naar 1 januari 2026. Ook de verhoging van de minimum CO2-prijs elektriciteitsopwekking zal een jaar opschuiven van 1 januari 2024 naar 1 januari 2025. Ten vierde is de afschaffing van de vrijstelling voor metallurgische en mineralogische procedés per 1 januari 2025 juridisch bindend opgenomen in het HVP (zie boven). Net als bij de afschaffing van het verlaagd tarief glastuinbouw, valt de korting niet met zekerheid te bepalen, maar bedraagt mogelijk 200 mln. euro.

|

2025 |

2026 |

2027 |

2028 |

2029 |

2030 |

|

|---|---|---|---|---|---|---|

|

Afschaffen vrijstellingen metallurgische en mineralogische procedés |

166 |

160 |

162 |

166 |

174 |

182 |

|

Afschaffen vrijstellingen duaal en non-energetisch gebruik kolen |

– |

– |

– |

84 |

84 |

47 |

|

Minimum CO2-prijs elektriciteitssector en industrie |

0 |

0 |

0 |

0 |

0 |

0 |

|

Totaal |

166 |

160 |

162 |

250 |

258 |

229 |

Het kabinet stelt dan ook voor om de vrijstelling per 1 januari 2025 volledig af te schaffen en raadt af om de wetsbehandeling uit te stellen naar het voorjaar van 2024. Een eventueel afbouwpad is hierbij niet overwogen omdat het veelal om grote bedrijven gaat waarvoor bij het afschaffen van de vrijstelling voor een aanzienlijk deel van hun gebruik het relatief lage vierde schijf tarief in de energiebelasting gaat gelden. Bovendien zou dit de complexiteit voor de uitvoering verder vergroten.

In het tweede wetgevingsoverleg is gevraagd naar de wisselwerking tussen enerzijds het beperken van de inputvrijstelling en anderzijds het verstrekken van subsidies ombouw van gascentrales. Het kabinet heeft in het voorjaarspakket klimaat aangekondigd te streven naar een CO2-vrije elektriciteitssector per 2035. Beide maatregelen dragen hieraan bij. Ten eerste zal in de toekomstige elektriciteitssector een groot deel van het elektriciteitsaanbod worden gevormd door zon en wind. Ongelimiteerde opwek van elektriciteit met aardgas past niet in dit eindbeeld. Op dit moment is het aardgasverbruik voor elektriciteitsproductie echter geheel vrijgesteld in installaties met een rendement hoger dan 30%. Een deel van het gebruikte aardgas wordt gebruikt voor warmteproductie en een deel gaat verloren aan omzetverliezen en deze delen worden op dit moment ook niet belast. Hierdoor is het momenteel financieel aantrekkelijk om met onder andere een warmtekrachtkoppelinginstallatie (WKK) elektriciteit te produceren met aardgas. Door het voorstel van het kabinet wordt vanaf 2025 deze inputvrijstelling geleidelijk beperkt. Hierdoor is deze maatregel primair gericht op de minst efficiënte gasinstallaties en is het een stimulans voor elektriciteitsgascentrales om efficiënter elektriciteit te produceren. Een installatie met een elektrisch rendement vanaf 60% blijft volledig vrijgesteld. De meest efficiënte gascentrales kunnen hier aan voldoen, hoewel het gemiddelde rendement richting 2030 naar verwachting wel iets zal zakken, omdat gascentrales steeds meer zullen worden ingezet als flexibel vermogen. Per saldo zullen gascentrales in 2030 daarom beperkt belasting moeten betalen.

In een CO2-vrije elektriciteitssector is ook van belang dat er voldoende CO2-vrij regelbaar vermogen beschikbaar is op momenten dat te weinig elektriciteitsaanbod uit hernieuwbare bronnen (zon, wind) is. Het kabinet werkt daarom aan subsidies voor de ombouw van gascentrales die draaien op waterstof. Zo belast het kabinet fossiele brandstoffen en subsidieert het schone brandstoffen.

Tijdens het tweede wetgevingsoverleg is tevens gevraagd naar mogelijkheden om de energiebelasting voor huishoudens te verlagen. Daarbij ging het over een verlaging van het tarief op gas, een verlaging van het tarief op elektriciteit en een verhoging van de belastingvermindering. Het kabinet heeft bij de behandeling van het wetsvoorstel Belastingplan 2024 uitgelegd waarom het de voorkeur geeft aan een verhoging van de belastingvermindering, als de wens bestaat om de energiebelasting te verlagen. Op verzoek van uw Kamer zet ik de verschillen tussen de maatregelen uiteen. Telkens licht ik eerst de eerste schijf gas toe, dan de eerste schijf elektriciteit en daarna de belastingvermindering. Tot slot geef ik ook het effect weer van de maatregelen als eenzelfde budget aan de maatregel wordt besteed. Hieronder vat ik eerst de verschillen samen.

|

Tariefverlaging 1e schijf gas (0–1.000 m3) |

Tariefverlaging 1e schijf elektriciteit (0–2.900 kWh) |

Verhoging belastingvermindering |

|

|---|---|---|---|

|

Reikwijdte huishoudens |

Alle huishoudens met gasaansluiting (voor blokaansluiting zie hieronder) |

Alle huishoudens met elektriciteitsaansluiting (voor blokaansluiting zie hieronder) |

Alle huishoudens met elektriciteitsaansluiting (voor blokaansluiting zie hieronder) |

|

Impact blokaansluiting |

In geval van blokverwarming zal jaarlijks een verzoek moeten worden ingediend via nieuwe teruggaveregeling |

Voor blokelektriciteit bestaat al een teruggaveregeling i.v.m. de belastingvermindering |

Voor blokelektriciteit bestaat al een teruggaveregeling |

|

Vorm van ondersteuning |

Afhankelijk van verbruik, voordeel tot maximaal 1.000 m3 |

Afhankelijk van verbruik, voordeel tot maximaal 2.900 kWh |

Onafhankelijk van verbruik, vast bedrag |

|

Effect op besparingsprikkel |

Tariefverlaging dempt de besparingsprikkel; negatief effect op CO2-uitstoot |

Grotere prikkel tot elektrificatie en tegelijkertijd demping besparingsprikkel |

Besparingsprikkel aan de marge blijft onveranderd |

|

Consequenties t.a.v. HVP |

Risico op korting tot € 500 miljoen |

Geen |

Geen |

|

Voordeel naar huishoudens/bedrijven |

90% naar huishoudens en 10% naar bedrijven |

90% naar huishoudens en 10% naar bedrijven |

90% naar huishoudens en 10% naar bedrijven |

|

Uitvoering |

Voegt complexiteit aan de energiebelasting toe voor contracthouders van blokverwarming, de Belastingdienst en energieleveranciers; introductie nieuwe forfaitaire teruggaveregeling; overcompensatie huishoudens met blokverwarming bij verbruik onder 1.000 m3 |

Aanpassing bestaande teruggaveregeling blokelektriciteit Belastingdienst vanwege nieuwe 1e schijf; geen gevolgen voor verzoekers of huishoudens met blokelektriciteit |

Eenvoudig. |

Wie worden bereikt?

Om te beginnen merk ik op dat het op dit moment in de energiebelasting niet mogelijk is om een maatregel uitsluitend te richten op huishoudens, ook niet met de nieuwe eerste schijven. Alle huishoudens en bedrijven hebben verbruik in de eerste schijven gas en elektriciteit. Een verlaging van het tarief komt daardoor bij huishoudens én bedrijven terecht. De belastingvermindering geldt per elektriciteitsaansluiting met een zogenoemde verblijfsfunctie. Die geldt voor elk huishouden en voor een deel van de bedrijven. Zowel voor een verlaging van de tarieven in de eerste schijven gas en elektriciteit als voor een verhoging van de belastingvermindering geldt dat circa 90% van het financiële voordeel terechtkomt bij huishoudens en 10% bij bedrijven.

Hoe worden huishoudens bereikt en worden alle huishoudens bereikt?

Een verlaging van het tarief van de eerste schijf gas wordt bij huishoudens met een individuele gasaansluiting doorberekend in de maandelijkse factuur.

Het voordeel van een tariefverlaging komt niet direct terecht bij huishoudens met blokverwarming, omdat het gas voor de blokverwarming één keer door de tariefschijven gaat. Daarom is een teruggaveregeling voor blokverwarming opgesteld. Deze treedt in werking als het tarief van de eerste schijf gas lager wordt dan het tarief van de tweede schijf gas. Het is onzeker of contracthouders voor blokverwarmingen de teruggave daadwerkelijk aanvragen. In dit verband wordt opgemerkt dat recente ervaringen met een aparte regeling voor blokverwarming en blokelektriciteit bij het tijdelijke prijsplafond energie (TTB) laten zien dat niet alle verhuurders het financieel voordeel voor huurders aanvragen. Op 20 oktober jl. stond het aantal ingediende aanvragen op 25.600, terwijl 75.000 aanvragen worden verwacht en de aanvraagtermijn afloopt op 31 oktober a.s. Daarnaast kan niet worden gewaarborgd dat verzoekers het voordeel doorgeven aan huishoudens achter de blokverwarming. Een verlaging van het tarief van de eerste schijf elektriciteit wordt bij huishoudens met een individuele elektriciteitsaansluiting doorberekend in de maandelijkse factuur. Het overgrote deel van de huishoudens heeft een individuele aansluiting.

Voor blokelektriciteit bestaat al een teruggaveregeling vanwege de belastingvermindering. Het aantal verzoeken lag de afgelopen jaren op ongeveer 20.000. De groep verzoekers is dus al in beeld en gewend jaarlijks een verzoek in te dienen. Het gaat om een kleinere groep huishoudens dan bij blokverwarming, omdat veel huishoudens met blokverwarming wel een individuele elektriciteitsaansluiting hebben. Als het tarief in de eerste schijf lager wordt dan dat van de tweede schijf, kan het verschil worden teruggevraagd via de teruggaveregeling voor blokelektriciteit. Er kan niet worden geborgd dat het voordeel uiteindelijk terechtkomt bij de achterliggende huishoudens.

Een verhoging van de belastingvermindering wordt bij huishoudens met een individuele elektriciteitsaansluiting doorberekend in de maandelijkse factuur.

Voor blokelektriciteit bestaat juist vanwege de belastingvermindering al een teruggaveregeling, waar elk jaar al een groot aantal verzoeken voor wordt ingediend. Vanwege de hoogte van de belastingvermindering bestaat al jarenlang een prikkel om een verzoek in te dienen. Er kan niet worden geborgd dat het voordeel uiteindelijk terechtkomt bij de achterliggende huishoudens.

Uitvoering

De nieuwe eerste schijf gas voegt veel complexiteit toe aan de energiebelasting. Als het tarief wordt verlaagd, neemt de complexiteit nog verder toe vanwege de benodigde introductie van een teruggaveregeling voor blokverwarming. Om deze uitvoerbaar te houden voor verzoekers en de Belastingdienst, is de regeling zo eenvoudig mogelijk gehouden. Anders is deze niet uitvoerbaar. Dit brengt met zich dat bij het teruggaveverzoek geen bewijs wordt gevraagd. Bijvoorbeeld aan de hand van steekproeven vóór het verstrekken en ná het verstrekken van teruggaves zal de Belastingdienst in een deel van de maximaal 40.000 verzoeken per jaar controleren of daadwerkelijk sprake is van blokverwarming en of het aantal verbruikers achter de blokverwarming klopt. Als een huishouden met blokverwarming het voordeel krijgt maar minder verbruikt dan (het warmte-equivalent van) 1.000 m3, is sprake van overcompensatie. Dit volgt uit de forfaitaire aard van de teruggave. Huishoudens met een individuele gasaansluiting worden niet overgecompenseerd bij een tariefverlaging. Om ook huishoudens met blokelektriciteit te kunnen laten profiteren van een lager tarief van de eerste schijf elektriciteit, zal de Belastingdienst de berekeningswijze van de teruggave in de bestaande teruggaveregeling voor blokelektriciteit aanpassen. Een verhoging van de belastingvermindering is eenvoudig in de uitvoering voor verbruikers, energieleveranciers en de Belastingdienst.

Mogelijke extra budgettaire derving bij schending afspraken HVP

In het Nederlandse Herstel- en Veerkrachtplan (HVP) is de tariefschuif in de huidige eerste schijf van de energiebelasting tussen gas en elektriciteit (conform Coalitieakkoord 2021) opgenomen als hervorming. Concreet is opgenomen dat het tarief in de eerste schijf gas in 2024 in reële termen met 2,5 cent per m3 wordt verhoogd ten opzichte van 2023 en in 2026 met 1 cent per m3 ten opzichte van 2024. Aan deze afspraak wordt niet voldaan bij de verlaging van het tarief van de eerste schijf gas. Dit kan leiden tot een financiële korting tot een half miljard euro. De exacte hoogte van de korting wordt bepaald door de Europese Commissie. Op voorhand is de benodigde daadwerkelijke dekking van een verlaging van het tarief van de eerste schijf gas dus niet te geven. Het tarief van de eerste schijf elektriciteit kan worden verlaagd en de belastingvermindering kan worden verhoogd zonder dat dit leidt tot een financiële korting.

Impact op besparingsprikkel en verhouding tussen de energiebelasting op gas en elektriciteit

In de huidige eerste schijven (0–170.000 m3 en 0–10.000 kWh) wordt elektriciteit in termen van energie-inhoud (euro/GJ) meer dan twee keer hoger belast dan gas. Daarom is in het Belastingplan 2023 geregeld dat vanaf 2024 stapsgewijs het tarief op elektriciteit wordt verlaagd en het tarief op gas wordt verhoogd. De tariefschuif brengt de belastingdruk op elektriciteit en gas, gemeten naar energie-inhoud meer in balans. Hiermee worden elektrificatie en gasbesparing fiscaal gestimuleerd en wordt de overstap naar duurzamere energiebronnen financieel rendabeler voor huishoudens. Een tariefverlaging op gas dempt de besparingsprikkel op het gasverbruik en gaat in tegen de beweging die is ingezet om het verschil in belastingdruk op gas en elektriciteit te verkleinen. Een verdere tariefverlaging op elektriciteit geeft een verdere prikkel tot elektrificatie. Bij een verhoging van de belastingvermindering blijft de besparingsprikkel aan de marge onveranderd.

Voordeel per huishouden

De heer Omtzigt vroeg of kan worden gerekend met een energiebelastingtarief op gas dat lager is dan het hogere tarief dat het kabinet voorstelt. Volledigheidshalve wordt opgemerkt dat het kabinet niet voorstelt om het energiebelastingtarief op gas verder te verhogen. De verhoging in 2024 vloeit voort uit eerdere wetgeving die door uw Kamer is aangenomen.

De heer Omtzigt sprak tijdens het tweede wetgevingsoverleg van een tariefverlaging in de energiebelasting eerste schijf gas (0–1.000 m3) in 2024 van 20 cent per m3 (incl. btw). Een dergelijke verlaging leidt tot een budgettaire derving van circa € 1 miljard. Met eenzelfde budgettaire derving kan het tarief van de eerste schijf elektriciteit (0–2.900 kWh) met 7,18 cent per kWh (incl. btw) worden verlaagd. De belastingvermindering kan met hetzelfde budgettaire beslag met circa € 142 (incl. btw) per jaar worden verhoogd. De heer Omtzigt sprak ook over een variant waarbij een aanzienlijk deel van het budgettaire beslag wordt gestoken in een tariefverlaging op gas en het overige deel in verhoging van de belastingvermindering. Wanneer wordt gekozen voor een verdeling van de helft via de eerste schijf gas en de helft via de belastingvermindering, dan is de mutatie de helft van de hiervoor genoemde maatvoering.

In alle drie de opties komt circa 90% van de totale budgettaire derving terecht bij huishoudens. Het gemiddeld financieel voordeel voor een huishouden bedraagt ongeveer circa € 142 (incl. btw) per jaar. Binnen de groep huishoudens leiden de opties tot verschillende effecten. Dit wordt hieronder aan de hand van een grafiek weergegeven.

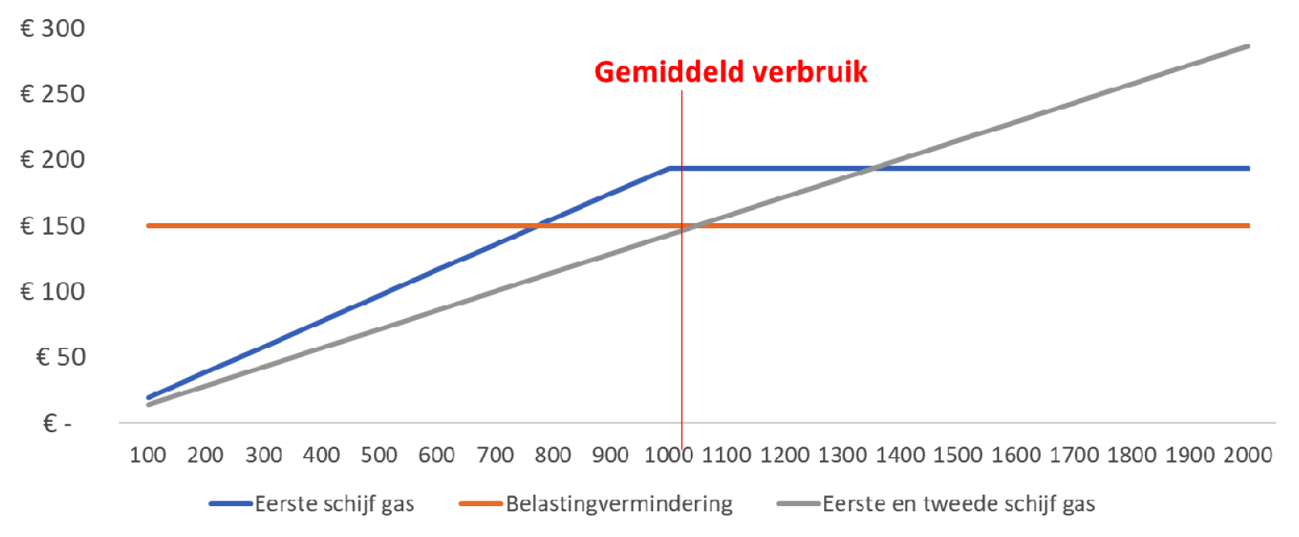

In algemene zin geldt dat via de belastingvermindering het voordeel bij alle huishoudens in gelijke mate terechtkomt, terwijl tariefverlagingen met name terechtkomen bij huishoudens met hoger verbruik (tot maximaal 1.000 m3 c.q. 2.900 kWh) en in mindere mate bij huishoudens met een lager verbruik. In figuur 1 is dit geïllustreerd. Op een fictieve populatie van twintig huishoudens met een verschillend gasgebruik is een gelijk voordeel van € 3.000 verdeeld (over die twintig huishoudens) via verlaging van het tarief in de nieuwe eerste schijf gas (0–1.000 m3), verlaging van het tarief in de nieuwe eerste en tweede schijf gas (0–170.000 m3) en de verhoging van de belastingvermindering.

Figuur 1: Illustratieve verdeling financieel voordeel bij verschillend gasverbruik

Bij verlaging van tarieven van de eerste en tweede schijf gas is het voordeel evenredig met het verbruik. Voor een gemiddeld huishouden is in dit voorbeeld het voordeel gelijk aan het voordeel via verhoging van de belastingvermindering. Door de schijfgrens van 1.000 m3 is het voordeel bij alleen verlaging van het tarief van de nieuwe eerste schijf gemaximeerd. Hierdoor is het voordeel per m3 hoger en is het voordeel voor een gemiddeld huishouden dus ook hoger.

Ik hoop met deze brief de door uw Kamer gestelde vragen voldoende te hebben beantwoord en kijk uit naar de plenaire behandeling.

De Staatssecretaris van Financiën, M.L.A. van Rij

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-36418-121.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.