Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2020-2021 | 35568 nr. 6 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2020-2021 | 35568 nr. 6 |

Ontvangen 20 oktober 2020

Inhoudsopgave

|

I. |

INLEIDING |

1 |

|

II. |

ALGEMEEN DEEL |

2 |

|

1. |

Inleiding |

2 |

|

2. |

Hoofdlijnen van het voorstel |

2 |

|

3. |

Vormgeving |

5 |

|

3.1. |

Kwantitatieve voorwaarde |

5 |

|

3.2. |

Territoriale voorwaarde |

8 |

|

3.3. |

Toetsperiode |

9 |

|

3.4. |

Doorkijkbepaling |

12 |

|

3.5. |

Franchise |

13 |

|

3.6. |

Temporele voorwaarde |

15 |

|

3.7. |

Samenhangende bepalingen |

19 |

|

3.8. |

Overgangsrecht |

19 |

|

4. |

Budgettaire aspecten |

20 |

|

5. |

EU-aspecten |

23 |

|

6. |

Uitvoeringskosten Belastingdienst |

23 |

|

7. |

Monitoring |

24 |

Het kabinet heeft met belangstelling kennisgenomen van de vragen en opmerkingen van de leden van de fracties van de VVD, het CDA, D66, GroenLinks en de PvdA.

Hierna wordt bij de beantwoording van de vragen zo veel mogelijk de volgorde van het verslag aangehouden, met dien verstande dat gelijkluidende of in elkaars verlengde liggende vragen tezamen zijn beantwoord.

De leden van de fracties van de VVD en het CDA vragen om te reageren op het commentaar van de Nederlandse Orde van Belastingadviseurs (NOB). Daarnaast vragen de leden van de fractie van de VVD te reageren op het commentaar van VNO-NCW. Deze reactie is zoveel mogelijk opgenomen daar waar dat onderwerp in deze nota aan bod komt. Op commentaar van derden dat geen directe relatie heeft met de maatregelen uit het onderhavige wetsvoorstel wordt niet ingegaan.

De leden van de fracties van het CDA en D66 vragen naar de noodzaak van de temporele voorwaarde nu wetgeving is voorgesteld die voorziet in de aanpassing van de verliesverrekeningsregels. In de nota van wijziging op het Belastingplan 20211 wordt voorgesteld de verliesverrekening aan te passen waarbij een belastingplichtige de verrekenbare verliezen die meer bedragen dan € 1 miljoen tot maximaal 50% van het belastbare bedrag – voor zover de winst in dat jaar meer bedraagt dan € 1 miljoen – in het betreffende jaar kan verrekenen. Gelijktijdig vervalt de termijn van voorwaartse verliesverrekening, die op dit moment zes jaar bedraagt. Hierdoor kunnen verliezen onbeperkt in de tijd voorwaarts worden verrekend. Ondanks deze voorgestelde wijzigingen is het kabinet van mening dat de temporele voorwaarde nog steeds zijn waarde behoudt om ongewenst uitstel van verliesneming te voorkomen. Immers, een liquidatieverlies wordt in het jaar waarin de vereffening is voltooid in aanmerking genomen en leidt daarmee in het betreffende jaar direct tot een aftrek van de winst. Dit betreft een – anders dan de voorgestelde wijziging van de verliesverrekening – ongelimiteerde aftrek van de winst. Na de voorgestelde wijziging in het Belastingplan kan een verrekenbaar verlies dat, voor zover het meer bedraagt dan de verliesverrekeningsfranchise van € 1 miljoen, slechts tot maximaal 50% van het belastbaar bedrag – voor zover de winst in dat jaar meer bedraagt dan € 1 miljoen – verrekenbaar is. Dit maakt een liquidatieverlies in bepaalde omstandigheden waardevoller als (volledige) aftrekpost dan een (beperkt) verrekenbaar verlies waardoor een belastingplichtige ervoor zou kunnen kiezen om de liquidatie uit te stellen tot het meest gunstige moment voor de belastingplichtige. Dit acht het kabinet onwenselijk.

De leden van de fractie van het CDA vragen naar de reden om de liquidatie- en stakingsverliesregeling te beperken en hoe zich dit verhoudt met de generieke doelstelling van beide regelingen. Ook vragen deze leden naar de rechtvaardiging van de territoriale en kwantitatieve voorwaarde. Zij vragen hoe door middel van de voorgestelde wijzigingen een evenwichtige heffing van multinationals wordt bereikt. Met de voorgestelde wijziging wordt de reikwijdte van de huidige liquidatie- en stakingsverliesregeling beperkt. Hoewel de oorspronkelijke doelstellingen van beide regelingen nog steeds worden onderschreven, kiest het kabinet ervoor om in specifieke situaties de mogelijkheid die de regelingen op dit moment biedt voor Nederlandse belastingplichtigen om buitenlandse verliezen ten laste te brengen van hun Nederlandse belastinggrondslag op enkele onderdelen in te perken. Deze keuze vindt mede zijn oorsprong in de constatering dat uit de praktijk blijkt dat door toepassing van de liquidatie- en stakingsverliesregeling belastingplichtigen meerdere jaren geen vennootschapsbelasting in Nederland hebben betaald. Met de nieuwe voorwaarden worden de huidige regelingen op enkele onderdelen ingeperkt, terwijl de regelingen op andere onderdelen hun werking behouden. Hierdoor ontstaat een evenwichtiger regeling binnen een belastingstelsel dat past in het huidige tijdsgewricht.

De leden van de fracties van de VVD, D66, de PvdA en het CDA vragen hoe de liquidatieverliesregeling zich verhoudt tot vergelijkbare regelingen in omringende landen. Omdat de wetgeving inzake de mogelijkheden die bestaan om een liquidatieverlies of een daarmee vergelijkbaar verlies (zoals een fiscaal toegestane afschrijving op een deelneming) in aanmerking te nemen en de voorwaarden die daarvoor gelden in vormgeving nogal verschillen, is het lastig om een directe vergelijking te maken met de Nederlandse systematiek. Hierbij is ook relevant dat de wetgeving op het punt van het in aanmerking kunnen nemen van liquidatieverliezen eveneens samenhangt met andere – meer algemene – componenten van het winstbelastingregime, zoals de eventuele aanwezigheid van een deelnemingsvrijstelling. Luxemburg, Ierland en Zwitserland kennen een ruimere mogelijkheid om liquidatieverliezen in aanmerking te nemen. Oostenrijk en België kennen vergelijkbare regelingen als de huidige Nederlandse variant (zoals deze thans van toepassing is, zonder de met dit wetsvoorstel voorgestelde wijziging). Onder andere Frankrijk en de Verenigde Staten kennen een regeling die beperkter is dan de Nederlandse regeling. In deze landen kan een liquidatieverlies (onder voorwaarden) slechts worden afgezet tegen resultaten uit deelnemingen. Dit is strenger dan de Nederlandse regeling: deelnemingsvoordelen zijn doorgaans vrijgesteld onder de deelnemingsvrijstelling en een liquidatieverlies kan ook worden afgezet tegen de overige winst, bijvoorbeeld de Nederlandse operationele winst van de belastingplichtige. Duitsland kent geen wettelijke mogelijkheid tot het in aftrek brengen van liquidatieverliezen en ook in Zweden en het Verenigd Koninkrijk lijken de mogelijkheden beperkter dan in Nederland.2 Hoewel een directe vergelijking tussen verschillende landen dus lastig is vanwege het verschil in vormgeving, kan wel worden geconcludeerd dat de Nederlandse liquidatieverliesregeling – ook na de voorgestelde aanpassingen – internationaal niet uit de pas loopt.

De leden van de fractie van het CDA vragen wat het te verwachten uitstralingseffect van de aangekondigde wijzigingen is op het internationaal opererend bedrijfsleven. De leden van de fractie van de VVD vragen naar de impact op de internationale concurrentiekracht van het Nederlandse bedrijfsleven. De leden van de fractie van D66 vragen zich af wat de gevolgen zijn van het wetsvoorstel voor multinationals met veel risicovolle buitenlandse projecten. De voorgestelde wijzigingen kunnen in bepaalde situaties tot gevolg hebben dat belastingplichtigen in mindere mate een liquidatie- of stakingsverlies in Nederland in aanmerking kunnen nemen. Dit kan ertoe leiden dat belastingplichtigen de wijze waarop een investering is vormgegeven zodanig wijzigen dat – indien een dergelijk verlies zich voordoet – het alsnog kan worden benut (bijvoorbeeld in een land met een ruimere liquidatie- en stakingsverliesregeling). Bovendien loopt Nederland – ook na de voorgestelde wijzigingen – met de liquidatie- en stakingsverliesregeling internationaal niet uit de pas en moet de concurrentiekracht van Nederland mede worden bezien in het licht van het bredere Nederlandse fiscale en niet-fiscale vestigingsklimaat.

De leden van de fracties van het CDA en de VVD vragen of de nieuwe beperkingen ondernemerschap over de grens ontmoedigen. De leden van de fractie van het CDA merken op dat legitieme overwegingen ten grondslag kunnen liggen aan bepaalde keuzes die door de nieuwe voorwaarden tot gevolg hebben dat het liquidatieverlies niet meer in aanmerking kan worden genomen. Zij vragen of het kabinet verwacht dat dit invloed kan hebben op de investeringsbereidheid van Nederlandse bedrijven. De deelnemingsvrijstelling en de objectvrijstelling zijn belangrijke pijlers in het Nederlandse fiscale stelsel die voor bedrijven een stimulans kunnen vormen om over de grens te ondernemen. Op basis van beide regelingen worden immers de winsten die deze bedrijven in het buitenland behalen, niet nogmaals in Nederland aan vennootschapsbelasting onderworpen. Hierdoor kunnen deze bedrijven in het buitenland onder gelijke omstandigheden als lokale bedrijven opereren. Indien de activiteiten in het betreffende land onverhoopt verlieslatend zijn, bieden de liquidatie- en stakingsverliesregeling de mogelijkheid op basis waarvan die verliezen – onder voorwaarden – in Nederland ten laste van de grondslag kunnen worden gebracht. Ook na de voorgestelde wijzigingen blijft het mogelijk om dit verlies onder voorwaarden in aftrek te brengen. In sommige gevallen betekent dit dat na de voorgestelde wijzigingen het gehele verlies nog kan worden afgetrokken, in andere gevallen is het beperkt tot het bedrag tot van de franchise. Hoewel de keuze om in het buitenland te investeren van veel meer factoren afhangt dan enkel de Nederlandse fiscale behandeling bij een mogelijke minder succesvol resultaat, is het kabinet van mening dat de combinatie van de deelnemingsvrijstelling en de na de aanpassingen nog bestaande mogelijkheden om verliezen in aftrek te brengen bij liquidatie of staking, in algemene zin niet leiden tot een ontmoediging van belastingplichtigen als gevolg waarvan zij de stap over de grens niet meer zetten of andere keuzes maken bij het aangaan van buitenlandse projecten.

De leden van de fractie van de VVD vragen hoeveel midden- en kleinbedrijven (mkb) opereren buiten de Europese Unie (EU). Deze leden vragen ook of het kabinet specifiek een toelichting kan geven op de vraag in hoeverre de lastenverzwaring, als gevolg van voorliggend wetsvoorstel, neerslaat bij het mkb in verhouding met het grootbedrijf. De leden van de fractie van het CDA vragen welk deel van het totale aantal bedrijven dat gebruik maakt van de regelingen door de nieuwe voorwaarden wordt geraakt (op basis van de meest recente cijfers) en vragen in welke verhouding het daarbij gaat om het mkb en grotere ondernemingen. Ook de leden van de fractie van D66 vragen hoeveel ondernemingen door het voorstel worden geraakt. Er zijn ongeveer 750.000 belastingplichtigen in de vennootschapsbelasting, waarvan 10.000 mkb-bedrijven die een deelneming buiten de EU hebben. Naar verwachting zijn er in totaal jaarlijks 4.500 belastingplichtigen die gebruik maken van de liquidatie- of stakingsverliesregeling. Hiervan worden jaarlijks slechts ongeveer 40 bedrijven door de kwantitatieve of de territoriale voorwaarde geraakt waarvan ongeveer 20 bedrijven onder de definitie mkb vallen. De totale lastenverzwaring als gevolg van de beperking van de liquidatie- en stakingsverliesregeling slaat voor 17% neer bij het mkb en voor 83% bij het grootbedrijf. De kwantitatieve beperking heeft een budgettair effect van € 14 miljoen. Deze slaat voor 8% neer bij het mkb en voor 92% bij het grootbedrijf.

De leden van de fractie van de VVD vragen op welke manier wordt voorkomen dat het mkb onevenredig geraakt wordt en welke waarborgen het voorstel bevat om dit zoveel mogelijk te beperken. Het wetsvoorstel bevat een franchise van € 5 miljoen die ervoor zorgt dat de voorgestelde kwantitatieve en territoriale voorwaarde niet van toepassing zijn voor zover een liquidatie- of stakingsverlies minder bedraagt dan dit bedrag. Anders gezegd betekent dit dat verliezen onder deze franchise niet in aftrek zijn beperkt. Hierdoor zal het grootste gedeelte van de belastingplichtigen niet worden geraakt door deze nieuwe voorwaarden.

De leden van de fractie van het CDA vragen of als alternatief op de voorgestelde wijzigingen is gekeken naar een variant waarbij het splitsen van winsten en verliezen in afzonderlijke lichamen wordt aangepakt of waarbij het tarief waartegen het liquidatie- of stakingsverlies wordt afgetrokken wordt beperkt om een mogelijk tariefvoordeel te voorkomen. Ook vragen deze leden of het niet logischer is om de territoriale voorwaarde aan te laten sluiten bij de laagbelastende jurisdicties. Het wetsvoorstel heeft tot doel om de liquidatie- en stakingsverliesregeling evenwichtiger te maken door de reikwijdte ervan te beperken. Dit motief vindt niet zijn oorsprong in het voorkomen van misbruik, maar moet veeleer worden bezien vanuit het idee dat de regeling naar huidige inzichten te ruim is. Een minder vergaande variant zoals aangedragen door de vraagstellers past naar de mening van het kabinet onvoldoende binnen deze doelstelling.

De leden van de fractie van de PvdA vragen of is overwogen om verliezen eerst in het land van de dochter in aanmerking te nemen, indien zich in dat land winstgevende dochters bevinden. Bij de voorgestelde beperking is ervoor gekozen om aan te sluiten bij de huidige systematiek van de liquidatieverliesregeling waarbij een toets wordt aangelegd op het niveau van het ontbonden lichaam zelf. Op grond van de huidige regeling – en ook na de voorgestelde wijzigingen – kan enkel een liquidatieverlies in aanmerking worden genomen indien bij onder andere de belastingplichtige of een met hem verbonden lichaam geen recht bestaat op enigerlei tegemoetkoming ter zake van verliezen die bij het ontbonden lichaam overrekend zijn gebleven. Dit geldt ook als het verbonden lichaam in het buitenland is gevestigd. Een verdere beperking is niet overwogen.

De leden van de fracties van D66, de VVD, de PvdA en het CDA stellen enkele vragen over het kwalificerend belang in de kwantitatieve voorwaarde. Ook de NOB vraagt om een nadere toelichting wanneer bij de kwantitatieve voorwaarde sprake is van een kwalificerend belang. De NOB verwijst hierbij naar enkele arresten van het Hof van Justitie van de Europese Unie (HvJ EU) waaruit onder andere kan worden afgeleid dat van beslissende invloed ook sprake kan zijn bij een belang van minder dan 50%.3 De leden van de fracties van D66 en het CDA vragen naar de toepassing van dit criterium in vergelijkbare situaties. Uit het voorgestelde vierde lid van artikel 13d Wet Vpb 1969 volgt dat onder een kwalificerend belang moet worden verstaan een belang in een lichaam waarmee een zodanige invloed op de besluiten van dat lichaam kan worden uitgeoefend dat de activiteiten ervan kunnen worden bepaald. In de toelichting wordt hiervoor zowel de term «beslissende invloed» als «doorslaggevende zeggenschap» gebruikt, zonder dat een verschil tussen beide termen is beoogd. Het criterium is ontleend uit de vaste rechtspraak van het HvJ EU en wordt in lijn met deze rechtspraak uitgelegd. De toetsing of in een concreet geval sprake is van beslissende invloed hangt af van de feiten en omstandigheden van dat geval, waaronder bijvoorbeeld de afspraken die onder de aandeelhouders zijn gemaakt. Om strijdigheid met het Europese recht te voorkomen wordt hierbij dus niet aangesloten bij een absoluut percentage van de statutaire stemrechten en de aandelen. In een concreet geval kan dit ertoe leiden dat ook bij een belang van minder dan 50% van de statutaire stemrechten toch sprake kan zijn van een beslissende invloed waardoor voldaan wordt aan de kwantitatieve voorwaarde. Of andersom, dat hiervan geen sprake is ondanks dat de belastingplichtige meer dan 50% van de statutaire stemrechten bezit.

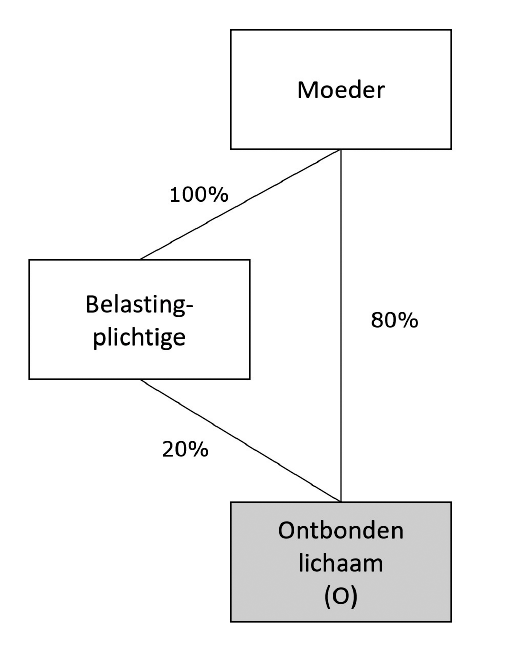

De NOB merkt op dat het voor de hand zou liggen dat ook aan de kwantitatieve voorwaarde zou zijn voldaan als de belastingplichtige zelf geen kwalificerend belang heeft in het ontbonden lichaam, maar een ander lichaam wel een kwalificerend belang heeft in zowel de belastingplichtige als in het ontbonden lichaam. Dit kan als volgt worden geïllustreerd.

Voorbeeld 1

In voorbeeld 1 houdt de belastingplichtige slechts 20% van de statutaire stemrechten en aandelen in ontbonden lichaam O. Derhalve heeft de belastingplichtige geen kwalificerend belang in O waardoor niet wordt voldaan aan de kwantitatieve voorwaarde. Hierbij is niet relevant dat de moedervennootschap wel een kwalificerend belang heeft in zowel de belastingplichtige als het ontbonden lichaam. Immers, de belastingplichtige kan zelfstandig via de moedervennootschap geen invloed uitoefenen op O. Dat neemt niet weg dat indien de moedervennootschap in Nederland is gevestigd, het liquidatieverlies op O uiteindelijk wel in zijn geheel in aanmerking kan worden genomen (deels bij liquidatie van O en deels bij eventueel latere liquidatie van de belastingplichtige), mits aan de overige voorwaarden wordt voldaan.

De leden van de fractie van het CDA vragen waarom de aanwezigheid van een samenwerkende groep niet relevant wordt geacht voor toepassing van de kwantitatieve voorwaarde. Deze leden vragen ook of hiermee investeringen worden ontmoedigd waarbij partijen de risico’s delen. De NOB vraagt hoe zich dit verhoudt met het Europese recht. De kwantitatieve voorwaarde geeft enkel de mogelijkheid om een liquidatieverlies (voor zover dat meer bedraagt dan de franchise van € 5 miljoen) in aanmerking te nemen indien de belastingplichtige beslissende invloed heeft op het ontbonden lichaam. Hiermee wordt beoogd om in lijn met de rechtspraak van het HvJ EU te bewerkstelligen dat de voorgestelde beperking enkel onder het bereik valt van de vrijheid van vestiging. Het HvJ EU heeft zich in meerdere arresten uitgesproken over de vraag wanneer sprake is van beslissende invloed. Deze jurisprudentie is in veel gevallen afhankelijk van de karaktereigenschappen van de regeling die wordt getoetst en de feiten en omstandigheden van het betreffende geval. De kwantitatieve voorwaarde is in lijn met deze jurisprudentie, waarbij kan worden opgemerkt dat de toets of sprake is van doorslaggevende zeggenschap uiteindelijk afhangt van de feiten en omstandigheden van de concrete casus. Anders dan in de Wet bronbelasting 2021 wordt hierbij geen rekening gehouden met de belangen (in het ontbonden lichaam) die worden gehouden door lichamen die samen met de belastingplichtige een samenwerkende groep vormen. Dit past niet bij het karakter van de kwantitatieve voorwaarde en de beoogde reikwijdte van de liquidatieverliesregeling, ook bezien in samenhang met de ruimte die de rechtspraak van het HvJ EU in dit verband lijkt te bieden. Overigens kan wel worden opgemerkt dat ook de belangen van de lichamen waarin de belastingplichtige een kwalificerend belang heeft in aanmerking worden genomen voor toepassing van de kwantitatieve voorwaarde, indien deze lichamen tevens een belang hebben in het ontbonden lichaam. Gezien de franchise van € 5 miljoen die van toepassing is indien de belastingplichtige niet voldoet aan de kwantitatieve en territoriale voorwaarde, deelt het kabinet niet de vrees dat het ontbreken van een uitzondering voor een samenwerkende groep in de praktijk negatieve effecten heeft op de investeringsbereidheid van ondernemers (al dan niet in groepsverband).

De NOB vraagt op welke wijze bij de kwantitatieve voorwaarde moet worden omgegaan met een in het buitenland gevestigde tussenhoudster die aldaar betrokken is in een consolidatieregime. Voor de kwantitatieve voorwaarde dient te worden beoordeeld of de belastingplichtige al dan niet tezamen met een lichaam waarin hij een kwalificerend belang heeft, een kwalificerend belang heeft in het ontbonden lichaam. De toepasbaarheid van een buitenlands consolidatieregime is niet relevant bij deze toets. Ook in een dergelijk geval zal immers voor toepassing van de liquidatieverliesregeling per concreet geval moeten worden beoordeeld of de belastingplichtige een kwalificerend belang heeft of – bij toepassing van de doorkijkbepaling – zou hebben in het ontbonden lichaam.

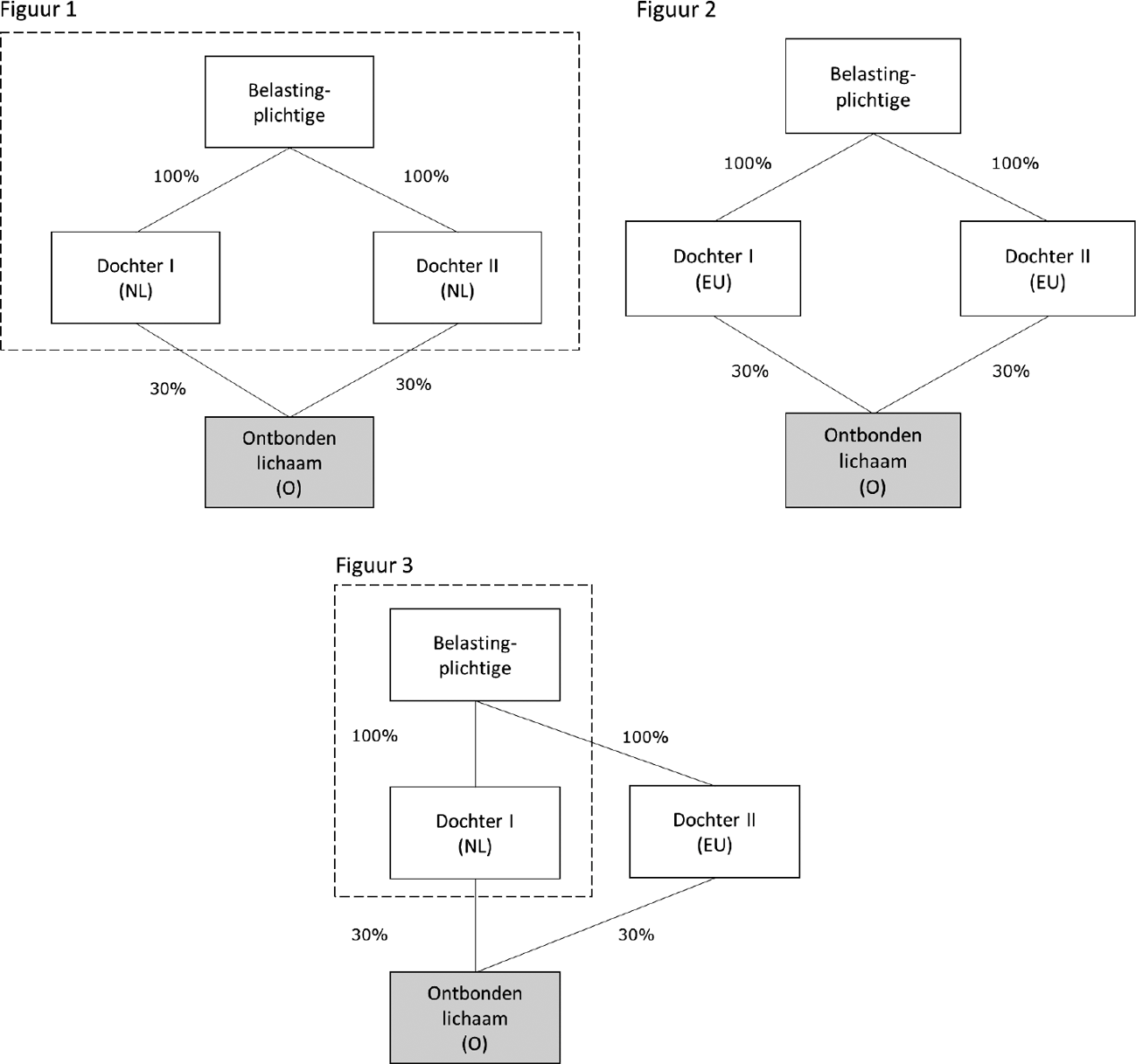

De NOB vraagt welke gevolgen de rechtspraak van het HvJ EU inzake de per element-benadering heeft voor de toepassing van de kwantitatieve voorwaarde. Bij deze vraag schetst de NOB een voorbeeld dat kan worden samengevat aan de hand van de volgende figuren.

Voorbeeld 2

In de structuur weergegeven in figuur 1 is belastingplichtige gevoegd in fiscale eenheid met dochter I en dochter II. Belastingplichtige heeft hierdoor vanuit fiscaal perspectief een belang van 60% in het ontbonden lichaam O. In beginsel is in dit voorbeeld aan de kwantitatieve voorwaarde voldaan. In de door de NOB geschetste structuur, weergegeven in figuur 2, waarbij dochter I en dochter II niet zijn en kunnen worden gevoegd in een fiscale eenheid, omdat zij niet in Nederland zijn gevestigd, is de vraag of aan de kwantitatieve voorwaarde ten opzichte van het ontbonden lichaam O is voldaan relevant bij toepassing van de doorkijkbepaling van het voorgestelde derde lid van artikel 13d Wet Vpb 1969 bij liquidatie van dochter I of dochter II. In dat geval is het liquidatieverlies dat toerekenbaar is aan het eerder ontbonden lichaam O slechts aftrekbaar, indien belastingplichtige het liquidatieverlies in aanmerking had kunnen nemen indien hij het belang in ontbonden lichaam O direct had gehouden. Ook in dat geval zou aan de kwantitatieve voorwaarde zijn voldaan, aangezien de belastingplichtige, tezamen met het belang van de andere dochter waarin belastingplichtige een kwalificerend belang heeft een belang zou hebben gehad van 60% in het ontbonden lichaam. In deze situatie is er uiteindelijk dus geen verschil in behandeling. In de door de NOB geschetste structuur, weergegeven in figuur 3, waarbij dochter I in Nederland is gevestigd en is gevoegd in een fiscale eenheid met belastingplichtige en dochter II in de EU is gevestigd is ook aan de kwantitatieve voorwaarde voldaan. In dit voorbeeld heeft de belastingplichtige immers tezamen met het kwalificerende belang in dochter II een kwalificerend belang in O. Ook in deze situatie is dus uiteindelijk geen verschil in behandeling te onderkennen ten opzichte van de situatie geschetst in figuur 2, waarbij ook dochter I niet in Nederland is gevestigd.

De leden van de fractie van het CDA vragen of de territoriale voorwaarde is voorgesteld om alleen in het kader van het Europese recht de mogelijkheid te geven tot het in aanmerking nemen van definitieve verliezen bij de moedervennootschap. Daarnaast vragen zij of de kwantitatieve voorwaarde niet in strijd is met het Europese recht. Bij de inperking van de reikwijdte van de liquidatie- en stakingsverliesregeling is het kabinet gebonden aan het Europese recht. Door het stellen van de kwantitatieve voorwaarde wordt verzekerd dat de liquidatie- en stakingsverliesregeling enkel getoetst dient te worden aan de vrijheid van vestiging. Hierdoor is het mogelijk om de voorgestelde territoriale voorwaarde in zijn huidige vorm te stellen. Een nog verdere territoriale inperking van de liquidatie- en stakingsverliesregeling is niet mogelijk zonder in strijd te komen met het Europese recht. De territoriale voorwaarde heeft tot gevolg dat liquidatieverliezen boven de franchise van € 5 miljoen enkel in aanmerking kunnen worden genomen indien het ontbonden lichaam is gevestigd in Nederland, een andere lidstaat van de EU, een staat die onderdeel uitmaakt van de Europese Economische Ruimte (EER) of een staat waarmee de EU een specifieke associatieovereenkomst met rechtstreekse werking voor belastingplichtigen in de vennootschapsbelasting heeft gesloten dat een met artikel 49 Verdrag betreffende de werking van de Europese Unie vergelijkbaar recht op de vrijheid van vestiging bevat. Doordat de voorgestelde kwantitatieve voorwaarde van doorslaggevende zeggenschap in de liquidatieverliesregeling ook geldt in binnenlandse situaties, wordt verzekerd dat geen sprake is van strijdigheid met het Europese recht. Immers, wanneer deze voorwaarde verhindert dat een verlies, dat in een andere lidstaat niet meer verrekenbaar is, in Nederland in aanmerking wordt genomen, zou het in een binnenlandse situatie ook niet in aanmerking kunnen worden genomen in Nederland. Het Europese recht verplicht Nederland niet om de grensoverschrijdende situatie gunstiger te behandelen dan een binnenlandse situatie. De voorgestelde regeling is dan ook niet in strijd met het Europese recht.

De leden van de fractie van het CDA vragen of het kabinet verwacht dat de territoriale voorwaarde kan worden ontlopen doordat bedrijven de feitelijke leiding van op termijn te liquideren deelnemingen verplaatsen naar Nederland of een andere EU-lidstaat. Om te voorkomen dat eenvoudig aan de voorgestelde territoriale en kwantitatieve voorwaarde kan worden ontkomen door voor het afronden van de liquidatie de structuur te wijzigen, is ervoor gekozen om een toetsperiode op te nemen. Deze toetsperiode verplicht dat een belastingplichtige in de vijf jaren onmiddellijk voorafgaand aan het tijdstip van de voltooiing van de vereffening van het vermogen van het ontbonden lichaam onafgebroken aan de voorgestelde territoriale en kwantitatieve voorwaarde heeft voldaan.

De leden van de fractie van D66 vragen of voor het in aanmerking nemen van het liquidatie- of stakingsverlies in de vijf jaren voorafgaand aan het tijdstip van de voltooiing van de vereffening van het vermogen van het ontbonden lichaam onafgebroken aan zowel de territoriale en kwantitatieve voorwaarde moet zijn voldaan. Dit kan worden bevestigd, aan beide voorwaarden dient te worden voldaan gedurende de gehele toetsperiode.

De NOB heeft een vraag gesteld over de betekenis van het begrip «jaar» in het voorgestelde tweede lid, onderdeel b, van artikel 13d Wet Vpb 1969. Zoals in de toelichting wordt uitgewerkt dient voor de toepassing van het genoemde artikel de term «jaar» te worden opgevat als een periode van 365 dagen.4 Het gebruik van kalenderjaar is bewust vermeden, om te voorkomen dat hierin een periode van 1 januari tot en met 31 december kan worden gelezen.

De leden van de fractie van het CDA vragen naar de werking van de toetsperiode uit het voorgestelde tweede lid, onderdeel b, van artikel 13d Wet Vpb 1969 in het geval van een fusie. De leden van de fractie van het CDA geven het volgende voorbeeld. Vennootschap A en B bezitten respectievelijk 25% en 35% van de statutaire stemrechten en aandelen in vennootschap X, een in de EU gevestigde vennootschap. A bezit haar belang vijf jaren en B bezit haar belang twee jaren. A en B fuseren juridisch als verdwijnende rechtspersonen in de belastingplichtige. Hierbij gaat het gehele vermogen inclusief het belang in X over op belastingplichtige die na de fusie 60% van de statutaire stemrechten en aandelen in X houdt. Direct na de fusie wordt vennootschap X geliquideerd. In deze situatie is op het moment van liquidatie voldaan aan de kwantitatieve en territoriale voorwaarde van het voorgestelde tweede lid, onderdeel a, van artikel 13d Wet Vpb 1969. Vervolgens dient te worden getoetst of is voldaan aan de toetsperiode van voorgesteld onderdeel b van genoemd tweede lid. Bij een geruisloze fusie treedt de verkrijgende vennootschap tot al hetgeen in het kader van de fusie is verkregen in de plaats van de verdwijnende vennootschap, hetgeen ook geen aanleiding geeft tot een aangepast aanvangstijdstip van de toetsperiode.5 Bij een geruisloze fusie neemt de belastingplichtige dus de bij de verkregen vermogensbestanddelen geldende termijnen over. In dat geval is bij liquidatie direct na de fusie niet voldaan aan de toetsperiode van onderdeel 1 van voorgesteld tweede lid, onderdeel b, en wordt het liquidatieverlies (voor zover het meer bedraagt dan de franchise) niet in aanmerking genomen. Dit is anders bij een ruisende fusie. Hierbij zal de periode voor de fusie niet worden meegerekend, waardoor de fusie het eerste moment is waarop het belang in vennootschap X voor belastingplichtige als deelneming wordt aangemerkt. Als gevolg hiervan wordt de toetsperiode verkort op grond van het voorgestelde tweede lid, onderdeel b, onder 1°, van artikel 13d Wet Vpb 1969 en kan het volledige liquidatieverlies in aanmerking worden genomen. Voor de volledigheid wordt opgemerkt dat indien belastingplichtige reeds een deelneming in X bezat ook bij een ruisende fusie in dit voorbeeld niet aan de toetsperiode of versoepeling zou zijn voldaan. Dit aangezien niet aan de reguliere toetsperiode is voldaan en X ook niet door de ruisende fusie voor belastingplichtige voor het eerst als deelneming werd aangemerkt. Hierdoor kan het liquidatieverlies boven de franchise niet in aanmerking worden genomen.

De leden van de fractie van het CDA vragen te bevestigen of de eerste versoepeling van het voorgestelde tweede lid, onderdeel b, onder 1°, van artikel 13d Wet Vpb 1969 van toepassing is indien een deelneming binnen de groep (niet zijnde een fiscale eenheid) wordt verhangen. Dit kan worden bevestigd.

De leden van de fractie van het CDA vragen hoe wordt omgegaan met de toetsperiode bij fusie of splitsing, waarbij de deelneming de verdwijnende dan wel verkrijgende vennootschap is. Indien een deelneming betrokken is bij een fusie als verdwijnende vennootschap houdt de deelneming op te bestaan, zonder dat de liquidatieverliesregeling daarop van toepassing is. Bij liquidatie van een deelneming die betrokken is geweest bij een fusie als verkrijgende vennootschap zal bij belastingplichtige de voor die deelneming geldende termijn van toepassing zijn. De hierboven beschreven uitgangspunten zijn van overeenkomstige toepassing bij een splitsing.

De NOB vraagt wanneer voor toepassing van de liquidatieverliesregeling de voorgestelde toetsperiode aanvangt na ontvoeging uit een fiscale eenheid. Ook in het geval waarin een deelneming wordt geliquideerd na ontvoeging uit een fiscale eenheid, dient te worden getoetst of aan de voorwaarden van het voorgestelde tweede lid van artikel 13d Wet Vpb is voldaan. Aangenomen dat op het tijdstip van voltooiing van de vereffening van het vermogen van het ontbonden lichaam is voldaan aan de territoriale en kwantitatieve voorwaarde, zal vervolgens moeten worden beoordeeld of ook tijdens de toetsperiode van het voorgestelde tweede lid, onderdeel b, van artikel 13d Wet Vpb 1969 onafgebroken aan de genoemde voorwaarden is voldaan. De werking van deze toetsperiode in situaties van voeging in en ontvoeging uit een fiscale eenheid kan aan de hand van de volgende voorbeelden worden toegelicht.

Voorbeeld 3

Belastingplichtige bezit op 1 januari 2021 in totaal 30% van de statutaire stemrechten en aandelen in lichaam O, dat in Nederland is gevestigd. Op 1 januari 2022 verkrijgt belastingplichtige de resterende 70% van de statutaire stemrechten en aandelen in O, waardoor zij alle statutaire stemrechten en aandelen in O bezit. Direct hierna wordt O als dochtermaatschappij gevoegd in een fiscale eenheid met belastingplichtige. Op 1 januari 2025 wordt O vervolgens ontvoegd uit de fiscale eenheid met belastingplichtige. Op 1 januari 2026 wordt O geliquideerd en wordt de vereffening van het vermogen voltooid. De vraag komt op of de belastingplichtige het liquidatieverlies op O (dat uitgaat boven de franchise) in aanmerking kan nemen.

Op het tijdstip van ontbinding wordt aan de voorgestelde territoriale en kwantitatieve voorwaarde voldaan. Vervolgens dient te worden getoetst of ook in de reguliere toetsperiode van vijf jaren onmiddellijk voorafgaand aan het tijdstip van de voltooiing van de vereffening onafgebroken aan deze voorwaarden is voldaan. Dit is in deze casus niet het geval. Immers, niet in de volledige toetsperiode is aan de kwantitatieve voorwaarde voldaan. In de periode voorafgaand aan 1 januari 2022 bezat de belastingplichtige namelijk slechts 30% van de statutaire stemrechten en aandelen in O. Ook de versoepeling van het voorgestelde tweede lid, onderdeel b, onder 1°, van artikel 13d Wet Vpb 1969 vindt in dit voorbeeld geen toepassing. Hiervoor dient O gedurende de toetsperiode bij de belastingplichtige voor het eerst als deelneming te worden aangemerkt en dient vanaf dat moment tot het moment van ontbinding onafgebroken aan de genoemde voorwaarden te zijn voldaan. Aangezien in dit voorbeeld gedurende de toetsperiode die aanvangt op 1 januari 2021 niet onafgebroken aan de genoemde voorwaarden is voldaan, is het liquidatieverlies (dat uitgaat boven de franchise) niet aftrekbaar.

Voorbeeld 4

Dit voorbeeld is gelijk aan voorbeeld 3, alleen wordt in deze situatie O op 1 januari 2029 ontvoegd uit de fiscale eenheid met belastingplichtige, waarna O vervolgens op 1 januari 2030 wordt geliquideerd en de vereffening van het vermogen wordt voltooid. De vraag komt op of de belastingplichtige het liquidatieverlies op O dat uitgaat boven de franchise in aanmerking kan nemen. Wederom is op het tijdstip van ontbinding aan de voorgestelde territoriale en kwantitatieve voorwaarde voldaan. Vervolgens dient getoetst te worden of ook gedurende de reguliere toetsperiode aan deze voorwaarden is voldaan. In dit geval is voor toepassing van deze regeling wel aan de reguliere toetsperiode voldaan, aangezien in de vijf jaren voorafgaand aan het tijdstip van de ontbinding sprake is geweest van beslissende invloed van belastingplichtige in het ontbonden lichaam O en O voldeed aan de territoriale voorwaarde. Derhalve kan het volledige liquidatieverlies in aanmerking worden genomen.

De NOB vraagt te bevestigen dat bij een sfeerovergang waardoor de deelnemingsvrijstelling van toepassing wordt, maar waarbij al wel langer sprake is van een deelneming, geen nieuwe termijn voor toepassing van het tweede lid, onderdeel b, van artikel 13d Wet Vpb 1969 aanvangt. Voor toepassing van de toetsperiode in genoemd tweede lid, onderdeel b, is relevant dat sprake is van een deelneming als bedoeld in het tweede of derde lid van artikel 13Wet Vpb 1969. Hierbij is dus niet van belang of sprake is van een deelneming waarop de deelnemingsvrijstelling van toepassing is. Bevestigd kan dus worden dat door de NOB geschetste sfeerovergang geen nieuwe termijn aanvangt voor de toepassing van het tweede lid, onderdeel b, van artikel 13d Wet Vpb 1969.

De leden van de fractie van het CDA vragen waarom niet is voorzien in een tegenbewijsregeling bij de toetsperiode van het voorgestelde tweede lid, onderdeel b, van artikel 13d Wet Vpb 1969. Het kabinet heeft gekozen voor een toetsperiode van vijf jaren om te voorkomen dat belastingplichtigen met het oog op een naderende liquidatie gaan voldoen aan de kwantitatieve en territoriale voorwaarde. Zonder een dergelijke maatregel zouden belastingplichtigen relatief eenvoudig de mogelijkheid hebben om aan de voorgestelde voorwaarden te ontkomen. In het voorstel zijn een tweetal versoepelingen opgenomen op grond waarvan in bepaalde gevallen de toetsperiode kan worden verkort. Omwille van de eenvoud en de uitvoerbaarheid is bij de toetsperiode verder gekozen voor een alles-of-nietsbenadering. Dit betekent enerzijds dat de bepaling mogelijk breder werkt dan enkel in misbruiksituaties. Anderzijds betekent dit dat het niet relevant is of het liquidatieverlies toerekenbaar is aan een periode voor het begin van de toetsperiode waarin nog niet aan de kwantitatieve en territoriale voorwaarden werd voldaan.

De NOB vraagt naar de eventuele strijdigheid met het Europese recht indien een liquidatieverlies niet in aanmerking kan worden genomen voor zover het betrekking heeft op een inmiddels ontbonden deelneming van de (tussen)houdstervennootschap die op het moment van ontbinding wel aan de kwantitatieve en territoriale voorwaarde voldeed, maar waarbij niet is voldaan aan de toetsperiode. Hierbij wijst de NOB op de arresten Holmen AB en Memira Holding. Vooropgesteld moet worden dat uit het Europese recht niet een algemeen recht op de aftrek van definitieve verliezen kan worden afgeleid. De strijdigheid met het Europese recht in beide genoemde rechtszaken ontstond primair doordat in geheel binnenlandse situaties de verliezen wel verrekenbaar zouden zijn geweest. Als in de binnenlandse situatie de verliezen niet verrekenbaar zouden zijn geweest, zou niet zijn toegekomen aan de vraag of er sprake was van definitieve verliezen in het buitenland die geïmporteerd dienen te worden. Met betrekking tot de voorgestelde wijzigingen kan worden opgemerkt dat een liquidatieverlies alleen niet in aanmerking kan worden genomen voor zover het betrekking heeft op een inmiddels ontbonden deelneming van de (tussen)houdstervennootschap waarop geen liquidatieverlies in aanmerking had kunnen worden genomen door toepassing van het voorgestelde tweede lid van artikel 13d Wet Vpb 1969 indien de inmiddels ontbonden deelneming op het tijdstip onmiddellijk voorafgaande aan het voltooien van de vereffening zou zijn gehouden door de belastingplichtige. In het voorgestelde tweede lid, onderdeel b, onder 2°, van artikel 13d Wet Vpb 1969 is een versoepeling opgenomen om te voorkomen dat toepassing van de toetsperiode strijd oplevert met het Europese recht. Uit de verwijzing in de doorkijkbepaling naar het tweede lid volgt dat deze versoepeling ook van toepassing is bij de toetsing van het liquidatieverlies dat betrekking heeft op de inmiddels ontbonden deelneming. Als gevolg hiervan levert de doorkijkbepaling geen strijd op met de vrijheid van vestiging.

De NOB vraagt om een nadere toelichting op de doorkijkbepaling indien de tussenhoudster naar Nederlandse of buitenlandse fiscale maatstaven transparant is. De Nederlandse kwalificatie is hierbij bepalend. Een naar Nederlands perspectief transparante tussenhoudster heeft tot gevolg dat sprake kan zijn van een vaste inrichting in het land van de tussenhoudster, waarop mogelijk artikel 15i Wet Vpb 1969 van toepassing is. Indien geen vaste inrichting kan worden geconstateerd, is naar Nederlands perspectief sprake van een direct belang in de kleindochter en zijn de hoofdregels van artikel 13d Wet Vpb 1969 rechtstreeks van toepassing op dat lichaam. In geval de tussenhoudster naar buitenlandse fiscale maatstaven transparant is, maar naar Nederlandse maatstaven niet, dan is naar Nederlands perspectief sprake van een deelneming in de tussenhoudster waar de hoofdregels van artikel 13d Wet Vpb 1969 op van toepassing kan zijn.

De NOB vraagt hoe de term «deelneming» moet worden uitgelegd in de doorkijkbepaling van het voorgestelde derde lid van artikel 13d Wet Vpb 1969 in situaties waarin de belastingplichtige door middel van een (tussen)houdstervennootschap een belang houdt in een kleindochtervennootschap, in geval de (tussen)houdstervennootschap niet in Nederland is gevestigd en op die (tussen)houdstervennootschap de Nederlandse fiscale regelgeving dus niet van toepassing is. In dit kader kan worden bevestigd dat beoordeeld moet worden of sprake zou zijn geweest van een deelneming als bedoeld in artikel 13, tweede of derde lid, Wet Vpb 1969 indien de belastingplichtige het belang in die kleindochtervennootschap direct zou hebben gehouden.

De NOB merkt op dat uit de voorgestelde tekst van het derde lid van artikel 13d Wet Vpb 1969 niet blijkt dat enkel het liquidatieverlies dat betrekking heeft op de inmiddels ontbonden deelneming niet aftrekbaar is door toepassing van de doorkijkbepaling. Volgens het kabinet volgt deze toerekening in voldoende mate uit de zinssnede «voor zover dat verlies uitgaat boven het liquidatieverlies dat met betrekking tot die deelneming niet in aanmerking zou zijn genomen indien de belastingplichtige die deelneming had gehouden» in het voorgestelde derde lid van genoemd artikel Zoals de NOB terecht opmerkt en ook blijkt uit onder andere voorbeeld 15, betekent dit dat een liquidatieverlies dat enkel toerekenbaar is aan de activiteiten van het ontbonden lichaam zelf, niet op grond van de doorkijkbepaling wordt beperkt.

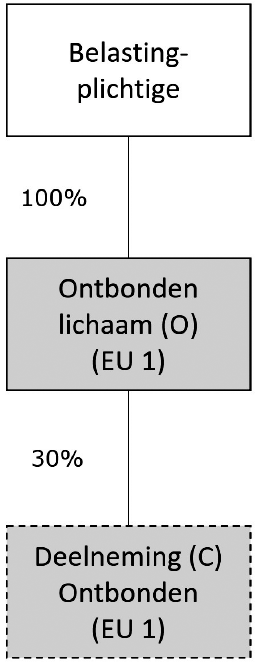

De NOB vraagt naar de verenigbaarheid van de doorkijkbepaling bij een (tussen)houdstervennootschap en kleindochter die zijn gevestigd in dezelfde lidstaat, waarbij het liquidatieverlies niet in aanmerking kan worden genomen doordat niet wordt voldaan aan de kwantitatieve voorwaarde. Dit kan worden geïllustreerd aan de hand van het volgende voorbeeld.

Voorbeeld 6

In dit voorbeeld zou in een directe situatie geen sprake zijn van een kwalificerend belang van de belastingplichtige in de eerder ontbonden kleindochter, waardoor op grond van de doorkijkbepaling van het voorgestelde derde lid van artikel 13d Wet Vpb 1969 het liquidatieverlies dat betrekking heeft op de inmiddels ontbonden kleindochter niet in aanmerking zou kunnen worden genomen. Aangezien deze bepaling zonder onderscheid van toepassing is op de verliezen van deelnemingen van zowel binnenlandse als buitenlandse dochters is er geen sprake van strijdigheid met het Europese recht.

De leden van de fracties van D66 en het CDA vragen waarom gekozen is voor een franchise van € 5 miljoen. Bij deze keuze heeft het kabinet overwogen dat het met name de grotere liquidatie- en stakingsverliezen zijn die gebruikt worden als instrument om in een bepaald jaar of in meerdere jaren de te betalen belasting te verminderen. De franchise bewerkstelligt dan ook dat de voorgestelde beperkingen zich richten op de grote verliezen, terwijl belastingplichtigen met relatief kleinere verliezen niet worden geraakt. Derhalve vindt het kabinet de voorgestelde franchise passen bij de doelstelling van het wetsvoorstel om het bovenmatig gebruik van de liquidatie- en stakingsverliesregeling tegen te gaan. De franchise biedt bovendien rechtszekerheid over de vraag wanneer er sprake is van bovenmatig gebruik. In dit kader is de keuze gemaakt om aan te sluiten bij de franchise zoals opgenomen in het (concept)initiatiefwetsvoorstel van het lid Snels (GroenLinks) c.s.

De leden van de fractie van het CDA vragen hoe gebruikelijk het is dat het mkb liquidatie- stakingsverliezen lijdt van € 5 miljoen. Er zijn naar verwachting ongeveer 40 ondernemingen die worden geraakt door de territoriale en kwantitatieve voorwaarde, waarvan ongeveer de helft tot het mkb behoort. Het grootste gedeelte van het mkb zal als gevolg van de franchise niet worden geraakt door de kwantitatieve en territoriale voorwaarde.

De leden van de fractie van het CDA vragen of de franchise die geldt voor de kwantitatieve en territoriale voorwaarde niet te veel mogelijkheden biedt tot het opknippen van investeringen. Deze leden vragen hoe het kabinet dit wil voorkomen. De leden van de fracties van het CDA en GroenLinks vragen hoe wordt gemonitord of investeringen worden opgeknipt omwille van de franchise. De leden van de fractie van GroenLinks vragen of de Tweede Kamer hierover kan worden geïnformeerd en welke aanvullende maatregelen kunnen worden genomen als toch misbruik wordt gemaakt van deze mogelijkheid. Het kabinet is zich ervan bewust dat de franchise die is opgenomen in het voorstel geldt per belastingplichtige en per ontbonden lichaam. Dit zou de mogelijkheid in de hand kunnen werken dat een investeringsproject wordt opgeknipt met als doel om meerdere keren gebruik te maken van deze franchise. Het kan hier bijvoorbeeld gaan om een investering in een derde land (die derhalve niet voldoet aan de voorgestelde voorwaarden) die wordt opgeknipt over verschillende deelnemingen zodat bij liquidatie op elke ontbonden lichaam de franchise van € 5 miljoen in aanmerking kan worden genomen. Hoewel het kabinet deze fiscale structurering om gebruik te maken van de franchise onwenselijk vindt, is ervoor gekozen om daar vooralsnog geen complexe antimisbruikregeling voor te introduceren. De ontwikkeling van het budgettair beslag van de liquidatie- en stakingsverlies wordt jaarlijks met de Tweede Kamer gedeeld in de bijlage «fiscale regelingen» van de miljoenennota. Indien aan de hand van de beoordeling hiervan bijvoorbeeld blijkt dat het aantal liquidatie- en stakingsverliezen onder de franchise aanzienlijk toeneemt, kandit aanleiding zijn om te beoordelen of aanvullende maatregelen wenselijk zijn. Ook signalen vanuit de praktijk zouden hier aanleiding toe kunnen geven. Als hieruit zou blijken dat op grote schaal de nieuwe voorwaarden op deze wijze worden ontkomen, kan op dat moment worden bezien welke wettelijke aanscherpingen passend zijn.

De leden van de fractie van D66 vragen hoe de franchise wordt toegepast indien de ontbonden deelneming onderdeel uitmaakt van een groepsregime (vergelijkbaar met de fiscale eenheid). Deze leden vragen of het niet logischer is om de franchise op de gehele groep toe te passen. De franchise is van toepassing per belastingplichtige en per ontbonden lichaam. Het is voor de franchise dus niet relevant of een buitenlands groepsregime van toepassing is. Indien een groep ervoor kiest om investeringen op te splitsen, betekent dit dat bij liquidatie door de zelfstandige lichamen meerdere keren de franchise in aanmerking kan worden genomen (per afzonderlijke belastingplichtige). In dit verband kan het wel relevant zijn om nog op te merken dat een liquidatieverlies enkel in aanmerking kan worden genomen indien het betreffende verlies op geen andere wijze voor verrekening in aanmerking komt, bijvoorbeeld bij een verbonden lichaam binnen een groepsregime.

De NOB merkt op dat zij de franchise van € 5 miljoen te laag is en vraagt het kabinet om deze te verhogen. Hierbij geven zij met name in overweging dat, ondanks de franchise, het mkb naar verwachting zal worden getroffen door de nieuwe voorwaarde en met name de voorwaarden kwantitatieve voorwaarde. De voorgestelde kwantitatieve- en territoriale voorwaarde zijn enkel van toepassing voor zover het liquidatie- of stakingsverlies meer bedraagt dan de franchise van € 5 miljoen. Ten opzichte van de eerste versie van het (concept)initiatiefwetsvoorstel dat in het voorjaar van 2019 is geconsulteerd, is deze franchise in een latere versie daarvan verhoogd van € 1 miljoen naar € 5 miljoen Het kabinet vindt deze franchise passen bij de doelstelling van het wetsvoorstel; namelijk het inperken van het bovenmatig gebruik van de liquidatie- en stakingsverliesregeling. Ten aanzien van de gevolgen van het wetsvoorstel voor het mkb kan worden opgemerkt dat uit doorrekeningen blijkt dat als gevolg van deze ruimhartige franchise, 83% van de gebudgetteerde opbrengst afkomstig is van het grootbedrijf. De regeling treft budgettair derhalve met name het grootbedrijf en het mkb wordt in belangrijke mate ontzien. Dit wordt bevestigd doordat uit de raming blijkt dat slechts 20 bedrijven die behoren tot het mkb naar verwachting jaarlijks worden geraakt door de voorgestelde kwantitatieve en territoriale voorwaarde. Ten aanzien van de toepassing van de kwantitatieve voorwaarden in relatie met de franchise voor het mkb kan voorts worden opgemerkt dat de franchise geldt per belastingplichtige en per ontbonden lichaam. Dit betekent dat bij meerdere investeerders een totaal verlies op een investeringsproject van meer dan € 5 miljoen in voorkomende gevallen geheel in aftrek kan komen. Dit kan worden geïllustreerd aan de hand van het volgende voorbeeld.

Voorbeeld 7

Vier Nederlandse aandeelhouders houden elk 25% van de statutaire stemrechten en de aandelen in een vennootschap die gevestigd is in de EU. Het investeringsproject is verlieslatend en uiteindelijk wordt de vennootschap geliquideerd. Het totale verlies van de vennootschap bedraagt € 16 miljoen. Vanwege het minderheidsbelang van de aandeelhouders voldoen zij niet aan de kwantitatieve voorwaarde. Echter, omdat de franchise per aandeelhouder wordt toegepast, kunnen alle aandeelhouders het liquidatieverlies dat zij op hun 25% belang in de vennootschap realiseren (in dit versimpelde voorbeeld: ieder € 4 miljoen) volledig in aanmerking nemen.

De leden van de fractie van het CDA vragen hoelang een vereffening in de praktijk doorgaans duurt en om welke reden een liquidatie langer dan drie kalenderjaren zou kunnen duren. De duur van een vereffening in de praktijk loopt uiteen en zal verschillen naar gelang de omvang, complexiteit en bijvoorbeeld het buitenlandse rechtssysteem. In de temporele voorwaarde is gekozen voor een termijn van drie kalenderjaren. Het kabinet is van mening dat dit in de praktijk voldoende tijd is om tot een afronding te komen. Voort wordt hierbij aangesloten bij de termijn die is opgenomen in het (concept)initiatiefwetsvoorstel van het lid Snels (GroenLinks) c.s. In bijzondere gevallen, zoals bijvoorbeeld wanneer juridische procedures ten grondslag liggen aan de vertraging van de voltooiing van de vereffening van het vermogen van het ontbonden lichaam, heeft belastingplichtige de mogelijkheid om tegenbewijs te leveren op basis waarvan een liquidatieverlies toch in aftrek kan worden gebracht ondanks het verlopen van de driejaarstermijn.

De leden van de fractie van het CDA vragen of aan de temporele voorwaarde is voldaan indien op 1 januari 2022 het besluit wordt genomen tot ontbinding en uiterlijk op 31 december 2025 de vereffening van het vermogen van het ontbonden lichaam is voltooid. Dit kan worden bevestigd. Aan de temporele voorwaarde wordt voldaan indien de vereffening van het vermogen van het ontbonden lichaam is voltooid binnen drie volledige kalenderjaren, gerekend vanaf 1 januari van het jaar volgend op het jaar waarin de gehele of nagenoeg gehele staking heeft plaatsgevonden, dan wel, indien dat eerder is, het besluit daartoe is genomen. In de beschreven situatie is hieraan voldaan, aangenomen dat geen sprake is van een eerdere (nagenoeg) gehele staking.

De leden van de fractie van het CDA vragen wanneer sprake is van een (nagenoeg) gehele staking. Deze leden vragen in dit verband ook hoe moet worden omgegaan met het aanhouden van beleggingen of houdsteractiviteiten. De NOB vraagt in dit verband ook wat moet worden verstaan onder «het besluit tot staking». Van gehele staking is sprake als de activiteiten van de onderneming zijn beëindigd. Om te voorkomen dat de belangrijkste activiteiten worden gestaakt en slechts een gering gedeelte van de onderneming wordt voortgezet om zo het aanvangstijdstip van de temporele voorwaarde uit te stellen, is ervoor gekozen om tevens aan te sluiten bij een nagenoeg gehele staking van de onderneming. Het begrip onderneming dient voor de toepassing van deze bepaling ruim te worden opgevat, ook houdsteractiviteiten en het aanhouden van beleggingen worden als onderneming in de zin van deze bepaling aangemerkt. Hierdoor zal de temporele voorwaarde ook van toepassing zijn indien dergelijke activiteiten (nagenoeg geheel) worden gestaakt. Hoewel concrete getallen een rol spelen bij de toets of sprake is van een nagenoeg gehele staking van de onderneming, gaat het uiteindelijk om alle feiten en omstandigheden van het concrete geval aan de hand waarvan een beoordeling dient te worden gemaakt. Hierbij kan onder andere worden gekeken naar de personeelsbezetting en arbeidsintensiteit, de omzet en de bezittingen, waarbij de kenmerken van de specifieke bedrijfstak tevens een rol spelen. In voorbeeld 17 van de artikelsgewijze toelichting wordt een voorbeeld geschetst van een geval waarbij sprake is van nagenoeg gehele staking. Het is niet beoogd om de termijn te laten aanvangen indien omstandigheden tot gevolg hebben dat de omzet drastisch terugloopt (bijvoorbeeld als gevolg van de coronacrisis), terwijl er op dat moment geen plannen bestaan om de onderneming te liquideren. In dat geval kan immers niet worden gesteld dat sprake is van een nagenoeg gehele staking die zijn oorsprong vindt in het doel om te ontkomen aan de temporele voorwaarde. Aan het besluit tot staking wordt in het kader van de temporele voorwaarde een brede werking toegekend. Dit betekent dat niet enkel een formeel besluit van de onderneming kwalificeert, maar ook andere formele of informele aanknopingspunten waaruit blijkt dat de onderneming zal worden gestaakt in dit verband kwalificeren. Uiteindelijk gaat het hierbij om de vraag of besloten is dat de onderneming zal worden gestaakt. Hoewel niet doorslaggevend, zal dit in de meeste gevallen ook tot gevolg hebben dat handelingen worden verricht waaruit het voornemen tot deze staking blijkt.

De NOB vraagt hoe de opmerking in de toelichting dat het verrichten van houdsteractiviteiten voor de toepassing van de temporele voorwaarde als onderneming worden aangemerkt zicht verhoudt met de passage aan het slot van onderdeel 5.11.2.2. van het Besluit van 9 maart 20206 inzake houdsteractiviteiten. In de toelichting is expliciet opgemerkt dat deze uitbreiding van het begrip onderneming met betrekking tot houdsteractiviteiten geldt voor toepassing van de temporele voorwaarde. Op dit punt verschilt de uitwerking van de uitleg die in het besluit wordt gegeven voor toepassing het – na de voorgestelde vernummering – veertiende lid, onderdeel b, van artikel 13d Wet Vpb 1969 (voortzettingseis). Voor de temporele voorwaarde ligt hieraan ten grondslag dat wordt voorkomen dat alsnog redelijk eenvoudig uitstel kan plaatsvinden van het in aanmerking nemen van een liquidatieverlies.

De leden van de fractie van het CDA vragen naar de toepassing van de temporele voorwaarde en de tegenbewijsregeling als activiteiten geleidelijk worden gestaakt. Zij geven hierbij een voorbeeld waarbij in 2021 besloten wordt om de activiteiten van de deelneming geleidelijk af te bouwen waarbij de vereffening van het vermogen van het ontbonden lichaam in 2024 nog niet is voltooid. Of voor toepassing van de temporele voorwaarde sprake is van een gehele of nagenoeg gehele staking, dan wel een besluit daartoe, hangt af van de concrete omstandigheden van het geval. Dit geldt ook voor toepassing van de tegenbewijsregeling. In algemene zin kan worden opgemerkt dat in het voorbeeld dat de leden schetsen in 2021 een besluit is genomen om de onderneming te staken omdat op dat moment besloten wordt de activiteiten geleidelijk af te bouwen. In dat geval zal de belastingplichtige aannemelijk moeten maken dat overschrijding van de driejaarstermijn niet is gericht op het ontgaan of uitstellen van de heffing van vennootschapsbelasting. Dit vergt een beoordeling van de overwegingen die ten grondslag hebben gelegen aan de keuze van de belastingplichtige om de deelneming niet direct te ontbinden maar dit traject over enkele jaren uit te smeren.

De leden van de fractie van het CDA stellen enkele vragen over de keuze voor en de invulling van de verzwaarde bewijslast van de tegenbewijsregeling bij de temporele voorwaarde. Zij vragen wat wordt verstaan onder «doen blijken» en welke bewijsstukken hiervoor moeten worden aangeleverd. Tevens vragen deze leden naar de toepassing van de tegenbewijsregeling in de temporele voorwaarde en de bewijsvoering daarvan. Zij vragen een beroep op de tegenbewijsregeling enkel slaagt indien de vertraging is veroorzaakt door situaties die zich buiten de beschikkingsmacht van de belastingplichtige bevinden. De leden van de fractie van D66 vragen om welke redenen een liquidatie langer zou duren dan drie kalenderjaren. Op grond van de voorgestelde temporele voorwaarde van het veertiende lid, onderdeel c, van artikel 13d Wet Vpb 1969 wordt een liquidatieverlies slechts in aanmerking genomen indien de vereffening van het vermogen van het ontbonden lichaam is voltooid in uiterlijk het derde kalenderjaar na het kalenderjaar waarin de onderneming van het ontbonden lichaam geheel of nagenoeg geheel is gestaakt, dan wel het besluit daartoe is genomen. Hierop is een versoepeling van toepassing op grond waarvan de belastingplichtige kan doen blijken dat het op een later moment voltooien van de vereffening niet is gericht op het ontgaan of uitstellen van vennootschapsbelasting. Voor toepassing van deze tegenbewijsregeling geldt een verzwaarde bewijslast. De belastingplichtige moet het gestelde doen blijken. Onder «doen blijken» wordt verstaan «overtuigend aantonen». Dit is een zwaardere bewijslast dan de reguliere bewijslast van «aannemelijk maken». Deze verzwaarde bewijslast stemt overeen met de verzwaarde bewijslast die reeds geldt voor toepassing van de andere onderdelen van het huidige elfde lid (na voorgestelde vernummering het veertiende lid) van artikel 13d Wet Vpb 1969. In lijn hiermee vindt het kabinet ook ten aanzien van het tegenbewijs voor de temporele voorwaarde deze verzwaarde bewijslast passend. Hierbij spelen overwegingen omtrent de uitvoerbaarheid van de bepaling en met name de toetsingsmogelijkheden voor de inspecteur een voorname rol. De Belastingdienst beschikt namelijk doorgaans niet over de relevante gegevens om toezicht te houden op de toepassing van de tegenbewijsregeling. In nagenoeg alle gevallen zal de Belastingdienst afhankelijk zijn van relevante gegevens waarover (alleen) de belastingplichtige beschikt of kan beschikken. Het betreft hier gegevens die in veel gevallen ook zien op (juridische) feiten en omstandigheden in het buitenland. Voorts gaat het om een uitzondering op de hoofdregel die tot gevolg heeft dat het liquidatie- of stakingsverlies toch in aanmerking kan worden genomen. Vanuit dit oogpunt acht het kabinet van belang dat, mede omdat het in potentie gaat om aanzienlijke verliezen die alsnog in mindering komen op de Nederlandse belastinggrondslag, er geen twijfel mag bestaan over de toepasselijkheid van deze uitzondering. Het kabinet vindt het dus belangrijk dat een beroep hierop overtuigend wordt aangetoond en de inspecteur voldoende in staat is om dit te toetsen. Bij de tegenbewijsregeling gaat het niet enkel om motieven die hun oorsprong vinden in het handelen van anderen dan de belastingplichtigen, zolang het ontgaan of uitstellen van de heffing van vennootschapsbelasting maar geen rol speelt. Wat in een concrete situatie dient te worden verstaan onder doen blijken en welke bewijsstukken daarvoor voldoende zwaarwegend zijn, is afhankelijk van de concrete omstandigheden van het geval. Er kan bijvoorbeeld worden gedacht aan juridische afschriften waaruit blijkt dat tijdige ontbinding niet plaats kan vinden (doordat bijvoorbeeld buitenlandse instanties die de ontbinding moeten goedkeuren niet bereikbaar zijn of niet of zeer laat reageren) of stukken waaruit blijkt dat conflictsituaties met een andere aandeelhouder tot vertraging leiden.

De NOB vraagt om een nadere toelichting bij de tegenbewijsregeling in de temporele voorwaarde. Indien de belastingplichtige doet blijken dat de vertraagde voltooiing van de vereffening van het ontbonden lichaam niet is gericht op het ontgaan of uitstellen van de heffing van vennootschapsbelasting, dan kan het liquidatieverlies toch in aftrek worden gebracht ondanks dat de termijn van drie jaar is overschreden. De vertraging mag derhalve niet zijn ingegeven vanuit fiscale planningsmotieven op dit punt bij de belastingplichtige. Hierbij wordt gedacht aan het uitstellen van het liquidatieverlies om op een later moment tot een ongelimiteerde aftrek van de winst te komen. Als voorbeelden waarbij geen sprake is van de genoemde planningsmotieven zijn juridische beletsels of externe omstandigheden die buiten de beschikkingsmacht van de belastingplichtige liggen genoemd. Evenals bij zakelijke overwegingen gaat het daarbij dus om de aanwezigheid van motieven die hun oorsprong vinden buiten het fiscale.

De NOB stelt enkele vragen met betrekking tot de werking van de temporele doorkijkbepaling die is opgenomen in het voorgestelde vijftiende lid van artikel 13d Wet Vpb 1969. De voorgestelde temporele doorkijkbepaling vindt toepassing indien het liquidatieverlies van een tussenhoudster geheel of gedeeltelijk toerekenbaar is aan een liquidatieverlies op een eerder ontbonden deelneming of gestaakte vaste inrichting. Hiermee is de temporele doorkijkbepaling pas relevant indien het liquidatieverlies in beginsel in aanmerking kan worden genomen op grond van de temporele voorwaarde van het voorgestelde veertiende lid, onderdeel c, van genoemd artikel 13d Wet Vpb 1969 op niveau van de tussenhoudster zelf. Dit betekent dat de temporele doorkijkbepaling kan resulteren in een verdergaande beperking (en niet in een verruiming van een liquidatieverlies dat op grond van het de temporele voorwaarde zou zijn beperkt). De beoordeling of ten aanzien van een kleindochter aan de tegenbewijsregeling in de temporele doorkijkbepaling is voldaan hangt af van de feiten en omstandigheden van het concrete geval. Hierbij kunnen diverse motieven op het niveau van de tussenhoudster een rol spelen, waarbij de belastingplichtige moet doen blijken dat de vertraging in de ontbinding van de tussenhoudster (bezien in verband met de datum waarop de onderneming van de kleindochter is gestaakt) niet is gericht op het ontgaan of uitstellen van de heffing van vennootschapsbelasting (door middel van het liquidatie- of stakingsverlies van de kleindochter).

De NOB vraagt naar de uitwerking van de temporele doorkijkbepaling indien een tussenhoudster een deelneming houdt in een kleindochter waarvan de onderneming reeds is gestaakt, maar de vereffening nog niet is voltooid. Indien de vereffening van de kleindochter nog niet is voltooid, dan vindt ten aanzien van deze kleindochter de temporele doorkijkbepaling op het niveau van het ontbonden lichaam geen toepassing. In dit geval zal bij liquidatie van de tussenhoudster de tussenhoudsterbepaling van het huidige vierde lid (na de voorgestelde vernummering het zevende lid) van artikel 13d Wet Vpb 1969 toepassing vinden. Bij latere liquidatie van de kleindochter door belastingplichtige zullen de hoofdregels van artikel 13d Wet Vpb, inclusief de voorgestelde temporele beperking van het veertiende lid, onderdeel c, van genoemd artikel 13d toepassing vinden.

De NOB vraagt of voor toepassing van het huidige vijfde lid (na de voorgestelde vernummering het achtste lid) van artikel 13d Wet Vpb 1969 tevens aan de temporele voorwaarde moet zijn voldaan. Het is niet beoogd dat bij toepassing van het huidige vijfde lid (na de voorgestelde vernummering het achtste lid) van artikel 13d Wet Vpb 1969 tevens aan de temporele voorwaarde uit het voorgestelde veertiende lid, onderdeel c, dient te worden voldaan. Voor de situatie die is beschreven in het achtste lid (nieuw) geldt de temporele voorwaarde uit de doorkijkbepaling van het voorgestelde vijftiende lid en niet die van het bedoelde veertiende lid, onderdeel c. Oftewel, om ingevolge het achtste lid (nieuw) het liquidatieverlies toerekenbaar aan de in dat lid bedoelde kleindochter in aanmerking te kunnen nemen wordt, kort gezegd, niet getoetst of de vereffening van het vermogen van die kleindochter uiterlijk is voltooid in het derde kalenderjaar na het kalenderjaar waarin de onderneming van die kleindochter is gestaakt, maar of de vereffening van het vermogen van de tussenhoudster binnen die termijn is voltooid. Dit zal bij nota van wijziging in de wettekst worden verduidelijkt.

De leden van de fracties van de VVD en het CDA vragen naar de terugwerkende kracht van het wetsvoorstel als gevolg van het ontbreken van overgangsrecht in de toepassing van de kwantitatieve en territoriale voorwaarde. De leden van de fractie van de VVD vragen of het bedrijfsleven genoeg tijd heeft om zich aan de nieuwe voorwaarde aan te passen en of hierover overleg is geweest. In dit verband merken zij op dat zich situaties kunnen voordoen waarbij externe omstandigheden tot gevolg kunnen hebben dat een liquidatie niet tijdig kan worden afgerond. Ook de leden van de fractie van het CDA wijzen hierop en vragen naar de mogelijke rechtsonzekerheid die dit oplevert. Zijvragen tevens wat de rechtvaardiging hiervan is aangezien het voorstel een temporele voorwaarde bevat die een driejaarstermijn kent. Deze leden vragen ook naar de betekenis van het ontbreken van dit overgangsrecht voor de voorspelbaarheid en rechtszekerheid voor het bedrijfsleven. Het wetsvoorstel bevat geen overgangsrecht ten aanzien van de kwantitatieve en territoriale voorwaarde waardoor grote verliezen (boven de franchise van € 5 miljoen) direct na inwerkingtreding van het wetsvoorstel in aftrek kunnen zijn beperkt. De doelstellingen die het kabinet nastreeft met de introductie van deze nieuwe voorwaarden verhouden zich niet met de opname van ruimhartig overgangsrecht op basis waarvan eerbiedigende werking wordt toebedeeld aan bestaande situaties. Dit is in lijn met de vormgeving van het (concept)initiatiefwetsvoorstel van het lid Snels (GroenLinks) c.s. die in het voorjaar van 2019 ter consultatie aan de praktijk is voorgelegd. Bovendien is op Prinsjesdag 2019 aangekondigd dat deze beperkingen vanaf 2021 in wetgeving zou worden omgezet. Het kabinet onderkent dat dit tot gevolg heeft dat ten aanzien van liquidatieprocedures die worden afgerond na inwerkingtreding van het wetsvoorstel het liquidatieverlies voor zover dat meer bedraagt dan de franchise van € 5 miljoen in aftrek kan zijn beperkt. Dit vormt echter geen aanleiding voor het kabinet om het wetsvoorstel op dit punt te versoepelen. Hieraan ligt mede de overweging ten grondslag dat het wetsvoorstel – zoals hiervoor is opgemerkt – reeds in een vroeg stadium is aangekondigd. Voor de volledigheid kan worden opgemerkt dat ervoor is gekozen om wel overgangsrecht op te nemen voor toepassing van de doorkijkbepaling in de kwantitatieve en territoriale voorwaarde en de temporele voorwaarde.

De NOB vraagt te bevestigen dat een doorgeschoven liquidatieverlies (op grond van artikel 13e Wet Vpb 1969) op een deelneming die is ontbonden voordat het wetsvoorstel in werking treedt, niet wordt beperkt door de voorgestelde beperkingen in artikel 13d Wet Vpb 1969. Dit kan worden bevestigd. Een liquidatieverlies dat is doorgeschoven voor de inwerkingtreding van de voorgestelde wijziging is reeds berekend op grond van artikel 13d Wet Vpb 1969 zoals opgenomen in de wet op het moment van ontbinding van de betreffende deelneming.

De leden van de fractie van de VVD vragen of de budgettaire effecten van de drie voorwaarden gescheiden weergegeven kunnen worden. In onderstaande tabel wordt de verdeling over de drie voorwaarden weergegeven.

|

Structurele budgettaire effecten maatregel per 2027 «+» = saldoverbeterend/lastenverzwarend |

Kwantitatieve voorwaarde |

Territoriale voorwaarde |

Temporele voorwaarde |

Totaal |

|---|---|---|---|---|

|

(Bedragen in mln. €, prijzen 2020) |

||||

|

Liquidatie- en stakingsverliesregeling |

14 |

182 |

46 |

242 |

De leden van de fractie van GroenLinks constateren dat de geraamde structurele opbrengst van € 242 miljoen nog is gebaseerd op het ingetrokken voorstel om het tarief van de vennootschapsbelasting te verlagen naar 21,7%. Zij vragen hoeveel de budgettaire opbrengst toeneemt wanneer wordt gerekend met het tarief van 25%. Door de verhoging van het vennootschapsbelastingtarief naar 25% stijgt de budgettaire opbrengst met € 37 miljoen. In de budgettaire opbrengst van de tariefsverhoging van 21,7% naar 25% zoals voorgesteld in het Belastingplan 2021 is rekening gehouden met de aanpassing van de liquidatie- en stakingsverliesregeling. De additionele budgettaire opbrengst is derhalve via deze maatregel ingeboekt.

De leden van de fractie van het CDA vragen of de regering toe kan lichten welk percentage van de belastingplichtigen door de territoriale en kwantitatieve voorwaarde zal worden geraakt en om hoeveel bedrijven dit gaat. Ook vragen deze leden hoe deze cijfers zich in de komende jaren zullen ontwikkelen. Er zijn in totaal ongeveer 750.000 belastingplichtigen in de vennootschapsbelasting. Hiervan worden er naar verwachting jaarlijks ongeveer 40 worden geraakt door deze voorwaarden. Dat komt overeen met 0,005%. Voor liquidatie- en stakingsverliezenverliezen uit voorafgaande jaren die per 2021 in aftrek zullen zijn beperkt wordt in 2020 een anticipatie-effect verwacht. Deze zullen meelopen in de gewone verliesverrekening. Daarom is er een lineair ingroeipad van zes jaar tot het structurele budgettaire effect wordt bereikt. De verwachting is dus dat het aantal geraakte verliezen in 2020 hoger is, waarna in 2021 minder verliezen worden geraakt door het voorstel. Vervolgens zal het aantal weer stijgen tot een structureel niveau wordt bereikt in 2027. Verwachtingen op basis van de coronapandemie en de resulterende uitzonderlijke economische situatie over het aantal ondernemingen dat gebruik gaat maken van deze regeling zijn niet voor handen, waardoor bovengenoemde verwachting gepaard gaat met onzekerheid. Het kabinet zal de ontwikkeling van het budgettaire belang van de liquidatie- en stakingsverliesregeling jaarlijks monitoren in de Miljoenennota.

De leden van de fractie van GroenLinks vragen of het kabinet de gevolgen van de franchise kan kwantificeren. Ook vragen zij hoeveel belastingplichtigen zouden worden geraakt als de franchise wordt weggelaten en wat in dat geval de budgettaire opbrengst van het wetsvoorstel is. De leden van de fractie van de VVD vragen naar de budgettaire effecten indien de franchise (die in het huidige voorstel € 5 miljoen bedraagt) € 1 miljoen hoger of lager gesteld wordt. In het geval de franchise wordt weggelaten worden naar verwachting ongeveer 1.800 belastingplichten in de vennootschapsbelasting geraakt door het voorstel. De structurele budgettaire opbrengst van het wetsvoorstel bedraagt dan € 295 miljoen. In het geval dat de franchise op € 4 miljoen wordt gesteld bedraagt de structurele budgettaire opbrengst € 247 miljoen. In het geval dat de franchise op € 6 miljoen wordt gesteld bedraagt de structurele budgettaire opbrengst € 238 miljoen. Bij deze berekeningen is uitgegaan van het in de raming gebruikte tarief in de vennootschapsbelasting van 21,7%. De extra opbrengst ten aanzien van het onderhavige wetsvoorstel als gevolg van de tariefsverhoging van 21,7% naar 25% zijn hierin niet meegenomen.

De leden van de fractie van D66 vragen hoeveel ondernemingen het afgelopen jaar een liquidatie- of stakingsverlies hebben geclaimd van meer dan € 5 miljoen euro. De leden van de fractie van het CDA vragen in hoeveel gevallen bij verliezen die afkomstig zijn uit derde landen de franchise van € 5 miljoen wordt overschreden. Naar verwachting claimen jaarlijks ongeveer 90 belastingplichtigen een liquidatie- of stakingsverlies van meer dan € 5 miljoen. Daarnaast zijn er naar verwachting iets minder dan 40 gevallen waarbij een verlies van meer dan € 5 miljoen afkomstig is uit een derde land.

De leden van de fractie van het CDA vragen welk deel van de niet in aftrek toegestane liquidatie- en stakingsverliezen afkomstig zijn uit i. Nederland, ii. andere lidstaten van de EU, landen die onderdeel uitmaken van de EER of staten waarmee de EU een specifieke associatieovereenkomst heeft of iii. derde landen. Toegepast op de gegevens uit de aangifte vennootschapsbelasting over het jaar 2017, kan worden opgemaakt dat indien de nieuwe voorwaarden in dat jaar hadden gegolden, 5% van de niet in aftrek toegestane verliezen afkomstig zijn uit Nederland (i), 3% uit categorie ii en 92% uit andere derde landen (iii).

De leden van de fractie van GroenLinks vragen wat het effect is van de tegenbewijsregeling in de temporele voorwaarde op de budgettaire raming. Ook vragen deze leden hoe vaak de regering verwacht dat bedrijven hier gebruik van gaan maken. Zij vragen hoeveel extra belastingopbrengst het zou opleveren als deze tegenbewijsregeling geschrapt zou worden. In de raming is aangenomen dat 20% van de verliezen onder de kwalitatieve en territoriale voorwaarde verdampen als gevolg van de toepassing van de temporele voorwaarde. Hierbij is geen aparte afslag gemaakt voor de tegenbewijsregeling. Het kabinet verwacht dat het aantal belastingplichtigen dat gebruik zal maken van de tegenbewijsregeling klein zal zijn, maar een precieze kwantificering van de budgettaire opbrengst is nu niet voor handen.

De leden van de fractie van de VVD vragen of er een «corona-effect» is op de raming en of dat gekwantificeerd kan worden. De raming voor de aanpassing van de liquidatie- en stakingsverliesregeling kent in verband met anticipatie-effecten een lineair ingroeipad. Door de coronacrisis zal er in de eerste jaren minder winst gemaakt worden waar de liquidatieverliezen tegen verrekend kunnen worden. In de jaren 2021, 2022 en 2023 zijn de opbrengsten gehalveerd om hiervoor te corrigeren, waarna er vanaf 2024 een nieuw lineair ingroeipad wordt ingezet tot structureel niveau in 2027. In totaal bedragen deze aanpassingen € 180 miljoen verspreid over de jaren 2021 tot en met 2026.

De leden van de fractie van het CDA vragen of de ramingen regelmatig kunnen worden geactualiseerd om de gevolgen van de coronacrisis in de budgettaire verwachtingen mee te kunnen nemen. Bij elk wetsvoorstel wordt eenmalig een raming gemaakt, welke wordt gecertificeerd door het CPB. De informatiewaarde van een geactualiseerde raming zal immers zeer beperkt zijn omdat een nieuwe raming vooral gebaseerd zal zijn op dezelfde brondata van voor de wetswijzing in combinatie met nieuwe aannamen. Het kabinet zal de ontwikkeling van het budgettaire belang van de liquidatie- en stakingsverliesregeling wel jaarlijks monitoren in de Miljoenennota.

De leden van de fractie van het CDA vragen of de regering de budgettaire gevolgen van het wetsvoorstel met inachtneming van de invoering van de maatregelen uit Ter Haar kan actualiseren. Bij de ramingen van de verhoging van het algemene tarief in de vennootschapsbelasting alsmede de aanpassing van de verliesverrekening is aangenomen dat het wetsvoorstel van de liquidatie- en stakingsverliesregeling ingevoerd is. Hierdoor is het budgettaire effect van het hogere tarief in de vennootschapsbelasting op de aanpassing van het onderhavige wetsvoorstel in de raming van de verhoging van het vennootschapstarief meegenomen. De ingeboekte budgettaire opbrengst bij de tariefstijging van 21,7% naar 25% is in totaal € 37 miljoen hoger dan wanneer de liquidatieverliesregeling niet aangepast zou zijn. Ook bij de raming van de aanpassing van de verliesverrekening7 is uitgegaan van de aanname dat het wetsvoorstel van de liquidatie- en stakingsverliesregeling ingevoerd is. In de raming van het wetsvoorstel van de liquidatie- en stakingsverliesregeling is echter aangenomen dat een deel van de grondslagverbreding als gevolg van de aanpassingen niet geeffectueerd kan worden omdat de liquidatie- en stakingsverliezen (en daarna de verrekenbare verliezen) dusdanig groot zijn dat deze later niet verrekend kunnen worden met winsten (bijvoorbeeld als gevolg van de liquidatie van de belastingplichtige). Ook met de nieuwe maatregel inzake verliesverrekening zal een deel van de verliezen niet met winsten verrekend kunnen worden (omdat de verliezen groter zijn dan de helft van de winsten of de verrekenbare verliezen vanwege een gebrek aan winst niet meer kunnen worden verrekend). Aangenomen is dat de mate waarin dit effect optreedt even groot is, waardoor het budgettaire effect gelijk blijft.

De leden van de fractie van D66 vragen wat de voordelen zouden zijn als de liquidatie- en stakingsverliesregeling zouden worden geharmoniseerd op niveau van de Europese Unie en of veel ontwijkingsmogelijkheden zouden kunnen worden aangepakt indien de objectvrijstelling zou worden geharmoniseerd. De liquidatie- en stakingsverliesregeling maken net als de objectvrijstelling onderdeel uit van het bredere Nederlandse vennootschapsbelastingstelsel en zijn in hun werking afgestemd op bijvoorbeeld het toepassingsbereik van de deelnemingsvrijstelling maar ook de doorwerking naar de fiscale eenheid. Lidstaten zijn gehouden om hierin enkele basisprincipes aan te houden die bijvoorbeeld volgen uit de Moeder-dochterrichtlijn of uit rechtspraak van het HvJ EU. Bij de omgang met liquidatie- en stakingsverliesregeling heeft de rechtspraak van het HvJ EU in belangrijke mate al gezorgd voor enkele basisregels in de omgang met finale verliezen in andere landen. Als het gaat om het voorkomen van belastingontwijking, ook door middel van ongewenst gebruik van de vaste inrichting, heeft diverse Europese wetgeving zijn weerslag gekregen in de vennootschapsbelasting, waaronder de objectvrijstelling. In het kader van een meer brede harmonisatie van de grondslag van de vennootschapsbelasting zal ook de omgang met verliezen uit het buitenland een belangrijke rol spelen. Het kabinet is er echter geen voorstander van om dit als afzonderlijk onderdeel binnen de Europese Unie te harmoniseren.

De leden van de fractie van GroenLinks vragen in hoeverre de doorkijkbepaling van het voorgestelde derde lid van artikel 13d Wet Vpb 1969 uitvoerbaar is voor de Belastingdienst. Dit wetsvoorstel, inclusief de genoemde doorkijkbepaling, is door de Belastingdienst beoordeeld met een uitvoeringstoets. De Belastingdienst acht dit wetsvoorstel uitvoerbaar. Bij toepassing van de doorkijkbepaling zal de belastingplichtige die de positie inneemt dat het liquidatieverlies aftrekbaar is, zijn positie dienen te onderbouwen.

De leden van de fractie van het CDA vragen of de uitvoeringskosten niet te positief zijn geraamd. De Belastingdienst heeft momenteel al een taak aan de huidige liquidatie- en stakingsverliesregeling die voldoende uitdagend is in de praktijk. De aanvullende uitvoeringskosten als gevolg van dit wetsvoorstel zijn daarbij beperkt gegeven de bestaande ervaring van inspecteurs met de regelingen. De wijzigingen leveren naar verwachting een versnelling op in het aantal liquidaties dat wordt afgewikkeld met toepassing van de huidige regeling. Derhalve vraagt de aanpassing op korte termijn meer toezicht.

De leden van de fractie van de VVD vragen naar een afzonderlijk overzicht van de gevolgen van het wetsvoorstel beperking liquidatie- en stakingsverliesregeling voor de verschillende uitvoeringsorganisaties, zoals bijvoorbeeld de Belastingdienst. De leden van de fractie van de VVD vragen tevens of de uitvoeringsorganisaties hebben meegekeken bij de totstandkoming van de regeling. Voor dit wetsvoorstel is alleen de Belastingdienst relevant. Voor de Belastingdienst zijn de uitvoeringsgevolgen van dit wetsvoorstel te vinden in uitvoeringstoets die als bijlage is meegestuurd met de memorie van toelichting8. De Belastingdienst is nauw betrokken geweest bij de totstandkoming van dit wetsvoorstel.

De leden van de fractie van de VVD vragen of het wetsvoorstel nog apart wordt geëvalueerd na vijf jaar en zo niet, of een dergelijke bepaling kan worden opgenomen. Het kabinet zal jaarlijks de Tweede Kamer informeren over de ontwikkeling van de liquidatie- en de stakingsverliesregeling door opname hiervan in de bijlage «fiscale regelingen» van de Miljoenennota. Aan de hand hiervan kan tevens het effect van het wetsvoorstel worden bezien. Hierdoor acht het kabinet geen noodzaak tot de opname van een separate evaluatiebepaling.

De Staatssecretaris van Financiën, J.A. Vijlbrief