Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2020-2021 | 35396 nr. 13 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2020-2021 | 35396 nr. 13 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 11 december 2020

In de procedurevergadering van de Vaste Kamercommissie van Infrastructuur en Waterstaat (IenW) van 2 december heeft uw Kamer mij verzocht de financiële afwikkeling, inclusief de btw-afdracht, van het proces tot omvorming van ProRail tot zelfstandig bestuursorgaan (zbo) schriftelijk nader toe te lichten. De commissie verzoekt mij daarbij de fiscale ruling aan de Kamer te doen toekomen, of als dat (nog) niet mogelijk is tenminste de inhoud van de fiscale ruling op hoofdlijnen aan uw Kamer te doen toekomen. Tevens is mij verzocht in ieder geval de volgende vragen te beantwoorden: Wat zijn de normale gevallen, hoe worden die voor de btw behandeld? Wat zijn de complexe gevallen, hoe worden die voor de btw behandeld?

In deze brief verstrek ik uw Kamer de verzochte informatie. Ik doe dit stapsgewijs en per financieel onderdeel. Ik geef hierbij aan hoe ervoor is gezorgd dat de omvorming budgettair neutraal verloopt voor het Rijk en ProRail, hoe er geen extra kosten voor derden ontstaan en dat de omvorming geen gevaar vormt voor de investeringen aan het spoor.

Inleiding

De omvorming heeft voor de reiziger, de gebruikers van het spoor en derden geen gevolgen en pakt voor het Rijk budgettair neutraal uit. De inzet van het kabinet is altijd geweest dat de eventuele financiële effecten van deze omvorming niet op de reizigers, de verladers, de vervoerders (en de concessieverleners) en de investeringen op het spoor worden afgewenteld. Zoals ik uw Kamer heb gemeld in de nota naar aanleiding van het verslag bij dit wetsvoorstel is het kabinet erin geslaagd om de omvorming zo vorm te geven dat aan deze belangrijke randvoorwaarde wordt voldaan: de omvorming leidt niet tot een stijging van de prijs van het treinkaartje of een hogere gebruiksvergoeding voor vervoerders en verladers, en de omvorming gaat niet ten koste van de investeringen aan het spoor. Ik heb met de Minister van Financiën afspraken gemaakt over de compensaties en de budgettair neutrale inpassing daarvan in de Rijksbegroting.

De financiële gevolgen van de omvorming zijn berekend op basis van beoogde inwerkingtreding van de omvorming tot zbo per 1 juli 2021 en zijn als zodanig in de ontwerpbegroting 2021 opgenomen. In deze brief ga ik in op de fiscale effecten van de omvorming waarbij ik ook in zal gaan op de vaststellingsovereenkomst met de Belastingdienst. Als eerste licht ik de fiscale effecten van de omvorming toe. Hierbij maak ik onderscheid in de eenmalige en structurele fiscale effecten. In dat verband merk ik op dat de algemene fiscale wetgeving in de weg staat aan het openbaar maken door het Rijk van de fiscale ruling tussen de Belastingdienst en ProRail. Ik zal u daarom op de inhoud meenemen. Bij het voorbereiden van de omvorming zijn er enkele situaties geïdentificeerd waarbij er sprake is van meerdere opdrachtgevers. Hieraan werd gerefereerd bij de verwijzing naar enkele complexe situaties in de nota naar aanleiding van het verslag bij het wetsvoorstel. Deze situaties zijn inmiddels duidelijk. Ook deze situaties vallen onder de afspraken die ik met de Minister van Financiën heb gemaakt om te voorkomen dat er sprake is van kosten voor ProRail of voor derden. Tenslotte licht ik toe dat de omvorming geen effect op de subsidies door derden heeft.

Fiscale effecten

De fiscale effecten zijn verwerkt in de ontwerpbegroting 2021 van IenW die uw Kamer eind november 2020 heeft behandeld. In onderstaande tabel zijn de begrotingsmutaties gepresenteerd (in € mln.).

|

Omschrijving |

Artikel |

2021 |

2022 |

2023 |

2024 |

2025 |

struc. |

|---|---|---|---|---|---|---|---|

|

Eenmalig |

|||||||

|

w.v. vennootschaps-belasting |

IF 13.07 |

4.458 |

0 |

0 |

0 |

0 |

0 |

|

w.v. dividendbelasting |

IF 13.07 |

1.975 |

0 |

0 |

0 |

0 |

0 |

|

w.v. btw |

IF 13.07 |

714 |

0 |

0 |

0 |

0 |

0 |

|

Structureel |

|||||||

|

w.v. btw apparaat |

IF 13.02 |

– 31 |

– 67 |

– 67 |

– 67 |

– 67 |

– 67 |

|

w.v. btw derden |

IF 13.02 |

13 |

23 |

23 |

23 |

23 |

0 |

|

w.v. energiebelasting |

IF 13.02 |

2 |

3 |

3 |

3 |

3 |

3 |

|

w.v. vennootschaps-belasting |

IF 13.02 |

1 |

1 |

1 |

1 |

1 |

1 |

|

Totaal IF-uitgaven |

IF 13 |

7.132 |

– 40 |

– 40 |

– 40 |

– 40 |

– 63 |

|

Totaal FIN-inkomsten |

7.132 |

– 40 |

– 40 |

– 40 |

– 40 |

– 63 |

|

|

Totaal Rijksbegroting |

0 |

0 |

0 |

0 |

0 |

0 |

Toelichting eenmalige fiscale effecten

Vanwege de omvorming van BV naar zbo zullen Railinfratrust BV en ProRail BV (hierna: ProRail) ophouden te bestaan, als gevolg daarvan vindt voor een aantal belastingsoorten een fiscale eindafrekening plaats. Dit betreft de vennootschapsbelasting, de dividendbelasting en een btw-afrekening (herzienings-btw). De vennootschapsbelasting en de btw zijn verschuldigd door ProRail en de dividendbelasting door het Ministerie van IenW.

Uit eerdere berichten en vragen uit de media en uw Kamer leek de indruk te zijn dat de gereserveerde € 7 miljard op de ontwerpbegroting van 2021 ten koste zou gaan van de investeringsruimte van het spoor. Deze misvatting zet ik graag recht: ook zonder de omvorming zou er geen extra investeringsruimte ontstaan, niet incidenteel noch structureel. Dit komt doordat ik voor al deze effecten met de Minister van Financiën overeengekomen ben dat deze budgettair neutraal in de Rijksbegroting worden opgenomen. Dit betekent dat het saldo op de Rijksbegroting, ongeacht of de omvorming plaatsvindt, altijd nul is. Er wordt daarbij gebruik gemaakt van een zogeheten plafondcorrectie. Dit houdt in dat eerst de correctie wordt verwerkt in de begroting, en dat vervolgens de daadwerkelijke verrekening plaatsvindt. In de Rijksbegroting worden de inkomsten- en uitgavenramingen opgehoogd: eenmalig hogere belastinginkomsten en eenmalig hogere uitgaven op de begroting van het Ministerie van IenW. Deze bedragen zijn gelijk aan elkaar, waardoor deze correctie budgettair neutraal uitpakt voor de Rijksbegroting.

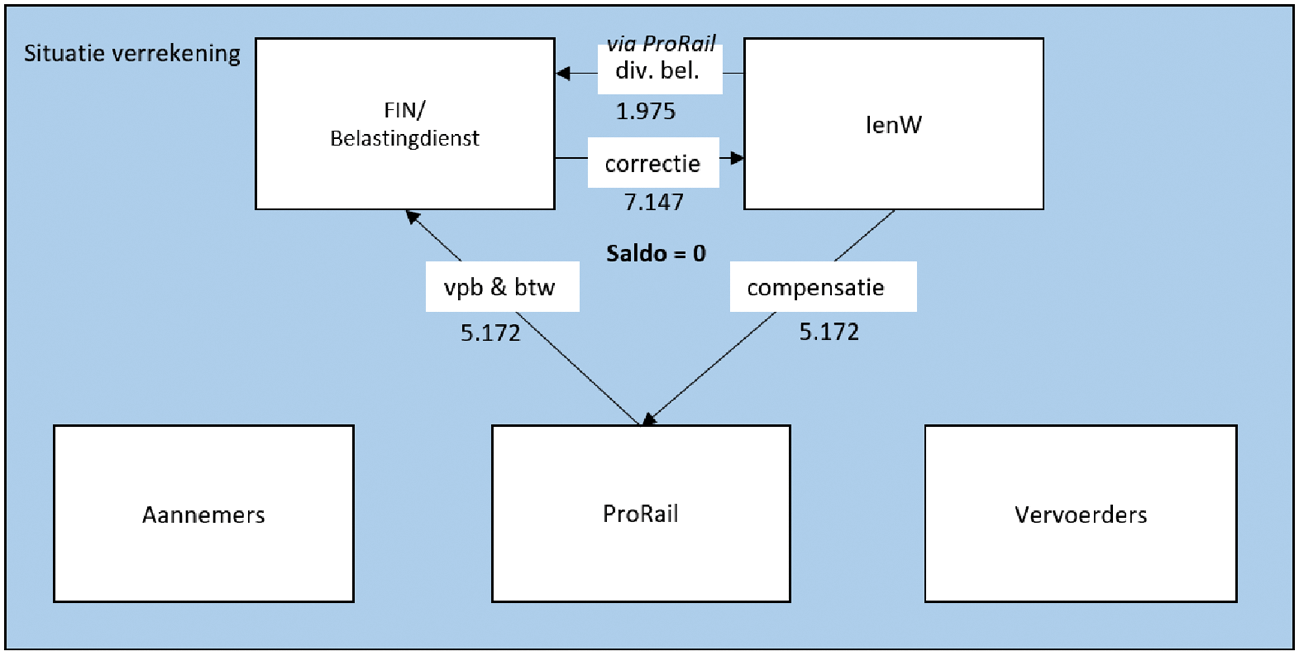

Vervolgens vindt de verrekening plaats. Het Ministerie van IenW zorgt ervoor dat ProRail na de omvorming over de middelen beschikt om aan de ontstane fiscale schulden te kunnen voldoen. Ten eerste voor de betalingen aan de Belastingdienst van de verschuldigde vennootschapsbelasting en de btw. En ten tweede voor de ingehouden en afgedragen dividendbelasting. Dit ziet er als volgt uit:1

De eenmalige fiscale effecten van de omvorming leveren zowel voor ProRail, de rest van de sector als het Rijk geen kosten op.

Om uw Kamer vroegtijdig inzicht te geven in de hoogte van deze effecten zijn de huidige schattingen opgenomen in de ontwerpbegroting van 2021. Op basis van bovenstaande afspraken worden de definitieve bedragen vastgesteld na inwerkingtreding van de omvorming als ProRail de slotbalans heeft opgemaakt en de waardering is afgerond. ProRail en de Belastingdienst zijn voor de vennootschapsbelasting en dividendbelasting reeds een waardering- en berekeningsmethodiek overeengekomen om de definitieve bedragen te kunnen vaststellen. Dit is vastgelegd in een vaststellingsovereenkomst tussen ProRail en de Belastingdienst. Het ligt in de aard van deze overeenkomst dat de definitieve bedragen pas op het moment van de slotbalans kunnen worden vastgesteld. De raming in de ontwerpbegroting 2021 geeft echter de gezamenlijke schatting van de Belastingdienst, IenW en ProRail weer. Nadat de omvorming in werking is getreden zal een definitieve berekening worden gemaakt en de aangiften worden ingediend, rekening houdend met de waarde van de vermogensbestanddelen op de inwerkingtredingsdatum. Op basis van de aangiften vennootschapsbelasting stelt de Belastingdienst de aanslag vennootschapsbelasting vast en zijn de definitieve bedragen bekend. Op basis van de aangiften btw en dividendbelasting worden de verschuldigde btw en dividendbelasting afgedragen.

Voor de incidentele btw is eveneens de inwerkingtredingsdatum van de omvorming bepalend. De verschillen tussen deze definitieve bedragen en de huidige ramingen in de ontwerpbegroting van 2021 worden vervolgens later in de begroting gecorrigeerd voor de uiteindelijk te betalen vennootschaps- en dividendbelasting en de btw. Ook deze correcties zijn budgettair neutraal voor de Rijksbegroting.

Toelichting structurele fiscale effecten

Als gevolg van de door de omvorming gewijzigde fiscale positie van ProRail, is er een aantal structurele belastingeffecten. Dit betreft de btw (btw-apparaat2 en btw-derden3), de energiebelasting en de vennootschapsbelasting.

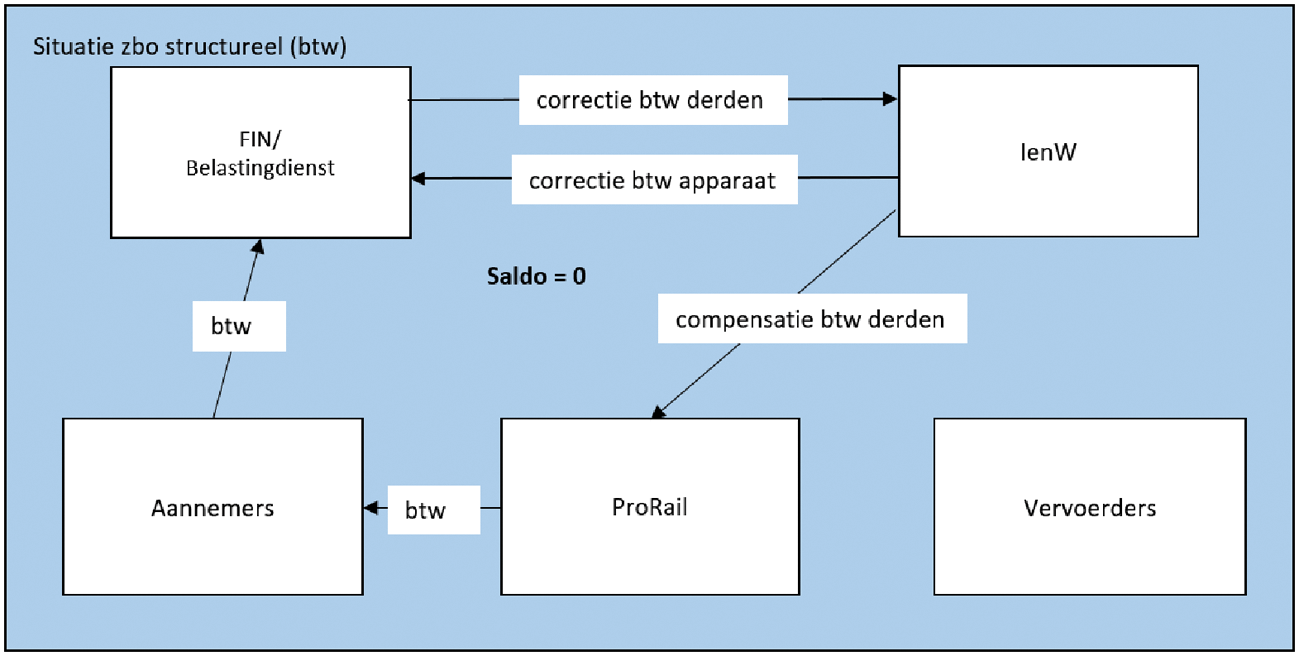

Voor al deze effecten zijn de Minister van Financiën en ik overeengekomen dat deze effecten op basis van ramingen eveneens budgettair neutraal in de Rijksbegroting worden opgenomen. Deze effecten zijn opgenomen in de ontwerpbegroting van 2021 om uw Kamer vroegtijdig inzicht te verschaffen over de omvang. Hiervoor wordt – net als bij de eenmalige fiscale effecten – gebruik gemaakt van de eerdergenoemde plafondcorrecties. Om een goede raming te maken, is – samen met betrokken partijen zoals ProRail en decentrale overheden – de hoogte van de bedragen vastgesteld. Vervolgens zijn deze bedragen opgenomen in de ontwerpbegroting van 2021: even grote hogere of lagere belastinginkomsten staan tegenover even grote hogere of lagere uitgaven voor het Ministerie van IenW. Het Ministerie van IenW kan vervolgens ProRail compenseren. Dit ziet er als volgt uit voor de btw-heffing4: 5

Dit betekent dat voor aannemers de situatie niet verandert. Zij blijven btw in rekening brengen bij ProRail net als nu en dragen deze af aan de Belastingdienst. Als zbo kan ProRail deze btw niet langer in vooraftrek brengen bij de Belastingdienst. In regelgeving wordt vastgelegd dat ProRail dit niet doorberekent aan vervoerders en derden en dat ProRail door IenW hiervoor zal worden gecompenseerd.6 Dit is mogelijk doordat ik met de Minister van Financiën ben overeengekomen dat deze compensatie budgettair neutraal voor de Rijksbegroting verloopt. Er ontstaat dus geen verhoging van de gebruiksvergoeding noch van de investeringskosten. Concreet zijn er dus geen veranderingen voor derden zoals aannemers, vervoerders en overige investeerders in het spoor.

Voor overige opdrachten – zoals bedoeld in artikel 10 van het wetsvoorstel – verandert er niets. Deze activiteiten worden aangemerkt als marktactiviteit en blijven daarom gewoon onder het huidige btw-regime vallen.7 Het gaat overigens maar om een beperkt deel van de activiteiten van ProRail.

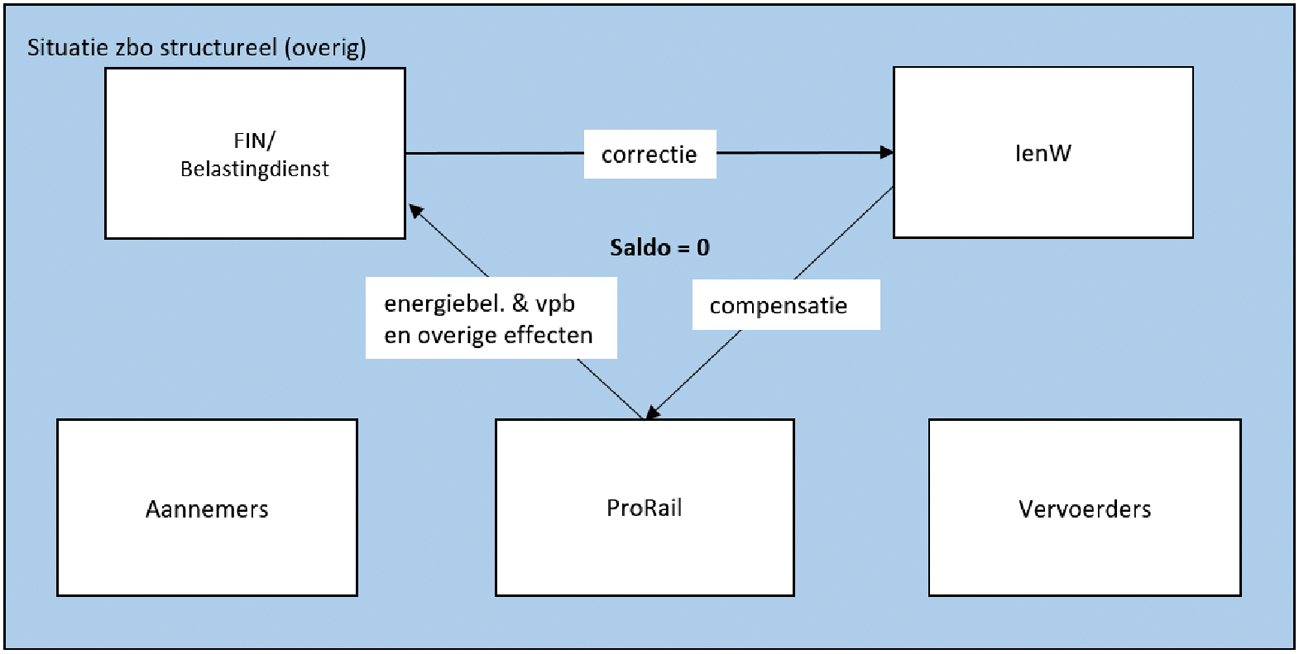

Voor de overige effecten zoals de energiebelasting en vennootschapsbelasting ziet dit er als volgt uit:8

Ik heb in de nota naar aanleiding van het verslag de effecten van enkele complexe situaties genoemd.9 Dit zijn situaties waarbij sprake is van meerdere opdrachtgevers en financierende partijen en waarbij het eigendom of het feitelijk gebruik bij ProRail dan wel bij een derde liggen. Het kostte tijd om samen met de Belastingdienst te doorgronden of deze activiteiten onder overheidshandelen of onder marktactiviteiten vallen. Dit maakt echter voor derden niet uit, omdat ProRail sowieso de btw niet zal doorberekenen aan derden en daarvoor – op budgettair neutrale wijze – wordt gecompenseerd door IenW. Derden merken hier dus niets van. Voor deze situaties kon niet tijdig een raming opgesteld worden, omdat deze bij ontwerpbegroting nog niet bekend waren. De inschatting van IenW is inmiddels dat dit een verrekening vraagt in de orde van grootte van gemiddeld € 20 miljoen per jaar gemeten over een tijdshorizon van 15 jaar. Dat bedrag zal in een volgende begroting worden opgenomen, omdat dan de precieze omvang bekend is. Ook hiervoor geldt dat de Minister van Financiën en ik zijn overeengekomen dat deze effecten zullen worden opgenomen in de begroting wanneer de precieze omvang bekend is. Voor de verrekening geldt dus hetzelfde zoals hierboven geschetst. Ook voor deze effecten geldt dat even grote hogere of lagere belastinginkomsten tegenover even grote hogere of lagere uitgaven voor het Ministerie van IenW staan.

De structurele fiscale effecten van de omvorming leveren voor ProRail, de rest van de sector en het Rijk geen kosten op.

Subsidies door derden

ProRail ontvangt subsidies van derden, naast de subsidies van het Ministerie van IenW voor de uitvoering van de taken op grond van de huidige Spoorwegwet en de beheerconcessie. Dit zijn verschillende subsidies met een verschillend karakter. Het betreffen subsidies van de Europese Commissie, subsidies van decentrale overheden en subsidies vanuit de rijksoverheid die niet zien op de eerdergenoemde taken van ProRail. Ik heb ook mogelijke implicaties voor deze subsidies goed bestudeerd en inmiddels kan ik aan uw Kamer bevestigen dat de omvorming van ProRail tot zbo ook geen gevolgen heeft voor deze subsidies. Graag geef ik uw Kamer hieronder inzicht in waarom de omvorming van ProRail naar zbo geen effect heeft op de mogelijkheid ook na de omvorming tot zbo deze – net als nu – onbelaste subsidies te blijven ontvangen.

Subsidies van de Europese Commissie

ProRail ontvangt subsidies van de Europese Commissie voor bijvoorbeeld projecten op de Europese TEN-T corridors (i.e. ERTMS) en grensoverschrijdende projecten. Ook nadat ProRail is omgevormd tot zbo, worden deze subsidies onder de huidige Europese en Nederlandse wet- en regelgeving gecontinueerd. Om in aanmerking te komen voor deze subsidies maakt de rechtsvorm van de organisatie namelijk niet uit.

Subsidies vanuit de rijksoverheid

ProRail ontvangt met name subsidies voor milieu en klimaatmaatregelen (vanuit de ministeries IenW en EZK) en monumentenzorg (OCW). De ontvangst van beide subsidies wordt gecontinueerd als ProRail is omgevormd tot zbo. Voor deze subsidies is de voorwaarde dat de subsidieontvanger eigen rechtspersoonlijkheid heeft, maar geen onderdeel van de Nederlandse Staat is. Omdat ProRail wordt omgevormd tot zbo met eigen rechtspersoonlijkheid, kan de subsidieverlening overgedragen worden van de BV naar het zbo. Deze subsidies worden gecontinueerd omdat ProRail als zbo geen onderdeel van de Nederlandse Staat is maar wel rechtspersoonlijkheid bezit.

Subsidies van decentrale overheden

ProRail ontvangt subsidies van decentrale overheden ter ondersteuning van zowel wettelijke als niet wettelijke taken. Voorbeeld daarvan is de ontwikkeling van gebieden in de nabijheid van stations. ProRail heeft mij aangegeven dat zij een bevestiging heeft ontvangen van de decentrale overheden dat deze subsidies worden gecontinueerd.

De omvorming van ProRail tot zbo heeft geen effecten op subsidies verstrekt door derden.

Samenvattend, de omvorming heeft geen nadelige financiële gevolgen voor reizigers, vervoerders en verladers, ProRail of derden. Daarmee geeft het Kabinet invulling aan de borging van een belangrijke randvoorwaarde voor deze omvorming.

De Staatssecretaris van Infrastructuur en Waterstaat, S. van Veldhoven-Van der Meer

De btw-apparaat betreft de btw die door IenW wordt betaald over de apparaatskosten van ProRail.

De btw-derden betreft de aan aannemers betaalde btw, die ProRail nu in vooraftrek kan brengen, en die in de zbo-situatie door IenW wordt gecompenseerd.

Dit betreft de wettelijke taken: activiteiten zoals bedoeld in het nieuwe artikel 8 van de Spoorwegwet en activiteiten uitgevoerd in opdracht van een derde zoals bedoeld in het nieuwe artikel 9 van de Spoorwegwet. Dit is overheidshandelen en dus niet btw-belast.

Voor vervoerders wordt dit geregeld in het nieuwe 19a van het Besluit capaciteitsverdeling hoofdspoorweginfrastructuur via artikel IV, onderdeel D van het concept-besluit tot wijziging van enkele algemene maatregelen van bestuur in verband met de Wet publiekrechtelijke omvorming ProRail. Voor derden wordt dit geregeld in artikel 10, eerste lid onderdeel d, concept Regeling sturing van en toezicht op ProRail.

Dit betekent dat ProRail net als nu de btw in vooraftrek mag brengen. Er verandert daarmee niets.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-35396-13.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.