Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 35307 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 35307 nr. 3 |

Inhoudsopgave

|

I. |

ALGEMEEN |

1 |

|

1. |

Inleiding |

1 |

|

2. |

Hoofdlijnen van het wetsvoorstel, de Verordening en de Uitvoeringsverordening en het Uitvoeringsbesluit OB 1968 |

2 |

|

3. |

Budgettaire aspecten |

5 |

|

4. |

EU-aspecten |

5 |

|

5. |

Doelmatigheid en doeltreffendheid |

5 |

|

6. |

Gevolgen voor bedrijfsleven en burger |

6 |

|

7. |

Uitvoeringskosten Belastingdienst |

7 |

|

8. |

Advies en consultatie |

7 |

|

9. |

Transponeringstabel |

8 |

|

II. |

ARTIKELSGEWIJZE TOELICHTING |

8 |

|

III |

TOELICHTING ARTIKEL 1, EERSTE LID, UITVOERINGSVERORDENING |

24 |

In de raadsconclusies van de Ecofin van 8 november 2016 heeft de Raad van de Europese Unie de Europese Commissie verzocht om in de btw-regels van de Unie voor grensoverschrijdende (hierna: intracommunautaire) transacties bepaalde verbeteringen aan te brengen op de hierna in paragraaf 2 genoemde onderwerpen.

Op 4 december 2018 heeft de Raad van de Europese Unie een richtlijn vastgesteld voor de harmonisatie en vereenvoudiging van bepaalde regels in het btw-stelsel voor de belastingheffing in het handelsverkeer tussen de lidstaten (hierna: Richtlijn harmonisatie en vereenvoudiging intracommunautair handelsverkeer).1 Op dezelfde datum is ook de Verordening (EU) 2018/1909 van de Raad (hierna: Verordening) en de Uitvoeringsverordening (EU) 2018/1912 van de Raad (hierna: Uitvoeringsverordening) aangenomen.2 Deze regelgeving is gericht op het harmoniseren en vereenvoudigen van het handelsverkeer bij grensoverschrijdende leveringen van goederen tussen ondernemers in de EU.

Dit wetsvoorstel implementeert de Richtlijn harmonisatie en vereenvoudiging intracommunautair handelsverkeer. In deze memorie is een transponeringstabel opgenomen waarin wordt aangegeven hoe de wijzigingen worden geïmplementeerd in de Wet op de omzetbelasting 1968 (hierna: Wet OB 1968) en het Uitvoeringsbesluit omzetbelasting 1968 (hierna: Uitvoeringsbesluit OB 1968). De Verordening en Uitvoeringsverordening behoeven niet te worden geïmplementeerd omdat zij rechtstreekse werking hebben.

De onderwerpen in de Richtlijn harmonisatie en vereenvoudiging intracommunautair handelsverkeer betreffen meer specifiek (a) de btw-regelgeving over de voorraad die een ondernemer aanhoudt in een andere lidstaat op afroep van een hem bekende afnemer, (b) een regeling voor zogenoemde ketentransacties waarmee wordt bepaald welke van de leveringen in die keten als de intracommunautaire levering heeft te gelden, (c) het bewijs van het intracommunautaire vervoer van goederen naar andere lidstaten en (d) de status van het btw-identificatienummer. De eerste drie onderwerpen komen voort uit door ondernemers gesignaleerde knelpunten in de huidige btw-regelgeving in de evaluatie naar aanleiding van het Groenboek «Over de toekomst van de BTW – Naar een eenvoudiger, solider en efficiënter BTW-stelsel» (COM(2010) 695 definitief). Het laatste onderwerp is een door lidstaten gewenste verduidelijking van de status van het btw-identificatienummer als vereiste voor de toepassing van de vrijstelling voor intracommunautaire transacties. Deze vrijstelling is in Nederland vormgegeven als een levering belast naar het tarief van nihil met een recht op aftrek van voorbelasting.

De onderdelen a en b worden met dit wetsvoorstel geregeld. Onderdeel c is al geregeld met een aanpassing van de Uitvoeringsverordening (EU) nr. 282/20113 wat betreft bepaalde vrijstellingen voor intracommunautaire handelingen. Ten slotte wordt onderdeel d gerealiseerd door een aanpassing van het Uitvoeringsbesluit OB 1968. Deze aanpassingen worden onder de relevante paragrafen hierna kort toegelicht.

De bestaande beleidsbesluiten die deze onderdelen raken, zullen worden aangepast aan de nieuwe regelgeving.

Een ondernemer kan goederen van de ene lidstaat naar een andere lidstaat verplaatsen om deze in dat land op voorraad te hebben. Hoewel hij die goederen nog niet heeft geleverd, heeft deze grensoverschrijding van goederen al wel een gevolg voor de btw. Deze zogenoemde overbrenging van goederen aan zichzelf vanuit de ene lidstaat naar een andere leidt namelijk tot een fictieve intracommunautaire levering. Deze levering zal hij zal moeten melden op zijn aangifte omzetbelasting en op de periodieke Opgaaf intracommunautaire prestaties (hierna: Opgaaf ICP). Ook zal hij in het land van aankomst van de goederen, deze zogenoemd intracommunautaire verwerving moeten aangeven als een met btw belaste prestatie in die lidstaat. Daartoe zal hij zich in die lidstaat moeten registreren en daar ook aangiften omzetbelasting moeten gaan doen. In een later stadium zal hij vanuit die voorraad in dat land de goederen leveren aan een koper. Ook die levering leidt tot een aangifteverplichting in dat land. Als die ondernemer niet in die lidstaat is gevestigd of daar geen vaste inrichting heeft, dan ondervindt hij door die verplichtingen een extra last.

In de situatie dat de ondernemer vóór de fysieke overbrenging van die goederen al weet wie zijn afnemer zal zijn van de goederen die zich daar in voorraad bevinden, kunnen de registratieverplichting en de aangifteverplichting in die lidstaat waar alleen de voorraad wordt aangehouden worden weggenomen bij de ondernemer die de goederen levert. De regeling inzake voorraad op afroep voorziet daarin. In de artikelsgewijze toelichting wordt de regeling nader uiteengezet.

Met ketentransacties worden opeenvolgende leveringen tussen ondernemers van dezelfde goederen bedoeld waarbij sprake is van één intracommunautair vervoershandeling of intracommunautaire verzending. Het maakt daarbij niet uit hoeveel schakels er in de (handels)keten zitten en in hoeveel lidstaten de ondernemers die tot de keten behoren zijn gevestigd of voor de btw zijn geïdentificeerd. Het vervoer of de verzending van de goederen vangt aan bij de eerste ondernemer die levert in de keten waarbij de goederen rechtstreeks gaan naar de laatste afnemer in de keten.

De BTW-richtlijn 20064 voorzag nog niet in een specifieke regeling voor deze ketentransacties. In de praktijk bleek het lastig om bij ketentransacties vast te stellen welke van de leveringen in deze keten moest worden aangemerkt als de intracommunautaire levering. Het Hof van Justitie van de Europese Unie heeft in verschillende arresten hieraan duiding gegeven, maar daarmee werd niet alle onduidelijkheid weggenomen.5

De regeling bepaalt aan welke van de opvolgende leveringen in de keten het intracommunautair vervoer of de verzending moet worden toegeschreven. Alleen die levering wordt dan aangemerkt als de intracommunautaire levering. Met deze geharmoniseerde regeling wordt beoogd te voorkomen dat lidstaten een verschillende aanpak volgen, die tot dubbele belastingheffing of geen belastingheffing zou kunnen leiden, en wordt de rechtszekerheid voor ondernemers vergroot. In de artikelsgewijze toelichting wordt de regeling nader uiteengezet.

In het kader van het harmoniseren en vereenvoudigen van het intracommunautaire handelsverkeer worden ook bepalingen aangepast in de Verordening en Uitvoeringsverordening. Deze behoeven – als gezegd – geen implementatie vanwege de rechtstreekse werking.

De Verordening wijzigt Verordening (EU) nr. 904/20106 waarin de uitwisseling van informatie wordt geregeld. Doel daarvan is de correcte toepassing van de regeling inzake voorraad op afroep te kunnen monitoren. De Uitvoeringsverordening wijzigt de Uitvoeringsverordening (EU) nr. 282/2011 wat betreft bepaalde vrijstellingen voor intracommunautaire handelingen.7 De wijziging van de Uitvoeringsverordening bevat regels over registratieverplichtingen bij de voorraad op afroep en de bewijsstukken waarvoor een weerlegbaar vermoeden geldt. Samen met de nationale wet- en regelgeving vormen deze de grondslag voor de vaststelling van de btw-verplichtingen.

De toelichting op de in de Uitvoeringsverordening gewijzigde bepalingen betreffende de voorraad op afroep is meegenomen in de toelichting bij artikel I, onderdeel C. De toelichting op de in de Uitvoeringsverordening gewijzigde bepalingen is meegenomen in onderdeel III na de artikelsgewijze toelichting.

Eén van de voorwaarden om voor toepassing van het tarief van nihil betreffende deze intracommunautaire leveringen van goederen in aanmerking te komen, is dat de goederen vanuit een lidstaat naar een andere lidstaat zijn verzonden of vervoerd. Aangezien grensoverschrijdende btw-fraude samenhangt met intracommunautaire leveringen, dienen bepaalde omstandigheden te worden gespecificeerd waarin goederen moeten worden geacht vanuit het grondgebied van de lidstaat van levering te zijn verzonden of vervoerd. Het bewijs dat het goed de lidstaat heeft verlaten is relevant voor de toepassing van het tarief van nihil. Deze regeling verandert dit uitgangspunt niet maar brengt het aantal bewijsstukken dat hiervoor is benodigd terug tot twee niet tegenstrijdige bewijsstukken.

In de lidstaten was sprake van een uiteenlopende aanpak bij de toets of goederen naar een andere lidstaat zijn verzonden of vervoerd. Dit heeft geleid tot rechtsonzekerheid bij bedrijven. Dat is ongewenst. Om voor bedrijven de moeilijkheden en onzekerheden weg te nemen en tegelijkertijd de belastingdiensten wel waarborgen te bieden, is het bewijsvermoeden geïntroduceerd in geval van twee niet tegenstrijdige bewijsstukken. In die situatie wordt geacht dat de goederen vanuit het grondgebied van de lidstaat van levering zijn verzonden of vervoerd als bepaalde documenten kunnen worden overgelegd. In onderdeel III wordt deze regeling in de Uitvoeringsverordening nader uiteengezet.

Het onderwerp betreffende de status van het btw-identificatienummer heeft wijzigingen tot gevolg in de – op grond van artikel 9 Wet OB 1968 bij algemene maatregel van bestuur vastgestelde – voorwaarden die gelden voor het toepassen van het tarief van nihil voor leveringen van goederen, genoemd in tabel II Wet OB 1968. Deze wijzigingen zullen dan ook worden geïmplementeerd in artikel 12 van het Uitvoeringsbesluit OB 1968.

Ten aanzien van voornoemde intracommunautaire leveringen was voor de toepassing van het tarief van nihil al de voorwaarde opgenomen dat de ondernemer voor die levering dient te beschikken over het btw-identificatienummer van degene die de goederen afneemt. Door arresten van het Hof van Justitie van de Europese Unie bleek de aanwezigheid van een juist btw-identificatienummer geen vereiste voor de toepassing van voornoemd tarief van nihil.8 Een juist btw-identificatienummer is echter relevant voor het kunnen volgen van de goederen- en dienstenstroom en de afdracht van btw. Door in deze maatregel het vermelden van een juist btw-identificatienummer als één van de vereisten op te nemen voor de toepassing van genoemd tarief van nihil hebben de belastingdiensten de mogelijkheid om de juiste afdracht van btw te borgen en de goederenstroom beter te kunnen volgen. Mede daarom wordt ook het indienen van een juiste periodieke Opgaaf ICP onderdeel van de voorwaarden voor toepassing van het tarief van nihil. Het vermelden van een juist btw-identificatienummer is inherent aan het indienen van een juiste Opgaaf ICP.

Indien de ondernemer niet aan deze voorwaarden heeft voldaan vervalt de aanspraak op toepassing van het tarief van nihil op die levering, tenzij hij naar het oordeel van de inspecteur alsnog de vereiste voorwaarden vervult. Dit kan door bijvoorbeeld binnen een door de inspecteur bepaalde termijn het juiste btw-identificatienummer van zijn afnemer te overleggen. Hiermee bestaat dus de mogelijkheid van herstel. Bij de wijziging van het Uitvoeringsbesluit OB 1968 zal een en ander nog nader worden toegelicht.

Het budgettaire effect van het wetsvoorstel is nihil.

Met dit wetsvoorstel en de aanpassing van het Uitvoeringsbesluit OB 1968 wordt de Richtlijn (EU) 2018/1910 harmonisatie en vereenvoudiging intracommunautaire handelsverkeer met ingang van 1 januari 2020 geïmplementeerd.

In de diverse lidstaten gelden uiteenlopende regelingen voor de fiscale btw-behandeling van intracommunautaire handel bij voorraad op afroep, ketentransacties en het bewijs rond het vervoer van goederen naar andere lidstaten waardoor een lappendeken aan regels is ontstaan voor ondernemers die grensoverschrijdend binnen de EU handelen. Zoals aangegeven werd dit in de evaluatie naar aanleiding van het Groenboek «Over de toekomst van de BTW – naar een eenvoudiger, solider en efficiënter BTW-stelsel» van de Europese Commissie als knelpunt door het bedrijfsleven genoemd bij de intracommunautaire handel. De maatregelen zijn gericht op het wegnemen van dit knelpunt. De gewenste harmonisatie en vereenvoudiging kan alleen worden bereikt door een eenduidige Europese regelgeving. Met deze wijziging wordt de regelgeving meer eenduidig voor het bedrijfsleven. Verder bevat de EU-regelgeving een versterking van de status van het btw-identificatienummer in relatie tot de toepassing van het tarief van nihil. Zoals hiervoor is gesteld bleek door arresten van het Hof van Justitie van de Europese Unie het btw-identificatienummer geen vereiste voor de toepassing van het tarief van nihil. Een juist btw-identificatienummer is echter relevant voor het kunnen volgen van de goederen- en dienstenstroom en voor de afdracht van btw. Door in deze maatregel het vermelden van een juist btw-identificatienummer als materiële voorwaarde op te nemen voor de toepassing van genoemd tarief van nihil hebben, zoals hiervoor is geschreven, de belastingdiensten de mogelijkheid om de juiste afdracht van btw te borgen en de goederenstroom beter te kunnen volgen. Hiervoor was het btw-identificatienummer ook altijd bedoeld.

Zoals hiervoor al is beschreven strekt dit wetsvoorstel tot de implementatie van de Richtlijn harmonisatie en vereenvoudiging intracommunautair handelsverkeer. Het wetsvoorstel bevat vier onderdelen: (a) de btw-regelgeving over de voorraad die een ondernemer aanhoudt in een andere lidstaat op afroep van een hem bekende afnemer, (b) een regeling voor zogenoemde ketentransacties waarmee wordt bepaald welke van de leveringen in die keten als de intracommunautaire levering heeft te gelden, (c) het bewijs van het intracommunautaire vervoer van goederen naar andere lidstaten en (d) de status van het btw-identificatienummer.

Elke lidstaat kent voor voorraad op afroep en ketentransacties zijn eigen regels. Deze regels kunnen tussen de lidstaten sterk verschillen. Met de maatregelen genoemd onder a en b, worden deze regels geharmoniseerd, waardoor met één werkwijze zal worden gewerkt. De maatregel genoemd onder c biedt een alternatief (een bewijsvermoeden) naast de bestaande praktijk, om het vervoer naar een andere lidstaat aan te tonen. Voor ondernemers betekent dit dat zij een beperkt aantal bewijsstukken nodig hebben om het vervoer te bewijzen.

Maatregelen a, b en c zijn gericht op het wegnemen van knelpunten die door ondernemers zijn aangedragen. De maatregelen leiden tot een afname van administratieve lasten van het bedrijfsleven. Deze afname is niet in geld uit te drukken, omdat dit afhankelijk is van de mate waarin bedrijven hiermee te maken krijgen.

De vierde maatregel genoemd onder d is bedoeld om de wetgeving in lijn te brengen met de oorspronkelijke bedoeling en heeft in theorie geen gevolgen voor de administratieve lasten, ervan uitgaande dat alle ondernemers al het btw-identificatienummer van hun afnemer juist vermelden. De verzwaring van de gevolgen die aan een onjuist btw-identificatienummer kleven kan ertoe leiden dat ondernemers meer dan nu het btw-identificatienummer controleren voordat zij deze gebruiken voor de toepassing van het tarief van nihil en op de Opgaaf ICP vermelden.

Dit wetsvoorstel is door de Belastingdienst beoordeeld met de uitvoeringstoets. Voor dit wetsvoorstel geldt dat de Belastingdienst dit uitvoerbaar acht per de voorgestelde inwerkingtredingsdatum, met uitzondering van de opgaafplicht inzake voorraad op afroep. Daarvoor wordt een gefaseerde invoering gevolgd. De gevolgen voor de uitvoering zijn beschreven in de uitvoeringstoets die als bijlage is bijgevoegd.9

Dit wetsvoorstel heeft uitvoeringskosten voor de Belastingdienst tot gevolg. Deze zijn opgenomen in de hierna opgenomen tabel. De uitvoeringskosten worden gedekt op begroting IX.

|

Implementatie richtlijn harmonisatie en vereenvoudiging handelsverkeer tussen lidstaten |

|||||

|---|---|---|---|---|---|

|

2019 |

2020 |

2021 |

2022 |

2023 |

|

|

Maatregel |

|||||

|

Implementatie richtlijn harmonisatie en vereenvoudiging handelsverkeer tussen lidstaten |

390 |

910 |

620 |

620 |

620 |

Tijdens het proces van de onderhandelingen bij de Europese Unie in Brussel over de totstandkoming van de Richtlijn harmonisatie en vereenvoudiging intracommunautair handelsverkeer heeft verschillende keren overleg en afstemming plaatsgevonden met vertegenwoordigers van het Nederlandse bedrijfsleven. Het ging daarbij, voor de bepalingen waarop dit wetsvoorstel betrekking heeft, om met name vertegenwoordigers van VNO-NCW en MKB-Nederland. Het bedrijfsleven heeft daarbij kenbaar gemaakt overwegend positief te staan tegenover de uitgangspunten van de maatregelen zoals voorzien in dit wetsvoorstel. Om ook het uiteindelijke resultaat van de wijzigingen van de BTW-richtlijn 2006 en de Uitvoeringsverordening voor te leggen aan het bedrijfsleven is ervoor gekozen het wetsvoorstel waarmee de Richtlijn harmonisatie en vereenvoudiging intracommunautair handelsverkeer wordt geïmplementeerd via een internetconsultatie uit te zetten. Daarop zijn vijf reacties binnengekomen en deze zijn alle openbaar weergegeven bij de internetconsultatie. Ook daaruit blijkt het bedrijfsleven overwegend positief te staan tegenover de maatregelen, maar heeft wel een aantal vraagpunten neergelegd. De vraagpunten zijn voor zover mogelijk binnen de beleidsarme implementatie van de Richtlijn harmonisatie en vereenvoudiging intracommunautair handelsverkeer verwerkt in de toelichting bij dit wetsvoorstel of worden verder nog meegenomen in de toelichting bij de wijziging van het Uitvoeringsbesluit OB 1968.

Het wetsvoorstel is ook voorgelegd aan het Adviescollege toetsing regeldruk. Het college heeft vastgesteld dat het nut en de noodzaak van de implementatie van de richtlijn harmonisatie en vereenvoudiging intracommunautair handelsverkeer is toegelicht. Daarnaast heeft het college geconstateerd dat de vermindering van de regeldruk door de implementatie van die richtlijn goed in beeld is gebracht.

|

richtlijn 2018/1910 |

Beleidsruimte bij omzetting |

Wet OB 1968 of anderszins |

|---|---|---|

|

Artikel 1, eerste lid |

nee |

Artikel 3b, eerste tot en met het zevende lid |

|

Artikel 1, tweede lid, met uitzondering van artikel 36bis, vierde lid |

nee |

Artikel 5c, eerste tot en met het derde lid. Artikel 36bis, vierde lid, behoeft nog geen implementatie omdat daarin verwezen wordt naar een artikel dat pas op 1 januari 2021 aan de BTW-richtlijn 2006 wordt toegevoegd |

|

Artikel 1, derde lid |

nee |

Artikel 9, tweede lid, onderdeel b en tabel II, onderdeel a, post 6, juncto artikel 12, tweede lid, onderdeel a, onder 2o, Uitvoeringsbesluit OB 1968 |

|

Artikel 1, vierde lid |

nee |

Artikel 34, tweede lid, onderdeel c en d |

|

Artikel 1, vijfde lid |

nee |

Artikel 37a, eerste lid, onderdeel d, en derde lid |

|

Artikel 1, zesde lid |

nee |

Behoeft geen implementatie in nationale wetgeving, omdat de in de BTW-richtlijn 2006 ingetrokken bepalingen opdrachten voor de Raad van de Europese Unie en de Europese Commissie bevatten |

Artikel I, onderdeel A (artikel 3b van de Wet op de omzetbelasting 1968)

De overbrenging door een ondernemer van eigen goederen van zijn bedrijf naar een andere lidstaat wordt op grond van artikel 3a, eerste lid, Wet OB 1968 gelijkgesteld met de levering van goederen onder bezwarende titel als bedoeld in artikel 1, onderdeel a, Wet OB 1968. Het gevolg hiervan is dat deze ondernemer zich voor de btw moet registreren in de lidstaat van bestemming. De ondernemer wordt namelijk geacht om op het moment van de overbrenging een intracommunautaire levering te verrichten in de lidstaat van vertrek en tegelijkertijd een intracommunautaire verwerving in de lidstaat van bestemming overeenkomstig de aldaar geldende regelgeving. Onder lidstaat van bestemming wordt verstaan de lidstaat waar de ondernemer de goederen naartoe overbrengt. Als de ondernemer de goederen overbrengt omdat hij in de lidstaat van bestemming gevestigd is of een vaste inrichting heeft, dan is dat geen probleem. De ondernemer is dan namelijk al gevestigd in de lidstaat van bestemming en is daar geregistreerd voor de btw. De registratieplicht in de lidstaat van bestemming leidt wel tot additionele administratieve lasten voor de ondernemer (de leverancier) als hij niet gevestigd is of geen vaste inrichting heeft en de goederen niet direct of voorafgaand aan de overbrenging naar de lidstaat van bestemming in eigendom overgaan op een ander (de afnemer).

Het voorgestelde artikel 3b Wet OB 1968 biedt een oplossing voor de situaties waarin sprake is van voorraad op afroep en is geldend voor de goederen die met ingang van de datum van inwerkingtreding van dit voorstel worden verzonden of vervoerd De benaming van voorraad op afroep kan in de handelspraktijk verschillen. De benaming van handelsafspraken als «call of stock» of «consignatievoorraad» zegt nog niets over de toepasbaarheid van de regeling voor voorraad op afroep. Bepalend voor de toepassing van de regeling voorraad op afroep is of wordt voldaan aan de voorwaarden. Verder is ook niet relevant waar de goederen worden opgeslagen, mits deze maar fysiek in een voorraad liggen in de lidstaat van bestemming. De goederen kunnen bijvoorbeeld fysiek al bij de afnemer of een derde liggen, bijvoorbeeld een logistiek dienstverlener. De leverancier is nog steeds de eigenaar van de goederen die zich in die voorraad bevinden totdat hij de macht om als eigenaar over de goederen te beschikken overdraagt.

Volgens artikel 3b Wet OB 1968 wordt de overbrenging van goederen die deel uitmaken van het bedrijfsvermogen van een ondernemer naar een andere lidstaat onder voorwaarden niet behandeld als een levering van goederen onder bezwarende titel. Deze regeling is beperkt tot overbrengingen binnen de EU. De intracommunautaire levering in de lidstaat van vertrek en de intracommunautaire verwerving in de lidstaat van bestemming vinden op een later moment plaats. Daarnaast is het niet de leverancier, maar de afnemer die de intracommunautaire verwerving dient aan te geven in de lidstaat van bestemming. Het gevolg hiervan is dat de leverancier die de goederen overbrengt in het kader van de regeling inzake voorraad op afroep zich niet in de lidstaat van bestemming hoeft te registreren om de intracommunautaire verwerving die volgt op de intracommunautaire levering in de lidstaat van bestemming aan te geven. Het doel van deze regeling is een vereenvoudiging voor ondernemers die van deze regeling gebruik kunnen maken. Deze vereenvoudiging vindt al plaats bij de overbrenging van de goederen, mits wordt voldaan aan de gestelde voorwaarden. De regeling inzake voorraad op afroep is geen keuze, maar een verplichte toepassing per levering, wanneer de voorwaarden, genoemd in artikel 3b Wet OB 1968 zijn vervuld.

Eerste lid

In het eerste lid van artikel 3b Wet OB 1968 wordt bepaald dat de overbrenging naar een andere lidstaat van goederen die deel uitmaken van het bedrijfsvermogen van de ondernemer niet wordt behandeld als een levering van goederen onder bezwarende titel als de overbrenging plaatsvindt in het kader van de regeling inzake voorraad op afroep. Dit lid maakt een uitzondering op hetgeen is bepaald in artikel 3a, eerste lid, Wet OB 1968. Het gevolg hiervan is dat er op het moment van de overbrenging van de goederen in bepaalde situaties (nog) geen intracommunautaire levering en verwerving plaatsvinden door de leverancier. In de volgende leden staan de verdere btw-gevolgen voor de regeling inzake voorraad op afroep beschreven.

Tweede lid

Het voorgestelde artikel 3b, tweede lid, Wet OB 1968 geeft aan wat wordt verstaan onder de regeling inzake voorraad op afroep. Van de regeling inzake voorraad op afroep is sprake als voldaan is aan de vier voorwaarden die genoemd zijn in dat lid. Het maakt hierbij niet uit welke naam de betrokken ondernemers aan hun regeling voor voorraad op afroep geven. Van belang is dat voldaan is aan alle voorwaarden die zijn genoemd in dit artikel, ongeacht of de ondernemers er de aanduiding «voorraad op afroep» aan geven. Zoals gezegd, ondernemers hebben hierbij geen keuzemogelijkheid.

Tweede lid, onderdeel a

Het voorgestelde artikel 3b, tweede lid, aanhef en onderdeel a, Wet OB 1968 heeft betrekking op de eerste voorwaarde voor de toepassing van de regeling inzake voorraad op afroep. Deze voorwaarde houdt in dat de goederen worden verzonden of vervoerd naar een andere lidstaat. De goederen kunnen door de leverancier zelf of door een derde partij voor rekening van de leverancier worden verzonden of vervoerd. In een later stadium en na aankomst van de goederen in de lidstaat van bestemming worden deze geleverd aan de afnemer. Deze afnemer is er dan toe gerechtigd om over deze goederen als eigenaar te beschikken op grond van een bestaande overeenkomst tussen de leverancier en de afnemer. Deze overeenkomst is vormvrij, maar moet wel desgevraagd overgelegd kunnen worden aan de inspecteur, en moet al bestaan voordat de desbetreffende goederen worden verzonden of vervoerd naar de andere lidstaat. De afnemer moet dus bekend zijn op het moment waarop de verzending of het vervoer van de goederen aanvangt. Als een voorraad bedoeld is voor meerdere afnemers, dan moet de leverancier met elk van zijn afnemers een overeenkomst sluiten. In de overeenkomst maken de leverancier en afnemer afspraken over de eigendomsoverdracht van de te leveren goederen uit de aanwezige voorraad. Zo brengt de leverancier bijvoorbeeld de goederen over naar een magazijn waarna de afnemer op een door hem gekozen moment, wanneer hij de goederen nodig heeft, deze uit het magazijn komt halen. Elke afhaalhandeling kan op basis van de overeenkomst dan een eigendomsoverdracht inhouden, waarbij de afnemer als eigenaar over de afgehaalde goederen kan beschikken. De benaming en de rol van de afnemer zijn niet relevant voor de toepassing van de regeling, mits hij zelf maar ondernemer voor de btw is en ingevolge die overeenkomst de macht krijgt om als eigenaar over de goederen te beschikken.

Tweede lid, onderdeel b

Het voorgestelde artikel 3b, tweede lid, aanhef en onderdeel b, Wet OB 1968 ziet op de tweede voorwaarde voor de toepassing van de regeling inzake voorraad op afroep. Deze voorwaarde houdt in dat de leverancier niet gevestigd is en ook geen vaste inrichting heeft in de lidstaat waar de goederen naartoe worden verzonden of vervoerd (lidstaat van bestemming). Niet van belang is of die vestiging of vaste inrichting betrokken is bij de levering van de goederen aan de afnemer. Een voorraad als zodanig kwalificeert niet als een vaste inrichting. Een btw-registratie in de lidstaat van bestemming staat de regeling echter niet in de weg. Als de leverancier ook gevestigd is in de lidstaat van bestemming of daar een vaste inrichting heeft, dan heeft hij daar al aangifteverplichtingen en maakt het voor deze leverancier niet uit dat hij in de lidstaat van bestemming een intracommunautaire verwerving volgend op een intracommunautaire levering in de lidstaat van vertrek verricht. De regeling inzake voorraad op afroep schiet dan zijn doel voorbij.

Tweede lid, onderdeel c

Het voorgestelde artikel 3b, tweede lid, aanhef en onderdeel c, Wet OB 1968 heeft betrekking op de derde voorwaarde voor de toepassing van de regeling inzake voorraad op afroep. Deze voorwaarde houdt in dat de afnemer voor btw-doeleinden geïdentificeerd is in de lidstaat van bestemming van de goederen. Deze afnemer kan gevestigd zijn in de lidstaat van bestemming, kan daar een vaste inrichting hebben of kan daar geregistreerd zijn voor de btw. Daarnaast is vereist dat zowel de identiteit als het btw-identificatienummer van de afnemer, toegekend door de lidstaat van bestemming, bekend zijn bij de leverancier. Deze voorwaarden zijn van belang omdat de intracommunautaire verwerving in de lidstaat van bestemming in een later stadium onder de regeling inzake voorraad op afroep door de afnemer dient te worden verricht, in plaats van door de leverancier. Voor deze intracommunautaire verwerving is de vestiging, een vaste inrichting of een btw-registratie noodzakelijk.

Tweede lid, onderdeel d

Het voorgestelde artikel 3b, tweede lid, aanhef en onderdeel d, Wet OB 1968 heeft betrekking op de vierde voorwaarde voor de toepassing van de regeling inzake voorraad op afroep. Deze voorwaarde houdt in dat de leverancier van de goederen het vervoer of de verzending van deze goederen opneemt in het register, bedoeld in artikel 34, tweede lid, onderdeel c, Wet OB 1968. Het gaat hierbij om het fysieke vervoer van de goederen naar de lidstaat van bestemming. Deze overbrenging wordt op grond van het voorgestelde artikel 3b, eerste lid, Wet OB 1968 niet aangemerkt als een levering van goederen onder bezwarende titel. De leverancier is op basis van artikel 34, tweede lid, onderdeel c, Wet OB 1968 verplicht om een register bij te houden waarmee hij de inspecteur in staat stelt te controleren of hij de regeling inzake voorraad op afroep correct heeft toegepast. Daarnaast moet de leverancier de identiteit en het btw-identificatienummer van zijn afnemer, dat door de lidstaat van bestemming is toegekend, vermelden in de Opgaaf ICP, bedoeld in artikel 37a Wet OB 1968. In artikel 37a, eerste lid, Wet OB 1968 is met de toevoeging van een nieuw onderdeel d een bijzondere listingverplichting geïntroduceerd voor de regeling inzake voorraad op afroep. De leverancier wordt in het kader van de listingverplichting verplicht informatie te verstrekken over de identiteit en het btw-identificatienummer van de ondernemer voor wie de goederen zijn bestemd in het kader van de regeling inzake voorraad op afroep. Deze verplichting is nader toegelicht in de toelichting bij artikel 37a, eerste lid, onderdeel d, Wet OB 1968 (zie artikel I, onderdeel D).

Derde lid

Het voorgestelde artikel 3b, derde lid, Wet OB 1968 regelt de btw-gevolgen van de regeling inzake voorraad op afroep op het moment waarop het recht om als eigenaar over de goederen te beschikken wordt overgedragen aan de afnemer in de lidstaat van bestemming. Dit lid is pas van toepassing als ook aan de voorwaarden opgenomen in het tweede lid wordt voldaan. Daarnaast is vereist dat de goederen zijn overgedragen binnen de in het vierde lid van artikel 3b Wet OB 1968 genoemde periode. De intracommunautaire levering en verwerving zouden zonder het voorgestelde artikel 3b Wet OB 1968 al door de leverancier plaats hebben gevonden bij de overbrenging van de goederen die deel uitmaken van zijn bedrijfsvermogen op grond van artikel 3a Wet OB 1968.

Dit derde lid stelt, in samenhang met het eerste lid, de intracommunautaire levering en verwerving uit naar het moment waarop de leverancier het recht om als eigenaar over de goederen te beschikken overdraagt aan de afnemer. Het voorgestelde artikel 3b, derde lid, aanhef en onderdeel a, Wet OB 1968 bepaalt namelijk dat op het moment waarop het recht om als eigenaar over de goederen te beschikken wordt overgedragen, geacht wordt sprake te zijn van een intracommunautaire levering. Deze intracommunautaire levering wordt verricht door de leverancier in de lidstaat van waaruit de goederen in een eerder stadium zijn verzonden of vervoerd. De intracommunautaire levering is op grond van artikel 9, tweede lid, onderdeel b, jo. tabel II, onderdeel a, post 6, Wet OB 1968 onder voorwaarden belast tegen het tarief van nihil. Daarnaast bepaalt het voorgestelde artikel 3b, derde lid, aanhef en onderdeel b, Wet OB 1968 dat de afnemer wordt geacht een intracommunautaire verwerving te verrichten in de lidstaat van bestemming. Deze intracommunautaire verwerving vindt plaats wanneer de leverancier het recht om als eigenaar over het goed te beschikken overdraagt aan de afnemer. Bij de regeling inzake voorraad op afroep is de afnemer gerechtigd om over de goederen als eigenaar te beschikken volgens een voor aanvang van het vervoer of de verzending bestaande overeenkomst als bedoeld in artikel 3b, tweede lid, onderdeel a, Wet OB 1968 tussen de leverancier en de afnemer. Als de afnemer op basis van deze overeenkomst de hoeveelheid goederen en het moment waarop de beschikkingsmacht aan hem wordt overgedragen kan bepalen, is bij elke overdracht van de beschikkingsmacht sprake van een intracommunautaire levering door de leverancier in de lidstaat van vertrek, gevolgd door een intracommunautaire verwerving door de afnemer in de lidstaat van bestemming van de op dat moment door de afnemer afgenomen goederen. Deze bepaling vermindert de administratieve lasten voor de leverancier. De leverancier hoeft namelijk geen intracommunautaire verwerving en geen opvolgende binnenlandse levering aan te geven in de lidstaat van bestemming en hoeft zich daarom niet te registreren voor de btw in deze lidstaat. De afnemer is daar al gevestigd, heeft daar een vaste inrichting of is daar voor de btw geregistreerd, waardoor hij al aangifteverplichtingen heeft.

Vierde lid

Het voorgestelde artikel 3b, vierde lid, Wet OB 1968 geeft een periode van twaalf maanden waarbinnen de leverancier de eigendom van de goederen dient over te dragen aan de afnemer. Zoals blijkt uit het voorgestelde artikel 3b, tweede lid, onderdeel a, Wet OB 1968 zijn twee momenten van belang voor de regeling inzake voorraad op afroep. Het eerste moment is het tijdstip waarop de goederen door de leverancier of voor rekening van de leverancier naar de lidstaat van bestemming worden verzonden of vervoerd. Het tweede moment is het tijdstip waarop de afnemer, overeenkomstig de in artikel 3b, tweede lid, onderdeel a, Wet OB 1968 bedoelde overeenkomst als eigenaar over de goederen beschikt. Dit kan bijvoorbeeld zijn wanneer de afnemer goederen uit de voorraad komt halen. Bij goederen die individueel niet te volgen zijn, zoals vervangbare, soortgelijke en identieke (bulk)goederen, kan het zijn dat het niet goed te bepalen is welke goederen hoe lang in de voorraad liggen en of de periode van twaalf maanden al is overschreden. Bij dit soort goederen kan de leverancier uitgaan van het door hem toegepaste voorraadsysteem, zoals «FIFO» (first in first out). Bij de overschrijding van de periode van twaalf maanden wordt de leverancier geacht (alsnog) een overbrenging in de zin van artikel 3a Wet OB 1968 te verrichten op de dag na het verstrijken van deze periode, tenzij sprake is van één van de omstandigheden omschreven in artikel 3b, zevende lid, Wet OB 1968. In de gevallen genoemd in dat lid, vindt namelijk al eerder een overbrenging door de leverancier in de zin van artikel 3a Wet OB 1968 plaats, afhankelijk van de in dat lid genoemde omstandigheden. Dit betekent dat de leverancier zich alsnog moet registreren in de lidstaat van bestemming en daar een intracommunautaire verwerving en de eventueel daaropvolgende levering dient aan te geven. Een eventuele op de intracommunautaire verwerving volgende levering door de leverancier aan de afnemer wordt dan behandeld als een levering in de lidstaat van bestemming.

Vijfde lid

Het voorgestelde artikel 3b, vijfde lid, Wet OB 1968 bepaalt dat de leverancier geen overbrenging in de zin van artikel 3a Wet OB 1968 verricht als de macht om als eigenaar te beschikken over de goederen uiteindelijk niet overgaat naar de beoogde afnemer. Dit lid ziet op situaties waarin de leverancier de goederen terugzendt naar de lidstaat vanwaar de goederen in eerste instantie ook werden verzonden of vervoerd. Ondanks dat de goederen wel zijn overgebracht naar de oorspronkelijke lidstaat van bestemming, hoeft de leverancier onder de gestelde voorwaarden geen intracommunautaire levering aan te geven in de lidstaat van vertrek en ook geen intracommunautaire verwerving in de oorspronkelijke lidstaat van bestemming.

Het voorgestelde artikel 3b, vijfde lid, onderdeel a, Wet OB 1968 heeft betrekking op de eerste voorwaarde. Als voorwaarde wordt gesteld dat het recht om als eigenaar te beschikken over de goederen niet is overgedragen. De goederen zijn bij toepassing van dat lid dus nog steeds in eigendom van de leverancier. De goederen dienen teruggezonden te worden naar de lidstaat vanwaar ze zijn verzonden of vervoerd. Deze terugzending dient plaats te vinden voordat de periode van twaalf maanden, genoemd in artikel 3b, vierde lid, Wet OB 1968, is verstreken. Als de terugzending na het verstrijken van laatstbedoelde periode plaatsvindt, wordt de leverancier geacht in de lidstaat van bestemming een overbrenging in de zin van artikel 3a Wet OB 1968 te hebben verricht.

In het voorgestelde artikel 3b, vijfde lid, onderdeel b, Wet OB 1968 is een voorwaarde opgenomen met een administratief karakter. De oorspronkelijke leverancier dient de terugzending naar de lidstaat van vertrek op te nemen in het register, bedoeld in artikel 34, tweede lid, onderdeel c, Wet OB 1968. Dit is hetzelfde register waarin de leverancier de eerdere overbrenging van deze goederen naar de oorspronkelijke lidstaat van bestemming in het kader van de regeling inzake voorraad op afroep heeft opgenomen.

Zesde lid

Het voorgestelde artikel 3b, zesde lid, Wet OB 1968 regelt de situatie waarin een vervangende afnemer in de plaats kan treden van de afnemer, bedoeld in artikel 3b, tweede lid, onderdeel c, Wet OB 1968, zonder dat de regeling inzake voorraad op afroep vervalt voor de goederen waarvoor de afnemer vervangen wordt. Naast de voorwaarden opgesomd in onderdelen a en b, dient de vervanging van de afnemer plaats te vinden binnen de periode van twaalf maanden, genoemd in artikel 3b, vierde lid, Wet OB 1968. Bij de vervanging van de afnemer gaat deze periode niet opnieuw lopen.

Zesde lid, onderdeel a

Bij het vervangen van de afnemer door een andere ondernemer dient aan alle voorwaarden, genoemd in het tweede lid van artikel 3b Wet OB 1968, te worden voldaan. Dit betekent dat de vervanger in feite in de plaats treedt van de oorspronkelijk beoogde afnemer die met de leverancier de overeenkomst, bedoeld in artikel 3b, tweede lid, onderdeel a, heeft gesloten. Hierbij dient de vervanger zich in een identieke hoedanigheid te bevinden als de oorspronkelijke afnemer, met inbegrip van alle rechten en plichten die de leverancier en de oorspronkelijke afnemer overeen zijn gekomen in hun overeenkomst als bedoeld in artikel 3b, tweede lid, onderdeel a, Wet OB 1968.

Zesde lid, onderdeel b

Artikel 3b, zesde lid, onderdeel b, Wet OB 1968 bevat een voorwaarde van administratieve aard. De leverancier, bedoeld in artikel 3b, tweede lid, onderdeel b, Wet OB 1968, neemt de vervanger van de afnemer op in het register, genoemd in het tweede lid onderdeel d, van hetzelfde artikel 3b en in de Opgaaf ICP. Het vermelden van de informatie en het btw-identificatienummer van de nieuwe afnemer volgt uit het tweede lid, onderdeel d, van dat artikel en uit artikel 37a, eerste lid, onderdeel d, Wet OB 1968.

Zevende lid

De regeling inzake voorraad op afroep kent verschillende voorwaarden die zijn opgenomen in het tweede tot en met het zesde lid van artikel 3b Wet OB 1968. Het voorgestelde artikel 3b, zevende lid, Wet OB 1968 heeft betrekking op verschillende situaties waarin niet (meer) volledig wordt voldaan aan deze voorwaarden. Het gevolg van het niet (meer) volledig voldoen aan één of meer van de voorwaarden is dat er alsnog een overbrenging van goederen in de zin van artikel 3a Wet OB 1968 door de leverancier plaatsvindt. De leverancier dient zich dan in de lidstaat van bestemming te registreren om daar een intracommunautaire verwerving aan te geven. Dit gevolg geldt voor alle situaties waarin niet (meer) volledig voldaan is aan de voorwaarden voor de toepassing van de regeling inzake voorraad op afroep. Het moment waarop dit gevolg intreedt is afhankelijk van welke van de in artikel 3b, zevende lid, wet OB 1968 beschreven situaties zich voordoet.

Indien niet langer wordt voldaan aan één of meer van de voorwaarden opgenomen in artikel 3b, tweede of zesde lid, binnen de periode van twaalf maanden, bedoeld in het vierde lid, heeft een overbrenging van de goederen in de zin van artikel 3a Wet OB 1968 plaatsgevonden op het tijdstip waarop niet (langer) aan de desbetreffende voorwaarde(n) wordt voldaan. De overbrenging van de goederen vindt dan plaats op het moment waarop blijkt dat niet meer wordt voldaan aan de desbetreffende voorwaarde(n). Voor een drietal situaties wordt het genoemde tijdstip nader ingevuld. Deze worden hierna besproken.

Levering aan een andere persoon (zevende lid, onderdeel a)

Als de goederen niet aan de oorspronkelijke afnemer, bedoeld in artikel 3b, tweede lid, onderdeel c, Wet OB 1968, of aan een eventuele vervangende afnemer als bedoeld in artikel 3b, zesde lid, Wet OB 1968, maar aan een andere persoon worden geleverd, heeft een overbrenging van de goederen in de zin van artikel 3a Wet OB 1968 plaatsgevonden. Het tijdstip van deze overbrenging ligt op grond van artikel 3b, zevende lid, aanhef en onderdeel a, Wet OB 1968 onmiddellijk voorafgaand aan de levering aan deze derde. Hiermee wordt getracht een chronologische volgorde aan te geven tussen de voor de btw relevante gebeurtenissen, zonder dat een minimale periode moet zitten tussen de overbrenging van de goederen in de zin van artikel 3a Wet OB 1968 en de levering aan een derde. Dit leidt ertoe dat de leverancier zich voor de levering van de goederen aan de derde in de lidstaat van bestemming dient te registreren en daar een intracommunautaire verwerving aangeeft. De levering die de leverancier vervolgens aan deze derde verricht, is een binnenlandse levering in de lidstaat van bestemming.

Verzending of vervoer naar een ander land (zevende lid, onderdeel b)

Als de goederen worden verzonden of vervoerd naar een ander land dan de lidstaat van waaruit zij oorspronkelijk werden verplaatst, dan wordt geacht niet meer te zijn voldaan aan de voorwaarden, genoemd in artikel 3b, tweede en zesde lid, Wet OB 1968, voor het van toepassing zijn van de regeling inzake voorraad op afroep. In deze situatie worden de goederen in eerste instantie wel overgebracht naar de oorspronkelijke lidstaat van bestemming. De goederen worden vervolgens niet geleverd aan de afnemer op de wijze, genoemd in artikel 3b, tweede lid, onderdeel a, Wet OB 1968. Ook worden de goederen niet teruggezonden naar de lidstaat van vertrek, bedoeld in artikel 3b, vijfde lid, Wet OB 1968. De goederen worden binnen de periode, genoemd in artikel 3b, vierde lid, Wet OB 1968, vanuit de oorspronkelijke/eerste lidstaat van bestemming verzonden of vervoerd naar een ander land dan de lidstaat van vertrek. Onmiddellijk vóór de aanvang van deze verzending of dit vervoer wordt op grond van het voorgestelde artikel 3b, zevende lid, aanhef en onderdeel b, Wet OB 1968 geacht dat de regeling inzake voorraad op afroep niet van toepassing is, met als resultaat dat artikel 3a Wet OB 1968 van toepassing is. Het gevolg hiervan is dat de leverancier in de lidstaat van vertrek een intracommunautaire levering verricht. Daarnaast dient hij zich in de oorspronkelijke lidstaat van bestemming voor de btw te registreren en dient hij aldaar een intracommunautaire verwerving aan te geven. Met het oog op de doelstelling van de Richtlijn harmonisatie en vereenvoudiging intracommunautair handelsverkeer is een verduidelijking in de wettekst aangebracht bij de implementatie daarvan in de Wet OB 1968, namelijk dat de goederen na aankomst in de lidstaat van bestemming worden verzonden. Hiermee wordt verduidelijkt dat het in het zevende lid, onderdeel b, niet gaat om de situatie dat de goederen nog niet de lidstaat van de oorspronkelijke bestemming hebben bereikt.

Vernietiging, verlies of diefstal (zevende lid, onderdeel c)

De voorwaarden van artikel 3b, tweede en zesde lid, Wet OB 1968 zijn niet langer van toepassing bij vernietiging, verlies of diefstal van de goederen niet zijnde kleine verliezen. Het gevolg hiervan is dat er sprake is van een overbrenging in de zin van artikel 3a Wet OB 1968. Deze overbrenging vindt op grond van artikel 3b, zevende lid, aanhef en onderdeel c, Wet OB 1968 plaats op de datum van vernietiging, verlies of diefstal. Als het onmogelijk is om deze datum te bepalen, wordt de overbrenging geacht plaats te hebben gevonden op de datum waarop werd vastgesteld dat de goederen zijn vernietigd, gestolen of verloren zijn gegaan. Op het moment van vernietiging, verlies of diefstal moeten de goederen zich wel in de lidstaat van bestemming bevinden. Artikel 3a Wet OB 1968 kan uiteraard niet van toepassing zijn als de goederen niet zijn verplaatst en zich nog bevinden in de lidstaat van vertrek. Hoewel bij verlies, diefstal en vernietiging in beginsel geen sprake is van een belastbare levering, omdat de eigendom van de goederen niet wordt overgedragen aan de afnemer, is wel sprake van een met btw belaste overbrenging van de goederen. Het belastbare feit bestaat hier namelijk uit de overbrenging van eigen goederen, die ook zonder de regeling inzake voorraad op afroep zou hebben plaatsgevonden voordat de goederen zijn vernietigd of gestolen of verloren zijn gegaan.

Artikel I, onderdeel B (artikel 5c van de Wet op de omzetbelasting 1968)

Het voorgestelde artikel 5c Wet OB 1968 heeft betrekking op de geharmoniseerde regeling inzake ketentransacties. Met ketentransacties worden opeenvolgende leveringen tussen ondernemers van dezelfde goederen bedoeld waarbij sprake is van één intracommunautair vervoershandeling of intracommunautaire verzending. Het maakt daarbij niet uit hoeveel schakels er in de (handels)keten zitten en in hoeveel lidstaten de ondernemers die tot de keten behoren zijn gevestigd of voor de btw zijn geïdentificeerd. Indien het niet de eerste leverancier in de keten is die het intracommunautaire vervoer zelf verricht of contracteert met een vervoerder, is het lastig vast te stellen in welke schakel dan wel sprake is van de intracommunautaire levering. Deze regeling ziet op die situatie. De leveranciers weten doorgaans niet welke andere ondernemers deel uitmaken van de keten en behoeven dat voor de toepassing van deze regeling ook niet te weten.

Het intracommunautaire vervoer of de verzending van de goederen vangt aan bij de eerste ondernemer die levert in de keten waarbij de goederen rechtstreeks gaan naar de laatste afnemer in de keten. De goederen hoeven zich daarvoor niet in dezelfde lidstaat van vestiging van de leveranciers of afnemers te bevinden. Uiteraard moet er wel sprake zijn van een verplaatsing van de goederen van een lidstaat naar een andere lidstaat. De keten bestaat uit diverse leveringen en aan één van die leveringen moet dit intracommunautaire vervoer worden toegeschreven. Van al deze leveringen is er namelijk maar één levering die als intracommunautaire levering heeft te gelden. Alleen die levering kan op grond van artikel 9, tweede lid onderdeel b, Wet OB 1968 voor het tarief van nihil in aanmerking komen en dient gepaard te gaan met de listingverplichting, bedoeld in artikel 37a Wet OB 1968.

Het voorgestelde artikel bepaalt aan welke van de opvolgende leveringen in de keten het intracommunautair vervoer of de verzending moet worden toegeschreven. Alleen die levering wordt dan aangemerkt als de intracommunautaire levering. De overige leveringen binnen de keten worden aangemerkt als een binnenlandse levering. De leveringen in de keten vóór de intracommunautaire levering vinden plaats in de lidstaat van aanvang van het intracommunautaire vervoer. De leveringen in de keten na de intracommunautaire levering vinden plaats in de lidstaat waar het intracommunautair vervoer eindigt.

Voor de toepassing van deze regeling moet eerst worden bepaald wie in de desbetreffende keten de tussenhandelaar is aan wie het intracommunautaire vervoer of de intracommunautaire verzending wordt toegeschreven. De term tussenhandelaar wordt niet bepaald door het spraakgebruik maar is een voor deze regeling gedefinieerd begrip. In artikel 5c, derde lid, Wet OB 1968 wordt het begrip tussenhandelaar omschreven. Als vast staat wie de tussenhandelaar is, zijn er twee mogelijkheden:

1. de intracommunautaire levering vindt plaats aan die tussenhandelaar;

2. de intracommunautaire levering vindt plaats door die tussenhandelaar.

De eerste mogelijkheid is de hoofdregel; de tweede mogelijkheid gaat voor op de hoofdregel als wordt voldaan aan de voorwaarden, genoemd in artikel 5c, tweede lid, Wet OB 1968.

Deze regeling voor ketentransacties doet overigens niet af aan de werking van de vereenvoudigde A-B-C-levering, bedoeld in artikel 37c Wet OB 1968. De regeling voor ketentransacties regelt alleen aan welke levering in de keten het intracommunautaire vervoer wordt toegeschreven en heeft geen gevolg voor de regels omtrent de verschuldigdheid van btw. De vereenvoudigde A-B-C-regeling gaat over de verschuldigdheid van btw. De regeling voor ketentransacties kan dus ook samengaan met de vereenvoudigde A-B-C-regeling. Een voorbeeld van de werking van beide regelingen is hierna opgenomen onder voorbeeld 5.

Eerste lid

In artikel 5c, eerste lid, Wet OB 1968 wordt de hoofdregel gegeven voor de wijze waarop wordt bepaald aan welke levering het intracommunautair vervoer wordt toegeschreven bij ketentransacties. Daarnaast maakt dat lid duidelijk wat wordt verstaan onder ketentransacties. Het moet gaan om opeenvolgende leveringen van dezelfde goederen, waarbij die goederen grensoverschrijdend binnen de EU van de eerste leverancier rechtstreeks naar de laatste afnemer in de keten worden verzonden of vervoerd. Al deze elementen zijn bepalend voor de toepassing. Er zijn vele praktijkvoorbeelden denkbaar waarop deze regeling van toepassing is. Een aantal voorbeelden voor inzicht in de werking van deze bepaling is hierna opgenomen.

De intracommunautaire verzending of het intracommunautaire vervoer wordt in deze hoofdregel toegeschreven aan één levering in de keten. Dit is de levering aan de tussenhandelaar, zijnde de enige of één van de leveranciers in de keten na de eerste leverancier, onafhankelijk van de lengte van de keten. Wie van de leveranciers na de eerste leverancier als tussenhandelaar wordt aangemerkt, wordt bepaald in het derde lid van artikel 5c Wet OB 1968.

Dit betekent dat de ondernemer in de keten die levert aan die tussenhandelaar (zoals gedefinieerd in het derde lid) een intracommunautaire levering verricht in de lidstaat van vertrek van het intracommunautaire vervoer van de goederen. Vervolgens geeft die tussenhandelaar een intracommunautaire verwerving aan in de lidstaat van de aankomst van het vervoer van de goederen.

Het rechtstreeks vervoer in het kader van een ketentransactie wordt met voorbeeld 4 nader toegelicht. De vraag komt op in praktijk hoe om te gaan met een later vervoer dan de levering of met een tussenstop die om verschillende redenen kan plaatsvinden. Bepalend voor het rechtstreekse karakter is of er sprake is van één gecontracteerde vervoershandeling en dat het vervoer nog steeds in samenhang met de levering in de keten wordt verricht.

Tweede lid

Artikel 5c, tweede lid, Wet OB 1968 vormt de uitzondering op de hoofdregel van het eerste lid van dit artikel. Het verschil met het eerste lid is dat in het tweede lid de intracommunautaire levering niet aan die tussenhandelaar plaatsvindt, maar door die tussenhandelaar wordt verricht. Het is echter wel dezelfde (op grond van het genoemde derde lid bepaalde) tussenhandelaar in die keten.

Voorwaarde voor de toepassing van deze uitzondering is dat die tussenhandelaar een btw-identificatienummer heeft gekregen van de lidstaat waaruit de goederen zullen vertrekken en hij dit nummer aan zijn leverancier verstrekt.

Derde lid

In artikel 5c, derde lid, Wet OB 1968 wordt bepaald wie de in de vorige leden van dat artikel genoemde tussenhandelaar is. Dit kan in elk geval niet de eerste leverancier zijn in de keten. Wie dan wel tussenhandelaar is in de keten hangt af van wie het daadwerkelijke vervoer of de daadwerkelijke verzending van de goederen regelt. Hiervoor is het volgende bepaald.

Als er een derde partij (buiten de keten) is die de goederen vervoert of verzendt, dan is de ondernemer in de keten die zich contractueel verbindt met de derde vervoerder de tussenhandelaar. Als er geen derde is die de goederen vervoert of verzendt, maar één van de ondernemers in de keten – niet zijnde de eerste leverancier – de goederen zelf vervoert of verzendt, dan is die ondernemer de tussenhandelaar in de zin van deze regeling.

Uit het voorgaande volgt dat indien de eerste leverancier in de keten degene is die vervoert of het vervoer contracteert er geen tussenhandelaar in de zin van deze bepaling aan de orde komt en dan ook geen toepassing behoeft. In dat geval is de eerste leverancier degene die de intracommunautaire levering verricht.

Hierna volgen enkele voorbeelden:

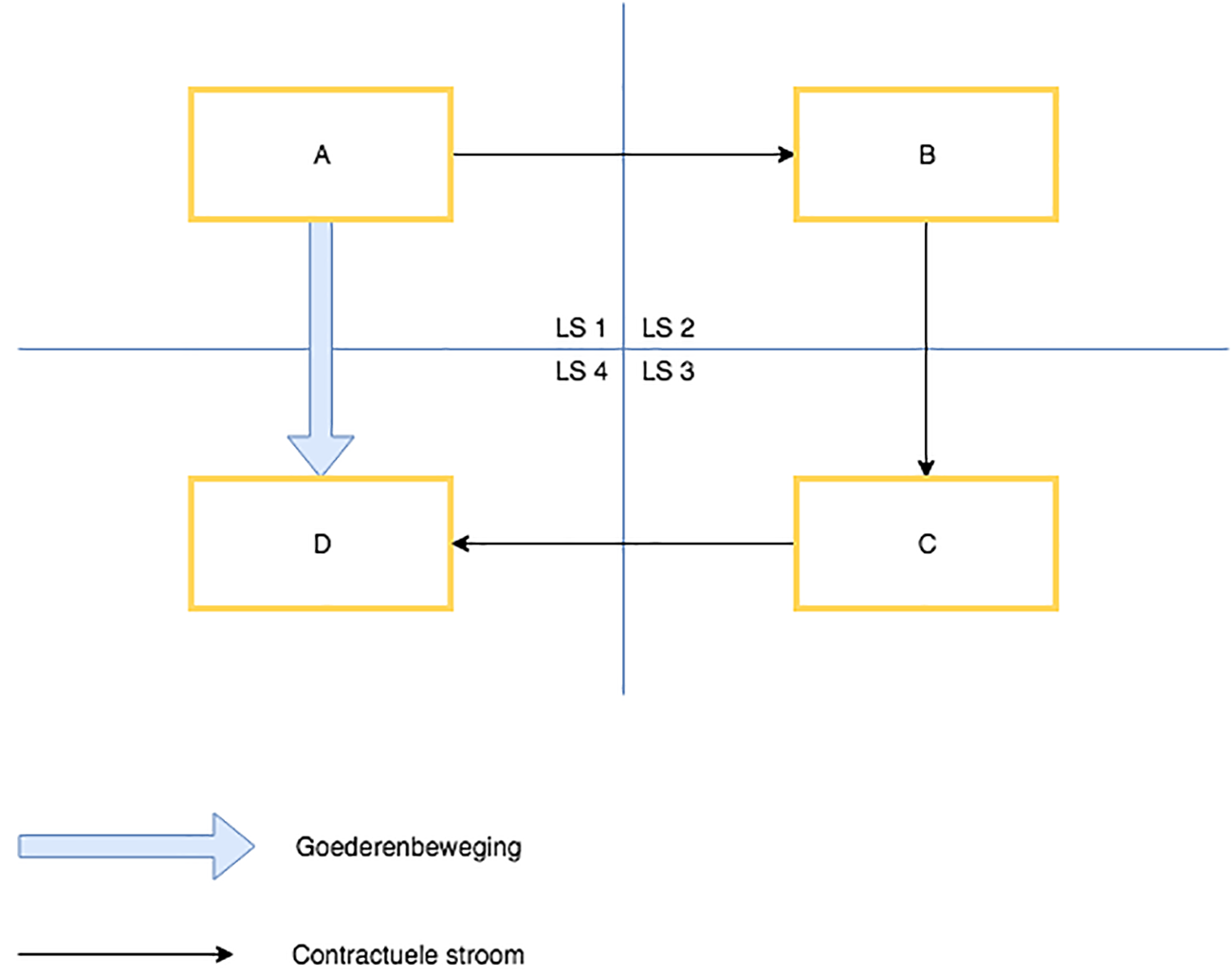

Voorbeeld 1

• Drie leveringen voor de btw tussen partijen A, B, C en D gevestigd in vier lidstaten (LS 1 t/m LS 4).

• Rechtstreeks intracommunautair vervoer van goederen van LS 1 naar LS 4.

• C regelt het rechtstreekse vervoer van LS 1 naar LS 4. C is op grond van artikel 5c, derde lid, Wet OB 1968 de tussenhandelaar.

Optie a: C gebruikt zijn btw-identificatienummer aan hem toegekend door LS 4.

In dat geval is het eerste lid van artikel 5c Wet OB 1968 van toepassing: de levering waaraan het intracommunautaire vervoer wordt toegeschreven is de levering van B aan C. De levering B-C is dan de intracommunautaire levering. De plaats van de levering is op grond van artikel 5, eerste lid, onderdeel a, Wet OB 1968 de lidstaat waar het vervoer aanvangt: LS 1. C verwerft intracommunautair in LS 4. De levering A-B is dan een binnenlands belastbare levering in LS 1, omdat in verband met de levering A-B het goed niet wordt vervoerd en zich ten tijde van de levering A-B in LS 1 bevindt. De levering C-D is eveneens een binnenlands belastbare levering, maar dan in LS 4, omdat ook hier in verband met de levering C-D het goed niet wordt vervoerd en zich ten tijde van de levering C-D in LS 4 bevindt.

Optie b: C gebruikt zijn btw-identificatienummer aan hem toegekend door LS 1 en communiceert dit met B.

In dat geval is artikel 5c, tweede lid, Wet OB 1968 van toepassing: de levering waaraan het intracommunautaire vervoer wordt toegeschreven is dan de levering door C aan D. De levering C-D is dan de intracommunautaire levering. D verwerft intracommunautair in LS 4. De leveringen A-B en B-C zijn binnenlands belastbare leveringen in LS 1. Alle aan de C-D levering voorafgaande leveringen gaan immers niet gepaard met vervoer in verband met die leveringen en de goederen bevinden zich ten tijde van de levering in LS 1.

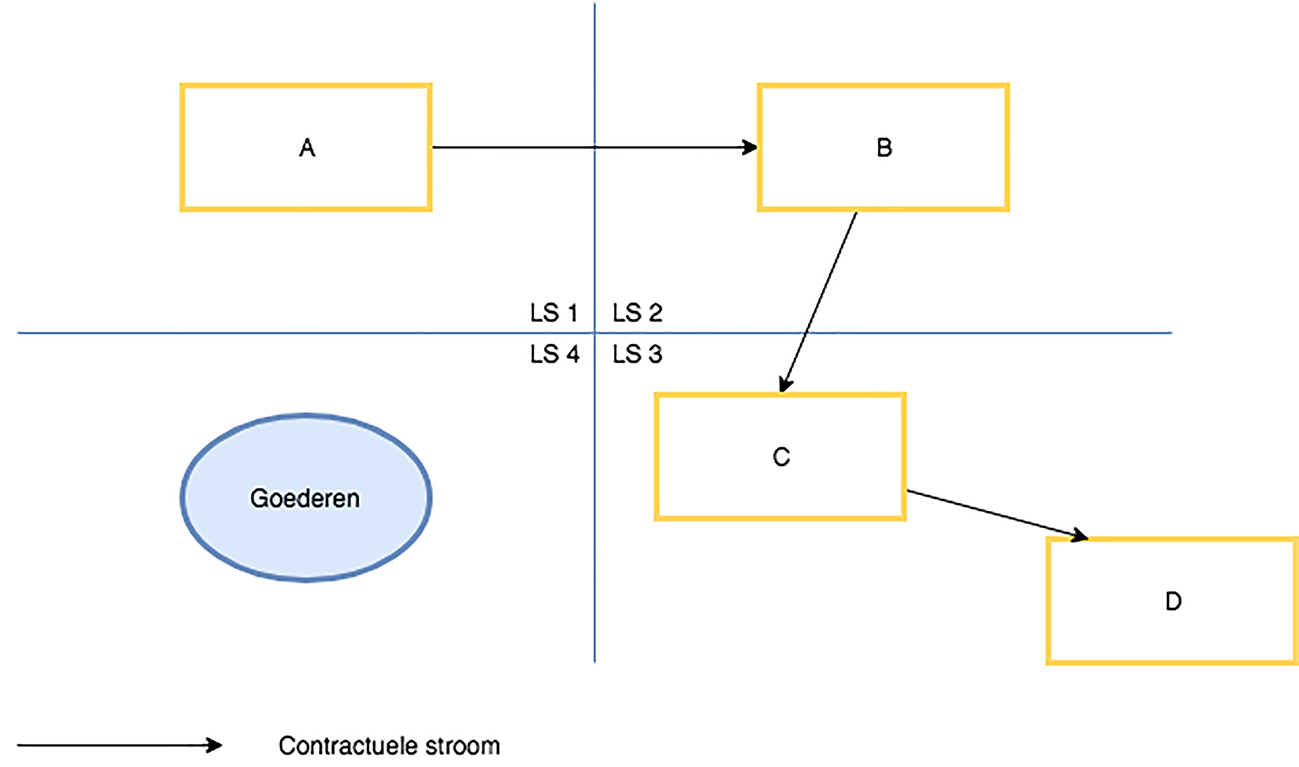

Voorbeeld 2

• Drie leveringen voor de btw tussen partijen A, B, C en D gevestigd in drie lidstaten (LS 1 t/m LS 3).

• De goederen blijven in LS 4.

Omdat de goederen niet vervoerd worden naar een andere lidstaat geldt de regeling voor ketentransacties van artikel 5c Wet OB 1968 niet. Op grond van artikel 5, eerste lid, onderdeel b, Wet OB 1968 zijn alle leveringen aan te merken als binnenlandse belastbare leveringen in LS 4.

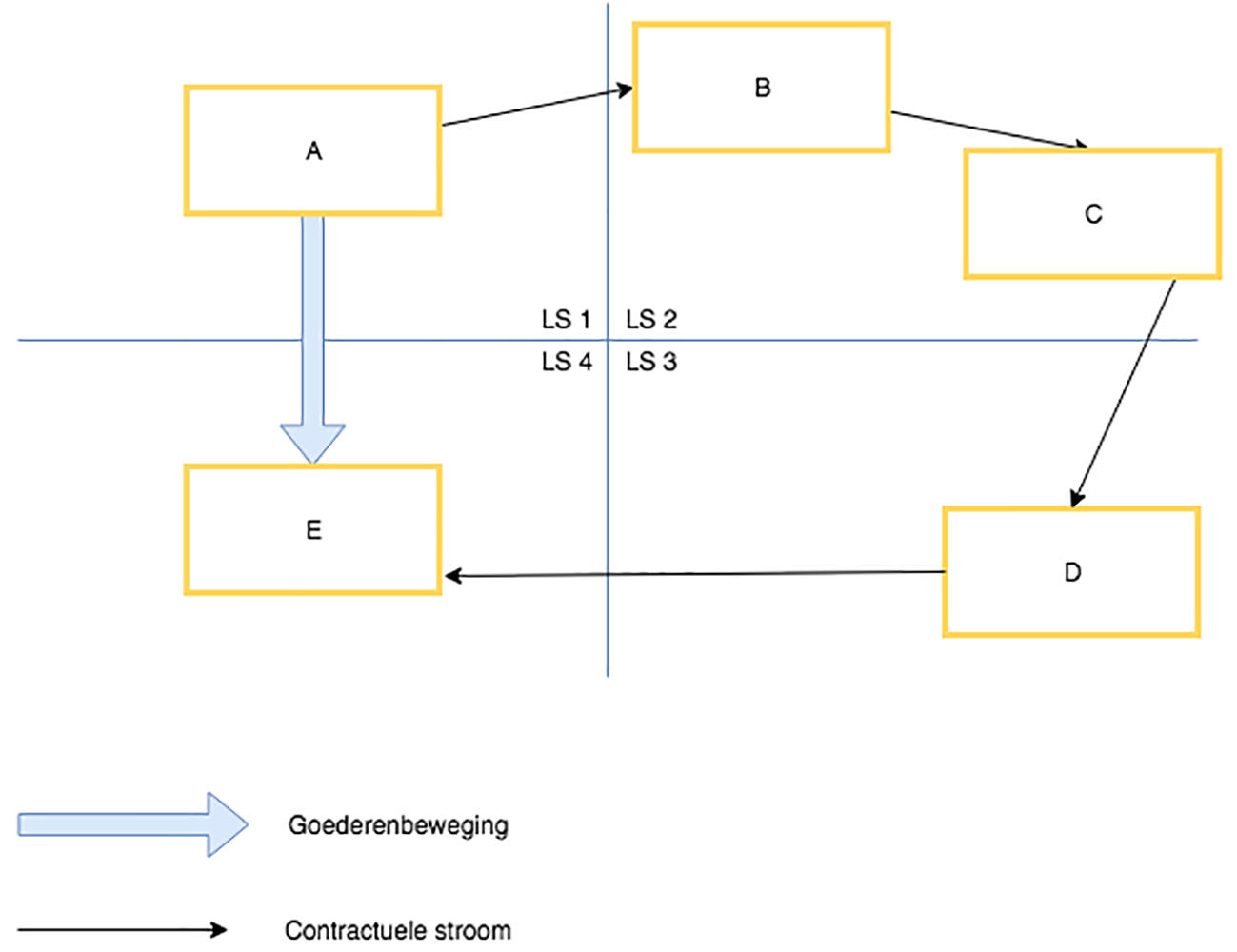

Voorbeeld 3

• Vier leveringen voor de btw tussen partijen A, B, C, D en E gevestigd in vier lidstaten (LS 1 t/m LS 4).

• Rechtstreeks intracommunautair vervoer van de goederen van LS 1 naar LS 4.

• C regelt het rechtstreekse vervoer van de goederen van LS 1 naar LS 4 en is daarmee de tussenhandelaar.

Optie a: C gebruikt zijn btw-identificatienummer aan hem toegekend door LS 4.

In dat geval is het eerste lid van artikel 5c Wet OB 1968 van toepassing: de levering waaraan het intracommunautaire vervoer wordt toegeschreven is dan de levering door B aan C. De levering B-C is dan de intracommunautaire levering. Plaats van deze levering is LS 1. C verwerft intracommunautair in LS 4. De levering A-B is een binnenlands belastbare levering in LS 1. De leveringen C-D en D-E zijn binnenlands belastbare leveringen in LS 4.

Optie b: C gebruikt zijn btw-identificatienummer aan hem toegekend door LS 1 en communiceert dit met B.

In dat geval is het tweede lid van artikel 5c Wet OB 1968 van toepassing: de levering waaraan het intracommunautaire vervoer wordt toegeschreven is dan de levering door C aan D. De levering C-D is dan de intracommunautaire levering. D verwerft intracommunautair in LS 4. De leveringen A-B en B-C zijn binnenlands belastbare leveringen in LS 1. De levering D-E is een binnenlands belastbare levering in LS 4.

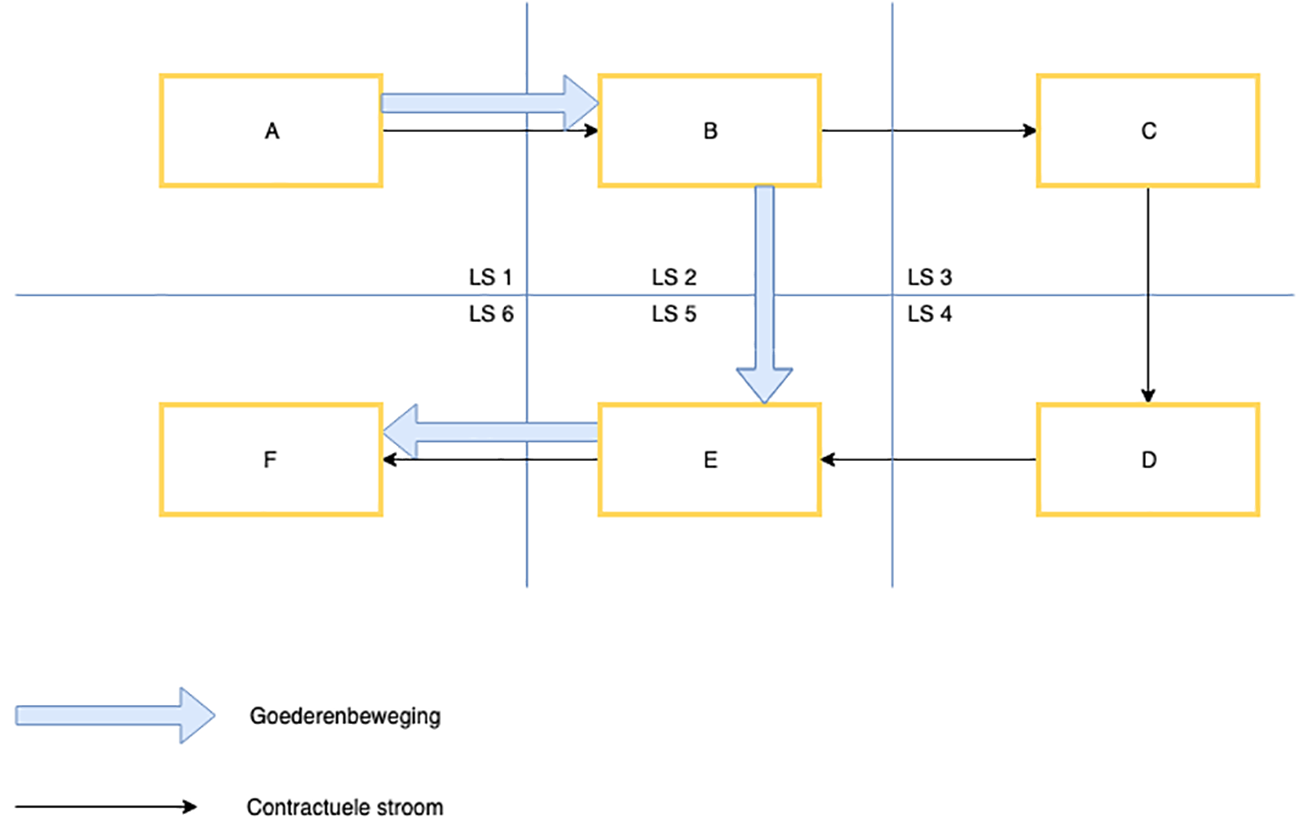

Voorbeeld 4

Dit voorbeeld ziet op het rechtstreekse vervoer in samenhang met de keten. In dit voorbeeld gaan de goederen van lidstaat 1 naar lidstaat 6, maar niet rechtstreeks. Het vervoer vindt in drie stappen plaats en wel van lidstaat 1 naar lidstaat 2, lidstaat 2 naar lidstaat 5 en van lidstaat 5 naar 6. De enige keten in dit voorbeeld is B, C, D, E. In deze keten gaan de goederen van de eerste leverancier B in de keten naar de laatste afnemer E in de keten. De regeling van artikel 5c ziet alleen op deze ketentransacties. De levering A-B en de levering E-F zijn zelfstandig te beschouwen als intracommunautaire leveringen die buiten deze regeling voor ketentransacties vallen.

Voorbeeld 5

Voorgaande figuur bij voorbeeld 4 kan ook als voorbeeld dienen voor de samenloop met de vereenvoudigde ABC-regeling (artikel 37c Wet OB) op C-D-E.

In dit voorbeeld is sprake van:

• rechtstreeks vervoer van de eerste leverancier B in lidstaat 2 aan laatste afnemer in de keten E in lidstaat 5.

• C is in dit geval aangemerkt als de tussenhandelaar, hij regelt het vervoer.

• C communiceert zijn BTW-identificatienummer toegekend door lidstaat 2 aan zijn leverancier B.

Door de regeling ketentransacties (artikel 5c) is de levering van B aan C een binnenlandse levering in lidstaat 2 en de levering van C aan D is de levering waar het intracommunautaire vervoer aan wordt toegeschreven. Dit resulteert in een intracommunautaire levering van C aan D vanuit lidstaat 2.

• D verwerft intracommunautair in lidstaat 5, maar is daar niet gevestigd of voor de btw geregistreerd. D heeft wel een btw-registratie in LS 4.

• D verricht een binnenlandse levering in lidstaat 5 aan E.

De vereenvoudigde ABC-regeling regelt vervolgens (het wegvallen van) de verschuldigdheid van btw door D in lidstaat 5. Nu deze situatie voldoet aan de vereisten van de vereenvoudigde ABC-regeling hoeft D zich niet te registreren in lidstaat 5. Zijn afnemer E is gevestigd en geregistreerd in lidstaat 5 en daarmee wordt E in plaats van D de btw verschuldigd in lidstaat 5.

Artikel I, onderdeel C (artikel 34 van de Wet op de omzetbelasting 1968)

De voorgestelde wijziging van artikel 34 Wet OB 1968 heeft betrekking op bepaalde administratieve verplichtingen van ondernemers. Aan het tweede lid van dat artikel worden de onderdelen c en d toegevoegd. Deze onderdelen zien op aanvullende administratieve verplichtingen voor de leverancier en de afnemer bij de toepassing van de regeling inzake voorraad op afroep, bedoeld in artikel 3b Wet OB 1968.

Tweede lid, onderdeel c

Met de toevoeging van onderdeel c aan artikel 34, tweede lid, Wet OB 1968 worden regels gesteld voor ondernemers die goederen in het kader van de regeling inzake voorraad op afroep, bedoeld in artikel 3b Wet OB 1968, (al dan niet door een derde partij laten) verzenden of vervoeren naar een andere lidstaat. Deze ondernemers (leveranciers) dienen een register bij te houden van de goederen die zij overbrengen (vervoeren of verzenden) of dit voor hun rekening door een derde partij laten doen. Het bijhouden van de gegevens over de goederen in het register is vormvrij. Wel dient het register zodanig ingericht te zijn dat de inspecteur in staat is de correcte toepassing van artikel 3b Wet OB 1968 te controleren. Het bijhouden van de gegevens in het register, bedoeld in artikel 34, tweede lid, onderdeel c, Wet OB 1968, maakt onderdeel uit van bepaalde voorwaarden voor de toepassing van de regeling inzake voorraad op afroep, bedoeld in artikel 3b Wet OB 1968. De leverancier is namelijk bij die regeling verplicht om gegevens in het register op te nemen die betrekking hebben op de situaties zoals beschreven in artikel 3b Wet OB 1968. Het gaat hierbij ten eerste om het opnemen van de goederen bij de verzending of het vervoer van de goederen, bedoeld in artikel 3b, tweede lid, onderdeel d, Wet OB 1968. Daarnaast dient de leverancier bij een eventuele terugzending van de goederen naar de lidstaat van vertrek deze retourzending op te nemen in het register (artikel 3b, vijfde lid, Wet OB 1968). Ten slotte dient de leverancier bij een eventuele vervanging van de afnemer door een andere ondernemer deze vervanging op te nemen in het register (artikel 3b, zesde lid, Wet OB 1968).

In de Uitvoeringsverordening zijn ook nieuwe bepalingen opgenomen aangaande het register en de daarin op te nemen informatie. Artikel 54 bis, eerste lid, van de Uitvoeringsverordening geeft aan wat de leverancier op moet nemen in zijn register bij toepassing van de regeling inzake voorraad op afroep. De leverancier dient de lidstaat waaruit de goederen zijn verzonden of vervoerd en de datum van deze verzending of dit vervoer op te nemen in het register. Daarnaast moet hij ook het btw-identificatienummer opnemen van de afnemer van de goederen toegekend door de lidstaat van bestemming. Het gaat hier om de afnemer, bedoeld in artikel 3b, tweede lid, onderdeel c, Wet OB 1968. Deze afnemer is al bij aanvang van het vervoer of de verzending bekend bij de leverancier. Als de afnemer wordt vervangen door een andere afnemer als bedoeld in artikel 3b, zesde lid, Wet OB 1968, dan dient de leverancier het btw-identificatienummer van deze vervanger op te nemen. Naast de gegevens over de afnemer zijn ook de gegevens van de entrepothouder, niet noodzakelijkerwijs een douane-entrepot, van belang. Zo dient de leverancier de lidstaat van bestemming, het btw-identificatienummer van de entrepothouder, het adres van het entrepot waar de goederen bij aankomst worden opgeslagen en de datum van aankomst in het entrepot, op te nemen in het register. Als de goederen in het entrepot zijn aangekomen, dient de leverancier de waarde10, de beschrijving en de hoeveelheid van de daar aangekomen goederen op te nemen. Als de goederen eenmaal zijn geleverd aan de afnemer, dan moet de leverancier de maatstaf van heffing, de beschrijving en de hoeveelheid van de geleverde goederen en de datum waarop de levering, bedoeld in artikel 3b, derde lid, onderdeel a, Wet OB 1968, plaatsvindt en het btw-identificatienummer van de afnemer, opnemen in het register. Als één van de omstandigheden, bedoeld in artikel 3b, zevende lid, Wet OB 1968, zich voordoet, dan moet de leverancier daar ook melding van maken in het register. Zo zal hij de maatstaf van heffing, de beschrijving en hoeveelheid van de goederen, de datum waarop één van deze omstandigheden zich voordoet en de respectievelijke grond moeten opnemen. Daarnaast kan het zich voordoen dat de ondernemer de goederen niet levert aan de afnemer, maar terugzendt naar de lidstaat van vertrek, bedoeld in artikel 3b, vijfde lid, Wet OB 1968. De leverancier dient dan de waarde, de beschrijving en hoeveelheid van de teruggezonden goederen en de datum van terugzending op te nemen in het register.

Tweede lid, onderdeel d

Op grond van het voorgestelde artikel 34, tweede lid, onderdeel d, Wet OB 1968 dient de ondernemer de goederen die aan hem zijn geleverd in het kader van de regeling inzake voorraad op afroep, bedoeld in artikel 3b Wet OB 1968, op te nemen in een register. Het gaat hier om de ondernemer/afnemer, bedoeld in artikel 3b, tweede lid, onderdeel c, Wet OB 1968 of zijn vervanger als bedoeld in artikel 3b, zesde lid, Wet OB 1968.

Artikel 54 bis, tweede lid, van de Uitvoeringsverordening geeft aan wat de afnemer op moet nemen in zijn register bij toepassing van de regeling inzake voorraad op afroep. Ten eerste moet hij het btw-identificatienummer van de leverancier die de goederen in het kader van deze regeling overbrengt opnemen in het register. Daarnaast moet hij ook een beschrijving en de hoeveelheid van de voor hem bestemde goederen opnemen. De afnemer neemt deze in zijn register op, op het moment dat deze informatie bij hem bekend is. Als de goederen aan hem zijn geleverd, dient hij de maatstaf van heffing, de beschrijving en hoeveelheid van de goederen en de datum waarop de intracommunautaire verwerving van deze goederen, bedoeld in artikel 3b, derde lid, onderdeel b, Wet OB 1968, plaatsvindt, op te nemen. Indien de afnemer ook de entrepothouder is waarnaar de goederen worden verzonden of vervoerd, dan dient de afnemer naast de hiervoor genoemde informatie aanvullende informatie op te nemen in zijn register. Deze afnemer, tevens entrepothouder, moet de datum van aankomst in het entrepot van de voor hem bestemde goederen opnemen. Deze afnemer moet daarnaast de beschrijving en de hoeveelheid van de goederen en de datum waarop de goederen in opdracht van de leverancier uit het entrepot worden verwijderd opnemen. In het geval dat goederen die in het entrepot zijn aangekomen, worden vernietigd, verloren of gestolen, dan dient de afnemer de beschrijving en de hoeveelheid van de vernietigde, verloren of gestolen goederen en de datum van vernietiging, verlies of diefstal of de datum waarop deze is vastgesteld op te nemen in het register.

Artikel I, onderdeel D (artikel 37a van de Wet op de omzetbelasting 1968)

Onder 1.

Artikel 37a Wet OB 1968 heeft betrekking op de Opgaaf ICP. De informatie die ondernemers op basis van het eerste lid van dat artikel moeten indienen bij de inspecteur wordt aangevuld met een onderdeel d dat ziet op de vereiste informatie die betrekking heeft op de regeling inzake voorraad op afroep. Op basis van dat onderdeel d geeft de leverancier informatie op over het btw-identificatienummer van de afnemer van de goederen die in het kader van de regeling inzake voorraad op afroep worden verzonden of vervoerd, bedoeld in artikel 3b Wet OB 1968.

De leverancier die de regeling inzake voorraad op afroep toepast heeft twee listingverplichtingen. De eerste listingverplichting ontstaat op grond van het voorgestelde artikel 37a, eerste lid, onderdeel d, Wet OB 1968, op het moment van overbrenging van de goederen naar de lidstaat van bestemming. Op dat moment zijn de goederen nog niet geleverd aan de afnemer. Met «afnemer» wordt in onderdeel d bedoeld: de afnemer, bedoeld in artikel 3b, tweede lid, onderdeel c, Wet OB 1968. Bij die eerste listingverplichting hoeft de leverancier slechts informatie in te dienen over het btw-identificatienummer van deze afnemer. De tweede listingverplichting ontstaat op het moment dat de leverancier de macht om als eigenaar over de goederen te beschikken op basis van de overeenkomst overdraagt aan de afnemer. Van die intracommunautaire levering wordt naast het btw-identificatienummer van de afnemer ook het totaalbedrag van de aan deze afnemer geleverde goederen vermeld.

Als de afnemer vervangen wordt, als bedoeld in artikel 3b, zesde lid, Wet OB 1968, dan vermeldt de leverancier in eerste aanleg ook het btw-identificatienummer van deze vervanger op de Opgaaf ICP. Als de macht om als eigenaar over de goederen te beschikken wordt overgedragen aan deze vervanger volgt eveneens de tweede listingverplichting.

Onder 2.

Ondernemers die op grond van artikel 37a, derde lid, Wet OB 1968 de mogelijkheid benutten om per kwartaal de Opgaaf ICP voor hun leveringen zoals genoemd in het eerste lid, onderdelen a en b, van dat artikel in te dienen, kunnen te maken krijgen met de onder het eerste lid, onderdeel d, van datzelfde artikel genoemde informatieverplichting. Zij maken voor die melding gebruik van datzelfde tijdvak van een kwartaal. De melding die voortkomt uit de toepassing van de voorraad op afroep regeling loopt dus mee in het door de ondernemer gekozen tijdvak voor de indiening van de reguliere Opgaaf ICP.

Artikel III (inwerkingtredingsbepaling)

De Richtlijn harmonisatie en vereenvoudiging intracommunautair handelsverkeer bepaalt in artikel 2 dat de lidstaten uiterlijk op 31 december 2019 de nodige wettelijke en bestuurlijke bepalingen vaststellen en bekend maken om aan deze richtlijn te voldoen. De bepalingen dienen te worden toegepast met ingang van 1 januari 2020. De wet treedt daarom in werking met ingang van 1 januari 2020.

Bewijs intracommunautair(e) verzending of vervoer op basis van weerlegbaar vermoeden

Artikel 1, eerste lid, van de Uitvoeringsverordening voegt met artikel 45bis een nieuwe bepaling in, in Uitvoeringsverordening (EU) nr. 282/2011. Deze bepaling biedt een praktische regeling aan naast de bestaande praktijk voor het bewijs van het intracommunautair vervoer of verzending in het kader van de intracommunautaire leveringen, bedoeld in tabel II, onderdeel a, post 6, behorende bij de Wet OB 1968, waaronder de ketentransacties.

Deze praktische regeling beoogt de moeilijkheden en onzekerheden weg te nemen voor bedrijven en tegelijkertijd de belastingdiensten waarborgen te bieden. Hiervoor wordt een bewijsvermoeden geïntroduceerd indien er twee niet-tegenstrijdige bewijsstukken zijn. In die situatie wordt geacht dat de goederen vanuit het grondgebied van de lidstaat van levering zijn verzonden of vervoerd.

Dit neemt niet weg dat ook op andere wijze aan de inspecteur aannemelijk kan worden gemaakt dat de goederen naar een andere lidstaat zijn verzonden of vervoerd. Dit weerlegbare vermoeden wordt door de inspecteur aanvaard in de situaties zoals beschreven in genoemd artikel 45bis, mits de inspecteur dit vermoeden niet weerlegt. Deze praktische regeling treedt in werking met ingang van 1 januari 2020 en is een alternatief voor de op grond van artikel 9, tweede lid, onderdeel b, Wet OB 1968 juncto artikel 12, vijfde lid, van het Uitvoeringsbesluit OB 1968 bij ministeriële regeling gegeven nadere voorschriften.

In de regeling wordt afhankelijk van wie of voor wiens rekening de goederen worden verzonden of vervoerd een onderscheid aangebracht in de verkoper of de afnemer. Voor elk geldt een andere invulling van welk bewijs van vermoeden wordt geaccepteerd. De aard van de bewijsstukken betreft aan het vervoer gerelateerde documenten zoals een CMR-document en andere indirect aan het vervoer te relateren documenten. Een ondertekend CMR-document kan als bewijsstuk gelden. Daarbij blijft van belang dat er twee bewijsstukken zijn van partijen die onafhankelijk zijn van elkaar. Zo zal een door de leverancier ondertekend deel van het CMR-document en een ander vervoersbewijs afkomstig van de leverancier onvoldoende zijn. Naast het door de leverancier ondertekend deel van een CMR-document zal ook een aan het vervoer gerelateerd bewijs van een van de leverancier onafhankelijke derde aanwezig moeten zijn. Welke documenten binnen deze regeling worden geaccepteerd staat in die bepaling benoemd, waarbij de categorie vervoersdocumenten geen limitatieve opsomming bevat.

Uit deze documenten dienen twee niet-tegenstrijdige bewijsstukken te worden overgelegd die – om van waarde te doen zijn – zoals gezegd afkomstig zijn van partijen die onafhankelijk van elkaar zijn. Wat precies onder onafhankelijkheid in die situatie wordt verstaan zal in de praktijk zijn invulling moeten krijgen en is casuïstisch van aard. Personen van dezelfde btw-ondernemer zullen doorgaans niet als onafhankelijk van elkaar kunnen worden beschouwd.

In de situatie dat het de afnemer is die het vervoer regelt dient de verkoper ook te beschikken over een schriftelijke verklaring van de afnemer waarin wordt bevestigd dat de goederen door de afnemer of door een derde voor rekening van de afnemer zijn vervoerd of verzonden, en waarin de lidstaat van bestemming van de goederen is vermeld. De specificaties waaraan deze verklaring moet voldoen staan in deze bepaling genoemd.

De verklaring van de afnemer dient van schriftelijke aard te zijn, een mondelinge verklaring geldt dus niet als zodanig. De schriftelijke aard ervan impliceert dat de verklaring normaal leesbaar is. Met name voor degene die de verklaring moet kunnen beoordelen, zoals de inspecteur van de Belastingdienst. Om de verkoper in staat te stellen tijdig over deze verklaring te beschikken, geldt er voor de afnemer de verplichting dat zijn verklaring uiterlijk de tiende dag van de maand volgend op de maand waarin de intracommunautaire levering bij de verkoper moet zijn. Voor de overige documenten geldt geen specifieke datum, maar de leverancier zal daarover wel moeten beschikken om het vervoer of de verzending aan te kunnen tonen binnen deze regeling.

Uit de bewoordingen van de bepaling blijkt dat de verklaring die vooraf wordt afgegeven niet een verklaring is als vereist voor de toepassing van deze regeling. Een verklaring vooraf is eigenlijk niet meer dan een intentieverklaring van de afnemer. De verklaring van de afnemer binnen deze regeling moet voldoen aan de eisen zoals gesteld.

Voor de duidelijkheid wordt nogmaals opgemerkt dat als niet aan deze voorwaarden wordt of kan worden voldaan, deze regeling niet geldt. De inspecteur kan dan eventueel andere bewijzen aanvaarden hetgeen ook vóór deze regeling al het geval was en naast deze praktische regeling het geval blijft.

Hoewel de regeling is bedoeld om aan de moeilijkheden rondom het bewijs van het intracommunautaire vervoer tegemoet te komen, blijft met deze bepaling ook een waarborg ingebouwd voor de inspecteur om het vermoeden van vervoer te weerleggen indien hij over andere informatie beschikt dan hem wordt overgelegd. In geval de bewijsstukken van de leverancier kunnen worden weerlegd en er geen twee onafhankelijke bewijsstukken resteren, is het bewijs niet geslaagd in de zin van het weerlegbaar vermoeden. Ook hier geldt dan dat de inspecteur eventueel andere bewijzen kan aanvaarden hetgeen ook vóór invoering van deze regeling al het geval was en naast deze praktische regeling het geval blijft.

De Staatssecretaris van Financiën, M. Snel

Richtlijn (EU) 2018/1910 van de Raad van 4 december 2018 tot wijziging van Richtlijn 2006/112/EG wat betreft de harmonisatie en vereenvoudiging van bepaalde regels in het btw-stelsel voor de belastingheffing in het handelsverkeer tussen de lidstaten (PbEU 2018, L 311).

Verordening (EU) nr. 2018/1909 van de Raad van 4 december 2018 tot wijziging van Verordening (EU) nr. 904/2010 wat betreft de uitwisseling van informatie met het oog op toezicht op de juiste toepassing van de regelingen inzake voorraad op afroep (PbEU 2018, L 311) en de Uitvoeringsverordening (EU) 2018/1912 van de Raad van 4 december 2018 tot wijziging van Uitvoeringsverordening (EU) nr. 282/2011 wat betreft bepaalde vrijstellingen voor intracommunautaire handelingen (PbEU 2018, L 311).

Uitvoeringsverordening (EU) nr. 282/2011 van de Raad van 15 maart 2011 houdende vaststelling van maatregelen ter uitvoering van Richtlijn 2006/112/EG betreffende het gemeenschappelijke stelsel van belasting over de toegevoegde waarde (PbEU 2011, L 77).

Richtlijn 2006/112/EG van de Raad van 28 november 2006 betreffende het gemeenschappelijke stelsel van belasting over de toegevoegde waarde (PbEU 2006, L 347).

HvJ EU 6 april 2006, C-245/04 (EMAG Handel Eder), ECLI:EU:C:2006:232, HvJ EU, HvJ EU 16 december 2010 C-430/09 (Euro Tyre Holding), ECLI:EU:C:2010:786, HvJ EU 26 juli 2017, C-386/16 (Toridas), ECLI:EU:C:2017:599 en HvJ EU 21 februari 2018, C-628/16 (Kreuzmayer), ECLI:EU:C:2018:84.

Verordening (EU) nr. 904/2010 van de Raad van 7 oktober 2010 betreffende de administratieve samenwerking en de bestrijding van fraude op het gebied van de belasting over de toegevoegde waarde (PbEU 2010, L 268).

Uitvoeringsverordening (EU) nr. 282/2011 van de Raad van 15 maart 2011 houdende vaststelling van maatregelen ter uitvoering van Richtlijn 2006/112/EG betreffende het gemeenschappelijke stelsel van belasting over de toegevoegde waarde (PbEU 2011, L 77).

Onder meer HvJ 6 september 2012, nr. C-273/11 (Mecsek-Gabona) ECLI:EU:C:2012:547, HvJ 27 september 2012, nr. C-587/10 (VSTR) ECLI:EU:C:2012:592, HvJ 20 oktober 2016, nr. C-24/15 (Plöckl) ECLI:EU:C:2016:791 en HvL 9 februari 2017, nr. C-21/16 (Euro Tyre) ECLI:EU:C:2017:106.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-35307-3.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.