Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 34475 nr. 23 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 34475 nr. 23 |

Vastgesteld 14 juni 2016

De vaste commissie voor Financiën heeft een aantal vragen voorgelegd aan de Minister van Financiën over de brief van 18 mei 2015 inzake het Financieel jaarverslag van het Rijk 2015 (Kamerstuk 34 475, nr. 1).

De Minister heeft deze vragen beantwoord bij brief van 10 juni 2016. Vragen en antwoorden zijn hierna afgedrukt.

De voorzitter van de commissie, Duisenberg

Adjunct-griffier van de commissie, Van den Eeden

Vraag 1

Hoe heeft de AIQ zich de afgelopen 20 jaar ontwikkeld?

Antwoord

Onderstaande tabel toont de ontwikkeling van de arbeidsinkomensquote (niveau in %) in de afgelopen twintig jaar op basis van de Middellangetermijnverkenning 2018–2021 van het CPB.

|

1996 |

1997 |

1998 |

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

|

81,6 |

79,8 |

78,7 |

79,0 |

79,5 |

77,5 |

78,3 |

79,1 |

78,0 |

75,9 |

|

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

75,1 |

75,4 |

77,2 |

78,8 |

76,4 |

77,4 |

78,5 |

79,6 |

79,2 |

77,7 |

Vraag 2

Wat is de hoogte van het BBP in Nederland? Wat is de ontwikkeling in de afgelopen 5 jaar en de verwachte ontwikkeling de komende 5 jaar?

Antwoord

Onderstaande tabel toont de hoogte van het BBP (in miljarden €) op basis van de Middellangetermijnverkenning 2018–2021 van het CPB:

|

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|---|---|---|---|---|---|---|---|---|---|---|

|

642,9 |

645,2 |

650,9 |

662,8 |

679,1 |

698,6 |

719,1 |

743,1 |

767,9 |

793,7 |

821,8 |

Vraag 3

Wat is de hoogte van de groei van het BBP in Nederland? Wat is de ontwikkeling in de afgelopen 5 jaar en de verwachte ontwikkeling de komende 5 jaar?

Antwoord

Onderstaande tabel toont de ontwikkeling van het reële BBP de afgelopen 5 jaar en de verwachte ontwikkeling voor de komende 5 jaar (mutatie per jaar in procenten) op basis van de Middellangetermijnverkenning 2018–2021 van het CPB (voor de periode tot en met 2015 betreft de bron het CBS):

|

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|---|---|---|---|---|---|---|---|---|---|---|

|

1,7 |

– 1,1 |

– 0,5 |

1,0 |

2,0 |

1,8 |

2,0 |

1,9 |

1,8 |

1,8 |

1,8 |

Vraag 4

Wat is de omvang van de export? Wat is de ontwikkeling in de afgelopen 5 jaar en de verwachte ontwikkeling de komende 5 jaar?

Antwoord

Onderstaande tabel toont de omvang van de export (in miljarden €) op basis van de Middellangetermijnverkenning 1018–2021 van het CPB. De uitvoer van energie is buiten beschouwen gelaten.

|

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|---|---|---|---|---|---|---|---|---|---|---|

|

497,3 |

528,6 |

537,8 |

549,4 |

555,4 |

553,9 |

584,4 |

612,4 |

640,1 |

669,3 |

703,6 |

Vraag 5

Wat is de hoogte van het begrotingstekort in percentages en in absolute zin? Wat is de ontwikkeling in de afgelopen 5 jaar en de verwachte ontwikkeling de komende 5 jaar?

Vraag 6

Wat is de hoogte van de staatsschuld in percentages en in absolute zin? Wat is de ontwikkeling in de afgelopen 5 jaar en de verwachte ontwikkeling de komende 5 jaar?

Antwoord

Het EMU-saldo en de EMU-schuld hebben zich de afgelopen 5 jaar als volgt ontwikkeld:

|

2010 |

2011 |

2012 |

2013** |

2014* |

2015* |

|

|---|---|---|---|---|---|---|

|

EMU-saldo in miljoenen euro |

– 31.522 |

– 27.572 |

– 25.064 |

– 15.537 |

– 15.618 |

– 12.433 |

|

EMU-saldo in procenten bbp |

– 5,0 |

– 4,3 |

– 3,9 |

– 2,4 |

– 2,4 |

– 1,8 |

|

EMU-schuld in miljoenen euro |

372.627 |

396.421 |

428.591 |

442.197 |

452.056 |

441.664 |

|

EMU-schuld in procenten bbp |

59,0 |

61,7 |

66,4 |

67,9 |

68,2 |

65,1 |

Bron: CBS Statline, 2013 betreft nader voorlopige cijfers, 2014 en 2015 zijn voorlopige cijfers

Voor het EMU-saldo en de EMU-schuld publiceert het kabinet in de Miljoenennota een raming tot en met het laatste jaar van de huidige kabinetsperiode. In de Miljoenennota 2016 staat dus een raming voor 2016 en 2017.

Een raming van saldo en schuld voor de komende vijf jaar is te vinden in de recente CPB publicatie «Middellange-termijnverkenning 2018–2021»2.

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|---|---|---|---|---|---|---|

|

EMU-saldo in procenten bbp |

– 1,7 |

– 1,2 |

– 0,4 |

0,1 |

0,4 |

0,6 |

|

EMU-schuld in procenten bbp |

65,4 |

64,1 |

61,6 |

58,9 |

56,4 |

54 |

Bron: CPB Middellange-termijnverkenning 2018–2021

Vraag 7

Wat is de hoogte van de rentelasten? Wat is de ontwikkeling in de afgelopen 5 jaar en de verwachte ontwikkeling de komende 5 jaar?

Antwoord

De «hoogte» van de rentelasten hangt af van welke definitie wordt gebruikt. In het Financieel Jaarverslag Rijk wordt onder rentelasten verstaan de rentelasten van het Rijk voor zover deze relevant zijn voor het EMU-saldo. De rentelasten van Provincies of gemeenten worden daarin dus niet meegenomen, ook al telt de schuld van Provincies en gemeenten wel mee in de totale EMU-schuld. Rentelasten of rentebaten uit hoofde van renteswaps tellen sinds 2014 niet meer mee in het EMU-saldo. De rente uitgaven en ontvangsten uit hoofde van renteswaps worden wel verantwoord in het Jaarverslag van Nationale Schuld, en daar ook meegenomen in de totale rentelasten.

|

2011 |

2012 |

2013 |

2014 |

2015 |

|

|---|---|---|---|---|---|

|

Rentelasten in miljarden euro |

9,3 |

9,6 |

9,1 |

8,8 |

7,9 |

Bron: Financieel Jaarverslag Rijk, Jaarverslag Nationale Schuld

De verwachte ontwikkeling voor de EMU-saldo relevante rentelasten van het Rijk is op te maken uit de bedragen in de begroting van Nationale Schuld. De optelsom van te betalen en te ontvangen rente (exclusief de rente ontvangsten vanuit renteswaps) in de begroting 2016 is als volgt:

|

2016 |

2017 |

2018 |

2019 |

2020 |

|

|---|---|---|---|---|---|

|

Artikel 11 – Staatsschuld – Rente uitgaven |

7,9 |

9,3 |

10,2 |

10,7 |

11,2 |

|

Artikel 11 – Staatsschuld – Rente ontvangsten |

– 0,1 |

– 0,1 |

– 0,1 |

– 0,1 |

– 0,1 |

|

Artikel 12 – Schatkistbankieren – Rente uitgaven |

0,1 |

0,3 |

0,4 |

0,5 |

0,6 |

|

Artikel 12 – Schatkistbankieren – Rente ontvangsten |

– 0,2 |

– 0,1 |

– 0,2 |

– 0,2 |

– 0,2 |

|

Rentelasten in miljarden euro |

7,8 |

9,4 |

10,4 |

11,0 |

11,6 |

Bron: Rijksbegroting 2016, begrotingshoofdstuk Nationale Schuld (IXA)

Vraag 8

Wat is de hoogte van het provinciefonds? Wat is de ontwikkeling in de afgelopen 5 jaar en de verwachte ontwikkeling de komende 5 jaar?

Vraag 9

Wat is de hoogte van het gemeentefonds? Wat is de ontwikkeling in de afgelopen 5 jaar en de verwachte ontwikkeling de komende 5 jaar?

Antwoord

In onderstaande tabellen vindt u de standen van het gemeente- en provinciefonds van de afgelopen vijf jaar en de raming van beide fondsen voor de komende vijf jaar. De realisatiestanden zijn op basis van de slotwet. De ramingen voor de komende vijf jaren zijn op basis van de Voorjaarsnota 2016.

De omvang van het gemeente- en provinciefonds wijzigt met name als gevolg van taakmutaties en de uitkomsten van de normeringssystematiek (accres).

|

2011 |

2012 |

2013 |

2014 |

2015 |

|

|---|---|---|---|---|---|

|

Gemeentefonds |

18.576.432 |

18.500.791 |

17.988.793 |

18.741.101 |

27.267.184 |

|

Provinciefonds |

1.268.084 |

1.686.017 |

1.553.052 |

1.295.743 |

1.114.540 |

|

2016 |

2017 |

2018 |

2019 |

2020 |

|

|---|---|---|---|---|---|

|

Gemeentefonds |

27.701.587 |

27.056.684 |

26.841.875 |

26.714.367 |

26.540.251 |

|

Provinciefonds |

2.301.745 |

21.252.504 |

1.999.374 |

1.993.622 |

1.987.166 |

Vraag 10

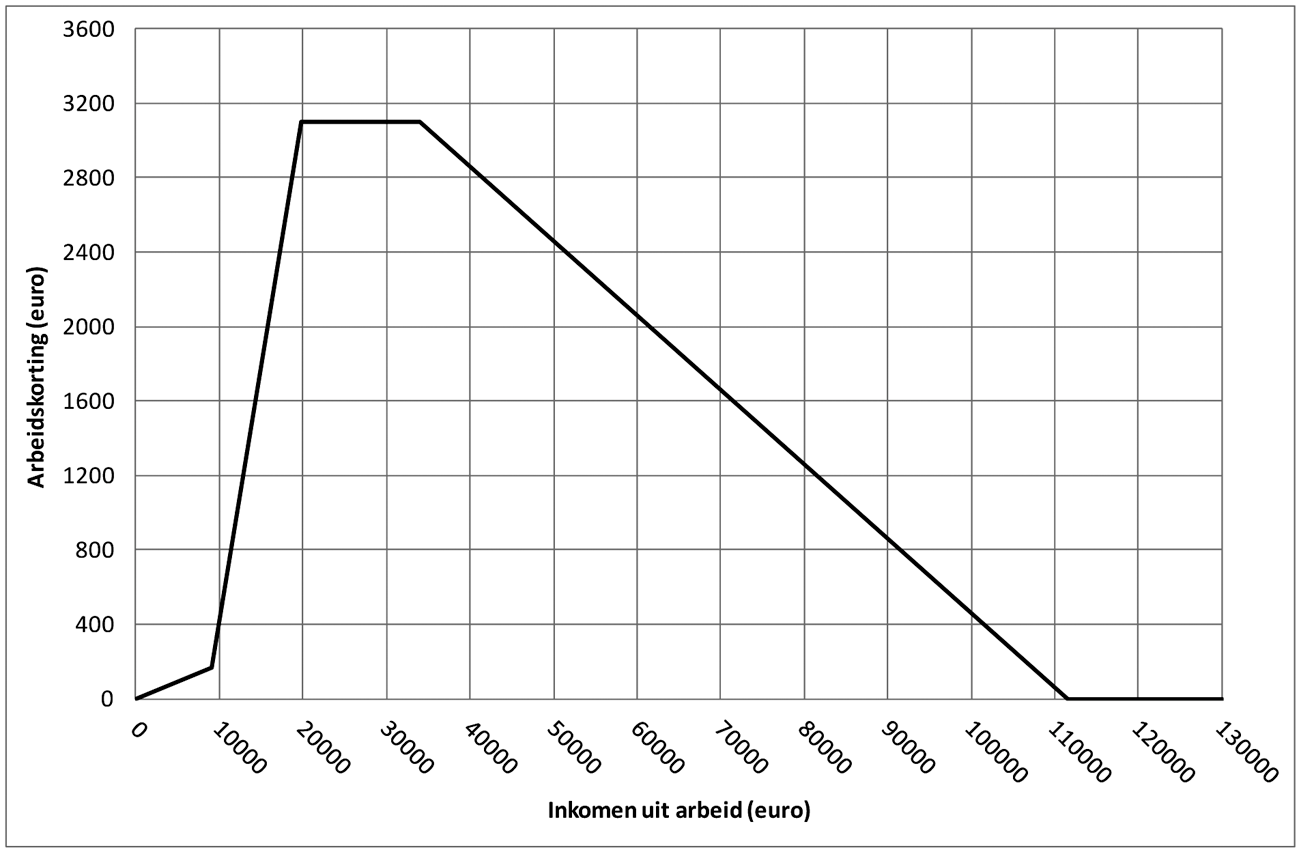

Kan de Minister aangeven wat de hoogte is van de arbeidskorting over alle inkomens (schematisch en in een tabel)?

Antwoord

In de hierna opgenomen figuur wordt de hoogte van de arbeidskorting getoond naar arbeidsinkomen voor personen onder de pensioengerechtigde leeftijd. In de hierna opgenomen tabel is de hoogte van de arbeidskorting weergegeven naar arbeidsinkomen in stappen van € 10.000. De bedragen in de figuur en tabel gelden voor 2016.

Hoogte arbeidskorting naar arbeidsinkomen 2016

|

Arbeidsinkomen |

Arbeidskorting |

|---|---|

|

€ 10.000 |

€ 400 |

|

€ 20.000 |

€ 3.103 |

|

€ 30.000 |

€ 3.103 |

|

€ 40.000 |

€ 2.864 |

|

€ 50.000 |

€ 2.464 |

|

€ 60.000 |

€ 2.064 |

|

€ 70.000 |

€ 1.664 |

|

€ 80.000 |

€ 1.264 |

|

€ 90.000 |

€ 864 |

|

€ 100.000 |

€ 464 |

|

€ 110.000 |

€ 64 |

|

€ 120.000 |

€ 0 |

Vraag 11

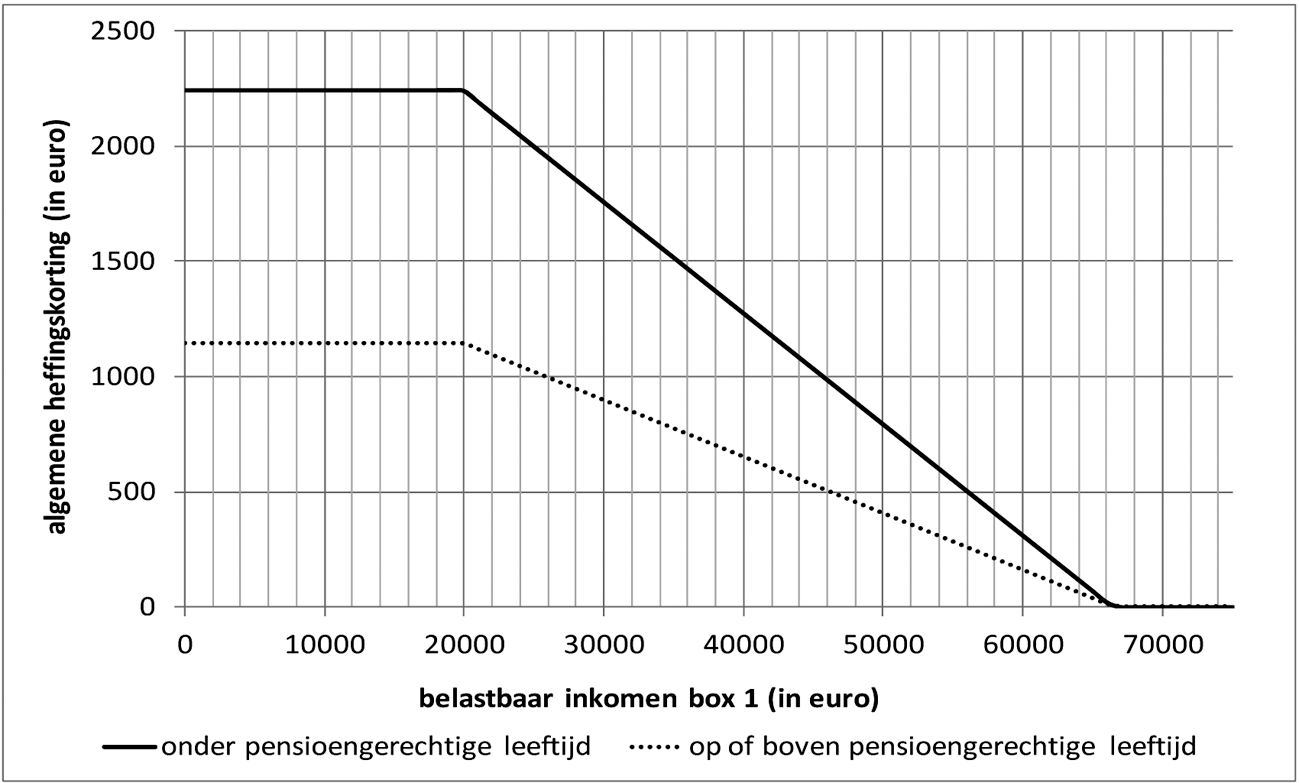

Kan de Minister aangeven wat de hoogte is van de heffingskorting over alle inkomens (schematisch en in een tabel)?

Antwoord

In de hierna opgenomen figuur wordt de hoogte van de algemene heffingskorting getoond naar belastbaar inkomen in box 1 voor zowel personen onder de pensioengerechtigde leeftijd als voor personen op of boven de pensioengerechtigde leeftijd. De hoogte van de algemene heffingskorting is weergegeven naar belastbaar inkomen in stappen van € 10.000, voor zowel personen onder de pensioengerechtigde leeftijd als voor personen op of boven de pensioengerechtigde leeftijd. De bedragen in de figuur en tabel gelden voor 2016. De algemene heffingskorting is lager voor belastingplichtigen op of boven de pensioengerechtigde leeftijd, omdat voor deze groep een lager tarief in de eerste belastingsschijf geldt.

Hoogte algemene heffingskorting naar belastbaar inkomen in box 1 2016

|

Belastbaar inkomen box 1 (in €) |

Algemene heffingskorting onder pensioengerechtigde leeftijd (in €) |

Algemene heffingskorting op of boven pensioengerechtigde leeftijd (in €) |

|---|---|---|

|

€ 10.000 |

2242 |

1145 |

|

€ 20.000 |

2238 |

1143 |

|

€ 30.000 |

1756 |

897 |

|

€ 40.000 |

1274 |

651 |

|

€ 50.000 |

792 |

404 |

|

€ 60.000 |

309 |

158 |

|

€ 70.000 |

0 |

0 |

Vraag 12

Welke in 2015 geïmplementeerde maatregelen hebben bijdragen, of gaan nog bijdragen, aan het verminderen van het enorme Nederlandse overschot op de lopende rekening?

Antwoord

Het Nederlandse overschot op de lopende rekening kan voornamelijk worden verklaard door de relatief hoge besparingen en buitenlandse investeringen van pensioenfondsen en multinationals. De hoge Nederlandse pensioenambities en een economie die sterk op het buitenland is gericht zijn hiervoor zijn hiervoor een verklaring. Het overschot op de lopende rekening is dus een logisch gevolg van structurele kenmerken van de Nederlandse economie.

Vraag 13

Wat is de reden dat het in het buitenland zwaar bekritiseerde overschot op de lopende rekening van Nederland, hetgeen in de nabije toekomst ook kan leiden tot dwingende Europese beleidsaanbevelingen, niet wordt besproken in het Financieel jaarverslag? Is dit onderwerp volgens de Minister geen aanzienlijk risico voor de toekomst?

Antwoord

Zoals het Financieel Jaarverslag van het Rijk 2015 ook vermeldt, wordt voor een brede inventarisatie van eventuele risico’s en onzekerheden terugverwezen naar het Financieel Jaarverslag van het Rijk 2012, de Miljoenennota 2013 en de Miljoenennota 2014. Het is per definitie niet mogelijk om alle, al dan niet relevante, risico’s en onzekerheden op te nemen, omdat «in principe een oneindige hoeveelheid gebeurtenissen mogelijk zijn die kunnen leiden tot schades voor de overheidsfinanciën»3. Het Financieel Jaarverslag van het Rijk zoomt specifiek in op veranderingen in de, waar relevante, risico’s voor de overheid in 2015.

Vraag 14

Hoe heeft de arbeidsproductiviteit zich de afgelopen 20 jaar ontwikkeld?

Antwoord

Onderstaande tabel toont de arbeidsproductiviteit (per uur; marktsector; mutaties per jaar in procenten) op basis van de Middellangetermijnverkenning 2018–2021 van het CPB:

|

1996 |

1997 |

1998 |

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

|

0,2 |

3,2 |

3,3 |

3,3 |

4,5 |

1,1 |

1,1 |

2,4 |

1,9 |

3,8 |

|

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

2,1 |

1,8 |

0,4 |

– 3,1 |

2,3 |

1,3 |

– 0,1 |

– 0,2 |

1,4 |

1,3 |

Vraag 15

Hoe hebben de huizenprijzen zich ontwikkeld in de 4 grote steden?

Antwoord (AFEP)

De woningprijs ontwikkelde zich in 2015 in de vier grote steden als volgt:

• Amsterdam: +9,7%

• Rotterdam: +4,4%

• Den Haag: +4,0%

• Utrecht: +6,7%

Vraag 16

Hoe hebben de huizenprijzen zich ontwikkeld in de krimpgebieden?

Antwoord 16 (AFEP)

Het CBS registreert de prijsontwikkeling in krimpgebieden niet afzonderlijk. Het CBS registreert wel de woningprijsontwikkeling per provincie. De provincies met de laagste woningprijsstijging in 2015 waren Zeeland (+0,4%) en Overijssel (+0,9%). De provincies met de hoogste woningprijsstijging waren Noord-Holland (+5,3%) en Utrecht (+3,9%).

Vraag 17

Wat is de ontwikkeling van de structurele werkloosheid sinds 2001?

Antwoord

De structurele werkloosheid is geen indicator die direct wordt gemeten, maar een indicator die wordt geschat. In Roads to Recovery (CPB, 2014) werd voor de evenwichtswerkloosheid (in procenten) uitgegaan van:

|

2001 |

2006 |

2011 |

2016 |

|

|---|---|---|---|---|

|

Evenwichtswerkloosheid |

3,9 |

4,2 |

3,6 |

3,7 |

Zoals altijd kunnen inschattingen achteraf worden bijgesteld. Zo heeft het CBS in 2015 de feitelijke werkloosheid aangepast, dat zich vertaald heeft in een aanpassing van de evenwichtswerkloosheid. In de Middellangetermijnverkenning 2018–2021 van het CPB wordt voor de evenwichtswerkloosheid in de jaren 2018–2021 uitgegaan van krap 5%. In Roads to Recovery bedroeg de evenwichtswerkloosheid over die periode circa 4%. Het CPB doet nog onderzoek naar de gevolgen van deze en andere revisies op de evenwichtswerkloosheid in de periode 1980 tot en met 2015.

Vraag 18

Hoe staat het met het wegwerken van de voorbehouden binnen het European System of Accounts voor verschillende eurolanden? Hoeveel voorbehouden staan er nog open, en binnen welke termijn wordt verwacht dat deze opgelost worden?

Antwoord

In het kader van de huidige (ESR95) meerjarige BNI verificatieronde zijn op dit moment 112 van de 124 landen-specifieke voorbehouden opgeheven. Vervolgens zijn 207 van de 216 transversale (voor alle EU landen geldende) voorbehouden opgeheven. In totaal staan nu dus nog 21 voorbehouden open. Eurostat streeft er naar om ook deze in het najaar weg te werken. Dit zou betekenen dat er geen voorbehouden rusten op BNI-cijfers die EU landen in september moeten rapporteren aan Eurostat.

Dit jaar gaat een nieuwe meerjarige verificatieronde van start op basis van de BNI cijfers conform het ESR2010. Eurostat streeft er naar deze verificatieronde veel sneller, per eind 2019, af te ronden. Dit is conform de Nederlandse wens voor het vereenvoudigen van de Europese begrotingssystematiek.

Vraag 19

Welk deel van de lagere gasbaten is te wijten aan de lagere gasprijs, en welk deel aan de verandering in gaswinning?

Antwoord

Het verschil tussen de geraamde aardgasbaten uit de Miljoenennota en de realisatie in het Financieel Jaarverslag komt door zowel een lagere gasprijs als een lagere gasproductie dan aanvankelijk geraamd. Bij Miljoenennota was het uitgangspunt bijvoorbeeld nog een winning van 42,5 mld m3 uit het Groningenveld, uiteindelijk is er 28,1 mld m3 gewonnen. De gemiddelde gasprijs op de gasbeurs TTF daalde van circa 26 cent per m3 in 2013 naar circa 20 cent per m3 in 2015. Doordat deze effecten gedurende het jaar door elkaar lopen en de totale aardgasbaten een som is van meerdere onderdelen zoals de winning uit het Groningenveld en de kleine gas- en olievelden, is het niet goed mogelijk om dit in een exact prijs- en een volume-effect te verdelen.

Vraag 20

Kan het tekort voor de decentrale overheden uitsplitst worden naar overheidslaag? Kan het hogere tekort voor de decentrale overheden toegelicht worden?

Antwoord

Als uitsplitsing van de EMU-saldi naar gemeenten, provincies en waterschappen is o.b.v. voorlopige gegevens van het CBS als volgt (EMU-saldo in euro’s en in percentage van het bbp voor 2015):

– Waterschappen, – 171 mln. euro en – 0,02% bbp.

– Provincies, – 1.135 mln. euro en – 0,17% bbp.

– Gemeenten, – 1299 mln. euro en – 0,19% bbp.

Uit de realisatie over 2015 op basis van voorlopige cijfers blijkt een hoger tekort in euro’s dan bij Miljoenennota 2015 geraamd. Voor de afwijking t.o.v. die raming is niet één eenduidige oorzaak aan te wijzen. Het tekort wordt bepaald door ontwikkelingen in onder meer investeringen, vermogen en overige ontvangsten en uitgaven van alle overheidslagen gezamenlijk. De voorlopig cijfers laten zien dat 2015 valt binnen de afgesproken tekortnorm uit het Financieel akkoord 2013–2017.

Vraag 21

Kan een toelichting worden gegeven op de staatsschuldverlaging uit hoofde van schatkistbankieren? Waarop baseert de Minister de verklaring dat deze komt door vrijvallende vermogens (pag. 49)? Is er, los van deze vrijvallende vermogens, meer of minder gebruik gemaakt van schatkistbankieren? Zo ja, door welke actoren? Is hier een verklaring voor te geven?

Antwoord

Volgens de definitie van de EMU-schuld vallen de onderlinge schulden tussen overheden tegen elkaar weg. Schatkistbankieren voor decentrale overheden verplicht gemeenten, provincies, waterschappen en samenwerkingsverbanden om overtollige middelen in de schatkist te stallen; zij mogen die middelen dus niet langer bij een private financiële instelling stallen. Het Rijk hoeft daardoor minder geld te lenen op de financiële markten om de staatsschuld te kunnen financieren. Daardoor daalt de EMU-schuld.

Middelen die decentrale overheden voor 4 juni 2012, 18.00 uur hebben uitgezet met een looptijd die eindigt na de datum van de inwerkingtreding van de wet (15 december 2013) hoeven pas na afloop van de looptijd in de schatkist te worden gestald4. De verlaging van de EMU-schuld door schatkistbankieren kan mogelijk verklaard worden door uitzettingen van decentrale overheden die vrijgevallen zijn.

Uiteraard kunnen ook tal van andere oorzaken de gestegen middelen van decentrale overheden in de schatkist verklaren, zoals bijvoorbeeld uitgestelde uitgaven, hogere belastinginkomsten, verkoop van bezittingen of grotere reserves. Decentrale overheden doen geen opgave van de aard of de herkomst van de middelen die decentrale overheden in de schatkist aanhouden.

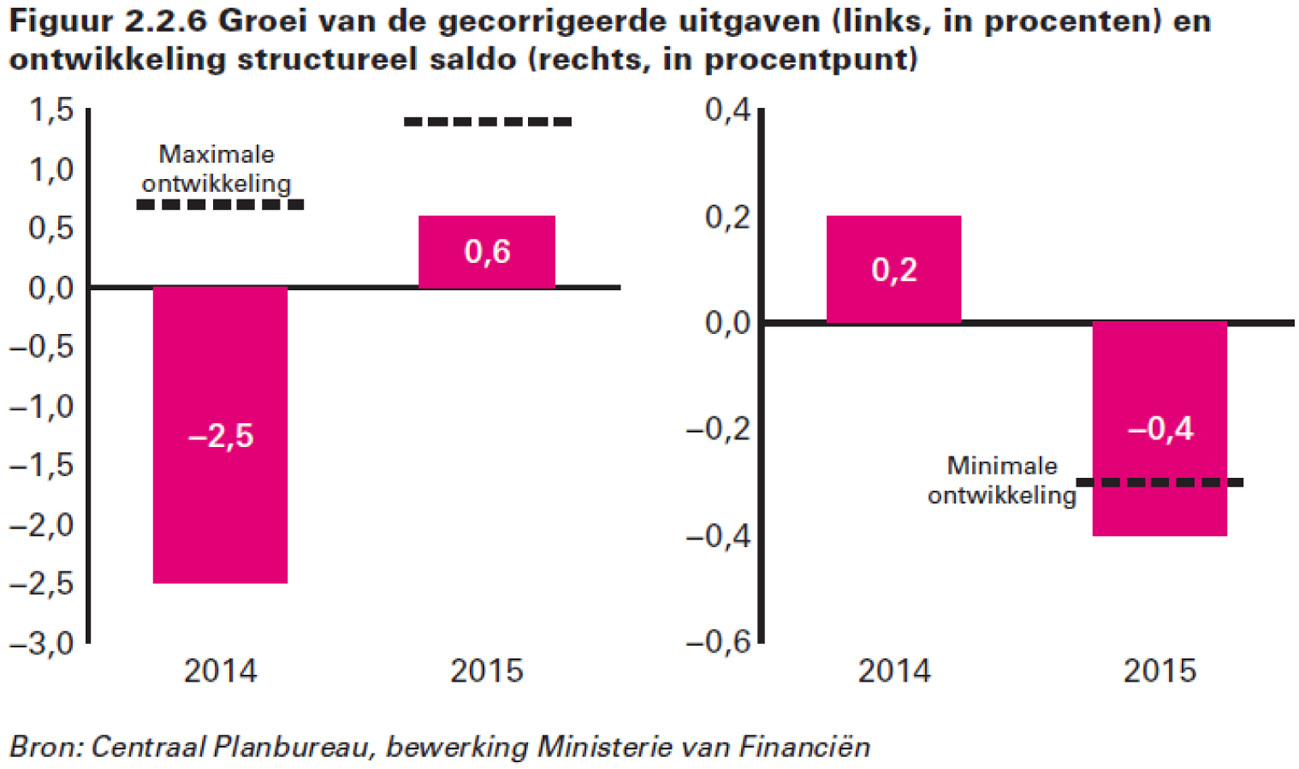

Vraag 22

Wat is de minimale ontwikkeling van het structurele saldo in figuur 2.2.6?

Antwoord

De minimale ontwikkeling van het structurele saldo in figuur 2.2.6 is de begrotingsopdracht zoals die is vastgesteld door de Europese Commissie. Voor 2015 was er dus sprake van een toegestane verslechtering van het structureel saldo van – 0,3 procent. Zie bijvoorbeeld ook de CPB publicatie De CEP 2016-raming en de Europese begrotingsregels5 of de beoordeling door de Europese Commissie van het Stabiliteitsprogramma 20166.

Vraag 23

Kan aangegeven worden of er nagedacht wordt om ruilvoettegenvallers in de toekomst te minimaliseren? Welke mogelijkheden zijn daarvoor?

Antwoord

Ruilvoetmeevallers of -tegenvallers kunnen optreden doordat de uitgavenkaders worden geïndexeerd met de prijs nationale bestedingen, terwijl de begrotingen worden geïndexeerd met loon- en prijsbijstellingen die zijn gebaseerd op voor de sector relevante prijsindices. De verhouding tussen de prijsontwikkeling van het kader en de prijsontwikkeling van de begrotingen wordt de ruilvoet genoemd.

Deze systematiek voor het indexeren van de uitgavenkaders voorkomt dat de overheid uitdijt als gevolg van nominale ontwikkelingen gedurende de kabinetsperiode.

Uiteraard kan worden nagedacht over andere manieren om de uitgavenkaders te indexeren of over andere manieren om een onbewuste groei van de omvang van de overheid te voorkomen. Voor de begrotingsdoelen en de begrotingssystematiek in de volgende kabinetsperiode heeft het kabinet advies gevraagd aan de Studiegroep Begrotingsruimte. Het doel van dit advies is het volgende kabinet te ondersteunen in het maken van een goede afweging over het te voeren begrotingsbeleid. De Studiegroep Begrotingsruimte zal haar advies uitbrengen voor de zomer van 2016.

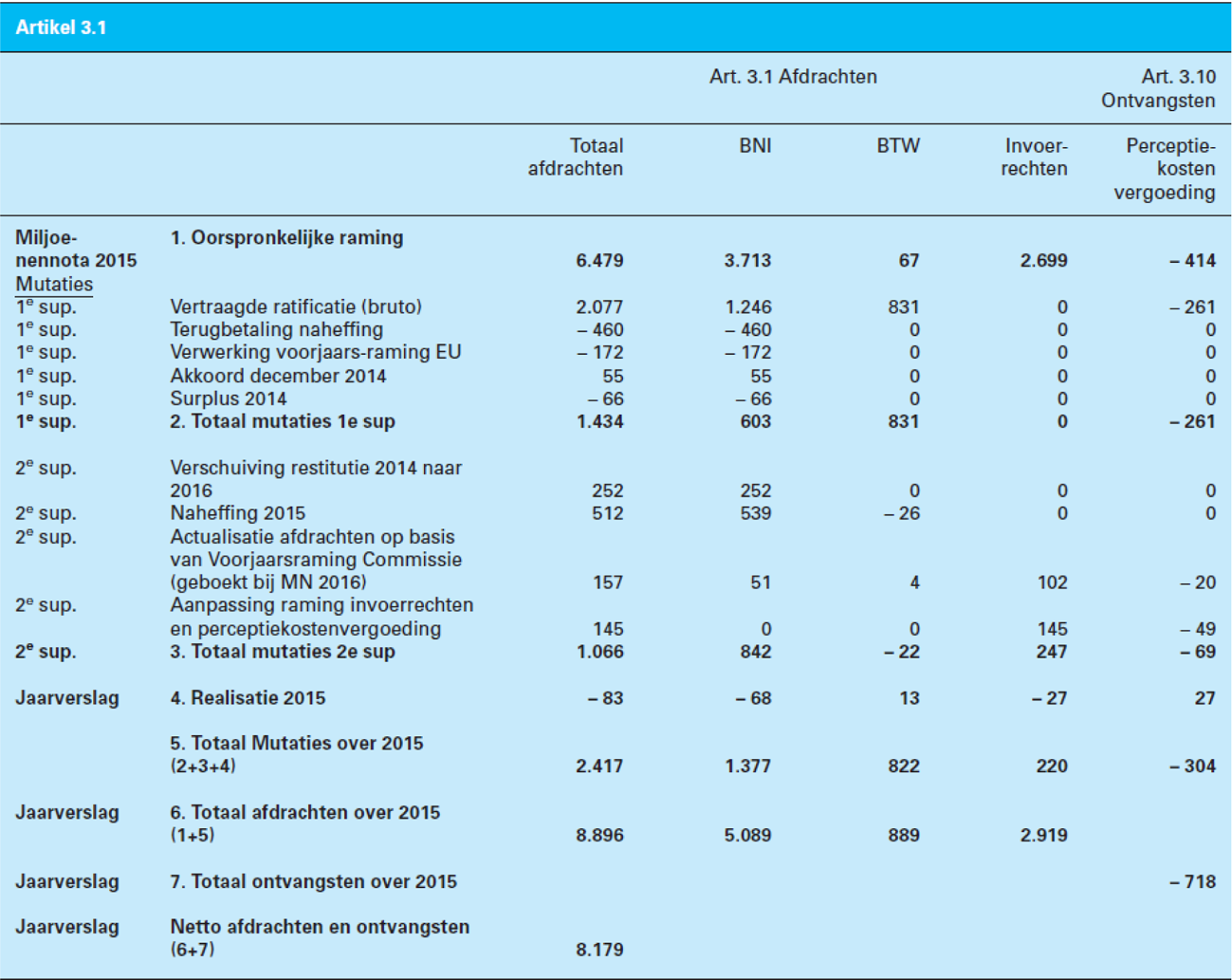

Vraag 24

Kunt u een overzicht geven van de afdrachten aan de EU in 2015 en 2016 (incl. BNI- en BTW-afdrachten, landbouwheffingen en invoerrechten)?

Antwoord

In de onderstaande tabel is het meest actuele overzicht van de EU-afdrachten in 2015 en 2016 opgenomen, gebaseerd op de cijfers in het jaarverslag 2015 en de eerste suppletoire begroting 2016. De categorie overige inkomsten betreft de ontvangst in 2016 van de vertraagde korting over de jaren 2014–2015.

|

2015 |

2016 |

|

|---|---|---|

|

BNP-afdracht |

5.089 |

3.735 |

|

BTW-afdracht + Rebate |

889 |

479 |

|

Invoerrechten |

2.919 |

2.934 |

|

Totaal EU-afdrachten, bruto |

8.896 |

7.148 |

|

Perceptiekostenvergoeding voor inning invoerrechten |

718 |

312 |

|

Overige inkomsten |

2.077 |

|

|

Totaal ontvangsten |

718 |

2.389 |

|

Totaal EU-afdrachten (netto) |

8.179 |

4.759 |

Vraag 25

Kunt u een uitsplitsing geven van de post kasschuiven in Rijksbegroting in enge zin?

Antwoord

Kasschuiven lopen mee in de Verticale Toelichting die als bijlage wordt gepubliceerd bij het Financieel Jaarverslag van het Rijk. In de verticale toelichting worden per begrotingshoofdstuk alle mutaties die groter zijn dan een bepaalde ondergrens toegelicht. De ondergrens hangt af van de omvang van de betreffende begroting, maar is doorgaans 15 miljoen euro. Voor de kasschuiven zijn hieronder de bedragen en de toelichtingen weergegeven.

|

Hfstk |

Omschrijving |

Bedrag |

Toelichting |

|---|---|---|---|

|

VI |

Cao politie |

– 49 |

De beschikbare middelen voor de Politie-CAO zijn niet tot uitbetaling gekomen in 2015. Daarom zijn deze middelen d.m.v. een kasschuif doorgeschoven naar 2016. |

|

VI |

Kasschuif strafrechtketen |

30 |

De taakstelling op de strafrechtketen is in 2015 gedekt met het surplus van de Rgd (zie ook Taakstelling VenJ – Uitgaven). Via een kasschuif worden deze middelen in het gewenste ritme gebracht, zodat de taakstelling pas halverwege 2017 ingaat. |

|

VIII |

Diversen (beleidsmatige mutaties – uitgaven) |

– 35 |

Deze post bestaat hoofdzakelijk uit overlopende verplichtingen van 2015 naar verdere jaren. Hiervan heeft in 2015 18,9 mln. betrekking op een vertraging die zich voordoet in de onderwijshuisvesting op Caribisch Nederland. Verder wordt 6 mln. van 2015 doorgeschoven naar 2017 ten behoeve van de start van het nieuwe huisvestingstelsel Rijksmusea in 2017. Er wordt 6 mln. van het project flexibel hoger onderwijs voor volwassenen doorgeschoven naar 2016 om de raming beter aan te laten sluiten bij de verwachte realisatie. Voor het Lerarenfonds (eerder Innovatiefonds) wordt 4,5 mln. doorgeschoven naar 2016 omdat door de schooljaarsystematiek een groot deel van de uitgaven in 2016 plaatsvinden. |

|

XII |

Kasschuif infrastructuurfonds (versnelde ontvangsten) |

– 250 |

In 2015 ontving IenM de bijdragen van derden voor drie projecten eerder dan gepland. Dit betreft 250 mln. voor de projecten Kanaal Gent-Terneuzen, Zeetoegang IJmond en N35 Nijverdal-Wierden. De uitgaven voor deze projecten zijn pas in latere jaren voorzien. Daarom is de uitgavenruimte die door deze versnelde ontvangsten ontstond, verschoven van 2015 naar de jaren 2016, 2018 en 2019. |

|

XII |

Kasschuif herijking dip |

– 97 |

Er heeft een kasschuif binnen de meerjarenperiode plaatsgevonden ten behoeve van de herijking van de investeringsplannen. |

|

XII |

Kasschuif deltafonds |

– 75 |

Er is voor 75 mln. aan middelen die bestemd zijn voor het Deltafonds verschoven van 2015 naar 2019. Hiermee is het budget op het Deltafonds weer in overeenstemming gebracht met het meerjarige programma. Op het Deltafonds lopen een aantal uitvoeringsprogramma’s af. Daarnaast zijn de deltabeslissingen genomen en is het nieuwe Hoogwaterbeschermingsprogramma opgestart. |

|

XIII |

Kasschuif fund to fund / DVI 2 |

– 95 |

Als onderdeel van het aanvullend actieplan MKB-financiering (TK, 32 637, nr. 147) is de begroting in 2014 verhoogd met 100 mln. ten behoeve van het Dutch Venture Initiative (DVI). Via deze mutatie wordt het kasbudget aangepast aan het verwachte uitfinancieringspatroon. Deze reeks loopt tot en met 2028. |

|

XIII |

Horizontale schuif innovatiekredieten |

– 29 |

Om de middelen aan te laten sluiten op het kasritme heeft er een kasschuif plaatsgevonden binnen het Toekomstfonds. |

|

XIII |

Horizontale schuif fundamenteel en toegepast onderzoek |

– 25 |

Om de middelen aan te laten sluiten op het kasritme heeft er een kasschuif plaatsgevonden binnen het Toekomstfonds. |

|

XIII |

Dienst landelijk gebied |

– 23 |

Met deze mutatie worden de middelen van de eindbalans van DLG aangesloten bij de uitgaven voor de zogenaamde Van Werk Naar Werk (VWNW) kandidaten. |

|

XIII |

Ets-compensatie: doorschuif 2016 restant 2014 |

– 20 |

Om de middelen aan te laten sluiten op het kasritme vindt er een kasschuif plaats binnen de ETS middelen. |

|

XIII |

Ramingsbijstellingen |

– 41 |

In deze mutatie is de dekking van de verschillende tegenvallers en intensiveringen verwerkt. Er wordt geïntensiveerd in de overheidsdienst Groningen. Daarnaast worden tegenvallers binnen het groen onderwijs opgelost. De dekking hiervoor komt uit de TKI toeslag, ETS compensatiemiddelen en een kasschuif bij duurzame energie. |

|

XV |

Kasschuiven rbg-eng |

– 159 |

Om het kasritme van de uitgaven te ondersteunen zijn diverse kasschuiven gedaan. De grootste hiervan betreft een kasschuif ten behoeve van de sectorplannen. Een deel van het budget voor de sectorplannen wordt van 2015 overgeheveld naar latere jaren vanwege een andere liquiditeitsbehoefte van de eerdere plannen. |

|

XVI |

Subsidie transitie jeugd |

– 73 |

In de jeugdzorg zijn subsidies op grond van de subsidieregeling bijzondere transitiekosten Jeugd lager uitgevallen dan geraamd. Er zijn minder instellingen dan verwacht in de financiële problemen gekomen. In 2015 hebben instellingen ingeteerd op hun eigen vermogen, daarnaast is het overgangsrecht voor cliënten in 2016 niet meer toepassing. Dit leidt tot de verwachting dat vanaf 2016 meer instellingen in de problemen kunnen komen en er zodoende een groter beroep op de subsidieregeling gedaan zal worden. Daarom zijn de niet-bestede middelen in 2015 via een kasschuif doorgeschoven naar 2016. |

|

XVIII |

Revolverend fonds |

– 73 |

Betreft het doorschuiven van de middelen van het Fonds Energiebesparing Huursector naar 2016. |

|

XVIII |

Kasschuif rfe iii |

– 35 |

Het Revolverend Fonds Energiebesparing III voor Verenigingen van Eigenaren gaat in 2015 niet meer van start. De beschikbare middelen uit 2015 zijn doorgeschoven naar 2016. In het voorjaar van 2016 wordt nader bezien of deze middelen eventueel (deels) kunnen worden ingezet voor een mogelijk op te richten fonds funderingsherstel. |

|

XVIII |

Overdracht monumenten aan nmo |

36 |

De overdracht van het beheer en onderhoud van 31 monumenten aan de NMO medio 2015 ging samen met een eenmalige instandhoudingsbijdrage. |

|

Divers |

Overig |

– 44 |

Deze post bevat diverse kleinere kasschuiven (< 10 mln) |

|

– 1057 |

Vraag 26

Kunt u precies aangeven waardoor de mutatie van € 1,5 mld. aan EU-afdrachten wordt veroorzaakt?

Antwoord

De totale mutatie van de netto-afdrachten aan de EU7 is als volgt opgebouwd:

|

Mutatie in mrd euro |

Beschrijving |

|---|---|

|

2,4 |

Totale mutatie Nederlandse bruto afdrachten, zoals verantwoord op artikel 3.1 van het jaarverslag BZ 2015. |

|

– 0,3 |

Totale mutatie Nederlandse perceptiekostenvergoeding, zoals verantwoord op artikel 3.10 van het jaarverslag van BZ 2015. |

|

– 0,6 |

Totale vrijval reservering, zoals verantwoord op de Aanvullende Post bij het Ministerie van Financiën. |

|

1,5 |

Totale mutatie, zoals opgenomen in het Financieel Jaarverslag van het Rijk 2015 (kadertoets RBG-eng) |

De totale mutatie van de netto-afdrachten is 1,5 miljard euro. Er zijn drie factoren die deze mutatie veroorzaken:

• Mutatie bruto afdrachten aan de EU: De ontwikkelingen in 2015 in de EU hebben geleid tot een stijging van de Nederlandse afdrachten aan de EU met 2,4 miljard euro. De belangrijkste oorzaken waren de vertraging bij ratificatie van het Eigen Middelen Besluit (EMB), waardoor de jaarlijkse Nederlandse korting over 2014 en 2015 doorgeschoven wordt naar 2016 en een nacalculatie 2015 als gevolg van enkele opwaartse bijstellingen van de BTW- en BNI-grondslagen. Een compleet overzicht van alle mutaties in de EU-afdrachten is te vinden in artikel 3.1 van het jaarverslag van het Ministerie van Buitenlandse Zaken van 2015 (Kamerstuk 34 475 nr. 1), en onderstaand opgenomen.

• Mutatie perceptiekostenvergoeding: De vertraging bij ratificatie van het EMB leidt ook tot 0,3 miljardeuro hogere ontvangsten. Dit komt doordat de verlaging van de perceptiekostenvergoeding van 25% naar 20%, die is vastgelegd in het EMB, vertraagd wordt.

• Vrijval reservering: In de miljoenennota was een reservering van 612 mln euro opgenomen voor budgettaire effecten van de nacalculatie. Deze reservering is vrijgevallen bij Najaarsnota. Nadere toelichting over de reservering van 612 miljoen euro en de vrijval daarvan treft u aan in de brief aan de Kamer van 20 oktober 2015 (kamerstuk 21 501-03) over de achtste aanvullende begroting van de EU. De reservering van 612 miljoen euro is in eerste instantie bij Miljoenennota 2015 gemaakt voor 190 miljoen euro. Daarna heeft een gezamenlijk onderzoek van CBS en DNB plaatsgevonden; op basis van de resultaten van dit gezamenlijk onderzoek heeft het kabinet vervolgens de reservering verhoogd met 422 miljoen euro in 2015. In de Verticale Toelichting bij de Miljoenennota 2016 zijn de reserveringen nader toegelicht. Omdat bij de achtste aanvullende begroting de naheffing (voor Nederland: 446,2 miljoen euro) in de afdrachten van de lidstaten is verwerkt, is op dat moment ook deze reservering vrijgevallen.

Vraag 27

Wanneer ontvangt Nederland de EU-korting over 2014 en 2015 precies in 2016? Ontvangt Nederland de korting over 2016 dit jaar nog? Zo ja, wanneer precies?

Antwoord

Nederland ontvangt de korting na ratificatie van het Eigen Middelenbesluit. Naar verwachting wordt de ratificatie dit jaar afgerond. Nederland ontvangt na ratificatie de korting over de jaren 2014–2015 door middel van een eenmalige verrekening. Dit is in de begroting van Buitenlandse Zaken voor 2016 geraamd als overige ontvangst op artikel 3.10. De korting over 2016 is verrekend in de totale afdracht over 2016; ook dit is verwerkt in de raming van de afdrachten over 2016 in de begroting van Buitenlandse zaken. Het exacte moment van ratificatie is nog niet bekend, een exacte datum voor verrekening van de Nederlandse korting evenmin.

Vraag 28

Kunt u uiteen zetten wat voor elk jaar sinds de invoering de begrote en gerealiseerde opbrengst is van de Vermogensinkomensbijtelling AWBZ?

Antwoord

De Vermogensinkomensbijtelling (VIB) is in 2013 ingevoerd. De verwachte opbrengsten bedroegen circa 200 miljoen euro per jaar, waarvan circa 145 miljoen euro gerealiseerd bij de eigen bijdrage voor zorg met verblijf en 55 miljoen euro bij de eigen bijdrage Wmo en de eigen bijdrage zonder verblijf. De opbrengsten van de eigen bijdrage vormen een integraal onderdeel van de totale eigen bijdrage van de cliënten en worden door het Zorginstituut niet apart opgesplitst. Op basis van voorlopige CAK gegevens kan echter worden ingeschat dat de opbrengsten van de VIB in 2015 circa 10% van de totale ontvangsten bedroegen bij de eigen bijdrage voor zorg met verblijf. Dit komt overeen met raming die door het CBS in 2010 is gemaakt over de opbrengsten van de VIB («Vermogensinkomensbijtelling en eigen bijdragen Zorg met verblijf 2009, Zorg zonder verblijf en Wmo 2010», CBS juni 2012).

Vraag 29

Kunt u aangeven hoe de cijfers uit tabel 2.4.1. en figuur 2.4.1. zich tot elkaar verhouding? In de tabel tellen de belastingen op tot € 147 miljard, terwijl in de figuur het bedrag veel hoger uitkomt.

Antwoord

De bedragen in de grafiek betreffen de raming en realisatie van belasting- en premieontvangsten en tellen op tot het totaal daarvan zoals gepresenteerd in tabel 2.4.1. In de titel boven figuur 2.4.1 staat «belastinginkomsten», dit had net als de titel boven tabel 2.4.1 «belasting- en premieontvangsten» moeten zijn

Vraag 30

Wat is de stand van zaken van de taakstelling voor bestrijding van schijnconstructies uit de Begrotingsafspraken 2014? Hoe is deze ingevuld in 2015, en wat was de gerealiseerde opbrengst?

Antwoord

De taakstelling schijnconstructies uit de begrotingsafspraken 2014 is gekoppeld aan het Interdepartementaal beleidsonderzoek (IBO) ZZP. Hiervoor is een bedrag van 100 miljoen euro ingeboekt. Om het niet doorgaan van de huishoudentoeslag te dekken is onder meer het lage inkomensafhankelijke bijdrage (IAB) zorgverzekeringswet verhoogd. Hierdoor zijn zelfstandigen een hogere IAB-premie gaan betalen. De opbrengst uit deze maatregel is gebruikt om de taakstelling in te vullen.

Vraag 31

Kunt u een overzicht geven van de hoogte van de accijnzen op brandstoffen, tabaksmiddelen en dranken in Nederland, Duitsland en België in de periode 2012–2016?

Antwoord

Onderstaand treft u het gevraagde overzicht «accijnstarieven 2012–2016 van Nederland, België en Duitsland voor de meest verkochte accijnsproducten» (bron: EU Excise Duty Tables).

|

1-1-2012 |

1-1-2013 |

1-1-2014 |

1-1-2015 |

1-1-2016 |

|

|---|---|---|---|---|---|

|

Nederland |

730,48 |

746,55 |

759,24 |

766,07 |

769,90 |

|

België |

613,57 |

613,57 |

613,57 |

615,23 |

619,10 |

|

Duitsland |

654,50 |

654,50 |

654,50 |

654,50 |

654,50 |

|

1-1-2012 |

1-1-2013 |

1-1-2014 |

1-1-2015 |

1-1-2016 |

|

|---|---|---|---|---|---|

|

Nederland |

430,80 |

440,28 |

477,76 |

482,06 |

484,47 |

|

België |

427,69 |

427,69 |

427,69 |

428,84 |

464,83 |

|

Duitsland |

470,40 |

470,40 |

470,40 |

470,40 |

470,40 |

|

1-1-2012 |

1-1-2013 |

1-1-2014 |

1-1-2015 |

1-1-2016 |

|

|---|---|---|---|---|---|

|

Nederland |

167,54 |

180,04 |

322,17 |

334,67 |

336,34 |

|

België |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

Duitsland |

180,32 |

180,32 |

180,32 |

180,32 |

180,32 |

|

1-1-2012 |

1-1-2013 |

1-1-2014 |

1-1-2015 |

1-1-2016 |

|

|---|---|---|---|---|---|

|

Nederland |

32,64 |

35,90 |

37,96 |

37,96 |

37,96 |

|

België |

20,53 |

20,53 |

22,17 |

22,17 |

24,05 |

|

Duitsland |

9,44 |

9,44 |

9,44 |

9,44 |

9,44 |

|

1-1-2012 |

1-1-2013 |

1-1-2014 |

1-1-2015 |

1-1-2016 |

|

|---|---|---|---|---|---|

|

Nederland |

70,56 |

83,56 |

88,36 |

88,36 |

88,36 |

|

België |

47,10 |

52,75 |

56,97 |

57,24 |

74,91 |

|

Duitsland |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

1-1-2012 |

1-1-2013 |

1-1-2014 |

1-1-2015 |

1-1-2016 |

|

|---|---|---|---|---|---|

|

Nederland |

1504,00 |

1594,00 |

1686,00 |

1686,00 |

1686,00 |

|

België |

1752,24 |

1962,00 |

2118,96 |

2124,68 |

2992,79 |

|

Duitsland |

1303,00 |

1303,00 |

1303,00 |

1303,00 |

1303,00 |

|

1-1-2012 |

1-1-2013 |

1-1-2014 |

1-1-2015 |

1-1-2016 |

|

|---|---|---|---|---|---|

|

Nederland |

156,00 |

175,71 |

176,11 |

181,531 |

181,581 |

|

België |

131,30 |

137,71 |

148,11 |

154,46 |

161,46 |

|

Duitsland |

147,52 |

149,83 |

152,51 |

153,00 |

157,102 |

|

1-1-2012 |

1-1-2013 |

1-1-2014 |

1-1-2015 |

1-1-2016 |

|

|---|---|---|---|---|---|

|

Nederland |

65,54 |

81,50 |

81,76 |

85,741 |

99,251 |

|

België |

45,24 |

54,19 |

47,072 |

52,07 |

73,90 |

|

Duitsland |

66,98 |

68,53 |

70,84 |

70,84 |

72,033 |

In tegenstelling tot de indruk die deze cijfers wekken, heeft België per 1 januari 2014 de accijns van rooktabak verhoogd. Per 1 januari 2014 is echter ook de manier van weergave (voorheen inclusief en sindsdien exclusief btw) veranderd; dit verklaart het vreemde verloop van de minimumaccijns van shag in België.

Vraag 32

Te zien valt dat de afname van de garanties stabiliseert, terwijl de hoeveelheid achterborgstellingen toeneemt. Hoe beziet de Minister dit in relatie tot het risicokader? Is er een verklaring waarom specifiek de achterborgstellingen toenemen?

Antwoord

Van de drie waarborgfondsen waarvoor het rijk achterborg is, is alleen een toename bij het Waarborgfonds Eigen Woningen zichtbaar. Deze groei houdt direct verband met het herstel van de koopwoningmarkt, het sinds de crisis hoge «marktaandeel» van de NHG en met de tijdelijke verhoging van de kostengrens. Toename van de omvang van de achterborgstellingen is mogelijk omdat de waarborgfondsen geen absoluut plafond kennen. Groei of krimp van het volume van de achterborg is afhankelijk van de vraag naar financiering, maar kan alleen plaats vinden binnen de financieringseisen en randvoorwaarden die in de desbetreffende sector worden gesteld.

Vraag 33

Het FJR en de bijlage (nr. 6) spreken over het volume van de risicoregelingen. Is er bij uw ministerie ook informatie bekend over de waarschijnlijkheid van aanspraak op bepaalde risicoregelingen? Zijn er bepaalde regelingen waarbij het risico in het afgelopen jaar significant is toe- of afgenomen? Zo ja, welke?

Antwoord

De risicoregelingen van het Rijk verschillen sterk in vormgeving, omvang en het soort risico dat wordt gedekt. Er bestaat daarom niet een blauwdruk voor het in beeld brengen van de waarschijnlijkheid op aanspraak. Daar speelt ook een rol dat garanties van de overheid vaak worden afgegeven op plekken waar geen markt bestaat. Voor sommige risicoregelingen, zoals de Wet Aansprakelijkheid Kernongevallen (WAKO) is het bijzonder moeilijk een precieze schatting te maken van de waarschijnlijkheid van aanspraak. Maar over bijvoorbeeld de garantieregeling BMKB of de EKV kan een betere inschatting worden gemaakt over de waarschijnlijkheid van aanspraak omdat er meer ervaringsinformatie beschikbaar is. Conform het beleid voor risicoregelingen zet het Rijk zich er continu voor in om de risico’s waar mogelijk en wenselijk te reduceren. Het risicobeheer en risicomanagement per risicoregeling is belegd bij de budgettair verantwoordelijke beleidsdepartement. De budgettaire gevolgen van de reeds gerealiseerde aanspraken op risicoregelingen zijn terug te vinden in de kolommen «uitgaven 2014» en «uitgaven 2015» in tabel 6.2 van het FJR.

Vraag 34

Is een overzicht te geven van de omvang van de slotwetmutaties sinds 2001?

Antwoord

Er zijn verschillende soorten mutaties die gedurende het begrotingsjaar verwerkt kunnen worden. Dit zijn beleidsmatige mutaties, mee- en tegenvallers en technische mutaties. Onder beleidsmatige mutaties worden wijzigingen in de begroting verstaan die voortvloeien uit een beleidsmatige beslissing met financiële consequentie. Mee- en tegenvallers zijn autonome mutaties waar de beleidsverantwoordelijke geen directe invloed op heeft. Technische mutaties zijn alle overboekingen, desalderingen, statistische correcties en mutaties die niet onder een ijklijn vallen.

Het staat bewindspersonen vrij ook na de Najaarsnota beleidsmatige beslissingen te nemen met een financiële consequentie. Deze leiden dan tot beleidsmatige mutaties. Om het budgetrecht van de Kamer te garanderen is de voorwaarde daarbij wel dat deze mutaties aan de Kamer gemeld worden vóór publicatie van de Slotwet. In de Slotwet worden alle mutaties na Najaarsnota zichtbaar, inclusief de beleidsmatige.

Hieronder ziet u een overzicht van de totalen van beleidsmatige mutaties na Najaarsnota sinds 2011, het jaar waarin de bijlage bij het Financieel Jaarverslag Rijk voor het eerst is opgesteld. Dit betreft zowel verplichtingen- als uitgavenmutaties.

|

2011 |

2012 |

2013 |

2014 |

2015 |

|

|---|---|---|---|---|---|

|

Totaal bedrag beleidsmatige mutaties na Najaarsnota (in mln. €) |

165 |

336 |

3.500 |

829 |

1.214 |

In bijlage 7 van het Financieel Jaarverslag Rijk maakt de Minister van Financiën een uitsnede van de Slotwet middels het overzicht van de beleidsmatige mutaties. Deze bijlage verbetert het inzicht van de Kamer in beleidsmatige mutaties na de Najaarsnota. Uit dit overzicht blijkt onder meer welke beleidsmatige mutaties na de Najaarsnota door departementen wel en welke onverhoopt niet zijn gemeld. Deze bijlage bij het FJR is vanaf 2011 opgesteld. Zoals de Minister van Financiën in het debat over het Financieel Jaarverslag Rijk heeft toegezegd, zal de Inspectie der Rijksfinanciën er volgend jaar weer strenger op toezien dat de ministeries de beleidsmatige mutaties na Najaarsnota tijdig aan de Kamer melden.

Vraag 35

Hoe hoog zou het budgettair beslag zijn van een «werknemerskorting»: een heffingskorting (analoog aan de arbeidskorting) alleen voor werknemers, per € 100 heffingskorting? Hoe hoog zou deze heffingskorting moeten zijn om op het niveau van het wettelijk minimumloon het fiscale verschil tussen IB-ondernemers en werknemers weg te nemen?

Antwoord

Het budgettaire beslag van een «werknemerskorting» van € 100 alleen voor werknemers bedraagt € 750 mln. Deze sleutel is niet lineair. Uit tabel 1a15 van het IBO Zelfstandigen zonder personeel blijkt dat werknemers (in 2015) op minimumniveau € 2.566 meer belasting en premies volksverzekeringen betalen dan IB-ondernemers met een winst gelijk aan de loonkosten op minimumniveau. Om het fiscale verschil te compenseren zou dus een heffingskorting alleen voor werknemers met die hoogte moeten worden ingevoerd.

De verschillen tussen ondernemers en werknemers zijn niet beperkt tot de belastingen en premies volksverzekering. Ondernemers vallen niet onder de werknemersverzekeringen en moeten zelf de inkomensafhankelijke bijdrage voor de zorgverzekering betalen, terwijl dat bij werknemers door de werkgever gebeurt. Deze verschillen leiden tot verdere verschillen in het netto inkomen. Het totale verschil is € 3.839, waarvan een deel niet door de werknemer, maar door zijn werkgever wordt betaald. Het verschil is niet volledig te compenseren met een heffingskorting omdat een heffingskorting de te betalen belasting en premies niet kan overschrijden.

http://ec.europa.eu/economy_finance/economic_governance/sgp/pdf/20_scps/2016/19_nl_scp_en.pdf

Netto afdrachten = BNI-afdracht + BTW-afdracht + invoerheffingen – perceptiekostenvergoeding.

Eindrapport IBO Zelfstandigen zonder personeel, «https://www.rijksoverheid.nl/documenten/rapporten/2015/10/02/eindrapport-ibo-zelfstandigen-zonder-personeel», p. 118.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-34475-23.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.