Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 34300 nr. 1 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 34300 nr. 1 |

15 september 2015

|

Blz. |

||

|

Voorwoord |

7 |

|

|

Samenvatting |

9 |

|

|

1. |

Breed gedragen herstel |

11 |

|

1.1 |

Inleiding |

11 |

|

1.2 |

Economische ontwikkelingen |

14 |

|

1.3 |

Hoofdpunten van het fiscale beleid |

20 |

|

1.4 |

Beleid ten aanzien van de eurozone |

25 |

|

1.5 |

Overheidsfinanciën |

30 |

|

2. |

Hervormen als continue opdracht |

35 |

|

2.1 |

Inleiding |

35 |

|

2.2 |

Een toekomstbestendig pensioenstelsel |

36 |

|

2.3 |

Een vraaggerichte en efficiënte woningmarkt |

39 |

|

2.4 |

Richting een solide en dienstbare bankensector |

42 |

|

2.5 |

Het belang van goed fiscaal beleid voor het Nederlandse vestigingsklimaat |

46 |

|

2.6 |

Gelijke kansen |

48 |

|

3. |

Het budgettair beleid |

53 |

|

3.1 |

Inleiding |

53 |

|

3.2 |

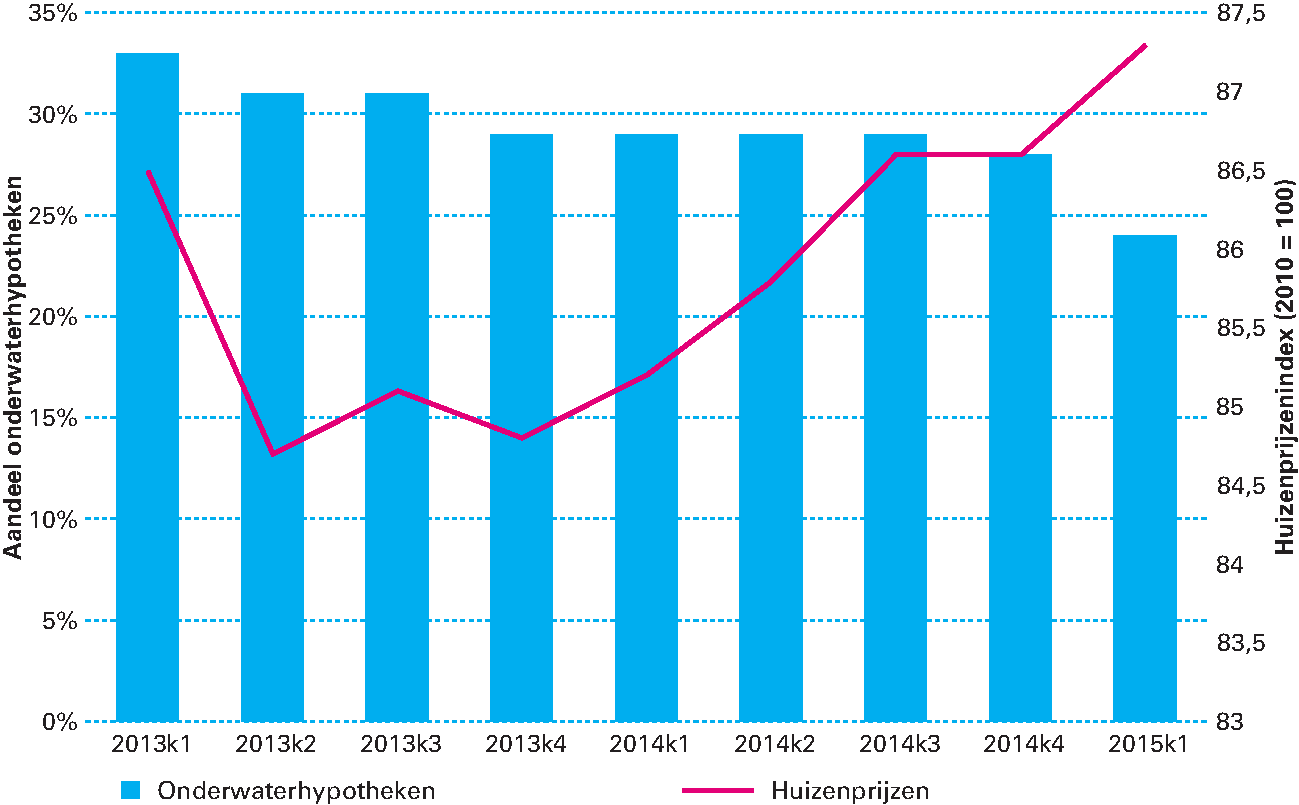

Overheidsfinanciën in 2016 |

54 |

|

3.3 |

Eisen Stabiliteits- en Groeipact |

61 |

|

3.4 |

Ontwikkeling van de inkomsten en uitgaven |

67 |

|

3.5 |

Kadertoetsen |

77 |

|

4. |

Risicoanalyse en -beleid |

87 |

|

4.1 |

Inleiding |

87 |

|

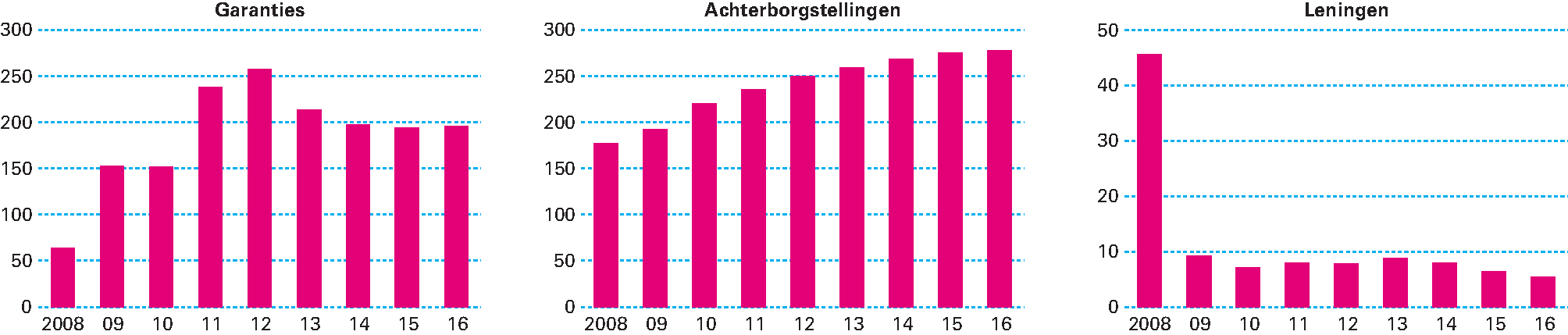

4.2 |

Ontwikkeling van uitstaande garanties, achterborgstellingen en leningen |

90 |

|

4.3 |

Cyberveiligheid |

95 |

|

4.4 |

Risico’s bij de belastingheffing |

97 |

|

4.5 |

Financiering van de staatsschuld |

100 |

|

Lijst van gebruikte termen en hun betekenis |

103 |

|

|

Lijst van gebruikte afkortingen en hun betekenis |

110 |

|

|

Trefwoordenregister |

113 |

|

Voorwoord

Minister van Financiën Pieter Lieftinck wilde in 1946 de Rijksbegroting en Miljoenennota in stijl aan de Tweede Kamer aanbieden. Maar zoals het een minister van Financiën betaamt, wilde hij daarvoor niet te veel geld uitgeven. Daarom stuurde hij een ambtenaar op pad om een koffertje te kopen. Het werd uiteindelijk een koffer van een paar gulden bij leerhandel Van de Broek in Den Haag. Het opschrift werd er met gouden letters op aangebracht.

Het koffertje van Lieftinck bood sindsdien onderdak aan een groot aantal Miljoenennota’s en was getuige van de wederopbouw. Het werd het symbool van verstandig begroten, maar ook van vernieuwde voorspoed. Ik vind het daarom een passend eerbetoon het originele koffertje van Lieftinck uit het museum te halen en de Miljoenennota hierin aan de Tweede Kamer aan te bieden. Nederland heeft zich ontworsteld aan de crisis. Na een moeilijke periode waarin Nederland langzamer uit een diep dal klom dan sommige buurlanden, groeit de economie nu harder dan verwacht. Het herstel is overal zichtbaar, bij de export, de investeringen en de consumentenbestedingen. Het vertrouwen lijkt terug.

Toch moeten we voorzichtig zijn. De werkloosheid is nog te hoog en daalt te langzaam. Daarnaast heeft de Nederlandse economie niet genoeg ruimte om te groeien. Het kabinet verlaagt daarom de belasting op arbeid en gaat door met de hervormingen. Zo stimuleert het kabinet de koopkracht, de werkgelegenheid en het groeipotentieel van de Nederlandse economie. Zo houden we vast aan het beleid dat het kabinet sinds 2012 heeft ingezet: eerlijk delen, hervormen om de economie te laten groeien en – in de geest van Lieftinck – de overheidsfinanciën op orde brengen.

Minister van Financiën, Jeroen Dijsselbloem

Beter dan verwacht, maar niet goed genoeg

Het gaat met de Nederlandse economie beter dan verwacht, maar niet goed genoeg. De groei geeft reden voor optimisme, maar Nederland heeft nog steeds een te hoge werkloosheid die te langzaam daalt en te weinig ruimte om te groeien. Het kabinet verlaagt daarom structureel de lasten op arbeid, brengt de koopkracht in balans en gaat door met de ingezette hervormingen.

Dit jaar groeit de Nederlandse economie met 2,0 procent; in 2016 met 2,4 procent. Daarmee is het bruto binnenlands product (bbp) weer terug op het niveau van voor de crisis. Naast de export en de investeringen groeien de consumentenbestedingen dit jaar. Nederlanders hebben er vertrouwen in en geven weer geld uit. Dat is ook zichtbaar op de huizenmarkt, die aan een inhaalslag is begonnen.

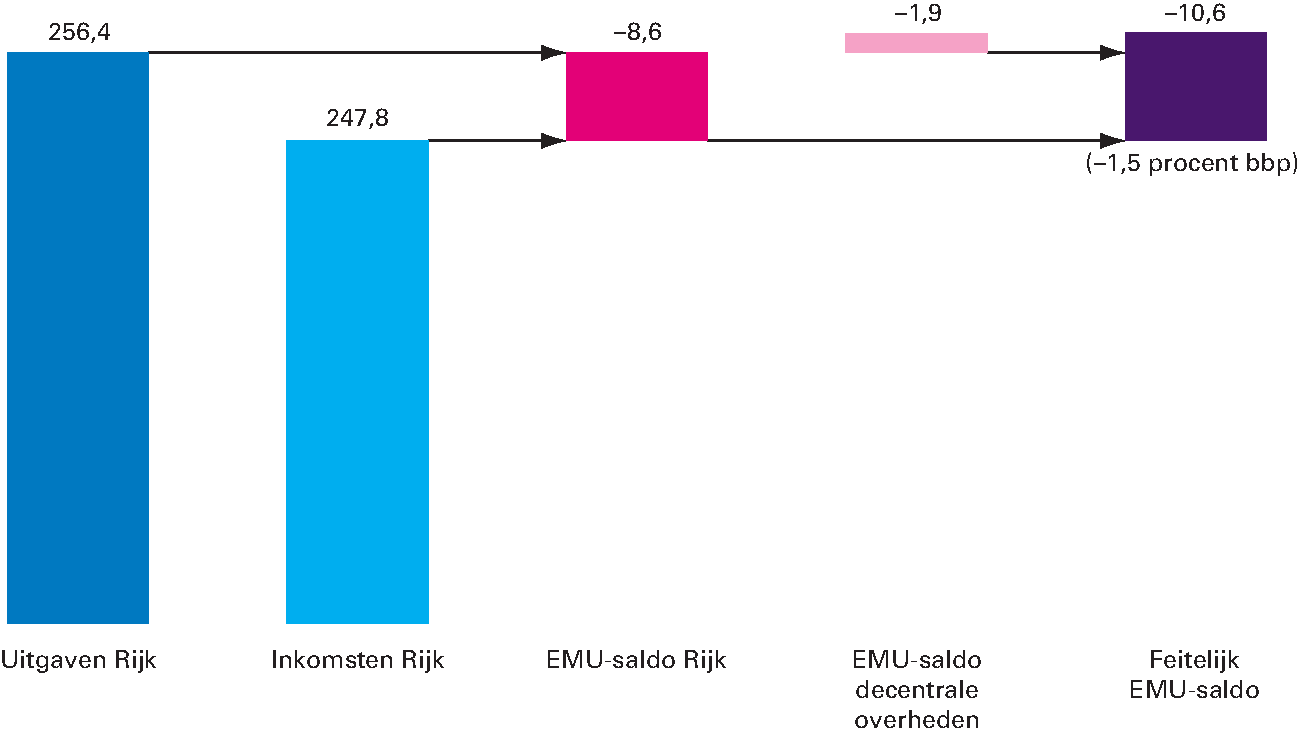

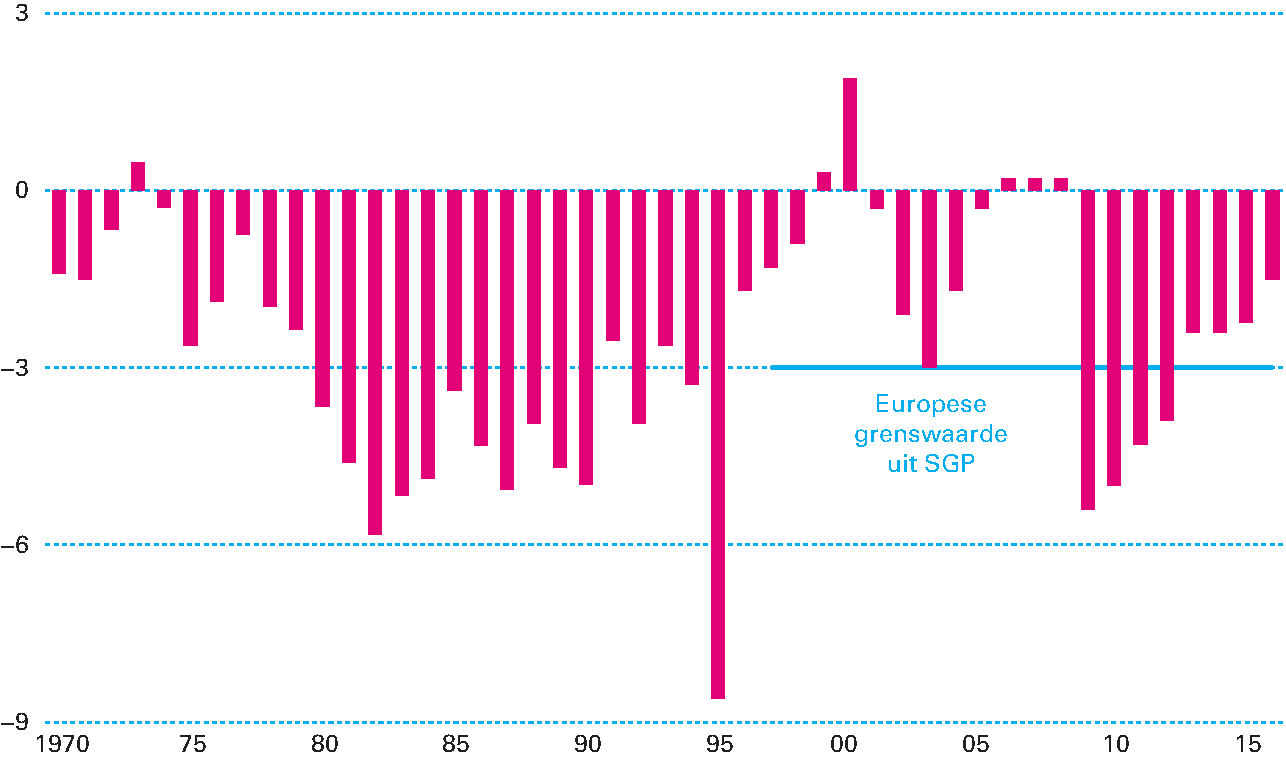

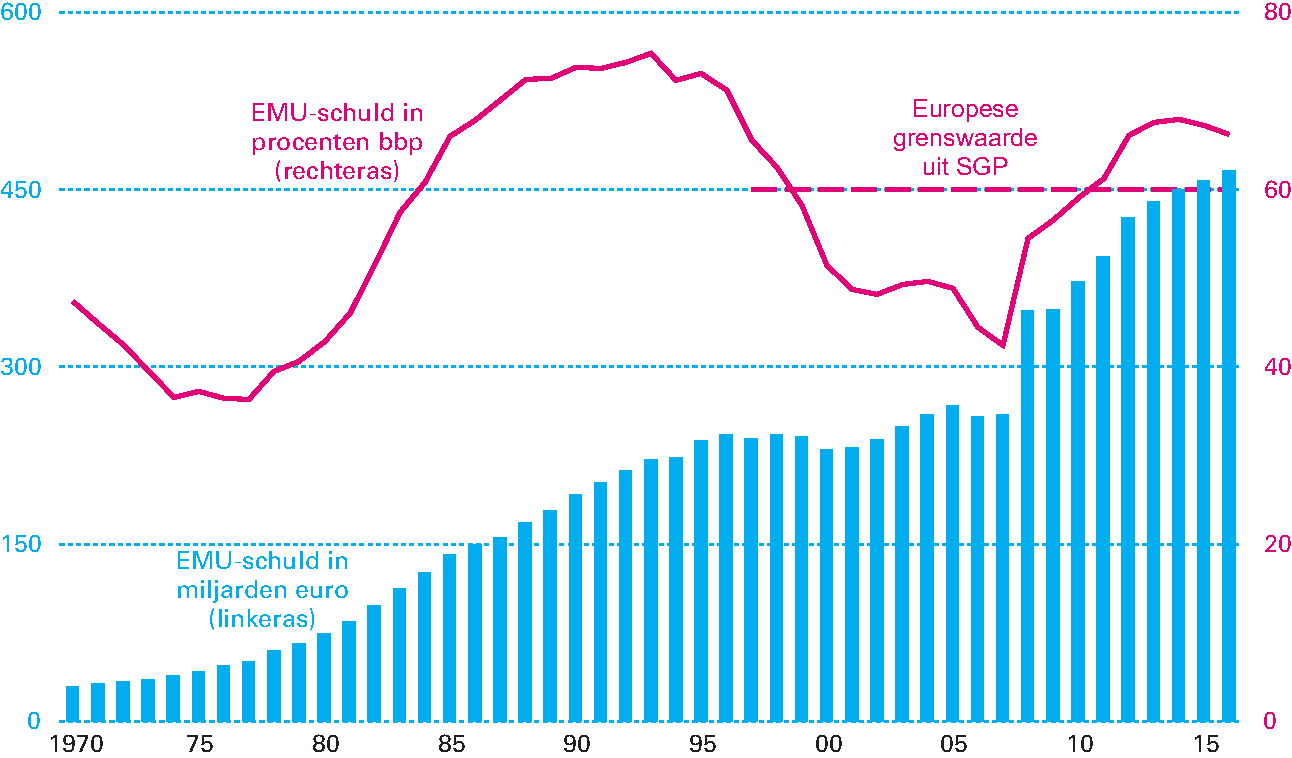

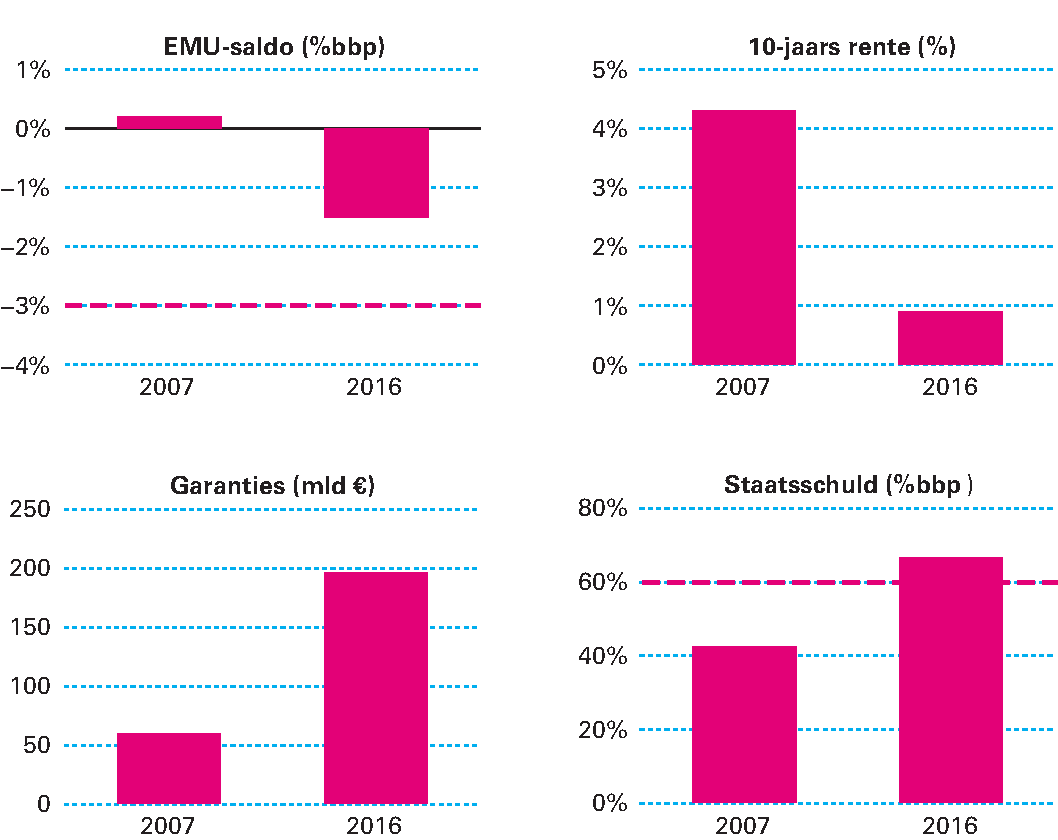

Het economisch herstel heeft daarnaast een positief effect op de overheidsfinanciën. De belastinginkomsten gaan omhoog en het tekort neemt af. De hervormingen en besparingen die het kabinet heeft doorgevoerd, hebben hier ook aan bijgedragen. Dit jaar is het tekort 2,2 procent van het bbp. Volgend jaar 1,5 procent.

De afgelopen jaren heeft het kabinet veel noodzakelijke maatregelen genomen om de overheidsfinanciën op orde te brengen en de economie te versterken. Hierdoor staat Nederland er nu veel beter voor. De maatregelen hebben echter veel offers gevraagd van de mensen die ermee te maken kregen. Nu de economie verbetert, wil het kabinet dat Nederlanders dit ook merken. Daarom verlaagt het kabinet de lasten op arbeid met vijf miljard euro. Dat is goed voor werkenden en het wordt voor werkgevers goedkoper mensen aan te nemen. Daarnaast repareert het kabinet de koopkracht met specifieke maatregelen, zodat alle groepen kunnen profiteren van de verbeterende economie.

Daarnaast verbetert het verlichten van de lasten op arbeid, die in Nederland relatief hoog zijn, het functioneren van de arbeidsmarkt en krijgt de Nederlandse economie de ruimte om meer te groeien dan het gemiddelde van anderhalf procent dat het CPB voor de komende jaren heeft voorspeld.

Het kabinet houdt uiteraard rekening met risico’s. De crisis in Griekenland en de afkoeling van de Chinese economie toonden dit jaar al dat omstandigheden plotsklaps kunnen veranderen. We zullen ook buffers moeten opbouwen voor slechtere tijden. Uit de Schokproef Overheidsfinanciën bleek vorig jaar dat het terugdringen van de staatsschuld verstandig is. De overheid kan zo ook in de toekomst tijdens slechte tijden zo nodig klappen opvangen. De verwachte daling van de EMU-schuld in 2016 tot 66,2 procent van het bbp is daarom een eerste stap.

Het kabinet heeft de afgelopen jaren veel hervormingen doorgevoerd. Deze waren gericht op het versterken van de economie en het behoud van de welvaartsstaat. Voor een groot deel zijn de hervormingsplannen door de Eerste en Tweede Kamer beoordeeld en tot wetten gemaakt. Regels voor werken, wonen en leren zijn aan de eisen van onze tijd aangepast. De wildgroei aan regels voor bouwen in de openbare ruimte is gesnoeid. De langdurige zorg is herzien om goede zorg in de toekomst mogelijk te houden. Het toezicht op de financiële sector is verscherpt en het kabinet heeft een akkoord gesloten het energiebeleid duurzamer te maken en de Nederlandse economie tegelijkertijd te versterken. En we hebben de eerste stappen gezet naar gemoderniseerde pensioenen. Maar hervormen is meer dan wetgeving. We zitten nu in de cruciale fase van de uitvoering. Om de beoogde resultaten op de lange termijn te boeken, moet ook de werkwijze worden aangepast. De instanties die het werk uitvoeren moeten omschakelen naar nieuwe taken. Daarnaast moeten mensen de kans krijgen zich aan te passen aan de nieuwe regels.

Tegelijkertijd mag het denken over het Nederland van de toekomst niet stilstaan. We moeten alert blijven zodat de Nederlandse economie in de toekomst ook de ruimte krijgt om te groeien. Ook de houdbaarheid van onze voorzieningen verdient blijvende aandacht. Dit voorkomt dat opnieuw achterstallig onderhoud ontstaat, wat in de toekomst tot pijnlijke ingrepen kan leiden. Zo blijft het kabinet zich inzetten voor duurzame groei, eerlijk delen en gezonde overheidsfinanciën.

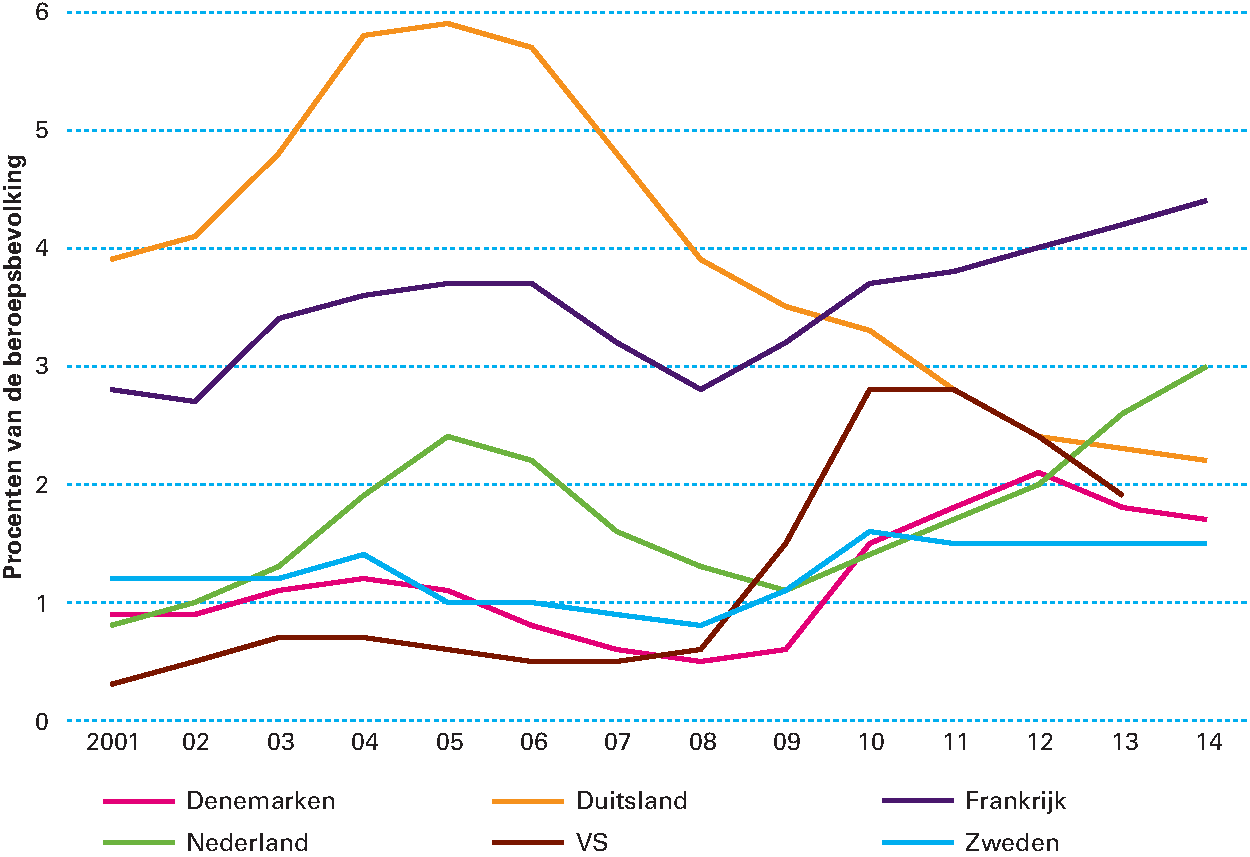

De sterker dan tot nu toe verwachte economische groei geeft reden tot optimisme. Het economische herstel dat vorig jaar is ingezet, zet met kracht door. Hierdoor bereikt het Nederlandse bbp in 2015 het niveau van voor de crisis. Gesteund door gunstige externe ontwikkelingen betalen de inspanningen, die Nederland de afgelopen jaren heeft geleverd om de economie en de begroting te versterken, zich uit. Belangrijk hierbij is dat de economische groei niet alleen meer wordt gedragen door de export; ook bedrijfsinvesteringen en consumentenbestedingen dragen bij. Dit is een teken dat het vertrouwen in de economie terugkeert. Het herstel is ook duidelijk zichtbaar in de eurozone, waarin de voornaamste handelspartners van Nederland zich bevinden. Een ander positief teken is de opleving van de huizenmarkt, waar transacties en prijzen toenemen. Dit geeft wat meer lucht aan huishoudens met een hypotheek die «onder water» staat. Door de economische groei nemen belastinginkomsten toe, waardoor de overheidsfinanciën verbeteren.

Het kabinet kiest ervoor om een deel van de verbetering van het EMU-saldo in te zetten om de lasten op arbeid met 5 miljard euro gericht te verlagen. Hiervoor heeft het kabinet twee redenen. Allereerst is op de korte termijn de werkloosheid nog steeds te hoog en daalt deze te langzaam. De aangekondigde lastenverlaging zal, samen met de verwachte loonstijgingen, op de korte termijn bijdragen aan een stijging van de koopkracht van werkenden. Dit bevordert het herstel van de consumentenbestedingen verder en geeft zo een extra impuls aan de economie en werkgelegenheid. Binnen het pakket heeft het kabinet de nodige aanpassingen gedaan om ervoor te zorgen dat alle groepen kunnen profiteren van de aantrekkende economie. Ten tweede draagt de lastenverlichting op de middellange termijn structureel bij aan meer werkgelegenheid. Zo is een deel van de lastenverlichting op arbeid gericht op de onderkant van de arbeidsmarkt om de arbeidsparticipatie structureel te laten stijgen. Hiermee beoogt het kabinet het groeipotentieel van de Nederlandse economie te verhogen. Daarnaast maakt het kabinet middelen vrij binnen de begroting voor enkele maatschappelijke prioriteiten, zoals versterking van de krijgsmacht, verpleeghuizen, opvang voor peuters, kraamverlof voor partners, de arbeidsvoorwaarden voor de publieke sector, de veiligheid rond gaswinning en migratie. Box 1.1.1 geeft de belangrijkste punten uit de begroting weer.

Hervormingen blijven belangrijk om duurzame groei te bevorderen en de overheidsfinanciën blijvend op orde te brengen. Het kabinet heeft hiertoe de afgelopen jaren al veel maatregelen genomen (zie voor een overzicht box 1.5.1). De parlementaire besluitvorming hierover is inmiddels voor een groot deel afgerond. Bij veel van deze hervormingen is de uitvoering pas net begonnen. Het kabinet ziet erop toe dat dit zorgvuldig gebeurt, met aandacht voor de gevolgen die burgers, bedrijven en instellingen van het nieuwe beleid ervaren. Waar dat nodig bleek, heeft het kabinet maatregelen genomen om negatieve gevolgen te verzachten. Het kabinet ziet hervormen als een continu proces van aanpassen aan veranderende omstandigheden. Deze hervormingen versterken de concurrentiekracht van Nederland en waarborgen de houdbaarheid van sociale voorzieningen. Bovendien voorkomt het kabinet dat opnieuw achterstallig onderhoud ontstaat, dat kan leiden tot pijnlijke maatregelen in de toekomst. Om te zorgen dat het denken niet stil staat, gaat hoofdstuk 2 van deze Miljoenennota nader in op mogelijke toekomstige uitdagingen. Ook in Europees verband blijft het kabinet zich inzetten voor structurele hervormingen met als uiteindelijke doel het versterken van de gehele eurozone.

Het kabinet is zich ervan bewust dat er, ondanks de positieve ontwikkelingen, punten van zorg blijven bestaan in de Nederlandse economie. De economische groei is kwetsbaar vanwege de onzekere internationale ontwikkelingen, waar Nederland in sterke mate van afhankelijk is. Een deel van de groei komt bovendien voor rekening van factoren die mogelijk tijdelijk van aard zijn, zoals de lage rente, de lagere waarde van de euro en de gedaalde olieprijs. Ook blijft de schokbestendigheid van de economie en de overheidsfinanciën aandacht vragen. Zowel bij de overheid als bij huishoudens zijn de gevolgen van de crisis nog merkbaar; het herstellen van buffers is een proces van de lange adem.

Box 1.1.1 Belangrijkste punten begroting 2016

Verlaging van de lasten op arbeid

Het kabinet verlaagt de lasten op arbeid met 5 miljard euro structureel. Deze lastenverlichting bestaat uit de volgende onderdelen:

• Een forse intensivering van de arbeidskorting voor inkomens tot ongeveer 50.000 euro met maximaal 700 euro (totaal budgettair beslag: 2,6 miljard euro).

• Een verlaging van de tarieven in de tweede en derde belastingschijf met circa 2 procentpunt (budgettair beslag: 2,6 miljard euro).

• Een verhoging van het aangrijpingspunt van het toptarief (budgettair beslag: 0,8 miljard euro). Hierdoor gaan mensen vanaf een hoger inkomen het tarief van 52 procent betalen. Hiermee wordt het aangrijpingspunt van het toptarief meer vergelijkbaar met wat in andere landen gebruikelijk is.

• Een impuls in de inkomensafhankelijke combinatiekorting (IACK) van 0,3 miljard euro en een verhoging van de kinderopvangtoeslag van eveneens 0,3 miljard euro om de arbeidsparticipatie van werkende ouders met jonge kinderen te bevorderen.

• Een lage-inkomensvoordeel (LIV) om het voor werkgevers aantrekkelijker te maken mensen met lage inkomens aan te nemen (budgettair beslag: 0,5 miljard euro).

• Medefinanciering van deze maatregelen door een volledige afbouw van de algemene heffingskorting (opbrengst van 2,1 miljard euro).

Defensie

Het kabinet investeert in het versterken van de basisgereedheid en inzetbaarheid van de krijgsmacht. Daarmee kan Nederland op korte termijn bijvoorbeeld een tastbare bijdrage leveren aan het Readiness Action Plan van de NAVO en als onderdeel daarvan de snel inzetbare nieuwe flitsmacht van de NAVO (VJTF). Ook wordt extra geïnvesteerd in materieel ten gunste van de slagkracht en wordt de internationale samenwerking verder verdiept. In totaal maakt het kabinet voor deze prioriteiten structureel 345 miljoen euro vrij. Hiermee levert Nederland zijn aandeel aan geopolitieke stabiliteit.

Missies

De uitgaven aan crisisbeheersingsoperaties worden structureel met 60 miljoen euro verhoogd.

Kwaliteit van leven in instellingen

De kwaliteit van leven voor mensen in verpleeghuizen wordt verhoogd. In totaal is hier 210 miljoen euro structureel beschikbaar voor. Er komt tijd beschikbaar voor persoonlijke aandacht en dagactiviteiten zoals het maken van een wandeling of het doen van boodschappen. Verpleeghuizen krijgen daarnaast middelen om de kwaliteit te verhogen.

Opvang voor alle peuters en kraamverlof

Gemeenten krijgen meer ruimte om aan alle peuters in Nederland de mogelijkheid van opvang te bieden. Dit voorschoolse aanbod zorgt voor een gelijkere startpositie op de basisschool en gaat segregatie tegen. Daarnaast wordt het kraamverlof voor partners uitgebreid van twee naar vijf dagen. Dit zorgt voor betrokkenheid van beide ouders in de eerste dagen na de geboorte van hun kind. Voor deze prioriteiten is in totaal 135 miljoen euro structureel beschikbaar.

Arbeidsvoorwaarden (cao’s)

Verder heeft de overheid een loonovereenkomst gesloten voor de publieke sector, waar onder meer rijksambtenaren, de politie, onderwijzers en de krijgsmacht onder vallen. Hierin is afgesproken dat de lonen – oplopend – in 2015 en 2016 maximaal structureel 5,05 procent stijgen, met daarbij een eenmalige uitkering van 500 euro in 2015. Hiertoe is in 2015 470 miljoen euro, oplopend naar 1,3 miljard euro, structureel beschikbaar gesteld. De partijen hebben hiermee bewust gekozen voor loonstijging nu en daarmee koopkrachtverbetering.

Veiligheid rond gaswinning

De veiligheid rond gaswinning is een grote zorg voor de bewoners in Groningen en voor het kabinet. Daarom is de gaswinning uit het Groningenveld verlaagd van 42,5 miljard m3 in 2014 naar 30 miljard m3 in 2015. Dit wordt aangevuld met 3 miljard m3, die eenmalig extra beschikbaar is uit de berging Norg, waarmee de totale gasverkoop op 33 miljard m3 uitkomt. Oorspronkelijk was een gasverkoop van 39,4 miljard m3 gepland. Tegen de nu geldende marktprijs betekent de verlaging van ruim 6 miljard m3 een daling van de overheidsinkomsten van 1,1 miljard euro in 2015.

Migratie

Het huidige migratievraagstuk heeft ertoe geleid dat het kabinet een ministeriële commissie migratie heeft ingesteld, die kijkt naar de opvang in de regio, voorstellen inventariseert die bijdragen aan een evenwichtig EU-beleid en een snelle en zorgvuldige opvang in Nederland waarborgt. Om vluchtelingen bescherming te bieden in het eerste veilige land dat ze tegenkomen op hun vlucht stelt het kabinet 110 miljoen euro beschikbaar voor opvang in de regio. Binnen Europa wil Nederland de opvang in de regio bestendigen op langere termijn en op korte termijn meewerken aan de noodzakelijke opvang van de huidige vluchtelingenstroom conform de voorstellen van de Europese Commissie.

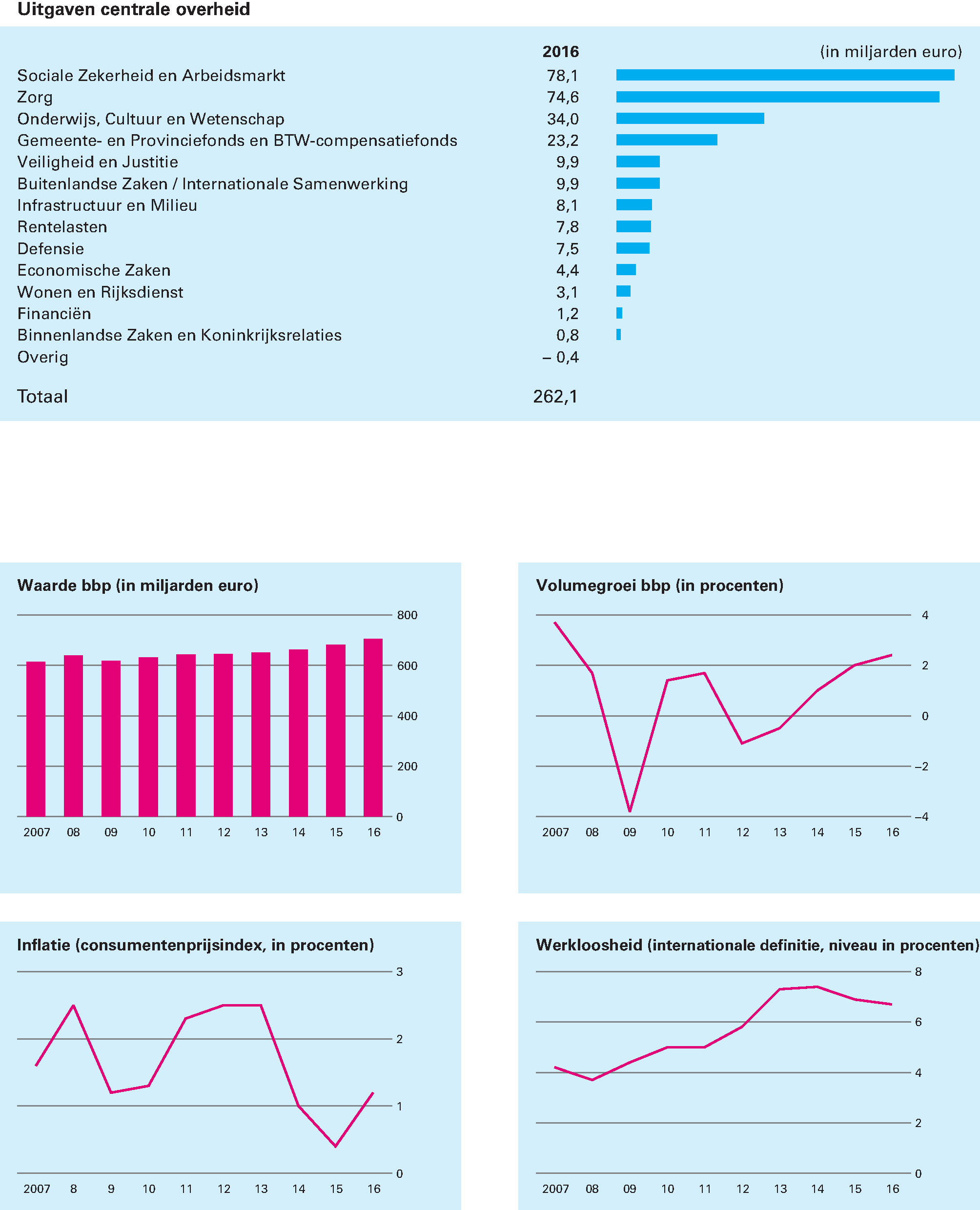

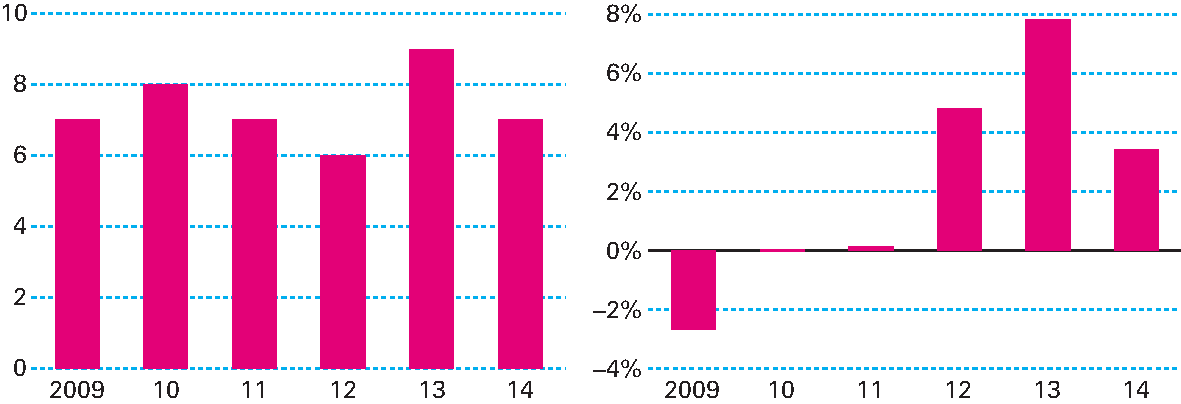

De Nederlandse economie groeit sterker dan verwacht. Voor 2015 raamt het CPB een groei van 2,0 procent, oplopend tot 2,4 procent in 2016. De groeicijfers zijn beter dan verwacht in de vorige Miljoenennota doordat de binnenlandse bestedingen sterker zijn toegenomen. De kracht van het herstel blijkt uit het feit dat alle onderdelen van de economie positief bijdragen aan de groeicijfers (zie figuur 1.2.1). De consumentenvertrouwensindicator van het CBS steeg in juni tot het hoogste niveau in bijna acht jaar. Het toenemende vertrouwen hangt onder andere samen met de afname van de werkloosheid en de stijgende huizenprijzen. De huizenprijzen stegen 0,9 procent in 2014 en ook tot juni 2015 namen deze onafgebroken toe. Als gevolg van dit toenemende vertrouwen en het hogere beschikbare inkomen stijgen de consumentenbestedingen in 2015 verder. Hetzelfde beeld is te zien bij ondernemers in de industrie. Het producentenvertrouwen stond in juni op het hoogste punt in ruim vier jaar tijd. Dit uit zich in de investeringen, waarvan de groei van 2,7 procent in 2014 versnelt tot 6,5 procent in 2015.

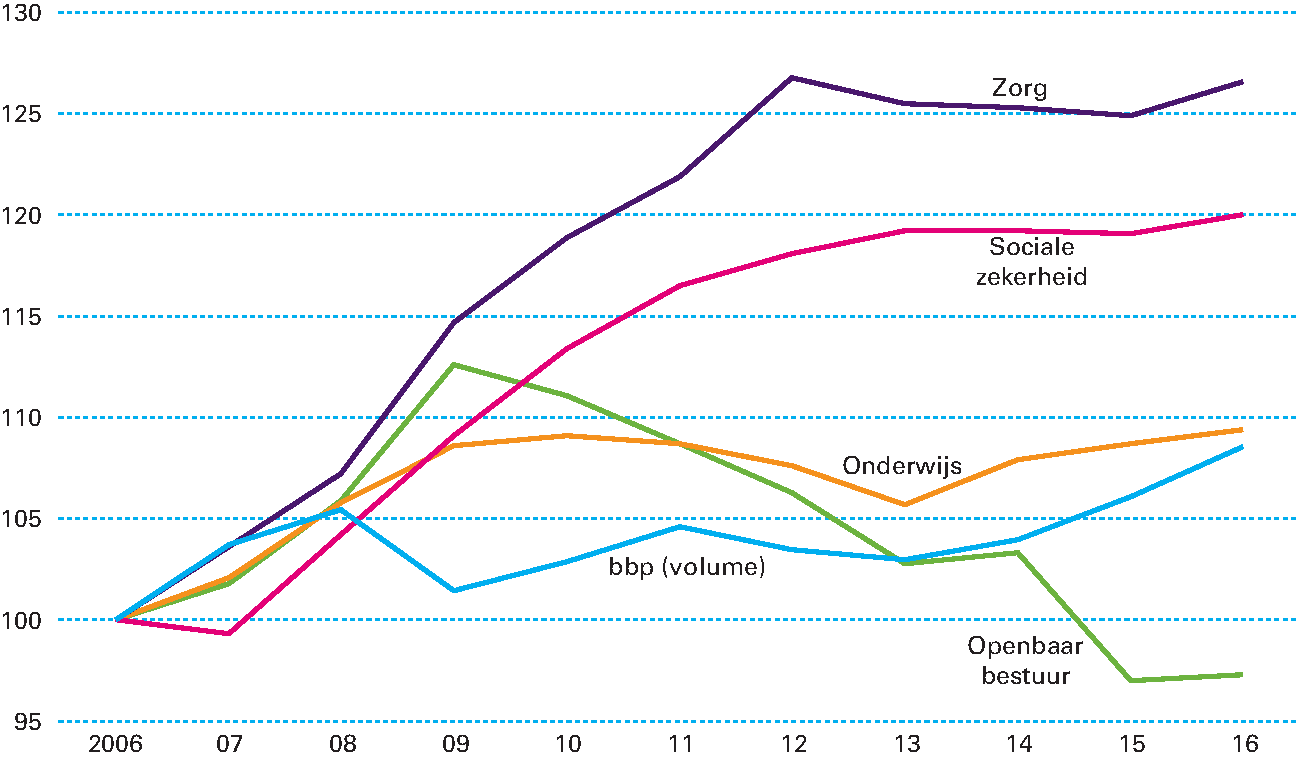

Figuur 1.2.1: Alle sectoren dragen bij aan economische groei

Bron: CPB (2015). «Macro Economische Verkenning 2016».

De export blijft een belangrijke drijvende kracht achter het herstel. Stabiliteit en groei in de eurozone, waarin de belangrijkste handelspartners van Nederland zich bevinden, dragen hier in hoge mate aan bij (zie paragraaf 1.4). De uitvoer wordt verder ondersteund door de waardedaling van de euro. Hierdoor zijn Nederlandse exportproducten goedkoper geworden ten opzichte van producten van buiten de eurozone. De economische groei in de VS stimuleert bovendien de vraag naar Nederlandse (en Europese) producten. Een bijkomend voordeel is de daling van de olieprijs sinds eind vorig jaar. Dit verlaagt kosten voor de industrie en de logistiek en verbetert de koopkracht. De relevante wereldhandel1 groeit met 2,8 procent in 2015. Dit is een lager tempo dan in 2014.2 In 2016 versnelt de groei van de relevante wereldhandel naar verwachting weer tot 5,4 procent. Het sterker dan verwachte herstel in de eurozone en de economische groei in de VS compenseren de iets tegenvallende groei in de rest van de wereld. De ontwikkelingen uit de wereldeconomie gaan echter wel gepaard met neerwaartse risico’s. Box 1.2.1 gaat verder in op de risico’s waaraan Nederland blootstaat vanuit de wereldeconomie.

Box 1.2.1 Risico’s vanuit de wereldeconomie

Afbouw van het ruime monetaire beleid in de VS

De Federal Reserve (Fed, het stelsel van centrale banken in de VS) is voornemens de beleidsrente in de VS de komende maanden voor het eerst in negen jaar te verhogen. Nu de Amerikaanse economie stevig groeit en werkloosheid afneemt, is dit consistent met het beleid van de centrale bank. Een hogere beleidsrente dempt de groei van de economie en remt zo de opbouw van zeepbellen. De verwachting is dat dit leidt tot een hogere dollarkoers. Om onrust op markten te vermijden heeft de Fed de afgelopen twee jaar veel aandacht besteed aan heldere communicatie over het beleid op de middellange termijn. Toch is niet uit te sluiten dat de beleidswijziging onvoorspelbare effecten heeft. Een sneller dan verwachte stijging van de beleidsrentes kan leiden tot forse stijgingen in langetermijnrentes en een snelle daling van activaprijzen. Belangrijk is ook de vraag hoe opkomende economieën de verwachte rentestijging en de sterkere dollar zullen weerstaan. Aan de ene kant is een hogere beleidsrente een teken van een sterke Amerikaanse economie, wat extra exportmogelijkheden biedt. Aan de andere kant kan een hogere dollarkoers gepaard gaan met schuldencrises als de schuld van een land in dollars genoteerd staat.

Een lagere olieprijs: positieve maar onzekere effecten

De olieprijs ligt circa 60 procent lager dan een jaar geleden. Een lagere olieprijs is in principe gunstig voor de wereldeconomie. Het IMF voorziet een positieve invloed van 0,5 procentpunt op de groei van de wereldeconomie in het komende jaar.3 Er zijn echter grote onzekerheden over het uiteindelijke effect. Zo kan de daling van de olieprijs tijdelijk blijken te zijn. Ook kunnen olie-exporterende landen met beperkte buffers in de financiële problemen komen.4 Dit kan vervolgens tot onrust op financiële markten leiden.

Afkoeling in China

Sinds enkele jaren valt de groei in China sterk terug. Waar twee decennia lang de gemiddelde groei bijna 10 procent was, raamt het IMF inmiddels voor 2016 nog 6,3 procent groei. De groei is de afgelopen jaren te veel gebaseerd geweest op kredietgedreven investeringen in vastgoed. De groeivertraging gaat gepaard met een flinke correctie op Chinese beurskoersen: de beurs van Shanghai was begin september met een kleine 40 procent gedaald ten opzichte van het hoogtepunt op 12 juni. Doordat China inmiddels de tweede economie van de wereld is, wordt een eventuele harde landing overal gevoeld. Een kleine open economie als Nederland kan meer dan gemiddeld last krijgen van een Chinese groeivertraging.5

Geopolitieke ontwikkelingen

In Oekraïne is het bestand tussen de strijdende partijen fragiel en kan het conflict opnieuw oplaaien. Maar ook de situatie in delen van Afrika en het Midden-Oosten is zorgelijk. Door de ontwikkelingen in deze regio’s kunnen spanningen toenemen en het financiële verkeer en handelsverkeer worden onderbroken. Met name op energie- en grondstoffenmarkten zijn forse prijsbewegingen denkbaar. Directe financiële relaties zijn beperkt, maar spanningen kunnen ertoe leiden dat beleggers zich meer risicomijdend gaan gedragen. Risicovolle investeringen – zoals aandelen en beleggingen in opkomende economieën – nemen dan in waarde af. De economische effecten van de verslechterde relatie met Rusland zijn voor de eurozone als geheel vooralsnog beperkt gebleven. Daarentegen is de Russische economie als gevolg van sancties en lage olieprijzen flink gekrompen. OESO-berekeningen laten zien dat 10 procent minder import door Rusland slechts een marginaal effect heeft op groei in de eurozone, omdat export naar de regio beperkt is.6 Naast de mogelijke financiële gevolgen en handelsgevolgen vergroot oplopende spanning tussen Rusland en het Westen de onzekerheid bij bedrijven en consumenten. Deze toenemende onzekerheid kan de gevolgen van een handelsboycot overtreffen, doordat de bestedingen van consumenten en bedrijven in westerse landen onder druk komen te staan.7

Positieve risico’s

Naast de genoemde risico’s zijn er ook factoren die positief kunnen bijdragen aan de wereldeconomie. Een voorbeeld hiervan is het herstel in de eurozone, dat verder wordt toegelicht in paragraaf 1.4. Daarnaast bieden de betere relaties met Cuba en Iran een tegenwicht aan de geopolitieke spanningen elders in de wereld. Op termijn kunnen regionale handelsakkoorden die momenteel in onderhandeling zijn verder bijdragen aan regionale integratie en groei. Voorbeelden hiervan zijn TTIP, waarover de EU en de VS momenteel onderhandelen, en TPP, dat vrijhandel in het Pacifisch gebied moet bevorderen.

De inflatie blijft laag, maar vertoont een stijgende lijn. De inflatie8 lag in 2014 op 0,3 procent en stijgt in 2015 naar verwachting naar 0,5 procent. De inflatie blijft wel op een lager niveau dan in het verleden gebruikelijk was. Dit wordt deels verklaard door de gedaalde olieprijs. De komende tijd neemt de inflatie door het economisch herstel naar verwachting verder toe tot 1,1 procent in 2016.9

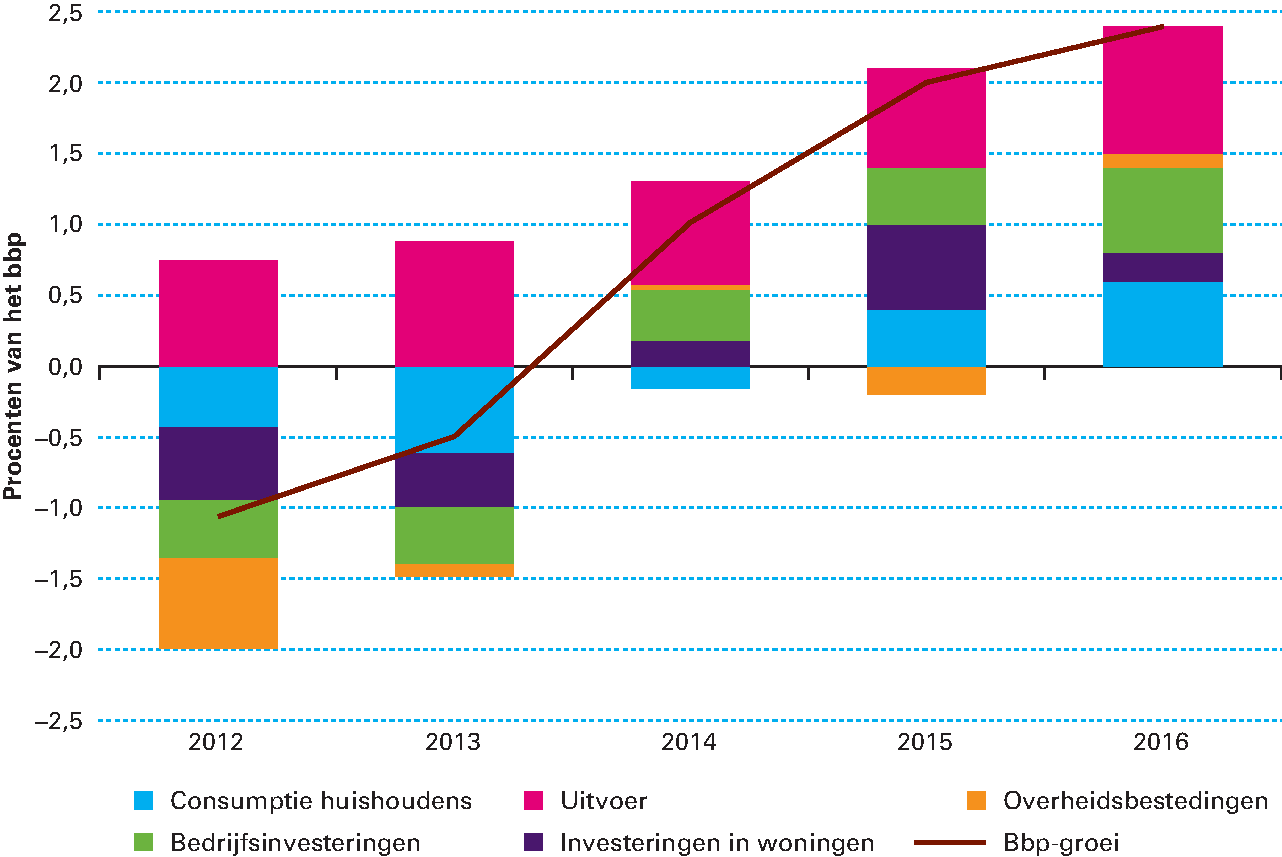

De werkloosheid daalt, maar is nog steeds te hoog. Het werkloosheidspercentage neemt naar verwachting af van 7,4 procent in 2014 tot 6,9 procent in 2015 en 6,7 procent in 2016.10 Deze daling is het gevolg van de toegenomen vraag naar arbeid door bedrijven. De arbeidsmarkt reageert – zoals gebruikelijk – vertraagd op de aantrekkende economie. Dit komt doordat bedrijven hun bestaande productiecapaciteit benutten voordat ze nieuwe mensen aannemen. Het aantal betaalde werkenden nam het afgelopen jaar niettemin met 109.000 personen toe.11 Deze toename van werkgelegenheid vertaalt zich niet volledig in een lagere werkloosheid, doordat – nu de crisis voorbij is – meer mensen kansen zien en zich opnieuw aanbieden op de arbeidsmarkt. In 2014 is de werkgelegenheid in de zakelijke dienstverlening, waartoe ook de uitzendbranche behoort, gestegen met 35.000 banen.12 Het aantal uitzenduren lag 6,6 procent hoger dan het voorgaande jaar.13 Het aantal uitzenduren is normaliter een vooruitlopende indicator voor de economische activiteit en duidt dus op een aantrekkende economie.

Mede als gevolg van de crisis telt Nederland 270.000 werkzoekenden, die langer dan een jaar onvrijwillig aan de kant staan. 14 Dit komt neer op meer dan 3 procent van de beroepsbevolking. De langdurige werkloosheid is in Nederland tijdens de crisis harder gestegen dan in bijvoorbeeld Duitsland, de VS en Scandinavische landen. Langdurige werkloosheid is ingrijpend voor de mensen die zich in deze situatie bevinden. Ook belemmert die hun inzetbaarheid en kansen op de arbeidsmarkt. Daarnaast vermindert hun sociale netwerk, waardoor zij zich minder gelukkig kunnen gaan voelen.15 Bovendien voorzien langdurig werklozen niet in hun eigen inkomen. Daardoor dalen de belastingopbrengsten en stijgen de socialezekerheidsuitgaven. Met name kwetsbare groepen als laagopgeleiden en mensen met een arbeidsbeperking en ouderen lopen een verhoogd risico op langdurige werkloosheid. Na eerdere crises daalde de langdurige werkloosheid na verloop van tijd tot 1 procent. Als het economisch herstel verder doorzet dan is dit ook nu een reëel toekomstperspectief.16 Daarbij worden de kansen van een deel van de langdurig werklozen vergroot door het kabinetsbeleid gericht op deze kwetsbare groepen – zoals de banenafspraak en de lastenverlichting aan de onderkant van de arbeidsmarkt (zie ook paragraaf 2.6).

Figuur 1.2.2: Langdurige werkloosheid stijgt relatief sterk in Nederland

Bron: De Graaf-Zijl, Van der Horst en Van Vuuren (2015). «Langdurige werkloosheid: Afwachten en hervormen», CPB Policy Brief 11/2015.

Vooral de koopkracht van werkenden neemt in 2016 toe. Na vier jaar van koopkrachtdaling in de periode 2010–2013 neemt de koopkracht in 2016 voor het derde opeenvolgende jaar toe. Gemiddeld stijgt de koopkracht van alle huishoudens met 1,4 procent. Werkenden gaan er gemiddeld 2,6 procent op vooruit. Dat komt door de verlaging van de lasten op arbeid met structureel 5 miljard (zie paragraaf 1.3). Zonder deze lastenverlichting zou de koopkrachtontwikkeling licht negatief zijn geweest, onder meer door stijgende zorgpremies en eerder genomen maatregelen in de zorgtoeslag. Het 5-miljardpakket is met name positief voor de koopkracht van werkenden met lage en middeninkomens. De lastenverlichting voor werkenden heeft geen negatieve gevolgen voor niet-werkenden. Alle koopkrachtcijfers gaan ervan uit dat de situatie van mensen niet verandert. De beste manier om in koopkracht erop vooruit te gaan – het vinden van een baan – zit daarom niet in de plaatjes verwerkt.

Huishoudens blijven kwetsbaar voor schokken door hun lange balansen. In de loop der jaren is het nettovermogen van Nederlanders toegenomen tot bijna vier keer het bbp in 2014. Niet alleen het pensioenvermogen is fors gegroeid, maar ook het vermogen in onroerend goed is gestegen. Daar tegenover staat dat de hypotheekschuld in de afgelopen decennia eveneens is toegenomen. Hierdoor is de balans van huishoudens aanzienlijk langer geworden (zie figuur 1.2.3). Het vermogen van veel huishoudens is echter niet op korte termijn beschikbaar, doordat het vastzit in huizenbezit of pensioenvermogen. Daardoor kunnen veel huishoudens schokken in vermogensprijzen, zoals dalende huizenprijzen, niet goed opvangen.17 Daarnaast zijn de nettovermogens op landelijk niveau weliswaar positief, maar is er ook een aanzienlijke groep huishoudens die kampt met een negatief vermogen in de eigen woning. Deze «onderwaterhypotheken» zijn veelal ontstaan doordat de waarde van het onroerend goed is gedaald. Ook speelt mee dat sommige hypotheken bij afsluiten al onder water stonden, omdat het op grond van de regels over het loan-to-value-percentage toegestaan is een hogere hypotheek te hebben dan de waarde van het huis.

Figuur 1.2.3 Huishoudens zijn rijker, maar ook kwetsbaarder geworden

Bron: DNB.

Balansherstel is een proces van de lange adem, maar de eerste tekenen zijn positief. Het kabinet heeft maatregelen getroffen om de opbouw van hypotheekschuld te verminderen (zie box 1.5.1). Daarnaast zijn de forse verplichte pensioenbesparingen teruggedrongen, doordat het zogeheten Witteveenkader18 in lijn is gebracht met de hogere pensioenleeftijd. Dit stelt huishoudens in staat om vermogen liquide aan te houden, zodat ze beter bestand zijn tegen schokken. Belangrijk is verder dat de huizenmarkt herstelt. Doordat de huizenprijzen stijgen staan steeds minder hypotheken «onder water». Er is echter een langere periode van stijgingen nodig om de meeste huidige «onderwaterhypotheken» weer «boven water» te krijgen.19 Ook op macroniveau is een positieve ontwikkeling te zien: van 2013 op 2014 daalde de totale hypotheekschuld van 97,6 procent bbp naar 95,7 procent bbp. Tegelijkertijd nam het vermogen in huizen juist iets toe van 177,2 procent bbp naar 178,8 procent bbp.20 De daling van de hypotheekschuld ontstaat mede door de lage rente, omdat het voor huishoudens met spaartegoeden aantrekkelijker is om af te lossen.

Figuur 1.2.4 Het aantal «onderwaterhypotheken» neemt af door de stijgende huizenprijzen

Bron: DNB en CBS. NB Het aantal «onderwaterhypotheken» is inclusief spaarhypotheken en kapitaalverzekeringen. Beleggingshypotheken zitten niet in het cijfer.

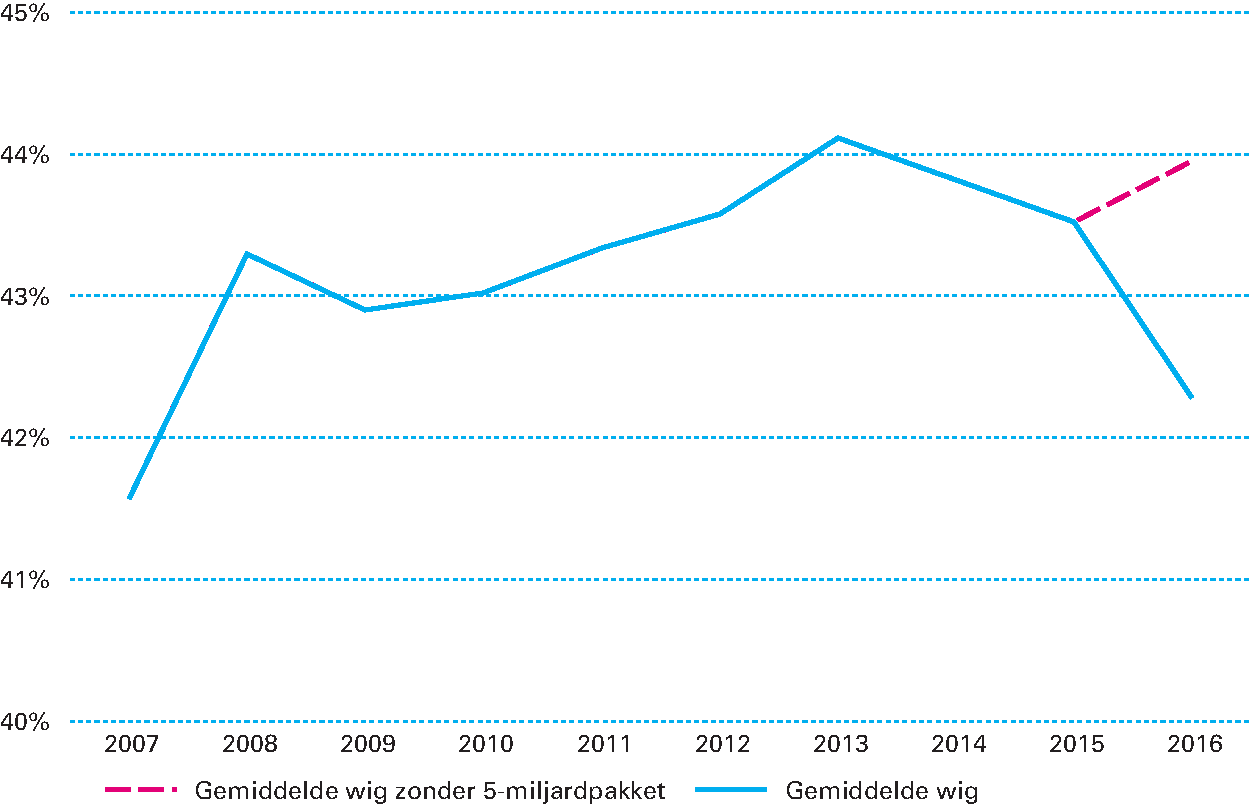

Centraal in de begroting staat het verder versterken van de economische groei. Het kabinet heeft 5 miljard euro kunnen vrij maken voor het verlagen van de lasten op arbeid. De belasting op arbeid is sterker verstorend dan de meeste andere belastingen.21 De oorzaak hiervan is dat mensen een prikkel krijgen om minder te werken. Met lagere lasten op arbeid is zowel een hogere economische groei als meer werkgelegenheid mogelijk. Daarom pleiten instanties als de Europese Commissie en de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) voor verlaging van de lasten op arbeid. Door de lasten op arbeid structureel met 5 miljard euro te verlagen, daalt de gemiddelde wig met bijna 2 procentpunten. De wig is het verschil tussen de loonkosten die de werkgever draagt en het nettoloon dat de werknemer op zijn rekening gestort krijgt. Deze wig bestaat uit belastingen en premies die de werkgever en werknemer afdragen.

Figuur 1.3.1: De gemiddelde wig daalt met bijna 2 procentpunten

Bron: CPB.

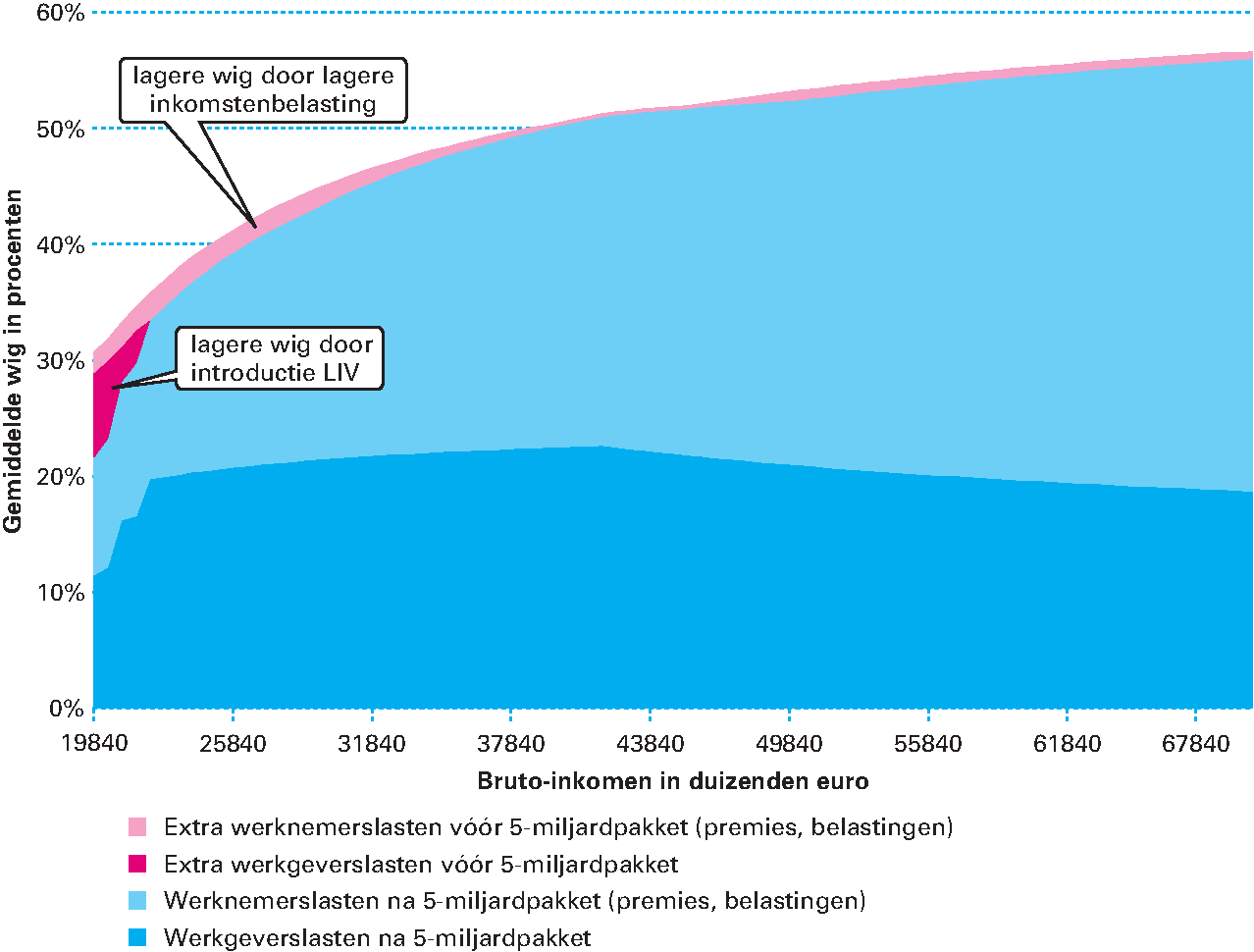

Lagere lasten op arbeid verkleinen de wig en leiden zo tot meer werkgelegenheid en economische groei. De verlaging van de lasten op arbeid wordt zo ingezet dat beide kanten van de wig kleiner worden. Aan de ene kant wordt het aantrekkelijker voor werkgevers om mensen aan de onderkant van de arbeidsmarkt aan te nemen, doordat er een zogenoemd lage-inkomensvoordeel (LIV)22 komt. Deze tegemoetkoming verlaagt de loonkosten, waardoor de kansen op werk toenemen zonder de inkomenspositie van deze mensen aan te tasten. Aan de andere kant wordt de wig verkleind doordat werknemers netto meer over houden van het brutoloon. De vormgeving van de lastenverlichting is vooral gericht op werkenden met lage en middeninkomens. Hierdoor wordt het lonender voor mensen met een uitkering om aan het werk te gaan. Dit levert de meeste banen op. Ook gaan werkende ouders met jonge kinderen er door de lastenverlichting op vooruit. Dat is goed voor de werkgelegenheid. Uit onderzoek van het CPB blijkt namelijk dat jonge moeders zeer gevoelig zijn voor financiële prikkels als het gaat om arbeidsparticipatie.23 Lagere loonkosten voor werkgevers en hogere nettolonen voor werknemers maken een hervorming van het minimumloon mogelijk (zie box 1.3.1).

Box 1.3.1 Het 5-miljardpakket en het wettelijk minimumloon

Het wettelijk minimumloon is opgesteld in een tijd dat de 40-urige werkweek voor het gros van de werknemers de standaard was. De arbeidsmarkt is ondertussen sterk veranderd: er wordt vaker in deeltijd en op losse klussen gewerkt en er is meer variatie in (cao-)arbeidsduur. Tegelijkertijd is Nederland een van de weinige landen die een minimumloon op dag-, week- of maandbasis kent, waardoor de hoogte van het minimumloon per uur afhankelijk is van de cao-arbeidsduur. Deze huidige vormgeving van het minimumloon sluit niet langer aan op de praktijk en bemoeilijkt bovendien de handhaving. De overstap naar een minimumuurloon lost dat op, maar een dergelijke overstap gaat per definitie gepaard met effecten op de inkomens van werknemers of de lasten van werkgevers. Het verlagen van de lasten op arbeid met 5 miljard euro biedt een kans om het minimumloon te hervormen. De gelijktijdige intensivering in de arbeidskorting van 2,6 miljard euro en de introductie van het LIV voor 0,5 miljard euro verzachten namelijk de effecten die deze omzetting heeft voor werknemers en werkgevers. Dit najaar stuurt het kabinet een verkennende notitie over het wettelijk minimumloon naar de Tweede Kamer. Hierin komen ook expliciet andere thema’s aan de orde zoals het minimumjeugdloon, stukloon en de reikwijdte van het minimumloon.

Figuur 1.3.2: Een combinatie van maatregelen leidt tot een lagere wig

Bron: Ministerie van Financiën.

Vereenvoudiging en een betere uitvoerbaarheid van het belastingstelsel hebben en houden de aandacht van het kabinet. Daarvoor zal het kabinet jaarlijks voorstellen opnemen in het pakket Belastingplan. In 2016 worden twee fiscale regelingen om innovatie bij bedrijven te stimuleren – de R&D-aftrek (RDA) en de afdrachtvermindering voor speur- en ontwikkelingswerk (WBSO) – samengevoegd. De lastig uit te voeren premiekortingen worden vervangen door een systeem van loonkostenvoordelen voor oudere werknemers en arbeidsgehandicapte werknemers. De verbruiksbelasting van alcoholvrije dranken wordt vereenvoudigd en de afwijkende mogelijkheid tot jaarbetaling in de motorrijtuigenbelasting vervalt. Bovendien wordt een aantal andere vereenvoudigingsmaatregelen uitgewerkt voor latere belastingplannen. Verder werkt het kabinet aan een nieuwe financieringssystematiek voor de kinderopvangtoeslag, die moet leiden tot minder administratieve rompslomp voor de burger. Ook wordt de communicatie tussen Belastingdienst en burger gemakkelijker. De huidige reeks aan papieren beschikkingen die mensen op hun deurmat vinden maakt plaats voor een meer directe communicatie tussen de Belastingdienst en de belastingplichtige via online communicatiemiddelen. Het voorgaande past bij het verbeterprogramma dat de Belastingdienst in mei heeft gepresenteerd.24 Dit programma bevat concrete plannen voor nieuwe manieren van werken, waardoor de Belastingdienst beter kan presteren, goedkoper wordt en meer «in control» is.

Autobelastingen worden betrouwbaarder, duurzamer en eenvoudiger. De belastinginkomsten uit de autobelastingen zijn onvoldoende robuust, mede door het fiscale beleid van de afgelopen jaren dat gericht was op auto’s met een lage CO2-uitstoot. Dat beleid was effectief: de consument kiest massaal voor de zuinigste modellen. Wat tegelijkertijd betekende dat het fiscale beleid een grote invloed op de automarkt had. Daarnaast is het beleid de laatste jaren minder efficiënt geworden. Dit komt door de aanscherping van het Europese beleid dat per producent minimumeisen stelt aan de gemiddelde milieukwaliteit van de in Europa verkochte auto’s. Milieuprestaties in Nederland die beter zijn dan het vereiste gemiddelde kunnen dan gecompenseerd worden door verkoop van minder milieuvriendelijke auto’s in het buitenland. Daardoor lekt duurbetaalde Nederlandse milieuwinst elders in Europa weer weg. Tot slot zijn de Nederlandse autobelastingen door de jaren heen steeds complexer geworden. Dat zorgt voor een aanzienlijk beslag op de capaciteit van de Belastingdienst en lokt ontwijking uit. Het kabinet komt daarom met een pakket aan maatregelen (zie box 1.3.2), dat een antwoord biedt op de genoemde problemen. Hierdoor wordt verduurzamen efficiënter gestimuleerd, worden de autobelastingen op termijn beter uitvoerbaar en de belastinginkomsten robuuster. Ook wordt de automarkt minder verstoord door fiscaal beleid.

Box 1.3.2 Aanpassing autobelastingen

• Het aantal bijtellingscategorieën gaat van vier naar twee en het algemene bijtellingspercentage gaat voor nieuwe auto’s van 25 naar 22.

• De tarieven van de belasting van personenauto's en motorrijwielen (BPM) gaan tot 2020 geleidelijk omlaag met gemiddeld 12 procent. Tegelijkertijd gaat het vaste bedrag per verkochte auto – dat niet aan de CO2-uitstoot gekoppeld is – omhoog.

• De fiscale stimulering van nulemissievoertuigen blijft in stand en de fiscale stimulering van plug-in hybridevoertuigen wordt verminderd. Voor elektrische nulemissiepersonenvoertuigen gaat een aftopping in de bijtelling gelden.

• De motorrijtuigenbelasting (MRB) gaat per 2017 gemiddeld met 2 procent omlaag voor reguliere personenvoertuigen en stijgt voor de meest vervuilende dieselauto’s per 2019.

• Het hele pakket is budgettair neutraal binnen het domein van de autobelastingen.

Het kabinet hervormt de vermogensrendementsheffing in box 3 met ingang van 2017. De huidige vermogensrendementsheffing, waarmee spaargeld in box 3 wordt belast, geeft veel Nederlanders het gevoel belasting af te dragen over een opbrengst die er nooit is geweest. In box 3 wordt sinds 2001 een verondersteld rendement uit vermogen van 4 procent belast tegen een vlak tarief van 30 procent. Hierdoor is de grondslaguitholling die zich voor 2001 voordeed gestopt en is de uitvoerbaarheid fors verbeterd.25 Het percentage van 4 houdt echter geen rekening met de vermogensmix. Dit schuurt met het rechtvaardigheidsgevoel van velen, zeker nu de rente op spaargeld zeer laag is. Om te komen tot een heffing die door belastingbetalers als rechtvaardiger wordt ervaren en die tegelijkertijd goed uitvoerbaar is, kiest het kabinet ervoor om de forfaitaire benadering te behouden, maar binnen die benadering beter aan te sluiten bij de in de voorafgaande jaren gemiddeld door belastingbetalers in de markt behaalde rendementen. Het kabinet wil dit bewerkstelligen door het forfaitaire rendement voortaan te baseren op de gemiddelde verdeling van het box 3-vermogen over spaargeld en beleggingen (de vermogensmix) in combinatie met een in het verleden in de markt gerealiseerd rendement op beide componenten. Zowel het rendement op het spaardeel als op het beleggingsdeel wordt jaarlijks aangepast aan de hand van de meest actueel beschikbare gegevens. De gemiddelde vermogensmix is gebaseerd op de belastingaangiften en wordt elke vijf jaar geëvalueerd. Het kabinet handhaaft het vlakke tarief van 30 procent, ongeacht de vermogenstitel of de omvang van het vermogen. Het kabinet verhoogt het heffingvrije vermogen met ingang van 2017 naar 25.000 euro per persoon. Het resultaat is dat de vermogensrendementsheffing beter gaat aansluiten bij de rendementen die door belastingbetalers in voorafgaande jaren gemiddeld zijn behaald, maar kan afwijken van het individuele rendement. De vermogensrendementsheffing behoudt immers zijn forfaitaire karakter, hetgeen voor de uitvoering zo belangrijk is. Door de verhoging van het heffingvrije vermogen neemt het aantal personen dat geen box 3-heffing is verschuldigd toe met 240.000 (150.000 huishoudens). De eenvoud voor de uitvoering blijft met dit voorstel behouden, maar het rechtvaardigheidsgevoel van box 3 wordt versterkt. Het kabinet wil periodiek, om te beginnen bij een eerste evaluatie van de werking van het nieuwe systeem drie jaar na inwerkingtreding, opnieuw bezien of, in welke mate, op welke termijn en onder welke voorwaarden een heffing op werkelijk rendement tot de mogelijkheden behoort.

Box 1.3.3 Aanpassing box 3

• Er komen drie vermogensschijven in box 3, namelijk 0 tot 100.000 euro, 100.000 tot 1 miljoen euro en vermogens boven 1 miljoen euro.

• Het heffingvrije vermogen wordt verhoogd naar 25.000 euro per persoon en geeft iedereen een gelijk voordeel.

• Voor elke schijf wordt de gemiddelde verdeling van het vermogen over spaargeld en beleggingen bepaald.

• Voor spaargeld en beleggingen wordt een jaarlijks te herijken meerjarig gemiddeld rendement vastgesteld. Voor sparen bedraagt dit in 2017 naar verwachting 1,63 procent. Het gemiddelde langetermijnrendement op beleggingen komt naar verwachting in 2017 uit op 5,50 procent.

• In de voorgestelde systematiek zijn er geen vaste forfaitaire rendementen per schijf. Deze kunnen jaarlijks wijzigen als gevolg van de herijking. Ter illustratie: op basis van de huidige inschatting voor het rendement op sparen en beleggen bedraagt het rendement in de schijf van 0 tot 100.000 euro 2,9 procent, in de schijf van 100.000 tot 1 miljoen euro 4,7 procent en in de schijf voor vermogens boven 1 miljoen euro 5,5 procent.

• Het rendement per schijf wordt belast tegen een vlak tarief van 30 procent.

Het kabinet repareert de koopkracht. Hierdoor profiteren alle groepen van de aantrekkende economie. Zonder maatregelen zou de koopkrachtontwikkeling van uitkeringsgerechtigden en gepensioneerden negatief zijn geweest. Omdat het kabinet staat voor evenwichtige inkomensverhoudingen, is besloten om de koopkracht voor deze groepen in 2016 te repareren, zodat ook zij er in 2016 op vooruit gaan. De financiering van het koopkrachtpakket kon binnen de bestaande kaders worden gevonden (zie box 1.3.4).

Box 1.3.4 Koopkrachtpakket

Maatregelen

• Geen bezuiniging in 2016 op de huurtoeslag (214 miljoen euro).

• Eenmalige verlenging van de tijdelijke verhoging van de zorgtoeslag (252 miljoen euro).

• Eenmalige verhoging van het kindgebonden budget voor het tweede kind (16 miljoen euro).

• Eenmalige verhoging van de ouderenkorting (395 miljoen euro)

Financiering

• Vrijval LIV als gevolg van invoering in 2017 (500 miljoen euro).

• Uitstel klein deel van de verhoging van de arbeidskorting (67 miljoen euro).

• Uitstel van een klein deel van de verlaging van de belastingtarieven (80 miljoen euro).

• Eenmalige dekking binnen het uitgavenkader (230 miljoen euro). Zie hoofdstuk 3 voor nadere toelichting

Alle maatregelen gelden alleen voor 2016.

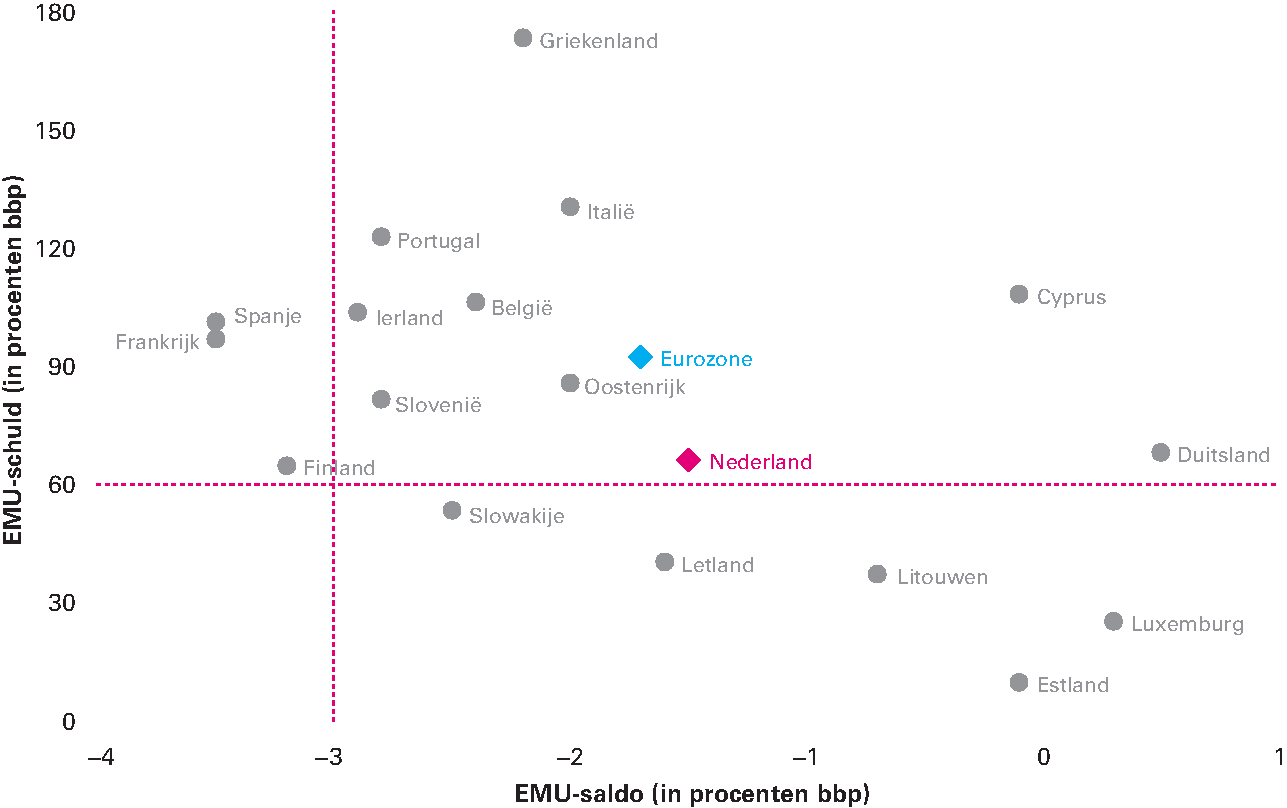

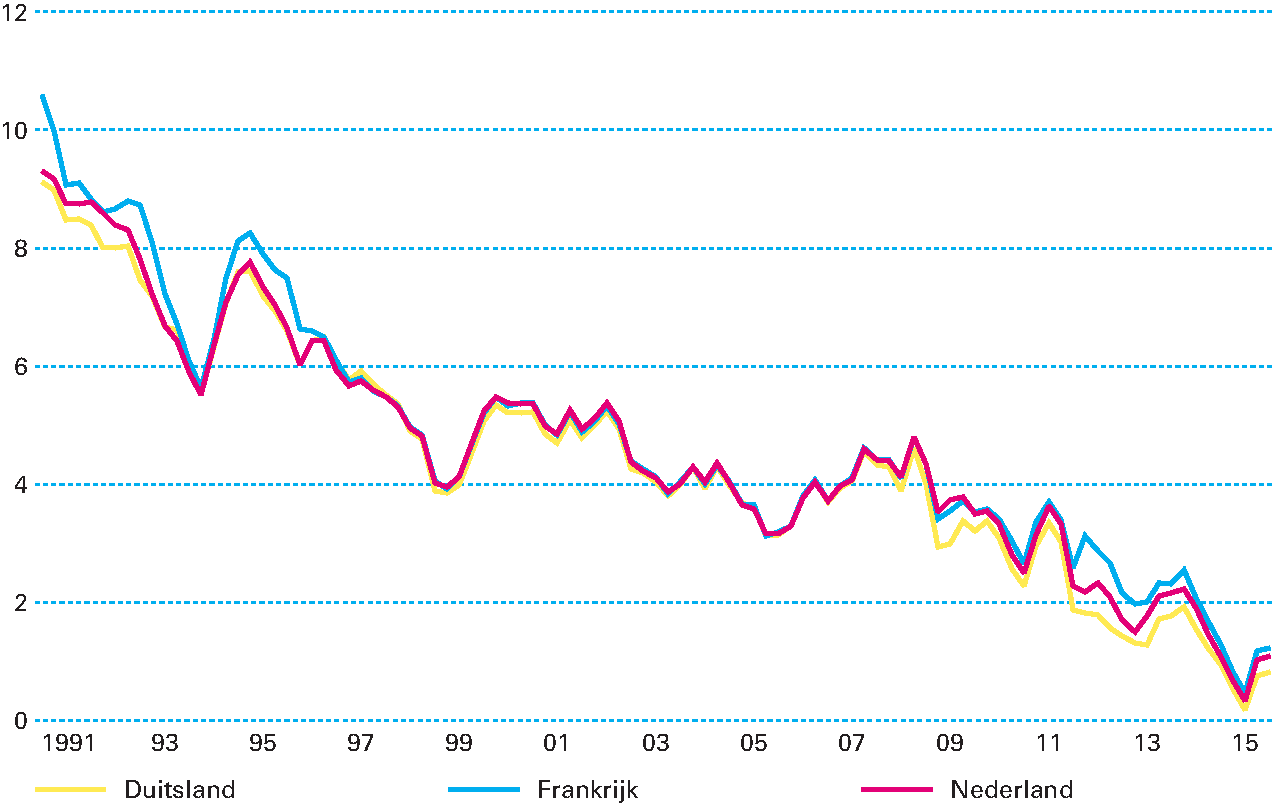

De eurozone heeft de wind weer in de rug. De Europese Commissie voorspelt een groei van 1,5 procent in de eurozone, oplopend tot 1,9 procent in 2016. Deze cijfers zijn beter dan in eerdere ramingen, doordat kortetermijnfactoren de economie ondersteunen. Dit zijn bijvoorbeeld de lage olieprijs, de stabiele wereldhandel en de waardedaling van de euro die de export stimuleert. De Commissie constateert daarnaast dat landen die structurele hervormingen hebben doorgevoerd, daar nu de vruchten van plukken, met name door betere exportprestaties. De overheidsfinanciën hebben zich ook sterk verbeterd.26 Het gemiddelde EMU-saldo verslechterde als gevolg van de crisis van – 0,4 procent van het bbp in 2007 tot het dieptepunt van – 6,0 procent in 2010.27 De eurolanden hebben sindsdien veel maatregelen getroffen om dit tekort terug te dringen, zodat het gemiddelde EMU-saldo is verbeterd naar – 2,4 procent in 2014. De Commissie raamt een verdere verbetering naar – 2,0 procent van het bbp in 2015 en – 1,7 procent in 2016. De EMU-schuld in de eurozone piekte in 2014 op 94,2 procent van het bbp en neemt naar verwachting geleidelijk af naar 94,0 procent in 2015 en 92,5 procent in 2016.28 Het risico op deflatie in de eurozone lijkt te zijn afgenomen; begin september bedroeg de langjarige inflatieverwachting in het eurogebied circa 1,7 procent.29

De economische groei en begrotingsdiscipline in de eurozone bevorderen de financiële stabiliteit. Dit is terug te zien in de spreads (de renteverschillen tussen landen), die in recente jaren sterk zijn afgenomen. Hieruit blijkt dat markten zich minder zorgen maken dan voorheen over de kredietwaardigheid van eurolanden. Griekenland blijft een geval apart (zie hieronder). Het toegenomen vertrouwen is het gevolg van verschillende maatregelen, zoals de besparingen en hervormingen die eurolanden hebben gevoerd, de inrichting van noodfondsen voor landen in financiële problemen, het ondersteunende beleid van de ECB en de positieve uitkomsten van de comprehensive assessment van de ECB30. Doordat nu ook het economisch herstel is ingetreden, ontstaat een zelfversterkend proces, waardoor de eurozone langzaam maar zeker verder beweegt richting robuuste economische groei.

De financiële stabiliteit in Griekenland blijft aandacht vragen. In het begin van dit jaar laaide de onrust rond Griekenland opnieuw op. Een faillissement van Griekenland – al dan niet gevolgd door een exit uit de eurozone – heeft ernstige gevolgen voor de financiële stabiliteit van Griekenland. Daarbij bestond het risico dat speculatie over de soliditeit van andere eurolidstaten de financiële stabiliteit van de rest van de eurozone zou schaden. De risico’s voor besmetting zijn nu veel beperkter dan een aantal jaar geleden. De eurozone staat er in haar geheel namelijk sterker voor. Zo hebben de lidstaten van de eurozone de afgelopen jaren de begrotingen op orde gebracht, is het Stabiliteits- en Groeipact aangescherpt, is een permanent noodfonds opgericht en zijn risico’s vanuit de financiële sector beperkt door de bankenunie. Daarnaast is de blootstelling van onder andere financiële instellingen aan Griekenland aanmerkelijk lager dan tijdens het begin van de crisis. Het missen van een aflossing aan het IMF en de uitslag van het referendum begin juli hebben de situatie in Griekenland niet makkelijker gemaakt. De inzet van het kabinet is echter altijd geweest om tot een effectieve oplossing voor Griekenland en de eurozone te komen. Het kabinet staat daarom achter het nieuwe steunpakket voor Griekenland. Door het nieuwe steunpakket en de bijbehorende voorwaarden voor hervorming van de Griekse overheid en economie heeft Griekenland opnieuw de kans gekregen te stabiliseren en het herstelpad, dat zich begin 2014 duidelijk aftekende, te hernemen (zie box 1.4.1).

Box 1.4.1 Het verloop van de schuldencrisis in Griekenland

Het is ruim vijf jaar geleden dat Griekenland een macro-economisch steunprogramma van de eurolanden en het IMF aanvroeg. De kern van het probleem in Griekenland lag in de grote onevenwichtigheden die in de jaren voorafgaand aan de crisis in de economie waren ontstaan. De concurrentiekracht was uitgehold door hoge inflatie en de overheid had een veel te hoge schuld opgebouwd. Het land hield zich niet aan de Europese begrotingsafspraken. Toen in 2009 duidelijk werd hoe slecht de Griekse overheidsfinanciën ervoor stonden, weigerden private investeerders de Griekse regering nog geld te lenen. Omwille van behoud van de financiële stabiliteit in de eurozone verstrekten de eurolanden en het IMF leningen, waaraan strikte voorwaarden verbonden waren. De slechte economische uitgangspositie in Griekenland maakte een stevig programma van hervormingen en bezuinigingen noodzakelijk.

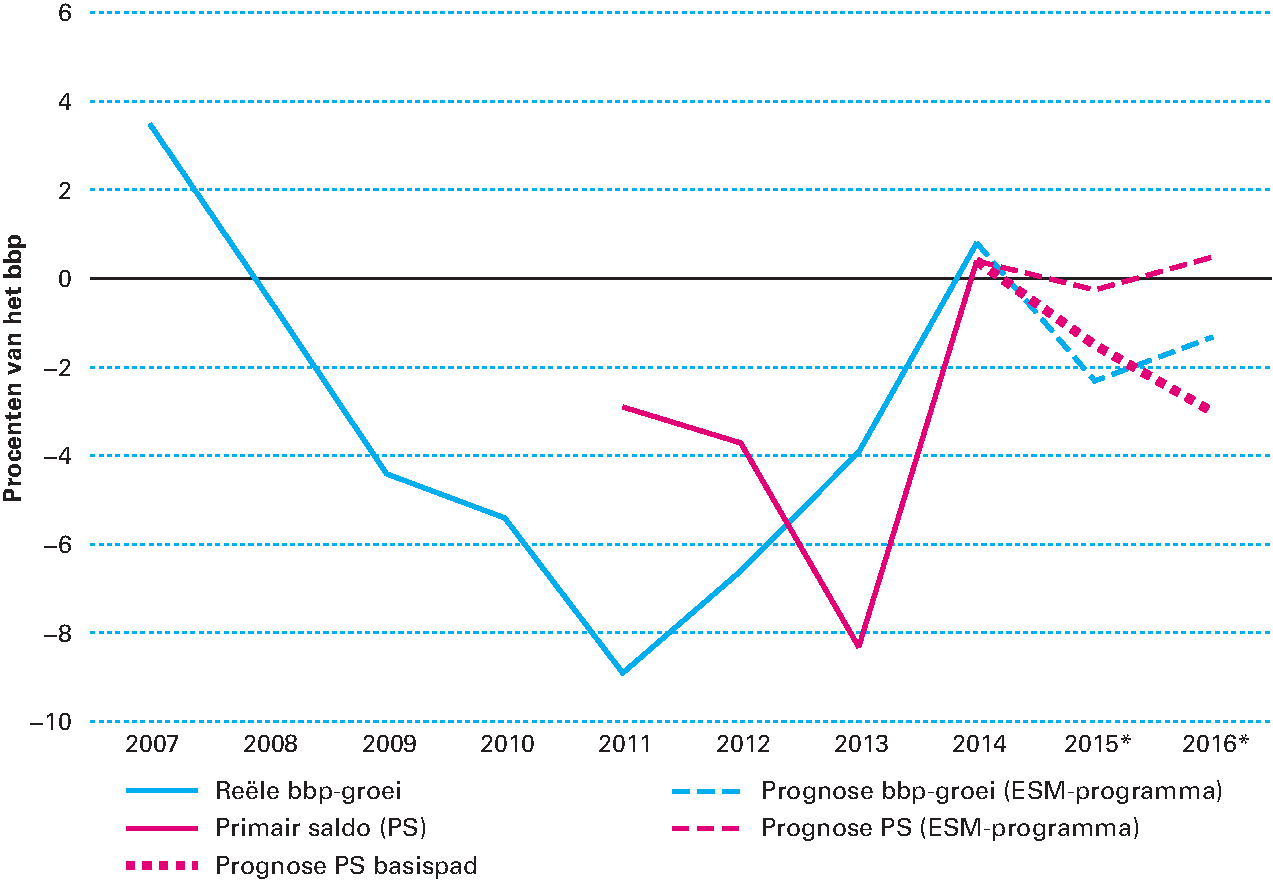

Als gevolg van het doorvoeren van dit herstelprogramma leek Griekenland geleidelijk uit een dal te klimmen. Eind 2014 voorspelde de Europese Commissie dat Griekenland dat jaar voor het eerst sinds 2009 positieve bbp-groei zou noteren, die in 2015 en 2016 zou versnellen. Ook het primair saldo – het EMU-saldo zonder rentebetalingen – zou positief uitvallen.

De aanname bij de raming was wel dat aan de voorwaarden uit het leningenprogramma zou worden voldaan. Na de Griekse parlementsverkiezingen in januari jl. volgde echter een periode van politieke onzekerheid. Dit had als gevolg dat het voorzichtige economische herstel in Griekenland van 2014 omsloeg in een recessie. Samen met het uitblijven van de afronding van het tweede leningenprogramma leidde dit ertoe dat Griekenland niet meer aan zijn betalingsverplichtingen kon voldoen. Het resultaat was dat Griekenland een aflossing aan het IMF miste en kapitaalcontroles moest instellen om te voorkomen dat de Griekse bankensector onder te grote druk kwam te staan. Deze ontwikkelingen hebben duidelijk gemaakt dat de voortgang die was geboekt nog fragiel was en dat de onomkeerbaarheid van de hervormingen nog niet is veiliggesteld. Het vertrouwen van consumenten en investeerders is hierdoor geschaad. Het is duidelijk dat Griekenland verdere stappen zal moeten zetten om de economische structuur van het land te verbeteren. Dit vergroot zowel de welvaart van de Griekse bevolking als het groeipotentieel van de Griekse economie.

Op 11 augustus jl. hebben de Griekse autoriteiten met de Europese instituties overeenstemming bereikt over de voorwaarden voor financiële steun uit het noodfonds ESM. Op 19 augustus jl. heeft de Raad van gouverneurs van het ESM uiteindelijk ingestemd met een derde leningenprogramma van drie jaar met een totale omvang van maximaal 86 miljard euro voor Griekenland. Het IMF was ook betrokken bij de onderhandelingen. Na afronding van de eerste voortgangsmissie in het najaar zal het IMF besluiten over deelname aan het derde programma. Dit ESM-programma stelt Griekenland in de gelegenheid om de negatieve spiraal – in zowel de economische groei als de overheidsfinanciën – te doorbreken (zie figuur 1.4.1).

Figuur 1.4.1 Beoogde effecten van het ESM-programma Griekenland

Bron: Eurostat. NB Cijfers voor het primair saldo van voor 2010 zijn door Eurostat niet te verifiëren.

Een steunprogramma is erop gericht om lidstaten zo snel mogelijk weer op eigen benen te laten staan. De eurozone kan alleen steun verlenen aan Griekenland, ook met het oog op een betaalbare schuldenlast, als het bereid is op korte termijn de maatregelen te nemen die leiden tot volledige en duurzame toegang tot kapitaalmarkten. In tegenstelling tot andere landen die een steunprogramma van het IMF en de eurolanden hadden aangevraagd – Ierland en Portugal – is Griekenland hier nog niet in geslaagd. Het kabinet is van mening dat de uitvoering van het nieuwe programma een basis biedt voor geleidelijk verdergaand herstel van vertrouwen en daarmee een geloofwaardige basis voor de toekomst voor Griekenland.

Ondanks de positieve ontwikkelingen zijn buffers nog verzwakt door de crisis. Dit is met name zichtbaar in de gemiddelde schuld van de eurolanden. Deze is toegenomen van 64,2 procent van het bbp in 2007 tot 93,1 procent in 2014.31 Hoewel de financiële markten meer tot rust zijn gekomen, is de onderliggende budgettaire situatie nog niet in alle landen op orde. Dit is ook terug te zien in de credit ratings van de Europese landen. Zo zijn de ratings van landen als Italië, Frankrijk, Spanje en Portugal nog steeds lager dan in 2012, ondanks dat de renteverschillen sinds die tijd zijn afgenomen.32 Het is daarom van belang om de schokbestendigheid van landen te blijven verbeteren. Dit geldt zowel voor overheden – door het op orde brengen van overheidsfinanciën – als voor de private sector – middels structurele hervormingen die het aanpassingsvermogen vergroten en schuldopbouw afremmen. Het kabinet blijft zich hiervoor inspannen.33

Het rapport van de vijf presidenten 34 biedt kansen om de hervormingsagenda verder te brengen. De voorstellen voor de korte termijn bieden verschillende aanknopingspunten voor structurele hervormingen op lidstaatniveau, gericht op versterking van de concurrentiekracht en bevorderen van houdbare stelsels.35 Het uitgangspunt hierbij zou niet het Europese gemiddelde moeten zijn, maar juist de beste standaard (convergentie naar best practices). Om dit te bewerkstelligen dient het Europees Semester – het Europese kader voor economische beleidscoördinatie – zich meer te richten op hoofdzaken en de naleving van beleidsaanbevelingen aan landen sterker te bevorderen. De macro-economische onevenwichtighedenprocedure (MEOP) – die onevenwichtigheden in landen signaleert en waar nodig bijstuurt – zou strenger moeten zijn als de Commissie buitensporige onevenwichtigheden constateert. Verder stelt het rapport dat ieder euroland een onafhankelijk instituut zou moeten hebben om de effecten van beleid op concurrentiekracht te beoordelen. De elementen uit het rapport die gericht zijn op de korte termijn worden nog in de loop van 2015 en in 2016 nader uitgewerkt. Het rapport van de presidenten richt zich primair op de korte termijn, maar bevat ook denkrichtingen voor de langere termijn, die voorzien in verdere integratie en diepere samenwerking. Deze zijn afhankelijk van de vooruitgang die op korte termijn kan worden geboekt. Volgens het kabinet moet eerst worden bezien hoe de EMU binnen de huidige kaders kan worden versterkt. Daarna kunnen nut en noodzaak worden onderzocht van verdergaande stappen op lange termijn.

Hervormingen gaan vaak in tegen gevestigde belangen, wat kan leiden tot terughoudendheid bij overheden. Daarom verwelkomt het kabinet de zogenoemde hervormingsclausule in het Stabiliteits- en Groeipact (SGP). Deze clausule maakt het mogelijk om – tijdelijk – af te wijken van begrotingsdoelstellingen in de preventieve arm van het SGP in ruil voor concrete hervormingen die bijdragen aan de houdbaarheid van de overheidsfinanciën op de lange termijn. Dit geldt alleen voor landen die hun begroting op orde hebben door aan de tekortnorm van 3 procent bbp te voldoen. Verder is het kabinet van mening dat politieke discussies over verschillende hervormingsterreinen kunnen bijdragen aan brede overeenstemming over de belangrijkste uitdagingen voor de eurozone. Ook vergroten zij de betrokkenheid van de lidstaten. De Eurogroep kan hierin een centrale rol vervullen. Daar is al een begin mee gemaakt door het regulier agenderen van grote hervormingsonderwerpen, zoals het ontwikkelen van standaarden voor het verlagen van de hoge belastingdruk op arbeid binnen de eurozone.

Box 1.4.2 Nederlandse prioriteiten voor het komende EU-voorzitterschap

In de eerste helft van 2016 is Nederland voorzitter van de Raad van de Europese Unie. Dit biedt de gelegenheid om onderwerpen die Nederland belangrijk vindt nader onder de aandacht te brengen. Het kabinet houdt hierbij oog voor de economische en maatschappelijke context waarin het Nederlands voorzitterschap plaatsvindt. Hoewel het economisch herstel aantrekt, is de werkloosheid in de meeste lidstaten nog steeds te hoog. Vergrijzing, globalisering en de digitale economie vereisen dat lidstaten zich constant aanpassen om te blijven concurreren. Tegelijkertijd laten recente ontwikkelingen zien dat een stabiele veiligheidssituatie in en rondom de EU – een belangrijke voorwaarde voor economische welvaart – geenszins een vanzelfsprekendheid is.

Als roulerend voorzitter van de Raad van de Europese Unie, heeft Nederland in grote mate een dienende rol. Dit betekent dat de voortgang op lopende dossiers en de wetgevingsinitiatieven van de Commissie in grote mate de agenda bepalen. Omdat deze ontwikkelingen lang niet altijd zijn te voorspellen, moet een voorzitterschap flexibel zijn en in spelen op de voorliggende problematiek.

Niettemin is het voor een roulerend voorzitter mogelijk om bepaalde accenten te leggen. Het kabinet heeft hierbij een aantal uitgangspunten. Het eerste uitgangspunt is een Unie die zich richt op hoofdzaken. Het kabinet zet daarom in op verbetering van Europese wet- en regelgeving op het gebied van eenvoud, kwaliteit en uitvoerbaarheid. Daarnaast wil het kabinet zich waar mogelijk en nodig richten op een vermindering van de administratieve lasten en kosten. Verbeterde regelgeving is wat het kabinet betreft noodzakelijk om groei en concurrentievermogen te verbeteren. Het tweede uitgangspunt is een innovatieve Unie, gericht op groei en banen en met oog voor «gelijk loon voor gelijk werk op dezelfde werkplek». Innovatie moet de sleutel vormen voor duurzame groei en het verbeteren van het Europese concurrentievermogen. Innovatie kan bijvoorbeeld worden bevorderd door belemmeringen in de interne markt weg te nemen. Ook zouden innovatie-uitgaven een groter aandeel kunnen krijgen in de EU-begroting. Tot slot streeft het kabinet naar een sterker draagvlak voor Europese besluitvorming door burgers, nationale parlementen en maatschappelijke organisaties er actief bij te betrekken. Herkenbare inspraak en invloed op het besluitvormingsproces zijn noodzakelijk om deze betrokkenheid te bevorderen.36

Overigens is wetgeving niet altijd noodzakelijk of wenselijk om concrete resultaten tot stand te brengen. Ook de uitoefening van peer pressure en de uitwisseling van kennis en best practices tussen lidstaten kan een positieve rol spelen. Een voorbeeld hiervan – op eurozoneniveau – is de discussie in de Eurogroep over de verlaging van de belastingdruk op arbeid.

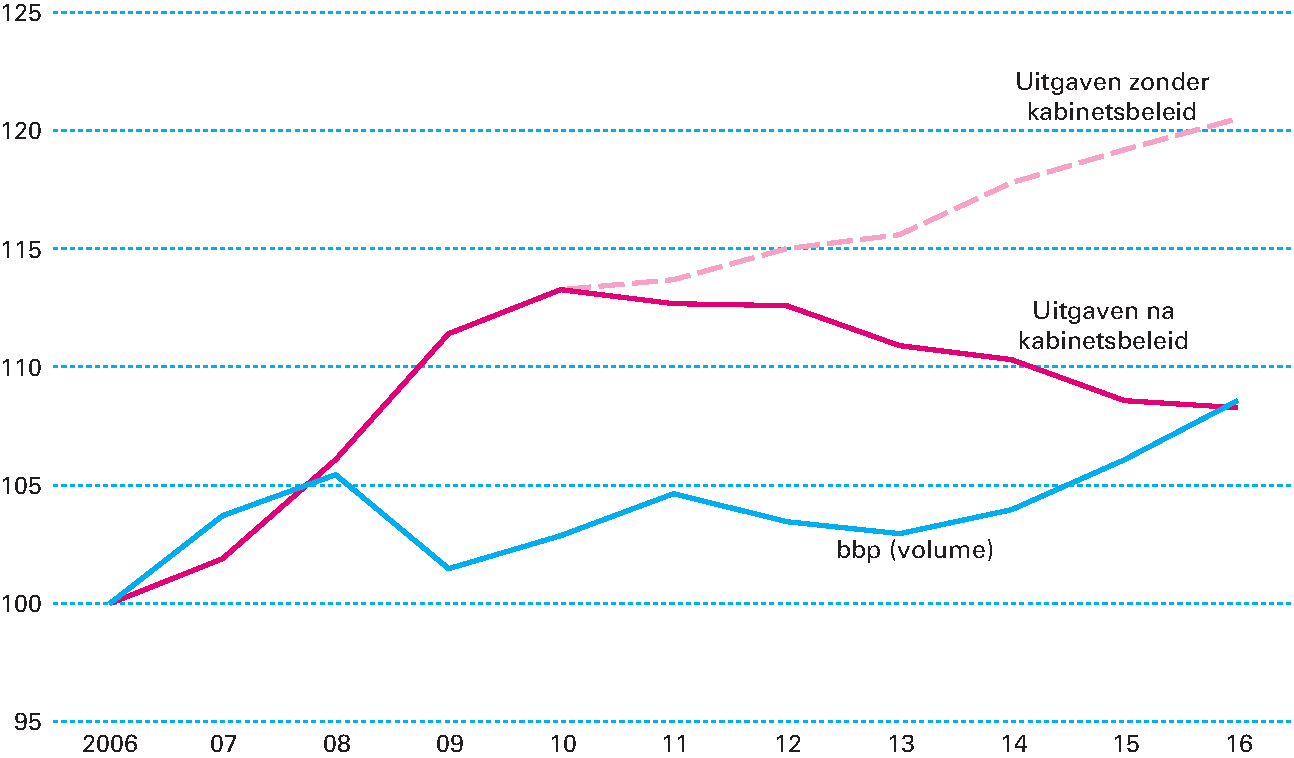

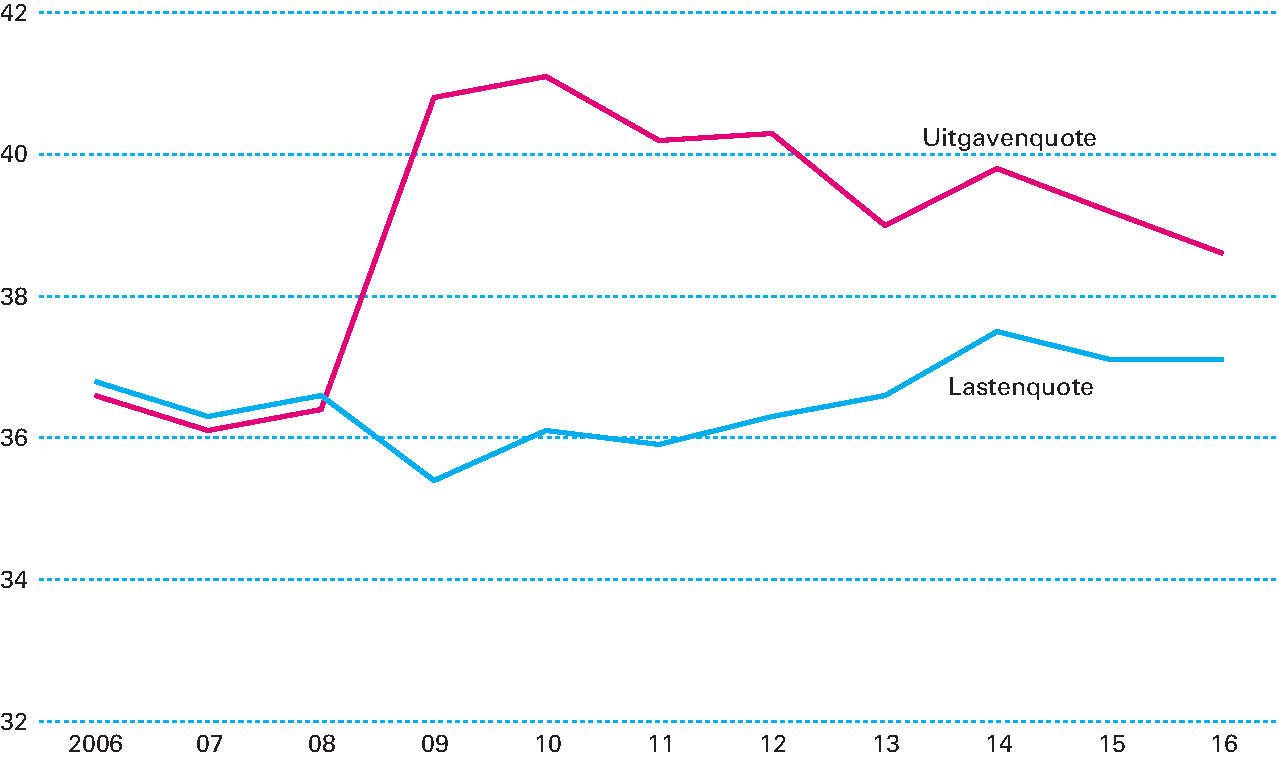

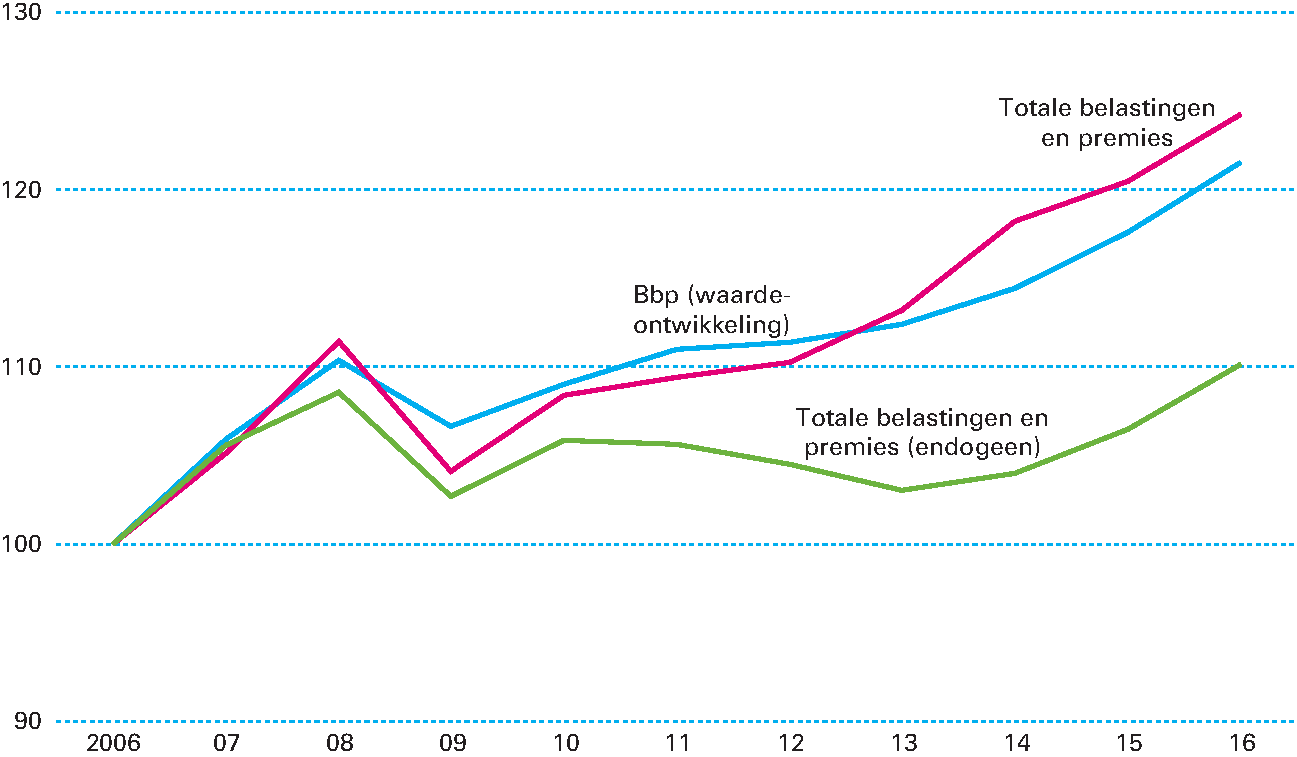

Het kabinet maakt ruimte voor een gerichte verlichting van de lasten op arbeid. De Nederlandse overheidsfinanciën hebben zwaar geleden onder de gevolgen van de crisis. Daarnaast kwam ook het economische herstel maar moeizaam op gang. Dankzij een combinatie van bezuinigingen en structuurversterkende hervormingen (zie box 1.5.1) staat Nederland er weer een stuk beter voor. De uitgebreide beleidsagenda heeft echter veel gevraagd van de mensen die ermee te maken krijgen. Deze gevolgen zijn ook in de komende jaren nog voelbaar. Nu de overheidsfinanciën verbeteren onder invloed van de aantrekkende economie, vindt het kabinet het gerechtvaardigd om een deel van de budgettaire ruimte terug te geven aan de burger door de lasten op arbeid te verlagen. Daarbij is de lastenverlichting zo vormgegeven dat deze het economisch herstel ondersteunt en de werking van de arbeidsmarkt verbetert. Zonder deze lastenverlichting zou de koopkrachtontwikkeling negatief zijn geweest. Gezien alle offers die van burgers zijn gevraagd in economisch slechte tijden, vond het kabinet dit een onacceptabele uitkomst.

De Europese begrotingsregels bieden de nodige ruimte. Door het uitgebreide pakket aan besparingen en hervormingen is Nederland een jaar eerder dan gepland ontslagen uit de buitensporigtekortprocedure; het «strafbankje» van het SGP. Hierdoor heeft Nederland nu te maken met de regels van de zogeheten preventieve arm van het SGP. De Europese Commissie hanteert twee maatstaven om te zien of een lidstaat aan de eisen voldoet: het structureel saldo en de uitgavenregel. Het structureel saldo komt naar verwachting uit op – 1,3 procent bbp in 2016, waarmee Nederland binnen de toegestane marge blijft. Nederland voldoet tevens aan de uitgavenregel. Tot slot voldoet Nederland ook aan de eisen van de transitieperiode voor de schuldregel, die geldt voor lidstaten die recent ontslagen zijn uit de buitensporigtekortprocedure. Paragraaf 3.3 geeft een uitgebreide toelichting op de Europese begrotingsregels.

De houdbaarheid van de Nederlandse overheidsfinanciën is in recente jaren sterk verbeterd. De houdbaarheidsindicator van het CPB geeft weer hoe de overheidsuitgaven en -inkomsten zich ontwikkelen tot en met 2060, als wordt uitgegaan van welvaartsvaste collectieve voorzieningen. Met andere woorden: kunnen toekomstige generaties van hetzelfde collectievevoorzieningenniveau profiteren als de huidige, bij gelijke effectieve belastingtarieven? Uit deze maatstaf blijkt dat bestaande instituties al voor de crisis op lange termijn onhoudbaar waren zonder verdere ingrepen.37 Door de crisis verslechterde de houdbaarheid verder. Er zijn toen verschillende maatregelen genomen, met als voornaamste de verhoging van de AOW-leeftijd en de beperking van de kostenstijgingen in de zorg. Deze maatregelen hebben ertoe geleid dat de houdbaarheidsindicator nu positief is: de laatste berekening komt uit op een positief saldo van 0,4 procent van het bbp. Het kabinet blijft sturen op deze indicator, door een combinatie van maatregelen die de economische groei versterken en prudent begrotingsbeleid.

Box 1.5.1 Stand van zaken hervormingsagenda

Arbeidsmarkt. De invoering van de Participatiewet in combinatie met de banenafspraak38 bevordert een actieve deelname aan de arbeidsmarkt, door mensen met én zonder arbeidsbeperking. De Wet werk en zekerheid (Wwz) maakt het ontslagrecht eerlijker en activerender. Ook kort deze wet de WW-duur stapsgewijs in. Dit draagt bij aan een hogere arbeidsparticipatie en arbeidsmobiliteit. De Wwz versterkt daarnaast de positie van flexwerkers. De herziening van de kindregelingen39 stimuleert daarnaast de arbeidsparticipatie van alleenstaande ouders, omdat het voor deze groep financieel aantrekkelijker wordt om te gaan werken.

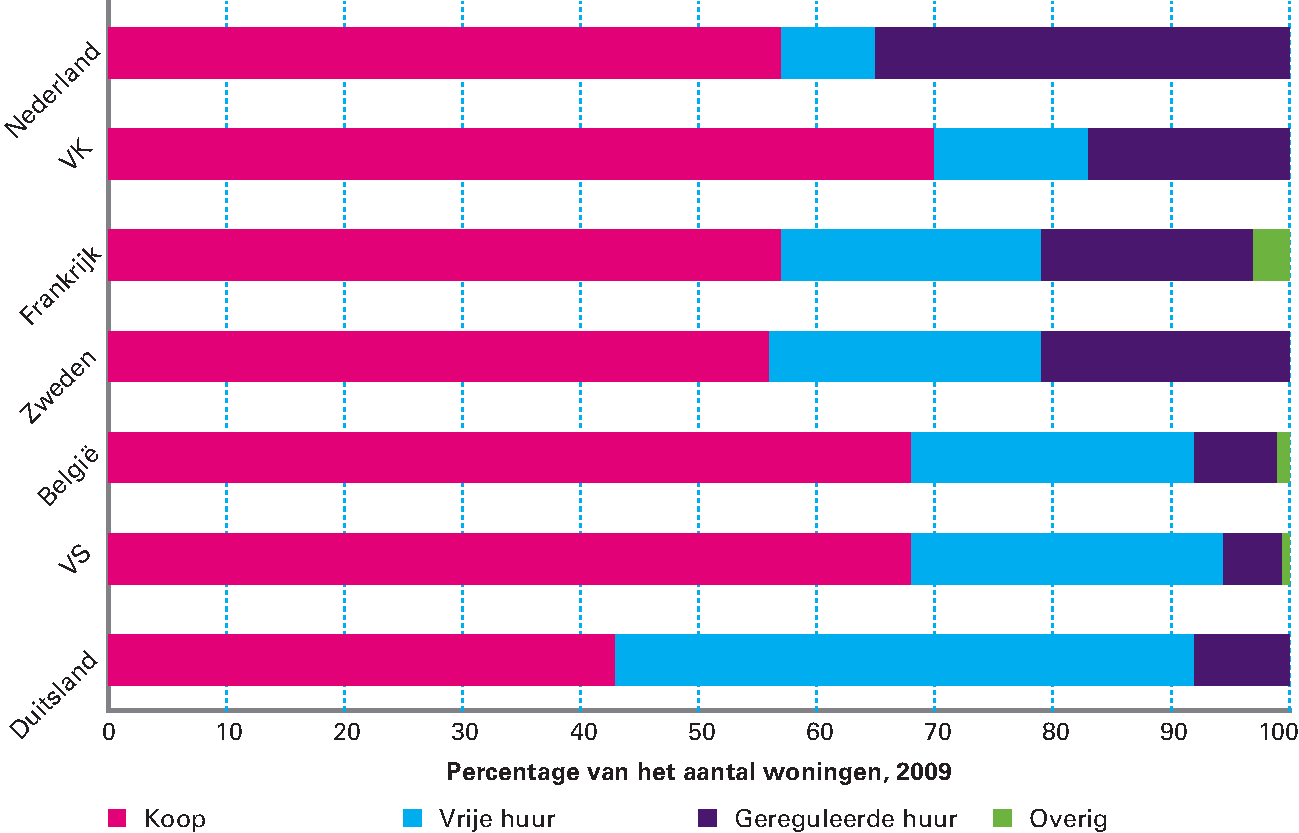

Woningmarkt. Het kabinet werkt aan een beter functionerende woningmarkt met minder risico’s en schulden. Het recht op hypotheekrenteaftrek voor nieuwe leningen is daarom verbonden aan aflossingsvoorwaarden. Het maximale inkomstenbelastingtarief waartegen de hypotheekrente mag worden afgetrokken, wordt stap voor stap afgebouwd tot 38 procent in 2041. Bovendien wordt de maximale lening als percentage van de waarde van het huis (loan-to-value-percentage) teruggebracht naar 100 procent in 2018. Ook is de overdrachtsbelasting blijvend verlaagd van 6 naar 2 procent. Op de huurmarkt moeten woningbouwcorporaties zich weer eenduidig richten op sociale huisvesting, waardoor huurders niet langer kunnen opdraaien voor de risico’s van de commerciële activiteiten van corporaties. Verder heeft het kabinet maatregelen genomen om de toewijzing van sociale huurwoningen te verbeteren en de maximale huurprijs meer te koppelen aan de gewildheid van woningen.

Pensioenen. Met het oog op de overheidsfinanciën heeft het kabinet de verhoging van de AOW-leeftijd versneld. In lijn met de latere pensionering is het fiscaal gefaciliteerde opbouwpercentage40 van het aanvullend pensioen verlaagd. Door modernisering van het Financieel Toetsingskader (FTK) voor pensioenfondsen worden de gevolgen van financiële schokken beter gespreid en eerlijker verdeeld tussen generaties. Tot slot heeft het kabinet in een hoofdlijnennotitie41 zijn visie gegeven op de toekomst van het pensioenstelsel (zie paragraaf 2.2). Het kabinet heeft onder andere de ambitie om de zogenoemde doorsneesystematiek te vervangen door een actuarieel correctere systematiek van pensioenopbouw.

Langdurige zorg. De langdurige zorg is herzien met als doel om meer maatwerk te leveren en tegelijkertijd de houdbaarheid van het stelsel te verbeteren. Delen van de extramurale zorg zijn ondergebracht in de Wet maatschappelijke ondersteuning (Wmo). Wijkverpleging en een deel van de langdurig geestelijke gezondheidszorg vallen per 2015 onder de verantwoordelijkheid van zorgverzekeraars. De rechten van de meest kwetsbare cliënten met een zorgvraag (ouderen, gehandicapten, cliënten met langdurige psychiatrische aandoeningen) zijn sinds 1 januari 2015 verankerd in de Wet langdurige zorg (Wlz) en de Jeugdwet. Het resultaat is dat zorg dicht bij de patiënt kan worden georganiseerd, mensen langer thuis kunnen blijven wonen en er ruimte is om te experimenteren.

Energie en klimaat. In september 2013 heeft het kabinet met 47 partijen het Energieakkoord voor duurzame groei gesloten. Dit akkoord stimuleert een duurzamere energievoorziening en versterkt de Nederlandse economie. Sinds het afsluiten van het akkoord zijn veel maatregelen in gang gezet. Zo zijn voor het opwekken van windenergie op land een aantal grootschalige projecten gestart. Ook is voor nieuwe windparken op zee regelgeving opgesteld, zodat deze projecten de komende jaren snel en zorgvuldig uitgerold kunnen worden. Daarnaast zijn op het gebied van energiebesparing concrete stappen gezet om investeringen in energiebesparende maatregelen te stimuleren. Gegeven de complexiteit van het energievraagstuk hecht het kabinet sterk aan externe inbreng. Burgers, bedrijven, andere overheden en maatschappelijke organisaties worden uitgenodigd hun kennis en kunde in te brengen voor de energietransitie. Hieruit volgt in het najaar van 2016 een beleidsagenda. Tegelijkertijd zal de evaluatie van het Energieakkoord worden gepubliceerd. Bovendien wordt de kosteneffectiviteit van CO2-reducerende maatregelen onderzocht in het kader van het IBO CO2, speelt de uitvoering van het vonnis in de rechtszaak Urgenda en zal het geplande Energierapport de basis vormen voor het energiebeleid voor de korte en middellange termijn.

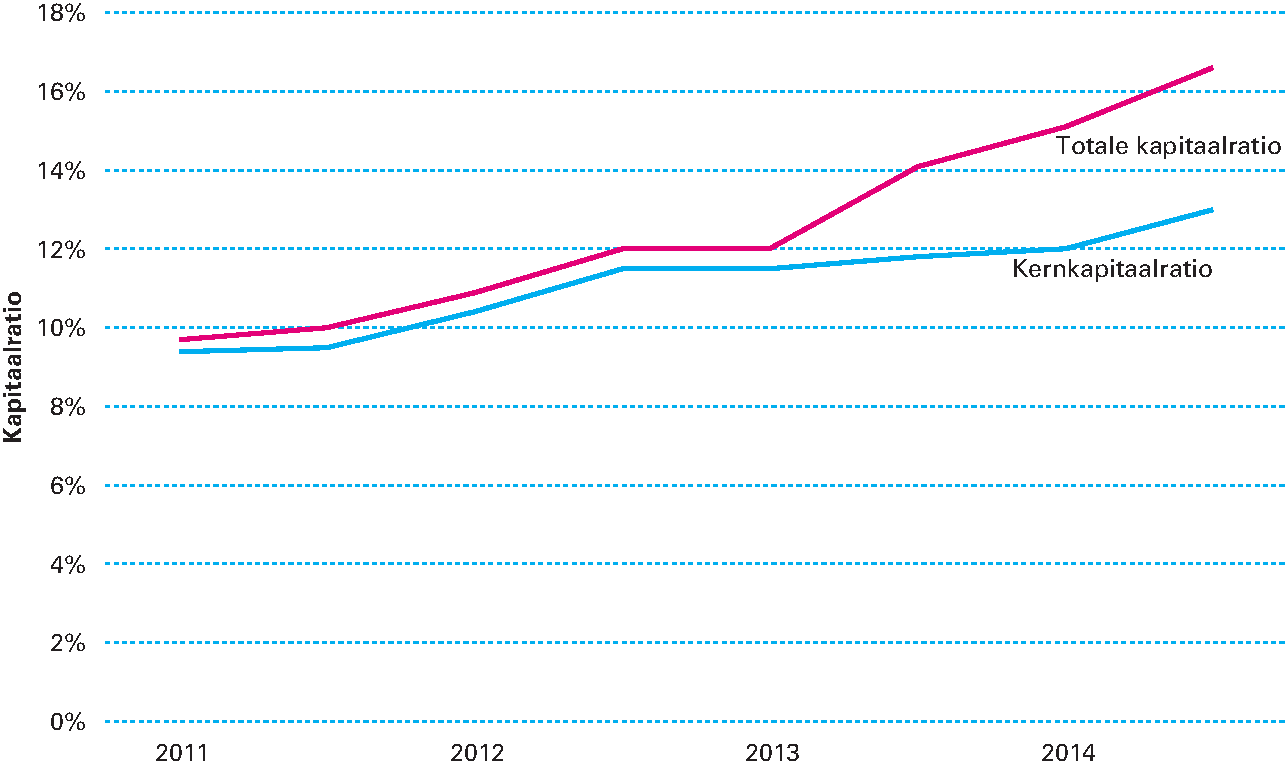

Financiële sector. De afgelopen jaren is in Europa veel voortgang geboekt bij de vormgeving van een bankenunie. Inmiddels is het gemeenschappelijke toezicht van de Europese Centrale Bank (ECB) op 130 Europese banken operationeel. Het gemeenschappelijk afwikkelingsmechanisme, waarin Europese besluitvorming voor het afwikkelen van probleembanken is geregeld, treedt op 1 januari 2016 volledig in werking. Hieraan is de voorwaarde verbonden dat ook wordt gestart met de opbouw van het gemeenschappelijk afwikkelingsfonds. Bovendien wordt gewerkt aan een geharmoniseerde set van wet- en regelgeving voor alle banken in de EU. Banken hebben hun kapitaalbuffers de afgelopen jaren al verhoogd om tegemoet te komen aan de fors hogere kapitaalvereisten die eerder werden vastgesteld en zullen de komende jaren nog meer kapitaal aan moeten gaan houden. Het kabinet heeft op nationaal niveau verschillende maatregelen genomen om de klant centraal te stellen. Het provisieverbod is uitgebreid en verbreed naar beleggingsdiensten. Ook zijn de vakbekwaamheidseisen voor financieel dienstverleners verzwaard. Daarnaast is een algemene zorgplicht voor financiële dienstverleners geïntroduceerd, die hen verplicht de belangen van de klant in acht te nemen. Tot slot is in de Wet beloningsbeleid financiële ondernemingen een bonusplafond van 20 procent opgenomen voor personen die in de financiële sector werken.

Studievoorschot. Goed onderwijs is een investering in menselijk kapitaal en de motor achter welvaart en economische groei. De samenleving profiteert van een goed opgeleide beroepsbevolking, door de goederen en diensten die deze levert, en door de hogere belastinginkomsten. Het is volgens het kabinet redelijk om de kosten van het hoger onderwijs te delen. Het hervormt daarom het stelsel van studiefinanciering en investeert de vrijgekomen middelen in het hoger onderwijs en aan onderwijs gerelateerd onderzoek. Hierdoor verbetert de kwaliteit van het onderwijs. De basisbeurs is per september 2015 vervangen door de mogelijkheid te lenen tegen sociale voorwaarden (het studievoorschot). Voor studenten van wie de ouders minder dan modaal verdienen, wordt de aanvullende beurs verhoogd. Met het studievoorschot en de taskforce Beter benutten (hervorming studentenreisproduct) komt een bedrag vrij dat oploopt tot maximaal 1 miljard euro. Dit bedrag investeert het kabinet in de kwaliteit van het hoger onderwijs.

Omgevingswet. Het omgevingsrecht wordt eenvoudiger en doelmatiger ingericht. Momenteel bestaat het omgevingsrecht uit tientallen wetten en honderden regelingen voor ruimte, wonen, infrastructuur, milieu, natuur, erfgoed en water. Deze gaan geheel of grotendeels op in de nieuwe Omgevingswet. Dit leidt tot minder en eenvoudigere regels voor ruimtelijke plannen, zodat het straks bijvoorbeeld makkelijker is om bouwprojecten te starten. De Tweede Kamer heeft het wetsvoorstel Omgevingswet op 1 juli 2015 aangenomen. Nu moet de Eerste Kamer nog hierover oordelen. Verder werkt het kabinet aan vier Algemene Maatregelen van Bestuur, die onder de Omgevingswet komen te hangen. Samen met de bestuurlijke koepels werkt het kabinet aan de implementatie van de Omgevingswet en de ontwikkeling van het ondersteunend digitaal stelsel. Naar verwachting treedt de wet in 2018 in werking.

Nederland staat er veel beter voor dan enkele jaren geleden. De financiële crisis heeft grote schade toegebracht aan zowel de Nederlandse economie als de overheidsfinanciën. Het CPB schat de permanente schade aan het Nederlandse bbp op 3 tot 8 procent.42 Tegelijkertijd kwam het houdbaarheidssaldo in 2010 uit op – 4,5 procent bbp43, wat betekende dat de Nederlandse welvaartsstaat in zijn toenmalige vorm niet houdbaar was op de lange termijn. Dit was overigens niet alleen het gevolg van de crisis maar ook van achterstallig onderhoud. Ook voor 2007 was het houdbaarheidssaldo al negatief.44 Hoofdstuk 1 heeft laten zien dat Nederland – mede door een uitgebreide hervormingsagenda – zich eindelijk heeft ontworsteld aan de crisis: de groei is terug en de overheidsfinanciën zijn weer houdbaar gemaakt.

Het kabinet werkt verder aan de zorgvuldige uitvoering van ingezette hervormingen. Hervormen is meer dan wetgeving. De uitvoering is essentieel om twee redenen. Ten eerste om de gewenste langetermijneffecten daadwerkelijk te realiseren. Systemen moeten worden aangepast en uitvoerders moeten goed op hun nieuwe taak berekend zijn. Ten tweede om mensen de kans te geven in te spelen op de veranderingen. Hervormingen kunnen ingrijpende gevolgen hebben voor de mensen die ermee te maken krijgen. Een goed voorbeeld is de hervorming van de langdurige zorg – waaronder de Jeugdwet, de Wmo en de Wlz. De uitvoering hiervan is op 1 januari 2015 gestart. Voor mensen die van deze regelingen gebruik maken, kan de overgang naar nieuw beleid een behoorlijke aanpassing vergen: zij moeten zich tot een ander loket richten – bijvoorbeeld de gemeente in plaats van het zorgkantoor – en krijgen op een andere manier zorg dan zij gewend waren. Deze transitie vereist voortdurende aandacht en zorgvuldigheid, zowel van het kabinet als van zorgaanbieders en uitvoerders. Onder andere door speciale voorzieningen voor de overgang en regelmatig toezien op de implementatie begeleidt het kabinet de overgang naar het nieuwe beleid zo goed mogelijk.

Het kabinet neemt geen genoegen met de vooruitgang die is geboekt. De economische ontwikkelingen op korte termijn geven alle reden tot optimisme. Met deze begroting ondersteunt het kabinet het verdere herstel van de arbeidsmarkt en de structurele groei met een gerichte verlaging van de lasten op arbeid. Ook voor de lange termijn blijft voortdurende aandacht nodig. Zo is de berekening van het houdbaarheidssaldo met veel onzekerheid omgeven, bijvoorbeeld vanwege de rentestand en de ontwikkeling van de zorgkosten. Ook kan Nederland minder dan in het verleden rekenen op economische groei. Dit is onvermijdelijk: de groei van de afgelopen decennia was deels gebaseerd op onverantwoorde kredietverlening en daarnaast drukt de vergrijzing de economische groei. Eerlijk delen is hierbij een randvoorwaarde. Alleen als iedereen kan profiteren van de welvaart, blijft het draagvlak voor de Nederlandse verzorgingsstaat behouden. De drie speerpunten uit het regeerakkoord – gezonde overheidsfinanciën, een sterke economie en eerlijk delen – blijven daarom onverminderd van belang.

Daarom blijft het kabinet werken aan het Nederland van morgen. Tal van factoren zorgen ervoor dat de economie continu in beweging is. Bijvoorbeeld technologische vooruitgang, maar ook internationale ontwikkelingen. Het is de taak van de overheid om ervoor te zorgen dat burgers en bedrijven kunnen profiteren van de kansen die deze ontwikkelingen bieden. Instituties moeten daarom kunnen meebewegen met de steeds veranderende omgeving. Hiervoor is voortdurende analyse en flexibiliteit nodig. Interdepartementale beleidsonderzoeken (IBO’s) zijn hier een effectief middel voor. Bijlage 6 biedt hier een overzicht van. Hoofdstuk 2 van deze Miljoenennota draagt bij door onderwerpen te analyseren die naar de mening van het kabinet aandacht verdienen in de komende jaren. De onderwerpen sluiten aan bij de pijlers van het regeerakkoord: houdbare stelsels, versterking van de economie en eerlijk delen. Op sommige onderwerpen – zoals de woningmarkt – geeft hoofdstuk 2 een aanzet tot verder nadenken, zonder concrete aanbevelingen te doen. Op andere thema’s – zoals pensioenen – zal het kabinet de ingezette lijn in de komende tijd verder uitwerken en concretiseren. Onder de noemer houdbare stelsels gaat paragraaf 2.2 in op de maatschappelijke houdbaarheid van het Nederlandse pensioenstelsel. Versterking van de economie komt aan de orde in de daaropvolgende paragrafen. Paragraaf 2.3 benadrukt het belang van de vrije huursector, die tussen de gesubsidieerde koop- en sociale huurmarkt in de verdringing is gekomen. Paragraaf 2.4 gaat in op de mogelijkheden om concurrentie in de bankensector te bevorderen, met als doel deze beter dienstbaar te maken aan de economie. Paragraaf 2.5 behandelt het Nederlandse fiscale vestigingsklimaat, met bijzondere aandacht voor de stappen die in internationaal verband en in Nederland worden gezet om belastingontwijking door multinationale ondernemingen tegen te gaan. Het hoofdstuk sluit af met de pijler evenwichtige verdeling van lasten. Paragraaf 2.6 gaat over het creëren van gelijke kansen, zodat alle Nederlanders de mogelijkheid hebben om volop mee te doen in de maatschappij.

In vergelijking met andere welvarende landen kent Nederland hoge pensioenen. Door de financiële crisis, de lage rente (zie ook hoofdstuk 4) en de gestegen levensverwachting is de financiële positie van de Nederlandse pensioenfondsen echter onder druk komen te staan. Daarbij zijn de mogelijkheden om risico’s op te vangen via een verhoging van de premie beperkt. Dit komt door de vergrijzing: er staan steeds minder premiebetalers tegenover steeds meer gepensioneerden. Ook zijn werkgevers minder vaak bereid de risico’s te dragen van oplopende pensioenlasten. Daarnaast blijven demografische, economische, arbeidsmarktgerelateerde en sociaal-culturele ontwikkelingen nieuwe uitdagingen opwerpen bij het huidige aanvullende pensioenstelsel. Mensen worden ouder en de manier waarop mensen werken en leven verandert snel. Zo zijn vaste contracten op de arbeidsmarkt steeds minder de standaard en neemt het aandeel flexibele contracten en zzp’ers toe. Er is bovendien toenemende behoefte aan meer transparantie en betere aansluiting van het aanvullend pensioen op individuele voorkeuren. Dit vraagt om een pensioenstelsel dat daarbij aansluit en klaar is voor de 21e eeuw.

Het kabinet heeft een aantal stappen gezet om het pensioenstelsel te versterken. Het nieuwe Financiële Toetsingskader (FTK) voor pensioenfondsen moet ervoor zorgen dat fondsen nu en in de toekomst voldoende geld in kas hebben voor de pensioenuitkeringen. Hierbij worden de belangen van oudere en jongere generaties evenwichtig behandeld. Verder bevordert de Wet versterking bestuur pensioenfondsen een betere besluitvorming in het pensioenfondsbestuur. Ook heeft het kabinet de financiële houdbaarheid van het pensioenstelsel verbeterd met de aanpassing van het fiscale kader voor aanvullende pensioenopbouw en is de AOW-gerechtigde leeftijd versneld verhoogd.

Met deze maatregelen is voorzien in noodzakelijk onderhoud, maar voor een toekomstbestendig pensioenstelsel is meer nodig. Er is behoefte aan een pensioenstelsel waarin duidelijk is waar mensen op kunnen rekenen en wat de risico’s zijn. Daarnaast moet het pensioenstelsel beter aansluiten bij de wensen van de moderne samenleving en de dynamischere arbeidsmarkt. Hiervoor is een grotere verandering van het pensioenstelsel noodzakelijk. Het kabinet heeft hiertoe afgelopen juli richtinggevende hoofdlijnen voor een toekomstbestendig pensioenstelsel gepresenteerd.45 De bevindingen van de Nationale Pensioendialoog – waarin burgers, wetenschappers, denktanks, werknemers- en werkgeversorganisaties, jongeren- en ouderenorganisaties, belangenorganisaties en pensioenuitvoerders zich hebben gebogen over de toekomst van het pensioenstelsel – zijn hierbij een belangrijk uitgangspunt geweest. Ook de Sociaal-Economische Raad (SER) heeft een waardevol rapport over de toekomst van het pensioenstelsel uitgebracht.46

Mensen moeten beter zicht krijgen op hun persoonlijke pensioenopbouw. Dit maakt onder andere meer maatwerk in de pensioenopbouw mogelijk. Daarbij moeten de sterke elementen van het huidige stelsel wel behouden blijven, zoals de mogelijkheid om collectief, solidair en tegen relatief lage kosten pensioen op te bouwen. Om een persoonlijke pensioenopbouw en ruimte voor maatwerk samen te laten gaan met de voordelen van een collectief pensioen, is het vooral van belang om heldere afspraken te maken over welke risico’s er binnen een pensioenfonds gedeeld worden en met wie. Er zijn vier belangrijke hoofdlijnen van het toekomstige pensioenstelsel die het kabinet samen met de belanghebbenden de komende tijd gaat uitwerken.

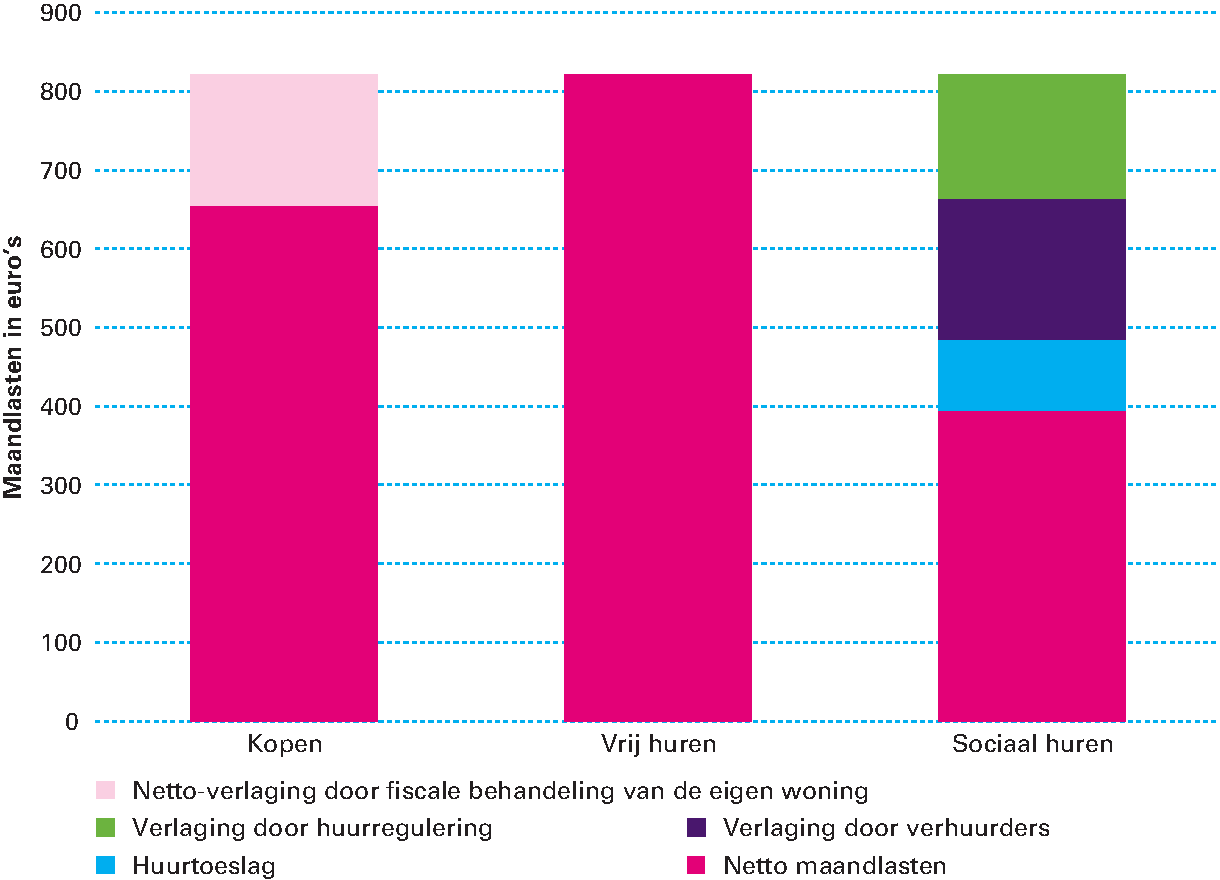

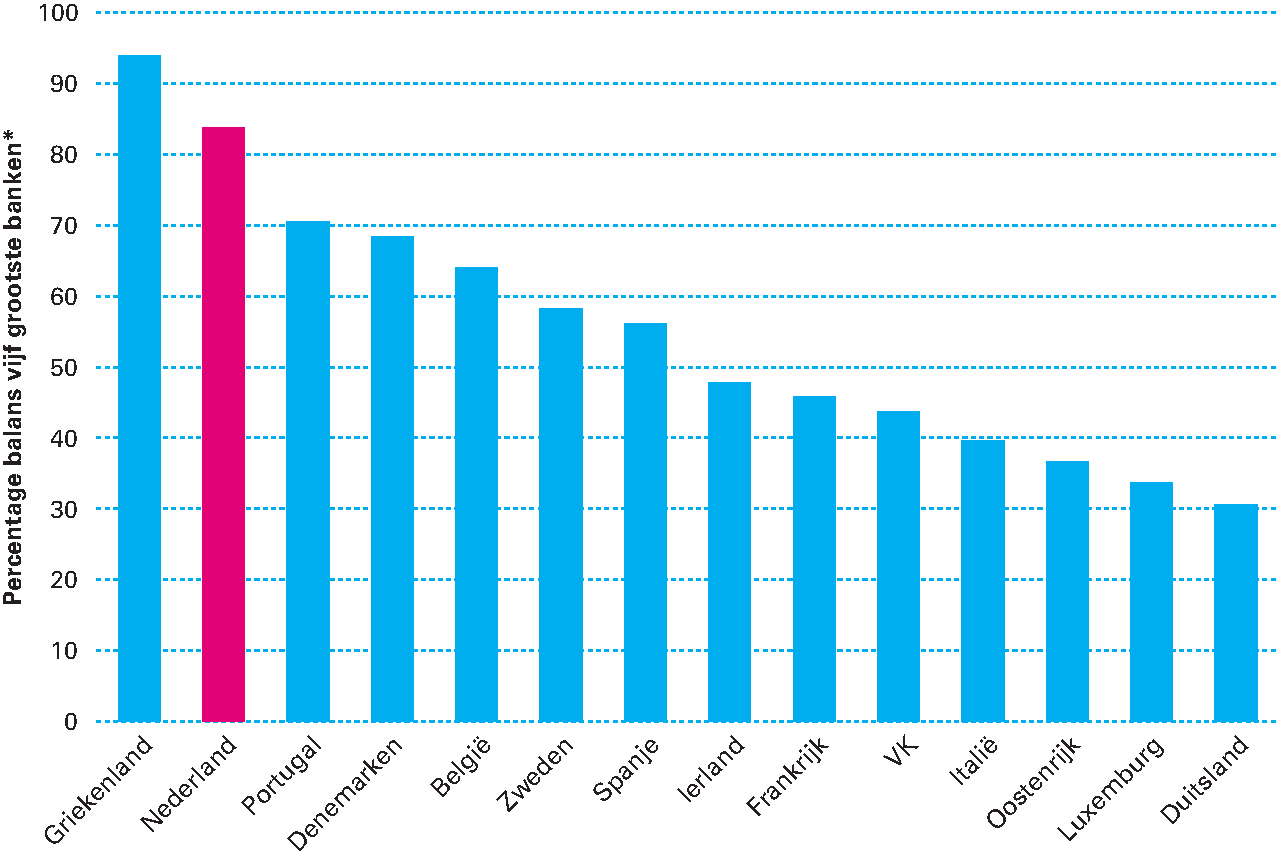

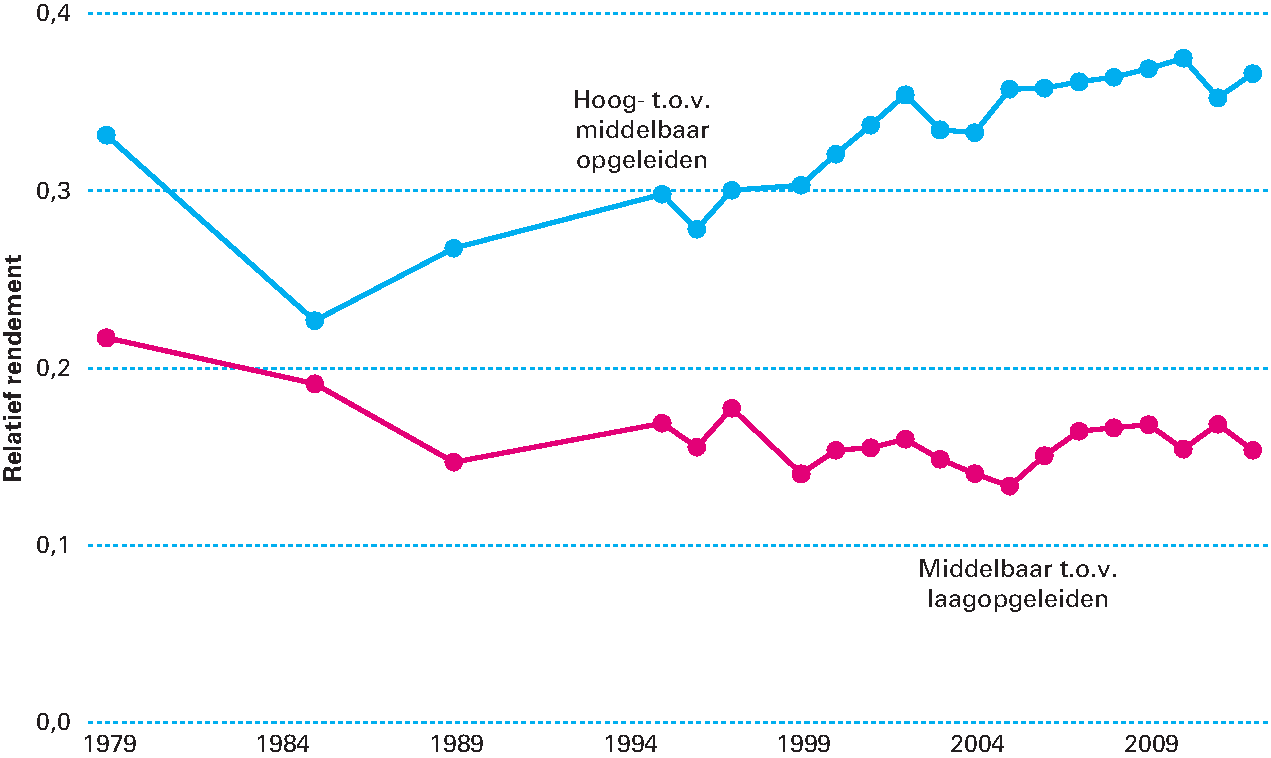

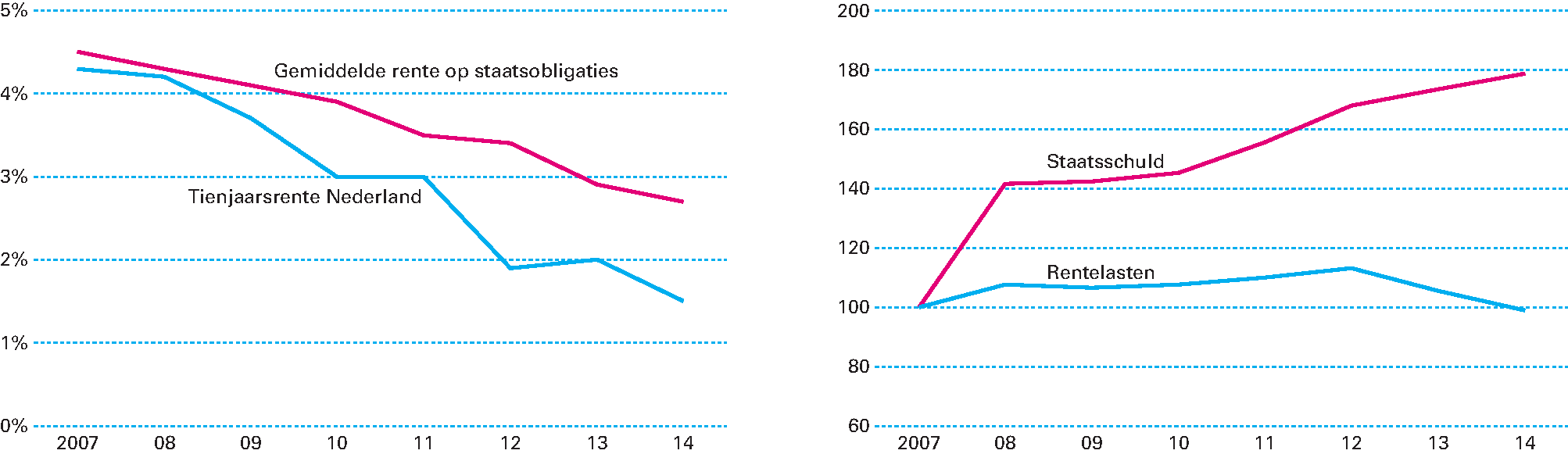

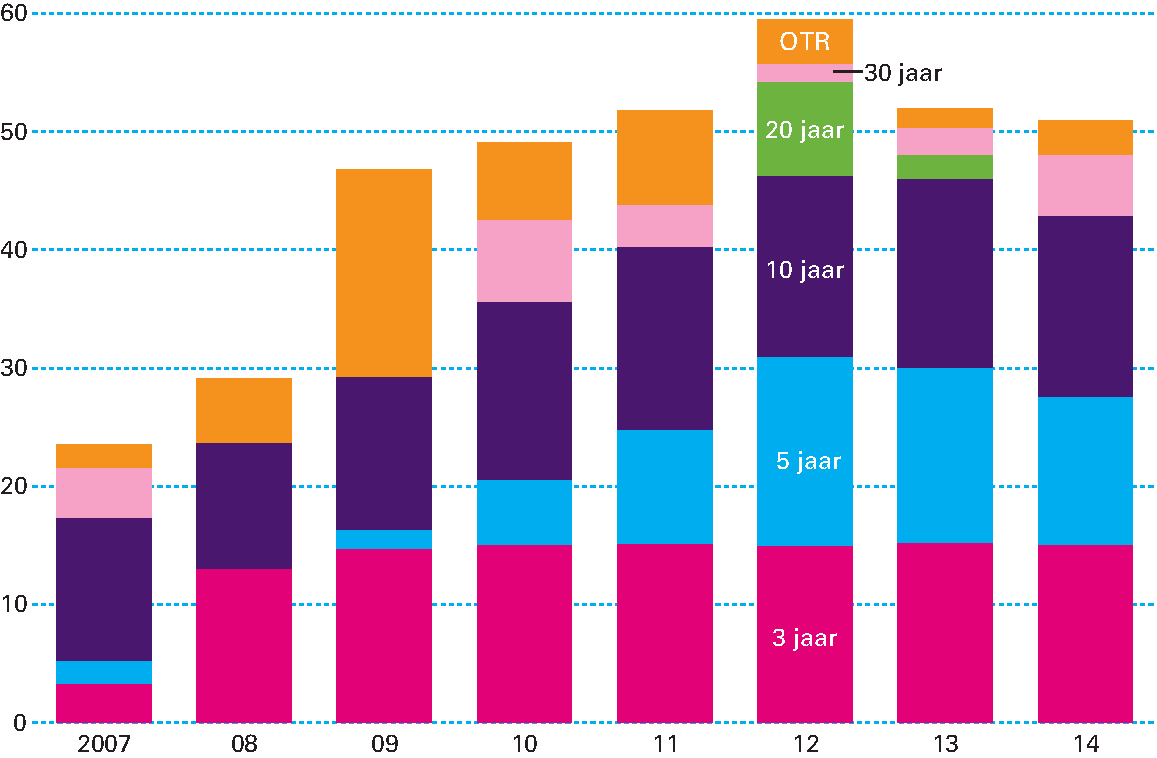

Ten eerste wil het kabinet dat álle werkenden een toereikend pensioen kunnen opbouwen, passend bij hun situatie. Ontwikkelingen op de arbeidsmarkt hebben geleid tot een grote variatie in pensioenopbouw tussen aan de ene kant werknemers die verplicht voor hun pensioen sparen en aan de andere kant werkenden die niet onder een pensioenregeling vallen: flexwerkers en zelfstandigen. Een gedifferentieerde aanpak is nodig om alle werkenden te ondersteunen bij de opbouw van een adequaat aanvullend pensioen: niet te weinig én niet te veel. Het kabinet wil daartoe onder meer samenwerken met sociale partners en zelfstandigenorganisaties om de verdere mogelijkheden te verkennen.