Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste en Tweede Kamer der Staten-Generaal | 2014-2015 | 33532 nr. B;47 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste en Tweede Kamer der Staten-Generaal | 2014-2015 | 33532 nr. B;47 |

Ter griffie van de Eerste en van de Tweede Kamer der Staten-Generaal ontvangen op 28 augustus 2015.

De wens over de voorgenomen rechtshandeling nadere inlichtingen te ontvangen kan door of namens een van beide Kamers of door ten minste vijftien leden van de Eerste Kamer dan wel dertig leden van de Tweede Kamer te kennen worden gegeven Uiterlijk op 30 september 2015

Het oordeel dat de voorgenomen rechtshandeling een voorafgaande machtiging bij de wet behoeft kan door een van beide Kamers worden uitgesproken uiterlijk op 30 september 2015 dan wel binnen veertien dagen na het verstrekken van de in de vorige volzin bedoelde inlichtingen.

Bij deze termijnen is rekening gehouden met de recesperiode van de Tweede Kamer

Aan de Voorzitters van de Eerste en van de Tweede Kamer der Staten-Generaal

Den Haag, 28 augustus 2015

Hierbij informeer ik u, conform de voorhangprocedure van artikel 34a, onder b, van de Comptabiliteitswet 2001, over mijn eerder aangekondigde voornemen om SNS Bank af te splitsen van SNS REAAL op 30 september 2015.1

In mijn brief aan uw Kamer van 16 februari 2015 inzake de «voorwaardelijke verkoop REAAL» ben ik ingegaan op de achtergrond en stappen van de beoogde verplaatsing van SNS Bank N.V. (hierna: «de Bank»). Doordat VIVAT N.V. (REAAL N.V., hierna: «VIVAT») onder de boekwaarde van ongeveer EUR 1,8 miljard ultimo 2014 is verkocht, lijdt SNS REAAL N.V. (hierna: «SNS REAAL») een boekverlies van EUR 1,8 miljard ten opzichte van de boekwaarde ultimo 2014. Conform de toezichtregels kijkt de toezichthouder naar de geconsolideerde balans van de Bank en SNS REAAL. Hoewel de Bank zelf ruim gekapitaliseerd is en de aflossing van de door haar verstrekte lening van EUR 250 miljoen aan VIVAT een positief effect heeft op de kapitaalpositie van de Bank, verslechtert de kapitaalratio van SNS REAAL en de Bank tezamen. Hierdoor kan de Bank moeilijk kapitaal aantrekken op de kapitaalmarkt om bijvoorbeeld aan de leverage ratio van 4% en de eisen van de Banking Recovery and Resolution Directive (BRRD) te voldoen. Daarom zal de band tussen SNS REAAL en de Bank worden doorbroken door de Bank direct onder de staat te plaatsen. Hierdoor hoeft niet langer geconsolideerd te worden, waardoor het boven genoemde negatieve effect op de kapitaalratio niet meer aan de orde is.

Verplaatsing van de Bank

Momenteel worden de aandelen in de Bank gehouden door SNS REAAL. De Stichting administratiekantoor beheer financiële instellingen (verder: «NLFI») houdt de aandelen in SNS REAAL. De staat houdt 100% van de certificaten van aandelen in SNS REAAL en is daarmee economisch eigenaar.

De verplaatsing van de Bank naar de staat betekent dat de staat de Bank van SNS REAAL koopt tegen een reële koopprijs. De staat betaalt de koopprijs voor het overnemen van de aandelen in de Bank, omdat SNS REAAL eigenaar is van de Bank. NLFI heeft een inschatting van de marktwaarde van de Bank laten maken door adviseur Macquarie Capital. Macquarie Capital schatte de marktwaarde van EUR 2,5 miljard tot EUR 2,9 miljard zoals eerder met u gedeeld in de Kamerbrief d.d. 16 februari 2015. De koopprijs is in overleg met SNS REAAL en de Europese Commissie vastgesteld op EUR 2,7 miljard. De verplaatsing van de Bank heeft voor de financiële positie van de staat geen effect. Uiteindelijk krijgt de staat de opbrengsten van een toekomstige verkoop van de Bank en wat er nog uit de afwikkeling van SNS REAAL komt. Die opbrengsten zijn naar verwachting gelijk aan de bestaande situatie waarbij de Bank onder SNS REAAL hangt.

Aan de verplaatsing van de Bank komen initieel geen kasstromen te pas. De staat verkrijgt voor de koopprijs van EUR 2,7 miljard de aandelen in de Bank, door:

1. de eerder aan SNS REAAL verstrekte overbruggingslening van EUR 1,1 miljard te verrekenen;

2. het restant van de koopprijs van EUR 1,6 miljard (EUR 2,7 miljard – EUR 1,1 miljard) schuldig te blijven waardoor SNS REAAL een vordering op de staat verkrijgt.

De staat zal deze vordering al naar gelang de liquiditeitsbehoefte van SNS REAAL afbetalen. Het eventuele restant van de vordering vervalt bij de finale afwikkeling van SNS REAAL, waarmee na de verplaatsing van de Bank kan worden begonnen. Overigens is de verwachting dat SNS REAAL in haar liquiditeitsbehoefte kan voorzien, waardoor er niet tussentijds hoeft te worden afgelost door de staat. Deze transacties hebben geen effect op het eerder met uw Kamer gedeelde negatieve saldo van het totaal aan SNS REAAL gerelateerde transacties.

Overdracht van de Bank aan NLFI

Nadat de staat de Bank heeft overgenomen van SNS REAAL, zal ik het beheer van de aandelen in de Bank wederom onderbrengen bij NLFI. De stappen van de daarvoor benodigde transacties zijn de volgende:

1. tussen NLFI en de Bank wordt een houdstermaatschappij geplaatst: SNS Holding B.V (verder: «SNS Holding»). Momenteel is SNS Holding een lege rechtspersoon opgericht door SNS REAAL. De staat neemt alle aandelen van SNS Holding over voor EUR 1 van SNS REAAL;

2. de staat draagt alle aandelen in SNS Holding over aan NLFI tegen uitgifte van certificaten aan de staat;

3. de staat koop de aandelen in de Bank van SNS REAAL;

4. de staat brengt vervolgens de aandelen in de Bank in bij SNS Holding als agiostorting, waardoor eenzelfde structuur ontstaat als nu het geval is.

NLFI dient belangrijke zwaarwegende en principiële beslissingen die ze neemt als aandeelhouder vooraf ter goedkeuring aan mij voor te leggen. De basis hiervoor is de Wet NLFI. Voor besluiten met betrekking tot de Bank geldt hetzelfde.

Afwikkeling van SNS REAAL

Met de verkoop van VIVAT en de verplaatsing van de Bank onder de staat heeft het in stand houden van SNS REAAL geen toegevoegde waarde meer. SNS REAAL wordt daarom afgewikkeld.

SNS REAAL zal de resterende activa verkopen, de crediteuren met die opbrengsten betalen en het restant aan de aandeelhouder (stichting NLFI/de staat) uitkeren. Op basis van de pro-forma balans is de inschatting dat SNS REAAL na de verkoop van REAAL N.V. (tegen EUR 1) en de verplaatsing van de Bank (tegen EUR 2,7 miljard) maximaal EUR 1,881 miljard uit kan keren aan de aandeelhouder. Bovenop de verrekening van het nog uitstaande bedrag van de vordering van EUR 1,6 miljard kan SNS REAAL de staat maximaal EUR 281 miljoen opleveren.2 Dat is EUR 69 miljoen lager dan waar wij eerder van uit gingen in eerdere brieven.3 EUR 48 miljoen van het verschil is te verklaren door een afronding die ik heb gebruikt in mijn brief van 9 maart 2015 als antwoord op schriftelijke vragen van de Tweede Kamer over de voorwaardelijke verkoop van REAAL. De resterende tegenvaller van EUR 21 miljoen wordt verklaard door de hoger uitgevallen operationele lasten van SNS REAAL, met name door kosten die samenhangen met de ontmanteling van de holding. De toekomstige operationele kosten en overige verplichtingen kunnen ervoor zorgen dat het bedrag nog lager uit kan vallen. Doordat SNS REAAL nog lopende verplichtingen heeft zal de ontmanteling van SNS REAAL nog enige tijd in beslag nemen. Ik zal NLFI als aandeelhouder van SNS REAAL vragen scherp te letten op de realisatie van de afwikkeling en mij hiervan op de hoogte te houden.

Rijksbegrotingconsequenties van de verplaatsing

Deze paragraaf schetst de verwachte budgettaire gevolgen op basis van de huidige stand van zaken en is een actualisatie ten opzichte van mijn brief over de verkoop van REAAL van 10 juli jongsleden. Uiteindelijk is het aan het Centraal Bureau voor de Statistiek en Eurostat om de gevolgen op het EMU-saldo en de EMU-schuld vast te stellen. De gevolgen voor het EMU-saldo, de EMU-schuld en het uitgavenkader zijn vooralsnog ongewijzigd.

Effect op EMU-saldo en -schuld

De verplaatsing van de Bank heeft op zich geen gevolgen voor het EMU-saldo, omdat het een financiële transactie is. De staat verwerft de aandelen in de Bank tegen aflossing van het overbruggingskrediet en het afgeven van een vordering.

Na de verplaatsing van de Bank, zoals toegelicht in mijn brief van 16 februari 2015, resteert een holding zonder zakelijke activiteiten of dochters. SNS REAAL zal daarom niet langer onderdeel zijn van de marktsector, maar van de overheidssector.4 Door deze gewijzigde classificatie worden de uitgaven en ontvangsten van SNS REAAL toegerekend aan het EMU-saldo.

De verplaatsing van SNS Bank en de herclassificatie van SNS REAAL leiden per saldo tot een toename van de EMU-schuld met ongeveer 0,05% van het bbp in de veronderstelling dat de belangrijkste uitgaven van SNS REAAL al in 2015 plaatsvinden. Dit gaat om schulden van SNS REAAL (= sector overheid) aan private partijen buiten de overheid.

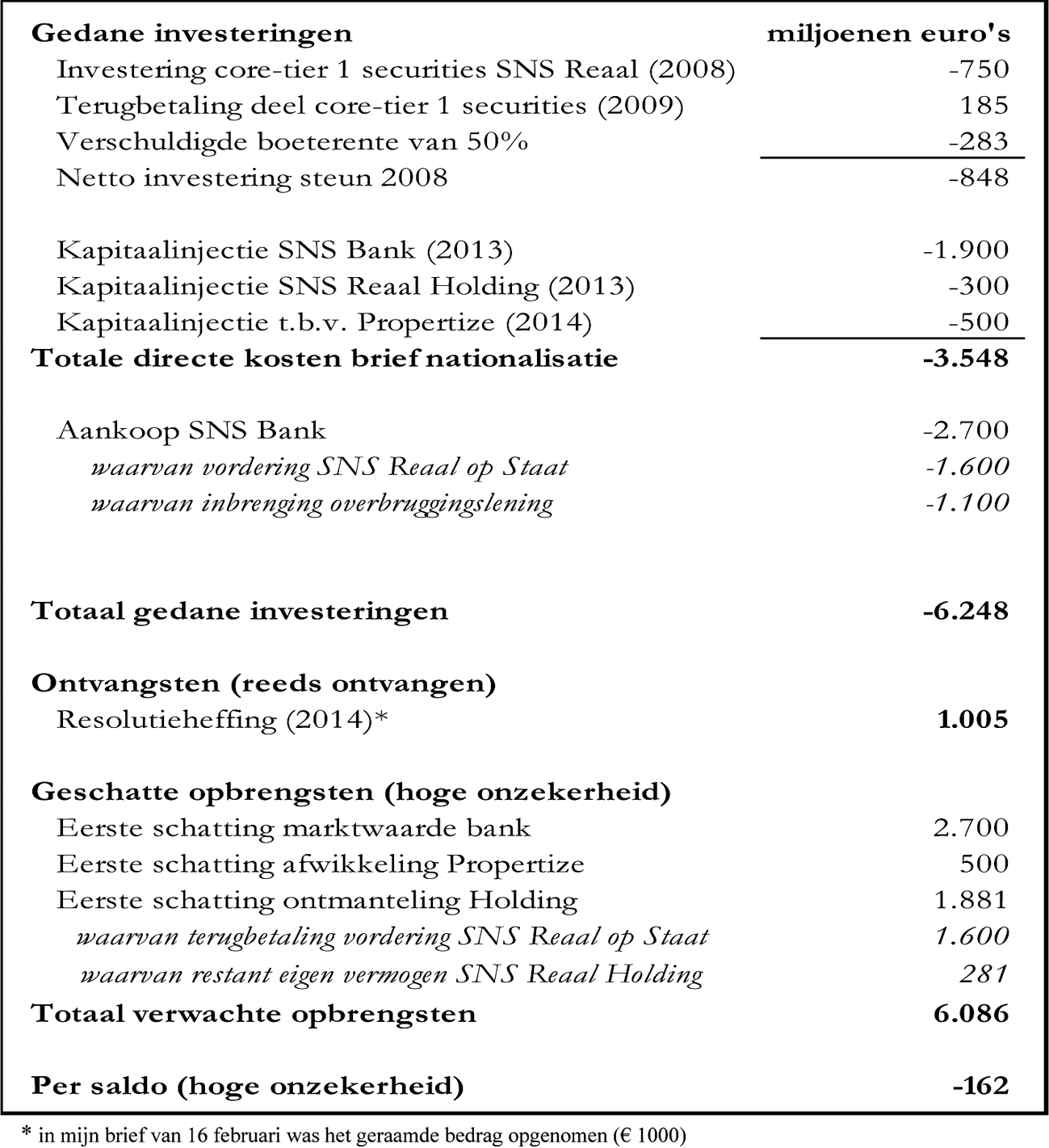

Actueel overzicht investeringen en (verwachte) opbrengsten

Tot slot vindt u hieronder een geactualiseerd overzicht van alle gedane investeringen en (verwachte) opbrengsten met betrekking tot SNS REAAL.

Zoals reeds eerder toegelicht is het beeld verslechterd ten opzichte van mijn vorige brief omdat het restant eigen vermogen van SNS REAAL nu EUR 69 miljoen lager is.

Ik wil bij bovenstaande overzicht, net als in mijn brief van 10 juli, drie punten benadrukken:

• De opbrengst van SNS Bank en Propertize zijn onzeker. Daarom is de per saldo opbrengst aangeduid als «hoge onzekerheid». Deze onzekerheden kunnen zich zowel in positieve zin als in negatieve zin materialiseren.

• De opbrengst van de ontmanteling van SNS REAAL is onzeker. Operationele kosten en overige verplichtingen kunnen mogelijkerwijs een waardedrukkend effect hebben.

• Alle maatregelen om de financiële sector stabiel te houden zijn niet relevant voor het uitgavenkader, zoals vastgelegd in begrotingsregel 24, en komen direct ten laste of ten gunste van de staatsschuld.

De Minister van Financiën, J.R.V.A. Dijsselbloem

Een vergelijkbare casus vormt de vastgoedbeheerorganisatie Propertize die de vastgoedleningen afwikkelt en geen nieuwe activiteiten ontplooit, deze is nu ook als overheidssector geclassificeerd.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-33532-47.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.