Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2012-2013 | 33400 nr. 1 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2012-2013 | 33400 nr. 1 |

Aangeboden 18 september 2012

Tekstgedeelte van de Miljoenennota 2013

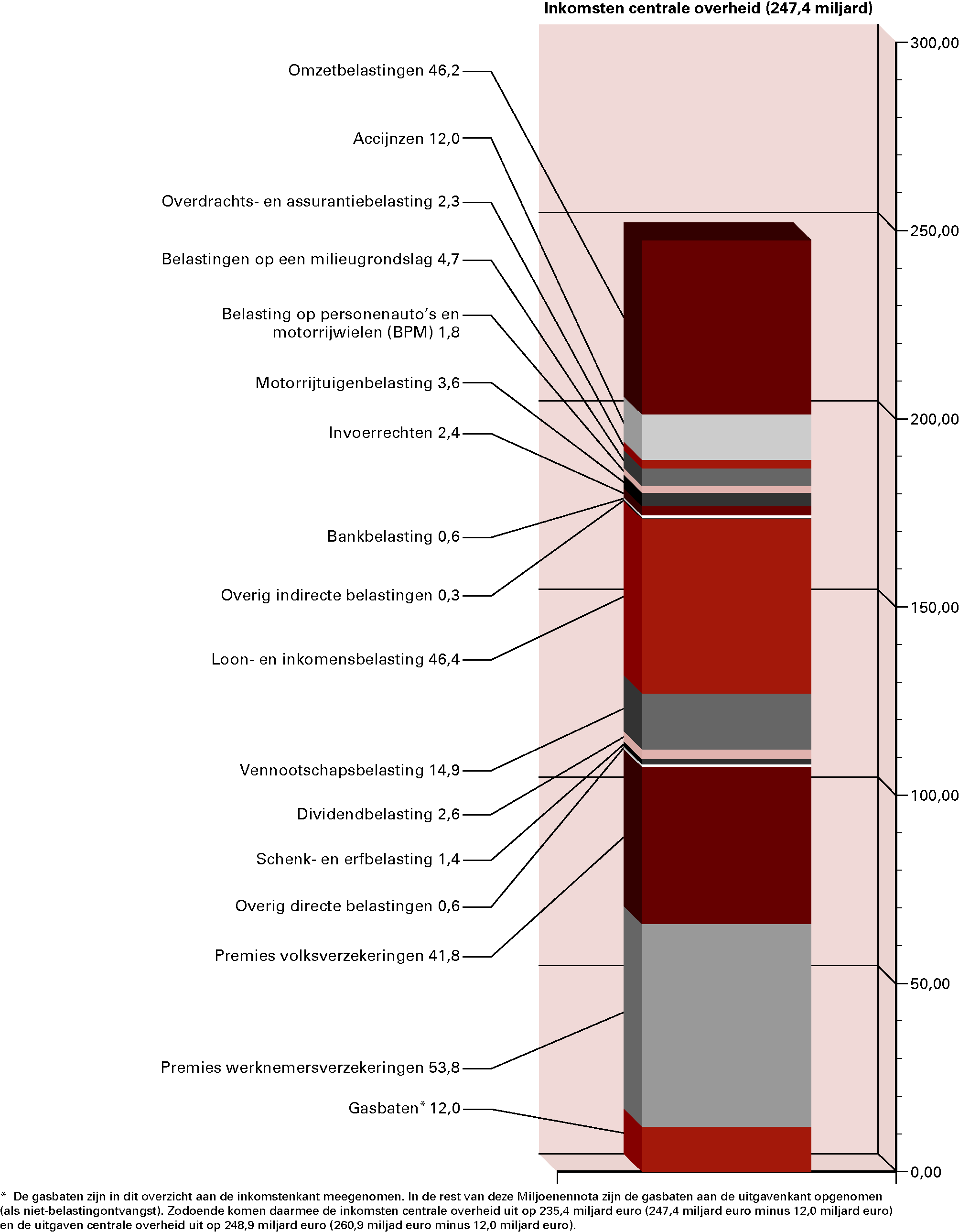

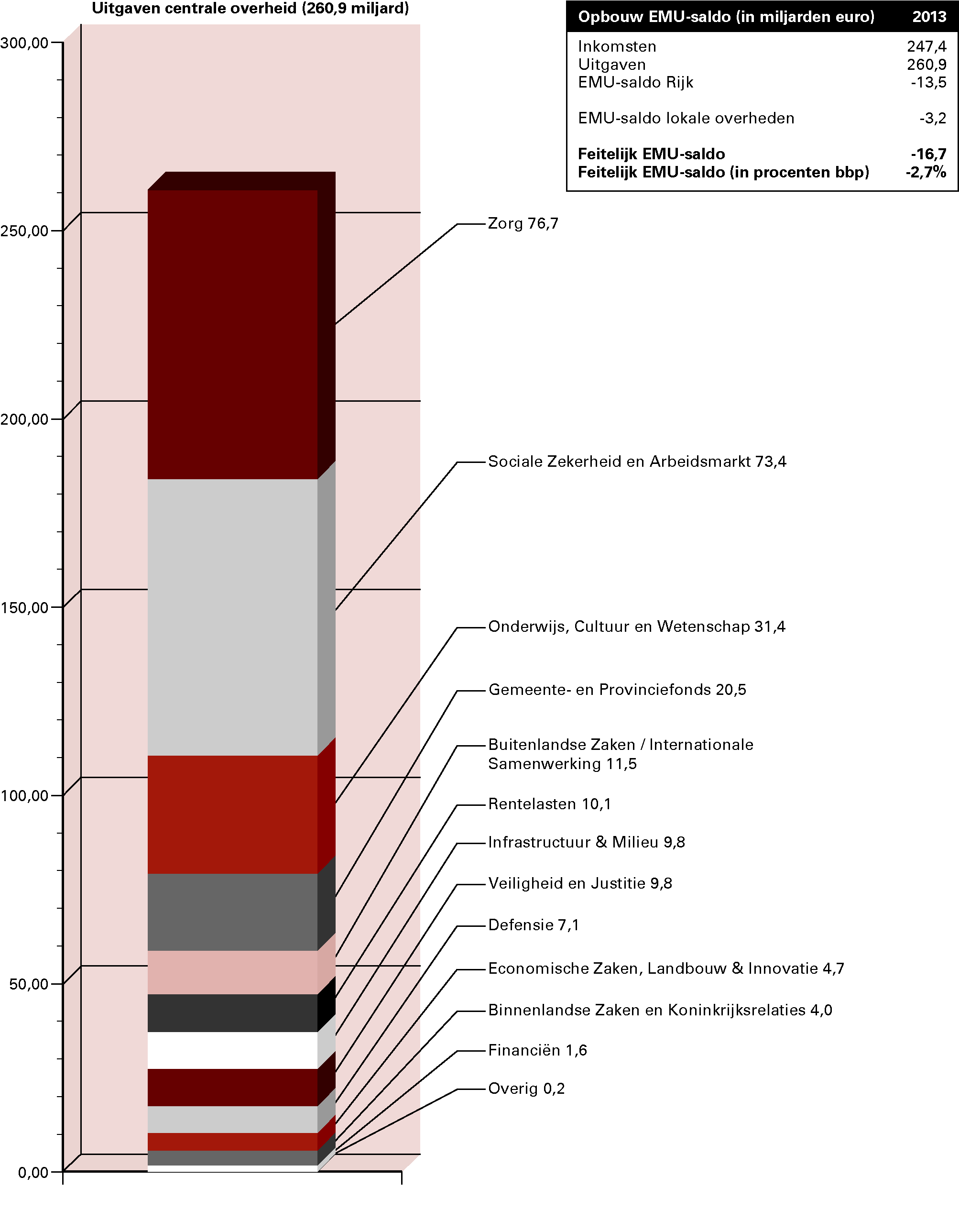

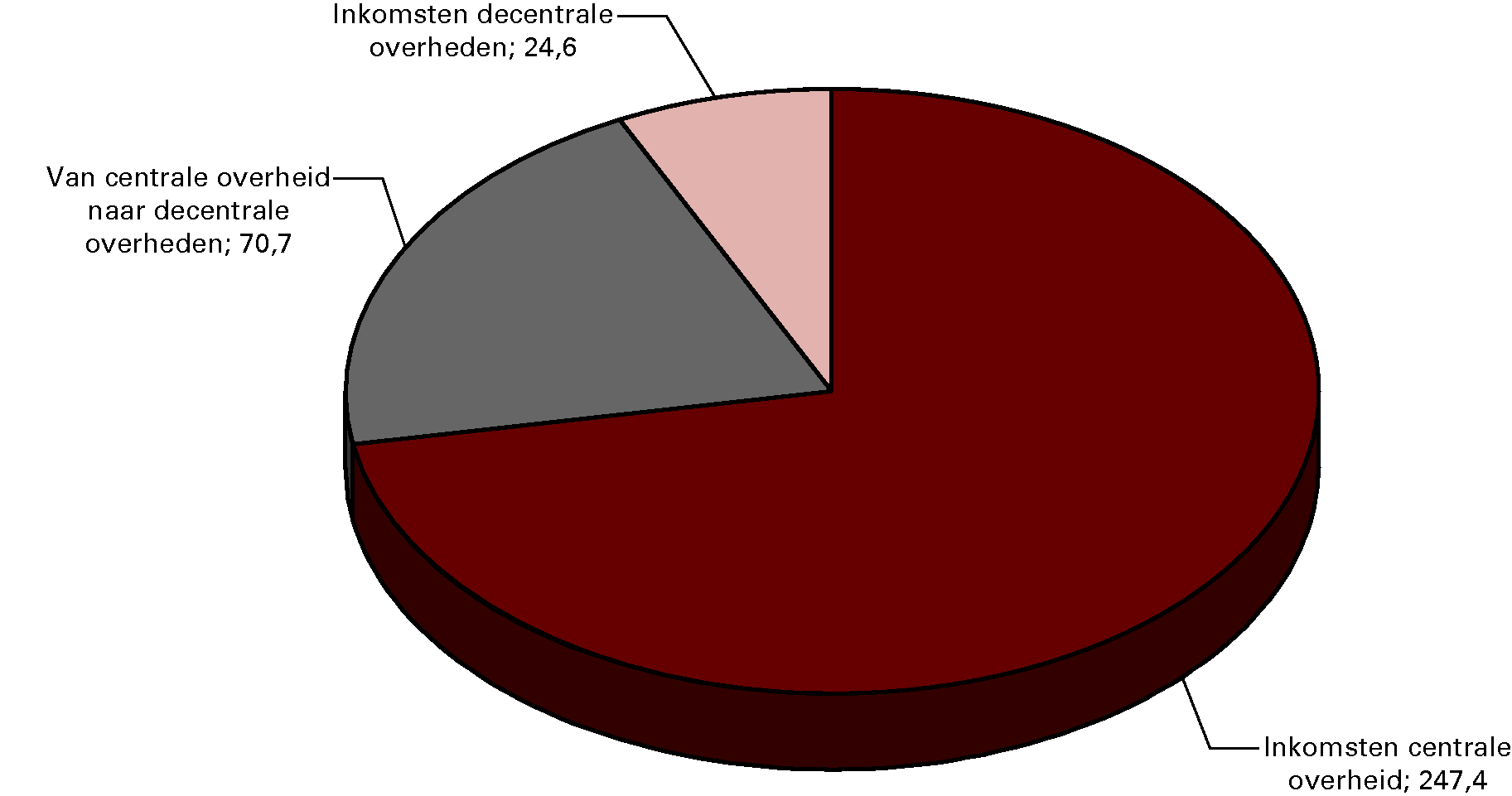

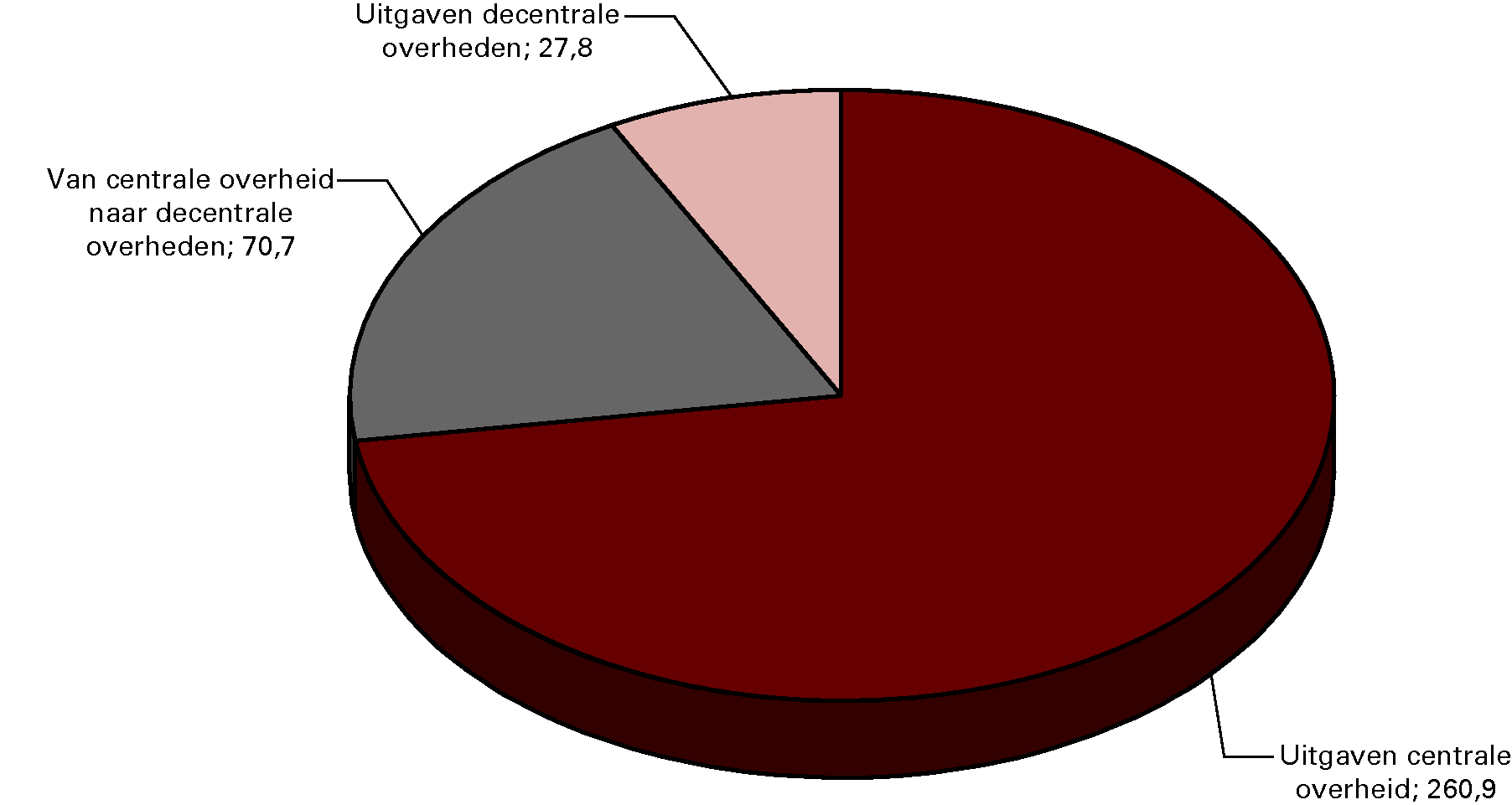

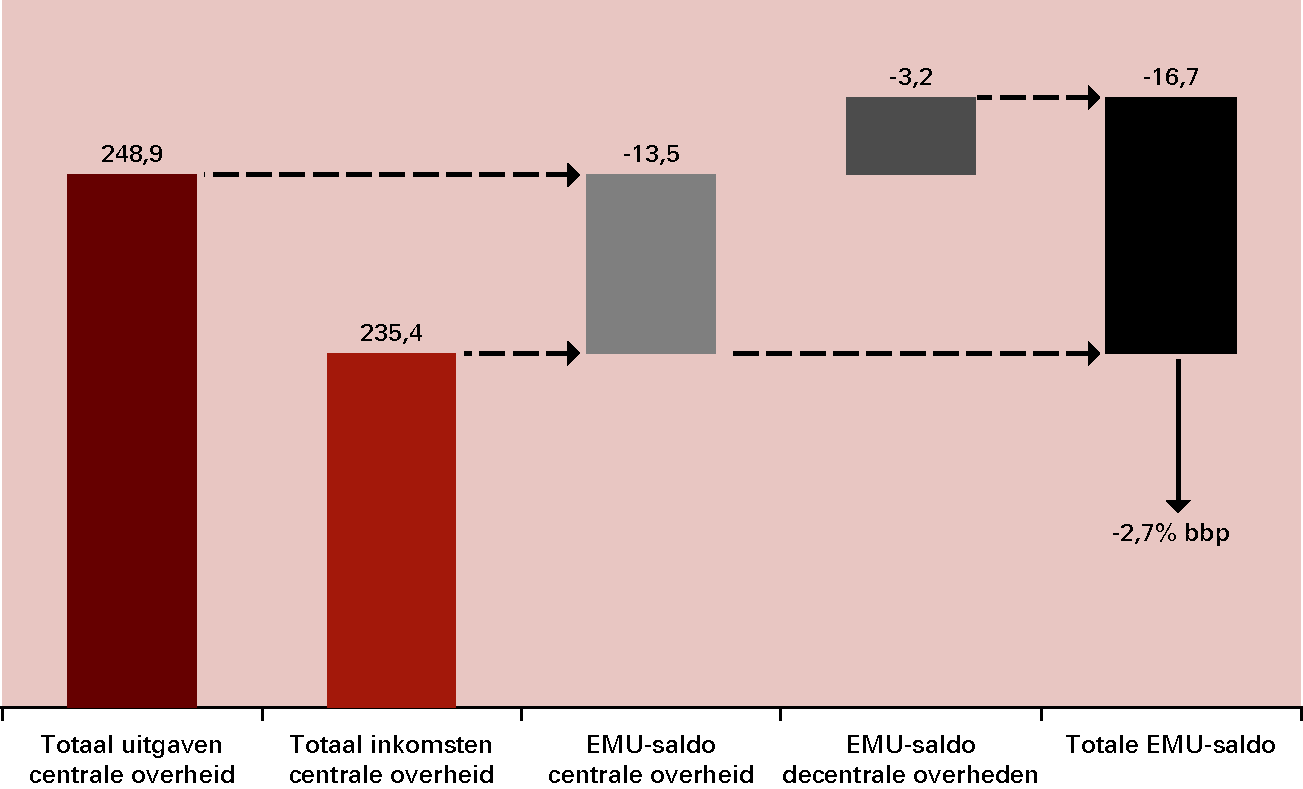

Totale inkomsten collectieve sector: 272,0 miljard euro

Totale uitgaven collectieve sector: 288,7 miljard euro

EMU-saldo collectieve sector –16,7 miljard euro oftewel –2,7 procent van het bbp.

|

Blz. |

||

|

Hoofdstukken |

||

|

1 |

Naar een schokbestendige en veerkrachtige economie |

11 |

|

1.1 |

Nederland welvarend, maar gevoelig voor schokken |

11 |

|

1.2 |

Overheidsfinanciёn Europa |

14 |

|

1.3 |

Overheidsfinanciën Nederland |

22 |

|

1.4 |

Financiёle sector |

31 |

|

1.5 |

Huishoudens |

39 |

|

1.6 |

Bedrijven |

46 |

|

2 |

Naar een schokbestendige begroting |

57 |

|

2.1 |

Inleiding en algemeen beeld |

57 |

|

2.2 |

Wat is het beleid voor het komende jaar? |

59 |

|

2.3 |

Overheidsfinanciën in 2013 |

64 |

|

2.4 |

Uitgaven- en inkomstenontwikkeling |

73 |

|

2.5 |

Kadertoetsen |

76 |

|

2.6 |

Decentrale overheden |

84 |

|

2.7 |

Integrale risicoanalyse |

90 |

|

2.8 |

Normeringssystematiek Gemeente- en Provinciefonds |

101 |

|

Trefwoordenregister |

103 |

|

|

Gedrukte bijlagen |

||

|

Toelichting op de bijlagen |

3 |

|

|

1 |

Uitgaven en niet-belastingontvangsten |

4 |

|

2 |

De belasting- en premieontvangsten |

11 |

|

3 |

EMU-saldo |

19 |

|

4 |

EMU-schuld |

22 |

|

5 |

Inkomstenbeperkende regelingen en belastinguitgaven |

24 |

|

6 |

Beleidsonderzoek |

32 |

|

7 |

Budgettair overzicht interventies t.b.v. de financiële sector |

45 |

|

8 |

Garantieoverzicht van het Rijk 2013 |

49 |

|

9 |

Normeringssystematiek Gemeente- en Provinciefonds |

55 |

|

Lijst van gebruikte termen en hun betekenis |

58 |

|

|

Lijst van gebruikte afkortingen |

65 |

|

|

Internetbijlagen (gepubliceerd op www.rijksbegroting.nl ) |

||

|

1 |

Horizontale toelichting |

|

|

2 |

Verticale toelichting |

|

|

3 |

Toelichting op de belastingontvangsten |

|

|

4 |

Toelichting op de belastinguitgaven |

|

Nederland beleeft een economisch zware tijd, al is de welvaart vergeleken met de meeste landen in de wereld nog altijd hoog. De verwachtingen voor de komende jaren zijn gematigd. De internationale economie en het internationale financiële stelsel zijn met onzekerheid omgeven en kunnen nieuwe schokken veroorzaken. Nederland moet bovendien, mede als gevolg van de vergrijzing, rekening houden met structureel lagere economische groei dan in de jaren vóór 2008, toen de financiële crisis uitbrak.

De crisis heeft de economie en de overheidsfinanciën geraakt, zoals aanhoudend hoogwater de dijken aantast. Het demissionaire kabinet doet in deze Miljoenennota niet alleen voorstellen voor reparatie, maar ook voor versterking. Nederland zal zich moeten aanpassen aan een nieuwe tijd waarin economische groei niet langer vanzelfsprekend is, en de kans op financiële tegenvallers groter is dan die op meevallers.

Om beter bestand te zijn tegen een eventuele schok in de economie moet het begrotingstekort omlaag en zijn er hervormingen nodig die de veerkracht van de economie juist vergroten. Neemt de economische weerbaarheid toe, dan ligt er minder druk op de overheid om financieel bij te springen bij aanwakkerende wind. Dat is niet alleen een gunstige situatie voor het bedrijfsleven of de overheid, maar in de eerste plaats in het voordeel van alle belastingbetalers. Immers, met gezonde overheidsfinanciën blijven publieke voorzieningen als zorg en onderwijs ook in de toekomst betaalbaar.

Beide aspecten – gezonde overheidsfinanciën en een schokbestendige en veerkrachtige economie – zijn het uitgangspunt van het Begrotingsakkoord 2013, dat nodig werd nadat Nederland in 2011 voor de tweede keer in korte tijd in een recessie belandde. VVD, CDA, D66, GroenLinks en ChristenUnie hebben in de lente een politieke keten gevormd om een dijkdoorbraak te voorkomen. Het akkoord van die vijf samenwerkende partijen omvat onder meer wezenlijke maatregelen om de arbeidsmarkt te moderniseren, de pensioenleeftijd te verhogen en de woningmarkt te hervormen; bij elkaar een pakket maatregelen ter waarde van ruim 12 miljard euro. Nederland brengt daarmee het tekort terug tot 2,7 procent van het bruto binnenlands product, en dus onder de grens van drie procent. Dat is echter geen eindstation. De overheidschuld bedraagt begin 2013 per Nederlander ruim 25 000 euro. En het totaalbedrag van meer dan 430 miljard euro loopt volgend jaar elke dag nog verder op met bijna 40 miljoen euro.

Het eerste hoofdstuk van deze Miljoenennota gaat vooral over de vraag hoe de schokbestendigheid en veerkracht van de Nederlandse economie kan worden vergroot. In paragraaf 1.2 tot en met 1.6 worden achtereenvolgens de Europese en Nederlandse overheidsfinanciën, de financiële sector, huishoudens en het bedrijfsleven behandeld. Elke paragraaf begint met een schets van de kwetsbaarheden, gevolgd door al genomen maatregelen en een afsluitende paragraaf die bespreekt welke uitdagingen er liggen. In hoofdstuk 2 komt de ontwikkeling van de Nederlandse overheidsfinanciën aan de orde. Hierbij wordt dieper ingegaan op de diverse budgettaire risico’s en de stappen die het kabinet in 2013 zet om de begroting beter te wapenen tegen schokken.

Deze Miljoenennota, die kort na de Tweede Kamerverkiezingen verschijnt, geeft inzicht in de uitdagingen en mogelijke oplossingsrichtingen, maar laat ook ruimte aan een volgend kabinet voor de invulling van concrete maatregelen.

Nederland welvarend ...

Nederland is een ontwikkeld en welvarend land. Op basis van de Human Development Index van de Verenigde Naties, die landen rangschikt op gezondheid, onderwijsniveau en inkomen, staat Nederland mondiaal in de top 3.1 Ook puur economische indicatoren laten een gunstig beeld zien. Nederland is de vijfde exporteur en de zevende buitenlandse investeerder wereldwijd.2 De laatste drie jaar is Nederland gestegen van de tiende naar de vijfde plaats op de bekende Global Competitiveness Index die de concurrentiekracht van landen meet.

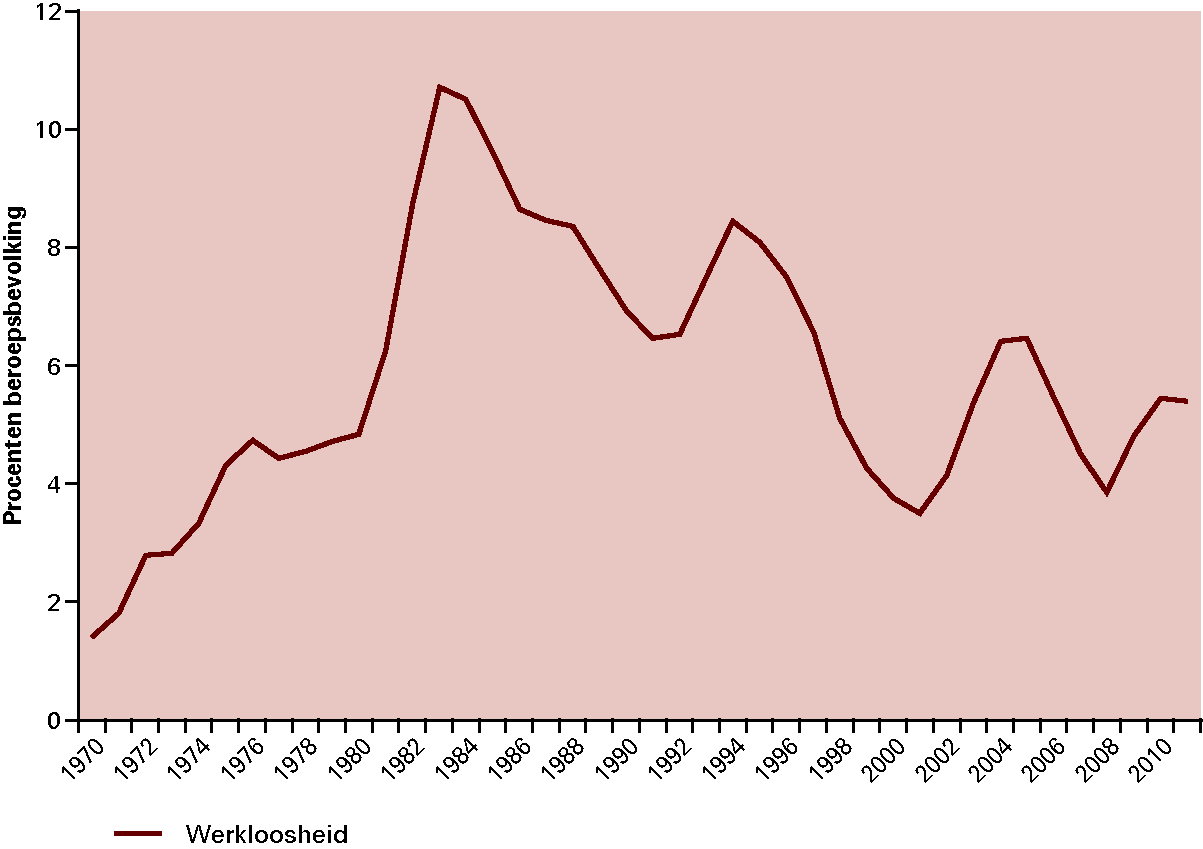

Deze succesfactoren bieden Nederlanders werk en inkomen: binnen de Europese Unie (EU) kent Nederland na Oostenrijk de laagste werkloosheid en de Nederlander heeft na de Luxemburger gemiddeld het hoogste inkomen.3 Dit inkomen is internationaal gezien relatief gelijk verdeeld, wat betekent dat de welvaart breed wordt gedragen.4

De Nederlandse welvaart, economische groei en werkgelegenheid komen in belangrijke mate voort uit de openheid van de Nederlandse economie en de daarmee samenhangende handel van goederen en diensten. De export draagt sterk bij aan de groei van de Nederlandse economie, als gekeken wordt naar de toename van het bruto binnenlands product (bbp). De afgelopen twintig jaar groeide de Nederlandse economie gemiddeld met 2,2 procent per jaar; de helft daarvan kwam voor rekening van de export.5

... maar geraakt door financiële crisis

Nederland heeft de afgelopen jaren behoorlijke klappen gekregen. De financiële sector kwam in de problemen als gevolg van de wereldwijde financiële crisis die escaleerde in het najaar van 2008. De overheid moest forse financiële steun en garanties verlenen om de financiële stabiliteit te waarborgen. Dalende huizenprijzen leggen de kwetsbaarheid bloot van huishoudens die de voorgaande jaren hoge schulden zijn aangegaan.6 Sinds de piek in huizenprijzen in 2008 zijn de prijzen met 15 procent gedaald.7 De werkloosheid is internationaal gezien laag, maar wel sterk toegenomen van 4 procent in 2008 tot ruim 6 procent in 2012.8 Het bedrijfsleven heeft de crisis tot nu toe redelijk goed doorstaan, maar laat fors lagere investeringen en een teruglopende werkgelegenheid zien. De overheidsfinanciën stonden er voor de crisis in internationaal en historisch opzicht relatief goed voor, maar zijn door de economische terugval de afgelopen jaren snel verslechterd. De schokbestendigheid van de Nederlandse economie is hierdoor afgenomen. Dit is des te verontrustender omdat de economische ramingen nog geen sterk herstel laten zien en er nog grote onzekerheden zijn.

Beperkte economische groei en onzekere vooruitzichten

Wereldwijd lage groei

In de loop van 2011 werd duidelijk dat het in 2010 ingezette herstel van de wereldeconomie niet doorzette. De groei in de opkomende economieën zoals China en India bleef redelijk op peil. Maar in de ontwikkelde landen halveerde de gemiddelde bbp-groei van 3,2 procent naar 1,6 procent. Dit kwam deels doordat een aantal landen een begin maakten om de sterk opgelopen begrotingstekorten terug te dringen. Japan liet, als gevolg van de tsunami, zelfs een krimp van de economie zien.

De verwachting is dat de wereldwijde economische groei dit jaar nog wat verder afneemt. Volgens de recentste raming van het Internationaal Monetair Fonds (IMF) groeit het bbp van de ontwikkelde landen in 2012 met 1,4 procent (zie figuur 1.1).9 De werkloosheid blijft min of meer stabiel rond 8 procent. Onder invloed van de hoge werkloosheid en lagere groei daalt de inflatie. Ook in de opkomende economieën groeit het bbp dit jaar naar verwachting minder sterk.

|

Land |

Bbp-groei |

Inflatie (CPI) |

Werkloosheid |

||||||

|---|---|---|---|---|---|---|---|---|---|

|

2011 |

2012 |

2013 |

2011 |

2012 |

2013 |

2011 |

2012 |

2013 |

|

|

Ontwikkelde economieën |

1,6 |

1,4 |

2,0 |

2,7 |

2,0 |

1,6 |

7,9 |

7,9 |

7,8 |

|

VS |

1,7 |

2,1 |

2,4 |

3,1 |

2,1 |

1,9 |

9,0 |

8,2 |

7,9 |

|

eurozone |

1,4 |

– 0,3 |

0,9 |

2,7 |

2,0 |

1,6 |

10,1 |

10,9 |

10,8 |

|

Japan |

– 0,7 |

2,0 |

1,7 |

– 0,3 |

0,0 |

0,0 |

4,5 |

4,4 |

4,4 |

|

Opkomende economieën |

6,2 |

5,6 |

5,9 |

7,2 |

6,3 |

5,6 |

n/a |

n/a |

n/a |

|

China |

9,2 |

8,0 |

8,5 |

5,4 |

3,3 |

3,0 |

4,0 |

4,0 |

4,0 |

|

Brazilië |

2,7 |

2,5 |

4,6 |

6,6 |

5,2 |

5,0 |

6,0 |

6,0 |

6,5 |

|

India |

7,1 |

6,1 |

6,5 |

8,6 |

8,2 |

7,3 |

n/a |

n/a |

n/a |

Noten: Bbp-groei en inflatie in procenten; werkloosheid in procenten van de beroepsbevolking; 2012 en 2013 betreffen ramingen

Bron: IMF; waar mogelijk is de World Economic Outlook (WEO) update juli 2012 gebruikt; overige cijfers uit de WEO april 2012

In eurozone scherpe groeivertraging

In de eurozone liep de bbp-groei in de tweede helft van 2011 snel terug. De jaargroei was maar een fractie lager dan in de Verenigde Staten (VS), maar de vertraging scherper. Mede onder invloed van de schuldencrisis kwam een groot deel van de monetaire unie in een recessie terecht (zie figuur 1.2). De hoge werkloosheid loopt in 2012 nog wat verder op, hoewel de verschillen tussen de landen groot zijn. Onder invloed van de gematigde groei loopt de inflatie in de eurozone in 2012 naar verwachting terug tot 2 procent.

Verwachte krimp Nederland in 2012

Net als veel andere landen in de eurozone heeft Nederland te maken met afnemende groei, oplopende werkloosheid en een dalende inflatie. De tweede helft van 2011 verkeerde Nederland officieel in een recessie en dit jaar krimpt de economie naar verwachting met ½ procent. Dat de economie krimpt, komt doordat de binnenlandse vraag terugloopt: naar verwachting nemen de binnenlandse consumptie, de investeringen én de overheidsbestedingen af in 2012. Daarnaast groeit ook de export minder, onder andere als gevolg van de schuldencrisis.

|

Land |

Bbp-groei |

Inflatie (CPI) |

Werkloosheid |

||||||

|---|---|---|---|---|---|---|---|---|---|

|

2011 |

2012 |

2013 |

2011 |

2012 |

2013 |

2011 |

2012 |

2013 |

|

|

Duitsland |

3,0 |

0,7 |

1,7 |

2,5 |

2,3 |

1,8 |

5,9 |

5,5 |

5,3 |

|

Finland |

2,9 |

0,8 |

1,6 |

3,3 |

3,0 |

2,5 |

7,8 |

7,9 |

7,7 |

|

Nederland |

1,3 |

– ½ |

¾ |

2,3 |

¼ |

2,0 |

4,4 |

¼ |

5¾ |

|

Italië |

0,4 |

– 0,8 |

0,3 |

2,9 |

3,2 |

2,3 |

8,4 |

9,5 |

9,7 |

|

Spanje |

0,7 |

– 1,8 |

– 0,3 |

3,1 |

1,9 |

1,1 |

21,7 |

24,4 |

25,1 |

|

Griekenland |

– 6,9 |

– 4,7 |

0,0 |

3,1 |

– 0,5 |

– 0,3 |

17,7 |

19,7 |

19,6 |

Noot: Bbp-groei en inflatie in procenten; werkloosheid in procenten van de beroepsbevolking (voor de vergelijkbaarheid is ook voor Nederland de internationale definitie gebruikt); 2012 en 2013 betreffen ramingen

Bron: Voor Nederland CPB; overig spring forecast 2012 Europese Commissie

Toekomst biedt grote onzekerheid en lage groei

De wereldwijde economische groei blijft de komende jaren naar verwachting beperkt en nieuwe schokken vormen een reëel gevaar voor Nederland. In 2013 neemt de geraamde groei over de hele linie iets toe. Maar dit zal over het algemeen niet genoeg zijn om de werkloosheid te laten dalen. Het noodzakelijke proces van wereldwijde schuldafbouw, vooral van overheden en de financiële sector, zal de groei in de komende jaren blijven dempen. Ook op wat langere termijn zullen de ontwikkelde economieën niet terugkeren naar de groeicijfers die voor de financiёle crisis gebruikelijk waren. Onder andere doordat de bevolking vergrijst, zal de potentiële economische groei in de toekomst lager zijn. Dit heeft gevolgen voor de overheidsfinanciёn. Veel collectieve arrangementen in Nederland, zoals de zorg, zijn nog gebaseerd op de groeigemiddelden van eind vorige eeuw. De lagere groeiniveaus in de komende decennia leiden tot minder financiёle ruimte en maken structurele aanpassingen noodzakelijk.

Schokbestendigheid en veerkracht vergroten

Aanpassingen noodzakelijk

De financiële crisis benadrukt het belang van een schokbestendige en veerkrachtige economie. Zowel nationaal als internationaal moet de uitdaging aangegaan worden om de kans op toekomstige schokken te verkleinen. Nederland kan buitenlandse schokken echter nauwelijks beïnvloeden en gezien de openheid van onze economie kunnen wij ons hier niet voor afsluiten. Daarom is het van belang flexibel in te kunnen springen op nieuwe ontwikkelingen en tegelijkertijd buffers te hebben om schokken te kunnen absorberen. Dat biedt een gezonde basis voor de terugkeer van vertrouwen bij burgers en bedrijven, met een positief effect op de economische groei.

In het vervolg van dit hoofdstuk wordt ingegaan op de vraag hoe de schokbestendigheid en veerkracht van de Nederlandse economie vergroot kan worden. In paragraaf 1.2 tot en met 1.6 worden achtereenvolgens de Europese en Nederlandse overheidsfinanciën, de financiële sector, huishoudens en het bedrijfsleven behandeld. In elke paragraaf wordt begonnen met een schets van de kwetsbaarheden, gevolgd door maatregelen die al zijn genomen om de kwetsbaarheden te adresseren. De paragrafen sluiten af met een bespreking van de resterende uitdagingen.

Wereldwijde toename schulden

Hoge overheidsschulden drukken groei

Mondiaal blijven de schulden van overheden toenemen, vooral in de ontwikkelde economieёn. De ervaring leert dat eenmaal opgebouwde schulden hardnekkig kunnen zijn. Dit wordt onderbouwd door recent onderzoek van de economen Reinhart, Reinhart en Rogoff.10 Als landen te maken krijgen met een overheidsschuld groter dan 90 procent van het bbp, duurt het gemiddeld 23 jaar voordat deze weer tot onder 90 procent is gedaald. Gedurende een dergelijke periode ligt de economische groei per jaar gemiddeld 1,2 procentpunt lager dan in periodes met lagere schulden. In de meeste gevallen ging een hoge schuld gepaard met hoge rentes. In enkele gevallen bleven de rentes relatief laag, maar ook dan deden zich negatieve groei-effecten voor.

Aanhoudende onrust over houdbaarheid schulden Europa

Grote verschillen schuldpositie landen eurozone

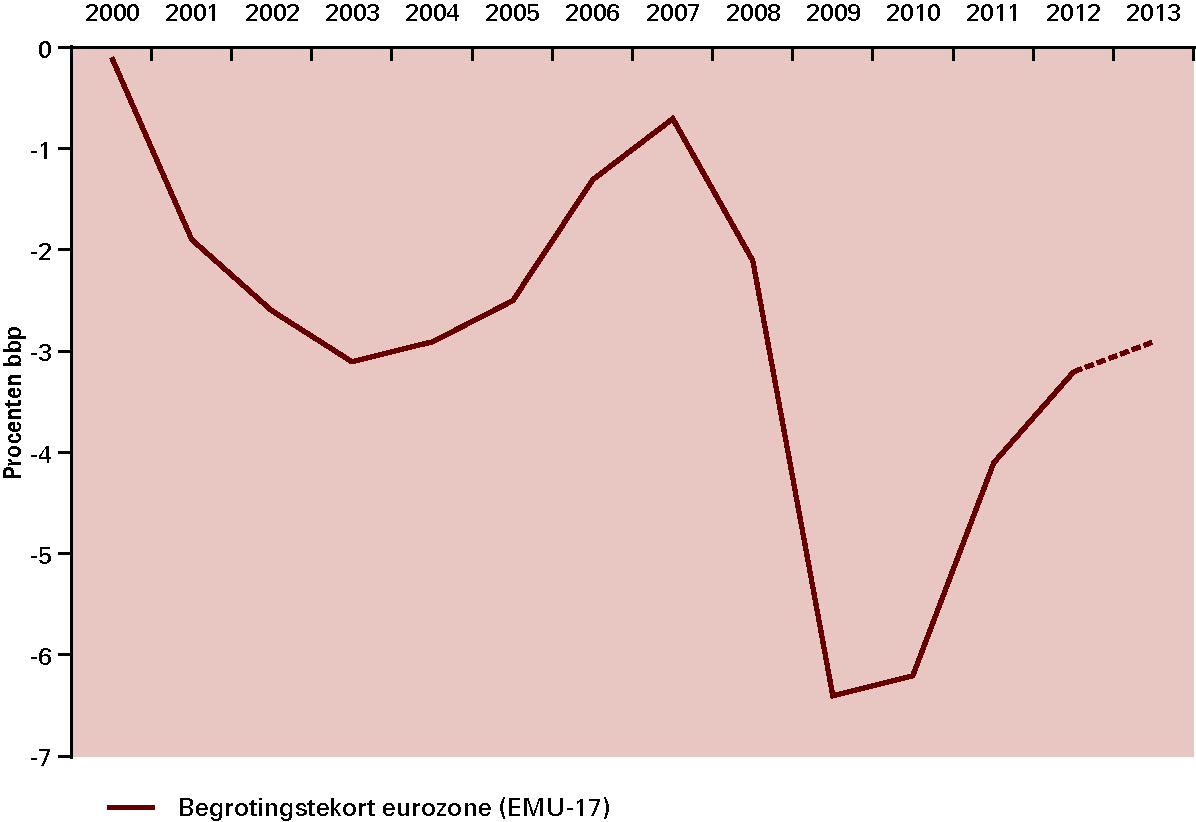

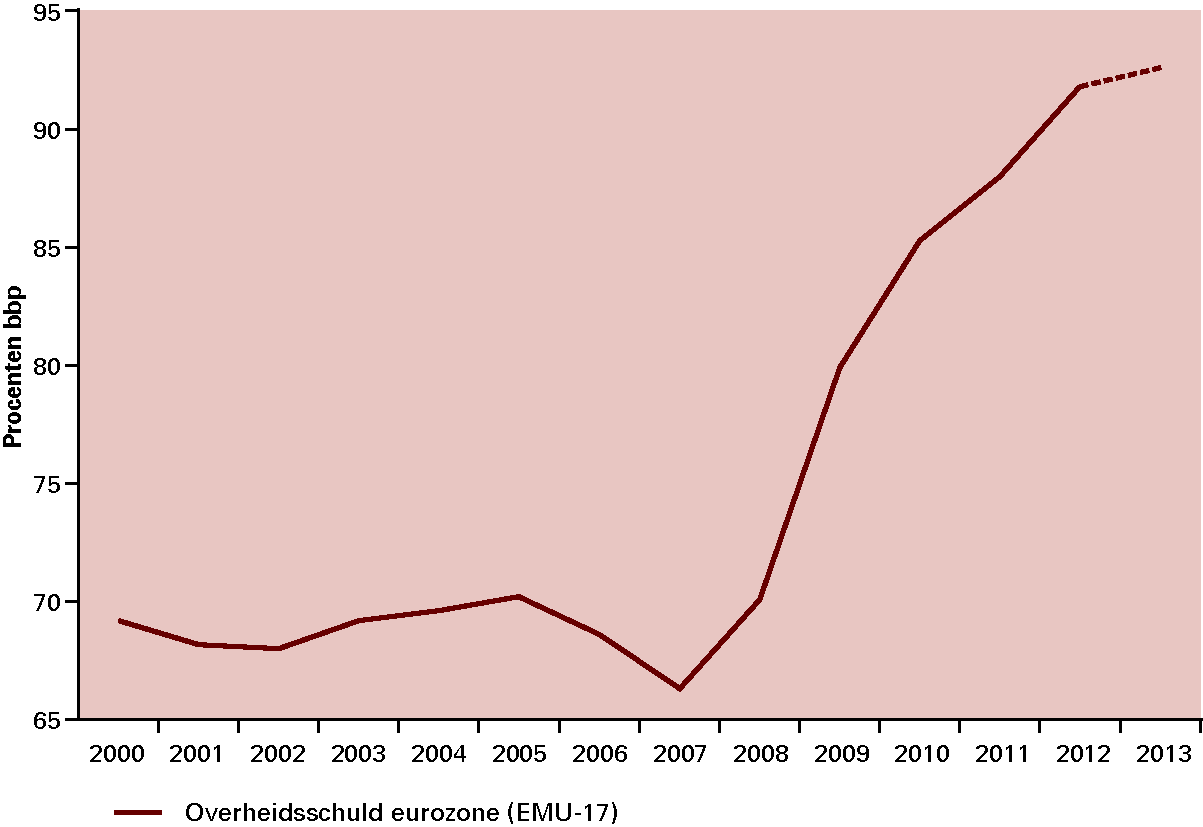

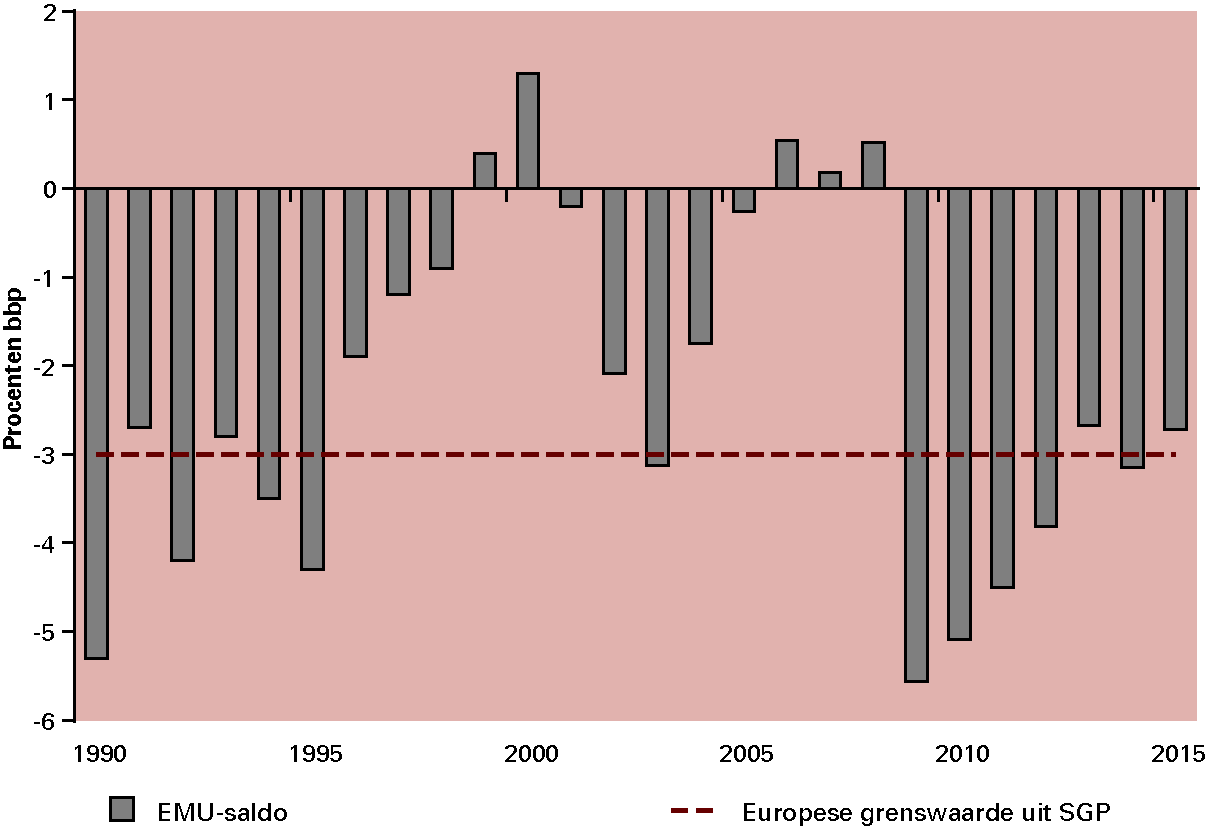

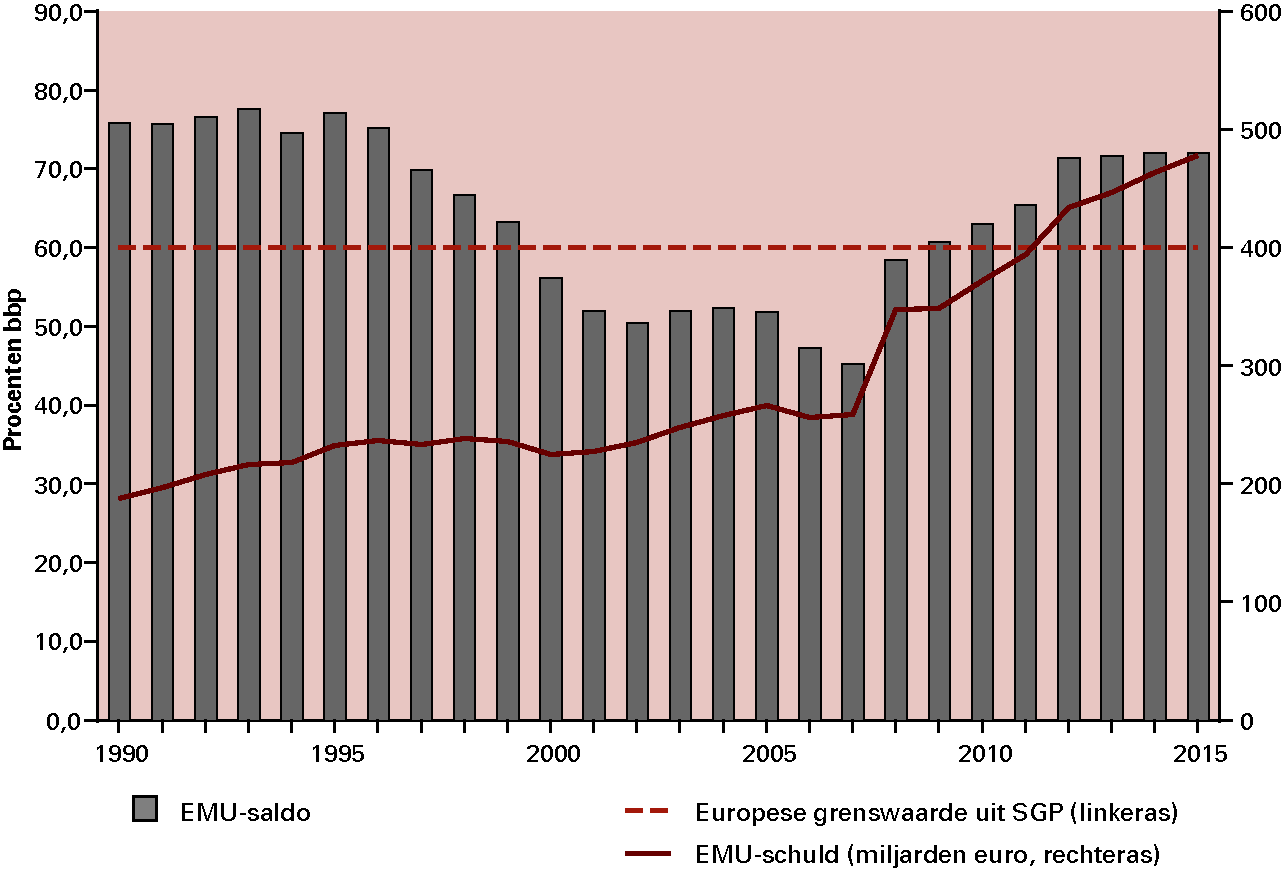

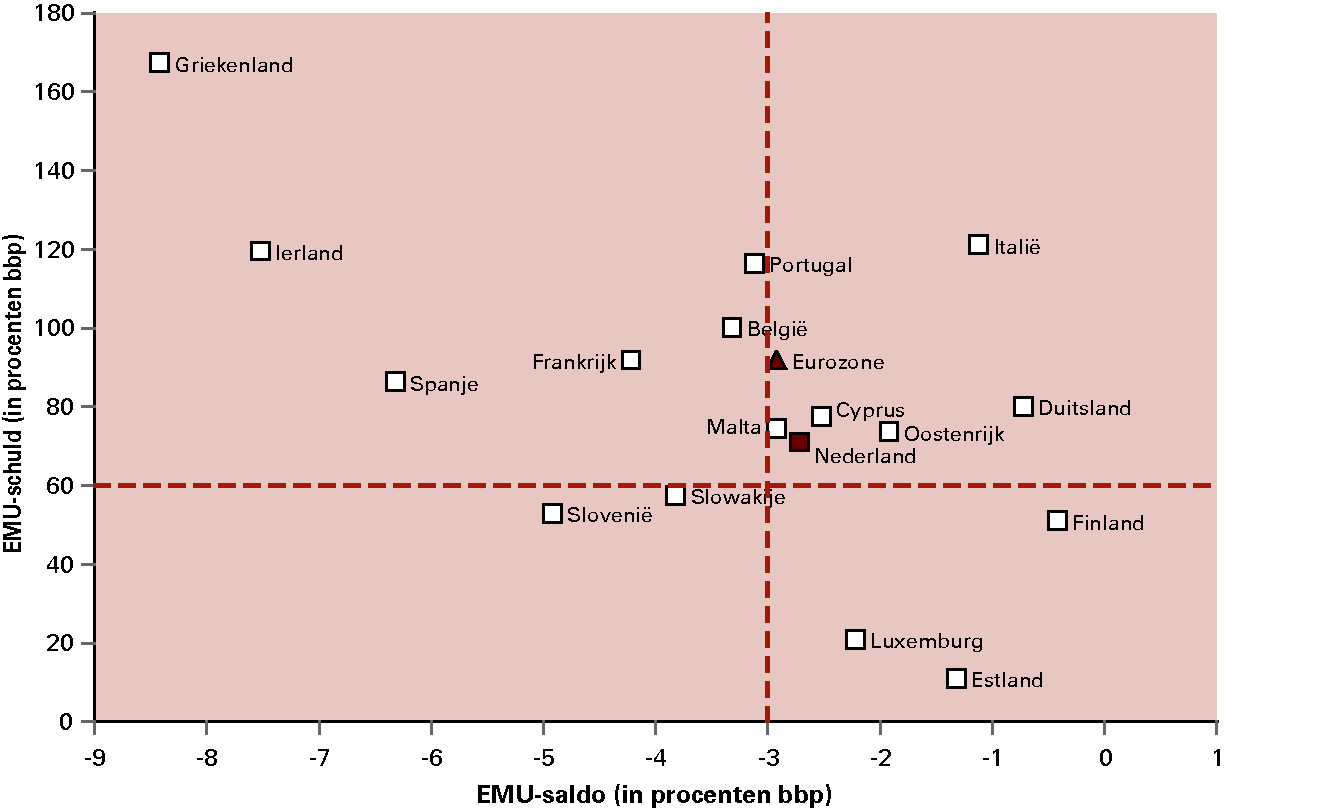

Begrotingstekorten in de eurozone dalen over het algemeen geleidelijk, maar dit is nog niet voldoende om de overheidsschulden te stabiliseren. Sinds het begin van de crisis zijn de schulden gemiddeld met ruim 20 procentpunt opgelopen tot bijna 90 procent van het bbp (zie figuren 1.3 en 1.4). Hierachter gaan echter grote verschillen schuil. Zo zijn de schulden in landen als Ierland, Griekenland en Portugal veel sterker opgelopen dan in bijvoorbeeld Duitsland of Finland.

Daarnaast verkeren enkele landen in financiële problemen. Griekenland, Ierland en Portugal ontvangen al enige tijd steun via het IMF en de Europese noodfondsen European Financial Stability Facility (EFSF) en European Financial Stabilisation Mechanism (EFSM). In juli 2012 kende de Eurogroep11 Spanje een lening toe van maximaal 100 miljard euro om banken te ondersteunen. In juni 2012 kwam Cyprus al met een officieel verzoek voor steun.

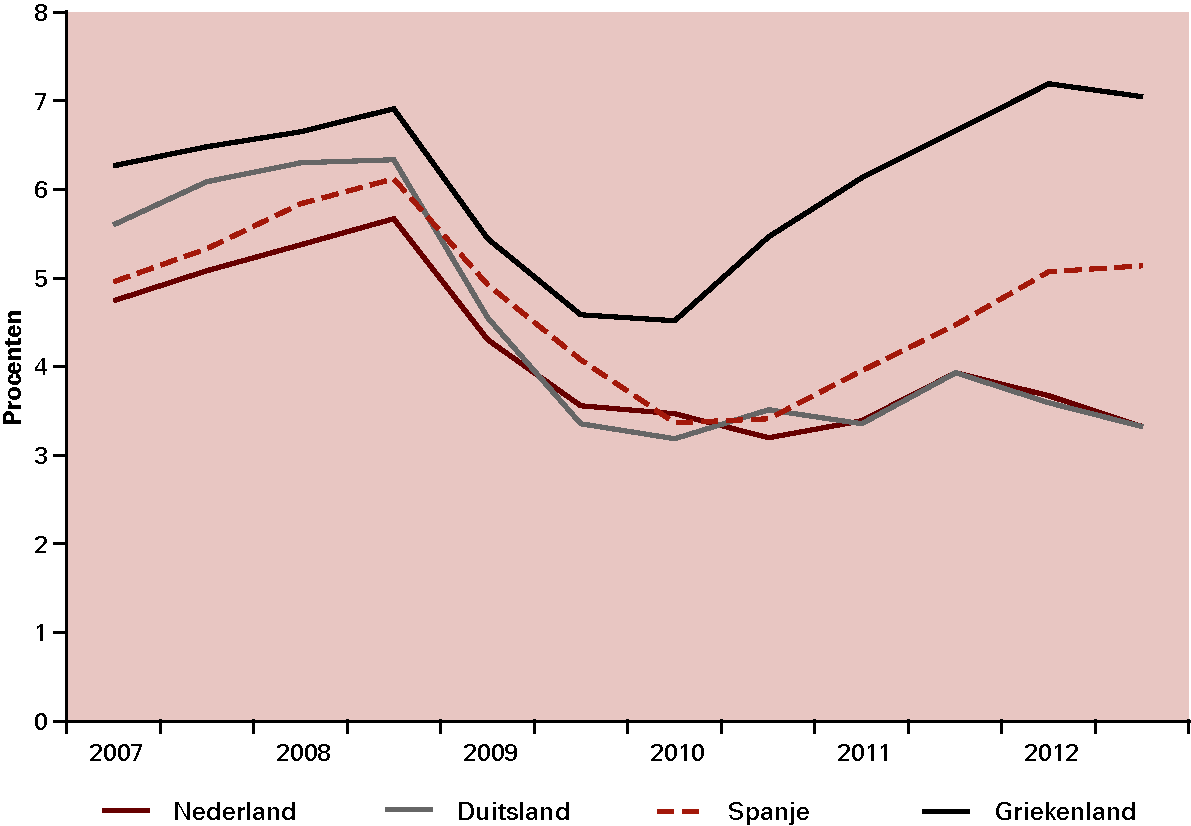

Figuur 1.3 Begrotingstekort eurozone verbetert

Bron: Europese Commissie; cijfers voor 2012 en 2013 zijn ramingen Spring Forecast 2012

Figuur 1.4 Overheidsschuld eurozone blijft oplopen

Bron: Europese Commissie; cijfers voor 2012 en 2013 zijn ramingen Spring Forecast 2012

Oorzaken schuldencrisis

Onverstandig beleid...

De twee belangrijkste oorzaken van de schuldencrisis in Europa zijn het economische beleid sinds de invoering van de euro en het uitbreken van de financiёle crisis. In de aanloop naar de muntunie hadden de economieën van de toekomstige eurolanden hun economische beleid op elkaar afgestemd. De veronderstelling was dat de landen met deze uitgangspositie na invoering van de euro vanzelf naar elkaar toe zouden groeien qua concurrentiekracht en inkomen. Dit bleek niet het geval. Zo hebben niet alle landen het verstandige begrotingsbeleid doorgezet, dat nodig was om tot de muntunie toe te kunnen treden.

...en niet naleven afspraken basis schuldencrisis

Toen de euro werd ingevoerd, liepen de renteverschillen wel snel terug en deze bleven lange tijd heel klein. Markten gingen er, achteraf onterecht, van uit dat eurolanden hun schulden altijd zouden terugbetalen. Voor een aantal economieën daalden de kapitaalkosten sterk door de dalende rentes. Maar goedkoop geld werd niet altijd gebruikt voor productieve bestedingen die de economie versterken. Het leidde in sommige landen tot oplopende private schulden, vastgoedbubbels of een te ruim bestedingspatroon van overheden. Ook werden de Europese regels over begrotingstekort en overheidsschuld onvoldoende nageleefd. De benodigde structurele hervormingen, bijvoorbeeld om de arbeidsmarkt beter te laten functioneren, werden in deze landen uitgesteld en lonen stegen sneller dan de productiviteit. Hierdoor verslechterde de concurrentiepositie, wat leidde tot mindere exportprestaties en lagere economische groei.

Financiёle crisis toont zwakheden

De financiële crisis legde de zwakheden in het groeimodel van een aantal eurolanden bloot. Door de terugvallende groei liepen begrotingstekorten snel op en daarmee ook de overheidsschulden. Hierdoor ontstond op financiёle markten twijfel of alle landen hun schulden in de toekomst wel terug konden betalen. Onder invloed van vertrouwensverlies liepen de rentes op staatsleningen in deze landen op en daalde de marktwaarde van deze leningen, wat tot problemen leidde in sommige financiële instellingen. In landen met leeglopende vastgoedbubbels ontstonden extra problemen in de bankensector aangezien de lokale banken de belangrijkste financiers waren van het vastgoed dat nu snel in waarde daalde.

Negatieve dynamiek probleembanken en zwakke overheidsfinanciën

Rol banken verergert schuldencrisis

Het verloop van de crisis laat zien hoe zwakke overheidsfinanciën en problemen bij banken elkaar negatief kunnen beïnvloeden. Toen de crisis uitbrak, waren de overheden van IJsland en Ierland al snel niet meer in staat de last van hun omvangrijke en failliete bankensector te dragen. Beide landen moesten internationale steun aanvragen. De afgelopen jaren laten vooral Zuid-Europese landen een negatieve dynamiek zien tussen banken en overheid. Als een dreigend bankfaillissement de financiële stabiliteit in een land op het spel zet, dan moet de overheid ingrijpen. Zo kan zij voorkomen dat het financiële stelsel als geheel gevaar loopt. Als hiervoor grootschalige financiële steun vereist is, bijvoorbeeld een kapitaalinjectie of overname van een bank, dan moet de overheid hiervoor geld lenen op de kapitaalmarkt. Maar als de overheid zelf moeite heeft geld te lenen op de kapitaalmarkt, kan er twijfel ontstaan of de overheid wel in staat is de bankensector te steunen.

Zo ontstaat dus het risico dat de achtervang van de overheid wegvalt. Dit schaadt de kredietwaardigheid van banken en vergroot zo de kans op een financiële crisis. Vervolgens kan dit ertoe leiden dat de rente op staatsleningen verder oploopt. De waarde van bestaande leningen, met een lagere rente, daalt hierdoor. Omdat banken vaak veel van deze staatsleningen in handen hebben, nemen hierdoor de problemen bij banken verder toe. Hierbij komt dat de zwakke positie van banken de economische groei verder afremt, onder meer doordat de banken minder kredieten verlenen en hogere rentes in rekening brengen. Dit verslechtert vervolgens weer de overheidsfinanciën. Deze negatieve spiraal tussen banken en overheid is moeilijk te doorbreken en kan de situatie in een land snel doen verslechteren.

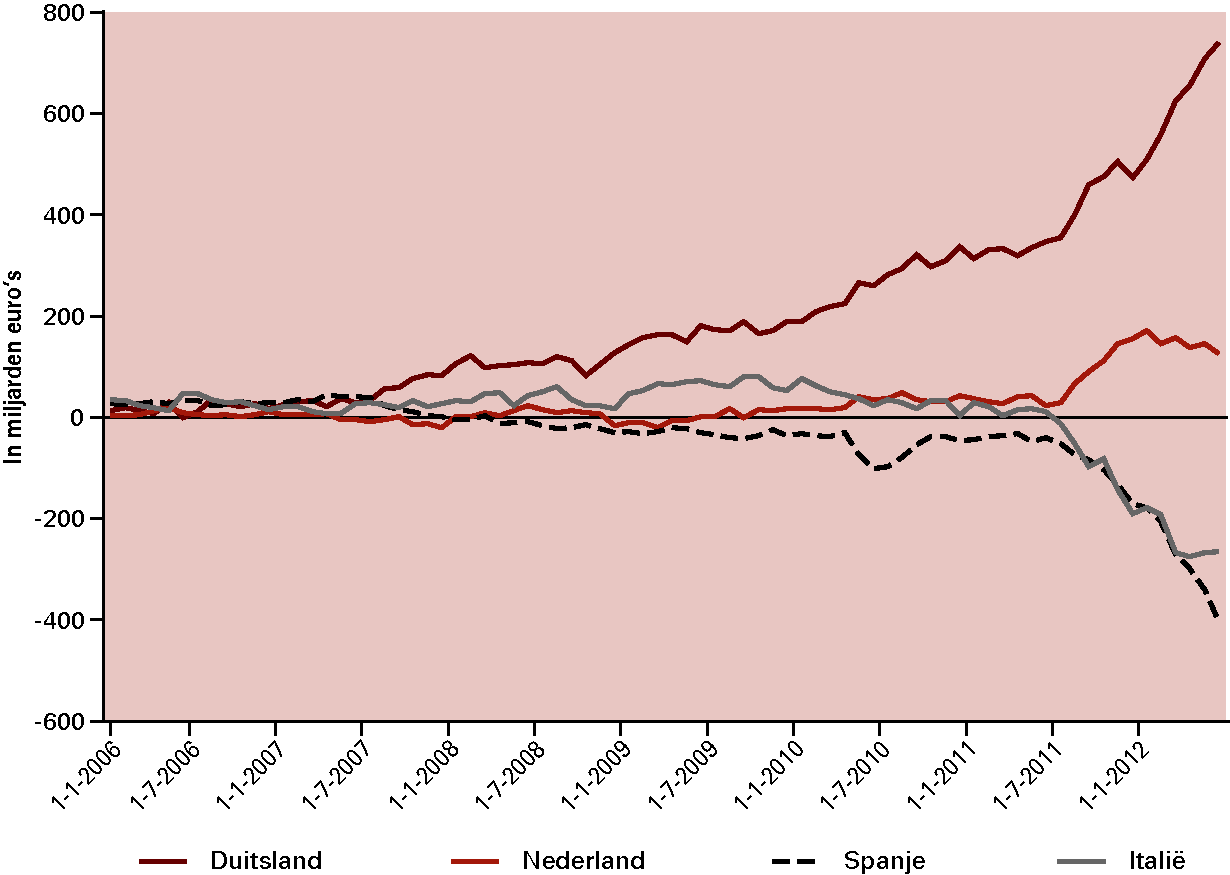

Geldstroom uit Zuid-Europa naar Noord-Europa

Zuid-Europese banken worden daarnaast geconfronteerd met een geldstroom naar het noorden. Dit heeft verschillende oorzaken: Noord-Europese banken financieren hen niet langer, beleggers uit Noord-Europese landen haken af, en lokale bedrijven en particulieren zetten hun geld weg bij Noord-Europese banken. Deze tendens vergroot de liquiditeitsbehoefte bij Zuid-Europese banken. Zij verpanden daarom een steeds groter deel van hun activa aan de Europese Centrale Bank (ECB) en de lokale centrale bank om zo extra liquide middelen te verkrijgen.

De geldstroom naar Noord-Europa leidt bij sommige banken in het noorden juist tot overliquiditeit. Zij stallen dit liever veilig bij de ECB dan het uit te lenen aan banken met een liquiditeitstekort. De geldstroom van zuid naar noord wordt weerspiegeld in het TARGET2-betaalsysteem van de Europese centrale banken. Met dit systeem verrichten de commerciële banken in de eurozone onderling betalingen. Als een land een positief saldo heeft in dit systeem, dan komt er meer geld binnen dan er uitstroomt. Vice versa krijgt een land een negatief saldo bij netto uitstroom. Inmiddels hebben Duitsland, Nederland, Luxemburg en Finland grote vorderingen op de overige banken. Zo is per saldo ruim 700 miljard euro naar Duitse en circa 150 miljard euro naar Nederlandse banken overgemaakt (zie figuur 1.5).

Figuur 1.5 Geldstroom van zuid naar noord

Noot: TARGET-2 saldi

Bron: Eigen schattingen op basis van IMF-data

Steun voor acute problemen

Verstevigen vangnetten

De bestaande vangnetten zijn het afgelopen jaar verder verstevigd. Op 30 maart 2012 kwamen de ministers van Financiën van de eurozone overeen dat de gemeenschappelijke leencapaciteit van het tijdelijke noodfonds EFSF en het permanente noodfonds European Stabilisation Mechanism (ESM) wordt opgehoogd tot 700 miljard euro. Ook is afgesproken het ESM versneld op te bouwen. Daarnaast werd bij de G20-top in juni 2012 besloten om de middelen van het IMF te versterken met in totaal 456 miljard dollar. De eurolanden hadden in een eerder stadium al hun deel (150 miljard euro) toegezegd.

ECB neemt crisismaatregelen

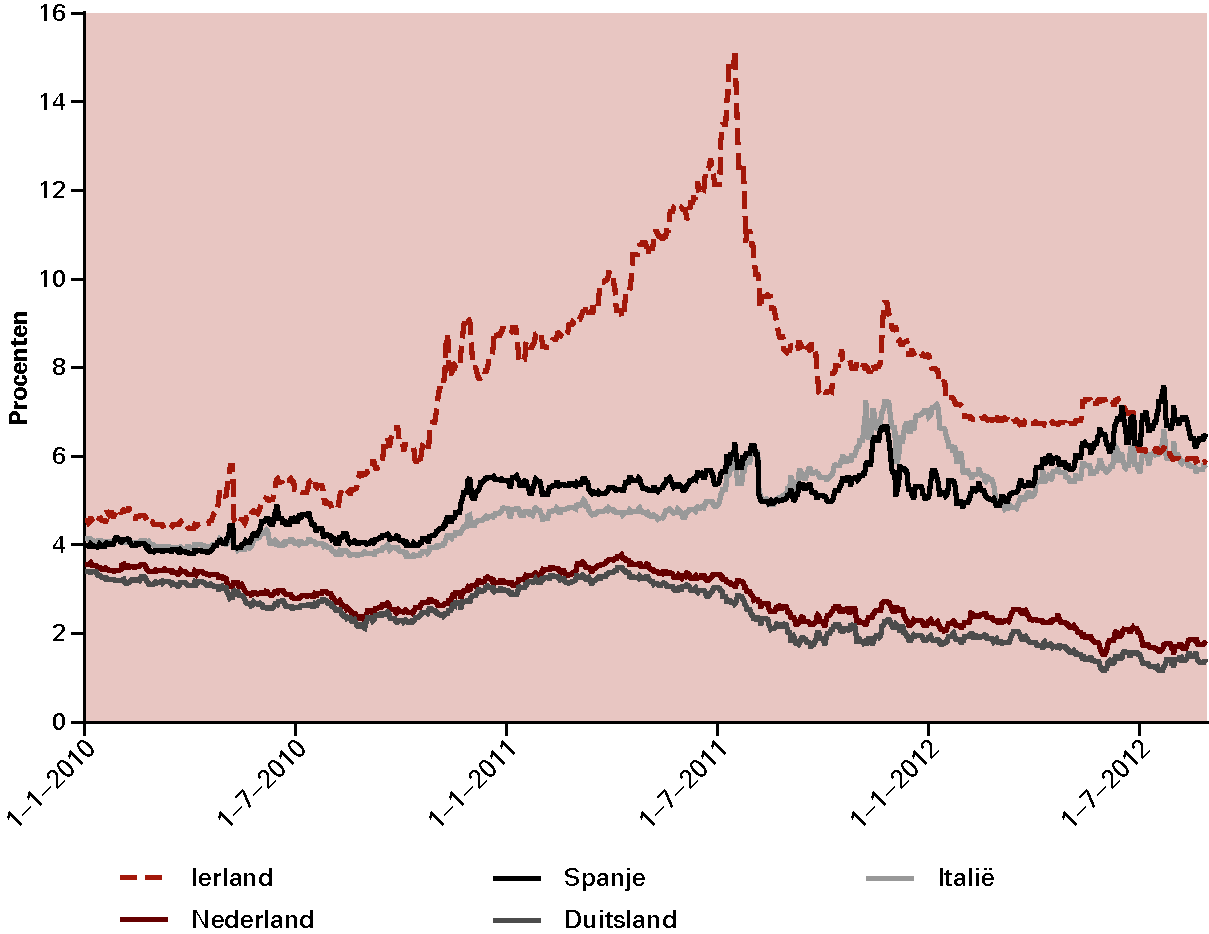

Parallel aan de inspanningen van de eurolanden stelde de ECB een aantal crisismaatregelen in. Door het opkopen van overheidsobligaties op de secundaire markt – dus niet direct van overheden – probeerde de ECB te voorkomen dat de rentes voor Spanje en Italië te snel opliepen. Als deze liquiditeitssteun echter niet gekoppeld is aan hervormingsmaatregelen die de oorzaak van de rentestijging aanpakken, leidt het slechts tot een tijdelijk lagere rente. Mede daarom besloot de ECB in september 2012 om het oorspronkelijke opkoopprogramma (Securities Markets Programme) te vervangen door een nieuw programma. De ECB kondigde aan staatsobligaties met een korte looptijd (1-3 jaar) aan te kopen onder voorwaarde dat de landen in kwestie ook een Europees steunprogramma aanvragen. Op die manier kunnen via het Europese programma condities worden verbonden aan de liquiditeitssteun van de ECB.

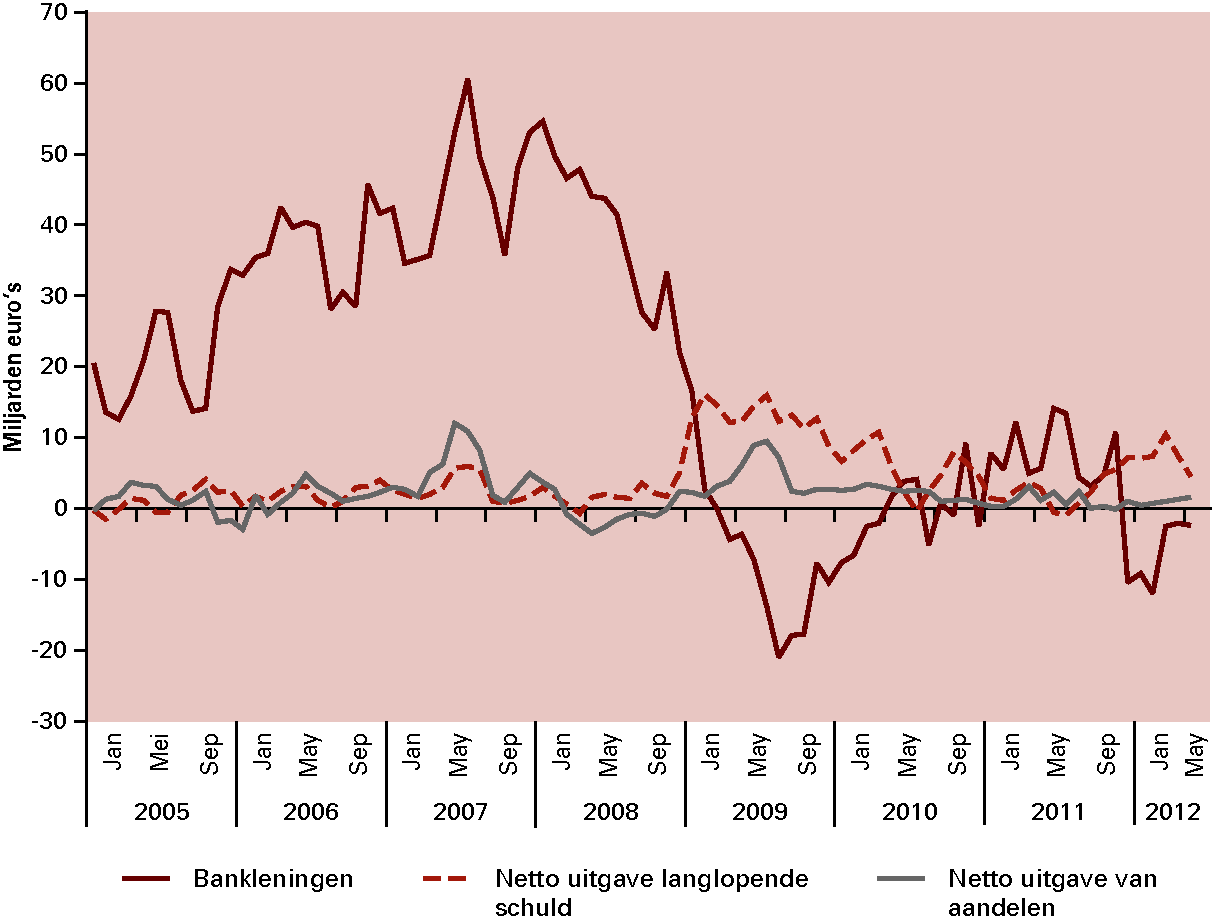

Daarnaast kregen banken meer ruimte, doordat de ECB in december 2011 en februari 2012 onbeperkt goedkope driejaarsleningen aanbood op basis van onderpand (Long Term Refinancing Operation, LTRO). Hiermee konden banken zich voor langere termijn verzekeren van voldoende liquiditeit. Met deze uitzonderlijke crisismaatregel wilde de ECB voorkomen dat banken vanwege liquiditeitsproblemen hun kredietverlening aan bedrijven en gezinnen onverantwoord scherp moeten afbouwen. In twee ronden, in december 2011 en februari 2012, is in totaal voor circa 1 000 miljard euro aan liquiditeit aan banken verstrekt. Dit verlichtte de liquiditeitskrapte van vooral Zuid-Europese banken, die ook een deel van dit geld gebruikten om lokale staatsleningen te kopen. De hierdoor gedaalde rente gaf Zuid-Europese overheden weer enige tijd lucht (zie figuur 1.6), maar leidde er wel toe dat banken en overheden verder met elkaar verstrengeld raakten.

Figuur 1.6 Liquiditeitsinjectie ECB brengt tijdelijk rust

Noot: Rentes op 10-jarige staatobligaties; voor Ierland de 9-jarige obligatie

Bron: Bloomberg

Herstructurering Spaanse banken noodzakelijk

Het is belangrijk dat wordt voorkomen dat de problemen in Spanje snel groter worden en ook andere landen worden besmet. Daarom hebben de eurolanden gezamenlijk aan een oplossing gewerkt. De situatie in Spanje wordt voor een belangrijk deel gedreven door problemen in de Spaanse financiële sector die te maken hebben met grote verliezen in de vastgoedsector. Daarom voorziet de overeengekomen bankensteun in een herstructurering van zwakke Spaanse banken, waarna de Spaanse overheid de banken herkapitaliseert met internationale steun uit het noodfonds EFSF, dit totdat de ESM in werking is getreden. Nederland draagt bij aan de noodfondsen en heeft erop toegezien dat strenge voorwaarden verbonden zijn aan deze steun. Zo komen bij herstructurering van banken eerste verliezen ten laste van de aandeel- en obligatiehouders. Hierdoor blijft de benodigde kapitaalinjectie beperkt. Ook zijn er afspraken gemaakt dat er in het geval van staatssteun beperkingen worden gesteld aan de beloning van bestuurders en commissarissen. Ook moet de Spaanse overheid de steun uiteindelijk terugbetalen.

Hulp gekoppeld aan noodzakelijke hervormingen

Rol IMF belangrijk

Financiële steun aan landen alleen is echter geen oplossing voor de onderliggende problemen. Voor een duurzame oplossing moeten de overheden hun financiën op orde brengen en hervormingen doorvoeren die de economische structuur van hun land versterkt. Op die manier neemt de schokbestendigheid en ook het groeipotentieel toe. In Ierland werpt het hervormingsprogramma inmiddels de eerste vruchten af. Sinds halverwege 2012 lukt het om mondjesmaat zelfstandig geld aan te trekken op de kapitaalmarkt. Verdere hervormingen blijven echter nodig, vooral gericht op het gezond maken van overheidsfinanciën en de financiële sector. Er blijven daarom strikte voorwaarden verbonden aan de steun. Het kabinet heeft zich hier steeds voor ingezet. In dit kader heeft Nederland ook steeds gepleit voor een sterke rol van het IMF bij het bestrijden van de crisis. Het Fonds heeft een grote staat van dienst op dit gebied. Naast de expertise vindt het kabinet een substantiële financiële bijdrage van het IMF belangrijk. Dit maakt de hervormingsprogramma’s geloofwaardiger. Nederland ziet ook bij mogelijke toekomstige programma’s een belangrijke rol weggelegd voor het IMF.

Strengere begrotingsregels en onafhankelijk toezicht

Europese spelregels aangescherpt

Voorkomen is echter beter dan genezen. Om een beroep op de noodfondsen te voorkomen, is het van groot belang om de overheidsfinanciën, economie en financiële sector in alle eurolanden gezond te houden of te versterken waar dat nodig is. In de afgelopen jaren is vooruitgang geboekt op het gebied van economische en financiële regels in Europa. Zo is het Stabiliteits- en Groeipact aangescherpt. Hierin zijn de regels over begrotingstekort en schuld vastgelegd. Er is vooral meer automatisme gekomen in de handhaving van de begrotingsregels. Verder is de zogeheten macro-economische onevenwichtighedenprocedure opgezet. Deze bestaat uit een waarschuwingssysteem en een correctiemechanisme. Deze procedure moet zo veel mogelijk helpen voorkomen dat grote economische onevenwichtigheden ontstaan in de economieën van lidstaten.

Onafhankelijk toezicht versterkt

Het kabinet presenteerde in september 2011 een toekomstvisie op de Economische en Monetaire Unie (EMU) met daarin een sterke nadruk op handhaving van de Europese begrotingsregels en streng en onafhankelijk toezicht. Het kabinet heeft deze visie consequent ingebracht bij de verschillende Europese toppen en heeft op verschillende terreinen resultaat geboekt. De rol van de eurocommissaris voor Economische en Monetaire Zaken is versterkt: deze kreeg de post van vicepresident met specifieke verantwoordelijkheid voor de euro. Dit betekent dat deze eurocommissaris krachtiger en onafhankelijker kan optreden dan voorheen. De Europese Commissie kan beter toezien op handhaving van de regels en ook ingrijpen als de regels en afspraken worden overtreden. Daarnaast hebben eurolanden afgesproken om het principe van structureel begrotingsevenwicht in nationale wetgeving vast te leggen. Deze wetgeving moet ook een automatisch correctiemechanisme bevatten, dat aangeeft wat er gebeurt, als lidstaten te ver afwijken van begrotingsevenwicht of het gewenste tempo daar naartoe.

Structureel begrotingsevenwicht in wetgeving

De afspraak om het principe van structureel begrotingsevenwicht in wetgeving vast te leggen is ook opgenomen in het zogeheten Verdrag inzake Stabiliteit, Coördinatie en Bestuur in de EMU. Dit verdrag is in maart 2012 ondertekend door de regeringsleiders en staatshoofden van 25 van de 27 lidstaten, waaronder alle eurolanden. Het verdrag zorgt voor meer automatisme in de handhaving van het Stabiliteits- en Groeipact, wat de onafhankelijke rol van de Europese Commissie ten opzichte van de Europese Raad verder versterkt. In Nederland ligt dit verdrag op dit moment ter goedkeuring aan de Kamer voor. Daarnaast bereikte de Raad voor Economische en Financiële Zaken (Ecofin12) van februari 2012 een akkoord over twee verordeningen (het «two-pack»). Deze verordeningen vergroten de mogelijkheden voor toezicht vanuit vooral de Europese Commissie op ontwerpbegrotingen van lidstaten en op lidstaten met grote problemen op het gebied van financiële stabiliteit. Over deze verordeningen wordt op dit moment met het Europees Parlement onderhandeld, met het oog op de spoedige inwerkingtreding ervan.

EU-toezicht op financiёle sector

Bij de eurozone top van 28-29 juni 2012 hebben de regeringsleiders van de eurolanden, in lijn met eerdergenoemde visie, een stap gezet om de vicieuze cirkel tussen banken en overheden te doorbreken. De afspraak is om voor het einde van 2012 een besluit te nemen over voorstellen voor het instellen van Europees toezicht op de financiële sector. Als er effectief Europees toezicht is, kan in onderlinge overeenstemming worden besloten het permanente noodfonds ESM de mogelijkheid te geven directe steun te geven aan banken in plaats van via overheden. Dit uiteraard onder strenge voorwaarden. Hiermee rusten interventies in de bancaire sector niet langer op de kredietwaardigheid van één enkele overheid. Toezicht op Europees niveau past ook bij het grensoverschrijdende karakter van de financiële sector en de interne markt voor financiële diensten.

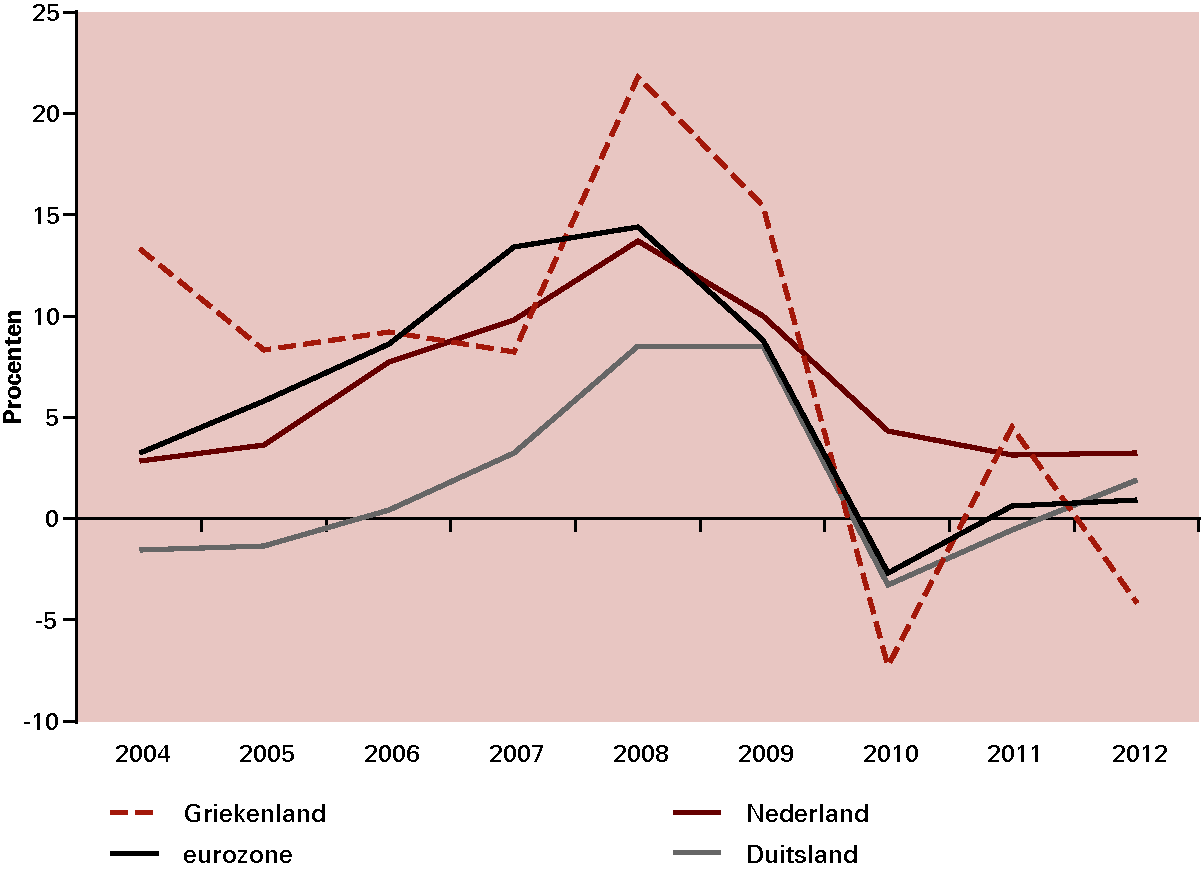

Tekenen van verbetering

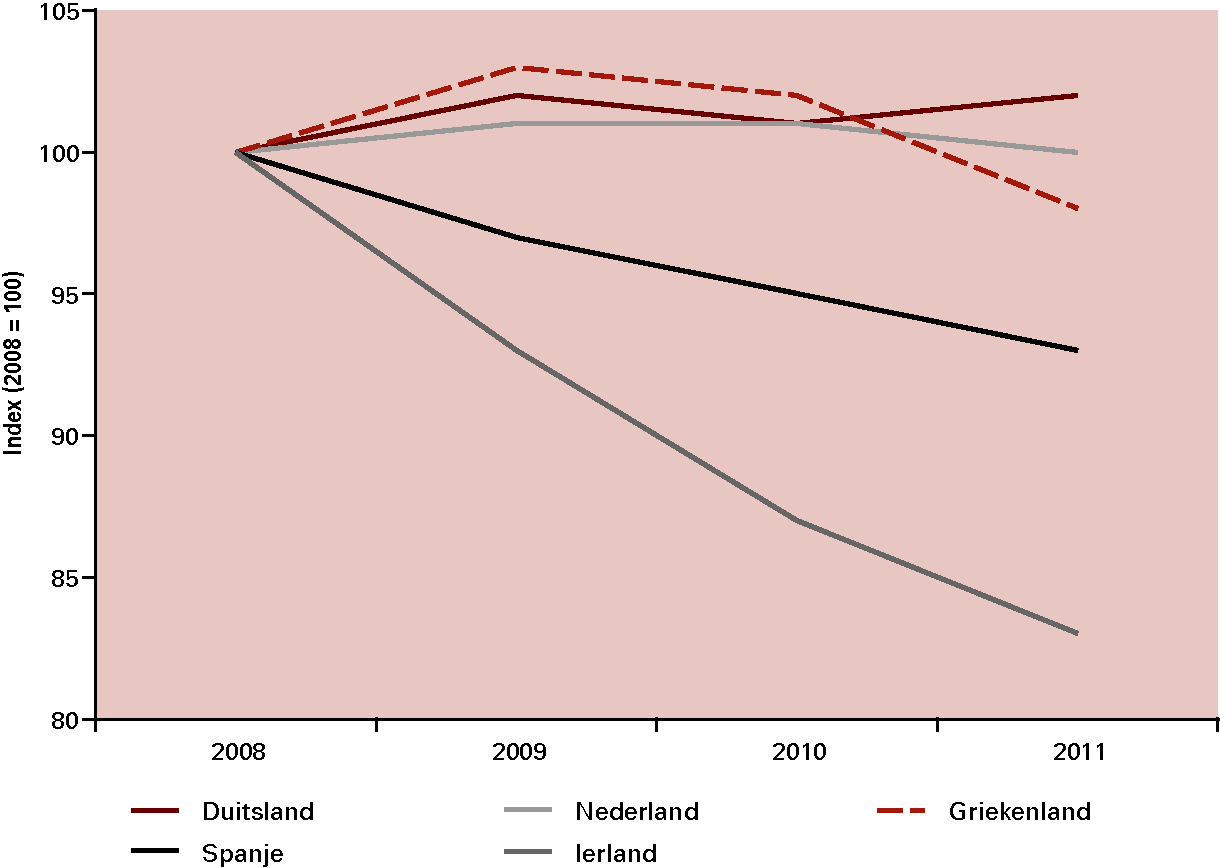

Er zijn tekenen dat de economische onevenwichtigheden binnen de eurozone aan het verminderen zijn. Dit blijkt bijvoorbeeld uit het verloop van de nominale arbeidskosten per eenheid product; een belangrijke indicator voor de concurrentiekracht van landen. In een aantal landen met een relatief sterke uitgangspositie, zoals Duitsland en Finland, nemen de arbeidskosten sinds 2008 licht toe (zie figuur 1.7). Tegelijkertijd lopen de arbeidskosten terug in een aantal landen met relatief hoge lonen. Deze ontwikkelingen zijn positief. De verschillen in de aanpassingssnelheid zijn echter nog groot. Zo passen Spanje en Ierland zich relatief snel aan, terwijl er in Italië en Portugal nauwelijks sprake is van een aanpassingsproces. Met uitzondering van Ierland hebben de meeste landen nog een lange weg te gaan.

Figuur 1.7 Lagere arbeidskosten verbeteren concurrentiekracht kwetsbare landen

Noot: Ontwikkeling arbeidskosten per eenheid product

Bron: Europese Commissie

Volgende stap afspraken nakomen...

Door het versterken van het vangnet en de crisismaatregelen van de ECB heeft de eurozone tijd gewonnen om orde op zaken te stellen. De aandacht moet nu uitgaan naar de toepassing van de gemaakte afspraken om de overheidsfinanciën in de eurozone weer gezond te maken en het groeivermogen te bevorderen. Het verleden heeft geleerd dat het cruciaal is dat alle lidstaten de regels naleven en dat de Europese Commissie hier strikt op handhaaft. Alleen dan kunnen de doelstellingen worden behaald. De eerste stappen hiertoe zijn gezet door aanbevelingen vast te stellen in het kader van het Europees semester. De volgende stap is de gemaakte beleidsafspraken nakomen. Hiervoor moeten landen de aanbevelingen gaan verwerken in hun stabiliteitsprogramma’s en nationale hervormingsprogramma’s. De Commissie vervult hierin de rol van onafhankelijke scheidsrechter.

Het is echter uiteindelijk aan de Europese Raad om een oordeel te vellen over de inspanningen van landen. Als deze onvoldoende zijn, dan moeten lidstaten niet bang zijn om elkaar de maat te nemen, met financiële sancties als ultiem middel. Als Europa erin slaagt om met aangescherpte beleidsafspraken structureel te hervormen, dan is een grote stap gezet in het versterken van de Europese economieën. Het versterken van groeipotentieel met structurele hervormingen is echter een proces dat tijd nodig heeft. Voorkomen moet worden dat Europa, onder druk, landen zodanig steunt dat dit prikkels voor hervormingen wegneemt.

...en hervormingen doorvoeren

In Europa is structurele economische groei alleen mogelijk als alle lidstaten hun arbeids- en productmarkten hervormen. De Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) benadrukt in het landenrapport 2012 over de eurozone dan ook de positieve effecten van hervormingen.13 Dit proces wordt ondersteund door acties op EU-niveau om groei te versterken. Zo is bij de Europese top van 29 juni afgesproken dat de Europese Commissie voorstellen die de interne markt versterken, met voorrang behandelt. Op de top zelf werd al een akkoord bereikt over een unitair octrooi, waarmee intellectueel eigendom in de hele EU geregeld wordt. Dit wordt gekoppeld aan een investeringsagenda van ongeveer 120 miljard euro. Hiermee kan de Europese Investeringsbank het leenvolume uitbreiden, kunnen structuurfondsen projecten stimuleren die een direct effect hebben op groei en banen en wordt een proef met projectobligaties gefinancierd die investeringen in infrastructuur bevordert. Als deze middelen nuttig worden ingezet, dan kunnen ze publieke en private investeringen ondersteunen in landen die door een stevig aanpassingsproces moeten.

Overheidsfinanciën door de crisis ook uit balans

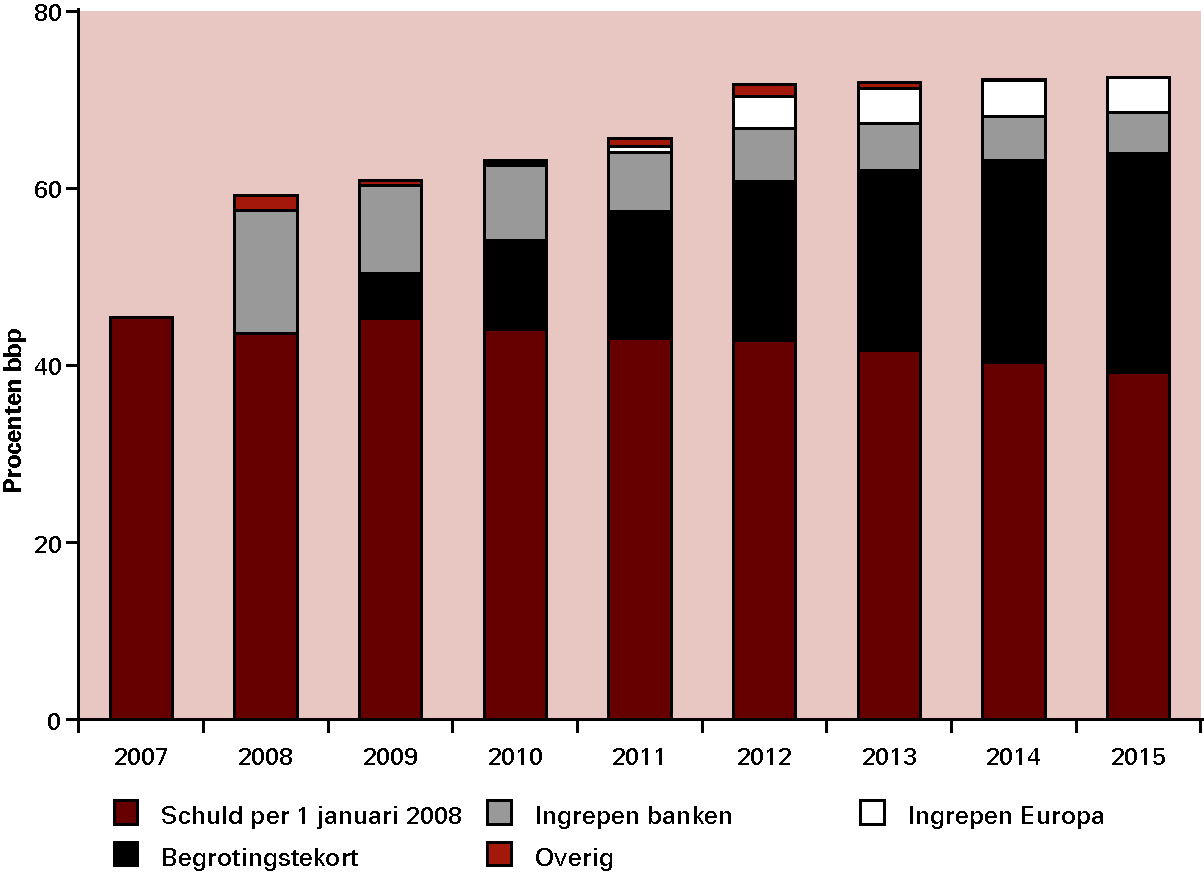

Scherpe stijging schuld

De Nederlandse overheidsfinanciën zijn sinds 2007 snel verslechterd. Op het hoogtepunt van de financiёle crisis moest de overheid een aantal keer interveniëren in de financiële sector om het Nederlandse financiële systeem veilig te stellen. Hierdoor liep de schuld in 2008 sterk op, maar in de jaren erna is een omvangrijk deel van de kapitaalinjecties door de financiële instellingen terugbetaald (zie figuur 1.8). Veel belangrijker voor de oploop van de schuld zijn de negatieve effecten van de financiële crisis op de economie en daarmee op het begrotingstekort.

Figuur 1.8 Overheidsschuld loopt sterk op door financiële crisis

Noot: Data voor 2012 en 2013 betreffen ramingen

Bron: Eigen berekeningen op basis van CPB-data

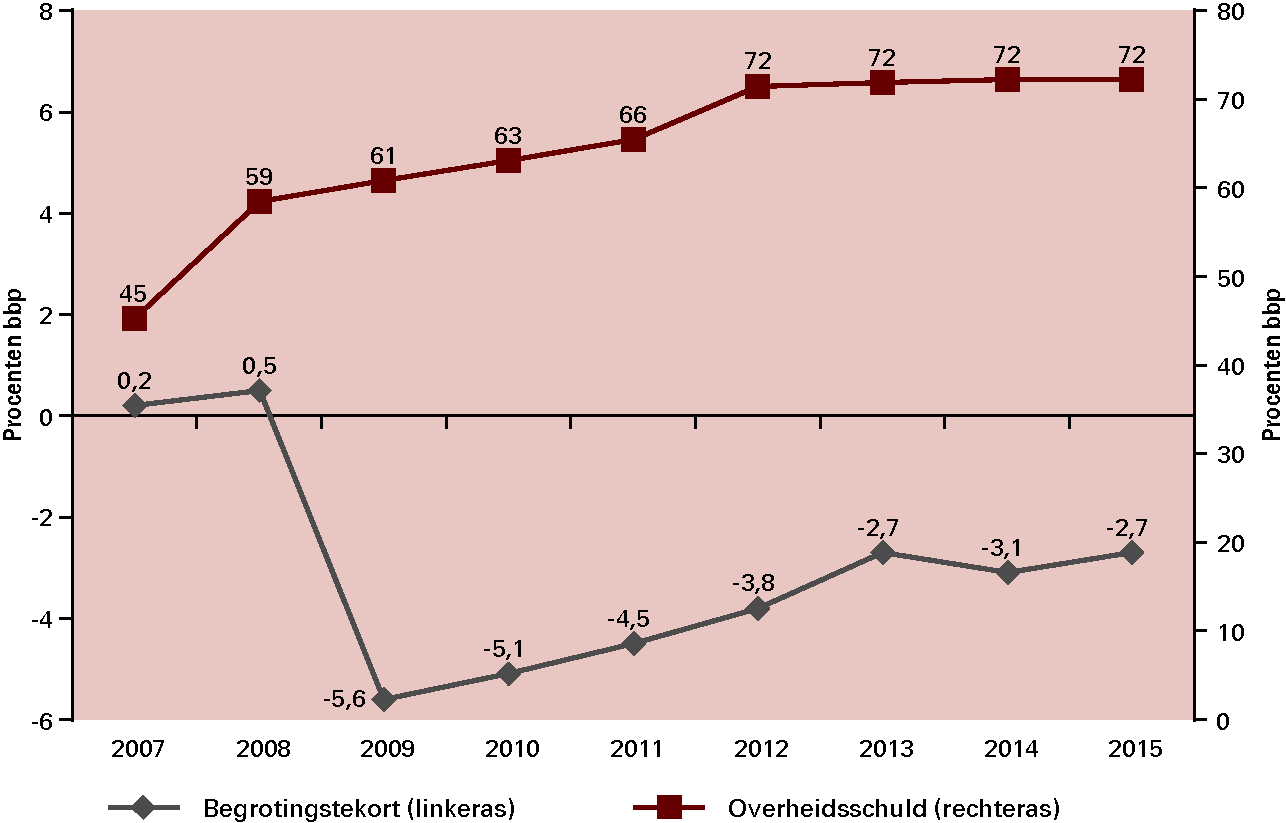

Begrotingstekorten blijven

In 2012 zal Nederland voor het vierde achtereenvolgende jaar een begrotingstekort hebben dat hoger is dan de in Europa afgesproken norm van 3 procent van het bbp (zie figuur 1.9). Door de economische neergang zijn de inkomsten sterk teruggelopen, nog sterker dan op basis van de economische ontwikkeling verwacht mocht worden. Daarnaast heeft het toenmalige kabinet – evenals andere landen – vlak na het begin van de financiële crisis een bewuste keuze gemaakt om de ongekende economische klap in 2009 te verzachten. Hierdoor bleven de gevolgen van de crisis voor de burger in eerste instantie nog beperkt. Ter illustratie: in 2009, toen de Nederlandse economie met 3,5 procent kromp, ging het gemiddelde huishouden er in koopkracht 1,7 procent op vooruit, maar verslechterde het begrotingssaldo met bijna 6 procentpunt tot –5,6 procent van het bbp. Vanaf 2011 is het beleid ingezet om het begrotingstekort weer fors te verbeteren.

Figuur 1.9 Grote begrotingstekorten sinds begin crisis

Noot: Cijfers voor 2012–2015 betreffen ramingen

Bron: CPB, CBS

Economische groei lager als gevolg van financiёle crisis

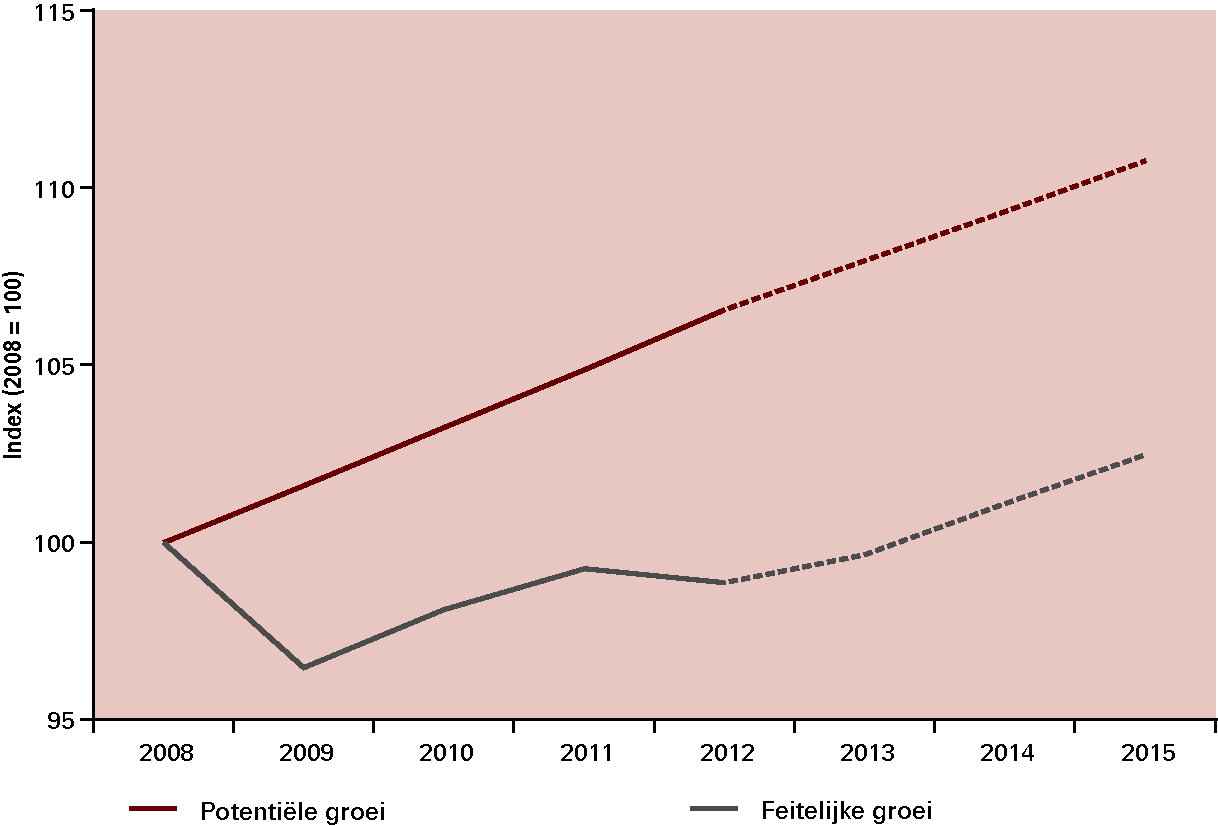

Groeiverlies pas in 2017 ingehaald

Door de crisis is de Nederlandse economie gekrompen en voor de komende jaren wordt beperkte groei verwacht. Normaal gesproken wordt een periode van lage groei in een recessie gevolgd door een periode van hogere (inhaal)groei. Dit effect heeft zich tot nu toe niet voorgedaan, wat in lijn is met veel onderzoek waaruit blijkt dat de groei na een financiële crisis langer op een laag niveau blijft dan na een gewone recessie.14 Een veilige aanname is dan ook dat het groeiverlies in de crisis voor een belangrijk deel niet wordt ingehaald (zie figuur 1.10). Het Centraal Planbureau (CPB) raamt dat het bbp per hoofd van de bevolking pas in 2017 weer terug is op het niveau van 2008.15

Figuur 1.10 Permanent bbp-verlies door crisis

Noot: Cijfers voor 2012–2015 betreffen ramingen

Bron: CPB

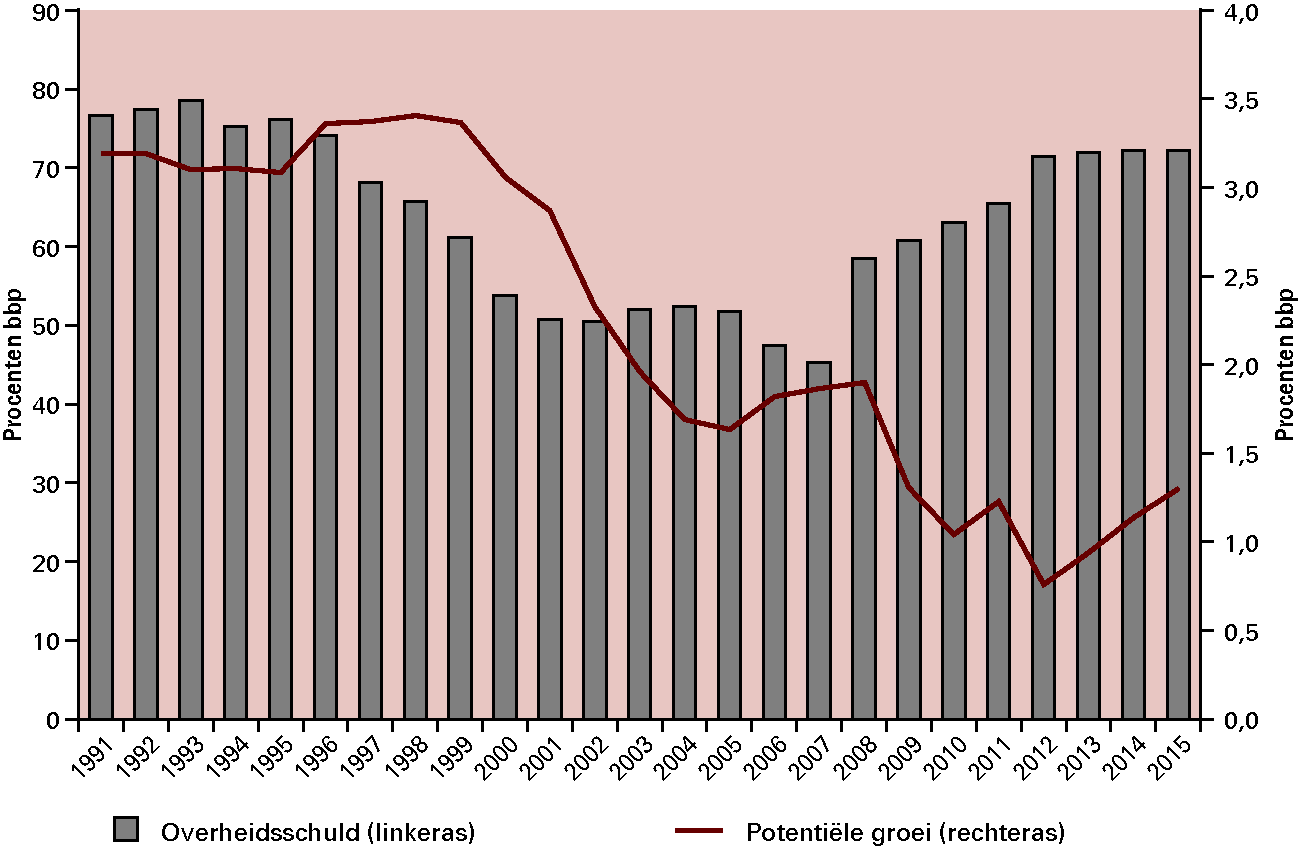

Lagere potentiёle groei in komende jaren

Een bijkomend probleem is dat de verwachte potentiële groei in de komende jaren een stuk lager zal liggen dan in het verleden (zie figuur 1.11). Dit komt vooral doordat de beroepsbevolking steeds minder groeit als gevolg van dalende geboortecijfers in de afgelopen decennia, in combinatie met een langere levensverwachting. De lagere groei van het arbeidsaanbod is deels te ondervangen als de langere levensverwachting ook gebruikt wordt om langer te werken. Daarnaast laat ook de arbeidsproductiviteitsgroei al decennia een dalende trend zien.16 Het hoge productiviteitsniveau in Nederland maakt het moeilijker om hoge groei te blijven realiseren; landen met lagere productiviteitsniveaus kunnen eenvoudiger «leren» van landen waar de productiviteit hoog is (catch-up). De lagere economische groei hangt dus samen met ons hoge welvaartsniveau.

Figuur 1.11 Lagere potentiële groei dan in het verleden

Noot: Cijfers voor 2012–2015 betreffen ramingen

Bron: CPB, Europese Commissie

Tekorten grotere bedreiging bij lagere groei

De lagere potentiële groei zorgt ervoor dat aanhoudende tekorten een grotere bedreiging vormen voor de stabiliteit van de overheidsfinanciën. Anders dan voorheen is «uit de schuld groeien» geen reёle optie. Een rekensom ter illustratie: bij een tekort van 3 procent van het bbp, een jaarlijkse economische groei van 3 procent (ongeveer gelijk aan de potentiële groei in de jaren 90) en een inflatie van 2 procent (gelijk aan de definitie van prijsstabiliteit die de ECB hanteert), komt de overheidsschuld na een aantal jaar uit op 60 procent van het bbp; bij dezelfde cijfers, maar een groei van 1,5 in plaats van 3 procent stijgt de schuld naar 90 procent van het bbp.

Vertrouwen financiële markten behouden door tijdig ingrijpen

Nederland «veilige haven»

Ondanks de oplopende schuld heeft Nederland tot nu toe geen problemen om deze te financieren. Ook heeft Nederland geen last gehad van oplopende rentes. Ons land wordt op dit moment door investeerders gezien als een «veilige haven», waardoor Nederland een lagere rente betaalt op zijn staatsleningen dan de meeste eurolanden. De sterke financiële reputatie van Nederland is te danken aan het decennialang gevoerde begrotingsbeleid, waarin het heeft aangetoond de overheidsfinanciën op orde te krijgen wanneer dit nodig is. Dit beleid is de afgelopen jaren doorgezet. Maar de crisis heeft ook laten zien dat het langzaam opgebouwde vertrouwen van de financiële markten snel kan verdwijnen. In hun beoordeling letten de markten op het politieke vermogen van landen om noodzakelijke maatregelen te kunnen nemen. Nederland heeft haar financiële reputatie gedurende de crisis mede weten te behouden vanwege het pakket van 18 miljard euro aan maatregelen dat het kabinet in gang heeft gezet om de overheidsfinanciën weer op orde te krijgen. De tweede recessie in korte tijd sloeg echter een nieuw gat in de Nederlandse begroting.

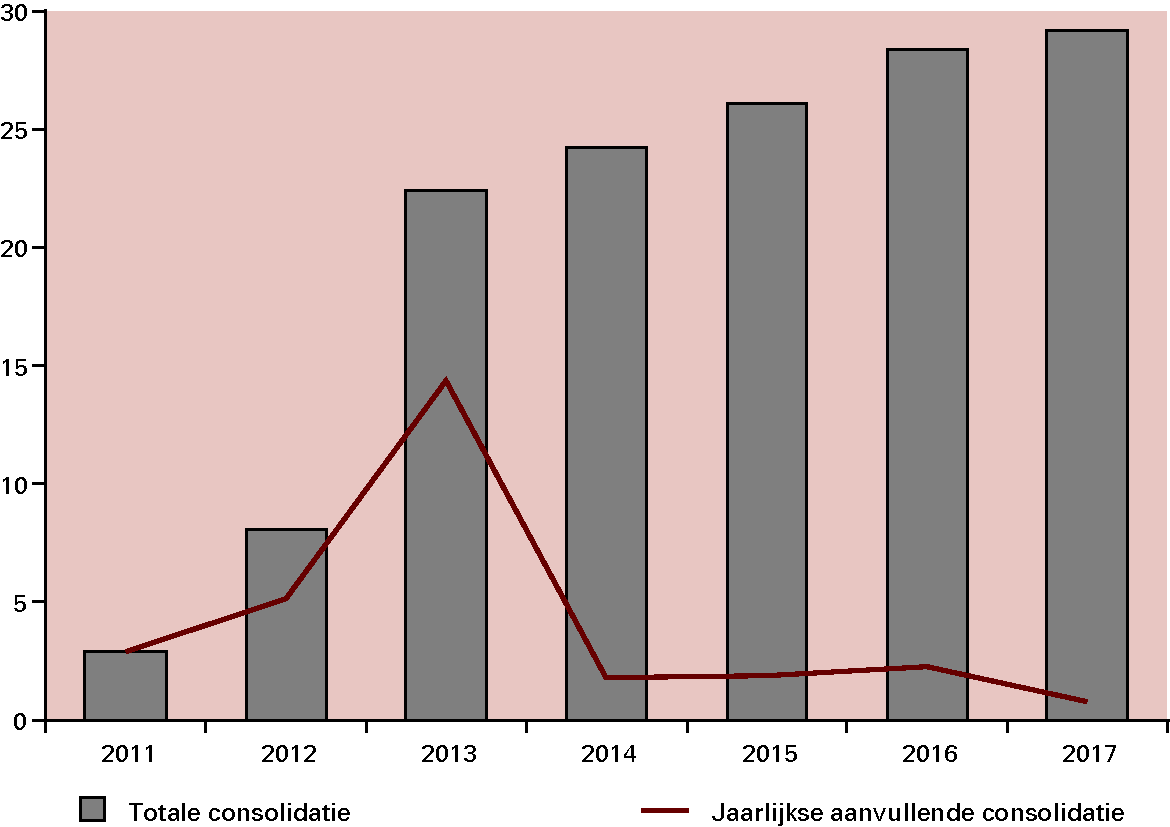

Begrotingsakkoord 2013 neemt noodzakelijke maatregelen

Begrotingstekort onder 3 procent in 2013, maar meer nodig

Er zijn extra maatregelen nodig om het effect van de tegenvallende economie op de overheidsfinanciёn te beperken. Hierover hebben VVD, CDA, D66, GroenLinks en ChristenUnie in april 2012 – onder moeilijke politieke omstandigheden en onder grote tijdsdruk – een akkoord bereikt: het Begrotingsakkoord 2013 (zie ook hoofdstuk 2, paragraaf 2). Hierdoor zal het begrotingstekort in 2013 naar verwachting uitkomen op 2,7 procent van het bbp. Er is echter meer nodig om de overheidsfinanciёn op orde te krijgen. Zonder aanvullende maatregelen zal het begrotingstekort in de jaren na 2013 nauwelijks verder verbeteren en blijft de schuld de komende jaren toenemen. Illustratief is in dit opzicht een vergelijking van het begrotingstekort met dat in landen waar Nederland zich graag aan spiegelt. Het Nederlandse tekort van 4,7 procent in 2011 was in sterk contrast met bijvoorbeeld Duitsland (1 procent) en Finland (0,5 procent). In de aanloop naar dit akkoord was er in Nederland veel discussie over het tempo waarin de overheidsfinanciën op orde gebracht moeten worden (zie box 1.1).

Er is een levendige discussie over het tempo waarin de Nederlandse overheidsfinanciën weer op orde moeten komen. Hierbij spelen verschillende aspecten een rol.

Het is onmiskenbaar dat bezuinigingen op korte termijn leiden tot lagere economische groei; dit zijn de zogeheten uitverdieneffecten. De CPB-doorrekening van het Begrotingsakkoord 2013 geeft dit ook aan.17 In een economische neergang, zoals we nu meemaken, kunnen de effecten van bezuinigingen slechter zijn voor de economie dan in normale tijden. Dit komt doordat er productiecapaciteit over is. Als de overheid nu minder besteedt (of hogere lasten oplegt), heeft dit een groter effect heeft op de economie.18 Dit kan een reden zijn om nu minder maatregelen te nemen, en om vervolgens in normale tijden, als de effecten kleiner zijn, de begroting op orde te brengen.

De effecten van bezuinigingen in een kleine open economie als de Nederlandse zijn echter kleiner dan in een grote, meer gesloten, economie als de VS. De reden hiervoor is dat veel producten in Nederland geïmporteerd worden. Als er minder wordt uitgegeven, zorgt dit dus ook voor minder import; dit raakt de groei in Nederland minder hard. Daarnaast laten modelberekeningen van De Nederlandsche Bank (DNB) zien dat dit effect in een economische recessie nog wordt versterkt: als er minder wordt uitgegeven heeft dit in een recessie een groter effect op de importen dan op binnenlandse bestedingen (het zogeheten Zijlstra-effect). Dit drukt ook het effect van eventuele bezuinigingen tijdens een recessie.19

De groeiverwachtingen zijn laag en niet voldoende om «uit de schuld» te groeien. Hervormingen zijn noodzakelijk, maar hebben veelal pas op termijn een effect op de overheidsfinanciën. Voor de overheidsfinanciёn is het daarom noodzakelijk dat hervormingen een stevige budgettaire opbrengst hebben, maar bovenal dat de collectieve arrangementen in brede zin worden aangepast aan zowel een lager inkomen als lagere groei.

Ook spelen het niveau en de ontwikkeling van de overheidsschuld een rol. Onderzoek wijst uit dat een hoge schuld de effecten van meer overheidsuitgaven teniet kan doen, ongeacht de stand van de conjunctuur.20 Bij een hoge schuld is het waarschijnlijker dat de overheid de extra uitgaven op (korte) termijn moet terugdraaien, of de belastingen fors moet verhogen. Ook reageren de rentes op de overheidsschuld sterker op een verslechterende budgettaire positie.

Financiële markten nemen overheden steeds meer de maat. Bij hoge schulden kunnen de vertrouwenseffecten de bestedingseffecten gaan domineren. Dat betekent dat de positieve effecten van extra uitgaven méér dan tenietgedaan worden door minder investeringen en private bestedingen als gevolg van het besef dat belastingen omhoog zullen gaan of later alsnog forse bezuinigingen gedaan moeten worden. Ook de hogere rente op bedrijfsleningen als gevolg van hogere rente die de overheid bij een hogere schuld moet betalen heeft een negatief effect op investeringen. De Europese schuldencrisis illustreert dit. Bij verdere schuldopbouw loopt Nederland het risico vertrouwen van burgers, bedrijven en financiële markten kwijt te raken, wat aanzienlijke economische gevolgen kan hebben.

Groei overheidsuitgaven beperken

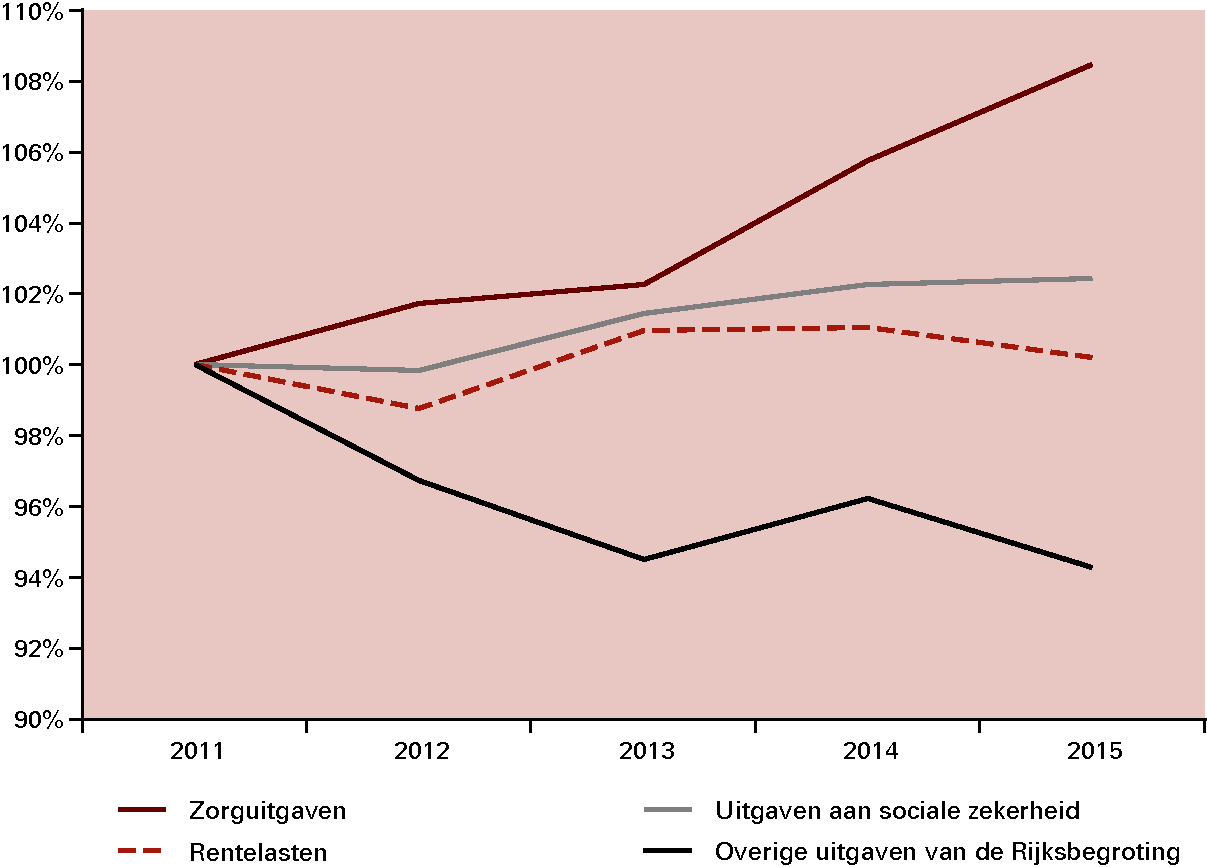

Structurele aanpassingen noodzakelijk

Veel van de Nederlandse collectieve arrangementen, zoals zorg en sociale zekerheid, zijn nog gebaseerd op de groeigemiddelden die eind van de vorige eeuw gebruikelijk waren. Deze moeten nu aangepast worden aan de lagere groeiniveaus voor de komende decennia, anders dreigt verdere verdringing van andere uitgaven of wordt de economie geremd door noodzakelijke lastenverzwaring. Dit komt als een belangrijk thema naar voren uit de veertiende Studiegroep Begrotingsruimte.21 Lang is gedacht dat extra besparingen een adequaat middel konden zijn om groeiende uitgaven in de toekomst te financieren. Maar het AOW-stelsel, waarin huidige werknemers betalen voor de huidige gepensioneerden, was niet houdbaar door als overheid meer te sparen; dit maakte structurele aanpassingen noodzakelijk. Voor de zorg geldt hetzelfde: ook hier stijgen de kosten te snel om deze volledig via extra besparingen – individueel of collectief – op te vangen (zie box 1.2).

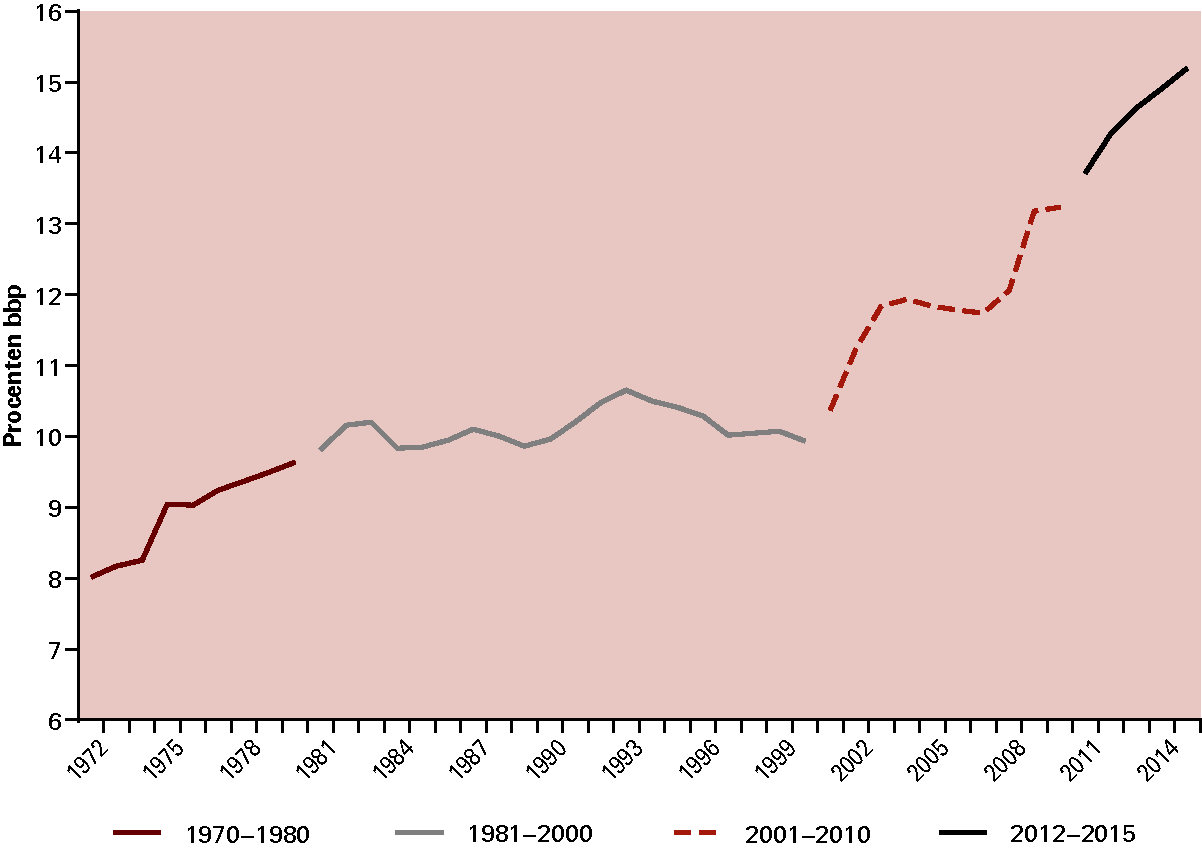

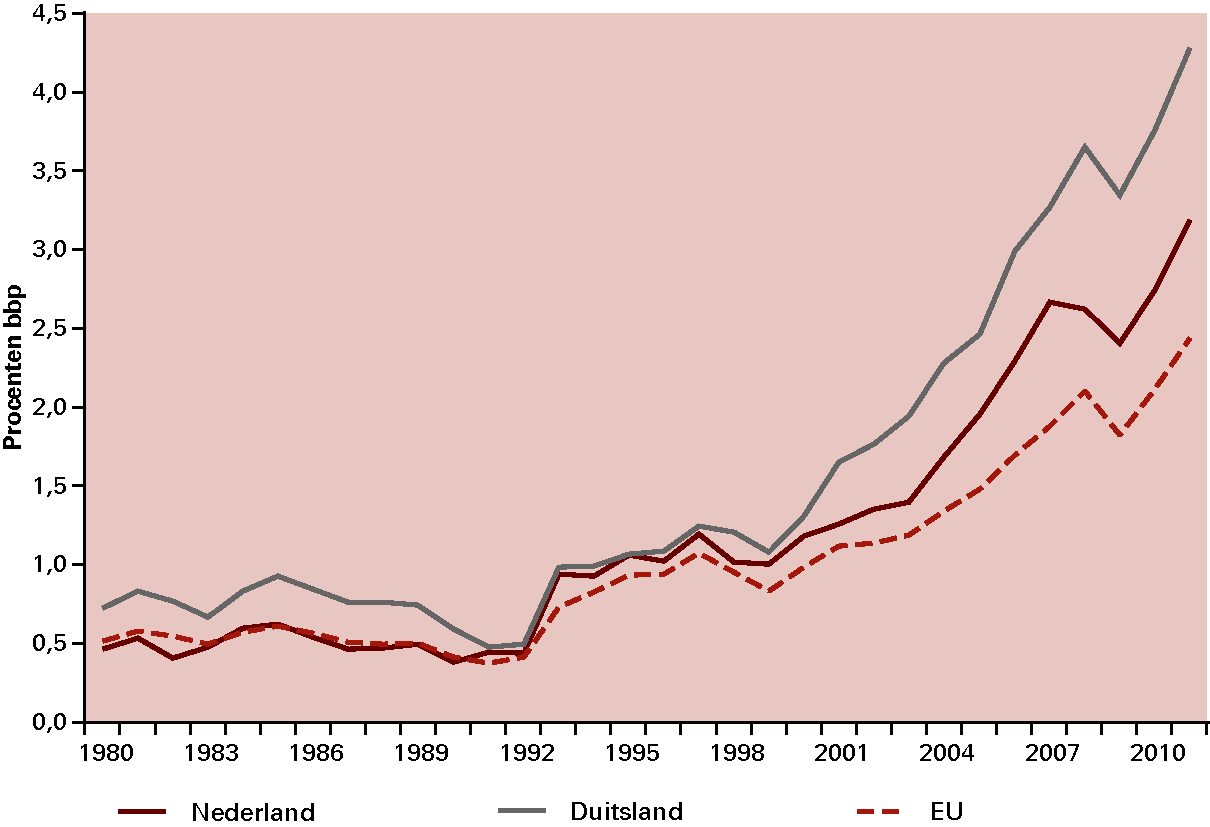

Nederland geeft relatief veel geld uit aan zorg. Aan langdurige zorg zelfs meer dan bijna elk ander land. Voor tweeverdieners met een totaalinkomen van anderhalf keer modaal zijn de verplichte afdrachten aan de collectieve zorg momenteel bijna een kwart van het bruto-inkomen. Naast een hoog niveau van zorguitgaven groeien de uitgaven sinds 2000 ook fors sneller dan het bbp (zie figuur 1.12). Dit was van 1980 tot 2000 heel anders. Door strak te budgetteren stegen de uitgaven destijds niet harder dan de welvaart. De gevolgen hiervan – zoals wachtlijsten en de achterblijvende kwaliteit van de zorg – werden een groot maatschappelijk probleem. Sinds 2000 is er daarom voor gekozen om meer geld beschikbaar te stellen voor de kwaliteit van de zorg. De betaalbaarheid van de zorg raakte als thema op de achtergrond.

Figuur 1.12 Groei totale zorguitgaven versnelt

Noot: Cijfers voor 2012–2015 betreffen ramingen

Bron: CPB omgevingsscenario’s voor gezondheid en zorg, 2011; eigen bewerking

Het is aannemelijk dat de groei van de zorguitgaven sinds 2000 gedeeltelijk een inhaalslag is. De aanvankelijke snellere stijging van de levensverwachting en het inlopen van de wachtlijsten ondersteunen deze aanname. De wachtlijsten zijn inmiddels al een tijd goeddeels verdwenen, maar de uitgaven blijven sterker groeien dan verwacht. Dit duidt op structurele problemen. Als de huidige stijging zich voortzet zal, bij ongewijzigd beleid, een gezin van tweeverdieners met een inkomen van anderhalf keer modaal in 2040 de helft van het inkomen aan collectieve zorgpremies afdragen. Het is zeer de vraag of overdrachten van deze omvang de maatschappelijke wensen weerspiegelen.

Niet alleen de stijging van de zorguitgaven zijn een probleem, maar ook de moeilijke beheersbaarheid ervan. Ondanks de aanzienlijke ruimte voor groei lukt het niet goed om de zorguitgaven binnen de gestelde kaders te houden. Het uitgavenplafond wordt vrijwel ieder jaar overschreden, waardoor er ook ieder jaar extra bezuinigd moet worden.

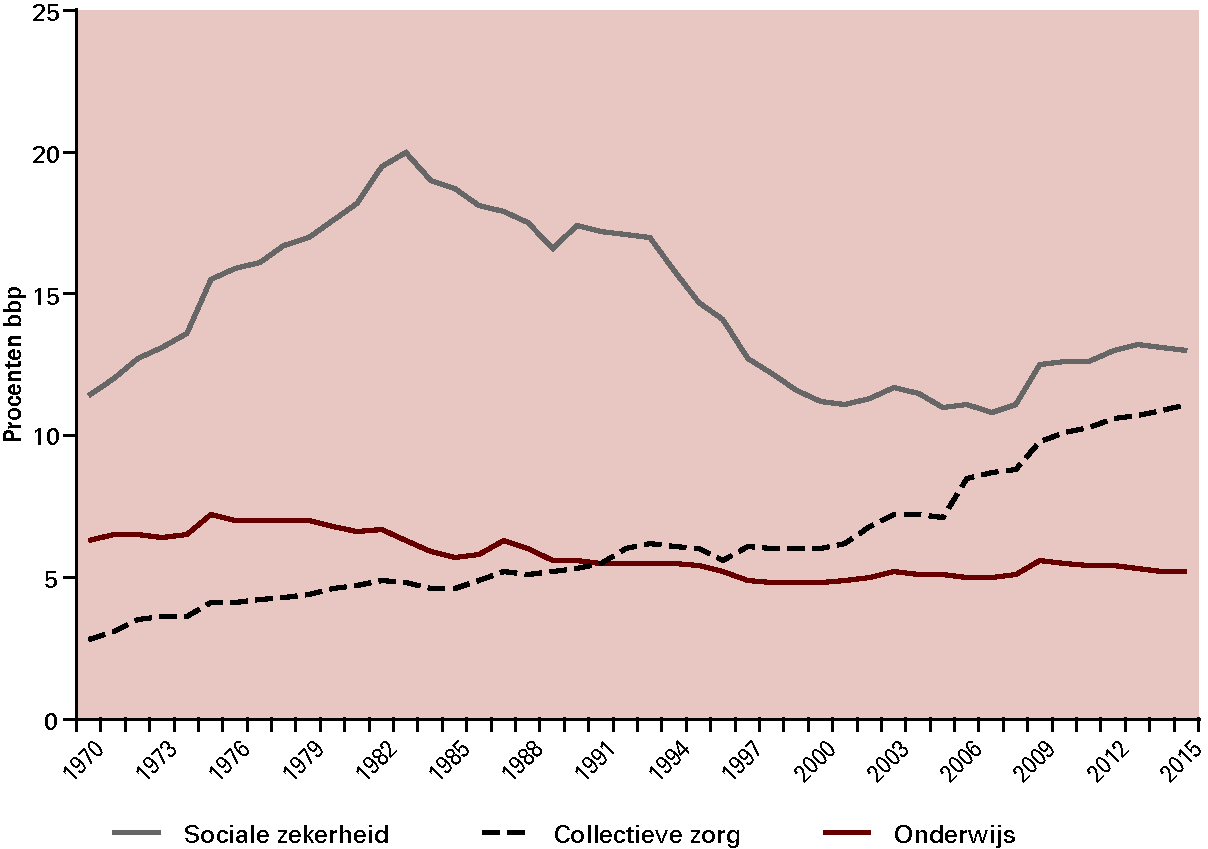

Doordat de zorguitgaven sterk groeien, neemt de druk op arbeid toe. De verplichte premieafdrachten remmen de economische groei. Als de huidige groei aanhoudt, verdringt de zorg bovendien de financiering van andere collectieve sectoren zoals onderwijs en sociale zekerheid (zie figuur 1.13).

Figuur 1.13 Collectieve zorguitgaven dreigen andere uitgaven te verdringen

Noot: Cijfers voor 2012–2015 betreffen ramingen

Bron: CPB

Uit een analyse van de stijgende zorguitgaven in het kader van de Taskforce Beheersing Zorguitgaven blijkt ook dat de aard van de zorg verandert. De aanbieders worden productiever, maar de prijsstijging wordt hierdoor onvoldoende afgeremd en het zorgvolume blijft toenemen. Daarnaast maakt nieuwe technologie steeds meer mogelijk en wordt (nieuwe) zorg bij een steeds bredere groep patiënten toegepast. Dit resulteert onder meer in steeds meer zorg voor lichtere gevallen. De indicaties worden onder druk van het aanbod en de maatschappelijke trend van medicalisering en nieuwe technologie opgerekt. De tegenkrachten om deze groei te dempen, moeten verbeteren.

De Taskforce schetst de volgende drie elkaar versterkende lijnen die de zorg beter betaalbaar en de zorguitgaven beter beheersbaar maken:

• «Zorg» terug naar de kern. Dat wil zeggen dat het collectief alleen betaalt voor gepaste zorg die noodzakelijk is. In de langdurige zorg, bijvoorbeeld de ouderenzorg, moeten aanspraken en voorzieningen meer in lijn komen met de ons omringende landen. In de curatieve zorg, bijvoorbeeld de ziekenhuiszorg, wordt het pakket scherper afgebakend. Dit scherper afgewogen pakket van zorgaanspraken moet vervolgens ook strikter worden toegepast. Professionals zullen zich beter aan scherpere richtlijnen moeten houden.

• «Zorg» op de juiste plaats verleend. Veel zorg wordt nu geleverd op de verkeerde plek: daar waar deze duurder is zonder dat deze ook beter is. Waar zorg sterk overlapt met de taken in andere domeinen, kan deze worden overgeheveld. In de langdurige zorg kan een groot deel van de zorg thuis in plaats van in instellingen worden geleverd. Patiënten blijven zo ook langer in de eigen omgeving. In de curatieve zorg kan bijvoorbeeld meer zorg verschuiven van ziekenhuizen naar de huisarts in de eerste lijn.

• Betaalbaarheid als verantwoordelijkheid van alle partijen. Patiënten en cliënten krijgen een grotere eigen verantwoordelijkheid. Om te voorkomen dat de rekening eenzijdig bij de burger wordt gelegd moet de doelmatigheid meer worden verzilverd. Dit kan door aanbieders te betalen voor gezondheidswinst in plaats van per verrichting. De betaalbaarheid moet veel prominenter meewegen in de vormgeving van beleid.

Het doel van deze drieledige strategie van de Taskforce is de groei van de zorguitgaven structureel verlagen tot de groei van de welvaart (het bbp) plus demografie. De vergrijzing van de bevolking kan volgens de Taskforce rechtvaardigen dat de zorguitgaven iets harder groeien dan andere collectieve uitgaven. Overigens betekent het voorgestelde groeipad dat andere overheidssectoren minder hard dan de economie zullen moeten groeien. Of dat premies en belastingen moeten worden verhoogd om tot houdbare overheidsfinanciën te komen. In de toekomst kan de steeds betere inkomenspositie van ouderen aanleiding zijn om de gewenste overdrachten in de zorg te heroverwegen.

Economische groei bevorderen

Benutten aanwezig groeipotentieel

Naast maatregelen om de begroting op orde te krijgen, bijvoorbeeld door de groei in de zorgkosten te beperken, liggen er ook uitdagingen om het groeipotentieel te versterken. Internationale vergelijkingen laten bijvoorbeeld zien dat de zakelijke dienstverlening, bouw en detailhandel nog veel productiviteitsgroei kunnen behalen. De aanbevelingen die de Europese Commissie doet in het kader van het Europese Semester geven een goede indicatie van de Nederlandse beleidsuitdagingen. De Commissie doet aanbevelingen op het terrein van de overheidsfinanciën, vergrijzing, arbeidsparticipatie, innovatie en de woningmarkt (zie box 1.3). Er zijn meer hervormingen denkbaar die het groeipotentieel verder kunnen versterken. De OESO heeft berekend dat hervormingen het Nederlandse groeipotentieel de komende tien jaar met ongeveer een ½ procentpunt per jaar kunnen verhogen.22 De lagere verwachte potentiële groei maakt het des te belangrijker om het aanwezige potentieel zo veel mogelijk te verzilveren.

De aanbevelingen van de Europese Commissie zijn ten eerste gericht op het op orde brengen van de overheidsfinanciën in lijn met de Europese regels. De Commissie beveelt onder andere aan om het begrotingstekort terug te brengen naar 3 procent van het bbp in 2013 en hierbij uitgaven die direct relevant zijn voor groei, zoals onderzoek, innovatie, en onderwijs zoveel mogelijk te beschermen. Daarnaast zijn de aanbevelingen gericht op de vergrijzing (onder andere de pensioenleeftijd en de langdurige zorg) en het verbeteren van de houdbaarheid van de overheidsfinanciën op de lange termijn. Verder beveelt de Commissie aan om de arbeidsparticipatie te verhogen en de arbeidsmobiliteit te bevorderen. Ten slotte pleit de Commissie voor het versterken van de innovatie en hervorming van woningmarkt.

Op deze gebieden heeft het kabinet, vooral door het gesloten Begrotingsakkoord 2013, al grote stappen gezet.23 Zo zijn er afspraken gemaakt die het begrotingstekort van de overheid verlagen tot minder dan 3 procent van het bbp in 2013. Daarnaast wordt de AOW-leeftijd stapsgewijs verhoogd naar 67 jaar in 2024, om vervolgens te worden gekoppeld aan de levensverwachting. Op deze manier reageert Nederland op de intredende vergrijzing. Ook zijn er maatregelen genomen om de arbeidsparticipatie te vergroten. Zo wordt de dubbele heffingskorting voor kostwinnersgezinnen geleidelijk afgebouwd om een baan aantrekkelijker te maken voor niet-werkende partners. Daarnaast voorziet het Begrotingsakkoord in de hervorming van de WW en het ontslagrecht, waarmee de arbeidsmobiliteit op de Nederlandse arbeidsmarkt wordt bevorderd. Verder wordt de innovatie in Nederland versterkt door het bedrijvenbeleid, onder andere door een extra generieke lastenverlichting voor innovatieve activiteiten (Research & Development Aftrek: gericht op niet-loonkosten van R&D). Ten slotte zijn er op het gebied van de woningmarkt ook grote stappen gezet. Er is afgesproken dat voor nieuwe hypotheken vanaf 2013 alleen het recht op renteaftrek bestaat, als de hypotheek volledig in 30 jaar (annuïtair) wordt afgelost. Bovendien wordt het maximale leenbedrag geleidelijk beperkt tot 100 procent van de woningwaarde en wordt de overdrachtsbelasting permanent verlaagd van 6 naar 2 procent.

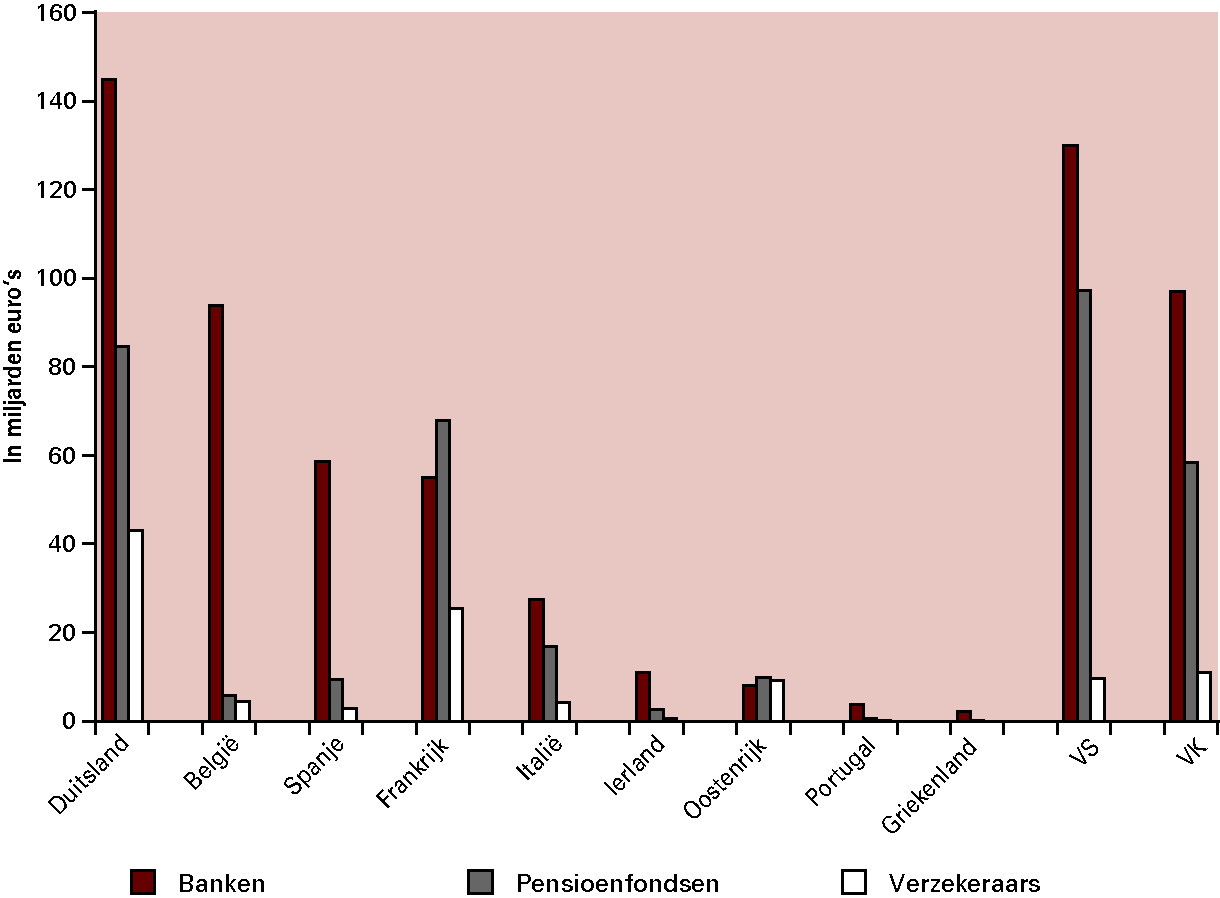

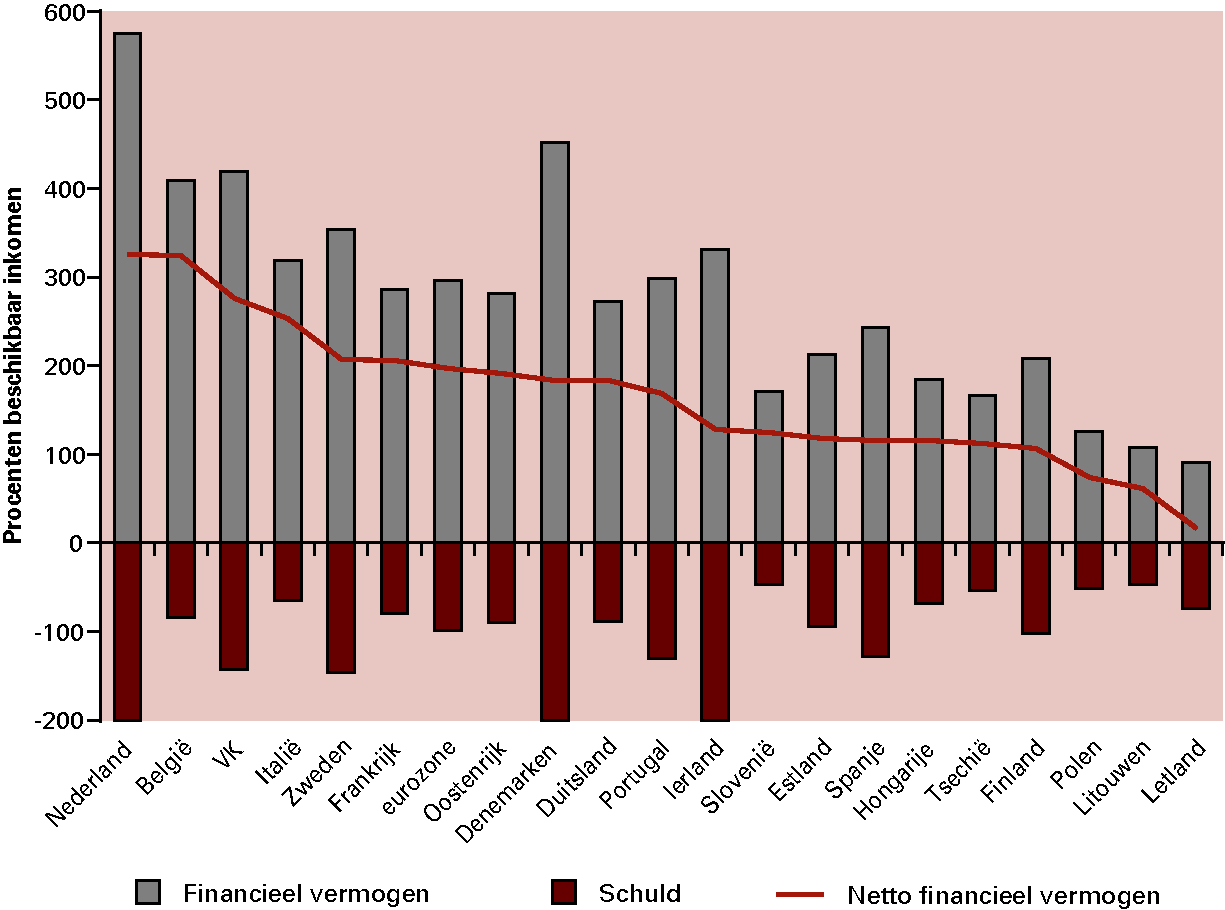

De Europese schuldencrisis raakt Nederlandse financiële sector

Ook de Nederlandse financiële sector is geraakt door de Europese schuldencrisis. Het meest direct wordt de sector getroffen door de waardedaling van, en afschrijvingen op, beleggingen in Zuid-Europa. Hoewel Nederlandse banken vooral grote belangen hebben in de VS, het Verenigd Koninkrijk (VK) en Duitsland, is de bankensector ook gevoelig voor verliezen in Spanje. Pensioenfondsen hebben binnen hun beperkte Zuid-Europese portefeuille relatief meer in Italië belegd (zie figuur 1.14). Om risico’s te beperken vermindert de Nederlandse financiële sector de uitzettingen op Zuid-Europese landen.

Figuur 1.14 Financiële sector kwetsbaar door internationale uitzettingen

Noot: Stand eerste kwartaal 2012, in miljarden euro’s

Bron: De Nederlandsche Bank (DNB)

Sector hard geraakt door crisis

Daarnaast wordt de Nederlandse financiële sector geraakt doordat de groei is vertraagd in de eurozone en daarmee ook in Nederland. Dit heeft een negatief effect op de winstgevendheid van banken. In 2011 kwam de nettowinst van de Nederlandse bankensector uit op 7,8 miljard euro en was daarmee 1,1 miljard euro (13 procent) lager dan in 2010.24 Dit resultaat is beter dan tijdens de jaren 2008 en 2009, maar ligt onder het niveau van vóór de crisis.

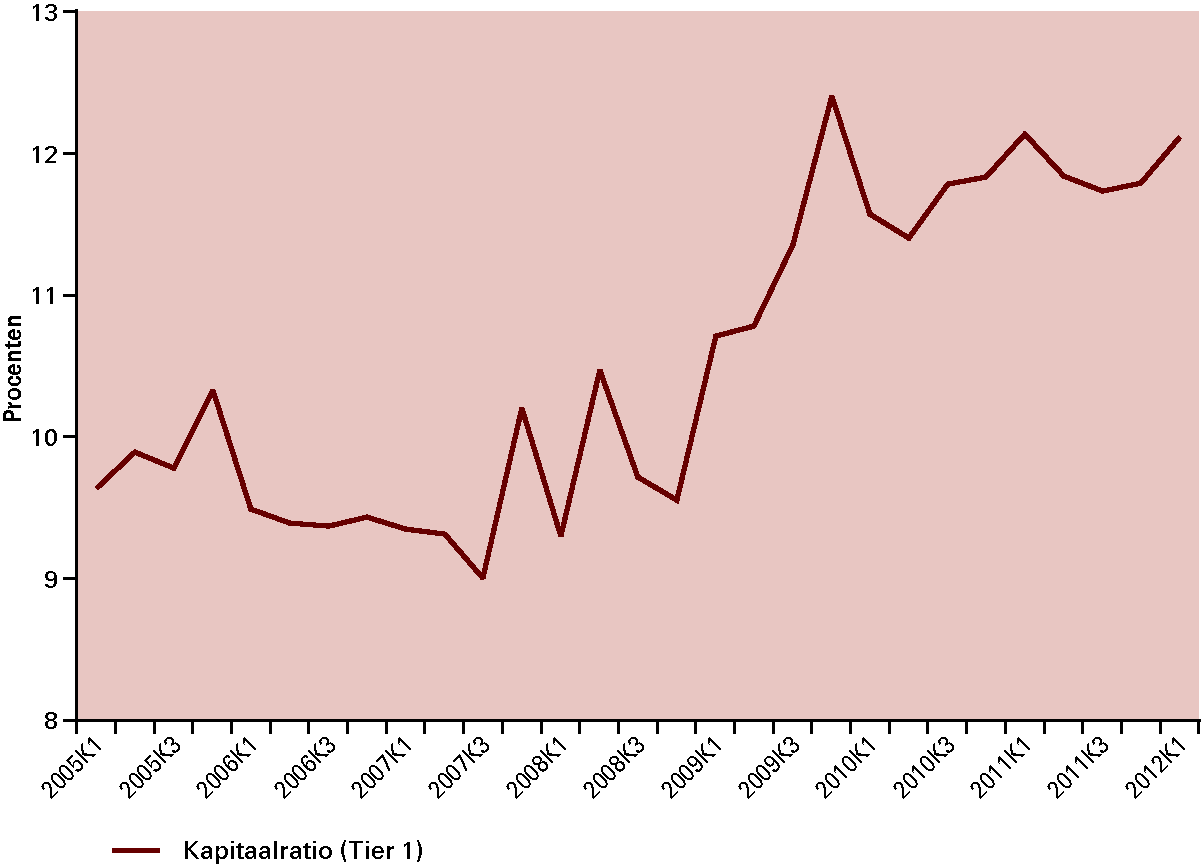

Deze lagere winst vertraagt de bufferopbouw van Nederlandse banken. De banken zullen de komende jaren hun kapitaalbuffers verder moeten verhogen, zodat ze beter in staat zijn verliezen op te vangen. Alleen dan kunnen zij voldoen aan de nieuwe kapitaaleisen die zijn vastgelegd in het Basel III-akkoord, én aan de hogere eisen die marktpartijen stellen. De bufferopbouw was de afgelopen twee jaar echter beperkt (zie figuur 1.15). De kapitaalratio ligt op een hoger niveau dan voor de crisis, maar is de afgelopen twee jaar vrijwel constant gebleven.25 Naast winstinhouding kunnen banken buffers ook verhogen door nieuw aandelenkapitaal uit te geven. Vanwege de moeilijke situatie op financiële markten is dit momenteel niet goed mogelijk, maar als markten normaliseren kan aandelenuitgifte de bufferopbouw versnellen.

Figuur 1.15 Bufferopbouw Nederlandse banken vertraagt

Bron: DNB

Financieringsmodel banken onder druk

Afhankelijkheid van internationale kapitaalmarkten maakt kwetsbaar

Daarnaast staat door de onrust op internationale kapitaalmarkten het financieringsmodel van Nederlandse banken onder druk. De Nederlandse bankensector is de afgelopen decennia sterk gegroeid tot circa 4,5 maal de omvang van het bbp. Vooral hypothecair krediet en leningen aan het bedrijfsleven zijn omvangrijk. De Nederlandse spaargelden die mensen in de vorm van deposito’s bij banken aanhouden, zijn te klein om al deze kredieten te financieren. Daarom zijn Nederlandse banken aangewezen op internationale kapitaalmarkten voor hun financiering. Banken profiteren zo van vrij internationaal kapitaalverkeer, waardoor de sector niet gebonden is aan Nederlandse besparingen. Tegelijkertijd stroomt geld Nederland uit doordat beleggers zoals pensioenfondsen dit internationaal beleggen om risico’s te spreiden.

Hoewel internationale kapitaalstromen dus voordelen opleveren, zijn Nederlandse banken kwetsbaar voor het opdrogen van internationale financiële markten. Deze kwetsbaarheid wordt verkleind, als banken hun financieringstermijn verlengen door langlopend schuldpapier uit te geven of een groter deel van hun balans te verkopen aan beleggers, bijvoorbeeld via het verkopen (securitiseren) van hypotheken. Ook is minder financiering nodig als bankbalansen kleiner worden, doordat leningen worden afgelost. In die zin kan het verminderen van de hypotheekschuld banken enigszins helpen hun afhankelijkheid van internationale geldschieters te verkleinen.

Ook pensioenfondsen en verzekeraars geraakt

Lage rente probleem pensioenfondsen en verzekeraars

De crisis raakt ook de beleggingsresultaten van pensioenfondsen en verzekeraars. Bovendien leiden de lage groei en onrust op financiële markten ertoe dat langetermijnrentes zeer laag zijn. Deze lage rentes treffen de pensioenfondsen. Toekomstige pensioenverplichtingen wegen hierdoor zwaarder, waardoor de dekkingsgraad daalt. Ook nemen pensioenverplichtingen toe door de stijgende levensverwachting. Veel pensioenfondsen zitten momenteel onder de wettelijk vereiste dekkingsgraad en moeten maatregelen nemen. Dat betekent dat ze de pensioenen niet meer indexeren of die zelfs nominaal moeten verlagen. Daarmee is het stelsel van aanvullende pensioenen kwetsbaar gebleken.

Ook levensverzekeraars hebben het moeilijk door diverse ontwikkelingen. Net als bij pensioenfondsen staan beleggingsresultaten onder druk door de crisis en drijft de lage rente de verplichtingen op. Daarnaast worden verzekeraars geconfronteerd met structurele veranderingen in de markt, zoals de ontwikkeling van bankspaarproducten. De vraag naar (fiscaal voordelige) verzekeringsproducten voor vermogensopbouw is daarmee flink afgenomen. Inmiddels gaat de helft van de jaarlijkse premieomzet in de vorm van banksparen in plaats van verzekeringen. Een aantal verzekeraars heeft hierop ingespeeld door bancaire dochterondernemingen op te richten.

Financiёle sector belangrijk voor economie

Banken essentieel voor betalingen en kredieten

Het beleid dat de kwetsbaarheden in de Nederlandse financiële sector aanpakt, is van groot belang voor de economie als geheel. Banken vervullen essentiële functies: zij verzorgen het betalingsverkeer en beheren geld van bedrijven en particulieren. Ook draagt kredietverlening door een sterke sector bij aan de economische groei. Economisch onderzoek laat zien dat het voor economische groei vooral belangrijk is dat er krediet beschikbaar is voor het bedrijfsleven.26 Kredietverlening aan particulieren, bijvoorbeeld via een hypotheek is minder belangrijk voor groei. Daarnaast helpt een internationaal opererende sector bedrijven om nieuwe exportmarkten aan te boren.27 Het bedrijfsleven heeft banken ook nodig om op de kapitaalmarkt aandelen of obligaties uit te geven of om via derivaten bepaalde risico’s af te dekken. Deze kapitaalmarktdienstverlening is tijdens de crisis echter vaak gezien als bron van risico’s. Nederland kent echter een grote bancaire sector die zich vooral richt op traditionele bankactiviteiten zoals kredietverlening. Ook herstel van de dekkingsgraad van pensioenfondsen is noodzakelijk. Duidelijkheid over de te verwachten pensioenuitkering is niet alleen belangrijk voor pensioengerechtigden, maar is ook een vereiste voor jongeren om een goede financiële planning over de rest van het leven te kunnen maken. Voor het veiligstellen van toekomstige verzekeringsuitkeringen, is kapitaalherstel bij levensverzekeraars noodzakelijk.

Europa: banken nog steeds afhankelijk van ECB voor liquiditeit

ECB steunt banken

Door de oplaaiende Europese schuldencrisis blijven veel banken aangewezen op liquiditeitssteun van de ECB. Traditioneel lenen banken hun kortetermijnoverschotten uit aan banken met een tijdelijk liquiditeitstekort. Deze Europese geldmarkt is echter drooggevallen. Banken durven niet meer aan elkaar geld uit te lenen. Daarom heeft de ECB de facto de rol van de geldmarkt over moeten nemen. Al vanaf eind 2008 verstrekt de ECB extra liquiditeit aan banken, mits banken over voldoende geschikt onderpand beschikken. Zo worden de liquiditeitstenders waar banken op in kunnen schrijven, volledig toegewezen. Banken die niet op de interbancaire markt terechtkunnen, hebben hierdoor toch toegang tot liquide middelen. Tegelijkertijd zetten banken met een liquiditeitsoverschot dit liever veilig weg bij de ECB dan het uit te lenen. Deze liquiditeitssteun van de ECB voorkomt dat banken op korte termijn geconfronteerd worden met betalingsproblemen. Op de langere termijn dienen Europese banken echter weer zo gezond te worden dat de geldmarkt weer goed gaat functioneren.

Internationaal en nationaal maatregelen om banken sterker te maken en begroting te beschermen

Nieuwe regels voor banken

Na de wereldwijde kredietcrisis zijn op internationaal niveau afspraken gemaakt om de financiële sector te versterken. Zo is in het zogeheten Basel III-akkoord afgesproken de schokbestendigheid van banken te vergroten door hen te verplichten hogere solvabiliteits- en liquiditeitsbuffers aan te houden. Bovendien stelt het akkoord hogere eisen aan de kwaliteit van het kapitaal. Ook is in de wereldwijd opererende Financial Stability Board afgesproken dat internationaal actieve systeemrelevante instellingen een extra kapitaalbuffer moeten aanhouden. Hiermee worden systeemrisico’s beter afgedekt. De Nederlandse overheid zorgt ervoor dat internationale afspraken op nationaal niveau uitgevoerd worden, maar stelt op verschillende terreinen ook aanvullende eisen en loopt soms zelfs vooruit op afspraken, zodat dat de Nederlandse sector aan de hoogste standaarden voldoet.

De Nederlandse overheid heeft in de afgelopen periode een groot aantal maatregelen genomen die de Nederlandse financiële sector moeten versterken. Deze maatregelen zijn samengevat in een 40 puntenplan.28 Doelstelling hierbij is de schokbestendigheid vergroten, zodat banken beter in staat zijn tegenvallers zelf op te vangen zonder steun van de overheid. Een ander belangrijk doel is de risico’s in de financiële sector beperken door verkeerde prikkels in het bonus- en provisiebeleid aan te pakken. Ten slotte is een van de kernpunten van de aanpak de positie van de consument verbeteren. De klant moet weer centraal komen te staan. Op deze wijze moet het vertrouwen in de financiële sector weer worden hersteld.

Nederlandse kapitaaleisen behoren tot strengste Europa

De Nederlandse overheid legt ook een extra kapitaalbuffer op aan systeemrelevante banken in Nederland. Daarmee behoren de Nederlandse kapitaaleisen tot de strengste in Europa. Internationaal is afgesproken dat banken tot 2019 de tijd krijgen om toe te groeien naar deze nieuwe kapitaalseisen. Hoewel een snelle bufferopbouw wenselijk is, is het voor banken momenteel moeilijk om hun kapitaalpositie te versterken door nieuwe aandelen uit te geven. Voorlopig moeten de banken buffers opbouwen door winst in te houden. Zeker nu de winsten onder druk staan, is dat een traag proces.

Scherper toezicht beloningen

Niet alleen hogere buffers maar ook het verminderen van prikkels om risico’s te nemen maken een bank schokbestendiger. In dit kader is belangrijk dat het beloningsbeleid niet aanzet tot risicovol gedrag. Per 1 januari 2011 hebben De Nederlandsche Bank (DNB) en de Autoriteit Financiële Markten (AFM) de expliciete bevoegdheid om het beloningsbeleid van financiële instellingen te toetsen. DNB zal erop toezien dat beloningen niet prikkelen tot het nemen van grote prudentiële risico’s. De AFM ziet er onder meer op toe dat beloningen niet tot perverse prikkels leiden bij het adviseren van financiële producten. Ook hebben bestuurders van banken die staatsteun hebben ontvangen, geen recht meer op bonussen. Verder wordt het mogelijk om buitensporige bonussen aan te passen of terug te vorderen.

Faillissementen beter afwikkelen

Er zijn verschillende maatregelen genomen die het beter mogelijk moeten maken om een bankfaillissement ordelijk af te wikkelen. Zo verkleint de overheid de kans dat zij in de toekomst wederom probleembanken moet steunen. In mei 2012 is bijvoorbeeld de Interventiewet aangenomen die DNB de bevoegdheid geeft delen van een probleembank over te dragen aan een andere instelling of onder te brengen in een tijdelijke brugbank van de overheid. Ook geeft de wet de minister van Financiën de mogelijkheid om, als de financiële stabiliteit in gevaar is, over te gaan tot onteigening. Daarnaast wordt zowel in Nederland als in internationaal verband gewerkt aan zogenoemde herstel- en resolutieplannen. Deze plannen specificeren vooraf en per instelling welke stappen gezet worden, als de instelling in problemen komt en hoe een bank ordelijk kan worden ontbonden. Doel van de plannen is een einde te maken aan de huidige situatie, waarin de overheid wel moet bijspringen als grote, complexe financiële instellingen in de problemen komen. Op dit moment is de economische schade namelijk veel te groot, als ze in het geheel omvallen. In dit kader is ook een actieplan voorgelegd aan de Tweede Kamer. Volgens dit plan moeten banken hun nuts- en zakenbankfuncties zo inrichten dat deze bij een crisis gescheiden kunnen worden.

Invoeren bankenbelasting

Banken gaan door het instellen van een bankenbelasting een vergoeding betalen voor de risico’s die de samenleving loopt. De sector zal jaarlijks voor circa 600 miljoen euro extra belast worden. Ook geeft de belasting banken een prikkel om zich minder met kortlopend vreemd vermogen te financieren. Daarnaast moeten banken voortaan vooraf bijdragen aan het depositogarantiestelsel (DGS). Dit geld wordt opzij gezet in een fonds dat de in aanmerking komende tegoeden tot een maximum van 100 000 euro per depositohouder vergoedt. Banken die een risicovoller beleid voeren, moeten hieraan een hogere bijdrage leveren. Door al vooraf een bijdrage te vragen, wordt ook verzekerd dat alle banken meebetalen, inclusief de bank waarvoor het DGS nodig is.

Beschermen consument

Daarnaast neemt de overheid maatregelen om de positie van de consument te beschermen. Deze worden nader toegelicht in paragraaf 1.5. Het belang van deze maatregelen gaat verder dan alleen die van de consument. Grootschalige misverkopen kunnen ook leiden tot prudentiële risico’s, zoals bij de Legio Lease-affaire.29 Of zelfs tot risico’s voor de financiële stabiliteit, zoals de wanbetalingen op risicovolle Amerikaanse hypotheken lieten zien. Banken en verzekeraars zijn er dus ook bij gebaat te voorkomen dat ze het consumentenbelang schaden. Tot slot is binnen de financiële sector een cultuurverandering nodig om het vertrouwen in de sector te herwinnen. Wet- en regelgeving alleen is niet voldoende. De sector draagt een grote verantwoordelijkheid om zelf de noodzakelijke cultuurverandering door te voeren die het vertrouwen herstelt. Vertrouwensherstel is noodzakelijk voor een productieve financiële sector die een centrale rol speelt in de economie. Een bankierseed kan helpen om financiële dienstverleners bewust te maken van het maatschappelijk belang van hun functie. De overheid stelt deze per 1 januari 2013 verplicht.

Ook maatregelen om pensioenfondsen en verzekeraars schokbestendiger te maken

Pensioencontracten flexibeler

De overheid neemt ook verschillende maatregelen om de pensioensector schokbestendiger te maken. Zo wordt ruimte geboden voor pensioencontracten waarin pensioenaanspraken en pensioenuitkeringen geleidelijk meebewegen met de ontwikkelingen van de levensverwachting en die op de financiële markten. Dit voorkomt een voortdurende en automatische stijging van de pensioenkosten door een stijgende levensverwachting. Een nieuw financieel toetsingskader voor pensioenfondsen zal meer ruimte laten om in nieuwe pensioencontracten de indexering aan te passen. Het financiële toetsingskader voor pensioenfondsen wordt verbeterd, onder meer door de omvang van het vereiste vermogen te herijken. Dit moet ervoor zorgen dat de wettelijke zekerheidsmaatstaf in voldoende mate wordt waargemaakt.

Minder volatiele dekkingsgraden pensioenfondsen

Om de afhankelijkheid van dagkoersen te verminderen en ter ondersteuning van duurzame bestuursbesluiten wordt onder meer een 12-maandsmiddeling van de dekkingsgraad toegestaan. In aansluiting op de regels die gaan gelden in het kader van Solvency II (de Europese regelgeving voor verzekeraars) wordt bezien of en hoe ook pensioenfondsen bij de verdiscontering van verplichtingen met lange looptijden al op korte termijn gebruik mogen maken van een rente die gebaseerd is op een zogeheten ultimate forward rate. Daarnaast is een meer expliciete toedeling van de risico’s noodzakelijk voor vertrouwensherstel. Pensioenfondsen zullen naar deelnemers toe helder moeten communiceren. Dit stelt deelnemers ook beter in staat beslissingen te nemen op basis van hun verwachte pensioen en de onzekerheden daarin. Het nieuwe toetsingskader moet in samenhang met goede communicatie ertoe leiden dat deelnemers realistische verwachtingen hebben over de hoogte van het pensioen.

Hogere rekenrente verplichtingen verzekeraars

Het komende jaar zal voor verzekeraars in het teken staan van de voorbereiding op Solvency II, de verzekeringsrichtlijn die 1 januari 2014 in werking treedt. Deze richtlijn koppelt via introductie van risicogewogen toezicht hogere kapitaalseisen aan relatief risicovolle activa van verzekeraars. Verder bevat de richtlijn de basis voor een rekenrente waarmee verzekeraars langlopende verplichten kunnen verdisconteren. In anticipatie hierop en gelet op de uitzonderlijke marktomstandigheden heeft DNB al in de tweede helft van 2012 het gebruik van deze rekenrente mogelijk gemaakt. De verwachting is dat verzekeraars hiermee hun vermogensposities deels herstellen.

Op weg naar Europees bankentoezicht

Sterk toezicht voorwaarde bankensteun

In Europa worden stappen gezet richting Europees bankentoezicht. Effectief Europees bankentoezicht is als voorwaarde gesteld om directe steun vanuit het ESM aan Europese banken mogelijk te maken. Ook worden er in Europa langetermijnideeën uitgewerkt voor een geïntegreerd financieel kader dat bestaat uit drie onderdelen: Europees bankentoezicht, een Europees depositogarantiestelsel (waarin banken garant staan voor elkaars spaarders) en een Europese resolutieautoriteit, inclusief resolutiefonds (voor de afwikkeling van banken die niet langer levensvatbaar zijn).

Directe bankensteun vanuit het ESM vermindert het risico dat overheden en banken elkaar in de wurggreep houden zoals nu het geval is. Dit impliceert echter internationale risicodeling. Daarom moeten hier duidelijke en strikte voorwaarden aan worden gekoppeld. Voor Nederland kan het delen van risico’s op Europees niveau voordelen bieden, omdat Nederland een grote bancaire sector heeft. Maar omdat het om potentieel zeer grote bedragen gaat en omdat de uitgangspositie van banken sterk verschilt, is een zorgvuldige, stapsgewijze invoering van groot belang. Het Europees bankentoezicht moet ten eerste effectief zijn. Dit vereist onafhankelijk toezicht gebaseerd op verdere harmonisatie en versterking van regels. Een sterk uniform toezicht beperkt de risico’s voor banken in het algemeen en zorgt voor controle op banken waarvan de risico’s op Europees niveau worden gedeeld. Daarnaast moet directe bankensteun vanuit het ESM niet leiden tot strategisch gedrag (moral hazard) van private partijen en nationale overheden. Deze partijen moeten daarom ook een deel van de rekening nemen en voelen wanneer steun vanuit het ESM wordt verleend. Pas als strategisch gedrag is uitgesloten door Europese regelgeving en toezicht, kan sprake zijn van risico- en lastendeling. Steun vanuit het ESM mag niet worden gezien als alternatief voor de structurele hervormingen en budgettaire consolidatie die in Europa zijn ingezet.

Nederland: nadruk op implementatie maar ogen open voor nieuwe inzichten

Implementatie maatregelen heeft tijd nodig

De Nederlandse overheid heeft een groot aantal maatregelen genomen om de Nederlandse financiële sector te versterken. De komende periode zal de aandacht vooral moeten liggen op implementatie. Veel maatregelen kunnen direct ingevoerd worden, maar andere, zoals de opbouw van buffers, hebben zeker in het huidige economische klimaat tijd nodig.

Europese voorstel voor begeleid faillissement

Daarnaast zijn er ook voor Nederland nog andere relevante ontwikkelingen. Recent heeft de Europese Commissie een voorstel gedaan voor een richtlijn die de ordelijke afwikkeling van banken regelt. Doelstelling van deze richtlijn is om banken die in problemen zijn gekomen, via een zogenoemd begeleid faillissement te kunnen ontmantelen, zonder dat hierdoor de financiële stabiliteit in geding komt. Op deze manier wordt voorkomen dat overheden systeembanken met belastinggeld overeind moeten houden. Daarmee valt een impliciete overheidsgarantie weg waar grote, systeemrelevante banken momenteel nog van profiteren. Het is waarschijnlijk dat door het wegvallen van deze impliciete overheidssubsidie de financieringskosten van deze banken iets omhoog gaan. Het betekent echter ook dat banken sterker geprikkeld worden om risico’s te beperken. Voor een ordelijke afwikkeling moet de toezichthouder in staat zijn banken gedeeltelijk failliet te laten gaan, zodat alleen de essentiële bankdelen overleven.

De voorgestelde richtlijn komt in grote lijnen overeen met de al in Nederland genomen stappen, zoals de Interventiewet. Daarnaast pleit de richtlijn voor het invoeren van zogenoemde bail-in obligaties, die gedeeltelijk worden afgeschreven als een bank in problemen komt. Dit verlaagt de kosten van een bankfaillissement voor de overheid. Ook wordt door bail-in obligaties het risico van een bankfaillissement duidelijk ook neergelegd bij vreemdvermogenverschaffers. Tijdens de financiële crisis is deze groep crediteuren veelal buiten schot gebleven, met als gevolg dat zij slechts een beperkte prikkel hebben om de risico’s die een bank neemt, in de gaten te houden. Omdat houders van bail-in schuld wel aan de lat staan als het mis gaat, zullen banken, naast het versterkte officiële toezicht, ook te maken krijgen met een versterkt toezicht vanuit de vreemdvermogenverstrekkers.

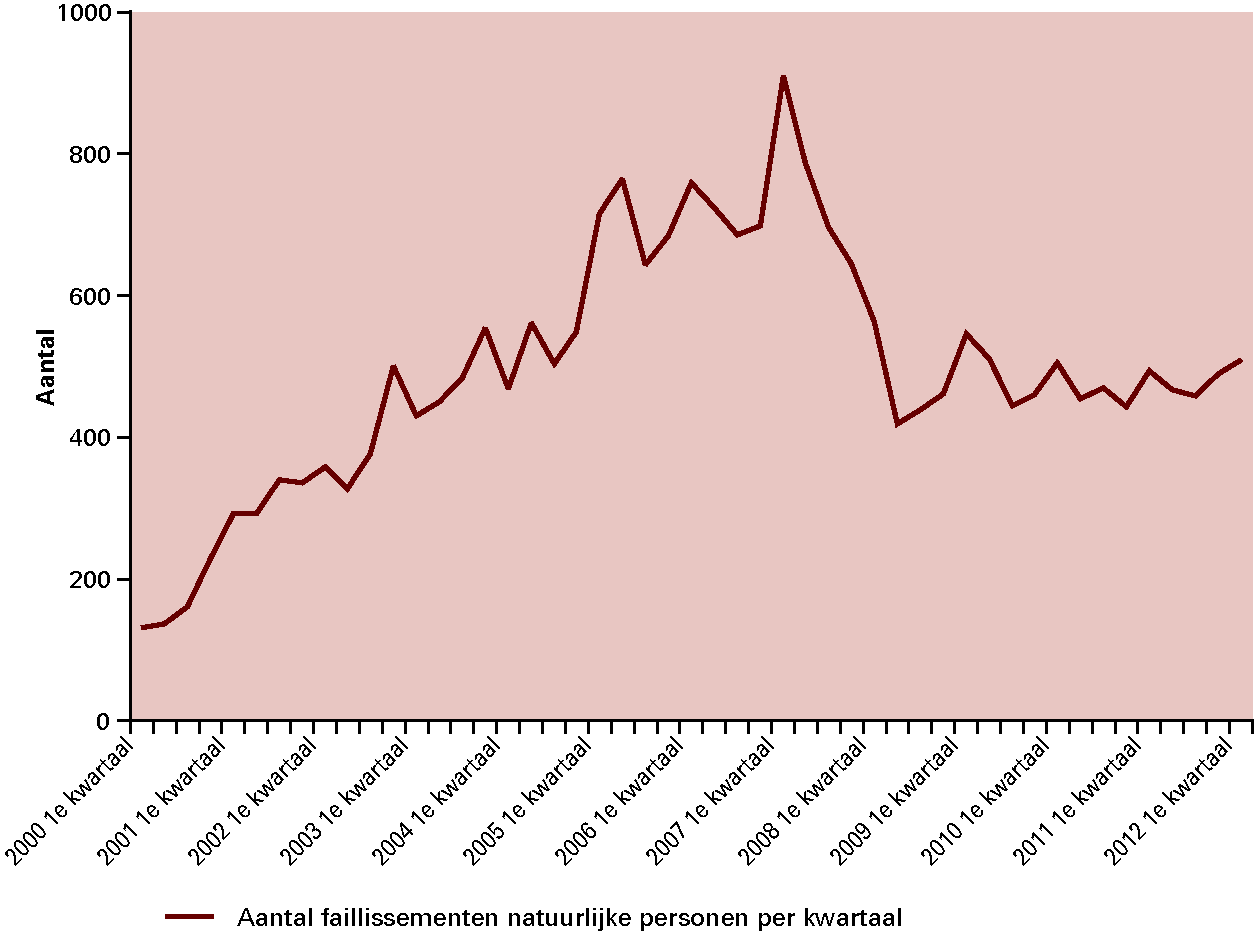

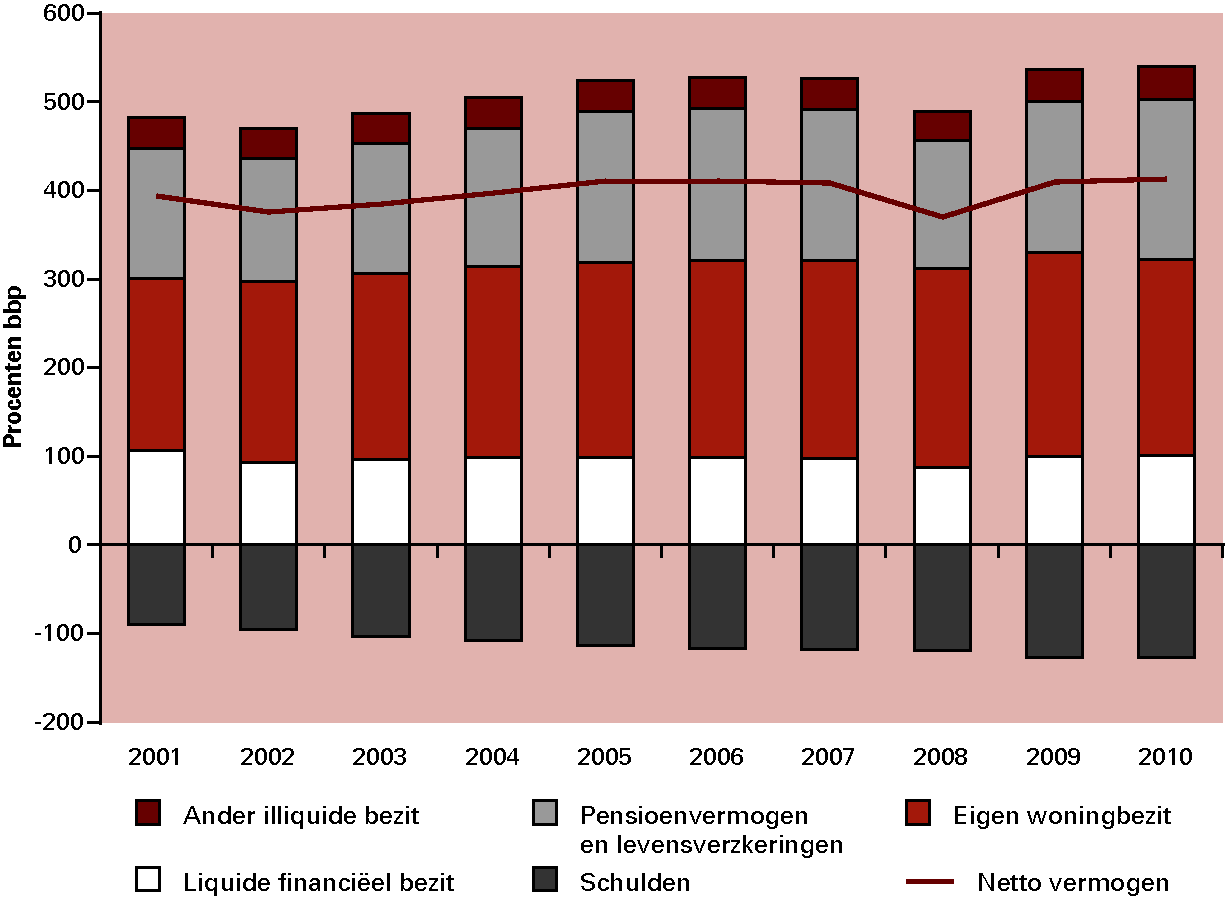

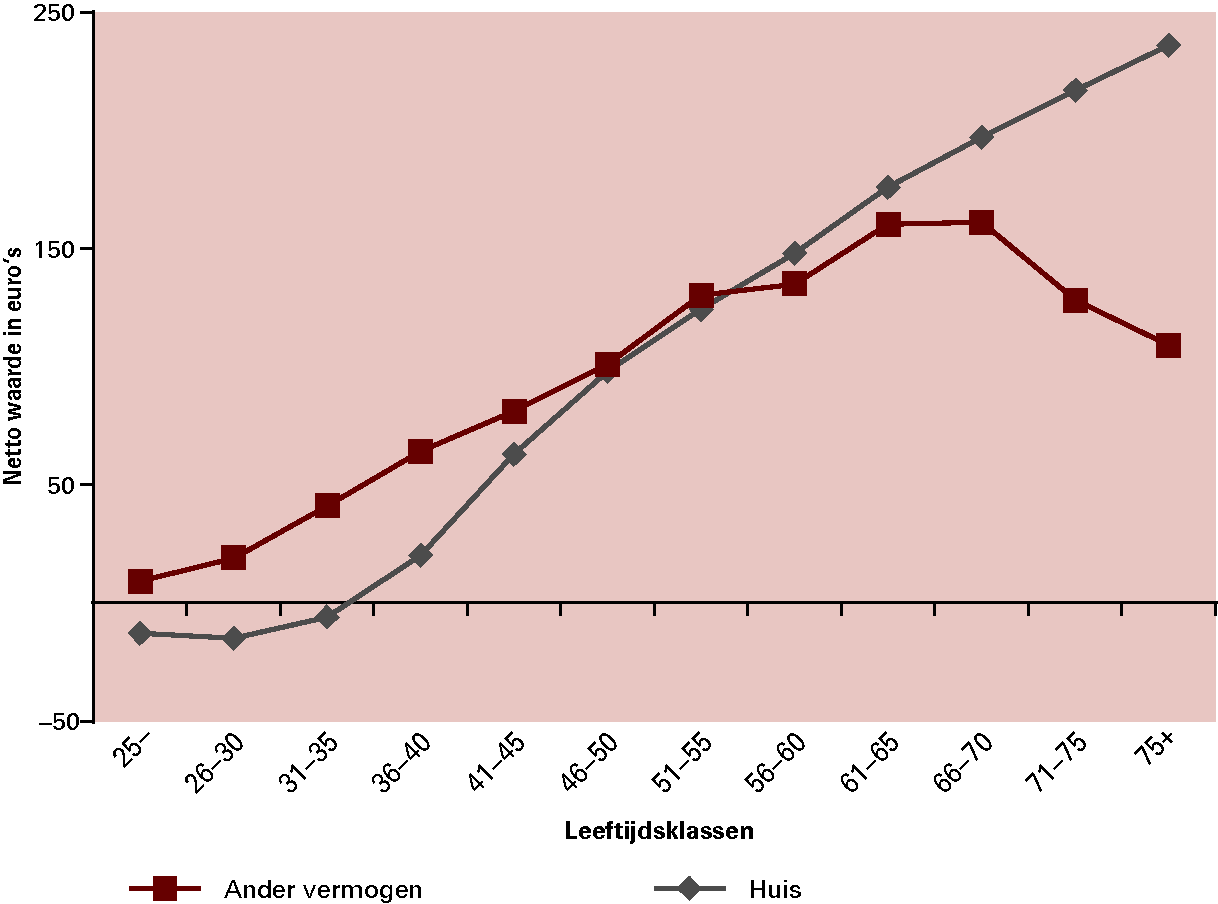

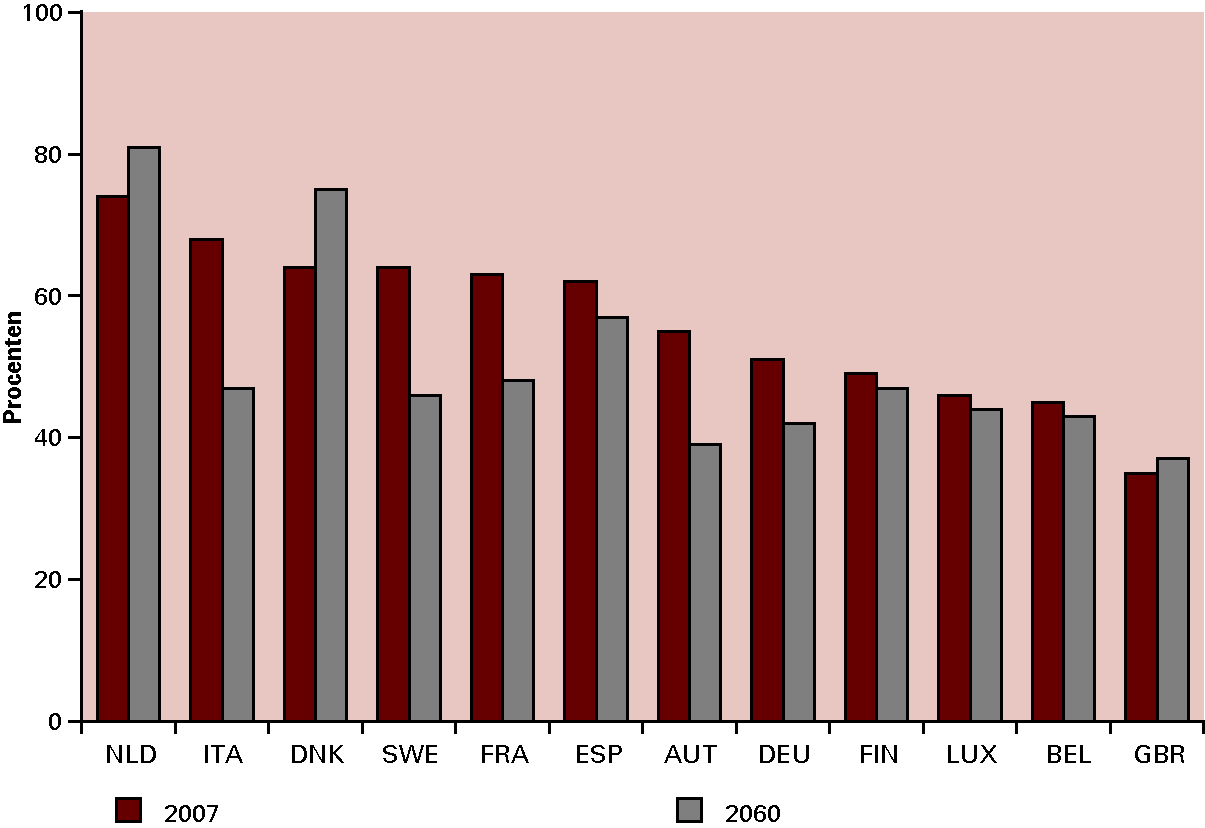

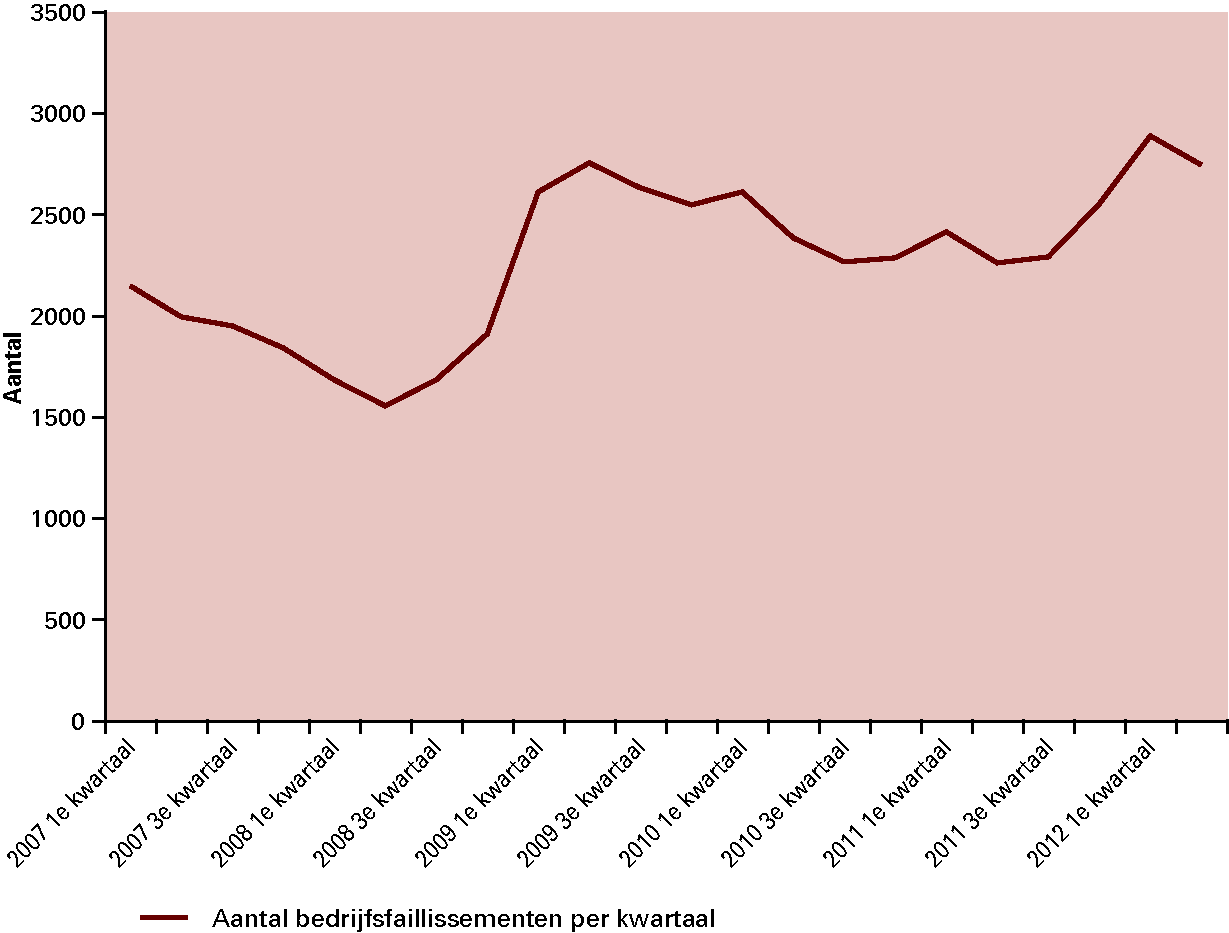

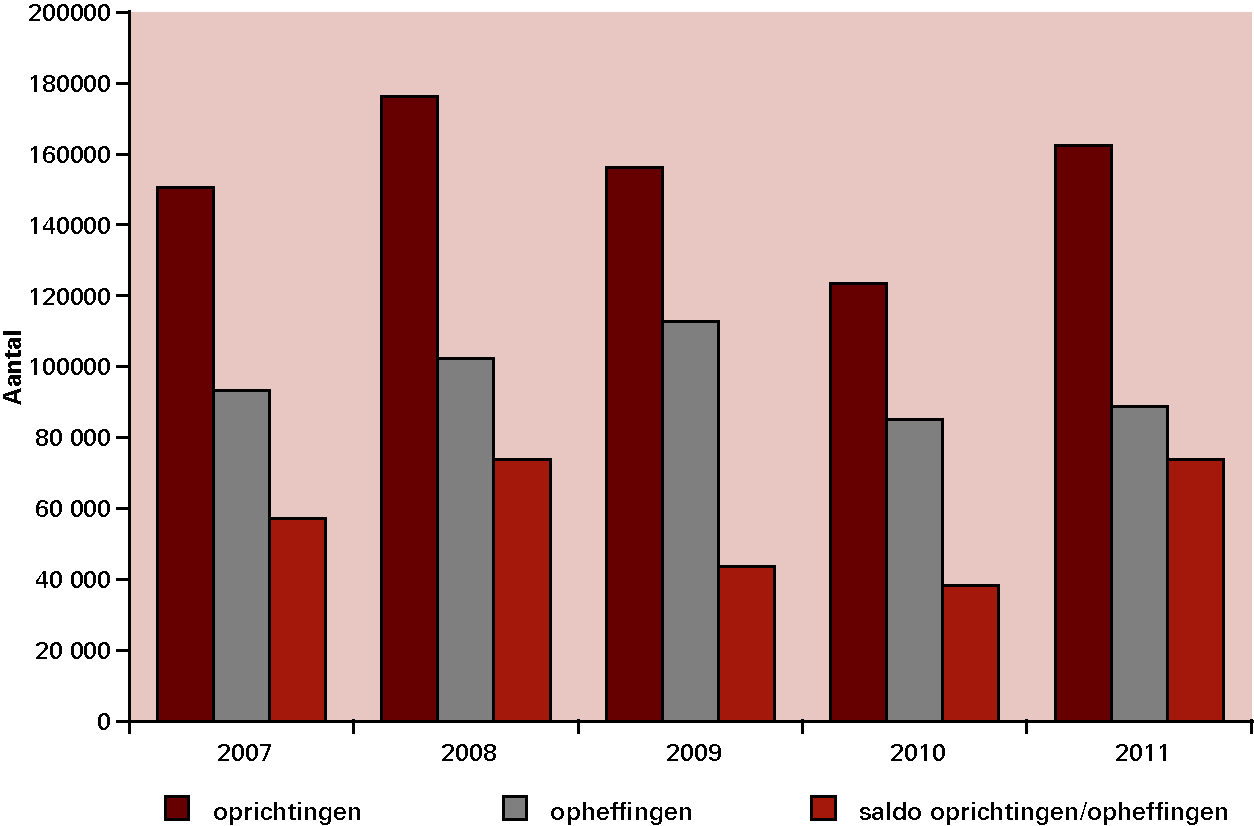

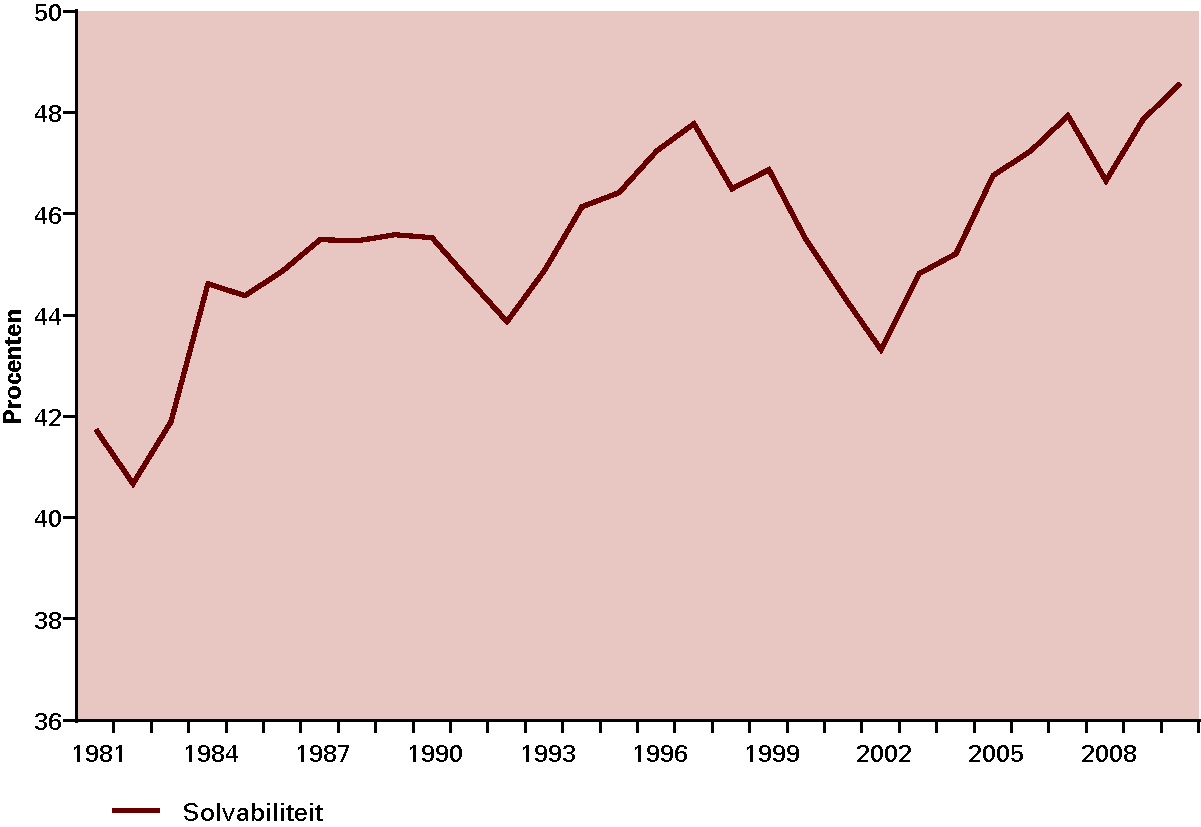

Onderzoek inrichting bankenlandschap