Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2015-2016 | 33121 nr. N |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Eerste Kamer der Staten-Generaal | 2015-2016 | 33121 nr. N |

Den Haag, 19 januari 2016

Tijdens de parlementaire behandeling van de Wet bankenbelasting is uw Kamer door mijn ambtsvoorganger toegezegd de bankenbelasting na drie jaar te evalueren.1 Hierbij bied ik u de evaluatie van de Wet bankenbelasting aan. De evaluatie is door het Ministerie van Financiën uitgevoerd. Michiel Bijlsma, sectorhoofd van de afdeling marktordening bij het CPB, geeft in de bijlage van het rapport zijn oordeel over de kwaliteit van de evaluatie. Zijn oordeel is dat de evaluatie zorgvuldig uitgevoerd is en de conclusies terecht voorzichtig opgeschreven zijn.

Dit evaluatierapport beziet in het bijzonder de in de memorie van toelichting geformuleerde doelstellingen2 van de bankenbelasting, waaronder de hoofddoelstelling: het vragen van een bijdrage voor de impliciete garantie van de Staat aan de Nederlandse bancaire sector. Tevens is tijdens de parlementaire behandeling door de toenmalige Staatssecretaris van Financiën benadrukt dat deze bankenbelasting, net als alle andere rijksbelastingen, een budgetfunctie heeft.3 Tenslotte worden in het evaluatierapport de ontwikkelingen in de bancaire sector sinds de invoering van de bankenbelasting bezien.

De bankenbelasting levert een bijdrage aan de impliciete overheidsgarantie. Met de introductie en aanscherping van (inter)nationale wet- en regelgeving ter bevordering van de financiële stabiliteit, onder andere door de totstandbrenging van de Europese bankenunie, is de impliciete overheidsgarantie sinds de invoering van de bankenbelasting wel kleiner geworden. Daarnaast levert de bankenbelasting met een jaarlijkse opbrengst van bijna € 500 miljoen een belangrijke bijdrage aan de algemene middelen van het Rijk. Tenslotte is de bankenbelasting een goed uitvoerbare regeling voor de Belastingdienst, met lage perceptiekosten.

Het kabinet heeft bij de invoering van de bankenbelasting nadrukkelijk gekeken naar de ontwikkelingen in andere lidstaten van de Europese Unie. Ten tijde van de invoering van de bankenbelasting in Nederland werden ook in andere lidstaten van de Europese Unie nationale bankenbelastingen of resolutiefondsheffingen ingevoerd. Inmiddels is het internationale speelveld, mede vanwege het Single Resolution Mechanism (SRM), diffuser geworden. Desalniettemin is mijn oordeel dat Nederland met handhaving van de bankenbelasting naast het SRM niet uit de pas loopt.

Alles overwegende, bevestigt de evaluatie het in de brief van 13 november 20144 van de Minister van Financiën verwoorde standpunt. Aanpassing van de bankenbelasting is niet aan de orde.

De Staatssecretaris van Financiën, E.D. Wiebes

De Minister van Financiën, J.R.V.A. Dijsselbloem

Bij de introductie van de bankenbelasting op 1 oktober 2012 is door de toenmalige Staatssecretaris van Financiën toegezegd de bankenbelasting na drie jaar te evalueren.5 Dit evaluatierapport is door het Ministerie van Financiën opgesteld. In de bijlage is een onafhankelijk oordeel over de evaluatie opgenomen van Michiel Bijlsma, sectorhoofd marktordening bij het Centraal Planbureau.

Deze evaluatie beziet de doelstellingen van de bankenbelasting en de ontwikkelingen in de bancaire sector sinds de invoering van de bankenbelasting. De doelstellingen, zoals geformuleerd in het voorstel van de Wet bankenbelasting, 6 zijn:

1. Het vragen van een bijdrage voor de impliciete garantie van de Staat aan de Nederlandse bancaire sector;7

2. Een bijdrage leveren aan de risicobeheersing bij banken;

3. Het tegengaan van perverse prikkels in het beloningsbeleid.

De evaluatie richt zich op de ontwikkelingen in de bancaire sector sinds de invoering van de bankenbelasting en op de vraag in hoeverre de doelstellingen van de bankenbelasting behaald zijn. Hierbij worden, naast de bankenbelasting, ook de invloed van recent tot stand gekomen wet- en regelgeving en recente marktontwikkelingen betrokken.

De belangrijkste bevindingen uit deze evaluatie zijn:

• De bankenbelasting bevat prikkels voor betere risicobeheersing bij banken door langlopend vreemd vermogen minder zwaar te belasten dan kortlopend vreemd vermogen. De balansen van banken zijn de afgelopen jaren verbeterd in lijn met deze prikkels, maar er valt niet hard te maken in hoeverre dit een gevolg is van de bankenbelasting. Naar aanleiding van de financiële crisis hebben banken namelijk, mede ingegeven door nieuwe wet- en regelgeving, hun balansen versterkt.

• Om perverse prikkels in het beloningsbeleid tegen te gaan, wordt de hoogte van de bankenbelasting verhoogd bij excessieve variabele beloningen voor bestuurders. Een verhoging van het tarief van de bankenbelasting als gevolg van excessieve variabele beloningen voor bestuurders is niet aan de orde geweest. Dit komt omdat de variabele beloning van geen enkele bestuurder meer dan het in de Wet bankenbelasting genoemde percentage van het vaste loon bedroeg (100% in 2012 en 2013 en 25% in 2014).8

• De opbrengst van de bankenbelasting bedroeg 536 miljoen euro in 2012, 507 miljoen euro in 2013 en 448 miljoen euro in 2014. De daling in de ontvangsten is voornamelijk toe te schrijven aan de afname van de balanstotalen en schulden. De opbrengst van de bankenbelasting in 2015 is nog niet definitief en wordt daarom niet in deze evaluatie meegenomen. De voorlopige opbrengst in 2015 bedraagt 478 miljoen euro.

• De bankenbelasting blijkt in de praktijk een robuust en goed uit te voeren belasting, voor zowel de Belastingdienst als de belastingplichtigen.

De cijfers laten zien dat er een verandering in de balansen van Nederlandse banken zichtbaar is over de afgelopen jaren. De rol van de bankenbelasting in deze ontwikkelingen is echter niet eenduidig te isoleren. Dit vanwege internationale wet- en regelgeving, maar vooral ook marktontwikkelingen. Wel kan worden vastgesteld dat de ontwikkelingen in de bancaire sector in lijn liggen met de beoogde doelstellingen van de bankenbelasting. De beoogde opbrengst is, als gevolg van het aangenomen amendement Braakhuis en in lijn met het Begrotingsakkoord 2013, al bij invoering verdubbeld naar 600 miljoen euro.9 De bankenbelasting is dan ook mede een middel om een bijdrage te leveren aan de algemene middelen van het Rijk. Overigens is de primaire doelstelling van de heffing van belastingen in het algemeen de financiering van overheidsuitgaven. Omdat de afgelopen jaren wet- en regelgeving met betrekking tot het beloningsbeleid in de financiële sector is geïntroduceerd en aangescherpt, en banken op weg zijn hun beloningsbeleid aan te passen, lijkt de invloed van de bankenbelasting op het beloningsbeleid bij banken beperkt.

De Wet bankenbelasting is in werking getreden op 1 oktober 2012. Bij de introductie van de bankenbelasting zijn drie doelstellingen geformuleerd. De hoofddoelstelling was het vragen van een bijdrage voor de impliciete garantie van de Staat aan de Nederlandse bancaire sector. De gedachte hierachter is dat de Staat in de crisis steun heeft verleend om de financiële stabiliteit te waarborgen. In de Wet bankenbelasting is daarnaast een tariefsdifferentiatie tussen kort- en langlopend vreemd vermogen en een relatie met het beloningsbeleid van banken opgenomen.

Door middel van tariefsdifferentie tussen kort- en langlopend vreemd vermogen is beoogd een betere risicobeheersing binnen het financiële systeem te stimuleren. Omdat de rente op kortlopend vreemd vermogen doorgaans aanzienlijk lager is dan op langlopend vreemd vermogen, is kortlopend vreemd vermogen aantrekkelijk voor banken voor zover zij het grotere liquiditeitsrisico dat hiermee gepaard gaat niet internaliseren. De tariefsdifferentiatie in de bankenbelasting is bedoeld om banken te prikkelen meer langlopend vreemd vermogen aan te houden ten opzichte van kortlopend vreemd vermogen, waardoor zij minder kwetsbaar zijn voor oplopende rentes of generieke liquiditeitsschokken.

Om het vertrouwen in de financiële sector te herstellen zijn de afgelopen jaren tevens verschillende maatregelen genomen op het gebied van beloningsbeleid. In dit kader is de in 2011 aangenomen motie Van Vliet10 van belang. De motie Van Vliet heeft geresulteerd in twee maatregelen. Deze maatregelen voorzien enerzijds in het tegengaan van variabele beloningen bij staatsgesteunde financiële instellingen (in separate, niet fiscale, wetgeving) en anderzijds is in de bankenbelasting een sanctie opgenomen die voorziet in een verhoging van het tarief als bestuurders een excessieve variabele beloning ontvangen.11 Ook na de uitvoering van de motie Van Vliet zijn nog verschillende maatregelen getroffen met betrekking tot het beloningsbeleid in de financiële sector en is onder andere de Wet beloningsbeleid financiële ondernemingen van kracht geworden (zie paragraaf 3.3).

Bij de indiening van het wetsvoorstel is de opbrengst geraamd op 300 miljoen euro. Als gevolg van het aangenomen amendement Braakhuis12 (als uitvloeisel van het in mei 2013 gesloten Lenteakkoord) zijn de tarieven verdubbeld, waardoor ook de geraamde opbrengst verdubbelde tot 600 miljoen euro. In paragraaf 4.1 wordt ingegaan op de gerealiseerde opbrengsten over de afgelopen jaren.

De bankenbelasting wordt geheven van lichamen die in Nederland actief – en bevoegd – het bankbedrijf uitoefenen. In de eerste plaats vallen hieronder lichamen met een door De Nederlandsche Bank (DNB) verstrekte bankvergunning.13 Dit zijn Nederlandse banken en Nederlandse dochtermaatschappijen van buitenlandse banken, maar ook buitenlandse banken die hun zetel buiten de Europese Unie (EU) en Europese Economische Ruimte (EER) hebben en in Nederland actief zijn door middel van een in Nederland gelegen bijkantoor. In de tweede plaats ziet de bankenbelasting op lichamen met een zetel in een lidstaat van de EU of EER die door middel van een in Nederland gelegen bijkantoor het bankbedrijf uitoefenen. Dit kunnen banken zijn met een zetel in de EU of EER die beschikken over een bankvergunning van de toezichthoudende instantie van de lidstaat van vestiging en eveneens hebben voldaan aan de zogenaamde notificatieprocedure. Maar ook banken met een zetel in de EU of EER die een bankvergunning hebben verkregen van DNB door middel van een in Nederland aanwezig bijkantoor, omdat naar het recht van de lidstaat van vestiging geen bankvergunning is vereist.

Indien een individuele belastingplichtige deel uitmaakt van een commerciële consolidatiekring, is het in Nederland gevestigde lichaam dat de geconsolideerde jaarrekening opstelt belastingplichtig. Dat hoeft dus geen lichaam te zijn dat beschikt over een bankvergunning. Indien de individuele belastingplichtige deel uitmaakt van een commerciële consolidatiekring waarvoor de consolidatieverplichting rust bij een buiten Nederland gevestigd lichaam, verschuift de belastingplicht naar – kort gezegd – het hoogst in Nederland gevestigde lichaam dat is aan te merken als de top van het onderliggende groepsdeel waartoe de belastingplichtige behoort.

In alle gevallen vormt de (geconsolideerde) commerciële balans de basis voor de berekening van het bedrag aan verschuldigde bankenbelasting. Indien op geen wijze is geconsolideerd, vindt de heffing plaats over het enkelvoudige balanstotaal of het aan het bijkantoor toe te rekenen deel van het enkelvoudige balanstotaal. Indien een in Nederland gevestigd lichaam de geconsolideerde jaarrekening opstelt, vindt de heffing plaats over het in de geconsolideerde jaarrekening verantwoorde balanstotaal van de groep. In gevallen waar de consolidatieverplichting rust bij een buiten Nederland gevestigd lichaam vindt de heffing plaats over het geconsolideerde balanstotaal als ware de commerciële balans geconsolideerd is op niveau van het hoogst in Nederland gevestigde lichaam.

Bij de berekening van de grondslag van de bankenbelasting wordt rekening gehouden met de aangescherpte kapitaaleisen uit het Bazels kapitaal- en liquiditeitsakkoord (Basel III), zoals vertaald in de Europese regelgeving (CRD IV/CRR), en de voor dekking van een depositogarantiestelsel (DGS) in aanmerking komende deposito’s.14 Het toetsingsvermogen en de deposito’s die onder het DGS vallen worden vrijgesteld. Daarnaast worden passiva die betrekking hebben op het verzekeringsbedrijf niet meegenomen in de grondslag. Ook geldt voor alle belastingplichtigen een doelmatigheidsvrijstelling van 20 miljard euro. De doelmatigheidsvrijstelling leidt ertoe dat in de praktijk alleen grote banken bankenbelasting betalen. Dit zijn veelal systeemrelevante banken. De ingebouwde prikkel voor het gebruik van langlopend vreemd vermogen wordt vormgegeven door middel van een tariefsdifferentiatie door langlopend vermogen tegen 0,022% te belasten en kortlopend vreemd vermogen tegen 0,044%. Om perverse prikkels in het beloningsbeleid te bestrijden, wordt het tarief van de bankenbelasting met 1,1 vermenigvuldigd wanneer ten minste één bestuurder een variabele beloning krijgt die meer bedraagt dan het in de wet genoemde percentage van de vaste beloning.15 De bankenbelasting wordt geheven op de eerste dag van de tiende maand na de datum waarop de balans of de geconsolideerde balans is opgemaakt (veelal dus op 1 oktober van enig jaar).

Onderstaand voorbeeld laat zien hoe het belastbare bedrag berekend wordt.

|

Balanstotaal |

200.000.000 |

|

|---|---|---|

|

Toetsingsvermogen1 |

– |

10.000.000 |

|

Deposito’s die vallen onder het DGS |

– |

40.000.000 |

|

Passiva die samenhangen met het verzekeringsbedrijf |

– |

20.000.000 |

|

Belastbare som |

130.000.000 |

|

|

Doelmatigheidsvrijstelling |

– |

20.000.000 |

|

Belastbaar bedrag |

110.000.000 |

|

|

Bankenbelasting deel korte schulden = 0,00044 * (Belastbaar bedrag * Aandeel schulden met looptijd minder dan een jaar in totaal alle schulden) |

Stel kortlopend 65% totaal: 31.460 |

|

|

Bankenbelasting deel lange schulden = 0,00022 * (Belastbaar bedrag * Aandeel schulden met looptijd meer dan een jaar in totaal alle schulden) |

+ |

Stel langlopend 35% totaal: 8.470 |

|

Totaal bankenbelasting |

39.930 |

De samenstelling van het toetsingsvermogen is opgenomen in de artikelen 89 tot en met 94 van het Besluit prudentiële regels Wft. Het toetsingsvermogen wordt gebruikt om te toetsen of de kapitaalpositie van een bank voldoet aan de prudentiële regelgeving.

Eén van de drie randvoorwaarden voor invoering van de bankenbelasting was dat van invoering pas sprake kon zijn als gesproken kon worden van coördinatie op Europees niveau. Het kabinet heeft bij de invoering van de bankenbelasting geoordeeld dat aan deze randvoorwaarde is voldaan. Inmiddels is het internationale speelveld, mede vanwege het SRM, diffuser geworden.

Eén van de drie randvoorwaarden voor invoering van de bankenbelasting was dat van invoering pas sprake kon zijn als gesproken kon worden van coördinatie op Europees niveau. In de memorie van toelichting is vastgesteld dat van harmonisatie geen sprake was op het moment van invoering, maar dat harmonisatie niet gelijk hoeft te staan aan coördinatie. Coördinatie moet in dit kader worden opgevat als een vrijwillig proces waarbij verschillende lidstaten door middel van het uitwisselen van best practices (en eventueel gepaard met peer pressure) pogen hun eigen wet- en regelgeving zoveel mogelijk op elkaar af te stemmen. Het kabinet heeft bij de invoering van de bankenbelasting geoordeeld dat aan deze randvoorwaarde is voldaan omdat bij de vormgeving nadrukkelijk gekeken is naar de bankenbelastingen en resolutiefondsheffingen die destijds door andere EU-lidstaten waren ingevoerd of in ontwikkeling waren. Hierbij werd erop gewezen dat inmiddels in ten minste tien EU-lidstaten sprake was van een (nationale) bankenbelasting of resolutiefondsheffing (Belgie, Cyprus, Denemarken, Duitsland, Frankrijk, Hongarije, Oostenrijk, Portugal, het Verenigd Koninkrijk en Zweden) en dat de heffingsgrondslag in vrijwel al die lidstaten bestond uit het totaal van de passiva verminderd met het toetsingsvermogen en de onder het depositogarantiestelsel gedekte deposito’s. De Franse bankenbelasting was daarop de uitzondering.

In de hele EU dienen – op grond van de richtlijn voor herstel en afwikkeling van banken (Bank Recovery and Resolution Directive, BRRD)16 en de verordening inzake een gemeenschappelijk afwikkelingsmechanisme (Single Resolution Mechanism, SRM) – in 2015 nationale afwikkelingsfondsen opgericht te zijn. Voor de landen die deelnemen aan de bankenunie – en dus onder het gemeenschappelijk toezichtsmechanisme (Single Supervisory Mechanism, SSM) vallen – zullen deze nationale resolutiefondsen in 2016 worden vervangen door een Europees resolutiefonds (Single Resolution Fund, SRF).17

Na ruim drie jaar na inwerkingtreding van de Wet bankenbelasting is het beeld, mede vanwege het SRM, diffuser geworden. Als gevolg van het SRM hebben in ieder geval Duitsland, Finland en Slovenië geoordeeld dat een nationale resolutiefondsheffing en de bijdragen aan het SRM niet naast elkaar zouden moeten blijven bestaan. Andere lidstaten, zoals Frankrijk, hebben aangekondigd voornemens te zijn de nationale bankenbelasting of resolutiefondsheffing op termijn te willen afschaffen, dan wel structureel te verlagen. Weer andere lidstaten (zoals Cyprus) gebruiken de opbrengst van de nationale bankenbelasting of resolutiefondsheffing gedeeltelijk voor de bijdragen aan het SRM. Ten slotte zijn er EU-lidstaten, zoals Nederland, Oostenrijk, Portugal en Letland, waarin de nationale bankenbelasting of resolutiefondsheffing naast de bijdragen aan het SRM blijven bestaan. Het kabinet heeft dat standpunt al eens verwoord in zijn brief van 13 november 2014.18

Dit hoofdstuk geeft inzicht in de ontwikkelingen in de bancaire sector sinds de invoering van de bankenbelasting aan de hand van de drie in de wet geformuleerde doelstellingen. Een belangrijke kanttekening bij de evaluatie is dat het niet mogelijk is de rol van de bankenbelasting in de ontwikkelingen in de bancaire sector over de afgelopen jaren te isoleren. Veel van deze ontwikkelingen zijn even goed, zo niet meer, toe te rekenen aan andere wet- en regelgeving ter bevordering van de financiële stabiliteit, die mogelijk dezelfde uitwerking hebben op het bereiken van de oorspronkelijke doelstellingen van de bankenbelasting. Daarnaast spelen ook ontwikkelingen in de markt een rol. Zo eisen investeerders sinds de crisis bijvoorbeeld dat banken zichzelf op een stabielere manier financieren. Ook deze (markt)ontwikkeling loopt parallel aan de tweede doelstelling van de bankenbelasting.

Met het verwezenlijken van nieuwe beleidsmaatregelen op Europees en mondiaal niveau is het risico dat de Nederlandse overheid wederom moet optreden als redder in nood kleiner dan aan het begin van de financiële crisis. De hoogte van de impliciete overheidsgarantie van de vier Nederlandse grootbanken – door DNB aangemerkt als systeembanken19 – zal hierdoor afnemen.

Omdat het faillissement van een systeembank grote maatschappelijke kosten met zich brengt, kan het zijn dat de overheid ingrijpt om systeembanken te redden om zo de schade voor de maatschappij te beperken. Omdat spaarders en beleggers door een impliciete garantie vanuit de overheid met een lager rendement genoegen nemen, leidt deze garantie – ceteris paribus – tot lagere financieringskosten voor systeembanken.20 21

De hoofddoelstelling van de bankenbelasting was het vragen van een bijdrage voor de impliciete garantie aan de Nederlandse bancaire sector. Er is echter geen expliciete koppeling gelegd tussen de af te dragen bankenbelasting en de waarde van de impliciete overheidsgarantie. De belasting heeft dus, zoals ook opgemerkt in de memorie van toelichting22, geen overeenkomst met een verzekeringspremie.

De afgelopen jaren zijn er meerdere beleidsmaatregelen op Europees en mondiaal niveau genomen om de financiële gezondheid van de bancaire sector te waarborgen. Met de aangescherpte kapitaaleisen uit Basel III worden strengere eisen gesteld aan de omvang en kwaliteit van het eigen vermogen van banken in verhouding tot de risico gewogen activa. Als banken in de problemen komen, dient de rekening in de eerste plaats te worden betaald door aandeelhouders en schuldeisers («bail-in»). Mocht dit onvoldoende blijken, dan bestaat de mogelijkheid middelen te betrekken uit een door banken zelf te vullen noodfonds, het Single Resolution Fund (SRF). Daarnaast vullen banken zelf ook een ex-ante nationaal depositogarantiestel(DGS)-fonds. De overheveling van het toezicht op de grotere Europese banken van nationale toezichthouders naar de Europese Centrale Bank (ECB) draagt ook bij aan een betere beheersing van risico’s.23 Verder heeft in 2011 de Financial Stability Board (FSB) een beleidsraamwerk genaamd Total Loss-Absorbing Capacity (TLAC) opgesteld, welke grote systeembanken in staat moet stellen om zelfstandig verliezen op te kunnen vangen. In het verlengde hiervan werken Europese beleidsmakers in het kader van de Bank Recovery and Resolution Directive (BRRD) aan een Minimum Requirement on own funds and Eligible Liabilities (MREL); een eis aan beschikbaar bail-in vermogen bovenop de verscherpte kapitaaleisen. Deze zullen naar verwachting in 2016 worden vastgesteld door de afwikkelingsautoriteit (DNB of SRB) per individuele bank, op basis van technische normen die door de European Banking Authority (EBA) zijn opgesteld.24

Het risico dat de Nederlandse overheid wederom moet optreden als redder in nood is met het verwezenlijken van bovenstaande beleidsmaatregelen kleiner dan voor de financiële crisis. Een aantal van deze regels, waaronder de BRRD, is dit jaar ontwikkeld of geïmplementeerd en is dus nog niet (volledig) in werking getreden. Niettemin bestaan er al concrete aanwijzingen dat ratingbureaus steeds vaker de impliciete staatssteun (deels) verwijderen uit de beoordeling en de hoge waarschijnlijkheid van bail-in inprijzen, met – ceteris paribus – een verlaging van de ratings tot gevolg.

De bankenbelasting bevat prikkels voor betere risicobeheersing bij banken door langlopend vreemd vermogen minder zwaar te belasten dan kortlopend vreemd vermogen. De balansen van banken zijn de afgelopen jaren verbeterd in lijn met deze prikkels, maar er valt niet hard te maken dat de prikkels de reden voor de verbetering zijn, omdat van nieuwe prudentiële regelgeving vergelijkbare prikkelwerking uitgaat. Uit de jaarcijfers van banken blijkt dat de verhouding kortlopend/langlopend vreemd vermogen slechts licht verbeterd is. Wel is de kapitaalpositie van banken sterk verbeterd en wordt er relatief meer gefinancierd met gedekte deposito’s.

Zoals eerder aangegeven is wet- en regelgeving omtrent banken de afgelopen jaren aangescherpt. Het mogelijke gedragseffect van banken als gevolg van de invoering van de bankenbelasting is daarom niet te isoleren van het effect van andere wet- en regelgeving. Daarnaast lopen ook ontwikkelingen in de markt parallel aan de doelstellingen van de bankenbelasting. Zo eisen investeerders sinds de crisis bijvoorbeeld dat banken zichzelf op een stabielere manier financieren. Wel kunnen ontwikkelingen binnen de bancaire sector worden geïdentificeerd en kan worden vastgesteld of deze in lijn zijn met de tweede doelstelling van de bankenbelasting, het stimuleren van risicobeheersing bij banken door langlopend vreemd vermogen minder zwaar te belasten dan kortlopend vreemd vermogen.

Onderstaande tabel geeft de ontwikkeling van enkele balanskarakteristieken van de vier grootste bijdragers aan de bankenbelasting op geaggregeerd niveau weer, voor zover deze raken aan ontwikkelingen op de bankbalans die van invloed zijn op de hoogte van de bankenbelasting.25 Omdat de bij ons bekende balansgegevens over 2014 niet compleet zijn, worden de cijfers tot en met 2013 gepresenteerd.

De omvang van de balans van de grootbanken is in 2013 met ruim 250 miljard euro afgenomen ten opzichte van 2011, onder meer als gevolg van het afstoten van (buitenlandse) activiteiten. Daarnaast is de kapitaalpositie van banken de afgelopen jaren verbeterd. De kapitaalratio van een financiële instelling wordt bepaald door de verhouding van het kapitaal ten opzichte van de risico gewogen activa (risk weighted assets, RWA), uitgedrukt in een percentage.26 Zowel de kernkapitaalratio als de totale kapitaalratio zijn sinds 2011 met ruim 2%-punt gestegen Tevens is niet alleen de kwantiteit maar ook de kwaliteit van het kapitaal toegenomen. Verder is de leverage ratio (omgekeerde hefboom), welke wordt bepaald door de verhouding van het tier-1-kapitaal ten opzichte van de ongewogen geconsolideerde activa, tussen 2011 en 2013 met 0,5%-punt toegenomen.

|

2011 |

2012 |

2013 |

|

|---|---|---|---|

|

Balanstotaal (miljoenen euro’s) |

2.171.585 |

2.077.338 |

1.917.530 |

|

CET1-ratio (%)1 |

9,5% |

11,5% |

11,8% |

|

Totale kapitaalratio (%)2 |

10,0% |

12,0% |

14,1% |

|

Leverage ratio (%)2 |

3,0% |

3,4% |

3,5% |

|

Gedekte deposito’s / Vreemd vermogen (%) |

31,1% |

31,0% |

34,1% |

|

Langlopend vreemd vermogen / Vreemd vermogen (%) |

33,9% |

36,3% |

34,3% |

|

NSFR |

92% |

98%3 |

110% |

Bron: Jaarrekeningen, Belastingdienst Amsterdam, DNB*

* Results from the Basel III monitoring exercise in the Netherlands..

CET1 (Common Equity Tier 1) is het kapitaal van de hoogste kwaliteit, bestaande uit bijvoorbeeld aandelenvermogen en ingehouden winsten. De CET1-ratio is volgens de volledig ingevoerde definitie van Basel III berekend. Elk jaar vanaf 2014 worden de eisen strenger, totdat in 2022 alle onderdelen van Basel III volledig zijn ingevoerd.

De sprong in de NSFR ratio tussen 2011 en 2012 is met name toe te schrijven aan een verandering in de definitie.

De verhouding kortlopend/langlopend vreemd vermogen is sinds invoering van de bankenbelasting, in lijn met de tweede doelstelling van de bankenbelasting, licht verbeterd. Ten opzichte van 2011 maken banken in 2012 relatief meer gebruik van langlopend vreemd vermogen om hun activiteiten te financieren. In 2013 zien we dat de verhouding kortlopend/langlopend vreemd vermogen weer verslechterd is, hoewel deze nog wel wat beter is dan in 2011.

Om een volledig beeld te krijgen van de financiële gezondheid van banken is, naast de verhouding kortlopend/langlopend vreemd vermogen, ook de mate van mismatch tussen de looptijden van activa en passiva belangrijk. De bij Basel III ingevoerde Net Stable Funding Ratio (NSFR) berekent de verhouding tussen langlopende activa en langlopende stabiele financiering. Het doel hiervan is om excessieve mismatches tussen langlopende activa en (zeer) kortlopende passiva te voorkomen. In de EU zijn hier overigens nog geen bindende afspraken over gemaakt.27Uit navraag bij DNB blijkt dat, ondanks dat de definitie veranderd is, ook de gemiddelde NSFR van Nederlandse banken de afgelopen jaren gestegen is.

Tot slot laten bovenstaande cijfers de afgelopen jaren een toename zien in het percentage van het totale vreemd vermogen dat bestaat uit gedekte depositofinanciering.

De verhoging van het tarief van de bankenbelasting bij excessieve variabele beloningen van bestuurders is nog niet aan de orde geweest, omdat er geen enkele bestuurder is geweest waarvan de variabele beloning meer bedroeg dan het in de wet genoemde percentage van de vaste beloning (100% in 2012 en 2013 en 25% in 2014). Met de introductie van de Wet beloningsbeleid financiële ondernemingen kunnen er vraagtekens gezet worden bij nut en noodzaak van ook een koppeling van het tarief van de bankenbelasting aan de hoogte van de variabele beloning van bestuurders.

Het beloningsbeleid in de financiële sector staat sinds het uitbreken van de financiële crisis ter discussie. Hoewel variabel belonen nuttig kan zijn – het leidt mogelijk tot betere prestaties van medewerkers en biedt de mogelijkheid om de kosten van de onderneming mee te laten bewegen met de resultaten van de onderneming en de conjunctuur – kan het perverse prikkels met zich brengen en een streven naar korte termijnresultaten tot gevolg hebben. Om deze reden is het tegengaan van perverse prikkels in het beloningsbeleid tevens als doelstelling van de bankenbelasting geformuleerd.

De afgelopen jaren hebben zowel toezichthouders als banken principes voor beheerst beloningsbeleid uitgevaardigd en is wet- en regelgeving met betrekking tot het beloningsbeleid in de financiële sector geïntroduceerd en aangescherpt. Hieronder volgt een korte beschrijving.

In mei 2009 publiceerden DNB en de AFM de principes voor beheerst beloningsbeleid. Deze principes betroffen geen geïsoleerd Nederlands initiatief, maar waren mede een uitvloeisel van aanbevelingen die in internationaal verband waren gedaan, onder meer door de Financial Stability Board (FSB). Deze Principes waren van toepassing op alle onder financieel toezicht staande financiële ondernemingen en pensioenfondsen. In 2010 is vervolgens zelfregulering in de vorm van de Code Banken van kracht geworden, waarin verschillende bepalingen ten aanzien van het beloningsbeleid van banken zijn opgenomen.

Ter implementatie van de herziene richtlijn banken (richtlijn nr. 2010/76/EU; CRD III) zijn vervolgens op 1 januari 2011 het Besluit beheerst beloningsbeleid Wft en de daarop gebaseerde Regeling beheerst beloningsbeleid (Rbb) Wft 2011 in werking getreden. Daarbij is ervoor gekozen om deze regels niet alleen van toepassing te verklaren op banken en beleggingsondernemingen (zoals in CRD III), maar op een grotere groep financiële ondernemingen. Het pakket aan maatregelen in de Rbb 2011 was met name gericht op het tegengaan van de risico’s van variabel belonen. Naar aanleiding van de vierde richtlijn kapitaalvereisten (richtlijn nr. 2013/36/EU; CRD IV) is de Rbb 2011 per 1 augustus 2014 vervangen door de Rbb 2014. De belangrijkste wijzigingen ten opzichte van de voorganger zijn een uitwerking van het verbod op gegarandeerde variabele beloningen en de malus- en terugvorderingsbepalingen.

Per 7 februari 2015 heeft Nederland de beloningswetgeving nog verder aangescherpt met de introductie van de Wet beloningsbeleid financiële ondernemingen. Deze wet vindt zijn weerslag in de Wet op het financieel toezicht en verplicht financiële ondernemingen tot het voeren van een beheerst beloningsbeleid dat excessieve variabele beloningen aan banden legt. Met de wet worden variabele beloningen bij banken en andere financiële ondernemingen voor personeel dat onder de cao valt, beperkt tot maximaal 20% van de vaste beloning. Deze maximering gaat verder dan de Europese norm van 100%. Voor de personen buiten de cao geldt een gemiddelde verhouding tussen de vaste en variabele beloning van maximaal 20%. De variabele beloning van een individueel persoon uit deze groep mag daarbij tevens maximaal 100% van de vaste beloning op jaarbasis bedragen. Andere verplichtingen die uit deze wet voortvloeien zijn onder andere het verbod op gegarandeerde variabele beloningen, strenge voorwaarden aan vertrekvergoedingen, terugvordering en aanpassing van variabele beloningen aan bestuurders en regels met betrekking tot de transparantie van beloningsbeleid.

Zoals hierboven beschreven is ook bij de bankenbelasting een relatie gelegd met de perverse prikkels van variabele beloningen in de financiële sector. Als de variabele beloning van ten minste één bankbestuurder meer dan 25% (of 100% in 2012 en 2013) van de vaste beloning bedraagt, worden de tarieven van de bankenbelasting met 1,1 vermenigvuldigd. Tot op heden heeft nog geen enkele bankbestuurder een variabele beloning van meer dan 25% (of 100%) gekregen, waardoor verhoging van de tarieven van de bankenbelasting niet aan de orde geweest is. De reden waarom geen bestuurder een hogere beloning heeft gekregen, ligt zeer waarschijnlijk in de hiervoor beschreven combinatie van wet- en regelgeving ten aanzien van beheerst belonen bij banken. Met de introductie van de Wet beloningsbeleid financiële ondernemingen kunnen er vraagtekens gezet worden bij het effect van de koppeling van het tarief van de bankenbelasting aan de hoogte van de variabele beloning van bestuurders. De relatie met beloningen in de bankenbelasting heeft namelijk enkel effect wanneer een individuele bestuurder die niet onder een cao valt, een variabele beloning van meer dan 25% van de vaste beloning krijgt, terwijl de gemiddelde variabele beloning voor de gehele groep niet-cao personeel binnen de financiële instelling onder de 20% blijft.

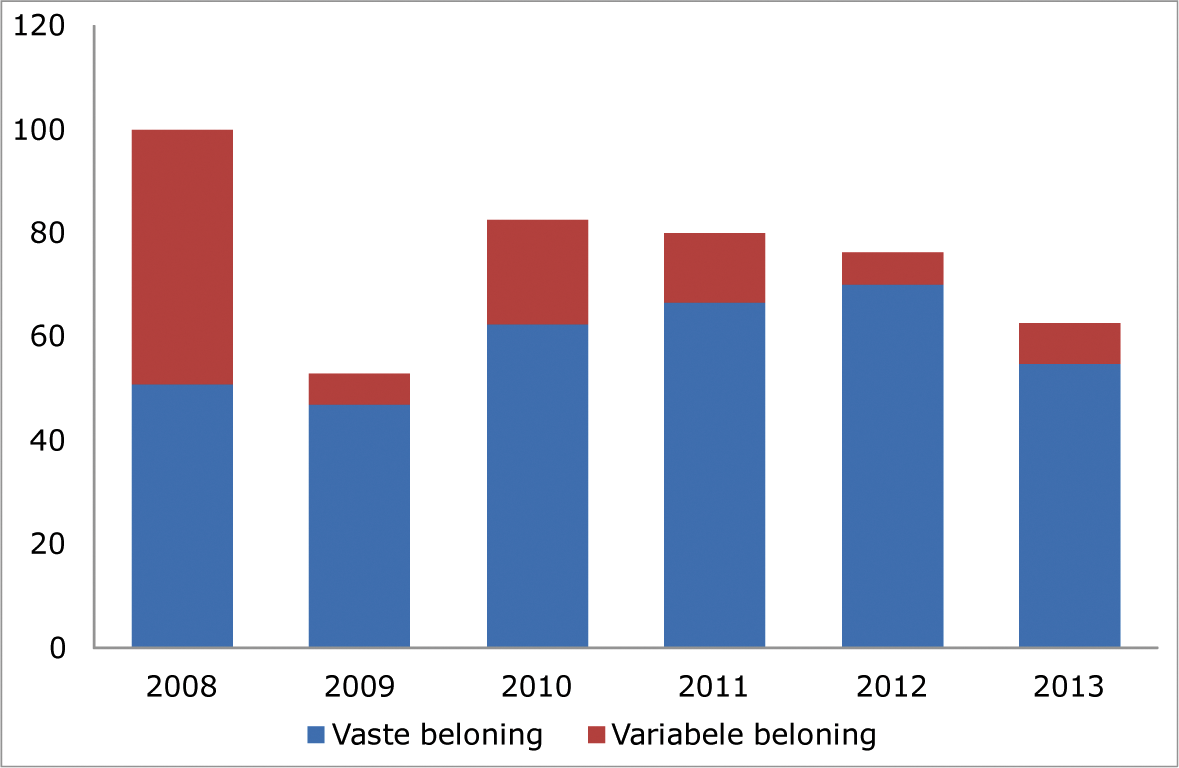

Omdat het overheidsbeleid omtrent beloningen in de financiële sector pas recent verder is aangescherpt, is het nog te vroeg om over het effect hiervan te rapporteren. De cijfers van DNB over beloningen van bestuurders in de bancaire sector (zowel grote banken als verzekeraars) laten zien dat de afgelopen jaren de gemiddelde hoogte van het aandeel van variabele beloningen van bestuurders in de bancaire sector is gedaald (figuur 1). Wat de exacte rol van de regels ten aanzien van het beloningsbeleid geweest is, kan echter niet bepaald worden, omdat andere factoren, zoals prestaties van bestuurders, een rol kunnen spelen.

Figuur 1 Aandeel variabele beloningen bestuurders grote banken en verzekeraars (index gemiddelde beloning, 2008=100)

Bron: Overzicht Financiële Stabiliteit voorjaar 2015 (DNB).

Bij invoering van de bankenbelasting is een opbrengst van 600 miljoen euro geraamd. De realisatie bedroeg 536 miljoen euro in 2012. De grondslag voor de bankenbelasting in jaar t is – kort gezegd – gebaseerd op de geconsolideerde balans uit jaar t-1. De raming voor 2012 was noodzakelijkerwijs gebaseerd op de balans van 2010, omdat de balans van 2011 op dat moment nog niet bekend was. In de periode 2010–2013 is de relevante grondslag voor de bankenbelasting afgenomen, met name vanwege afnemende balanstotalen, een lichte afname van kortlopende schulden ten opzichte van langlopende schulden, en een toename van aftrekbare deposito’s. Bij de invoering van de bankenbelasting is gekozen voor een zo robuust en eenvoudig mogelijke regeling. Een logische vraag die hieruit volgt is of de uitvoeringskosten voor zowel banken als de Belastingdienst inderdaad beperkt gebleven zijn. Tenslotte wordt aandacht besteed aan een van de randvoorwaarden voor invoering van de bankenbelasting, voorkoming van dubbele belasting, en wordt gekeken of dit in de praktijk gerealiseerd is.

De opbrengst van de bankenbelasting bedroeg 536 miljoen euro in 2012, 507 miljoen euro in 2013 en 448 miljoen euro in 2014. Deze afnemende opbrengst is voornamelijk toe te schrijven aan afnemende balanstotalen en afnemende schulden (als onderdeel van het (geconsolideerde) balanstotaal).

De opbrengst van de bankenbelasting bedroeg 536 miljoen euro in het jaar van invoering (2012). In 2013 en 2014 is de opbrengst van de bankenbelasting achtereenvolgens afgenomen. De opbrengst van de bankenbelasting in 2015 is nog niet definitief en wordt daarom niet in deze evaluatie meegenomen. De voorlopige opbrengst in 2015 bedraagt 478 miljoen euro.

|

2012 |

2013 |

2014 |

|

|---|---|---|---|

|

Bankenbelasting (miljoenen euro’s) |

536 |

507 |

448 |

Bron: Jaarverslagen, CBS.

Tabel 5 laat de ontwikkeling van de grondslag en de betaalde bankenbelasting zien. Omdat de bankenbelasting betaald wordt over de balans in het voorgaande jaar, zijn de balansgegevens over 2011 bepalend voor de betaalde bankenbelasting in 2012. Het betreft het totaal van de banken tezamen. Over 2011 is door zeven banken, en over 2012 en 2013 door zes banken bankenbelasting betaald. Een minteken betekent een negatief effect op de opbrengsten van de bankenbelasting.

|

(miljoenen euro’s) |

2011 |

2012 |

2013 |

Mutatie 2013 tov 2011 |

|---|---|---|---|---|

|

Balanstotaal |

2.780.162 |

2.667.400 |

2.455.548 |

– 324.614 |

|

Toetsingsvermogen |

– 114.504 |

– 117.602 |

– 116.648 |

– 2.144 |

|

Deposito’s die vallen onder het DGS |

– 647.106 |

– 606.112 |

– 619.960 |

27.146 |

|

Passiva verzekeringsbedrijf |

– 380.139 |

– 386.360 |

– 340.262 |

39.877 |

|

Belastbare som |

1.638.414 |

1.557.326 |

1.378.678 |

– 259.736 |

|

Doelmatigheidsvrijstelling |

– 140.000 |

– 120.000 |

– 120.000 |

20.000 |

|

Belastbaar bedrag |

1.498.414 |

1.437.326 |

1.258.678 |

– 239.736 |

|

Totaal schulden < 1 jaar |

1.629.544 |

1.494.989 |

1.427.041 |

– 202.503 |

|

Totaal schulden |

2.614.243 |

2.493.433 |

2.291.795 |

– 322.448 |

|

Bankenbelasting kortlopend deel |

414 |

382 |

342 |

– 72 |

|

Bankenbelasting langlopend deel |

123 |

125 |

106 |

– 17 |

|

Bankenbelasting voor verrekening |

537 |

507 |

448 |

– 89 |

|

Te verrekenen |

0 |

0 |

0 |

0 |

|

Te betalen bankenbelasting |

537 |

507 |

448 |

– 89 |

Bron: Belastingdienst Amsterdam.

De combinatie van een afname van het belastbaar bedrag en een afname van de omvang schulden heeft ertoe geleid dat de totale bankenbelasting in 2014 per saldo met 89 miljoen euro is afgenomen ten opzichte van 2012. De afname van het belastbaar bedrag met 239 miljard euro is het gevolg van een afname van het balanstotaal met 325 miljard euro, maar een daling van de omvang aftrekposten met 85 miljard euro. De daling van de aftrekposten wordt voornamelijk veroorzaakt door een afname van de absolute omvang van de gedekte deposito’s en de totale passiva binnen het verzekeringsbedrijf. Terwijl het toetsingsvermogen van banken slechts licht gestegen is, zijn de schulden met 322 miljard euro afgenomen. Deze afname heeft met name betrekking op de kortlopende schulden, welke met 203 miljard euro zijn gedaald.

De bankenbelasting blijkt ook in de praktijk een robuust en goed uit te voeren belasting, voor zowel de Belastingdienst als de belastingplichtigen.

Bij de invoering van de bankenbelasting is gekozen voor een zo robuust en eenvoudig mogelijke regeling. Dit heeft zich in de praktijk vertaald naar beperkte uitvoeringslasten voor de Belastingdienst en relatief lage administratieve lasten voor de bancaire sector. Ten eerste is de groep belastingplichtigen vrij beperkt door de doelmatigheidsvrijstelling van 20 miljard euro. Ten tweede hoeven belastingplichtigen slechts eenmaal per jaar aangifte te doen, waardoor de uitvoeringslasten voor zowel banken als de Belastingdienst beheersbaar blijven. Uit onderzoek naar de opzet en werking van de bankenbelasting onder banken blijkt dat het aangifteproces en de informatieverzameling door banken als relatief eenvoudig ervaren wordt.28 De voor de aangifte te gebruiken gegevens zijn grotendeels direct afleidbaar uit commerciële jaarrekeningen van banken. Daarnaast vindt de berekening van de grondslag plaats op basis van de geconsolideerde jaarcijfers. Alleen gegevens van het DGS moeten verzameld worden vanuit de interne administratie van banken.

Bij invoering van de bankenbelasting is toegezegd dat als er aanleiding voor is om te constateren dat er ontwijkgedrag bij de banken optreedt, de Kamer hierover zal worden ingelicht.29 Belastingdienst Amsterdam heeft de afgelopen jaren toezicht toegepast, waaruit gebleken is dat de wettelijke bepalingen inzake de bankenbelasting op de juiste wijze worden toegepast.

Nederland spant zich in om verdragen te sluiten met andere landen ter voorkoming van dubbele bankenbelasting. Tot nu toe hebben deze inspanningen geresulteerd in een bilateraal verdrag ter voorkoming van dubbele belasting met het Verenigd Koninkrijk. Daarnaast kan Nederland op basis van reciprociteit ook vermindering van belasting verlenen ter voorkoming van dubbele bankenbelasting.

Tijdens de behandeling van het wetsvoorstel Wet bankenbelasting is aandacht besteed aan de dubbele bankenbelasting die kan ontstaan als gevolg van het feit dat de internationale vertakkingen (dochtermaatschappijen) van Nederlandse banken worden meegenomen in de heffingsgrondslag van de Nederlandse bankenbelasting. Dubbele bankenbelasting treedt op als het land van vestiging van die vertakkingen (deels) over dezelfde grondslag heft.

Conform de motie van de leden Neppérus c.s.30 spant Nederland zich in om verdragen te sluiten met andere landen ter voorkoming van dubbele bankenbelasting. Voor een uiteenzetting van deze inspanningen verwijzen we naar de brief die op 11 februari 2014 is verzonden aan de Tweede Kamer ter beantwoording van vragen van de leden Neppérus en de Vries over de mogelijke dubbele bankenbelasting van Nederlandse banken.31

Tot nu toe hebben deze inspanningen geleid tot een verdrag met het Verenigd Koninkrijk.32 Niet alle landen die door Nederland zijn benaderd hebben belangstelling in een bankenbelastingverdrag. Nederland blijft landen in relatie tot wie dubbele bankenbelasting speelt echter onverminderd benaderen om tot een juiste verdeling van heffingsrechten te komen ter voorkoming van dubbele bankenbelasting.

Daarnaast kan Nederland met de wijziging van het Besluit voorkoming dubbele belasting 2001 op 11 augustus 2012 op basis van reciprociteit ook vermindering van belasting verlenen ter voorkoming van dubbele bankenbelasting.33

Concluderend kan gesteld worden dat de in dit rapport gepresenteerde cijfers en analyses laten zien dat de balansen van Nederlandse banken zichtbaar zijn verbeterd over de afgelopen jaren. Er kan niet worden becijferd of en in hoeverre dit een gevolg is van de bankenbelasting. Wel kan worden vastgesteld dat de ontwikkelingen in de bancaire sector in lijn liggen met de beoogde doelstellingen van de bankenbelasting. De beoogde opbrengst van de bankenbelasting is, als gevolg van het aangenomen amendement Braakhuis en in lijn met het Begrotingsakkoord 2013, al bij invoering verdubbeld naar 600 miljoen euro.34 De bankenbelasting is dan ook mede een middel om een bijdrage te leveren aan de algemene middelen van het Rijk. Tegelijkertijd is de primaire doelstelling van de heffing van belastingen in het algemeen de financiering van overheidsuitgaven. Omdat de afgelopen jaren wet- en regelgeving met betrekking tot het beloningsbeleid in de financiële sector is geïntroduceerd en aangescherpt, en banken al op weg zijn hun beloningsbeleid aan te passen, lijkt de invloed van de bankenbelasting op het beloningsbeleid bij banken beperkt.

De evaluatie gaat na of de drie doelen van de bankbelasting, zoals geformuleerd in de Wet bankenbelasting,35 gehaald zijn. De drie doelstellingen zijn:

1. Het vragen van een bijdrage voor de impliciete garantie van de Staat aan de Nederlandse bancaire sector;

2. Een bijdrage leveren aan de risicobeheersing bij banken;

3. Het tegengaan van perverse prikkels in het beloningsbeleid.

De evaluatie concludeert dat het eerste doel gehaald is, dat van het tweede doel niet duidelijk is of het gehaald is, maar dat veranderingen in de structuur en risicovolheid van de bankbalans consistent zijn met het doel, terwijl de invloed van de bankenbelasting op het beloningsbeleid bij banken beperkt is. De maatregel brengt dus vooral middelen op voor de schatkist en draagt zo bij aan financiering van de collectieve uitgaven.

Gezien de grote veranderingen in het toezicht op banken enerzijds, denk aan de oprichting van de bankenunie, en de grote veranderingen in wet- en regelgeving anderzijds, denk aan Basel III of de BRRD, is het zeer lastig zijn om de effecten van relatief beperkte variaties als een bankenbelasting ten opzichte van die grote veranderingen te meten. Dit gezegd hebbende, is de evaluatie zorgvuldig uitgevoerd en de zijn conclusies voorzichtig opgeschreven.

De formulering had in mijn ogen echter nog wat voorzichtiger gekund. Dit omdat mijn weging van het voorliggende bewijs luidt dat er een gerede kans bestaat dat de bijdrage van de bankenbelasting aan de risicobeheersing bij banken beperkt is, vergelijkbaar met de conclusie met betrekking tot het derde doel van de wet bankenbelasting. De grootste bijdrage in de afgelopen jaar aan risicobeheersing bij banken komt waarschijnlijk van andere maatregelen zoals de verhoging van het eigen vermogen van banken en de invoering van de BRRD. Ten opzichte hiervan zal de bijdrage van de bankenbelasting waarschijnlijk beperkt zijn.

De gouden standaard bij evaluaties is dat er een exogene variatie in een beleid is en een controlegroep die niet blootstaat aan de beleidsverandering, zodat het effect van de exogene variatie op de behandelgroep ten opzicht van de controle groep gemeten kan worden. Een mogelijke route om een effect in kaart te brengen van de invoering van de bankenbelasting is om Nederlandse banken te vergelijken met buitenlandse banken die qua verdere karakteristieken op de Nederlandse banken lijken. Complicatie hierbij is wel dat er ook in het buitenland van alles verandert op het vlak van regulering en dat deze veranderingen wel eens net anders qua vorm en timing kunnen zijn dan die in Nederland. Dat bemoeilijkt een goede vergelijking.

Nader rapport betreffende het voorstel houdende de invoering van een bankenbelasting (Wet bankenbelasting), nr. W06.11.0426/III.

Zoals in 2012 door de toenmalige Staatssecretaris aan uw Kamer gemeld, is niet uit te sluiten dat de overheid in de toekomst een noodlijdende bank te hulp moet schieten ten behoeve van de financiële stabiliteit. Met het verwezenlijken van nieuwe beleidsmaatregelen op Europees en mondiaal niveau is echter het risico dat de Nederlandse overheid wederom moet optreden als redder in nood kleiner dan voor de financiële crisis. Er is echter geen expliciete koppeling gelegd tussen de af te dragen bankenbelasting en de waarde van de impliciete overheidsgarantie. De belasting heeft dus, zoals ook opgemerkt in de memorie van toelichting, geen overeenkomst met een verzekeringspremie.

Naar aanleiding van het amendement van het lid Omtzigt is het in artikel 10, tweede lid, genoemde percentage van 100% een jaar na de inwerkingtreding van deze wet vervangen door 25%.

Sinds de start van het gemeenschappelijk toezichtsmechanisme (SSM) heeft de ECB uit hoofde van haar rol als toezichthouder onder meer de taak om vergunningen aan banken te verlenen of in te trekken.

Niet alleen deposito’s die vallen onder het Nederlandse depositogarantiestelsel, maar ook deposito’s die vallen onder depositogarantiestelsels in andere landen, mogen in mindering worden gebracht.

Naar aanleiding van het amendement van het lid Omtzigt is het in artikel 10, tweede lid, genoemde percentage van 100% een jaar na de inwerkingtreding van deze wet vervangen door 25%.

Het VK, Zweden en enkele Centraal- en Oost-Europese landen, waaronder Hongarije, nemen niet deel aan de SSM.

Zie standpunt van de Minister van Financiën, zoals verwoord in de brief van 13 november 2014 (Kamerstukken II 2014/15, 21 501-07, nr. 1201, blz. 9).

In Nederland worden de vier grootbanken gekenmerkt als systeembank. De criteria die DNB als uitgangspunt heeft genomen voor het bepalen of een bank een systeembank is, zijn omvang, verwevenheid, vervangbaarheid en afwikkelbaarheid. Zie DNBulletin van 29 april 2014: «Extra buffervereiste vergroot de weerbaarheid van Nederlandse systeembanken».

Impliciete overheidsgaranties immuniseren verschaffers van vreemd vermogen tegen de gevolgen van een bankfaillissement. Dit kan ertoe leiden dat banken geen of een lagere risico-opslag hoeven te betalen over het vreemd vermogen en de (private) totale financieringskosten daardoor dalen in de omvang van het vreemd vermogen.

R.J.M. Mocking en M.J. Bijlsma, 2013. The private value of too-big-to-fail guarantees, CPB Discussion Paper.

De cijfers over de kapitaalratio’s zijn afkomstig van DNB en betreffen het gemiddelde van alle Nederlandse banken. Het gewicht van de grootbanken is hier echter bepalend.

Het kapitaal bestaat uit tier-1-kernkapitaal (bijvoorbeeld aandelenvermogen en ingehouden winsten) en aanvullend tier-1-kapitaal en tier-2-kapitaal (bijvoorbeeld achtergestelde leningen).

In de kapitaaleisenverordening CRR is vastgelegd dat de Europese Commissie uiterlijk op 31 december 2016 dient te rapporteren over haar voornemens met betrekking tot het wettelijk vormgeven van een Europese afspraak over de NSFR.

S.G.J.W. van der Doelen en L.H. Storm van ’s Gravesande, 2013. Bankenbelasting: Robuust en eenvoudig?, WFR 2013/893.

Beantwoording vragen van de leden Neppérus en de Vries over de mogelijke dubbele bankenbelasting van Nederlandse banken (ingezonden 22 januari 2014), met kenmerk: IFZ/2014/105 U.

Het Verdrag tussen de regering van het Koninkrijk der Nederlanden en de regering van het Verenigd Koninkrijk van Groot-Brittannië en Noord-Ierland tot het vermijden van dubbele belasting en het voorkomen van het ontgaan van belasting met betrekking tot bankenbelastingen, met Protocol, Londen, 12 juni 2013 (Trb. 2015, 60) is op 30 april 2015 in werking getreden en is met terugwerkende kracht toegepast vanaf 1 januari 2011.

Besluit van 11 augustus tot wijziging van het Besluit voorkoming dubbele belasting 2001 in verband met de invoering van een bankenbelasting, Stb. 2012, 365.

Nader rapport betreffende het voorstel houdende de invoering van een bankenbelasting (Wet bankenbelasting), nr. W06.11.0426/III.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-33121-N.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.