Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2011-2012 | 33046 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2011-2012 | 33046 nr. 3 |

INHOUD

|

ALGEMEEN |

2 |

|

|

1. |

Inleiding |

2 |

|

2. |

Waarom een aanpassing van de AOW-leeftijd? |

4 |

|

3. |

Hoofdlijnen van het wetsvoorstel |

5 |

|

3.1 |

Wijziging van de AOW |

5 |

|

3.1.1 |

Extra verhoging van het AOW-pensioen |

6 |

|

3.1.2 |

Koppeling aan levensverwachting |

7 |

|

3.1.3 |

Andere aspecten van de verhoging van de AOW-leeftijd |

9 |

|

3.1.4 |

Flexibel opnemen AOW-pensioen |

10 |

|

3.1.5 |

Gevolgen voor andere regelingen |

17 |

|

3.2. |

Wijziging van de Wet inkomensvoorziening oudere werklozen |

18 |

|

3.3 |

Wijziging fiscaal kader ouderdomsvoorzieningen |

20 |

|

3.3.1 |

Werknemerspensioen algemeen (2e pijler) |

20 |

|

3.3.2 |

Individuele inkomensvoorzieningen in 3e pijler |

21 |

|

3.3.3 |

Fiscale oudedagsreserve |

21 |

|

3.3.4 |

Deelnemingsjarenpensioen |

21 |

|

3.3.5 |

Ouderenkorting |

22 |

|

4. |

Uitvoering |

22 |

|

5. |

Financiële gevolgen |

24 |

|

ARTIKELSGEWIJS |

30 |

|

Op 10 juni 2011 heeft het kabinet een pensioenakkoord1 bereikt met de sociale partners.2 In dit pensioenakkoord zijn afspraken gemaakt over de toekomst van het pensioenstelsel. Het kabinet en de sociale partners voelen zich verantwoordelijk voor een robuust pensioenstelsel, met een zorgvuldig gekozen balans van bescherming, doelmatigheid en solidariteit. De vergrijzing noopt tot een nieuwe kijk op de arbeidsmarkt. De krimp van de beroepsbevolking en de toename van het aantal 65-plussers maken langer doorwerken noodzakelijk. Alleen zo kan het draagvlak voor de AOW en de aanvullende pensioenen voor de toekomst worden veiliggesteld. Het gaat om de volgende afspraken:

– De AOW- en pensioenrichtleeftijd worden gekoppeld aan de levensverwachting; tezamen met een verhoging van het AOW-pensioen en de mogelijkheid het AOW-pensioen flexibel op te nemen leidt dit tot een nieuwe balans tussen AOW en aanvullend pensioen. Hiermee wordt invulling gegeven aan de besparing uit het regeerakkoord.

– Mensen kunnen zelf afwegen of ze willen stoppen of doorwerken.

– Sociale partners hebben onderling afgesproken dat de premies voor de aanvullende pensioenen worden gestabiliseerd.

– Pensioencontracten worden vernieuwd, mede afhankelijk van de uitkomst van nadere onderzoeken naar het omgaan met reeds opgebouwde rechten en de ontwikkelingen in EU-verband.

– Het Financieel toetsingskader zal worden verbeterd en uitgebreid.

– Met inachtneming van de in de kabinetsbrief van 10 juni 2011 genoemde voorwaarden wordt het Witteveenkader voor zover nodig nader aangepast in lijn met het Uitwerkingsmemorandum.

– In cao’s worden concrete afspraken gemaakt over duurzame participatie en inzetbaarheid van (oudere) werknemers.

– Het belasting- en premieinstrumentarium voor ouderenparticipatie wordt effectiever gemaakt.

– Ook zal er een mobiliteitsbonus worden geïntroduceerd.

Het kabinet en sociale partners achten deze stappen ten aanzien van de aanvullende pensioenen, de AOW en de duurzame inzet van ouderen een belangrijke basis voor het inspelen op de stijgende levensverwachting en de krimpende beroepsbevolking. Hierbij wordt opgemerkt dat het totale pensioenpakket leidt tot een houdbaarheidswinst van 0,7% BBP (waaronder € 700 miljoen als gevolg van de aanpassing van het fiscale kader).

Het kabinet is van mening dat met het totale pensioenpakket de lasten evenredig over de generaties worden verdeeld. In de eerste plaats door de voorgestelde aanpassingen in de AOW en het Witteveenkader: deze aanpassingen dragen bij aan de houdbaarheid van de overheidsfinanciën. Het CPB heeft eerder op verzoek van het kabinet een doorrekening gemaakt van de bijdrage van het pensioenakkoord aan de houdbaarheid van de overheidsfinanciën. Zoals aangegeven bij brief van 15 september 2011 (kamerstukken II, 2010/11, 32 043, nr. 67) is het CPB gevraagd om voorafgaand aan de behandeling van dit wetsvoorstel deze doorrekening te actualiseren. Hierin zullen ook het pakket aan maatregelen betrokken worden die zijn bedoeld om de arbeidsparticipatie van oudere werknemers te verhogen en de duurzame inzetbaarheid van werkenden te vergroten, zoals ook is uitgewerkt in de brief omtrent het Vitaliteitspakket van 30 september 2011 (kenmerk ASEA/SAS/2011/16494).

In de tweede plaats zullen de contracten voor de aanvullende pensioenen worden aangepast. Het kabinet deelt daarbij de wens van sociale partners de reeds opgebouwde rechten onder te brengen in het nieuwe pensioencontract. Er zal een onderzoek worden uitgevoerd naar de mogelijkheden van invaren, waarbij de verdeling van de lusten en lasten over de verschillende generaties ook betrokken zal worden. Het CPB is gevraagd ten behoeve van dit onderzoek berekeningen te maken op het punt van de financieel-economische effecten van de overstap op het nieuwe pensioencontract en de specifieke effecten van invaren.

Dit wetsvoorstel geeft invulling aan een deel van de gemaakte afspraken uit het pensioenpakket. Er zal daarnaast een separaat wetstraject komen tot aanpassing van de Pensioenwet, het financieel toetsingskader in het bijzonder. Op het terrein van de aanvullende pensioenen is de inzet om zo spoedig mogelijk voor zover nodig een nader aangepast wettelijk kader voor nieuwe pensioencontracten te bieden. Gestreefd wordt naar invoering van het nader aangepaste wettelijk kader per 1 januari 2013. Indien dit – gelet op de noodzakelijke uitwerkingen en aanpassingen van wetgeving – niet haalbaar blijkt, is invoering van dit nader aangepaste kader per 1 januari 2014 aan de orde.

De aanpassing van het fiscale instrumentarium voor ouderenparticipatie en de introductie van een mobiliteitsbonus zullen eveneens een separaat traject krijgen.

Met dit wetsvoorstel wordt de Algemene Ouderdomswet (AOW) en de fiscale wetgeving aangepast. Dit betekent dat de AOW-leeftijd én de pensioenrichtleeftijd in het fiscale kader ouderdomsvoorzieningen (hierna: Witteveenkader) gekoppeld worden aan de ontwikkeling van de levensverwachting. Dit betekent dat de AOW-leeftijd in 2020 naar 66 gaat en in 2025 waarschijnlijk naar 67. De pensioenrichtleeftijd in het fiscale kader wordt per 1 januari 2013 verhoogd naar 66 jaar, en per 1 januari 2015 verder verhoogd naar 67 jaar.

De fiscale aanpassingen omvatten verder ondermeer een verhoging van de AOW-inbouw in het werknemerspensioen, almede daarvan afgeleide wijzigingen in de opbouwruimte van de derde pijler, de fiscale oudedagsreserve en het deelnemingsjarenpensioen. Deze aanpassingen gezamenlijk genomen doen recht aan de budgettaire taakstelling van de regering van € 700 miljoen per 2013. Omdat een aanpassing van het Witteveenkader alleen (toekomstige) pensioenopbouw raakt, leidt een inperking van dit kader geleidelijk ook tot een stijging van de feitelijke uittreedleeftijd.

Het AOW-pensioen zal met dit wetsvoorstel vanaf 2013 tot en met 2028 extra worden verhoogd. Met deze verhoging van het AOW-pensioen wordt eveneens rekening gehouden bij de minimaal in aanmerking te nemen AOW-inbouw bij de aanvullende pensioenen.

Daarnaast zal de mogelijkheid worden geïntroduceerd om het AOW-pensioen eerder of later te laten ingaan. Hierbij geldt dat het AOW-pensioen niet eerder kan ingaan dan op 65-jarige leeftijd. Personen die op of na 1 januari 2020 de leeftijd van 65 jaar bereiken kunnen dus het AOW-pensioen eerder laten ingaan; op 65 jarige leeftijd in plaats van op 66-jarige leeftijd.

De mogelijkheid om het AOW-pensioen – tot maximaal 5 jaar – later op te nemen dan de AOW-leeftijd zal met ingang van 1 januari 2013 worden gerealiseerd.

De regering verlengt met dit wetsvoorstel de Inkomensvoorziening ouderen werklozen (IOW). Het gaat om een tijdelijke verlenging waarbij de IOW beschikbaar wordt gesteld voor oudere werklozen die geboren zijn vóór 1 januari 1956. Er is gekozen voor dit geboortecohort, opdat oudere werklozen die voor het eerst te maken krijgen met de verhoging van de pensioenleeftijd, op deze manier tot en met 2021 in aanmerking blijven komen voor IOW tussen einde WW- of loongerelateerde WGA-uitkering en aanvang van het AOW-pensioen. Het aflopen van de IOW in 2021 sluit aan bij de inzet dat de arbeidsmarkt voor ouderen op dat moment is genormaliseerd.

In het regeerakkoord is opgenomen dat vanaf 1 januari 2012 het AOW-pensioen ingaat op de dag dat men de AOW-leeftijd heeft bereikt in plaats van de eerste van de maand waarin men de AOW-leeftijd bereikt. Een wetsvoorstel hiertoe is op 8 juli 2011 aan de Tweede Kamer aangeboden (Kamerstukken II, 2010/11, 32 846). Dit wetsvoorstel is hier reeds op afgestemd.

De overige sociale zekerheidsuitkeringen zullen doorlopen tot de nieuwe AOW-leeftijd. De in verband daarmee noodzakelijke aanpassing van de sociale zekerheidswetten en ook de vanwege dit wetsvoorstel benodigde aanpassing van andere wetten, zijn niet in dit wetsvoorstel opgenomen. Die wijzigingen zullen worden geregeld in een separaat aanpassingswetsvoorstel, dat op een later moment aan de Tweede Kamer zal worden aangeboden. Eerst zal daarvoor de vormgeving van de aanpassing van de AOW-leeftijd en de pensioenrichtleeftijd definitief met de Tweede Kamer moeten zijn bepaald.

Het voorliggende wetsvoorstel maakt twee wetsvoorstellen overbodig, die op een eerder moment bij de Tweede Kamer aanhangig zijn gemaakt. Daarom zal het kabinet deze wetsvoorstellen intrekken. Het gaat in de eerste plaats om het bij Koninklijke boodschap van 10 mei 2011 ingediende voorstel van wet wijziging van de Algemene Ouderdomswet, de Wet inkomstenbelasting 2001 en de Wet op de loonbelasting 1964 in verband met verhoging van de leeftijd waarop recht op ouderdomspensioen ontstaat van 65 naar 66 jaar (Kamerstukken II, 2010/11, 32 767). In de tweede plaats gaat om het om het bij Koninklijke boodschap van 18 november 2008 ingediende voorstel van wet tot wijziging van de Algemene Ouderdomswet in verband met opname van de mogelijkheid om op verzoek van de pensioengerechtigde het ouderdomspensioen geheel of ten dele op een later tijdstip te laten ingaan (Kamerstukken II, 2008/09, 31 774).

De artikelen van dit wetsvoorstel treden in werking op een bij koninklijk besluit te bepalen tijdstip. Inwerkingtreding van een deel daarvan is voorzien op 1 januari 2013, maar enkele andere onderdelen van dit wetsvoorstel zullen op latere data in werking treden.

Nederland wordt de komende jaren geconfronteerd met de gevolgen van de vergrijzing van de bevolking. De naoorlogse geboortegolf en de forse daling van de bevolkingsgroei sinds het eind van de jaren zestig versterken elkaar. Dit zal leiden tot een krimp van de beroepsbevolking. Het Centraal Planbureau (CPB) verwacht dat in de periode 2010–2040 de beroepsbevolking krimpt met 400 000 personen. In deze berekening is de stijgende participatie van vrouwen en ouderen al meegenomen. Tegenover één AOW-gerechtigde staan nu nog 4 mensen die werken, straks nog maar 2. De verhouding tussen 65-plussers en de potentiële beroepsbevolking, de zogenaamde grijze druk, loopt op tot bijna 50%. Dit is drie keer zo hoog als in de tijd dat de AOW is ingevoerd.

De krimp van de beroepsbevolking maakt langer doorwerken noodzakelijk. Alleen zo kan, ook voor toekomstige generaties, het draagvlak voor de AOW worden veiliggesteld.

De groei van het aantal ouderen zorgt ervoor dat de kosten van de AOW sterk zullen stijgen: van 4,9% BBP in 2010 naar 8,5% BBP in 2040. Dit zet de houdbaarheid van de overheidsfinanciën, die door de economische crisis en de oplopende begrotingstekorten al een flinke deuk hebben opgelopen, verder onder druk. Het verhogen van de AOW-leeftijd draagt bij aan het verlagen van de kosten.

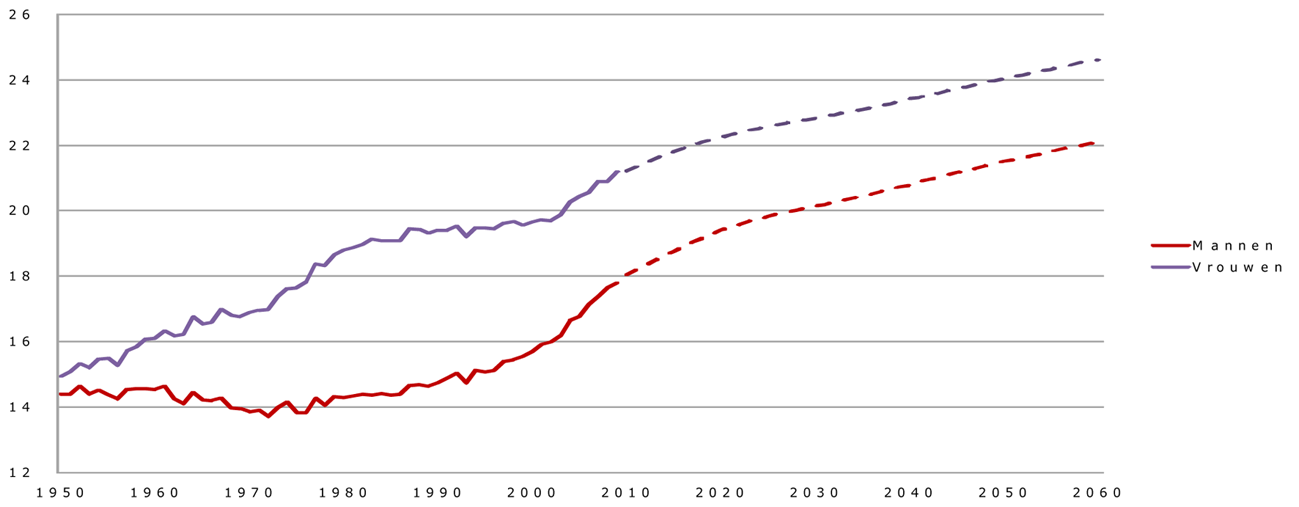

Verhoging van de AOW-leeftijd is ook redelijk, omdat we langer leven, langer gezond blijven en dus langer door kunnen werken. Uit recente cijfers van het Centraal Bureau voor de Statistiek (CBS)3 blijkt dat de prognose voor de ontwikkeling van de levensverwachting naar boven moet worden bijgesteld ten opzichte van eerdere ramingen uit 2008.

Grafiek 1: Ontwikkeling resterende levensverwachting bij 65 jaar

De ambitie van de regering om te komen tot een verlenging van de arbeidsduur van de beroepsbevolking zou worden belemmerd indien de facilitering van pensioenopbouw niet tevens wordt aangepast in lijn met de verhoging van de AOW-leeftijd. Om die reden zal de regering verschillende fiscale faciliteiten rondom het sparen voor de oude dag inperken. Hiermee kan de door de regering vanaf 2013 ingeboekte budgettaire taakstelling van € 700 miljoen worden gerealiseerd.

De AOW is – sinds de ruim 50 jaar dat deze bestaat – een voor burgers betrouwbare en voorspelbare regeling. De AOW biedt een basisinkomen voor ouderen. Het recht op AOW-pensioen blijft net als onder de huidige regeling uitsluitend afhankelijk van het ingezetenschap gedurende de opbouwperiode of het in Nederland werkzaam zijn gedurende de opbouwperiode. De duur van de opbouwperiode blijft ook ongewijzigd. Wel zal de periode waarin men AOW-pensioen opbouwt automatisch meeschuiven met de verhoging van de AOW-leeftijd. Het karakter van de AOW als volksverzekering wordt door dit wetsvoorstel ongemoeid gelaten. Om de overgang van het werkende leven naar het pensioen naar behoefte in te kunnen vullen, wordt het mogelijk gemaakt zelf het moment te kiezen wanneer men het AOW-pensioen opneemt. Het in deeltijd opnemen van AOW-pensioen wordt eveneens mogelijk gemaakt.

Oudere werknemers, die binnenkort de AOW-leeftijd zullen bereiken, hebben niet meer de tijd om zich voor te bereiden op een hogere AOW-leeftijd. Ook werkgevers hebben tijd nodig om zich voor te bereiden op het langer doorwerken van hun werknemers en om het personeelsbeleid hierop af te stemmen. Door de eerste verhoging pas in 2020 plaats te laten vinden, hebben werknemers, werkgevers, sectoren en de uitvoering voldoende tijd zich op de nieuwe AOW-leeftijd voor te bereiden. Burgers kunnen hierdoor indien nodig tijdig aanvullende maatregelen treffen. Deze overgangstermijn biedt de mogelijkheid burgers goed voor te lichten over wat de verhoging van de AOW-leeftijd voor hen individueel gaat betekenen.

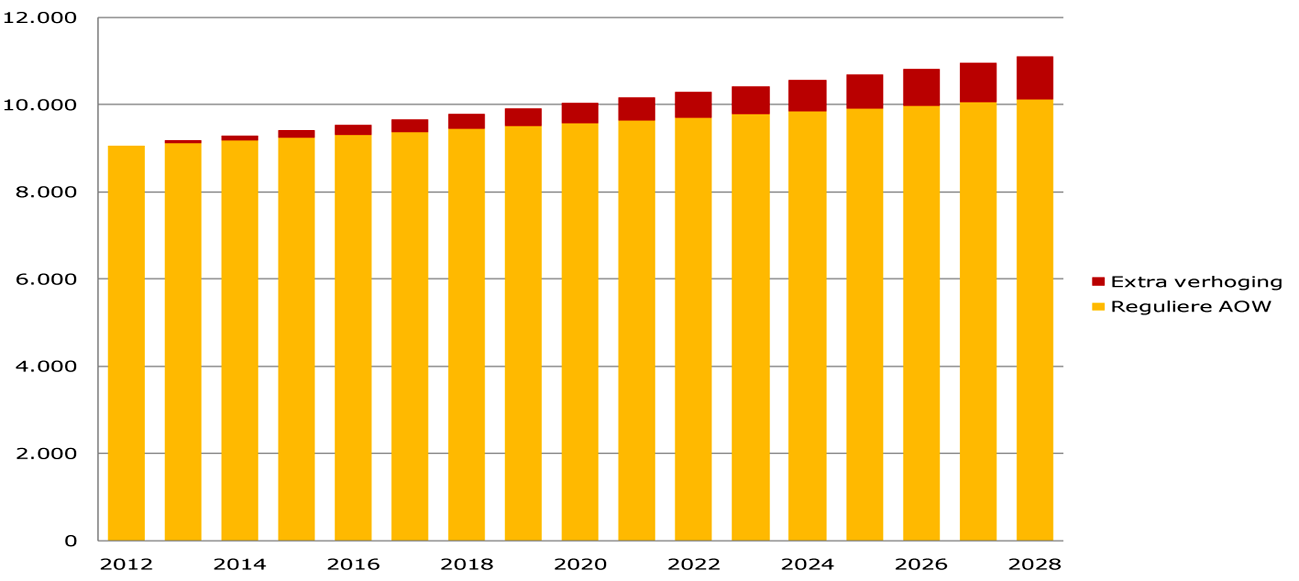

In verband met het robuuster maken van het AOW-pensioen kiest de regering ervoor de hoogte van het AOW-pensioen tot en met 2028 jaarlijks extra te verhogen, naast de reguliere indexatie op basis van de ontwikkeling van de contractlonen. Hierdoor krijgen burgers meer zekerheid over het basisinkomen waarover men kan beschikken wanneer men met pensioen gaat.

Deze verhoging vindt plaats vanaf 2013 tot en met 2028 en wordt budgetneutraal gefinancierd uit een gelijktijdige afbouw van het generieke inkomensinstrumentarium gericht op ouderen, te weten de Wet mogelijkheid koopkrachttegemoetkoming oudere belastingplichtigen (MKOB) en de fiscale ouderenkorting4. Als onderdeel van de financiering wordt ook meegenomen dat de ouderenkorting (een netto-tegemoetkoming) bij omzetting naar een extra jaarlijkse (bruto) verhoging tot extra belastinginkomsten zal leiden. De alleenstaande ouderenkorting blijft volledig intact.

De jaarlijkse extra verhoging, die steeds per 1 januari van een kalenderjaar in zal gaan, is afhankelijk van de AOW-opbouw en gelijk aan een bedrag ter hoogte van 0,6% van het huidige AOW-pensioen van een gehuwde. Dit komt neer op € 54 op jaarbasis bij volledige AOW-opbouw (uitgaande van AOW-bedragen per 1 juli 2011). De extra verhoging krijgt dezelfde indexatie (twee keer per jaar) als het bruto AOW-pensioen voor gehuwden.

De extra verhoging maakt integraal onderdeel uit van het AOW-pensioen. Dit betekent dat de extra verhoging voor de Aanvullende inkomensvoorziening ouderen (ingevolge de Wet werk en bijstand) als inkomen wordt beschouwd, dat in mindering moet worden gebracht.

Grafiek 2: Extra verhoging AOW

De extra verhoging van de AOW geldt ook bij het eerder opnemen van het AOW-pensioen. Dit in tegenstelling tot de huidige koopkrachttegemoetkoming oudere belastingplichtigen en de fiscale ouderenkorting die pas ingaan vanaf de AOW-leeftijd. Wanneer mensen vanaf 2020, als de AOW-leeftijd is verhoogd naar 66 jaar, besluiten het AOW-pensioen al op 65-jarige leeftijd op te nemen, krijgen zij een korting op het AOW-pensioen. De extra verhoging van het AOW-pensioen doet deze korting deels te niet.

De extra verhoging is, net als de koopkrachttegemoetkoming oudere belastingplichtigen en de (reguliere) ouderenkorting, gelijk voor gehuwden en alleenstaanden. Hiermee wordt voorkomen dat gehuwden negatieve inkomenseffecten ondervinden.

In eerste instantie zal de koopkrachttegemoetkoming oudere belastingplichtigen worden afgebouwd. Daarna volgt de gedeeltelijke afbouw van de ouderenkorting. De alleenstaande ouderenkorting blijft – als gezegd – volledig intact, om negatieve inkomenseffecten voor alleenstaanden te beperken.

Nieuwe inkomensafhankelijke ouderenkorting5

Naast de extra verhoging van het AOW-pensioen omvatten de afspraken tussen kabinet en sociale partners de introductie van een nieuwe inkomensafhankelijke ouderenkorting vanaf 2020, specifiek gericht op lage inkomens. Hiervoor is een budget van € 500 miljoen beschikbaar, waarvan € 250 miljoen resteert na volledige afbouw van de ouderenkorting en waarvan € 250 miljoen gefinancierd wordt door herschikking van de belasting- en/of premiemiddelen voor ouderenparticipatie (verdeeld over werkgevers en werknemers). De heffingskorting bedraagt € 300 en wordt vanaf een inkomen van € 18 000 geleidelijk afgebouwd met 5% van het inkomen tot op nihil bij € 24 000 (in prijzen 2011). Deze inkomensgrens volgt de ontwikkeling van het AOW-pensioen. Personen met een laag inkomen ontvangen dus niet alleen de verhoging van het AOW-pensioen, maar hebben ook recht op de nieuwe ouderenkorting.

Met dit wetsvoorstel worden de AOW-leeftijd en de fiscale pensioenrichtleeftijd op gezette tijden aangepast aan de ontwikkeling van de gemiddelde resterende levensverwachting. Het is van belang dat burgers tijdig weten wat de AOW-leeftijd zal zijn. De regering heeft er daarom voor gekozen een aankondigingstermijn van minimaal 11 jaar te hanteren.

Het verhogen van de fiscale pensioenrichtleeftijd vindt plaats 10 jaar voorafgaand aan de verhoging van de pensioenleeftijd in de AOW. Pensioenfondsen en pensioenverzekeraars moeten de gelegenheid hebben om hun regelingen aan te passen aan de nieuwe fiscale richtleeftijd. De berekening ten behoeve van het bepalen van de nieuwe AOW/richtleeftijd wordt daarom uitgevoerd één jaar voorafgaand aan de ingangsdatum van de verhoging van de fiscale richtleeftijd.

Het aanpassen van de AOW-leeftijd aan de gemiddelde resterende levensverwachting gebeurt aan de hand van een formule die wordt vastgelegd in de wet. De benodigde ramingen voor de levensverwachting zullen door een onafhankelijke instantie, het CBS, worden gemaakt. Om de vijf jaar zal er een berekeningsmoment zijn. Aan de hand van de formule zal dan worden bepaald of de ontwikkeling van de levensverwachting een verhoging betekent van de AOW-leeftijd. Is de uitkomst van deze berekening dat de AOW-leeftijd verhoogd moet worden, dan gaat deze verhoging 11 jaar later in. Dit betekent dat vóór 1 januari 2014 duidelijk zal zijn of de AOW-leeftijd moet worden verhoogd met ingang van 1 januari 2025.

In de berekening wordt de toekomstige levensverwachting steeds afgezet tegen de macro gemiddelde resterende levensverwachting op 65-jarige leeftijd zoals die gold in de referentieperiode 2000–2009. Deze bedraagt volgens berekeningen van het CBS 18,26 jaar.

De formule die gehanteerd zal worden luidt als volgt:

V = (L – 18,26) – (P – 65)

Waarbij:

|

V |

verhoging van de AOW-leeftijd in het aanpassingsjaar (in 2014 is dat 2025) ten op zichte van de daarvoor geldende AOW-leeftijd. |

|

L |

geraamde macro gemiddelde resterende levensverwachting op 65-jarige leeftijd zoals die verwacht wordt in het aanpassingsjaar. |

|

18,26 |

door CBS geraamde macro gemiddelde resterende levensverwachting op 65-jarige leeftijd in de referentie periode 2000–2009. |

|

P |

geldende AOW-leeftijd in het aanpassingsjaar vóór de verhoging |

|

65 |

geldende AOW-leeftijd in de referentieperiode 2000–2009. |

De formule bestaat uit twee delen. Het eerste deel (L – 18,26) geeft het verschil aan tussen de geraamde macro gemiddelde resterende levensverwachting voor het aanpassingsjaar en de macro gemiddelde resterende levensverwachting op 65-jarige leeftijd zoals die gold in de referentieperiode. Dit eerste deel geeft daarmee aan in welke mate de levensverwachting is gestegen ten opzichte van de referentieperiode.

Door de verwachte stijging van de levensverwachting zal er op gezette tijden een verhoging van de AOW-leeftijd plaatsvinden. Het is van belang dat al toegepaste verhogingen van de AOW-leeftijd geen rol spelen in het bepalen van de volgende verhoging. Het tweede deel van de formule (P-65) zorgt ervoor dat er geen dubbeling kan ontstaan met de toegepaste verhogingen. In dit deel van de formule wordt de AOW-leeftijd zoals die geldt in het aanpassingsjaar vóór de aanpassing afgezet tegen de AOW-leeftijd in de referentieperiode. Op deze manier wordt rekening gehouden met alle aanpassingen van de AOW-gerechtigde leeftijd tot dat moment.

Omvang verhoging

In de wet wordt vastgelegd dat de AOW-leeftijd alleen wordt verhoogd wanneer de stijging van de levensverwachting via de formule minimaal een verhoging van één heel jaar rechtvaardigt. Tegelijkertijd wordt in de wet vastgelegd dat de verhoging van de AOW-leeftijd maximaal 1 jaar zal bedragen, ook wanneer de stijging van de levensverwachting via de formule een grotere verhoging oplevert. Het verhogen van de pensioenleeftijd met hele jaren heeft als voordeel dat het goed te communiceren pensioenleeftijden oplevert. Daarnaast sluit dit ook beter aan bij de fiscale pensioenrichtleeftijd die ook uitgaat van een pensioenleeftijd van hele jaren. Een verhoging van de fiscale pensioenrichtleeftijd in kleinere stappen dan een jaar zou de pensioenuitvoeringspraktijk onnodig compliceren.6

Het hanteren van een maximum zorgt ervoor dat er geen grote schokken in de stijging van de AOW-leeftijd ontstaan. Daarnaast leidt een minimum ertoe dat niet elke stijging van de levensverwachting direct wordt omgezet in een stijging van de AOW-leeftijd.

Volgens de meest recente prognose van het CBS zal de resterende levensverwachting op 65-jarige leeftijd in 2020 20,45 jaar zijn. Voor 2020 kan hiermee de formule worden toegepast:

Verhoging= (20,45–18,26) – (65–65) = 2,19 – 0 = 2,19 jaar

Gegeven de maximale stapgrootte van een jaar is de verhoging met één jaar naar 66 jaar in 2020 dus in lijn met deze systematiek en zal in 2025 waarschijnlijk de volgende stap worden gemaakt.

Over het algemeen wordt voor de komende decennia uitgegaan van een stijgende levensverwachting. Het is echter niet onmogelijk dat op een gegeven moment de macro gemiddelde levensverwachting niet langer stijgt of zelfs daalt. Uit de formule komt dan een gelijkblijvend of negatief getal. In de wet wordt vastgelegd dat in deze situaties de AOW-leeftijd gelijk blijft (zie het voorgestelde artikel 7a, derde lid, voorlaatste zin).

De bestaande pensioenaanspraken, die nog zijn opgebouwd naar de oude, lagere pensioenrichtleeftijd, worden met dit wetsvoorstel niet aangetast. Dat betekent dat een verhoging van de pensioenrichtleeftijd in het fiscale kader een veel geleidelijker effect heeft op de feitelijke pensioenleeftijd (uittreedleeftijd). Daarom vangt de aanpassing van de omvang van de pensioenopbouw reeds aan een jaar na het moment waarop uiterlijk bekend moet worden gemaakt dat de geraamde levensverwachting van de bevolking op 65-jarige leeftijd zodanig is toegenomen dat deze 11 jaar na die datum van bekendmaking tot een aanpassing van de AOW-leeftijd leidt.

Een verhoging van de AOW-leeftijd heeft ook consequenties voor andere elementen in de AOW. Deze consequenties hebben betrekking op de opbouwsystematiek, de partnertoeslag en de vrijwillige AOW-verzekering.

Opbouwsystematiek

De AOW kent een opbouwsystematiek waarbij men in de leeftijd tussen 15 en 65 jaar 2% AOW-pensioen per jaar opbouwt. Dit geldt voor ingezetenen en personen die in Nederland werken. De mogelijkheid van een onvolledig AOW-pensioen is inherent aan deze opbouwsystematiek. Voor 65-plussers met een onvolledige AOW-pensioen en zonder aanvullend pensioen (inclusief wettelijk pensioen uit een ander land) of andere inkomsten, fungeert de algemene bijstand in de vorm van een aanvullende inkomensvoorziening ouderen (AIO) als vangnet7.

Door de verhoging van de AOW-leeftijd is het wenselijk de opbouwsystematiek aan te passen. Omwille van de eenvoud kiest de regering ervoor de opbouwperiode te handhaven op 50 jaar. Alternatief voor het handhaven van de opbouwperiode is deze bij elke verhoging van de AOW-leeftijd met een overeenkomstige periode te verlengen. Dit betekent dat de eisen voor een volledig AOW-pensioen verzwaard zouden worden. De regering acht dit niet wenselijk. In een opbouwperiode van 50 jaar komt de langdurige band met Nederland, die voorwaarde is voor een volledig AOW-pensioen, voldoende tot uitdrukking.

De verschuiving van de opbouwperiode heeft voor mensen die gedurende hun hele leven in Nederland wonen geen effect op het recht op AOW-pensioen. Een opbouwjaar dat vervalt aan het begin van de opbouwperiode doordat de opbouwperiode mee schuift met de AOW-leeftijd wordt volledig gecompenseerd door het extra opbouwjaar dat ontstaat door diezelfde verschuiving aan het einde van de opbouwperiode. Wanneer bijvoorbeeld de AOW-leeftijd 66 jaar is, begint de opbouw op 16-jarige leeftijd. Het opbouwjaar dat men had op 15-jarige leeftijd vervalt, maar dit wordt gecompenseerd door het extra opbouwjaar op 65-jarige leeftijd.

Het verschuiven van de opbouwperiode heeft voor personen die zich later in Nederland vestigen wel een effect op het recht op AOW-pensioen. Zij zullen wanneer zij tot aan de nieuwe AOW-leeftijd in Nederland wonen of werken extra AOW-opbouw hebben, ten opzichte van de huidige situatie waarbij opbouw tot aan 65 jaar mogelijk is. Hoeveel extra opbouw kan worden gerealiseerd is afhankelijk van de stijging van de AOW-leeftijd. Wanneer de AOW-leeftijd met één jaar wordt verhoogd betekent dit dat deze personen één jaar extra AOW-opbouw kunnen realiseren.

Voor de AOW-partnertoeslag van een AOW-gerechtigde geldt dat niet verzekerde jaren van de jongere partner ertoe leiden dat de partnertoeslag wordt verlaagd. Het verschuiven van de opbouwperiode leidt ertoe dat wanneer de AOW-leeftijd met één jaar wordt verhoogd de AOW-partnertoeslag wordt verhoogd voor een AOW-gerechtigde wiens jongere partner aan het begin van de opbouwperiode een niet-verzekerd opbouwjaar heeft gehad.

Mensen met AOW-opbouw, die voor hun 65e levensjaar naar het buitenland emigreren of geëmigreerd zijn, kunnen door de verschuiving van de opbouwperiode AOW-opbouw missen. Dit komt omdat zij de extra opbouw aan het einde van de opbouwperiode niet realiseren, omdat zij in dat jaar niet verzekerd zullen zijn voor de AOW. Of dit voor deze groep mensen negatief uitpakt is op voorhand niet duidelijk. Dit hangt sterk af van het pensioenstelsel van het land waarheen men is geëmigreerd. In steeds meer landen wordt de pensioengerechtigde leeftijd verhoogd. Het is zeer wel mogelijk dat men in het emigratieland ook tot op latere leeftijd pensioen kan opbouwen.

Partnertoeslag

Een AOW-gerechtigde die een jongere partner heeft zonder of met weinig eigen inkomen, kan aanspraak maken op de AOW-partnertoeslag. Deze toeslag ontvangt de AOW-gerechtigde tot het moment dat de jongere partner 65 jaar wordt en hiermee zelf recht krijgt op een AOW-pensioen. De AOW-partnertoeslag wordt voor nieuwe gevallen afgeschaft op 1-1-2015; bestaande gevallen worden daarbij ontzien. Voor de bestaande gevallen is van belang dat met dit wetsvoorstel bepaald wordt dat de duur van de AOW-partnertoeslag zal aansluiten op de geldende AOW-leeftijd.

Vrijwillige verzekering

De vrijwillige verzekering AOW zal aangepast worden aan de nieuwe AOW-leeftijd. Voorheen was vrijwillige verzekering, waarbij mensen bij vertrek uit Nederland op vrijwillige basis de AOW-verzekering voortzetten, mogelijk tot aan de leeftijd van 65. In de nieuwe situatie zal dat tot de nieuwe AOW-leeftijd zijn. Voor mensen, die zich later in Nederland vestigen en hier verplicht verzekerd raken voor de volksverzekeringen bestaat de mogelijkheid gemiste opbouwjaren voor de AOW in te kopen. Voor de verplichte verzekering geldt nu een bovengrens van 65 jaar. Met dit wetsvoorstel past de regering deze grens aan. Inkoop van AOW-opbouwjaren zal mogelijk zijn voor personen die vóór de voor hen geldende AOW-leeftijd verplicht verzekerd zijn geraakt.

Personen die zich in het verleden hebben ingekocht zullen door de verschuiving van de opbouwperiode, in gelijke mate als verplicht verzekerden, een opbouwjaar missen aan het begin van de opbouwperiode, waarvoor zij wel vrijwillig premie hebben betaald (bij een AOW-leeftijd van 66 begint de opbouwperiode één jaar later namelijk op 16-jarige leeftijd. Door de verschuiving van de opbouwperiode ontstaat er aan het einde van de opbouwperiode een extra opbouwjaar (wanneer de AOW-leeftijd 66 is, is dat het 66e levensjaar). Het opbouwjaar dat aan het begin van de opbouwperiode vervalt, wordt hierdoor volledig gecompenseerd. De regering kiest er daarom niet voor over te gaan tot restitutie van premies aan personen die zich hebben ingekocht. Te meer omdat dit zou leiden tot ongelijke behandeling ten aanzien van verplicht verzekerden.

Vooraf

Burgers hebben er behoefte aan om de overgang tussen werk en pensioen zelf vorm te geven. Het gaat hierbij over de vraag wanneer men met pensioen wil gaan en of de overgang van werk naar pensioen ineens plaatsvindt of juist meer geleidelijk. Naast de toenemende behoefte om het arbeidzame leven geleidelijk af te bouwen, zijn individuele keuzes ook ingegeven door de wens om het besteedbaar inkomen in de actieve en post-actieve periode beter te spreiden. Daarom wordt met dit wetsvoorstel de mogelijkheid geïntroduceerd het AOW-pensioen op een zelf gekozen moment in te laten gaan.

Wanneer personen slechts de mogelijkheid krijgen aangeboden om voltijds door te gaan met werken of geheel te stoppen, is de neiging groter om te kiezen voor het geheel stoppen, dan wanneer er de mogelijkheid is om geleidelijk minder te gaan werken. Vandaar dat dit wetsvoorstel ook de mogelijkheid biedt om het AOW-pensioen gedeeltelijk op te nemen, waardoor aangesloten kan worden bij het gewenste arbeidspatroon.

Dit flexibeler systeem van pensionering houdt in dat de AOW-leeftijd fungeert als spilleeftijd. Doordat de AOW-leeftijd fungeert als spilleeftijd, blijft de AOW-leeftijd een belangrijke scheidslijn in de sociale zekerheid. Het is de leeftijd waarop men de maximale AOW-opbouw heeft gerealiseerd. Verder wordt van mensen niet langer verwacht dat zij via arbeid in het inkomen voorzien. Zo ontbreekt de arbeidsverplichting voor mensen met een bijstandsuitkering die de AOW-leeftijd zijn gepasseerd. Verder is men na de AOW-leeftijd niet meer verzekerd voor de werknemersverzekeringen. Oogmerk van de werknemersverzekeringen is inkomensbescherming als de mogelijkheid tot arbeid tijdelijk of permanent wegvalt. Vandaar dat de noodzaak van verzekering voor de werknemersverzekeringen wegvalt vanaf het moment dat inkomen door arbeid niet langer het uitgangspunt vormt, maar inkomen door AOW (en vaak ook aanvullend pensioen) zonder meer gewaarborgd is.

Later opnemen AOW-pensioen

De mogelijkheid om het AOW-pensioen later te laten ingaan dan de AOW-leeftijd kan al gerealiseerd worden voordat de pensioenleeftijd in 2020 wordt verhoogd. Inwerkingtreding van een aantal belangrijke onderdelen van voorliggend wetsvoorstel (zoals de aanpassing van de pensioenrichtleeftijd in de aanvullende pensioenen en de extra verhoging van het AOW-pensioen) is voorzien met ingang van 1 januari 2013. Daarom stelt de regering voor de mogelijkheid van het later ingaan van het AOW-pensioen ook met ingang van 1 januari 2013 te introduceren. Deze maatregel kan het langer doorwerken na 65 jaar stimuleren. Het later ingaan van het AOW-pensioen is mogelijk tot maximaal 5 jaar na de dag waarop men de pensioengerechtigde heeft bereikt.

Het later ingaan van het AOW-pensioen leidt tot een vaste verhoging van het bruto AOW-pensioen van 6,5% voor elk jaar dat men langer werkt. Dit percentage is volgens het CPB actuarieel neutraal. Dat betekent dat mensen een eigen afweging kunnen maken om door te werken, zonder dat de overheid die beslissing (financieel) beïnvloedt. Uitgangspunt van actuariële neutraliteit is het totaal aan pensioen dat iemand over de rest van zijn leven gemiddeld genomen ontvangt. Naarmate dat bedrag over minder jaren wordt verspreid, wordt het pensioen evenredig verhoogd, waarbij eventueel ook rekening wordt gehouden met rente-effecten. Ook internationaal zijn dergelijke systemen gangbaar8.

Het opslagpercentage wordt naar rato geïnterpoleerd en geëxtrapoleerd. Het AOW-pensioen een half jaar uitstellen leidt dus tot een verhoging van 3,25%, en twee jaar uitstel tot een verhoging van 13%. Hiermee sluit Nederland vanwege de eenvoud aan bij de internationaal meest gebruikelijke systematiek.

Eerder opnemen AOW-pensioen

Wanneer doorwerken niet mogelijk of wenselijk is, kan men ervoor kiezen het AOW-pensioen op te nemen vóór de AOW-leeftijd. Dit kan in deeltijd. Hierbij geldt dat het AOW-pensioen niet eerder kan ingaan dan de dag waarop de leeftijd van 65 jaar wordt bereikt. Alleen personen die op of na 1 januari 2020 de leeftijd van 65 jaar bereiken kunnen dus van deze mogelijkheid gebruik maken.

Als de AOW-leeftijd – conform verwachting – in 2025 op 67 jaar ligt, kan het AOW-pensioen maximaal twee jaar eerder ingaan. Mocht de pensioengerechtigde leeftijd in de toekomst nog verder verschuiven, dan blijft het aantal jaren dat het AOW-pensioen eerder kan ingaan maximaal 2 jaar.

Voor het toepassen van de korting bij het eerder laten ingaan van het AOW-pensioen is in overleg met sociale partners gekozen voor een afwijkende systematiek. Uitgangspunt daarbij is hetzelfde percentage dat bij het later laten ingaan van het AOW-pensioen wordt gehanteerd. Anders dan bij het later laten ingaan wordt dit percentage niet toegepast op het bruto AOW-pensioen, maar op het netto AOW-pensioen. Omdat de pensioengerechtigde tot de geldende pensioenleeftijd over zijn inkomen AOW-premie is verschuldigd en na de geldende pensioenleeftijd niet meer zou het toepassen van een korting van 6,5% over het bruto AOW-pensioen er toe leiden dat het netto inkomen vóór de pensioengerechtigde leeftijd flink zou afwijken van het netto-inkomen ná de pensioengerechtigde leeftijd. In plaats daarvan wordt de korting van 6,5% daarom toegepast op het netto AOW-pensioen. Daartoe wordt het op het netto AOW-pensioen toe te passen kortingspercentage via de gangbare systematiek van de netto-netto-koppeling (die wordt gebruikt om de hoogte van het AOW-pensioen vast te stellen) vertaald in een op het bruto-AOW-pensioen toe te passen percentage.

Verder wordt de AOW-gerechtigde tot het bereiken van de pensioengerechtigde leeftijd gecompenseerd voor de AOW-premie die hij over zijn AOW-pensioen moet betalen. Dit gebeurt door het AOW-pensioen, na toepassing van de korting, te verhogen met een compensatie voor betaalde AOW-premie.

Kortingspercentage

Het op het bruto AOW-pensioen toe te passen kortingspercentage wordt voor een zogenaamde referentiepersoon berekend. De wijze van berekening wordt in een algemene maatregel van bestuur (amvb) vastgelegd. Het op basis van berekeningswijze bepaalde kortingspercentage wordt bij ministeriële regeling vastgelegd en is van toepassing op lopende AOW-pensioenen die eerder zijn ingegaan en nieuwe AOW-pensioenen die op verzoek eerder in zullen gaan. Het kortingspercentage geldt zowel voor AOW-pensioenen op basis van de alleenstaandenorm als voor AOW-pensioenen op basis van de gehuwdenorm. Periodiek zal worden bezien of veranderingen in het belasting- en premieregime aanleiding geven tot het opnieuw berekenen van het kortingspercentage. Bij eventuele aanpassingen als gevolg van het premieregime, zal de actuariële neutraliteit bij het eerder opnemen van het AOW-pensioen gehandhaafd worden.

Gegeven het huidige belasting- en premie-regime zou het op het bruto-AOW-pensioen toe te passen kortingspercentage 7,2% bedragen voor elk jaar dat men eerder stopt met werken. Een korting van 7,2% op het bruto bedrag komt gemiddeld genomen overeen met een korting van 6,5% op het netto pensioen. Net als bij uitstel van het AOW-pensioen wordt het kortingspercentage naar rato geïnterpoleerd en geëxtrapoleerd. Het AOW-pensioen een half jaar eerder opnemen leidt dus tot een verlaging van 3,6%, en twee jaar eerder opnemen tot een verlaging van 14,4%.

In formule (bruto bedragen):

AOW-bedrag bij vervroegde opname = AOW-pensioen * (1 – 7,2% per jaar)

Compensatie betaalde AOW-premie

Over het ontvangen AOW-bedrag is, totdat de geldende pensioenleeftijd is bereikt, 17,9% AOW-premie verschuldigd (onder aftrek van het AOW-deel in de algemene heffingskorting). Hiervoor wordt gecompenseerd in de vorm van een hoger AOW-pensioen. Deze compensatie is tijdelijk en geldt alleen voor de periode dat het AOW-pensioen eerder is ingegaan. Op deze wijze ondervindt men bij het eerder opnemen van de AOW geen nadeel van de AOW-premieheffing die geldt vóórdat de pensioengerechtigde leeftijd is bereikt. De wijze waarop de compensatie voor de AOW-premie wordt berekend wordt vastgelegd bij amvb. De wijze waarop dit kan geschieden is onderstaand in formules weergegeven. De hoogte van de compensatie zal per individueel geval worden vastgesteld door de SVB, omdat deze afhankelijk is van de betaalde AOW-premie. De heffingskorting wordt toegepast om de compensatie te kunnen vaststellen.

In formules (bruto bedragen):

AOW-premie = 17,9% * AOW-bedrag bij vervroegde opname – AOW-deel algemene heffingskorting

Compensatie = AOW-premie / (1 – 33% – 7,75%)9.

Hieronder is een voorbeeld uitgewerkt voor een alleenstaande, uitgaande van een pensioenleeftijd van 66 jaar en op basis van de huidige AOW-bedragen en fiscale tarieven. Het gangbare AOW-pensioen bedraagt € 13 200 voor een alleenstaande. Bij één jaar eerder opnemen van het AOW-pensioen bedraagt de korting 7,2% en komt dit pensioen uit op bruto € 12 250. Over dit bedrag wordt op 65-jarige leeftijd AOW-premie geheven. De compensatie vindt plaats volgens bovenstaande formule en komt uit op € 1 883. Als gevolg van de compensatie voor de AOW-premie op 65 jarige leeftijd valt het netto bedrag hoger uit dan het geval was geweest zonder compensatie. Het netto bedrag is niet gelijk aan het netto bedrag vanaf 66-jarige leeftijd, omdat vanaf die leeftijd het recht op ouderenkortingen bestaat.

|

65 jaar |

66 jaar |

67 jaar e.v. |

|

|---|---|---|---|

|

bruto AOW bij «gewone» pensionering |

13 200 |

13 200 |

|

|

bruto AOW bij flex met 1 jaar |

12 250 |

12 250 |

12 250 |

|

compensatie AOW-premie |

1 883 |

||

|

Totaal bruto |

14 133 |

12 250 |

12 250 |

|

Totaal netto |

10 361 |

11 300 |

11 300 |

Opname in deeltijd

Het eerder of later opnemen van het AOW-pensioen in deeltijd kan in stappen van 10% plaatsvinden. Men kan het gewenste deeltijdpercentage aangeven bij de SVB. Om uitvoeringstechnische redenen kan een eenmaal ingegaan gedeelte van het AOW-pensioen niet worden verlaagd.

Gedeeltelijk AOW-pensioen kan alleen ingaan op de dag van de maand waarop men zijn verjaardag heeft. Is men bijvoorbeeld jarig op 15 januari dan kan een deelpensioen dus ingaan op 15 februari, 15 maart, 15 april et cetera. Wanneer men op een datum jarig is die geen corresponderende dag heeft in andere maanden (bijv. op 30 januari; 30 februari bestaat immers niet) dan wordt uitgegaan van de laatste dag van die korte maand. Dit houdt in dat een persoon tussentijds kan besluiten om een volgend deel van het AOW-pensioen in te laten gaan. Hiervan kan bijvoorbeeld sprake zijn als betrokkene besluit om toch minder uren te gaan werken dan hij oorspronkelijk voor ogen had.

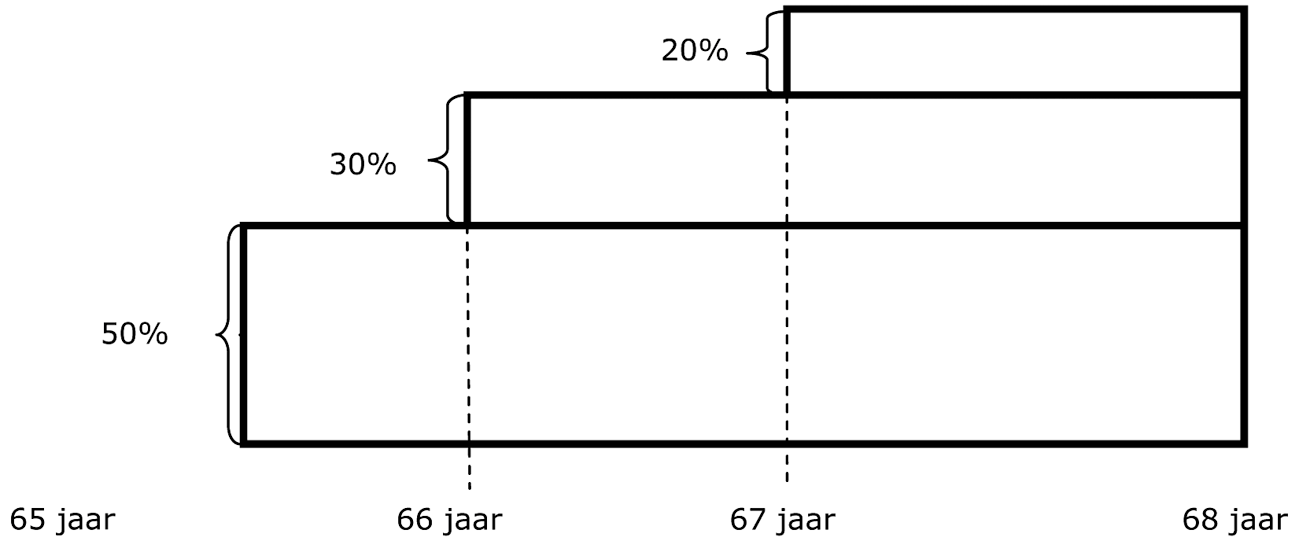

De korting of verhoging ziet alleen op het deel van het AOW-pensioen dat op dat moment ingaat. Dit wordt geïllustreerd aan de hand van onderstaand voorbeeld, waarbij een persoon zijn AOW-pensioen gedeeltelijk laat ingaan op 65 jaar en 6 maanden en op twee latere momenten het resterende deel van het AOW-pensioen in delen laat ingaan. In dit voorbeeld ligt de AOW-leeftijd op 66 jaar (situatie vanaf 2020).

Deze persoon laat de helft van zijn AOW-pensioen zes maanden vervroegd ingaan. Op basis hiervan wordt een kortingspercentage berekend dat betrekking heeft op de ingegane 50% van het AOW-pensioen (in ons voorbeeld: 0,5*7,2=3,6%).

Op 66-jarige leeftijd neemt deze persoon nog eens 30% van zijn AOW-pensioen op. Omdat 66 jaar de geldende AOW-leeftijd is, geldt voor deze 30% van het AOW-pensioen géén kortings- of verhogingspercentage. Op 67-jarige leeftijd laat deze persoon de resterende 20% van het AOW-pensioen ingaan. Omdat dit deel van het AOW-pensioen later is ingegaan dan de geldende AOW-leeftijd wordt voor dit deel van het AOW-pensioen een verhogingspercentage toegepast van 6,5%. De persoon in dit voorbeeld heeft vanaf zijn 67e een AOW-pensioen dat opgebouwd is uit drie bedragen:

– Op 50% wordt een korting toegepast van 3,6%: (50% * 96,4%)

– 30% wordt «gewoon» uitgekeerd: (30% * 100%)

– Op 20% wordt een opslag toegepast van 6,5%: (20% * 106,5%)

In totaal ontvangt hij dus (nadat het volledig is ingegaan) een AOW-pensioen van 99,5%. In aanvulling hierop krijgt deze persoon op 65-jarige leeftijd ook de compensatie in verband met de betaalde AOW-premie.

De mogelijkheid om het AOW-pensioen in deeltijd op te nemen en dit op elk gewenst moment te laten ingaan, betekent dat het kortings- of verhogingpercentage voor elk deel van het AOW-pensioen berekend moet worden op het moment dat dit deel ingaat. Immers de hoogte van het kortings- of verhogingspercentage is afhankelijk van de mate waarin men het AOW-pensioen eerder of later laat ingaan.

Relatie tot onvolledige AOW/partnertoeslag AOW

De verhoging of verlaging van het AOW-pensioen vindt plaats op het geheel van het bruto uit te keren bedrag. Dit bedrag bestaat uit het AOW-pensioen, een eventuele partnertoeslag en de extra verhoging. Voor de hoogte van het AOW-pensioen worden de opbouwjaren tot aan de pensioenleeftijd wel meegeteld. Voor mensen die het AOW-pensioen eerder opnemen betekent dit dat zij op het moment van aanvragen nog niet alle opbouwjaren kunnen hebben vol gemaakt. Deze opbouwjaren worden fictief toegevoegd. Na het bereiken van de AOW-leeftijd wordt nagegaan of deze mensen deze fictieve opbouwjaren ook daadwerkelijk verzekerd waren. Dit zal in verreweg de meeste gevallen zo zijn. Indien noodzakelijk zal het AOW-pensioen worden aangepast. Hiermee wordt voorkomen dat buitenlandse pensioengerechtigden door het eerder laten ingaan van hun ouderdomspensioen extra (fictieve) opbouwjaren zouden kunnen realiseren die zij, omdat zij in het buitenland wonen, niet zouden realiseren als zij het ouderdomspensioen op de pensioengerechtigde leeftijd zouden laten ingaan.

Mensen die het AOW-pensioen later laten ingaan, bouwen ook AOW op tot aan de AOW-leeftijd. Wanneer mensen het AOW-pensioen later laten ingaan levert dit dus geen extra AOW-opbouw op.

In de uitvoeringspraktijk vindt eerst vaststelling van het recht op AOW plaats. Daarbij worden eventuele niet verzekerde tijdvakken in ogenschouw genomen. Dat betekent dat voor elk jaar dat men niet verzekerd is geweest voor de AOW, er een korting van 2% plaatsvindt op het AOW-pensioen. Daarna wordt op het aldus verkregen totale bruto bedrag de verhoging met het voor het individu toepasselijke verhogingspercentage toegepast.

Voldoende structureel inkomen

Het is niet de bedoeling dat het vrijwillig naar voren halen van het AOW-pensioen leidt tot een beroep op de Wet werk en bijstand (WWB). Daarom stelt dit wetsvoorstel de voorwaarde dat men structureel over een zeker minimaal netto inkomen moet kunnen beschikken op het moment dat het AOW-pensioen eerder ingaat. Doordat de AOW de komende jaren extra wordt verhoogd en de bijstand deze ontwikkeling niet volgt, voorkomt de inkomenseis dat, bijvoorbeeld door een uitblijvende indexatie dan wel afstempeling van het aanvullend pensioen, men meteen een beroep zou moeten doen op een aanvulling vanuit de bijstand.

Het netto structurele inkomen waarover men als individu moet kunnen beschikken is het geldende uitkeringsniveau voor een alleenstaande in de bijstand voor personen die de pensioenleeftijd zijn gepasseerd. Deze norm geldt ook voor afzonderlijke gehuwden. De reden hiervoor is dat gehuwden door het overlijden van één van de partners alleenstaande kunnen worden. Voorkomen moet worden dat deze personen als gevolg hiervan alsnog een beroep zouden moeten doen op de bijstand.

Het structurele netto inkomen wordt gevormd door het eerder ingaande AOW-pensioen, aanvullend pensioen en structurele uitkeringen die worden verkregen uit individuele pensioenvoorzieningen zoals (bancaire) lijfrenten. Indien een gehuwde alleenstaande wordt, krijgt deze recht op de hogere alleenstaande norm in de AOW. Om deze reden wordt voor een gehuwde, bij de vaststelling of men voldoet aan de structurele inkomenseis, gerekend met het alleenstaande AOW-pensioen op basis van de AOW-opbouw van deze gehuwde.

Het is niet volledig uit te sluiten dat personen, die aanvankelijk kunnen aantonen dat zij beschikken over voldoende structureel inkomen en gebruik maken van de mogelijkheid het AOW-ouderdomspensioen eerder op te nemen, naar verloop van tijd door onvoorziene omstandigheden toch een inkomen hebben onder het sociaal minimum. Deze personen kunnen op dat moment een aanvraag indienen voor een aanvulling vanuit de bijstand (Aanvullende inkomensvoorziening ouderen).

Wanneer een belanghebbende ervoor heeft gekozen om de betaling van zijn AOW uit te stellen na de geldende AOW-leeftijd (in 2013 wanneer de mogelijkheid tot uitstel wordt geïntroduceerd is dat nog 65 jaar, vanaf 2020 is dat 66 jaar) en daardoor een inkomen heeft dat onder het sociaal minimum ligt, heeft deze persoon in beginsel geen recht op algemene bijstand. Immers, de bijstand geldt als sociaal vangnet voor mensen die niet over de middelen beschikken om in de noodzakelijke kosten van het bestaan te voorzien. Tot deze middelen worden alle vermogens- en inkomensbestanddelen gerekend waarover de alleenstaande of het gezin beschikt of redelijkerwijs kan beschikken. In dit verband wordt de mogelijkheid om een uitkering AOW aan te vragen als een inkomensbestanddeel gezien waarover de belanghebbende redelijkerwijs kan beschikken.

De belanghebbende zal daarom in deze situaties geen recht op bijstand hebben, tenzij de AOW volledig wordt uitbetaald en men desondanks toch een totaal inkomen heeft dat lager is dan het sociaal minimum. Dit laatste zal het geval zijn wanneer de belanghebbende naast het onvolledig opgebouwd AOW-recht, niet beschikt over andere inkomsten en/of een vermogen dat hoger is dan de geldende vermogensvrijlating in de WWB.

In de situatie dat de belanghebbende de leeftijd heeft waarop het eerder opnemen van het AOW-pensioen mogelijk is (in 2020 is dat 65 jaar), geldt dat deze geen recht op bijstand heeft, tenzij de belanghebbende geen aanspraak kan maken op het eerder opnemen van het AOW-pensioen, omdat deze niet voldoet aan de gestelde structurele inkomenseis.

Mensen die recht hebben op een remigratie-uitkering, hebben geen mogelijkheid om de ingangdatum van het AOW-pensioen uit te stellen. In de artikelsgewijze toelichting bij artikel 16b van de AOW is nader ingegaan op de samenloop met de remigratie-uitkering.

Aanvraag AOW-pensioen

Als een betrokkene zijn AOW-pensioen eerder of later dan de AOW-leeftijd wil opnemen zal hij daartoe een aanvraag bij de SVB indienen. Bij het eerder opnemen van het AOW-pensioen zal de SVB onderzoek doen naar de vraag of men structureel over voldoende netto inkomen beschikt. Vanwege de tijd die dit onderzoek vraagt zal het niet mogelijk zijn de uitbetaling eerder te laten ingaan dan twee maanden nadat het verzoek tot het eerder opnemen van het AOW-pensioen is gedaan. Dat de uitbetaling na twee maanden gestart wordt, doet geen afbreuk aan de terugwerkende kracht van één jaar die geldt voor het ingaan van het AOW-recht.

Bij het later opnemen van het AOW-pensioen kan het gedeeltelijk AOW-pensioen alleen ingaan op de dag van de maand waarop men zijn verjaardag heeft. Is men jarig op 15 januari dan kan het AOW-pensioen – geheel of gedeeltelijk – ingaan op 15 februari, 15 maart of 15 april et cetera. Wanneer men op een datum jarig is die geen corresponderende dag heeft in andere maanden (bijv. op 30 januari; 30 februari bestaat immers niet) dan wordt uitgegaan van de laatste dag van die korte maand. Bij het verzoek om tot uitbetaling van (een deel van) de AOW over te gaan, hoeft de betrokkene geen reden voor zijn verzoek op te geven. In gevallen waarin nader onderzoek nodig is, kan de SVB zo nodig een voorschot verstrekken. Op basis van de huidige AOW is de SVB hiertoe al bevoegd.

Overlijdensuitkering bij later opnemen AOW-pensioen

De nabestaande van degene die het AOW-pensioen geheel heeft uitgesteld, zonder dat een verzoek tot betaling van het AOW-pensioen is ingediend, heeft geen recht op een overlijdensuitkering. De AOW-gerechtigde heeft zelf bewust gekozen om het AOW-pensioen in zijn geheel later in te laten gaan, waarbij onder ogen is gezien dat men door een plotseling overlijden het uitgestelde AOW-pensioen geheel kwijtraakt. Als het AOW-pensioen voor een deel is uitgesteld, bestaat uiteraard bij overlijden recht op een evenredig deel van de overlijdensuitkering. Overigens zal, als het uitgestelde AOW-pensioen tot uitbetaling komt voordat de betrokkene is overleden, bij een later overlijden de overlijdensuitkering hoger zijn dan de standaardoverlijdensuitkering.

Relatie met onvolledige AOW-opbouw

De inkomensterugval bij een abrupte overgang op de AOW-leeftijd van de actieve naar de postactieve periode is doorgaans groter bij een lagere AOW-opbouw. De enige uitzondering betreft mensen met een onvolledige AOW-opbouw en een beperkte aanspraak op aanvullend pensioen zodat bij het bereiken van de 65-jarige leeftijd recht ontstaat op aanvullende bijstand. Doorwerken na 65 jaar blijft dan aantrekkelijk omdat het besteedbaar inkomen relatief sterk toeneemt.

Tegelijkertijd zullen mensen met een onvolledige AOW-opbouw minder vaak in staat zijn het AOW-pensioen eerder op te nemen, aangezien zij dan vaker een netto inkomen zullen hebben dat onder de geldende minimumeis ligt.

In deze paragraaf zijn de gevolgen van in dit wetsvoorstel opgenomen wijzigingen van het AOW-pensioen voor andere regelingen beschreven.

Relatie met aanvullende pensioenen

Bij een groeiende meerderheid van de gepensioneerden wordt het AOW-pensioen aangevuld door een collectief verplicht, aanvullend ouderdomspensioen. Uitstel van de ingangsdatum van het AOW-pensioen raakt daarom slechts een deel van het pensioen. De sociale regelgeving ten aanzien van het aanvullende ouderdomspensioen bevat geen bepalingen over de ingangsdatum van het aanvullend pensioen. De fiscale regelgeving kent reeds mogelijkheden om de ingangsdatum van het pensioen onder voorwaarden naar voren te halen of naar achteren te schuiven. Een van de daarbij geldende voorwaarden is dat het uiterlijk (dat wil zeggen als niet eerder een van de andere uiterste ingangsdata is bereikt) bij het bereiken van de 70-jarige leeftijd moet ingaan. Deze leeftijd zal met de aanpassingswet overigens worden bijgesteld.

Detentie en voortvluchtige veroordeelden

Het is mogelijk dat een pensioengerechtigde die de ingangsdatum van zijn AOW-pensioen heeft uitgesteld, wordt gedetineerd of dat een gedetineerde die 65 wordt, verzoekt om uitstel van de ingang van zijn AOW-pensioen. Omdat een gedetineerde als gevolg van de detentie gedurende een bepaalde periode geen recht op AOW-pensioen heeft, wordt die periode niet meegeteld bij de berekening van het verhogingspercentage.

Personen die zich onttrekken aan de (verdere) tenuitvoerlegging van een vrijheidsstraf of vrijheidsbenemende maatregel (zogenaamde voortvluchtige veroordeelden) hebben geen recht op een AOW-uitkering. Wanneer een voortvluchtige veroordeelde gedurende een bepaalde periode geen recht op AOW-pensioen heeft, wordt die periode, niet meegeteld bij de berekening van het verhogingspercentage.

Internationaalrechtelijke aspecten

Op grond van het Europees Verdrag tot bescherming van de rechten van de mens en de fundamentele vrijheden (EVRM) heeft iedereen recht op het ongestoord genot van eigendom10. In het algemeen geldt, dat een recht op een sociale verzekeringsuitkering een vorm van eigendom vormt. Inbreuk op een bestaand uitkeringsrecht is mogelijk bij wet. Daarbij geldt wel de voorwaarde dat er een evenwichtige afweging plaatsvindt tussen de gemeenschapsbelangen en de vereisten die voortvloeien uit het ingeroepen fundamentele recht en dat er een redelijke proportionaliteitsrelatie bestaat tussen de gekozen middelen en het beoogde doel. In de voorgestelde wetswijziging wordt een en ander tot uitdrukking gebracht in een overgangstermijn van 7 jaar waarbij geen verhoging van de AOW-leeftijd plaatsvindt, In 2020 vindt pas verhoging van de AOW-leeftijd plaats naar 66 jaar. Uiterlijk 1 januari 2014 zal de nieuwe AOW-leeftijd – 11 jaar voordat deze ingaat – bekend worden gemaakt.

Verder is het wetsvoorstel in overeenstemming met de overige voor Nederland relevante internationaalrechtelijke verplichtingen inzake de pensioenleeftijd, zoals neergelegd in artikel 26 van de Europese Code inzake sociale zekerheid (inclusief het Aanvullend Protocol), de artikelen 26 en 27 van de Europese Code inzake sociale zekerheid (herzien) (voor Nederland nog niet in werking getreden) en artikel 15 van ILO-Verdrag 1283. Deze verdragsbepalingen verplichten de staat ertoe om zorg te dragen dat er in principe, bij het bereiken van de pensioengerechtigde leeftijd, aanspraak bestaat op een ouderdomsuitkering van een door de verdragen nader bepaalde omvang. Hierin voorziet de AOW thans, en dit recht wordt door het wetsvoorstel niet aangetast. In verband hiermee hoeft niet te worden ingegaan op de mogelijkheden die de genoemde verdragen bieden om de pensioenleeftijd hoger te stellen dan 65 jaar.

Doorwerken na de AOW-leeftijd

Doorwerken na de AOW-leeftijd is op dit moment al mogelijk. In overleg tussen werkgever en werknemer kunnen afspraken worden gemaakt over (de voorwaarden met betrekking tot) doorwerken na de AOW-leeftijd. Wel is er sprake van belemmeringen voor doorwerken na de AOW-leeftijd. Deze belemmeringen zijn eerder geïnventariseerd in de notitie «Men is zo oud als men zich voelt» van 28 mei 2008 (Kamerstukken II 2008/09, 29 544, nr. 152). Om (vrijwillig) doorwerken na de AOW-leeftijd makkelijker en aantrekkelijk te maken, zal een aantal belemmeringen worden weggenomen. Hiervoor is een wetsvoorstel met arbeidsrechtelijke aanpassingen in voorbereiding. Daarbij gaat het bijvoorbeeld om de verplichtingen van de werkgever bij ziekte van de werknemer en de mogelijkheden om opeenvolgende tijdelijke contracten aan te gaan. Het wetsvoorstel strekt mede ter uitvoering van het Regeerakkoord en zal naar verwachting begin 2012 bij de Tweede Kamer worden ingediend.

Op 8 april 2011 is de evaluatie van de Wet inkomensvoorziening oudere werklozen (IOW) naar de Tweede Kamer gestuurd (Kamerstukken II, 2010/11, 32 729, nr. 1). In de brief aan de Tweede Kamer is aangegeven dat de trend van stijgende arbeidsdeelname van ouderen doorzet. Desondanks blijft het voor oudere werklozen lastig om het werk te hervatten. In 2020 wordt de pensioenleeftijd verhoogd naar 66 jaar. Werknemers hebben echter tijd nodig om zich voor te bereiden op het langer doorwerken. Werkgevers hebben tijd nodig het personeelsbeleid hierop af te stemmen. In dit licht acht de regering de tijdelijke verlenging van de IOW aangewezen.

Hiermee wordt ook tegemoet gekomen aan de aangenomen motie Vermeij (Kamerstukken II, 2010/11, 32 043, nr. 49) en invulling gegeven aan hetgeen is aangekondigd in de brief aan de Tweede Kamer van 30 juni 2011 inzake Tijdelijke verlenging IOW (Kamerstukken II, 2010/11, 32 043, nr. 65).

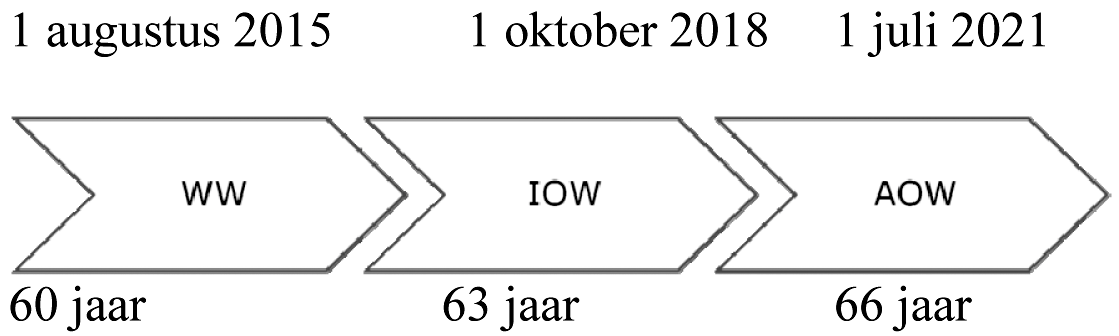

De tijdelijke verlenging van de IOW wordt als volgt vormgegeven. Werkloze11 ouderen hebben aansluitend op hun werkloosheidsuitkering (WW-uitkering) recht op IOW, indien zij voldoen aan de volgende voorwaarden:

– 60 jaar of ouder op de eerste werkloosheidsdag;

– recht op meer dan 3 maanden WW (dus feitelijk voldoen aan de jareneis in de WW);

– geboren vóór 1 januari 1956;

– geen uitsluitingsgrond van toepassing.

Dit betekent dat werklozen die geboren zijn vóór 1 januari 1956, na afloop van hun maximale WW tot aan het moment waarop ze AOW-gerechtigd worden (uiterlijk in 2021), gebruik kunnen maken van de IOW.

Rekenvoorbeeld

Werknemer De Vries is geboren op 1 juli 1955. Hij wordt werkloos op 1 augustus 2015. De Vries is dan 60 jaar. Hij heeft altijd gewerkt en recht op 38 maanden WW. Op 1 oktober 2018 eindigt zijn WW. De Vries is geboren in 1955 en heeft dus aansluitend (met ingang van 1 oktober 2018) recht op IOW. Op 1 juli 2021 wordt De Vries 66, dan eindigt de IOW en ontvangt hij AOW.

De IOW wordt geleidelijk afgebouwd. Tot en met 2015 kunnen werklozen die 60 jaar of ouder zijn, aansluitend op hun WW-uitkering gebruik maken van IOW. In 2015 is het geboortecohort 1955 60 jaar. Dat betekent dat vanaf 2016 61-jarigen in aanmerking komen voor IOW, vanaf 2017 62-jarigen etc.12.

Oudere werklozen, die voor het eerst te maken krijgen met de verhoging van de pensioenleeftijd (geboortecohort 1955), blijven tot en met 2021 in aanmerking komen voor IOW tussen einde WW en aanvang AOW. Voor personen geboren in 1954 en eerder blijft de AOW-leeftijd 65 jaar.

Tijdelijke verlenging

De verlenging van de IOW is nadrukkelijk tijdelijk. De beschikbaarheid van een permanent vangnet draagt niet bij aan de noodzakelijke cultuuromslag, waarbij werkgevers en werknemers zich instellen op langer doorwerken.

Werklozen geboren op of na 1 januari 1956, zullen na hun maximale WW niet meer in aanmerking komen voor IOW. Dit kan zich voor het eerst voordoen vanaf mei 2018.

Rekenvoorbeeld

Werknemer Jansen is geboren op 1 januari 1956. Hij wordt werkloos op 1 januari 2016. Hij heeft perioden van werk en werkloosheid afgewisseld. Zijn fictieve arbeidsverleden wordt berekend als het aantal jaren vanaf zijn 18e tot 1998: 24 jaar. Vanaf 1998 wordt het feitelijk arbeidsverleden in aanmerking gekomen. Jansen voldoet aan de 4-uit-5 jareneis (anders komt hij niet in aanmerking voor een verlengde WW) en heeft dus in elk geval 4 jaar gewerkt. Jansen heeft tenminste recht op 28 maanden WW. Op 1 mei 2018 stroomt hij uit de WW. Aansluitend is er geen recht op IOW. Op 1 januari 2022 wordt hij 66 en krijgt hij AOW.

Werknemers hebben ruim de tijd om zich op de toekomstige afwezigheid van de IOW in te stellen. Een deel van de oudere werklozen zal – afhankelijk van het inkomen van een eventuele partner – bovendien gebruik kunnen maken van de Inkomensvoorziening oudere en gedeeltelijk arbeidsongeschikte werkloze werknemers (IOAW).

Intussen investeert de regering samen met sociale partners stevig in de duurzame participatie en inzetbaarheid van werkenden. Opdat werknemers gezond, vitaal en productief tot aan de pensioengerechtigde leeftijd kunnen blijven deelnemen aan het arbeidsproces.

Het aflopen van de IOW in 2021 sluit dus aan bij de inzet dat de arbeidsmarkt voor ouderen op dat moment is genormaliseerd.

De arbeidsmarktsituatie van ouderen en de begrenzing van de IOW worden geëvalueerd. Mocht dat noodzakelijk zijn, dan kan op dat moment besloten worden welke verdere maatregelen eventueel nodig zijn.

In lijn met de koppeling van het recht op AOW-ouderdomspensioen per 2020 aan de ontwikkeling van de levensverwachting wordt ook de fiscale behandeling van de opbouw van oudedagsvoorzieningen in de tweede en derde pijler aangepast. Deze aanpassingen treden – in enkele stappen – vanaf 2013 in werking en resulteren in een structurele opbrengst van € 700 miljoen per jaar.

In het Witteveenkader wordt allereerst de pensioenrichtleeftijd aangepast. Deze richtleeftijd staat op dit moment op 65 jaar en wordt in 2013 verhoogd naar 66 jaar, in 2015 verder verhoogd naar 67 jaar en ten slotte wordt deze richtleeftijd op vergelijkbare wijze als de AOW-leeftijd gekoppeld aan de ontwikkeling van de levensverwachting. Dat wil zeggen dat iedere vijf jaar wordt bezien of de ontwikkeling van de levensverwachting aanleiding geeft om de pensioenrichtleeftijd te verhogen. Een verhoging van de pensioenrichtleeftijd vindt net als bij de AOW-leeftijd steeds plaats in stappen van een jaar.

Naast de verhoging van de pensioenrichtleeftijd wordt ook de minimaal te hanteren AOW-inbouw gewijzigd. Bij de opbouw van het ouderdomspensioen dient rekening te worden gehouden met het AOW-pensioen. Vanaf 2013 dient bij de AOW-inbouw ook rekening te worden gehouden met het bedrag waarmee de AOW in de periode van 2013 tot en met 2028 wordt verhoogd. Deze wijziging van de AOW-inbouw zal overigens op vergelijkbare wijze gelden wanneer gebruik wordt gemaakt van de mogelijkheid om een lager opbouwpercentage per dienstjaar toe te passen dan het maximumopbouwpercentage, in combinatie met een lagere AOW-inbouw.

Ook na voornoemde aanpassingen kan – gelet op het maximumopbouwpercentage van 2% per jaar voor eindloonregelingen – met 35 dienstjaren een op de pensioenrichtleeftijd ingaand pensioen, met inbegrip van de AOW-inbouw, worden opgebouwd van 70% van het laatstverdiende loon. Als gevolg van de verhoging van de AOW-inbouw en de verhoging van de pensioenrichtleeftijd is hiermee ten opzichte van de huidige situatie wel sprake van een beperking van het op te bouwen pensioen. Op pensioenaanspraken die tot 2013 zijn opgebouwd blijft het huidige Witteveenkader van toepassing. De wijzigingen zien enkel op (toekomstige) pensioenopbouw, zodat bestaande aanspraken niet worden geraakt.

De aanpassing van de pensioenrichtleeftijd in het Witteveenkader wordt steeds 10 jaar vóór de verhoging van de AOW-leeftijd doorgevoerd. In de eerste plaats is dit nodig om de taakstellende besparing van € 700 miljoen uit het Regeerakkoord te kunnen realiseren. Daarbij is van belang dat een inperking van de opbouwruimte voor pensioen slechts met vertraging tot een stijging van de feitelijke uittreedleeftijd zal leiden. Tot de verhoging van de pensioenrichtleeftijd opgebouwde rechten blijven namelijk ongewijzigd. Het volledige effect van een ophoging van de pensioenrichtleeftijd met één jaar is – uitgaande van een opbouwperiode van 35 jaar – daarom pas na 35 jaar volledig doorgewerkt in de uittreedleeftijd. In dit licht ligt het in de rede om steeds zo snel mogelijk na de aankondiging van een ophoging van de AOW-leeftijd al de pensioenrichtleeftijd in het Witteveenkader aan te passen. Een verhoging van de AOW-leeftijd wordt steeds ten minste elf jaar voor het ingaan daarvan bekend gemaakt, zodat de burger zich daarop kan voorbereiden. Een jaar na die uiterste datum van bekendmaking gaat de verhoging van de pensioenrichtleeftijd in. Dit betekent dat de verhoogde wettelijke pensioenrichtleeftijd steeds tien jaar eerder geldt dan de verhoogde AOW-leeftijd.

Vervroeging van het werknemerspensioen blijft uiteraard mogelijk, als het werknemerspensioen actuarieel maar steeds herrekend wordt ten opzichte van de bij de opbouw gehanteerde pensioenrichtleeftijd. Ook uitstel van het pensioen blijft mogelijk. Hierdoor blijft het mogelijk om op individueel niveau keuzes te maken ten aanzien van de gewenste leeftijd voor (deeltijd) pensionering.

In lijn met de aanpassingen voor werknemerspensioen, wordt ook de opbouwruimte in de derde pijler aangepast. In dat kader wordt in de eerste plaats het maximale premiepercentage voor pensioenopbouw in de derde pijler – (al dan niet bancaire) lijfrenten – verlaagd. In 2013 wordt dit percentage verlaagd van 17% naar 16,4% en in 2015 van 16,4% naar 15,8%. Vervolgens wordt dit premiepercentage steeds met 0,6%-punt verlaagd voor ieder jaar dat de pensioenrichtleeftijd met een jaar wordt opgehoogd. Naast de aanpassing van het maximumpremiepercentage zal bij de derde pijler ook rekening worden gehouden met het bedrag waarmee de AOW in de periode van 2013 tot en met 2028 wordt verhoogd.

Met deze inperking van de opbouwruimte in de derde pijler wordt een overeenkomstige bijdrage gevraagd van mensen die hun pensioenvoorziening binnen het fiscale regime van de derde pijler opbouwen (zoals zelfstandigen, voor zover deze niet gebruikmaken van de fiscale oudedagsreserve). Daarnaast is van belang dat de tweede en derde pijler in zekere mate als communicerende vaten functioneren. Fiscale ruimte die in de tweede pijler onbenut blijft, mogen werknemers op individuele basis aanvullen via de resterende ruimte die in de derde pijler beschikbaar is. Als de fiscale ruimte in de derde pijler niet overeenkomstig beperkt wordt, dan ontstaat het risico op weglek. Mensen zouden dan de inperking van de pensioenopbouw in de tweede pijler kunnen compenseren door extra bij te sparen via de derde pijler.

Naast de inperking van de premieruimte in de derde pijler vindt een verlaging van het maximale dotatiepercentage voor de fiscale oudedagsreserve plaats. De fiscale oudedagsreserve heeft immers mede ten doel de opbouw van een oudedagsvoorziening te faciliteren. Voorgesteld wordt allereerst het maximale dotatiepercentage in 2013 te verlagen van 12% naar 11,6% en in 2015 van 11,6% naar 11,2%. Vervolgens wordt het maximumdotatiepercentage met 0,4%-punt verlaagd in ieder jaar dat de fiscale pensioenrichtleeftijd met een jaar wordt verhoogd. Met de voorgestelde aanpassing van de fiscale oudedagsreserve dragen degenen die fiscaal gefacilieerd een voorziening opbouwen voor hun oude dag binnen de IB-onderneming eveneens bij aan de versobering van het fiscale kader voor pensioenopbouw. De aanpassing is evenredig aan de inperking van het fiscale kader voor het tweede pijler pensioen, als gevolg van de koppeling van de pensioenrichtleeftijd aan de levensverwachting.

In de Wet aanpassing fiscale behandeling VUT/prepensioen en introductie levensloopregeling (hierna: Wet VPL) zijn onder meer de wetswijzigingen opgenomen die voortvloeien uit de afspraken van het Najaarsoverleg 2004 met de sociale partners. Deze afspraken worden vaak aangeduid met «Sociaal akkoord 2004» of het «Museumpleinakkoord». Een van die afspraken is de mogelijkheid om onder bepaalde voorwaarden in aanvulling op het ouderdomspensioen een fiscaal gefaciliteerd 40-deelnemingsjarenpensioen op te bouwen. Deze faciliteit is vooral bedoeld voor werknemers in zware beroepen waarbij deze personen al op jonge leeftijd met werken zijn begonnen. Vanwege de hiervoor toegelichte beperking van het Witteveenkader, wordt voorgesteld ook bij het 40-deelnemingsjarenpensioen de relevante grenzen met een jaar op te hogen voor ieder jaar dat de AOW-leeftijd wordt verhoogd. Dit geldt zowel voor het vereiste aantal deelnemingsjaren als voor het leeftijdscriterium. Door deze aanpassingen wordt bewerkstelligd dat geen wijziging ontstaat in de groep werknemers waarvoor de faciliteit kan worden toegepast. Wel zal ook deze groep – vanaf 2020 – bij ieder jaar verhoging van de AOW-leeftijd een jaar langer moeten doorwerken om in aanmerking te komen voor hetzelfde pensioen. Indien het 40-deelnemingsjarenpensioen niet wordt aangepast, zouden de beoogde effecten van de aanpassing van het Witteveenkader deels teniet worden gedaan. Om dezelfde reden wordt de aanpassing van de AOW-inbouw eveneens in het deelnemingsjarenpensioen meegenomen. Om oudere werknemers de tijd te geven zich op deze wijzigingen voor te bereiden, treden wijzigingen van het deelnemingsjarenpensioen steeds in werking op het moment van de verhoging van de AOW-leeftijd, welke verhoging ruim voor die wijziging wordt aangekondigd. Overigens heeft het kabinet in het sociaal akkoord afspraken gemaakt met sociale partners in het kader van de bevordering van langdurige inzetbaarheid van werknemers.

In het akkoord tussen het kabinet en de sociale partners van 10 juni 2011 is overeengekomen het AOW-pensioen voor de periode 2013 tot en met 2028 jaarlijks met 0,6% van het huidige AOW-niveau van een gehuwde te verhogen. Een deel van de dekking van deze maatregel wordt gevonden in de afbouw van de ouderenkorting. Deze afbouw vangt aan op het moment dat de financieringsbron MKOB is opgedroogd. Het tijdstip waarop de MKOB als financieringsbron is opgedroogd, is voorzien ultimo 2019. De afbouw van de ouderenkorting loopt van 2020 tot en met 2028 en bedraagt € 71 per jaar (in prijzen 2011).

Op verzoek heeft de SVB op 2 augustus 2011 een uitvoeringstoets13 uitgebracht.

Hierin stelt de SVB dat het wetsvoorstel uitvoerbaar is. Ten aanzien van één onderdeel van het wetsvoorstel geeft de SVB in deze toets aan dat dit voorstel nog onvoldoende uitgekristalliseerd is om een uitvoerbaarheidsoordeel te kunnen geven. Het gaat hierbij om de mogelijkheid het AOW-pensioen eerder te laten ingaan. In overleg met de SVB zijn het wetsvoorstel en de memorie van toelichting op dit punt aangepast. De SVB heeft, na kennisname van deze aanpassingen, in haar brief van 7 september 2011 aangegeven dat de mogelijkheid het AOW-pensioen eerder op te nemen uitvoerbaar is14.

In haar uitvoeringstoets geeft de SVB aan dat de per 1 januari 2013 voorgenomen wijzigingen (extra verhoging AOW, verschuiven verzekeringssystematiek en mogelijkheid tot uitstel AOW-pensioen) uitvoerbaar zijn mits de parlementaire behandeling vóór 1 april 2012 is afgerond.

De SVB wijst er verder op dat uit de memorie van toelichting zou kunnen worden opgemaakt dat – naast een aanpassing van de vrijwillige verzekering aan de stijgende AOW-leeftijd – een verdere beperking van de toegang tot de vrijwillige verzekering beoogd zou zijn. Dit is echter niet het geval. De memorie van toelichting is op dit punt verduidelijkt.

Verder vraagt de SVB aandacht voor personen die verzekerd waren voor de AOW en die inmiddels blijvend naar het buitenland zijn geëmigreerd. Deze personen verliezen bij een verhoging van de AOW-leeftijd en de daarmee samenhangende verschuiving van de opbouwperiode het eerste opbouwjaar. Zij kunnen dit verlies niet compenseren door de extra opbouw aan het einde van de opbouwperiode, omdat zij niet tot aan de AOW-leeftijd verzekerd zullen zijn. Bij een verschuiving van de opbouwperiode met één jaar krijgen deze mensen 2% minder AOW vergeleken bij de huidige situatie. De SVB heeft ernstige twijfel bij de juridische houdbaarheid van deze keuze, en verwijst daarbij naar het Europese Verdrag tot bescherming van de Rechten van de Mens (EVRM) en artikel 45 van het Verdrag betreffende de werking van de Europese Unie (VwEU), dat gaat over het vrij verkeer van werknemers binnen de EU.

De regering twijfelt niet aan de juridische houdbaarheid en stelt zich op het standpunt dat er geen strijdigheid bestaat met het EVRM. Tot op heden betreft de EVRM-jurisprudentie slechts inbreuken op opeisbare uitkeringsrechten (reeds toegekende uitkeringen). Een opeisbaar recht op een AOW-pensioen ontstaat pas wanneer men de AOW-gerechtigde leeftijd heeft bereikt. AOW-opbouwjaren vormen geen opeisbaar recht. Daarnaast is voldaan aan de voorwaarden die het EVRM stelt voor het inbreuk maken op de als eigendomsrecht te kwalificeren wettelijke uitkeringsrechten.

De regering is verder van mening dat het gemaakte onderscheid door de rechter niet aangemerkt zal worden als een belemmering voor het vrije verkeer van werknemers binnen de EU. Immers het feit dat verschillende lidstaten verschillen in hun sociaal stelsel, betekent dat er altijd marginale voor- of nadelen zijn bij het verhuizen van de ene lidstaat naar de ander. Daarnaast is op voorhand niet duidelijk of het gemaakte onderscheid voor- of nadelig uitpakt. Dit is namelijk afhankelijk van het pensioenstelsel van het land waar men heen gaat en van de wijze waarop de pensioenrechten daar worden opgebouwd.

Tot slot is relevant dat steeds meer Europese landen hun pensioengerechtigde leeftijd gaan verhogen of dit naar verwachting zullen gaan doen. Dit aansluitingsprobleem wordt daardoor steeds kleiner.

De Inspectie Werk en Inkomen (IWI) heeft een toezichtbaarheidstoets uitgevoerd. De IWI geeft hierin aan in dit wetsvoorstel geen belemmeringen te zien ten aanzien van de toezichtbaarheid. Wel geeft de IWI – net zoals de SVB – aan dat de passages over de flexibele AOW onvoldoende duidelijk zijn. Zoals eerder aangegeven zijn de betreffende passages in overleg met de SVB aangepast.

Het Uitvoeringsinstituut werknemersverzekeringen (UWV) heeft in zijn uitvoeringstoets laten weten dat de voorgestelde verlenging van de IOW uitvoerbaar en handhaafbaar is.

De Belastingdienst heeft bij de uitvoeringstoets laten weten dat de voorgestelde fiscale aanpassingen uitvoerbaar en handhaafbaar zijn.

Het financiële effect van dit wetsvoorstel wordt uitgedrukt in termen van houdbaarheid. De overheidsfinanciën zijn houdbaar als de bestaande overheidsvoorzieningen kunnen meegroeien met de welvaart zonder dat de belastingen in de toekomst moeten worden verhoogd of de overheidsschuld zich explosief ontwikkelt. Bij de houdbaarheidsberekeningen wordt de toekomstige ontwikkeling van de uitgaven en inkomsten van de overheid in de toekomst zo goed mogelijk meegenomen. Daarbij valt te denken aan de geraamde ontwikkeling van onder meer de zorgkosten, belastinginkomsten en aardgasbaten.

Momenteel is er sprake van een houdbaarheidstekort. Dat betekent dus dat de bestaande overheidsvoorzieningen niet kunnen worden gehandhaafd zonder belastingverhogingen of steeds verdere toename van de overheidsschuld. In de studie «Vergrijzing verdeeld» uit 2010 heeft het CPB berekend dat het houdbaarheidstekort 4½% van het bruto binnenlands product (bbp) bedraagt. Het pakket aan maatregelen dat in dit wetsvoorstel wordt gepresenteerd verbetert de houdbaarheid met 0,7% bbp. Dit houdbaarheidseffect is als volgt opgebouwd:

|

Minder AOW-uitkeringen door hogere AOW-leeftijd (netto) |

0,8 |

|

Weglek overige sociale zekerheid (netto) |

– 0,1 à – 0,2 |

|

Verhoging AOW gefinancierd uit MKOB en gebruteerde ouderenkorting |

0,0 |

|

Beperking Witteveenkader door hogere pensioenleeftijd en franchise |

0,1 |

|

Hogere werkgelegenheid |

0,2 |

|

Effect op de opbrengsten box 3 en indirecte belastingen |

0,0 à – 0,1 |

|

Geleidelijke invoering |

– 0,2 |

|

Totaal houdbaarheidseffect |

0,7 |

De eerste verhoging van de AOW-leeftijd vindt plaats in 2020. Dit levert een jaarlijkse besparing op de AOW-uitgaven op van ruim 2 miljard (ruim 1 miljard in het jaar van invoering). Na de (verwachte) verhoging naar 67 jaar in 2025 neemt de jaarlijkse besparing toe tot ca. 4,5 miljard (iets minder dan 3,5 miljard in het jaar van invoering). Een deel van deze besparing wordt teniet gedaan door hogere uitgaven aan andere sociale zekerheidsregelingen, die immers ook zullen doorlopen tot 66 jaar (en later 67 jaar). Deze weglek zal in eerste instantie ongeveer 35% zijn, en in de loop van de tijd afnemen tot 25 à 30%. Deze afname hangt samen met het feit dat in de beginperiode nog veel ouderen een relatief hoge arbeidsongeschiktheidsuitkering ontvangen.

De precieze besparing op de AOW en de onderverdeling van de weglek naar de verschillende andere sociale zekerheidsregelingen zullen te zijner tijd hun beslag krijgen in de begroting van het ministerie van Sociale Zaken en Werkgelegenheid (SZW).

In de periode 2013 tot en met 2028 wordt de AOW, naast de gebruikelijke indexatie, jaarlijks extra verhoogd met een bedrag ter hoogte van 0,6% van het huidige AOW-niveau van een gehuwde. De extra verhoging wordt gekoppeld aan de AOW-opbouw en wordt gefinancierd door de afbouw van de MKOB in de periode van 2013 tot en met 2019 en de gedeeltelijke afbouw van de ouderenkorting in de periode van 2020 tot en met 2028. Voor de komende jaren betekent dit dat de SZW-begroting als volgt wordt aangepast:

|

2012 |

2013 |

2014 |

2015 |

2016 |

|

|---|---|---|---|---|---|

|

AOW uitkeringslasten |

0 |

159 |

330 |

512 |

703 |

|

MKOB uitkeringslasten |

0 |

– 159 |

– 330 |

– 512 |

– 703 |

De financiële gevolgen van de flexibilisering van de AOW zijn op kasbasis groot, maar op transactiebasis beperkt. Het principe van flexibilisering is immers dat het totale AOW-pensioen dat gemiddeld over de (resterende) levensloop wordt uitgekeerd ongeveer gelijk is. Door de flexibiliteit in opname van die AOW kan het kaspatroon echter fluctueren afhankelijk van het gebruik van de mogelijkheid om de AOW eerder of later te laten ingaan. Omdat de omvang van dit gebruik zeer moeilijk is in te schatten, ligt het niet in de rede om directe aanpassingen in de SZW begroting te doen. Meevallers als veel mensen besluiten hun AOW uit te stellen zijn immers tijdelijk van aard en leiden later tot hogere AOW-uitgaven en tegenvallers als veel mensen besluiten hun AOW eerder te laten ingaan leiden vice versa later tot lagere AOW-uitgaven.