Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2012-2013 | 32637 nr. 61 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2012-2013 | 32637 nr. 61 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 25 juni 2013

Voor economisch herstel is het van groot belang dat het Nederlandse bedrijfsleven voldoende toegang tot financiering heeft. In het bijzonder voor gezonde bedrijven met goede vooruitzichten moeten juist nu de kredietlijnen openstaan en moet er voldoende risicokapitaal beschikbaar zijn. De financiële sector is echter volop in beweging, zowel mondiaal als in Nederland. Na de kredietcrisis van 2008, uitmondend in een economische krimp die tot de dag van vandaag aanhoudt, is er nationaal en internationaal meer aandacht gekomen voor de eisen die aan financiële instellingen worden gesteld. Op hun beurt dienen deze financiers er meer nauwgezet naar te kijken aan welke bedrijven zij financiering verstrekken.

Door de huidige economische ontwikkelingen, ook ten aanzien van de financiële sector zelf, staat de financiering van met name het MKB momenteel onder druk. Zoals u toegezegd tijdens het Algemeen Overleg over de kredietmarkt van 20 maart jl. (Kamerstuk 33 121, nr. 37) geef ik u in deze brief een overzicht ten aanzien van de ontwikkelingen op het gebied van ondernemingsfinanciering en mijn beleidsuitgangspunten en beleidsvoornemens.

Op 13 juni jl. heeft u een rapportage kredietverlening van DNB ontvangen1. In de bijlage van deze brief geef ik u een nadere analyse van de kredietverlening aan het MKB en de vraag naar financiering vanuit het bedrijfsleven waarbij ik gebruik heb gemaakt van de rapportages van de Stuurgroep Kredietverlening 2013, de EIM Financieringsmonitor 2013-1 en Financieringsmonitor topsectoren 2013-1, die ik u hierbij mede toestuur2. Ten aanzien van ontwikkelingen op het gebied van private equity en venture capital heb ik voorts gebruik gemaakt van de jaarrapportage3 van de Nederlandse Vereniging van Participatiemaatschappijen (NVP) en van een jaarlijks onderzoek van Tornado Insider naar het investeringsklimaat voor technostarters (bijgevoegd4). Ook bied ik u een analyse van de klachten die bij de Ondernemerskredietdesk binnenkomen aan, zoals toegezegd tijdens het Algemeen Overleg over de Kredietmarkt5.

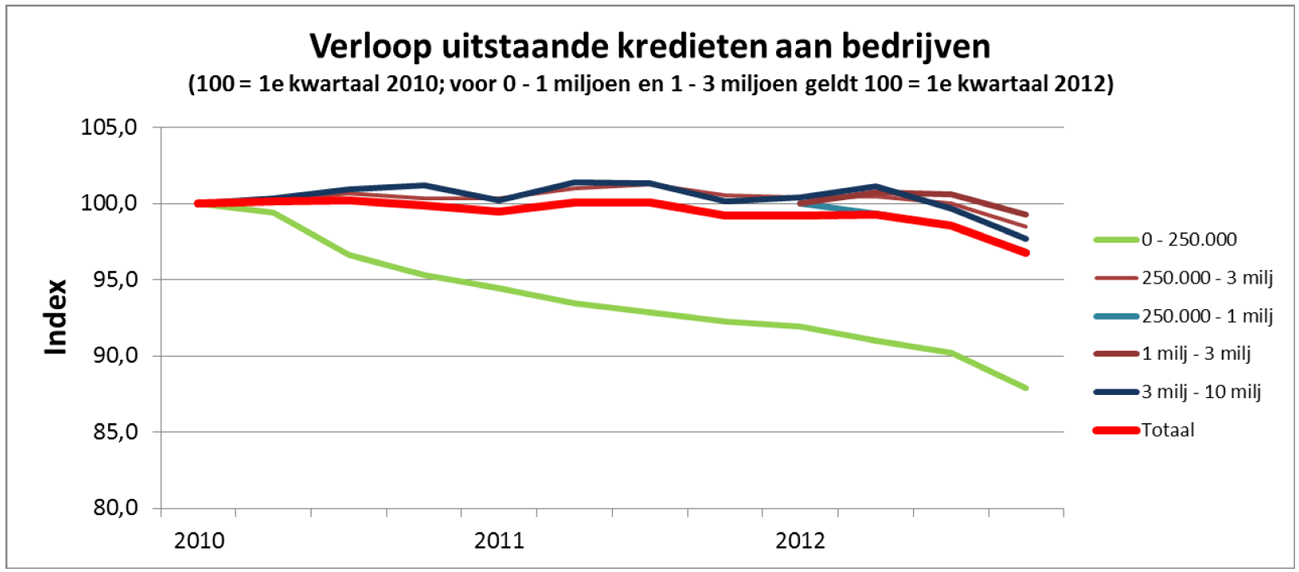

Uit de DNB-rapportage over recente ontwikkelingen bancaire kredietverlening in Nederland die u 13 juni jl. ontving is op te maken dat de totale uitstaande kredietverlening aan het gehele bedrijfsleven sinds het uitbreken van de kredietcrisis in 2008 nog steeds groeit, maar op een aanzienlijk lager niveau dan voorheen. In 2.012 groeide de uitstaande kredietverlening aan niet-financiële bedrijven met ca. 2%, ruim onder het gemiddelde van 7% over de afgelopen 20 jaar. Uit de cijfers van de Stuurgroep Kredietverlening komt het beeld naar voren dat de kredietverlening aan het MKB echter daalt en dat dit sterker geldt naarmate het krediet kleiner van omvang is. Zo daalde het totaal uitstaande volume van leningen tot € 10 miljoen bij de drie grootbanken tussen januari 2010 en december 2012 met 2%. Voor kleinere leningen tot en met € 250.000 is de daling van het uitstaande volume over genoemde periode in totaal 11%.

De dalende kredietverlening specifiek aan het MKB reflecteert zowel aanbod- als vraagfactoren. Een lagere vraag naar krediet is tijdens een recessie niet uitzonderlijk, vanwege de lagere behoefte aan financiering van uitbreidingsinvesteringen door bedrijven. Daarnaast hebben banken in Nederland de kredietvoorwaarden voor bedrijfsleningen in de afgelopen jaren regelmatig flink aangescherpt, mede door de verslechterde economische vooruitzichten. Uit onderzoek van DNB blijkt dat het strengere kredietbeleid van banken de groei van zakelijke leningen momenteel met 2 tot 4 procentpunt drukt. Dit aanbodeffect komt bovenop het effect van de afgenomen kredietvraag. Daarbij wordt vooral het MKB geraakt. Zo zijn de kredietvoorwaarden voor het MKB sinds het begin van de crisis doorlopend aangescherpt, terwijl voor grote bedrijven de kredietvoorwaarden eind 2010 en de eerste helft van 2011 nog enigszins werden versoepeld.

De financiële crisis heeft aangetoond dat banken meer en hoogwaardiger kapitaal moeten aanhouden. Banken zullen hun buffers moeten versterken door bijvoorbeeld winstinhouding. DNB verwacht dat banken tot 2018 70% van hun winsten zullen moeten inhouden om aan de nieuwe kapitaaleisen te voldoen. Mocht echter door tegenvallende conjunctuur de winst van banken toch onvoldoende blijken en banken niet in staat zijn hun buffers op een andere manier te versterken door bijvoorbeeld de uitgifte van kapitaal, dan zullen banken hun financieringsbeleid mogelijk aan moeten passen en streven naar verkorting van hun balansen.

Uit de EIM Financieringsmonitor komt naar voren dat ruim een kwart van het bedrijfsleven er afgelopen jaar niet in geslaagd is de gezochte financiering aan te trekken. Voor het kleinbedrijf geldt dit voor 42% van de ondervraagde bedrijven. Het percentage bedrijven dat de gezochte financiering geheel of gedeeltelijk heeft verkregen ligt hiermee lager dan in de voorgaande jaren.

De daling van de kredietverlening de afgelopen jaren hangt vooral samen met een afgenomen kredietvraag als gevolg van de zwakke economische ontwikkeling6. Dit neemt niet weg dat ook de strengere kredietvoorwaarden van banken het aanbod verkleinen ten opzichte van de situatie voor de crisis. Hoewel kwantificering met grote onzekerheden is omgeven, heeft DNB becijferd dat het aangescherpte kredietbeleid van banken het niveau van de bedrijfsinvesteringen in Nederland momenteel met 0,5% tot 1,5% drukt. Als de investeringsgroei jaarlijks kleiner uitvalt, zal dit op den duur merkbaar ten koste gaan van de productiecapaciteit en het productievolume van de Nederlandse economie.

Uit deze cijfers blijkt dat zowel de vraag naar als het aanbod van krediet onder druk staat. Het resultaat hiervan is dat:

− de kredietverlening aan het MKB voor alle grootteklassen daalt. Daarbij geldt dat de daling groter is naarmate het krediet kleiner van omvang is;

− De afwijzingen bij financieringsaanvragen stijgen, waarbij het kleinbedrijf een hoger afwijzingspercentage heeft dan grotere bedrijven.

Bij de Ondernemerskredietdesk zijn tot op heden 888 klachten van ondernemers over kredietverlening binnengekomen. 50% van de ondernemers die een klacht heeft ingediend geeft aan dat de bank geen krediet wilde verlenen, en 27% van de klachten heeft betrekking op een wijziging in de leenvoorwaarden. Gezien de aard van de klachten is besloten sinds dit jaar ondernemers de mogelijkheid te bieden een second opinion van de bank aan te vragen.

Op basis van bovengenoemde rapportages beschouw ik de situatie voor met name het MKB bij het verkrijgen van financiering als ernstig. Ik wil daarom waarborgen dat goede ondernemers met een gezond bedrijfsplan ondanks de moeilijke omstandigheden toch aan financiering kunnen komen. Ik tracht hierbij zoveel mogelijk te anticiperen op nieuwe ontwikkelingen in de financieringsmarkt en verdere diversificatie van het financieringsaanbod te stimuleren. Hierbij is het een continue afweging tussen verdere stimulering door de overheid versus budgettaire risico's voor de Rijksbegroting.

Op onderdelen van de markt waar goede ondernemers met een gezond bedrijfsplan toch niet aan voldoende geld voor hun ideeën kunnen komen, faciliteer ik middels borgstellingen voor het MKB, garanties voor leningen en risicokapitaal, microkredieten en financiering van het Innovatiefonds MKB+. Momenteel staat ca. 7 miljard euro aan kredieten en risicokapitaal uit dankzij de regelingen en instrumenten van het Ministerie van Economische Zaken. Door de huidige economische situatie is het risico op bestaande en nieuwe MKB-leningen sterk gestegen. De hoge verliezen op de regeling Borgstelling MKB-kredieten (BMKB) zijn hierbij waarschijnlijk indicatief voor de hoge afboekingen en reserveringen die de banken momenteel moeten maken op hun bestaande MKB-portefeuille.

Voor jonge innovatieve bedrijven en snelle groeiers is het aantrekken van groeikapitaal van participatiemaatschappijen en venture capital fondsen van belang. In 2012 was 88% van het aantal investeringen gedaan door Nederlandse participatiemaatschappijen kleiner dan 5 miljoen euro. 185 bedrijven kregen in 2012 financiering van een Nederlands venture capital fonds voor in totaal 153 miljoen euro, volgens het jaarverslag van de NVP. Opvallend is dat Regionale Ontwikkelingsmaatschappijen (ROM's) een belangrijke rol vervullen door 47% van het aantal venture capital investeringen te doen. Zoals bekend is de Staat meerderheidsaandeelhouder van de bestaande ROM's maar is er nog geen sprake van landsdekkendheid. Ook de provincies spannen zich in om via de ROM’s met additionele fondsen het bedrijfsleven te ondersteunen.

Voorts blijkt uit het jaarlijkse onderzoek van Tornado Insider naar het investeringsklimaat voor technostarters dat bij 66% van de vroege fase deals een Seed-fonds ondersteund via de Seed Capital-regeling van mijn Ministerie betrokken is.

Het Nederlandse bedrijfsleven, met name het MKB, is altijd in grote mate afhankelijk geweest van bancaire financiering. De verwachting is dat de bank een belangrijke financier blijft van het bedrijfsleven, waaronder het MKB, maar daar waar de (bancaire) kredietverlening onder druk komt te staan dient de ondernemer op zoek te gaan naar eigen vermogen en/of alternatieven voor vreemd vermogen. Voor het MKB bestaan echter vooralsnog weinig mogelijkheden voor financiering buiten de banken om. Alternatieve vormen van financiering, zoals crowdfunding, kredietunies en MKB-obligaties, zijn in opkomst, maar bieden nog onvoldoende omvang en bedrijven weten deze alternatieven nog te weinig te vinden. Ook is een aantal fondsen in oprichting die zich zullen gaan richten op de financiering van het MKB.

Als uitvloeisel van het overleg van het kabinet met institutionele beleggers over MKB-financiering wordt momenteel door een werkgroep nagegaan welke knelpunten er zijn bij de financiering van het MKB en worden mogelijke oplossingsrichtingen in kaart gebracht. Deze werkgroep, onder leiding van de bestuursvoorzitter van Delta Lloyd Niek Hoek, is gericht op het onderzoeken van de mogelijkheden om institutionele beleggers meer te betrekken bij het financieren van het MKB.

Gezien de urgentie om te zorgen voor voldoende toegang van het MKB tot adequate financiering zal ik in aanvulling op reeds bestaand beleid de volgende maatregelen nemen:

− Samen met de banken en andere financiers zal ik de optimale benutting van bestaande financieringsregelingen bevorderen. Samenhangend met de eerder geschetste vraag- en aanbodfactoren is het gebruik van de borgstellings- en garantieregelingen afgelopen anderhalf jaar sterk teruggelopen, terwijl inzet van deze instrumenten financiers kan helpen om het MKB toch van financiering te voorzien.

− Ik zal nieuwe alternatieve financieringsvormen ondersteunen via promotie, wegnemen van belemmeringen in de regelgeving, door de inzet van kennis en bestaande instrumenten. Zo heb ik reeds de BMKB-regeling opengesteld voor niet-banken. Ook heb ik in enkele gevallen, zoals bijvoorbeeld ten aanzien van de ontwikkeling van kredietunies, zorg gedragen voor startfinanciering, en breng ik deze alternatieve financieringsvormen nader onder de aandacht van potentieel geïnteresseerde (institutionele) investeerders.

− Gezien de problemen die met name het kleinbedrijf ondervindt bij het vinden van bancaire financiering zal ik een proef starten waarbij Qredits kredieten gaat verlenen tot 100.000 euro. De banken hebben daarnaast aangegeven additionele funding te zullen verstrekken voor de kredieten van Qredits onder de 50.000 euro.

− De provincie, de steden Rotterdam, Den Haag, Delft, Leiden, Dordrecht, de drie universiteiten en de twee universitair medisch centra en mijn Ministerie zijn voornemens op korte termijn te besluiten tot de oprichting van een Regionale Ontwikkelingsmaatschappij Zuidvleugel. Gezien de belangrijke rol die de ROM's spelen bij de financiering van jonge, innovatieve bedrijven zal ik in lijn met het Regeerakkoord 10 miljoen euro bijdragen aan het participatiebedrijf van deze ROM.

− Bij het opstellen van de begroting 2014 zullen de verliezen op de borgstellingsregeling ingepast worden. Het kabinet zal dan ook bij de besluitvorming over het versterken van de duurzame economische groei, waarover de Minister van Financiën uw Kamer in zijn brief van 19 juni jl. heeft geïnformeerd, het belang van vroege fase financiering voor jonge innovatieve bedrijven betrekken. Tevens zullen daar de komende aanbevelingen van de werkgroep-Hoek bij betrokken worden.

De Minister van Economische Zaken, H.G.J. Kamp

In voorgaande brief ben ik in hoofdlijnen ingegaan op (cijfermatige) ontwikkelingen op het gebied van ondernemingsfinanciering. Onderstaand treft u nadere informatie aan over:

1. Ontwikkelingen op het gebied van vraag en aanbod van financiering, zowel ten aanzien van vreemd vermogen als eigen vermogen.

2. De huidige beleidsuitgangspunten, en de nieuwe acties gericht op ondersteuning van de ondernemingsfinanciering.

Huidige beeld

Uit de EIM Financieringsmonitor 2013-I komt het beeld naar voren dat de vraag naar financiering zich – op een lager niveau – stabiliseert. Van de Nederlandse bedrijven heeft in het afgelopen jaar 18% geprobeerd om aanvullende financiering in de vorm van eigen en vreemd vermogen te krijgen, vergelijkbaar met 19% een jaar eerder. Begin 2011 zocht nog 22% financiering. Middelgrote bedrijven zochten afgelopen jaar meer externe financiering dan zowel kleine als grote bedrijven. Voor het lopende jaar verwacht 21% van alle bedrijven financiering te zoeken.

|

Grootteklasse1 |

Aantal bedrijven: 1.390 / 286 |

||||

|---|---|---|---|---|---|

|

Antwoord |

KB |

MB |

GB |

totaal 2013-1 |

totaal 2012-1 |

|

Ja, financiering gezocht |

18% |

22% |

17% |

18% |

19% |

|

w.v. EV2 |

18% |

5% |

11% |

13% |

17% |

|

w.v. VV (leningen) |

50% |

60% |

70% |

60% |

57% |

|

w.v. beide |

32% |

35% |

19% |

28% |

26% |

Figuur 1. Financiering gezocht buiten de bestaande kredietruimte, en aard daarvan

Ten opzichte van voorgaande financieringsmonitors is werkkapitaal vaker het doel van de gezochte financiering. Overnames zijn minder vaak het doel, terwijl voor innovaties juist in het kleinbedrijf wel weer vaker financiering wordt gezocht.

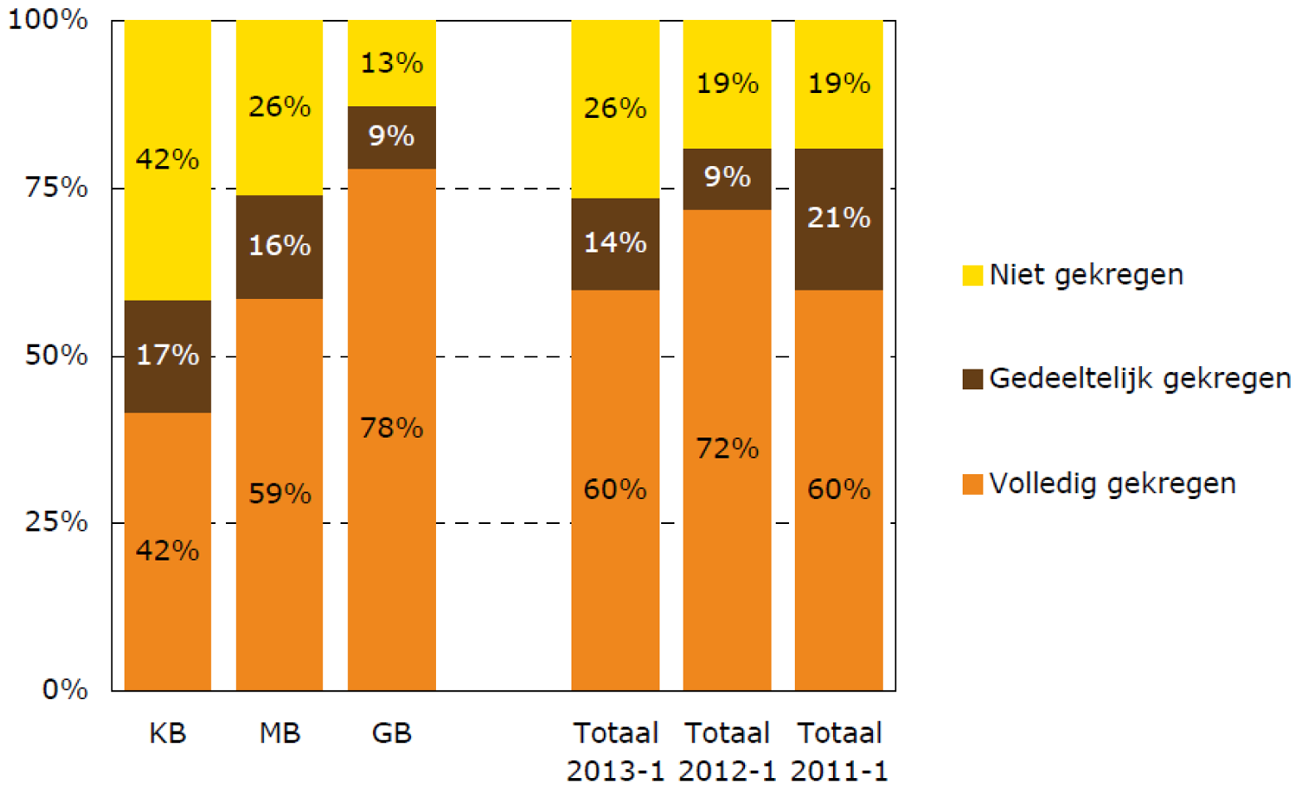

Slechts drie op de vijf aanvragers van een lening voor bedrijfsfinanciering heeft het gevraagde bedrag volledig gekregen. In het kleinbedrijf is de gezochte financiering bij 42% geweigerd, bij middelgrote bedrijven is het afwijzingspercentage 26% en bij grote bedrijven 13%. Kleine bedrijven hebben dus aanzienlijk minder succes bij het vinden van financiering. Als we kijken naar het totale bedrijfsleven, dan zien we dat we na een kleine opleving in 2012 weer terug zijn op het niveau van 2011 waarbij 60% van de bedrijven de financiering volledig heeft gekregen. Het percentage bedrijven dat niets heeft gekregen ligt zelfs hoger dan de jaren daarvoor7. In 2008 lag dit percentage voor alleen het MKB8 nog op 72%.

Figuur 2. Aantrekken van de gezochte financiering, naar grootteklasse

Bouw en handel zijn de sectoren met minste slaagkans voor het aantrekken van financiering. Bij de agrarische sector, industrie en zakelijke dienstverlening is de kans het grootst. Ook hebben bedrijven binnen de Topsectoren een beduidend hogere kans om financiering aan te trekken dan in niet-Topsectoren. Dit geldt zowel voor vreemd vermogen als eigen vermogen.

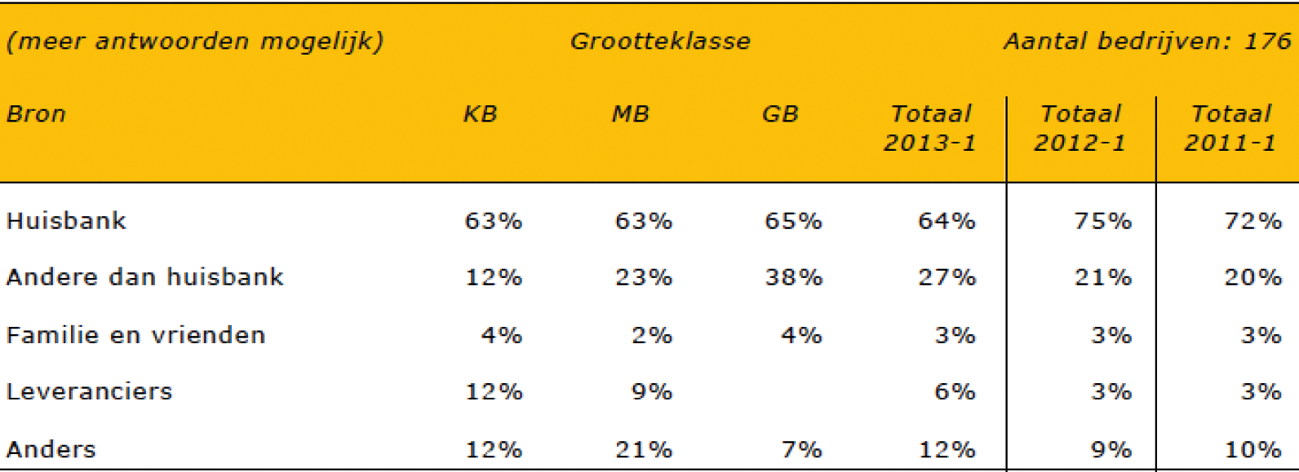

Bedrijven sluiten leningen nog steeds voor het grootste deel (64%) af bij hun huisbank. Wel weet een groter aandeel bedrijven de weg naar andere banken te vinden. Dit is een aanwijzing dat ondernemers vaker in zee gaan met andere banken omdat zij de gewenste financiering minder makkelijk krijgen bij hun huisbank. Ook alternatieve bronnen van financiering worden vaker genoemd.

Figuur 3. Bron van vreemd vermogen

Beeld kredietverlening over de afgelopen jaren

Zoals ook blijkt uit de DNB-rapportage van 13 juni jl. over recente ontwikkelingen bancaire kredietverlening in Nederland, vertoont de kredietverlening door Nederlandse banken aan het bedrijfsleven in zijn totaliteit vanaf 2008 nog altijd een beperkte positieve nominale groei, maar is de groei van de kredietverlening sinds 2008 sterk gedaald (zie figuur 4). De kredietgroei heeft zich ook in 2012 voortgezet, alhoewel in de laatste twee kwartalen van 2012 wel een lichte groeivertraging valt waar te nemen. In 2012 is de groei van de kredietverlening aan niet-financiële bedrijven afgenomen tot ca. 2%, ruim onder het gemiddelde van 7% over de afgelopen 20 jaar. Beleidsmaatregelen als de Bazelse kapitaal- en liquiditeitseisen, de bankenbelasting en de resolutieheffing, bedoeld om de financiële stabiliteit te vergroten, zetten de zakelijke kredietverlening onder druk, in het bijzonder de kredietverlening aan het MKB.

Figuur 4. Ontwikkeling kredietverlening, BBP en bedrijfsinvesteringen

Met name uitstaande kleine leningen sterk gedaald....

Het totale uitstaande volume van leningen tot € 10 miljoen is bij de drie banken tussen januari 2010 en december 2012 gedaald met 2%. Vanaf het 2e kwartaal van 2012 toont zich in alle categorieën een relatieve daling, hetgeen samenvalt met een verslechtering van het economisch beeld. Kleine leningen tot en met € 250.000 zijn over de periode januari 2010 tot en met december 2012 in totaal met 11% gedaald.

Door de Stuurgroep Kredietverlening is aanvullend onderzocht hoe de benutting van rekening courant zich heeft ontwikkeld. De limieten voor rekening courant- faciliteiten zijn over de gehele periode gedaald, waarbij het benuttingspercentage in alle klassen nagenoeg stabiel rond de 50%-60% is gebleven. De gemiddelde daling van de limiet over de gehele periode bedroeg 12%. Dit percentage komt overeen met een gemiddelde van 4,1% per jaar. De gemiddelde daling van de benuttingsgraad voor alle klassen is over de gehele periode onveranderd. De aanpassing van de limieten is mogelijk een anticipatie op nieuwe (Basel III) regelgeving waarin ook voor ongebruikte limieten kapitaal en liquiditeit moet worden aangehouden. Het gelijkblijvende benuttingspercentage betekent echter dat ondernemingen op dit moment gemiddeld genomen percentueel evenveel ruimte hebben om een tijdelijke extra kredietbehoefte op te vangen.

Hoewel de benuttingspercentages over de gehele bandbreedte nagenoeg stabiel zijn gebleven, zijn onderliggende kredietfaciliteiten in omvang teruggebracht. Dit leidt er toe dat het totaal aan leningen en benutte rekening courant-faciliteiten bij de betrokken banken is gedaald met 3% over de periode januari 2010 tot en met december 2012. Dit percentage komt overeen met een gemiddelde daling van 1,1% per jaar. Voor kredieten tot € 250.000 is het totaal aan leningen en benutte rekening courant faciliteiten gedaald met 12%. Dit laatste percentage komt overeen met een gemiddelde daling van 4,0% per jaar.

Figuur 5. optelsom van de uitstaande leningen en het benutte deel van de rekening-courant faciliteiten

Ontwikkeling van kredietvoorwaarden voor bedrijfsleningen

Banken in Nederland hebben de kredietvoorwaarden voor bedrijfsleningen in de afgelopen jaren flink aangescherpt. Uit onderzoek van DNB blijkt dat de zakelijke kredietgroei in Nederland door dit strengere kredietbeleid sinds enkele jaren 1 tot 3 procentpunt per jaar lager uitkomt. Dit aanbodeffect komt bovenop het effect van de afgenomen kredietvraag. Daarbij wordt vooral het MKB geraakt. Zo zijn de kredietvoorwaarden voor het MKB sinds het begin van de crisis doorlopend aangescherpt, terwijl voor grote bedrijven de kredietvoorwaarden eind 2010 en de eerste helft van 2011 nog enigszins werden versoepeld.

De beperking van het bancaire kredietaanbod drukt de groei van de bedrijfsinvesteringen. Hoewel kwantificering met grote onzekerheden is omgeven, heeft DNB becijferd dat het aangescherpte kredietbeleid van banken het niveau van de bedrijfsinvesteringen in Nederland momenteel met 0,5% tot 1,5% drukt. Als de investeringsgroei jaarlijks kleiner uitvalt, zal dit op den duur merkbaar ten koste gaan van de productiecapaciteit en het productievolume van de Nederlandse economie.

Bij de beperking van het kredietaanbod spelen ook structurele ontwikkelingen, zoals het minder aantrekkelijk worden van kleine en/of risicovolle kredieten, en kredieten met een langere looptijd. Door de huidige economische situatie is het risico op bestaande en nieuwe MKB-leningen sterk gestegen. De hoge verliezen op de borgstellingsregeling voor het midden- en kleinbedrijf (BMKB) zijn hierbij waarschijnlijk indicatief voor de hoge afboekingen en reserveringen die de banken momenteel moeten maken op hun bestaande MKB-portefeuille.

Klachten Ondernemerskredietdesk

Als bijlage treft u aan een analyse van de klachten die bij de Ondernemerskredietdesk (OKD) zijn binnengekomen. MKB-Nederland, VNO-NCW, Nederlandse Vereniging van Banken (NVB) en het Ministerie van Economische Zaken hebben in 2009 het initiatief genomen om ondernemers te informeren op het gebied van bancaire financiering en andere vormen van financiering, en de kans van slagen bij het verkrijgen van bedrijfsfinanciering middels informatievoorziening en ondersteuning te vergroten. De Ondernemerskredietdesk is een gezamenlijk digitaal loket voor ondernemers om op basis van een ervaring bij de bank een klacht te registreren ingeval geen nieuw krediet of herfinanciering van de bank kan worden verkregen. Tevens kunnen ondernemers hierbij, indien gewenst, gebruik maken van een second opinion van de bank als zij het gevoel hebben, ondanks een initiële afwijzing van de kredietaanvraag door de bank, toch in aanmerking te komen voor een bancaire financiering.

Sinds de oprichting van de Ondernemerskredietdesk zijn tot op heden 888 klachten binnengekomen. 50% van de ondernemers die een klacht heeft ingediend geeft aan dat de bank geen krediet wilde verlenen. 27% van de klachten heeft betrekking op een wijziging in de leenvoorwaarden. De meldingen komen vooral uit sectoren die het economisch moeilijk hebben zoals (detail)handel, bouw, horeca en zakelijke dienstverlening. Circa 50% is afkomstig van ondernemingen tot 5 personeelsleden, een kwart is afkomstig van ZZP’ers. Gezien de aard van de klachten is begin dit jaar besloten ondernemers de mogelijkheid te bieden een second opinion bij dezelfde bank aan te vragen. Tot op heden hebben 4 ondernemers hiervan gebruik gemaakt. Dit heeft niet geleid tot het verkrijgen van financiering, maar er is wel aangegeven dat dit heeft geleid tot een beter begrip voor de beslissing van de bank. De ondernemers die via een van de kanalen de OKD benaderen worden zodoende zo goed als mogelijk verder geholpen.

Tot op heden zijn er 2.100 ondernemers door de afdeling Klantsupport geholpen (zowel klachten als informatieverzoeken). MKB-Nederland, VNO-NCW en de NVB houden aan de hand van deze registratie een beeld van eventuele knelpunten waarmee het kredietverleningsproces in algemene zin kan worden verbeterd. Uit de beantwoording is op te maken dat ondernemers hulp kunnen gebruiken bij het formuleren van hun financieringsaanvraag. Ondernemers zijn daarom geholpen met laagdrempelige informatie over het kredietverleningsproces en uitleg over het nut van de door banken gevraagde informatie. Voorts lijkt een inpassing van overheidsinstrumentarium (Qredits Microfinanciering, Borgstelling MKB) bij het realiseren van financiering van belang. De meeste aanvragen hebben het karakter van een informatieverzoek. Ten aanzien van de ervaren klachten moet worden opgemerkt dat deze veelal ook middels een doorverwijzing naar informatie kunnen worden ingevuld. Daarom is de informatie op de OKD doorlopend aangepast om in de behoefte van de ondernemer te voorzien.

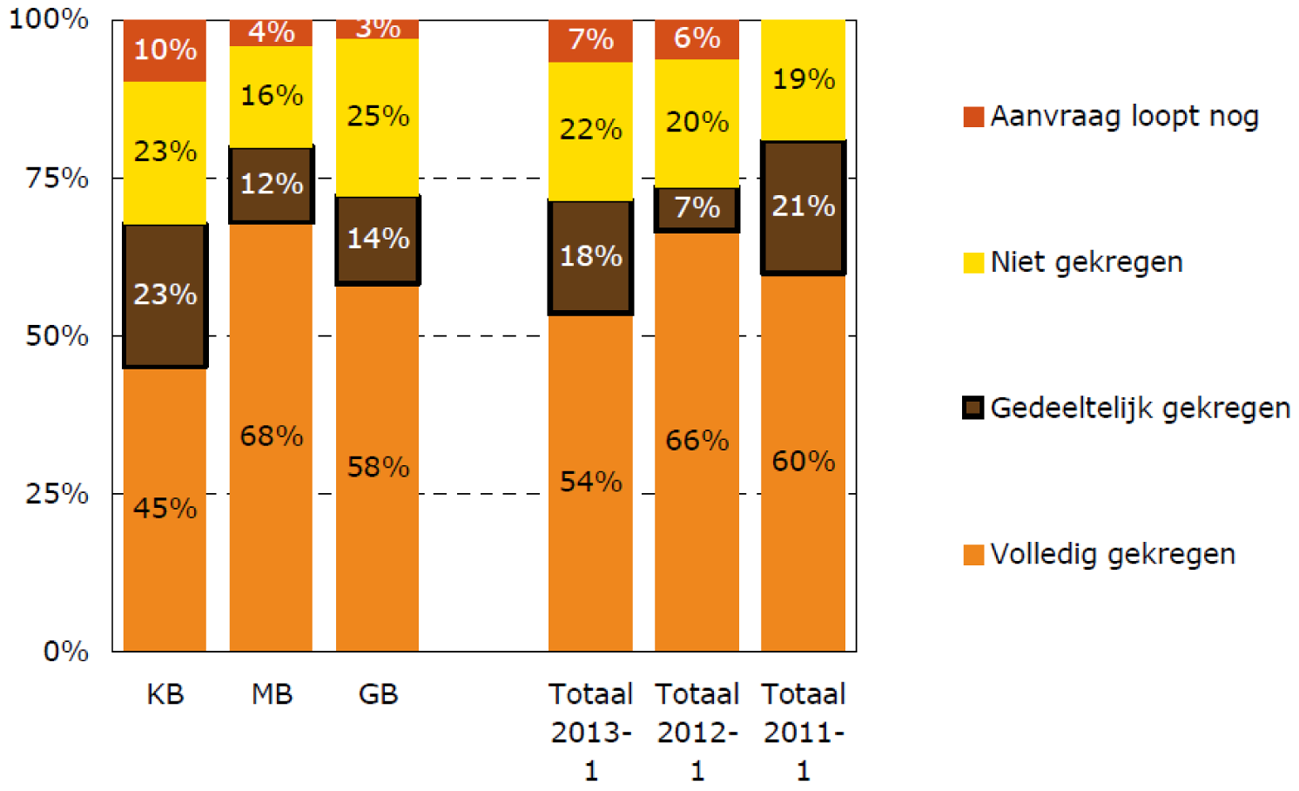

Ondernemers ook minder succesvol bij verkrijgen eigen vermogen

Figuur 6. Geslaagd of niet bij aantrekken van het gezochte eigen vermogen

Eigen vermogen

privévermogen van de ondernemer(s) is de belangrijkste bron van eigen vermogen voor kleine bedrijven, waarbij familie en vrienden vooral bijdragen. Bij middelgrote en grote bedrijven komt het merendeels van bestaande aandeelhouders. Ruim de helft van de bedrijven die eigen vermogen probeerden aan te trekken is daar in geslaagd.9 Ten opzichte van begin 2012 hebben meer bedrijven het gezochte financieringsbedrag slechts ten dele binnengehaald. Middenbedrijven slagen er het best in het beoogde bedrag aan eigen vermogen te verkrijgen, kleine bedrijven het minst. Het risico voor de financier is nog steeds de meest genoemde reden dat men het gezochte eigen vermogen niet of slechts deels heeft kunnen krijgen, maar onvoldoende interesse van financiers wordt nu vaker genoemd.

De verschillen tussen bedrijven en bedrijfstakken nemen toe. Uit de EIM monitor blijkt dat bij 31% van het MKB het eigen vermogen als percentage van het balanstotaal is afgenomen in het afgelopen jaar. De belangrijkste oorzaak van een gedaald eigen vermogen is een negatief resultaat uit gewone bedrijfsuitoefening, als gevolg van een dalende omzet, oplopende voorraden en het afstoten van activiteiten.

Investeringen participatiemaatschappijen en venture capital fondsen

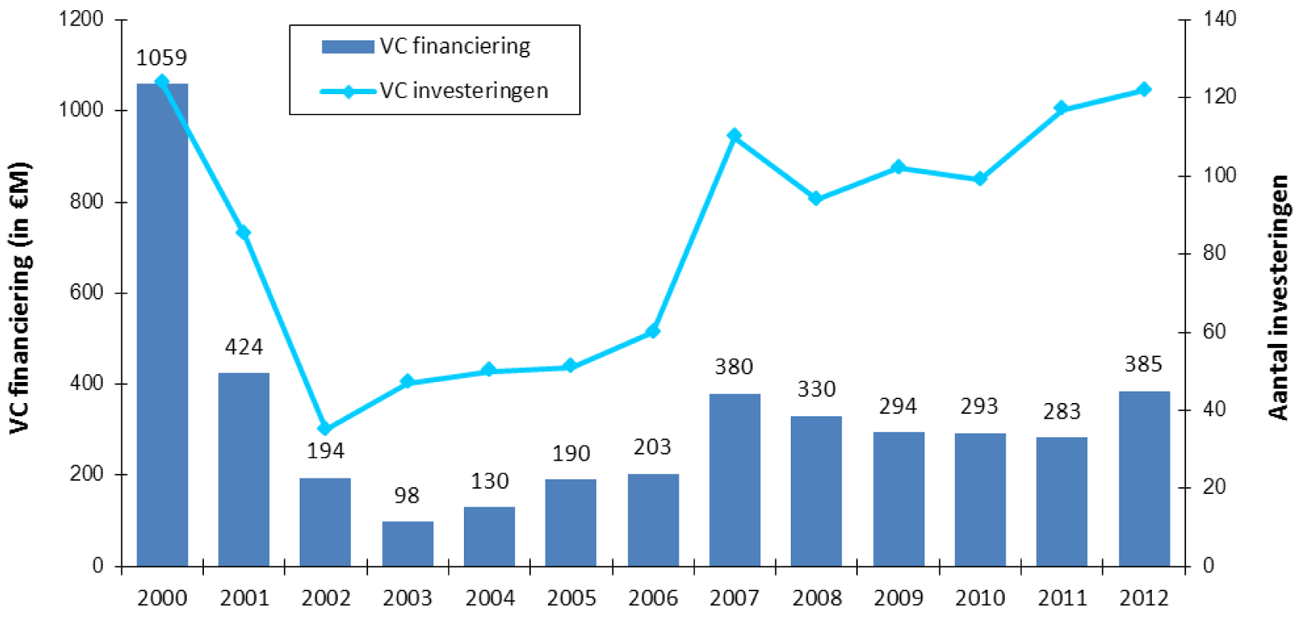

De investeringen van Nederlandse participatiemaatschappijen zijn in 2012 gedaald, vooral omdat er geen grote overnames plaatsvonden10. Veel participatiemaatschappijen hebben geld in kas en zoeken naar nieuwe investeringsmogelijkheden. De juiste waardering van bedrijven blijft echter een moeilijke opgave in een onzeker economisch klimaat. Opvallend aan de Nederlands venture capital (VC) markt – die investeren in kleine startende en innovatieve groeigerichte bedrijven – is dat vijf jaar van economische tegenspoed geen reden is gebleken om minder vaak te investeren.

Na een daling in activiteit in 2008 tot 94 deals nam het aantal investeringen vervolgens toe tot 122 investeringen in 2012. Het totale geïnvesteerde bedrag door VCs in Nederland daalde echter na het uitbreken van de kredietcrisis wel elk jaar. Ook de gemiddeld opgehaalde bedragen voor startinvesteringen zijn sinds de crisis gedaald van € 102.000 tot € 48.000 vorig jaar. Wel was in 2012 het totale geïnvesteerde bedrag waarbij VCs betrokken waren (€ 385 miljoen) 36% hoger dan in 2011 – en daarmee het op twee na hoogst gemeten totaal bedrag sinds 2000 – maar dit wordt veroorzaakt door twee grote deals. Ondanks de toename van het aantal deals in Nederland zakte het aandeel van Nederland ten opzichte van de totale Europese deal-activiteit van 6,9% in 2011 naar 5,7%. Bij 66% van de vroege-fase deals was een Seed-fonds betrokken dat wordt ondersteund via de Seed Capital-regeling, en bij 47% van het aantal deals waren de Regionale Ontwikkelings-maatschappijen (ROMs) betrokken.

Figuur 7. Gemiddeld VC investeringsbedrag in Nederland per jaar (Bron Rapport Tornado Inside)

Conclusies

De ontwikkelingen moeten gezien worden in het licht van de huidige economische situatie. Diverse (bedrijfs)economische factoren zorgen voor vermindering van zowel de vraag naar extern krediet als de financierbaarheid van het bedrijfsleven. De financiële vooruitzichten voor bedrijven zijn verslechterd.

De beperking van de bancaire kredietverlening treft vooral het MKB, dat voor zijn financiering in overgrote mate is aangewezen op bankkrediet. De kredietvoorwaarden voor het MKB zijn sinds het begin van de crisis uitsluitend aangescherpt, waar de kredietvoorwaarden voor grote ondernemingen eind 2010 en in de eerste helft van 2011 door een aanzienlijk deel van het bankwezen zijn versoepeld. Een belangrijke verklaring voor dit verschil is het grotere kredietrisico op leningen aan het MKB. Uit een analyse van DNB blijkt dat grote bedrijven doorgaans een sterkere balans hebben dan middelgrote en kleine bedrijven binnen dezelfde bedrijfstak. Het MKB is daarbij in sterkere mate gericht op de binnenlandse markt, waarbij de teruggelopen consumptie in Nederland zorgt voor omzetverlies, en verslechtering van de bedrijfsreserves. Bedrijven zijn daarom meer gericht op sanering en kostenreducties, en vertonen minder bereidheid tot investeren.

Banken geven aan dat ze vaker dan voorheen worden geconfronteerd met verzoeken tot verliesfinanciering en aanzuivering van liquiditeitstekorten zonder dat daar een verwachte omzetgroei tegenover staat, wat de financierbaarheid bemoeilijkt. Daarnaast spelen ook de kapitaalkosten een rol in het striktere kredietbeleid voor het MKB. Vanwege het hogere kredietrisico moeten banken tegenover MKB-krediet relatief veel eigen vermogen aanhouden. In het eerste kwartaal van 2013 rapporteerde de helft van het bankwezen dat de relatief hoge kapitaalkosten aanleiding zijn geweest om de kredietvoorwaarden voor het MKB verder aan te scherpen.

Naast banken zijn ook andere financiers (zoals participatiemaatschappijen en venture capitalists) als gevolg van de negatieve vooruitzichten terughoudender met het verstrekken van financiering. Nu banken een hogere solvabiliteit vragen van het MKB en zij zelf zich terugrekken als verschaffers van buffervermogen is het de vraag of er voldoende aanbod van extern buffervermogen beschikbaar is voor het MKB.

Structurele ontwikkelingen

Voor de langere termijn zien we een aantal structurele ontwikkelingen die een negatieve invloed kunnen hebben op bedrijfsfinanciering, met name in het MKB.

Ten eerste zullen banken meer en hoogwaardiger kapitaal moeten aanhouden. Hiertoe zullen banken hun buffers moeten versterken door bijvoorbeeld winstinhouding. DNB verwacht dat banken tot 2018 70% van hun winsten zullen moeten inhouden om aan de nieuwe kapitaaleisen te voldoen (Overzicht Financiële Stabiliteit Najaar 2012). Mocht echter door tegenvallende conjunctuur de winst van banken toch onvoldoende blijken en banken niet in staat zijn hun buffers om een andere manier te versterken door bijvoorbeeld de uitgifte van kapitaal, dan zullen banken hun financieringsbeleid mogelijk aan moeten passen en streven naar verkorting van hun balansen.

Ten tweede kennen kleine leningen structureel hogere financieringskosten. Kleinere financieringen kennen structureel als nadeel dat een belangrijk deel van de kosten van financiering vast zijn (aanvraagkosten, kredietbeoordeling, kosten beheer etc.), terwijl het rendement grotendeels variabel is. Er zijn signalen van banken dat de risico’s op kleine leningen in het verleden onvoldoende in de rente verwerkt waren. We zien de verschillen tussen de rente voor kleine en voor grote bedrijven dan ook oplopen en dit kan een normale prijscorrectie zijn. Het is echter de vraag of de kostenverschillen tussen grote en kleine leningen reeds geheel in de rente verwerkt zijn dan wel kunnen worden. Banken geven aan dat binnen de groep kleine financieringen, de financiering van bedrijven zonder track record de moeilijkste is. Die vergen een persoonlijke beoordeling en intensieve begeleiding en zijn relatief dus arbeidsintensief. De personeelsreducties bij de banken lijkt de financierbaarheid van deze groep bedrijven verder onder druk te zetten.

Ten derde is door krappere balansen minder ruimte voor risicovolle financieringen. Het minder aantrekkelijk worden van risicovolle financieringen vanwege het kapitaalbeslag dat hiervoor geldt, in relatie tot de krappere bankbalansen. Wanneer kapitaalbuffers weer op sterke zijn, zullen MKB-financiering of andere risicovollere financieren voor banken weer aantrekkelijk worden. Dit treft niet alleen het kleine MKB, maar in feite alle bedrijven die geen (directe) toegang hebben tot de kapitaalmarkt. Dit heeft tot gevolg dat bij een krappere bankbalans er een voorkeur zal bestaan voor minder risicovolle financieringen ten koste van risicovolle financieringen. Dit noopt bedrijven een deel van hun financiering met vreemd vermogen te vervangen door financiering met eigen vermogen. Aangezien het MKB doorgaans een vrij lage solvabiliteit heeft, zal het MKB daardoor relatief veel eigen vermogen moeten aantrekken alvorens goede toegang tot bankkrediet te verwerven. Er zijn echter relatief weinig investeerders die eigen vermogen aan kleine bedrijven ter beschikking stellen en kleine bedrijven willen zelf ook vaak geen extra, externe aandeelhouders.

Ten vierde maakt regelgeving lange financiering duurder. De verwachting dat regelgeving banken zal dwingen om hun lange uitzettingen zelf ook meer dan nu het geval is langer te financieren en het extra kapitaalsbeslag dat verzekeraars aan dienen te houden, maken lange financiering duurder. Dit treft overigens niet alleen de leningen aan grote en kleine bedrijven, maar alle leningen met uitzondering van kortlopende leningen. Daar staat tegenover dat stabiele banken helpen de kredietverlening op pijl te houden. Zonder kredietcrisis is het aanbod van bankkrediet immers minder volatiel.

Eigen vermogen en lange financieringen zijn vooral nodig voor bedrijven die willen groeien en investeren. Daarom kunnen de hiervoor geschetste ontwikkelingen een belangrijke negatieve uitwerking hebben op economische groei. Ik juich het daarom toe dat ook de Europese Commissie toegang tot financiering hoog op de agenda heeft staan, zoals ook blijkt uit het Groenboek Lange Termijn Financiering.

Internationaal onderzoek11 laat zien dat vooral bedrijven die voor hun financiering afhankelijk zijn van banken, zoals het MKB in ons land, minder investeren tijdens een financiële crisis. Als de investeringsgroei jaarlijks kleiner uitvalt, zal dit op den duur merkbaar ten koste gaan van de productiecapaciteit en het productievolume van de Nederlandse economie. Rechtstreekse toegang tot de kapitaalmarkt vormt voor grote bedrijven een alternatief voor bancair krediet. Voor het MKB bestaan echter weinig mogelijkheden voor financiering buiten de banken om. Alternatieve vormen van financiering, zoals crowdfunding, kredietunies en durfkapitaal zijn in opkomst, maar bieden nog onvoldoende omvang en bedrijven weten deze alternatieven nog te weinig te vinden. Daarom zal het MKB voorlopig nog voor een groot deel aangewezen blijven op bancair krediet.

Er bestaat reeds een breed instrumentarium op het gebied van bedrijfsfinanciering. Met behulp van deze instrumenten is een aanzienlijk bedrag aan financiering voor een grote groep bedrijven beschikbaar. Door de vormgeving van het instrumentarium (borgstelling, garantie, co-financiering) is er een forse hefboom op de beschikbaarheid van bancaire financiering en risicokapitaal voor met name het MKB. Het generieke instrumentarium wordt kort weergegeven in onderstaande tabel.

|

Segment |

Regeling/ Instrument |

Uitstaand bedrag begin 2013 in EUR1 |

|

|---|---|---|---|

|

Vreemd vermogen |

Kredieten tot € 50.000 voor ondernemers die niet bij bank terecht kunnen |

Microfinanciering door Qredits. Qredits is opgericht door de 3 grootbanken met hulp van EZ bij de funding en opstart. |

Ca. 35 mln (verstrekte kredieten) |

|

Kredieten tot ca. € 2 mln, voor start en groei fase bedrijven met te weinig zekerheden |

BMKB (Borgstelling MKB-kredieten). Borgstelling voor MKB-kredieten van banken en geaccrediteerde niet-banken. Borgstellingskrediet min. 50% van lening. Aanvullende faciliteiten voor starters en innovatieve bedrijven. |

Ca. 2,4 mrd. (Uitstaande borgstellingen) |

|

|

Kredieten en bankgaranties van € 1,5 mln tot € 50 mln voor doorgroei/ consolidatie fase |

GO (Garantie Ondernemingsfinanciering) 50% garantie op bankkredieten. |

Ca. 550 mln (Uitstaande garanties) |

|

|

Eigen vermogen |

Risicokapitaal, relatief hoger risico, voor groei fase. Max. € 5 mln achtergestelde leningen via banken, max. € 25 mln aandelen via participatiemaatschappijen |

Groeifaciliteit. 50% garantie op risicokapitaal. |

Ca. 70 mln (Uitstaande garanties) |

|

Risicokapitaal, relatief hoog risico, voor voorbereiding/ start fase Behoort bij Innovatiefonds MKB+ |

SEED Capital. Verbetert de risico-rendementsverhouding voor investeerders en vergroot zo de financieringsmogelijkheden voor technostarters en creatieve starters. |

Ca. 135 mln (EZ-deel SEED-fondsen) |

|

|

Risicokapitaal, relatief hoger risico, voor alle levensfases Behoort bij Innovatiefonds MKB+ |

Innovatiekredieten. Betreft een risicodragende achtergestelde lening bestemd voor de cofinanciering van veelbelovende innovatieve projecten die binnen enkele jaren leiden tot nieuwe producten, processen of diensten met een uitstekend marktperspectief. |

Ca. 100 mln (Uitstaande leningen) |

|

|

Risicokapitaal, relatief hoog risico, voor (door)groeifase Behoort bij Innovatiefonds MKB+ |

Fund-of-funds (Dutch Venture Initiative (DVI)). Betreft later stage venture capital: cofinanciering vergroot de toegang tot de risicokapitaalmarkt voor snelgroeiende innovatieve ondernemingen. |

- |

|

|

Risicokapitaal, relatief hoog risico, voor start en groei fase |

Regionale Ontwikkelingsmaatschappijen (ROM's). Verbeteren regionale economische structuur, door onder meer kapitaalverstrekking aan innovatieve startende en snel groeiende bedrijven. EZ is groot-aandeelhouder van de ROM's. |

Ca. 265 mln (Uitstaand portfolio ROM's) |

Deze kolom bevat het bedrag dat de overheid borg of garant staat of aan co-financiering heeft verstrekt. Bij de regelingen is altijd nog een privaat deel vereist. De totale financiering die ermee mogelijk is gemaakt is daarmee groter, en telt op tot naar schatting 7 mrd. euro.

Deze instrumenten grijpen in op structurele knelpunten in de bedrijfsfinanciering, zoals in de tabel aangegeven. Ook tijdens een recessie als de huidige stelt dit instrumentarium financiers in staat om een groot aantal bedrijven te blijven financieren, al zal doorgaans het gebruik afnemen, omdat het instrumentarium primair gericht is op nieuwe investeringen, welke tijdens recessies minder voorkomen. De eerder in deze brief geschetste aanbod- en vraagontwikkelingen met betrekken tot bedrijfsfinanciering hebben derhalve ook een drukkend effect op de benutting van meeste genoemde regelingen.

Naast het generieke instrumentarium kennen we ook nog een aantal instrumenten gericht op specifieke sectoren. Dit betreft garantieregelingen en fondsen voor de agrosector, de scheepsbouw en met betrekking tot internationalisering: m.n. exportkredietverzekering en investeringen in opkomende markten12.

Alternatieve financieringsvormen

Belangrijke vraag is of de bestaande financieringswijze van het bedrijfsleven en met name het MKB (en daarmee ook het huidige instrumentarium van de overheid), adequaat is in het licht van de ingrijpende veranderingen in de financiële sector. Partijen oriënteren zich hierop: banken en andere financiers zijn in gesprek met potentiële nieuwe toetreders zoals MKB-fondsen en crowdfunding over samenwerkingsmogelijkheden. Bepaalde segmenten van de markt kunnen wellicht beter bediend worden door gespecialiseerde nieuwe aanbieders als crowdfunding en kredietunies of een organisatie als Qredits.

Niemand kan precies voorspellen welke ontwikkelingen succes zullen hebben en welke niet. Een blauwdruk van de toekomstige financieringsmarkt is niet te geven. Het kabinet acht het echter van belang om kansrijke initiatieven met toegevoegde waarde voor het Nederlandse bedrijfsleven waar mogelijk en zinvol te ondersteunen. Zo wordt bekeken of het bestaande instrumentarium gericht op stimulering van bedrijfsfinanciering aangepast dient te worden. Daarom worden de vele ontwikkelingen intensief gevolgd, om tijdig en adequaat te kunnen reageren, en zo mogelijk met experimenten positieve nieuwe ontwikkelingen te stimuleren. In mijn brief van 7 februari jl. over alternatieve financieringsvormen heb ik aangegeven op welke wijze ik voornemens ben dat te doen. Ook de ontwikkelingen op Europees terrein worden intensief gevolgd, waar eveneens de nodige aandacht is voor de knelpunten rond (MKB-) financiering. Ik meng me actief in de onderhandelingen over Europese instrumenten om de toegang tot financiering op peil te houden, en hou uw Kamer hiervan op de hoogte.

Zoals ik al aangaf is mijn beleid primair gericht op het ondersteunen van initiatieven uit de markt. Dat betekent dat mijn medewerkers de ontwikkelingen op de voet volgen, in contact staan met alle hun bekende initiatieven, contacten leggen met partijen die van belang zijn voor deze initiatieven, hen wijzen op stimuleringmogelijkheden, behulpzaam zijn bij het verzamelen van informatie, en dergelijke. Telkens weer dienen zich nieuwe plannen en initiatieven aan. Ik kijk naar kansen en perspectieven en waar ondersteuning nodig en wenselijk is, mede afhankelijk van de ontwikkelingsfase. Op basis daarvan vindt inzet van aandacht en middelen plaats, die in de loop van de tijd kan verschuiven. Ik streef uiteraard naar een zo groot mogelijk resultaat door de beschikbare middelen doelmatig in te zetten. Ook door middel van promotie en voorlichting, incidentele opstartfinanciering en betrokkenheid bij regelgeving probeer ik alternatieve financieringsvormen verder te stimuleren.

Om alternatief aanbod van financiering verder te stimuleren is de BMKB, zoals eerder aangekondigd, nu ook opengesteld voor niet-banken. Vooralsnog als pilot met een beschikbaar bedrag van 25 miljoen euro. Zoals eerder met uw Kamer besproken mag accreditatie van andere financiers dan banken niet leiden tot hogere risico's voor de Staat. Ongeveer 20 partijen hebben hierover informatie gevraagd bij Agentschap NL en er liggen inmiddels 3 aanvragen.

Zoals aangegeven probeer ik adequaat in te spelen op marktveranderingen door aanpassingen van bestaande instrumenten (zoals onderstaande voorbeelden ten aanzien van Qredits en de Regionale Ontwikkelingsmaatschappijen) en door stimulering van alternatieve financieringsvormen.

Qredits

Qredits heeft de afgelopen jaren duidelijk haar toegevoegde waarde bewezen op het terrein van microfinanciering (leningen tot 50.000 euro). Voor de doorgroei van Qredits in het segment waarop men zich tot nu toe richt is dan ook extra funding nodig. Het streven is dat Qredits zijn funding zoveel mogelijk uit de markt haalt. Daarom is ook met de meest betrokken banken (Rabobank, ING, ABN AMRO, Bank Nederlandse Gemeenten en Triodos) overlegd over deze additionele fundingbehoefte. Daarbij gaven de banken aan zeer tevreden te zijn over de wijze waarop Qredits nu opereert in het segment leningen tot 50.000 euro. De banken hebben zich bereid verklaard om aanvullende funding die nodig is voor leningen tot 50.000 euro te verstrekken.

In het Regeerakkoord is de mogelijkheid geopend voor Qredits om leningen tot 150.000 euro te verstrekken. Uitwerking hiervan vergt uiteraard extra funding voor Qredits. Wat betreft grotere leningen gaven de banken aan dat eerst duidelijk dient te worden welk type bedrijven in dit segment door Qredits gefinancierd kan worden. Daarnaast willen de banken weten wat de risico’s zijn van grotere leningen; ze geven aan dat de grotere leningen er niet toe mogen leiden dat de huidige kredietverlening van Qredits in gevaar komt. Daarom is besloten hier met een pilot inzicht in te verkrijgen.

Regionale Ontwikkelingsmaatschappijen

Zoals eerder in de brief aangegeven waren de Regionale Ontwikkelingsmaatschappijen bij 47% van het aantal venture capital deals in 2012 betrokken. In het Regeerakkoord is ook opgenomen dat er binnen het bestaande Innovatiefonds MKB+ ruimte gemaakt zal worden om meer risicodragend vermogen aan jonge innovatieve bedrijven te kunnen verstrekken. Momenteel wordt onderzocht op welke wijze de ROM’s als vierde pijler in het Innovatiefonds MKB+ ingebed kunnen worden en hoe de totale geldstroom van het Rijk in de ROM’s het meest efficiënt en revolverend aangewend kan worden.

De Provincie Zuid-Holland, de steden Rotterdam, Den Haag, Leiden, Delft en Dordrecht samen met de drie universiteiten, twee universitair medisch centra en mijn Ministerie hebben de intentie op korte termijn te komen tot de oprichting van een ROM Zuidvleugel. Dit past in mijn streven te komen tot een landsdekkend financieringsinstrument dat jonge, innovatieve en snelgroeiende bedrijven van risicokapitaal kan voorzien in die levensfase van het bedrijf waarin privaat kapitaal niet of onvoldoende voor handen is.

Het participatiebedrijf van de ROM in Zuid-Holland zal bij de start kunnen beschikken over een fonds van circa 30 miljoen euro, waaraan Economische Zaken 10 miljoen euro zal bijdragen. Dekking hiervan wordt gevonden in de begroting van Economische Zaken bij het Innovatiefonds MKB+, dat qua doelstelling aansluit bij het werk van de ROM's. Afhankelijk van het succes en de behoefte aan additioneel risicokapitaal in Zuid-Holland zal het fonds in de toekomst verder toenemen.

Ook in de Noordvleugel (de provincies Noord-Holland, Utrecht en Flevoland) wordt de haalbaarheid van een ROM onderzocht.

Gelet op het belang van de ROMs als «verbindende factor» bij de uitvoering van zowel het Rijks- als het regionale beleid ter zake van de topsectoren, en ter onderstening van het innovatieve MKB, ben ik voornemens de subsidierelatie met de ROM's in een meerjarige overeenkomst te continueren tot en met 2016. Het kabinet zal hierover in augustus een definitief besluit nemen. De Kamer zal hierover worden geinformeerd in de begroting 2014.

Crowdfinance

Crowdfinance is een relatief nieuwe vorm van financiering. Crowdfinance is een verbijzondering van crowdfunding en betreft alleen het deel bedrijfsfinanciering. Crowdfunding voor consumenten en voor goede doelen valt buiten de reikwijdte van dit onderzoek. Crowdfinance kent verschillende vormen waarbij het lening model dominant is. Andere vormen zijn aandelen, winstdeling, omzetdeling en beloning (producten of diensten van het gefinancierde bedrijf).

Nederland kent verschillende operationele crowdfinance platforms. In 2012 hebben 110 Nederlandse bedrijven via deze platforms succesvol financiering opgehaald voor een totaalbedrag van 4 mln13 euro. Op basis van een extrapolatie van de groei tot nu toe en buitenlandse cijfers wordt uitgegaan van een groei van het totaal geïnvesteerd bedrag in Nederland van 200% per jaar voor de komende drie jaar. Als deze raming werkelijkheid wordt zal in 2015 rond de 100 miljoen euro via crowdfinance-platforms in Nederland worden gefinancierd en wordt het een serieuze financieringsvorm voor het MKB. Banken en andere financiers zien crowdfinance als een interessante aanvulling op hun financieringen.

Naar aanleiding van de passage in het Regeerakkoord dat alternatieve financieringsvormen zoals crowdfunding worden ondersteund door promotie, inzet van kennis en ervaring en bestaande instrumenten, en ook de warme belangstelling vanuit uw Kamer voor crowdfunding heb ik een verkenning laten uitvoeren naar de omvang, de knelpunten en de groeipotentie van crowdfinance in Nederland. Bijgaand treft u het rapport «Crowdfinance in Nederland» aan.

De in het rapport genoemde knelpunten voor een snelle groei van crowdfinance en de aanbevelingen voor maatregelen ten aanzien van die knelpunten hebben betrekking op drie thema’s, te weten bekendheid, vertrouwen en financiële stimulansen voor groei.

Het rapport geeft aan dat de bekendheid van crowdfinance bij ondernemers als belangrijk knelpunt wordt ervaren. Ik ben bereid om crowdfinance te ondersteunen via de acties die mijn Ministerie onderneemt op het gebied van bekendheid van alternatieve financieringsvormen. Crowdfinance is in de Week van de Ondernemer uitgebreid onder de aandacht gebracht. Dit jaar is tevens voor de eerste keer de Dag van de Crowdfunding georganiseerd met relevante spelers in het veld. Tevens heeft crowdfinance een plek gekregen bij de Ondernemerskredietdesk. Verder zal ik overleggen met het digitale ondernemersplein om informatie over crowdfunding en andere aanbieders van (alternatieve) financiering beter toegankelijk te maken. Tenslotte ben ik bereid om in overleg met de crowdfinance platforms te bezien of gezamenlijk nog aanvullende acties zinvol zijn. Ik heb de bestaande platforms uitgedaagd gezamenlijk hier met voorstellen toe te komen.

Voor een gezonde ontwikkeling is van belang dat de crowdfinance platforms vertrouwen genieten van investeerders en bedrijven. Daarom is een positieve stap dat de Autoriteit Financiële Markten (AFM) samen met De Nederlandse Bank (DNB) een interpretatie uitgebracht heeft over crowdfunding ter bescherming van consumenten en investeerders. De AFM/DNB hebben een vergunningplicht of ontheffingplicht afgekondigd voor crowdfunding-initiatieven, waarbij getoetst zal worden op de integriteit en de professionaliteit van de platforms. Ik zal met het Ministerie van Financiën, AFM, DNB en de crowdfinance platforms monitoren of de nu gekozen vorm van toezicht passend is. Tijdens het algemeen overleg over de kredietmarkt van 20 maart jl. is door het lid Klaver gevraagd of het mogelijk is om (indien van toepassing) de plicht om een AFM-vergunning voor bemiddeling in en/of verstrekking van consumentenkredieten pas in te laten gaan vanaf een bepaald bedrag. Hierbij werd het voorbeeld van de aanschaf van zonnepanelen en een bedrag van 10.000 of 20.000 euro genoemd. Indien een crowdfundingplatform krediet aan consumenten aanbiedt is hiervoor een vergunning voor het aanbieden van krediet benodigd. Deze vergunningplicht strekt er onder meer toe de consument te beschermen tegen onverantwoorde kredietverstrekking. Het loslaten van deze bescherming acht ik niet wenselijk, ook niet als het om leningen beneden een bepaald bedrag gaat.

Ik heb aan de crowdfunding platforms aangegeven bereid te zijn om in aanvulling op het toezicht van AFM, bij te dragen aan meer transparantie voor investeerders en bedrijven.

Uit het rapport blijkt dat een deel van de platforms pleit voor financiële stimulansen voor de groei van crowdfinance zoals gebruik van de regeling Borgstelling MKB-kredieten (BMKB), het opzetten van een co-investeringsfonds of een fiscale maatregel. Bovengenoemde financiële stimulansen zijn gericht op de investeerders. Uit het rapport blijkt echter dat groei van het aantal investeerders nog niet als knelpunt wordt ervaren. Ik zie daarom op dit moment onvoldoende aanleiding voor dergelijke stimulansen voor investeerders.

Business Angels

Het is belangrijk dat er voldoende kapitaal beschikbaar is voor startende en innovatieve ondernemingen. Zogenaamde Business Angels (Informal Investors)14spelen een belangrijke rol in dit financieringssegment.

Onderzoek toont aan dat onvoldoende kennis en mogelijk gebrek aan controle op de investering de belangrijkste factoren zijn die potentiële Angels tegenhouden om daadwerkelijk te investeren. Het bijbrengen van meer kennis en het zorgen voor meer bekwaamheid en deskundigheid bij Business Angels kan derhalve bijdragen aan meer en betere investeringen in ondernemingen. Daarnaast kunnen Angels in de seed fase ook een belangrijke rol spelen in samenwerking met venture capitalists, mits ze kennis en kunde laten zien.

Het doel van het Business Angel beleid is het realiseren van meer en betere investeringen in startende ondernemingen. Dit zal gebeuren via bewustwording, kennis en voorlichting over informal investment aan Business Angels via voorlichtingsbijeenkomsten. Eind mei is daartoe een tender opengesteld waarbij Business Angel Netwerken aanvragen kunnen indienen om dergelijke voorlichtingsbijeenkomsten te organiseren.

Kredietunies

De initiatiefnemers van Kredietunie Nederland zijn er in geslaagd om brede steun te verwerven voor een concept van een nieuwe vorm van kredietverlening aan het MKB. Daarbij wordt geld en kennis beschikbaar gesteld door (oud-) ondernemers in een bepaalde branche of regio aan collega ondernemers. Met name intensieve begeleiding door collega ondernemers moet ertoe leiden dat de verliezen op niet-terugbetaalde leningen beperkt blijven. Dit concept dient nog in de praktijk uitgetest te worden. Twee regio’s (omgeving Amersfoort en Zeeland) en twee branches (Bond van Autohandelaren en Garagehouders BOVAG, en Nederlandse Brood- en banketbakkers Ondernemersvereniging NBOV) zijn bereid om mee te werken aan het opzetten van pilots. Daarvoor is al een startkrediet verstrekt van beperkte omvang. Ik ben bereid om indien nodig dit bedrag nog aan te vullen.

De stand van zaken op het gebied van financieel toezicht is dat de kredietunies samen met De Nederlandsche Bank (DNB), de Autoriteit Financiële Markten (AFM), het Ministerie van Financiën en mijn Ministerie onderzoeken welke mogelijkheden er zijn. Eén van de opties die daarbij bezien wordt is de zogenaamde bankvergunning op maat, met toepassing van de voor banken geldende regels op een wijze die proportioneel is aan de aard en complexiteit van de kredietunies in kwestie. Daarbij wordt gestreefd naar een toezichtsregime dat in verhouding staat tot de activiteiten die kredietunies willen verrichten: een simpel spaar- en leningproduct. Inmiddels is duidelijk geworden dat voor de pilotperiode met de twee branches en twee regio’s een dergelijk regime niet mogelijk lijkt. Reden hiervoor is dat het toezicht per individuele kredietunie een te zware belasting vormt. Het alternatief van centraal toezicht via Kredietunie Nederland is in de pilotperiode te riskant, omdat het mislukken van één pilot dan ook de andere pilots in gevaar kan brengen. De kredietunies zullen daarom een tussenoplossing zoeken om zo mogelijk dit najaar met pilots te kunnen starten. Parallel kan dan verder gewerkt worden aan een bankvergunning op maat voor de periode na de pilots. Daarbij kan ook van andere alternatieven, zoals bijvoorbeeld aangedragen door het lid Van Hijum, bezien worden of zij voor kredietunies voldoende soulaas bieden.

De vaste commissie voor Financiën heeft in een brief van 25 april 2013 aan de Minister van Financiën gevraagd of hij bekend is met de constatering van Kredietunie Nederland dat bij de oprichting van kredietunies problemen kunnen worden ondervonden omdat Nederland geen uitzondering voor kredietunies heeft bedongen in de CRD 4-richtlijn. Zoals in een brief aan uw Kamer van 17 mei is aangegeven is het kabinet van mening dat het CRD-raamwerk een obstakel vormt voor het opzetten van kredietunies. Het huidige CRD-raamwerk is namelijk rigide waar het gaat om alternatieve financieringsopties, in het bijzonder met betrekking tot de regels inzake de solvabiliteit van ondernemingen: deze eisen van CRD zijn ofwel volledig, ofwel in het geheel niet van toepassing, een proportionele toepassing van die regels is vanwege hun aard niet mogelijk.

Landen zoals het Verenigd Koninkrijk en Ierland hebben al decennia lang een uitzondering voor kredietunies in de verschillende CRD richtlijn staan. Dit moet bezien worden vanuit een lange historie van kredietunies in deze landen, met bijbehorende regelgeving.

Nederland kent tot op heden helaas niet een traditie van kredietunies. Het kabinet ondersteunt inspanningen die er op gericht zijn hier verandering in te brengen. Het bedingen van een algehele uitzondering in een CRD-richtlijn moet goed onderbouwd worden en gebaseerd zijn op een prudent regime van nationale reglementering en toezicht. Op dit moment zijn er geen kredietunies actief en is van bedoelde reglementering geen sprake. Ook is het voorgenomen concept nog niet uitgekristalliseerd. Dit laatste gold in nog sterkere mate toen de CRD-onderhandelingen in volle gang waren. Het bedingen van een uitzondering was destijds dan ook niet realistisch. Het kabinet is nu voornemens om in haar reactie op het groenboek lange termijn financiering aan te geven dat het aanbeveling verdient om in Europees verband te bekijken of een uitzondering in de CRD of het opzetten van een apart regime voor alternatieve financieringsvormen wenselijk is.

Onderhandse MKB-leningen en MKB-obligaties

Ook ten aanzien van het verstrekken van grotere leningen aan het MKB naast of in aanvulling op banken lopen een aantal initiatieven en plannen. De afgelopen jaren waren obligaties of onderhandse leningen alleen toegankelijk voor grote bedrijven. Genoemde initiatieven beogen dit soort financieringen ook toegankelijk te maken voor kleinere bedrijven. Wat betreft onderhandse leningen is tot nu toe vooral financiële dienstverlener Delta Lloyd actief. Wat betreft MKB-obligaties is sinds begin dit jaar Keijser Capital gestart met het op de markt brengen van MKB-obligaties. En per begin juni staat de eerste MKB-obligatie op handelsplatform («beurs») NPEX. Daarnaast zijn er ook fondsen in ontwikkeling waarin grotere aantallen middelgrote leningen gezamenlijk worden aangeboden aan beleggers, óf direct óf via de beurs. Mijn Ministerie is bij beide ontwikkelingen betrokken.

Ketenfinanciering

Zoals uit de Financieringsmonitor bleek zoekt een groot deel van het MKB additionele financiering voor werkkapitaal. Optimalisatie van werkkapitaal van bedrijven is van belang voor verbetering van de liquiditeitspositie. Ketenfinanciering -als vorm van werkkapitaalmanagement- is een ontwikkeling van in- en verkoopfinanciering tussen partijen in de keten om risico’s te mitigeren of optimalisatie te bewerkstelligen. Om dit te bevorderen is allereerst bewustwording nodig van de mogelijkheden van werkkapitaalmanagement door middel van ketenfinanciering. Ik zal een verkenning uitvoeren naar de potentie en kansen van ketenfinanciering en u hierover nader informeren.

Vroege fase financiering voor startende en groeiende ondernemingen

Uw Kamer heeft mij tijdens onder meer het Algemeen Overleg op 6 juni jl. over het bedrijfslevenbeleid aangesproken op financieringsknelpunten voor innovatieve starters en doorgroeiers. Dit knelpunt is het meest evident bij de zogenaamde vroege fase-financiering omdat activiteiten in die fase niet meer passen binnen R&D-subsidies (te dicht naar markt) en private investeerders tegelijkertijd in deze zeer risicovolle activiteiten nog niet willen investeren omdat het voor hen te ver van de markt afstaat. Daarbij komt dat een aantal subsidieprogramma's op dit terrein is komen te vervallen en de risicomijdendheid onder investeerders en banken is toegenomen. Een aanzienlijke afname van de ontwikkeling van nieuwe product- en dienstideeën vanwege onvoldoende beschikbaarheid van vroege fase financiering is vanzelfsprekend onwenselijk.

Dit knelpunt heeft dan ook mijn volledige aandacht. Gezien het grote belang van nieuwe bedrijven met ambitieuze groeiplannen en de wenselijkheid om de doorgroei van bedrijven te stimuleren, zal ik de komende maanden onderzoeken of er behoefte is aan aanvullend beleid, al dan niet via eventuele fiscale stimulansen, zoals voorgesteld door mw. Lucas en dhr. Verhoeven.

Ik merk daarbij op dat waar het de invoering van nieuwe fiscale instrumenten betreft het Kabinet – gelet op het streven naar vereenvoudiging van het belastingstelsel – zeer terughoudend is. Het is zaak eerst goed te kijken naar de verwachte additionaliteit. De uitdaging ligt daar ook in het afbakenen van de werkingssfeer en daarmee het budgettaire beslag. Tot slot kleven aan de invoering van dergelijke instrumenten staatssteunaspecten. Dit soort zaken moet ik eerst zorgvuldig bezien. Uiteindelijk gaat het om instrumenten met een goede kosten-baten verhouding. Daarvoor is een gedegen analyse noodzakelijk.

Ik zal u rond Prinsjesdag nader informeren over de mogelijkheden die ik zie om zonder toenemende risico’s en binnen bestaande budgetten tegemoet te komen aan de toenemende behoefte aan vroege fase financiering van startende en doorgroeiende bedrijven.

MKB-financiering door institutionele beleggers

Tijdens het reguliere overleg van het kabinet met institutionele beleggers, 9 april jl., is de financiering van het MKB besproken. Als uitvloeisel van dit overleg wordt momenteel nagegaan welke knelpunten er zijn bij de financiering van het MKB en worden mogelijke oplossingsrichtingen in kaart gebracht. De rol van institutionele beleggers en banken staat daarbij expliciet op de agenda. Deze werkgroep, onder leiding van de bestuursvoorzitter van Delta Lloyd Niek Hoek, verkent de knelpunten bij de financiering van het MKB en brengt oplossingsrichtingen in kaart. De werkgroep praat momenteel met alle stakeholders: de banken, overheid, MKB-Nederland, verzekeraars, pensioenfondsen- en uitvoerders, participatiemaatschappijen, consultants, DNB, de Europese Investeringsbank en ondernemers.

Europese financiering

Samen met de Europese Investeringsbank (EIB) en het Europees Investeringsfonds (EIF) worden acties uitgewerkt om deze organisaties meer in Nederland te laten investeren. Met het EIF werk ik samen in het Fund-of-funds onder de naam Dutch Venture Initiative (DVI), onderdeel van het Innovatiefonds MKB+. Op dit moment worden hiervoor verschillende fondsvoorstellen beoordeeld. Binnenkort zal ik aangeven hoe met het Fund-of-Funds meer risicokapitaal beschikbaar komt voor snel groeiende innovatieve bedrijven.

De EIB kan het grotere bedrijfsleven ook direct van financiering voorzien. Aangezien de EIB de hoogste status van kredietwaardigheid heeft, kan het zelf kapitaal goedkoper en voor een langere periode aantrekken dan financiële instellingen met een lagere kredietwaardigheid. Dit voordeel kan de bank weer doorgeven aan het bedrijfsleven.

Eerder dit jaar heb ik deelgenomen aan een bijeenkomst met vertegenwoordigers van de EIB en het Nederlandse bedrijfsleven waarbij de financieringsmogelijkheden die de EIB biedt zijn toegelicht. In aansluiting daarop spreek ik met de EIB en de banken in Nederland over het beter op elkaar laten aansluiten van de diverse financieringsinstrumenten.

Verbeteren financieringsbewustzijn MKB-ondernemers

Naast het aanbod van financiering verdient ook de vraag aandacht. Uit de financieringsmonitor blijkt namelijk dat bedrijven hun financieringskennis zelf laag inschatten. Ook blijkt hieruit dat van de bedrijven die de gezochte financiering niet of niet volledig hebben binnengehaald slechts één op de drie geprobeerd heeft op een andere manier aan financiering te komen. Kleine bedrijven hebben dat wat minder gedaan dan grotere, ondanks het feit dat zij de gezochte financiering vaker in het geheel niet gekregen hebben. Op jaarbasis laat de rapportage 2013-1 zelfs een verslechtering zien ten opzichte van het voorgaande jaar, de jaarrapportage 2012-1.

Dat is problematisch omdat bedrijven die financiering nodig hebben zich moeten realiseren, dat zij zich ook aan de veranderde omstandigheden moeten aanpassen. Bijvoorbeeld dat zij voor meer risicovolle financieringen minder bij banken kunnen aankloppen en meer bij verschaffers van eigen vermogen, zoals business angels en participatiemaatschappijen. Daarbij zal men in een aantal gevallen de keuze moeten maken om nieuwe aandeelhouders toe te laten en dus zeggenschap af te staan. Ook zullen bedrijven zich beter moeten oriënteren op het type financiering en financier dat men zoekt: van factoring en leasing tot bijvoorbeeld crowdfunding.

Figuur 9. Heeft men geprobeerd op een andere manier aan financiering te komen?

Kwaliteit van financieringsaanvragen

Ook is de kwaliteit van de financieringsaanvraag nog vaak onvoldoende: bedrijven kunnen meer aandacht hebben voor een goede businesscase en invulling van hun financieel beheer. Uit de financieringsmonitor blijkt dat bedrijven hun financieringskennis zelf laag inschatten. Van meet af aan zullen bedrijven zich op al deze aspecten grondiger moeten voorbereiden en ook transparanter zijn naar hun potentiële financier. Vormen van rating van het bedrijfsrisico kunnen daarbij behulpzaam zijn. Ook dienen bedrijven er rekening mee te houden dat de financieringkosten, met name voor de kleinere en de meer risicovolle financieringen, structureel zullen stijgen ten opzichte van de situatie voor de kredietcrisis. Kleinere ondernemingen hebben daarbij doorgaans minder middelen om hun financiële zaken uit te voeren. Dit betekent dat ze minder kunnen besteden aan het eigen financieel beheer, bijvoorbeeld het goed managen van het werkkapitaal, maar ook aan welke financieringsvorm het meest geschikt is voor het bedrijf, welke financiers daarvoor beschikbaar zijn, en aan een kansrijke financieringsaanvraag. Nu het kleinbedrijf moeilijker aan financiering komt, is een goede invulling van de bedrijfsfinanciën echter des te belangrijker, omdat het de kapitaalbehoefte kan verminderen vanwege een efficiënte omgang met het aanwezige kapitaal. Als er nog wel een externe kapitaalbehoefte bestaat, maakt een goed financieel beheer het eenvoudiger de juiste financieringsvorm te kiezen, hierbij geschikte financiers te vinden, en een succesvolle financieringsaanvraag in te dienen.

Gerichte voorlichting

Om ondernemers op al deze aspecten te ondersteunen, hanteer ik verschillende voorlichtingskanalen, zoals via het Ondernemersplein.nl, en de gezamenlijke informatiesite van de overheid, Nederlandse Vereniging van Banken (NVB) en MKB-Nederland genaamd ondernemerskredietdesk.nl.

Om ook direct met ondernemers in contact te treden over het belang van een goed financieel beheer, en ze te wijzen op de vele financieringsvormen die er zijn, is rond de «Week van de Ondernemer» die in april plaatsvond in het Beatrix Theater Utrecht de uitgebreide campagne «Ondernemend Financieren» uitgerold. Samen met verschillende partners uit de financiële sector en MKB-Nederland zijn ruim 80.000 ondernemers bereikt met informatiebrochures, persoonlijke en digitale adviesgesprekken, en voorlichtingssessies. Bij de partners behoorden ook alternatieve financieringsvormen, zoals een crowdfinance platform. Ook heeft Hare Koninklijke Hoogheid thans Koningin Máxima een ronde tafel sessie bijgewoond waarbij verschillende alternatieve financiers hun werkwijze hebben uitgelegd. Daarbij waren ondernemers aanwezig die al gebruik hebben gemaakt van alternatieve financieringsvormen. Zodoende zijn ook alternatieve financieringsvormen tijdens de «Week van de Ondernemer» gepresenteerd aan duizenden ondernemers, in lijn met de aankondiging in het regeerakkoord dat ze ondersteund zullen worden bij hun promotie.

Ik onderhoud contact met de partners van «Ondernemend Financieren» en overige initiatieven om de promotie van alternatieve financieringsvormen, en de voorlichting aan ondernemers over financiering, te blijven ondersteunen. Daarnaast draag ik opnieuw bij aan de ondernemerskredietdesk.nl, de gezamenlijke informatiesite van mijn Ministerie, de Nederlandse Vereniging van Banken en MKB-Nederland waar ondernemers informatie over en ondersteuning bij de financiering van hun bedrijf kunnen krijgen.

Pattipeilohy, C., J. Kieft en G. Hebbink (2010) De zakelijke kredietgroei nader verklaard. ESB, 95(4584), 269–270.

In de rapportage die in december 2012 aan de Kamer is aangeboden, bleek dat het afwijzingspercentage voor het kleinbedrijf hoger lag dan in de huidige rapportage, hetgeen gezien de sindsdien verder verslechterde conjunctuur onlogisch lijkt. Het EIM onderzoek geeft hiervoor geen eenduidige verklaring. De meest logische verklaring lijkt dat die meting terugkeek over het eerste halfjaar en dat de huidige meting over het gehele jaar kijkt. Bedrijven kunnen derhalve in het tweede halfjaar wel succes hebben gehad met het verkrijgen van financiering in tegenstelling tot het eerste halfjaar.

Aangezien het grootste deel van het vermogen afkomstig is van de bestaande aandeelhouders en relaties is de kans op succes minder relevant dan bij vreemd vermogen. Indien een bedrijf als gevolg van verliezen inde problemen komen zijn deze partijen min of meer gedwongen of meer genegen om het eigen vermogen aan te vullen.

Ook wordt momenteel in het kader van een SER akkoord over duurzame energie bezien of er specifieke financieringsknelpunten bestaan op dit terrein en welke oplossingen daar eventueel voor mogelijk zijn.

Sommige organisaties halen buiten platforms financiering op met crowdfunding. Vorig jaar heeft de Windcentrale € 7 mln opgehaald. Dit betreft het verkrijgen van een korting op de energierekening door consumenten door een inleg vooraf. Ook dit is een zeer interessante ontwikkeling die een overlap heeft met bedrijfsfinanciering.

Dit zijn overwegend (ex-) ondernemers die geld hebben overgehouden aan de verkoop van de onderneming die zij een aantal jaren daarvoor zelf zijn gestart. Investeren voornamelijk in innovatieve starters en jonge snelgroeiende bedrijven. Naast financiering bieden ze ook «sociaal kapitaal» d.m.v. expertise en contacten.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32637-61.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.