Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 32013 nr. 125 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2015-2016 | 32013 nr. 125 |

Vastgesteld 5 april 2016

De vaste commissie voor Financiën een aantal vragen en opmerkingen voorgelegd aan de Minister van Financiën over de brief van 19 januari 2016 over de DNB-studie «Scherper licht op financiële stabiliteitsrisico’s van het schaduwbankwezen» (Kamerstuk 32 013, nr. 117).

De vragen en opmerkingen zijn op 11 februari 2016 aan de Minister van Financiën voorgelegd. Bij brief van 4 april 2016 zijn de vragen beantwoord.

De voorzitter van de commissie, Duisenberg

De griffier van de commissie, Berck

Vragen en opmerkingen van de leden van de fractie van de VVD

De leden van de VVD-fractie hebben met belangstelling kennisgenomen van de DNB-studie «Scherper licht op de financiële stabiliteitsrisico’s van het schaduwbankwezen» en de kabinetsbrief bij de DNB-studie. Duidelijk blijkt dat de omvang van het Nederlandse schaduwbankwezen niet tot een van de grootste van de wereld behoort. De totale balansomvang van het schaduwbankwezen heeft een balansomvang van 207 miljard euro en is dus veel kleiner dan eerder gedacht en zo’n 10 keer (!) kleiner dan het bankwezen.

Natuurlijk moet er goed gekeken worden naar de potentiële risico’s. Maar De Nederlandsche Bank (DNB) constateert volgens de leden van de VVD-fractie terecht dat schaduwbankieren naast het bancaire krediet een welkome bron van financiering voor de economie vormen. De leden van de VVD-fractie zijn daarom teleurgesteld dat in de brief van de Minister daar geen aandacht voor is. Hoe kijkt de Minister naar de voordelen en kansen die schaduwbankieren ook biedt voor de financiering van de economie? Economisch herstel na een crisis verloopt snellere wanneer bedrijven makkelijker kunnen overschakelen van bancaire naar marktfinanciering. Is de term schaduwbankieren niet onnodig negatief?

Openeind beleggingsfondsen hebben een omvang 111 miljard euro. Hoeveel daarvan is openeind beleggingsfondsen voor particuliere beleggers en hoeveel voor institutionele beleggers? In hoeverre zijn in de 111 miljard euro ook het in fondsen belegd vermogen van pensioenfondsen en verzekeraars meegenomen, aangezien deze niet relevant zijn voor het bepalen van de omvang van het schaduwbankwezen? Hoe groot is de omvang van het in fondsen belegd vermogen van pensioenfondsen en verzekeraars?

Wat is de rol van de Autoriteit Financiële Markten (AFM) bij de instellingen die vallen onder schaduwbankieren? In hoeverre heeft de AFM niet al veel meer informatie dan DNB? Hoe is de samenwerking en uitwisseling van informatie tussen DNB en de AFM op dit punt? En kan de AFM DNB niet al van heel veel informatie voorzien? Hoe is dit in andere EU-landen en de VS geregeld? Welke bevoegdheden heeft DNB nu om toezicht te houden op schaduwbankieren en wat zijn hiervoor de Europese of internationale afspraken?

In de brief van de Minister wordt alleen AIFMD en UCTIS als regelgeving benoemd. Wat is de rol van MiFID II in dit kader? Kent de Minister de kritiek op de ESMA-regels in het kader van MiFID II omtrent liquiditeit van de obligatiemarkt, zoals verwoord in onder meer de Financial Times van 31 januari 2016 («Seismic» shock awaits bond liquidity) en wat vindt de Minister van deze kritiek? Hoe kunnen dergelijke overheidsregels een risico vormen voor de stabiliteit van het financiële systeem? Wat wordt daaraan gedaan in Europees verband? Want sommige regels kunnen ervoor zorgen dat iedereen precies hetzelfde gaat op hetzelfde moment, met alle gevolgen van dien voor de financiële stabiliteit.

Beleggingsfondsen

De leden van de VVD-fractie lezen dat DNB aangeeft dat toezichthouders het risico op een grootschalige run verder kunnen beperken door het bestaande instrumenten in te zetten vanuit een macroprudentieel oogpunt. Welke bestaande instrumenten heeft DNB daarvoor? DNB geeft aan dat er internationale coördinatie tussen toezichthouders wenselijk is, omdat beleggingsfondsen zich makkelijk kunnen verplaatsen naar landen met het minst stringente toezichtregime. Internationale coördinatie is volgens de leden van de fractie van de VVD niet alleen wenselijk, maar juist randvoorwaardelijk met het oog op het vestigingsklimaat en de economie van Nederland. Hoe kijkt de Minister daarnaar? Kan de Minister garanderen dat eventuele maatregelen (zoals opgenomen in de DNB-studie) alleen internationaal (minimaal Europees) gecoördineerd worden ingevoerd?

Er zijn verschillende mogelijkheden om de risico’s van uitstroom en een run te beperken bij de openeind beleggingsfondsen te mitigeren, zoals redemption fees (heffingen voor klanten die hun ingelegde middelen terug wensen), liquidity gates (limieten op uitstroom) of tijdelijke opschorting van inkoop of terugbetaling van rechten van deelnemingen. Wie kan deze inzetten en wanneer? DNB wil beter gebruik maken van de stresstesten die al worden uitgevoerd. Is het de bedoeling van DNB om bij de stresstests ook de effecten mee te nemen van de hiervoor genoemde mogelijkheden (zoals redemption fees en liquidity gates)? Zo nee, waarom niet? Zo ja, hoe? Hoe is van deze mogelijkheden gebruik gemaakt tijdens de financiële crisis? Wat is de daadwerkelijke uitstroom bij openeind beleggingsfondsen geweest in de financiële crisis van de afgelopen jaren? Was de daadwerkelijke uitstroom in de financiële crisis hoger of lager dan in andere jaren? En hoe heeft dit de financiële stabiliteit beïnvloed?

Financieringsmaatschappijen en alternatieve kredietplatforms (zoals crowdfunding en kredietunies)

Zoals de leden van de VVD-fractie al verwachten, constateert DNB dat alternatieve kredietplatforms en financieringsmaatschappijen vooralsnog geen risico vormen voor de financiële stabiliteit. DNB pleit wel voor het rapportageplichtig maken van partijen zoals crowdfunding en kredietunies, om ontwikkelingen in de toekomst beter te kunnen monitoren. Hoe moet dit gezien worden tot de recente Wet toezicht kredietunies, waarbij er gewoon een regelgevend kader voor de kredietunies is? En crowdfundingplatforms zijn reeds verplicht om tweemaal per jaar een zogenaamd monitoringsformulier in te vullen en op te sturen naar de AFM, volgens de Minister. Wil dat zeggen dat er geen aanvullende verplichting komt, maar dit monitoringsformulier ook gewoon aan DNB wordt verstrekt? Zo nee, waarom niet?

Vragen en opmerkingen van de leden van de fractie van de PvdA

Sinds de financiële crisis van 2007–2009 is duidelijk dat er gevaarlijke financiële risico’s schuilen buiten de gereguleerde banken. Schaduwbankieren heeft een grote rol gespeeld in het ontstaan van de financiële crisis en de bijna ineenstorting van het financiële systeem. Hoewel na de crisis maatregelen genomen zijn om risico’s van schaduwbankieren te beperken, waarschuwden het IMF en de ECB recent voor de opbouw van nieuwe risico’s in het schaduwbankwezen en het gevaar daarvan voor de financiële stabiliteit. Daarom werken de leden van de PvdA-fractie aan een initiatiefnota over schaduwbankieren waarin zij voorstellen doen om deze risico’s in te dammen, de stabiliteit van het financiële stelsel te waarborgen en te voorkomen dat verliezen door schaduwbankieren uiteindelijk worden afgewenteld op de samenleving. De leden van de PvdA-fractie hebben dan ook met bijzondere interesse kennisgenomen van de DNB-studie naar de omvang van schaduwbankieren in Nederland. Uit de studie wordt duidelijk dat schaduwbankieren een nieuw gezicht toont, de balansen van open-ended beleggingsfondsen fors zijn gegroeid en dit leidt tot de opbouw van nieuwe risico’s in het schaduwbankwezen. De leden van de PvdA-fractie hebben nog de volgende vragen over de DNB-studie.

De balansomvang van open-ended beleggingsfondsen is de afgelopen jaren fors gegroeid in Nederland; de leden van de PvdA-fractie vragen hoe de groei van open-ended beleggingsfondsen zich in 2015 heeft ontwikkeld? Uit data komt naar voren dat beleggingsfondsen met een aanzienlijke leverage werken; de leden van de PvdA-fractie vragen in hoeverre het gebruik van leverage verschilt per type beleggingsfonds? Hoe groot is de leverage waar verschillende type beleggingsfondsen mee werken? In hoeverre is op geaggregeerd, Europees niveau zicht op de omvang van de leverage van beleggingsfondsen? Daarnaast lopen open-ended beleggingsfondsen een groot liquiditeitsrisico; de leden van de PvdA-fractie vragen hoe groot de liquiditeits-mismatch is en welke verschillen er zijn tussen type beleggingsfonds? Welke mate van discretie hebben fondsbeheerders in het uitvoeren van stresstesten om het liquiditeitsrisico te toetsen? Het merendeel van de Nederlandse beleggingsfondsen is onderdeel van een financiële groep; in hoeverre staan deze fondsen onder financieel toezicht?

Uit de studie blijkt dat weinig zicht is op de securitisatievehikels (SPV’s) in Nederland die opgezet zijn door een buitenlandse partij; de leden van de PvdA-fractie vragen welke mogelijkheden DNB heeft om de vaak complexe structuur van deze SPV’s in kaart te brengen? Kan worden achterhaald in welk land de originator van deze SPV’s gevestigd is? Wisselt DNB met de toezichthouder in het betreffende vestigingsland van deze originator informatie uit of vindt informatie-uitwisseling vooral plaats binnen internationale gremia zoals de Financial Stability Board? Voor partijen die securitisaties uitgeven geldt dat zij een economisch belang van minimaal 5% in de securitisatie moeten houden; de leden van de PvdA-fractie vragen in hoeverre deze retentie-eis van 5% voldoende is?

In de Verenigde Staten is de balansomvang van Exchange Traded Funds (ETF’s) hard gegroeid; de leden van de PvdA-fractie vragen hoe groot de balansomvang van ETF’s in Nederland en in de Eurozone is? In hoeverre dragen ETF’s bij aan liquiditeit-mismatches en de procycliciteit in het financiële systeem en zijn zij een risico voor de financiële stabiliteit?

Vragen en opmerkingen van de leden van de fractie van de SP

De leden van de fractie van de SP hebben met veel interesse kennisgenomen van de DNB-studie over het schaduwbankwezen en de begeleidende brief van de Minister van Financiën. Naar aanleiding van deze stukken leggen deze leden per onderwerp een aantal vragen aan de Minister voor.

Algemeen

De leden van de fractie van de SP vragen de Minister of het überhaupt uitmaakt hoe groot de Nederlandse schaduwbank-sector is als alle schaduwbanksectoren in de wereld met elkaar en ook met de conventionele markt zijn verweven. Lopen we dan niet, ongeacht hoe groot de sector precies in Nederland is, gevaar als de wereldwijde sector niet wordt beteugeld?

Is de Minister van mening dat nu genoeg middelen beschikbaar zijn om een eventueel vertrouwensverlies in het schaduwbankwezen in te dammen zodat de uiteindelijk kosten voor de sector bij dit vertrouwensverlies niet weer op het bord van de belastingbetaler terechtkomen?

Als gevolg van de financiële crisis is het regelgevende kader van banken aangescherpt en zijn kapitaaleisen verhoogd. Het schaduwbanksysteem opereert echter in een regelarme omgeving. Hoe groot acht de Minister het risico dat door deze situatie regelgevingsarbitrage optreedt waarbij financiële activiteiten verschuiven van het gereguleerde domein (van het conventionele banksysteem) naar het minder gereguleerde domein?

DNB wijst op de gevaren van een grootschalige «run» op beleggingsfondsen. De omvang van openeind beleggingsfondsen is in Nederland gegroeid sinds de crisis (2009) met 63% naar 11 miljard euro. Het gaat hierbij dan om openeind beleggingsfondsen die in schuldtitels beleggen. Niet alleen zullen de investeerders in deze fondsen geraakt worden. Door de nauwe verwevenheid met conventionele financiële markten zal een «run» in het schaduwbankieren ook leiden tot serieuze problemen op de conventionele financiële markten. Hoe denkt de Minister «runs» op openeind beleggingsfondsen te kunnen voorkomen c.q. de gevolgen van zo’n «run» dusdanig te beperken dat de conventionele financiële markten hier niet onder lijden?

Obligatiefondsen hebben een zeer hoge looptijdtransformatie. Hoe hoger de looptijdtransformatie des te wenselijker is het dat daar een hoge liquiditeitsbuffer tegenover staat. Toch is de liquiditeitsbuffer bij obligatiefondsen laag. Ziet de Minister hier een probleem? Zo ja, wat gaat de Minister doen om de liquiditeitsbuffers van obligatiefondsen te verhogen? Zo nee, waarom niet?

Samenloop schaduwbankieren en belastingontwijking

In Nederland komen de praktijken van schaduwbankieren en belastingontwijking samen.

Volgens DNB behoren louter de financiële brievenbusmaatschappijen of Special Purpose Entities (SPE’s), tot het schaduwbankwezen. Het onderscheid tussen niet-financiële en financiële SPE’s wordt gemaakt op basis van de aard van de buitenlandse eigenaar van de Nederlandse SPE. Bijzondere Financiële Instellingen (BFI’s) worden door DNB strak geclassificeerd. Deze leden vragen aan de Minister of het klopt dat door de classificering van DNB een multinationale onderneming die niet als primaire activiteit financiële activiteiten ontplooit en een SPE in Nederland heeft, door deze vorm van classificeren onder een niet-financiële BFI kan vallen terwijl de Nederlandse SPE schuld uitgeeft of verhandelt?

Verder vragen deze leden aan de Minister of het klopt dat het securitiseren van autoleningen en ander consumptief krediet door niet-financiële instellingen, waarbij een autoproducent betrokken is, ook bijvoorbeeld valt onder een niet-financiële BFI?

SPE’s kunnen treasury activiteiten uitvoeren. Dit houdt in dat de SPE als intermediair kan optreden tussen tijdelijke overschotten en financieringsbehoeften. Volgens een studie behoren Amsterdam samen met Londen en Singapore wereldwijd tot de meest geschikte locaties voor deze activiteiten vanwege de specifieke regelgeving, het fiscale klimaat en de kwaliteit van de financiële dienstverlening.1

Deze leden vragen de Minister of het klopt dat overschotten aan liquide middelen worden uitgeleend aan derden. Zo ja, hoeveel geld is hiermee gemoeid en waarom vallen deze activiteiten niet onder het Nederlandse schaduwbanksysteem?

Gevaren van opkomende schaduwbankactiviteiten

Is de Minister voornemens om financieringsmaatschappijen en alternatieve kredietplatforms aan een jaarlijkse rapportageplicht te onderwerpen, zodat eventuele risico’s in deze sectoren tijdig kunnen worden opgemerkt?

Definitie schaduwbankwezen

Bij de eerder gebruikte definitie van het schaduwbankwezen had de schaduwbanksector in Nederland een omvang van ongeveer 5500 miljard euro. Door de nieuwe definitie die nu wordt gehanteerd door DNB heeft de sector «nog maar» een omvang van 207 miljard euro. Wellicht dat de eerder gebruikte definitie te ruim was, maar de huidige definitie sluit wellicht te veel uit.

Nederlandse groepsonderdelen nemen bijvoorbeeld een groot deel van de totale Overige Financiële Instellingen-sector (OFI) in, maar worden niet meer gekenmerkt als schaduwbanken, omdat hun activiteiten geen «bankachtige» risico’s kennen. Deze leden vragen de Minister of de risico’s van deze sector voldoende duidelijk in beeld zijn in Nederland, dan wel in de landen waar de groepsonderdelen op de geconsolideerde balans worden opgenomen.

Ook bijzondere financiële instellingen (BFI’s) zoals financieringsmaatschappijen van buitenlandse banken of verzekeraars vallen buiten de definitie omdat – op geconsolideerd – niveau toezicht plaatsvindt op deze instellingen in het land van vestiging. Graag horen deze leden van de Minister of hij het verantwoord acht dat deze grote geldstromen (3.398 mrd. aan niet-financiële BFI’s en nog eens 328 mrd. aan financiële BFI’s) alleen aan toezicht onderhevig zijn op geconsolideerd niveau, waardoor er dus eigenlijk geen toezicht specifiek op deze enorme geldstromen is.

Securitisaties

Met betrekking tot securitisaties lezen deze leden dat banken die securitisaties uitgeven hierin zelf altijd een minimaal belang van 5% moeten aanhouden. Geldt deze 5%-eis ook voor andere financiële instellingen dan banken? Is deze 5% niet te weinig om het risico van slechte securitisaties helemaal te beteugelen?

Leverage

Nederlandse fondsbeheerders maken gebruik van een aanzienlijke leverage, zo lezen deze leden op blz. 31 van de DNB-studie. Kan de Minister aangeven hoe groot deze leverage precies is?

Vragen en opmerkingen van de leden van de fractie van de PVV

De leden van de PVV-fractie hebben kennisgenomen van de DBN-studie «Scherper licht op financiële stabiliteitsrisico’s van het bankwezen».

Naar aanleiding van het genoemde punt brengen de leden van de PVV-fractie het volgende naar voren.

Allereerst merken de leden van de PVV-fractie op dat de FSB in 2015 een nieuw risico-gebaseerd raamwerk voor schaduwbankieren heeft geïntroduceerd. De leden van de PVV-fractie vragen de Minister hier nader op in te gaan en aan te geven wat dit raamwerk voor Nederland betekent. Door welke 26 landen wordt dit raamwerk toegepast?

Voorts merken de leden op dat in het FSB Global Shadow Banking Monitoring Report 2015 geconcludeerd wordt dat het aandeel van Nederland in het mondiale schaduwbankwezen 2% bedraagt. In het FSB-rapport van 2012 werd Nederland nog aangemerkt als het land waar het schaduwbankieren mondiaal gezien relatief het sterkst was ontwikkeld. De leden van de PVV-fractie vragen de Minister een verklaring te geven voor dit grote verschil. Komt dit doordat de FSB de definitie in het nieuwe raamwerk heeft aangepast?

Verder merken de leden van de PVV-fractie op dat beheerders van openeind beleggingsfondsen al stresstesten moeten uitvoeren om hun liquiditeitsrisico’s in kaart te brengen. De leden van de PVV-fractie vragen de Minister hier nader op in te gaan.

Tevens vragen de leden van de PVV-fractie de Minister aan te geven welke maatregelen hij voornemens is te treffen om de risico’s die openeind beleggingsfondsen en securitisatievehikels met zich meebrengen (gedeeltelijk) weg te nemen.

Welke Europese initiatieven, die in de brief van de Minister genoemd worden, zijn er verder precies om deze risico’s verder te beheersen?

Algemeen

De leden van de VVD-fractie vragen zich af of de Minister onvoldoende aandacht heeft voor de voordelen en kansen die schaduwbanken bieden voor de financiering van de economie? Ook vragen zij zich af of de term schaduwbankieren niet onnodig negatief is?

Terecht merkt DNB op dat het schaduwbankwezen een welkome bron van marktfinanciering voor de economie kan vormen, mits eventuele systeemrisico’s goed gemeten en beheerst worden. In de brief die ik uw Kamer heb doen toekomen op 19 januari jl. benoem ik dat bijvoorbeeld alternatieve kredietplatforms een welkome bron van financiering vormen voor kleine en middelgrote bedrijven. Daar komt bij dat een deel van het schaduwbankwezen bestaat uit instellingen die reeds onder toezicht staan, zoals beleggingsfondsen. De term «schaduwbankwezen» kan inderdaad een negatieve connotatie oproepen. Echter, het is een term die internationaal gezien nog veelvuldig wordt gebruikt.

De leden van de PVV-fractie vragen meer toelichting bij de nieuwe Financial Stability Board (FSB)-definitie van het schaduwbankwezen en door welke 26 landen dit nieuwe raamwerk wordt toegepast? Ook vragen zij een verklaring voor de afname van het Nederlandse aandeel in het mondiale schaduwbankwezen?

Het vertrekpunt voor de DNB-analyse van het schaduwbankwezen vormen de «overige financiële instellingen» (OFI’s), bestaande uit alle financiële instellingen behalve banken, verzekeraars en pensioenfondsen. Onder de vernieuwde risicogebaseerde definitie van de FSB, vallen alleen instellingen onder het schaduwbankwezen die: (i) onderdeel zijn van een keten van kredietintermediatie, (ii) niet onder banken- of vergelijkbaar financieel toezicht staan en (iii) activiteiten ontplooien met bankachtige risico’s. Voorheen was de definitie minder specifiek: alle OFI’s behoorden tot het schaduwbankwezen (oftewel alle financiële instellingen behalve banken, verzekeraars en pensioenfondsen). Het nieuwe raamwerk beperkt de «bijvangst» van instellingen die geen schaduwbankrisico’s kennen en vergroot zo de focus op instellingen die mogelijk bijdragen aan de opbouw van risico’s voor de financiële stabiliteit.

De nieuwe definitie is de reden waarom het aandeel van Nederland in het mondiale schaduwbankwezen flink is geslonken. Voor Nederland betekent dit nieuwe raamwerk bijvoorbeeld dat de categorie niet-financiële bijzondere financiële instellingen (BFI’s) die eigendom zijn van buitenlandse multinationals buiten de aangescherpte definitie van het schaduwbankwezen vallen. Bij deze categorie instellingen vindt geen financiële kredietbemiddeling plaats buiten de multinational, aangezien het geldstromen betreft van en naar groepsonderdelen. Het Nederlandse aandeel in het mondiale schaduwbankwezen zoals gedefinieerd onder het nieuwe FSB-raamwerk is o.a. wegens het uitsluiten van deze categorie instellingen flink in omvang gedaald.

De 26 landen die dit FSB-raamwerk toepassen, zijn: Argentinië, Australië, Brazilië, Canada, Chili, China, Frankrijk, Duitsland, Hong Kong, India, Indonesië, Ierland, Italië, Japan, Korea, Mexico, Nederland, Rusland, Saudi Arabië, Singapore, Zuid-Afrika, Spanje, Zwitserland, Turkije, Verenigde Staten en het Verenigd Koninkrijk. Deze landen vormen tezamen 90% van het mondiale financiële systeem.

De leden van de SP-fractie vragen of de risico’s van het schaduwbankwezen voldoende duidelijk in beeld zijn in Nederland, dan wel in de landen waar de groepsonderdelen op de geconsolideerde balans worden opgenomen? Zij vragen in het bijzonder of het verantwoord is dat de grote geldstromen van financiële en niet-financiële BFI’s alleen aan toezicht onderhevig zijn op geconsolideerd niveau, waardoor er dus eigenlijk geen specifiek toezicht op deze enorme geldstromen is?

De nieuwe risicogebaseerde definitie van de FSB brengt de financiële stabiliteitsrisico’s van het schaduwbankwezen beter in kaart dan de voorgaande definitie. De aandacht moet hierbij uitgaan naar het potentiële risico dat bepaalde activiteiten van niet-bancaire financiële instellingen kunnen vormen voor de financiële stabiliteit.

Niet-financiële BFI’s (EUR 3.398 miljard) zijn eigendom van buitenlandse multinationals die financiële stromen tussen groepsonderdelen via Nederland laten lopen. Deze instellingen zijn niet betrokken bij kredietbemiddeling buiten hun groep van niet-financiële ondernemingen en vallen daarom buiten de definitie van de FSB. Omdat het hier gaat om niet financiële instellingen is er ook geen financieel toezicht op deze instellingen. Het risico dat problemen bij deze instellingen overslaan naar het financiële systeem en de reële economie is verwaarloosbaar.

Financiële BFI’s (EUR 328 miljard) zijn onderdeel van een buitenlandse financiële instelling, veelal een bank of verzekeraar. Deze instellingen financieren, evenals niet-financiële BFI’s, hoofdzakelijk onderdelen binnen de groep. Deze partijen trekken in beperkte mate externe financiering aan, die wordt geconsolideerd in het vreemd vermogen van de buitenlandse moeder, en vallen onder financieel toezicht in het buitenland. Derhalve geldt een soortgelijk argument als hierboven: omdat er nauwelijks kredietbemiddeling plaatsvindt buiten de groep zijn deze instellingen geen onderdeel van het schaduwbankwezen. Ook hier is het risico dat problemen bij deze instellingen overslaan naar het financiële systeem en de reële economie zeer beperkt. Het gaat hier in beginsel om risico’s voor financiële instellingen met hoofdzetel buiten Nederland, waar de toezichthouder van de buitenlandse financiële instelling een taak heeft om de intragroep geldstromen te beoordelen. Risico’s voor de financiële stabiliteit kunnen via het reguliere toezicht op deze instellingen worden beheerst.

De leden van de SP-fractie vragen of nu genoeg middelen beschikbaar zijn om een eventueel vertrouwensverlies in het schaduwbankwezen in te dammen, zodat de uiteindelijke kosten voor de sector bij een eventueel vertrouwensverlies niet bij de belastingbetaler terechtkomen?

De ontwikkelingen in het schaduwbankwezen worden gemonitord door zowel de FSB als DNB, alsook door bijvoorbeeld de Europese Commissie, het Europees Comité voor Systeemrisico's (ESRB), de International Organization for Securities Commissions (IOSCO) en de Europese Autoriteit voor Effecten en Markten (ESMA). Indien zou blijken dat nieuwe potentiële risico’s voor financiële stabiliteit opkomen in het schaduwbankwezen die nog niet geadresseerd zijn, moeten nieuwe maatregelen worden getroffen om te voorkomen dat de financiële stabiliteit in gevaar komt. Zo wordt momenteel in Europees verband gewerkt aan (verdere) regulering van geldmarktfondsen en securitisaties.

Wel merk ik hierbij op dat bepaalde risico’s inherent zijn aan de vermogensbeheermarkt. Beleggers zijn zich er van bewust dat zij financiële risico’s lopen, in de verwachting dat zij daarmee rendement genereren. Dit is een cruciaal verschil met het reguliere bankwezen, waarbij depositohouders – waaronder gewone burgers – hun spaargeld veilig willen stallen bij een bank. Dit is een van de redenen waarom er bij banken, in tegenstelling tot beleggingsfondsen sprake is van een depositogarantiestelsel.

Daarnaast vragen de leden van de SP-fractie zich af hoe groot het risico is dat regelgevingsarbitrage optreedt, waarbij activiteiten verschuiven van het gereguleerde domein (van het conventionele banksysteem) naar het minder gereguleerde domein?

Het is mogelijk dat financiële activiteiten verschuiven van het deel van de financiële sector waar banken- of vergelijkbaar toezicht op van toepassing is naar de schaduwbanksector. Daarom acht ik het van belang dat de ontwikkelingen in de schaduwbanksector op de voet gevolgd worden en dat waar nodig maatregelen worden getroffen. Het kan bijvoorbeeld in de toekomst nodig zijn dat (specifieke onderdelen van) de schaduwbanksector vanuit een financiële stabiliteitsperspectief onderworpen worden aan (additionele) regels. Het is van belang dat grootschalige risico’s voor de financiële stabiliteit zich niet buiten het zicht van de regelgever en toezichthouder opbouwen. Dit is momenteel onderwerp van discussie in de FSB. Hierbij moet wel worden opgemerkt dat een deel van de instellingen die onder de schaduwbanksector valt reeds aan gedrags- en micro-prudentiëleregelgeving en toezicht is onderworpen.

Toezicht

De leden van de VVD-fractie vragen wat de rol van de AFM is bij de instellingen die vallen onder schaduwbankieren, in hoeverre de AFM niet al veel meer informatie heeft dan DNB en of de AFM DNB niet al van heel veel informatie kan voorzien? Ook vragen zij hoe de samenwerking en uitwisseling van informatie tussen DNB en de AFM op dit punt verloopt? Zij vragen daarnaast hoe dit in andere EU-landen en de VS is geregeld?

De AFM verzorgt het gedragstoezicht op verschillende instellingen die onderdeel uitmaken van de schaduwbanksector, zoals instellingen voor collectieve belegging in effecten (icbe’s) en alternatieve beleggingsinstellingen (abi’s). De AFM en DNB beschikken over dezelfde statistische informatie over beleggingsinstellingen die beheerders moeten rapporteren2. Deze informatie dient ook met de ESMA en ESRB te worden gedeeld; de infrastructuur daarvoor wordt nu opgezet. Voor alle andere bij ESMA aangesloten Europese toezichthouders geldt ook dat zij deze informatie moeten delen met ESMA en ESRB.

In de VS is het toezicht op partijen die deel uitmaken van de schaduwbanksector belegd bij de Federal Reserve Board («FRB», rol vergelijkbaar met DNB), de Securities and Exchange Commission (SEC, rol vergelijkbaar met AFM) en federale verzekeringstoezichthouders. Het Financial Stability Oversight Council (FSOC)3 heeft daarnaast de wettelijke verantwoordelijkheid om potentiële risico’s voortvloeiend uit schaduwbankactiviteiten te analyseren en eventueel beleidsaanbevelingen te doen (in Nederland vertolkt het Financiële Stabiliteitscomité een vergelijkbare rol).

De leden van de PvdA-fractie vragen in hoeverre Nederlandse beleggingsfondsen die onderdeel zijn van een financiële groep al onder financieel toezicht staan?

In principe staan – op een aantal wettelijke uitzonderingen en vrijstellingen na (zoals holdings, nationale en regionale overheden en werknemerswinstdelingsplannen) – Nederlandse (beheerders van) icbe’s en abi’s onder financieel toezicht ingevolge de UCITS- en AIFM-richtlijnen,4 zoals geïmplementeerd in de Wet op het financieel toezicht (Wft). Het toepasselijke Europese regelgevende kader bestaat uit zowel gedrags- als prudentiële regels. Nederlandse beheerders van beleggingsfondsen (zowel openeind als gesloten) staan in principe allemaal ook onder zowel gedrags- als prudentieel toezicht.

De leden van de VVD-fractie vragen daarnaast welke bevoegdheden DNB nu heeft om toezicht te houden op schaduwbankieren en wat hiervoor de Europese of internationale afspraken zijn? De leden van de VVD-fractie vragen zich af welke macroprudentiële instrumenten DNB tot haar beschikking heeft om de risico’s bij beleggingsfondsen te beperken?

Een van de voorwaarden om binnen het nieuwe FSB raamwerk tot het schaduwbankwezen gerekend te worden is dat de betreffende instelling bank-achtige activiteiten verricht, maar niet onder banken- of vergelijkbaar financieel toezicht staat. Zo is het toezicht op securitisaties na de crisis aangescherpt, en wordt daarom ruim driekwart niet (meer) tot het schaduwbankwezen gerekend (hoofdstuk 5 van de DNB studie). Nu de sector in FSB-verband wereldwijd in kaart is gebracht, kunnen vervolgens in internationaal verband bank-achtige elementen in het toezicht worden geïntroduceerd indien de financiële stabiliteitsrisico’s dat rechtvaardigen.

Het niet-bancaire toezicht is dus wel van toepassing op partijen die onder het schaduwbankwezen vallen. Omdat het huidige toezichtraamwerk voornamelijk langs sectorspecifieke lijnen is georganiseerd, verschilt het regime per sector. Zoals gezegd staan Nederlandse (beheerders van) icbe’s en abi’s onder gedrags- en prudentieel financieel toezicht ingevolge de UCITS- en AIFM-richtlijnen. Daarmee wordt indirect een bijdrage geleverd aan de financiële stabiliteit. Zo moeten beheerders van deze fondsen bijvoorbeeld stress testen uitvoeren en dienen ze liquiditeitsmanagementsystemen te hebben die passend zijn voor de beleggingsstrategie, het terugkoopbeleid en het liquiditeitsprofiel van het fonds. De focus ligt hier met name op de individuele instellingen en niet op het systeem als geheel.

Voor wat betreft het stabiliteitsperspectief is er een instrument dat DNB tot haar beschikking heeft. Indien het nodig wordt geacht om de stabiliteit van het financiële stelsel te waarborgen kan DNB op basis van artikel 3:18b WFT bovengrenzen stellen aan de door een Nederlandse beheerder van een beleggingsinstelling toegepaste hefboomfinanciering, of andere beperkingen opleggen met betrekking tot het beheren van de beleggingsinstelling. Een eerste stap voor toepassing was het in kaart brengen van de sector. De discussie over uitwerking van de eisen vindt nu plaats in internationaal verband.

De leden van de VVD-fractie vragen of de Minister internationale coördinatie tussen toezichthouders randvoorwaardelijk acht met het oog op het vestigingsklimaat en de economie van Nederland? De leden van de VVD-fractie vragen daarnaast of de Minister kan garanderen dat eventuele maatregelen (zoals opgenomen in de DNB-studie) alleen internationaal (minimaal Europees) gecoördineerd worden ingevoerd? Daarnaast vragen de leden van de fractie van de SP of het überhaupt uitmaakt hoe groot de Nederlandse schaduwbanksector is als alle schaduwbanksectoren in de wereld met elkaar en ook met de conventionele markt zijn verweven. Ze vragen of we dan niet, ongeacht hoe groot de sector precies in Nederland is, gevaar lopen als de wereldwijde sector niet wordt beteugeld?

Ik onderschrijf het wezenlijke belang van internationale coördinatie tussen toezichthouders. Het schaduwbankwezen is een zeer internationale sector. Dat is ook de reden waarom de FSB en IOSCO dit dossier voortvarend oppakken op mondiaal niveau. Daarnaast bestaan meerdere Europese initiatieven op het gebied van schaduwbankieren, zoals de regulering van geldmarktfondsen en vergroting van transparantie bij effectenfinancieringstransacties.5 Daarbij merk ik op dat de omvang van het Nederlandse schaduwbankwezen wel degelijk relevant is als eerste stap om beter zicht te krijgen op de potentiële risico’s voor Nederland. Omdat fondsen zich gemakkelijk over landsgrenzen kunnen verplaatsten is het van groot belang dat de ontwikkelingen en inzet van macroprudentiële beleidsinstrumenten internationaal wordt gecoördineerd.

Openeind beleggingsfondsen

De leden van de VVD-fractie vragen hoe groot het aandeel van particuliere beleggers en institutionele beleggers in openeind beleggingsfondsen is? Zij vragen in hoeverre het in fondsen belegd vermogen van pensioenfondsen en verzekeraars mee wordt genomen in de omvang van openeind beleggingsfondsen, aangezien deze niet relevant zijn voor het bepalen van de omvang van het schaduwbankwezen? Ook vragen zij hoe groot de omvang van het in fondsen belegd vermogen van pensioenfondsen en verzekeraars is?

Het aandeel van particuliere en institutionele beleggers in Nederlandse openeind beleggingsfondsen binnen de definitie van het schaduwbankwezen is respectievelijk circa 8% en 90%. Binnen de categorie institutionele beleggers is het aandeel van verzekeraars circa 50%, terwijl het aandeel van pensioenfondsen en beleggingsfondsen elk circa 20% is. Overigens bevat het aandeel van verzekeraars een niet nader te bepalen deel beleggingsverzekeringen van huishoudens die worden belegd via collectieve beleggingsfondsen.

Pensioenfondsen en verzekeraars hebben tezamen ongeveer EUR 80 miljard belegd in de beleggingsfondsen die binnen de definitie van het schaduwbankwezen vallen.

Een groot deel van het vermogen dat pensioenfondsen in openeind beleggingsfondsen hebben belegd zit in zogeheten fondsen voor gemene rekening (FGR) van pensioenuitvoeringsorganisaties. Dit zijn beleggingsfondsen die door grote pensioenuitvoerders zijn opgericht en waar pensioenfondsen zich bij hebben aangesloten. Deze FGRs zijn buiten het schaduwbankwezen geplaatst, omdat de besloten structuur van deze fondsen het run-risico volgens DNB vrijwel nihil maakt.

Daarnaast zijn in bovengenoemde cijfers aandelenfondsen en directe vastgoedfondsen niet meegenomen. Zij vallen namelijk ook buiten het schaduwbankwezen, aangezien zij niet in schuldtitels beleggen.

De leden van de PvdA-fractie vragen hoe de groei van openeind beleggingsfondsen zich in 2015 heeft ontwikkeld?

In 2015 is de balansomvang van de Nederlandse openeind beleggingsfondsen met EUR 2 miljard toegenomen tot EUR 113 miljard (een groei van 2%). De openeind hypotheekfondsen groeiden van EUR 9 miljard naar EUR 16 miljard en geldmarktfondsen groeiden ook van EUR 9 miljard in 2014 naar EUR 10 miljard in 2015. Daarentegen kromp de balansomvang van de obligatiefondsen met EUR 4 miljard tot EUR 49 miljard en daalde ook de omvang van funds-of-funds (fondsen die in andere fondsen beleggen) met EUR 3 miljard tot EUR 27 miljard. Deze mutaties waren overwegend het gevolg van netto-aankopen (bij toename) respectievelijk netto-verkopen (bij afname). Hierbij speelden waarderingseffecten een beperkte rol.

De leden van de VVD-fractie vragen wie wanneer de verschillende instrumenten kan inzetten om de risico’s van uitstroom en een run te beperken bij de openeind beleggingsfondsen? De leden van de SP-fractie vragen hoe de Minister denkt runs op openeind beleggingsfondsen te kunnen voorkomen c.q. de gevolgen van zo’n run dusdanig te beperken dat de conventionele financiële markten hier niet onder lijden?

De beheerder van een openeind beleggingsfonds kan in het belang van de deelnemers de uitgifte of inkoop van rechten van deelneming tijdelijk limiteren of opschorten (liquidity gates). Tevens kan de beheerder terugkoopverzoeken van deelnemers verminderen door terugkooppremies (redemption fees) in te stellen of terugkopen tijdelijk op te schorten (redemption suspensions) indien deze bevoegdheden van de beheerder blijken uit het prospectus, statuten of fondsreglement.

Indien de beheerder zelf niet (meer) in staat is de inkoop of terugbetaling van de rechten van deelneming in een door hem beheerde beleggingsinstelling of icbe te limiteren of op te schorten, kan de Autoriteit Financiële Markten (AFM) in het belang van beleggers of in het algemeen belang de terugbetaling of inkoop van rechten van deelneming in die desbetreffende beleggingsinstellingen opschorten. Op deze manier kan het risico op een run op een openeind beleggingsfonds worden beperkt.

De leden van de VVD-fractie vragen hoe tijdens de financiële crisis gebruik is gemaakt van de reeds bestaande instrumenten om risico’s bij beleggingsfondsen te mitigeren (zoals redemption fees en liquidity gates)? Zij vragen wat de daadwerkelijke uitstroom bij openeind beleggingsfondsen is geweest in de financiële crisis van de afgelopen jaren, of de daadwerkelijke uitstroom in de financiële crisis hoger of lager was dan in andere jaren en hoe dit de financiële stabiliteit heeft beïnvloed?

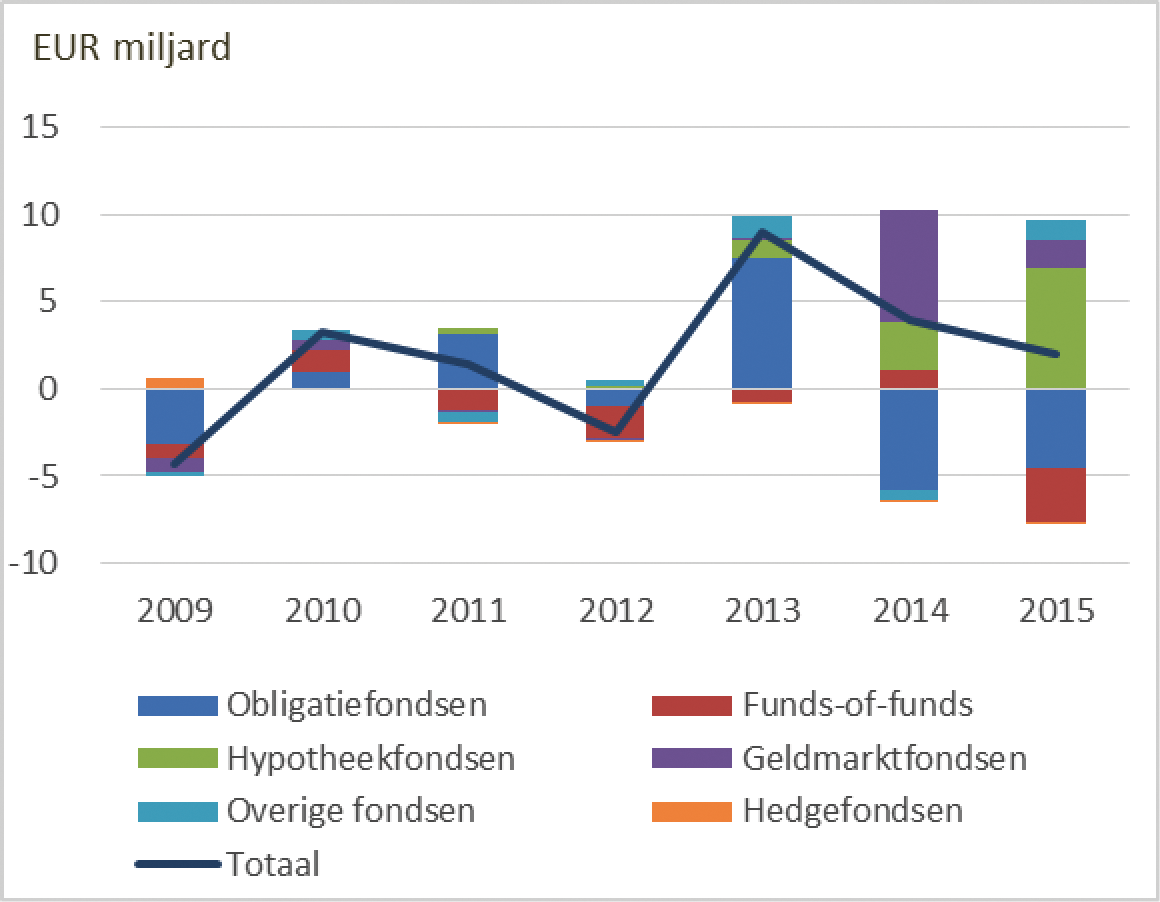

Tijdens de financiële crisis hebben fondsen gebruik gemaakt van dergelijke maatregelen (liquidity gates, redemption fees, etc.) binnen hun eigen liquiditeitsmanagement6. De mogelijkheid om dit als toezichthouder af te dwingen (en hier toezicht op te houden) op basis van de AIFM- en UCITS-richtlijnen zijn pas na de financiële crisis geïntroduceerd. Voor de jaren na de financiële crisis laten de cijfers voor in- en uitstromen bij openeind beleggingsfondsen een veranderend beeld zien. In de Nederlandse openeind beleggingsfondsen die tot het schaduwbankwezen worden gerekend werd in totaal netto EUR 11 miljard ingelegd in de periode 2009–2014 (cijfers van vóór 2009 zijn niet beschikbaar vanwege verschillende definities). Met inbegrip van 2015 was dit EUR 13 miljard. Op jaarbasis wisselt de netto-inleg aanzienlijk (zie figuur 1); in 2009 en 2012 was sprake van een netto-uitstroom, in de andere jaren een netto-instroom. Het beeld per beleggingsfondstype varieert eveneens sterk. De afgelopen drie jaar is de omvang van de gelden die per saldo werden ingelegd of teruggetrokken ook beduidend groter dan in de vier jaar daarvóór (zie figuur 1). Met name bij de obligatiefondsen zijn de uitstromen toegenomen. Zo was er in 2013 sprake van een netto-inleg van EUR 7 miljard, terwijl er in 2014 en 2015 voor EUR 6 miljard respectievelijk EUR 5 miljard werd onttrokken. Voorts stroomde er de afgelopen twee jaar omvangrijke gelden naar hypotheek- en geldmarktfondsen (respectievelijk EUR 10 miljard en EUR 8 miljard). De groei bij geldmarktfondsen is toe te schrijven aan de behoefte van verzekeraars om het liquiditeitsbeheer via geldmarktfondsen in eigen hand te houden.

Figuur 1: netto-inleg in Nederlandse openeind beleggingsfondsen

De leden van de PVV-fractie vragen de Minister nader in te gaan op het feit dat beheerders van openeind beleggingsfondsen al stresstesten moeten uitvoeren om hun liquiditeitsrisico’s in kaart te brengen? De leden van de PvdA-fractie vragen welke mate van discretie fondsbeheerders hebben in het uitvoeren van stresstesten om het liquiditeitsrisico te toetsen?

Beheerders van beleggingsinstellingen dienen ingevolge de AIFMD Verordening (artikel 48) al regelmatig stresstesten uit te voeren onder zowel normale als uitzonderlijke liquiditeitsomstandigheden als onderdeel van het liquiditeitsmanagement van hun fondsen. De toepasselijke regels schrijven voor waarop getest dient te worden, maar laten aan de beheerders ruimte voor de precieze invulling van bijvoorbeeld de parameters, waarvan de invulling afgestemd moet zijn op onder meer het type fonds en de fondsvoorwaarden. Binnen de ESRB wordt daarom gesproken over de optie om richtlijnen te ontwikkelen die de effectiviteit van de stresstesten beter zou kunnen waarborgen.

De leden van de VVD-fractie vragen of het de bedoeling van DNB is om ook de effecten van de reeds bestaande instrumenten mee te nemen in de stresstesten bij beleggingsfondsen? Zo nee, waarom niet? Zo ja, hoe?

Ja. In de ESRB wordt momenteel gewerkt aan top-down macro stresstesten van de openeind beleggingsfondssector als geheel. Voor een gegeven stressscenario aan onttrekkingen uit fondsen kan dan worden gewerkt met veronderstellingen over het percentage activa dat verkocht moet worden, en de absorptiecapaciteit van de markt. Deze veronderstellingen over onttrekkingen en verkoop van activa weerspiegelen indirect ook het mogelijke gebruik van redemption fees en liquidity gates.

De leden van de PvdA-fractie vragen in hoeverre het gebruik van leverage verschilt per type beleggingsfonds? Ook vragen zij – net als de leden van de SP-fractie – hoe groot de leverage is waar verschillende typen beleggingsfondsen mee werken? Daarnaast vragen ze in hoeverre op geaggregeerd, Europees niveau zicht is op de omvang van de leverage van beleggingsfondsen?

Het gebruik van leverage kan sterk verschillen per type beleggingsfonds, en niet alle types beleggingsfondsen maken gebruik van leverage. Ook binnen bepaalde types fondsen kan het gebruik van leverage overigens aanzienlijk verschillen van fonds tot fonds. Hedgefondsen hebben in de regel bijvoorbeeld een grotere mate van leverage dan obligatiefondsen. Ook overlay fondsen hebben doorgaans een relatief hoge leverage. Deze fondsen beogen primair het renterisico van pensioenfondsen en verzekeraars af te dekken (groeiende verplichtingen bij een dalende rente). Hierdoor hebben deze fondsen grote derivatenportefeuilles, die vooral bestaan uit renteswaps. De synthetische leverage bij beleggingsfondsen is groter dan balanscijfers laten zien, omdat de omvang van deze nominale posities niet op de balans staat.

Een eerste analyse van het gebruik van leverage door verschillende schaduwbank instellingen is ook te vinden in het FSB Global Shadow Banking Report 20157. Een volgende stap is dat ESMA op basis van AIFMD data een compleet beeld gaat schetsen voor de sector op Europees niveau.

Daarnaast vragen de leden van de PvdA-fractie naar de omvang van de liquiditeitsmismatch bij openeind beleggingsfondsen en de verschillen tussen typen beleggingsfondsen?

Een liquiditeitsmismatch kan zich in beginsel bij ieder type fonds voordoen. Hiervan is sprake indien de activa waarin het fonds belegt in enige mate minder liquide zijn en minder snel van de hand kunnen worden gedaan dan het tempo waarin beleggers in het fonds kunnen verlangen dat hun participaties worden ingekocht of terugbetaald door het fonds zelf. Bij een closedeind fonds speelt dit onderwerp in beginsel niet, omdat een fonds dan niet gedwongen kan worden door beleggers om participaties in te kopen of te verkopen en dus ook geen liquiditeit behoeft aan te houden voor dergelijke situaties (daarom vallen dit soort fondsen ook niet onder de definitie van het schaduwbankwezen). Om die reden zijn diverse types fondsen – venture capital, private equity, infrastructure – typisch closedeind; hun activa zijn immers zeer illiquide. Bij openeind fondsen hangt de liquiditeitsmismatch af van de mate van openheid van een fonds; wat onder meer afhankelijk is van de fondsvoorwaarden en de activa waarin het fonds belegt. In het algemeen valt de structuur van een openeind beleggingsfonds daarom vaak moeilijk te rijmen met beleggingen die structureel illiquide zijn (en zullen hier strenge eisen op het gebied van liquiditeitsbeheer tegenover staan).

De liquiditeitsmismatch is het grootst bij openeind hypotheekfondsen. Beleggers kopen verhandelbare participaties in een fonds, maar de hypotheekleningen waarin wordt belegd kennen een vaste looptijd. Participanten kunnen hun aandeel doorverkopen aan andere participanten, maar daar is niet altijd een vanzelfsprekende markt voor.

Binnen de categorie obligatiefondsen kan de mismatch in bedrijfsobligatiefondsen over het algemeen groter zijn dan bij staatsobligatiefondsen. De markt voor bedrijfsobligaties is kleiner in omvang en minder diep. Hierdoor kan het soms weken duren voordat een portfoliomanager een koper vindt voor een obligatie. De potentiële liquiditeitsmismatch is afhankelijk van de marktomstandigheden, en zoals eerder opgemerkt ook van de fondsvoorwaarden.

Bij fund-of-funds is de mate van potentiele liquiditeitsmismatch afhankelijk van de doorbeleggingen en de fondsvoorwaarden. Zoals eerder opgemerkt, zijn funds-of-funds beleggingsfondsen die op hun beurt in andere fondsen doorbeleggen. Indien fund-of-funds doorbeleggen in beleggingsfondsen die niet ten minste even openeind zijn als het fund-of-funds, is het risico op een mismatch groot. Geldmarktfondsen hebben over het algemeen een minder grote liquiditeitsmismatch, omdat zij in kortlopend schuldpapier, obligaties met korte looptijden en geldmarktpapier beleggen.

De leden van de SP-fractie vragen zich af of de liquiditeitsbuffer bij obligatiefondsen moet worden verhoogd?

Van een verplichte liquiditeitsbuffer bij (obligatie)fondsen is geen sprake. De toezichthouder beoordeelt op basis van de AIFMD en UCITS of liquiditeitsrisico’s bij fondsen adequaat beheerst worden. In het kader van hun eigen liquiditeitsbeheer houden fondsbeheerders liquiditeitsbuffers aan, wat mede bijdraagt aan de beheersing van liquiditeitsrisico’s. Binnen de huidige regelgeving kunnen fondsbeheerders daarnaast al verschillende instrumenten inzetten om grootschalige onttrekkingen aan een fonds tegen te gaan, zoals redemption fees and gates. Daarnaast is ook in ESMA verband oog voor de beschikbaarheid van een brede en consistente set van liquiditeitinstrumenten in alle lidstaten. Dit betreft o.a. het stellen van eisen aan de liquiditeit van een fonds door de toezichthouder. Ook zal de discussie zich richten op het monitoren van liquiditeitsmismatches en het ontwikkelen van passende maatregelen om eventuele excessive mismatch tegen te gaan.

De leden van de PVV-fractie vragen welke verdere maatregelen de Minister voornemens is te treffen om de risico’s die openeind beleggingsfondsen en securitisatievehikels met zich brengen (gedeeltelijk) weg te nemen? Ook vragen zij welke Europese initiatieven er verder precies zijn om deze risico’s verder te beheersen?

De risico’s bij openeind beleggingsfondsen worden reeds gemitigeerd door verschillende bestaande instrumenten waar de beheerder over beschikt, zoals redemption fees en gates. Vanwege het mondiale karakter van schaduwbanken onderschrijf ik het belang van het in kaart brengen van de risico’s op mondiaal niveau en het in internationaal verband ontwikkelen van uniforme stresstesten en waar nodig coördineren van beleidsinstrumenten.

Daarnaast is sprake van verschillende Europese initiatieven, zoals de bevordering van eenvoudige, gestandaardiseerde en transparante securitisaties. Ook voor geldmarktfondsen, een type beleggingsfonds, heeft de Europese Commissie in 2013 een voorstel voor een verordening gepubliceerd. Hiermee wordt beoogd om de macroprudentiële risico’s die samenhangen met de activiteiten van geldmarktfondsen te beperken en het niveau van beleggersbescherming te verhogen. De omvang van de Nederlandse geldmarktfondssector is in vergelijking met andere Europese lidstaten relatief klein (10 miljard euro), maar Nederlandse bedrijven investeren wel veel in geldmarktfondsen. Nederland zal als voorzitter van de Raad bezien of er perspectief is op een akkoord binnen de Raad.

Securitisaties

De leden van de PvdA-fractie vragen welke mogelijkheden DNB heeft om de vaak complexe structuur van securitisatievehikels (SPV’s) in kaart te brengen en of DNB kan achterhalen in welk land de originator van deze SPV’s gevestigd is? Ook vragen zij of DNB informatie uit met de toezichthouder in het betreffende vestigingsland, of wisselt DNB vooral informatie uit binnen internationale gremia zoals de FSB?

DNB stelt op grond van ECB-regelgeving8 cijfers op over securitisatievehikels die in Nederland zijn gevestigd, ook voor vehikels waarbij de originator een buitenlandse partij is. Deze informatie dient door het securitisatievehikel te worden verstrekt. Op basis van deze gegevensverzameling en eventueel nader onderzoek kan DNB de structuur van deze vehikels verder in kaart brengen. Over securitisaties met een buitenlandse originator wordt op dit moment geen nadere analyse gemaakt, mede gezien de afname van de uistaande securitisaties met een buitenlandse originator van EUR 110 miljard in 2009 tot EUR 69 miljard eind 2015. DNB wisselt zowel binnen de FSB als met internationale toezichthouders informatie uit.

De leden van de PvdA-fractie stellen dat voor partijen die securitisaties uitgeven, geldt dat zij een economisch belang van minimaal 5% in de securitisatie moeten houden. Zij vragen – net als de leden van de SP – in hoeverre deze retentie-eis van 5% voldoende is?

De retentie-eis stelt dat partijen die een securitisatie uitgeven altijd minimaal een economisch belang van 5% in de securitisatie dienen te houden. Hierdoor heeft de uitgevende partij een blijvend belang bij de goede prestatie van de securitisatie (de zogenoemde skin-in-the-game). De retentie-eis wordt op dit moment op een indirecte manier toegepast. Dit betekent dat niet de uitgevende partij verantwoordelijk is voor naleving van de eis, maar dat investeerders de verantwoordelijkheid hebben om te controleren of de uitgevende partij aan de eis voldoet. Deze verantwoordelijkheid is vastgelegd in diverse Europese richtlijnen en verordeningen (CRR, Solvency II, AIFMD, MiFID) en geldt daarmee ook voor andere financiële instellingen dan banken, waaronder verzekeraars en beleggingsondernemingen. Bovendien zorgt de indirecte aanpak ervoor dat investeerders ook niet-Europese uitgevende partijen moeten controleren. Hierdoor mogen Europese banken bijvoorbeeld alleen investeren in securitisaties die zijn uitgeven buiten de EU wanneer de betreffende uitgevende instellingen in die landen ook aan de retentie-eis voldoen.

Op 30 september jl. heeft de Europese Commissie een voorstel gepubliceerd voor een raamwerk voor eenvoudige, transparante en gestandaardiseerde securitisaties (STS). In dit voorstel geldt voor de retentie-eis een directe aanpak voor securitisaties uitgegeven binnen de EU, waarbij de uitgevende partij zelf actief moet kunnen laten zien hoe aan de retentie-eis is voldaan. Hier is voor gekozen omdat het voor investeerders in de praktijk moeilijk is aan te tonen dat een uitgevende partij aan de retentie-eisen voldoet. Voor investeringen door Europese financiële instellingen in niet-Europese securitisaties, blijft daarnaast de indirecte aanpak van toepassing.

De toepassing van een retentie-eis neemt het kredietrisico voor investeerders niet weg. De overdracht van kredietrisico is immers een belangrijke doelstelling van een securitisatie. De retentie-eis brengt niettemin wel de belangen van betrokken partijen meer op één lijn, omdat de uitgevende instelling altijd een deel van het kredietrisico blijft lopen. Deze gedeelde belangen – in combinatie met de transparantie-eisen in het voornoemde Commissievoorstel – verkleinen het risico op een «slechte securitisatie» waar de leden van de SP-fractie naar verwijzen.

Sinds de invoering van de retentie-eis in de EU in CRD-II (2009) is de hoogte ervan niet aangepast. Met een percentage van minimaal 5% is gepoogd een goede balans te vinden tussen enerzijds het kunnen overdragen van kredietrisico aan een andere partij en anderzijds het minimale belang dat een instelling moet aanhouden groot genoeg te houden om te voorkomen dat verkeerde prikkels ontstaan. In een recent rapport concludeert de Europese Bankenautoriteit (EBA) dat het risicoretentieraamwerk in den brede op dit moment goed functioneert.9 EBA adviseert ook geen hoger percentage voor de retentie-eis. Ook de Europese Commissie heeft in haar voorstellen voor een STS-raamwerk geen ander percentage opgenomen, noch hebben de lidstaten aanleiding gezien het percentage aan te passen in het Raadsakkoord.10

De leden van de SP-fractie vragen of het klopt dat het securitiseren van autoleningen en ander consumptief krediet door niet-financiële instellingen, waarbij een autoproducent betrokken is, ook onder een niet-financiële BFI valt?

Nee, dergelijke activiteiten vallen niet onder een niet-financiële BFI. Securitisaties van leningen worden uitgegeven door een aparte entiteit. Deze worden in de statistieken toegerekend aan de categorie securitisatievehikels en tellen dus mee in de berekening van het Nederlandse schaduwbankwezen.

Alternatieve kredietplatforms

De leden van de VVD-fractie vragen hoe de wens van DNB om partijen zoals crowdfunding en kredietunies rapportageplichtig te maken, gezien moet worden tot de recente Wet toezicht kredietunies, waarbij er gewoon een regelgevend kader voor de kredietunies is? Hoeven crowdfundingplatforms die reeds verplicht zijn om tweemaal per jaar een zogenaamd monitoringsformulier in te vullen en op te sturen naar de AFM, niet aan aanvullende rapportageverplichtingen te voldoen, omdat de AFM dit formulier gewoon kan verstrekken aan DNB? Zo nee, waarom niet? De leden van de SP-fractie vragen of de Minister voornemens is om financieringsmaatschappijen en alternatieve kredietplatforms aan een jaarlijkse rapportageplicht te onderwerpen, zodat eventuele risico’s in deze sectoren tijdig kunnen worden opgemerkt?

Wat betreft crowdfunding zal DNB voor haar rapportageverplichting gebruik maken van de monitoringsgegevens van de AFM. Dit levert voor de crowdfundingplatformen geen aanvullende lasten op ten opzichte van de bestaande monitoringsverplichtingen. Er zal geen separate verplichting worden opgelegd. Mocht DNB aanvullende gegevens nodig hebben, dan zullen deze in de bestaande verplichtingen worden ondergebracht.

Voor kredietunies die opvorderbare gelden willen aantrekken, is per 1 januari 2016 een nieuw regelgevend kader in werking getreden. Onderdeel van dat regelgevend kader is een rapportageverplichting die inhoudt dat vergunningplichtige kredietunies maximaal tweemaal per jaar gegevens verstrekken die voor het prudentieel toezicht noodzakelijk zijn. Hierdoor is DNB tevens in staat om relevante ontwikkelingen te monitoren.

De leden van de PvdA-fractie vragen hoe groot de balansomvang van Exchange Traded Funds (ETF’s) in Nederland en de Eurozone is? Bovendien vragen zij in hoeverre ETF’s bijdragen aan liquiditeitsmismatches en procycliciteit in het financiële systeem en of zij een risico vormen voor de financiële stabiliteit?

De balansomvang van de Nederlandse ETF’s bedroeg per ultimo 2.014 EUR 1,1 miljard en was eind 2015 toegenomen tot EUR 1,6 miljard. Daarvan viel in 2.014 EUR 0,7 miljard en in 2.015 EUR 0,9 miljard binnen het schaduwbankwezen (de balansomvang van ETF’s buiten het schaduwbankwezen bedroeg eind 2.015 EUR 0,7 miljard; deze ETF’s worden niet tot schaduwbanken gerekend omdat dit aandelenfondsen betreft). De balans van ETF’s binnen het eurogebied kende eind 2014 een omvang van EUR 393 miljard en eind 2015 van EUR 496 miljard.

Momenteel verrichten de AFM en DNB een verkennend onderzoek naar de effecten van marktgedrag op de liquiditeit en procycliciteit van markten in relatie tot financiële stabiliteit. In deze verkenning wordt specifiek gekeken naar de effecten op de financiële stabiliteit van passieve beleggingsstrategieën, zoals Exchange Traded products. De uitkomsten van dit onderzoek worden in de vergadering van het Financieel Stabiliteitscomité van mei besproken.

MiFID

De leden van de VVD-fractie vragen naar de rol van MiFID II in het schaduwbankwezen? Ook vragen zij of de Minister de kritiek kent op de ESMA-regels in het kader van MiFID II omtrent liquiditeit van de obligatiemarkt, zoals verwoord in onder meer de Financial Times van 31 januari 2016 («Seismic» shock awaits bond liquidity), en wat de Minister van deze kritiek vindt? Daarnaast vragen ze hoe dergelijke overheidsregels een risico vormen voor de stabiliteit van het financiële systeem en wat hieraan wordt gedaan in Europees verband?

De (herschikte) richtlijn markten voor financiële instrumenten (MiFID II) en de verordening markten voor financiële instrumenten (MiFIR) bevatten o.a. regels voor verbetering van de transparantie voor beleggingsondernemingen en handelsplatformen, zowel voor als na een handelstransactie. Het doel van deze transparantieverplichting is om de prijsvorming efficiënter te maken en informatieasymmetrie tussen beleggers en handelaren weg te nemen. ESMA moet in dit kader technische standaarden opstellen. Het ontwerp van deze standaarden moet nog door de Europese Commissie worden bestendigd.

Deze vraag van de leden van de VVD-fractie heeft betrekking op één van de ontwerpen van technische standaarden (regulatory technical standards; RTS) die ESMA eind september 2015 in het kader van MiFID II heeft opgesteld.11 Onderhavige ontwerp-RTS, RTS 2, ziet op de in de verordening markten voor financiële instrumenten (MiFIR) neergelegde verplichting tot transparantie voor en na de handel in non-equities zoals obligaties.12 De kritiek op deze ontwerp-RTS richt zich met name op de wijze waarop door ESMA invulling wordt gegeven aan het begrip «liquid market». Het is van belang dat het begrip liquide markt zorgvuldig wordt gekalibreerd omdat MiFIR voorziet in uitzonderingen op de hiervoor bedoelde transparantieverplichtingen, indien er voor een financieel instrument (of een klasse van financiële instrumenten) geen liquide markt is. Indien de invulling van dat begrip niet op zorgvuldige wijze geschiedt – waardoor illiquide obligaties bijvoorbeeld ten onrechte worden aangemerkt als liquide obligaties – kan dat ongewenste gevolgen hebben, zoals een afname van de liquiditeit in de obligatiemarkt en hogere kosten voor (eind)beleggers.

De Europese Commissie die de door ESMA opgestelde ontwerp-RTSen uiteindelijk vaststelt, heeft de kritiek van marktpartijen, van het Europese parlement en van lidstaten op het ontwerp van RTS 2 ter harte genomen en heeft ESMA op 14 maart jl. meegedeeld dat zij die ontwerp-RTS niet zal goedkeuren, tenzij ESMA rekening houdt met de hiervoor bedoelde kritiek. ESMA heeft de Europese Commissie onlangs meegedeeld dat zij binnen afzienbare termijn zal reageren op de door de Europese Commissie voorgestelde amendementen van het ontwerp van RTS 2.

Special Purpose Entities (SPE’s)

De leden van de SP-fractie vragen of het klopt dat door de classificatie van DNB een multinationale onderneming die niet als primaire activiteit financiële activiteiten ontplooit en een Special Purpose Entity (SPE) in Nederland heeft, onder een niet-financiële Bijzondere Financiële Instelling (BFI) kan vallen terwijl de Nederlandse SPE schuld uitgeeft of verhandelt? Tevens vraagt de SP-fractie of het klopt dat overschotten aan liquide middelen bij SPE’s worden uitgeleend aan derden en zo ja, hoeveel geld hiermee gemoeid is en waarom deze activiteiten niet onder het Nederlandse schaduwbanksysteem vallen?

BFI’s die tot een multinational behoren en die niet als primaire activiteit financiële activiteiten ontplooien, worden niet tot de schaduwbanksector gerekend. Wel kunnen zij uiteraard schuldpapier uitgeven. Het gezamenlijke uitstaande schuldpapier van BFI’s bedraagt EUR 453 miljard, waarvan EUR 359 miljard van niet-financiële BFI’s. Het argument om ook dit onderdeel niet tot de schaduwbanksector te rekenen is dat deze financiering wordt aangetrokken voor het eigen concern, en niet met het oog op kredietbemiddeling.

De treasury-activiteiten van een BFI behoren volgens de FSB-criteria dus niet tot het schaduwbankwezen. Zij mogen op grond van de Wft maximaal 5% van de aangetrokken financiering buiten het concern verstrekken. Hiermee is de kredietbemiddeling beperkt en dus is het redelijk dat dergelijke instellingen niet als schaduwbank worden geclassificeerd. In totaal gaat het om leningen aan derden van EUR 104 miljard, grotendeels bestaande uit vorderingen op banken.

DNB beschikt daarnaast nog over statistische, macro-economische informatie over beleggingsinstellingen die geïntegreerd wordt opgevraagd op basis van Verordeningen (EU) Nr. 1073/2013 van de Europese Centrale Bank van 18 oktober 2013 (ECB/2013/38), de Wet Financiële Betrekkingen Buitenland en de CBS-wet.

Effectenfinancieringstransacties zijn financiële transacties waarbij effecten als zekerheid worden gebruikt om geld te lenen, of geld als zekerheid wordt gebruik om effecten te lenen.

Zie bijvoorbeeld pagina 23 t/m 25 van het IOSCO rapport «Liquidity Management Tools in Collective Investment Schemes: Results from an IOSCO Committee 5 survey to members» (https://www.iosco.org/library/pubdocs/pdf/IOSCOPD517.pdf).

(Verordening (EU) Nr. 1075/2015 van de Europese Centrale Bank van 18 oktober 2013 houdende statistieken betreffende de activa en passiva van lege financiële instellingen die securitisatietransacties verrichten (ECB/2013/40)).

Zie: https://www.eba.europa.eu/documents/10180/534414/Securitisation+Risk+Retention+Report.pdf

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32013-125.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.