Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 31066 nr. 989 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 31066 nr. 989 |

Vastgesteld 22 maart 2022

De vaste commissie voor Financiën heeft een aantal vragen voorgelegd aan de Staatssecretaris van Financiën over de brief van 31 januari 2022 inzake het Jaarplan 2022 Belastingdienst (Kamerstuk 31 066, nr. 958).

De Staatssecretaris heeft deze vragen beantwoord bij brief van 18 maart 2022. Vragen en antwoorden zijn hierna afgedrukt.

De voorzitter van de commissie, Tielen

De griffier van de commissie, Weeber

Vraag 1

Kunt u toelichten hoe u de bevindingen uit de «Stand van de Uitvoering Belastingdienst over het jaar 2021» (Kamerstuk 31 066, nr. 962 ) heeft laten meewegen bij de formulering van de voornemens in het Jaarplan 2022 Belastingdienst (Kamerstuk 31 066, nr. 958 )?

Antwoord 1

De eerste Stand van de Uitvoering van de Belastingdienst bevat een inventarisatie van bestaande en bekende signalen binnen de Belastingdienst. Naast wetgevingssignalen bevat de stand veelal signalen die betrekking hebben op de dienstverlening en uitvoering van de Belastingdienst. De stand is een bron voor mogelijke wijzigingen in de wet- en regelgeving en de daaruit volgende uitvoeringspraktijk. De ambitie is zo veel mogelijk signalen op te pakken. Omdat veel van de aanpassingen die nodig zijn aanspraak maken op de (schaarse IV-) capaciteit van de Belastingdienst, vindt er prioritering plaats in wat wanneer gerealiseerd kan worden.

De Stand bevat signalen waarvan de opvolging reeds gestart is in 2021 of waarvan de opvolging in 2022 zal starten. Het kan ook zijn dat de opvolging op een later moment wordt voorzien of dat opvolging niet nodig is. De concrete activiteiten die plaatsvinden in 2022 zijn opgenomen in het Jaarplan Belastingdienst 2022. De signalen waarvan opvolging later plaatsvindt, worden opgenomen in volgende jaarplannen, die aan uw Kamer worden verstrekt.

Vraag 2

In hoeverre hebben de aanbevelingen van het met het Jaarplan 2022 meegezonden rapport «Onderzoek inventarisatie taken Belastingdienst» gevolgen gehad voor dat jaarplan en de daarin gemaakte keuzes? Op welke termijn verwacht u uitkomsten van de gesprekken over mogelijke overdracht van taken door de Belastingdienst?

Vraag 2

Dit heeft geen gevolgen gehad voor het Jaarplan 2022. De gesprekken met betrokken departementen zijn breder dan enkel de mogelijke overdracht van taken door de Belastingdienst. De gesprekken dienen ervoor om een helder beeld te krijgen van het takenpakket van de Belastingdienst waar andere departementen een belang bij hebben. We streven ernaar om voor fiscale en duale taken duidelijk te maken welke samenwerkingsrelatie er is met andere departementen en welke verantwoordelijkheden deze departementen hebben. Dit past ook bij de ambitie om het driehoeksmodel met eigenaar, (coördinerend) opdrachtgever en opdrachtnemer te verbeteren.

Wanneer middels het afwegingskader voor niet-fiscale taken besloten is dat een taak niet passend is bij het takenpakket van de Belastingdienst zullen er gesprekken gestart worden over het overdragen van de taak naar een alternatieve uitvoerder. Per niet-fiscale taak zal dit een eigen proces met een eigen tijdspad kennen.

Vraag 3

Op welke wijze zijn de resultaten uit het met het Jaarplan 2022 meegezonden «Rapport analyse niveau toezicht achteraf» meegenomen in dat jaarplan?

Antwoord 3

De resultaten van het meegezonden «Rapport analyse niveau toezicht achteraf» beschouw ik als een risico voor de naleving zoals ik heb toegelicht in de aanbiedingsbrief van het jaarplan.

Ik heb de Belastingdienst om een actieplan gevraagd om de risico’s uit het onderzoek te beheersen. Ik zal uw Kamer medio juni over de hoofdlijnen van het actieplan informeren in de beleids-en uitvoeringsbrief.

Vraag 4

Op welke wijze wordt de doelrealisatie van het Jaarplan 2022 gemonitord en hoe, en op welk moment, wordt de Kamer hierover geïnformeerd?

Antwoord 4

De doelen van het Jaarplan worden op verschillende manieren gemonitord en gemeten. Sinds 2020 beschikt de Belastingdienst over een concerndashboard waarin de prestatie-indicatoren uit het Jaarplan en Rijksbegroting worden gemonitord. Naast de kengetallen en de tussendoelen in de set prestatie-indicatoren vindt jaarlijks onderzoek plaats in de Fiscale Monitor. Daarnaast wordt het activiteitenoverzicht uit het Jaarplan regulier besproken binnen de Belastingdienst. De Tweede en Eerste Kamer worden dit jaar over de realisatie geïnformeerd via de Jaarrapportage op het Jaarplan Belastingdienst 2022 en het Jaarverslag op de Rijksbegroting. Beide worden in mei aangeboden. In de verzamelbrief die ik u voor het commissiedebat van 24 maart heb aangeboden, heb ik uw Kamer een voorstel gedaan over de verdere informatievoorziening aan uw Kamer. Mijn voorstel is een Jaarplan en een Jaarrapportage aan uw Kamer te sturen, waarin alle activiteiten en de voortgang daarvan van de Belastingdienst met uw Kamer worden gedeeld.

Vraag 5

Wordt een onderzoek naar de (grens)effecten van verschillen tussen accijnzen en btw ten opzichte van de buurlanden en de daarmee gepaard gaande mogelijke weglekeffecten alsmede gevolgen voor grensondernemers (dat eerder was aangekondigd voor 2022, maar in het Jaarplan 2022 ontbreekt) opgestart? Zo ja, welke aspecten worden exact daarin meegenomen en binnen welke termijn wordt dat onderzoek afgerond?

Antwoord 5

Bij de behandeling van het Belastingplan 2022 is toegezegd om een brief aan de Tweede Kamer te sturen over de mogelijkheden rondom het jaarlijks rapporteren over de grenseffecten. Deze brief zal naar verwachting in het tweede kwartaal van 2022 naar de Tweede Kamer worden gestuurd. Hierin wordt ingegaan op het monitoren van grenseffecten in de afgelopen jaren en de mogelijkheden voor de toekomst. Rondom de verhoging van de tabaksaccijns met € 1,– per pakje sigaretten uit het preventieakkoord is een uitgebreid onderzoek gedaan naar de grenseffecten. Hier was een Empty Pack Survey (pakjesraaponderzoek) onderdeel van. De nulmeting is al naar de Tweede Kamer gestuurd. De nameting is echter een jaar uitgesteld vanwege covid-19. De resultaten van de nameting zullen naar verwachting ook in het tweede kwartaal 2022 naar de Tweede Kamer worden gestuurd.

Vraag 6

Welke duale taken, die momenteel door de Belastingdienst worden uitgevoerd, komen in aanmerking voor uitvoering door een andere overheidsorganisatie, binnen welke termijn?

Antwoord 6

Op dit moment kijk ik welke taken als eerste in aanmerking komen voor onderzoek. Dit om vervolgens op basis van het afwegingskader te analyseren of deze taken beter door een andere overheidsorganisatie kunnen worden uitgevoerd. Uw Kamer zal hierover worden geïnformeerd bij aanbieding van de jaarrapportage over het jaarplan Belastingdienst 2021.

Vraag 7

Kunt u een overzicht geven (in tabel of grafiek) van de FTE ontwikkeling van de afgelopen 10 jaar en, indien aanwezig, een prognose voor de aankomende vijf jaar, verdeeld in leeftijd, aantal jaar werkervaring of andere relevantie indicatoren?

Antwoord 7

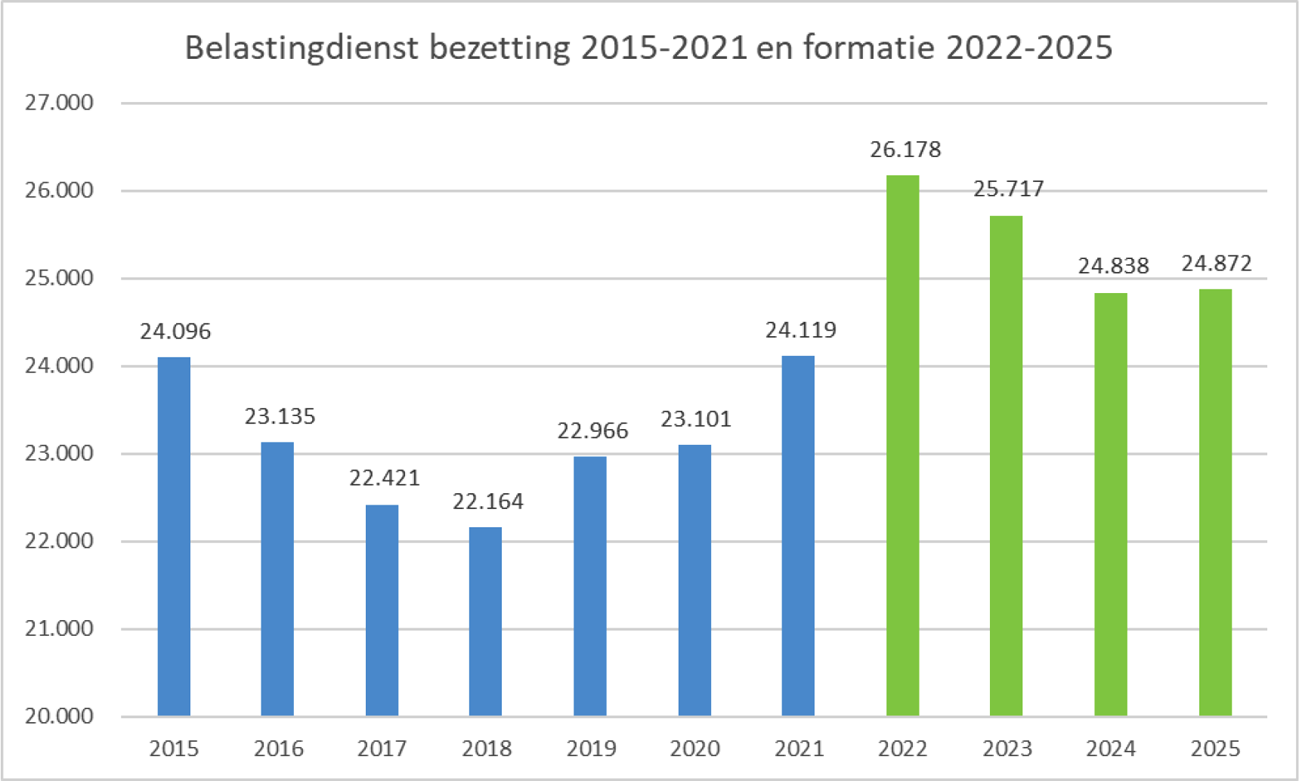

1) Ontwikkeling in fte*

De ontwikkeling van de omvang van de Belastingdienst is weergegeven in onderstaande staafdiagram. Dit is exclusief de bezetting van de DG Douane en DG Toeslagen, waarbij deze cijfers ook in de jaren voor de ontvlechting geschoond zijn voor personeel werkzaam op het terrein van Douane en Toeslagen. In 2015 was de bezetting van de Belastingdienst 24.096 fte. Na een daling tot 2018 loopt de bezetting vanaf 2019 weer op tot 24.119 fte in 2021. De daling van de bezetting in de jaren 2015–2018 is vooral het gevolg van een taakstelling in het budgettair kader, dat in de afgelopen jaren deels is teruggedraaid. Hierbij is ook – bijvoorbeeld in het kader van de kabinetsreactie op het Parlementair Onderzoek Kinderopvang in Voorjaar 2021 – geïntensiveerd in personele uitbreiding op het gebied van dienstverlening en verbetering van de informatiehuishouding.

Voor de jaren 2022–2025 is de personeelsformatie weergegeven. De feitelijke bezetting kan hiervan afwijken. Zo was eind 2021 sprake van een onderbezetting van 816 fte, en door de stijging van de formatie van 2021 op 2022 is deze onderbezetting (tijdelijk) verder opgelopen. De verwachting is dat een aanzienlijk deel van deze onderbezetting in de loop van 2022 wordt ingelopen, maar ook begin 2023 zal naar verwachting nog sprake zijn van enige mate van onderbezetting.

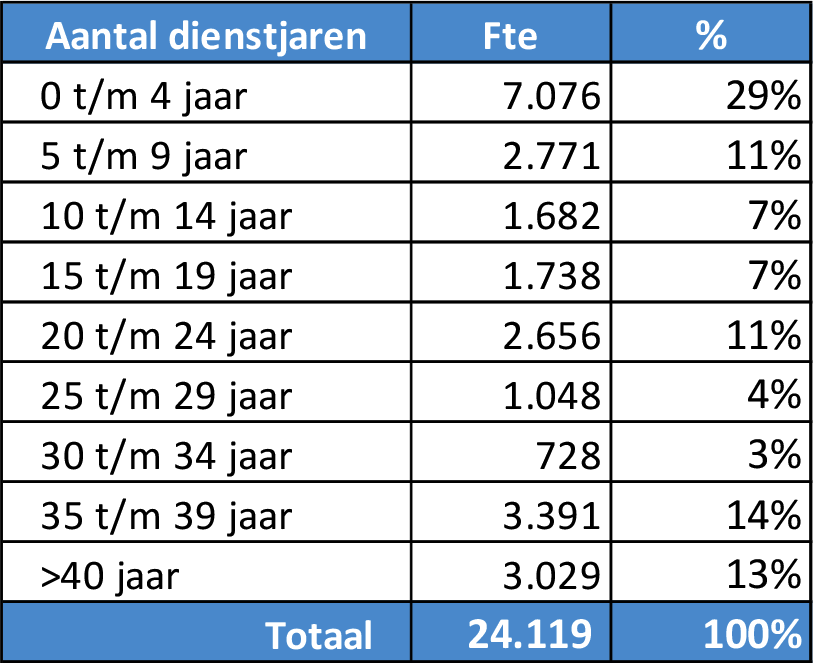

2) Relevante indicator: werkervaring medewerkers van de Belastingdienst*

De werkervaring die medewerkers bezitten voordat ze bij de BD in dienst komen wordt niet vastgelegd. Onderstaande tabel geeft daarentegen het aantal jaren aan dat medewerkers van de BD in dienst zijn bij de BD in 2021. Op dit moment is 34% van de medewerkers 25 jaar of langer in dienst. Dat aandeel was hoger maar is de laatste jaren afgenomen door, met name, de effecten van de uitstroomregeling. Thans is het grootste deel van de medewerkers (29%) tot 4 jaar in dienst.

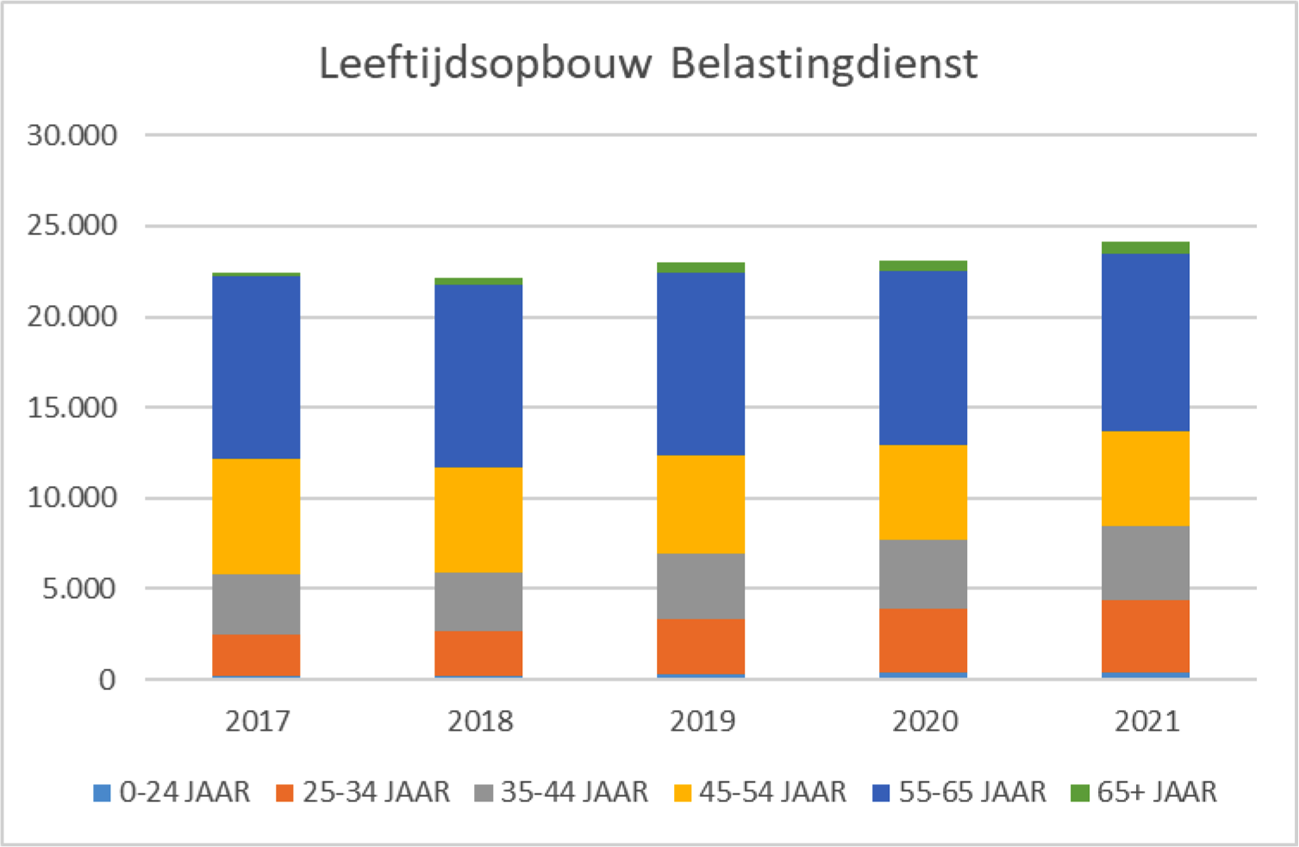

1) Relevante indicatoren: leeftijdsopbouw*

Het aandeel medewerkers van 55 jaar of ouder is sinds 2018 afgenomen van 47% tot 43% in 2021. Het aandeel jongeren (tot 34 jaar) is daarentegen toegenomen van 11% in 2017 tot 18% in 2021 en daarmee de snelst groeiende categorie medewerkers. Tegelijkertijd is de groep medewerkers van 55 jaar en ouder nog steeds aanzienlijk, waarmee de komende jaren rekening moet worden gehouden met een forse uitstroom vanwege pensionering.

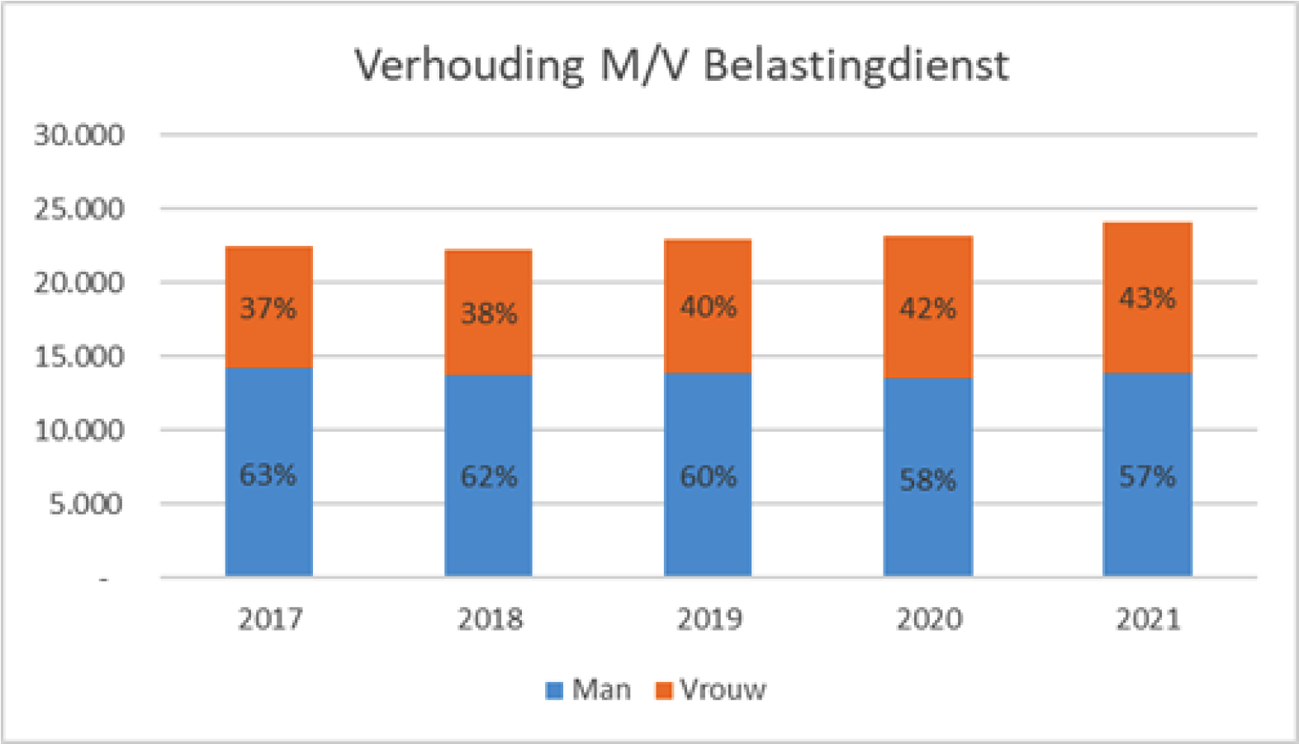

2) Relevante indicatoren: verhouding mannen / vrouwen*

De gemiddelde verhouding in de bezetting tussen mannen en vrouwen is over de laatste 5 jaar 60% mannen en 40% vrouwen. Het is echter duidelijk te zien dat die verhouding aan het ontwikkelen is richting een hoger percentage vrouwen in de bezetting van de Belastingdienst. In 2021 is het aandeel vrouwen gegroeid naar 43% ten opzichte van 37% in 2017.

* Voor alle indicatoren geldt:

– Weergave in fte

– Peildatum per jaar; stand ultimo december

Vraag 8

Kan er een overzicht komen van het beslag dat de voorgenomen plannen van het kabinet in 2022 leggen op de capaciteit van de Belastingdienst, zodat de ruimte voor alternatieve invullingen duidelijk wordt bij het schrappen van deze plannen?

Antwoord 8

Het precieze capaciteitsbeslag van de voorgenomen plannen van het kabinet in 2022 is afhankelijk van de uitwerking van deze plannen. Bij nieuwe wetgeving wordt altijd een uitvoeringstoets opgesteld en gedeeld met uw Kamer. Hierin wordt ook ingegaan op de benodigde capaciteit voor de Belastingdienst. Bij het Belastingplan 2023 en de daarbij horende «parameterbrief» zal ik daarbij ook ingaan op de samenloop van het geheel aan voorgenomen plannen.

In juni stuur ik u daarbij een «beleids- en uitvoeringsbrief», mede om u tijdig mee te nemen in de keuzes en dilemma’s met betrekking tot de inzet van capaciteit.

Vraag 9

Hoe worden de verschillende doelen van het Jaarplan 2022 gemonitord en gemeten?

Antwoord 9

De doelen van het Jaarplan worden op verschillende manieren gemonitord en gemeten. Sinds 2020 beschikt de Belastingdienst over een concerndashboard waarin de »prestatie-indicatoren uit het Jaarplan en Rijksbegroting worden gemonitord. Naast de kengetallen en de tussendoelen in de set prestatie-indicatoren vindt jaarlijks onderzoek plaats in de Fiscale Monitor. Daarnaast wordt het activiteitenoverzicht uit het Jaarplan regulier besproken binnen de Belastingdienst. De Tweede en Eerste Kamer worden dit jaar over de realisatie geïnformeerd via de Jaarrapportage op het Jaarplan Belastingdienst 2021 en het Jaarverslag op de Rijksbegroting. Beide worden in mei aangeboden. In de verzamelbrief voorafgaand aan het commissiedebat op 24 maart heb aangeboden heb ik uw Kamer een voorstel gedaan over de verdere informatievoorziening aan uw Kamer. Mijn voorstel is een Jaarplan en een Jaarrapportage aan uw Kamer te sturen, waarin alle activiteiten en de voortgang daarvan van de Belastingdienst met uw Kamer worden gedeeld.

Vraag 10

In hoeverre wordt de stand van de uitvoering betrokken bij (toekomstige) jaarplannen?

Antwoord 10

De eerste Stand van de Uitvoering van de Belastingdienst bevat een inventarisatie van bestaande en bekende signalen binnen de Belastingdienst. Naast wetgevingssignalen bevat de Stand veelal signalen die betrekking hebben op de dienstverlening en uitvoering van de Belastingdienst. De stand is een bron voor mogelijke wijzigingen van wet- en regelgeving en de daarmee gepaard gaande uitvoeringspraktijk. De ambitie is zo veel mogelijk signalen op te pakken. Omdat veel van de aanpassingen die nodig zijn aanspraak maken op de (schaarse) capaciteit van de Belastingdienst, vindt er prioritering plaats in wat wanneer gerealiseerd kan worden. De Stand bevat signalen waarvan de opvolging reeds gestart is in 2021 of waarvan de opvolging in 2022 zal starten. Het kan ook zijn dat de opvolging op een later moment wordt voorzien of dat opvolging niet nodig is. De concrete activiteiten die plaatsvinden in 2022 zijn opgenomen in het Jaarplan Belastingdienst 2022. De signalen waarvan opvolging later plaatsvindt, worden opgenomen in volgende jaarplannen, die aan uw Kamer worden verstrekt. Er zijn ook signalen die geen opvolging behoeven.

Vraag 11

Waarom is het toezicht achteraf afgelopen jaren gedaald, en waarom wordt in het Jaarplan 2022 met name ingezet op het meer richten op juiste aangiftes in plaats van op toezicht achteraf?

Antwoord 11

Het toezicht achteraf is in de periode 2016 tot en met 2019 onder meer gedaald door de afname van de beschikbare capaciteit als gevolg van de vertrekregeling, de inzet van toezichtscapaciteit op andere processen zoals de behandeling van bezwaarschriften en het complexer worden van aangiftebeoordelingen en boekenonderzoeken. Voor een volledig overzicht van de oorzaken verwijs ik naar de samenvatting en conclusies van het rapport Analyse niveau toezicht achteraf.

De Belastingdienst streeft ernaar dat burgers en bedrijven bereid zijn uit zichzelf (fiscale) regels na te leven, zonder dwingende en kostbare acties. Dit doet de Belastingdienst door een omgeving te creëren waarin het maken van fouten zoveel mogelijk wordt voorkomen en het burgers en bedrijven gemakkelijk te maken goede aangiften te doen. Zo bevorderen we dat we die aangiftes snel kunnen behandelen en minder achteraf hoeven te corrigeren. De wijze en intensiteit van het toezicht wordt afgestemd op het gedrag van burgers en bedrijven. Als burgers en bedrijven regels bewust niet willen naleven of frauderen, wordt naleving afgedwongen. In het jaarplan 2022 zijn voor al deze elementen activiteiten opgenomen.

Vraag 12

Wordt, behalve op de in het Jaarplan 2022 genoemde compliance indicatoren, ook op andere (interne) doelstellingen van de Belastingdienst gestuurd met behulp van prestatie-indicatoren?

Antwoord 12

Aan de basis van de doelen in het Jaarplan ligt de set prestatie-indicatoren uit de rijksbegroting ten grondslag. De huidige, herijkte set wordt met ingang van de Rijksbegroting 2021 gebruikt. De herijking van de prestatie-indicatoren is onderdeel van het programma managementinformatie en risicomanagement waarmee de Belastingdienst werkt aan het verbeteren van de sturing en beheersing. Een van de resultaten van het programma is dat de Belastingdienst sinds 2020 beschikt over een concerndashboard waarmee de beschikbaarheid van informatie over de prestatie-indicatoren sterk is verbeterd. De informatie uit dit dashboard wordt ook gebruikt binnen de P&C-cyclus van de Belastingdienst voor de interne sturing en verantwoording. Het dashboard biedt bijvoorbeeld de mogelijkheid om gedetailleerde informatie achter de prestatie indicatoren te raadplegen. Naar de kengetallen en de tussendoelen in de set prestatie-indicatoren vindt jaarlijks onderzoek plaats in de Fiscale Monitor. Daarnaast wordt het activiteitenoverzicht uit het Jaarplan regulier besproken binnen de Belastingdienst.

Vraag 13

Hoe verhoudt de rapportage over de voortgang van het Jaarplan 2022, zoals u die voorstelt, zich tot de reguliere begrotings- en verantwoordingsmomenten gedurende het jaar

Antwoord 13

Het Jaarplan en de Jaarrapportage op het Jaarplan staan naast de reguliere begrotings- en verantwoordingscyclus van de Rijksbegroting en vormen een nadere uitwerking en verfijning van de »prestatie-indicatoren uit de Rijksbegroting, met als doel het concretiseren van plannen en activiteiten voor de uitvoering. Het is mijn streven de Jaarrapportage op het Jaarplan gelijktijdig met het Jaarverslag op de Rijksbegroting in mei aan uw Kamer te sturen ten behoeve van verantwoordingsdag.

Vraag 14

In hoeverre verwacht u dat de doelen voor 2022 worden gerealiseerd en wat zijn de mogelijkheden of momenten om deze doelen (tussentijds) bij te stellen?

Antwoord 14

Het jaarplan is opgesteld op basis van de kennis van januari 2022. Door ontwikkelingen zoals de inzet van capaciteit voor het herstel van Box 3 en het herstel van FSV kan het zijn dat zaken anders verlopen dan gepland. Over deze zaken loopt nog besluitvorming. Graag voer ik hierover ook het gesprek met de Kamer. In juni stuur ik u daartoe een «beleids- en uitvoeringsbrief», mede om u tijdig mee te nemen in de keuzes en dilemma’s met betrekking tot de inzet van capaciteit.

Vraag 15

Kunt u nader ingaan op (mogelijke) prestatie-indicatoren voor de interne organisatie van de Belastingdienst, die veel minder goed zijn uitgewerkt dan prestatie-indicatoren voor externe effecten?

Antwoord 15

Aan de basis van de doelen in het Jaarplan ligt de set Prestatie-indicatoren uit de rijksbegroting ten grondslag. De huidige, herijkte set wordt met ingang van de Rijksbegroting 2021 gebruikt. De herijking van de Prestatie-indicatoren is onderdeel van het programma managementinformatie en risicomanagement waarmee de Belastingdienst werkt aan het verbeteren van de sturing en beheersing. Een van de resultaten van het programma is dat de Belastingdienst sinds 2020 beschikt over een concerndashboard waarmee de beschikbaarheid van informatie over de prestatie-indicatoren sterk is verbeterd. De informatie uit dit dashboard wordt ook gebruikt binnen de P&C-cyclus van de Belastingdienst voor de interne sturing en verantwoording. Naar de kengetallen en de tussendoelen in de set Prestatie-indicatoren vindt jaarlijks onderzoek plaats in de Fiscale Monitor. Daarnaast wordt het activiteitenoverzicht uit het Jaarplan regulier besproken binnen de Belastingdienst. Ik heb – als aangegeven in mijn brief in voorbereiding op het Commissiedebat van 24 maart aangegeven (Kamerstuk 31 066, nr. 986) – besloten de jaarplancyclus te beperken tot een Jaarplan en een Jaarrapportage. De Tweede en Eerste Kamer worden hiermee over de realisatie van het Jaarplan 2022 geïnformeerd via de jaarrapportage op het Jaarplan en het jaarverslag op de Rijksbegroting. Het streven is om de jaarrapportage gelijktijdig met het jaarverslag op de Rijksbegroting in mei aan te bieden.

Vraag 16

Hoe wordt de bestrijding van racisme en discriminatie meegenomen in het Jaarplan 2022? Welke prestatie-indicatoren zijn er op dit punt en welke afrekenbare doelen? Hoe wordt hierop gemonitord? Hoe komt dit terug in de Meerjarenvisie 2020–2025?

Antwoord 16

Het tegengaan van discriminerende verwerkingen van gegevens is een belangrijke speerpunt bij de Belastingdienst. Dat doet de Belastingdienst op verschillende manieren. Enerzijds door onderzoek (te laten) doen naar gegevensverwerkingen en selecties in het verleden, waarover ik u in het kader van het programma Herstellen, Verbeteren en Borgen periodiek en via separate brieven informeer. Het voorkomen van discriminerende verwerkingen van gegevens doet de Belastingdienst bijvoorbeeld door het opstellen van een waarborgenkader voor selectie-instrumenten, het inrichten van een adviescommissie Analytics, en door interne cursussen rondom bewustwording bij het omgaan met gegevens en de cursus onbevooroordeeld selecteren. Dit kunt u ook teruglezen in het Jaarplan 2022 Belastingdienst.

Racisme en discriminatie worden niet expliciet benoemd in de Meerjarenvisie en het Jaarplan van de Belastingdienst en daar zijn ook geen prestatie-indicatoren voor. In de Meerjarenvisie komt wel cultuur aan bod. Cultuur is een van de randvoorwaarden waar de Belastingdienst aan werkt om de basis van de organisatie op orde te krijgen.

De Belastingdienst heeft een leiderschaps- en cultuurprogramma. In dat kader is in 2021 en 2022 aandacht geschonken aan een open en veilig werkklimaat voor werknemers en staan burgers en bedrijven centraal. Het gaat daarbij niet expliciet om racisme of discriminatie maar er wordt binnen deze thema’s aandacht besteed aan de menselijke maat, vooroordelen en bias. Dit doen we door het bespreken van casuïstiek vanuit het oogpunt van fiscaliteit, de maatschappij, politiek en burger en bedrijf. Op deze wijze wordt versterkt dat alle relevante perspectieven in het werk worden meegewogen. Verder besteden we aandacht aan discriminatie in het medewerkersonderzoek. Tevens is vanaf november 2021 ingezet op het onderwerp inclusief leiderschap, waarbij verschillende interventies worden aangeboden om binnen de Belastingdienst het bewustzijn over inclusiviteit te vergroten. Dit doen we om als organisatie nog sterker de afspiegeling van de samenleving aan het woord te laten.

Vraag 17

Wat is precies de relatie tussen het Jaarplan en het Belastingplan en de stand van de uitvoering? Wat is de overlap tussen deze documenten en wat zijn de verschillen?

Antwoord 17

Het Jaarplan, het Belastingplan en de Stand van de Uitvoering zijn drie in aard, opzet en inhoud verschillende documenten. Hierover volgt een korte beschrijving per document, gevolgd door een weergave van de onderlinge relatie en de meest relevante overeenkomsten en verschillen.

• Het Jaarplan is bedoeld om uw Kamer inzicht te geven in de opgaves waar de Belastingdienst voor staat en de keuzes die daarin gemaakt worden. Daartoe bevat het document een beschrijving van de opdracht, doelgroepen en taken van de Belastingdienst en vertaling van hiervan naar concrete activiteiten en Prestatie-indicatoren voor het aankomende jaar. Het Jaarplan wordt opgesteld door de Belastingdienst, vastgesteld door de Staatssecretaris en gedeeld met uw Kamer.

• Het Belastingplan is een wetsvoorstel met voorstellen voor aanpassing van fiscale wet- en regelgeving. Het Belastingplan wordt op Prinsjesdag ingediend bij de Tweede Kamer en in het najaar door Tweede en Eerste Kamer behandeld, zodat de wetgeving voor het einde van het jaar in het Staatsblad kan worden gepubliceerd.

• De Stand van de uitvoering bevat een ongefilterd overzicht van signalen vanuit de uitvoeringspraktijk van de Belastingdienst. Signalen onder andere over waar wetgeving knelt, waar beleid anders uitpakt dan bedoeld of moeilijkheden oplevert in de uitvoering dan wel waar de uitvoering een onbedoeld effect heeft. Het is geen uitputtende lijst met signalen, maar beoogt om ervan te leren, om dilemma’s en uitdagingen bespreekbaar te maken en om waar nodig samen met de politiek verbeteringen aan te brengen. De Stand van de Uitvoering wordt opgesteld door de Belastingdienst en gedeeld met uw Kamer.

Deze drie documenten hebben een onderlinge relatie. Zo vormen de signalen uit de stand van de uitvoering een bron voor mogelijke wijzigingen in de uitvoeringspraktijk alsmede in wet- en regelgeving en dit kan zich manifesteren in respectievelijk het Jaarplan en het Belastingplan. De aangepaste wet- en regelgeving uit het Belastingplan bevat doorgaans een uitvoeringscomponent en het Jaarplan bevat een weergave van de inzet van de uitvoeringscapaciteit.

Waar het Belastingplan de nieuwe wetgeving bevat, geeft het Jaarplan een weergave van de uitvoering van wet- en regelgeving. De Stand van de Uitvoering is als het ware een monitor voor de wijze waarop uitvoering van wet- en regelgeving in de praktijk uitwerkt en wordt ontvangen. Daarmee zijn de documenten in de tijd ook cyclisch aan elkaar verbonden en verschillen in functie: uitvoering, wetgeving, leercyclus.

Vraag 18

Op welke manier zal er worden gewerkt aan «duidelijkere brieven en formulieren»?

Antwoord 18

Begrijpelijkheid van brieven en formulieren is essentieel. Als burgers of ondernemers begrijpen wat door de Belastingdienst gevraagd wordt, is de kans kleiner dat zij onbewust fouten maken of geen actie ondernemen. De begrijpelijkheid van brieven kan een bijdrage leveren om dit te voorkomen. Daarom zijn er binnen de Belastingdienst de afgelopen tijd meerdere initiatieven gestart om brieven aan burgers, ondernemers en intermediairs begrijpelijker te maken.

Eind 2021 is besloten om de lopende initiatieven te bundelen tot één programma. Het programma Begrijpelijke brieven Belastingdienst heeft tot doel dat 80% van de burgers en ondernemers zonder hulp begrijpt waarom ze een brief ontvangen en welke actie van hen wordt verwacht. Om dit te bereiken wordt het proces om brieven te verbeteren aangepast, zodat de burger of ondernemer een grotere rol krijgt in de begrijpelijkheid van de brieven. Dit gebeurt onder andere door brieven te laten toetsen door klantpanels. Daarnaast worden de brieven waar nodig ook aangepast op begrijpelijkheid.

Voor burgers en ondernemers die de aangepaste brieven alsnog niet begrijpen worden andere middelen ingezet, bijvoorbeeld de Belastingtelefoon, steunpunten bij gemeenten en bibliotheken voor burgers en bij balies op Belastingkantoren. Zodat ook die burgers en ondernemers de hulp kunnen krijgen die nodig is.

Los van het programma Begrijpelijke brieven is de Belastingdienst ook bezig om formulieren begrijpelijk te maken. De aanpak is vergelijkbaar met de aanpak om tot begrijpelijkere brieven te komen. Ook hier wordt gebruik gemaakt van klantpanels en gebruikerstesten om de begrijpelijkheid te toetsen. Doordat de digitale formulieren steeds meer worden opgebouwd uit standaard componenten, waarin de ervaringen uit de klantpanels en gebruikerstesten worden verwerkt, neemt de herkenbaarheid voor de burger of ondernemer toe. Tenslotte wordt in een aantal gevallen ook gekeken naar andere manieren om formulieren aan te bieden. Zo is de app «aangifte Inkomstenbelasting» een vereenvoudigde versie van het digitale formulier en te gebruiken als er in het vorige belastingjaar geen bijzonderheden waren.

Vraag 19

Wat is de reden dat er een lage respons is bij de geldteruggaafbrieven?

Antwoord 19

De Belastingdienst is eind 2021 een onderzoek gestart naar de Geldteruggaafbrief. In het onderzoek is gekeken of de doelgroep daadwerkelijk aangifte heeft gedaan, zodat ze geld terug krijgen. Er is in dit onderzoek nog niet onderzocht waarom er geen aangifte is gedaan. Hiernaar wordt nu een aanvullend onderzoek door de Belastingdienst onder de doelgroep gestart, waarvan de resultaten in september dit jaar worden verwacht. Deze resultaten moeten een bijdrage gaan leveren aan het beantwoorden van de vraag waarom de respons laag is en op welke wijze we dit kunnen verbeteren. Hierbij kunnen we verschillende oplossingen verkennen om de respons te verhogen.

Vraag 20

Wat gaat in de praktijk «meer werken vanuit de menselijke maat» betekenen?

Antwoord 20

Met meer werken vanuit de menselijke maat bedoelen we onder andere dat we meer focus willen aanbrengen op het perspectief van burgers en ondernemers in hun contact met de Belastingdienst. Dat betekent dat we in de dienstverlening beter willen aansluiten op waar zij behoefte aan hebben, zodat zij makkelijker kunnen voldoen aan hun verplichtingen en makkelijker kunnen krijgen waar zij recht op hebben. Daartoe betrekken we burgers en ondernemers meer bij de verbetering van de dienstverlening, bijvoorbeeld via panels en onderzoek en maken we stappen in klantsignaal management. Verder verbeteren we de mogelijkheden voor persoonlijk contact zowel digitaal, telefonisch als op locatie, zodat we burgers en ondernemers kunnen helpen op een manier die bij hen en hun vragen past.

Ook besteden we aandacht aan burgers en ondernemers wiens individuele situatie aandacht behoeft. Zoals ook in het jaarplan staat, breiden we de Stella-aanpak uit en proberen we te voorkomen dat mensen in de problemen komen via vroegsignalering op basis van onze gegevens en in het directe klantcontact. Dit met de bedoeling om mensen gericht te helpen en (verdere) problemen te voorkomen.

Vraag 21

Wat betekent in dit geval «corrigeren op basis van contra-informatie»?

Antwoord 21

De Belastingdienst ontvangt van allerlei bedrijven, banken, verzekeringsmaatschappijen en andere instanties financiële gegevens over burgers. Dit betreft gegevens over het ontvangen loon, pensioen, hypotheekschulden, verzekeringen, banksaldi. Dit noemt de Belastingdienst contra-informatie. Veel van deze contra-informatie vult de Belastingdienst al vooraf in de aangifte in zodat de burger deze gegevens bij het indienen van de aangifte alleen maar hoeft te controleren en zo nodig aan te vullen. Nadat de burger de aangifte Inkomstenbelasting heeft ingediend, vergelijkt de Belastingdienst op geautomatiseerde wijze de aangifte met de eerder ontvangen contra-informatie en beoordeelt zo of de aangifte juist en volledig is. Indien bij de geautomatiseerde risicoselectie in de aangifte een risico wordt gedetecteerd zoals een afwijking van de door de Belastingdienst ontvangen contra-informatie dan wordt de aangifte voor individuele behandeling geparkeerd. Indien de afwijking het enige gedetecteerde risico is, dan verwerkt de Belastingdienst deze aangifte in bepaalde situaties via het proces massaal corrigeren. Omdat de Belastingdienst het proces massaal corrigeren binnen een aantal maanden na de aangiftecampagne in gang zet, heeft de burger van wie de aangifte betrokken is in het proces massaal corrigeren ook snel duidelijkheid over zijn aangifte in de vorm van een definitieve aanslag.

Bijvoorbeeld: de gegevens die de Belastingdienst van werkgevers ontvangt over de lonen zijn zeer betrouwbaar. Indien de door de burger ingediende aangifte alleen op dit punt afwijkt, verwerkt de Belastingdienst deze aangifte via het proces massaal corrigeren. De burger krijgt een brief waarin de Belastingdienst de correctie aankondigt. De burger heeft dan 3 weken om te reageren. Wanneer de Belastingdienst geen reactie ontvangt, wordt de correctie geautomatiseerd aangebracht. In het geval van loon kan er ook sprake zijn van een correctie in het voordeel van de burger omdat naast de aanpassing van het verzamelinkomen ook de ingehouden loonheffing wordt aangepast waardoor de burger een bedrag terug ontvangt. Ook kan een aanpassing een positief effect hebben op de heffingskortingen waardoor de burger minder belasting verschuldigd is en ook hier sprake is van een terug te ontvangen bedrag.

Wat betreft premiekapitaalverzekeringen start de Belastingdienst in 2022 met het corrigeren hiervan via het proces massaal corrigeren, omdat de contra-informatie hierover zeer betrouwbaar is. Bij burgers die vooringevulde gegevens aanvullen met een lijfrenteaftrek, gaat de Belastingdienst op basis van de contra-informatie na of het vermelde polisnummer niet abusievelijk een kapitaalsverzekering betreft die niet aftrekbaar is.

Vraag 22

Wat gaat er gebeuren met signalen van «onverklaarbaar vermogen»? Kunnen hier voorbeelden van gegeven worden?

Antwoord 22

De Belastingdienst start dit jaar een project te starten onder de naam onverklaarbare uitgaven. Daarmee wordt bedoeld grote uitgaven van burgers die volgens de gegevens van de BD niet over een groot vermogen beschikken. Voorbeelden van signalen kunnen zijn aanschaf van auto's of dure horloges met contant geld door burgers zonder vermogen dat bekend is bij de Belastingdienst. Binnen het project zullen deze signalen onderzocht gaan worden.

Vraag 23

Hoeveel gevallen van fraude zijn de afgelopen jaren gesignaleerd, uitgesplitst naar bedrijven en burgers, en kunt u daarbij totale en gemiddelde bedragen van de desbetreffende fraude aangeven?

Antwoord 23

Fraude is als zodanig niet in de belastingwetgeving gedefinieerd. Desalniettemin wordt deze term gebruikt als sprake is van een fiscaal vergrijp (of een fiscaal misdrijf). Daarbij wordt gedoeld op de situatie waarin een burger of een bedrijf grofschuldig of opzettelijk geen aangifte of een onjuiste of onvolledige aangifte doet of de verschuldigde belasting niet, niet-geheel, of niet tijdig betaalt. Hieronder is vanaf het jaar dat de Belastingdienst Jaarplannen aan uw Kamer stuurt (2019) opgenomen hoeveel vergrijpboetes de Belastingdienst heeft opgelegd en hoeveel aanmeldingen voor mogelijk strafrechtelijk onderzoek er door de Belastingdienst bij de FIOD en het Openbaar Ministerie (OM) zijn gedaan. De aantallen boetes zien op de inkomstenbelasting (IH), loonheffingen (LH), omzetbelasting (OB), vennootschapsbelasting (VPB) en inkomensafhankelijke bijdrage Zorgverzekeringswet (ZVW) en zijn als zodanig uitgesplitst. Hierbij gaat het om relatief beperkte aantallen ten opzichte van het aantal aangiften. Ter illustratie: het aantal aangiften in 2021 per belastingmiddel ligt tussen de 851.000 voor de Vpb en 13,3 miljoen voor de inkomstenbelasting, waarbij het aantal aangiften voor de andere middelen hier tussenin ligt. De Belastingdienst kan op basis van de vastleggingen geen overzicht geven van de totale en gemiddelde bedragen van de daarmee gemoeide fraude.

|

Jaar |

Aantal vergrijpboetes |

Aantal aanmeldingen bij de FIOD |

||||

|---|---|---|---|---|---|---|

|

IH |

LH |

OB |

VPB |

ZVW |

||

|

2019 |

6.715 |

1.056 |

1.517 |

552 |

185 |

587 |

|

2020 |

5.362 |

800 |

965 |

347 |

136 |

387 |

|

2021 |

3.911 |

382 |

584 |

289 |

131 |

392 |

Vanuit de FIOD vindt geen registratie plaats van fraude naar bedrijven en burgers. De FIOD voert onder het gezag van het OM opsporingsonderzoeken uit in het geval er sprake is van een redelijk vermoeden van het plegen van een strafbaar feit cf. het wetboek van strafrecht.

In de tabel is een (significante) daling van de aantallen te zien. Dit kan onder meer verklaard worden doordat vanwege Corona het buitentoezicht tijdelijk stilgelegen heeft en doordat een deel van de toezichtcapaciteit ingezet is op herstelwerkzaamheden FSV.

Vraag 24

In hoeverre kunnen belastingadviseurs worden aangepakt wanneer zij constructies adviseren die tot verhulling van vermogen leiden? En in hoeverre kunnen zij worden aangepakt wanneer zij burgers of bedrijven helpen bij het ontwijken van belasting?

Antwoord 24

Belastingadviseurs die op enige wijze betrokken zijn bij belastingfraude kunnen op dezelfde wijze aangepakt worden als de frauderende burger of het frauderende bedrijf zelf. De inspecteur kan hen dus bestuurlijk beboeten of de officier van justitie kan hen strafrechtelijk vervolgen. De maximale boete of straf die dan aan belastingadviseur opgelegd kan worden is eveneens gelijk aan de maximale boete of straf die de frauderende burger of het frauderende bedrijf opgelegd kan worden. Daarnaast kunnen belastingadviseurs die op enige wijze betrokken zijn bij belastingfraude onderworpen worden aan het tuchtrecht van hun beroepsorganisatie. Bij belastingfraude gaat het om het ontduiken van belasting. Belastingontwijking is niet beboetbaar of strafbaar. Ook dit geldt zowel voor de betrokken belastingadviseur als voor de burger of het bedrijf. «

Vraag 25

Hoeveel gevallen van btw-carrouselfraude zijn er de afgelopen jaren gesignaleerd? Hoe wordt hier opvolging aan gegeven en in de toekomst geprobeerd dit te voorkomen?

Antwoord 25

In het kader van de strafrechtelijke opsporing van grensoverschrijdende btw-fraude voert de FIOD onder het gezag van het OM jaarlijks onderzoeken uit. In de periode 2019–2021 zijn er ca. 40 strafrechtelijke onderzoeken naar btw-carrouselfraude uitgevoerd. Vanuit het Centraal Punt btw-fraude (CPB) wordt nationaal en internationaal een bijdrage geleverd aan de aanpak van btw-carrouselfraude, gericht op detectie, vervolging en het voorkomen van de fraude. Daarnaast wordt er vanuit onze expertise kennis en informatie gedeeld en levert Nederland onder meer via de FIOD een bijdrage aan een Europese aanpak, zowel in beleid als operationeel.

Vraag 26

Hoeveel boekenonderzoeken worden er jaarlijks uitgevoerd? Hoe heeft dit aantal zich ontwikkeld en hoe zal dit aantal zich ontwikkelen?

Antwoord 26

Onderstaande tabel geeft voor de periode 2016 – 2021 inzicht in de ontwikkeling van de aantallen boekenonderzoeken.

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|---|---|---|---|---|---|---|

|

Boekenonderzoeken MKB |

27.013 |

23.302 |

19.911 |

16.932 |

9.376 |

6.597 |

|

Boekenonderzoeken Grote Ondernemingen |

917 |

828 |

713 |

654 |

489 |

454 |

De sterke daling in 2020 en 2021 kan onder meer verklaard worden doordat vanwege Corona het buitentoezicht tijdelijk stilgelegen heeft.

De Belastingdienst maakt geen prognoses van de toekomstige ontwikkeling van het aantal boekenonderzoeken omdat de inzet van dit handhavingsinstrument afhankelijk is van het nalevingsgedrag (compliance) van bedrijven. De Belastingdienst staat een uitgebreid handhavingspalet ten dienste om de compliance te bevorderen.

Vraag 27

Op welke wijze is de governance van de schaarse ICT-capaciteit momenteel vormgegeven? Welke ruimte heeft de Kamer om prioritering in het ICT-portfolio aan te brengen – gezien ICT-uitvoerbaarheid vaker leidt tot politieke blokkades?

Antwoord 27

De verdeling van de schaarse ICT-capaciteit gebeurt in het portfolioproces. Het portfolioproces start door overzicht en inzicht te krijgen in de totale vraag aan ICT-capaciteit, gebaseerd op de meerjarige wetgevingskalender, meerjarige onderhoudsplannen en wat nodig is om de veranderambitie van de Belastingdienst te realiseren. In de afweging wordt continu gezocht naar een gezonde balans tussen de continuïteit van de Belastingdienst, de vraag naar nieuw beleid en het verbeteren van de dienstverlening. In de parameterbrief bij het Belastingplan 2023 zal ik uw Kamer verder informeren over de beschikbare ruimte voor nieuw beleid. Ook DG Douane en DG Toeslagen lopen mee in dit traject.

In 2021 heeft de Belastingdienst een prioriteringskader opgesteld voor het ICT-portfolio, waardoor het besluitvormingsproces over de financiële consequenties van het portfolio van de Belastingdienst is verbeterd. De ambtelijke leiding maakt een eerste afweging over hoe wordt gekozen bij schaarste. Het resultaat van deze weging wordt met mij, de Staatssecretaris, besproken. Ik besluit over de knelpunten met mogelijk politieke consequenties en blijf hierover graag met uw Kamer in gesprek. Tijdens de technische briefing op 25 januari is hierop ook een toelichting gegeven.

Vraag 28

In welke fase bevindt de ontwikkeling van de invoeringstoets zich?

Antwoord 28

De invoeringstoets speelt op alle beleidsterreinen en geldt voor alle uitvoerders. Het Ministerie van Justitie en Veiligheid functioneert hierbij als coördinerend departement. De Minister voor Rechtsbescherming zal in een toegezegde kamerbrief nader ingaan op de verdere inkleuring en stand van zaken van de invoeringstoets. Het Ministerie van Justitie en Veiligheid heeft gekozen voor een lerende aanpak. De Belastingdienst is in dat verlengde ook gestart met experimenten voor de ontwikkeling van invoeringstoetsing.

Vraag 29

Wanneer mag de Kamer de eerste invoeringstoets(en) verwachten te ontvangen?

Antwoord 29

Zoals aangegeven in mijn vorige antwoord zal de Minister voor Rechtsbescherming in een toegezegde Kamerbrief nader ingaan op de verdere inkleuring en stand van zaken van de invoeringstoets.

Vraag 30

Hoe ziet de versterking van de feedbackloops er uit?

Antwoord 30

Het is de ambitie van de Belastingdienst om te leren van alle signalen die binnenkomen en te zoeken naar wegen om de doorlooptijd tussen het indienen en oplossen ervan te verkorten. Vanuit deze doelstelling is er bij de Belastingdienst veel aandacht voor het versterken van feedbackloops. Er worden periodiek signalen opgehaald uit de organisatie en daarbuiten, waarbij monitoring plaatsvindt van de (directie- en ketenoverstijgende) signalen uit de Stand van de Uitvoering. De versterking bestaat uit o.a. het loket rechtsstatelijkheid/ hardheden in oprichting en de aanstelling van contactpersonen bij verschillende directies.

Vraag 31

Hoe verwerkt u de prioriteiten uit de strategische meerjarige agenda in de jaarplannen en heeft u al een plan om zaken meerjarig uit te rollen tot het bereiken van de gestelde doelen?

Antwoord 31

De Meerjarenvisie beschrijft de koers van de Belastingdienst voor de komende jaren. Voor de realisatie hiervan worden momenteel de strategische prioriteiten vertaald naar concrete activiteiten, waarbij ook de impact op capaciteit en IV wordt meegenomen. Vervolgens nemen we deze activiteiten op in het betreffende jaarplan. Voorafgaand aan het Commissiedebat van 24 maart heeft u ook mijn brief ontvangen waarin ik aankondig een beleids- en uitvoeringsbrief te sturen voor het zomerreces. Hiermee beoog ik u te betrekken in het proces van afwegen en prioriteren.

Vraag 32

Hoe wordt bewerkstelligd dat burgers en bedrijven uit zichzelf (fiscale) regels naleven zonder dwingende acties van de fiscus?

Antwoord 32

De Belastingdienst streeft ernaar dat burgers en bedrijven bereid zijn uit zichzelf (fiscale) regels na te leven, zonder dwingende en kostbare acties. Dit doet de Belastingdienst door een omgeving te creëren waarin het maken van fouten zoveel mogelijk wordt voorkomen, zoals bijvoorbeeld de vooraf ingevulde aangifte inkomstenbelasting voor burgers en de samenwerking met softwareleveranciers van boekhoudpakketten, waarmee de kans op het maken van fouten in de aangiften afneemt. De Belastingdienst wil het voor burgers en bedrijven ook gemakkelijk maken goede aangiften te doen, bijvoorbeeld door hulp bij aangifte te bieden voor burgers en samen te werken met intermediairs, zoals sociaal raadslieden voor burgers maar ook fiscale dienstverleners voor MKB-ondernemers en door het afsluiten van convenanten met grote ondernemingen. Ook met de Belastingtelefoon, balies en bijvoorbeeld de samenwerking met bibliotheken wil de Belastingdienst burgers en bedrijven zo goed mogelijk ondersteunen bij het doen van aangiften. Voor de volledigheid merk ik op, dat als burgers en bedrijven bewust niet naleven, de Belastingdienst corrigerend optreedt en naleving afdwingt.

Vraag 33

Hoe wilt u bewegen van een organisatie gericht op efficiëntie naar een organisatie die meer gericht is op zorgvuldige afhandeling van fiscale rechten en plichten en menselijke maat, terwijl de organisatie toch «zeker en snel» moet blijven? Wat is hiervoor nodig?

Antwoord 33

We streven ernaar dat burgers en bedrijven zoveel mogelijk uit eigen beweging bereid en in staat zijn (fiscale) regels na te leven, dit is ons strategische doel. Uitgangspunt is dat we onze (massale) processen zo inrichten dat het voor burgers en bedrijven zo gemakkelijk mogelijk is om aan hun verplichtingen te voldoen en hun rechten uit te oefenen. De uitdaging hierbij is om de balans te houden: de massale processen verlopen steeds meer digitaal en automatisch, terwijl er tegelijkertijd een groeiende behoefte is aan een overheid die borgt dat niemand buiten de boot valt en die het passend oplost mocht dat wel gebeuren.

We stellen burgers en bedrijven centraal in onze processen en willen aansluiten bij wat zij nodig hebben. Voor een grote groep belastingplichtigen volstaat het digitale proces. Hier zetten we op in om dit verder te verbeteren. Tegelijkertijd wordt er in geïnvesteerd om burgers of bedrijven die hulp nodig hebben extra te kunnen ondersteunen. Dit kan bijvoorbeeld door het vergroten van persoonlijk contact (zowel digitaal als fysiek) als en met vroegsignalering door Stella aanpak.

Deze aanpak is een nadere uitwerking van onze strategie (Uitvoering en Handhavingsstrategie) waarin we beschrijven hoe de Belastingdienst wil handelen om het strategische doel (compliance) te realiseren. De strategische prioriteiten uit de meerjarenvisie brengen focus aan voor de komende jaren, zowel in activiteiten om die strategische prioriteiten te realiseren als om de randvoorwaarden (goed) in te vullen. Deze activiteiten zijn voor 2022 opgenomen in het jaarplan 2022.

Vraag 34

Kunt u in het algemeen aangeven waarom voor de meeste niet-fiscale taken ervoor gekozen is die bij de Belastingdienst te beleggen? Is dat bijvoorbeeld gedaan in verband met efficiëntie in verband met de beschikbaarheid van informatie die relevant is voor fiscale regelingen?

Antwoord 34

Het aantal niet fiscale-taken bij de Belastingdienst is door de jaren heen historisch gegroeid. De vragen, gericht op uitvoeringsaspecten van nieuwe wetgeving, zoals die nu verankerd zijn in het wetgevingsproces, werden in het verleden niet gesteld. In de vraag lijkt de veronderstelling besloten te liggen dat de keuze voor de Belastingdienst als uitvoerder steeds de resultante is geweest van een weloverwogen proces waarbij het beste middel en de beste uitvoerder geselecteerd werden. In voorkomende gevallen zal dit zeker het geval zijn geweest, maar in lang niet alle gevallen hoeft dit zo te zijn. Omdat het in het verleden vaak logisch leek om taken bij een grote uitvoerder met landelijke infrastructuur zoals de Belastingdienst te beleggen leefden de aanname dat hier efficiënte, effectieve en goedkope uitvoering geregeld kon worden. Dit hoeft echter niet altijd het geval te zijn.

Vraag 35

Wat betekent het voor (de informatiepositie van) de Belastingdienst als niet-fiscale taken elders belegd worden?

Antwoord 35

In lijn met het ABDTopconsult rapport «Back to Basics» is de doelstelling dat de Belastingdienst zich meer op zijn kerntaken kan richten (het heffen en innen van belastingen, en premies voor volksverzekeringen). Het elders beleggen van niet-fiscale taken zou de Belastingdienst in staat stellen om meer (bestuurlijke)aandacht en (IV-)capaciteit vrij te maken voor zijn kerntaken.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-31066-989.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.