Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 25087 nr. 259 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 25087 nr. 259 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 29 mei 2020

Een eerlijk belastingstelsel is één van mijn beleidsprioriteiten. De aanpak van belastingontwijking is daarvan een belangrijk onderdeel, want het is belangrijk dat iedereen een eerlijke bijdrage levert aan de algemene middelen. Dit kabinet pakt belastingontwijking aan, zodat Nederland een stuk minder aantrekkelijk is voor bedrijven die geen toevoegde waarde bieden aan onze economie en maatschappij en alleen gebruik maken van mazen in de wet. Dit doen we door de wet- en regelgeving aan te scherpen en door internationaal samen te werken.

Het kabinet heeft in deze kabinetsperiode een flink aantal maatregelen genomen om belastingontwijking aan te pakken, zoals de introductie van een generieke renteaftrekbeperking (de earningsstrippingmaatregel) en de aanvullende Controlled Foreign Companies (CFC)-maatregel als onderdeel van de implementatie van de eerste EU-richtlijn antibelastingontwijking (ATAD1),1 de goedkeuring van het Multilateraal Verdrag,2 de invoering van de conditionele bronbelasting op renten en royalty’s naar laagbelastende jurisdicties en in misbruiksituaties (de bronbelasting)3 en de maatregelen tegen hybridemismatches die volgen uit de implementatie van de tweede EU-richtlijn antibelastingontwijking (ATAD2).4

Ik vind het belangrijk om zo goed mogelijk in beeld te brengen of deze maatregelen effectief zijn. Op 6 november 2018 scheef mijn ambtsvoorganger u een brief over het monitoren van de effecten van de aanpak van belastingontwijking.5 Daarin staat dat het effect van de bronbelasting goed gemonitord moet worden. De bronbelasting pakt rente- en royaltybetalingen vanuit Nederland naar laagbelastende jurisdicties namelijk gericht aan. De aanvullende maatregelen die ik vandaag in een afzonderlijke brief aan uw Kamer heb aangekondigd pakken dividendstromen vanuit Nederland naar laagbelastende jurisdicties ook gericht aan. Het onderzoek van SEO Economisch Onderzoek (SEO) dat in de genoemde brief van mijn ambtsvoorganger werd aangeboden, diende als nulmeting om de effecten van het kabinetsbeleid op die financiële stromen te monitoren. De monitoring van deze financiële stromen staat – na een beschrijving van enkele algemene aspecten van het monitoren van de aanpak van belastingontwijking in paragraaf 2 – centraal in paragraaf 3 van deze brief.

Daarnaast is tijdens de parlementaire behandeling van de Wet implementatie eerste EU-richtlijn antibelastingontwijking een tweetal aan elkaar gerelateerde moties aangenomen. In de motie van het lid Lodders heeft uw Kamer verzocht de effecten van de maatregelen van ATAD1 te monitoren en te evalueren en uw Kamer hierover uiterlijk in 2024 te informeren.6 In de motie van de leden Leijten en Van Weyenberg verzocht uw Kamer om op het voornoemde SEO-onderzoek een vervolgonderzoek te laten uitvoeren om te kijken of er ook meer inzicht gegeven kan worden in andere geldstromen en belastingconstructies, om zo mogelijk ook daar nulmetingen uit te voeren.7 Beide moties hebben de strekking om inzichtelijk te krijgen wat de effecten zijn van maatregelen tegen belastingontwijking, naast de monitoring van de effecten van de bronbelasting. In paragraaf 4 van deze brief geef ik u een stand van zaken over de manier waarop ik van plan ben de effecten van de verschillende maatregelen in kaart te brengen. Daarmee kom ik tegemoet aan de twee genoemde moties.

Vervolgens ga ik in paragraaf 5 in op het verzoek van uw Kamer van 30 januari 2020 om te reageren op het artikel in het dagblad Trouw van die dag waarin gesteld werd dat het Nederlandse belastingstelsel de rest van de wereld € 22 miljard zou kosten.8 Ik sluit in paragraaf 6 af met een vooruitblik op de aanpak van belastingontwijking in het vervolg van deze kabinetsperiode.

Zoals mijn ambtsvoorganger eerder in zijn brief van 6 november 2018 en tijdens het debat met uw Kamer op 14 november 2018 (Handelingen II 2018/19, nr. 23, item 10) heeft aangegeven, is het monitoren van de effecten van maatregelen tegen belastingontwijking in de praktijk niet eenvoudig en soms vrijwel onmogelijk zonder uit te gaan van soms moeilijk verifieerbare veronderstellingen. In de eerste plaats zal een betrouwbare maatstaf voor de omvang van belastingontwijking moeten worden vastgesteld. Dat is ingewikkeld omdat er geen eenduidige definitie van belastingontwijking is en betrouwbare gegevens veelal ontbreken, zoals de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) ook onderschrijft.9 Het risico van sturen op een onzorgvuldige maatstaf voor belastingontwijking is dat beleid en wetgeving het uiteindelijke doel, namelijk het verminderen van belastingontwijking, missen. Dat wil ik zoveel mogelijk voorkomen.

In de tweede plaats is het causale verband tussen een maatstaf voor belastingontwijking en het kabinetsbeleid in de praktijk moeilijk vast te stellen. De omvang van belastingontwijking kan namelijk ook worden beïnvloed door externe factoren, zoals buitenlandse wetgeving of conjuncturele ontwikkelingen. Wat er gebeurd zou zijn zonder het kabinetsbeleid, is kortom niet meetbaar (een zogenoemde counterfactual ontbreekt). Dit maakt monitoren lastig, want monitoring dient er nu juist toe om vast te stellen wat het effect is van de kabinetsaanpak.

Ter illustratie: in de context van Nederland als doorstroomland voor financiële stromen wordt vaak gewezen op het hoge niveau van directe buitenlandse investeringen (DBI) in Nederland en vanuit Nederland in het buitenland.10 Statistieken van De Nederlandsche Bank (DNB) laten zien dat in 2017 de totale voorraad binnengekomen DBI € 4.276 miljard bedroeg.11 Het blijkt dat in 2018 zich een trendbreuk in de voorraad DBI heeft voorgedaan, namelijk een daling met bijna € 160 miljard, met name in het vierde kwartaal van 2018.12 DNB constateert dat dit het resultaat is van multinationals die hun bedrijfsstructuur aanpassen, vooral als gevolg van veranderde Amerikaanse belastingwetgeving.13 De OESO laat hetzelfde beeld zien in haar laatste rapport over dit onderwerp.14 Daaruit blijkt dat de inkomende DBI-stroom (de verandering in DBI-voorraad) door bijzondere financiële instellingen (bfi’s) in Nederland al sinds het tweede kwartaal van 2018 elk kwartaal negatief is, met name in het vierde kwartaal van 2018, waarbij deze ontwikkeling zich voortzet in 2019.15 Ook het Internationaal Monetair Fonds (IMF) onderschrijft deze conclusie en wijst op een mogelijk verband met de internationale aanpak van belastingontwijking.16

Het is goed nieuws dat gezaghebbende instituten onderkennen dat de internationale aanpak van belastingontwijking gedragseffecten teweegbrengt. Tegelijkertijd is het belangrijk te bedenken dat de totale hoeveelheid DBI in Nederland geen goede indicator is om belastingontwijking te monitoren. Reële DBI zijn juist gewenst vanwege het positieve effect op de economische groei. Ook als deze DBI plaatsvindt in bijzondere financiële instellingen (bfi’s), hoeft geen sprake te zijn van belastingontwijking. Er kan ook sprake zijn van het voorkomen van dubbele belastingheffing. Het ontbreken van een belastingverdrag tussen landen kan leiden tot dubbele heffing van winstbelasting en bronbelasting. Een structuur met een bfi in Nederland kan deze dubbele heffing voorkomen wanneer Nederland wel een belastingverdrag met het betreffende land heeft. Buitenlandse investeringen zijn bovendien mede afhankelijk van andere factoren, zoals de stand van de conjunctuur. In de eerste plaats om die reden is de hoeveelheid DBI geen betrouwbaar maatstaf voor belastingontwijking. Daarnaast geven de DNB, de OESO en het IMF aan dat de afname in DBI ook, of met name, het resultaat is van veranderde Amerikaanse belastingwetgeving. De voorraad DBI biedt dus bovendien onvoldoende houvast om de kabinetsaanpak van belastingontwijking te monitoren, zelfs al zou de hoeveelheid DBI een betrouwbare maatstaf van belastingontwijking zijn.

Ik concludeer dat er geen goed hanteerbare, algemene, overkoepelende maatstaf voor belastingontwijking is om het effect van de kabinetsaanpak te monitoren. Desalniettemin monitor ik waar mogelijk op een gerichte manier gegevens die verband houden met de verschillende maatregelen tegen belastingontwijking. In paragrafen 3 en 4 zet ik uiteen hoe ik dat wil doen.

Dit betekent overigens niet dat het onderzoek naar de omvang van belastingontwijking stilstaat. In het kader van het Base Erosion and Profit Shifting (BEPS)-project is ook de OESO bezig met nader onderzoek naar de omvang van belastingontwijking. De OESO werkt daarbij aan verschillende indicatoren van belastingontwijking, onder meer door de (geanonimiseerde) gegevens uit landenrapporten in het kader van country-by-country reporting te verzamelen. Zoals ook de OESO zelf aangeeft, is een landenrapport vooral nuttig om bij een multinational (substantiële) risico’s op het gebied van verrekenprijzen en belastingontwijking te beoordelen. Het is overigens niet per definitie zo dat een optelsom van de landenrapporten resultaten geeft waaruit een maatstaf van belastingontwijking volgt.

Om te voorkomen dat Nederland nog langer wordt gebruikt als toegangspoort naar laagbelastende jurisdicties en om het risico van belastingontwijking door het verschuiven van de (Nederlandse) belastinggrondslag naar laagbelastende jurisdicties te verkleinen, wordt per 2021 de bronbelasting ingevoerd.

In 2018 heeft SEO onderzoek gedaan naar de financiële stromen die via bfi’s door Nederland stromen.17 Het belangrijkste doel van dit onderzoek was een feitelijk overzicht van de financiële stromen te geven, dat als nulmeting kan dienen voor de evaluatie van de effecten van de bronbelasting.

Bfi’s zijn vennootschappen met een buitenlandse eigenaar die hoofdzakelijk financiële stromen in de vorm van dividenden, renten en royalty’s uit het buitenland ontvangen en vervolgens deze dividenden, renten en royalty’s aan het buitenland doorbetalen. Deze financiële stromen van bfi’s zijn fiscaal relevant. Op basis van het onderzoek van SEO werd eind 2018 ingeschat dat in 2016 € 22 miljard, grotendeels renten en royalty’s, door bfi’s in Nederland doorstroomde naar laagbelastende jurisdicties.

Het doel van de bronbelasting is dat deze stroom renten en royalty’s naar laagbelastende jurisdicties nagenoeg zal verdwijnen. Het CPB onderschrijft de verwachting van het kabinet dat er geen rente- en royaltystromen meer via Nederland direct naar laagbelastende jurisdicties zullen gaan. Nederland zal daarom naar verwachting dalen op de ranglijsten van landen met de potentie een doorstroomland te zijn.18 In lijn met de motie van uw Kamer19 zal ik in het kader van de monitoring van de effecten van de bronbelasting vanaf 2023 – het jaar waarin vermoedelijk een eerste effectmeting van de bronbelasting kan worden uitgevoerd – jaarlijks aangeven of Nederland op koers ligt om niet meer voor te komen in de top vijf van doorstroomlanden.

Voor de monitoring van de effecten ben ik in overleg getreden met DNB. DNB houdt gegevens bij over de financiële stromen die via bfi’s door Nederland lopen. Met DNB is afgesproken dat we deze gegevens kunnen gebruiken om de effecten van de bronbelasting te kunnen monitoren. In de tabellen die DNB jaarlijks publiceert over bfi’s zullen voortaan de stromen naar laagbelastende jurisdicties apart worden getoond. Dit naast de ontwikkeling van de aantallen bfi’s, de ontwikkeling van de balanstotalen van de bfi’s en de ontwikkeling van de inkomensstromen die door de bfi’s lopen, inclusief een geografische uitsplitsing. Hierna wordt dit verder toegelicht in Tabel 1. De overige tabellen en nadere toelichting zijn opgenomen in Bijlage 1.

In Tabel 1 is voor de totale inkomensstromen door bfi’s de geografische verdeling weergegeven. In overleg met DNB is ervoor gekozen aan te sluiten bij de inkomensdefinitie van DNB (zie bijlage 1)20. Dit heeft tot gevolg dat de totale inkomensstroom die aan laagbelastende landen wordt toegerekend hoger uitkomt dan eerder gedacht. Zo komt het bedrag voor 2016 uit op € 35 miljard. Het eerdergenoemde bedrag van € 22 miljard op basis van het onderzoek van SEO is lager doordat toen alleen de dividenden zijn meegerekend die zijn uitgekeerd uit winst van het lopende jaar. Dividenduitkeringen vanuit winsten uit voorgaande jaren komen niet in de statistieken van DNB voor, en dit deel van de dividendstroom is ook niet uit de bij DNB beschikbare gegevens te achterhalen. Om wel zicht te houden op de volledige inkomensstroom, sluit ik aan bij de inkomensdefinitie van DNB, waarin zowel uitgekeerde als ingehouden winst wordt meegenomen. Het bedrag van € 35 miljard in 2016 bevat dus niet alleen de uitgekeerde winst uit het lopende jaar 2016, maar ook de ingehouden winst in 2016, die in 2016 (nog) niet is uitgekeerd. Dit is verder toegelicht in Bijlage 1.

|

2015 |

2016 |

2017 |

2018 |

|

|---|---|---|---|---|

|

Inkomend |

||||

|

Europa |

93.298 |

77.535 |

76.883 |

74.267 |

|

Eurogebied |

70.274 |

66.506 |

64.211 |

62.389 |

|

Luxemburg |

15.727 |

15.685 |

9.788 |

9.133 |

|

Verenigd Koninkrijk |

14.451 |

6.095 |

8.500 |

7.229 |

|

Verenigde Staten |

17.646 |

14.475 |

26.887 |

23.970 |

|

Ierland |

21.768 |

22.858 |

25.227 |

27.498 |

|

Zwitserland |

11.357 |

14.671 |

12.128 |

10.428 |

|

Opkomende economieën |

3.277 |

5.842 |

5.262 |

5.180 |

|

Ontwikkelingslanden |

8.080 |

8.829 |

6.866 |

5.248 |

|

Offshore financial centers |

13.361 |

24.044 |

9.685 |

18.645 |

|

Laagbelastende jurisdicties |

5.559 |

5.422 |

5.770 |

4.763 |

|

Totaal inkomend |

189.327 |

194.497 |

182.136 |

193.816 |

|

Uitgaand |

||||

|

Europa |

84.544 |

116.274 |

69.470 |

79.334 |

|

Eurogebied |

59.814 |

81.678 |

53.584 |

60.760 |

|

Luxemburg |

19.137 |

45.320 |

17.651 |

26.034 |

|

Verenigd Koninkrijk |

22.302 |

31.358 |

13.189 |

18.094 |

|

Verenigde Staten |

43.271 |

14.860 |

36.703 |

34.056 |

|

Ierland |

3.913 |

2.557 |

5.293 |

5.194 |

|

Zwitserland |

4.525 |

13.092 |

6.565 |

7.141 |

|

Opkomende economieën |

1.975 |

582 |

645 |

504 |

|

Ontwikkelingslanden |

2.550 |

12.510 |

5.920 |

6.637 |

|

Offshore financial centers |

5.353 |

3.988 |

6.753 |

4.803 |

|

Laagbelastende jurisdicties |

29.247 |

34.802 |

34.155 |

36.630 |

|

Totaal uitgaand |

188.536 |

211.023 |

181.707 |

199.926 |

Landengroepen sluiten elkaar niet uit. Categorie offshore financial centers is exclusief laagbelastende jurisdicties. Voor indeling, zie toelichting bij tabel 15.6 van DNB.

Zoals blijkt uit Tabel 1 schommelen de totale uitgaande inkomensstromen van bfi’s over de jaren 2015–2018. De uitgaande inkomensstromen vanuit bfi’s naar laagbelastende landen zijn, althans tot 2018, verder gestegen.

Ik zal jaarlijks deze gegevens, namelijk de tabellen die DNB zal rapporteren en de gegevens uit de aangiften bronbelasting, monitoren en hierover aan uw Kamer rapporteren. Overigens moeten deze cijfers van jaar op jaar met zorg worden geïnterpreteerd. De bronbelasting zal namelijk pas per 2021 in werking treden. In de loop van 2022 kunnen we voor het eerst zien of er ook bronbelasting wordt betaald. Dit zal worden verantwoord in het Financieel Jaarverslag van het Rijk. Een effectmeting van de bronbelasting – waartoe de motie van het lid Van Weyenberg c.s.21 oproept – kan dan ook vermoedelijk pas in 2023 worden uitgevoerd.

Door de bronbelasting die per 2021 van kracht wordt zal naar verwachting het deel van de stroom dat renten en royalty’s betreft, verdwijnen. Hoewel de rente- en royaltystroom vanwege onthullingsgevaar (dat is het gevaar dat vertrouwelijke informatie van individuele bedrijven onbedoeld openbaar gemaakt wordt) door DNB niet als aparte stroom in de tabellen opgenomen kan worden, is het wel mogelijk de rente- en royaltybetalingen apart te monitoren via de, naar verwachting verwaarloosbare, opbrengst van de bronbelasting. De rente- en royaltybetalingen moeten immers opgenomen worden in de aangiften van de bronbelasting. De gegevens die hieruit voortkomen kunnen bezien worden in samenhang met de totale aan de laagbelastende jurisdicties toegerekende inkomensstromen die door DNB gerapporteerd zullen worden.

Naast renten en royalty’s bestaat de inkomensstroom – in de zin van de DNB-definitie – naar laagbelastende jurisdicties ook uit in het lopende jaar uitgekeerde en ingehouden winsten. Overigens is het risico op belastingontwijking groter bij rente- en royaltybetalingen die – in tegenstelling tot dividend – doorgaans aftrekbaar zijn bij het bepalen van de winst van het Nederlandse betalende lichaam. Bovendien kan de door een Nederlands lichaam uitgekeerde winst in sommige gevallen ook bij de achterliggende participanten (die niet zijn gevestigd in een laagbelastende jurisdictie) van het ontvangende lichaam (dat in een laagbelastende jurisdictie is gevestigd) in de heffing worden betrokken.

Per 1 januari 2018 zijn antimisbruikmaatregelen in de dividendbelasting ingevoerd. Desondanks blijft het mogelijk om in bepaalde gevallen in concernverband dividenden te betalen aan ontvangers in laagbelastende jurisdicties zonder dat deze belast zijn. Bovendien blijkt dat ook de (potentiële) dividendstroom naar deze landen, naast renten en royalty’s, in elk geval tot 2018, veel groter is dan eerder ingeschat. Dat acht het kabinet onwenselijk en daarom kondigt het kabinet vandaag aanvullende maatregelen tegen dividendstromen naar laagbelastende jurisdicties aan. De effecten van deze aanvullende maatregelen op de dividendstromen naar laagbelastende jurisdicties zullen ook in beeld worden gebracht. Net zoals voor de bronbelasting geldt dat een effectmeting van deze maatregel vermoedelijk pas enkele jaren na invoering kan worden gedaan.

In het wetgevingsoverleg over de bronbelasting op 4 november 2019 is vanuit uw Kamer gevraagd ook te monitoren naar welke landen de stromen richting de laagbelastende landen mogelijk verlegd zullen worden. Ook de motie van Van Weyenberg c.s. verzoekt deze verlegging te volgen.22 Hierbij werden drie jurisdicties met name genoemd, namelijk Mauritius, Panama en Hongkong. Uit overleg met DNB blijkt dat het vanwege onthullingsgevaar niet mogelijk is de stromen naar deze landen afzonderlijk te rapporteren. Wel is het mogelijk in de tabel (nu en in komende jaren) een afzonderlijke categorie toe te voegen met het totaal van deze drie genoemde landen samen met soortgelijke landen met overeenkomstige fiscale kenmerken. Dit is de categorie offshore financial centers,23 waarbij in de hier getoonde tabellen voor de overzichtelijkheid geschoond is voor de landen die zich al in de categorie laagbelastende jurisdicties bevinden. Zo kan een mogelijke verlegging van stromen zichtbaar gemaakt worden. In deze categorie bevinden zich de volgende landen en jurisdicties: Andorra, Antigua en Barbuda, Aruba, Belize, Bonaire, Sint Eustatius en Saba, Cookeilanden, Curaçao, Dominica, Filippijnen, Gibraltar, Grenada, Hongkong, Libanon, Liberia, Liechtenstein, Marshalleilanden, Mauritius, Montserrat (eiland), Nauru, Niue, Panama, Saint Kitts en Nevis, Saint Lucia, Saint Vincent en de Grenadines, de Seychellen, Singapore, Sint Maarten en de voormalige Panamakanaalzone.

In deze paragraaf komt het monitoren van de overige maatregelen tegen belastingontwijking, die met name het gevolg zijn van ATAD1 en ATAD2, aan de orde.

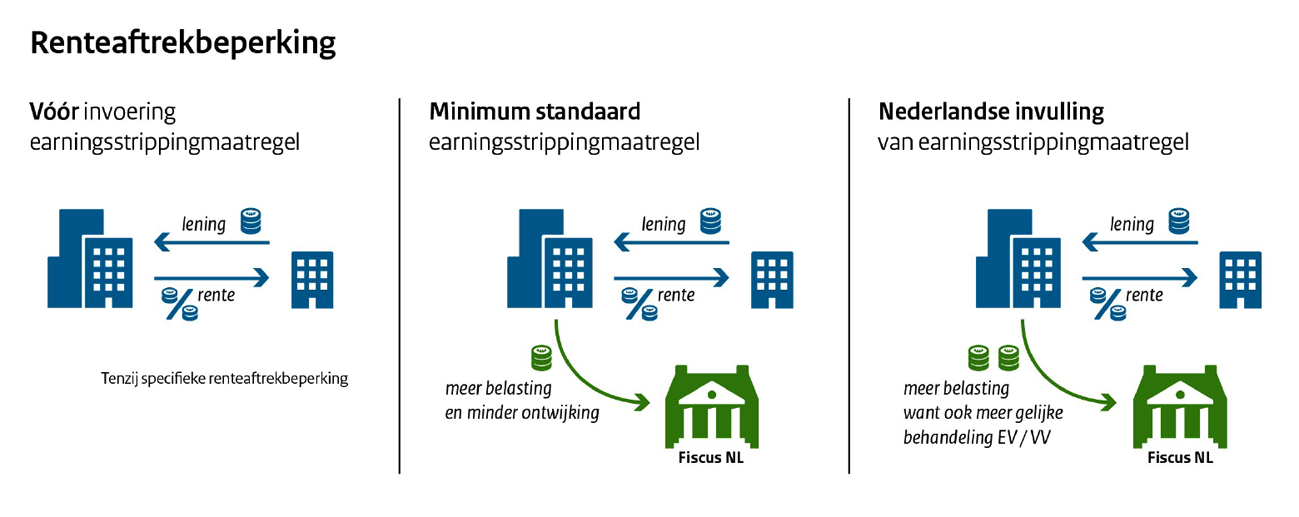

In de eerste EU-richtlijn antibelastingontwijking (ATAD1) is een algemene renteaftrekbeperking in de vorm van een earningsstrippingmaatregel opgenomen.24 Het doel van de earningsstrippingmaatregel uit ATAD1 is het voorkomen van winstverschuiving en grondslaguitholling door middel van rentebetalingen. Bij de implementatie van deze maatregel heeft het kabinet gekozen voor een robuuste vormgeving. Zo treedt het niet alleen op tegen de voornoemde grondslaguitholling, maar streeft het ook naar een meer gelijke behandeling van eigen en vreemd vermogen bij alle belastingplichtigen voor de vennootschapsbelasting.

Deze earningsstrippingmaatregel beperkt de aftrekbaarheid van de per saldo verschuldigde rente op derden- en concernleningen aan de hand van een vast percentage van de «earnings before interest, tax, depreciation and amortisation» (bij benadering het brutobedrijfsresultaat, EBITDA). Wanneer het bedrag aan aftrekbare rentelasten van de belastingplichtige hoger is dan het bedrag van de belastbare rentebaten, wordt de aftrekbaarheid van het saldo aan renten beperkt tot maximaal 30% van de EBITDA van de belastingplichtige of tot maximaal € 1 miljoen, indien dat hoger is dan 30% van de EBITDA.

Het monitoren van het totale saldo van rentelasten, of juist het in aftrek beperkte saldo van rentelasten, zou geen goed beeld geven van de effectiviteit van de maatregel. Het totale saldo van rentelasten en de brutobedrijfsresultaten van belastingplichtigen worden namelijk voornamelijk gedreven door andere factoren dan fiscale regelingen. De conjuncturele ontwikkelingen en ontwikkelingen op de internationale kapitaalmarkt, zoals de rentestand en de beschikbaarheid van kapitaal, kunnen bijvoorbeeld een groot effect hebben. Het effect van de earningsstrippingmaatregel valt daarom niet op betrouwbare wijze uit het verloop van de afgetrokken (of in aftrek beperkte) rentelasten te destilleren.

Met behulp van een alternatieve methode wil ik gaan monitoren wat vanaf de inwerkingtreding van de earningsstrippingmaatregel gebeurt met de verhouding eigen vermogen en vreemd vermogen van bedrijven in Nederland in de komende jaren. Dit geeft namelijk een mogelijk inzicht in wat bedrijven hebben gedaan als gevolg van de nieuwe maatregel (het gedragseffect). Een afname in het aandeel van vreemd vermogen (schulden) in het totale vermogen van bedrijven zou kunnen betekenen dat de maatregel effect heeft, als een vergelijkbare afname bij een controlegroep achterwege blijft. Overigens valt uit het totale gedragseffect niet te isoleren in welke mate precies sprake is van een vermindering van belastingontwijking. De earningsstrippingmaatregel is immers niet specifiek gericht op belastingontwijkende stromen, maar sluit aan bij de aftrek van alle rentelasten, ongeacht of deze rentelasten te maken hebben met belastingontwijking.

Met deze alternatieve methode wil ik een andere maatstaf gaan monitoren. De earningsstrippingmaatregel heeft een drempel om het midden- en kleinbedrijf (mkb) grotendeels uit te zonderen, waarbij belastingplichtigen met een saldo aan renten van minder dan € 1 miljoen niet geraakt worden. Hierdoor is het wellicht mogelijk een analyse te maken van het verschil in ontwikkeling tussen enerzijds een groep belastingplichtigen die potentieel wel door de maatregel geraakt wordt en anderzijds een controlegroep die niet geraakt wordt (een zogenoemde difference-in-difference-analyse). Door gebruik te maken van een controlegroep wordt zoveel mogelijk gecorrigeerd voor mogelijke verstorende effecten op de monitoring, zoals de rentestand en conjunctuurschommelingen.

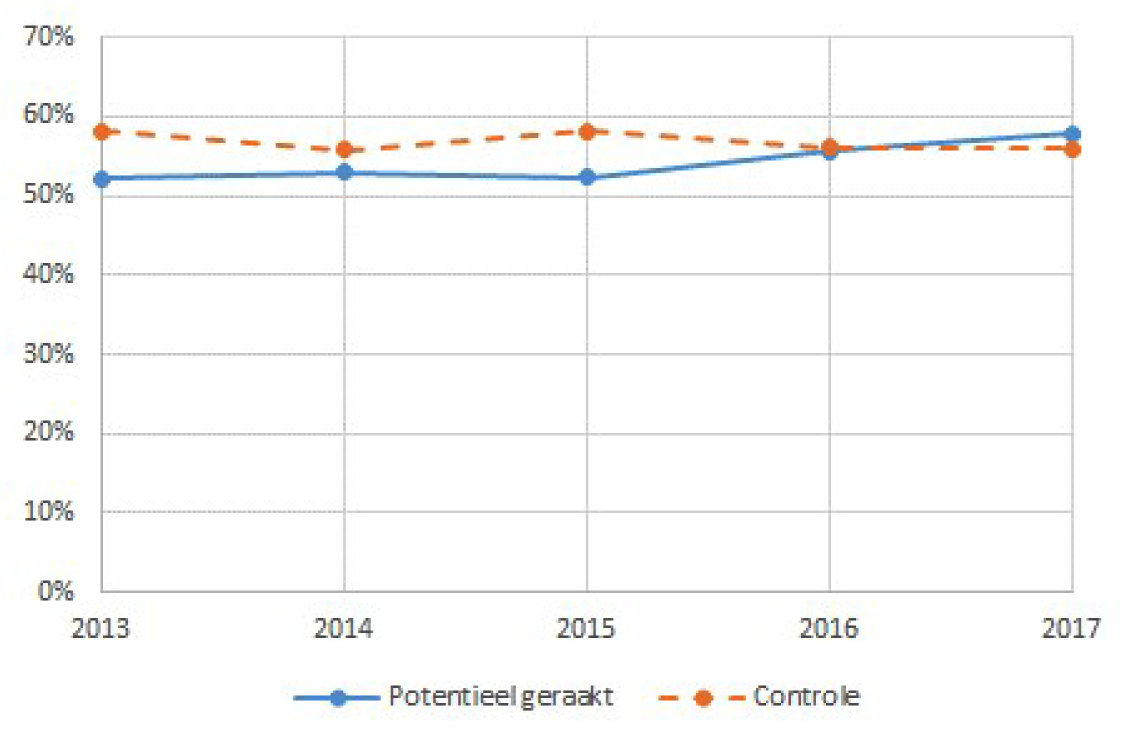

Als illustratie van de wijze waarop een dergelijke analyse vormgegeven kan worden, heb ik op basis van aangiftegegevens een groep vennootschappen onderzocht die potentieel geraakt kunnen worden, namelijk de vennootschappen die in 2013 een positieve EBITDA hebben en een rentesaldo van meer dan € 1 miljoen.25 Daarnaast is een mogelijke controlegroep samengesteld uit de vennootschappen met een positieve EBITDA en een rentesaldo tussen € 0,75 miljoen en € 1 miljoen. De vormgeving van een geschikte controlegroep zal te zijner tijd nader bekeken dienen te worden. Op deze manier kan de ontwikkeling van het aandeel eigen vermogen in het totaal vermogen voor zowel de groep potentieel geraakten als de controlegroep in de tijd gevolgd worden. In Figuur 1 is, ter illustratie, deze ontwikkeling getoond.

Een dergelijke analyse kan pas zinvol gemaakt worden als voldoende aangiftegegevens beschikbaar zijn voor het ingangsjaar en de jaren daarna. Dit zal waarschijnlijk in 2024 zijn, aangezien het even duurt voor het bestand met ingekomen Vpb-aangiften voldoende compleet is. Te zijner tijd zal deze analyse herhaald worden, waarbij als nulmeting het jaar voor invoering van de maatregel gekozen wordt. De gegevens die voor een dergelijke nulmeting benodigd zijn, volgen uit de aangiftegegevens. Als de maatregel effect heeft, mag verwacht worden dat in de jaren daarna het aandeel eigen vermogen voor de groep potentieel geraakten sterker zal stijgen (of minder zal dalen) dan voor de controlegroep.

Figuur 1 Aandeel eigen vermogen in totaal vermogen (gemiddeld)

Een ander onderdeel van ATAD1 is de aanvullende maatregel voor buitenlandse gecontroleerde lichamen en vaste inrichtingen, de aanvullende CFC-maatregel. Belastingplichtigen kunnen proberen om winsten te verschuiven door mobiele activa – zoals immateriële activa – te verplaatsen naar een in een laagbelastende staat26 gevestigd gecontroleerd lichaam of naar een in een laagbelastende staat gelegen vaste inrichting (een Controlled Foreign Company, oftewel CFC), zodat de met die activa samenhangende winst daar neerslaat. De aanvullende CFC-maatregel poogt dit te voorkomen door – kort gezegd – zogenoemde besmette voordelen van direct en indirect gehouden CFC’s (zoals rente en royalty’s) zonder wezenlijke economische activiteit in de grondslag van de vennootschapsbelasting op te nemen.27

De aanvullende CFC-maatregel heeft een prohibitief gedragseffect.28 Dit betekent dat ik verwacht dat structuren met een CFC zonder wezenlijke economische activiteit zich via Nederland niet meer zullen voordoen.

Ik heb onderzoek gedaan naar de wijze waarop de effecten van de aanvullende CFC-maatregel gemonitord kunnen worden en hoe een eventuele nulmeting gedaan kan worden. In de aangifte vennootschapsbelasting wordt belastingplichtigen gevraagd een overzicht te geven van de door hen gehouden (directe) deelnemingen. Daarbij wordt gevraagd te specificeren waar deze deelnemingen zijn gevestigd. Ook geeft een belastingplichtige aan of sprake is van buitenlandse ondernemingswinsten waarop de objectvrijstelling van toepassing is en uit welk land deze buitenlandse ondernemingswinsten afkomstig zijn. Om twee redenen kan echter op basis van enkel deze gegevens geen nauwkeurige nulmeting worden uitgevoerd van het aantal CFC’s dat belastingplichtigen aanhouden. In de eerste plaats omdat vanwege de uitzonderingen niet alle CFC’s onder de aanvullende CFC-maatregel zullen vallen. Dit komt bijvoorbeeld doordat zij wezenlijke economische activiteiten uitoefenen of doordat de voordelen die de CFC geniet hoofdzakelijk bestaan uit andere voordelen dan besmette voordelen (zoals de winst die wordt behaald met operationele activiteiten). In beide gevallen is de aanvullende CFC-maatregel niet van toepassing. Daarnaast bieden de aangiftegegevens uitsluitend zicht op direct gehouden CFC’s, terwijl de aanvullende CFC-maatregel aangrijpt bij zowel direct als indirect gehouden CFC’s.

Het doel van de maatregel is een gedragswijziging te bewerkstelligen. De verwachting is dat dit gedragseffect zodanig groot is dat er geen budgettaire opbrengst zal zijn. Hoewel er dus geen betrouwbare nulmeting verricht kan worden, kan de opbrengst van de aanvullende CFC-maatregel wel worden gemonitord. Voor zover sprake is van een positieve budgettaire opbrengst, is dit gedragseffect niet in alle gevallen opgetreden. Positief is dat in deze gevallen door toepassing van de maatregel wordt voorkomen dat de winsten van mobiele activa in CFC’s laagbelast kunnen worden genoten, wat ook aansluit bij de doelstelling van de bepaling.

Evenals voor de earningstrippingmaatregel geldt voor de aanvullende CFC-maatregel dat een meting pas gemaakt kan worden als voldoende aangiftegegevens beschikbaar zijn voor het ingangsjaar en de jaren daarna. Ik wil aan uw Kamer daarom uiterlijk in 2024 rapporteren over de gemonitorde gegevens die verband houden met de maatregelen die voortvloeien uit ATAD1.

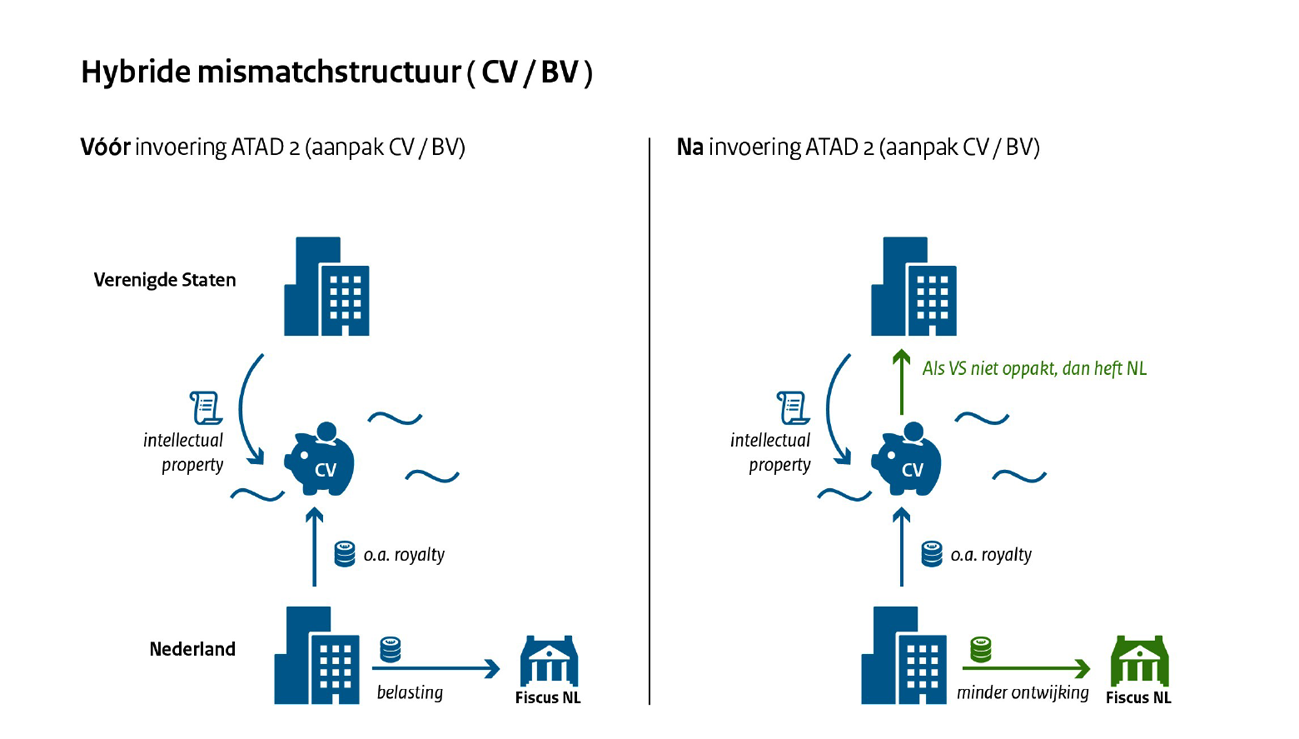

Hybridemismatches zijn situaties waarin een belastingvoordeel wordt behaald door gebruik te maken van de verschillen tussen vennootschapsbelastingstelsels van verschillende landen. Dit kan ertoe leiden dat een vergoeding of betaling in een zeker land aftrekbaar is, maar de corresponderende opbrengst nergens wordt belast, of dat een en dezelfde vergoeding of betaling meerdere malen aftrekbaar is. De laatste jaren is vooral de zogenoemde cv/bv-structuur in Nederland uitgegroeid tot hét symbool voor hybridemismatches. Met deze structuur hebben met name internationaal opererende Amerikaanse concerns de belastingheffing over hun wereldwijde winsten langdurig kunnen uitstellen. Hybridemismatches worden met name bestreden door de Wet implementatie tweede EU-richtlijn antibelastingontwijking en door wijziging van de Nederlandse belastingverdragen via het multilateraal instrument (MLI).

De effecten van ATAD2 en het MLI op de aanwezigheid van hybridemismatches zullen lastig te meten zijn. Hierbij spelen drie factoren een belangrijke rol. Ten eerste zijn er geen gegevens waaruit blijkt in welke mate hybridemismatches zich op dit moment in relatie met Nederland voordoen en wat de financiële impact van deze structuren is. Bovendien was deze informatie voor de toepassing van de wetgeving voor invoering van de hybridmismatchmaatregelen ook niet relevant. Ten tweede heeft ATAD2 een belangrijk aankondigingseffect gehad. Signalen uit de praktijk wijzen erop dat bedrijven sinds de aankondiging in 2016 vrijwel geen nieuwe cv/bv-structuren meer hebben opgezet en al begonnen zijn met het verlaten van die structuren. Hierdoor is een nulmeting op dit moment niet goed mogelijk. Tot slot hebben de Verenigde Staten met de in 2017 aangenomen belastinghervormingen zelf al een aantal fiscale prikkels om gebruik te maken van de veel voorkomende cv/bv-structuur weggenomen.

Omdat ik het belang van het monitoren van de effecten van beleidsmaatregelen onderschrijf, wil ik pogen om − de bovenstaande beperkingen overwegende − de effectiviteit van de maatregelen in zekere mate vast te stellen. Dit wil ik doen voor de voor Nederland meest relevante hybridemismatchstructuur, de cv/bv-structuur. Daarbij gebruik ik de analyse die in 2016 gemaakt is van de effecten van ATAD2 op cv/bv-structuren. In die analyse was een schatting gemaakt van het aantal in Nederland aanwezige cv/bv-structuren, vooral op basis van een handmatige uitvraag binnen de Belastingdienst en schattingen. Schattingen waren nodig omdat op basis van de beschikbare gegevens niet met zekerheid te achterhalen was hoeveel ondernemingen in Nederland daadwerkelijk van de cv/bv-structuur gebruik maakten. Die informatie hoefde namelijk nergens verplicht in Nederland doorgegeven te worden en was op basis van de aangifte of de fiscale structuur ook niet eenduidig af te leiden. Desondanks zijn in die analyse 98 bedrijven in kaart gebracht die met zekerheid een cv/bv-structuur hadden, omdat ze zekerheid vooraf hadden gekregen van de Belastingdienst over hun belastingpositie of handmatig als cv/bv-structuur waren geïdentificeerd. Als deze bedrijven tegen een aftrekbeperking als gevolg van ATAD2 aanlopen zal onderzocht worden of dit gevolg is van een cv/bv-structuur.29 Als er bij deze bedrijven namelijk geen opbrengst is hebben zij blijkbaar de structuur verlaten. Indien deze bedrijven wel tegen een aftrekbeperking als gevolg van ATAD2 aanlopen zal gekeken worden of dit het gevolg is van een cv/bv-structuur. Daarnaast kan de budgettaire opbrengst van ATAD2 in de gehele Vpb-populatie een indicatie geven van het gedragseffect dat is opgetreden. Als multinationals de cv/bv-structuur en andere hybridemismatchstructuren verlaten (of ervoor zorgen dat deze structuren niet langer bestaan uit een hybridemismatch), zal er geen budgettaire opbrengst zijn. Dan heeft ATAD2 kennelijk een gedragseffect gesorteerd. Voor zover er sprake is van budgettaire opbrengst, betekent dit dat belastingplichtigen niet alle hybridemismatchstructuren hebben opgeruimd. In die gevallen wordt door toepassing van de maatregel in ieder geval het voordeel van de mismatchstructuur weggenomen. Betrouwbare uitspraken over de impact van maatregelen kunnen pas worden gedaan naarmate enige tijd is gevorderd. De gevolgen van de implementatie van ATAD2 op de cv/bv-structuur zullen worden meegenomen in mijn rapportage over de gemonitorde gegevens die verband houden met de maatregelen die voortvloeien uit ATAD1 die ik in 2024 aan uw Kamer zal verzenden.

Het begrip informeel kapitaal is een uiting van het zakelijkheidsbeginsel, namelijk dat de winst van een belastingplichtige moet worden vastgesteld alsof het onafhankelijk is van de gelieerde ondernemingen waarmee het handelt. Het begrip informeel kapitaal is daarom in lijn met de toepassing van het internationaal omarmde arm’s-lengthbeginsel (zoals ook opgenomen in artikel 9 van het OESO-modelverdrag en in artikel 8b van de Wet op de vennootschapsbelasting 1969). Op basis van het arm’s-lengthbeginsel worden gelieerde ondernemingen voor fiscale doeleinden verondersteld onderling te handelen zoals onafhankelijke partijen onder vergelijkbare omstandigheden zouden doen.

Op grond van jurisprudentie van de Hoge Raad kan toepassing van het arm’s-lengthbeginsel er in sommige situaties toe leiden dat de fiscale winst op basis van het arm’s-lengthbeginsel neerwaarts wordt bijgesteld. Dit kan bijvoorbeeld betekenen dat rentekosten in aftrek van de belastbare winst kunnen worden gebracht, ondanks dat deze rentekosten niet verschuldigd waren.30 Zoals mijn ambtsvoorganger heeft geconstateerd,31 kan dat effect knellen met het oog op de door het kabinet beoogde aanpak van belastingontwijking. Daarom rond ik in de loop van dit jaar een onderzoek af naar de vraag of het arm’s-lengthbeginsel aanpassing behoeft.

Op 30 januari jl. verzocht uw Kamer mij te reageren op het artikel in het dagblad Trouw van die dag waarin gesteld werd dat het Nederlandse belastingstelsel de rest van de wereld € 22 miljard zou kosten.32 Het genoemde bedrag is gebaseerd op een berekening van prof. dr. A. Lejour, verder uitgewerkt in zijn inaugurele rede van 7 februari jl.33 Op basis van eerdere studies in de literatuur, onder meer van de OESO, komt hij op een range van de wereldwijde misgelopen Vpb-opbrengsten van 90 tot 240 miljard dollar, waarbij hij aangeeft dat het gemiddelde rond 150 miljard dollar ligt. Op grond van het aandeel van Nederland in de wereldwijde DBI (15%) zou Nederland verantwoordelijk zijn voor 22,5 miljard dollar gemiste Vpb-inkomsten wereldwijd, waarvan een deel op Nederland zelf betrekking heeft. Hiervoor gecorrigeerd zouden andere landen door Nederland 21 miljard dollar mislopen. Daarnaast leidt Lejour af dat wereldwijd 30 tot 45 miljard dollar aan bronbelastingen misgelopen wordt door gebruik te maken van verschillende belastingverdragen (treaty shopping). Ook weer op basis van het aandeel van Nederland in de DBI stelt Lejour dat 4,5 tot 7 miljard dollar het gevolg is van stromen die via Nederland lopen. Opgeteld komt hij op een bedrag van bij benadering 25 miljard dollar aan door belastingontwijking gemiste belastingopbrengsten waarbij de financiële route door Nederland loopt.

Het is goed dat nader onderzoek naar belastingontwijking wordt gedaan. Zoals in paragraaf 2 aangegeven is dergelijk onderzoek erg lastig. Zo is het de vraag in hoeverre DBI met belastingontwijking vereenzelvigd kan worden. De monitoring die in deze brief wordt voorgesteld wil ook bijdragen aan meer inzicht. De hoogte van het bedrag dat via Nederland ontweken wordt is duidelijk nog een onderwerp van academisch debat. Ook de OESO doet nog onderzoek naar de omvang van belastingontwijking (zie paragraaf 2). Bovendien neemt het kabinet voortdurend maatregelen die bijdragen aan een van de speerpunten van dit kabinet: de aanpak van belastingontwijking.

Dit kabinet pakt belastingontwijking aan. Alle in het regeerakkoord opgenomen maatregelen tegen belastingontwijking zijn inmiddels omgezet in wetgeving. Het is ook belangrijk om na te gaan of maatregelen effect hebben. In deze brief heb ik uiteengezet hoe ik dat wil doen. In paragraaf 3 en 4 heb ik uiteengezet welke mogelijkheden ik zie voor een cijfermatige monitoring van de effecten van de kabinetsaanpak van belastingontwijking. Daarbij constateer ik dat een kwantitatieve analyse niet altijd mogelijk is of beperkingen kent. Dat neemt niet weg dat dit kabinet ook maatregelen neemt om een meer kwalitatieve benadering van de monitoring van belastingontwijking te bevorderen. Zo zijn met het vernieuwde rulingbeleid34 sinds 1 juli 2019 nieuwe regels van kracht waaronder de Belastingdienst zekerheid vooraf geeft door middel van rulings met een internationaal karakter. Het College Internationale Fiscale Zekerheid van de Belastingdienst geeft geen zekerheid vooraf als geen sprake is van economische nexus in Nederland, het besparen van Nederlandse of buitenlandse belasting de enige dan wel doorslaggevende beweegreden is of sprake is van directe transacties met entiteiten die zijn gevestigd in laagbelastende jurisdicties. Jaarlijks zal worden gerapporteerd over de ontwikkelingen ten aanzien van de rulings met een internationaal karakter. Ook verwacht ik dat met de invoering van het wetsvoorstel implementatie EU-richtlijn meldingsplichtige grensoverschrijdende constructies de Belastingdienst in de toekomst over meer informatie zal beschikken over potentieel agressieve grensoverschrijdende fiscale planningsconstructies. Ook op deze manieren schept het kabinet dus de voorwaarden om belastingontwijkende structuren in beeld te krijgen en in het oog te houden.

Maar het werk is nog niet af. Zo heb ik vandaag aanvullende maatregelen tegen dividendstromen naar laagbelastende jurisdicties aangekondigd. Ook lopen er onderzoeken naar mogelijkheden om gericht misbruik van onderdelen van de vennootschapsbelasting te voorkomen. Daarnaast heeft ook de Adviescommissie belastingheffing van multinationals voorstellen gedaan om de belastingheffing van multinationals eerlijker te maken, waaronder maatregelen die zich richten tegen belastingontwijking. En tot slot kan internationale belastingontwijking alleen in internationaal verband effectief worden aangepakt. Daarom steunt dit kabinet het werk om binnen het Inclusive Framework van de OESO in 2020 met een grote groep landen overeenstemming te bereiken over een wereldwijde oplossing voor de uitdagingen die digitalisering meebrengt op het terrein van de winstbelasting.

De Staatssecretaris van Financiën, J.A. Vijlbrief

In Tabel 2.1 is de ontwikkeling van het aantal bfi’s weergegeven. De tabel laat tevens het gevolg zien van een definitieverandering die DNB toepast en vanaf volgend jaar effect zal hebben op de getoonde aantallen en bedragen. Als gevolg daarvan wordt een deel van de bfi’s geclassificeerd als «niet-financiële onderneming». Het gaat om vennootschappen met meer dan vijf werknemers die ook dienstverlening verzorgen aan groepsmaatschappijen, ook wel mengvormen genoemd.35 DNB geeft hierbij het volgende aan:

Per 2015 zijn de macro-economische cijfers van de nationale rekening en betalingsbalans herzien. Door middel van deze revisie zijn de cijfers aangepast aan de laatste statistische richtlijnen van Eurostat en het IMF. 36 Als gevolg van deze gewijzigde richtlijnen is een deel van de populatie bfi’s verschoven naar de sector niet-financiële vennootschappen. Het betreft eenheden die een functie als holdingmaatschappij combineren met reguliere (niet-financiële) productieactiviteiten. 37

|

2015 |

2016 |

2017 |

2018 |

|

|---|---|---|---|---|

|

Bfi’s excl. mengvormen |

14.885 |

14.424 |

13.756 |

12.716 |

|

Bfi’s incl. mengvormen |

15.605 |

15.147 |

14.456 |

13.286 |

Door deze definitieverandering zullen vanaf volgend jaar alleen gegevens beschikbaar zijn over de bfi’s exclusief de mengvormen. Desalniettemin kan de trend over de jaren en dus het effect van bijvoorbeeld de bronbelasting gevolgd blijven worden. Voor de duidelijkheid en voor de aansluiting bij het hiervoor genoemde SEO-onderzoek van 2018 is in de volgende tabellen nog aangesloten bij de oude definitie. DNB publiceert de overeenkomstige tabellen volgens de nieuwe definitie.38 Het blijkt bij vergelijking van de verschillende tabellen dat de inkomensstroom naar laagbelastende landen voor meer dan 98% gedekt wordt door de bfi’s volgens de nieuwe definitie.39

In Tabel 1 in paragraaf 3 van deze brief en in Tabel 2.2 hieronder wordt de totale inkomensstroom door bfi’s volgens de inkomensdefinitie van DNB getoond. Deze definitie wijkt op het punt van de dividendstroom af van de definitie van fiscaal relevante stromen zoals die in 2018 in het SEO-rapport is gebruikt. Uit overleg met DNB is ons namelijk recent duidelijk geworden dat de per jaar gerapporteerde uitgekeerde winst die DNB registreert niet gelijk is aan de daadwerkelijk per jaar uitgekeerde dividenden. De uitgekeerde winst volgens de definitie van DNB betreft namelijk uitsluitend de winst die in een bepaald jaar is verdiend uit operationele activiteiten (waarbij ook de winst van de dochters wordt meegenomen) en in datzelfde jaar als dividend aan de aandeelhouders is uitgekeerd. In het rapport van SEO van 2018 is deze uitgekeerde winst volgens definitie van DNB gepresenteerd als de volledige dividendstroom. Het deel van de dividendstroom dat betrekking heeft op ingehouden winsten uit voorgaande jaren is hier dus echter niet in meegenomen en uit de bij DNB beschikbare gegevens is dit ook niet meer te achterhalen. Dit was in 2018 niet duidelijk.40

Om te voorkomen dat een deel van de dividendstromen onbedoeld buiten beeld zou raken, is er in overleg met DNB voor gekozen volledig en consistent aan te sluiten bij de inkomensdefinitie van DNB.41 In deze definitie wordt in de inkomensstroom van een bepaald jaar, naast de renten en de royalty’s die de bfi ontvangt en betaalt, het totale inkomen uit kapitaaldeelnemingen (dat is de operationele winst van de dochters die onder de bfi hangen) meegenomen, dus zowel het deel dat in hetzelfde jaar wordt uitgekeerd (als dividend) als het deel dat in dat jaar nog niet wordt uitgekeerd maar wordt ingehouden en mogelijk in een volgend jaar wordt uitgekeerd (ingehouden winst, hierna ook wel potentieel dividend genoemd). Hierbij past wel de kanttekening dat het mogelijk is dat een deel van de ingehouden winst nooit zal worden uitgekeerd of uiteindelijk wordt uitgekeerd aan een aandeelhouder in een ander land dan waar de ingehouden winst oorspronkelijk aan was toegerekend. Om ook voor het overige bij de DNB-definitie aan te sluiten zijn de betalingen voor overige diensten ook meegenomen, hoewel zij geen onderdeel van de grondslag van de dividendbelasting of de bronbelasting vormen. Bij overige diensten moet gedacht worden aan managementvergoedingen of vergoedingen voor juridische diensten en dergelijke.

|

2015 |

2016 |

2017 |

2018 |

|

|---|---|---|---|---|

|

Inkomend |

||||

|

Dividend (uitgekeerde winst) |

116.385 |

125.239 |

121.720 |

118.687 |

|

Potentieel dividend (ingehouden winst) |

– 5.840 |

1.270 |

– 9.912 |

1.301 |

|

Rente |

41.513 |

33.800 |

32.201 |

32.374 |

|

Royalty’s |

26.135 |

26.317 |

30.621 |

33.571 |

|

Overige diensten |

11.134 |

7.871 |

7.506 |

7.883 |

|

Totaal inkomend |

189.327 |

194.497 |

182.136 |

193.816 |

|

Uitgaand |

||||

|

Dividend (uitgekeerde winst) |

84.413 |

89.736 |

84.908 |

93.454 |

|

Potentieel dividend (ingehouden winst) |

33.158 |

58.666 |

26.103 |

31.015 |

|

Rente |

36.990 |

31.544 |

34.926 |

35.405 |

|

Royalty’s |

29.167 |

26.808 |

28.798 |

31.076 |

|

Overige diensten |

4.808 |

4.269 |

6.972 |

8.976 |

|

Totaal uitgaand |

188.536 |

211.023 |

181.707 |

199.926 |

Tabel 2.3 laat het balanstotaal zien van de bfi’s. Er kan voorzichtig van een trendbreuk sinds 2016 gesproken worden, aangezien het totaal niet verder stijgt maar met zo’n € 300 miljard gedaald is sinds het hoogtepunt van 2016. Met name in 2018 is een scherpe daling te zien. Dit is een weerspiegeling van de in paragraaf 2 van deze brief beschreven daling van de voorraad directe buitenlandse investeringen die volgens DNB en IMF samenhangt met de wereldwijde aanpak van belastingontwijking.

|

2015 |

2016 |

2017 |

2018 |

|

|---|---|---|---|---|

|

Activa |

||||

|

Onroerend goed |

2.083 |

1.949 |

1.878 |

1.878 |

|

Kapitaaldeelnemingen |

2.698.336 |

2.909.932 |

2.885.269 |

2.596.939 |

|

in Nederland |

63.422 |

67.349 |

70.343 |

48.265 |

|

in het buitenland |

2.634.914 |

2.842.583 |

2.814.926 |

2.548.674 |

|

Leningen en ov. vorderingen |

1.306.029 |

1.356.092 |

1.306.993 |

1.364.601 |

|

binnen concernverband |

1.207.127 |

1.241.817 |

1.195.108 |

1.257.865 |

|

in Nederland |

36.975 |

34.723 |

44.131 |

51.333 |

|

in het buitenland |

1.170.152 |

1.207.094 |

1.150.977 |

1.206.532 |

|

buiten concernverband |

98.902 |

114.275 |

111.885 |

106.736 |

|

Effecten |

26.925 |

49.198 |

50.688 |

50.595 |

|

Financiële derivaten |

51.451 |

56.651 |

60.614 |

71.047 |

|

Immat. niet-fin. vorderingen |

1.426 |

1.656 |

909 |

591 |

|

Totaal activa |

4.086.250 |

4.375.478 |

4.306.351 |

4.085.651 |

|

Passiva |

||||

|

Kapitaaldeelnemingen |

2.450.799 |

2.777.685 |

2.730.303 |

2.530.270 |

|

in Nederland |

6.841 |

5.029 |

8.976 |

8.604 |

|

in het buitenland |

2.443.958 |

2.772.656 |

2.721.327 |

2.521.666 |

|

Leningen en ov. verplichtingen |

1.102.690 |

1.102.492 |

1.099.712 |

1.053.026 |

|

binnen concernverband |

938.043 |

932.991 |

938.534 |

890.509 |

|

in Nederland |

15.512 |

15.212 |

15.926 |

18.297 |

|

in het buitenland |

922.531 |

917.779 |

922.608 |

872.212 |

|

buiten concernverband |

164.647 |

169.501 |

161.178 |

162.517 |

|

Effecten |

481.287 |

443.822 |

422.736 |

441.048 |

|

in Nederland |

7.748 |

7.771 |

7.409 |

7.012 |

|

in het buitenland |

473.539 |

436.051 |

415.327 |

434.036 |

|

Financiële derivaten |

51.474 |

51.479 |

53.600 |

61.307 |

|

Totaal passiva |

4.086.250 |

4.375.478 |

4.306.351 |

4.085.651 |

Tabel 2.4 laat de geografische verdeling van het buitenlandse balanstotaal van de bfi’s zien. Uit de tabel blijkt dat bovengenoemde trendbreuk voor een belangrijk deel wordt veroorzaakt door een afname van investeringen vanuit de Verenigde Staten in Nederland: het aandeel van de Verenigde Staten in de passiva is sinds 2016 afgenomen met € 263 miljard. Een verklaring hiervoor kan zijn dat multinationals onder meer naar aanleiding van ATAD2 bepaalde cv/bv-structuren hebben opgeheven. Cv/bv-structuren hebben namelijk vrijwel uitsluitend relevantie in relatie tot de Verenigde Staten (zie ook onderdeel C van paragraaf 4 hiervoor).

|

2015 |

2016 |

2017 |

2018 |

|

|---|---|---|---|---|

|

Activa |

||||

|

Europa |

2.055.072 |

2.033.182 |

2.008.364 |

1.842.946 |

|

Eurogebied |

1.558.361 |

1.452.482 |

1.438.401 |

1.299.461 |

|

Luxemburg |

384.444 |

351.335 |

351.221 |

212.425 |

|

Verenigd Koninkrijk |

343.274 |

405.092 |

409.423 |

412.742 |

|

Verenigde Staten |

425.523 |

529.238 |

634.933 |

590.174 |

|

Ierland |

151.202 |

160.154 |

167.378 |

148.521 |

|

Zwitserland |

189.297 |

254.944 |

246.153 |

251.204 |

|

Opkomende economieën |

417.755 |

421.065 |

368.189 |

378.021 |

|

Ontwikkelingslanden |

117.513 |

104.908 |

96.273 |

109.934 |

|

Offshore financial centers |

139.207 |

164.818 |

125.861 |

79.285 |

|

Laagbelastende jurisdicties |

237.082 |

259.844 |

256.957 |

217.579 |

|

Totaal activa (excl. NL) |

3.984.426 |

4.271.750 |

4.190.968 |

3.985.463 |

|

Passiva |

||||

|

Europa |

2.088.820 |

2.072.751 |

2.189.299 |

2.183.559 |

|

Eurogebied |

1.588.922 |

1.521.607 |

1.658.452 |

1.614.118 |

|

Luxemburg |

587.062 |

629.777 |

642.130 |

535.761 |

|

Verenigd Koninkrijk |

451.749 |

490.885 |

466.535 |

494.160 |

|

Verenigde Staten |

725.262 |

904.883 |

844.326 |

641.583 |

|

Ierland |

130.918 |

139.225 |

269.228 |

232.577 |

|

Zwitserland |

199.370 |

189.878 |

174.522 |

173.655 |

|

Opkomende economieën |

167.766 |

162.999 |

156.473 |

145.608 |

|

Ontwikkelingslanden |

33.637 |

21.113 |

14.067 |

16.386 |

|

Offshore financial centers |

129.901 |

163.765 |

211.184 |

192.812 |

|

Laagbelastende jurisdicties |

356.428 |

391.772 |

304.762 |

223.713 |

|

Totaal passiva (excl. NL) |

4.004.675 |

4.295.987 |

4.220.439 |

3.990.432 |

Landengroepen sluiten elkaar niet uit. Categorie offshore financial centers is exclusief laagbelastende jurisdicties. Voor indeling, zie toelichting bij tabel 15.4 van DNB.

Rijkswet van 6 maart 2019, houdende goedkeuring van het op 24 november 2016 te Parijs tot stand gekomen Multilateraal Verdrag ter implementatie van aan belastingverdragen gerelateerde maatregelen ter voorkoming van grondslaguitholling en winstverschuiving (Trb. 2017, nr. 86, en Trb. 2017, nr. 194), Stb. 2019, nr. 113.

Zie bijvoorbeeld: CPB Policy Brief, Doorsluisland NL doorgelicht, januari 2019 en CBS, Internationaliseringsmonitor 2018-IV, Financiële Globalisering.

Zie https://www.dnb.nl/nieuws/nieuwsoverzicht-en-archief/statistisch-nieuws-2019/dnb384751.jsp.

Ibidem, bedragen tabel p.9, FDI inward flows including SPEs, en de bespreking onder paragraaf 3.

International Monetary Fund (2019), World Economic Outlook: Global Manufacturing Downturn, Rising Trade Barriers, p.38–40.

Riet, M. van ’t en A.M Lejour, Netwerkanalyse van een Nederlandse voorwaardelijke bronbelasting op renten en royalty’s, CPB Notitie (november 2019).

Dit is een lijst die door DNB is samengesteld op basis van Congressional Research Service (2015), OECD (2000) en FSF-IMF (2000).

Richtlijn (EU) 2016/1164 van de Raad van 12 juli 2016 tot vaststelling van regels ter bestrijding van belastingontwijkingspraktijken welke rechtstreeks van invloed zijn op de werking van de interne markt (PbEU 2016, L 234/26).

Merk op dat dit verschilt van de groep die daadwerkelijk geraakt wordt door de maatregel. Het doel van deze analyse is niet het ramen van het budgettaire effect van de maatregel, maar het onderzoeken hoe een mogelijk gedragseffect in beeld gebracht kan worden.

Hieronder vallen laagbelastende staten (een staat die lichamen naar een tarief van minder dan 9% onderwerpt aan belasting naar de winst) en staten die zijn opgenomen in de EU-lijst van niet-coöperatieve rechtsgebieden voor belastingdoeleinden.

Nederland heeft ervoor gekozen om bij de implementatie van de CFC-maatregel verder te gaan dan strikt noodzakelijk door in aanvulling op de bestaande toepassing van het arm’s lengthbeginsel een aanvullende CFC-maatregel in artikel 13ab Wet op de vennootschapsbelasting 1969 te introduceren.

Uiteraard zal ik daarbij op grond van art. 67 AWR niet kunnen ingaan op de fiscale positie van individuele belastingplichtigen.

Zoals in arrest van de Hoge Raad dat een bevestiging vormt van de leer van het informeel kapitaal: het Zweedse Grootmoederarrest uit 1978 PMverwijzing

Lejour, A., De last van onbelaste winsten: Belastingontwijking in en door Nederland, Tilburg, 2020.

European System of Accounts 2010 (Eurostat), Balance of Payments Manual (IMF) 6th edition, en (specifiek aangaande de definitie van bfi’s) het Final Report of the Task Force on Special Purpose Entities (IMF 2018).

Vergelijk tabel 1 in paragraaf 3 met tabel 15.6 op www.dnb.nl. Gemiddeld over de jaren 2015–2018.

De € 22 miljard aan uitgaande inkomensstroom naar de laagbelastende landen werd bepaald vanuit de steekproefgegevens waar SEO mee werkte (voor details, zie het SEO-rapport). In deze steekproefgegevens ontbrak de ingehouden winst. De vaak genoemde € 199 miljard aan totale uitgaande inkomensstroom door bfi’s vanuit Nederland kwam daarentegen uit een tabel (SEO-rapport, pagina 39) die juist niet gebaseerd was op de steekproefgegevens, maar waarvoor direct gebruik werd gemaakt van een DNB-tabel volgens de inkomensdefinitie van DNB, waarin de ingehouden winst wel was meegenomen. Het verschil tussen de € 199 en de huidige € 211 miljard aan uitgaande inkomensstroom in Tabel 1 wordt veroorzaakt door correcties in de data.

Dit sluit tevens zoveel mogelijk aan bij de internationale definitie van de instellingen waar DNB aan rapporteert, zoals bijvoorbeeld de OESO.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-25087-259.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.