Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 35496 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2019-2020 | 35496 nr. 3 |

Inhoudsopgave

|

I. |

ALGEMEEN |

1 |

|

1. |

Inleiding |

1 |

|

2. |

Opzet van de memorie van toelichting |

2 |

|

3. |

Eerdere aankondiging van de maatregel |

3 |

|

4. |

Ontmoedigen excessief lenen |

3 |

|

5. |

Praktijk |

4 |

|

5.1. |

Arbeidsintensieve discussies |

6 |

|

6. |

Contouren van de voorgestelde maatregel |

6 |

|

6.1. |

Het fictief reguliere voordeel |

7 |

|

6.2. |

Groep belastingplichtigen |

7 |

|

6.2.1. |

Partner |

7 |

|

6.2.2. |

Verbonden personen |

8 |

|

6.3. |

Schulden |

8 |

|

6.4. |

Maximumbedrag |

9 |

|

6.5. |

Voorkomen dubbele heffing |

10 |

|

6.6. |

Inwerkingtreding |

11 |

|

7. |

Internationale aspecten |

11 |

|

8. |

EU-aspecten |

12 |

|

9. |

Budgettaire effecten |

13 |

|

10. |

Gevolgen voor bedrijfsleven en burger |

13 |

|

11. |

Uitvoeringsaspecten |

14 |

|

12. |

Advies en consultatie |

14 |

|

II. |

ARTIKELSGEWIJZE TOELICHTING |

16 |

Nederland heeft een belastingstelsel dat erop gericht is zo min mogelijk een belemmerende factor te zijn voor Nederlandse bedrijven om te ondernemen. Een onbedoeld effect van dit stelsel is dat directeur-grootaandeelhouders en andere aanmerkelijkbelanghouders langdurig belastingheffing kunnen uitstellen en soms vindt door het langdurige belastinguitstel zelfs helemaal geen belastingheffing meer plaats. Door liquide middelen als lening aan de eigen vennootschap te onttrekken in plaats van als dividend uit te laten keren of loon te genieten, wordt belastingheffing op dat moment voorkomen. Het kabinet wil deze vorm van belastingontwijking als gevolg van het langdurig uitstellen (of definitief afstellen) van belastingheffing in excessieve gevallen tegengaan. Daarom is in dit wetsvoorstel een maatregel opgenomen om excessief lenen bij de eigen vennootschap te ontmoedigen.

Een directeur-grootaandeelhouder heeft als aanmerkelijkbelanghouder nauwe verbondenheid met de vennootschap waarin hij aandelen houdt, waardoor hij de mogelijkheid heeft gelden te lenen van de eigen vennootschap in plaats van deze gelden als loon of dividend uit te laten keren, terwijl hij wel over de middelen beschikt. Door gelden te lenen kan de aanmerkelijkbelanghouder de belastingheffing over deze gelden langdurig uitstellen of in sommige gevallen zelfs afstellen. Het totaal aan schulden van aanmerkelijkbelanghouders aan hun vennootschappen bedroeg in 2016 ruim € 55 miljard1, waarvan slechts een klein aantal aanmerkelijkbelanghouders meer dan de helft heeft geleend. Dit gegeven is aanleiding om maatregelen voor te stellen die deze excessieve leenverhoudingen ontmoedigen. Om dit belastinguitstel en mogelijke -afstel te voorkomen en terug te nemen is in het wetsvoorstel een maatregel tegen excessief lenen opgenomen. Indien de totale som van de schulden van de aanmerkelijkbelanghouder aan zijn eigen vennootschap meer dan € 500.000 bedraagt, wordt dat meerdere op grond van die maatregel in de vorm van een fictief regulier voordeel als inkomen uit aanmerkelijk belang in aanmerking genomen.

De maatregel werkt naar verwachting preventief doordat de aanmerkelijkbelanghouder de heffing als gevolg van deze maatregel zal willen voorkomen en zijn schuldenpositie onder de € 500.000 zal willen brengen en houden. Met dit te verwachten gedragseffect is ook rekening gehouden in de budgettaire raming.

De paragrafen in het algemeen deel van deze memorie zijn op onderwerp gerangschikt. Allereerst wordt in paragraaf 3 teruggegaan naar de aankondiging van de maatregel. Vervolgens wordt in paragraaf 4 ingegaan op het doel van dit wetsvoorstel, namelijk het ontmoedigen van excessief lenen. In paragraaf 5 wordt ingegaan op de huidige praktijk en de discussies tussen Belastingdienst en belastingplichtigen. In paragraaf 6 worden de contouren van de maatregel uiteengezet. Voor een nadere toelichting op de afzonderlijke onderwerpen wordt tevens naar de artikelsgewijze toelichting in deze memorie verwezen. Aan het slot van het algemeen deel van deze memorie wordt in een aantal paragrafen achtereenvolgens ingegaan op de internationale aspecten, de EU-aspecten, de budgettaire aspecten, de gevolgen voor bedrijfsleven en burgers, de gevolgen voor de uitvoeringskosten van de Belastingdienst en het resultaat van advies op en consultatie van dit wetsvoorstel.

Het toepassingsbereik van de maatregel betreft aanmerkelijkbelanghouders en is niet beperkt tot de directeur-grootaandeelhouder. In deze memorie wordt hierna om die reden veelal de meer algemene term aanmerkelijkbelanghouder gebruikt.

In de aanbiedingsbrief bij het pakket Belastingplan 2019 met dagtekening 18 september 2018 is dit wetsvoorstel, dat het excessief lenen van de eigen vennootschap door aanmerkelijkbelanghouders ontmoedigt, aangekondigd en zijn de contouren van deze maatregel geschetst.2 In voornoemde brief is aangegeven dat veel aanmerkelijkbelanghouders grote bedragen lenen van hun eigen vennootschap(pen). In verband hiermee is in de brief aangekondigd dat het kabinet met een specifieke maatregel zal komen die lenen boven een bedrag van € 500.000 van de eigen vennootschap ontmoedigt. Tevens zijn de contouren die de basis vormen van de onderhavige maatregel kenbaar gemaakt:

– Als de totale som van schulden van de aanmerkelijkbelanghouder aan zijn eigen vennootschap meer dan € 500.000 bedraagt, wordt dat meerdere als inkomen uit aanmerkelijk belang in aanmerking genomen.

– De maatregel treedt op 1 januari 2022 in werking.

– Voor bestaande eigenwoningschulden aan de eigen vennootschap wordt een overgangsmaatregel getroffen.

Na heroverweging van het pakket Bedrijfsleven uit het Belastingplan 2019 is in de brief aan de Tweede Kamer van 15 oktober 2018 een verzachting van deze maatregel aangekondigd.3 Aangekondigd is dat ook nieuwe eigenwoningschulden van de aanmerkelijkbelanghouder zullen worden uitgezonderd.

Het kabinet sluit met dit wetsvoorstel voor de belastingheffing over bovenmatige leningen van de eigen vennootschap aan bij het feitelijke onttrekkingsmoment van de betreffende liquide middelen. Aanmerkelijkbelanghouders moeten vanaf de datum van inwerkingtreding van de in dit wetsvoorstel opgenomen maatregelen inkomstenbelasting betalen over leningen van hun vennootschap voor zover die leningen hoger zijn dan € 500.000. Indien een lening een eigenwoningschuld vormt voor de aanmerkelijkbelanghouder, wordt deze onder bepaalde voorwaarden geheel of gedeeltelijk uitgezonderd. Om te kwalificeren voor deze uitzondering van de maatregel dient de schuld uiteraard in ieder geval te voldoen aan de voorwaarden van de eigenwoningregeling in de Wet inkomstenbelasting 2001 (Wet IB 2001). Daarnaast wordt voor nieuwe eigenwoningschulden ook de voorwaarde gesteld dat de aanmerkelijkbelanghouder een recht van hypotheek op de eigen woning verstrekt aan zijn vennootschap. Dit wordt in paragraaf 6.3 nader toegelicht.

Een belangrijke overweging waarom tot deze vormgeving van de maatregel is besloten, is gelegen in de grootte van het gemiddelde leenbedrag. Bij de uitwerking van de maatregel is de groep bepaald die wordt geraakt door dit wetsvoorstel. Deze groep bestaat uit de aanmerkelijkbelanghouder, zijn partner en eventueel de met de aanmerkelijkbelanghouder verbonden personen (zie ook paragraaf 6.2). Leningen van de eigen vennootschap aan deze groep kunnen onder de maatregel vallen. Leningen aan verbonden personen kunnen onder omstandigheden aan de aanmerkelijkbelanghouder worden toegerekend. Er is dus gekeken naar het totale leenbedrag en de verdeling daarvan over aanmerkelijkbelanghuishoudens. Een aanmerkelijkbelanghuishouden is een huishouden met een of meer aanmerkelijkbelanghouders.

Volgens de aandeelhoudersspecificaties van de aangiftes vennootschapsbelasting waren er in 2016 ongeveer 355.000 aanmerkelijkbelanghuishoudens. Bij circa 216.000 aanmerkelijkbelanghuishoudens (61%) was sprake van een lening die is aangegaan bij de eigen vennootschap. In 2016 bedroeg het totale bedrag dat deze aanmerkelijkbelanghuishoudens van de eigen vennootschap leenden ruim € 55 miljard. De € 55 miljard aan schulden is scheef verdeeld over de aanmerkelijkbelanghuishoudens; ruim 10% van de lenende aanmerkelijkbelanghuishoudens leende gezamenlijk circa 60% van het totale leenbedrag.

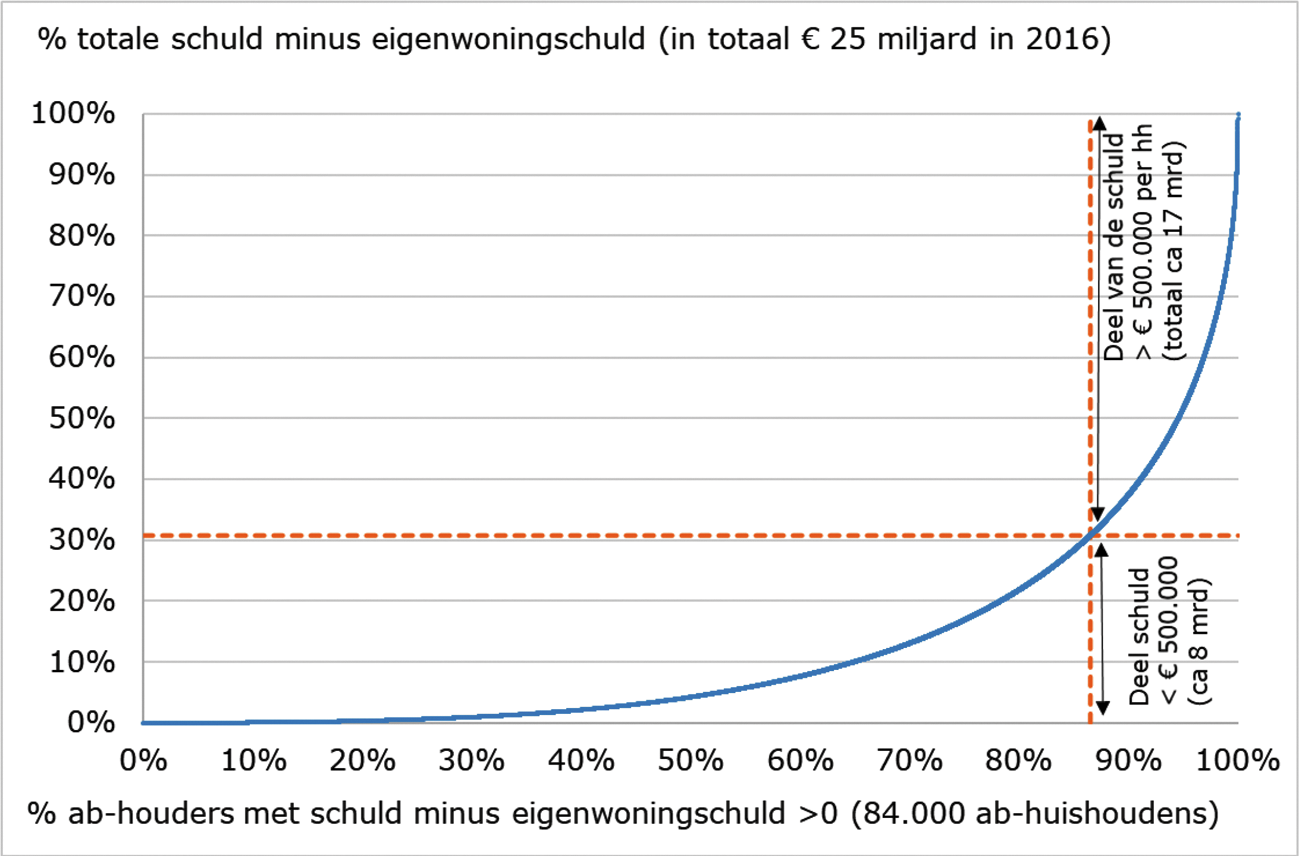

Een deel van deze schulden betreft schulden ter financiering van de eigen woning. Deze worden onder bepaalde voorwaarden uitgezonderd voor de toepassing van de voorgestelde maatregel. Onder de aanname dat eigenwoningschulden van de aanmerkelijkbelanghouders die lenen van hun eigen vennootschap volledig zijn aangegaan bij de eigen vennootschap, daalt het totale geleende bedrag dat onder de maatregel valt daardoor van € 55 miljard naar € 25 miljard voor het belastingjaar 2016. Van de hierna resterende circa 84.000 aanmerkelijkbelanghuishoudens hadden 11.000 aanmerkelijkbelanghuishoudens een bovenmatige schuld van boven de € 500.000 en bedroeg het totale leenbedrag van deze groep circa € 17 miljard (zie ook figuur A). Uiteindelijk krijgt naar verwachting dus maximaal 3% van alle aanmerkelijkbelanghuishoudens te maken met de maatregel (11.000 ten opzichte van 355.000).4

Figuur A: Verdeling schulden aan de eigen besloten vennootschap, verminderd met eigenwoningschulden, belastingjaar 2016

Een aanmerkelijkbelanghouder kan verschillende hoedanigheden hebben in relatie tot de vennootschap waarin hij een aanmerkelijk belang heeft (bezit van ten minste 5% van de aandelen). Zo kan een aanmerkelijkbelanghouder zeggenschap hebben in de vennootschap doordat hij naast aandeelhouder ook directeur is van de vennootschap (directeur-grootaandeelhouder). Het loon dat hij geniet is in box 1 (progressief) belast als loon uit dienstbetrekking. Als de aanmerkelijkbelanghouder vanwege de verschillende hoedanigheden zichzelf te weinig loon uitkeert, wordt voor de heffing van loonbelasting een fictief loon in aanmerking genomen door toepassing van de zogenoemde gebruikelijkloonregeling.5 De aanmerkelijkbelanghouder kan ook een winstuitdeling van de vennootschap ontvangen. Een dergelijke winstuitdeling is in box 2 belast als inkomen uit aanmerkelijk belang (regulier voordeel). In de praktijk wordt een groot deel van de winst van de vennootschap in de vennootschap opgepot en niet jaarlijks uitgekeerd aan de aanmerkelijkbelanghouder.6

Tevens kan de aanmerkelijkbelanghouder de hoedanigheid krijgen van schuldenaar. Door bedragen van de vennootschap te lenen in plaats van meer loon te genieten of dividend te laten uitkeren, vindt op dat moment geen belastingheffing plaats over het door de vennootschap uitgeleende bedrag, terwijl de aanmerkelijkbelanghouder in privé al wel over uit zijn vennootschap afkomstige financiële middelen beschikt. De thans voorstelde maatregel werpt een dam op tegen bovenmatig geld lenen van de vennootschap.

De grote mate waarin aanmerkelijkbelanghouders beschikken over financiële middelen die afkomstig zijn van de vennootschap is in de ogen van dit kabinet onwenselijk. Daarnaast geldt dat belastingplichtigen die winst uit onderneming genieten (IB-ondernemers) geen mogelijkheid hebben om belastingheffing uit te stellen door geld te lenen van hun onderneming. Hierdoor kan de aanmerkelijkbelanghouder een voordeel genieten dat de IB-ondernemer niet heeft. Het kabinet vindt het van belang dat de keuze voor een ondernemingsvorm zo min mogelijk wordt bepaald vanuit fiscale motieven. Deze maatregel draagt daaraan bij.

Op de toename van het vermogen van de eigen vennootschap rust een box 2-belastingclaim. Ingeval de vennootschap een lening verstrekt aan haar aandeelhouder, ontstaat een vordering die onderdeel is van het vermogen van de vennootschap. Belastingafstel doet zich bijvoorbeeld voor op het moment dat een vordering op de aanmerkelijkbelanghouder – indirect – in de heffing zou moeten worden betrokken, maar deze belasting niet kan worden betaald. Dit doet zich bijvoorbeeld voor wanneer de vennootschap failliet gaat en de aanmerkelijkbelanghouder geen middelen (meer) heeft om zijn schuld af te lossen. De vordering op de aanmerkelijkbelanghouder maakt in een dergelijk geval onderdeel uit van het vermogen van de vennootschap dat tot uiting kan komen in de liquidatie-uitkering als gevolg van het faillissement. Deze liquidatie-uitkering is in beginsel belast met inkomstenbelasting. Wanneer de aanmerkelijkbelanghouder zijn belastingschuld niet kan terugbetalen, is de vordering van de vennootschap op de aanmerkelijkbelanghouder (nagenoeg) waardeloos. In dit geval wordt een liquidatie-uitkering niet of nauwelijks belast, omdat geen sprake is van een vermogensverschuiving. De aanmerkelijkbelanghouder verkrijgt namelijk als liquidatie-uitkering de (nagenoeg) waardeloze vordering. Hierdoor ontstaat belastingafstel. Door de heffing over een onttrekking in de vorm van een excessieve lening te vervroegen, wordt dit in beginsel voorkomen.

In de praktijk worden veelvuldig discussies gevoerd tussen de belastingplichtige en de inspecteur over leningen van de vennootschap aan de aanmerkelijkbelanghouder. Daarbij kan de vraag spelen of en in hoeverre daadwerkelijk sprake is van een lening of dat de lening een verkapte (fiscale) winstuitdeling is. Dit laatste doet zich volgens de jurisprudentie voor als uit de feiten en omstandigheden volgt dat de lening niet kan of zal worden afgelost en dat de vennootschap en de aandeelhouder zich daarvan bewust waren of hadden moeten zijn.7 Indien de inspecteur het standpunt inneemt dat sprake is van een verkapte winstuitdeling, dan rust op hem de bewijslast om dit aannemelijk te maken. Het beoordelen van deze situaties vergt veel toezichtscapaciteit van de Belastingdienst. Met de voorgestelde maatregel hoeven deze discussies over schuldverhoudingen van meer dan € 500.000 niet langer te worden gevoerd.

Schulden aan de eigen vennootschap worden als gevolg van de voorgestelde maatregel niet geherkwalificeerd tot kapitaal. De lening blijft dus (zowel fiscaal- als civielrechtelijk) bestaan, waardoor voor zowel schulden tot en met een bedrag van € 500.000 als daarboven de bestaande jurisprudentie over geldleningen onverkort van toepassing blijft. Ook eigenwoningschulden die onder omstandigheden uitgezonderd worden van de voorgestelde maatregel kunnen dus nog steeds op grond van jurisprudentie worden geherkwalificeerd als een verkapte winstuitdeling.

De Belastingdienst sluit in de praktijk vaak een vaststellingsovereenkomst (vso) met een belastingplichtige over het afbouwen van te hoge schulden aan diens vennootschappen. Bij het sluiten van een vso gaat de Belastingdienst altijd uit van op dat moment geldende wetgeving en jurisprudentie en op dat moment geldend beleid. In de praktijk is sprake van een grote diversiteit van situaties waarover vso’s zijn gesloten, waarbij over verschillende aspecten van de lening zoals een aflossingsschema en de bepaling van een zakelijk rentepercentage maatwerkafspraken worden gemaakt. Bij het afsluiten van de vso wordt meestal ook invulling gegeven aan de jurisprudentie over terugbetalingscapaciteit van de aandeelhouder. Het is gebruikelijk dat in een vso wordt opgenomen dat deze komt te vervallen wanneer gedurende de looptijd van de vso sprake is van een relevante wetswijziging voor de aanmerkelijkbelanghouder.8

De vso’s die zien op een totaal aan schulden tot € 500.000 komen niet te vervallen. Het wetsvoorstel maakt immers geen inbreuk op de huidige jurisprudentie die ten grondslag ligt aan die vso’s, waardoor dit wetsvoorstel in die situatie voor de aanmerkelijkbelanghouders niet leidt tot een voor die vso’s relevante wetswijziging. Voor vso’s die zien op een totaal van schulden van meer dan € 500.000 is dit niet op voorhand duidelijk en afhankelijk van de gemaakte afspraken.

De ambitie om belastinguitstel en -afstel tegen te gaan, geeft het kabinet aanleiding om met de in het wetsvoorstel opgenomen maatregel het excessief lenen van de eigen vennootschap aan banden te leggen en daarnaast aanmerkelijkbelanghouders te ontmoedigen tot het verder aangaan van leningen (preventieve werking). Dit vindt plaats door het totaal aan schulden te vergelijken met het maximumbedrag dat in beginsel € 500.000 bedraagt.

Hierna wordt ingegaan op het in dat kader in aanmerking te nemen fictief reguliere voordeel, de onder de voorgestelde maatregel vallende groep belastingplichtigen, de relevante schulden, het maximumbedrag, de gevolgen van een latere verlaging van de schuld en de datum van inwerkingtreding.

Indien de totale som van de relevante schulden meer dan € 500.000 bedraagt, dan wordt dat meerdere op grond van de voorgestelde maatregel als inkomen uit aanmerkelijk belang in aanmerking genomen. Dit zogenoemde bovenmatige deel van de schulden wordt vastgesteld aan het einde van het kalenderjaar en wordt als fictief regulier voordeel voor dat kalenderjaar in aanmerking genomen. Met de maatregel wordt voor de belastingheffing – in de structurele situatie – aangesloten bij het jaar waarin de belastingplichtige aanmerkelijkbelanghouder of de met hem verbonden personen feitelijk over de gelden beschikken. Hiermee wordt de belastingheffing vervroegd, waardoor belastinguitstel en -afstel wordt voorkomen.

De voorgestelde maatregel heeft alleen gevolgen voor de bepaling van het inkomen uit aanmerkelijk belang (box 2) van de inkomstenbelasting. Dit betekent onder andere dat de maatregel niet doorwerkt naar de overige fiscale wet- en regelgeving, zoals box 1 en box 3 van de inkomstenbelasting, de dividendbelasting en de vennootschapsbelasting. Deze fictie heeft zoals gezegd ook geen civielrechtelijke betekenis. De lening, inclusief rente- en aflossingsverplichtingen, blijft dus civielrechtelijk bestaan, ondanks dat in verband met de lening inkomen in box 2 wordt genoten. Voor de vennootschap (schuldeiser) betekent dit dat de waardering van de vordering op de aandeelhouder (schuldenaar) op de fiscale balans als gevolg van deze maatregel geen wijziging ondergaat en dat de vennootschap periodiek ook over het voor de aanmerkelijkbelanghouder bovenmatige deel van de lening rente ontvangt en moet verantwoorden in haar resultatenrekening.9 Voor de aanmerkelijkbelanghouder heeft het tot gevolg dat hij rente verschuldigd blijft. Ingeval de schuld in box 3 valt, verlaagt de schuld de rendementsgrondslag voor het inkomen uit sparen en beleggen. Door de fictie te beperken tot de aanmerkelijkbelangregeling wordt de uitvoeringslast voor zowel de belastingplichtigen als de Belastingdienst zo gering mogelijk gehouden. Zo wordt bijvoorbeeld voorkomen dat jaarlijks voor de vennootschapsbelasting de betaalde rente over het excessieve deel van de schuld als informele kapitaalstorting moet worden verwerkt.

Het fictief reguliere voordeel kan een positief bedrag of een negatief bedrag zijn. Het negatieve fictief reguliere voordeel heeft als doel om economische dubbele heffing te voorkomen. Deze wijze van voorkoming van economische dubbele heffing wordt in paragraaf 6.5 nader toegelicht.

Voorgesteld wordt de aanmerkelijkbelanghouder niet individueel maar met zijn partner gezamenlijk in de heffing te betrekken voor hun schulden boven de € 500.000 aan de vennootschap waarin een aanmerkelijk belang wordt gehouden. Voor zover de relevante schulden van de aanmerkelijkbelanghouder, zijn partner of gezamenlijk in totaal meer dan € 500.000 bedragen, is sprake van een (fictief) inkomensbestanddeel. Dit inkomensbestanddeel wordt in beginsel in aanmerking genomen bij degene die het inkomensbestanddeel geniet. Indien de aanmerkelijkbelanghouder en zijn partner het gehele jaar als fiscaal partner worden aangemerkt, dan is het inkomensbestanddeel – net als ander inkomen uit aanmerkelijk belang – vrij toerekenbaar tussen beide partners met dien verstande dat uiteraard in totaal 100% in aanmerking moet worden genomen. Het is hierbij niet relevant of de schulden zijn aangegaan door de belastingplichtige of door zijn partner en of de schulden behoren tot het individuele vermogen van de belastingplichtige of van zijn partner. Ook is niet relevant of de partner zelf ook aanmerkelijkbelanghouder is. In alle gevallen geldt voor de aanmerkelijkbelanghouder en zijn partner in totaal eenmaal een buiten de heffing blijvend bedrag van € 500.000.

Daar is voor gekozen om te voorkomen dat de grondslag van de maatregel wordt uitgehold door naast een lening aan de aanmerkelijkbelanghouder een additionele lening aan de partner te verstrekken.

Naast op de schulden van de aanmerkelijkbelanghouder of zijn partner aan de eigen vennootschap, is de voorgestelde maatregel ook van toepassing op schulden die met de aanmerkelijkbelanghouder verbonden personen hebben aan de vennootschap van de aanmerkelijkbelanghouder. Onder met de belastingplichtige verbonden personen wordt in dit verband verstaan: de bloed- of aanverwanten in de rechte lijn van de aanmerkelijkbelanghouder of van zijn partner. Hiermee wordt aangesloten bij de definitie die reeds bij de meetrekregeling in box 2 wordt gehanteerd.10

De schulden van een verbonden persoon bij de vennootschap van de aanmerkelijkbelanghouder worden voor de toepassing van de voorgestelde regeling toegerekend aan de aanmerkelijkbelanghouder indien deze schulden meer bedragen dan € 500.000 en de verbonden persoon zelf geen aanmerkelijk belang in de vennootschap heeft. Hiermee worden de mogelijkheden beperkt om de grondslag van de maatregel uit te hollen door naast een lening aan de aanmerkelijkbelanghouder een additionele lening te verstrekken aan een verbonden persoon. Voor zover een lening rechtens dan wel in feite direct of indirect via de verbonden persoon aan de aanmerkelijkbelanghouder is verstrekt, wordt de schuld direct in aanmerking genomen bij de aanmerkelijkbelanghouder en niet via toerekening van een deel van de schuld van de verbonden persoon aan de aanmerkelijkbelanghouder. Ingeval de verbonden persoon wel een aanmerkelijk belang heeft in de vennootschap, dan is de maatregel van toepassing op de verbonden persoon zelf, voor zover de schuld hoger is dan € 500.000.

Alle typen leningen vallen in beginsel onder de regeling ter bepaling van het totaalbedrag aan schulden. Daarnaast worden alle schulden van de aanmerkelijkbelanghouder bij meerdere van zijn vennootschappen voor de toepassing van deze maatregel samengenomen. Het gaat dus om de totale omvang van de schulden.

Gelet op het doel van de regeling (het tegengaan van belastinguitstel en -afstel) is een onderscheid in verschillende type leningen en de aanwending van de geleende gelden niet relevant. Zowel in het geval waarin de aanmerkelijkbelanghouder onvoldoende vermogen heeft om de schuld (op termijn) terug te betalen, als in de situatie waarin de aanmerkelijkbelanghouder wel voldoende vermogen heeft en de schuld al dan niet heeft gesecureerd met een zekerheidsrecht, beschikt de aanmerkelijkbelanghouder over de geleende gelden. Het maken van een onderscheid tussen gedekte en ongedekte leningen of op basis van de aanwending van de geleende gelden is bovendien dusdanig complicerend in de uitvoering voor de Belastingdienst, dat het zeer problematisch is dit onderscheid in leningen te handhaven en te controleren. Met het oog op de hiervoor genoemde achtergrond van de voorgestelde maatregel wordt daarom geen tegenbewijsmogelijkheid opgenomen voor specifieke typen leningen, zoals zakelijke, gedekte of gesecureerde leningen.

Om te voorkomen dat de maatregel eenvoudig omzeild kan worden, vallen ook schulden die zodanig zijn vormgegeven dat niet van een letterlijke maar wel van een feitelijke samenhang met regulier aangegane leningen kan worden gesproken, onder de reikwijdte van de maatregel. Zo geldt de maatregel ook voor het doorlenen van door andere personen van de vennootschap van de aanmerkelijkbelanghouder geleende gelden aan de aanmerkelijkbelanghouder en garantstellingen door de vennootschap voor zover de aanmerkelijkbelanghouder alleen door deze garantstelling externe financiering kan aantrekken. Dit wordt nader toegelicht in de artikelsgewijze toelichting.

Voor de toepassing van de maatregel worden vorderingen en rechten op de vennootschap niet gesaldeerd met schulden aan de vennootschap. Dit bevordert de uitvoerbaarheid en eenvoud van de maatregel. De maatregel heeft tot doel bovenmatige leningen te ontmoedigen en daarbij is het niet relevant wat een aanmerkelijkbelanghouder aan vorderingen op de vennootschap heeft.

Een schuld wordt voor de toepassing van deze regeling niet als schuld in aanmerking genomen indien deze kwalificeert als eigenwoningschuld voor de eigenwoningregeling van box 1 en voor zover ter zake van die schulden een recht van hypotheek op de eigen woning is verstrekt aan de vennootschap. Alleen voor op 31 december 2021 bestaande eigenwoningschulden geldt de laatstgenoemde voorwaarde niet.

Deze aanvullende voorwaarde voor de uitzondering van eigenwoningschulden voor de toepassing van de maatregel is opgenomen om in deze situatie het risico te verminderen dat de aanmerkelijkbelanghouder een eigenwoningschuld niet aan de vennootschap kan terugbetalen. Het kabinet acht het onwenselijk dat een eigenwoningschuld van de maatregel wordt uitgezonderd, terwijl het risico dat deze schuld niet kan worden terugbetaald niet wordt verminderd. Dit staat immers op gespannen voet met de gedachte achter de maatregel.

In het kader van het sluiten van een vso stelt de Belastingdienst doorgaans dat een dergelijke eigenwoningschuld moet worden gesecureerd met het recht van hypotheek op die woning. De bestaande praktijk voor eigenwoningschulden bij de eigen vennootschap wordt op deze wijze gecodificeerd.

Om het bovenmatige deel van een schuld te bepalen, geldt een kwantitatieve grens die is vormgegeven als het zogenoemde maximumbedrag. Het maximumbedrag bedraagt in beginsel € 500.000. Wanneer het totaal aan schulden meer bedraagt dan het maximumbedrag, dan wordt het meerdere als fictief regulier voordeel belast. Het maximumbedrag wordt vervolgens verhoogd met hetzelfde bedrag. Deze systematiek voorkomt dat jaarlijks over hetzelfde bovenmatige gedeelte van de schulden een fictief regulier voordeel met inkomstenbelasting wordt belast.

In paragraaf 6.2.1 is reeds ingegaan op de wijze waarop de aanmerkelijkbelanghouder tezamen met zijn partner belastingplichtig is voor bovenmatige schulden, met een maximumbedrag (van € 500.000 of het bedrag dat resulteert na verhoging met een eerder in aanmerking genomen fictief regulier voordeel) voor de aanmerkelijkbelanghouder en zijn partner gezamenlijk. In paragraaf 6.2.2 is vervolgens ingegaan op de toerekening van schulden van een verbonden persoon. Door die wijze van toerekening wordt het maximumbedrag bij de aanmerkelijkbelanghouder en zijn partner gezamenlijk automatisch eveneens verhoogd met het bovenmatige deel van de schuld van de verbonden persoon dat aan de aanmerkelijkbelanghouder wordt toegerekend.

Wanneer de aanmerkelijkbelanghouder meer leent dan € 500.000 bij zijn eigen vennootschap, wordt het meerdere aangemerkt als het bovenmatige deel van de schuld. Dit bovenmatige deel van de schuld wordt aangemerkt als een fictief regulier voordeel en leidt tot belastbaar inkomen uit aanmerkelijk belang. Zoals in paragraaf 6.1 is opgemerkt werkt deze fictie niet door naar andere fiscale wetgeving en komt het niet tot uitdrukking in het eigen vermogen van de vennootschap. Indien geen tegemoetkoming wordt geregeld heeft het voornoemde de volgende uitwerking:

– Een aflossing van een bovenmatig deel van de schuld, nadat dit in de heffing is betrokken, levert geen fiscaal voordeel op.

– Een latere dividenduitkering die wordt gebruikt om de schuld (deels) af te lossen, wordt als regulier voordeel in de belastingheffing betrokken, waardoor in economische zin sprake is van dubbele heffing.

– Bij vervreemding van de aandelen, waaronder ook fictieve vervreemding als gevolg van overlijden of emigratie, is de vordering onderdeel van het vermogen waarover moet worden afgerekend en is in economische zin sprake van dubbele heffing.

Uit de internetconsultatie is gebleken dat er veel bezwaren zijn tegen deze uitwerking en de als gevolg hiervan mogelijke economische dubbele heffing. Het kabinet heeft in het wetsvoorstel zoals ter internetconsultatie voorgelegd, gekozen voor een robuuste vormgeving van het wetsvoorstel inclusief de mogelijke economische dubbele heffing. Vanwege de preventieve werking van dit wetsvoorstel is de verwachting dat voor de meeste belastingplichtigen er geen sprake zal zijn van economische dubbele heffing, omdat zij hun schuldpositie niet zullen laten toenemen tot meer dan € 500.000. Het is echter niet ondenkbaar dat er belastingplichtigen zullen zijn die tegen de economische dubbele heffing aanlopen en mede gezien de reacties hierop wordt op de hieronder toegelichte wijze voorgesteld om aanmerkelijkbelanghouders op dit punt tegemoet te komen. Daarnaast wordt in geval van emigratie van de aanmerkelijkbelanghouder een vergelijkbare voorkoming van economische dubbele heffing voorgesteld.

De voorgestelde wijze van voorkoming van economische dubbele heffing voorziet erin dat het fictief reguliere voordeel ook een negatief bedrag kan zijn. Het negatieve fictief reguliere voordeel voorkomt in deze gevallen dubbele heffing. In het kort houdt de systematiek het volgende in.

Het maximumbedrag bedraagt in beginsel € 500.000. Wanneer aan het einde van het jaar het totaal aan schulden dit maximumbedrag overschrijdt, wordt het meerdere als fictief regulier voordeel met inkomstenbelasting belast. Het maximumbedrag wordt met hetzelfde bedrag verhoogd. Door een al dan niet gehele aflossing van de schuld in een later jaar, zal het totaal aan schulden aan het einde van het jaar lager zijn dan het verhoogde maximumbedrag. Hierdoor kan een negatief fictief regulier voordeel bij de berekening van het inkomen uit aanmerkelijk belang in het jaar van aflossing in aanmerking worden genomen. Indien als gevolg hiervan een verlies uit aanmerkelijk belang ontstaat dan kan dit volgens de regels voor verrekening van een verlies uit aanmerkelijk belang worden verrekend. Het maximumbedrag wordt vervolgens met hetzelfde bedrag verlaagd.

Het bovenstaande houdt dus in dat wanneer de totale som van de schulden meer bedraagt dan het maximumbedrag in beginsel sprake is van een positief bovenmatig deel van de schulden. De aanmerkelijkbelanghouder geniet in dat geval een positief fictief regulier voordeel. Wanneer de totale som van de schulden minder bedraagt dan het maximumbedrag dan is in beginsel sprake van een negatief bovenmatig deel van de schulden. De aanmerkelijkbelanghouder geniet in dat geval een negatief fictief regulier voordeel. Dankzij deze systematiek wordt het belaste positieve fictief reguliere voordeel onder omstandigheden weer geheel of gedeeltelijk teruggenomen en in zoverre economische dubbele heffing voorkomen. De aanmerkelijkbelanghouder wordt dus per saldo niet in economische zin dubbel belast voor zover bijvoorbeeld een dividenduitkering wordt gebruikt om het bovenmatige deel van de schulden af te lossen.

Voorgesteld wordt de wet in werking te laten treden per 1 januari 2023. Als peildatum geldt 31 december, waardoor het op basis van de op 31 december 2023 aanwezige schulden berekende fictief reguliere voordeel als inkomen uit aanmerkelijk belang in de heffing wordt betrokken en – uitgaande van het ingevolge het Belastingplan 2019 vanaf 1 januari 2021 geldende box 2-tarief – wordt belast tegen een tarief van 26,9%. Deze datum van inwerkingtreding biedt aanmerkelijkbelanghouders tot en met 31 december 2023 de mogelijkheid om hun schuldenpositie terug te brengen tot ten hoogste € 500.000. Bovendien kan de aanmerkelijkbelanghouder in de periode tot de inwerkingtreding rekening houden met de tariefsaanpassingen in box 2 vanaf 2020.

Bij emigratie van een aanmerkelijkbelanghouder is sprake van een fictieve vervreemding van het aanmerkelijk belang.11 Voor de belasting over dit vervreemdingsvoordeel wordt een conserverende aanslag opgelegd waarvoor in beginsel uitstel van betaling wordt verleend.12 Dit vervreemdingsvoordeel wordt op grond van dit wetsvoorstel, verlaagd met een bedrag dat op vergelijkbare wijze wordt berekend als een negatief fictief reguliere voordeel. De conserverende aanslag wordt hierdoor lager vastgesteld, maar de verlaging kan niet leiden tot een negatief bedrag. Economische dubbele heffing bij emigratie wordt op deze wijze voorkomen.

Als de geëmigreerde aanmerkelijkbelanghouder vervolgens inkomen uit aanmerkelijk belang geniet wordt het uitstel van betaling beëindigd voor de over dat inkomen in Nederland verschuldigde belasting, verminderd met de feitelijk in Nederland verschuldigde inkomsten- en dividendbelasting en de feitelijk in het buitenland geheven belasting. Op grond van dit wetsvoorstel wordt het uitstel van betaling ook ingetrokken voor zover bovenmatige schulden ontstaan of toenemen na emigratie van de aanmerkelijkbelanghouder. In de binnenlandse situatie zou hierover een positief fictief regulier voordeel in aanmerking zijn genomen. Net als bij een dividenduitkering is hiervoor de veronderstelling dat het regulier voordeel is toe te rekenen aan de nog onbelaste waardeaangroei bij emigratie. De Nederlandse belasting over het inkomen uit aanmerkelijk belang wordt vervolgens in mindering gebracht op de te betalen belasting van de bij emigratie opgelegde conserverende aanslag.

Het kabinet acht het daarnaast onwenselijk dat een aanmerkelijkbelanghouder na emigratie onbeperkt van zijn vennootschap leent, terwijl een conserverende aanslag inzake die emigratie openstaat. Dit zou bovendien fiscale emigratie uitlokken. Daarnaast kan een geëmigreerde aanmerkelijkbelanghouder op grond van het wetsvoorstel voorkomen dat het uitstel van betaling bij bijvoorbeeld een dividenduitkering wordt ingetrokken tot maximaal het bedrag van het bij emigratie in aanmerking genomen negatieve fictief reguliere voordeel, wanneer hij aannemelijk maakt dat de schuld is afgenomen en hij in binnenlandse situaties daarom recht zou hebben op een negatief fictief regulier voordeel.

Indien een aanmerkelijkbelanghouder in Nederland gaat wonen, wordt hij vanaf dat moment als binnenlandse belastingplichtige in de inkomstenbelasting betrokken. Om de immigratie zo min mogelijk te belemmeren wordt voorgesteld dat het maximumbedrag in beginsel wordt gesteld op het (nominale) bedrag van de op het tijdstip van de immigratie aanwezige schulden (inclusief toegerekende schulden) van de belastingplichtige, doch ten minste op het reguliere maximumbedrag van € 500.000. Dubbele heffing wordt vermeden door de in het buitenland als lening onttrokken gelden op het moment van immigratie niet nogmaals in de heffing te betrekken.

Indien een natuurlijk persoon die niet in Nederland woont een aanmerkelijk belang heeft in een in Nederland gevestigde vennootschap, is sprake van buitenlandse belastingplicht. In beginsel is de maatregel van het fictief reguliere voordeel dan ook van toepassing. Of dat heffingsrecht kan worden geëffectueerd, is afhankelijk van het verdrag ter voorkoming van dubbele belasting dat al dan niet met de woonstaat van de aanmerkelijkbelanghouder is gesloten. Hierbij geldt dat onder de huidige formulering in de reeds gesloten belastingverdragen het voorgestelde fictief reguliere voordeel niet als zodanig geëffectueerd kan worden. Uiteraard blijft de mogelijkheid tot het in aanmerking nemen van een verkapt dividend onder de verdragen bestaan.

Vanuit EU-perspectief is het niet toegestaan, en los daarvan ook onwenselijk, EU-ingezetenen te beperken in hun verkeersvrijheden. Het EU-recht schrijft voor dat geen ongerechtvaardigde belemmeringen opgelegd mogen worden ter zake van (onder meer) het vrije verkeer van personen en vestiging.

Bij immigratie en emigratie mag dus geen (ongerechtvaardigde) fiscaalrechtelijke barrière worden opgeworpen. Dit zou zich kunnen voordoen wanneer een niet in Nederland woonachtige aanmerkelijkbelanghouder met een bovenmatige schuld aan zijn vennootschap immigreert. Om dit te voorkomen wordt voorgesteld bij immigratie het maximumbedrag waarbij nog geen heffing plaatsvindt in beginsel ten minste te stellen op het totaalbedrag van de schulden van de aanmerkelijkbelanghouder aan zijn vennootschap bij immigratie. Het doet hierbij niet ter zake of de vennootschap vóór de immigratie in Nederland was gevestigd.

Bij emigratie zal worden aangesloten bij de werking van de conserverende aanslag. Op het moment dat een aanmerkelijkbelanghouder emigreert, geniet de aanmerkelijkbelanghouder een fictief vervreemdingsvoordeel. Indien hij een bovenmatige schuld heeft wordt op hetzelfde moment dit fictief vervreemdingsvoordeel vermeerderd met het negatieve bedrag dat als fictief regulier voordeel in aanmerking zou zijn genomen ingeval de belastingplichtige binnenlands belastingplichtige zou zijn gebleven en aan het einde van het kalenderjaar geen schulden meer aanwezig zouden zijn, waardoor de conserverende aanslag lager of niet wordt vastgesteld. De werking hiervan, en de daarmee samenhangende voorkoming van een fiscale belemmering bij emigratie, is in paragraaf 7 al uitgebreider omschreven.

Aanmerkelijkbelanghouders zullen naar verwachting een deel van de winstreserves al in 2019 hebben ingezet om bovenmatige schulden terug te brengen tot ten hoogste € 500.000, omdat het box 2-tarief in 2019 nog 25% bedroeg. Daarna wordt het box 2-tarief stapsgewijs verhoogd naar 26,9%. De anticipatie-effecten en het voorkomen van belastingafstel leiden samen tot een geschatte jaarlijkse lastenrelevante opbrengst van € 35 miljoen vanaf 2019 (tabel Z). De raming en tabel met budgettaire effecten wordt nader uitgelegd in de als bijlage bij deze memorie opgenomen ramingstoelichting bij het wetsvoorstel13. Het eenmalige anticipatie-effect van de maatregel is geraamd op € 1,35 miljard in 2019. Vervolgens zal er in de toekomst een negatief kaseffect zijn.

|

Jaar |

2019 |

2020 |

2021 |

struc (2040) |

|---|---|---|---|---|

|

Kasbasis |

1.353 |

– 24 |

– 25 |

10 |

|

Transactiebasis |

35 |

35 |

35 |

35 |

De wijze waarop de maatregel is vormgegeven, zo ook de keuze voor het maximumbedrag van € 500.000, heeft een beperkte administratieve last voor de burger en het bedrijfsleven tot gevolg. Het is immers per 2023 duidelijk tot welk bedrag kan worden geleend, zonder hiervoor op grond van de maatregel in de aanmerkelijkbelangheffing te geraken. Daarnaast geldt in de huidige fiscale wet- en regelgeving reeds een vergelijkbare peildatum (1 januari) voor het opgeven van schulden in box 3. De aanmerkelijkbelanghouder zal, voor zover hij en de vennootschap dat nog niet hebben gedaan, zijn totale schuldensom aan de vennootschap in beeld moeten brengen. Naar verwachting zullen circa 20.000 aanmerkelijkbelanghuishoudens zich genoodzaakt voelen om hun schuldpositie in kaart te brengen of te controleren. Het is de verwachting dat deze werkzaamheid wordt uitbesteed aan een externe partij (belastingadviseur of accountant). Daarnaast zal een deel van deze groep anticiperen op de maatregel door hun schuldenpositie terug te brengen. De initiële kosten van de maatregel worden ingeschat op maximaal € 1,6 miljoen.

Daarnaast zal de aanmerkelijkbelanghouder jaarlijks, voor het eerst naar de stand op 31 december 2023, moeten nagaan of de maximumschuldpositie van € 500.000 al dan niet wordt overschreden. De belastingplichtige dient daarvoor de totale schuldensom, die uit meerdere verplichtingen van meerdere personen kan bestaan, jaarlijks te monitoren. Ook zal de belastingplichtige zijn schuldenpositie uiterlijk op 31 december willen terugbrengen ingeval hij gedurende het jaar boven de maximumschuldpositie uitkomt.

Ingeval een aanmerkelijkbelanghouder een schuldpositie heeft die op 31 december meer dan € 500.000 bedraagt, dan wordt het bovenmatige deel als fictief regulier voordeel aangemerkt en dient de aanmerkelijkbelanghouder dit als inkomen uit aanmerkelijk belang in zijn IB-aangifte aan te geven. Ook dient voor de uitzondering van de eigenwoningschuld voor nieuwe leningen vanaf 2023 een recht van hypotheek te worden gevestigd. De structurele administratieve lasten van de maatregel worden ingeschat op circa € 1,3 miljoen per jaar.

De beschreven administratieve lasten zijn afgestemd met het Adviescollege toetsing regeldruk (ATR).

De maatregelen van dit wetsvoorstel zijn door de Belastingdienst beoordeeld met de uitvoeringstoets. Voor alle maatregelen geldt dat de Belastingdienst die uitvoerbaar acht per de voorgestelde data van inwerkingtreding. De gevolgen voor de uitvoering zijn beschreven in de uitvoeringstoets die als bijlage is bijgevoegd14.

De uitvoeringskosten van deze maatregel zijn opgenomen in de hierna opgenomen tabel. De uitvoeringskosten worden gedekt op begroting IX.

|

Wet excessief lenen |

|||||

|---|---|---|---|---|---|

|

2020 |

2021 |

2022 |

2023 |

2024 |

|

|

Maatregelen |

|||||

|

Uitvoeringskosten |

0 |

7 |

559 |

394 |

-50 |

Dit wetsvoorstel was onderwerp van consultatie van 4 maart tot en met 1 april 2019.15 In deze consultatie is gevraagd te reageren op het gehele conceptwetsvoorstel. In de periode van de internetconsultatie zijn in totaal 60 gepubliceerde reacties binnengekomen. Het overgrote deel van de reacties is gegeven door organisaties en ondernemers. Na de consultatie zijn gesprekken gevoerd met diverse belangenorganisaties, te weten de Nederlandse Orde van Belastingadviseurs (NOB), het Register Belastingadviseurs, de SRA, Ondernemend Nederland en VNO-NCW. Op 16 april 2019 is van de NOB een nadere reactie ontvangen.16 Over het algemeen geldt dat in de vormgeving van de maatregel een afweging is gemaakt tussen robuustheid en eenvoud enerzijds en of de maatregel binnen het huidige stelsel past anderzijds.

Vervreemdingskorting

Een veelvoorkomende reactie is gestoeld op de wijze waarop in het ter consulatie voorgelegde conceptwetsvoorstel economische dubbele belastingheffing wordt voorkomen. Op grond van het wetsvoorstel hebben aanmerkelijkbelanghouders tot eind 2023 de tijd hun schuldpositie jegens hun eigen vennootschappen terug te brengen. Indien dit niet succesvol is, worden zij voor een fictief regulier voordeel in de heffing betrokken waarbij op grond van het conceptwetsvoorstel een vervreemdingskorting zou worden verleend die pas geëffectueerd zou kunnen worden bij de (volledige) vervreemding van de aandelen die bij de belastingplichtige een aanmerkelijk belang vormen. De verwachting van het kabinet is nog steeds dat aanmerkelijkbelanghouders niet onder de maatregel (willen) komen te vallen, waardoor geen economische dubbele heffing hoeft te worden voorkomen. Toch wil het kabinet, zoals al aan de orde is gekomen in paragraaf 6.5, tegemoetkomen aan de door de praktijk geopperde bezwaren en wordt alsnog voorgesteld economische dubbele heffing ook in andere gevallen te voorkomen. De voorgestelde tegemoetkoming is zo ontworpen dat deze nog zoveel mogelijk in lijn is met de doelen van de maatregel (het tegengaan van belastinguitstel en -afstel en het ontmoedigen van excessief lenen bij de eigen vennootschap).

Vanuit de (fiscale) praktijk bestaat de wens om de heffing van het fictief reguliere voordeel te koppelen aan (een verhoging van) de verkrijgingsprijs. Naar het oordeel van het kabinet is dat geen werkbare optie. De onderhavige maatregel is beperkt tot een (fictief) regulier voordeel, er is geen sprake van een voortijdige heffing op het vervreemdingsvoordeel van een aanmerkelijk belang. Een tegemoetkoming in de verkrijgingsprijs van de aandelen heeft daarnaast een drietal nadelen. Ten eerste is bij veel belastingplichtigen de actuele verkrijgingsprijs onbekend. Het vaststellen van de basispositie brengt dus additionele administratieve lasten voor de belastingplichtige en de Belastingdienst met zich mee. Ten tweede kan het vaststellen van de gecorrigeerde verkrijgingsprijs complex en niet goed uitvoerbaar zijn wanneer de aanmerkelijkbelanghouder niet enkel 100%-posities bezit of naast reguliere aandelen ook soortaandelen bezit en het fictief reguliere voordeel aan die posities of aandelen toegerekend moet worden. Tot slot wenst het kabinet het excessieve leenbedrag van de aanmerkelijkbelanghouders te ontmoedigen. Na het verhogen van de verkrijgingsprijs heeft de aanmerkelijkbelanghouder geen fiscale prikkel om de schuld aan zijn vennootschap af te lossen. Economische dubbele heffing wordt namelijk altijd pas voorkomen bij de verkoop van zijn aanmerkelijk belang. Met het voorgestelde negatieve fictief reguliere voordeel bestaat deze prikkel wel, omdat de aanmerkelijkbelanghouder bij de aflossing van de schuld de voorkoming van economische dubbele heffing kan genieten.

Voorkomen economische dubbele heffing

Ten opzichte van het conceptwetsvoorstel dat ter internetconsultatie is aangeboden stelt het kabinet – zoals hiervoor is toegelicht – voor om economische dubbele heffing in meer gevallen te voorkomen. In het voorliggende wetsvoorstel wordt daarom voorgesteld dat het als fictief regulier voordeel in aanmerking te nemen bovenmatige deel van schulden een positief bedrag of een negatief bedrag kan zijn al naargelang de relevante schulden aan het einde van het kalenderjaar meer of minder bedragen dan de relevante schulden aan het einde van het voorgaande kalenderjaar. Voor zover de schuldenpositie van de aanmerkelijkbelanghouder afneemt (bijvoorbeeld door een aflossing) wordt tot maximaal het eerder als bovenmatige deel van schulden in aanmerking genomen positieve bedrag een negatief fictief regulier voordeel in aanmerking genomen. Dit heeft tot gevolg dat de doelstelling van de maatregel behouden blijft, aflossingen meer worden gestimuleerd omdat de aanmerkelijkbelanghouder op een eerder moment de tegemoetkoming kan genieten en economische dubbele heffing in meer gevallen wordt voorkomen.

Voor een verdere toelichting op het negatieve fictief reguliere voordeel wordt verwijzen naar paragraaf 6.5 en de artikelsgewijze toelichting.

Tijdelijke vrijstelling overdrachtsbelasting

In de consultatie is in verschillende reacties gewezen op de mogelijkheid dat belastingplichtigen zich genoodzaakt kunnen voelen om hun in privé gehouden vastgoed dat gefinancierd is door middel van een lening van de vennootschap over te dragen aan de vennootschap om die lening af te lossen. In verband met deze transactie is in beginsel overdrachtsbelasting verschuldigd. In verband hiermee is verzocht om op dit punt een tijdelijke vrijstelling voor overdrachtsbelasting op te nemen. Het kabinet vindt alles afwegende een dergelijke vrijstelling onwenselijk om diverse redenen, naast de budgettaire gevolgen. Er zijn meerdere manieren om te anticiperen op het wetsvoorstel. Of gekozen wordt voor bijvoorbeeld (deels) aflossen of herfinanciering van de lening of inbreng van vastgoed in de vennootschap hangt van individuele feiten en omstandigheden af en het kabinet ziet hier geen rol voor het geven van een faciliteit voor één keuze.

Tegengaan van uitstel

Ook wordt in de consultatie ingegaan op een van de doelstellingen van de maatregel: het tegengaan van uitstel en afstel van belastingheffing. In een deel van de reacties wordt betwijfeld of deze doelstelling zal worden behaald. De verwachting van het kabinet is echter dat het overgrote deel van de aanmerkelijkbelanghouders zich de komende tijd voorbereidt op de maatregel door schulden terug te brengen tot in ieder geval onder € 500.000. Dit is onder andere uiteengezet in paragraaf 9. Deze preventieve werking is gericht op het tegengaan van belastinguitstel. De aanmerkelijkbelanghouders die niet over voldoende vermogen beschikken om de lening terug te brengen tot onder € 500.000, worden – indien de vennootschap geen dividenduitdeling doet en de schuld ook niet kwijtscheldt – geraakt door de voorgestelde maatregel en belast voor een positief fictief regulier voordeel. Deze aanmerkelijkbelanghouders krijgen de mogelijkheid hun schuldenposities op een later tijdstip terug te brengen in ruil voor een negatief fictief regulier voordeel. Hierdoor blijft een prikkel bestaan om schulden, ook na belastingheffing, zoveel mogelijk terug te brengen.

Artikel I

Artikel I, onderdeel A (artikel 4.13 van de Wet inkomstenbelasting 2001)

Het voorgestelde artikel 4.13, eerste lid, onderdeel f, Wet IB 2001 regelt in samenhang met de aanhef van genoemd artikel 4.13, eerste lid, dat ook het bovenmatige deel van schulden die de belastingplichtige, zijn partner of de belastingplichtige tezamen met zijn partner, rechtens dan wel in feite direct of indirect heeft bij vennootschappen waarin de belastingplichtige een aanmerkelijk belang heeft (aan te duiden als een fictief regulier voordeel) in aanmerking wordt genomen als regulier voordeel als bedoeld in artikel 4.12, onderdeel a, Wet IB 2001. De maatregel leidt tot een aanvulling op de opsomming van in box 2 als reguliere voordelen in aanmerking te nemen voordelen. Elementen van de opgenomen definitie van fictief regulier voordeel zijn: (i) bovenmatig deel, (ii) schulden, (iii) rechtens dan wel in feite direct of indirect, (iv) belastingplichtigen met een aanmerkelijk belang en (v) vennootschappen.

(i) Bovenmatig deel

Onder een bovenmatig deel dient voor de toepassing van genoemd artikel 4.13, eerste lid, onderdeel f, in beginsel te worden verstaan: alle schulden voor zover deze (al dan niet gezamenlijk) meer bedragen dan € 500.000. Indien de som van de schulden toeneemt of afneemt, wijzigt dus ook het bovenmatige deel. Dit is nader uitgewerkt in het voorgestelde artikel 4.14a Wet IB 2001 en wordt toegelicht bij de toelichting op die bepaling.

(ii) Schulden

Op grond van het voorgestelde artikel 4.13, eerste lid, onderdeel f wordt onder schulden verstaan: alle civielrechtelijke schuldverhoudingen en verplichtingen. Dit dient materieel te worden opgevat en omvat onder meer geldleningen en rekening-courantschulden, inclusief de daarop bijgeschreven rente.

Ook eigenwoningschulden vallen onder het begrip schulden. Op grond van het voorgestelde artikel 4.14a, vijfde lid, Wet IB 2001 worden eigenwoningschulden echter onder bepaalde voorwaarden uitgezonderd van dit schuldbegrip (zie de toelichting op genoemd artikel 4.14a).

(iii) Rechtens dan wel in feite direct of indirect

Met de bewoording «rechtens dan wel in feite direct of indirect» is aangesloten bij de vormgeving van en gedachte achter artikel 3.92, eerste lid, onderdeel a, Wet IB 2001 en artikel 10a, eerste lid, van de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969). De zinsnede is onder meer opgenomen om ook zogenoemde «back-to-back»-situaties, waarbij de schulden zodanig worden gestructureerd dat niet van een letterlijke maar wel van een feitelijke samenhang kan worden gesproken, onder de reikwijdte van de bepaling te brengen. Daarbij kan worden gedacht aan de situatie waarbij de vennootschap gelden leent aan de broer van de aanmerkelijkbelanghouder die de gelden doorleent aan de aanmerkelijkbelanghouder. Ook kan worden gedacht aan een schuld die de aanmerkelijkbelanghouder door tussenkomst van of door middel van een stichting is aangegaan bij de vennootschap waarin het aanmerkelijk belang wordt gehouden, waarbij de aanmerkelijkbelanghouder rechten heeft op de met die schuld gefinancierde vermogensbestanddelen of exploitatieresultaten van die stichting. Verder kan bijvoorbeeld worden gedacht aan het inlenen door een belastingplichtige bij een bank, waarbij de vennootschap waarin het aanmerkelijk belang wordt gehouden zich op alle punten garant stelt voor de door de schuldenaar aangegane verplichtingen.

Naar analogie van de strekking van rechtens dan wel in feite direct of indirect voor de toepassing van artikel 10a Wet Vpb 1969, valt een dergelijke garantstelling ook onder de reikwijdte van de maatregel wanneer door de garantstelling door de vennootschap de belastingplichtige in staat is de schuld bij de bank aan te gaan. Wanneer de garantstelling uitsluitend leidt tot gunstigere voorwaarden voor de schuld van de belastingplichtige, zoals een lagere rente, dan valt de lening niet onder de maatregel. In dat geval kan de belastingplichtige ook «op eigen kracht» de lening aangaan bij een bank.

De passage «rechtens dan wel in feite direct of indirect» beoogt een ruime werking te hebben. Een uitputtende opsomming van gevallen die onder deze ruime werking vallen, is niet te geven. Het is aan de praktijk om invulling te geven aan deze bepaling, die dynamisch dient te worden uitgelegd. Mochten bepaalde structuren in strijd komen met doel en strekking van de wet maar niet onder de letterlijke tekst van de wet zijn te brengen, dan zal worden overwogen om aanpassingen in de wet voor te stellen.

(iv) Belastingplichtigen met een aanmerkelijk belang

Het gaat om schulden aan vennootschappen waarin de belastingplichtige, zijn partner of de belastingplichtige tezamen met zijn partner een aanmerkelijk belang heeft. Van een belastingplichtige met een aanmerkelijk belang is zowel sprake bij belastingplichtigen met een regulier aanmerkelijk belang op grond van artikel 4.6 Wet IB 2001 als bij belastingplichtigen met andersoortige aanmerkelijk belangen als bedoeld in afdeling 4.3 Wet IB 2001.

De schulden van de aanmerkelijkbelanghouder, de schulden van zijn partner en de schulden van de belastingplichtige samen met zijn partner aan de genoemde vennootschappen worden tezamen in aanmerking genomen. Het is hierbij niet relevant of de schuld is aangegaan door de belastingplichtige dan wel door zijn partner en of deze behoort tot het individuele vermogen van de belastingplichtige dan wel van zijn partner. Om te voorkomen dat schulden in een kalenderjaar tweemaal in aanmerking worden genomen – eenmaal bij de belastingplichtige en eenmaal bij de partner (als belastingplichtige) – wordt in het voorgestelde artikel 4.14a, derde lid, eerste zin, Wet IB 2001 bepaald dat schulden in een kalenderjaar slechts eenmaal in aanmerking worden genomen bij de belastingplichtige en zijn partner tezamen.

Omdat ook bij een fictief regulier voordeel sprake is van inkomen uit aanmerkelijk belang, is sprake van een gemeenschappelijk inkomensbestanddeel als bedoeld in artikel 2.17 Wet IB 2001. Het is derhalve aan de belastingplichtige en zijn partner om te kiezen aan wie het fictief reguliere voordeel in de aangifte wordt toegerekend. Indien geen keuze wordt gemaakt, geldt dat het inkomen bij de belastingplichtige en zijn partner voor de helft opkomt.

(v) Vennootschappen

De term «vennootschappen» omvat alle rechtsvormen waarin een aanmerkelijk belang op grond van hoofdstuk 4 Wet IB 2001 kan worden gehouden. Voor de toepassing van het voorgestelde artikel 4.13, eerste lid, onderdeel f, Wet IB 2001 is het niet relevant of de leningen door een dan wel meerdere vennootschappen zijn verstrekt.

De overige wijzigingen die met betrekking tot artikel 4.13 Wet IB 2001 worden voorgesteld, betreffen redactionele aanpassingen, waarmee de tekst in overeenstemming wordt gebracht met de Aanwijzingen voor de regelgeving.

Artikel I, onderdeel B (artikelen 4.14a tot en met 4.14d van de Wet inkomstenbelasting 2001)

Ingevolge artikel I, onderdeel B, worden vier artikelen in de Wet IB 2001 ingevoegd, die hieronder per artikel (en deels per artikellid) worden toegelicht.

Artikel 4.14a Wet IB 2001

Het voorgestelde artikel 4.14a Wet IB 2001 bepaalt de omvang van het fictief reguliere voordeel, bedoeld in het voorgestelde artikel 4.13, eerste lid, onderdeel f, Wet IB 2001.

Eerste lid

In het eerste lid van genoemd artikel 4.14a wordt geregeld wat voor de toepassing van genoemd artikel 4.13, eerste lid, onderdeel f, als het bovenmatige deel van schulden en daarmee als fictief regulier voordeel in aanmerking wordt genomen. Alle schulden die vallen onder de reikwijdte van genoemd artikel 4.13, eerste lid, onderdeel f, worden bij elkaar opgeteld. Het als fictief regulier voordeel in aanmerking te nemen bovenmatig deel van schulden kan een positief bedrag (onderdeel a) of een negatief bedrag (onderdeel b) zijn al naargelang de relevante schulden aan het einde van het kalenderjaar meer of minder bedragen dan het maximumbedrag, bedoeld in het tweede lid van genoemd artikel 4.14a. Zo ontstaat een eenvoudige rekenmethodiek, waarbij het maximumbedrag en de schuldenpositie van het voorgaande kalenderjaar als uitgangspunt kunnen worden genomen.

Voor zover de totale som van die schulden meer bedraagt dan het in het voorgestelde artikel 4.14a, tweede lid, Wet IB 2001 uitgewerkte maximumbedrag (zie hierna), is in beginsel (afgezien van de hierna toegelichte uitzonderingen) sprake van een positief bovenmatig deel van schulden en daarmee van een positief fictief regulier voordeel. Voor zover de totale som van die schulden daarentegen lager is dan aan het einde van het voorafgaande kalenderjaar, wordt in beginsel (onder voorwaarden) een negatief bedrag als bovenmatig deel van schulden en daarmee als fictief regulier voordeel in aanmerking genomen (negatief fictief regulier voordeel). Er is sprake van een negatief fictief regulier voordeel voor ten hoogste het bedrag dat eerder als positief fictief regulier voordeel in aanmerking is genomen, en voor zover ter zake van dat bedrag nog niet eerder een negatief bedrag als het bovenmatige deel van schulden in aanmerking is genomen.

De regeling van het negatieve fictief reguliere voordeel voorkomt economische dubbele heffing. Een aanmerkelijkbelanghouder geniet voor het bovenmatige deel een fictief regulier voordeel voor zover sprake is van een bovenmatige schuld aan zijn vennootschap. Een latere dividenduitkering (die al dan niet gebruikt wordt om de schuld (deels) af te lossen) wordt ook als regulier voordeel in de belastingheffing betrokken. Wanneer de aanmerkelijkbelanghouder die latere dividenduitkering gebruikt om zijn schuld aan de vennootschap (deels) af te lossen, wordt in beginsel een negatief fictief regulier voordeel ter grootte van de aflossing in aanmerking genomen. Dit negatieve inkomen uit box 2 kan hij met de positieve inkomsten uit box 2, waaronder dividenduitkeringen, verrekenen.

Van een positief fictief regulier voordeel is zoals gezegd sprake wanneer het totaal van de schulden aan eigen vennootschappen het maximumbedrag overschrijdt. Dit wil niet zeggen dat schulden tot dat maximumbedrag niet langer tot een belastbaar feit kunnen leiden. De bestaande jurisprudentie over onder andere de verkapte winstuitdeling ter zake van leningen blijft onverminderd van kracht.

Tweede lid

In het tweede lid van het voorgestelde artikel 4.14a Wet IB 2001 is de definitie van het voor de toepassing van het eerste lid, onderdeel a, van genoemd artikel 4.14a relevante maximumbedrag opgenomen. Het maximumbedrag bedraagt ingevolge genoemd tweede lid in beginsel € 500.000. Dat bedrag wordt echter verhoogd met de in een eerder jaar als fictief regulier voordeel in aanmerking genomen bedragen. Bij een positief fictief regulier voordeel leidt dit tot een hoger maximumbedrag en bij een negatief fictief regulier voordeel leidt dit tot een lager maximumbedrag, doch ten minste € 500.000.

Door het maximumbedrag van € 500.000 te verhogen met de eerdere fictief reguliere voordelen, wordt voorkomen dat jaarlijks vanwege hetzelfde bovenmatige gedeelte van de schulden een fictief regulier voordeel in de belastingheffing wordt betrokken.

Daarbij geldt als voorwaarde dat de betreffende bedragen in een eerder jaar op grond van artikel 4.13, eerste lid, onderdeel f, Wet IB 2001 of op grond van een naar aard en strekking daarmee vergelijkbare buitenlandse regeling in de heffing zijn betrokken. Een belastingplichtige die destijds door de werking van een belastingverdrag ter zake van die voordelen niet in de Nederlandse heffing is betrokken en ter zake van die voordelen ook niet in het buitenland in de heffing is betrokken, kan derhalve geen aanspraak maken op een verhoogd maximumbedrag. Deze belastingplichtige wordt ook zonder verhoging van het maximumbedrag namelijk niet geconfronteerd met dubbele heffing over zijn bovenmatige deel aan schulden. Er is dan ook geen reden om het maximumbedrag te verhogen.

Voorbeeld 1 (verhogen maximumbedrag)

Belastingplichtige X heeft in belastingjaar 1 € 700.000 aan schulden aan vennootschappen waarin hij een aanmerkelijk belang heeft. Op grond van het voorgestelde artikel 4.14a, eerste en tweede lid, Wet IB 2001 is dan sprake van een bovenmatig deel van de schulden van € 200.000 (€ 700.000 -/- € 500.000) waarover X inkomstenbelasting in box 2 is verschuldigd. In belastingjaar 2 heeft X, als gevolg van de toepassing van het voorgestelde artikel 4.14a, tweede lid, Wet IB 2001, een maximumbedrag van € 700.000 (€ 500.000 + € 200.000).

Tevens volgt uit artikel 4.14a, eerste lid, onderdeel b, en tweede lid, Wet IB 2001 dat bij een vermeerdering met een negatief bedrag als bedoeld in het eerste lid, onderdeel b, van genoemd artikel 4.14a (dus bij een verlaging van het maximumbedrag) het maximumbedrag niet verder dan tot € 500.000 wordt verlaagd.

Voorbeeld 2 (verlagen maximumbedrag na verlagen schulden)

Belastingplichtige X heeft in belastingjaar 1 € 700.000 aan schulden aan vennootschappen waarin hij een aanmerkelijk belang heeft. Het bovenmatige deel van zijn schulden in belastingjaar 1 bedraagt € 200.000. In belastingjaar 2 heeft X in beginsel, als gevolg van de toepassing van het voorgestelde artikel 4.14b, tweede lid, Wet IB 2001 een maximumbedrag van € 700.000. Vervolgens lost X € 300.000 af op zijn schulden, waardoor de totale schulden € 400.000 bedragen in belastingjaar 2. Het bovenmatige deel van zijn schulden in belastingjaar 2 bedraagt op grond van het voorgestelde artikel 4.14a, eerste lid, onderdeel b, Wet IB 2001 in dat geval negatief € 200.000 (€ 400.000 -/- € 700.000 = negatief € 300.000, doch ten hoogste het bedrag dat het bedrag dat eerder als positief fictief regulier voordeel in aanmerking is genomen, wat neerkomt op negatief € 200.000). Dit negatieve fictief reguliere voordeel kan X verrekenen met het inkomen uit aanmerkelijk belang in belastingjaar 2. Voor zover dat niet aan de orde is kan het negatieve fictief reguliere voordeel worden verrekend met belastingjaar 1 of de zes volgende belastingjaren. Het maximumbedrag daalt door toepassing van genoemd artikel 4.14a, tweede lid, door deze aflossing met hetzelfde bedrag tot een bedrag van € 500.000.

Derde lid

Zoals is toegelicht in de toelichting op het voorgestelde artikel 4.13, eerste lid, onderdeel f, Wet IB 2001, wordt in het derde lid, eerste zin, van het voorgestelde artikel 4.14a Wet IB 2001 geregeld dat de schulden van de aanmerkelijkbelanghouder, de schulden van zijn partner en de schulden van de belastingplichtige samen met zijn partner in een kalenderjaar slechts eenmaal in aanmerking worden genomen. Zonder deze bepaling zouden deze schulden op grond van de tekst van genoemd artikel 4.13 onder omstandigheden in een kalenderjaar tweemaal in aanmerking worden genomen, namelijk eenmaal bij de belastingplichtige en eenmaal bij de partner (als belastingplichtige).

Zoals uiteengezet in paragraaf 6.2.1 van het algemeen deel van deze memorie is ervoor gekozen het maximumbedrag gezamenlijk te laten gelden voor de belastingplichtige en zijn partner. Dit is geregeld in het derde lid, tweede zin, van genoemd artikel 4.14a.

Het fictief reguliere voordeel dat resulteert na aftrek van het maximumbedrag is op grond van artikel 2.17 Wet IB 2001 vrij toerekenbaar tussen de aanmerkelijkbelanghouder en zijn partner.

Voorbeeld 3 (fictief regulier voordeel bij partners)

X en Y zijn gehuwd. Tot het vermogen van X en Y behoren de aandelen in bv Z. X heeft een schuld aan bv Z van € 600.000. Y heeft een schuld aan bv Z van € 700.000. Het totaal aan schulden aan bv Z bedraagt derhalve € 1.300.000. Het bovenmatige gedeelte van de schulden bedraagt na aftrek van het gezamenlijke maximumbedrag van € 500.000 dus € 800.000. Laatstgenoemd bedrag vormt een gemeenschappelijk inkomensbestanddeel als bedoeld in artikel 2.17 Wet IB 2001 en kan derhalve in de onderlinge verhouding die X en Y kiezen worden toegerekend.

Vierde lid

Het vierde lid van het voorgestelde artikel 4.14a Wet IB 2001 bepaalt de peildatum van het bedrag van de schulden. Het gaat om alle civielrechtelijke schuldverhoudingen en verplichtingen aan het einde van het kalenderjaar op basis van de nominale waarde. Door het einde van het kalenderjaar als peildatum te nemen, heeft de belastingplichtige na het per 1 januari 2023 ingaan van de regeling nog praktisch een jaar de tijd om zijn schulden te verminderen. Het aflossen van de schulden kan vanuit eigen middelen van de belastingplichtige (in welk geval geen regulier voordeel ontstaat), vanuit een dividenduitkering van de vennootschap (in welk geval een regulier voordeel ontstaat) of door de vennootschap de schuld te laten kwijtschelden (in welk geval eveneens een regulier voordeel ontstaat). Indien de belastingplichtige zijn schulden aan de vennootschap niet terugbrengt tot onder het voorgestelde maximumbedrag, zal hij onder de reikwijdte van de maatregel vallen (in welk geval een fictief regulier voordeel in aanmerking wordt genomen). Indien de belastingplichtige zijn schulden vervolgens terugbrengt, wordt in beginsel een negatief fictief regulier voordeel ter grootte van de aflossing in aanmerking genomen.

Vijfde lid

Indien de belastingplichtige aan het einde van het jaar, anders dan door een vervreemding als bedoeld in artikel 4.16, eerste lid, aanhef en onderdeel h, Wet IB 2001, niet langer een aanmerkelijk belang heeft, wordt op grond van het vijfde lid van het voorgestelde artikel 4.14a Wet IB 2001 het eerste lid van dat artikel toegepast alsof de belastingplichtige op dat moment een aanmerkelijk belang heeft en het bedrag van de schulden nihil is. Daarmee wordt bewerkstelligd dat in die situatie een negatief fictief regulier voordeel in aanmerking wordt genomen.

Voorbeeld 4 (negatief fictief regulier voordeel bij einde van een aanmerkelijk belang)

X houdt alle aandelen in bv Y. In jaar 1 heeft X € 700.000 geleend van bv Y, waardoor een fictief regulier voordeel van € 200.000 in aanmerking wordt genomen. In de loop van jaar 2 vervreemdt X de aandelen aan een derde, Z. Ten aanzien van de schuld verandert er niets, waardoor X de schuld van € 700.000 aan bv Y verschuldigd blijft.

Als gevolg van het vijfde lid van het voorgestelde artikel 4.14a Wet IB 2001 geniet X nog een negatief fictief regulier voordeel, berekend alsof X aan het eind van het jaar een aanmerkelijk belang heeft en het bedrag van de schulden nihil is. Dit leidt ertoe dat hij een negatief fictief regulier voordeel als bedoeld in het voorgestelde artikel 4.14a, eerste lid, onderdeel b, Wet IB 2001 geniet van € 200.000, dat hij (bijvoorbeeld) kan verrekenen met de vervreemdingswinst die is ontstaan door de verkoop aan Z.

Zesde lid

Het zesde lid van het voorgestelde artikel 4.14a Wet IB 2001 regelt dat eigenwoningschulden als bedoeld in artikel 3.119a Wet IB 2001 onder de in die bepaling opgenomen voorwaarde buiten aanmerking blijven bij de toepassing van het voorgestelde eerste lid van artikel 4.14a Wet IB 2001. Ingevolge artikel 10bis.9 Wet IB 2001 vallen ook bestaande eigenwoningschulden als bedoeld in artikel 10bis.1 Wet IB 2001 hieronder.

Afgezien van het hierna toegelichte overgangsrecht (zie de toelichting op het voorgestelde artikel 10a.21 Wet IB 2001) voor op 31 december 2022 bestaande eigenwoningschulden, blijven eigenwoningschulden alleen buiten beschouwing voor zover ter zake van die schulden aan de vennootschap een recht van hypotheek op de woning is verstrekt. Met de woorden voor zover wordt bewerkstelligd dat wanneer slechts voor een gedeelte van de lening het recht van hypotheek wordt verstrekt, eenzelfde gedeelte van de lening wordt uitgezonderd van toepassing van de maatregel.

Indien niet meer wordt voldaan aan de voorwaarden vervalt de uitzondering. Een schuld die bijvoorbeeld als gevolg van het verstrijken van de periode waarvoor de regeling ter zake van de aftrekbare kosten met betrekking tot een eigen woning geldt (maximaal 30 jaar) niet langer als eigenwoningschuld kwalificeert, wordt dus niet langer buiten aanmerking gelaten bij de toepassing van het voorgestelde artikel 4.14a, eerste lid, Wet IB 2001.

Artikel 4.14b Wet IB 2001

Het voorgestelde artikel 4.14b Wet IB 2001 bepaalt op welke wijze de schulden van een verbonden persoon worden toegerekend aan de belastingplichtige. Daarnaast bepaalt het voorgestelde artikel 4.14b Wet IB 2001 de rangorde in de toerekening van de schulden aan een belastingplichtige.

Eerste lid

Het eerste lid van het voorgestelde artikel 4.14b Wet IB 2001 rekent de schulden die verbonden personen van de belastingplichtige rechtens dan wel in feite direct of indirect hebben aan de vennootschap waarin de belastingplichtige een aanmerkelijk belang heeft toe aan de belastingplichtige als de verbonden persoon zelf geen aanmerkelijk belang heeft in die vennootschap en voor zover de schulden van die verbonden persoon meer bedragen dan € 500.000. Onder een met de belastingplichtige verbonden persoon wordt in dit kader verstaan: een bloed- of aanverwant in de rechte lijn van de belastingplichtige of van zijn partner. Ingeval de betreffende persoon wel een aanmerkelijk belang heeft in die vennootschap, dan is de regeling van het fictief reguliere voordeel van toepassing op die persoon zelf (en valt die persoon niet onder de regeling van het genoemde eerste lid).

Voor zover de toerekening van (een deel van) de schulden van de verbonden persoon bij de aanmerkelijkbelanghouder leidt tot een fictief regulier voordeel, wordt het maximumbedrag daarna bij de aanmerkelijkbelanghouder verhoogd op basis van het tweede lid van het voorgestelde artikel 4.14a Wet IB 2001 (op dezelfde wijze als bij het als fictief regulier voordeel in aanmerking nemen van de schulden van de aanmerkelijkbelanghouder zelf).

Voorbeeld 5 (toerekening schulden verbonden persoon)

X heeft een dochter (Y) en bezit alle aandelen in bv Z. X heeft een schuld aan bv Z van € 400.000. Bv Z leent € 700.000 aan Y. Y heeft geen aanmerkelijk belang in bv Z, waardoor bij Y geen fictief regulier voordeel in aanmerking kan worden genomen. Op basis van het voorgestelde artikel 4.14b, eerste lid, Wet IB 2001 wordt de schuld die Y heeft aan bv Z toegerekend aan X, voor zover die schuld meer bedraagt dan € 500.000. De relevante schulden van X bedragen dan € 600.000. Bij X wordt in dat geval een fictief regulier voordeel in de heffing betrokken van € 100.000. Het maximumbedrag van X wordt na het in aanmerking genomen fictief reguliere voordeel verhoogd met € 100.000 tot een bedrag van € 600.000.

Voorbeeld 6 (verbonden persoon wordt aanmerkelijkbelanghouder)

X heeft een dochter (Y) en bezit alle aandelen in bv B. X heeft een schuld aan bv B van € 400.000. Bv B leent € 700.000 aan Y. Y heeft geen aanmerkelijk belang in bv B, waardoor bij Y geen fictief regulier voordeel in aanmerking genomen kan worden. Voor zover de schuld meer bedraagt dan € 500.000 wordt deze toegerekend aan X. De relevante schulden van X bedragen dan € 600.000, waardoor hij voor € 100.000 een fictief regulier voordeel in aanmerking moet nemen. Het maximumbedrag wordt vervolgens met € 100.000 verhoogd tot een bedrag van € 600.000.

Vervolgens schenkt X alle aandelen in bv B aan Y. Y verkrijgt dus een aanmerkelijk belang, waardoor bij haar een fictief regulier voordeel in aanmerking wordt genomen over het bovenmatige deel van haar schuld, zijnde € 200.000. Het maximumbedrag van Y wordt vervolgens met hetzelfde bedrag verhoogd.

Omdat X geen aanmerkelijk belang meer heeft en dus ook geen schuld meer aan een vennootschap waarin hij een aanmerkelijk belang heeft, wordt bij X een negatief fictief regulier voordeel van € 100.000 in aanmerking genomen dat in mindering gebracht kan worden op het door de schenking ontstane vervreemdingsvoordeel. Dit voordeel geniet X op grond van het voorgestelde artikel 4.14a, vijfde lid, Wet IB 2001. De schuld van X wordt niet geheel of gedeeltelijk toegerekend aan Y, omdat deze schuld niet meer dan € 500.000 bedraagt.

Tweede lid

Het tweede lid van genoemd artikel 4.14b voorkomt dat een door de verbonden persoon aan de belastingplichtige «doorgeleende» schuld tweemaal bij de belastingplichtige in de heffing wordt betrokken. Daarbij kan worden gedacht aan de situatie waarbij de vennootschap gelden leent aan de dochter van de aanmerkelijkbelanghouder die de gelden doorleent aan de aanmerkelijkbelanghouder. Het eerste lid van genoemd artikel 4.14b is dan niet van toepassing omdat de schuld reeds op grond van genoemd artikel 4.13, eerste lid, onderdeel f, bij de belastingplichtige, zijn partner of bij de belastingplichtige en zijn partner tezamen in aanmerking wordt genomen.

Derde lid

Het derde lid van genoemd artikel 4.14b voorkomt dubbele toerekening van schulden als gevolg van de toerekening op basis van het eerste lid van genoemd artikel. Onder omstandigheden kan het voorkomen dat eenzelfde schuld zowel bij de belastingplichtige als bij andere belastingplichtigen in aanmerking wordt genomen. Dit doet zich bijvoorbeeld voor in de situatie waarin een verbonden persoon van twee belastingplichtigen, niet zijnde de belastingplichtige en diens partner, een schuld heeft aan een vennootschap waarin die twee belastingplichtigen een aanmerkelijk belang hebben. Genoemd derde lid regelt dat in een dergelijk geval het bovenmatige deel van de schuld bij ieder van hen voor gelijke delen in aanmerking wordt genomen.

Voorbeeld 7 (toerekening schulden verbonden persoon aan twee belastingplichtigen)

X en Y zijn partners en hebben een zoon (Z). Zowel X als Y bezit 50% van de aandelen in bv A en beiden hebben dus een aanmerkelijk belang. Z leent € 1.200.000 van bv A. Aangezien Z zelf geen aanmerkelijk belang heeft in bv A, wordt de schuld op basis van het eerste lid van genoemd artikel 4.14b Wet IB 2001 toegerekend aan zowel X als Y, voor zover die schuld meer bedraagt dan € 500.000. Door toepassing van het derde lid van genoemd artikel 4.14b wordt niet € 700.000 bij zowel X als Y in aanmerking genomen, maar € 350.000 (bij beiden). Het gezamenlijke inkomen uit aanmerkelijk belang van X en Y is € 700.000 -/- € 500.000 = € 200.000. Zij mogen dit inkomen onderling verdelen op basis van artikel 2.17 Wet IB 2001.

Vierde lid

De in het vierde lid van genoemd artikel 4.14b opgenomen uitzondering van schulden die, anders dan via de regeling van het fictief reguliere voordeel, eerder in de aanmerkelijkbelangheffing zijn betrokken, is bedoeld om economische dubbele heffing te voorkomen over schulden die als verkapt dividend en dus als regulier voordeel zijn aangemerkt, maar civielrechtelijk nog steeds bestaan als schulden. Dat is bijvoorbeeld het geval in de situatie waarin een civielrechtelijke lening een schijnlening vormt, waardoor de lening fiscaal wordt gekwalificeerd als kapitaal.

Vijfde lid

Het vijfde lid van genoemd artikel 4.14b bevat een delegatiebepaling voor het vaststellen van het maximumbedrag, bedoeld in genoemd artikel 4.14a, tweede lid, wanneer de belastingplichtige niet gedurende het gehele kalenderjaar dezelfde partner heeft. Voor de toepassing van het fictief reguliere voordeel geldt het maximumbedrag op grond van genoemd artikel 4.14a, derde lid, voor de belastingplichtige en zijn partner gezamenlijk. Wanneer de belastingplichtige niet gedurende het gehele kalenderjaar dezelfde partner heeft, moet het maximumbedrag tussen de voormalige partners worden samengeteld of verdeeld. Bij algemene maatregel van bestuur kunnen nadere regels worden gesteld voor de wijze waarop het maximumbedrag wordt samengeteld of verdeeld.

Artikel 4.14c Wet IB 2001

Het voorgestelde artikel 4.14c Wet IB 2001 bepaalt de hoogte van het maximumbedrag, bedoeld in het voorgestelde artikel 4.14a, tweede lid, Wet IB 2001, ingeval binnenlandse belastingplicht ontstaat.

Eerste lid

Indien een belastingplichtige in Nederland gaat wonen, wordt hij als binnenlandse belastingplichtige in de heffing betrokken. Het eerste lid van genoemd artikel 4.14c regelt voor de situatie dat de belastingplichtige voor het eerst in Nederland gaat wonen dat het maximumbedrag wordt gesteld op het (nominale) bedrag van de op het tijdstip van de immigratie aanwezige schulden van de belastingplichtige, doch ten minste op € 500.000. Op deze wijze worden gelden die buiten de periode van Nederlandse belastingplicht als lening aan de vennootschap zijn onttrokken niet in de Nederlandse heffing betrokken. Op grond van de tweede zin van genoemd eerste lid is artikel 4.14b Wet IB 2001 van overeenkomstige toepassing. Dat betekent dat bij de bepaling van het maximumbedrag van de belastingplichtige die in Nederland gaat wonen ook aan hem toegerekende schulden van de verbonden personen in de zin van genoemd artikel 4.14b worden meegenomen.

Tweede lid

Het tweede lid van genoemd artikel 4.14c bevat een delegatiebepaling. Op grond van die delegatiebepaling kunnen bij algemene maatregel van bestuur nadere regels worden gesteld voor het vaststellen van het maximumbedrag ingeval de belastingplichtige in een eerder jaar is opgehouden in Nederland te wonen of ingeval de belastingplichtige voordien ten aanzien van een aanmerkelijk belang buitenlandse belastingplichtige is geweest.

Artikel 4.14d Wet IB 2001

Het voorgestelde artikel 4.14d Wet IB 2001 bepaalt dat het fictieve vervreemdingsvoordeel bij emigratie wordt vermeerderd met het negatieve bedrag dat als (negatief) fictief regulier voordeel als bedoeld in artikel 4.14a, eerste lid, onderdeel b, Wet IB 2001, in aanmerking zou zijn genomen als de aanmerkelijkbelanghouder aan het einde van het kalenderjaar nog steeds binnenlandse belastingplichtig zou zijn en zijn schulden zou hebben afgelost. Het fictieve vervreemdingsvoordeel bij emigratie wordt per saldo derhalve verlaagd zodat een lagere conserverende aanslag wordt vastgesteld. Door bij emigratie de facto een negatief fictief regulier voordeel in aanmerking te nemen, wordt voorkomen dat sprake is van een (ongerechtvaardigde) belemmering van het vrije verkeer van personen en wordt ook bij emigratie economische dubbele heffing voorkomen.