Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 32847 nr. 432 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 32847 nr. 432 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 9 oktober 2018

De Nederlandse hypotheekschuld bestaat voor een groot deel uit hypotheken waarop niet regulier wordt afgelost. Het aandeel van deze aflossingsvrije hypotheken neemt de laatste jaren weliswaar af, maar de totale schuld blijft hoog. Dit leidt tot mogelijke risico’s voor de consument en de kredietverstrekker als de aflossingsvrije hypotheek op termijn afloopt en de consument de lening niet volledig kan terugbetalen. Het is daarom van belang dat er aandacht is voor deze problematiek, vanuit het kabinet en vanuit de sector zelf.

Ik ben blij met de informatiecampagne die op 1 oktober jl. door Nederlandse Vereniging van Banken is gestart om klanten te informeren over de mogelijke risico’s van de aflossingsvrije hypotheek en hen te adviseren om samen met hun bank of adviseur te onderzoeken of er nog aanvullende acties nodig zijn. Het is ook van belang goed zicht te krijgen op de omvang van de problematiek. Hierin wordt voorzien door het verslag van het Financieel Stabiliteitscomité (FSC) en de publicatie van De Nederlandsche Bank (DNB): Overzicht Financiële Stabiliteit (OFS) najaar 2017 met betrekking tot aflossingsvrije hypotheken. Met deze brief voldoe ik aan het verzoek van uw kamer om een reactie op dit verslag en het rapport.

In deze brief zal ik eerst ingaan op de belangrijkste constateringen van DNB met betrekking tot aflossingsvrije hypotheken in het OFS-rapport en vervolgens op het verslag van het FSC1. Tot slot zal worden aangegeven hoe het kabinet tegen andere mogelijke risico’s ten aanzien van hypotheken aankijkt en welke stappen de kredietverstrekkers en toezichthouders nemen om mogelijke problemen voor de consument in de toekomst te voorkomen.

DNB rapport: overzicht Financiële Stabiliteit, najaar 2017

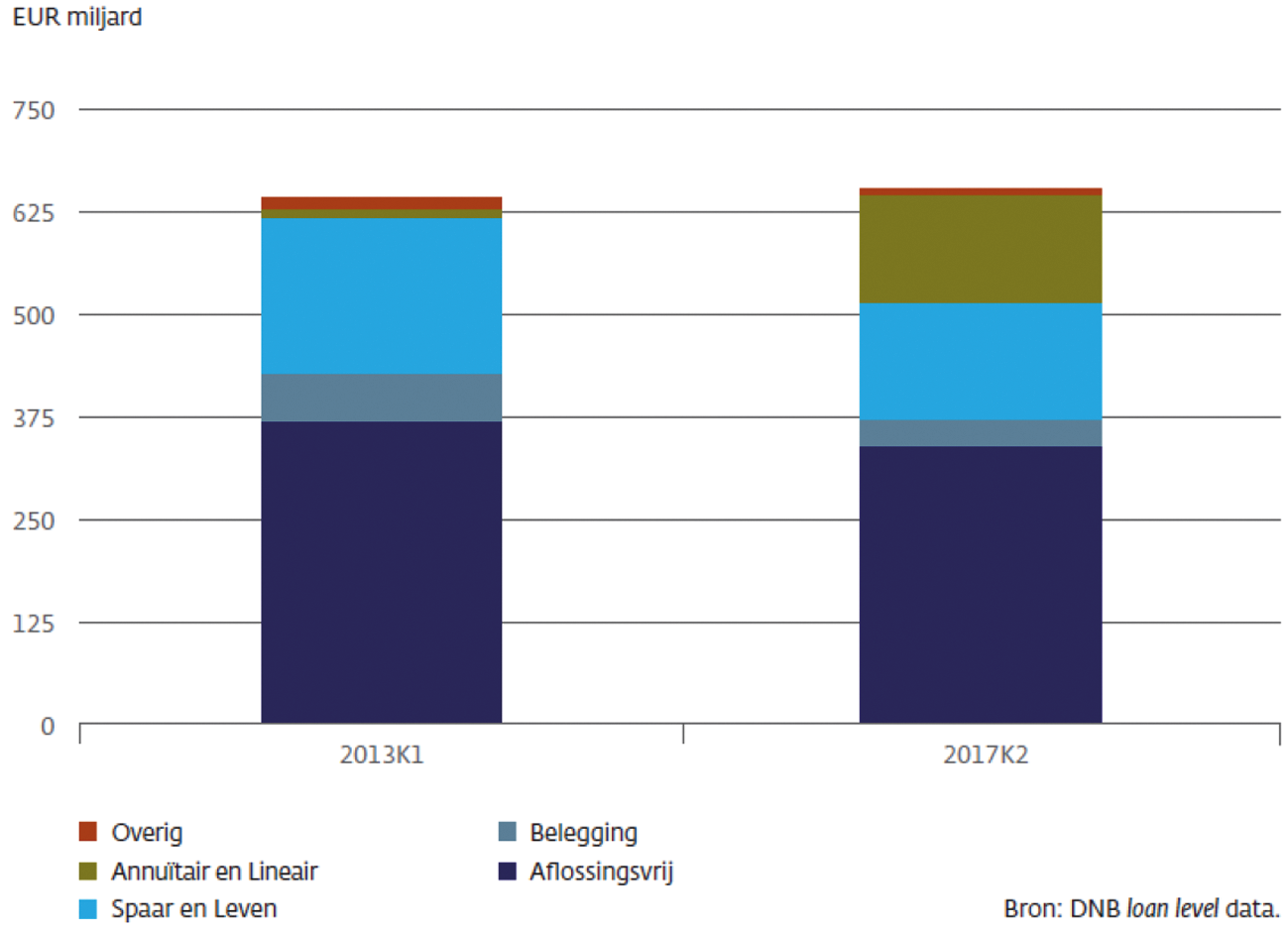

In het OFS staat DNB uitgebreid stil bij het relatief grote aandeel in de totale Nederlandse hypotheekschuld van hypotheken waarbij de hypotheekschuld niet regulier wordt afgelost. De afgelopen jaren daalde de totale aflossingsvrije schuld met gemiddeld 2 procent per jaar, mede als gevolg van vrijwillige aflossingen en de toename van het aantal annuïtaire hypotheken. Deze toename van vrijwillige aflossingen is volgens het OFS naar verwachting niet blijvend. Bijvoorbeeld omdat spaargeld maar één keer kan worden ingezet en omdat schenkingen die zijn gedaan ten behoeve van het aflossen van de hypotheekschuld vaak een eenmalig karakter hebben. De Nederlandse hypotheekschuld bestond in het eerste kwartaal van 2017 voor bijna 55 procent uit aflossingsvrije hypotheken en beleggingshypotheken (zie figuur 1). In 2013 betrof dit percentage 67 procent.

Figuur 1: Grootste deel Nederlandse hypotheekschuld nog steeds aflossingsvrij (OFS)

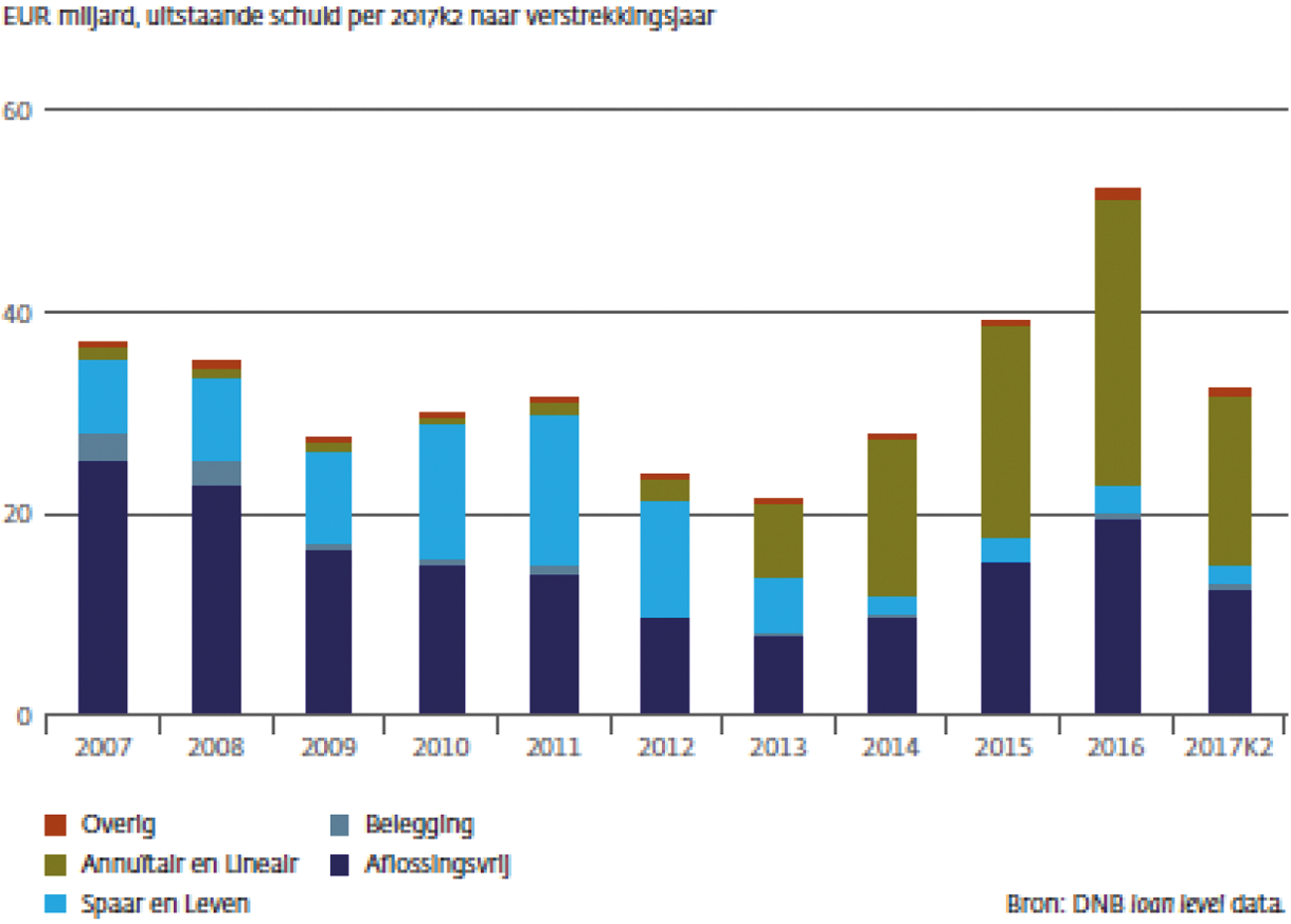

Omdat nieuwe aflossingsvrije hypotheken sinds 2013 niet meer in aanmerking komen voor renteaftrek, is dit type leningen minder aantrekkelijk geworden voor starters. Voor doorstromers en oversluiters met een hypotheekschuld van voor 2013 blijft het over het algemeen mogelijk aflossingsvrije hypotheken te houden of mee te nemen in een nieuwe hypotheek. Aflossingsvrije hypotheken zijn nog steeds goed voor ruim een derde van de hypotheekproductie (zie figuur 2).

Figuur 2: Sterke toename van annuïtaire leningen; aflossingsvrije leningen blijven populair (OFS)

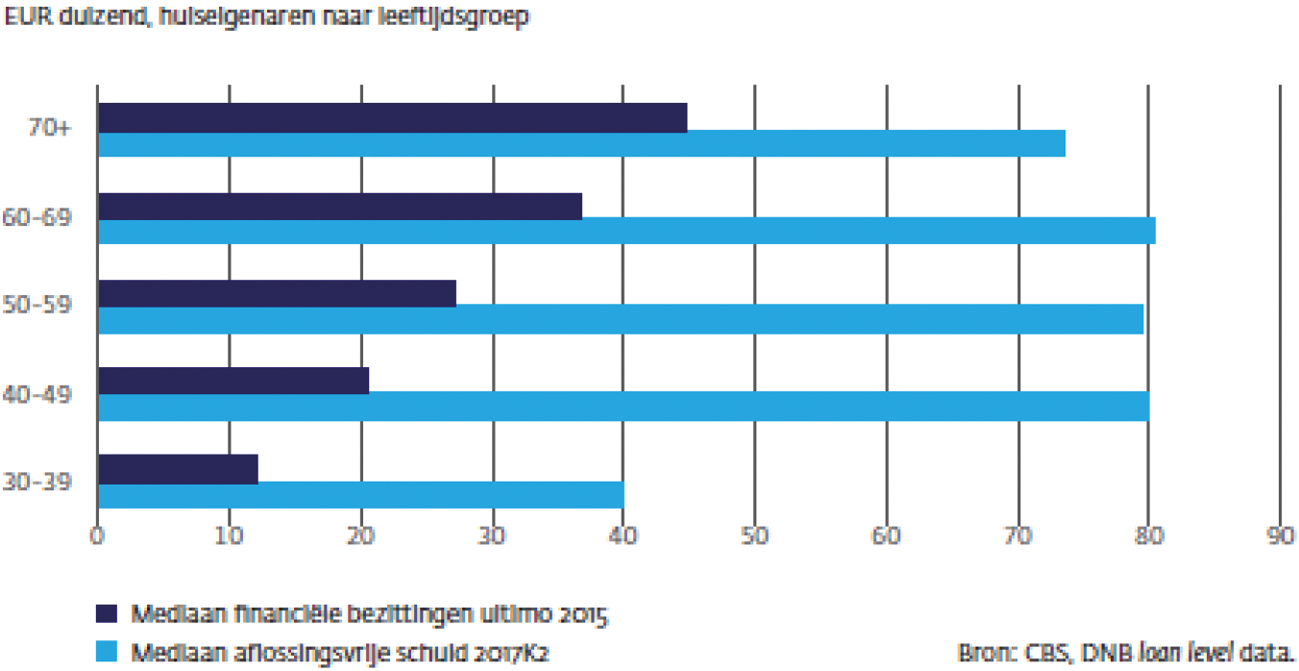

Het OFS constateert dat een groot deel van de huishoudens mogelijk onvoldoende spaargeld en andere financiële bezittingen heeft om op de einddatum de hypotheek volledig af te lossen (zie figuur 3). Voor ruim een half miljoen huishoudens geldt dat de resterende schuld meer dan 150 duizend euro kan bedragen.

Figuur 3: Aflossingsvrije schuld aanzienlijk hoger dan financiële bezittingen (OFS)

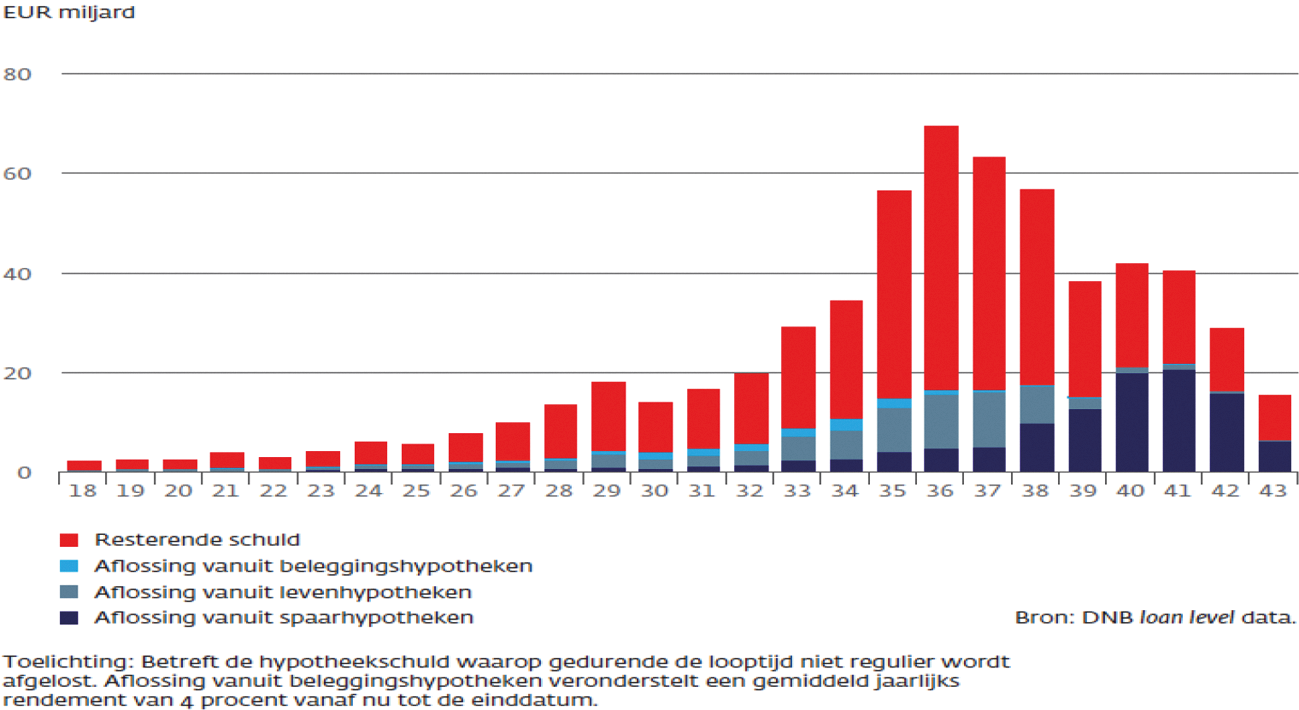

Het OFS geeft aan dat het grote aandeel aflossingsvrije hypotheken via een aantal kanalen implicaties kan hebben voor het financiële stelsel. Allereerst zorgt het grote aandeel aflossingsvrije hypotheken voor de zeer hoge Nederlandse hypotheekschuld vergeleken met andere Europese landen. Dit maakt huishoudens kwetsbaar voor rente- en inkomens-schokken en maakt dat banken meer afhankelijk zijn van marktfinanciering. Ten tweede kan het aflopen van aflossingsvrije hypotheken de bestedingen van huishoudens beïnvloeden. Huishoudens zouden bijvoorbeeld in de jaren voorafgaand aan het aflopen van hun hypotheek extra kunnen gaan sparen wat de consumptie kan drukken. Tot slot kan het zo zijn dat, ondanks de aanzienlijke huizenvermogens van huishoudens op de einddatum, het aflopen van aflossingsvrije hypotheken tot fricties leidt. Tussen 2035 en 2038 loopt naar verwachting voor ruim 700 duizend huishoudens de aflossingsvrije hypotheek af en eindigt hun recht op hypotheekrenteaftrek (zie figuur 4).

Figuur 4: Resterende schuld piekt tussen 2035 en 2038

In veel gevallen zal daarbij sprake zijn van een resterende schuld. Huishoudens hebben dan verschillende mogelijkheden. Een mogelijkheid is dat huishoudens de resterende schuld willen doorrollen in een nieuwe lening. Deze schuld zou in veel gevallen ook afgelost kunnen worden met de verkoop van de woning. Dit zou volgens DNB echter kunnen leiden tot extra aanbod op de (koop)woningmarkt en daarmee een drukkend effect hebben op de prijzen.

DNB trekt in het OFS drie «beleidsconclusies» die moeten bijdragen aan de aanpak van de beschreven problematiek van het relatief grote aandeel van hypotheken waarbij niet regulier wordt afgelost. Ten eerste dienen huishoudens zelf tijdig maatregelen te nemen om problemen bij het aflopen van hun hypotheek te voorkomen. Veel hypotheken lopen pas over 15 tot 20 jaar af waardoor nu nog tijdig kan worden begonnen met het gespreid opbouwen van vermogen over een lagere periode. Ten tweede dienen kredietverstrekkers hun klanten actief te wijzen op hun toekomstige verplichtingen. Tot slot moeten kredietverstrekkers, hoewel het kredietrisico op deze hypotheken gemiddeld gezien beperkt lijkt, hun risicobeheer van aflossingsvrije hypotheken verbeteren.

Aanbeveling van het Financieel Stabiliteitscomité

Het Financieel Stabiliteitscomité (FSC), waarin de toezichthouders AFM en DNB, het Ministerie van Financiën en het Centraal Planbureau (CPB) spreken over risico’s op de financiële markten, heeft in november 2017 over mogelijke risico’s bij aflossingsvrije hypotheken gesproken. Aanleiding voor deze bespreking was een concrete aanbeveling van het IMF eerder in het jaar waarin werd opgeroepen een sectorbrede aanpak te ontwikkelen met betrekking tot aflossingsvrije hypotheken om huishoudens te informeren en te activeren. Het kabinet heeft aangegeven deze aanbeveling te steunen.

Tijdens de FSC-bespreking in november is bekeken hoe een dergelijke sectorbrede aanpak kan worden gestimuleerd en concreet kan worden vormgegeven. Het FSC constateert dat de vier grootste banken en de toezichthouders reeds bezig zijn met het ontwikkelen van effectieve aanpak van dit probleem. De inspanningen van de banken zijn gericht op het in kaart brengen van de meest risicovolle klanten en het activeren van deze klanten. Hoewel het FSC deze inspanningen verwelkomt, wordt eveneens geconcludeerd dat deze aanpak nog verder kan worden ontwikkeld, en moet worden toegepast door alle kredietverstrekkers, waaronder verzekeraars.

Het comité heeft daarom kredietverstrekkers opgeroepen een gerichte aanpak te ontwikkelen en – voor zover nodig en mogelijk – intermediairs daarbij te betrekken. Deze aanpak zou de volgende elementen moeten bevatten:

• Risico identificatie: het segmenteren van klanten naar risicoprofiel, bijvoorbeeld op basis van de LTV-ratio op einddatum en het aantal jaren tot einddatum of pensionering.

• Klantinformatie: het verbeteren van de informatie over de financiële positie van klanten, waaronder de aan de hypotheek verpande vermogensopbouwproducten.

• Proactieve klantenbenadering: bij renteherziening, oversluiten en andere contactmomenten klanten inzicht geven in hun situatie en in de mogelijkheden om hun risico te verlagen.

• Handelingsperspectief bij renteherziening: klanten inzicht geven hoe zij de ruimte die ontstaat bij lagere rentelasten kunnen inzetten voor het verlagen van de aflossingsvrije schuld, en inzichtelijk maken welk rentevoordeel een kleiner aflossingsvrij deel oplevert.

• Acceptatiecriteria: conform de Gedragscode Hypothecaire Financieringen bij acceptatie een maximum percentage aflossingsvrij hanteren.

• Maatwerk: een effectieve aanpak ontwikkelen die differentieert naar de mate van risico van klanten, en die zo snel mogelijk handelingsperspectief biedt aan de meest risicovolle klanten.

• Samenwerking met intermediairs: kredietverstrekkers en tussenpersonen werken effectief samen in het belang van de klant.

• Informatievoorziening: het inrichten van een centraal informatiepunt waar huishoudens terecht kunnen met vragen, en waar mogelijke maatregelen worden toegelicht.

Reactie kabinet op het OFS en de FSC aanbeveling met betrekking tot aflossingsvrije hypotheken

Het rapport van DNB geeft inzicht in de grootte van de aflossingsvrije hypotheekschuld en de mogelijke risico’s voor de consument en de kredietverstrekker als de aflossingsvrije hypotheek op termijn afloopt en de consument de lening niet volledig kan terugbetalen. Hoewel de hoogte van de aflossingsvrije schuld langzaam afneemt, blijft het aandeel hiervan in de totale hypotheekschuld hoog. Ik vind het dan ook belangrijk dat de toezichthouders DNB en AFM hier aandacht voor vragen en het FSC hierover aanbevelingen heeft gedaan.

Naar aanleiding van de oproep van het FSC en de andere acties die de AFM en DNB/ECB hebben ondernomen om de urgentie van de problematiek bij de kredietverstrekkers duidelijk te maken, zijn de kredietverstrekkers gestart met benaderen, informeren en activeren van klanten. De AFM heeft verder in samenwerking met DNB/ECB een risicosegmentatie opgesteld. De risicosegmentatie verdeelt consumenten in groepen naar mate van potentiële kwetsbaarheid en urgentie. Hierbij wordt ten eerste gekeken naar de omvang van het potentiële financiële risico voor de klant op basis van onder andere de verwachte Loan-to-value (LTV) op de einddatum van de hypotheek. Ten tweede wordt gekeken naar de termijn waarop het probleem zich bij de klant potentieel kan materialiseren. Voor dit tweede criterium wordt gekeken naar het aantal jaar tot het einde van de hypotheek, de nog resterende duur van de hypotheekrenteaftrek en de tijd tot pensionering.

Kredietverstrekkers benaderen op basis van deze segmentatie de potentieel kwetsbare klanten en informeren hen over de productkenmerken en bieden klanten handelingsperspectief. De banken, onder coördinatie van de Nederlandse Vereniging van Banken (NVB), hebben bijgedragen aan het uniformeren van de definities onderliggend aan de risicosegmentatie. Het Verbond van Verzekeraars is over de risicosegmentatie geïnformeerd.

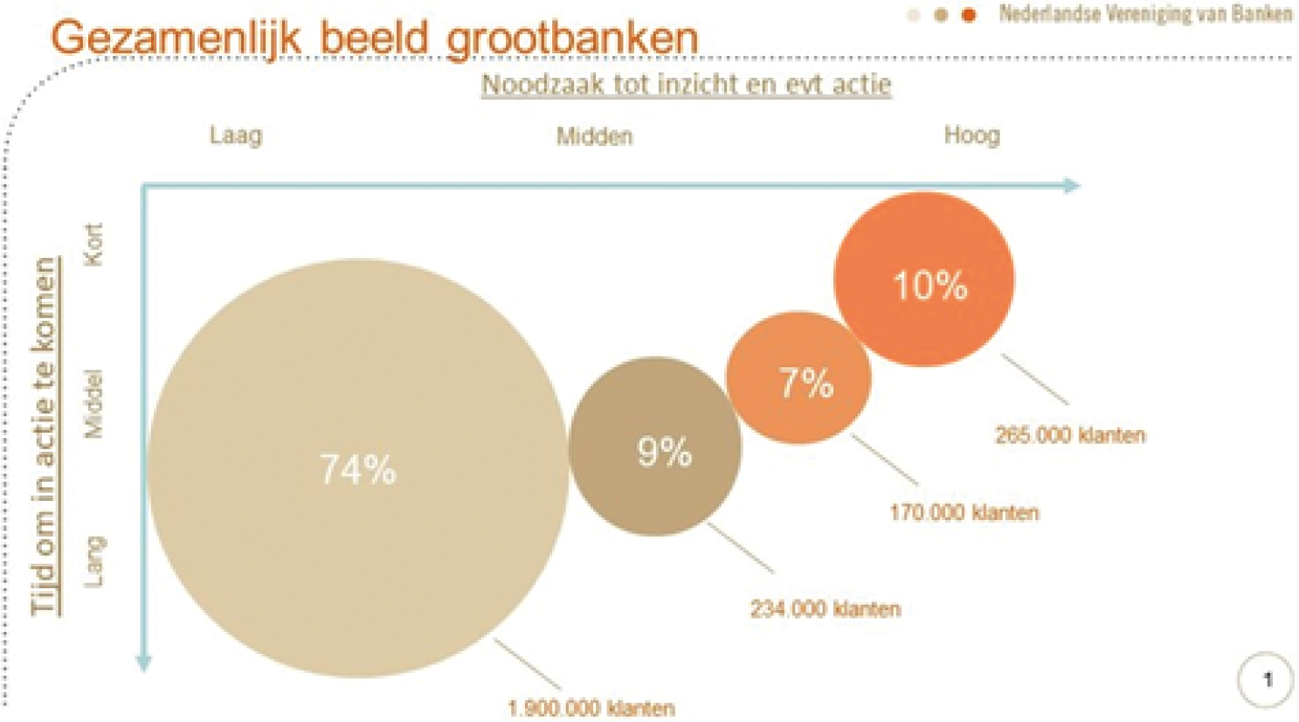

De vier Nederlandse grootbanken (70% marktaandeel in uitstaande aflossingsvrije hypotheken) rapporteren ieder kwartaal over de actuele verdeling van huishoudens met een aflossingsvrije hypotheek binnen de risicosegmentatie aan de AFM en DNB/ECB. De toezichthouders monitoren hiermee de effecten van klantactivatie en de ontwikkeling van de risico’s binnen de portefeuilles van de aflossingsvrije hypotheken. De NVB heeft eind augustus gepubliceerd2 hoe de verdeling van het aantal klanten in de portefeuille van de vier grootbanken er uit ziet aan de hand van deze risicosegmentatie (zie figuur 6 hieronder). Uit de analyse volgt dat ongeveer 10% van hun klanten (265.000 klanten) aan het eind van de looptijd mogelijk in de problemen komt met de betaalbaarheid van een nieuwe hypotheek op basis van deze criteria. Deze klanten hebben nog beperkte tijd om in actie te komen en/of een relatief hoge LTV. De NVB verwacht op termijn ook de gegevens van de andere (kleinere) banken mee te nemen in het overzicht.

Hoewel het risicosegmentatiemodel inzicht geeft in het potentiële risico van de klant, is de vraag of de klant daadwerkelijk risico loopt op betalingsproblemen veel relevanter. Om de daadwerkelijke risico’s in kaart te brengen hebben kredietverstrekkers op basis van een gemeenschappelijk kader een toets ontwikkeld om de toekomstige betaalbaarheid van een klant vast te stellen. Hierbij wordt aan de hand van de persoonlijke situatie van de klant in kaart gebracht of aanvullende actie nodig is. De 10% klanten die een potentieel hoog risico lopen worden door hun kredietverstrekker met prioriteit benaderd om te onderzoeken of deze klanten daadwerkelijk risico lopen.

Ook worden de klanten die risico lopen hierover geïnformeerd en wordt hen (waar mogelijk) handelingsperspectief geboden om in actie te komen en daarmee mogelijke problemen te voorkomen. Kredietverstrekkers en financieel adviseurs kunnen en moeten hun klanten stimuleren en faciliteren om iets aan een risicovolle situatie te doen, maar kunnen hen hier niet toe dwingen. Zo zijn de aanbieders en adviseurs afhankelijk van de informatie die de klant wil geven (over bijvoorbeeld zijn inkomen en toekomstig pensioen) voordat kan worden bepaald of (en in welke mate) een klant risico loopt.

Figuur 5: Aantal potentieel kwetsbare klanten bij de grootbanken

Bron: NVB

De laatste maanden zijn verschillende onderzoeken verschenen over de omvang en mogelijke risico’s die consumenten met een aflossingsvrije hypotheek lopen. De uitkomsten van deze onderzoeken en de conclusies die hieruit getrokken worden lopen sterk uiteen. Deze verschillen zijn te verklaren door onder andere de verschillende onderzoeksmethoden, de omvang van de steekproef en de wijze waarop de groep kwetsbare klanten worden gedefinieerd. Hoewel verklaarbaar, kunnen deze verschillen tot onduidelijkheid leiden bij consumenten met een aflossingsvrije hypotheek en onzekerheid creëren over de noodzaak om in actie te komen. Om dit te voorkomen hecht ik aan het zorgvuldige traject dat de toezichthouders met de banken en verzekeraars zijn ingegaan om op basis van uniforme definities, een vastgelegd risicosegmentatiemodel en betaalbaarheidstoets te beoordelen welke klanten met een aflossingsvrije hypotheek daadwerkelijk risico’s lopen. Op basis van reguliere rapportages aan de hand van vaste criteria ontstaat zo een eenduidig beeld van de problematiek, kan de voortgang periodiek gemonitord worden en kan waar nodig worden bijgestuurd.

Ik ben tevreden over de voortvarendheid waarmee de AFM in samenwerking met DNB/ECB de aanpak van de risico’s rond aflossingsvrije hypotheken in gang heeft gezet en de constructieve houding die de sector laat zien in dit traject. Ik heb er vertrouwen in dat de sector dit belangrijke onderwerp voortvarend blijft behandelen en zal er, samen met de toezichthouders, de komende jaren op toezien dat alle benodigde stappen worden gezet.

Hoge hypotheekschulden blijven kwetsbaar

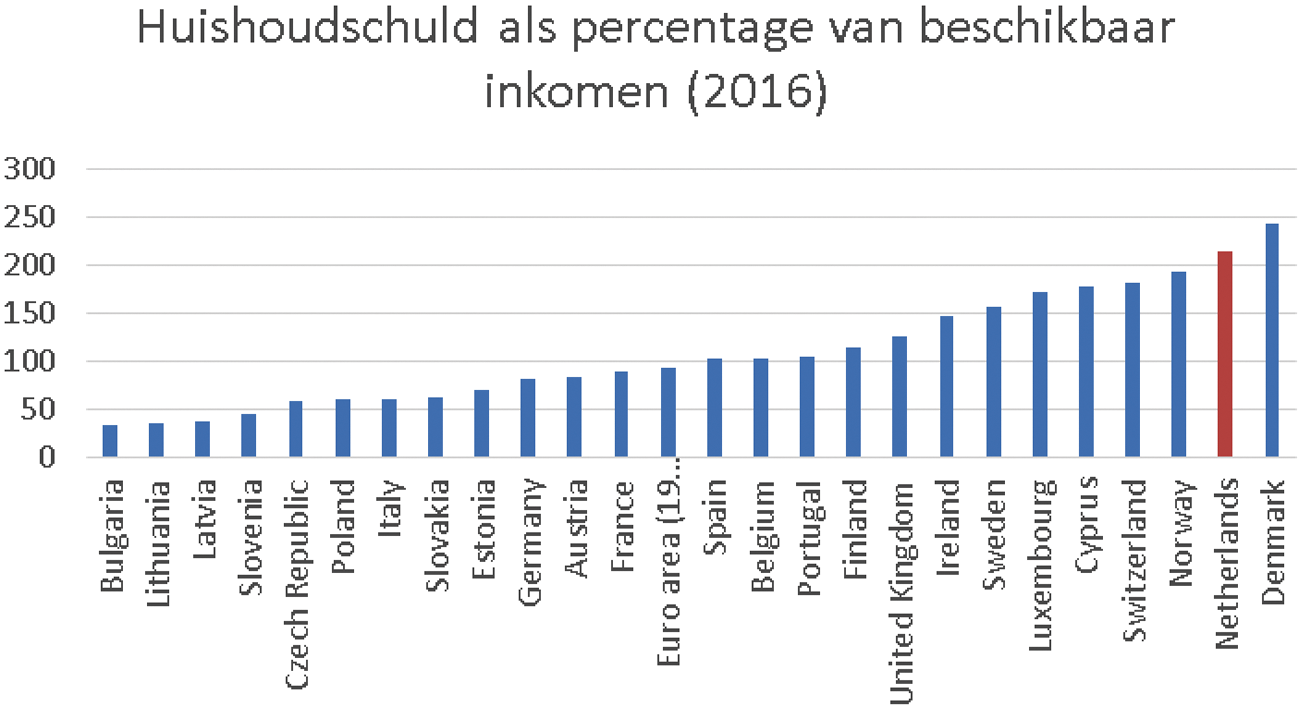

Overigens vind ik niet alleen het hoge aandeel aflossingsvrije hypotheken kwetsbaar. De Nederlandse schuld van huishoudens is door de hypotheekschulden in Europees perspectief hoog. Hier staat tegenover dat Nederlandse huishoudens ook relatief veel vermogen in de vorm van pensioenen en woningbezit hebben. De combinatie van hoge pensioen- en woningvermogens met hoge hypotheekschulden wordt de «lange balans» van Nederlandse huishoudens genoemd. Echter, doordat vermogen grotendeels vastzit in «stenen» en pensioenfondsen, kunnen huishoudens dat geld niet eenvoudig aanwenden bij tegenslag. Dat maakt huishoudens relatief kwetsbaar.

Figuur 6: Huishoudschuld in Europees perspectief

Bron: Eurostat

Naar aanleiding van de crisis zijn verschillende maatregelen genomen om bovengenoemd risico van hoge schulden voor huishoudens te beperken.

• De Loan-to Income (LTI) is sinds 2013 wettelijk verankerd om overkreditering te voorkomen.

• LTV verlaagd: De maximale waarde van de hypotheek ten opzichte van de waarde van de woning is sinds 2013 wettelijk vastgelegd in de Regeling Hypothecair Krediet en is sindsdien stapsgewijs met 1%-punt verlaagd tot 100% in 2018. Als gevolg hiervan neemt het risico op een restschuld bij verkoop af. Hoewel de maximale LTV bij aanvang in vergelijking met ons omringende landen hoog is, zal deze niet verder worden verlaagd om de toegang van starters tot de woningmarkt niet onnodig te belemmeren.

• Annuïtair aflossen: Annuïtaire (of lineaire) aflossing is met ingang van 2013 voor nieuwe hypotheken een voorwaarde geworden om in aanmerking te komen voor hypotheekrenteaftrek. Het effect hiervan is duidelijk te zien in de toename van het aantal afgesloten annuïtaire hypotheken sinds 2013. Waar in 2013 slechts 2% van de uitstaande hypotheekschuld annuïtair werd afgelost, is dit inmiddels ruim 20%.

• Hypotheekrenteaftrek versoberd: Het maximale tarief waartegen de hypotheekrente kan worden afgetrokken wordt sinds 2014 jaarlijks verlaagd met 0,5%-punt. In het regeerakkoord worden deze stappen vergroot naar 3%-punt per jaar vanaf 2020. Het aftrekpercentage wordt zo versneld verlaagd tot het nieuwe basistarief in de inkomstenbelasting.

• Verhoging van de eenmalige schenkingsvrijstelling ten behoeve van de eigen woning: Sinds 2017 is er een eenmalige schenkingsvrijstelling ten behoeve van de eigen woning van € 100.000 (2018: € 100.800) voor begunstigden tot 40 jaar. Deze vrijstelling is, anders dan de tijdelijke vrijstelling in 2013/2014, structureel. De verhoogde vrijstelling maakt het gunstiger om schenkingen te doen waarmee de hypotheekschuld wordt verlaagd.

Bovengenoemde maatregelen zorgen ervoor dat de hypotheekschuld van huishoudens wordt beperkt en de kans op betalingsproblemen wordt verminderd. Dit draagt bij aan de bescherming van de consument en de financiële stabiliteit voor de sector als geheel.

Naast de genomen wettelijke maatregelen vind ik het van belang dat de sector ook hier zijn eigen verantwoordelijkheid pakt. De hypotheekadviseur heeft een belangrijke taak in het adviseren van de consument over de mogelijke risico’s van een hoge hypotheek. De maximale hypothecaire kredietruimte wordt aan de hand van enkele aannames vastgesteld. Zo wordt bij het bepalen van de maximale hypotheek bijvoorbeeld uitgegaan van een uitgavenpatroon van de consument dat lager is dan gemiddeld, dat de woning een energielabel C heeft, en wordt er geen rekening gehouden met de kosten van kinderen. Dit betekent dat, hoewel de normen in beginsel verantwoorde kredietverlening voorstaan, de maximale hypotheek niet voor alle consumenten de meest passende keuze hoeft te zijn. Ik zie het als de rol van de adviseur om samen met de consument te bespreken welke hypotheeklasten hij kan en wil dragen op basis van zijn persoonlijke situatie. Vooral in een stijgende woningmarkt, waar de wettelijke regels voor de consument als knellend kunnen worden ervaren, vind ik het belangrijk te benadrukken dat de maximale hypotheek niet in alle gevallen passend hoeft te zijn. In individuele gevallen zou een lagere hypotheek beter kunnen passen bij de huishoudsituatie dan de maximaal toegestane hypotheek.

De Minister van Financiën, W.B. Hoekstra

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32847-432.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.