Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 32140 nr. 51 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 32140 nr. 51 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 28 mei 2019

Met deze brief bied ik uw Kamer mijn Fiscale beleidsagenda 2019 aan. Over deze Fiscale beleidsagenda 2019 ga ik graag in gesprek met uw Kamer.

De Staatssecretaris van Financiën, M. Snel

|

Inhoudsopgave |

blz. |

|

Inleiding |

2 |

|

1. Aanpak van belastingontwijking en belastingontduiking |

3 |

|

2. Lagere lasten op arbeid |

9 |

|

3. Aantrekkelijk vestigingsklimaat |

13 |

|

4. Verdere vergroening |

15 |

|

5. Goede uitvoerbaarheid |

17 |

|

Conclusie |

21 |

Op 23 februari 2018 heb ik uw Kamer mijn Fiscale beleidsagenda gestuurd.1 In die beleidsagenda heb ik mijn plannen met het belastingstelsel voor deze kabinetsperiode uiteengezet. Dit heb ik gedaan aan de hand van vijf beleidsprioriteiten. De invulling van de prioriteiten komt grotendeels voort uit het regeerakkoord. Daarnaast heb ik nog enkele accenten aangebracht op basis van mijn ervaringen sinds het aantreden van dit kabinet.

De eerste beleidsprioriteit is de aanpak van belastingontwijking en -ontduiking. Nederland is, onder andere door ons belastingstelsel, een aantrekkelijk land voor buitenlandse bedrijven om te investeren. Dat koester ik. De keerzijde van het internationaal georiënteerde belastingstelsel is dat Nederland daarmee onbedoeld ook aantrekkelijk is geworden voor structuren om belasting te ontwijken. Dit kabinet wil internationale belastingontwijking en -ontduiking juist tegengaan. In een aparte brief heb ik uw Kamer mijn voornemens op dit onderwerp uitgebreid toegelicht.2 Lagere lasten op arbeid is mijn tweede beleidsprioriteit. Dat is goed is voor de economie en de werkgelegenheid: met lagere lasten worden meer mensen gestimuleerd om meer te werken. Ten derde moet Nederland een aantrekkelijk vestigingsklimaat hebben voor bedrijven met reële economische activiteiten in Nederland. Daar profiteert Nederland namelijk als geheel van door (hoogwaardige) banen, een hogere productiviteit en daarmee hogere economische groei. De vierde beleidsprioriteit is het verder vergroenen van het belastingstelsel, zodat het principe van «de vervuiler betaalt» beter tot uiting komt en daarmee een bijdrage levert aan klimaatdoelstellingen. De vijfde prioriteit is goede uitvoerbaarheid. Een goede uitvoering van onze belastingwetten is cruciaal. Met de geïnde belastingen worden de uitgaven van het Rijk, zoals op het gebied van zorg, sociale zekerheid en onderwijs, bekostigd.

Inmiddels zijn we ruim een jaar onderweg sinds ik de Fiscale beleidsagenda aan uw Kamer heb gestuurd en er zijn al vele stappen op de beleidsthema’s gezet. Dat neemt niet weg dat er ook nog veel te gebeuren staat. Met deze brief blik ik terug op behaalde resultaten en informeer ik uw Kamer over mijn beleidsambities voor het resterende deel van de kabinetsperiode. In dit kader wil ik ook benoemen dat voor het omzetten van mijn ambitie in maatregelen, het mijn inzet blijft om fiscale wetgeving meer gespreid aan uw Kamer aan te bieden. In mijn brief moties en toezeggingen van 4 april 20193 heb ik een actualisering gegeven van de planningsbrief4 met betrekking tot de fiscale wetsvoorstellen. In het tweede kwartaal van 2019 ontvangt uw Kamer:

• het wetsvoorstel minimum CO2-prijs voor elektriciteitsopwekking;

• het wetsvoorstel belasting op luchtvaart; en

• het implementatiewetsvoorstel van de tweede antibelastingontwijkingsrichtlijn tot wijziging van de eerste antibelastingontwijkingsrichtlijn wat betreft hybridemismatches met derde staten (ATAD2)5.

In het derde kwartaal ontvangt uw Kamer:

• het implementatiewetsvoorstel EU-richtlijn meldingsplichtige grensoverschrijdende constructies (de Mandatory Disclosure-richtlijn);

• het wetsvoorstel excessief lenen bij de eigen vennootschap; en

• het pakket Belastingplan 2020, waaronder het wetsvoorstel ter invoering van een conditionele bronbelasting op renten en royalty’s per 2021 en het implementatiewetsvoorstel btw-richtlijn quick fixes.

Aan het einde van het vierde kwartaal ontvangt u het implementatiewetsvoorstel btw-richtlijn e-commerce.

Verder wordt op dit moment bezien welke fiscale maatregelen met inwerkingtredingsdatum 2021 vóór de zomer van 2020 aan uw Kamer kunnen worden aangeboden. Ik denk hierbij bijvoorbeeld aan een fiscale verzamelwet 2021 en een wetsvoorstel gegevensverwerking Belastingdienst. Ook wordt een onderzoek gedaan naar de verbreding van de afvalstoffenbelasting, hetgeen mogelijk voor de zomer van 2020 tot een wetsvoorstel leidt. Mijn streven is uiterlijk voor het einde van deze kabinetsperiode uw Kamer de nieuwe concernregeling ter vervanging van de fiscale eenheid te doen toekomen. Tot slot worden er de komende periode naar verwachting meerdere EU-richtlijnen vastgesteld die in nationale wetgeving worden geïmplementeerd.

Aanleiding

Nederland kent een open economie. De buitenlandse markt is van groot belang voor Nederlandse bedrijven. Ons belastingstelsel is hierop ingericht. Dit maakt Nederland een aantrekkelijk vestigingsland voor bedrijven. Investeringen van deze bedrijven komen onze economie ten goede.

Die internationale oriëntatie van het belastingstelsel heeft echter ook een schaduwkant. De keerzijde is dat ons fiscale stelsel onbedoeld ook aantrekkelijk wordt voor structuren, waarmee belasting wordt ontweken. Dit kan schadelijk zijn op meerdere vlakken: voor de belastingmoraal, voor het internationale aanzien van Nederland en daarmee voor het investeringsklimaat. Vanzelfsprekend is dat ongewenst. Dit kabinet heeft daarom de aanpak van belastingontwijking als speerpunt. Ook belastingontduiking wil ik stevig aanpakken, want dit kabinet treedt hard op tegen belastingplichtigen die de wet overtreden. Maatregelen tegen zowel belastingontwijking als belastingontduiking voorkomen dat kosten van algemene voorzieningen worden afgewenteld op belastingplichtigen die niet de grenzen van wat nog mogelijk is opzoeken of overschrijden.

Omdat belastingontwijking een internationaal fenomeen is, zijn de mogelijkheden voor Nederland om belastingontwijking unilateraal aan te pakken niet oneindig. Internationale samenwerking op dit gebied is hard nodig. Daarom bestaat de Nederlandse aanpak niet alleen uit unilaterale maatregelen, maar vormt deze aanpak voor een deel ook het resultaat van inspanningen binnen de Europese Unie (EU) en de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO). Het kabinet moedigt de verdere gedachtevorming in internationaal verband in de strijd tegen belastingontwijking aan en hoopt dat dit uiteindelijk tot vruchtbare initiatieven leidt. Nederland wil daarbij, waar mogelijk, een voortrekkersrol vervullen.

Behaalde resultaten

De aanpak van dit kabinet bij de bestrijding van belastingontwijking en -ontduiking bestaat uit twee pijlers, namelijk:

• de bescherming van de belastinggrondslag; en

• maatregelen in de sfeer van transparantie en integriteit.

Het afgelopen jaar zijn al grote stappen gezet om belastingontwijking te voorkomen en de Nederlandse belastinggrondslag te beschermen.

ATAD1

Een belangrijke maatregel om de Nederlandse belastinggrondslag te beschermen is de implementatie van de EU-richtlijn tot vaststelling van regels ter bestrijding van belastingontwijkingspraktijken die rechtstreeks van invloed zijn op de werking van de interne markt (ATAD1)6 in de vennootschapsbelasting. Nederland heeft deze richtlijn op meerdere aspecten strenger geïmplementeerd dan de minimumstandaarden die ATAD1 voorschrijft.

Multilateraal Verdrag

Daarnaast heeft Nederland bij het Multilateraal Verdrag7 gekozen voor een zeer breed palet aan maatregelen. Hierdoor kunnen Nederlandse belastingverdragen op een groot aantal punten worden aangepast aan de in het Base Erosion and Profit Shifting (BEPS)-project ontwikkelde antimisbruikbepalingen. Uiteraard moeten onze verdragspartners daar ook mee instemmen. Nederland wil op dit vlak meer aanpassingen doorvoeren in de bilaterale belastingverdragen dan een groot aantal andere OESO-lidstaten en gaat hierin dus verder. Om ook in nieuwe bilaterale belastingverdragen verdragsmisbruik te bestrijden, maken de keuzes die gemaakt zijn bij het Multilateraal Verdrag onderdeel uit van het Nederlandse fiscale verdragsbeleid. Ik zal uw Kamer een afzonderlijke brief sturen, waarin dieper wordt ingegaan op mijn ambities met het fiscale verdragsbeleid. De verwachting is dat deze brief in de loop van dit jaar aan uw Kamer verzonden wordt.

Nederlandse lijst met laagbelastende landen

Een derde maatregel waar Nederland voorop loopt in de strijd tegen belastingontwijking is met het publiceren van de lijst met laagbelastende landen.8 Op deze lijst staan 21 laagbelastende landen, waar de EU-lijst van niet-coöperatieve rechtsgebieden voor belastingdoeleinden er slechts 15 bevat. De Nederlandse lijst is relevant voor de aanvullende Controlled Foreign Company (CFC-)maatregel die vanaf 1 januari 2019 is ingegaan, voor de afgifte van rulings door de Belastingdienst als onderdeel van het herziene rulingbeleid9, en voor de conditionele bronbelasting op renten en royalty’s die per 1 januari 2021 wordt ingevoerd.

Transparantie en integriteit

Op het gebied van transparantie en integriteit is de wetgeving voor trustkantoren aangescherpt. De strengere eisen moeten integriteitsrisico’s voor financiële markten beperken, wat op zijn beurt kan bijdragen aan de aanpak van belastingontduiking. Daarnaast heb ik in de strijd tegen belastingontduiking € 17 miljoen extra uitgetrokken om de opsporing van verhuld vermogen in het buitenland te versterken.

Aankomend beleid

Bestrijding hybridemismatches

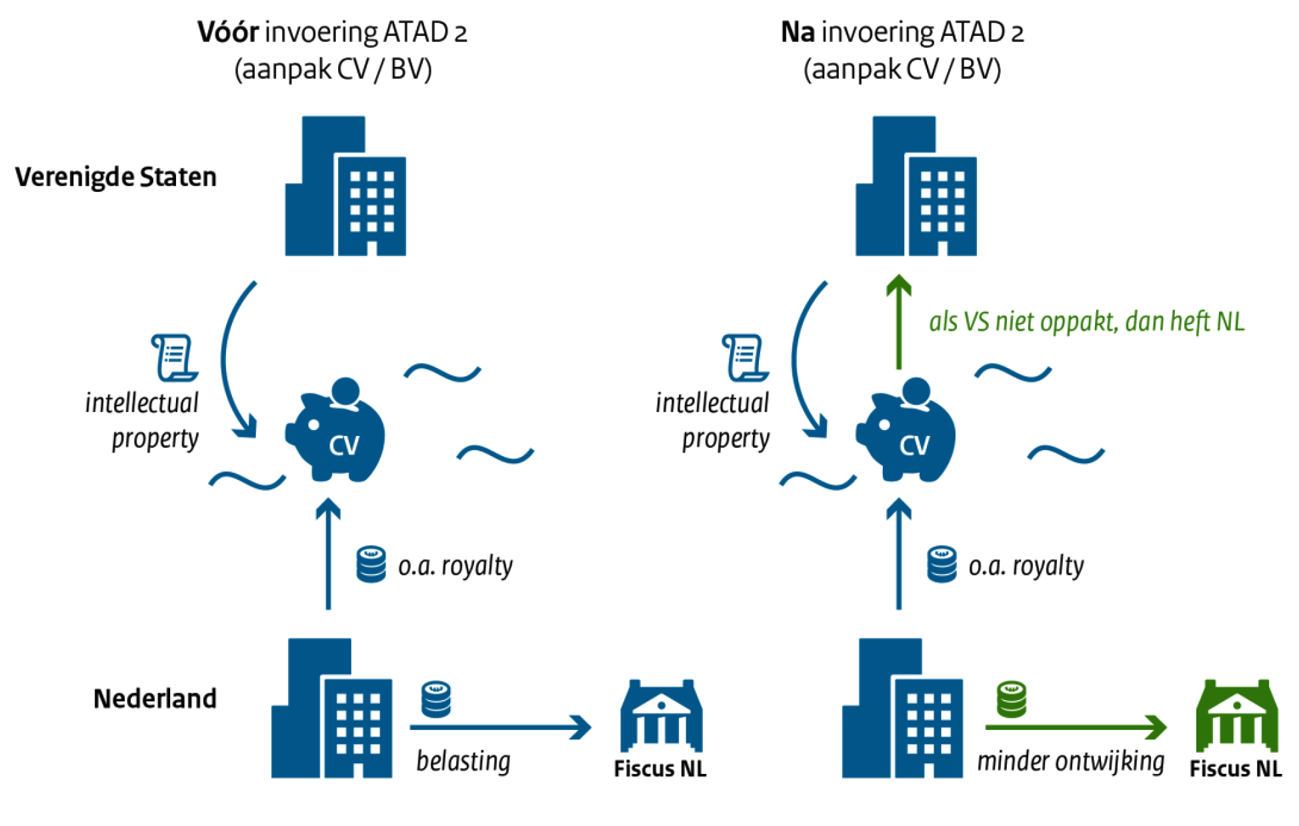

Een belangrijke aankomende maatregel om de belastinggrondslag te beschermen is de implementatie van de tweede antibelastingontwijkingsrichtlijn tot wijziging van de eerste antibelastingontwijkingsrichtlijn wat betreft hybridemismatches met derde staten (ATAD2). ATAD2 beoogt te voorkomen dat belastingplichtigen gebruik kunnen maken van structuren, waarbij door kwalificatieverschillen tussen belastingstelsels («hybridemismatches») de belasting in Nederland of in een ander land wordt ontweken. Een bekend voorbeeld hiervan is de CV/BV-structuur, ook wel de «spaarpot op zee» genoemd. Met name bedrijven uit de Verenigde Staten hebben met deze structuur de Amerikaanse belastingheffing over hun wereldwijde winsten voor lange tijd kunnen uitstellen. Met de maatregelen uit ATAD2 zal de fiscale aantrekkelijkheid hiervan worden beëindigd. Met het wetsvoorstel ATAD2 wordt geregeld dat Nederland bij dergelijke hybridemismatches belasting gaat heffen als een ander land, bijvoorbeeld de Verenigde Staten, dit nalaat. Dat wordt hieronder geïllustreerd. Het wetsvoorstel ATAD2 zal naar verwachting nog voor het zomerreces bij uw Kamer worden ingediend.

Figuur 1: CV/BV structuur (voorbeeld van hybridemismatchstructuur)

Het tegengaan van hybridemismatches krijgt ook vorm door de aanpassing van belastingverdragen via het Multilateraal Verdrag en door belastingverdragen die separaat worden heronderhandeld in lijn met de BEPS-actiepunten.

Conditionele bronbelasting op renten en royalty’s

Daarnaast wil dit kabinet een eind maken aan het gebruik van het Nederlands belastingstelsel voor doorstroomactiviteiten naar laagbelastende landen. Daarom zal het kabinet in het derde kwartaal van dit jaar een wetsvoorstel naar uw Kamer sturen ter invoering van een conditionele bronbelasting op renten en royalty’s, waarbij bij de vormgeving hiervan ook de door het Hof van Justitie van de EU op 26 februari 2019 gewezen arresten10 in ogenschouw worden genomen. De bronbelasting is verschuldigd over iedere directe rente- of royaltybetaling die binnen concernverband wordt gedaan door – kort gezegd – een Nederlands bedrijf aan een bedrijf in een land dat is opgenomen op de Nederlandse lijst van laagbelastende landen. Hierbij zullen waar mogelijk ook regelingen worden getroffen om misbruik tegen te gaan. Als voorbeeld van dat laatste kan gedacht worden aan gevallen waarin een betaling niet rechtstreeks maar via een omweg in een laagbelastend land terechtkomt.

Binnen de OESO wordt nagedacht over maatregelen die landen kunnen nemen om te voorkomen dat betalingen of winsten niet tegen een bepaald minimum vennootschapsbelastingniveau worden belast. De conditionele bronbelasting op renten en royalty’s sluit conceptueel aan bij deze stand van denken in OESO-verband. Aangezien het probleem van internationale belastingontwijking het meest effectief kan worden aangepakt door middel van mondiale afspraken, wil Nederland bij deze discussies, waar mogelijk, een voortrekkersrol vervullen.

Binnen hetzelfde kader zijn bij de OESO voorstellen gedaan om bestaande winstallocatieregels meer aan te laten sluiten bij de digitaliserende economie. Waar deze voorstellen kunnen bijdragen aan rechtszekerheid en het aanpakken van belastingontwijking, zal Nederland zich ook ten aanzien van deze voorstellen actief en coöperatief opstellen. Daarbij moeten de uitvoerbaarheid van de voorstellen en de gevolgen voor de Nederlandse belastinggrondslag wel nadrukkelijk voor ogen worden gehouden.

Toegezegde onderzoeken in de vennootschapsbelasting

Aan uw Kamer heb ik al een aantal onderzoeken in de vennootschapsbelasting toegezegd. Deze onderzoeken zijn ook genoemd in mijn brief van 15 april 2019 over de bouwstenen voor een beter belastingstelsel.11 Deze onderzoeken zullen dit en volgend jaar worden afgerond.

Transparantie

Een toename in transparantie is essentieel voor de aanpak van belastingontduiking omdat dit bijdraagt aan de detectie van verhuld vermogen. Dit kabinet heeft dan ook aangekondigd de aanpak van het vorige kabinet voort te zetten die is ingezet naar aanleiding van de Panama Papers.12 Er worden meerdere maatregelen voorgesteld die betrekking hebben op fiscaal intermediairs. Deze maatregelen zijn nodig, omdat zij specifieke en reële problemen aanpakken die zijn terug te voeren op een gebrek aan transparantie. Daarmee zijn de maatregelen maatwerk en richten zij zich tegen problemen die er maatschappelijk gezien toe doen.

Allereerst wil ik de transparantie vergroten door – onder voorwaarden – vergrijpboetes die zijn opgelegd aan beroepsbeoefenaars openbaar te maken. Deze beroepsbeoefenaars zijn niet alleen belastingadviseurs, maar kunnen ook accountants, notarissen en advocaten zijn. Openbaarmaking helpt de consument bij het maken van een goed geïnformeerde keuze voor een fiscaal adviseur. De tweede consultatieronde voor het wetsvoorstel is 1 februari 2019 afgelopen. De in de consultatieronden ingebrachte bijdragen hebben tot een verdere verfijning van het wetsvoorstel geleid. Zo moet er bijvoorbeeld sprake zijn van (voorwaardelijke) opzet. Daarnaast is het wetsvoorstel met waarborgen omkleed. Het is de bedoeling dat het wetsvoorstel op Prinsjesdag wordt aangeboden aan uw Kamer.

In de expertmeeting over fiscale constructies op 6 oktober 2016 en het verhoor door de Parlementaire ondervragingscommissie fiscale constructies (POFC) is onder andere ingegaan op fiscale procedures. Hieruit kwam naar voren dat de huidige vormgeving van fiscale procedures er soms toe leidt dat deze zeer lang duren, onder meer door de opeenvolging van een procedure tegen de zogenoemde informatiebeschikking en vervolgens een procedure tegen de belastingaanslag. In mijn recente aanbiedingsbrief bij de beantwoording van Kamervragen over oplossingsrichtingen voor de voornaamste knelpunten genoemd in het Evaluatierapport Wet-Dezentjé heb ik aangekondigd om met een wetsvoorstel inzake de informatiebeschikking te komen.13 Naar aanleiding hiervan heeft de vaste commissie voor Financiën verzocht uw Kamer te informeren wanneer uw Kamer een uitgewerkt wetsvoorstel mag verwachten. Mijn voornemen is om in de loop van 2020 een internetconsultatie te starten met het oog op aanbieding van het wetvoorstel aan uw Kamer in 2021.

Verder wil ik de reikwijdte van het wettelijke fiscale verschoningsrecht verduidelijken. Het fiscale verschoningsrecht is een belangrijk onderdeel van onze rechtsstaat. De grondslag van het fiscale verschoningsrecht is gelegen in het algemene rechtsbeginsel dat bij bepaalde vertrouwenspersonen het maatschappelijke belang dat de waarheid in rechte aan het licht komt, moet wijken voor het belang dat eenieder zich vrijelijk en zonder vrees voor openbaarmaking van het besprokene om bijstand en advies tot hen moet kunnen wenden. De Belastingdienst moet echter tegelijkertijd in staat worden gesteld om over de voor de belastingheffing relevante feiten te kunnen beschikken. De huidige reikwijdte van de wettelijke omschrijving van het fiscale verschoningsrecht verhoudt zich slecht tot de internationale standaard bij de uitwisseling van informatie op verzoek. Mijn beleidsinzet is dan ook in lijn met de aanbeveling van de OESO.14 Op Europees gebied wordt eveneens verder gewerkt aan een toename van de transparantie op fiscaal gebied. Zo is in mei 2018 de richtlijn meldingsplichtige grensoverschrijdende constructies aangenomen. Deze «Mandatory Disclosure»-richtlijn bewerkstelligt dat intermediairs worden verplicht om grensoverschrijdende – mogelijk agressieve – belastingconstructies te melden bij de Belastingdienst. De aangeleverde gegevens zullen door de Europese belastingdiensten worden uitgewisseld via een centrale database, zodat belastingdiensten een beter inzicht hebben in internationale belastingstructuren. Ik verwacht de implementatiewetgeving in de loop van dit jaar naar uw Kamer te kunnen sturen.

Ik streef daarbij ook naar een verdere toename in transparantie bij de herziening van de rulingpraktijk voor rulings met een internationaal karakter. In hoofdstuk 3 ga ik verder in op deze herziening.

Aan uw Kamer heb ik mijn voornemen bekendgemaakt om in meer gevallen informatie uit te wisselen met het bronland als een Nederlandse vennootschap onvoldoende aanwezigheid heeft in Nederland («substance»). In ieder geval zal ik de substance-eisen voor rente- en royaltydoorstromers verscherpen door het Uitvoeringsbesluit internationale bijstandverlening aan te passen en hierbij aan te sluiten bij de bestaande substance-eisen elders in de fiscale wetgeving.

Tax governance code

Het kabinet zet grote stappen om door middel van wet- en regelgeving belastingontwijking en -ontduiking aan te pakken. Belasting betalen is niet alleen een wettelijke verplichting. Het is ook een maatschappelijke verantwoordelijkheid. Het is vanzelfsprekend dat belastingontduiking wettelijke en maatschappelijke grenzen overschrijdt, maar hoe ver de maatschappelijke verantwoordelijkheid van de belastingplichtige en fiscale adviseurs reikt ten aanzien van belastingontwijking is steeds vaker onderwerp van maatschappelijk debat. Die maatschappelijke verantwoordelijkheid vraagt om een voortzetting van deze dialoog, mede met de wetgever. Toch zal wetgeving alleen niet de oplossing zijn. Al was het maar omdat de wetgever niet alle nieuwe vormen van belastingontwijking kan voorzien of voorkomen. Het bedrijfsleven speelt hierin een essentiële rol, evenals belastingadviseurs die door middel van adviezen het fiscale gedrag van zowel burgers als bedrijven beïnvloeden. Ik zie dat er al bedrijven en belastingadvieskantoren zijn die die handschoen oppakken, maar ik hoop op een breed en gecoördineerd initiatief. In dat opzicht zou het wenselijk zijn als het bedrijfsleven en de belastingadviessector in het kader van hun maatschappelijke verantwoordelijkheid een «tax governance code» ontwikkelen.

Monitoring

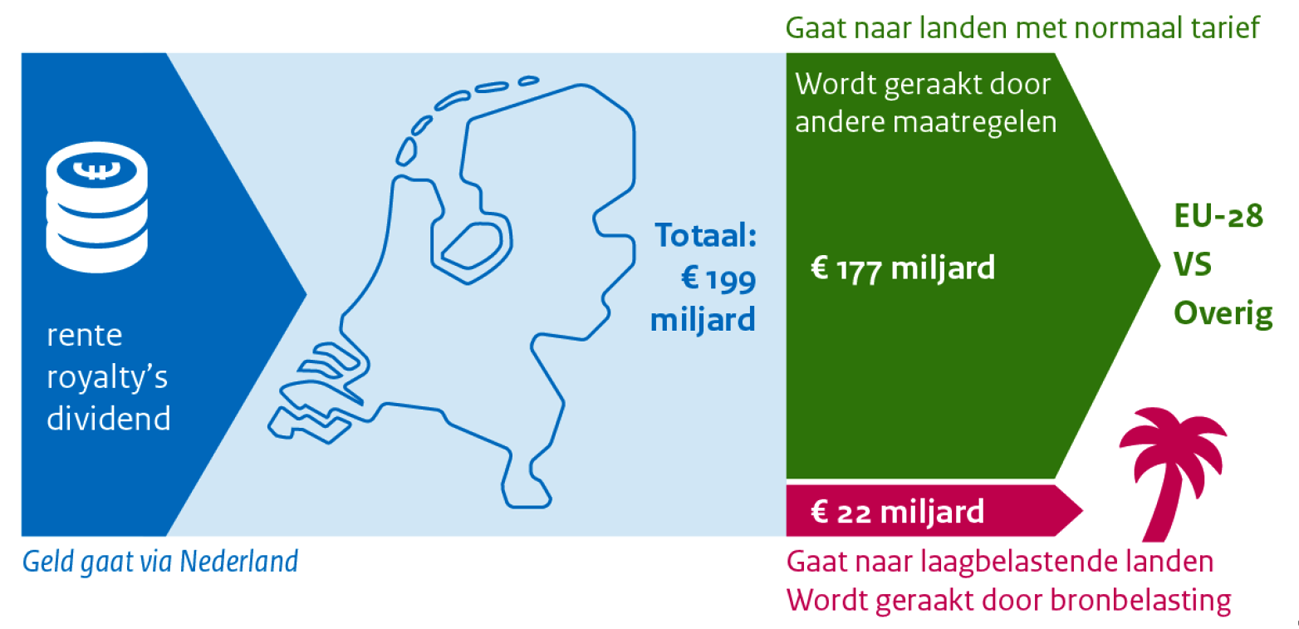

Tot slot vind ik het niet alleen belangrijk om deze maatregelen te treffen, maar wil ik ook graag weten of mijn aanpak van belastingontwijking en -ontduiking effectief is. Zoals aangegeven in het onderzoek van SEO Economisch Onderzoek (SEO)15, is het goed mogelijk het effect van de nieuwe conditionele bronbelasting op renten en royalty’s te monitoren. Het onderzoek van SEO dient als nulmeting om de effecten van mijn beleid op de financiële stromen te monitoren. Met de introductie van een conditionele bronbelasting op renten en royalty’s naar laagbelastende landen wordt de financiële stroom van € 22 miljard gericht aangepakt, omdat deze stroom nagenoeg volledig uit renten en vooral royalty’s bestaat.

Figuur 2: Verdeling uitgaande financiële stromen

Ik ben in overleg met De Nederlandse Bank (DNB) over de wijze waarop we jaarlijks kunnen rapporteren hoe de financiële stromen door de bijzondere financiële instellingen (bfi’s) zich ontwikkelen. De verwachting is dat de stroom van renten en royalty’s naar laagbelastende landen nagenoeg volledig zal verdwijnen. Daarnaast onderzoek ik of er andere manieren zijn om de werking van andere afzonderlijke maatregelen inzichtelijk te maken. Ik ben van plan u hierover vóór de parlementaire behandeling van het Belastingplan 2020 nader te informeren, als vervolg op het SEO-onderzoek.

Aanleiding

Werken moet lonen

In het regeerakkoord staat opgenomen dat «werken moet lonen». Het totale pakket aan maatregelen in de inkomstenbelasting (pakket inkomstenbelasting) van dit kabinet draagt bij aan dit doel en zorgt ervoor dat werkenden meedelen in het economisch herstel. De belasting op arbeidsinkomen daalt en door een lagere marginale druk wordt meer werken lonender. Kortom: Nederlanders gaan de economische vooruitgang echt in hun portemonnee voelen. Door de geleidelijke invoering van een tweeschijvenstelsel nemen de besteedbare inkomens toe van alle huishoudens met een inkomen vanaf 20.000 euro per jaar. Ook wordt het daardoor minder van belang of inkomen in een huishouden met één of twee personen wordt verdiend.

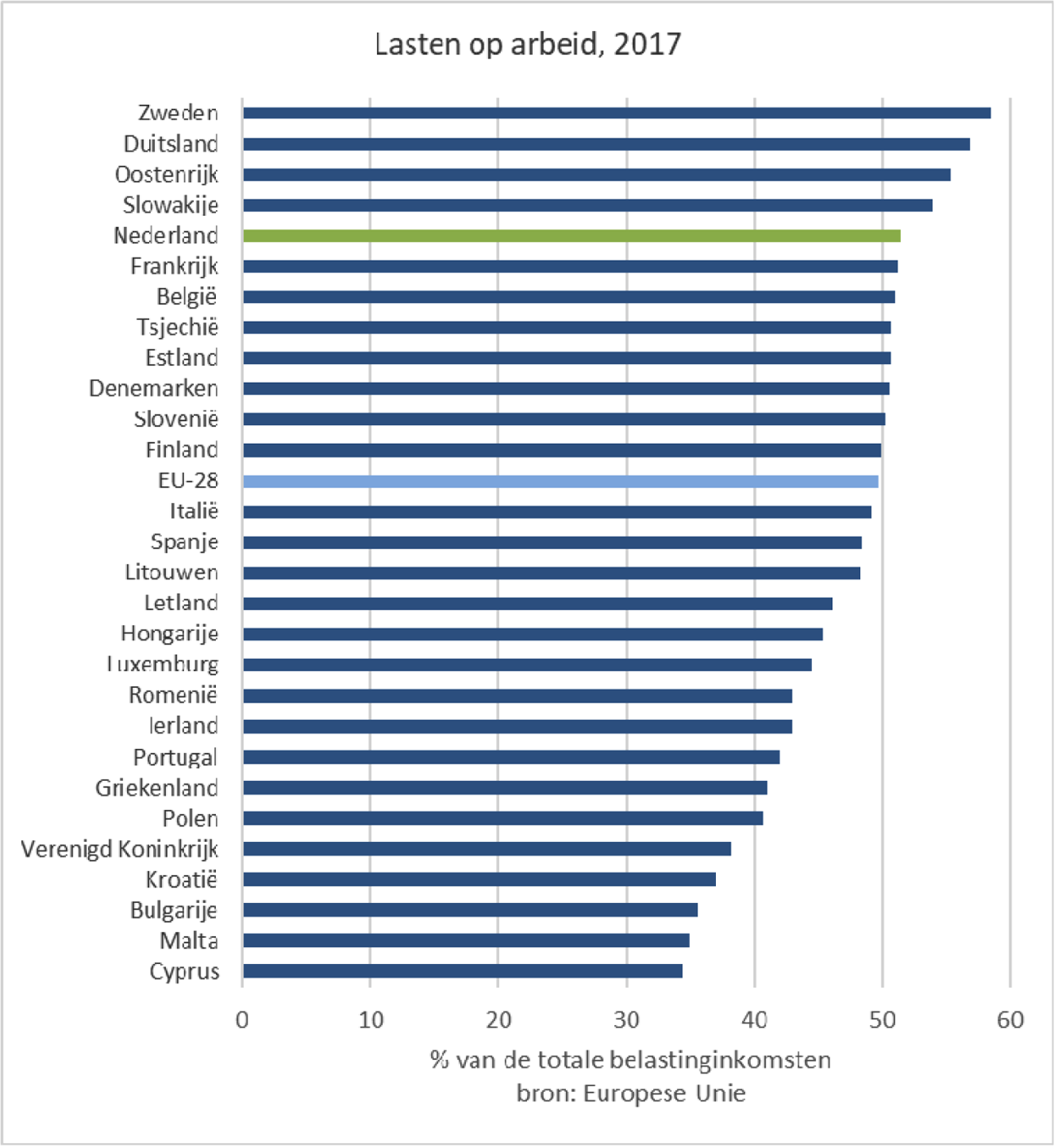

Voor aanvang van deze kabinetsperiode was het aandeel van de lasten op arbeid in de totale belastingopbrengsten van Nederland met 51% relatief hoog. Daarnaast betalen Nederlandse werkgevers en werknemers vanuit internationaal perspectief gezien hoge premies voor pensioenen en zorgverzekering. Omdat belasting op arbeid economisch gezien relatief verstorend is, neemt dit kabinet maatregelen om de lastendruk op arbeid te verlagen.

Figuur 3: Internationale vergelijking van lasten op arbeid als % van totale belastinginkomsten (2017)

Beleidsmatige lastenontwikkeling deze kabinetsperiode

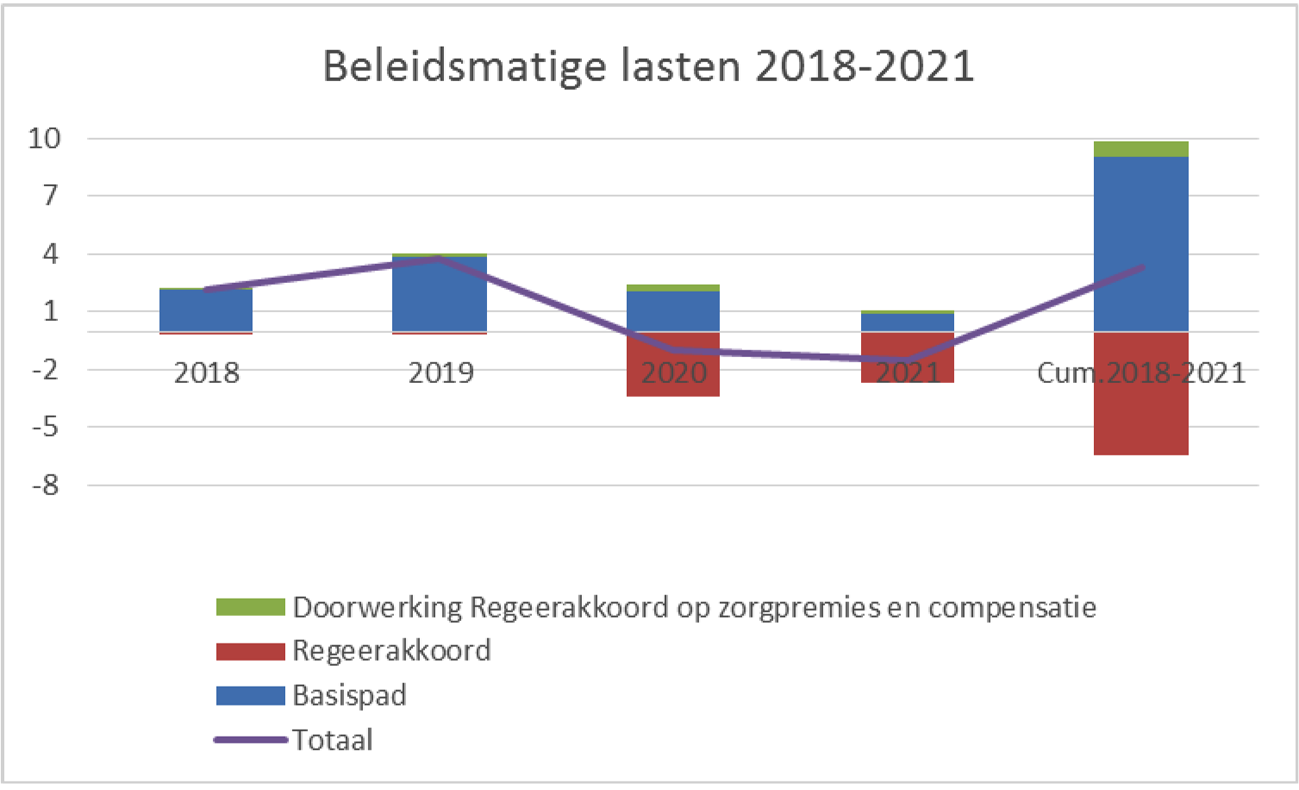

Figuur 4 laat het inkomstenkader zien zoals gepubliceerd bij de Startnota van 3 november 2017 (Kamerstuk 34 775, nr. 54). De beleidsmatige lasten zouden in het basispad stijgen met in totaal € 9 miljard. De stijging in het basispad is voor € 3,1 miljard het gevolg van maatregelen van voorgaande kabinetten, terwijl € 4,8 miljard wordt veroorzaakt door de bij aanvang van deze kabinetsperiode verwachte stijging van de zorgpremies door hogere zorgkosten.

De maatregelen uit het regeerakkoord geven een lastenverlichting van € 6,5 miljard ten opzichte van het basispad, voor het grootste deel voor burgers (bijlage bij Kamerstuk 34 700, nr. 34). Samen met de doorwerking van het regeerakkoord op de zorgpremies en de compensatie hiervoor leidt dit tot een stijging van de beleidsmatige lasten van € 3,4 miljard deze kabinetsperiode. Deze lastenstijging komt vrijwel volledig terecht bij het bedrijfsleven.16 De beleidsmatige lasten stijgen dus tijdens deze kabinetsperiode, maar het beleid van dit kabinet beperkt deze stijging aanzienlijk door lastenverlichtingen.

Figuur 4: Inkomstenkader ten tijde van Startnota

Behaalde resultaten

Daling inkomstenbelasting

Het grootste deel van het pakket inkomstenbelasting uit het regeerakkoord is al omgezet in wetgeving en vanaf 2019 profiteren werkenden van het kabinetsbeleid. In 2019 daalt de totale inkomstenbelasting voor vrijwel iedereen en in 2020 en 2021 zet deze daling door.

Koopkrachtmaatregelen

Zo is er een vlakkere tariefstructuur gecreëerd, waardoor het minder van belang wordt of het inkomen in een huishouden met één persoon of twee personen wordt verdiend. Middeninkomens profiteren bovendien van de verhoging van de maximale arbeidskorting. Tevens is het maximum van de algemene heffingskorting geleidelijk verhoogd, zodat ook lagere inkomens de vruchten plukken van de lastenverlichting. Verder is de inkomensafhankelijke combinatiekorting hervormd, waardoor de keuze om meer uren te werken aantrekkelijker wordt voor minstverdienende partners met kinderen. Daarbij zijn de percentages voor de kinderopvangtoeslag in 2019 verhoogd. De ruimte om belastingen op inkomen te verlagen is deels gevonden door een verhoging van het verlaagde btw-tarief van zes naar negen procent.

Aankomend beleid

Vervanging wet DBA

Ook de wetgeving voor opdrachtnemers en opdrachtgevers heeft de aandacht van het kabinet. Op de arbeidsmarkt hebben zzp’ers een belangrijke positie en zij moeten de ruimte krijgen om te ondernemen. Het kabinet vindt het van belang dat zzp’ers om de juiste redenen kiezen voor zzp-schap en dat er niet eigenlijk sprake is van een arbeidsovereenkomst. De Wet deregulering beoordeling arbeidsrelaties (Wet DBA) heeft niet de duidelijkheid en rust gebracht die ermee was beoogd waardoor te veel zzp’ers nu in onzekerheid verkeren. In het regeerakkoord is daarom een vervanging van de Wet DBA aangekondigd. Dit betreft maatregelen voor zowel de onderkant als de bovenkant van de arbeidsmarkt en de introductie van een zogenoemde «opdrachtgeversverklaring». Over de uitwerking van deze maatregelen zijn twee voortgangsrapportages naar de Tweede Kamer gestuurd.17 Voor de zomer zal de Tweede Kamer opnieuw worden geïnformeerd over de stand van zaken voor de invoering van deze maatregelen. Daarnaast is met ingang van 1 januari 2019 een verduidelijking van het begrip «gezag» opgenomen in het Handboek voor de loonheffingen.

Effecten pakket inkomstenbelasting

Een aantal maatregelen uit het pakket inkomstenbelasting zal na 2019 verder effect sorteren. Zo daalt het tarief in de huidige tweede en derde schijf in 2020 naar 37,8%. Het tarief in de vierde schijf daalt naar 50,5% in 2020. In 2021 geldt uiteindelijk één tarief van 37,05% voor inkomens tot € 68.507 en een tarief van 49,5% voor het inkomen boven die grens.

De arbeidskorting krijgt in 2020 een extra opbouwtraject. Voor werkenden met een inkomen tussen grofweg € 21.000 en € 35.000 stijgt de arbeidskorting vanaf 2020 met 1,65 cent per verdiende euro. Het nieuwe maximum van de arbeidskorting komt daarmee op ruim € 3.700 uit. In 2021 wordt de maximale arbeidskorting nog verder verhoogd.

Marginale druk

Vanaf 2020 neemt het kabinet de harde afbouwgrens in de huurtoeslag weg. Door deze wijziging verdwijnt de piek in de marginale druk rond het punt waarop de huurtoeslag afgebouwd wordt. Ook het extra opbouwtraject in de arbeidskorting en de lagere belastingtarieven verlagen de marginale druk. Daar staat tegenover dat de algemene heffingskorting in 2020 en 2021 verder wordt verhoogd, wat voor een kleine stijging van de marginale druk zorgt.

Werkkostenregeling

In de Wet op de loonbelasting 1964 staat de komende tijd een aantal aanpassingen binnen de werkkostenregeling gepland. Via de werkkostenregeling kunnen werkgevers onbelaste vergoedingen en verstrekkingen aan hun werknemers geven. Het mag daarbij ook gaan om zaken waar werknemers privévoordeel van kunnen hebben. Typische voorbeelden zijn kerstpakketten en bedrijfsuitjes. Het totale bedrag aan deze vergoedingen en verstrekkingen moet binnen een jaarlijkse «vrije ruimte» blijven. Deze vrije ruimte bedraagt in de huidige situatie 1,2% van de loonsom van alle medewerkers samen. Met name mkb-ondernemingen met lage lonen en/of veel parttimers ervaren de huidige beperking van de vrije ruimte als knellend.

Ik heb al aangekondigd18 dat het kabinet in het Belastingplan 2020 een voorstel zal doen om de vrije ruimte verhogen. Ik wil de verruiming zo vormgeven dat deze voor kleine werkgevers relatief het grootst is. De vrije ruimte wordt volgens mijn voorstel berekend als 1,7% van de loonsom tot € 400.000 plus 1,2% van de resterende loonsom. Daarnaast zullen vergoedingen voor verklaringen omtrent gedrag («VOG») niet meer ten laste komen van de vrije ruimte. Andere mogelijke tegemoetkomingen worden onderzocht, zowel in de vorm van wetswijzigingen als in de uitvoeringspraktijk van de Belastingdienst.

Op Prinsjesdag zal het kabinet ook voorstellen doen voor andere knelpunten die werkgevers ervaren bij de toepassing van de werkkostenregeling. Het kabinet zal voorstellen om de wijze van waardebepaling bij producten uit eigen bedrijf aan te passen en zal voorstellen om werkgevers meer tijd te geven om vast te stellen of en hoeveel belastingheffing verschuldigd is ter zake van de als eindheffingsbestanddelen aangewezen vergoedingen en verstrekkingen. Voor deze voorstellen geldt dat ze onder voorbehoud van een positief eindoordeel van de nog lopende uitvoeringstoets gedaan zullen worden. Deze voorstellen hebben ook een samenloop met het vervolg op de evaluatie van de werkkostenregeling. In de kabinetsreactie op de evaluatie19 heb ik aangegeven in overleg te treden met het bedrijfsleven om na te gaan voor welke aanpassingen in de regeling draagvlak bestaat. Inmiddels hebben verschillende overleggen plaatsgevonden. De maatregelen zullen tegemoetkomen aan knelpunten die bij deze overleggen naar voren zijn gebracht.

Eigen woningen

Op het gebied van belasting op vermogen is het eigenwoningforfait verlaagd en is de verhuurderheffing verminderd voor verhuurders die investeren in de verduurzaming van huurwoningen. De eigenwoningregeling wordt op dit moment geëvalueerd. Doel van deze evaluatie is om in kaart te brengen in hoeverre de fiscale eigenwoningregeling, en in het bijzonder de beleidswijzigingen sinds 2001, doeltreffend en doelmatig zijn. In deze evaluatie wordt uitdrukkelijk ook aandacht besteed aan de complexiteit van de eigenwoningregeling. De uitkomsten van de evaluatie van de eigenwoningregeling verwacht ik in het vierde kwartaal van dit jaar op te leveren.

Aanleiding

Op 18 december 2018 heeft de Minister van Economische Zaken en Klimaat, mede namens mij, uw Kamer geïnformeerd op het gebied van het vestigingsklimaat.20 Dit kabinet wil dat Nederland een land is waar bedrijven met reële economische activiteiten zich willen vestigen en investeringen doen.

Het vestigingsklimaat in Nederland wordt bepaald door tal van factoren, zoals onze infrastructuur, geografische ligging, opleidingsniveau van de beroepsbevolking, de betrouwbaarheid van de overheidsinstellingen en ons innovatie-ecosysteem. Ook het fiscale stelsel kan een belangrijke factor zijn. Met name de vennootschapsbelasting kan een belangrijke factor zijn voor een bedrijf om zich ergens (blijvend) te vestigen en investeringen te doen.

Behaalde resultaten

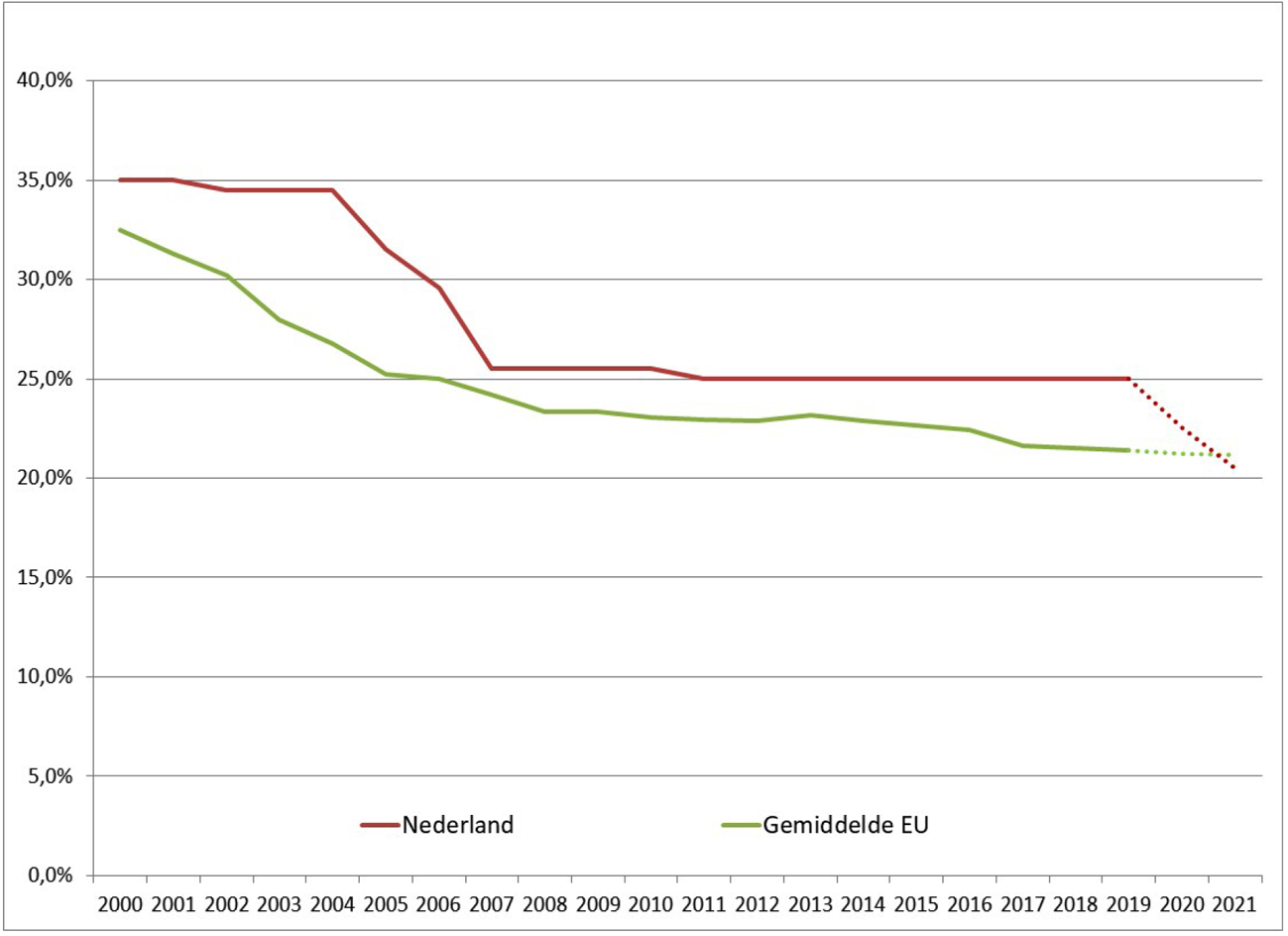

Om een aantrekkelijk vestigingsland te blijven heeft het kabinet de statutaire tarieven in de vennootschapsbelasting verlaagd. Nederland houdt daarbij oog op internationale ontwikkelingen. De internationale trend laat zien dat de statutaire tarieven in de vennootschapsbelasting omlaag gaan.

Figuur 5: Nederlands tarief vennootschapsbelasting ten opzichte van EU-gemiddelde

Nederland komt met de tariefmaatregelen rond het EU-gemiddelde. Overigens is de tariefsverlaging deels gefinancierd door een verbreding van de belastinggrondslag. Hierdoor zal de effectief te betalen vennootschapsbelasting minder sterk dalen. Voorbeelden van grondslagverbredende maatregelen die per 2019 zijn ingevoerd, zijn de versobering van de voorwaartse verliesverrekeningstermijn van negen naar zes jaren, de invoering van een generieke renteaftrekbeperking (de zogenoemde earningsstrippingmaatregel) en de beperking van de afschrijvingsmogelijkheid op vastgoed in eigen gebruik tot 100 procent van de WOZ-waarde.

Aankomend beleid

Startups

Samen met de Staatssecretaris van Economische Zaken en Klimaat heb ik een verkenning van aanpassing van de fiscale regeling voor aandelenopties opgepakt. De belastingheffing in de huidige regeling vindt namelijk plaats op het moment dat de aandelenoptie wordt uitgeoefend, terwijl er sprake kan zijn van incourante aandelen en er ook niet altijd liquide middelen voorhanden zijn om aan de belastingheffing te voldoen. Doel is een regeling te realiseren waarbij het moment van belastingheffing wordt verplaatst van het moment van uitoefenen van de aandelenopties naar het moment van vervreemding van de met de aandelenopties verkregen aandelen. Dit zou het voor talent aantrekkelijker moeten maken om voor een startup of scale-up te werken. De aanpassing van de regeling wordt uitgewerkt en opgenomen in een wetsvoorstel met als streven een inwerkingtredingsdatum op 1 januari 2021. De regeling wordt onder meer getoetst op budgettaire gevolgen, Europeesrechtelijke aspecten en uitvoerbaarheid.

Minimumkapitaalregel

Een deel van de grondslagverbredende maatregelen (in het bijzonder de earningsstrippingmaatregel) heeft ook tot doel een meer gelijkwaardige fiscale behandeling van eigen en vreemd vermogen te bewerkstelligen. Op die manier wordt de fiscale prikkel voor bedrijven om zich te financieren met vreemd vermogen verminderd, wat leidt tot sterkere bedrijven en een schokbestendigere economie. De earningsstrippingmaatregel raakt de financiële sector echter niet. Immers, banken en verzekeraars betalen doorgaans per saldo geen rente maar ontvangen per saldo rente. Om ook de financiële sector een gelijksoortige prikkel te laten ervaren, wordt in aanvulling op de earningsstrippingmaatregel voor banken en verzekeraars een specifieke renteaftrekbeperking ingevoerd in de vorm van een minimumkapitaalregel. Deze maatregel wordt op Prinsjesdag aan uw Kamer aangeboden met als beoogde inwerkingtredingsdatum 1 januari 2020.

Vernieuwde rulingpraktijk

Het fiscale vestigingsklimaat is gebaat bij rechtszekerheid en voorspelbaarheid. Immers, investeringen worden doorgaans voor een langere termijn gedaan. Vooroverleg en het kunnen krijgen van zekerheid vooraf door de Belastingdienst is dan ook een belangrijk element van het Nederlandse belastingstelsel. Om de kwaliteit en robuustheid van de Nederlandse rulingpraktijk verder te waarborgen voor bedrijven met reële economische activiteiten, wordt de rulingpraktijk vanaf 1 juli 2019 herzien. Daartoe neem ik maatregelen op het gebied van transparantie, proces en inhoud. Zo zal ik vanaf 1 juli 2019 van elke afgegeven ruling met een internationaal karakter een geanonimiseerde samenvatting publiceren. Een andere maatregel is dat ik strengere normen stel waaraan belastingplichtigen moeten voldoen om een ruling met internationaal karakter aan te vragen. De Belastingdienst geeft geen ruling meer aan internationaal opererende ondernemingen als zij onvoldoende economische nexus in Nederland hebben, op transacties met bedrijven in laagbelastende landen of als het motief van de structuur is om Nederlandse óf buitenlandse belasting te besparen.

De vervuiler betaalt. Dit principe vindt het kabinet belangrijk, want het is logischer om belasting te heffen op wat we als samenleving niet willen (vervuiling) dan op wat we wel willen (werken en ondernemen). Er zijn deze kabinetsperiode dan ook diverse maatregelen getroffen die dit principe kracht bijzetten. Zo zijn er tariefsaanpassingen in de energiebelasting gerealiseerd: de tarieven in de eerste schijf op aardgas zijn omhoog gegaan en de tarieven in de eerste schijf op elektriciteit omlaag. Daarmee zijn de tarieven beter in balans gebracht in verhouding tot de CO2-uitstoot die ontstaat wanneer de elektriciteit wordt opgewekt of het gas wordt verbrand. Tevens is de BPM-teruggaafregeling voor taxi’s afgeschaft per 1 januari 2019. Ook is de afvalstoffenbelasting verhoogd en is een exportheffing voor het storten of verbranden buiten Nederland geïntroduceerd.

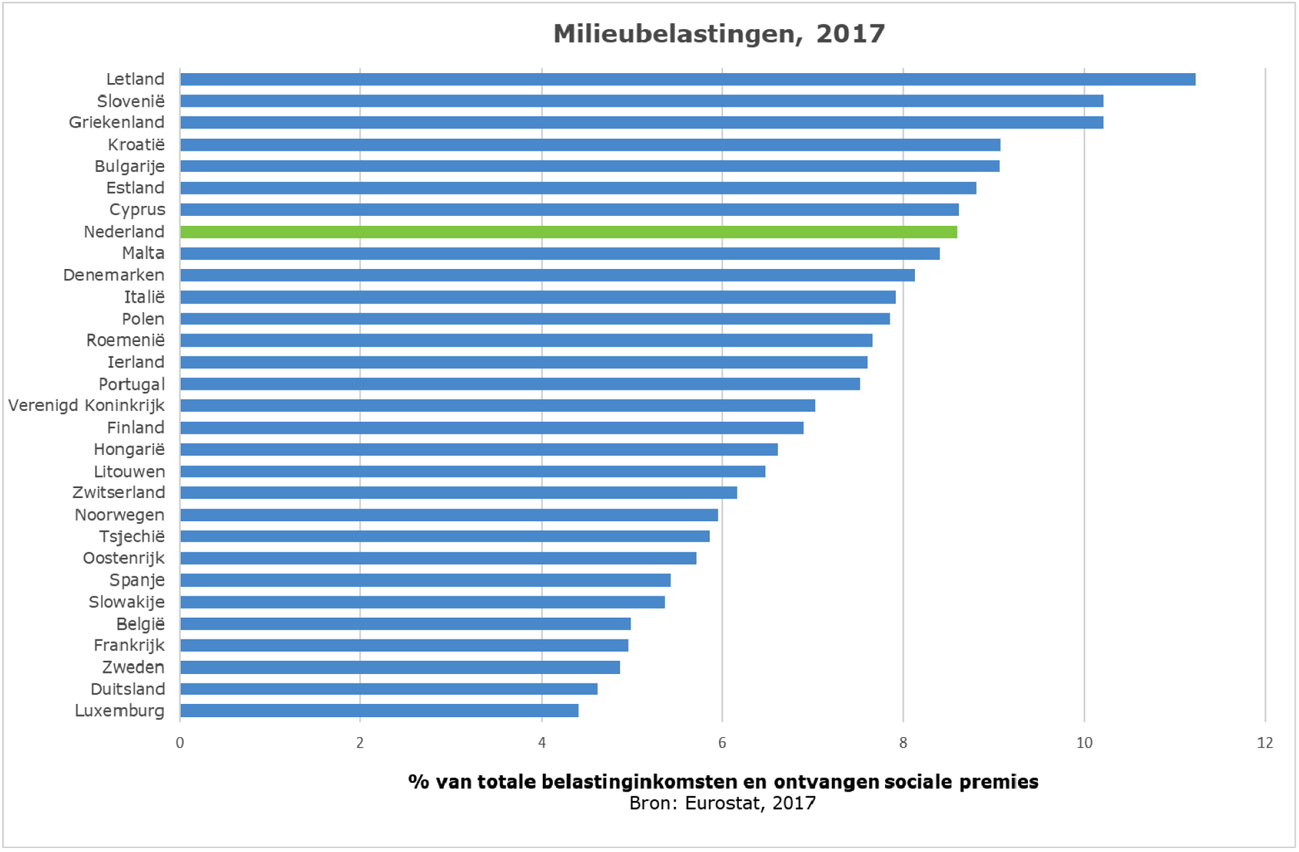

Nederland heeft in internationaal perspectief een hoge positie voor wat betreft vergroening van het belastingstelsel (zie figuur 6). Hoewel maatregelen op nationaal niveau belangrijk zijn, houdt vervuiling niet op bij de landsgrenzen. Het is daarom van belang dat er op internationaal niveau wordt samengewerkt aan milieubeleid. Zo kan het milieueffect van maatregelen worden vergroot en tegelijkertijd de internationale concurrentiepositie van het bedrijfsleven worden geborgd.

Figuur 6: Milieubelastingen1 in internationaal vergelijkend perspectief (2017)

1 Milieubelastingen zijn in deze Eurostat-vergelijking gedefinieerd als belastingen op energie, transport en vervuiling. Btw wordt hierin niet meegenomen.

Klimaatakkoord

Bij het uitwerken van het klimaatakkoord wordt nagedacht over verschillende fiscale vergroeningsmaatregelen. Zo wordt nagedacht over een verdere schuif in de energiebelasting van elektriciteit naar aardgas om warmtepompen aantrekkelijker te maken, wordt gekeken naar het fiscale instrumentarium in het kader van de stimulering van elektrisch rijden en wordt een CO2-heffing voor de industrie uitgewerkt. De CO2-heffing moet eraan bijdragen dat de industrie de opgave van 14,3 Mton CO2-reductie in 2030 realiseert. Tegelijkertijd mag de heffing er niet toe leiden dat bedrijven naar het buitenland vertrekken. Het kabinet streeft ernaar om voor de zomer te komen tot een klimaatakkoord. De fiscale maatregelen uit dat klimaatakkoord zal ik verwerken in wetsvoorstellen. Er zal per maatregel worden bekeken via welk traject de wetsvoorstellen bij uw Kamer zullen worden ingediend.

Vliegbelasting

In het afgelopen jaar is gewerkt aan de voorbereiding van een belasting op luchtvaart. Het kabinet heeft in het Regeerakkoord opgenomen dat een Europese aanpak de voorkeur geniet en wil bezien of een heffing op lawaaiige en vervuilende vliegtuigen mogelijk is (bijlage bij Kamerstuk 34 700, nr. 34). Indien beide routes onvoldoende mogelijkheden opleveren, zal per 2021 een belasting op vliegtickets worden ingevoerd. Omdat het niet zeker is of invoering in Europees verband voor 2021 zal lukken is parallel gewerkt aan het Europese en nationale spoor, waaronder een ticketbelasting en een belasting op lawaaiige en vervuilende vliegtuigen.

Ter voorbereiding van de besluitvorming over deze vliegbelasting heb ik onderzoek laten doen om de effecten van de verschillende varianten in kaart te brengen en door te rekenen in een maatschappelijke kosten-batenanalyse. Tevens heeft een consultatie plaatsgevonden van 5 juli 2018 tot en met 5 september 2018, wat heeft geleid tot 2.332 reacties.21

Het kabinet heeft in december 2018 gekozen voor een combinatie van beide varianten, een vliegbelasting per vertrekkende passagier, waarbij transferpassagiers zijn uitgezonderd, en een vliegbelasting per vertrekkend vrachtvliegtuig. Vervolgens heeft onderzoek plaatsgevonden naar de effecten van deze combinatievariant met daarbij speciale aandacht voor de vrachtsector. Het wetsvoorstel vliegbelasting is op 14 mei jl. aan uw Kamer aangeboden.

Tevens organiseer ik, zoals verzocht door uw Kamer, een high-level conferentie over «Carbon pricing and avation tax» op 20 en 21 juni 2019. Het doel van de conferentie is om gedachten uit te wisselen en te inventariseren welke mogelijkheden er zijn voor samenwerking aan CO2-beprijzing en vliegbelasting. Voorts is het doel om te komen tot een gezamenlijke oproep aan de nieuwe Europese Commissie die in september aantreedt om met een voorstel te komen tot CO2-beprijzing en het belasten van luchtvaart.

Minimum CO2-prijs voor elektriciteitsopwekking

Naast de vliegbelasting is in het regeerakkoord ook opgenomen dat het kabinet per 2020 een minimum CO2-prijs voor elektriciteitsopwekking introduceert. Ik heb daartoe een wetsvoorstel opgesteld dat in de zomer van 2018 voor internetconsultatie is aangeboden. In de kabinetsappreciatie van het voorstel voor hoofdlijnen van het klimaatakkoord heeft het kabinet aangegeven dat bij de uitwerking rekening zal worden gehouden met de risico’s van een minimum CO2-prijs voor de leveringzekerheid die door verschillende partijen aan de elektriciteitstafel zijn geuit. Gebruik makende van de inzichten van experts, waaronder het PBL, over de effecten van een nationale minimumprijs op verduurzaming en de leveringszekerheid zijn de partijen aan de elektriciteitstafel in het ontwerp klimaatakkoord een minimum CO2-prijs overeengekomen die oploopt van € 12 in 2020 naar € 32 in 2030. Hiermee wordt het publieke belang van leveringszekerheid geborgd. Experts gaven aan dat een geleidelijk oplopende minimumprijs met een marge onder het verwachte prijspad van het EU-ETS essentieel is om de leveringszekerheid te borgen. Zij gaven verder aan dat een dergelijk geleidelijk oplopend prijspad, ook wanneer deze lager ligt dan de nu verwachte ETS-prijs, een belangrijke prikkel geeft voor verduurzaming, vanwege de zekerheid die het de markt biedt over de minimale prijs van CO2-uitstoot ongeacht de ontwikkeling in de ETS-prijs.

Het wetsvoorstel voor de minimum CO2-prijs voor elektriciteitsopwekking zal in het tweede kwartaal van 2019 worden ingediend bij uw Kamer. Het kabinet blijft daarbij streven naar invoering per 2020.

Een goede uitvoering van fiscale wetgeving en beleid is van cruciaal belang voor ons land. Met de geïnde belastingen worden namelijk de collectieve uitgaven van het Rijk aan de maatschappij bekostigd, zoals op het gebied van zorg, sociale zekerheid en onderwijs. Eenvoud, uitvoerbaarheid en handhaafbaarheid van het belastingstelsel blijven daarom behoren tot mijn beleidsprioriteiten.

De Belastingdienst moet de komende jaren veel en grote veranderingen doorvoeren. Het gaat om het moderniseren van de ICT systemen, het invoeren van nieuwe Europese regelgeving en het uitvoeren van de fiscale maatregelen uit het regeerakkoord. Naast al deze veranderingen moet ook al het andere werk van de Belastingdienst doorgaan. Dit mag de belastingopbrengsten niet in gevaar brengen. De uitvoerbaarheid van wetgeving door de Belastingdienst en stapeling van uitvoeringsrisico’s blijven daarom mijn speciale aandacht behouden. Hiermee continueer ik mijn beleid uit de Fiscale beleidsagenda 2018 (Kamerstuk 32 140, nr. 33), waarin ik schreef dat ik mij blijf inspannen om waar mogelijk vereenvoudigende maatregelen door te voeren en ik als insteek bij nieuwe wetgeving de meest uitvoerbare en minst complicerende variant kies. Dit is een continue uitdaging, aangezien noodzakelijke beleidsvoornemens uitvoeringstechnisch complex kunnen zijn, bijvoorbeeld daar waar het om beleid gaat dat is gericht op gedifferentieerde behandeling van verschillende doelgroepen. De veranderopgave van de Belastingdienst is onverminderd groot en er is nog een lange weg te gaan. De Belastingdienst vernieuwt met een beheerste, stapsgewijze aanpak. Met de focus op personeel, ICT en sturing legt de dienst een stevig fundament om verder op orde te komen. Daarbij zal de verbetering van de ICT binnen de dienst een van de grootste uitdagingen blijven. Veel capaciteit van de Belastingdienst gaat zitten in het in stand houden van het omvangrijke IV-landschap om de bestaande wet- en regelgeving uit te voeren. Daarnaast wordt gewerkt aan het beheerst vernieuwen van de ICT-domeinen van de Belastingdienst.22 Om de benodigde vernieuwing te realiseren zullen prioriteiten gesteld moeten worden bij het maken van beleidskeuzes.

Fiscale maatregelen en uitvoeringstoetsen

Er is in 2018 een groot en divers pakket aan nieuwe en gewijzigde maatregelen getoetst op uitvoerbaarheid door de Belastingdienst. De uitvoeringstoets is een vitaal onderdeel van het fiscale wetgevingsproces. Het pakket Belastingplan 2019 bevatte circa 70 maatregelen die door de Belastingdienst moeten worden geïmplementeerd. Hoewel bij de vormgeving van de maatregelen waar mogelijk rekening wordt gehouden met de uitvoering, is een tegemoetkoming in de uitvoering helaas niet in alle gevallen mogelijk. Van de in totaal meer dan 120 uitvoeringstoetsen in 2018 zijn er bij 10 uitvoeringstoetsen één of meer rode vlaggen op de uitvoeringsaspecten vastgesteld. Ik signaleer dat complexe consequenties voor de uitvoering vaak samenhangen met maatregelen die een gevolg zijn van Europese ontwikkelingen. Onderdeel van mijn inzet in Europees verband zal dan ook zijn om te streven naar fiscale maatregelen die uitvoerbaar zijn.

Complex uitvoerbare regelingen

Tot slot constateer ik dat veel van de onderwerpen die eerder zijn opgenomen in de lijst met complex uitvoerbare regelingen nog onverminderd complex zijn voor de uitvoering door de Belastingdienst.23 In het onderzoek naar vereenvoudigingen in het kader van de bouwstenen voor stelselverbeteringen24 wordt daarom in ieder geval een kritische blik geworpen op de huidige vormgeving van fiscale regelingen. De hierboven genoemde evaluatie van de fiscale eigenwoningregeling is daar een voorbeeld van.

In vele debatten en brieven wissel ik met uw Kamer van gedachten over dit thema: vereenvoudiging van het belastingstelsel. Zoals hierboven al geschreven blijf ik mij inspannen om waar mogelijk bij nieuwe wetgeving voor de meest uitvoerbare en eenvoudigste variant te kiezen. Een maatregel waar dan aan kan worden gedacht is de modernisering van de kleineondernemersregeling. De invoering van het tweeschijvenstelsel is een goed voorbeeld van een maatregel die stapsgewijs wordt ingevoerd en waarbij uiteindelijk een beperkte versimpeling van de huidige situatie wordt bereikt.

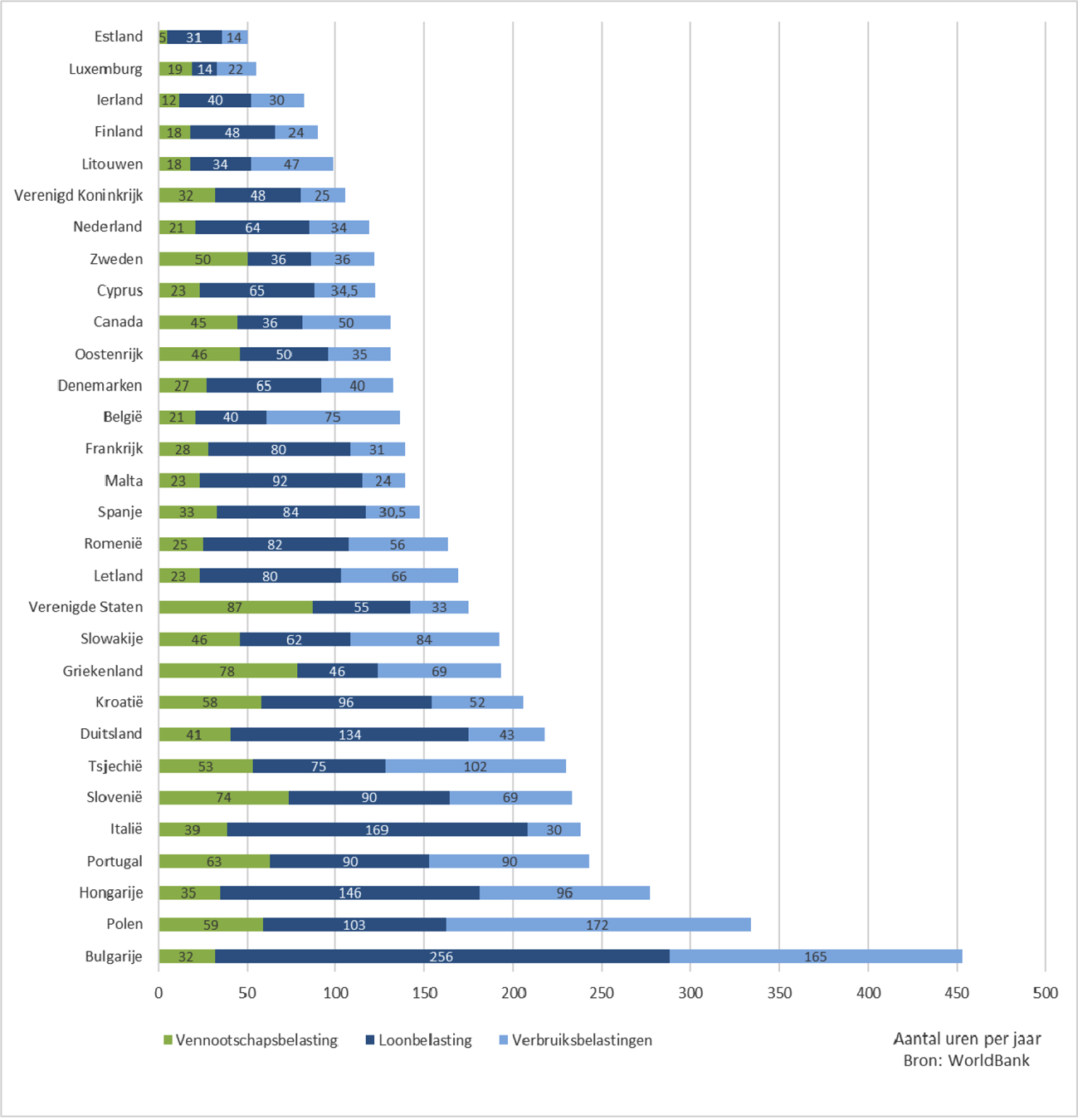

Het is overigens lastig te zeggen hoe complex het belastingstelsel precies is. Eenvoud laat zich nu eenmaal moeilijk meten. Toch zijn er enkele indicaties te vinden. Als het bijvoorbeeld aankomt op het aantal uren per jaar dat bedrijven kwijt zijn bij het betalen van belastingen en premies, blijkt uit figuur 7 dat Nederland lang niet zo slecht scoort.25 Wij moeten ervoor waken dat een groeiende complexiteit van het belastingstelsel de administratieve lastendruk voor burgers en bedrijven verder opvoert.

Kiezen voor eenvoud is geen technische exercitie, maar vraagt altijd een bredere afweging van belangen. Vereenvoudiging moet namelijk altijd worden afgewogen tegen ruwere wetgeving, wat minder maatwerk voor specifieke doelgroepen betekent, ook al zijn er doorgaans budgettaire gevolgen of inkomenseffecten. Ook het implementeren van Europese regelgeving, jurisprudentie en politieke belangen zijn belangen die meegewogen worden. Vereenvoudiging heeft dus bijna altijd een «prijs» op een ander gebied.

Bouwstenen voor een beter belastingstelsel

Een goed moment om tot een belastinghervorming, en daarmee grote vereenvoudigingen, te komen is een kabinetsformatie, zo concludeert het CPB in haar onderzoek naar belastinghervorming26. Het CPB schrijft dat «het vastleggen van mogelijke hervormingen in een regeerakkoord een noodzakelijke voorwaarde is voor het doorvoeren van een hervorming.» Het Ministerie van Financiën is daarom gestart met een traject om te komen tot bouwstenen voor een beter belastingstelsel in een volgende kabinetsperiode. Vereenvoudiging is een van de onderdelen van dit traject. In de brief over de bouwstenen voor een beter belastingstelsel is ingegaan op hoe het onderzoek naar vereenvoudiging wordt vormgegeven.27 Het onderzoek naar vereenvoudiging geeft bouwstenen voor een volgende kabinetsperiode. Dit betekent niet dat het denken over vereenvoudigingen in deze kabinetsperiode stilstaat. Op Prinsjesdag bied ik uw Kamer een wetsvoorstel aan waarin ik enkele maatregelen opneem die op korte termijn te realiseren zijn en, hoewel beperkt bijdragen aan vereenvoudiging, wenselijk zijn voor belastingplichtigen en/of de Belastingdienst. Bijvoorbeeld ten aanzien van de vennootschapsbelasting en de erfbelasting wordt een maatregel opgenomen waarmee de regeling van de belastingrente beter zal aansluiten bij het uitgangspunt dat alleen belastingrente in rekening wordt gebracht als het opleggen van een belastingaanslag met een door de belastingplichtige te betalen bedrag door toedoen van die belastingplichtige te lang op zich laat wachten.

Figuur 7: Administratieve last van betalen belastingen en premies (2017)

Vervanging aftrek scholingsuitgaven

Behalve de aankomende acties zijn er ook voorstellen die primair beleidsmatig zijn ingegeven vanuit een andere doelstelling dan vereenvoudiging, maar daar wel aan bijdragen. Een voorbeeld hiervan is de beoogde vervanging van de aftrek van scholingsuitgaven door een individueel publiek leerbudget. Als gevolg van deze maatregel neemt de hoeveelheid te behandelen gegevens waarover weinig extern ingewonnen informatie is, voor de Belastingdienst af. De handhaafbaarheid en fraudebestendigheid verbetert en de complexiteit neemt af.

Beëindiging overgangsrecht voor lijfrenten van vóór 2001

Een andere vereenvoudiging betreft de continuering van het overgangsrecht voor hybride lijfrenten van vóór 2001. Bij de invoering van de Wet IB 2001 is overgangsrecht opgenomen voor de destijds bestaande (saldo)lijfrenten. Het gaat zowel om lijfrenten waarvan de premies in het geheel niet aftrekbaar waren (zuivere saldolijfrenten), als om diverse vormen van lijfrenten waarvan de premies deels wel en deels niet in aftrek konden worden gebracht (hybride lijfrenten). Het overgangsrecht eindigt op 31 december 2020. Op dat moment gaan deze lijfrenten in de regel van box 1 naar box 3 en moet in box 1 belasting worden betaald over de waarde van (dit deel van) de saldolijfrente verminderd met de niet-afgetrokken premies. In het pakket Belastingplan 2020 zal voorgesteld worden om voor de hybride lijfrenten het overgangsrecht per 1 januari 2021 niet te beëindigen en tevens de afrekenverplichting af te schaffen. Het in stand laten van de afrekenverplichting voor deze producten zou tot grote problemen voor de uitvoering leiden omdat de afrekenverplichting alleen voor het deel van de saldolijfrente geldt waarvoor geen premieaftrek heeft plaatsgevonden. Hierdoor zou na de beëindiging van het overgangsrecht (dus vanaf 2021) het product gesplitst moeten worden in een box 1- en een box 3-deel. Voor de zuivere saldolijfrenten blijft de beëindiging van het overgangsrecht en de afrekenverplichting wel in stand, omdat met deze producten uitstel van de uitkeringsfase en daarmee de belastingheffing in box 1 naar de zeer verre toekomst en soms ook naar andere generaties mogelijk is.

Dit kabinet is voortvarend begonnen. Een groot deel van de fiscale maatregelen uit het regeerakkoord (bijlage bij Kamerstuk 34 700, nr. 34) is al in wetgeving omgezet. Toch staat er nog veel te gebeuren. De aanpak van belastingontwijking en -ontduiking, het realiseren van lagere lasten op arbeid, het behouden van een aantrekkelijk fiscaal vestigingsklimaat en vergroening van het belastingstelsel vragen constante aandacht. Dat alles binnen de randvoorwaarden van een zo eenvoudig mogelijk en goed uitvoerbaar belastingstelsel.

Ook na afloop van deze kabinetsperiode zullen hervormingen van het belastingstelsel nog wenselijk zijn. Het denken daarover staat allerminst stil. In de brief over de bouwstenen voor een beter belastingstelsel heb ik een aantal onderzoeken aangekondigd. Die onderzoeken zullen verbeteringen van het belastingstelsel in kaart brengen voor de volgende kabinetsperiode.

Ik ga graag met uw Kamer in debat over de Fiscale beleidsagenda 2019.

Richtlijn (EU) 2017/952 van de Raad van 29 mei 2017 tot wijziging van Richtlijn (EU) 2016/1164 wat betreft hybridemismatches met derde staten (PbEU 2017, L 144/1).

Multilateraal Verdrag ter implementatie van aan belastingverdragen gerelateerde maatregelen ter voorkoming van grondslaguitholling en winstverschuiving (Trb. 2017, nr. 194).

Regeling laagbelastende staten en niet-coöperatieve rechtsgebieden voor belastingdoeleinden, Stcrt. 2018, nr. 72064.

HvJ EU 26 februari 2019 in de gevoegde zaken C-115/16, C-118/16, C-119/16 en C-299/16, ECLI:EU:C:2019:134 en HvJ EU 26 februari 2019 in de gevoegde zaken C-116/16 en C-117/16, ECLI:EU:C:2019:135.

OESO (2013), Global Forum on Transparency and Exchange of Information for Tax Purposes Peer Reviews: The Netherlands 2013: Combined: Phase 1 + Phase 2, incorporating Phase 2 ratings, OECD Publishing.

Strikt genomen wordt in het inkomstenkader geen scherp onderscheid gemaakt tussen lastenontwikkeling voor burgers en voor bedrijven. Dat is ook een praktische overweging. Voor sommige maatregelen is niet goed vast te stellen waar zij neerslaan.

The World Bank, Doing Business, Paying Taxes (2018), http://www.doingbusiness.org/en/data/exploretopics/paying-taxes

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-32140-51.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.