Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2011-2012 | 31706 nr. 57 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2011-2012 | 31706 nr. 57 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 20 juni 2012

De Tweede Kamer heeft mij verzocht om een samenhangende visie op de Wet tegemoetkoming chronisch zieken en gehandicapten (Wtcg) en de Compensatieregeling Eigen Risico (CER). Zoals eerder gecommuniceerd aan uw Kamer worden naast de Wtcg en de CER ook de Tegemoetkoming voor Ouders van thuiswonende Gehandicapte kinderen (TOG) en de alleenverdienerstoeslag voor ouders van thuiswonende gehandicapte kinderen (het TOG-kopje) hierbij meegenomen. In verband met de demissionaire status van het kabinet is er voor gekozen om in deze brief geen standpunt in te nemen over toekomstig te voeren beleid maar om een analyse te schetsen van bovengenoemde regelingen. Een volgend kabinet kan zich vervolgens hierover verder uitspreken. Om de context van de regelingen volledig in perspectief te plaatsen zijn ook de dubbele kinderbijslag (AKW) en de aftrek specifieke zorgkosten opgenomen in de analyse. In deze brief wordt er ten eerste aandacht besteed aan het functioneren van de CER en de Wtcg. Het tweede deel van de analyse betreft de overlap van inkomensregelingen.

Uit onderzoek van het RIVM1 blijkt dat ons land minimaal 4,5 mln. personen kent die chronisch ziek of beperkt zijn en waarvan 1,3 mln. meer dan één chronische aandoening heeft. Deze schatting is gebaseerd op een selectie van 30 chronische aandoeningen. Door de groei en vergrijzing van de Nederlandse bevolking zal het aantal chronisch zieken de komende twintig jaar alleen maar toenemen.

Er zijn aandoeningen die voor iemand niet tot extra kosten leiden als gevolg van hun ziekte of beperking. Voor andere aandoeningen geldt dat chronisch zieken en gehandicapten soms wel geconfronteerd worden met extra kosten als gevolg van hun ziekte of beperking. Het Nivel (2011)2 heeft onderzoek gedaan naar gezondheidsgerelateerde uitgaven die chronisch zieken en gehandicapten zelf rapporteren. Het gaat hier om uitgaven die mensen zelf maken in verband met hun gezondheid en die niet op een of andere wijze zijn vergoed. Bij het bepalen van de hoogte van de uitgaven heeft het Nivel het verplichte eigen risico voor de Zorgverzekeringswet (Zvw), de eigen bijdragen op grond van de Algemene Wet Bijzondere Ziektekosten (AWBZ) en de Wet maatschappelijk ondersteuning (Wmo) en uitgaven voor eventuele aanvullende verzekeringen meegenomen in de beoordeling. De premie die is betaald voor de zorgverzekering is buiten beschouwing gelaten.

Wanneer naar deze uitgaven wordt gekeken, dan blijkt dat 89% van de mensen met een chronische ziekte of beperking heeft aangegeven in 2009 gezondheidsgerelateerde uitgaven te hebben gehad. Gerekend over de totale groep ging het in 2009 om gemiddeld € 73 per maand, waarbij het Nivel fors hogere uitgaven meldt voor mensen met een motorische beperking. Hoger opgeleide chronisch zieken en gehandicapten geven meer uit aan hun gezondheid dan laag opgeleiden. Dit wordt vooral veroorzaakt doordat hoger opgeleiden een hogere inkomensafhankelijke eigen bijdrage moeten betalen. Het vaakst werden door mensen met een chronische ziekte of beperking extra uitgaven gedaan aan: hulpmiddelen (48%), geneesmiddelen zonder recept (41%) en de tandarts (39%). Het onderzoek laat zien dat eigen kosten voor hulpmiddelen vooral gemaakt worden voor visuele hulpmiddelen (34%), op afstand gevolgd door steunzolen (8%), loophulpmiddelen (6%), orthopedisch schoeisel (5%) en gehoorapparaten (3%). De opgegeven kosten betreffen kosten ten behoeve van de algemene gezondheid en zijn niet specifiek gerelateerd aan de chronische aandoening; zo kunnen de visuele hulpmiddelen ook reguliere brillen betreffen.

Bijna alle mensen met een chronische ziekte of beperking geven dus aan dat ze eigen uitgaven hebben gehad. Dit is ook aannemelijk omdat het verplichte eigen risico en de eigen bijdragen in het onderzoek zijn meegenomen en het voor de hand ligt dat chronisch zieken en gehandicapten hun eigen risico in ieder geval voor een gedeelte aanspreken. Het is niet bekend wat een Nederlander zonder chronische ziekte of beperking voor gezondheidsgerelateerde uitgaven heeft.

Het onderzoek dat TNO (2011)3 vorig jaar heeft uitgevoerd laat zien dat zorggebruik, wat de Wtcg en CER hanteren als indicator voor een chronische aandoening of handicap die leidt tot meerkosten, een beperkte voorspeller is voor het hebben van meerkosten. Daardoor is de samenhang tussen de meerkosten en tegemoetkomingen die nu ontvangen worden gering: een deel van de mensen die een tegemoetkoming ontvangen geven aan geen meerkosten te hebben, terwijl mensen die geen tegemoetkoming ontvangen aangeven wel meerkosten hebben (zie tabel 1). Het onderzoek laat zien dat beperkingen een betere voorspeller zijn voor het hebben van meerkosten, maar zelfs dan heeft 16% van de personen met een ernstige beperking geen meerkosten. Dit geeft aan hoe complex de relatie is tussen meerkosten en de aandoening.

|

Meerkosten |

||||||

|---|---|---|---|---|---|---|

|

0 |

1–324 |

325–870 |

871–2027 |

2028 en meer |

Totaal (n=816) |

|

|

Tegemoetkoming |

||||||

|

Geen |

30 |

20 |

20 |

20 |

10 |

100 (n=410) |

|

Laag |

27 |

16 |

21 |

17 |

19 |

100 (n=228) |

|

Hoog |

20 |

15 |

13 |

20 |

33 |

100 (n=178) |

Bron: TNO (2011) IMPACT van ICF op verbetering van de afbakening van de Wtcg-doelgroep

Tot 2009 konden mensen met een chronische aandoening of handicap hun kosten opvoeren als «buitengewone uitgave» (BU) bij hun belastingaangifte. De doelgroep van chronisch zieken en/of gehandicapten wisten deze regeling lang niet altijd te vinden; er was sprake van een hoog niet-gebruik. Toch liepen de kosten van de BU enorm op, tot uiteindelijk € 3 mld. De Wtcg is in 2009 in het leven geroepen om de doelgroep beter te bereiken. Het zogenoemde niet-gebruik moest voorkomen worden door de tegemoetkoming automatisch te verstrekken, op basis van reeds bestaande gegevens van het zorggebruik. De praktijk laat nu zien dat de Wtcg weliswaar een substantieel deel van de doelgroep bereikt, maar ook een deel niet. Sinds de invoering in 2009 hebben commissies en onderzoekers geprobeerd om de doelgroep beter te definiëren: de taskforce Linschoten, TNO en laatstelijk De Praktijk. In het onderzoek door De Praktijk, dat in maart is toegestuurd aan uw Kamer4, is onderzocht of het systeem van de Wtcg verder verbeterd kan worden. Dit onderzoek laat zien dat verdere verfijning van de doelgroep ingrijpend is. Het doorvoeren van het voorstel zou, zonder de inkomensafhankelijkheid die sinds 2012 geldt, leiden tot 700 000 mensen die hun tegemoetkoming verliezen en een kleine 100 000 die voor het eerst een tegemoetkoming zouden krijgen. De wijziging van de doelgroep zou de regeling bovendien nog verder compliceren.

Voorts is gebleken dat het doorvoeren van deze wijzigingen niet de laatste wijzigingen zullen zijn en dat daarmee de doelgroep in absolute zin nog altijd niet wordt gevonden.

Naast de Wtcg bestaan in ons land nog verschillende andere regelingen die extra uitgaven compenseren: de CER, de TOG, het TOG-kopje, de dubbele kinderbijslag en een fiscale aftrek voor specifieke zorgkosten. Ze hebben allen een vergelijkbare doelstelling, het bieden van een compensatie voor (meer)kosten of eigen betalingen veroorzaakt door een chronische ziekte of beperking:

– De Wtcg compenseert chronisch zieken en gehandicapten voor meerkosten waarvan verondersteld wordt dat zij die maken (afgeleid van zorggebruik).

– De CER compenseert een gedeelte van het verplicht eigen risico voor mensen waarvan verondersteld wordt dat ze hun verplichte eigen risico vol zullen maken (afgeleid van zorggebruik). In de praktijk maken niet alle CER-gerechtigden hun eigen risico vol. Daarnaast zijn er ook mensen die jaar in jaar uit hun eigen risico volmaken en toch niet in aanmerking komen voor een CER-uitkering.

– De TOG is een tegemoetkoming met als doel ouders van thuiswonende gehandicapte kinderen te compenseren voor de kosten van de extra zorg die hun kind nodig heeft en een blijk van waardering voor het thuis verzorgen van hun kind (op aanvraag).

– Het TOG-kopje compenseert de ouders van gehandicapte kinderen waarvan alleen één van beiden een inkomen heeft (ongeacht het inkomen van de alleenverdiener) of de tweede ouder niet meer verdient dan € 4 700 per jaar, vanuit de gedachte dat de zorg voor het kind hen niet in staat stelt om meer te werken (op aanvraag).

– Ouders met een uitwonend gehandicapt kind hebben onder voorwaarden recht op dubbele kinderbijslag voor de hogere kosten die een uitwonend kind met zich mee brengt (aanvraag na attendering).

– De fiscale aftrekpost voor specifieke zorgkosten maakt het mogelijk om bepaalde uitgaven, die wegens ziekte of invaliditeit zijn gedaan, af te trekken voor de belasting.

De zorgtoeslag en de – parallel met de Wtcg ingevoerde – korting op de eigen bijdrage hebben een ander karakter dan de hiervoor genoemde compensatieregelingen. De zorgtoeslag biedt namelijk geen compensatie voor een specifieke groep voor gemaakte kosten wegens beperking of ziekte maar geeft een compensatie aan mensen met een lager inkomen voor de gemiddelde premie van een zorgverzekering. De zorgtoeslag blijft daarom in deze brief buiten beschouwing. De korting op de eigen bijdrage in de AWBZ en de Wmo staat volledig los van de forfaitaire tegemoetkoming. Deze verschaft alle gebruikers van de AWBZ en de Wmo een korting op de eigen bijdrage en vertoont geen inhoudelijke aanknopingspunten met de systematiek van de Wtcg.

In de analyse wordt eerst stilgestaan bij de CER en de Wtcg. Een knelpunt van beide regelingen is dat ze automatisch, dus zonder aanvraag, worden uitgekeerd op basis van selectiecriteria. Deze criteria hebben de afgelopen jaren tot discussie geleid. Daarna wordt ingegaan op de overlap tussen de Wtcg, de CER, de TOG, het TOG-kopje, dubbele kinderbijslag en fiscale aftrekpost.

De algemene tegemoetkoming van de Wtcg beoogt een tegemoetkoming te bieden voor substantiële meerkosten als gevolg van een chronische ziekte of handicap, waarvan verondersteld wordt dat de mensen deze kosten maken. Voorbeelden van meerkosten zijn stookkosten en kosten voor extra beddengoed. De algemene tegemoetkoming uit de Wtcg is gebaseerd op het zorggebruik van mensen: een combinatie van zorggebruik, bijvoorbeeld medicijngebruik en genoten zorg uit de AWBZ, wordt gezien als indicatie voor een chronische aandoening of handicap die leidt tot substantiële meerkosten.

Voor de gegevens van het zorggebruik wordt gebruik gemaakt van bestaande databestanden van zorgverzekeraars (Zvw), het CIZ (AWBZ) het CAK (Wmo) en gemeenten (Wmo). De tegemoetkoming wordt automatisch, jaarlijks achteraf uitbetaald door het CAK. De hoogte van de tegemoetkoming varieert van € 153 euro tot € 510 (tegemoetkomingsjaar 2011, uit te betalen in 2012) per jaar en hangt af van de leeftijd, de intensiteit van het zorggebruik dan wel indicatie, of iemand zelfstandig woont of in een zorginstelling en combinaties van zorggebruik. Over het toeslagjaar 2009 hebben ongeveer 2,1 miljoen mensen recht op een tegemoetkoming vanuit de Wtcg. In totaal is voor een bedrag van circa € 600 miljoen uitgekeerd. Op 2 april 2012 heeft de Eerste Kamer ingestemd met een wetswijziging waarbij de aanspraak op een tegemoetkoming inkomensafhankelijk is gemaakt. Deze aanpassing leidt tot een afname van het aantal rechthebbenden tot circa 1,3 miljoen mensen en een totaalbudget van circa € 400 miljoen voor de algemene tegemoetkoming die wordt uitbetaald in 2013. Ook tellen sinds dit jaar hulpmiddelen die duiden op een levenslange beperking mee voor het recht op een Wtcg. Hierin zijn ook de levenslange hulpmiddelen voor slechtzienden, blinden en auditief beperkten opgenomen waar uw Kamer expliciet om heeft gevraagd.

De kosten voor de uitvoering van de Wtcg bedragen circa € 25 mln. per jaar.

Bij de invoering van het eigen risico in 2008 is tegelijkertijd de CER ingevoerd. Ook de CER wordt automatisch uitgekeerd om chronisch zieken en gehandicapten te compenseren vanwege de verwachting dat zij hun eigen risico jaarlijks zullen volmaken. Op basis van zorggebruik wordt de doelgroep bepaald. Of de doelgroep het eigen risico daadwerkelijk vol maakt, is geen selectiecriterium. In 2012 zullen naar schatting ruim 2 mln. mensen in aanmerking komen voor de compensatie. De compensatie bedraagt in 2012 € 85 per persoon. Dat leidt op jaarbasis tot een totaalbedrag van € 175 mln. aan CER uitkeringen. De kosten voor uitvoering van de regeling door het CAK zijn begroot op ruim € 5 mln.

Voor de Wtcg en de CER geldt zorggebruik in de AWBZ en/of in de Zvw als criterium. Verkregen ondersteuning, langer dan een half jaar, in de vorm van een individuele voorziening uit hoofde van de Wmo is voor de Wtcg ook een criterium.

Over de criteria op basis waarvan wordt bepaald of iemand chronisch ziek en/of gehandicapt is, bestaat veel discussie. In de wet is vastgelegd dat dit personen kunnen zijn die «hulpmiddelen, farmaceutische zorg of geneeskundige zorg die behoort tot de verzekerde prestaties op grond van de Zorgverzekeringswet» gebruiken. De formulering in de wet is zeer breed en kan in potentie nagenoeg iedere Nederlander betreffen. De doelgroep wordt in lagere regelgeving nader afgebakend. Hoewel in die lagere regelgeving getracht wordt de doelgroep zo zorgvuldig mogelijk te definiëren is het niet altijd duidelijk waarom aandoening x of y wel of niet is opgenomen. Precies omschrijven in de wet wie chronisch ziek is, is echter een onmogelijke opgave omdat er geen eenduidige definitie bestaat van chronisch ziek zijn. Daarbij is chronisch ziek zijn een dynamisch begrip hetgeen voortdurend onderhoud vergt, omdat er altijd weer nieuwe aandoeningen en gelukkig ook geneeswijzen ontstaan.

Het is daarom nu niet eenduidig wie wel of geen tegemoetkoming ontvangt, wat kan leiden tot ongelijke behandeling. Er zijn nog steeds mensen die wel een tegemoetkoming in de Wtcg krijgen, maar geen meerkosten rapporteren. Ook zijn er nog steeds mensen die wel aanzienlijke meerkosten vanwege chronische ziekte of handicap heb hebben, maar niet in aanmerking komen voor een tegemoetkoming in de Wtcg. Een tweeling met dezelfde aandoening, maar een net een iets ander hulpmiddel kan leiden tot een verschillende uitkomst: de een krijgt wel een tegemoetkoming en de ander niet. Er zijn legio andere voorbeelden waardoor de regeling voor de burger niet meer te volgen is.

Het TNO rapport laat zien dat van alle personen in hun onderzoek met een hoge tegemoetkoming 20% aangeeft geen meerkosten te hebben. Van de personen die een lage tegemoetkoming ontvangen geeft 27% aan geen meerkosten te hebben. En van de personen zonder tegemoetkoming meldt 20% toch meerkosten te hebben tussen de € 871 en € 2027 en 10% meer dan € 2028.

Een parallel betoog kan worden gehouden voor ervaren meerkosten. Ook deze kosten zijn discutabel. Welke meerkosten wel of niet onder meerkosten worden ervaren, verschilt van persoon tot persoon. Terwijl de ene persoon aangeeft meerkosten te hebben als gevolg van zijn of haar chronische ziekte of handicap, kan de andere persoon met precies dezelfde aandoening en gemaakte kosten aangeven geen meerkosten te hebben gemaakt. Het hebben van meerkosten wordt dus zeer wisselend beleefd, zoals ook blijkt uit het TNO onderzoek.

De hoogte van deze kosten lopen sterk uiteen en worden ook ingegeven door andere factoren dan de chronische aandoening en/of beperking, zoals opleiding en inkomen. Dit probleem is niet te ondervangen met een regeling die automatisch wordt uitgekeerd. Hoe helder de definitie ook wordt geformuleerd in wet of lagere regelgeving, of iemand de kosten maakt zal men nooit weten bij een automatische verstrekking van de tegemoetkoming. Op verzoek van diverse signalen van burgers als ook van de Kamer is het mogelijk gemaakt om de tegemoetkoming terug te storten aan het CAK. Ook hebben mensen van te voren aan kunnen geven de tegemoetkoming niet te willen ontvangen. 59 personen hebben daar gebruik van gemaakt. Bekend is dat ook ontvangers van de tegemoetkoming het bedrag doorstorten aan patiëntenverenigingen c.q. het bedrag direct laten uitkeren aan de patiëntenvereniging door dat rekeningnummer door te geven aan het CAK.

Voor de CER geldt dat deze mensen met bepaalde aandoeningen compenseert die naar verwachting jaarlijks hun verplicht eigen risico zouden volmaken. De CER compenseert dus ook mensen die hun verplicht eigen risico niet hebben vol gemaakt. Ook ontvangen mensen die verblijven in een AWBZ-instelling standaard een CER-uitkering, ook al hebben zij geen enkele betaling gedaan op grond van het wettelijk verplicht eigen risico. Maar mensen die geen Zvw-zorg gebruiken conform de CER-criteria, maar wel jaar in jaar uit hun eigen risico vol maken, komen niet in aanmerking voor een CER-uitkering.

De omstandigheid dat geen objectief en trefzeker zoekcriterium voor handen is om de doelgroep van Wtcg en CER vast te stellen kan het maatschappelijk draagvlak ervoor ondergraven. Bovendien zijn de Wtcg en de CER budgettair onzekere regelingen: van te voren is nooit precies te zeggen hoeveel mensen er recht op zullen krijgen. Aanvankelijk was de aanname dat € 500 mln. voor de Wtcg zou moeten volstaan. Dit bedrag liep al direct op tot een kleine € 690 mln. in 2011. Na het nemen van maatregelen is de verwachting dat de uitgaven in 2012 zullen uitkomen op rond de € 620 mln.

De regelingen zijn bovendien onderhoudsintensief, doordat het recht zich baseert op drie verschillende regelingen in het zorgstelsel: de Zvw, de AWBZ en de Wmo. Veranderingen in een van deze regelingen hebben direct consequenties voor de Wtcg en CER: data zijn niet meer beschikbaar, een deel van de doelgroep valt buiten beeld et cetera. Daarnaast is in de jaren dat deze regelingen bestaan, inmiddels duidelijk geworden dat deze telkens moeten worden aangepast als gevolg van nieuwe inzichten, soms als gevolg van rechterlijke uitspraken. Regelingen die zo onderhoudsintensief zijn passen niet bij het streven naar een kleinere overheid. En een kleine, compacte overheid vereist regelingen die eenvoudig uitvoerbaar zijn, zonder uitvoeringsballast.

Naast de CER en de Wtcg bestaan er nog andere tegemoetkomingen voor chronisch zieken en gehandicapten, de TOG, het TOG-kopje en de dubbele kinderbijslag. Daarnaast bestaat er nog een fiscale regeling waarbij specifieke zorgkosten kunnen worden afgetrokken. Ook bestaat in Nederland een uitgebreid sociaal zekerheidsstelsel wat gebaseerd is op het solidariteitsbeginsel. De Zvw en de AWBZ financieren de zorg voor verzekerden met (langdurige) gezondheidsproblemen. Mensen die ondersteuning nodig hebben bij hun participatie in de maatschappij of bij hun zelfredzaamheid kunnen een beroep doen op de Wmo. Voor mensen met een laag inkomen en extra kosten bestaat er de Bijzondere Bijstand. De specifieke regelingen zijn bedoeld om mensen te voorzien in een tegemoetkoming voor de extra kosten die zij maken vanwege hun ziekte of beperking. In dit hoofdstuk wordt de overlap tussen de specifieke regelingen onderling geschetst, maar er bestaat ook overlap tussen de specifieke regelingen en de generieke regelingen zoals de Wmo en Bijzondere bijstand. Inmiddels ontvangen van de circa 7,5 miljoen huishoudens in Nederland ruim 2,3 mln. huishoudens een of meerdere tegemoetkomingen (Wtcg, CER, TOG, TOG-kopje, dubbele kinderbijslag). In totaal heeft dus ongeveer een derde van het aantal huishoudens in Nederland een (of meerdere) tegemoetkoming(en) voor chronisch zieken en gehandicapten. Daarnaast zijn er huishoudens die gebruik maken van de fiscale aftrek voor specifieke zorgkosten. Wanneer hier rekening mee wordt gehouden ligt het aan aandeel van de huishoudens dat een vergoeding voor zorgkosten/chronische ziekte krijgt uiteraard nog hoger.

Fiscale aftrek specifieke zorgkosten

De fiscale wetgeving voorziet in de mogelijkheid om uitgaven, die wegens ziekte of invaliditeit zijn gedaan, af te trekken voor de belasting. Deze aftrekmogelijkheid is gecreëerd als «vangnet» voor de periode waarin de forfaitaire tegemoetkoming van de Wtcg nog hiaten vertoont, vooral waar het de afbakening van de doelgroep betreft. De fiscale regeling (aftrek specifieke zorgkosten) is waar mogelijk toegespitst op chronisch zieken en gehandicapten, door specifiek die uitgaven voor aftrek in aanmerking te laten komen die in het algemeen en voornamelijk door chronisch zieken en gehandicapten worden gemaakt. Binnen de fiscale regeling wordt een inkomensafhankelijke drempel gehanteerd. De fiscale regeling kent verder een zogenoemde vermenigvuldigingsfactor waardoor voor aangewezen uitgaven de hoogte daarvan mag worden vermenigvuldigd met een factor van maximaal 2,13. Het huidige budgettaire beslag van de fiscale regeling bedraagt ongeveer € 500 mln. en er maken ongeveer 1,3 mln. mensen gebruik van.

Hoewel de regeling beperkt is in zijn toepassing, is deze nog steeds te generiek. Niet alle chronisch zieken en gehandicapten worden bereikt en ook personen buiten de beoogde doelgroep maken gebruik van de fiscale aftrek.

De regeling gaat voor een deel ook voorbij aan bestaande regelingen en leidt ook tot aftrekposten die hoger zijn dan noodzakelijk dan wel op basis van een andere voorziening (bijvoorbeeld Wmo) kunnen worden vergoed. Wanneer iemand voor een duurdere oplossing kiest dan medisch noodzakelijk, zou het niet vanzelfsprekend moeten zijn dat die hogere kosten alsnog via de fiscaliteit op de maatschappij kunnen worden afgewenteld.

Hoewel de huidige fiscale regeling in zijn huidige vorm nog geen oploop heeft laten zien in het budgettaire beslag, kunnen beleidsmaatregelen op andere terreinen budgettaire risico’s met zich mee brengen. Zo kunnen beperkingen van het basispakket Zvw tot een vergroting van het budgettaire beslag van de fiscale regeling leiden. Dit kan er voor zorgen dat zonder nadere maatregelen de beoogde besparing op het basispakket voor een deel teniet worden gedaan als de betreffende uitgave alsnog voor fiscale aftrek in aanmerking komt.

Verder bemoeilijkt de regeling de voltooiing van de vooraf ingevulde aangiften. Specifieke aftrekposten zoals de onderhavige kunnen nooit vooraf worden ingevuld en daardoor blijft deze regeling leiden tot administratieve lasten voor de burger.

De ingebouwde vermenigvuldigingsfactor kan aanleiding geven tot overcompensatie met een tegemoetkoming (fiscaal en anderszins) die hoger is dan de werkelijk gemaakte kosten. Ook leidt de regeling ertoe dat identieke kosten tot verschillende fiscale voordelen leiden, afhankelijk van de hoogte van het inkomen. Tot slot heeft elke fiscale aftrekpost tot gevolg dat het fiscale verzamelinkomen wordt verlaagd. Dat leidt ertoe dat de aanspraak op toeslagen zoals de zorgtoeslag, de huurtoeslag en de kinderopvangtoeslag die gebaseerd worden op het verzamelinkomen, mede afhankelijk worden van het zorggebruik.

TOG

Het eerste doel van de TOG is het compenseren van meerkosten voor ouders met thuiswonende gehandicapte kinderen. In het verleden is onderzoek5 gedaan op dit punt, waaruit naar voren komt dat te denken valt aan extra kosten op het gebied van benzinekosten, speciaal speelgoed, kleding, stookkosten e.d. Daarnaast is de regeling ook bedoeld als blijk van maatschappelijke waardering voor ouders voor hun verleende zorg. De TOG is een inkomensonafhankelijke tegemoetkoming die ouders van thuiswonende gehandicapte kinderen compenseert als hun kind een AWBZ-indicatie (begeleiding, behandeling, verblijf, voortgezet verblijf en persoonlijke verzorging) heeft voor ten minste 10 uur per week. De TOG wordt uitgevoerd door de Sociale Verzekeringsbank (SVB). De tegemoetkoming bedraagt € 849,64 per jaar en wordt per kwartaal uitbetaald. In 2012 hebben naar verwachting circa 35 000 kinderen recht op een TOG, wat neerkomt op een totaalbedrag van € 30 miljoen aan TOG-uitkeringen.

TOG-kopje

Voor alleenverdienerhuishoudens bestaat er bovenop de TOG een extra financiële ondersteuning in de vorm van een aanvullende tegemoetkoming; het zogenaamde TOG-kopje. Deze tegemoetkoming dient als extra compensatie voor alleenverdieners, ongeacht het inkomen van de alleenverdiener, met thuiswonende gehandicapte kinderen. Deze tegemoetkoming is in het vorige kabinet tot stand gekomen ter compensatie voor de afbouw van de overdraagbare heffingskorting6 van een niet-werkende partner7. De tweede reden was de constatering dat het besteedbaar inkomen van deze gezinnen achter was gebleven bij tweeverdieners en alleenstaande ouders. Er is sprake van een alleenverdiener als de partner met het laagste inkomen niet meer verdient dan € 4 706 per jaar. Op jaarbasis komt de extra tegemoetkoming neer op € 1 460 euro per alleenverdienerhuishouden die het jaar t-1 het hele jaarrecht hadden op een TOG uitkering. In 2012 ontvangen circa 3 500 huishoudens een alleenverdienerstoeslag, wat neerkomt op een budgettair beslag van € 5 miljoen.

Dubbele kinderbijslag

De dubbele kinderbijslag voorziet in een extra inkomensonafhankelijke tegemoetkoming voor hogere kosten voor ouders wanneer hun kind (tot 18 jaar) niet thuis woont. Ouders moeten aantonen dat zij ten minste € 1 081 per kwartaal aan hun kind besteden. Voor kinderen tussen de 0 en 16 jaar geldt als aanvullende voorwaarde dat zij, in dit verband, om reden van ziekte, handicap of onderwijs niet tot het huishouden behoren. De dubbele kinderbijslag wordt gemotiveerd door de hogere kosten van hun uitwonende kind. In totaal ontvangen circa 5 500 kinderen die uitwonend zijn dubbele kinderbijslag, waarvan circa een derde betrekking heeft op kinderen die uitwonend zijn in verband met ziekte of handicap. Ouders van deze kinderen ontvangen naast de reguliere kinderbijslag een bedrag tussen de € 754 en € 1 078 per kind per jaar, afhankelijk van leeftijd. Het budgettair beslag bedraagt ca. € 6 mln. voor de totale regeling, dus inclusief de kinderen die vanwege onderwijsverplichtingen uitwonend zijn.

De TOG, het TOG-kopje en de dubbele kinderbijslag onderscheiden zich van de CER en de Wtcg doordat de doelgroepen voor deze regelingen goed af te bakenen zijn en vanwege het feit dat deze regelingen door de gebruiker zelf aangevraagd worden. Het gaat om kleine en gerichte regelingen in vergelijking met de Wtcg en CER. De TOG, TOG-kopje en dubbele kinderbijslag zijn uitvoeringstechnisch minder kwetsbaar en het budgettaire beslag zal naar verwachting de komende jaren nauwelijks toenemen. De fiscale aftrek is niet goed te richten op de specifieke doelgroep, ondanks dat deze door de gebruiker zelf wordt aangevraagd.

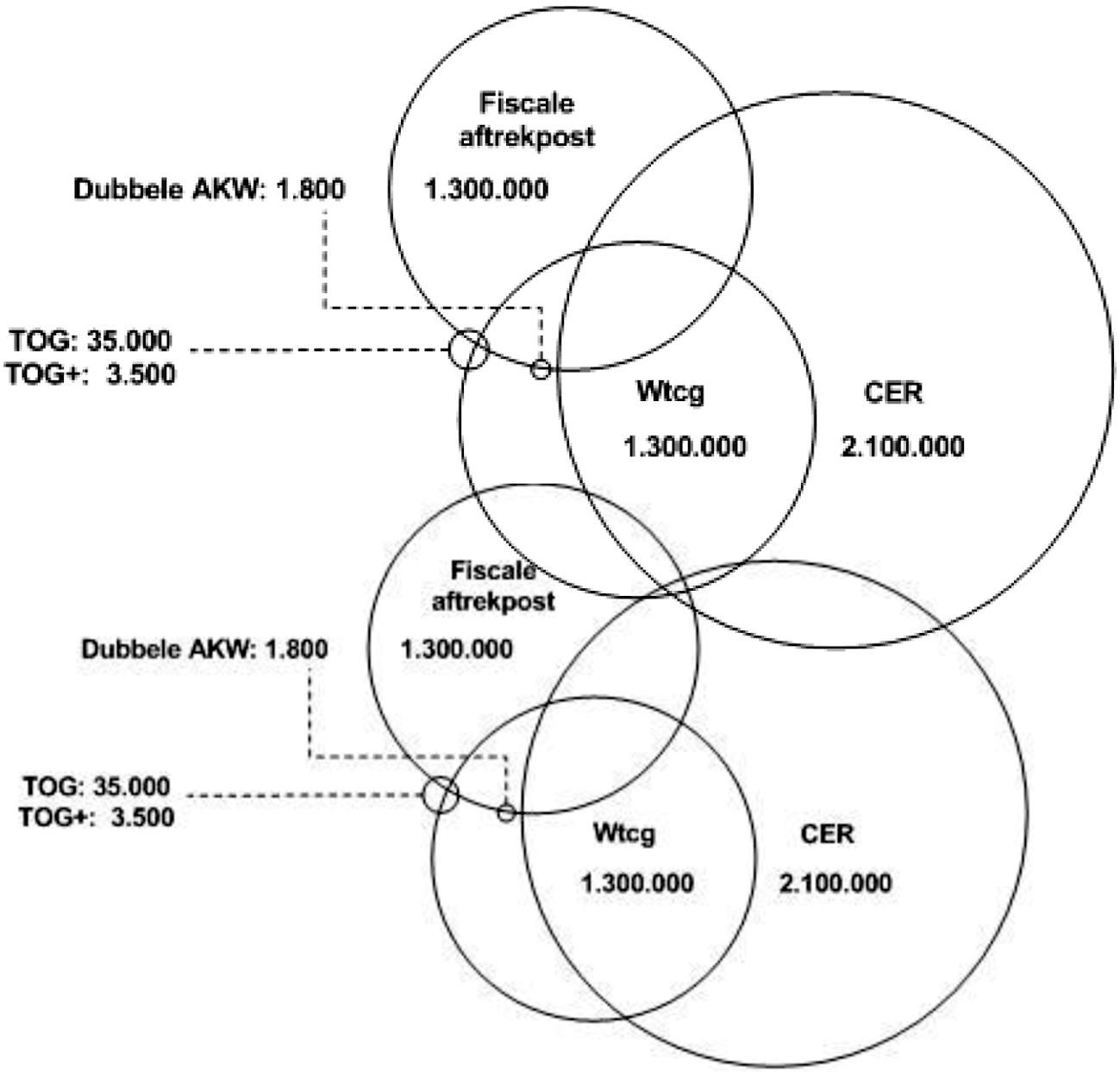

Er bestaat een grote mate van overlap tussen alle genoemde regelingen als we kijken naar de doelgroep. Dit wordt geïllustreerd in figuur 1.

Figuur 1 Overlap van de regelingen in personen (2012)

Circa 40% van de Wtcg-gerechtigden ontvangt uitsluitend een Wtcg-tegemoetkoming. De overige circa 60% ontvangt, naast de Wtcg, nog ten minste één andere tegemoetkoming voor chronisch zieken en gehandicapten (CER, TOG, TOG-kopje). Circa 60% van de gerechtigden ontvangt uitsluitend een CER-uitkering. De overige circa 40% ontvangt, naast de CER uitkering, nog één of meerdere tegemoetkomingen voor chronisch zieken en gehandicapten.

Van de TOG rechthebbenden heeft circa 55% uitsluitend een TOG-uitkering (al dan niet in combinatie met het TOG-kopje). Circa 45% van de TOG-kinderen heeft naast de TOG recht op één of meerdere tegemoetkomingen voor chronisch zieken en gehandicapten. Vanzelfsprekend wordt het TOG-kopje uitsluitend in samenhang met de TOG verstrekt. Van de ruim 3 500 huishoudens die een TOG en een TOG-kopje ontvingen, ontvangt circa 70% van de ouders nog een andere tegemoetkoming voor chronisch zieken en gehandicapten. De grootste overlap is zichtbaar met de Wtcg (circa 65%). Voor wat betreft de fiscale aftrek voor specifieke ziektekosten, ontvangt ruim de helft van de huishoudens naast de fiscale aftrek minstens een tegemoetkoming voor chronisch zieken en gehandicapten.

Het inkomen van de gebruikers van de verschillende regelingen varieert. Doordat de Wtcg inkomensafhankelijk is gemaakt, heeft ongeveer 90% van de Wtcg-ontvangers een beneden modaal huishoudinkomen. De CER, de TOG en het TOG-kopje worden ook ontvangen door huishoudens met hogere inkomens: ongeveer 40% van de CER-ontvangers heeft een huishoudinkomen boven modaal; voor de TOG en het TOG-kopje gaat het om circa 75% respectievelijk 50% van de huishoudens met een bovenmodaal inkomen. Voor de TOG geldt dat bijna de helft van de huishoudens een inkomen heeft van tenminste 1,5 keer modaal. Hierbij dient wel bedacht te worden dat het bij de laatste twee groepen altijd gaat om gezinnen met kinderen, waarbij dus gemiddeld meer personen van dit inkomen moeten rondkomen dan bij de Wtcg en CER die ook bij eenpersoonshuishoudens terecht komen. Van de huishoudens die gebruik maken van de fiscale aftrek heeft circa 80% een inkomen beneden modaal.

Niet alleen de doelgroep, ook de doelstellingen van de verschillende regelingen overlappen. Ze zijn allen gericht op het bieden van een financiële compensatie aan (ouders van) chronisch zieken en gehandicapten voor meerkosten veroorzaakt door een chronische ziekte of handicap. De meerkosten waar de verschillende regelingen dan voor compenseren onderscheiden zich nauwelijks van elkaar. Veel van de kosten waar de Wtcg bijvoorbeeld voor compenseert, zijn vervolgens ook op te voeren bij de fiscale regeling. En hierbij is de overlap met bestaande algemene regelingen zoals de Wmo en de Bijzondere Bijstand nog buiten beschouwing gelaten. Dit geldt ook voor de overlap met het mantelzorgcompliment voor de TOG en het TOG-kopje.

De aanspraak op de tegemoetkoming(en) en de hoogte ervan is afhankelijk van de mate en het type van zorggebruik (Zvw/AWBZ/Wmo), evenals van de leeftijd van de rechthebbende. Hierbij kan (kunnen de ouders van) een 18-minner tegelijkertijd recht hebben op Wtcg, TOG en het TOG-kopje, dan wel recht hebben op Wtcg en dubbele kinderbijslag, waarbij de ouders ook nog de specifieke zorgkosten kunnen aftrekken van de belasting. Een 18+»er kan tegelijkertijd recht hebben op Wtcg, de CER en specifieke zorgkosten aftrekken van de belasting. Welk bedrag aan Wtcg en welk fiscaal voordeel er geldt, hangt weer af van de leeftijd van de 18-plusser: 65-min of 65-plus. In totaal kunnen de tegemoetkomingen (exclusief voordeel fiscale aftrek) voor 18-minners oplopen tot € 2 810 en voor een 18 plusser € 585. Hierbij kan wel worden aangetekend dat ernstig gehandicapte 18-plussers recht kunnen hebben op een Wajong-uitkering (inclusief recht op fiscale jonggehandicaptenkorting en tegemoetkoming voor arbeidsongeschikten).

|

Wtcg |

CER |

TOG1 |

TOG-kopje1 |

Dubbele kinderbijslag2 |

Fiscale aftrek specifieke zorgkosten |

|

|---|---|---|---|---|---|---|

|

Doelgroep |

Chronisch zieken en gehandicapten met meerkosten (alle leeftijden) |

Volwassenen met meerjarig hoge zorgkosten / chronisch zieken en gehandicapten (18+, 18- betaalt geen ER) |

Ouders van thuiswonende gehandicapte kinderen van 3 t/m 17 jaar |

Alleenverdienende ouders van thuiswonende gehandicapte kinderen van 3 t/m 17 jaar |

Ouders van uitwonende kinderen (0 t/m 17 jaar) |

Iedereen met uitgaven die gerelateerd zijn aan een chronische ziekte of handicap. |

|

Soort kosten |

Meerkosten |

Wettelijk verplicht eigen risico |

Meerkosten + blijk van waardering |

Compensatie voor alleenverdieners |

Meerkosten |

Gemaakte, niet-vergoede, kosten voor ziekte of invaliditeit |

|

Automatisch of aanvraag? |

Automatisch |

Automatisch |

Aanvraag |

Aanvraag |

Aanvraag na attendering |

Opgave bij aangifte |

|

Criteria voor doelgroep bepaling |

Zvw, AWBZ, Wmo |

Zvw, AWBZ |

AWBZ |

AWBZ |

Uitwonende kinderen |

Regeling beperkt tot specifieke wet aangewezen zorgkosten |

|

Inkomensgrens |

Ja, € 24 570 (alleenstaand) en € 35 100 (paar) |

Nee |

Nee |

2e inkomen niet hoger dan € 4 700 |

Nee |

Voor inkomens tot € 7457: drempel € 125. Voor inkomens tot € 39618: drempel 1,65% van inkomen. Voor inkomens vanaf € 39618: drempel 1,65% van € 39 618 plus 5,75% van het inkomen daarboven. |

|

Hoogte bedrag |

€ 153 – 510 per jaar |

€ 85 per jaar |

€ 850 |

Є 1 460 per jaar |

€ 754–1078 per jaar |

Afhankelijk van uitgaven, inkomen en leeftijd. |

|

Budgettair beslag (begroting 2012) |

€ 615 mln. |

€ 170 mln. |

€ 30 mln. |

€ 5 mln. |

€ 6 mln. |

€ 500 mln. |

|

Uitvoeringskosten |

€ 25 mln. |

Ruim € 5 mln. |

€ 3 mln. voor TOG en TOG-kopje |

€ 0,2 mln. |

€ 13 mln. |

|

|

Aantal rechthebbenden |

1,3 mln3 |

Ruim 2 mln. |

35 000 |

3 500 |

5 500 |

1,3 mln. |

|

Uitvoeringskosten per persoon |

€ 19 |

€ 2,40 |

€ 86 voor TOG en TOG-kopje |

€ 36 |

€ 11 |

|

Voorgaande hoofdstukken hebben twee punten laten zien:

1. De relatie tussen het ontvangen van de tegemoetkoming Wtcg (resp. CER) en het hebben van meerkosten (resp. volmaken van het eigen risico) is niet eenduidig waardoor de regelingen in zekere zin arbitrair te noemen zijn. Aan de ene kant worden mensen gecompenseerd die geen meerkosten hebben gemaakt (resp. het eigen risico niet hebben vol gemaakt) en aan de andere kant is er een groep mensen die de meerkosten wel heeft gemaakt (resp. het eigen risico heeft vol gemaakt) maar niet wordt bereikt. Deze ongerichtheid maakt dat de regelingen niet meer te volgen zijn voor de burger en bovendien ondoelmatig. Verder zijn beide regelingen vanuit hun open einde systematiek budgettair moeilijk te beheersen. De gevoeligheid voor wijzigingen in de doelgroep als gevolg van veranderingen in de AWBZ, Zvw of Wmo waarop het recht gebaseerd is, maakt de regelingen daarnaast onderhoudsintensief.

2. De TOG, het TOG-kopje en de dubbele kinderbijslag onderscheiden zich van de CER en de Wtcg doordat de doelgroepen voor deze regelingen goed af te bakenen zijn en vanwege het feit dat deze regelingen door de gebruiker zelf aangevraagd worden. Het gaat om kleine en gerichte regelingen in vergelijking met de Wtcg en CER. Het budgettaire beslag zal de komende jaren naar verwachting nauwelijks toenemen. De fiscale aftrek is niet goed te richten op de specifieke doelgroep, ondanks dat deze door de gebruiker zelf wordt aangevraagd.

De TOG, het TOG-kopje, de dubbele kinderbijslag en de fiscale aftrek vertonen samen met de Wtcg en de CER een onderlinge overlap qua doelgroep en doelstelling. Ze zijn allen gericht op het bieden van een financiële compensatie aan (ouders van) chronisch zieken en gehandicapten voor meerkosten veroorzaakt door een chronische ziekte of beperking. Verdere overlap van deze regelingen met de Wmo, Bijzondere bijstand en andere regelingen (zoals de korting op de eigen bijdrage AWBZ/Wmo) is hierbij buiten beschouwing gelaten. Nadere analyse moeten uitwijzen in hoeverre er sprake is van gewenste, dan wel ongewenste samenloop.

Gegeven de uitkomsten van de onderhavige analyse is het de vraag hoe de toekomst van de CER en de Wtcg er mogelijk uit zou kunnen zien. Daarnaast is de vraag of de stapeling van regelingen voor min of meer dezelfde doelgroep wenselijk is. In deze brief wordt, gegeven de politieke situatie, geen standpunt ingenomen over het toekomstig te voeren beleid. Een volgend Kabinet kan zich daarover uitspreken.

De minister van Volksgezondheid, Welzijn en Sport, E. I. Schippers

Heijmans M, J. van der Veer, P. Spreeuwenberg, M. Rijken. Kerngegevens Werk en Inkomen. Rapportage 2011. Utrecht: Nivel, oktober 2011.

De overdraagbaarheid van de heffingskorting maakte het mogelijk dat een partner zonder inkomen – en dus geen belastingplicht – alsnog zijn heffingskorting kon verzilveren.

Op dit moment is nog een uitzondering gemaakt voor huishoudens waarbij één van beide partners is geboren voor 1963.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-31706-57.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.