Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2014-2015 | 25087 nr. 102 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2014-2015 | 25087 nr. 102 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 2 juni 2015

Bij de Regeling van Werkzaamheden van 31 maart heeft het lid Klaver (Handelingen II 2014/15, nr. 69, item 14) en bij brief van 16 maart 2015 heeft de vaste commissie voor Financiën laten weten dat zij nog vóór het zomerreces een algemeen overleg wenst te voeren over internationale fiscale ontwikkelingen. Dit algemeen overleg vindt op 3 juni aanstaande plaats.

In dat kader hebben de leden van de commissie tijdens de procedurevergadering van 8 april gevraagd om een overzicht van de stand van zaken van het OESO-project Base Erosion & Profit Shifting (BEPS), de Europese ontwikkelingen op fiscaal gebied, inclusief een appreciatie en een visie op het Nederlandse vestigingsklimaat. Ook is gevraagd naar een reactie op het SOMO-rapport over belastingontwijking in Griekenland via Nederland.

In deze brief geef ik de gevraagde appreciatie en visie op het Nederlandse vestigingsklimaat en plaats ik die visie binnen de stand van zaken in het BEPS project en de Europese ontwikkelingen rond belastingontwijking. In een aangehechte toelichting geef ik daarvan een uitgebreide beschrijving. Een reactie op het genoemde SOMO rapport treft u als bijlage bij deze brief aan1.

Vestigingsklimaat en Nederlandse inzet

Nederland is altijd aantrekkelijk geweest voor de vestiging van internationale bedrijven. Dat komt door veel niet-fiscale factoren zoals een hoogopgeleide beroepsbevolking, een rustig politiek klimaat en een goede infrastructuur, maar het is ook te danken aan een fiscaal systeem dat internationale investeringen bevordert.

Het Nederlandse belastingstelsel is daarom gebaseerd op het centrale principe van een gelijk speelveld tussen puur nationale en grensoverschrijdende ondernemingen.

Een Nederlandse onderneming die in het buitenland opereert moet met lokale ondernemingen kunnen concurreren onder lokale voorwaarden. Daarom kennen wij de deelnemingsvrijstelling. Een Nederlands bedrijf met activiteiten in een buitenlandse dochter hoeft over die buitenlandse winst niet ook nog eens in Nederland belasting te betalen, dat hoeft die buitenlandse concurrent immers ook niet.

Vanuit dezelfde gedachte behandelen wij een buitenlandse onderneming die in Nederland actief is, gelijk aan een binnenlands bedrijf. Daarom kent Nederland geen bronheffing op rente en royalty’s. De buitenlandse onderneming hoeft geen bronbelasting te betalen, dat hoeft zijn binnenlandse concurrent immers ook niet. Een dergelijke bronheffing zou in veel gevallen tot dubbele belasting leiden. Hierdoor zou die buitenlandse investering in Nederland minder aantrekkelijk worden.

Ook binnen de Europese Unie geldt dit beginsel van een gelijk speelveld. Dit is vastgelegd in de Moeder-Dochterrichtlijn en de Interest- en Royaltyrichtlijn, die bronheffingen in concernverband tussen lidstaten verbieden. Hierdoor kunnen binnenlandse en buitenlandse ondernemingen overal gelijk worden behandeld. Maar voor Nederland eindigt internationaal ondernemerschap niet bij de Europese buitengrenzen. Wij hanteren dit principe wereldwijd. En niet pas sinds gisteren. Nederland kent deze mondiale oriëntatie al sinds het ontstaan van de moderne belastingregels. Op basis daarvan hebben we vele ondernemingen tot imposante multinationals zien ontwikkelen. Met zicht op verdergaande mondialisering is het te verwachten dat meer en meer landen dit internationale gelijke speelveld in hun belastingstelsel zullen verankeren.

Tegelijkertijd mogen de ogen niet worden gesloten voor de mogelijkheden die internationaal opererende bedrijven hebben gevonden om, mede door verschillen tussen belastingstelsels, hun grondslag uit te hollen of winsten te verschuiven. We hebben het dan over manieren die door de wetgevers van de betrokken landen nooit waren voorzien of beoogd.

Voor deze belastingontwijking is de laatste tijd steeds meer aandacht. Die aandacht is logisch, want begrotingen staan onder druk en de belastingdruk voor burgers werd verhoogd. Die aandacht is ook terecht, want belastingontwijking is slecht voor de wereld, slecht voor Nederland en slecht voor ondernemingen. Het verstoort immers de eerlijke concurrentie. Het ondermijnt bovendien de belastingmoraal en werpt, terecht of onterecht, een smet op ons uitstekende vestigingsklimaat. Ik ben het afgelopen jaar intensief in gesprek geweest met maatschappelijke organisaties over dit onderwerp. De standpunten lagen eerst wel heel ver uit elkaar, maar ik constateer een zekere, constructieve convergentie. Ik hoor enerzijds niet meer zo vaak dat zekerheid vooraf neerkomt op stiekeme voordeeltjes, of anderzijds dat alles wat wettelijk mogelijk is, daarom ook maar moet mogen, zonder morele weging.

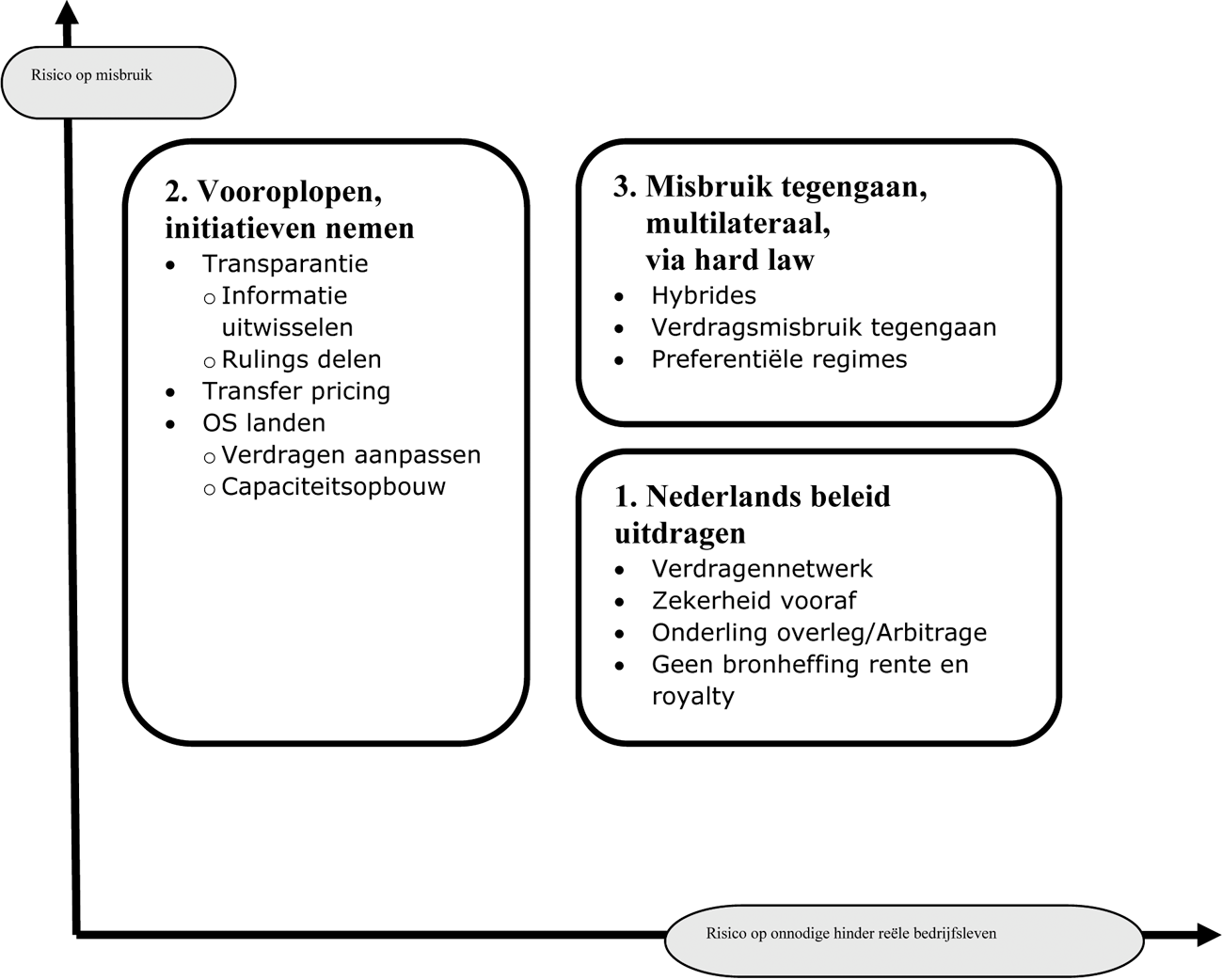

De inzet van het kabinet is niet hetzelfde voor ieder internationaal fiscaal vraagstuk, maar verschilt per onderwerp. Die inzet hangt enerzijds af van het risico dat het reële bedrijfsleven onnodig hinder gaat ondervinden van de maatregelen die nu worden besproken. Anderzijds weegt mee hoe groot het risico op misbruik is. Schematisch ziet dat er als volgt uit:

In dit schema staan in blok 1 de sterke punten van het Nederlandse belastingsysteem. Dit zijn aspecten die op zichzelf niet uitnodigen tot misbruik, maar waar roekeloos ingrijpen wel tot grote schade voor reële bedrijven zal leiden. Deze sterktes wil Nederland in de internationale discussie uitdragen en deze zal Nederland niet opgeven.

In blok 2 staan maatregelen die belastingontwijking tegengaan, die goed passen in het Nederlandse systeem, waar we niet hoeven te wachten op internationale stappen en waar Nederland voorop kan lopen.

In blok3 worden een aantal complexe vraagstukken genoemd, die alleen in internationaal verband kunnen worden opgelost en die het risico in zich dragen dat het reële bedrijfsleven er onnodig hinder van ondervindt.

Ik zal de keuze voor de plaatsing in dit schema hieronder toelichten.

1. Nederlands beleid uitdragen

Allereerst wil het kabinet de sterktes van ons belastingstelsel stevig uitdragen. Het gaat dan om zekerheid vooraf, horizontaal toezicht, een uitgebreid verdragennetwerk en het genoemde beginsel van een gelijke behandeling van nationale en grensoverschrijdende ondernemingen. Naar de overtuiging van het kabinet dragen deze elementen bij aan goede handelsrelaties tussen landen, effectief toezicht en eerlijk zaken doen en zou het goed zijn als alle landen deze elementen zouden hanteren. Tegelijkertijd zal het kabinet uitdragen geen afstand te doen van deze principes.

2. Vooroplopen, initiatieven nemen

Daar bovenop ambieert het kabinet een voortrekkersrol voor Nederland op een aantal terreinen. Zo ziet het kabinet transparantie en automatische uitwisseling van gegevens tussen belastingdiensten als hét belangrijkste wapen tegen belastingontwijking. De inzet op transparantie past ook goed in de Nederlandse cultuur van openheid. Alleen door transparantie kunnen agressieve structuren worden ontmaskerd. Alleen de juiste informatie stelt andere landen – hetzij Portugal, Griekenland of welke ander land ook – in staat belastingontwijking op de meest aangewezen plaats – aan de bron- aan te pakken.

Zeer binnenkort tekent Nederland met Duitsland een overeenkomst om met wederzijdse automatische gegevensuitwisseling over rulings te beginnen tussen de belastingdiensten van de twee landen. Dit gebeurt nog voordat hierover in Europa overeenstemming bestaat. Het kabinet wil zich stevig inzetten voor een spoedige overeenstemming over de automatische uitwisseling van gegevens over rulings tussen alle lidstaten, liefst al tijdens het Luxemburgse voorzitterschap, maar anders onder het Nederlandse.

Ook op andere terreinen ambieert het kabinet voor Nederland een voortrekkersrol. Zo zijn nu 23 ontwikkelingslanden benaderd om het belastingverdrag met Nederland aan te vullen met anti-misbruikmaatregelen en gunstige bronheffingen. Met vijf landen is het verdrag inmiddels geheel of gedeeltelijk heronderhandeld of zelfs ondertekend. Met verschillende landen lopen gesprekken of zijn er contacten gelegd om dergelijke gesprekken te plannen. Ook in gesprekken met landen die niet tot deze groep behoren, zet Nederland standaard in op het opnemen van anti-misbruikbepalingen. Nederland speelt ook een vooraanstaande rol bij het verzorgen van trainingen en opleidingen in ontwikkelingslanden.

3. Misbruik tegengaan, multilateraal, via hard law

Ten slotte spelen verschillende dossiers, waar grote verschillen in fiscale stelsels tot een wezenlijk risico op agressieve belastingplanning hebben geleid en waar een onjuiste maatvoering van internationale maatregelen grote gevolgen kan hebben voor internationale ondernemingen (ook in Nederland). Ik denk aan hybride mismatches, verdragsmisbruik en de ruimte die landen houden voor preferentiële regimes. Nederland werkt in dergelijke dossiers actief mee aan oplossingen, maar de oplossing moet dan wel echt een oplossing zijn voor het geconstateerde probleem.

Het kabinet zet hierbij in op een multilaterale aanpak via anti-misbruikmaatregelen of coördinatie op punten waar misbruik dreigt. Een voorbeeld daarvan zijn de maatregelen ter bestrijding van hybride mismatches die in de gewijzigde Moeder-Dochterrichtlijn zijn opgenomen. Het kabinet geeft geen steun aan «lompe» maatregelen die, door gebrek aan helderheid of door een te beperkte afbakening, een dam opwerpen tegen reële activiteiten, of die een ongelijk speelveld creëren. Zo zet het kabinet zich ervoor in om ruimte te houden om nationaal een preferentieel regime voor innovatieve werkzaamheden te blijven hanteren dat breder toegankelijk is dan uitsluitend voor grote bedrijven met gepatenteerde uitvindingen.

Het kabinet wil met precisie, op basis van de juiste informatie, vanuit een gelijkwaardige dialoog tussen grote en kleine landen, ingrijpen waar het misbruik zich voordoet. Wij hechten daarbij aan vastlegging in «hard law». Dat zorgt voor een gelijk speelveld en voorduidelijkheid vooraf.

Het kabinet hanteert voor de verschillende onderwerpen een duidelijke inzet. Zo geeft Nederland steun aan specifieke maatregelen en coördinatie om ontwijking van winstbelasting te voorkomen, maar is het kabinet niet bereid een algeheel geharmoniseerde winstgrondslag te omarmen of via consolidatie een herverdeling van winsten over landen te accepteren, met dramatische gevolgen voor de Nederlandse economie.

Deze discussies spelen zich voornamelijk af in OESO-verband, binnen het BEPS-project, dat naar verwachting in het najaar met een eindrapport zal komen. Maar ook in Europees verband zijn er de nodige initiatieven. Zo zal De Europese Commissie op 17 juni een actieplan lanceren met het doel ook binnen de Europese Unie over dit thema verder met elkaar in gesprek te gaan. Het kabinet heeft vertrouwen in de zorgvuldigheid, de onpartijdigheid en de diepgang van deze discussies. Nederland levert hierin een actieve, oplossingsgerichte bijdrage. Het is wezenlijk dat via deze gremia gezamenlijke stappen worden gezet. Verschillen tussen stelsels van betrokken landen kunnen niet eenzijdig worden weggenomen en maatregelen zijn alleen effectief wanneer alle landen er achter staan en zich er aan houden.

Nederland vindt het verder belangrijk dat de stem van ontwikkelingslanden in deze discussies ook wordt gehoord. Wij steunen initiatieven op dit terrein, bijvoorbeeld door het financieel mogelijk te maken voor een kopgroep van ontwikkelingslanden om aan de BEPS-discussies deel te nemen.

Waar ons stelsel moet worden aangepast op basis van multilaterale overeenstemming, doet het kabinet voorstellen voor wetswijziging aan uw Kamer. Als aanpassingen op één of andere wijze een relatieve verslechtering van ons vestigingsklimaat zouden betekenen, dan komt het kabinet met voorstellen om dat op een andere manier te compenseren.

Naar de verwachting van het kabinet blijft Nederland met de hierboven uitgedragen inzet een magneet voor innovatieve activiteiten en voor hoofdkantoren, met reële hoogwaardige werkgelegenheid. Tegelijkertijd zullen kunstmatige structuren gaandeweg uitsterven.

De Staatssecretaris van Financiën, E.D. Wiebes

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/kst-25087-102.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.