Aanhangsel van de Handelingen

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 2368 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2023-2024 | 2368 |

Bent u bekend met de uiting van de Autoriteit Financiële Markten (AFM) «Communiceer zorgvuldig aan bijna gepensioneerden over pensioenafwijking door «rentedip»»?1

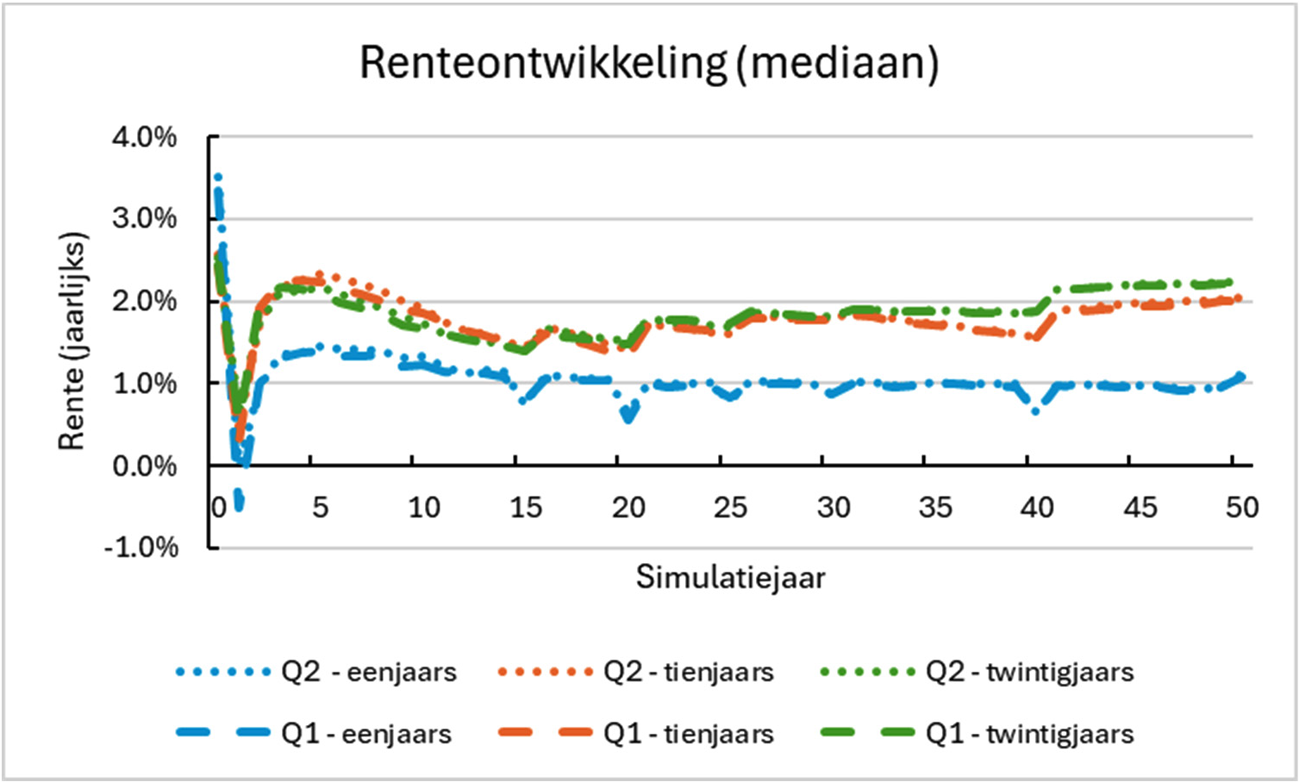

Kunt u voor de eenjaars-, tienjaars- en de twintigjaarsrente in het eerste en tweede kwartaal van 2024 de ontwikkeling van de rente in de eerste dertig jaar weergeven, waarbij gekeken wordt naar de mediaan op basis van 20.000 scenario’s in de P-set?

Onderstaande grafiek geeft de ontwikkeling van de mediaan van rentes met verschillende looptijden weer op basis van 20.000 scenario’s in de P-scenariosets van het eerste en tweede kwartaal van 2024 (respectievelijk Q1 en Q2).

Bent u het ermee eens dat de in de vorige vraag waargenomen rentedip na een jaar geen realistische marktverwachting is? Zo nee, waarom niet?

Ik herken de zorgen rondom de pensioenverwachtingenverwachtingen die aan deelnemers één jaar voor pensionering worden verstrekt en die als gevolg van de rentedip afwijken van de werkelijke pensioenuitkering. Dit heb ik daarom met De Nederlandsche (DNB) besproken. DNB heeft aangegeven onderzoek te doen naar mogelijke aanpassingen om de impact van de rentesprongen te beperken zonder hierbij afbreuk te doen aan de andere belangrijke eigenschappen van de scenariosets. Als dit mogelijk is, zal DNB ernaar streven om deze aanpassingen door te voeren in de eerstvolgende scenariosets (oktober 2024).

Voor de volledigheid wil ik daarbij het onderliggende vraagstuk duiden. In de P-scenario’s wordt getracht om zo goed mogelijk aan te sluiten bij historische ontwikkelingen om realistische prognoses van pensioenverwachtingen te maken. In de Q-scenario’s wordt geprobeerd om zo goed mogelijk aan te sluiten bij in de markt geobserveerde prijzen om onder andere de marktwaardes in de maatstaf netto profijt te kunnen bepalen. Hierbij heeft de Commissie Parameters ervoor gekozen om beide scenariosets op elkaar aan te laten sluiten om de maatstaven in samenhang te kunnen duiden. Dit laatste voorkomt daarmee dat het mogelijk is om in de scenariosets een beleggingsbeleid te vinden, waarmee men winst kan maken zonder dat daar een mogelijk verlies tegenover staat (dit voorkomt in jargon arbitragemogelijkheden). Het combineren van de bovenstaande drie elementen kan leiden tot rentesprongen in de P-sets. Deze typeren zich momenteel door een abrupte daling in het eerste prognosejaar en aansluitend een abrupte stijging in het tweede prognosejaar. Toekomstige scenariosets zouden ook andere rentepatronen, bijvoorbeeld rentepieken, kunnen bevatten.

Een negatieve rentesprong in de prognoses kan resulteren in een lagere gecommuniceerde pensioenuitkering voor de groep deelnemers die over één jaar met pensioen gaat, waardoor die groep een minder rooskleurig beeld gecommuniceerd krijgt (oplopend tot zo’n -8%). Er is geen impact op de daadwerkelijke pensioenuitkering van de deelnemers. De rentedip heeft vrijwel geen impact op de pensioenverwachtingen van overige deelnemers, aangezien de rente na het eerste prognosejaar weer stijgt en de impact daarmee uitmiddelt over een langere horizon.

Kunt u bevestigen dat pensioenfondsen voor bijvoorbeeld herstelplannen een andere, ook door de wet voorgeschreven methode om de rentetermijnstructuur voor de toekomst te «voorspellen» gebruiken, namelijk door de toekomstige rentetermijnstructuur af te leiden uit de actuele renterentetermijnstructuur op basis van de forwards?

Uitgangspunt voor de rentetermijnstructuur in het herstelplan is de door DNB gepubliceerde rentetermijnstructuur. Hierin wordt de toekomstige rentetermijnstructuur inderdaad afgeleid uit de actuele rentetermijnstructuur op basis van de forwardsystematiek.

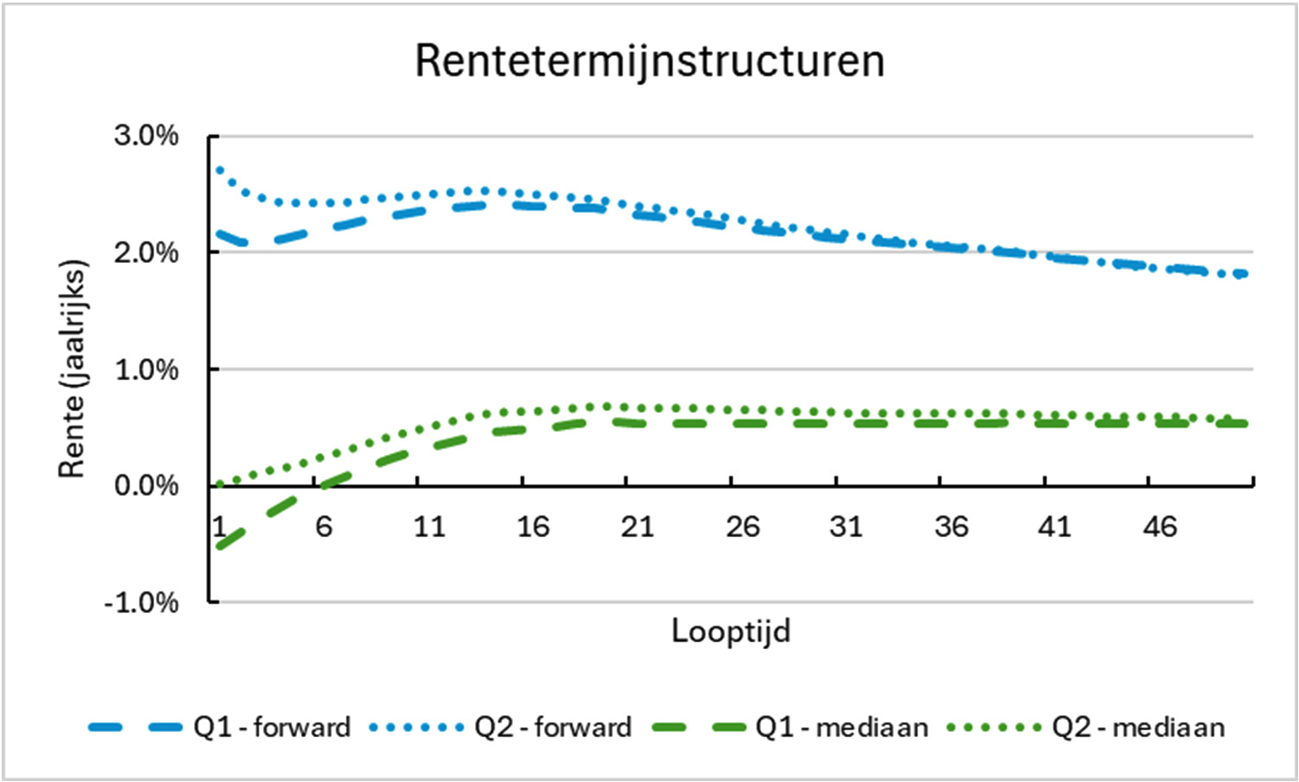

Kunt u de verwachte (mediane) rentetermijnstructuur na één jaar in de P-scenariosets weergeven (wederom op basis van 20.000 scenario’s van het eerste en tweede kwartaal van 2024 tot en met een looptijd van dertig jaar) en de verwachte rentetermijnstructuur na één jaar afgeleid uit de actuele rentecurve op basis van de forwards (voor het eerste en tweede kwartaal van 2024) in dezelfde grafiek neerzetten?

Onderstaande grafiek geeft zowel de rentetermijnstructuur na één jaar op basis van de forwards als de mediane rentermijnstructuur na het eerste simulatiejaar weer op basis van 20.000 scenario’s in de 2024 eerste en tweede kwartaal P-scenariosets (respectievelijk Q1 en Q2).

Hoe verklaart u de enorme verschillen tussen de verwachte rentetermijnstructuren na één jaar in de vorige vraag? Deelt u de mening dat zo’n enorm verschil tussen marktverwachtingen in de rentetermijnstructuren, die beiden voor verschillende wettelijke toepassingen zijn voorgeschreven, opmerkelijk is en zal resulteren in totaal andere verwachte pensioenbedragen?

De twee genoemde rentetermijnstructuren zijn op verschillende methodieken gebaseerd en worden voor verschillende toepassingen gebruikt. De P-scenarioset wordt gebruikt voor toepassingen als de pensioenverwachting en de haalbaarheidstoets. In de P-scenarioset speelt de rentedip, zoals beschreven in het antwoord op vraag 3. In het herstelplan wordt juist weer gebruik gemaakt van de rentetermijnstructuur op basis van de forwardsystematiek. De Commissie Parameters 20192 heeft opgemerkt dat het gebruik van forward rentes als voorspellers van toekomstige rentes, zoals in herstelplannen, risicopremies negeert en daarmee toekomstige rentes overschat.

Verwacht u dat er op basis van de economische scenariosets, zoals in vraag 2, realistische verwachte pensioenbedragen resulteren voor bijna-gepensioneerden? Zo ja, kunt u dat toelichten?

Het tonen van verschillende uitkomsten van het ouderdomspensioen met behulp van scenariobedragen in het uniform pensioenoverzicht (UPO), gebaseerd op het pessimistisch, verwacht en optimistisch scenario, biedt deelnemers een zo realistisch mogelijk beeld en helpt om de risico’s individueel inzichtelijk en voor de deelnemer relevant te maken. Zoals beschreven staat in het antwoord op vraag 3 wordt in de P-scenario’s getracht om zo goed mogelijk aan te sluiten bij historische ontwikkelingen om hiermee realistische prognoses van pensioenverwachtingen te maken. Pensioenuitvoerders dienen daarbij de juiste duiding en context mee te geven. Specifiek voor individuele transitie-informatie heeft AFM enkele uitgangspunten geformuleerd: de ingezette communicatiemiddelen dienen gericht te zijn op specifieke doelgroepen en de verschillende gebruikte informatielagen moeten steeds evenwichtig zijn en zelfstandig leesbaar. Tegelijk moet de transitie-informatie consistent zijn met andere informatie die deelnemers ontvangen van de uitvoerder. Deelnemerspecifieke transitie-informatie moet zo vorm krijgen, dat het ontstaan van onrealistische verwachtingen over het pensioen voorkomen wordt. Die informatie moet correct, duidelijk en evenwichtig zijn en tijdig worden verstrekt, zoals beschreven in artikel 48 van de Pensioenwet. Het is aan de uitvoerders om dit in de praktijk te brengen.

DNB heeft aangegeven onderzoek te doen naar rentesprongen. Als het nodig blijkt om wijzigingen aan te brengen in de scenariosets, dan zullen deze doorgevoerd worden.

Realiseert u zich dat de pensioenbedragen zoals benoemd in de vorige vraag onderdeel uitmaken van wettelijk verplichte pensioencommunicatie, waaronder het transitieoverzicht waarin deelnemers inzicht krijgen in hun pensioen voor en na de transitie naar één van de nieuwe pensioencontracten onder de Wet toekomst pensioenen?

Een zo realistisch mogelijke berekening van de te verwachten pensioenbedragen is inderdaad onderdeel van de wettelijk verplichte informatie die aan deelnemers verstrekt moet worden. Deze bedragen geven een inschatting hoe hoog het pensioen voor deze deelnemers kan uitvallen. De AFM heeft pensioenuitvoerders erop gewezen dat zij in de communicatie naar de desbetreffende deelnemers de situatie van de rentedip en het effect daarvan kunnen toelichten.3

De impact op de pensioencommunicatie kan bij de groep deelnemers die over één jaar met pensioen gaat materieel zijn. Bij het tonen van pensioenbedragen dienen pensioenuitvoerders aanvullend de juiste duiding en context mee te geven. De impact van de rentedip bij de overige deelnemers is vrijwel nul.

Bent u ermee bekend dat het Actuarieel Genootschap en verschillende pensioenexperts in position papers en in de media aangeven dat de inschatting van de pensioenuitkering voor bijna-gepensioneerden in verwachting niet klopt en aangeven dat de pensioenuitkering zomaar 8% verkeerd kan worden ingeschat?4

Ik ben ermee bekend dat als gevolg van de rentedip de inschatting van de pensioenuitkering voor bijna-gepensioneerden die één jaar voor pensioendatum is, kan afwijken met de werkelijke pensioenuitkering. Daarbij wordt ook de 8% afwijking herkend. DNB doet onderzoek naar oplossingen om de impact van de rentesprongen te beperken zonder hierbij afbreuk te doen aan de andere belangrijke eigenschappen van de scenariosets. Als dit mogelijk blijkt, zal DNB de aanpassingen doorvoeren in nog te publiceren scenariosets.

Bent u het ermee eens dat deze verkeerde verwachting in de komende jaren naar mogelijk enkele honderdduizenden mensen gestuurd wordt indien er niets aan de huidige berekening van de scenariosets gewijzigd wordt?

Elk jaar ontvangen deelnemers die pensioen opbouwen een uniform pensioenoverzicht (UPO) waarin de pensioenverwachting in drie scenario’s wordt weergegeven: een optimistisch scenario, een verwacht scenario en een pessimistisch scenario. De rentedip kan impact hebben op de communicatie aan deelnemers die één jaar vóór pensioen zitten. Bij het tonen van pensioenbedragen dienen pensioenuitvoerders de juiste duiding en context mee te geven.

Het doel van pensioencommunicatie is dat de pensioendeelnemer weet hoeveel pensioen de deelnemer kan verwachten, kan nagaan of dat voldoende is en zich bewust is van de risico’s van de pensioenvoorziening. Ik vind het belangrijk dat de communicatie van de te verwachte pensioenbedragen gebaseerd is op een zo realistisch mogelijke berekening voor alle deelnemers en daarbij door pensioenuitvoerders een duidelijke toelichting wordt gegeven zodat dit begrijpelijk is voor deelnemers. Zoals beschreven staat in het antwoord op vraag 3 doet DNB onderzoek naar oplossingen om de impact van de rentesprongen te beperken zonder hierbij afbreuk te doen aan de andere belangrijke eigenschappen van de scenariosets. Als dit mogelijk blijkt, zal DNB de aanpassingen doorvoeren in nog te publiceren scenariosets.

Kunt u bevestigen dat de AFM schrijft «Uit signalen die wij hebben ontvangen blijkt dat ook bijna-gepensioneerden mogelijk verkeerde verwachtingen kunnen krijgen door de scenariobedragen» en «Mogelijk nemen deelnemers beslissingen op basis van de informatie die aan hen is verstrekt via het transitieoverzicht, bijvoorbeeld over het uitstellen van het pensioen»?

Ja, dat kan ik bevestigen.5 De impact op de pensioencommunicatie kan bij de groep deelnemers die over één jaar met pensioen gaan materieel zijn. In hetzelfde artikel heeft de AFM pensioenuitvoerders erop gewezen dat zij in de communicatie naar de desbetreffende deelnemers de situatie van de rentedip en het effect daarvan kunnen toelichten. Andere deelnemers merken in hun ontvangen pensioencommunicatie vrijwel niets van een rentesprong.

Deelt u de zorgen van de AFM dat deelnemers mogelijk verkeerde verwachtingen kunnen krijgen door de scenariobedragen? Zo ja, wat gaat u doen vanuit uw verantwoordelijkheid om ervoor te zorgen dat deelnemers wel de juiste verwachtingen krijgen? En zo nee, waarom niet?

Ik ben het met de AFM eens dat deelnemers informatie dienen te krijgen die hen in staat stelt om een realistische verwachting van hun pensioen te vormen. Zoals beschreven staat in het antwoord op vraag 3 doet DNB onderzoek naar oplossingen om de impact van de rentesprongen te beperken zonder hierbij afbreuk te doen aan de andere belangrijke eigenschappen van de scenariosets. Als dit mogelijk blijkt, zal DNB de aanpassingen doorvoeren in nog te publiceren scenariosets.

Daarnaast heeft de AFM pensioenuitvoerders erop gewezen dat zij in de communicatie naar de desbetreffende deelnemers de situatie van de rentedip en het effect daarvan kunnen toelichten.6

Deelt u de zorgen van pensioenexperts in de media dat deelnemers mogelijk verkeerde beslissingen kunnen nemen op basis van de verkeerd voorgespiegelde pensioenverwachtingen? Zo ja, wat gaat u doen vanuit uw verantwoordelijkheid om dit te voorkomen? En zo nee, waarom niet?

Ik ben bekend met de uiting van AFM7 waarin de zorg wordt geuit dat deelnemers mogelijk beslissingen kunnen nemen op basis van een transitieoverzicht of communicatie rond een waardeoverdracht of afkoop. Als gevolg van de rentedip zouden bijna-gepensioneerden mogelijk verkeerde verwachtingen kunnen krijgen door de pensioenverwachtingen die aan hun zijn gecommuniceerd.

Zoals beschreven staat in het antwoord op vraag 3 doet DNB onderzoek naar oplossingen om de impact van de rentesprongen te beperken zonder hierbij afbreuk te doen aan de andere belangrijke eigenschappen van de scenariosets. Als dit mogelijk blijkt, zal DNB de aanpassingen doorvoeren in nog te publiceren scenariosets.

Daarnaast heeft de AFM pensioenuitvoerders erop gewezen dat zij in de communicatie naar de desbetreffende deelnemers de situatie van de rentedip en het effect daarvan kunnen toelichten.8

Ook zijn zorgen van AFM over onrealistische verwachtingen op basis van transitiecommunicatie besproken tijdens het Platform Pensioentransitie van 7 maart jl. De sector heeft toen aangegeven om afwijkende verwachtingen op te kunnen lossen door gelaagd te communiceren en daarin toelichting te geven over de afwijking en de impact daarvan.

Kunt u, gezien de AFM in haar uiting oproept om de communicatie aan bijna-gepensioneerden zorgvuldig aan te pakken en te zorgen dat deelnemers realistische verwachtingen hebben, een voorbeeld geven hoe deze zorgvuldige communicatie er uit zou kunnen zien waarbij ook gebruik wordt gemaakt van voorgeschreven scenariobedragen die volgens experts naar verwachting 8% verkeerd zijn ingeschat?

Gezien elk fonds een andere deelnemerspopulatie heeft, voor verschillende doeleinden deelnemers hun pensioeninformatie verschaft en een ander (beleggings)beleid voert, is het moeilijk om een specifiek voorbeeld te geven. Het is belangrijk dat pensioenuitvoerders bij de communicatie met hun deelnemers ervoor zorgen dat zij realistische verwachtingen hebben over hun pensioen. Dit kan onder andere gedaan worden door elke populatie te voorzien van een toelichting die aan de kenmerken van deze groep is aangepast. Bijvoorbeeld door bijna gepensioneerden op een voor hen toegankelijkere manier te informeren over hun verwachte pensioen en de mogelijke impact van een rentedip.

Daarbij vind ik het belangrijk dat de communicatie van de te verwachte pensioenbedragen gebaseerd is op een zo realistisch mogelijke berekening. Zoals beschreven staat in het antwoord op vraag 3 doet DNB onderzoek naar oplossingen om de impact van de rentesprongen te beperken zonder hierbij afbreuk te doen aan de andere belangrijke eigenschappen van de scenariosets. Als dit mogelijk is, zal DNB deze aanpassingen doorvoeren in nog te publiceren scenariosets.

Bent u het ermee eens dat deze verkeerde pensioenverwachtingen kunnen leiden tot een onnodig en ongewenst verlies in vertrouwen in het nieuwe pensioenstelsel?

Het is van belang dat deelnemers realistische verwachtingen hebben. Verreweg de meeste deelnemers merken in hun ontvangen pensioencommunicatie vrijwel niets van een eventuele rentesprong. Dat neemt uiteraard niet weg dat het belangrijk is dat alle deelnemers een realistisch beeld van hun pensioen hebben.

DNB is zich bewust van de signalen en zoals beschreven staat in het antwoord op vraag 3, doet zij ook onderzoek naar oplossingen om de impact van de rentesprongen te beperken zonder hierbij afbreuk te doen aan de andere belangrijke eigenschappen van de scenariosets. Als dit mogelijk blijkt, zal DNB de aanpassingen doorvoeren in nog te publiceren scenariosets.

Hiernaast is er een rol voor pensioenuitvoerders weggelegd die primair verantwoordelijk zijn voor de communicatie richting deelnemers. Het is essentieel dat zij ervoor zorgen dat de deelnemers realistische verwachtingen hebben. Dit kan onder andere bereikt worden door aanvullende toelichting te bieden voor bepaalde populaties, zodat zij beter begrijpen wat zij van hun pensioen kunnen verwachten.

Realiseert u zich dat de rentedip – naast invloed op pensioencommunicatie – ook invloed heeft op alle transitieberekeningen die met de voorgeschreven economische scenariosets worden gemaakt, waaronder de beoordeling van de evenwichtigheid en de bepaling van en de toetsing van de risicohouding?

Pensioenfondsen kunnen verschillende maatstaven betrekken bij hun evenwichtigheidsafweging. Pensioenfondsen zijn verplicht om het netto (of bruto) profijt en de pensioenverwachting in verschillende scenario’s (goed weer, slecht weer, verwacht weer) inzichtelijk te maken en te betrekken bij de besluitvorming. Bij beide maatstaven geldt dat de uitkomsten van de overgang naar het nieuwe pensioenstelsel worden vergeleken met de verwachte uitkomsten onder het oude pensioenstelsel.

De netto (of bruto) profijtberekeningen zijn gebaseerd op doorrekeningen van de risiconeutrale scenarioset. In deze set is geen sprake van de rentedip. De berekeningen voor de pensioenverwachtingen in verschillende scenario’s is gebaseerd op de economische scenarioset. In deze set zit een rentedip, waarbij de impact voor de meeste deelnemers in de regel beperkt is. Bij transitieberekeningen wordt een vergelijking gemaakt tussen het oude en het nieuwe contract. Aangezien in beide contracten met dezelfde rentesprongen wordt gerekend, vallen de effecten grotendeels tegen elkaar weg. Daarnaast kijken pensioenuitvoerders meestal naar uitkeringen over een langere periode, waardoor het effect op één moment in de tijd beperkt is. Tot slot dienen bestuurders en sociale partners daarbij zelf de juiste context en eventueel andere zaken die relevant zijn mee te nemen. De berekeningen definiëren daarmee niet de evenwichtigheid en risicohouding zelf.

Bent u ermee bekend dat de rentedip er volgens pensioenexperts in de praktijk voor kan zorgen dat bijna gepensioneerden duizenden extra euro’s toezegging krijgen als compensatie?9 Kunt u daarop reflecteren en aangeven in hoeverre u dit evenwichtig vindt?

Ik ben bekend met deze uiting. Het bepalen van adequate compensatie is een verplicht onderdeel van de gehele evenwichtigheidsafweging. Pensioenfondsen zijn verplicht om daarvoor in ieder geval het netto (of bruto) profijt en de pensioenverwachting in verschillende scenario’s (goed weer, slecht weer, verwacht weer) inzichtelijk te maken en te betrekken bij de besluitvorming. Bij beide maatstaven geldt dat de uitkomsten van de overgang naar het nieuwe pensioenstelsel worden vergeleken met de verwachte uitkomsten onder het oude pensioenstelsel.

De netto (of bruto) profijtberekeningen zijn gebaseerd op doorrekeningen van de risiconeutrale scenarioset. In deze set is geen sprake van de rentedip. De berekeningen voor de pensioenverwachtingen in verschillende scenario’s is gebaseerd op de economische scenarioset. In deze set zit een rentedip, waarbij de impact voor de meeste deelnemers in de regel beperkt is. Bij transitieberekeningen wordt een vergelijking gemaakt tussen het oude en het nieuwe contract. Aangezien in beide contracten met dezelfde rentesprongen wordt gerekend, vallen de effecten grotendeels tegen elkaar weg. Overigens dienen de berekeningen altijd ter ondersteuning aan de besluitvorming zelf. Sociale partners dienen bij de besluitvorming over adequate compensatie zelf de juiste context en eventueel andere zaken die relevant zijn mee te nemen.

Bent u op de hoogte van de eerder geuite zorgen van de AFM dat scenariobedragen voor jonge deelnemers mogelijk onrealistische verwachtingen kunnen wekken?10 Wat vindt u ervan dat er nu weer een nieuwe zorg met betrekking tot de scenariobedragen bij is gekomen en welke gevolgen gaat u daaraan verbinden?

Ja, ik ben op de hoogte van deze uiting en mijn voorganger heeft uw eerdere vragen hierover beantwoord.11 Met de AFM en met de koepels van pensioenuitvoerders zijn we continue in gesprek over implementatie van de Wet toekomst pensioenen en uitdagingen die daarbij kunnen ontstaan. Ook de informatieverplichtingen van uitvoerders jegens hun deelnemers komt daarbij aan de orde. Het Platform Pensioentransitie bestaand uit AFM, DNB en de pensioenkoepels, is ook een manier waarop dergelijk overleg georganiseerd wordt. Op de websites van AFM en DNB zijn in de verslagen te zien waar het platform afgelopen jaar over gesproken heeft. Het onderwerp genoemd in de vraag hoort daar ook bij. Met de genoemde instellingen delen we de opvatting dat we gezamenlijk oplossingen kunnen vinden zodat pensioenuitvoerders hun deelnemers goed kunnen meenemen in de transitie.

Bent u ermee bekend dat het Actuarieel Genootschap op 12 juni 202412, naast de problemen met scenariobedragen voor jongere deelnemers en voor bijna gepensioneerden ook aangeeft dat er met de economische scenariosets geen goede vergelijking kan worden gemaakt tussen de huidige pensioen(uitkerings-)overeenkomsten en de nieuwe pensioen(premie-)overeenkomsten, en kunt u hierop reflecteren en aangeven wat u hiermee vanuit uw verantwoordelijkheid gaat doen?

Ja, ik ben bekend met deze uiting. Pensioenfondsen kunnen verschillende maatstaven betrekken bij hun evenwichtigheidsafweging. Pensioenfondsen zijn minimaal verplicht om het netto (of bruto) profijt en de pensioenverwachting in verschillende scenario’s (goed weer, slecht weer, verwacht weer) inzichtelijk te maken en te betrekken bij de besluitvorming. Bij beide maatstaven geldt dat de uitkomsten van de overgang naar het nieuwe pensioenstelsel worden vergeleken met de verwachte uitkomsten onder het oude pensioenstelsel. In de doorrekeningen van het oude stelsel wordt het zogenaamde «genoeg-is-genoeg» principe gehanteerd, omdat pensioenfondsen op grond van de geldende wet- en regelgeving in het FTK in beginsel (behoudens inhaalindexatie) niet meer dan de inflatie kunnen indexeren.

Het is van belang om hierbij op te merken dat de beschreven maatstaven weliswaar inzicht geven in de mate van herverdeling en consequenties voor de pensioenverwachting, maar dat de beoordeling in hoeverre de transitie evenwichtig is, verder gaat. Die beoordeling is niet terug te brengen tot alleen deze berekeningen. Deze beoordeling blijft aan sociale partners en pensioenfondsbesturen, waarbij de juiste context dient te worden meegenomen. Bij de beoordeling van evenwichtigheid kunnen ook andere maatstaven betrokken worden. Het staat pensioenfondsen vrij om naast deze wettelijke maatstaven ook additionele analyses te maken en te betrekken in de overwegingen.

Bent u ermee bekend dat het Actuarieel Genootschap daarnaast aangeeft dat de rekentechnische uitgangspunten in de uniforme pensioenoverzichten (UPO’s) van de huidige premieregelingen ongeschikt zijn voor communicatie in de nieuwe regelingen en kunt u op deze constateringen reflecteren en aangeven wat u hiermee vanuit uw verantwoordelijkheid gaat doen?

Ik heb gezien dat het Actuarieel Genootschap (AG) dit schrijft in haar position paper, bedoeld voor het Rondetafelgesprek Pensioenen d.d. 20/6/2024. Ik zal het AG vragen wat ze bedoelen met deze uitspraak en of ze concrete voorbeelden hiervan kunnen aanleveren.

Bent u bereid om op korte termijn opnieuw naar de economische scenariosets en het toepassingsbereik van deze economische scenariosets te kijken om daarmee onder meer de bovengenoemde en andere bekende problemen op te lossen en zo eventuele schade zoveel mogelijk te beperken? Zo nee, waarom niet?

Zoals beschreven staat in het antwoord op vraag 3 doet DNB onderzoek naar oplossingen om de impact van de rentesprongen te beperken zonder hierbij afbreuk te doen aan de andere belangrijke eigenschappen van de scenariosets. Als dit mogelijk is, zal DNB deze aanpassingen doorvoeren in nog te publiceren scenariosets.

Kunt u de vragen één voor één beantwoorden, waarbij de antwoorden volledig zijn uitgeschreven zodat een lezer ze kan begrijpen, zonder verwijzingen naar andere bronnen op te hoeven zoeken?

Wegens het zomerreces was de beantwoording niet binnen de gebruikelijke termijn van drie weken gereed.

AFM, 9 juli 2024, «Communiceer zorgvuldig aan bijna-gepensioneerden over pensioenafwijking door «rentedip»», (https://www.afm.nl/nl-nl/sector/actueel/2024/juli/tb-bijna-gepensioneerden-rentedip).

AFM, 9 juli 2024, «Communiceer zorgvuldig aan bijna-gepensioneerden over pensioenafwijking door «rentedip»«, (https://www.afm.nl/nl-nl/sector/actueel/2024/juli/tb-bijna-gepensioneerden-rentedip).

De Nieuws BV, 12 juli 2024, «Voorspeld pensioenvermogen klopt vaak niet», (https://www.nporadio1.nl/fragmenten/de-nieuws-bv/9c8116fe-fd17-40a2-bb94-220f59c6ab10/2024-07-12-voorspeld-pensioenvermogen-klopt-vaak-niet#);

Koninklijk Actuarieel Genootschap, 12 juni 2024, position paper ten behoeve van rondetafelgesprek «Pensioenen – governance, koopkracht en communicatie», Kamerstuk 2024Z10519, (https://www.tweedekamer.nl/kamerstukken/detail?id=2024Z10519&did=2024D24790).

Confident BV, 10 mei 2024, «De noodzakelijke aanpassingen van de scenariosets voor een goede pensioencommunicatie», (https://www.confidentbv.nl/wp-content/uploads/20240510-De-noodzakelijke-aanpassingen-van-de-scenarioset-voor-een-goede-pensioencommunicatie-1.pdf).

AFM, 9 juli 2024, «Communiceer zorgvuldig aan bijna-gepensioneerden over pensioenafwijking door «rentedip»«, (https://www.afm.nl/nl-nl/sector/actueel/2024/juli/tb-bijna-gepensioneerden-rentedip).

AFM, 9 juli 2024, «Communiceer zorgvuldig aan bijna-gepensioneerden over pensioenafwijking door «rentedip»«, (https://www.afm.nl/nl-nl/sector/actueel/2024/juli/tb-bijna-gepensioneerden-rentedip).

AFM, 9 juli 2024, «Communiceer zorgvuldig aan bijna-gepensioneerden over pensioenafwijking door «rentedip»«, (https://www.afm.nl/nl-nl/sector/actueel/2024/juli/tb-bijna-gepensioneerden-rentedip).

AFM, 9 juli 2024, «Communiceer zorgvuldig aan bijna-gepensioneerden over pensioenafwijking door «rentedip»«, (https://www.afm.nl/nl-nl/sector/actueel/2024/juli/tb-bijna-gepensioneerden-rentedip).

https://pensioenpro.nl/rentedip-scenariosets-verstoort-compensatie-doorsneesystematiek/, Mensen straks mogelijk onjuist geïnformeerd over hoogte pensioen: «Doet vertrouwen geen goed» | Geld | Telegraaf.nl 11 juli 2024

AFM, 20 december 2023, «Platform Pensioentransitie», (https://www.afm.nl/~/profmedia/files/doelgroepen/pensioenuitvoerders/2023/verslag-platform-pensioentransitie-20-december-2023.pdf).

Zie Kamerstukken II, 2023/2024, 32 043, nr. 637 en antwoorden op Kamervragen over uitingen van de AFM over onrealistische verwachtingen van het nieuwe pensioenstelsel | Kamerstuk | rijksoverheid.nl (Aanhangsel Handelingen II 2023/24, nr. 1078).

Koninklijk Actuarieel Genootschap, 12 juni 2024, position paper ten behoeve van rondetafelgesprek «Pensioenen – governance, koopkracht en communicatie», Kamerstuk 2024Z10519, (https://www.tweedekamer.nl/kamerstukken/detail?id=2024Z10519&did=2024D24790).

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/ah-tk-20232024-2368.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.