Aanhangsel van de Handelingen

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 1846 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2021-2022 | 1846 |

Bent u bekend met het gegeven dat in de afgelopen tien jaar zo’n 62.000 huishoudens die een nieuwe woning kochten hun oude woning hebben verhuurd in plaats van verkocht1?

In 2021 heeft het Kadaster in opdracht van het Ministerie van Binnenlandse Zaken en Koninkrijksrelaties onderzoek gedaan naar het zogeheten «keep-to-let», waarbij woningeigenaren bij verhuizing naar een nieuwe koopwoning hun oude koopwoning aanhouden voor de verhuur2. Om te bepalen of het om een keep-to-let woning gaat, kijkt het Kadaster of de oude koopwoning na een verhuizing naar een nieuwe koopwoning na een jaar nog in bezit is van de betreffende eigenaar. Als dit het geval is, wordt aangenomen dat het om een keep-to-let woning gaat. Het is dan aannemelijk dat de woning is aangehouden voor verhuur. Omdat het Kadaster eigendomssituaties registreert en niet het gebruik van de woning is dit niet met zekerheid te stellen, het kan ook zijn dat de woning niet wordt verhuurd en bijvoorbeeld leeg staat.

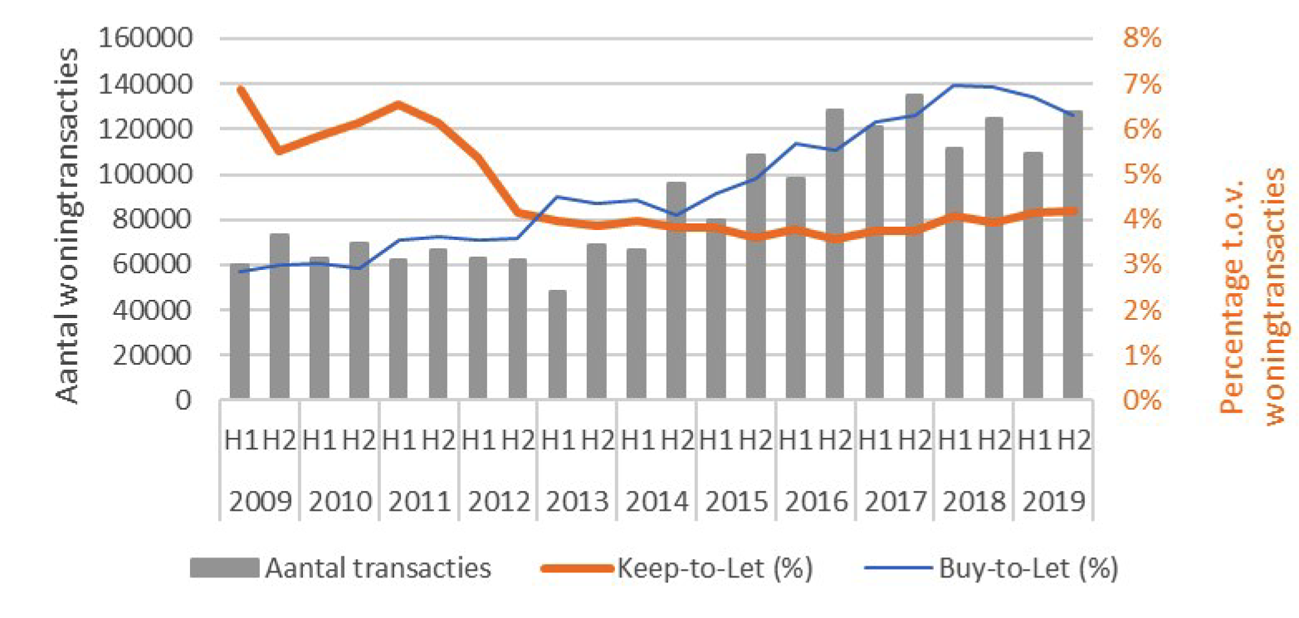

Keep-to-let kwam veel voor in de periode van 2009 tot 2012. Dit houdt naar alle waarschijnlijkheid verband met de trage verkoop van de vorige woning in deze crisistijd. Na de crisis is het aandeel keep-to-let woningen redelijk gestabiliseerd tot ongeveer 4% van de woningtransacties, waarbij er de laatste jaren sprake is van een lichte stijging (figuur 1). Het zogeheten «buy-to-let», waarbij een woning wordt aangekocht voor de verhuur, kende na de crisis een sterkere opwaartse beweging.

Figuur 1: ontwikkelingen aandelen keep-to-let en buy-to-let1

Bron: Kadaster

1 Een buy-to-let-woning is in dit onderzoek gedefinieerd als een woning die door een particulier is gekocht en waar de eigenaar na één jaar niet in woont. Daarnaast neemt het Kadaster in de definitie van buy-to-let enkel woningen mee van eigenaren met drie of meer woningen, omdat er bij de tweede woning veel onzekerheid is over of deze wordt verhuurd. Het kan hier ook gaan om bijvoorbeeld een vakantiewoning.

Hoe kijkt u aan tegen de gevolgen voor de woningmarkt wanneer op deze manier steeds meer woningen aan de koopvoorraad worden onttrokken?

Deelt u de zorgen van de in het artikel aangehaalde financieel adviseur en hypotheekdeskundige Jos Koets dat deze ontwikkeling nadelige gevolgen heeft voor starters, gelet op het afnemende aanbod en de stijgende prijzen die deze praktijk tot gevolg heeft?

Zowel door keep-to-let als door buy-to-let worden koopwoningen omgezet naar huurwoningen. Dat hoeft op zichzelf geen probleem te zijn. Er worden immers geen woningen aan de woningvoorraad onttrokken (zolang de woningen niet leeg staan) en er is ook een behoefte aan (betaalbare) huurwoningen. In de huidig krappe markt betekent de omzetting van koop naar huur wel dat het voor starters mogelijk lastiger wordt om een koopwoning te bemachtigen. Daarbij worden woningen steeds vaker duur verhuurd, waardoor de woningen niet betaalbaar zijn voor groepen als middeninkomens. Het rendement voor de verhuurder kan daarentegen fors zijn, zeker als de woning in een gunstigere markt is aangekocht. Dat voelt onrechtvaardig.

Ik vind het belangrijk dat wonen betaalbaar is en starters een kans krijgen op de koopwoningmarkt. Het vorige kabinet heeft al verschillende maatregelen genomen die eraan bijdragen dat starters meer kans krijgen op een koopwoning, huren betaalbaarder wordt en er meer balans komt in het fiscale regime voor particulieren en woningbeleggers. Zo kunnen gemeenten sinds 1 januari 2022 een opkoopbescherming invoeren om de opkoop voor de verhuur te beperken en is de overdrachtsbelasting reeds gedifferentieerd waardoor starters3 éénmalig vrijgesteld zijn van overdrachtsbelasting en woningbeleggers het algemene tarief van 8% betalen. Dit kabinet wil een stap verder gaan door dit algemene tarief in 2023 verder verhogen van 8% naar 9%. Tevens werkt het kabinet aan een nieuw box 3 stelsel, waarbij inkomsten uit vermogen worden belast op basis van werkelijk rendement. Vooruitlopend daarop zal de leegwaarderatio worden afgeschaft, waardoor de belasting van het rendement op verhuurd vastgoed in box 3 meer zal gaan aansluiten bij de praktijk. Ook krijgen middenhuurwoningen een vorm van huurprijsbescherming. Het uitgangspunt bij deze huurprijsbescherming is dat wonen voor middeninkomens enerzijds betaalbaar wordt én het anderzijds rendabel blijft voor institutionele beleggers om in deze woningen te investeren. In het kader van het programma Betaalbaar wonen, dat half april aan uw Kamer wordt gepresenteerd, zal ik u hier nader over informeren.

Deelt u het vermoeden van Koets en de eveneens in het artikel aangehaalde Paul de Vries, woningmarktdeskundige bij het Kadaster, dat veel van de woningen in kwestie verhuurd worden in strijd met de hypotheekvoorwaarden die door de bank zijn gesteld? Zo nee, waarom niet?

Zo ja, bent u bereid onderzoek te laten verrichten naar de omvang van het tegen de hypotheekvoorwaarden in verhuren van koopwoningen?

Wanneer een woningeigenaar verhuist, de oude woning aanhoudt ten behoeve van verhuur en hier de oude hypotheek op laat rusten, geldt er in algemene zin een meldingsplicht bij de kredietverstrekker. Bij toestemming van de geldverstrekker is het mogelijk om de oude woning aan te houden en te verhuren. Dit voor zover hier geen additionele regelgeving vanuit bijvoorbeeld de gemeente in de weg staat. De voorwaarden en eventuele de rente van de financiering worden op de verhuur aangepast.

Kredietverstrekkers willen dat de klant verhuur meldt. Dit omdat het verhuren van de woning bijvoorbeeld invloed heeft op de waarde van het onderpand. Bij verhuur is de woning in verhuurde staat minder waard bij een eventuele (executie)verkoop. Ook heeft het invloed op de benodigde verzekeringen. Kredietverstrekkers geven aan dat zij niet verwachten dat in alle gevallen het verhuren van een woning wordt gemeld.

Het is voor kredietverstrekkers lastig te achterhalen hoe vaak verhuur niet wordt gemeld. Hier is naar geïnformeerd tijdens de jaarlijkse gesprekken met kredietverstrekkers en hypotheekadviseurs in het platform hypotheken. Uit deze steekproef blijkt dat kredietverstrekkers het aandeel niet gemelde verhuur laag inschatten, namelijk minder dan 10% van hun portefeuille. Ook zijn er geen zorgen geuit door kredietverstrekkers over de gevolgen van niet gemelde verhuur. Ik zie daarom geen aanleiding voor het laten uitvoeren van aanvullend onderzoek. Wel zal ik ook voor het platform hypotheken van 2022 weer uitvragen bij kredietverstrekkers hoe hoog zij het aandeel niet gemelde verhuur inschatten.

Iemand wordt aangemerkt als starter als het een persoon is die meerderjarig en jonger dan 35 jaar is, zelf de woning gaan bewonen en de woningwaarde niet meer bedraagt dan € 400.000.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/ah-tk-20212022-1846.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.