Aanhangsel van de Handelingen

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 3819 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2018-2019 | 3819 |

Heeft u kennisgenomen van het feit dat een groot deel van de grote Nederlandse pensioenfondsen een actuele dekkingsgraad heeft van onder de 100 procent en dat kortingen dreigen?

Kunt u aangeven hoeveel euro een pensioenfonds in kas moet hebben om over 20 jaar een eenmalige uitkering te doen van 100 euro?

Kunt u dat per jaar aangeven voor elk van de afgelopen 25 jaar, dus hoeveel geld een fonds in kas moest om die 100 euro uitkering te doen precies 20 jaar later (per 31 december)?

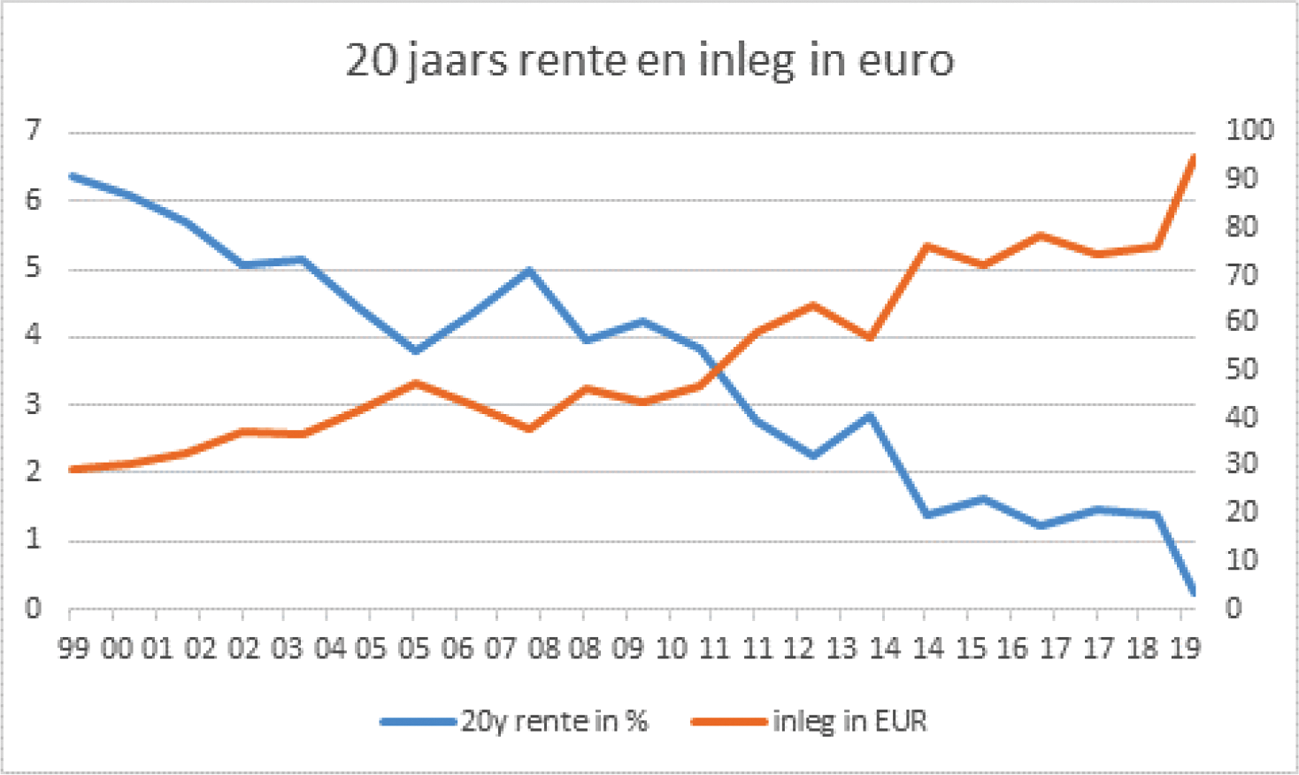

Hoeveel euro een pensioenfonds in kas moet hebben om in de toekomst een eenmalige uitkering te kunnen doen, is voor een groot deel afhankelijk van de rentetermijnstructuur. Als de rentetermijnstructuur daalt, dan zal een pensioenfonds meer in kas moeten hebben om een toekomstige uitkering te kunnen doen. De grafiek hieronder laat voor de jaren 1999 tot en met heden het 20-jaarspunt van de rentetermijnstructuur zien en de daarbij corresponderende bedragen die een pensioenfonds in kas moet hebben om over 20 jaar een eenmalige uitkering van 100 euro te kunnen doen. Zoals uit de grafiek volgt, moest een pensioenfonds op 31 december 1999 daarvoor een bedrag van 29 euro in kas hebben en op 31 juli 2019 is dit een bedrag van 91 euro. Dit heeft ook tot gevolg dat de premies de afgelopen jaren sterk zijn gestegen. De huidige gepensioneerden hebben in het verleden dus een veel lagere premie betaald voor hetzelfde pensioen dan de huidige werkenden nu betalen.

Klopt het dat de verwachte koopkracht van 100 euro over 20 jaar naar verwachting ongeveer 65 euro zal zijn? Klopt het dus dat je 90 euro in kas moet hebben of in moet leggen om over 20 jaar een koopkracht van 65 euro te hebben in ons kapitaalgedekt stelsel?

Deze vraag borduurt voort op de vragen 2 en 3, waarbij de koopkracht nu meegenomen wordt. Zoals in het antwoord van vraag 2 en 3 reeds opgenomen, moet een pensioenfonds nu een bedrag van 91 euro in kas hebben om over 20 jaar een eenmalige uitkering te kunnen doen. Als we hier ook de koopkracht in meenemen, waarbij we uitgaan van een inflatie van 1,9%, dan bedraagt de koopkracht van deze 100 euro over 20 jaar naar verwachting nu ongeveer 69 euro. Met dezelfde hoeveelheid geld kun je in de toekomst – uitgaande van inflatie – immers minder consumeren. Vanuit dit perspectief kloppen de genoemde getallen.

Echter zal over 20 jaar het bovengenoemde bedrag in euro’s naar verwachting groter zijn dan de reële contante waarde van 69 euro. Om die inschatting te kunnen maken heeft de Commissie Parameters maximale verwachte rendementen vastgesteld. De Parameters benodigd voor een projectie naar de toekomst – bijvoorbeeld in communicatie naar de deelnemers of herstelplannen – hebben echter een andere functie dan de rekenrente waarmee de contante waarde van de nominale verplichtingen moet worden bepaald. De Parameters mogen niet gebruikt worden voor de bepaling van de nominale verplichtingen en de actuele dekkingsgraad. Het naar verwachting hogere toekomstige rendement moet in contante waarde immers wegvallen tegen het hogere risico van beleggen. Wanneer de Parameters ook zouden worden gebruikt voor het contant maken van de nominale verplichtingen gaat dit gepaard met herverdeling. Het toekomstige rendement dat nog niet behaald is – en als het tegenzit ook niet behaald zal worden – wordt dan nu al uitgekeerd aan met name de gepensioneerden terwijl het bijbehorende risico van beleggen wordt doorgeschoven naar de jongere (werkende en toekomstige) generaties. Dit kan worden vergeleken met het verschil tussen beleggen in aandelen of obligaties. Hoewel de contante waarde van beide activa 100 euro is, kunnen aandelen naar verwachting – over bijvoorbeeld 20 jaar – meer toekomstig rendement opleveren.

Hoe houdbaar is een kapitaalgedekt stelsel als de rente langdurig (zeg nog tien jaar) op het huidige niveau blijft?

Bij het debat over het pensioenakkoord op 19 juni jl. heeft het lid Omtzigt vergelijkbare vragen gesteld. Hij verzocht daarbij om deze vragen mee te nemen in de brief over de planning van de uitwerking van het pensioenakkoord die in september is voorzien (de «roadmap»). Ik ben bereid om aan dat verzoek te voldoen. In die brief zal ik ook ingaan op het verzoek om hiervoor een doorrekening of scenariostudie te laten uitvoeren.

Erkent u eindelijk dat de huidige lage rente voor een belangrijk deel veroorzaakt wordt door het beleid van de Europese Centrale Bank (ECB) en dat dat beleid behoorlijk desastreuze gevolgen heeft voor de Nederlandse pensioenfondsen?

De lage rente is een wereldwijd fenomeen voor ontwikkelde economieën (ook voor niet-euro landen). De rente laat al sinds de jaren ’80 een dalende trend zien. Op de langere termijn wordt de dalende rente veroorzaakt door structurele factoren die losstaan van het ECB beleid. De vergrijzing zorgt ervoor dat de potentiële groei en daarmee het verwachte rendement op investeringen afneemt terwijl de behoefte om te sparen (voor pensionering) juist toeneemt. Ook zijn er moderne bedrijfstakken (zoals de IT-sector) die minder kapitaalintensief zijn dan meer traditionele kapitaalintensieve bedrijven en dus minder hoge investeringen vergen. Tegen de achtergrond van deze structurele factoren stuurt de ECB via het monetair beleid financieringscondities in het eurogebied. De afgelopen jaren heeft de ECB (onconventioneel) ruim monetair beleid gevoerd en daarmee bijgedragen aan de lage rente. Dit past in het beleid van de ECB gericht op het handhaven van prijsstabiliteit. Hierin opereert de ECB volledig onafhankelijk van overheden.

Het huidige ECB-beleid heeft een drukkend effect op de rente, maar het is niet te kwantificeren hoe dit exact doorwerkt op de voor pensioenfondsen relevante rente-termijnstructuur. Daarbij geldt ook dat het ECB-beleid de economie een stimulans heeft gegeven, waar ook de pensioenfondsen en hun deelnemers (direct en indirect) van profiteren. Ook die effecten zouden meegewogen moeten worden wanneer er een oordeel wordt geveld, tegelijkertijd zijn ook die effecten lastig te kwantificeren. Ik verwijs hierbij ook graag naar de reactie op de motie van de leden Bruins en Slootweg over de negatieve effecten van kwantitatieve verruiming door de Europese Centrale Bank (Tweede Kamer, vergaderjaar 2018–2019, 33 566, nr. 104).

De impact van renteveranderingen op de financiële positie van pensioenfondsen hangt sterk af van het gevoerde beleggingsbeleid en in het bijzonder de mate waarin renterisico’s zijn afgedekt. Pensioenfondsen dekken gemiddeld ongeveer 40 procent van hun renterisico af, waarbij tussen de fondsen grote verschillen bestaan. De mate waarin fondsen geraakt worden door de rentedaling verschilt daarom per fonds. Waar met name de fondsen met lage(re) renteafdekking de financiële positie hebben zien verslechteren, zijn er ook fondsen die in het verleden het renterisico in hoge(re) mate hebben afgedekt met nog voldoende financiële middelen om de pensioenen jaarlijks met de inflatie te kunnen verhogen.

Is het u opgevallen dat de ECB heeft aangegeven in de forward guidance dat er in september wellicht weer een verruiming van monetair beleid plaatsvindt?

Ik heb kennisgenomen van de beslissing van de ECB genomen op 25 juli om de forward guidance aan te passen met een zogenoemde easing bias. In de forward guidance wordt nu gesteld dat de rentes ten minste tot het eerste halfjaar van 2020 op hun huidige of lagere niveaus zullen blijven. Voorheen werd door de ECB gesteld dat de rentes op hun huidige niveaus zouden blijven. De mogelijk verruimende maatregelen zijn volgens de ECB noodzakelijk omdat toenemend protectionisme en slechtere economische vooruitzichten voor meer neerwaartse druk op de inflatie hebben gezorgd dan voorheen werd geanticipeerd. De gerealiseerde en verwachte inflatie ligt hierdoor volgens de ECB voortdurend onder het niveau van de doelstelling.

Bent u bekend dat er in internationale financiële instellingen, zoals het Internationaal Monetair Fonds (IMF), openlijk plannen besproken worden over substantieel negatieve rentepercentages?1

Ik heb kennisgenomen van onderzoek van verschillende internationale financiële instellingen over mogelijk substantieel negatieve beleidsrentes. Ik verwelkom het onderzoek dat wordt gedaan naar de gevolgen van monetair beleid en de optimale uitvoer hiervan. Dit onderzoek draagt bij aan een beter begrip over de gevolgen van monetair beleid. Het onderzoek is geschreven op persoonlijke titel van de auteurs en betreft niet een officieel IMF standpunt. Dat onderzoek gedaan wordt naar substantieel negatieve rentes betekent daarom ook niet dat deze instellingen nu pleiten voor substantieel negatieve rentes.

Is er een ooit een doorrekening of scenariostudie gedaan van wat er gebeurt met het Nederlandse pensioenstelsel indien de rentetermijnstructuur langdurig (tien jaar) rond het huidige niveau zou blijven? Zo nee, wilt u dat op korte termijn laten doen en hierbij zowel rekening houden met het oude als het nieuwe stelsel?

Bent u bereid om onderzoek te laten doen, door bijvoorbeeld het Centraal Planbureau (CPB), naar of een kapitaalgedekt stelsel bij de langdurige lage of negatieve rentes optimaal is en welke beleidsopties Nederland heeft met het pensioenstelsel en/of dit ECB beleid?

Hoe groot is de schade van het ECB beleid voor de Nederlandse pensioenfondsen en daarmee de Nederlandse gepensioneerden?

Waar liggen de grenzen van het ECB-mandaat? Wie toetst actief of de ECB zich aan haar mandaat houdt?

De ECB is volgens haar mandaat, wat is vastgelegd in het Verdrag betreffende de werking van de Europese Unie, verantwoordelijk voor het behoud prijsstabiliteit in de eurozone. Dat mandaat is door de ECB geoperationaliseerd in het nastreven van de doelstelling waarbij prijsstabiliteit gedefinieerd is als een inflatie van dichtbij maar onder de 2% op de middellange termijn. Het is aan de ECB om te bepalen welke instrumenten de ECB inzet om het prijsstabiliteitsmandaat te vervullen. Uiteraard dient de ECB daarbij binnen de perken van het mandaat te blijven. Het hof van Justitie van de Europese Unie (HvJ-EU) heeft onlangs geoordeeld dat dit voor het aankoopprogramma van staatsobligaties het geval is. De ECB hanteert een aantal waarborgen in de uitvoering van het beleid, en specifiek bij het aankoopprogramma, om te zorgen dat het binnen het mandaat blijft en de besluiten proportioneel zijn ten opzichte van de doelen. Voorbeelden hiervan zijn dat de ECB alleen op de secundaire markt opkoopt en de issue(r) limieten die de ECB hanteert. Het HvJ-EU toetst of besluiten van de ECB verenigbaar zijn met EU-recht waaronder het verbod op monetaire financiering en het mandaat van de ECB. Er zijn over verschillende ECB-besluiten zaken geweest bij het HvJ-EU waaronder over OMT (zaak C-62/14 Gauweiler) en PSPP (C-493/17 Weiss e.a.). Hierbij concludeerde het HvJ-EU dat deze besluiten niet in strijd zijn met EU-recht.

IMF working paper 19/84: Enabling Deep Negative Rates to Fight Recessions: A Guide, Ruchir Agarwal en Miles Kimball, https://www.imf.org/en/Publications/WP/Issues/2019/04/29/Enabling-Deep-Negative-Rates-A-Guide-46598

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/ah-tk-20182019-3819.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.