Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32800 nr. 1 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2010-2011 | 32800 nr. 1 |

Aan de Voorzitter van de Tweede Kamer der Staten-Generaal

Den Haag, 1 juni 2011

Hierbij bied ik u aan de Autobrief over de fiscale stimulering van (zeer) zuinige auto’s en enkele andere onderwerpen op het gebied van de autobelastingen. Tevens is bijgevoegd het onderzoeksrapport «Fiscale stimulering (zeer) zuinige auto’s».1

In de autobrief worden een aantal concrete maatregelen aangekondigd die onderdeel zullen uitmaken van het Belastingplan 2012.

De staatssecretaris van Financiën,

F. H. H. Weekers

|

Inhoudsopgave |

Blz. |

||

|

Hoofdstuk 1. Inleiding |

4 |

||

|

Hoofdstuk 2. De autogerelateerde belastingen in perspectief |

6 |

||

|

2.1. Inleiding |

6 |

||

|

2.2. (Europese) samenhang autogerelateerde belastingen |

7 |

||

|

2.2.1 Compensatie accijnzen in de MRB en BPM |

8 |

||

|

2.2.2 Bepaling van de CO2-uitstoot (well to wheel) |

8 |

||

|

Hoofdstuk 3. Het onderzoek naar de fiscale stimulering (zeer) zuinige auto’s |

10 |

||

|

3.1. Een terugblik op fiscale stimulering |

10 |

||

|

3.2 Technologische ontwikkelingen |

13 |

||

|

3.3.Voortzetting huidige fiscale stimulering: referentiescenario |

13 |

||

|

3.4. Scenario zonder fiscale stimulering |

14 |

||

|

3.5. Mogelijk scenario voor fiscale stimulering |

14 |

||

|

3.5.1. Inleiding |

14 |

||

|

3.5.2. BPM |

15 |

||

|

3.5.3. MRB |

18 |

||

|

3.5.4. Bijtelling |

18 |

||

|

3.5.5. Samenvattend |

18 |

||

|

3.6. Uitvoering toekomstig scenario |

20 |

||

|

3.6.1. inleiding |

20 |

||

|

3.6.2 Voorstellen ten aanzien van de BPM |

21 |

||

|

3.6.3 Voorstellen ten aanzien van de MRB |

24 |

||

|

3.6.4. Bijtelling |

25 |

||

|

3.6.5 Effecten voorgesteld scenario |

26 |

||

|

Hoofdstuk 4. Variabilisatie |

27 |

||

|

4.0. Samenvatting |

27 |

||

|

4.1. Inleiding |

27 |

||

|

4.2. Benzine- en dieseltarieven |

28 |

||

|

4.3. Overleg buurlanden |

29 |

||

|

Hoofdstuk 5. Gasvormige brandstoffen |

29 |

||

|

5.0. Samenvatting |

29 |

||

|

5.1. Inleiding |

30 |

||

|

5.2 Vergelijking brandstoffen |

31 |

||

|

5.2.1. Aanpassing tarieven |

31 |

||

|

5.2.2. Terugsluis |

33 |

||

|

5.3. Biogassen/groen gas |

33 |

||

|

Hoofdstuk 6. Biobrandstoffen |

34 |

||

|

6.0. Samenvatting |

34 |

||

|

6.1. Inleiding |

35 |

||

|

6.2. Biobrandstofverplichtingen |

35 |

||

|

6.3. Energie-inhoud |

35 |

||

|

Hoofdstuk 7. Eurovignet (belasting op zware motorrijtuigen) |

36 |

||

|

7.0. Samenvatting |

36 |

||

|

7.1 Inleiding |

36 |

||

|

7.2. Samenwerkingsverband |

37 |

||

|

7.2.1. Samenwerking |

37 |

||

|

7.2.2.Toekomst verdrag |

37 |

||

|

7.2.3. Planning |

37 |

||

|

7.3. Uitvoeringskosten en administratieve lasten |

37 |

||

|

7.4. Milieu |

38 |

||

|

7.5. Dekking |

38 |

||

|

7.6. Effecten voor de Nederlandse vervoerbranche |

38 |

||

|

Hoofdstuk 8. Bestelauto’s |

39 |

||

|

8.0. Samenvatting |

39 |

||

|

8.1. Inleiding |

39 |

||

|

8.2.Overleg met branche |

40 |

||

|

8.3 Alternatieve regeling(en) |

40 |

||

|

8.4 Regelgeving per 1 januari 2012? |

44 |

||

|

Hoofdstuk 9. Overige bijzondere regelingen en enkele aandachtspunten in de autobelastingen |

44 |

||

|

9.0. Samenvatting |

44 |

||

|

9.1. Inleiding |

45 |

||

|

9.2. Aanleiding heroverweging bijzondere regelingen |

46 |

||

|

9.2.1. Taakstelling Belastingdienst |

46 |

||

|

9.2.2. Mogelijk geen noodzaak voor ondersteuning beleidsdoel via fiscaliteit |

47 |

||

|

9.2.3. Samenhang met andere beleidsdoelen en -instrumenten |

48 |

||

|

9.3. Mogelijke criteria heroverweging bijzondere regelingen |

48 |

||

|

9.4. Enkele andere aandachtspunten in de autobelastingen |

49 |

||

|

9.4.1. De BPM in Europees perspectief |

49 |

||

|

9.4.2.Toezicht en fraudebestrijding: het kentekenregister als fiscaal autopaspoort |

49 |

||

|

9.4.3. BTW-correctie privégebruik zakelijke auto |

50 |

||

|

9.4.4. Motoren en bromfietsen |

50 |

||

De huidige minister van Financiën heeft in zijn vorige functie als staatssecretaris van Financiën vanaf 2008 een aantal betekenisvolle stappen gezet in het fiscale vergroeningsbeleid. Een centraal onderdeel van dit vergroeningsbeleid was het stimuleren van de aanschaf en het gebruik van zuinige en zeer zuinige auto’s. Dit beleid heeft de nieuwverkopen van (zeer) zuinige auto’s sterk doen toenemen van een paar duizend in 2005 tot een kleine 200 000 in 2010. Het percentage zeer zuinige personenauto’s in de totale nieuwverkopen is daarmee in 2010 opgelopen tot 24 procent. Voor 2011 is de verwachting dat dit percentage verder zal oplopen tot boven de 30 procent. Ter illustratie: van de in het eerste kwartaal verkochte nieuwe personenauto’s kwalificeerde ongeveer een derde als zeer zuinig. De explosieve toename van het aandeel zeer zuinige auto’s in de nieuwverkopen heeft er enerzijds toe geleid dat de gemiddelde CO2-uitstoot van nieuwe personenauto’s significant is afgenomen. Waar in 2007 de gemiddelde uitstoot van alle nieuwverkopen nog circa 164 gram CO2 per kilometer bedroeg, is deze in 2010 afgenomen tot circa 136 gram CO2 per kilometer. De voor 2015 vastgestelde Europese norm voor de CO2-uitstoot van nieuwverkopen van 130 gram CO2 is daarmee wat betreft de verkoop van nieuwe personenauto’s in Nederland reeds in 2011 binnen bereik gekomen. Anderzijds moet de vraag gesteld worden of een beleid waarin een derde van de nieuw verkochte auto’s als zeer zuinig kwalificeert, efficiënt kan worden genoemd. Dit beleid zorgt in ieder geval niet voor de maximale prikkel om te kiezen voor de meest zuinige auto.

Bij het opstellen van het Belastingplan 2011 was deze trend al voorzien en was ook al gesignaleerd dat een steeds groter percentage van zowel de nieuwverkopen als van het autopark voor fiscale stimulering in aanmerking zou komen. Dat is voor mijn ambtsvoorganger aanleiding geweest om een onderzoek te starten naar de wijze waarop de stimuleringsmaatregelen in de BPM, de MRB en de bijtelling zodanig vorm kunnen worden gegeven dat deze ook in de toekomst een stimulans kunnen blijven om steeds te kiezen voor de meest zuinige auto.

In de Fiscale agenda2 heeft het kabinet de beleidsvisie geformuleerd op het Nederlandse belastingstelsel. In aanvulling daarop zend ik u nu de resultaten van het hiervoor bedoelde onderzoek alsmede de conclusies die ik daaruit trek, conclusies die ik waar mogelijk omzet in concrete voorstellen op het gebied van de autogerelateerde belastingen. De reden dat ik u dit separaat toezend is dat de afronding van het (deels externe) onderzoek naar de optimale wijze van stimulering van de meest zuinige auto in de BPM, de MRB en de bijtelling, zoals geïnitieerd door mijn ambtsvoorganger en aangekondigd in het Belastingplan 2011, op een later tijdstip was voorzien dan de afronding van de Fiscale agenda.

De resultaten van het externe onderzoek3 naar de aanpassing van de zuinigheidsgrenzen in de BPM, de MRB en de bijtelling, op basis van een analyse van de ontwikkelingen tot en met 2010, zijn als bijlage bij deze brief gevoegd.

Deze brief beoogt geen antwoord te geven op de mobiliteitsproblemen. Dat behoort tot het werkterrein van de minister van Infrastructuur en Milieu. Zij zal u op korte termijn per brief het Programma Beter Benutten doen toekomen. In dat kader heb ik wel met haar afgesproken dat ik samen met haar de mogelijkheden zal verkennen om langs fiscale weg een bijdrage te leveren aan het bestrijden van de files. Het doel van die verkenning is te bezien of en zo ja, op welke wijze en binnen de uitgangspunten van een solide, eenvoudig en fraudebestendig fiscaal systeem, een aanpassing van bestaande fiscale instrumenten ertoe kan bijdragen dat bijvoorbeeld in het woonwerkverkeer minder wordt gereden.

Hierna ga ik allereerst in op de historische ontwikkelingen van de autogerelateerde belastingen die hebben geleid tot het stelsel zoals we dat thans kennen. Daarbij geef ik ook aan welke belemmeringen er zijn om het stelsel op korte termijn te wijzigen in een meer logisch en meer samenhangend geheel. Als voorbeeld kunt u daarbij denken aan de verschillen tussen benzine en diesel die vanwege economische belangen en verschillen met de ons omringende landen niet kunnen worden weggenomen, maar ook aan het ontbreken van voldoende gegevens waardoor de soms gewenste well to wheel benadering (zie ook paragraaf 2.2.2) niet kan worden gevolgd.

Daarna ga ik specifiek in op de effecten van het tot nu toe gevolgde beleid tot stimulering van de aanschaf en het gebruik van de meest zuinige auto en de kanttekeningen die daarbij kunnen worden gemaakt. Ik sluit dat onderdeel af met een voorstel om de tarieven en vormgeving van de autobelastingen zodanig aan te passen dat ook de komende jaren de aankoop en het gebruik van de meest zuinige auto’s effectief en efficiënt wordt gestimuleerd. Ik hanteer daarbij, net als in de Fiscale agenda, het uitgangspunt dat deze aanpassingen moeten leiden tot een eenvoudig, solide en fraudebestendig systeem. Het voorstel op dit punt heeft betrekking op de verschillende in het geding zijnde fiscale instrumenten, te weten de BPM, de MRB en de bijtelling voor de personenauto van de zaak.

Ik maak van de gelegenheid gebruik om in deze brief een aantal andere zaken op het gebied van de autobelastingen aan u voor te leggen. Voor een deel wordt daarmee invulling gegeven aan een aantal toezeggingen aan uw Kamer die gedaan zijn tijdens de behandeling van het Belastingplan 2011. Het gaat om de volgende onderwerpen:

• de variabilisatie van de autokosten zoals aangekondigd in het regeerakkoord;

• de fiscale behandeling van de verschillende gasvormige brandstoffen zoals LPG, LNG en CNG;

• de fiscale behandeling van groen gas, mede in relatie tot de zogenoemde well to wheel benadering;

• biobrandstoffen (in het bijzonder de positie van E85 en vergelijkbare mengsels);

• de toezegging in de Fiscale agenda om de mogelijkheden te onderzoeken om de belasting zware motorrijtuigen, het zogenoemde Eurovignet, af te schaffen;

• de toezegging4 om in overleg met het bedrijfsleven een alternatief te ontwikkelen voor de rittenregistratie die in het kader van de bijtelling voor de bestelauto van de zaak vaak noodzakelijk is om bijtelling te voorkomen als er minder dan 500 km per jaar privé wordt gereden.

Daarnaast ga ik in op de tientallen bijzondere regelingen in de autobelastingen, zoals vrijstellingen en verlaagde tarieven. Deze bijzondere regelingen leiden niet alleen tot een (soms forse) budgettaire derving maar leiden vaak ook tot relatief hoge administratieve lasten en uitvoeringskosten voor de Belastingdienst. In het licht van de taakstelling van de Belastingdienst is er dan ook aanleiding kritisch te kijken naar de mogelijkheden om het aantal bijzondere regelingen te beperken. Ook ga ik in op een recent gestart onderzoek naar de mogelijkheden om de fraudebestrijding op het terrein van de autobelastingen te verbeteren.

Een deel van de in deze brief opgenomen voorstellen en beleidsopties vergt nader onderzoek, maar het streven is er op gericht een aantal voorstellen uit deze brief als concrete wetswijzigingen op te nemen in het Belastingplan 2012. Dit geldt in het bijzonder voor de tariefaanpassingen in de BPM, de MRB en de bijtelling die nodig zijn om de komende jaren een maximale prikkel voor de aanschaf van de meest zuinige auto’s te creëren. In het Belastingplan 2012 zullen de budgettaire gevolgen en de administratieve lasten en de uitvoeringskosten nader worden uitgewerkt op basis van de dan concrete voorstellen.

Daaraan voorafgaand hoop ik dat uw Kamer mij de gelegenheid geeft over de in deze autobrief opgenomen voorstellen en beleidsopties nader met u van gedachten te wisselen.

Het belangrijkste doel van de heffing van belastingen is het financieren van overheidsuitgaven. Dat was zo en dat blijft zo, ook voor de autogerelateerde belastingen. Door fiscale instrumenten niet alleen te gebruiken voor het financieren van overheidsuitgaven, maar ook bijvoorbeeld voor vergroening en het ontmoedigen van ongewenst gedrag, kan een andere indruk zijn ontstaan. Dergelijke nevendoelen zijn op zichzelf nastrevenswaardig; de betreffende maatregelen zijn stimulerend geweest en hebben er bijvoorbeeld toe bijgedragen dat het wagenpark in Nederland qua zuinigheid in de Europese kopgroep zit. Aan de andere kant hebben dezelfde nevendoelen, geleid tot een stapeling van fiscale maatregelen waardoor veelal de logica binnen en tussen de verschillende belastingen, niet altijd even helder is. Mede daardoor wordt het systeem ook als complex ervaren.

Bovendien heeft de inzet van een toch generiek instrument als de fiscaliteit tot gevolg dat de gewenste stimulering vaak niet optimaal is. Er is sprake van een zekere vorm van ongerichtheid, beperkte mogelijkheid tot afbakening en er is sprake van een zogenoemde deadweight loss, dat wil zeggen dat fiscale stimulering deels heeft plaatsgevonden op ontwikkelingen die zich ook zonder stimuleringsmaatregelen hadden voorgedaan. Zo heeft de in opzet budgettair neutrale stimulering van (zeer) zuinige auto’s, mede vorm gegeven door een ombouw van de grondslag van de BPM naar de CO2-uitstoot, uiteindelijk geleid tot een (forse) niet voorziene budgettaire derving.

In de afzonderlijke hoofdstukken zal uitgebreid worden ingegaan op de verschillende autogerelateerde belastingen. Deze zijn niet altijd in de gewenste snelheid mee geëvolueerd met maatschappelijke ontwikkelingen. Het feit dat fiscale maatregelen niet altijd aansluiten op maatschappelijke ontwikkelingen is overigens verklaarbaar omdat het vaak moeilijk blijkt eenmaal bestaande fiscale stimuleringsmaatregelen bij gewijzigde inzichten of omstandigheden weer af te schaffen. Bij een dergelijke afschaffing of herziening spelen bestaande financiële belangen en (inter)nationale concurrentieoverwegingen vaak een rol. Het bestaande fiscale instrumentalisme in de autobelastingen is vanuit historisch perspectief weliswaar goed verklaarbaar, maar heeft door stapeling geleid tot een gecompliceerd stelsel. Het vereist bovendien een uitvoeringsapparaat dat de capaciteit heeft om dat allemaal uit te voeren en biedt als gevolg van die compexiteit mogelijkheden tot fraude.

Om die reden wil ik toe naar een meer eenvoudig, meer solide en fraudebestendiger stelsel van autogerelateerde belastingen. Een begrijpelijk stelsel van belastingen die op elkaar aansluiten. Een stelsel dat de administratieve lasten voor burgers en bedrijven en de uitvoeringskosten voor de Belastingdienst beperkt houdt. Een stelsel van autogerelateerde belastingen dat een gelijk speelveld creëert maar tegelijkertijd een solide belastingopbrengst waarborgt. Dit gezegd hebbende hecht ik eraan op te merken dat, ondanks de hiervoor genoemde nadelen er ook veel goede kanten aan het huidige stelsel zitten. Dus: ook hier geen sloop en nieuwbouw, maar modernisering. Dat houdt in dat ik doorga op de ingeslagen weg om maximaal te blijven inzetten op de stimulering van de meest zuinige auto. Daarbij staat voorop dat ik (tijdelijk) vooral dat gedrag wil belonen waarbij een fabrikant of importeur, maar ook een consument, zijn nek durft uit te steken om te investeren in doorbraaktechnologieën. Tijdelijke stimulering is hier gewenst om een dusdanig volume te realiseren waardoor het mogelijk wordt dat de prijs van het product kan dalen en daardoor een doorbraak van het product een kans krijgt. Ik sluit hierbij waar mogelijk aan bij de Europese regelgeving waarin voor voertuigen met een CO2-uitstoot van maximaal 50 gr/km zogenoemde super-credits kunnen worden verkregen. De bijzondere regelingen in de MIA en de VAMIL voor elektrische en semi-elektrische auto’s sluiten overigens aan bij de specifieke uitstootgrens van 50 gr/km.

Zoals gezegd worden voor bepaalde onderwerpen in deze brief concrete voorstellen gedaan. Voor andere onderwerpen worden varianten geschetst of wordt voorgesteld deze nader te onderzoeken.

Mijn horizon daarbij is deze kabinetsperiode, te weten 2015. In een eerder stadium zal ik een onderzoek starten op welke wijze de in deze brief geformuleerde en in wetgeving uitgewerkte voorstellen na 2015 hun vervolg zouden moeten of kunnen krijgen. Aan de nadere uitwerking van de resultaten van dat onderzoek kan dan door een volgend kabinet nadere invulling worden gegeven.

Indien wordt uitgegaan van modernisering van het bestaande stelsel is het van belang eerst de essentie van de autogerelateerde belastingen te beschrijven. De vier belangrijkste voertuig- of voertuiggerelateerde belastingen zijn:

• De BPM (belasting van personenauto’s en motorrijwielen). Dit is een registratiebelasting voor personenauto’s, particuliere bestelauto’s en motoren, die aanvankelijk gebaseerd was op de netto catalogusprijs van de auto, maar die vanaf 2013 volledig gebaseerd zal zijn op CO2-uitstoot per kilometer. Er geldt onder meer een korting voor benzineauto’s en een toeslag voor dieselauto’s. Voor auto’s die minder uitstoten dan een bepaalde hoeveelheid CO2 per kilometer geldt een vrijstelling. De CO2-grens is afhankelijk van de brandstof (110 gr/km voor benzineauto’s en 95 gr/km voor dieselauto’s).

• De MRB (motorrijtuigenbelasting). Dit is een periodiek verschuldigde houderschapsbelasting voor in Nederland geregistreerde motorrijtuigen. De grondslag van de belasting is het gewicht van het voertuig. Daarnaast kent de MRB vrijstellingen voor (zeer) zuinige personenauto’s en wordt er onderscheid gemaakt naar brandstof. Voor auto’s die minder uitstoten dan een bepaalde hoeveelheid CO2 per kilometer geldt een vrijstelling. De CO2-grens is afhankelijk van de brandstof (110 gr/km voor benzineauto’s en 95 gr/km voor dieselauto’s).

• De brandstofaccijnzen (accijns minerale oliën). Deze worden onder meer geheven per liter verkochte brandstof. Het tarief verschilt per brandstof. Historisch gegroeide verschillen in accijns op bijvoorbeeld benzine en diesel worden gecompenseerd in de MRB en de BPM door middel van een brandstoftoeslag.

• De bijtelling/onttrekking voor privégebruik van de zakelijke auto in de loon- en inkomstenbelasting (fiscale bijtelling). Privégebruik van de auto van de zaak wordt als loon- en inkomenscomponent belast in de loon- en inkomstenbelasting en bedraagt 25% van de catalogusprijs van de auto. Afhankelijk van de CO2-uitstoot van de auto wordt een korting gegeven, waarmee de percentages uitkomen op 20% en 14%. Voor nulemissie auto’s bedraagt de bijtelling nihil. Er is geen belasting verschuldigd indien niet meer dan 500 km per jaar privé wordt gereden.

De bovengenoemde autogerelateerde belastingen kennen nog een variëteit aan bijzondere regelingen voor specifieke groepen voertuigen. Tussen de diverse autogerelateerde belastingen bestaan veel dwarsverbanden en er worden soortgelijke begrippenkaders gehanteerd. Een voorbeeld van een begrip dat terugkomt in de diverse belastingen is het begrip bestelauto. Daarnaast kennen wij ook de invloed vanuit Europa op de Nederlandse autogerelateerde belastingen.

Een voorbeeld van een dwarsverband in de autogerelateerde belastingen is de compensatie in de MRB en de BPM voor verschillen in accijns voor de diverse brandstofsoorten. De huidige verhouding tussen de belastingen op diesel en benzine (diesel is aanzienlijk lager belast dan benzine) worden gecompenseerd in de BPM en de MRB. Deze gecompliceerde regeling is alleen te verklaren vanuit de historie waarin het vrachtvervoer – vanuit concurrentieoogpunt – is ontzien in de accijns. De verhouding tussen benzine en diesel is overigens niet uniek voor Nederland. Vrijwel alle EU-landen hanteren een naar verhouding laag tarief voor diesel en zelfs het Europese minimumaccijnstarief is voor diesel lager dan voor benzine.

Dat is ook de reden dat er Europese ontwikkelingen gaande zijn om te komen tot meer harmonisatie. Momenteel ligt er een herziening van de Richtlijn energiebelastingen5 (hierna: EBR) voor die een poging doet om deze scheve verhouding te corrigeren. De onderhandelingen over die herziening zullen echter nog enige tijd in beslag nemen. Door dit voorstel wordt de opbouw van de brandstofaccijnzen gewijzigd door deze deels te baseren op de CO2-uitstoot en deels op de energie-inhoud. Als het voorstel door de lidstaten wordt geaccordeerd, zal dit wel leiden tot een onderlinge herziening van de tarieven van de diverse brandstoffen op basis van energie-inhoud en de CO2-uitstoot.

Om de hoogte van de BPM, de MRB en de fiscale bijtelling te kunnen berekenen is een objectief vastgestelde waarde van de CO2-uitstoot noodzakelijk. De emissie van een voertuig kan op tweeërlei wijze worden berekend:

• directe emissie: de emissie die ontstaat als gevolg van verbruik van brandstof ten behoeve van voortbeweging («tank to wheel»-emissies)

• indirecte emissie: de emissie die een gevolg is van het produceren of opwekken en het transport van de verbruikte brandstof of energie («well to tank»-emissies).

De directe en indirecte emissie vormen samen de «well to wheel»-emissie. Tijdens de behandeling van het Belastingplan 2011 is toegezegd om nader in te gaan op de zogenaamde «well to wheel»-emissie in bijzonder in relatie tot groen gas. Op groen gas wordt uitgebreid teruggekomen in hoofdstuk 5.

De door automobielfabrikanten gepubliceerde CO2-uitstoot in grammen per kilometer betreft altijd de zogenaamde «tank-to-wheel»-emissie, oftewel de uitstoot die de auto zelf produceert. De uitstoot in het hele voortraject, dus de fase waarin de productie en het transport van brandstoffen plaatsvindt, is niet verdisconteerd. Ook de uitstoot met betrekking tot de productie en de sloop/verwijdering van de personenauto is niet verdisconteerd. Dit vloeit mede voort uit het gevoerde Europese beleid dat wordt gekoppeld aan de CO2-uitstoot van auto’s. De vaststelling van de CO2-uitstoot vindt plaats met behulp van de volledig geharmoniseerde Europese toelatingsprocedure voor motorvoertuigen in de Europese typegoedkeuringtest (hierna: NEDC). Op die testmethode valt best het een ander af te dingen en er is dan ook reeds diverse malen kritiek geuit op de testresultaten van de NEDC vanwege de optredende verschillen in (gesimuleerde) rijstijl tussen de testprocedure en de praktijk. Dit is ook de reden dat er – mede op aandringen van Nederland – gewerkt wordt aan een nieuwe testcyclus die representatiever is voor de praktijk. De Europese Commissie heeft in haar recente voorstel voor een strategie voor schone en energie-efficiënte voertuigen6aangegeven uiterlijk in 2013 over een nieuwe testcyclus te willen beschikken. Daarna zal het nog enkele jaren duren voordat alle nieuwverkochte auto’s volgens de nieuwe methode worden getest. Ondanks de kritiek op de NEDC doen alle EU-lidstaten, inclusief Nederland, die op enigerlei wijze een (fiscaal) beleid voeren op de CO2-uitstoot van personenauto’s dit op basis van de NEDC. De officiële testwaarde – zoals ook geconcludeerd in het TNO-onderzoek7 – vormt een goede basis voor het onderling vergelijken van het brandstofverbruik van auto’s en op dit moment zijn er geen objectieve alternatieven. Handhaving van deze methode is derhalve op dit moment de beste optie. Echter, ook de nieuwe testmethode zal zich beperken tot de «tank to wheel»-emissie. Er zijn geen voornemens om de «well to tank»-emissie in de testcyclus te betrekken. Daarvoor zijn simpelweg te weinig gegevens beschikbaar (komen niet uit een test naar voren, maar kunnen alleen worden vastgesteld op basis van productiemethodieken en gebruikte grondstoffen) en is bovendien ook te veel afhankelijk van de uiteindelijk gebruikte brandstof. Zeker voor een auto waar het gebruik van verschillende brandstoffen mogelijk is, kan niets worden gezegd over de uiteindelijke «well to wheel»-emissie.

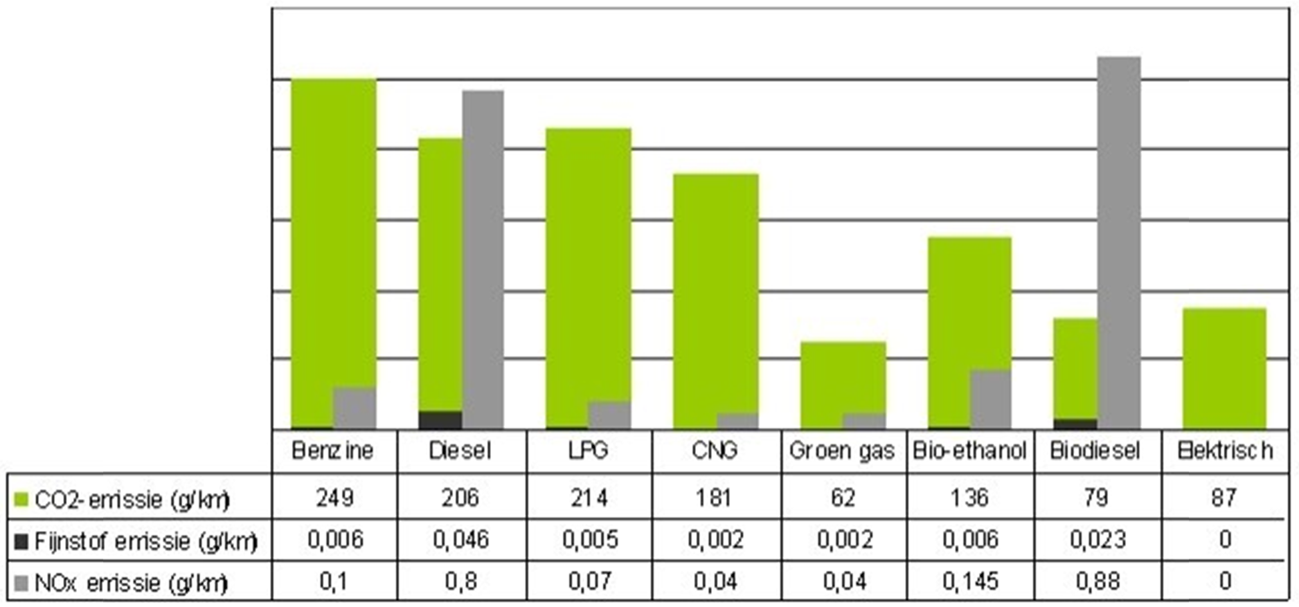

De NEDC gaat dus uit van een «tank to wheel»-emissie. Gevolg daarvan is bijvoorbeeld dat de meeste fabrikanten van elektrische voertuigen nul gram CO2 per km publiceren als uitstootcijfer en dat is feitelijk ook correct als alleen wordt gekeken naar de CO2-emissie uit de uitlaat van het voertuig. De CO2-uitstoot die echter vrijkomt tijdens de productie en het transport van de elektriciteit wordt hierin dus niet meegenomen. Voor de «well to wheel»-emissie bestaat (nog) geen internationale of nationale officiële testwaarde waarbij kan worden aangesloten; de daadwerkelijke reductie van de CO2-uitstoot bij een dergelijke benadering is daarom nog onzeker. Een «well to wheel»-differentiatie in de BPM of MRB of voor een verlaagde bijtelling voor die auto’s op basis van een brandstof waarvan het gebruik overigens niet kan worden gegarandeerd8, ligt derhalve niet voor de hand. Een flexifuel auto kan bijvoorbeeld op fossiele benzine en E85 rijden, een dieselauto op fossiele diesel en biodiesel en een aardgasauto op fossiel aardgas, biogas (groen gas) en op fossiele benzine. Al deze brandstoffen hebben sterk verschillende «well to wheel» CO2-uitstootwaarden. Ook dit is een belangrijke reden waarom de «well to wheel» CO2-emmissie niet voor fiscale stimulering in de BPM of MRB kan worden gebruikt. Bovendien vereist de «well to wheel» benadering ook een strikte vastlegging van de productiemethode, bijvoorbeeld via een certificeringsysteem. Niet elke biobrandstof of elektriciteitsopwekking leidt tot dezelfde CO2-reductie. Ook groen gas kent verschillende productiemethoden, waardoor ook voor de verschillende soorten groen gas verschillende CO2-reductiewaarden gelden. Om een indicatie te geven over de «well to wheel»-emissieprestaties van autobrandstoffen» is de volgende grafiek 19 opgenomen uit een TNO rapport over de emissieprestaties van de jonge Nederlandse personenwagens met LPG en CNG installaties, waarbij CBG als groen gas kan worden beschouwd. Dit onderzoek is op 18 juni 2010 door de toenmalig minister van Volkshuisvesting, Ruimtelijke Ordening en Milieubeheer als bijlage aan de Tweede Kamer toegezonden bij de brief over «de gevolgen van Europese regelgeving voor Nederlandse wegverkeersemissies». 10

Ter indicatie is hierna een meer inzichtelijk overzicht (grafiek 2) opgenomen. De hierin opgenomen gegevens zijn echter enigszins gedateerd. De hierin vermelde CO2-emissie betreft eveneens de «well to wheel» CO2-uitstoot van de productie van het groen gas.

Grafiek 2: Brandstofemissies in gr/km

Door het externe onderzoeksbrureau Ecorys zijn op verzoek van het ministerie van Financiën de veranderingen in de nieuwverkopen van personenauto’s in omvang en samenstelling onderzocht. In dat onderzoek hebben de jaren 2005 tot en met 2010 centraal gestaan. Waar mogelijk zijn ook eerdere jaren in het onderzoek betrokken. Vervolgens heeft Ecorys de verklarende factoren voor deze veranderingen in kaart gebracht. Dit met inbegrip van de fiscale stimuleringsmaatregelen die gedurende die periode van toepassing zijn gewest. De resultaten van dit onderzoek worden in de hoofdstukken 2 tot en met 4 van het rapport uitgebreid behandeld. In hoofdstuk 5 van het rapport trekt Ecorys conclusies op de punten effectiviteit en efficiency van de verschillende fiscale stimuleringsmaatregelen. Hierna wil ik in samenvattende vorm de meest in het oog springende vaststellingen en conclusies uit het rapport bespreken.

• In 2009 zakten de nieuwverkopen in tot circa 385 000 personenauto’s. Deze daling wordt unaniem toegeschreven aan de economische crisis in dat jaar waardoor zowel de verkopen in de privé- als in de zakelijke automarkt zijn afgenomen. In 2010 zijn de nieuwverkopen weer aangetrokken tot nagenoeg het niveau van 2008. De hogere verkopen zijn deels het gevolg van het aantrekken van de economie en deels van een inhaalslag in de nieuwverkopen. Dit lijkt echter niet de totale groei te verklaren. Naar schatting zijn er circa 60 000 à 70 000 extra kleine auto’s verkocht ten opzichte van het aantal dat op basis van algemene economische indicatoren mocht worden verwacht. Naar verwachting zijn veel gebruikte auto’s ingeruild voor een nieuwe auto. Consumenten die anders een tweedehands auto zouden aanschaffen konden als gevolg van het fiscale stimuleringsbeleid nu voor min of meer hetzelfde bedrag een (kleine) nieuwe auto aanschaffen. De groei van de nieuwverkopen in 2010 ten opzichte van 2009 heeft zich dan ook met name voorgedaan in de nieuwverkopen van privéauto’s.

• In de brandstofmix, de verdeling van de nieuwverkopen over de brandstofsoorten, zijn de afgelopen jaren significante veranderingen opgetreden. Het aandeel diesel in de totale nieuwverkopen is tussen 2004 en 2007 toegenomen naar bijna 30 procent. In de jaren daarna is als gevolg van een toenemend aantal benzine- en hybride-verkopen dit aandeel gedaald naar 20 procent van de nieuwverkopen.

• Deze ontwikkeling heeft zich voorgedaan bij zowel de privéauto’s als de auto van de zaak. Vooral de toename van het aantal hybride auto’s is ten koste gegaan van het aandeel dieselauto’s.

• Een volgende trend die in de nieuwverkopen de afgelopen jaren waarneembaar is, is de trend naar kleinere auto’s, zowel voor privéauto’s als voor de auto’s van de zaak. In het algemeen lijkt sprake van een trend van «downsizing»; grote(re) auto’s worden vervangen door middenklassers die weer worden vervangen door kleine(re) auto’s.

• Een laatste ontwikkeling die de afgelopen jaren is waar te nemen is dat de gemiddelde CO2-uitstoot van de nieuwverkopen snel afneemt.

• De op basis van de EU-wetgeving vereiste reductie van 160 naar 130 gram CO2 per kilometer tussen 2007 en 2015 komt overeen met een afname van gemiddeld 2,8 procent per jaar. De ontwikkeling in Nederland is de afgelopen jaren echter beduidend sneller gegaan. Tussen 2007 en 2010 bedroeg de werkelijke afname gemiddeld 6,1 procent per jaar.

Het beeld overheerst dat de veranderingen in samenstelling van de nieuwverkopen de afgelopen jaren zeer groot zijn geweest in vergelijking met de jaren ervoor. Deze ontwikkelingen zijn vooral te verklaren door de economische ontwikkeling van de afgelopen jaren, het gevoerde fiscale vergroeningsbeleid, een toenemende aandacht voor maatschappelijk verantwoord ondernemen en het sterk gestegen aanbod van zuinige auto’s op de markt. Daarnaast spelen verbeterde technologische prestaties van kleine(re) auto’s een belangrijke rol. Hoewel er dus meerdere oorzaken zijn voor de hiervoor geschetste ontwikkelingen is het duidelijk dat het fiscale vergroeningsbeleid een belangrijke oorzaak is van de veranderingen in de nieuwverkopen de afgelopen jaren.

Ecorys heeft de hiervoor beschreven ontwikkelingen getoetst aan de verschillende fiscale vergroeningsmaatregelen die in dezelfde periode van toepassing zijn geweest. Dat zijn achtereenvolgens:

1. Fiscale stimulering via bonus/malus-regeling op basis van energielabels (A t/m F);

2. Fiscale stimulering via CO2-toeslag («de slurptax»);

3. Fiscale stimulering zuinige en zeer zuinige auto’s via de BPM en de MRB;

4. Fiscale stimulering zuinige en zeer zuinige auto’s van de zaak via de fiscale bijtelling.

In onderstaande tabel 1 zijn de onderscheiden effecten van de verschillende maatregelen op de nieuwverkopen in kaart gebracht.

|

Effecten op nieuwverkopen |

Budgettaire effecten (x € mln) |

Effecten op CO2-uitstoot |

|

|---|---|---|---|

|

Energielabels |

Beperkt effect verkopen Vooral effect van bonus, minder van malus Stimulans zuinige labels voor auto’s van de zaak |

Circa € 40 extra inkomsten in 2007 Ruim € 100 derving van inkomsten in 2008 en 2009 |

Zeer beperkt effect. Nieuwverkopen zijn maximaal 1 procent zuiniger geworden |

|

CO2-toeslag |

Beperkt effect verkopen Sterke afname minst zuinige auto’s |

Circa € 100 extra inkomsten in 2008 en 2009 |

Circa 0,1 Mton minder CO2-uitstoot over levensduur nieuwverkopen in 2008 en 2009 |

|

Vrijstelling BPM en MRB |

Groot effect verkopen Sterke stimulans zeer zuinige auto’s Stimulans «downsizing» Sterk effect op brandstofmix |

Circa € 240 derving van BPM-inkomsten in 2009 en circa € 530 in 2010 Circa € 10 derving MRB-inkomsten in 2009 en circa € 40 in 2010 |

Circa 0,2 Mton minder CO2-uitstoot over levensduur nieuw-verkopen in 2009 en circa 0,6 Mton over nieuwverkopen in 2010 |

|

Differentiatie bijtellingpercentage |

Beperkt effect verkopen Zuinigheidsgrenzen sturen verkopen sterk Sterke stimulans «down-sizing» van auto van de zaak |

Circa € 35 lagere bruto bijtelling in 2009 en € 75 in 2010 |

Door Ecorys niet ingeschat |

Bron: Rapport Ecorys

In de hiervoor beschreven conclusies is de ombouw van de BPM naar een op CO2-gerelateerde belasting nog niet meegenomen. Dat is een gevolg van het feit dat de effecten (voor zover kan worden nagegaan) van de eerste stap van de ombouw in 2010 beperkt tot uiting komen in de nieuwverkopen in 2010. Op basis van de verkopen in 2010 kan wel worden vastgesteld dat in dat jaar de drie grootste pieken in nieuwverkopen van dieselauto’s lagen bij 89 gr/km, 95 gr/km en 114 gr/km. Deze top drie was in 2010 goed voor 35% van de diesel nieuwverkopen (zo’n 34 000), ofwel twee maal zo hoog als in 2009. In tegenstelling tot 2009 lijken deze drie CO2-waarden in 2010 sterk gedreven door fiscale stimulering. De 89 en 95 gr/km liggen onder de vrijstellingsgrens in de BPM en de MRB van 96 gr/km en hebben bovendien maar 14% bijtelling. De 114 gr/km ligt net onder de 20% bijtellinggrens van 116 gr/km.

Na de eerste stappen van de ombouw van de BPM naar een CO2-gerelateerde belasting worden de nieuwverkopen sterk gedreven door de zuinigheidsgrenzen voor benzine en diesel van de onderste BPM CO2-schijf en van de bijtelling. Auto’s die (net) onder deze grenzen vallen zijn in 2010 massaal verkocht. Dit toont het belang aan van een juiste en optimale vaststelling van de verschillende zuinigheidsgrenzen, zowel in de BPM als in de bijtelling.

Samenvattend komt Ecorys tot de conclusie dat het beleid effectief is geweest als alleen wordt gekeken naar de CO2-uitstoot van nieuwverkopen. De Europese norm voor de nieuwverkopen van 130 gram CO2 in 2015 is in Nederland nu al bijna bereikt. Het oordeel is minder gunstig waar het gaat om de efficiency van het beleid. De kosten (BPM, MRB, bijtelling en accijnzen) per ton CO2 reductie waren relatief hoog.

Ecorys is eveneens van mening dat het fiscale bouwwerk op dit terrein erg complex is geworden. Dit is overigens mede een gevolg van de talrijke aanpassingen die van jaar tot jaar hebben plaatsgevonden, aanpassingen die vaak ook weer hun eigen overgangsregime noodzakelijk maakten. Deze elkaar opvolgende aanpassingen hebben ook geleid tot onzekerheid bij zowel de verkoper als de koper. Men heeft behoefte aan zekerheid over de regeling zoals die de komende jaren zal gelden.

Ecorys constateert voorts effecten op restwaarde en verkoopbaarheid van (met name kleine, zuinige en) jonge gebruikte auto’s. Dit geldt zowel voor privéauto’s als voor auto’s van de zaak.

Gelet op de verkopen in het eerste kwartaal van 2011 zet de hiervoor beschreven trend zich onverminderd door (zie ook de paragrafen 3.2 en 3.3 hierna). Van deze verkopen in het eerste kwartaal 2011 kwalificeerde 33% als zeer zuinig en deze verkopen kwamen daardoor in aanmerking voor vrijstelling van BPM en MRB en – voor zover het een zakelijke auto betreft – voor 14% bijtelling.

Dit beleid stimuleert daardoor een categorie auto’s die weliswaar zuinig zijn, maar al lang niet meer als de meest zuinige kwalificeren. Hierdoor is ook het budgettair beslag van de stimuleringsmaatregelen fors opgelopen. Daar waar het beleid in de BPM oorspronkelijk als budgettair neutraal is vormgegeven, hebben de ontwikkelingen inmiddels geleid tot een (forse) budgettaire derving. Met name de omvang van de derving maakt ook dat de kosten die voor de overheid verbonden zijn aan de gerealiseerde CO2-reductie hoog zijn, waardoor de efficiency van de maatregelen beperkt is. Een en ander is onderkend bij de opstelling van het Belastingplan 2011 en is dan ook de achtergrond geweest van het onderhavige onderzoek naar de mogelijkheden om de stimuleringsmaatregelen zodanig vorm te geven dat deze een stimulans (blijven) vormen om steeds te kiezen voor de meest zuinige auto.

Ecorys heeft – in overleg met TNO – de meer technologische ontwikkelingen van het aanbod van personenauto’s tot 2015 nader beschouwd. Deze ontwikkelingen staan dus los van het fiscale beleid. In samenhang met het te voeren fiscale beleid zullen deze ontwikkelingen in hoge mate de samenstelling bepalen van de nieuw te verkopen auto’s tot 2015. In paragraaf 3.3. wordt een scenario geschetst van de verwachte ontwikkelingen bij ongewijzigd fiscaal beleid. In deze paragraaf beperk ik mij tot het samenvattend weergeven van de conclusies van Ecorys over de te verwachten technologische ontwikkelingen tot 2015.

Ingevolge Europese CO2-wetgeving voor personenauto’s mag de gemiddelde CO2-emissie (volgens typegoedkeuring) over alle verkopen in de Europese Unie van nieuwe auto’s in 2015 niet meer dan 130 gr/km bedragen. Vanaf 2012 moet de verkoopgemiddelde CO2-emissie van een oplopend aandeel van de verkopen lager zijn dan 130 gr/km. Voor 2020 en verder is tot een doelstelling van 95 gr/km besloten.

Fabrikanten zullen de komende jaren vooral via technische verbeteringen en aanpassingen alsmede via de inzet op nieuwverkopen van kleine(re) auto’s trachten de Europese doelen te halen.

In de navolgende tabel 2 is de verwachte uitstootdaling (CO2) tot 2015 geschat, onderscheidenlijk voor benzine en diesel en nader onderscheiden voor de verschillende segmenten.11

|

Laagste CO2-waarden |

A |

B |

C |

D |

|---|---|---|---|---|

|

Benzine: RDW 2010 (incl. hybride) |

103 |

119 |

92 |

124 |

|

Benzine 2015 (incl. hybride) |

74 |

79 |

83 |

97 |

|

% verandering per jaar |

– 6,4% |

– 8,0% |

– 2,0% |

– 4,8% |

|

Diesel: RDW 2010 (incl. hybride) |

87 |

89 |

104 |

114 |

|

Diesel 2015 (incl. hybride) |

74 |

78 |

81 |

103 |

|

% verandering per jaar |

– 3,2% |

– 2,7% |

– 4,9% |

– 2,0% |

Bron: Rapport Ecorys

Ecorys heeft op basis van de in paragraaf 3.2 beschreven laatste technologische ontwikkelingen gekeken wat de komende jaren de effecten zullen zijn van het beleid zoals dat nu wettelijk is vastgelegd. Bij de berekeningen zijn de volgende uitgangspunten gehanteerd:

• Fiscale stimulering identiek aan huidige wijze van stimulering;

• MRB en accijnzen conform huidige situatie;

• Geen verdere afbouw van de BPM of invoering van een vorm van kilometerbeprijzing;

• Voltooiing van BPM ombouw op basis van CO2-grondslag in 2013 en tarieven per schijf zoals aangekondigd in de belastingplannen. Voor 2014 en 2015 zijn de tarieven van 2013 gehanteerd;

• Omvang nieuwverkopen gelijk aan het aantal nieuwverkopen in 2010.

De gevolgen van voortzetting van het huidige beleid zullen naar verwachting fors zijn. Bij ongewijzigd beleid zal het aandeel van BPM en MRB vrijgestelde auto’s toenemen van circa 25% in 2010 naar circa 62% in 2015. Het belang van de huidige derde CO2-tarief-schijf in de BPM voor zowel diesel als benzine is in 2015 nihil en feitelijk overbodig omdat in die categorie geen auto’s meer verkocht zullen worden. De tweede schijf zal voor zowel benzine als diesel aanzienlijk in belang afnemen. Het aantal auto’s in het wagenpark dat vrijstelling van MRB geniet zal inmiddels zijn opgelopen tot meer dan 1,5 mln auto’s, oftewel zo’n 20%.

In de samenstelling van de nieuwverkopen zal bij ongewijzigd beleid met name bij dieselauto’s de trend naar «downsizing» onverminderd doorgaan, terwijl voor benzineauto’s beperkte verschillen zullen optreden in de verdeling over de segmenten. In de brandstofmix zal het aandeel nieuwe dieselauto’s toenemen van 20% in 2010 tot 25% in 2015.

Het daadwerkelijk gerealiseerde beleid in 2009 en 2010 en het huidige beleid en plannen voor 2011–2015 (referentiescenario) is door Ecorys afgezet tegen een scenario waarbij in de periode 2009–2015 geen enkele fiscale stimulering voor zuinige auto’s plaatsvindt. Ecorys benadrukt dat de resultaten hiervan veel eerder richtinggevend zijn, maar dat de exacte bedragen en aantallen wat onderschat zijn door het gehanteerde model Dynamo. Geen fiscale stimulering zou volgens Dynamo hebben geleid tot 20 000 minder nieuw verkochte auto’s in 2010 en 64 000 auto’s in 2015. Het gemiddeld jaarkilometrage per auto neemt daarentegen toe. De verschuivingen tussen de segmenten zouden beperkt zijn geweest: 3% meer A-auto’s en 3% minder D+ auto’s. Het aandeel benzineauto’s zou in 2015 zijn opgelopen tot 82%. Ten opzichte van het referentiescenario zou er extra CO2-uitstoot zijn geweest, oplopend tot 1,1% in 2015 (0,22 megaton).

Ecorys heeft een mogelijk toekomstig scenario geschetst ten behoeve van het blijven stimuleren van de meest zuinige auto. De horizon is daarbij vastgezet op 2015. Ecorys heeft rekening gehouden met de uit het verleden getrokken lessen, het beleid dat in het buitenland wordt gevoerd, de te verwachten technologische ontwikkelingen zoals geschetst in hoofdstuk 5 van het rapport van Ecorys en de aandachtspunten zoals meegegeven door overheid en brancheorganisaties. Bij de ontwikkeling van het scenario heeft Ecorys de volgende uitgangspunten gehanteerd:

• Het blijvend stimuleren van de consument om te kiezen voor de op dat moment meest zuinige auto;

• Het waarborgen van robuuste en solide BPM-opbrengst van € 1,9 mld, zoals opgenomen in de miljoenennota 2011 als geraamde opbrengst van de BPM voor 2011;

• In een aantal stappen toewerken naar gelijke zuinigheidsgrenzen voor benzine en diesel;

• Het vooraf vastleggen van zuinigheidsgrenzen voor de periode 2012–2015;

• Het voorkomen van marktverstoringen ten aanzien van het aantal nieuwverkopen;

• Afschaffen van de vrijstelling MRB;

• Invoering op 1 januari 2012.

In deze paragraaf wordt het door Ecorys voorgestelde scenario nader toegelicht. In de daaropvolgende paragraaf zal ik uiteenzetten op welke wijze ik voornemens ben om deze voorstellen om te zetten in een wetsvoorstel.

De in wetgeving vastgelegde ombouw van de BPM naar een op CO2 gebaseerde heffing wordt voortgezet in hetzelfde tempo als voorzien. Dit betekent dat in het voorstel van Ecorys in 2012 het catalogusdeel is teruggebracht tot 11,1% van de cataloguswaarde en dat vanaf 2013 de BPM alleen nog gebaseerd is op de CO2-uitstoot. De drie belangrijkste wijzigingen die Ecorys voorstelt in de BPM ten opzichte van het huidige beleid zijn:

• Een jaarlijkse aanpassing van alle CO2-schijfgrenzen;

• Het langzaam naar elkaar toegroeien van de benzine- en de dieselschijfgrenzen tot gelijke grenzen in 2015;

• Het vervangen van de vaste dieseltoeslag door een CO2-gerelateerde toeslag.

In het eindbeeld dat Ecorys schetst, en dat in 2015 wordt bereikt, wordt in de BPM geen onderscheid meer gemaakt tussen benzine en diesel. Deze voorgestelde vereenvoudiging leidt ertoe dat zowel de schijfgrenzen als de tarieven per gram CO2-uitstoot dan gelijk zijn. De verschillen die in de huidige heffing op basis van de CO2-uitstoot zijn voorzien voor benzine en diesel, komen dus te vervallen. In 2015 voorziet Ecorys een vrijstellingsgrens in de BPM van 82 gr/km CO2-uitstoot, een eerste schijf die loopt tot en met 110 gr/km en een tweede schijf die loopt tot en met 160 gr/km. De derde en laatste schijf start bij een uitstoot van 161 gr/km. Zoals gezegd is dit het door Ecorys voorgestelde eindbeeld voor het kalenderjaar 2015. In de jaren 2012 tot en met 2015 worden volgens dit scenario in jaarlijkse stappen de huidige schijfgrenzen en tariefopbouw omgezet naar dat eindbeeld. De hierna opgenomen tabellen 3 en 4 laten de ontwikkeling van de verschillende schijven in de BPM zien. De grenzen voor 2010 en 2011 zijn de voor die jaren geldende grenzen; die voor 2012 tot en met 2015 zijn de door Ecorys voorgestelde grenzen.

|

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

|---|---|---|---|---|---|---|

|

Vrijgesteld |

<111 |

<111 |

<103 |

<96 |

<89 |

<83 |

|

1e schijf |

111–180 |

111–180 |

103–159 |

96–140 |

89–124 |

83–110 |

|

2e schijf |

181–270 |

181–270 |

160–237 |

141–208 |

125–182 |

111–160 |

|

3e schijf |

>270 |

>270 |

>237 |

>208 |

>182 |

>160 |

Bron: Ecorys CARbonTAX model

|

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

|---|---|---|---|---|---|---|

|

Vrijgesteld |

<96 |

<96 |

<92 |

<89 |

<86 |

<83 |

|

1e schijf |

96–155 |

96–155 |

92–143 |

89–131 |

86–120 |

83–110 |

|

2e schijf |

156–232 |

156–232 |

144–211 |

132–192 |

121–175 |

111–160 |

|

3e schijf |

>232 |

>232 |

>211 |

>192 |

>175 |

>160 |

Bron: Ecorys CARbonTAX model

Zoals uit de tabellen 3 en 4 blijkt zijn in 2015 alle grenzen en schijflengtes voor benzine en diesel gelijk. In onderstaande tabel 5 wordt het verloop van de tarieven naar 2015 weergeven. Ook hier zijn de tarieven in 2010 en 2011 de voor die jaren geldende tarieven; die voor 2012 tot en met 2015 zijn de door Ecorys voorgestelde tarieven.

|

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

|---|---|---|---|---|---|---|

|

Vrijgesteld |

0 |

0 |

0 |

0 |

0 |

0 |

|

1e schijf |

34 |

61 |

88 |

107 |

90 |

81 |

|

2e schijf |

126 |

202 |

106 |

128 |

108 |

97 |

|

3e schijf |

288 |

471 |

194 |

235 |

198 |

178 |

Bron: Ecorys CARbonTAX-model

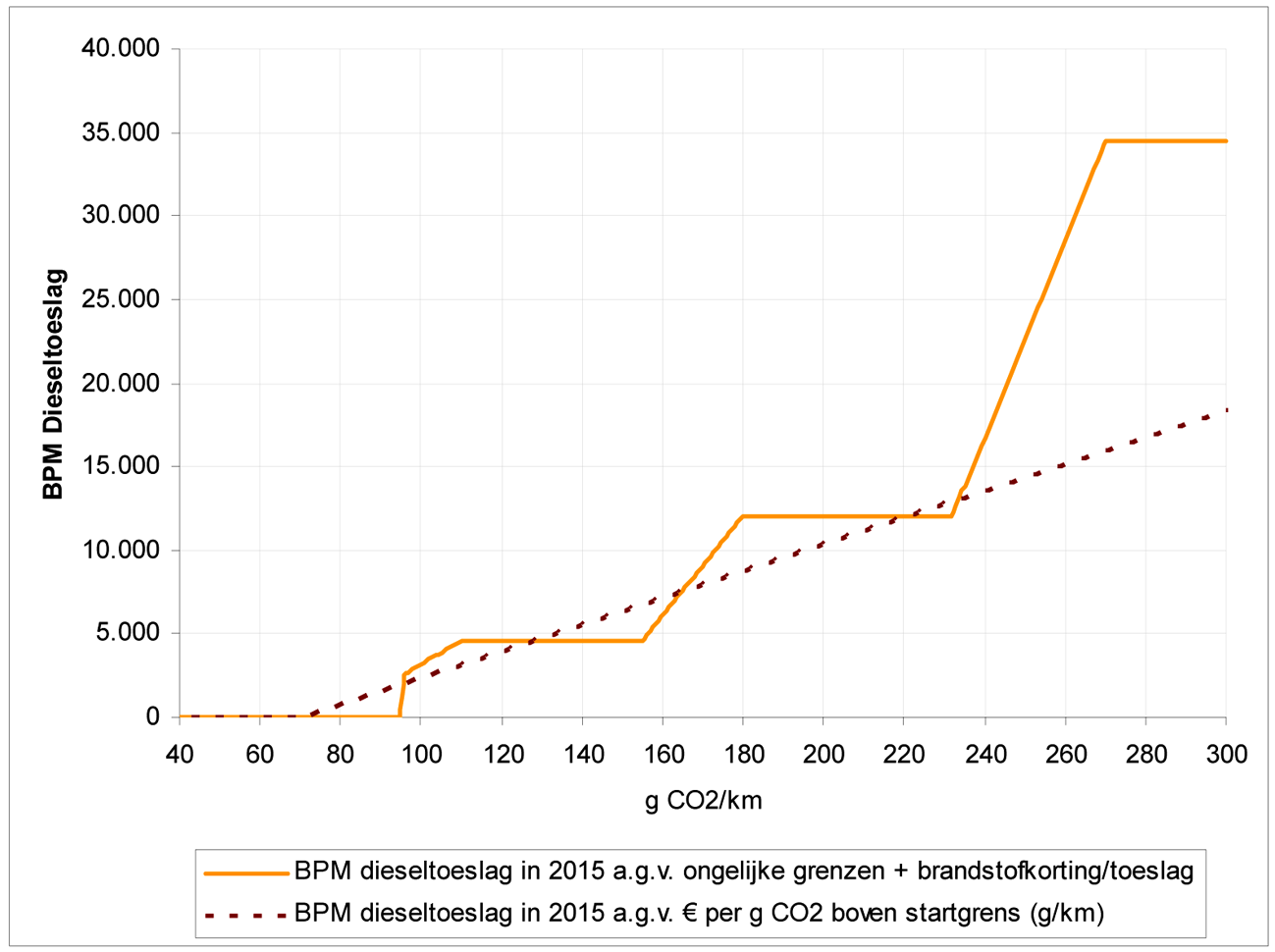

Om te compenseren voor het accijnsverschil tussen de brandstoffen benzine en diesel (lagere accijns voor diesel) geldt ingevolge de huidige wetgeving zowel een dieseltoeslag in de MRB als in de BPM. De dieseltoeslag in de BPM is in beginsel een vaste dieseltoeslag. Het BPM-verschil tussen een benzine- en dieselauto, dat voortkomt uit het feit dat de CO2-schijven voor diesel bij lagere CO2-grenzen ingaan dan de CO2-schijven voor benzine kan echter ook als een dieseltoeslag in de BPM worden beschouwd. Hierdoor neemt afhankelijk van de CO2-uitstoot het verschil tussen de BPM op benzine en diesel sprongsgewijs toe. Dit wordt voor 2013 weergegeven in grafiek 3. Om beter aan te sluiten bij het verbruik van de dieselauto en dus het financiële voordeel als gevolg van de lagere accijns heeft Ecorys het voorstel opgenomen om de BPM dieseltoeslag geleidelijk met de CO2-uitstoot te laten toenemen. Daarmee wordt de huidige, sprongsgewijze toeslag vervangen door een lineair van de CO2-uitstoot afhankelijke dieseltoeslag. Een dergelijke toeslag doet meer recht aan de achtergrond van de toeslag, namelijk het compenseren van het accijnsvoordeel dat immers toeneemt naarmate de auto meer verbruikt en dus een hogere CO2-uitstoot kent. Deze lineair oplopende dieseltoeslag start bij een CO2-uitstoot van 70 gr/km. Dit houdt in dat een overigens vrijgestelde auto met een uitstoot van 82 gr/km (2015) wel een dieseltoeslag gaat betalen overeenkomstig zijn (lagere) CO2-uitstoot. Het tarief per gram CO2-uitstoot loopt geleidelijk op van € 40 in 2012 tot € 80 in 2015. De hierna opgenomen grafiek 3 laat het verschil in BPM zien tussen een benzineauto en een dieselauto voor zowel het huidige beleid, als het voorgestelde scenario.

Grafiek 3: Voorstel dieseltoeslag in de BPM voor dieselauto’s in 2015

In het huidige scenario wijkt de BPM van een benzineauto af van die van een dieselauto enerzijds door de vaste dieseltoeslag (€ 2 400 vanaf 2013) en anderzijds door het verschil in schijfgrenzen en de dienovereenkomstige tarieven. Zo wordt bij een benzineauto met een CO2-uitstoot van 120 gram de BPM berekend over 10 gram (namelijk het meerdere boven 110 gram), terwijl bij een dieselauto met dezelfde CO2-uitstoot het meerdere boven 95 gram belast wordt. Voorts is tussen 155 en 180 gram bij dieselauto’s het tarief 2de schijf van toepassing, terwijl bij benzineauto’s nog het tarief 1ste schijf van toepassing is. Het verschil in schijfgrenzen leidt er derhalve toe dat het verschil in BPM tussen benzine en diesel langzaam toeneemt tot een maximum verschil van bijna € 35 000 bij een CO2-uitstoot van 270 gram. Deze € 35 000 hogere BPM voor de dieselauto bij overigens gelijke CO2-uitstoot is dus een resultante van de andere schijflengtes voor diesel en de vaste dieseltoeslag van € 2 400 (in 2013). De extra BPM voor dieselauto’s ten opzichte van een benzineauto wordt in grafiek 3 weergegeven door de oranje trapsgewijs oplopende lijn.

In het door Ecorys voorgestelde scenario is er in 2015 geen verschil meer in schijfgrenzen, schijflengtes en tarieven, zodat het verschil in de volledig CO2-gerelateerde BPM tussen benzine en diesel nog uitsluitend bestaat uit de nieuwe CO2-afhankelijke lineair oplopende dieseltoeslag (gestippelde lijn in grafiek 3 – stand 2015). Omdat in de jaren 2012–2014 de schijven nog niet gelijk zijn, maar wel geleidelijk naar elkaar toe groeien, neemt in het voorgestelde scenario de nieuwe dieseltoeslag geleidelijk in belang toe. Dit wordt vormgegeven door het tarief van de toeslag per gram CO2 elk jaar te verhogen van € 40 in 2012 tot € 80 in 2015.

|

2012 |

2013 |

2014 |

2015 |

|

|---|---|---|---|---|

|

Tarief (€) |

40 |

54 |

69 |

80 |

Bron: Ecorys CARbonTAX-model

In het door Ecorys voorgestelde scenario bestaat de BPM in 2012 uit een CO2-heffing zoals hiervoor beschreven, een catalogusdeel (11,1% van de cataloguswaarde) en een benzinekorting van € 450 dan wel de nieuwe CO2-afhankelijke dieseltoeslag. Vanaf 2013 is er alleen nog sprake van een CO2-heffing en een CO2-afhankelijke dieseltoeslag.

Wat betreft de MRB stelt Ecorys voor om de daarin opgenomen vrijstelling voor de zeer zuinige auto’s te laten vervallen, met inachtneming van een overgangsperiode. In 2014 zou dan geen vrijstelling meer van toepassing moeten zijn. De MRB voor personenauto’s is dan weer geheel gebaseerd op gewicht en de specifieke CO2-uitstoot speelt daarin dan niet langer een rol.

Voor de bijtelling stelt Ecorys voor om voor de verschillende differentiaties in de bijtelling aan te sluiten bij de schijfgrenzen zoals die voor de BPM worden voorgesteld. Dat houdt in dat een tarief van 14% bijtelling van toepassing is op auto’s met een CO2-uitstoot van maximaal 82 gr/km en een tarief van 20% bijtelling van toepassing is op auto’s met een CO2-uitstoot van niet meer dan 110 gr/km. Ook hier betreft het een eindbeeld voor 2015 en stelt Ecorys een ingroeimodel naar dat eindbeeld voor. In de hierna opgenomen tabel 7 wordt dit weergegeven.

|

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

|---|---|---|---|---|---|---|

|

Benzine |

||||||

|

14% bijtelling |

<111 |

<111 |

<103 |

<96 |

<89 |

<83 |

|

20% bijtelling |

111–140 |

111–140 |

103–132 |

96–124 |

89–117 |

83–110 |

|

Diesel |

||||||

|

14% bijtelling |

<96 |

<96 |

<92 |

<89 |

<86 |

<83 |

|

20% bijtelling |

96–116 |

96–116 |

92–114 |

89–112 |

86–111 |

83–110 |

Bron: Ecorys CARbonTAX model

De verschillende door Ecorys voorgestelde maatregelen in de BPM, de MRB en de bijtelling hebben gevolgen voor de omvang en samenstelling van de nieuw te verkopen personenauto’s. Het aantal vrijgestelde auto’s zal uiteraard dalen en het belang van de verschillende schijven wijzigt. Meer concreet zal het samenstel van maatregelen er volgens Ecorys toe leiden dat het aantal van BPM vrijgestelde personenauto’s wordt teruggebracht van 33% in het eerste kwartaal 2011 naar zo’n 12% in 2015. Daarnaast loopt het aandeel in de 2de schijf van de BPM op van 11% naar 32% in 2015, en het aandeel in de 3de schijf van zo’n 0% in 2011 tot 10% in 2015. Dit is het gevolg van het relatief veel sterker aanscherpen van de grenzen van de 2de en 3de schijf. Het dalende percentage vrijgestelde auto’s enerzijds, en de toename van het percentage auto’s dat in de 2de en 3de schijf valt anderzijds, hebben tot gevolg dat de tarieven vanaf 2013 iets dalen, zodat de macro-opbrengst gelijk blijft.

|

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

|---|---|---|---|---|---|---|

|

Benzine |

||||||

|

Vrijgesteld |

24% |

32% |

25% |

20% |

14% |

11% |

|

1e schijf |

68% |

62% |

62% |

59% |

53% |

47% |

|

2e schijf |

8% |

5% |

13% |

21% |

30% |

34% |

|

3e schijf |

0% |

0% |

0% |

1% |

2% |

8% |

|

Diesel |

||||||

|

Vrijgesteld |

27% |

34% |

28% |

30% |

28% |

18% |

|

1e schijf |

49% |

45% |

45% |

46% |

43% |

42% |

|

2e schijf |

23% |

20% |

21% |

19% |

20% |

24% |

|

3e schijf |

2% |

1% |

5% |

5% |

9% |

16% |

|

Totaal |

||||||

|

Vrijgesteld |

25% |

33% |

26% |

22% |

17% |

12% |

|

1e schijf |

64% |

59% |

58% |

56% |

51% |

46% |

|

2e schijf |

11% |

9% |

15% |

21% |

28% |

32% |

|

3e schijf |

0% |

0% |

1% |

1% |

4% |

10% |

Bron: Ecorys CARbonTAX model

In de hierna opgenomen tabel 9 is voor elf, door de ANWB aangeleverde voorbeeldauto’s, de BPM berekend voor de jaren 2011 tot en met 2015 op basis van het door Ecorys voorgestelde scenario. Aan deze lijst zijn ter illustratie nog twee auto’s met een meer dan gemiddeld verbruik toegevoegd. Omdat is uitgegaan van het door Ecorys voorgestelde scenario zijn de in de tabel opgenomen BPM-bedragen gebaseerd op een veronderstelde opbrengst van € 1,9 mld per jaar.

In onderstaande tabel 9 is de per auto aangegeven CO2-uitstoot voor 2011 voor de jaren daarop telkens verlaagd met 3,4%.12 Daarmee wordt voor elk jaar uitgegaan van een realistische uitstoot voor die auto waardoor de BPM-bedragen over de jaren 2012 tot en met 2015 vergelijkbaar zijn met die in 2011.

|

Sgmt |

Merk, model, uitvoering |

B/D |

CO2 |

NCP |

BPM 2011 |

BPM 2012 |

BPM 2013 |

BPM 2014 |

BPM 2015 |

|---|---|---|---|---|---|---|---|---|---|

|

A |

Renault Twingo 1.2 16V 55 kW 3-d dynamique |

B |

109 |

8 311 |

0 |

737 |

749 |

900 |

1 053 |

|

A |

Peugeot 107 1.0 50 kW 5-d XR |

B |

103 |

7 773 |

0 |

0 |

107 |

450 |

648 |

|

B |

VW Polo 1.2 TDI 55 kW bluemotrion 5-d trendline |

D |

87 |

14 235 |

0 |

560 |

594 |

552 |

480 |

|

B |

Seat Ibiza 1.4 63 kW 3-d style |

B |

139 |

10 543 |

2 948 |

3 536 |

3 745 |

3 348 |

3 335 |

|

C |

VW Golf 1.6 TDI 77 kW 5-d comfortline |

D |

107 |

18 987 |

5 366 |

4 484 |

2 904 |

2 784 |

2 731 |

|

C |

Renault Megane Estate 1.4 TCE 96 kW dynamique |

B |

145 |

16 434 |

4 433 |

4 718 |

4 280 |

3 996 |

3 820 |

|

D |

VW Passat Variant 1.4 TSI 90 kW DSG comfortline |

B |

140 |

24 481 |

5 657 |

5 171 |

3 852 |

3 456 |

3 432 |

|

D |

BMW 320d 120 kW efficient dynamics edition 4-d |

D |

109 |

27 109 |

7 031 |

5 641 |

3 226 |

3 102 |

3 053 |

|

E |

BMW 523i 150 kW 4-d executive automaat |

B |

178 |

39 008 |

10 736 |

10 274 |

8 143 |

7 128 |

6 633 |

|

J |

Opel Meriva 1.4T Ecotec 88 kW 5-d edition |

B |

143 |

14 207 |

3 888 |

4 295 |

4 066 |

3 780 |

3 723 |

|

L |

Hyundai iX35 2.0 CVVT 120 kW 2WD 5-d dynamic |

B |

177 |

16 110 |

6 324 |

7 626 |

8 015 |

7 128 |

6 536 |

|

L |

Porsche Cayenne |

B |

270 |

99 220 |

40 478 |

28 503 |

23 859 |

21 582 |

20 468 |

|

L |

Volvo XC90 3.2 Momentum |

B |

269 |

45 338 |

30 038 |

22 779 |

23 624 |

21 384 |

20 209 |

Sgmt = Segment; B/D = benzine/diesel; CO2 = CO2-uitstootin gr/km; NCP = netto catalogusprijs

Uit tabel 9 blijkt allereerst dat de BPM-druk voor de duurdere auto’s in het door Ecorys voorgestelde scenario harder daalt dan voor de goedkopere auto’s. Als gevolg van de ombouw van een op catalogusprijs gebaseerde BPM naar een volledig CO2-gebaseerde BPM, geldt dat voor auto’s met een gelijke CO2-uitstoot maar met sterk uiteenlopende prijzen en met voorheen sterk uiteenlopende BPM-bedragen, na de voltooiing van de ombouw in 2013 gelijke BPM-bedragen zullen gelden. De laatste twee in de tabel genoemde voorbeelden illustreren dit doordat sprake is van uiteenlopende catalogusprijzen en vrijwel gelijke CO2-uitstoot.

Overigens blijkt uit de tabel 9 het progressieve karakter van de tariefstelling. Ter illustratie: voor een auto met een uitstoot van 103 gr/km in 2011 zal in 2015 een BPM verschuldigd zijn van € 648. Voor een auto met een uitstoot van 145 gr/km geldt echter een verschuldigd bedrag van € 3820. Een uitstoot die een factor 1,4 hoger is (145 gr/km ten opzichte van 103 gr/km) leidt tot een BPM die een factor 6 hoger is (€ 3 820 ten opzichte van € 648). Indien de vergelijking wordt gemaakt met een auto met een uitstoot van 270 gr/km is sprake van een uitstoot die een factor 2,6 hoger is dan 103 gr/km. De daarbij behorende BPM van € 20 468, is in dat geval echter een factor 32 hoger.

Ecorys heeft op basis van de onder andere de aangereikte uitgangspunten, zoals maximale stimulering van de meest zuinige auto, een solide en robuuste BPM-opbrengst, een vereenvoudiging van het huidige complexe stelsel en het waar mogelijk voorkomen van marktverstoringen, een scenario uitgewerkt waar ik mij in grote lijnen in kan vinden. Het voorstel bevat naar mijn mening dan ook voldoende aanknopingspunten om het merendeel daarvan om te zetten in een wetsvoorstel. Het scenario levert een belangrijke bijdrage aan mijn doelstellingen om te komen tot een meer eenvoudig, solide en fraudebestendig systeem van autogerelateerde belastingen. Bovendien wordt een belangrijke doelstelling van het onderzoek bereikt, namelijk het ontwikkelen van een systeem van autogerelateerde belastingen dat ook in de toekomst een stimulans geeft om te blijven kiezen voor de meest zuinige auto. Het onderzoek geeft dan ook belangrijke aangrijpingspunten om al in het Belastingplan 2012 met concrete voorstellen te komen voor BPM, MRB en bijtelling. Hierbij geldt dat ik – behoudens een eventuele extra schijf in de tariefstructuur van de BPM om het progressieve karakter te waarborgen – het door Ecorys geschetste eindbeeld in 2015 als uitgangspunt neem en ik voor de periode vanaf 2012 kies voor een geleidelijke weg naar dat eindbeeld toe. Ik neem echter niet alle voorstellen van Ecorys over. Zo heb ik het voornemen om de huidige vrijstelling in de MRB ongewijzigd te handhaven tot 1 januari 2014, de vrijstelling MRB in de periode tot en met 2015 te handhaven voor personenauto’s met een CO2-uitstoot van niet meer dan 50 gr/km, in de bijtelling het bereik van de huidige nihilbijtelling voor nulemissieauto’s uit te breiden tot personenauto’s met een CO2-uitstoot van niet meer dan 50 gr/km met een jaar te verlengen (tot en met 2015) en zal ik voorstellen het merendeel van de maatregelen te laten ingaan op 1 juli 2012. De uitbreiding van nihilbijtelling voor personenauto’s met een CO2-uitstoot van niet meer dan 50 gr/km treedt in werking met ingang van 1 januari 2012. Concreet betekent dit dat ik voornemens ben om de volgende maatregelen op te nemen in het Belastingplan 2012 voor de periode 2012–2015:

BPM

• Tot 1 juli 2012 is de tariefstructuur zoals beschreven in Belastingplan 2011 van toepassing.

• De CO2-schijfgrenzen worden jaarlijks per 1 januari naar beneden aangepast (te starten op 1 juli 2012). Dit wordt in het belastingplan 2012 voor de jaren tot en met 2015 vastgelegd.

• De benzine- en dieselgrenzen groeien langzaam naar elkaar toe tot gelijke waarden in 2015.

• De vaste dieseltoeslag wordt met ingang van 1 juli 2012 vervangen door een CO2-gerelateerde toeslag. Deze toeslag wordt dan ook met ingang van die datum verschuldigd.

MRB

• De vrijstelling van de MRB voor zeer zuinige auto’s vervalt per 1 januari 2014 voor zowel nieuwe als bestaande personenauto’s. Hierdoor zal de MRB vanaf 2014 alleen nog op gewicht gebaseerd zijn.

• Tot 1 januari 2014 gelden de huidige- CO2-vrijstellingsgrenzen (benzine 110 gr/km, diesel 95 gr/km).

• Personenauto’s met een CO2-uitstoot van niet meer dan 50 gr/km zullen tot en met 2015 worden vrijgesteld.

Bijtelling

• Tot 1 juli 2012 blijven de huidige grenzen voor het 14%-tarief en het 20%-tarief van toepassing.

• Deze grenzen worden jaarlijks per 1 januari voor het 14%-tarief en het 20%-tarief naar beneden aangepast (te starten op juli 2012). Dit wordt in het Belastingplan 2012 voor de jaren tot en met 2015 vastgelegd.

• De benzine- en dieselgrenzen groeien langzaam naar elkaar toe tot gelijke waarden in 2015.

• De grens voor het 14%-tarief blijft overeenkomen met de vrijstellingsgrens in de BPM. Het 20%-tarief is uiteindelijk in 2015 van toepassing op alle auto’s met een CO2-uitstoot van maximaal 110 gr/km.

• Voor personenauto’s met een CO2-uitstoot van niet meer dan 50 gr/km geldt vanaf 1 januari 2012 tot en met 2015 een nihiltarief voor de bijtelling.

• Auto’s houden het tarief voor een periode die gelijk is aan de gebruikelijke leaseperiode, rekenend vanaf het moment dat de auto voor het eerst op kenteken is gesteld.

Ik zal in paragrafen 3.6.2 tot en met 3.6.4 het vorenstaande nader toelichten.

Ingangsdatum

Het door Ecorys voorgestelde scenario gaat uit van invoering per 1 januari 2012. Om zowel de autobranche als de Belastingdienst voldoende voorbereidingstijd te geven, wil ik de wijzigingen pas per 1 juli 2012 doorvoeren. Dit betekent dat in de eerste helft van 2012 de tariefstructuur, zoals beschreven in Belastingplan 2011 van toepassing is. In de tweede helft van 2012 geldt dan de in het Belastingplan 2012 op te nemen tariefstructuur 2012, gebaseerd op het voorstel van Ecorys.

Robuuste opbrengst BPM

Ecorys heeft in het scenario een tariefstructuur uitgewerkt waarin naar verwachting tot en met 2015 jaarlijks een opbrengst van € 1,9 mld zal worden gerealiseerd. Ecorys is daarbij uitgegaan van de raming in de Miljoenennota 2011 waarin voor het kalenderjaar 2011 een opbrengst van € 1,9 mld is voorzien. Ik zal in het Belastingplan 2012 uitgaan van de meest recente raming voor 2011, te weten die welke zal worden opgenomen in de Miljoenennota 2012. De door Ecorys voorgestelde tariefstructuur wordt hierop aangepast. Door uit te gaan van de opbrengst in 2011 wordt recht gedaan aan de in het verleden gedane toezegging dat gedragseffecten niet achteraf zullen worden gecorrigeerd.

Tariefstructuur

De tariefstructuur zoals voorgesteld door Ecorys kent – net als de huidige tariefstructuur – drie schijven. De eerste schijf vangt in de eindsituatie (2015) aan bij een CO2-uitstoot van 83 gr/km. Auto’s met een lagere CO2-uitstoot zijn vrijgesteld van BPM (met uitzondering van een eventueel verschuldigde dieseltoeslag). Dit is een forse aanscherping ten opzichte van de huidige vrijstellingsgrens op grond waarvan benzineauto’s zijn vrijgesteld bij een maximale uitstoot van 110 gr/km en dieselauto’s bij een maximale uitstoot van 95 gr/km. Ecorys heeft berekend dat het percentage auto’s dat in 2015 is vrijgesteld van BPM zal zijn teruggebracht van 33% nu, naar zo’n 12% dan. Ik acht een dergelijke aanscherping gewenst. Naar mijn mening wordt met een dergelijk percentage recht gedaan aan de wens om steeds de meest zuinige auto’s te stimuleren en daardoor mensen te verleiden tot de aanschaf van de meest zuinige auto. Het is moeilijk om op basis van het huidige aanbod van auto’s aan te geven welke auto’s straks nog onder de BPM- vrijstelling zullen vallen. Ik zou dat dan moeten baseren op de huidige uitstoot van die auto’s en deze moeten corrigeren voor de te verwachten uitstootdaling voor die auto’s. Hoewel er in het algemeen wel uitspraken mogelijk zijn voor de gemiddelde uitstootdaling acht ik dergelijke uitspraken niet mogelijk voor specifieke auto’s. Duidelijk is wel dat het aantal benzineauto’s dat onder de BPM-vrijstelling zal vallen zal afnemen. De nieuwe grens van 82 gr/km zal voor een benzineauto wellicht wat moeilijker te realiseren zijn dan voor een dieselauto. Om die reden verwacht ik dat het aantal benzineauto’s en dieselauto’s dat voor de CO2-vrijstelling in aanmerking zal komen, wat meer in verhouding zal komen te liggen.

Dieseltoeslag

Het voorstel van Ecorys om de huidige vaste dieseltoeslag te vervangen door een CO2-gerelateerde toeslag doet recht aan het idee dat het gemiddelde accijnsverschil tussen een benzine- en een dieselauto toeneemt naarmate de auto groter is en navenant meer verbruikt. Door de dieseltoeslag aan te laten vangen bij een uitstoot van 70 gr/km wordt feitelijk de vrijstelling in de BPM voor de zeer zuinige dieselauto beperkt tot dat deel van de BPM dat geen betrekking heeft op de dieseltoeslag. De volledige vrijstelling geldt slechts voor dieselauto’s met een CO2-uitstoot van minder dan 70 gr/km. Op dit moment heeft het vervallen van de vrijstelling als gevolg van het opschuiven van de zuinigheidsgrenzen tot gevolg dat op dat moment zowel het CO2-deel van de BPM als de dieseltoeslag verschuldigd wordt. De stapeling van de dan verschuldigde belastingen maakt de overgang wel heel erg abrupt. Door in alle gevallen wel de dieseltoeslag te heffen, leidt het vervallen van de vrijstelling in de meeste gevallen tot het verschuldigd worden van een CO2-heffing over een paar gram boven de vrijstellingsgrens. Schokeffecten als gevolg van het verliezen van de vrijstelling worden daarmee voorkomen. Ik neem het voorstel voor deze nieuwe dieseltoeslag dan ook over. Vanaf 1 juli 2012 zal derhalve voor elke dieselauto een dieseltoeslag gelden van een vast tarief per gram CO2-uitstoot boven de 70 gr/km. Het tarief neemt geleidelijk toe van € 40 per gr/km in 2012 tot € 80 per gr/km in 2015. Tot 1 juli 2012 geldt voor dieselauto’s met een uitstoot van meer dan 95 gr/km een vaste toeslag van € 1 900.

|

2012 |

2013 |

2014 |

2015 |

|

|---|---|---|---|---|

|

Tarief (€) |

40 |

54 |

69 |

80 |

BPM-ontwikkeling voor een aantal specifieke auto’s

In tabel 9 hiervoor is reeds voor 11, door de ANWB aangeleverde voorbeeldauto’s, de BPM berekend voor de jaren 2011 tot en met 2015 op basis van het door Ecorys voorgestelde scenario. In die tabel is uitgegaan van het door Ecorys voorgestelde scenario en zijn de in die tabel opgenomen BPM-bedragen gebaseerd op een veronderstelde opbrengst van € 1,9 mld per jaar. De uiteindelijke voorstellen in het Belastingplan 2012 zullen geijkt worden op de meest recente raming voor de opbrengst over 2011, waardoor de uiteindelijke tarieven en BPM-bedragen zullen afwijken van het voorstel van Ecorys. In het Belastingplan 2011 zal ik in dat geval een herziene tabel opnemen.

Uit meergenoemde tabel 9 blijkt – zoals al eerder gezegd – allereerst dat de BPM-druk voor de duurdere auto’s harder daalt dan voor de goedkopere auto’s. Dit is een logische consequentie van het in het verleden ingezette en door de Tweede Kamer gevraagde beleid13 om de op catalogusprijs gebaseerde BPM om te vormen naar een volledig op CO2-uitstoot gebaseerde BPM. Dat houdt per definitie in dat de eerder hoge BPM voor hele dure auto’s niet kan worden gehandhaafd als de BPM wordt gebaseerd op een objectief criterium als de CO2-uitstoot. Voor auto’s met een gelijke CO2-uitstoot maar met sterk uiteenlopende prijzen en met voorheen sterk uiteenlopende BPM-bedragen, zullen na de voltooiing van de ombouw in 2013 gelijke BPM-bedragen gelden.

Uit de eerder genoemde tabel 9 zijn hierna nog een aantal auto’s opnieuw weergegeven. Dit betreft alle benzineauto’s uit verschillende prijssegmenten en met verschillende hoeveelheden CO2-uitstoot.

|

Sgmt |

Merk, model, uitvoering |

B/D |

CO2 |

NCP |

BPM 2011 |

BPM 2012 |

BPM 2013 |

BPM 2014 |

BPM 2015 |

|---|---|---|---|---|---|---|---|---|---|

|

A |

Peugeot 107 1.0 50 kW 5-d XR |

B |

103 |

7 773 |

0 |

0 |

107 |

450 |

648 |

|

C |

Renault Megane Estate 1.4 TCE 96 kW dynamique |

B |

145 |

16 434 |

4 433 |

4 718 |

4 280 |

3 996 |

3 820 |

|

E |

BMW 523i 150 kW 4-d executive automaat |

B |

178 |

39 008 |

10 736 |

10 274 |

8 143 |

7 128 |

6 633 |

|

L |

Porsche Cayenne |

B |

270 |

99 220 |

40 478 |

28 503 |

23 859 |

21 582 |

20 468 |

|

L |

Volvo XC90 3.2 Momentum |

B |

269 |

45 338 |

30 038 |

22 779 |

23 624 |

21 384 |

20 209 |

Sgmt = Segment; B/D = benzine/diesel; CO2 = CO2-uitstootin gr/km; NCP = netto catalogusprijs

Deze uitsnede laat enerzijds zien dat een huidig model waarvoor thans nog een vrijstelling geldt, op enig moment geconfronteerd wordt met de aanscherping van de CO2-grenzen, waardoor ook voor deze auto BPM verschuldigd wordt. Daar staat tegenover het voorbeeld van de meer dan gemiddeld uitstotende auto (rond de 270 gr/km) waarvoor de BPM ook meer dan gemiddeld daalt.

Voor een deel is dit een gevolg van de wens om de BPM-opbrengst voor het jaar 2011 als uitgangspunt te nemen. Op dit moment is zo’n 33% van de nieuw verkochte auto’s vrijgesteld van BPM. Dat houdt in dat 67% van de nieuw verkochte auto’s verantwoordelijk is voor de huidige opbrengst. Doordat het aantal auto’s waarvoor vrijstelling BPM van toepassing is zal worden teruggebracht van 33% nu naar zo’n 12% in 2015, zal die huidige opbrengst worden opgebracht door een kleine 90% van de nieuw verkochte auto’s. Daardoor daalt voor het totaal aan auto’s waarvoor geen vrijstelling geldt of zal gelden, de gemiddelde BPM per auto. Indien zou worden gekozen voor het constant houden van die gemiddelde BPM, dus op het niveau zoals dat thans geldt voor de 67% van de nieuw verkochte auto’s, zou deze herziening gepaard gaan met een lastenverzwaring op de nieuwverkopen die ik ongewenst acht.

Ecorys heeft bij de vaststelling van het overigens progressieve karakter van de tariefstelling rekening gehouden met dit uitgangspunt. Ik kan mij vinden in de door Ecorys voorgestelde progressiviteit van het tarief, met uitzondering van de daaruit voortvloeiende tariefstelling voor het de auto’s met een meer dan gemiddelde CO2-uitstoot. Ik ben dan ook voornemens om op dat punt af te wijken van het voorstel. Naar mijn mening dient de progressiviteit van de tariefstelling voor deze groep meer dan gemiddeld uitstotende auto’s te worden versterkt. De BPM-druk zal dan voor deze auto’s stijgen ten opzichte van het voorstel van Ecorys, waardoor ook voor deze categorie auto’s voldoende prikkel ontstaat om de CO2-uitstoot te reduceren.

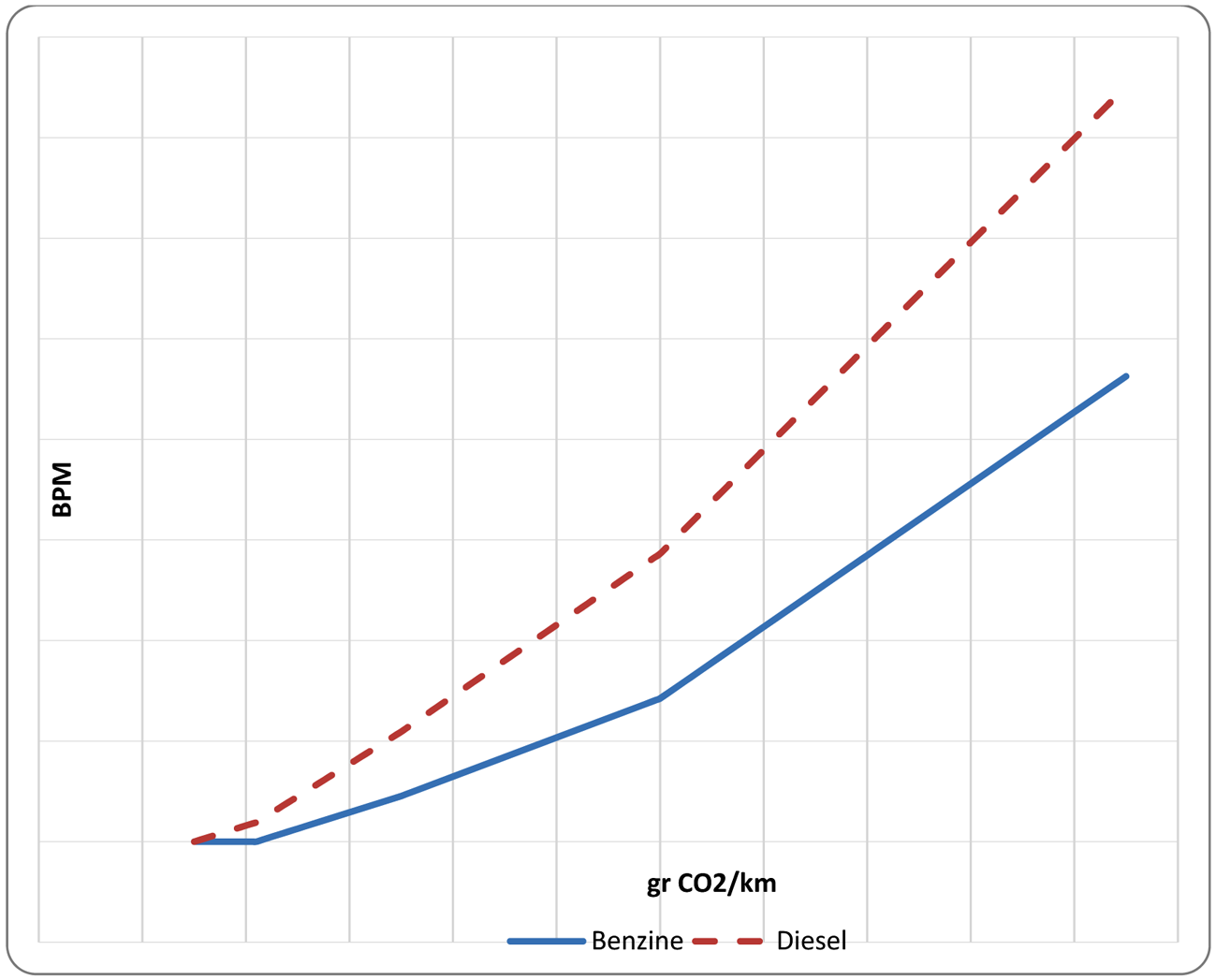

De progressiviteit van het tarief zoals dat door Ecorys wordt voorgesteld is in de hierna opgenomen grafiek 4 voor zowel benzine als diesel, met de daarin verwerkte dieseltoeslag, (stand 2015) weergegeven.

Grafiek 4: Progressief verloop BPM-tarief

Ik onderzoek op dit moment de introductie van een vierde schijf in de tariefstructuur. In het Belastingplan 2012 zal een uitgewerkt voorstel op dit punt worden opgenomen. Dan zal ook duidelijk worden bij welke uitstoot de vierde schijf aanvangt en welk tarief in die vierde schijf van toepassing zal zijn. De opbrengst die voortvloeit uit de toename van de progressiviteit van het tarief zal worden teruggesluisd in de tariefstelling van de andere auto’s zodat de totale BPM-opbrengst gelijk blijft.

Ecorys stelt voor om de huidige vrijstelling voor zeer zuinige auto’s, benzineauto’s met een maximale uitstoot van 110 gr/km en dieselauto’s met een maximale uitstoot van 95 gr/km, te doen vervallen. BOVAG/RAI en de ANWB hebben in hun interview met Ecorys gewezen op de wel zeer gunstige bevoordeling van de zeer zuinige auto’s door vrijstellingen in zowel de BPM als in de MRB waarbij voor de zakelijke rijder ook nog het bijkomende voordeel van een zeer lage bijtelling moet worden geteld. Een dergelijke stapeling van fiscaal begunstigende maatregelen veroorzaakt een marktverstoring ten gunste van de veelal kleinere auto. Daarnaast wijzen de partijen op het feit dat het verlenen van vrijstellingen in de BPM en de MRB ook betekent dat de corrigerende dieseltoeslag in beide belastingen niet wordt geheven. Daardoor wordt ook het toch wel aanwezige accijnsvoordeel voor zeer zuinige dieselauto’s niet langer gecorrigeerd. Ook dat werkt markverstorend. Wat betreft de vrijstelling van de dieseltoeslag in de BPM verwijs ik naar paragraaf 3.6.2 waarin ik aangeef dat ik het voorstel van Ecorys om de vrijstelling van de dieseltoeslag in de BPM te beëindigen en deze tegelijkertijd volledig te baseren op de CO2-uitstoot zal overnemen.

Een deel van de door de autobranche gesignaleerde marktverstoring zal daarmee worden weggenomen, wat blijft is de ook door de branche gesignaleerde ongelijkheid dat door deze vrijstellingen niet iedereen bijdraagt aan het gebruik van de weg. Zuinige en zeer zuinige auto’s maken alle gebruik van de weg en zouden uit dien hoofde enige vorm van belasting verschuldigd moeten zijn. In dat licht past het niet om een vrijstelling van MRB te verlenen.

Ik deel in grote lijnen de hiervoor genoemde argumenten tegen een volledige vrijstelling MRB voor zeer zuinige auto’s.

Ik zal in het Belastingplan 2012 een voorstel opnemen om te komen tot een afschaffing van de vrijstelling van MRB voor zeer zuinige auto’s. Ik volg daarbij niet het voorstel van Ecorys om dat in stappen te doen. Ik zal voorstellen om de huidige vrijstelling, met inbegrip van handhaving van de huidige daarvoor geldende grenzen (benzineauto’s met een maximale uitstoot van 110 gr/km en dieselauto’s met een maximale uitstoot van 95 gr/km) te handhaven tot 1 januari 2014. Het huidige wagenpark dat daarvoor kwalificeert en elke nieuw verkochte auto die aan genoemde criteria voldoet zal dus volledige vrijstelling genieten tot 1 januari 2014. Daarna wordt voor elke auto de vrijstelling beëindigd, ook als de auto op 31 december 2013 is aangeschaft.

Ik maak echter een uitzondering voor de auto’s met een CO2-uitstoot van niet meer dan 50 gr/km. Zoals ik ook al in hoofdstuk 2 heb gememoreerd ben ik van mening dat ik (tijdelijk) dat gedrag wil belonen waarbij een fabrikant of importeur, maar ook een consument, zijn nek durft uit te steken om te investeren in doorbraaktechnologieën. Tijdelijke stimulering is hier gewenst om een dusdanig volume te realiseren waardoor het mogelijk wordt dat de prijs van het product kan dalen en daardoor een doorbraak van het product een kans krijgt. Om die reden zal ik voor genoemde categorie personenauto’s een tijdelijke vrijstelling van MRB introduceren. Deze vrijstelling gaat in op het moment dat de huidige vrijstelling wordt beëindigd en loopt door tot en met 2015.

Daarnaast wil ik bezien op welke wijze ik tegemoet kan komen aan het feit dat elektrische en semi-elektrische auto’s een aanzienlijk hoger gewicht kennen als gevolg van bijvoorbeeld het accupakket en de elektromotor. Thans wordt forfaitair 125 kg op het gewicht van de auto in mindering gebracht voor de bepaling van de grondslag van de MRB. Ik ben voornemens dat forfaitaire gewicht aan te passen aan het gemiddelde extra gewicht van die categorie auto’s.