Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek |

|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2019, 4774 | Adviezen Raad van State |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek |

|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2019, 4774 | Adviezen Raad van State |

14 september 2018

2018-0000147243

Advies Raad van State inzake het voorstel tot wijziging van de Wet op de omzetbelasting 1968 (Wet modernisering kleineondernemersregeling)

Blijkens de mededeling van de Directeur van Uw kabinet van 27 augustus 2018, no. 2018001438, machtigde Uwe Majesteit de Afdeling advisering van de Raad van State haar advies inzake het bovenvermelde voorstel van wet rechtstreeks aan mij te doen toekomen. Dit advies, gedateerd 10 september 2018, no.W06.18.0270/III, bied ik U hierbij aan.

Het kabinet is de Afdeling erkentelijk voor de voortvarendheid waarmee het advies over het bovenvermelde voorstel is uitgebracht.

Naar aanleiding van het advies, dat hieronder cursief is opgenomen, merk ik het volgende op.

Bij Kabinetsmissive van 27 augustus 2018, no. 2018001438, heeft Uwe Majesteit, op voordracht van de Staatssecretaris van Financiën, bij de Afdeling advisering van de Raad van State ter overweging aanhangig gemaakt het voorstel van wet tot wijziging van de Wet op de omzetbelasting 1968 (Wet modernisering kleineondernemersregeling), met memorie van toelichting.

Het voorstel vormt een onderdeel van het fiscale pakket voor het jaar 2019, samen met de wetsvoorstellen Belastingplan 2019, Overige fiscale maatregelen 2019, Wet bronbelasting 2020, Fiscale vergroeningsmaatregelen 2019, Wet aanpassing kansspelbelasting over sportweddenschappen en implementatie artikel 1 richtlijn elektronische handel.

Het voorstel strekt ertoe om de huidige regeling in de btw voor kleine ondernemers te moderniseren door de introductie van een vereenvoudigde vrijstellingsregeling en daarmee de administratieve lasten voor kleine ondernemers te verlichten.

De Afdeling advisering van de Raad van State adviseert het voorstel aan de Tweede Kamer te zenden, maar acht het noodzakelijk om nader te motiveren waarom het gewenst is om juist nu over te stappen op een nieuw regime, terwijl een recent aangekondigd voorstel voor een nieuwe EU-richtlijn mogelijk kort erna wederom tot wijzigingen aanleiding zal geven. Indien die nadere motivering niet kan worden gegeven, adviseert zij te wachten tot de betreffende richtlijn is vastgesteld en in de Nederlandse regelgeving moet worden geïmplementeerd.

Hierna (onder punt 2) maakt de Afdeling een opmerking over het vervangen van de huidige regeling voor kleine ondernemers (kleine ondernemersregeling; KOR) door een nieuwe regeling (voorgestelde KOR). Alvorens deze opmerking te maken volgt hieronder eerst een korte schets van de KOR.

De huidige KOR in de Wet op de omzetbelasting 1968 bestaat uit twee onderdelen: een degressieve belastingvermindering (die aansluit bij de per saldo verschuldigde btw)1 en een mogelijke2 ontheffing van bepaalde administratieve verplichtingen.3 Met deze regeling hebben kleine ondernemers – het gaat daarbij uitsluitend om natuurlijke personen – de mogelijkheid om geleidelijk over te gaan naar de volledig btw-belaste ondernemerssfeer met bijbehorende (administratieve) verplichtingen.

De huidige KOR is gebaseerd op een standstill-bepaling in BTW-richtlijn 2006.4 Bij de introductie in 1969 van het in EU-verband geharmoniseerde btw-stelsel heeft Nederland namelijk gebruik gemaakt van een regeling op grond waarvan lidstaten degressieve verminderingen die op dat moment bestonden mochten handhaven. Met die keuze werd derhalve niet aangesloten bij de structurele omzetgerelateerde vrijstellingsregeling (vrijstelling van btw bij een omzet van minder dan € 5.000) in BTW-richtlijn 2006.

Het voorliggende voorstel vervangt de huidige regeling door een regeling die aansluit bij een omzetgrens van € 20.000 (dus niet bij de per saldo verschuldigde btw), die uitsluitend op verzoek (melding) kan worden toegepast en die ook geldt voor andere ondernemers dan natuurlijke personen. Ondernemers die voor toepassing van de voorgestelde KOR kiezen, zijn als hoofdregel ontheven van het doen van btw-aangifte (zij zijn dus geen btw verschuldigd) indien zij een omzet hebben van minder dan € 20.000. Zij zijn dan, kort gezegd, ook ontheven van de daarbij horende administratieve verplichtingen voor de door hen verrichte goederenleveringen en diensten in Nederland.

De voorgestelde KOR sluit daarmee alsnog aan bij de structurele omzetgerelateerde vrijstellingsregeling van BTW-richtlijn 2006. Omdat het voorstel een hogere grens hanteert dan de in die richtlijn voorgeschreven grens van € 5.000, is het noodzakelijk dat een derogatie wordt gevraagd.

De Afdeling signaleert drie aspecten waarvan niet duidelijk is of daar rekening mee is gehouden bij de afweging om over te gaan op de thans voorgestelde KOR.

De toelichting op het voorstel schetst de nadelen van de huidige KOR .5 Volgens de toelichting vormen deze nadelen de aanleiding6 om in de voorgestelde KOR alsnog aan te sluiten bij de structurele omzetgerelateerde regeling van de huidige BTW-richtlijn 2006.7

De Afdeling merkt op dat de meeste nadelen van de huidige KOR op zich niet nieuw zijn en al sinds 1969 spelen. Dit roept de vraag op waarom juist nu wordt overgestapt op een nieuwe KOR. Die vraag is vooral van belang omdat de Europese Commissie in haar btw-actieplan van april 2016 heeft aangekondigd om met een herziening te komen van de bijzondere regeling in BTW-richtlijn 2006 voor kleine ondernemers.8 Zoals voorliggende toelichting vermeldt,9 is naar het oordeel van de Commissie de huidige KOR-regeling in BTW-richtlijn 2006 complex en heeft de Commissie (mede) daarom op 18 januari 2018 een richtlijnvoorstel gepubliceerd10 voor het herzien van die regeling. Dit betekent dat het niet ondenkbaar is dat kleine ondernemers in een korte periode twee keer met een regimewijziging zullen worden geconfronteerd. De eerste keer bij de inwerkingtreding van voorliggend voorstel met ingang 1 januari 202011 (met mogelijk na het eerste jaar van inwerkingtreding – dus op zijn vroegst in 2021 – een bijstelling van de omzetgrens naar aanleiding van een evaluatie).12 De tweede keer bij de implementatie van de richtlijn, namelijk (op zijn vroegst) op de beoogde implementatiedatum 1 juli 2022. Twee wijzigingen van het btw- regime kort na elkaar zouden tot problemen kunnen leiden, niet alleen voor de burger maar ook voor de Belastingdienst.

In dit verband wijst de Afdeling erop dat de invoering van de voorgestelde KOR – zoals de uitvoeringstoets van de Belastingdienst duidelijk maakt13 – ‘vanuit communicatieperspectief een intensief traject is, gericht op een grote doelgroep (circa 0,9 mln. ondernemers) waarvan een deel zich niet laat vertegenwoordigen door een fiscaal dienstverlener’.

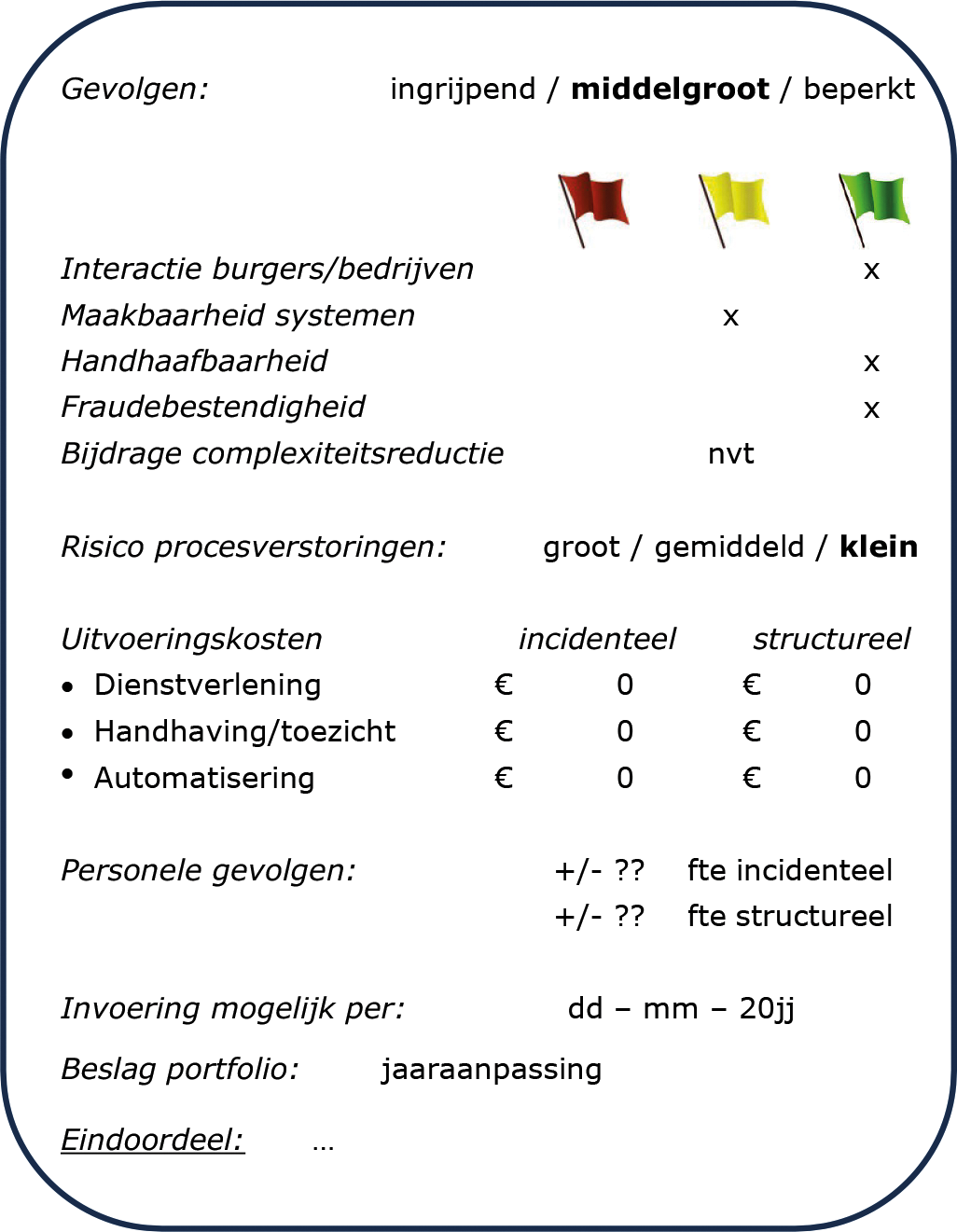

Ook wijst de Afdeling erop dat de gevolgen van de invoering van de nieuwe KOR voor de maakbaarheid van de processen en ondersteunende ICT-systemen van de Belastingdienst als ‘middelgroot’ wordt aangemerkt.14 Dit betekent ‘dat de aanpassing haalbaar is, maar dat daarbij bepaalde risico’s moeten worden geaccepteerd of bijvoorbeeld in eerste instantie bepaalde onvolledigheden zullen optreden’.15

Naar aanleiding van de opmerkingen van de Afdeling is het algemeen deel van de memorie van toelichting aangevuld.

Nederland kent op dit moment een kleineondernemersregeling die afwijkt van de regeling die de meeste lidstaten toevoegen, namelijk een facultatieve omzetgerelateerde vrijstellingsregeling van omzetbelasting. De huidige KOR is dermate complex dat deze hoe dan ook een modernisering behoeft, ongeacht of het richtlijnvoorstel doorgang vindt. De nadelen die worden genoemd bij de huidige KOR worden met het jaar groter en urgenter, omdat het aantal kleine ondernemers ieder jaar fors stijgt. De voortgang en definitieve inhoud van het Europese richtlijnvoorstel zijn op dit moment nog onzeker, maar bevatten in ieder geval een uitbreiding naar een Europees brede toepassing van de vrijstellingsregeling. De inhoud en invoeringsdatum van het richtlijnvoorstel hebben, mede gelet op de uitvoeringsaspecten voor het bedrijfsleven en de Belastingdienst, de aandacht van het kabinet. De herziening van de bijzondere regeling in BTW-richtlijn 2006 voor kleine ondernemers zal in essentie niet wijzigingen, omdat het uit zal blijven gaan van een facultatieve omzetgerelateerde vrijstellingsregeling. Het kabinet heeft er daarom voor gekozen om deze ontwikkelingen van het richtlijnvoorstel niet af te wachten en de modernisering van de huidige KOR al eerder door te voeren.

Met betrekking tot de overgang op de nieuwe KOR gaat de toelichting niet in op de vraag of is voldaan aan de richtlijnvoorwaarde18 dat de overgang niet mag leiden tot een vermindering van belasting. Gelet op de onzekerheden die volgens de toelichting aan de raming zijn verbonden en op de bij de raming gemaakte veronderstellingen, en gelet ook op de voorgenomen evaluatie die zo nodig (om budgettaire redenen) kan leiden tot aanpassing van de omzetgrens,19 is het niet duidelijk of de nieuwe KOR voor derogatie in aanmerking komt.

Het algemeen deel van de memorie van toelichting is verduidelijkt op het punt dat is voldaan aan de randvoorwaarde dat overgang niet mag leiden tot een vermindering van belasting.

Evenmin komt uit de toelichting naar voren of bij de beslissing om over te gaan op de nieuwe KOR is meegewogen dat het na de inwerkingtreding van de nieuwe regeling op grond van BTW-richtlijn 2006 niet meer mogelijk is om – zo dat gewenst zou zijn – terug te keren naar de huidige regeling met degressieve vermindering.

Het kabinet heeft bij de modernisering van de KOR een afweging gemaakt tussen de mogelijkheden voor een bijzondere regeling voor kleine ondernemers die op basis van de BTW-richtlijn 2006 mogelijk zijn. Dit betreft het voorlopige behoud van de degressieve vermindering, waar de huidige regeling vanuit gaat, of het introduceren van een facultatieve omzetgerelateerde vrijstellingsregeling. Bij de keuze voor het wetsvoorstel is meegewogen dat na introductie van de facultatieve omzetgerelateerde vrijstellingsregeling niet meer terug kan worden gekeerd naar de huidige regeling met een degressieve vermindering. De kans dat de wens zou bestaan om terug te keren naar de degressieve vermindering schat het kabinet nihil, gezien de genoemde nadelen bij de huidige KOR. Dit is ook af te leiden uit de genoemde nadelen in het algemene deel van de memorie van toelichting.

Daarnaast is het de vraag of de degressieve vermindering nog toekomst had gehad, aangezien het richtlijnvoorstel de mogelijkheid voor het toepassen van een degressieve vermindering voor kleine ondernemers schrapt.

Het algemene deel van de memorie van toelichting is op dit punt aangevuld.

De Afdeling advisering van de Raad van State geeft U in overweging het voorstel van wet te zenden aan de Tweede Kamer der Staten-Generaal, nadat met het vorenstaande rekening zal zijn gehouden.

De vice-president van de Raad van State,

Ik moge U verzoeken het hierbij gevoegde gewijzigde voorstel van wet en de gewijzigde memorie van toelichting aan de Tweede Kamer der Staten-Generaal te zenden.

De Staatssecretaris van Financiën, M. Snel.

No. W06.18.0270/III

’s-Gravenhage, 10 september 2018

Bij Kabinetsmissive van 27 augustus 2018, no. 2018001438, heeft Uwe Majesteit, op voordracht van de Staatssecretaris van Financiën, bij de Afdeling advisering van de Raad van State ter overweging aanhangig gemaakt het voorstel van wet tot wijziging van de Wet op de omzetbelasting 1968 (Wet modernisering kleineondernemersregeling), met memorie van toelichting.

Het voorstel vormt een onderdeel van het fiscale pakket voor het jaar 2019, samen met de wetsvoorstellen Belastingplan 2019, Overige fiscale maatregelen 2019, Wet bronbelasting 2020, Fiscale vergroeningsmaatregelen 2019, Wet aanpassing kansspelbelasting over sportweddenschappen en implementatie artikel 1 richtlijn elektronische handel.

Het voorstel strekt ertoe om de huidige regeling in de btw voor kleine ondernemers te moderniseren door de introductie van een vereenvoudigde vrijstellingsregeling en daarmee de administratieve lasten voor kleine ondernemers te verlichten.

De Afdeling advisering van de Raad van State adviseert het voorstel aan de Tweede Kamer te zenden, maar acht het noodzakelijk om nader te motiveren waarom het gewenst is om juist nu over te stappen op een nieuw regime, terwijl een recent aangekondigd voorstel voor een nieuwe EU-richtlijn mogelijk kort erna wederom tot wijzigingen aanleiding zal geven. Indien die nadere motivering niet kan worden gegeven, adviseert zij te wachten tot de betreffende richtlijn is vastgesteld en in de Nederlandse regelgeving moet worden geïmplementeerd.

Hierna (onder punt 2) maakt de Afdeling een opmerking over het vervangen van de huidige regeling voor kleine ondernemers (kleine ondernemersregeling; KOR) door een nieuwe regeling (voorgestelde KOR). Alvorens deze opmerking te maken volgt hieronder eerst een korte schets van de KOR.

De huidige KOR in de Wet op de omzetbelasting 1968 bestaat uit twee onderdelen: een degressieve belastingvermindering (die aansluit bij de per saldo verschuldigde btw)1 en een mogelijke2 ontheffing van bepaalde administratieve verplichtingen.3 Met deze regeling hebben kleine ondernemers – het gaat daarbij uitsluitend om natuurlijke personen – de mogelijkheid om geleidelijk over te gaan naar de volledig btw-belaste ondernemerssfeer met bijbehorende (administratieve) verplichtingen.

De huidige KOR is gebaseerd op een standstill-bepaling in BTW-richtlijn 2006.4 Bij de introductie in 1969 van het in EU-verband geharmoniseerde btw-stelsel heeft Nederland namelijk gebruik gemaakt van een regeling op grond waarvan lidstaten degressieve verminderingen die op dat moment bestonden mochten handhaven. Met die keuze werd derhalve niet aangesloten bij de structurele omzetgerelateerde vrijstellingsregeling (vrijstelling van btw bij een omzet van minder dan € 5.000) in BTW-richtlijn 2006.

Het voorliggende voorstel vervangt de huidige regeling door een regeling die aansluit bij een omzetgrens van € 20.000 (dus niet bij de per saldo verschuldigde btw), die uitsluitend op verzoek (melding) kan worden toegepast en die ook geldt voor andere ondernemers dan natuurlijke personen. Ondernemers die voor toepassing van de voorgestelde KOR kiezen, zijn als hoofdregel ontheven van het doen van btw-aangifte (zij zijn dus geen btw verschuldigd) indien zij een omzet hebben van minder dan € 20.000. Zij zijn dan, kort gezegd, ook ontheven van de daarbij horende administratieve verplichtingen voor de door hen verrichte goederenleveringen en diensten in Nederland.

De voorgestelde KOR sluit daarmee alsnog aan bij de structurele omzetgerelateerde vrijstellingsregeling van BTW-richtlijn 2006. Omdat het voorstel een hogere grens hanteert dan de in die richtlijn voorgeschreven grens van € 5.000, is het noodzakelijk dat een derogatie wordt gevraagd.

De Afdeling signaleert drie aspecten waarvan niet duidelijk is of daar rekening mee is gehouden bij de afweging om over te gaan op de thans voorgestelde KOR.

De toelichting op het voorstel schetst de nadelen van de huidige KOR .5 Volgens de toelichting vormen deze nadelen de aanleiding6 om in de voorgestelde KOR alsnog aan te sluiten bij de structurele omzetgerelateerde regeling van de huidige BTW-richtlijn 2006.7

De Afdeling merkt op dat de meeste nadelen van de huidige KOR op zich niet nieuw zijn en al sinds 1969 spelen. Dit roept de vraag op waarom juist nu wordt overgestapt op een nieuwe KOR. Die vraag is vooral van belang omdat de Europese Commissie in haar btw-actieplan van april 2016 heeft aangekondigd om met een herziening te komen van de bijzondere regeling in BTW-richtlijn 2006 voor kleine ondernemers.8 Zoals voorliggende toelichting vermeldt,9 is naar het oordeel van de Commissie de huidige KOR-regeling in BTW-richtlijn 2006 complex en heeft de Commissie (mede) daarom op 18 januari 2018 een richtlijnvoorstel gepubliceerd10 voor het herzien van die regeling. Dit betekent dat het niet ondenkbaar is dat kleine ondernemers in een korte periode twee keer met een regimewijziging zullen worden geconfronteerd. De eerste keer bij de inwerkingtreding van voorliggend voorstel met ingang 1 januari 202011 (met mogelijk na het eerste jaar van inwerkingtreding – dus op zijn vroegst in 2021 – een bijstelling van de omzetgrens naar aanleiding van een evaluatie).12 De tweede keer bij de implementatie van de richtlijn, namelijk (op zijn vroegst) op de beoogde implementatiedatum 1 juli 2022. Twee wijzigingen van het btw-regime kort na elkaar zouden tot problemen kunnen leiden, niet alleen voor de burger maar ook voor de Belastingdienst.

In dit verband wijst de Afdeling erop dat de invoering van de voorgestelde KOR – zoals de uitvoeringstoets van de Belastingdienst duidelijk maakt13 – ‘vanuit communicatieperspectief een intensief traject is, gericht op een grote doelgroep (circa 0,9 mln. ondernemers) waarvan een deel zich niet laat vertegenwoordigen door een fiscaal dienstverlener’.

Ook wijst de Afdeling erop dat de gevolgen van de invoering van de nieuwe KOR voor de maakbaarheid van de processen en ondersteunende ICT-systemen van de Belastingdienst als ‘middelgroot’ wordt aangemerkt.14 Dit betekent ‘dat de aanpassing haalbaar is, maar dat daarbij bepaalde risico’s moeten worden geaccepteerd of bijvoorbeeld in eerste instantie bepaalde onvolledigheden zullen optreden’.15

Met betrekking tot de overgang op de nieuwe KOR gaat de toelichting niet in op de vraag of is voldaan aan de richtlijnvoorwaarde16 dat de overgang niet mag leiden tot een vermindering van belasting. Gelet op de onzekerheden die volgens de toelichting aan de raming zijn verbonden en op de bij de raming gemaakte veronderstellingen, en gelet ook op de voorgenomen evaluatie die zo nodig (om budgettaire redenen) kan leiden tot aanpassing van de omzetgrens,17 is het niet duidelijk of de nieuwe KOR voor derogatie in aanmerking komt.

Evenmin komt uit de toelichting naar voren of bij de beslissing om over te gaan op de nieuwe KOR is meegewogen dat het na de inwerkingtreding van de nieuwe regeling op grond van BTW-richtlijn 2006 niet meer mogelijk is om – zo dat gewenst zou zijn – terug te keren naar de huidige regeling met degressieve vermindering.

De Afdeling advisering van de Raad van State geeft U in overweging het voorstel van wet te zenden aan de Tweede Kamer der Staten-Generaal, nadat met het vorenstaande rekening zal zijn gehouden.

De vice-president van de Raad van State, J.P.H. Donner.

– In de transponeringstabel aangeven dat artikel 189, eerste lid, onderdeel b, van BTW-richtlijn 2006 de basis vormt voor de bij ministeriële regeling vast te stellen grens van € 500 (waar beneden een herziening van btw bij sfeerovergang achterwege blijft).

Wij Willem-Alexander, bij de gratie Gods, Koning der Nederlanden, Prins van Oranje-Nassau, enz. enz. enz.

Allen, die deze zullen zien of horen lezen, saluut! doen te weten:

Alzo Wij in overweging genomen hebben, dat het wenselijk is een aantal wijzigingen aan te brengen in de Wet op de omzetbelasting 1968 wat betreft de bijzondere regeling voor kleine ondernemers;

Zo is het, dat Wij, de Afdeling advisering van de Raad van State gehoord, en met gemeen overleg der Staten-Generaal, hebben goedgevonden en verstaan, gelijk Wij goedvinden en verstaan bij deze:

De Wet op de omzetbelasting 1968 wordt als volgt gewijzigd:

A

Artikel 11, eerste lid, onderdeel b, ten vijfde, komt te luiden:

5°. de verhuur van onroerende zaken, andere dan gebouwen en gedeelten daarvan welke als woning worden gebruikt, door een verhuurder, die niet de vrijstelling, bedoeld in artikel 25, eerste lid, toepast, aan personen die de onroerende zaak gebruiken voor doeleinden waarvoor een volledig of nagenoeg volledig recht op aftrek van de belasting op de voet van artikel 15 bestaat mits de verhuurder en de huurder blijkens de schriftelijke huurovereenkomst daarvoor hebben gekozen of in andere gevallen gezamenlijk een verzoek daartoe aan de inspecteur hebben gedaan en overigens voldoen aan bij ministeriële regeling te stellen voorwaarden;.

B

Aan artikel 23 wordt een lid toegevoegd, luidende:

5. Dit artikel is niet van toepassing voor ondernemers die de vrijstelling van belasting bedoeld in artikel 25, eerste lid, toepassen.

C

Het opschrift van hoofdstuk V, afdeling 1, komt te luiden:

D

Artikel 25 komt te luiden:

1. Een ondernemer die in Nederland is gevestigd of aldaar een vaste inrichting heeft en van wie de omzet in een kalenderjaar in Nederland niet meer bedraagt dan € 20.000 kan kiezen voor toepassing van vrijstelling van belasting ter zake van door hem in dat en volgende kalenderjaren te verrichte leveringen van goederen en diensten. De vrijstelling is niet van toepassing op leveringen van nieuwe vervoermiddelen die door of voor rekening van de verkoper of afnemer worden verzonden of vervoerd naar een plaats in een andere lidstaat en op de levering van onroerende zaken en rechten waaraan deze zijn onderworpen die de ondernemer in zijn bedrijf heeft gebruikt.

2. De omzet, bedoeld in het eerste lid, wordt gevormd door de som van de vergoedingen voor de door de ondernemer verrichte leveringen van goederen en diensten:

a. voor zover deze zonder toepassing van het eerste lid belast zouden zijn in Nederland;

b. die in Nederland zijn vrijgesteld bij of krachtens artikel 11, eerste lid, onderdelen a, b, i en j, en verzekeringsdiensten, tenzij die leveringen van goederen en diensten met andere handelingen samenhangende handelingen zijn;

c. waarvoor aan de afnemer teruggaaf of ontheffing wordt verleend op de voet van artikel 24, eerste of tweede lid; of

d. waarvoor bij of krachtens artikel 39 van de Algemene wet inzake rijksbelastingen aan de afnemer vrijstelling van omzetbelasting wordt verleend.

3. In afwijking van het tweede lid wordt bij de vaststelling van de omzet niet in aanmerking genomen de vergoeding voor de levering van door de ondernemer in zijn bedrijf gebruikte:

a. onroerende zaken en rechten waaraan deze zijn onderworpen;

b. roerende zaken waarop de ondernemer voor de inkomstenbelasting of de vennootschapsbelasting afschrijft of waarop hij zou kunnen afschrijven indien hij aan een zodanige belasting zou zijn onderworpen.

4. De ondernemer die de vrijstelling, bedoeld in het eerste lid, toepast, heeft geen recht op aftrek van belasting als bedoeld in artikel 2 en mag op de factuur op geen enkele wijze melding maken van omzetbelasting.

5. De ondernemer die de vrijstelling, bedoeld in het eerste lid, toepast, is ontheven van verplichtingen, opgelegd bij of krachtens de artikelen 34, 34c tot en met 35b en 37a. De ontheffing geldt niet met betrekking tot de aan deze ondernemer verrichte leveringen van goederen en diensten, bedoeld in:

a. artikel 12, tweede, derde en vijfde lid; en

b. artikel 17f, tenzij het een verworven goed betreft als bedoeld in artikel 1a, eerste lid, onderdeel a.

6. Indien de ondernemer kiest voor de toepassing van de vrijstelling, bedoeld in het eerste lid, dient deze ondernemer hiervan melding te doen uiterlijk vier weken voorafgaand aan het belastingtijdvak waarin de vrijstelling toepassing vindt op een door de inspecteur voorgeschreven wijze. De inspecteur kan bij voor bezwaar vatbare beschikking beslissen dat de ondernemer niet in aanmerking komt voor toepassing van de vrijstelling, indien aannemelijk is dat niet zal worden voldaan aan de gestelde voorwaarden voor de toepassing van de vrijstelling.

7. De toepassing van de vrijstelling, bedoeld in het eerste lid, geldt tot wederopzegging door de ondernemer doch ten minste voor drie jaren na aanvang van de toepassing van de vrijstelling. De ondernemer kan pas drie jaren na die wederopzegging opnieuw kiezen voor de toepassing van de vrijstelling.

8. Bij overschrijding van de omzetdrempel, genoemd in het eerste lid, gedurende een kalenderjaar is de vrijstelling niet van toepassing op de levering van het goed of de dienst waardoor die overschrijding tot stand komt en op alle daaropvolgende leveringen van goederen en diensten. De ondernemer kan pas drie jaren na die overschrijding van de omzetdrempel opnieuw kiezen voor de toepassing van de vrijstelling.

9. Bij ministeriële regeling kunnen nadere regels worden gesteld inzake de toepassing van dit artikel.

E

Artikel 28b, tweede lid, onderdeel c, komt te luiden:

c. een ondernemer die de vrijstelling, bedoeld in artikel 25, eerste lid, toepast, mits het een in zijn bedrijf gebruikte onroerende zaak of recht waaraan deze is onderworpen of roerende zaak waarop de ondernemer voor de inkomstenbelasting of de vennootschapsbelasting afschrijft of waarop hij zou kunnen afschrijven indien hij aan een zodanige belasting zou zijn onderworpen, betreft.

F

In artikel 37a, eerste lid, wordt ‘uitgezonderd die bedoeld in het artikel 7, zesde lid’ vervangen door ‘uitgezonderd die bedoeld in artikel 7, zesde lid, of artikel 25’.

Artikel 25 van de Wet op de omzetbelasting 1968 en de krachtens dat artikel bij ministeriële regeling vastgestelde regels, zoals dat artikel en die regels luidden op 31 december 2019, blijven van toepassing met betrekking tot de omzetbelasting die verschuldigd is vóór 1 januari 2020.

1. De ondernemer die met ingang van 1 januari 2020 de vrijstelling, bedoeld in artikel 25, eerste lid, van de Wet op de omzetbelasting 1968, zoals dat artikel komt te luiden na inwerkingtreding van artikel I, wil toepassen, dient hiervan melding te doen bij de inspecteur uiterlijk 20 november 2019 op een door de inspecteur voorgeschreven wijze. De inspecteur kan bij voor bezwaar vatbare beschikking beslissen dat de ondernemer niet in aanmerking komt voor toepassing van de vrijstelling, indien aannemelijk is dat niet zal worden voldaan aan de gestelde voorwaarden voor de toepassing van de vrijstelling.

2. De ondernemer die op 31 december 2019 is ontheven van de verplichtingen, bedoeld in artikel 25, derde lid, van de Wet op de omzetbelasting 1968, zoals dat artikel luidde op die datum, wordt geacht de melding, bedoeld in het eerste lid, te hebben gedaan. In afwijking van artikel 25, zevende lid, van de Wet op de omzetbelasting 1968, zoals dat artikel komt te luiden na inwerkingtreding van artikel I, kunnen deze ondernemers toepassing van de vrijstelling door wederopzegging beëindigen vóór 1 januari 2023.

3. Het tweede lid is niet van toepassing op de ondernemer die in het kalenderjaar 2020 aannemelijk niet gaat voldoen aan de gestelde voorwaarden voor de toepassing van de vrijstelling, bedoeld in artikel 25 van de Wet op de omzetbelasting 1968, zoals dat artikel komt te luiden na inwerkingtreding van artikel I.

Lasten en bevelen dat deze in het Staatsblad zal worden geplaatst en dat alle ministeries, autoriteiten, colleges en ambtenaren die zulks aangaat, aan de nauwkeurige uitvoering de hand zullen houden.

De Staatssecretaris van Financiën,

|

I. |

ALGEMEEN |

12 |

|

1. |

Inleiding |

12 |

|

2. |

Hoofdlijnen van het voorstel |

12 |

|

3. |

Budgettaire aspecten |

17 |

|

4. |

EU-aspecten |

18 |

|

5. |

Gevolgen voor bedrijfsleven en burger |

19 |

|

6. |

Uitvoeringskosten Belastingdienst |

21 |

|

7. |

Advies en consultatie |

21 |

|

8. |

Transponeringstabel |

23 |

|

II. |

ARTIKELSGEWIJZE TOELICHTING |

24 |

Al in de Fiscale agenda van 2011 is de kleineondernemersregeling genoemd als een vereenvoudiging in de heffing van de btw die kan bijdragen aan het terugdringen van de administratieve lasten en de uitvoeringskosten van de Belastingdienst.1 Het kabinet heeft in de fiscale agenda aangegeven prioritair aandacht te willen besteden aan onder meer de herziening van de kleineondernemersregeling.2 Recent is in de Fiscale Beleidsagenda van 23 februari 2018 de kleineondernemersregeling wederom benoemd.3 Het kabinet stelt voor om de huidige kleineondernemersregeling (hierna: huidige KOR) in de Wet op de omzetbelasting 1968 (hierna: Wet OB 1968) te moderniseren door de introductie van een facultatieve omzetgerelateerde vrijstellingsregeling van omzetbelasting (hierna: nieuwe KOR). De nieuwe KOR kent een omzetgrens van € 20.000. Met de modernisering creëert het kabinet een regeling die beter aansluit bij het beoogde doel: een vereenvoudigde vrijstellingsregeling voor kleine ondernemers, ongeacht de rechtsvorm, om daarmee hun administratieve lasten te verlichten. De modernisering van de huidige KOR levert een flinke vereenvoudiging van het fiscale stelsel en de uitvoering daarvan op. De nieuwe regeling treedt effectief in werking met ingang van 1 januari 202.

De huidige KOR bestaat in Nederland uit twee onderdelen: een degressieve belastingvermindering en een mogelijke ontheffing van bepaalde administratieve verplichtingen. Daarmee hoeven kleine ondernemers niet te voldoen aan de (administratieve) verplichtingen, die samenhangen met het btw-ondernemerschap en krijgen zij de mogelijkheid om geleidelijk over te gaan naar de volledig btw-belaste ondernemersfeer met bijbehorende (administratieve) verplichtingen. Een in Nederland gevestigde ondernemer die op jaarbasis, na aftrek van voorbelasting, niet meer dan € 1.883 aan btw is verschuldigd, maakt aanspraak op een degressieve vermindering van de te betalen btw.

Deze vermindering bedraagt maximaal de per saldo verschuldigde btw en niet meer dan € 1.345. Op basis van het tweede onderdeel van de huidige KOR kan een ondernemer, die op basis van de regeling per saldo geen btw verschuldigd is, de inspecteur verzoeken om ontheffing van administratieve en factureringsverplichtingen. Dit is het geval als de ondernemer op jaarbasis, na aftrek van voorbelasting, niet meer dan € 1.345 aan btw is verschuldigd. De ontheffing impliceert ook dat de ondernemer geen btw meer op zijn facturen mag vermelden en de aan hem in rekening gebrachte voorbelasting niet mag aftrekken. De huidige KOR sluit daarmee niet aan bij de omzetgerelateerde vrijstellingsregeling in de BTW-richtlijn 2006, die de meeste andere lidstaten toepassen.4 De BTW-richtlijn 2006 staat Nederland echter toe om de huidige KOR toe te blijven passen.5

De huidige KOR is toe aan modernisering, omdat deze een drietal belangrijke nadelen kent. Het eerste nadeel heeft te maken met de administratieve lasten van de ondernemers en de toenemende uitvoeringskosten van de Belastingdienst. Als gevolg van de degressieve vermindering en het doen van aangifte op kwartaalbasis is er een systematiek van voorlopige en definitieve teruggaven. Bijbetalingen of teruggaven van btw, die zien op eerdere jaren of het gevolg zijn van commerciële prijscorrecties na afloop van een jaar, kunnen leiden tot een herberekening van de vermindering. Deze omstandigheden kunnen tot gevolg hebben dat ondernemers met een ontheffing van administratieve en factureringsverplichtingen alsnog aangifte btw moeten doen en de volledige (administratieve) verplichtingen van de Wet OB 1968 moeten naleven. Een extra complicatie daarbij is dat alle bedragen van de huidige KOR per jaar gelden, terwijl in de regel elk kwartaal aangifte moet worden gedaan. De huidige KOR kent door dit complexe proces een hoog foutengehalte. In de afgelopen tien jaar zijn er ruim een half miljoen btw-plichtige ondernemers bijgekomen. De toename van de populatie kleine ondernemers leidt dan ook tot steeds hogere uitvoeringskosten voor de Belastingdienst en administratieve lasten voor ondernemers, terwijl het financiële belang gering is.

Een tweede nadeel is dat Nederland met de opzet van de huidige KOR een beperkte beleidsvrijheid heeft. De BTW-richtlijn 2006 staat het namelijk niet toe de voorwaarden voor de toekenning van de huidige KOR gunstiger te maken. Zo mag de bovengrens van de vermindering in de huidige KOR niet worden verhoogd. Ook kan de keuze van Nederland bij invoering om de huidige KOR alleen toepasbaar te laten zijn voor natuurlijke personen niet worden herzien ten gunste van rechtspersonen, zoals BV’s, stichtingen en verenigingen.6 De huidige KOR kan daardoor alleen toegankelijk blijven voor ondernemers die natuurlijke personen zijn. Deze niet rechtsvormneutrale vormgeving past niet in het streven van het kabinet om een gelijk speelveld te creëren. Juist voor de vele verenigingen en stichtingen in Nederland met een geringe omzet zou toepassing van een kleineondernemersregeling een forse verlichting van hun fiscale verplichtingen kunnen betekenen.

Een derde nadeel is dat de huidige KOR zijn doel soms voorbij schiet, omdat de regeling niet alleen wordt toegepast door de doelgroep: ondernemers met een geringe omzet. Bij de invoering van de huidige KOR in 1969 stond de kleinhandel centraal (detailhandel en ambachten). In de destijds besproken voorbeelden werden genoemd: het melkwinkelbedrijf, het kruideniersbedrijf, het groentewinkelbedrijf, het kappersbedrijf en het loodgietersbedrijf.7 De samenstelling van de groep belastingplichtigen die gebruik maakt van de huidige KOR is in de loop der tijd meer divers geworden. Doordat de huidige KOR momenteel gekoppeld is aan de per saldo verschuldigde btw kunnen ook ondernemers met hoge omzetten, maar met een laag bedrag aan verschuldigde btw, gebruik maken van de huidige KOR. Dit zijn bijvoorbeeld ondernemers die veel goederen exporteren tegen het btw-tarief van 0% of ondernemers met veel voorbelasting. Deze groepen ondernemers kunnen de huidige KOR tot een veel hogere omzetgrens toepassen dan ondernemers met prestaties in het algemene btw-tarief en weinig voorbelasting. De huidige KOR sluit daardoor niet goed aan bij de beoogde doelgroep van ondernemers met een geringe omzet.

Het uitgangspunt van de huidige BTW-richtlijn 2006, namelijk een omzetgerelateerde vrijstellingsregeling, vormt een goed alternatief dat de nadelen van de huidige KOR ondervangt.

Het kabinet stelt voor om de huidige KOR te moderniseren door de regeling te vervangen door een facultatieve omzetgerelateerde vrijstelling van omzetbelasting met een omzetgrens van € 20.000. Het gaat daarbij om de omzet die een in Nederland gevestigde ondernemer behaalt met goederenleveringen en diensten die belastbaar zijn in Nederland, ongeacht het van toepassing zijnde tarief en ongeacht of de heffing is verlegd naar zijn afnemer. Een facultatieve omzetgerelateerde vrijstelling maakt de heffing van btw bij ondernemers met een geringe belaste omzet in Nederland een stuk eenvoudiger. De complexiteit wordt verminderd, doordat handmatige (her)berekeningen, die noodzakelijk zijn voor toepassing van de degressieve vermindering, komen te vervallen. De kans op het maken van fouten neemt hierdoor af.

Met een dergelijke vrijstelling kunnen ondernemers, net als onder de huidige KOR, zelf bepalen of zij gebruik willen maken van de regeling (optioneel systeem). De kern van de nieuwe KOR is dat een ondernemer, die onder de omzetgrens blijft en ervoor kiest om de nieuwe KOR toe te passen, geen btw in rekening brengt aan zijn afnemers. Daar staat tegenover dat hij de btw die andere ondernemers aan hem in rekening brengen niet in aftrek kan brengen. Ondernemers die voor toepassing van de nieuwe KOR kiezen, zijn als hoofdregel ontheven van het doen van btw-aangifte en de daarbij horende administratieve verplichtingen met betrekking tot de door hen verrichte goederenleveringen en diensten in Nederland. Dit geldt ook voor intracommunautaire leveringen die deze ondernemer vanuit Nederland verricht. Wel gelden administratieve verplichtingen en kan de KOR-ondernemer btw verschuldigd zijn en btw-aangifte moeten doen als de heffing van btw naar hem is verlegd, bijvoorbeeld omdat de leverancier niet in Nederland is gevestigd. De ondernemers die de nieuwe KOR niet (kunnen) toepassen, doen op reguliere wijze btw-aangifte.

Het huidige beleid van de Belastingdienst om onder voorwaarden het doen van jaaraangifte voor de btw toe te staan, is gekoppeld aan de afdrachtsgrens van € 1.883 van de huidige KOR. Dit beleid vervalt gelijktijdig met de afschaffing van de huidige KOR.

De nieuwe KOR wordt, in vergelijking tot de huidige KOR, uitgebreid in die zin dat deze ook toegankelijk wordt voor niet-natuurlijke personen. Hierdoor kunnen, naast natuurlijke personen, bijvoorbeeld ook rechtspersonen, zoals stichtingen, verenigingen en BV’s, gebruikmaken van de bijzondere regeling voor kleine ondernemers. Deze rechtsvormneutrale vormgeving past in het streven van het kabinet om een gelijk speelveld te creëren voor ondernemers. Door de omzetgrens van € 20.000 wordt de nieuwe KOR toegespitst op de beoogde doelgroep, namelijk (startende) ondernemers en ondernemers met een beperkte omzet. Deze beoogde doelgroep is ook de groep ondernemers, waarvoor het reguliere btw-proces van de Belastingdienst en de toepassing van de huidige KOR in de praktijk zeer complex is gebleken. De nieuwe KOR kan, net als de huidige KOR, alleen worden toegepast door ondernemers die in Nederland zijn gevestigd of in Nederland een vaste inrichting hebben en de omzet vanuit die vaste inrichting wordt gerealiseerd. Daarnaast is de nieuwe KOR alleen van toepassing op leveringen van goederen en diensten die deze ondernemers verrichten in Nederland.

De nieuwe KOR is niet van toepassing op de levering van nieuwe vervoermiddelen die door of voor rekening van de ondernemer of afnemer worden verzonden of vervoerd naar een plaats in een andere lidstaat in het kader van de levering aan de afnemer. Ook kan een ondernemer niet de KOR-vrijstelling toepassen op de levering van onroerende zaken en rechten waaraan deze zijn onderworpen en die door de ondernemer in zijn bedrijf is gebruikt. Verder kan een ondernemer, die de nieuwe KOR toepast en daarmee bewust kiest voor ontheffing van aangifte- en administratieve verplichtingen, niet worden aangewezen voor voldoening van de bij invoer verschuldigde btw op aangifte.

Het kabinet heeft gekozen voor een omzetgrens van € 20.000 per kalenderjaar. Dat betekent dat de kosten voor de schatkist van de voorgestelde nieuwe KOR even hoog zijn als de kosten van de huidige KOR. Deze omzetgrens geldt ook indien het eerste kalenderjaar feitelijk korter is, bijvoorbeeld één maand, omdat de ondernemer pas in de maand december zijn onderneming is gestart.

De BTW-richtlijn 2006 voorziet in een relatief lagere omzetgrens van € 5.000.8 Voor de hoogte van de voorgestelde omzetdrempel dient daarom een derogatieverzoek te worden ingediend bij de Europese Commissie. De omzetgrens is gekozen op een niveau dat mogelijke concurrentieverstoring met ondernemers in de belaste sfeer beperkt is. De omzetgrens van € 20.000 is ten opzichte van andere lidstaten relatief laag. De gemiddelde omzetgrens, exclusief het Verenigd Koninkrijk, is € 26.000.9 In België geldt een omzetgrens van € 25.000, in Luxemburg van € 30.000, in Duitsland van € 17.500, in Oostenrijk van € 30.000 en in Verenigd Koninkrijk van £ 83.000 (ongeveer € 95.000).

Voor het bepalen van de relevante omzet moet worden aangesloten bij de BTW-richtlijn 2006. Dit betekent dat de volledige in Nederland belaste omzet van de ondernemer moet worden meegeteld, ongeacht welk btw-tarief van toepassing is en of de heffing van btw is verlegd naar zijn afnemer. Ook moeten enkele specifiek in de wettekst genoemde prestaties die van btw zijn vrijgesteld worden meegeteld. Dit zijn onder andere de levering en verhuur van onroerende goederen en financiële diensten op het gebied van het betaalverkeer, de handel in effecten, kredietverlening en verzekeringen. Verder wordt tot de omzet meegerekend de vergoedingen die de ondernemer behaalt met de uitvoer van goederen uit de Unie of plaatsen onder de regeling douane-entrepot in het kader van hun menslievende, liefdadige of opvoedkundige werk buiten de Unie, waarvoor op verzoek teruggaaf van btw wordt verleend. Daarnaast wordt tot de omzet meegerekend waarvoor aan natuurlijke personen, andere dan ondernemers, onder voorwaarden een ontheffing wordt verleend van btw, omdat deze goederen worden uitgevoerd uit de Unie. Bij leveringen van goederen waar de btw wordt betaald over de winstmarge, zoals de reisbureauregeling en de margeregeling voor gebruikte goederen, wordt alleen de winstmarge meegerekend als omzet voor toepassing van de nieuwe KOR.

Omzet die wordt behaald met andere leveringen en diensten dan de hiervoor genoemde prestaties telt niet mee om te bepalen of een ondernemer onder de omzetgrens blijft voor toepassing van de nieuwe KOR. Dit zijn onder andere grensoverschrijdende prestaties, waarbij de plaats van levering of de plaats van dienst niet Nederland is en andere vrijgestelde prestaties dan die specifiek genoemd zijn. Ook wordt voor de relevante omzet niet in aanmerking genomen de door de ondernemer in zijn bedrijf gebruikte investeringsgoederen. Dit zijn onroerende zaken en rechten waaraan deze zijn onderworpen en roerende zaken waarop de ondernemer voor de inkomstenbelasting of vennootschapsbelasting afschrijft of zou kunnen afschrijven.

Het kan gebeuren dat de ondernemer in de loop van een kalenderjaar een dusdanig hoge omzet genereert dat hij boven de omzetgrens uitkomt. In dat geval voldoet hij bij het verrichten van die omzetgrensoverschrijdende prestatie niet meer aan de voorwaarden. Dit betekent dat alle leveringen en diensten die worden verricht na die overschrijding en de omzetgrensoverschrijdende handeling zelf niet langer onder de vrijstelling vallen. Vanaf dat moment gaan de normale btw- regels gelden en is de ondernemer bijvoorbeeld ook verplicht op de reguliere wijze btw-aangifte te doen en daartoe de inspecteur te verzoeken om uitgenodigd te worden tot het doen van aangifte. Daarnaast zijn de gebruikelijke aangifteverplichtingen uit de Algemene wet inzake rijksbelastingen (hierna: AWR) inclusief de regels die betrekking hebben op verzuim van overeenkomstige toepassing. Ook dient de desbetreffende ondernemer weer ten volle te voldoen aan zijn administratieve verplichtingen, zoals deze zijn neergelegd in de Wet OB 1968. Verder is vastgelegd hoe bij sfeerovergang omgegaan moet worden met de btw die ten tijde van de overschrijdende prestatie nog drukt op investeringen.

Ondernemers die voor toepassing van de nieuwe KOR kiezen, zijn ontheven van het doen van btw- aangifte, voor zover zij geen btw zijn verschuldigd. Zij zijn ook ontheven van de daarbij horende administratieve verplichtingen van de Wet OB 1968 voor de door hen verrichte goederenleveringen en diensten in Nederland. Ondernemers die de nieuwe KOR toepassen, zijn daarnaast ook ontheven van de administratieve verplichtingen voor de intracommunautaire leveringen, zoals een btw-aangifte en listing. Voor inkopen geldt wel een administratieplicht. De ondernemer kan volstaan met het ordelijk bewaren van de aan hem uitgereikte facturen.

De nieuwe KOR geldt ook voor bepaalde in Nederland verrichte leveringen van goederen en diensten door de ondernemer waarvoor de heffing van btw onder de reguliere btw-regels zou worden verlegd naar de afnemer. Een voorbeeld is het door de ondernemer overdragen van broeikasgasemissierechten of het leveren van mobiele telefoons voor een totaalbedrag van meer dan € 10.000.10 De omzet van deze prestaties wordt meegerekend voor het bepalen van de omzet van de ondernemer voor toepassing van de nieuwe KOR. Blijft de ondernemer onder de omzetgrens en kiest hij voor toepassing van de nieuwe KOR, dan is de nieuwe KOR ook van toepassing op deze prestaties. Door toepassing van de nieuwe KOR komt de verlegging van de verschuldigdheid van de btw te vervallen, is de ondernemer vrijgesteld van het doen van btw- aangifte en ontheven van de daarbij horende administratieve verplichtingen en hoeft ook zijn afnemer geen aangifte te doen van verlegde btw.

Voor nieuwe KOR-ondernemers blijft wel een aangifte- en administratieplicht bestaan voor btw op ingekochte goederen en diensten, wanneer deze ondernemers verantwoordelijk zijn voor de voldoening van deze btw. Te denken valt aan btw op ingekochte goederen en diensten die naar de ondernemer verplicht is verlegd (bijvoorbeeld de aankoop in Nederland van een buitenlandse leverancier) of btw die hij is verschuldigd voor intracommunautaire goederenverwervingen in Nederland.11 Intracommunautaire goederenverwervingen door een ondernemer die de nieuwe KOR toepast, zijn belast in Nederland als deze in het lopende of vorige kalenderjaar meer bedragen dan € 10.000. Beneden deze grens van € 10.000 betaalt de ondernemer die de nieuwe KOR toepast buitenlandse btw over de aankoop van goederen in andere lidstaten en heeft hij ter zake in Nederland geen btw-verplichtingen. Accijnsgoederen, margegoederen en nieuwe vervoermiddelen tellen niet mee voor de berekening van het drempelbedrag van € 10.000.12

Ondernemers die opteren voor de nieuwe KOR kunnen bij het ingaan van die vrijstelling te maken krijgen met een herziening van de eerder in aftrek gebrachte voorbelasting met betrekking tot investeringsgoederen, zoals onroerende zaken en bepaalde roerende zaken, bijvoorbeeld een computer. In lagere regelgeving is voor investeringsgoederen bepaald dat herziening achterwege blijft in het boekjaar waarin de btw welke op basis van de voor dat boekjaar geldende gegevens voor aftrek in aanmerking komt, niet meer dan tien percent verschilt van de in aftrek gebracht btw. De ministeriële regeling zal op dit punt worden aangevuld in die zin dat bij een sfeerovergang herziening achterwege blijft beneden een grensbedrag van € 500. Dit moet onder andere voorkomen dat kleine ondernemers gedwongen worden de in het jaar van aanschaf genoten teruggaaf van btw (bijvoorbeeld voor aangekochte zonnepanelen of een computer) te herzien als op een later moment wordt geopteerd voor de nieuwe KOR. Onwenselijke administratieve lasten voor de ondernemers en extra uitvoeringskosten voor de Belastingdienst worden daarbij meegewogen.

De keuze van de belastingplichtige om de nieuwe KOR toe te passen, geldt, net als bij de huidige KOR, in beginsel voor onbepaalde tijd. Vanwege het facultatieve karakter van de nieuwe KOR kunnen ondernemers de keuze voor toepassing van de nieuwe KOR herzien. Het is echter ongewenst dat belastingplichtigen strategisch gedrag gaan vertonen en bijvoorbeeld per aangiftetijdvak of investering kunnen kiezen of zij de nieuwe KOR willen toepassen. Om ongewenst jojo-effect tegen te gaan, ook bezien vanuit de daarmee samenhangende uitvoeringsaspecten, voorziet het voorstel in een bezinningsperiode. De ondernemer kan de vrijstelling vrijwillig opzeggen nadat deze ten minste drie jaren van toepassing is geweest, te rekenen vanaf het tijdvak waarin de toepassing van de vrijstelling ingaat. Na ingang van de opzegging kan de ondernemer pas na drie jaren weer in aanmerking komen voor hernieuwde toepassing van de vrijstelling, te rekenen vanaf het tijdvak waarin de toepassing van de vrijstelling wordt beëindigd. Deze bezinningsperiode van drie jaren is naar het voorkomt lang genoeg om ongewenste jojo-effecten te voorkomen.

De ondernemer die een economische activiteit start, kan de nieuwe KOR toepassen wanneer hij op de daarvoor voorgeschreven wijze en tenminste vier weken voor de start melding maakt dat zijn activiteit waarschijnlijk zal voldoen aan de voorwaarden die voor de toepassing van die regeling zijn gesteld.

De ondernemer die verwacht in het jaar 2020 de omzetgrens van € 20.000 niet te overschrijden kan de vrijstellingsregeling toepassen vanaf 1 januari 2020. De ondernemer moet deze keuze meedelen op de door de inspecteur voorgeschreven wijze. Het is vanaf 1 juni 2019 mogelijk om deze melding in te dienen. Voor toepassing van de vrijstelling vanaf 1 januari 2020 moet de betrokken ondernemer zijn keuze uiterlijk 20 november 2019 melden. Deze termijn is eenmalig langer dan 4 weken, omdat er in het eerste jaar van de nieuwe KOR meer meldingen worden verwacht dan de jaren daarna. Doet een ondernemer later dan 20 november 2019 de melding, dan is de ondernemer vanaf 1 januari 2020 onderworpen aan de normale btw-regels en is de nieuwe KOR op zijn vroegst toepasbaar vanaf 1 april 2020. Voor toepassing van de nieuwe KOR na 1 januari 2020 geldt een meldingstermijn van vier weken voorafgaand aan het aangiftetijdvak waarin de nieuwe KOR wordt toegepast. De nieuwe KOR kan niet met terugwerkende kracht worden toegepast.

|

Voorbeeld: |

|

|

Een ondernemer doet op 13 augustus 2019 melding dat hij de nieuwe KOR toepast. De nieuwe KOR moet worden toegepast vanaf 1 januari 2020. |

|

|

Een ondernemer doet op 17 december 2019 melding dat hij de nieuwe KOR toepast. De nieuwe KOR moet worden toegepast vanaf 1 april 2020. Voor het eerste kwartaal van 2020 gelden de normale btw-regels. |

|

|

Een ondernemer doet op 2 maart 2020 melding dat hij de nieuwe KOR toepast. De nieuwe KOR moet worden toegepast vanaf 1 april 2020. Voor het eerste kwartaal van 2020 gelden de normale btw-regels. |

|

|

Een ondernemer doet op 21 maart 2020 melding dat hij de nieuwe KOR toepast. De nieuwe KOR moet worden toegepast vanaf 1 juli 2020. Voor het eerste en tweede kwartaal van 2020 gelden de normale btw-regels. |

|

Op 1 januari 2018 is de landbouwregeling in de Wet OB 1968 afgeschaft. Dit betekent dat agrariërs vanaf 1 januari 2018 btw-plichtig zijn, een btw-administratie moeten voeren en periodiek btw- aangifte moeten doen. In het kader van de afschaffing van de landbouwregeling is op 7 november 2017 de motie Bruins (CU) aangenomen.13 In de motie verzoekt de Tweede Kamer om de modernisering van de huidige KOR nadrukkelijk onder de aandacht te brengen van de agrariërs die noodgedwongen afscheid moeten nemen van de landbouwregeling. Daarnaast verzoekt de Tweede Kamer de regering om de herziening van de huidige KOR zodanig vorm te geven dat deze aantrekkelijker wordt voor agrariërs die tot op heden gebruik hebben gemaakt van de landbouwregeling, en daartoe uiterlijk in het Belastingplan 2019 een voorstel aan de Kamer voor te leggen. Het aantal agrariërs dat tot 1 januari 2018 de landbouwregeling toepaste is ruim 19.000.

Van deze 19.000 ondernemers zijn geen recente omzetgegevens bekend. Pas in het voorjaar van het jaar 2019 kan inzichtelijk worden gemaakt hoeveel agrariërs gebruik kunnen maken van de nieuwe KOR, omdat dan pas de totale omzet over 2018 bekend is. Er is uitvoering gegeven aan de motie Bruins door het wetsvoorstel van de nieuwe KOR nadrukkelijk onder de aandacht te brengen van de agrarische sector in deze memorie van toelichting van het wetsvoorstel en bij de internetconsultatie. Het feit dat de Land- en Tuinbouworganisatie (LTO Nederland) en de Vereniging van Accountants en Belastingadviesbureaus (VLB) op de internetconsultatie hebben gereageerd, geeft al aan dat de nieuwe KOR niet onopgemerkt is gebleven voor de agrarische sector. Ook zal er in verdere communicatie over de nieuwe KOR specifieke aandacht worden gegeven aan de agrariërs. De nieuwe KOR is daarnaast dusdanig vormgegeven dat deze ook voor agrariërs die aan de voorwaarden van de nieuwe KOR voldoen een administratieve lastenverlichting op kan leveren. De oude en nieuwe KOR zijn echter niet het juiste middel om de btw-behandeling van agrariërs aantrekkelijker te maken, wanneer deze ondernemers al in een btw-teruggaafpositie verkeren. Ondernemers moeten immers wel in een afdrachtspositie verkeren, wil het kabinet een verlichting kunnen bieden. Bij een btw-teruggaafpositie kiezen ondernemers er zelf voor om geen gebruik te maken van de nieuwe KOR.

De nieuwe KOR treedt in werking met ingang van 1 januari 2020. Voorafgaand aan dat tijdstip van inwerkingtreding worden zowel het bedrijfsleven als de Belastingdienst in de gelegenheid gesteld om zich goed voor te bereiden op de nieuwe situatie. Ondernemers wordt vanaf 1 juni 2019 de mogelijkheid geboden om melding te doen van het toepassen van de nieuwe KOR met ingang van 1 januari 2020. Er is een overgangsregeling getroffen voor ondernemers die onder de huidige KOR reeds zijn ontheven van administratieve verplichtingen en voor de afwikkeling van de periode tot 1 januari 202.

In 2017 bedroegen de voor het lastenkader relevante budgettaire kosten van de huidige KOR ten aanzien van aangifteplichtige ondernemers € 134 miljoen. De verwachting is dat de nieuwe KOR bij een omzetgrens van € 20.000 budgettair neutraal is ten opzichte van de huidige KOR. Deze raming is gebaseerd op berekeningen op basis van aangiftegegevens omzetbelasting 2017 en aannames over de gedragseffecten van ondernemers. Enerzijds is er een groep ondernemers die nu niet van de huidige KOR gebruik kan maken, maar vanaf 1 januari 2020 wel van de nieuwe KOR gebruik kan maken (te veel btw verschuldigd, niet-natuurlijke personen). Anderzijds is er een groep ondernemers die wel van de huidige KOR gebruik maakt, maar vanaf 1 januari 2020 niet van de nieuwe KOR gebruik kan of wil maken, bijvoorbeeld vanwege een te hoge omzet of het presteren aan aftrekgerechtigde ondernemers. De btw-opbrengst van de groep ondernemers die wel de huidige KOR toepast, maar niet de nieuwe KOR zal toepassen, dekt bij een omzetgrens van € 20.000 de misgelopen btw van de groep ondernemers die niet van de huidige KOR gebruik maakt, maar wel voor toepassing van de nieuwe KOR zal kiezen. De raming kent echter een aanzienlijke onzekerheid door moeilijk in te schatten gedragsreacties. Het gaat hierbij om de groep ondernemers voor wie het financieel voordelig zou zijn om van de nieuwe KOR gebruik te maken, maar die, vanwege eerder geschetste redenen, dat niet gaan doen. Een extra budgettaire onzekerheid vormt de verhoging van het verlaagde btw-tarief van 6% naar 9% per 1 januari 2019. Aangezien de ingangsdatum van de nieuwe KOR een jaar later ligt, is het verlaagde btw-tarief van 9% het uitgangspunt bij de raming van de effecten van invoering van de nieuwe KOR. Wegens het ontbreken van informatie zijn daarbij veronderstellingen gemaakt en zijn de effecten getoetst aan de hand van een gevoeligheidsanalyse. Uit deze analyse blijkt dat ook bij het verlaagde btw-tarief van 9% de omzetting van de huidige KOR in de nieuwe KOR budgetneutraal is bij een omzetgrens van € 20.000. Tot slot speelt bij de raming de problematiek bij sfeerovergang een rol. Indien een ondernemer gebruik maakt van de nieuwe KOR, maar op enig moment boven de omzetgrens uitkomt, gaan op dat moment de gebruikelijke btw-regels gelden en is de ondernemer bijvoorbeeld ook verplicht om op reguliere wijze btw-aangifte te doen. De ondernemer kan pas na drie jaar weer opteren voor de nieuwe KOR, ondanks dat zijn omzet in de tussenliggende jaren daarna beneden de omzetgrens zou blijven. Deze bepaling zal een, naar verwachting, beperkt drukkend effect hebben op de budgettaire kosten van de nieuwe KOR.

Het kabinet heeft het voornemen om het gebruik van de nieuwe KOR niet eerder dan het eerste jaar van inwerkingtreding te evalueren. Daarbij zal met name worden gekeken naar het aantal meldingen voor toepassing van de nieuwe KOR en het soort ondernemer dat kiest voor toepassing van de nieuwe KOR, zodat een beter beeld wordt gekregen van het daadwerkelijke gebruik van de nieuwe KOR. Mocht de evaluatie daar aanleiding voor geven, dan kan de omzetgrens indien gewenst na het verkrijgen van een derogatie worden bijgesteld, waarbij de bedragen rekenkundig wordt afgerond op duizendtallen.

De Europese kleineondernemersregeling is in 1969 tot stand gekomen bij de invoering van het geharmoniseerde stelsel in de Europese Economische Gemeenschap voor de btw. De regeling had als doel om kleine ondernemers tegemoet te komen vanwege de administratieve lasten die de invoering van het nieuwe stelsel meebracht. De BTW-richtlijn 2006 biedt lidstaten de mogelijkheid om een vereenvoudigde regeling te hanteren voor ondernemers met een geringe omzet door het toekennen van een vrijstelling van btw. De BTW-richtlijn 2006 staat het de lidstaten onder de huidige regels toe vrijstelling van btw te regelen voor ondernemers met een jaaromzet welke ten hoogste gelijk is aan € 5.000. Voor een hogere omzetgrens is het noodzakelijk een derogatie aan te vragen. Het verlenen van de derogatie zal naar verwachting ongeveer negen maanden in beslag nemen. De inwerkingtreding van de nieuwe KOR is, mede vanwege het aanvragen en verkrijgen van een derogatie, voorzien op 1 januari 2020. Als voorwaarde voor toepassing van vereenvoudigde regels voor belastingheffing en belastinginning geldt dat dit niet mag leiden tot een vermindering van de belasting. De verwachting is dat met een omzetgrens van (maximaal) € 20.000 ongeveer 8,0% van de belastingplichtigen gebruik zal maken van de omzet gerelateerde vrijstellingsregeling, zonder effect op de begroting.14 De bijzondere maatregel zal dan ook geen noemenswaardige invloed zal hebben op de totale belastingopbrengst in het stadium van het eindverbruik en daarmee is voldaan aan de voorwaarde dat de maatregel niet leidt tot vermindering van de belasting.

Voor een transponeringstabel waaruit blijkt of en hoe de afzonderlijke bepalingen van de BTW- richtlijn 2006 die betrekking hebben op de kleineondernemersregeling worden geïmplementeerd bij het onderhavige wetsvoorstel wordt verwezen naar paragraaf 8 van deze toelichting.

In het btw-actieplan van de Europese Commissie (hierna: Commissie) van april 2016 over een gemeenschappelijke Europese btw-ruimte heeft de Commissie aangekondigd met een herziening van de bijzondere regeling voor kleine ondernemers te komen.15 De huidige regeling is complex, kent veel derogaties en is beperkt tot een nationale toepassing in de lidstaat waar de desbetreffende ondernemer is gevestigd. Dit laatste is volgens de Commissie ook niet meer in lijn met de voorstellen om voor B2C (e-commerce) en B2B (definitief systeem) over te gaan naar een heffing volgens het bestemmingslandprincipe. De Commissie heeft daarom op 18 januari 2018 een richtlijnvoorstel gepubliceerd voor het herzien van de huidige regelgeving in de BTW-richtlijn 2006 voor kleine ondernemers met een ingangsdatum van medio 2022.16 Het richtlijnvoorstel borduurt voort op de huidige vrijstelling in de BTW-richtlijn 2006 die de meeste (26) lidstaten toepassen en anticipeert op de Europese ontwikkelingen in het kader van het btw-actieplan. Nederland en Spanje zijn nog de enige lidstaten die werken met een kleineondernemersregeling in de vorm van een degressieve vermindering. Zowel de huidige kleineondernemersregeling in de BTW-richtlijn 2006 als de herziene regeling in het richtlijnvoorstel gaan uit van een omzetgerelateerde vrijstellingsregeling. Nieuw is dat, indien een lidstaat een vrijstelling hanteert, deze vrijstelling onder voorwaarden ook binnen de EU grensoverschrijdend kan worden toegepast. Onderdeel van de herziening is de afschaffing van de door Nederland toegepaste degressieve verminderingsregeling. Wordt het richtlijnvoorstel aangenomen, dan kunnen lidstaten uitsluitend nog kiezen voor een grensoverschrijdende vrijstellingsregeling. Wordt het richtlijnvoorstel niet aangenomen, dan wordt met het voorstel voor een nieuwe KOR in Nederland nog steeds aangesloten bij het uitgangspunt van de huidige BTW-richtlijn 2006 en de handelwijze van de meeste andere lidstaten. Het is nog niet duidelijk of het richtlijnvoorstel zal worden aangenomen, hoe deze in detail inhoudelijk zal worden vormgegeven en wat de ingangsdatum wordt. Het kabinet heeft ervoor gekozen om deze ontwikkelingen van het richtlijnvoorstel niet af te wachten en de modernisering van de huidige KOR al eerder door te voeren. De huidige KOR is dermate complex dat deze hoe dan ook een modernisering behoeft.

In het jaar 2017 maakten ruim 244.000 ondernemers gebruik van de degressieve vermindering van de huidige KOR, zonder ontheffing van de administratieve verplichtingen. Het aantal ondernemers dat onder de huidige KOR valt en ontheven is van de administratieve verplichtingen bedroeg eind 2017 230.000 ondernemers. Dat is inclusief de groep zonnepaneelhouders (circa 204.000 per eind 2017).

Ondernemers die voor toepassing van de nieuwe KOR kiezen, zijn ontheven van de administratieve verplichtingen voor de door hen verrichte goederenleveringen en diensten in Nederland. Voor hen zullen de administratieve lasten afnemen door de toepassing van de nieuwe KOR, indien zij niet reeds ontheven zijn. De financiële gevolgen voor ondernemers hangen sterk af van de verhouding tussen de gegenereerde omzet, de arbeidsintensiteit van de prestaties (toegevoegde waarde) en het toe te passen btw-tarief. Binnen de huidige groep van 2,1 miljoen (cijfer: 2017) ondernemers die btw-aangiften doen, komen bij een omzetgrens van € 20.000 ruim een miljoen (cijfer: 2017) ondernemers die btw-aangiften doen in aanmerking voor de nieuwe KOR. De nieuwe KOR zal vooral interessant zijn voor ondernemers die leveringen of diensten verrichten aan particulieren (B2C) en niet in een teruggaafpositie zitten. Vooralsnog is het uitgangspunt dat ongeveer 169.000 van de btw-plichtige ondernemers zullen kiezen voor de nieuwe KOR. Opgeteld bij de 230.000 ondernemers die onder de huidige KOR inclusief ontheffing vallen, wordt uitgegaan van een totaal van circa 399.000 ondernemers die vrijgesteld zullen zijn van btw-verplichtingen onder toepassing van de nieuwe KOR. Per saldo leidt de wijziging van de huidige KOR naar de nieuwe KOR tot een reductie van de administratieve lasten voor het bedrijfsleven van circa € 35 miljoen.

Voor een aanzienlijk deel van de ondernemers zal de maatregel geen gevolgen hebben en zullen de administratieve lasten niet wijzigen. Dit betreft ondernemers die onder toepassing van de huidige KOR geen btw verschuldigd zijn (i.e. op jaarbasis na aftrek van voorbelasting niet meer dan € 1.345 btw verschuldigd zijn) en ontheven zijn van de administratieve verplichtingen. Deze ondernemers blijven, indien zij aan de voorwaarden van de nieuwe KOR voldoen, ontheven van het doen van aangifte en bijbehorende administratieve lasten.

Een specifieke groep ontheven ondernemers die naar verwachting geen effect ondervinden van de overgang van de huidige KOR naar de nieuwe KOR zijn de natuurlijke personen die eigenaar zijn van zonnepanelen (in de praktijk aangeduid als: particuliere eigenaren van zonnepanelen). Op 20 juni 2013 is door het Hof van Justitie van de Europese Unie bepaald dat particuliere eigenaren van zonnepanelen die duurzaam en tegen vergoeding energie leveren aan een energiemaatschappij, voor de btw kwalificeren als ondernemer.17 Het btw-ondernemerschap brengt naast administratieve verplichtingen, zoals factuurverplichtingen en aangifteplicht, ook het recht op aftrek van voorbelasting mee. Veel van deze ondernemers maken momenteel in het jaar van aanschaf van de zonnepanelen gebruik van hun recht op aftrek van voorbelasting. In dat jaar verkeren zij in een teruggaafpositie en krijgen zij per saldo btw terug. In de daarop volgende jaren passen deze ondernemers de huidige KOR toe en verzoeken zij om ontheffing van de administratieve verplichtingen. Particuliere eigenaren van zonnepanelen die geen andere economische activiteiten hebben, blijven in de praktijk altijd beneden de huidige KOR-grens voor volledige vermindering van € 1.345 en zullen ook beneden de omzetdrempel van de nieuwe KOR blijven. De verwachting is dat deze ondernemers in het jaar van aanschaf van de zonnepanelen nog steeds gebruik maken van hun recht op aftrek van voorbelasting en het daarop volgende jaar kiezen voor de nieuwe KOR (mits geen nadelige herzieningsgevolgen). De nieuwe KOR heeft daarom naar verwachting geen effect op de particuliere eigenaren van zonnepanelen. Eind 2017 maakten 204.000 particuliere eigenaren van zonnepanelen gebruik van de ontheffing van administratieve verplichtingen. De verwachting is dat deze groep ondernemers eind 2019 zal zijn toegenomen tot 330.000.

Ondernemers die momenteel gebruik maken van de huidige KOR en een jaarlijkse omzet hebben van maximaal € 20.000 kunnen gebruik maken van de nieuwe KOR. Het merendeel van deze ondernemers wordt nu in de btw-heffing en desbetreffende administratieve – en aangifteverplichtingen betrokken. De verwachting is dat ongeveer 101.000 ondernemers die nu de degressieve vermindering van de huidige KOR toepassen (zonder ontheffing), ook zullen opteren voor de nieuwe KOR. De administratieve lasten zullen voor hen daarom naar verwachting substantieel afnemen (circa € 21 miljoen). Deze ondernemers kunnen een financieel nadeel van de overgang van de huidige KOR naar de nieuwe KOR ondervinden van de maximale huidige vermindering van € 1.345 plus de btw op inkopen door het verlies aan vooraftrek. Daartegenover staat dat de ondernemers in verband met de vrijstelling een financieel voordeel kunnen hebben van de overgang van de huidige KOR naar de nieuwe KOR van maximaal € 4200 (21% van € 20.000).

Ondernemers die momenteel gebruik maken van de huidige KOR, maar een omzet hebben van meer dan € 20.000, kunnen geen gebruik maken van de nieuwe KOR. Hierbij valt te denken aan grotere ondernemers met een laag bedrag aan verschuldigde btw, bijvoorbeeld omdat zij veel voorbelasting in aftrek kunnen brengen (o.a. door grote investeringen), veel producten exporteren tegen het btw-tarief van 0% of het verlaagde btw-tarief toepassen. Deze ondernemers overschrijden mogelijk eerder de omzetgrens van de nieuwe KOR dan dat zij de grens aan verschuldigde btw van de huidige KOR overschrijden. Verder is de verwachting dat ondernemers die prestaties leveren aan aftrekgerechtigde ondernemers (B2B) geen gebruik zullen maken van de nieuwe KOR. Redenen hiervoor kunnen zijn dat de toepassing van de nieuwe KOR waarschijnlijk niet leidt tot een financieel voordeel, deze ondernemingen reeds een uitgebreide administratie voeren of vanwege commerciële redenen. De vrijstelling zonder recht op aftrek van voorbelasting van de nieuwe KOR impliceert dat de voorbelasting op inkopen van de ondernemer blijft drukken, en onderdeel wordt van zijn kostprijs. Hoe hoger het bedrag aan btw op inkopen, hoe onaantrekkelijker de nieuwe KOR zal zijn. De verwachting is dat ongeveer 143.000 ondernemers die nu de degressieve vermindering van de huidige KOR toepassen (zonder ontheffing), niet zullen opteren voor de nieuwe KOR. Hiervan komen naar verwachting 52.000 ondernemers boven de voorgestelde omzetgrens van € 20.000 en verrichten ongeveer 71.000 ondernemers B2B- prestaties. Ondernemers die momenteel gebruik maken van de huidige KOR (zonder ontheffing) worden nu in de btw-verplichtingen betrokken en zullen dit zonder toepassing van de nieuwe KOR vanaf 1 januari 2020 ook blijven. De administratieve lasten zullen voor hen naar verwachting daarom gelijk blijven. Deze ondernemers kunnen een financieel nadeel ondervinden van het wegvallen van de degressieve belastingvermindering van maximaal € 1.345.

De verwachting is dat 68.000 ondernemers die geen gebruik (kunnen) maken van de huidige KOR, wel gebruik zullen maken van de nieuwe KOR. Dit betreft onder andere rechtspersonen, zoals stichtingen en verenigingen. Daarnaast zijn dit ondernemers die per saldo méér dan € 1.883 aan btw verschuldigd zijn, maar wel onder de voorgestelde omzetgrens van € 20.000 blijven en weinig voorbelasting hebben. Dit zijn bijvoorbeeld ondernemers die arbeidsintensieve diensten verrichten en vooral niet-aftrekgerechtigde afnemers bedienen, zoals consumenten en ondernemers die vrijgestelde prestaties verrichten. De modernisering beoogt daarmee met name ondernemers die leveringen of diensten verrichten aan consumenten (B2C) in de nieuwe KOR te betrekken. Deze ondernemers hebben bij weinig of geen voorbelasting een financieel voordeel van de nieuwe KOR van maximaal € 4200 ten opzichte van ondernemers die aan consumenten leveren en de nieuwe KOR niet toepassen. De toepassing van de nieuwe KOR leidt voor deze groep ondernemers tot een afname van de administratieve lasten van circa € 14 miljoen.

De nieuwe KOR heeft gevolgen voor de regeldruk voor btw-plichtige ondernemers, wanneer deze ondernemers van een niet ontheven btw-positie naar een wel ontheven btw-positie gaan of andersom. Dit doet zich voor bij ondernemers die een btw-administratie voeren en op enig moment kiezen voor toepassing van de nieuwe KOR. De andersom situatie doet zich voor wanneer ondernemers na enig moment de nieuwe KOR niet meer toe (kunnen) passen. Bij deze overgang van ontheffing naar niet-ontheffing van administratieve verplichtingen zal de ondernemer zijn administratie en factureringsproces moeten aanpassen. Ondernemers die de huidige KOR toepassen en reeds zijn ontheven van administratieve verplichtingen en per 1 januari 2020 kiezen voor de nieuwe KOR, ervaren geen gevolgen voor de regeldruk. Dit geldt ook voor ondernemers die al een btw-administratie voeren en per 1 januari 2020 de nieuwe KOR niet (kunnen) toepassen.

Om ondernemers tijdig bewust te maken van het voornemen van het kabinet om de kleineondernemersregeling te moderniseren, heeft het Ministerie van Financiën het voorgenomen wetsvoorstel op internet geconsulteerd en gesproken met diverse belangenorganisaties. Ook is ondernemers de mogelijkheid geboden om tijdig te anticiperen op het wetsvoorstel door de mogelijkheid te bieden om al vanaf 1 juni 2019 een melding te kunnen doen bij de Belastingdienst voor toepassing van de nieuwe KOR per 1 januari 202.

Dit wetsvoorstel is door de Belastingdienst beoordeeld met de uitvoeringstoets. Voor dit wetsvoorstel geldt dat de Belastingdienst dit uitvoerbaar acht per de voorgestelde inwerkingtredingsdatum. De gevolgen voor de uitvoering zijn beschreven in de uitvoeringstoets die als bijlage is bijgevoegd.

Het wetsvoorstel betekent voor de Belastingdienst een vereenvoudiging van de uitvoering. Tegenover de incidentele kosten die nodig zijn om deze vereenvoudigingen te realiseren, staan structurele besparingen. Deze zijn opgenomen in de onderstaande tabel. De uitvoeringskosten worden gedekt op begroting IX. De structurele besparing die met deze maatregel beoogd wordt, komt ten goede aan begroting IX.

|

Modernisering kleineondernemersregeling |

||||||

|---|---|---|---|---|---|---|

|

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

|

|

Modernisering kleineondernemersregeling |

310 |

4.100 |

– 3.700 |

– 8.000 |

– 8.000 |

– 8.000 |

Over het conceptvoorstel voor modernisering van de kleineondernemersregeling in de omzetbelasting heeft op 26 maart 2018 overleg plaatsgevonden met VNO-NCW en MKB-Nederland en op 28 april 2018 overleg plaatsgevonden met FNV Zelfstandigen, ZZP Nederland en Platform Zelfstandige Ondernemers (PZO). Daarnaast heeft het Adviescollege Toetsing Regeldruk (ATR) een advies uitgebracht over het wetsvoorstel. Het advies van het ATR is ter harte genomen door de gevolgen voor de regeldruk kwantitatief in beeld te brengen, waarbij ook een onderscheid is gemaakt per groep ondernemers. Verder is het conceptvoorstel gedurende de periode 30 maart 2018 tot en met 1 mei 2018 ter consultatie op internet geplaatst. Het doel van de internetconsultatie was om betrokkenen de gelegenheid te geven op de voorgenomen wijzigingen te reageren, waarbij ook een vijftal specifieke vragen zijn voorgelegd. De consultatie bood belanghebbenden ook de mogelijkheid informatie te delen die van belang kon zijn bij wijzigingen van de regeling in de aanloop naar de indiening bij de Tweede Kamer. Deze consultatie heeft 28 reacties opgeleverd. Daarvan zijn 12 reacties op de website www.internetconsultatie.nlopenbaar gemaakt.

De reacties zijn afkomstig van bedrijven en brancheorganisaties, waaronder de Land- en Tuinbouworganisatie (LTO), PZO en de Vereniging van Accountants en Belastingadviesbureaus (VLB), de Nederlandse Orde van Belastingadviseurs (NOB) en VNO-NCW en MKB Nederland.

Daarnaast hebben individuele ondernemers en ook particulieren waardevolle reacties ingezonden. Het kabinet is alle respondenten erkentelijk voor hun reacties. Al deze reacties zijn bestudeerd en de argumenten zijn meegewogen bij het voorstel. Voor zover deze reacties openbaar zijn, wordt voor een integrale weergave van de betogen van de diverse respondenten verwezen naar de voornoemde website. Hierna wordt ingegaan op enkele aspecten die in de consultatie naar voren zijn gekomen.

De meerderheid van de respondenten staat positief tegenover de modernisering van de kleineondernemersregeling en ziet de maatregel het liefst zo snel mogelijk ingaan. Door enkele respondenten wordt nog wel een aantal zorgpunten genoemd.

Uit de reacties blijkt dat de conceptwetgeving nog tot onduidelijkheid bij de respondenten leidt over het toepassen van de regeling wanneer een ondernemer ook (deels) vrijgestelde prestaties verricht of (deels) grensoverschrijdende prestaties verricht. De omzet die wordt behaald met vrijgestelde prestaties telt bij de ondernemer niet mee voor het berekenen van de relevante omzet voor de omzetgrens, met uitzondering van omzet verkregen uit specifiek genoemde vrijgestelde leveringen van goederen en diensten in het binnenlandse verkeer. Dit zijn onder andere de levering en verhuur van onroerende goederen en verschillende financiële diensten. Deze prestaties zijn specifiek uitgezonderd, omdat de nationale wetgeving nauw moet aansluiten bij de tekst van de BTW-richtlijn 2006. Deze dienstverlening staat specifiek in de vrijstellingsregeling voor kleine ondernemers in de BTW-richtlijn 2006 genoemd bij het bepalen van de omzetgrens. Andere vrijgestelde prestaties blijven buiten beschouwing. Valt de ondernemer met de relevante omzet beneden de omzetgrens van € 20.000 voor toepassing van de nieuwe KOR, dan kan de ondernemer de nieuwe KOR toepassen.

Om te bepalen of de vrijstelling van de nieuwe KOR toegepast kan worden op een grensoverschrijdende prestatie is bepalend of de levering of dienst belastbaar is in Nederland of in het buitenland. Zo is de vergoeding voor goederenleveringen van Nederland naar het buitenland in de regel hier belast en telt die vergoeding mee voor de omzetgrens van de nieuwe KOR. De nieuwe KOR geldt niet wanneer de goederenlevering of dienst belastbaar is in het buitenland. In dat geval moet de ondernemer voldoen aan de btw-verplichtingen die gelden in het buitenland voor het voldoen van de daar verschuldigde btw of is de voldoening van de buitenlandse btw verlegd naar de afnemer. Is de grensoverschrijdende prestatie belast in Nederland, dan gelden dezelfde regels als voor binnenlandse prestaties en komen deze wel in aanmerking voor toepassing van de nieuwe KOR.

|

Voorbeeld deels grensoverschrijdende, vrijgestelde en in Nederland verrichte prestaties De jaaromzet van een in Nederland gevestigd vertaalbureau ziet er als volgt uit: |

|

|

1. |

€ 10.000 (exclusief btw) voor vertaling van boeken van het Nederlands naar het Duits voor in Duitsland gevestigde ondernemers; |

|

2. |

€ 5.000 (exclusief btw) voor vrijgesteld taalonderwijs in opdracht van een Nederlandse middelbare school; en |

|

3. |

€ 11.000 (exclusief btw) voor vertaling van documenten van het Duits naar het Nederlands in opdracht van in Nederland gevestigde opdrachtgevers. |

|

In deze situatie blijven omzet van 1 en 2 buiten beschouwing voor het berekenen van de omzetgrens. De vertaaldienst aan de in Duitsland gevestigde ondernemer is belastbaar in het land waar de afnemer is gevestigd, in dit geval Duitsland. De onderwijsdienst is anderszins vrijgesteld. De vertaaldienst aan de Nederlandse opdrachtgevers (situatie 3) is een in Nederland belastbare prestatie die belast is met Nederlandse btw. De omzet van de vertaaldiensten voor de Nederlandse ondernemer telt mee als relevante omzet voor toepassing van de KOR (artikel 25, tweede lid, (nieuw) Wet OB 1968). Voor de vertaling van de Duitse documenten kan de nieuwe KOR worden toegepast, omdat de totale som van de relevante omzet op jaarbasis niet boven de € 20.000 uitkomt (artikel 25, eerste lid, (nieuw) Wet OB 1968). |

|

Voor grensoverschrijdende goederenleveringen naar een andere lidstaat tussen ondernemers geldt op basis van de BTW-richtlijn 2006 dat, indien de verkoper een vrijstellingsregeling voor kleine ondernemingen toepast, geen intracommunautaire levering plaatsvindt die belast is tegen het 0%- tarief. Anderzijds verricht de afnemer ook geen belaste intracommunautaire verwerving in de lidstaat waar de goederen worden geleverd. Als gevolg hiervan wordt de intracommunautaire levering behandeld als een in Nederland belaste – en tegelijkertijd door de nieuwe KOR van btw ontheven – levering. De levering hoeft dus ook niet als intracommunautaire levering in een btw- aangifte te worden aangegeven of in de Opgaaf ICP opgenomen. Ook de afnemer heeft ter zake van de aankoop geen btw-verplichtingen.

|

Voorbeeld grensoverschrijdende transactie met nieuwe KOR Een in Nederland gevestigde ondernemer die de nieuwe KOR toepast, levert vanuit Nederland in het betrokken jaar naar verwachting voor € 15.000 (exclusief btw) aan goederen aan een in Duitsland gevestigde ondernemer en verricht geen andere prestaties. Deze leveringen zijn belastbaar in Nederland en de vergoeding voor de levering telt mee voor de omzetgrens van de nieuwe KOR. De vrijstelling van de nieuwe KOR kan worden toegepast op deze leveringen. De ondernemer is voor de leveringen ontheven van aangifte- en administratieve verplichtingen en heeft geen recht op aftrek van voorbelasting. De afnemer hoeft geen intracommunautaire verwerving aan te geven in de lidstaat van aankomst van de goederen. |