Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek |

|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2012, 21181 | Adviezen Raad van State |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek |

|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2012, 21181 | Adviezen Raad van State |

14 november 2012

Nr. AFP/2012/614

Directie Algemene Fiscale Politiek

Aan de Koningin

Nader rapport inzake het voorstel van wet tot wijziging van de wet inkomstenbelasting 2001 en enige andere wetten in verband met de herziening van de fiscale behandeling van de eigen woning (Wet herziening fiscale behandeling eigen woning)

Blijkens de mededeling van de Directeur van Uw kabinet van 5 september 2012, nr.12.002013, machtigde Uwe Majesteit de Afdeling advisering van de Raad van State haar advies inzake het bovenvermelde voorstel van wet rechtstreeks aan mij te doen toekomen. Dit advies, gedateerd 10 september 2012, nr. W06.12.0354/III, bied ik U hierbij aan.

Het kabinet is de Afdeling erkentelijk voor de voortvarendheid waarmee het advies inzake het bovenvermelde voorstel is uitgebracht.

Naar aanleiding van het advies merk ik het volgende op.

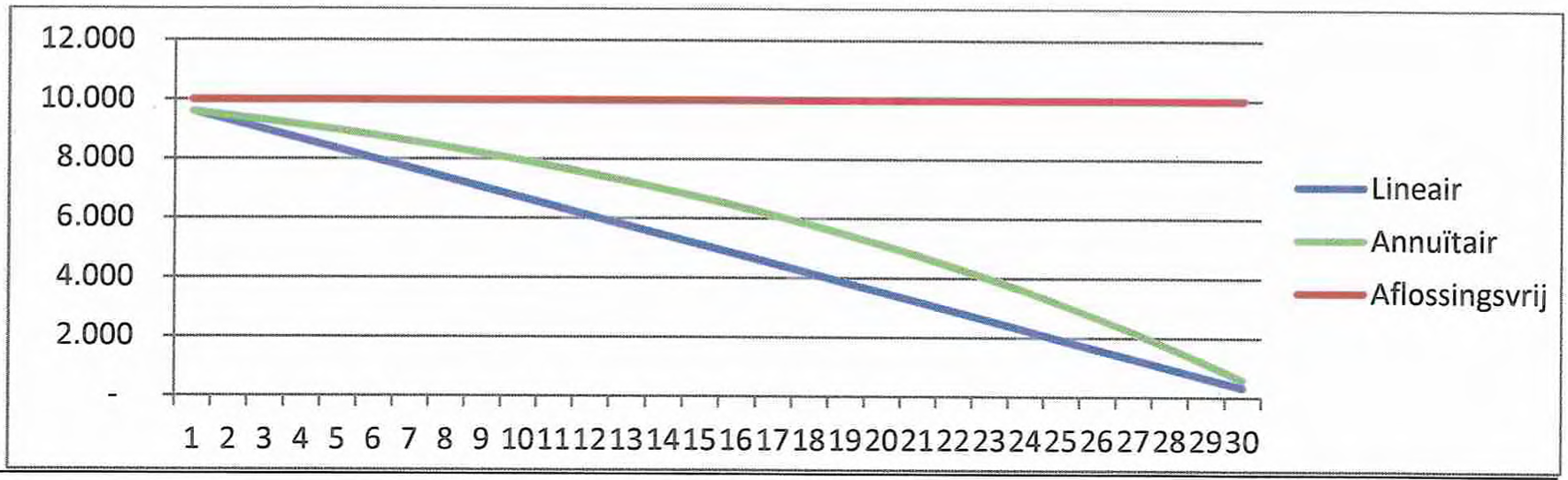

De Afdeling stelt terecht vast dat per 1 januari 2044 de situatie wordt bereikt dat alleen nog maar leningen in aanmerking komen voor renteaftrek als de lening in maximaal 360 maanden (30 jaar), ten minste annuïtair en volledig wordt afgelost. Leningen die vanaf 1 januari 2013 worden afgesloten en aan deze voorwaarden voldoen, zijn zogenoemde ‘nieuwe’ leningen. In de periode van 1 januari 2013 tot 1 januari 2044 kan ook rente voor aftrek in aanmerking komen ter zake van leningen die niet aan de in dit wetsvoorstel opgenomen extra voorwaarden hoeven te voldoen. Het moet dan in beginsel wel gaan om leningen die op 31 december 2012 al bestonden. Dit zijn de zogenoemde ‘bestaande’ leningen. De rente over die ‘bestaande’ leningen blijft in beginsel gedurende het resterende deel van de (al lopende) 30-jaarstermijn volgens de ‘oude’ regels aftrekbaar. Volledigheidshalve wordt opgemerkt dat ‘bestaande’ leningen na 1 januari 2013 kunnen worden overgesloten (ook bij een nieuwe aanbieder) zonder dat zij het predicaat ‘bestaande lening’ verliezen. De Afdeling vraagt naar de reden voor dit scherpe onderscheid waardoor in haar visie ‘spanning ontstaat tussen enerzijds degenen die blijven profiteren van de maximale hypotheekrenteaftrek en anderzijds degenen die volledig onder het nieuwe regime zullen vallen’.

Dit onderscheid vloeit rechtstreeks voor uit het Begrotingsakkoord 2013. Dat akkoord voer ik loyaal uit. Het belangrijkste argument om ‘bestaande’ leningen volledig te eerbiedigen, is dat burgers met dergelijke leningen langdurige financiële verplichtingen zijn aangegaan en bij het aangaan van die verplichtingen erop hebben vertrouwd dat de betaalde rente over een aflossingsvrije lening (al dan niet gekoppeld aan een spaar- of verzekeringsproduct) fiscaal zou worden gefaciliteerd. Indien voor hen niet zou worden voorzien in eerbiedigende werking, nemen de netto-maandlasten voor deze groep toe. Dat was bij het aangaan van de lening niet ingecalculeerd. Het is dan ook niet uit te sluiten dat er groepen burgers zijn die door die stijging op termijn de lasten niet meer draagbaar achten en (moeten) overgaan tot verkoop van hun woning. Daarmee zouden de risico’s op micro-, meso- en macroniveau die zijn verbonden aan de relatief hoge schulden zich kunnen manifesteren. Dat wil dit kabinet voorkomen, te meer omdat tot deze groep veel burgers behoren die al zijn, of wellicht nog worden, geconfronteerd met een (flink) vermogensverlies. Om bovenstaande redenen is gekozen voor volledig eerbiedigende werking voor ‘bestaande’ leningen.

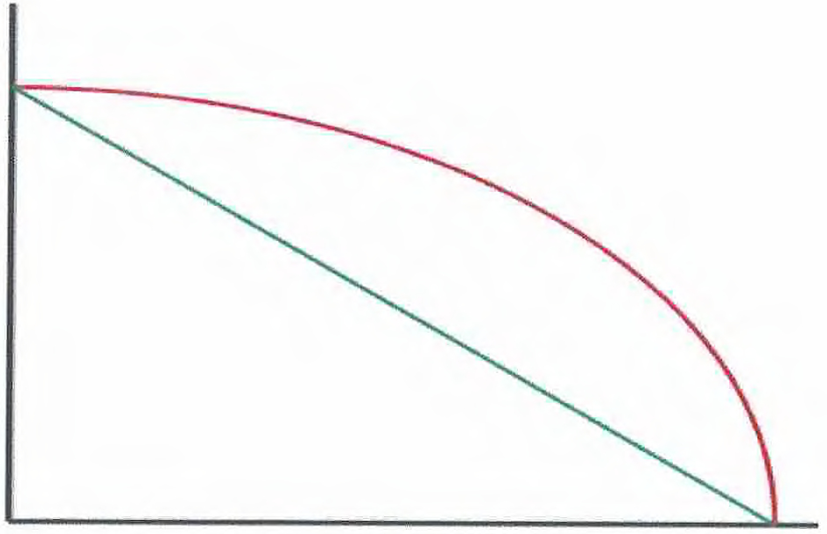

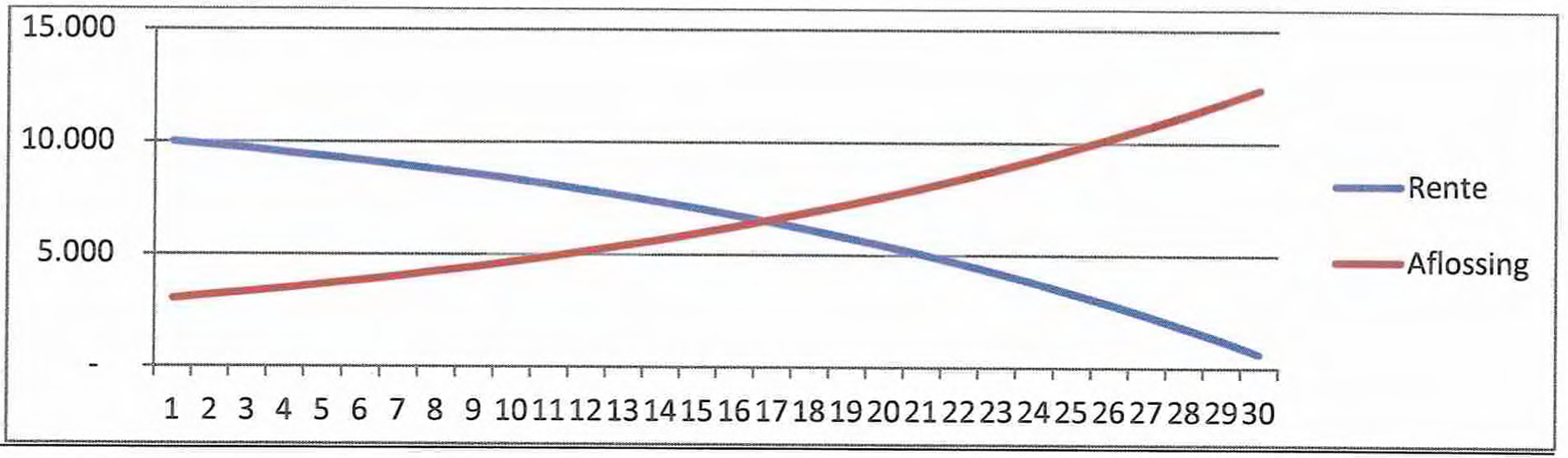

Voorts wil ik de gelegenheid te baat nemen om de door de Afdeling beschreven tegenstelling te nuanceren. Door bij de aflossingseis voor ‘nieuwe leningen’ te kiezen voor ten minste annuïtair aflossen wordt juist de positie van starters die na 1 januari 2013 een eigen woning kopen in het oog gehouden. De netto-maandlasten zijn voor deze starters de eerste jaren na afsluiten van de lening nagenoeg gelijk aan de maandlasten van een belastingplichtige met een ‘bestaande’ 100%-spaarhypotheek. Starters profiteren immers de eerste jaren nog volop van de mogelijkheid van renteaftrek, omdat de annuïteit nog voor het allergrootste deel uit rente en nauwelijks uit aflossing bestaat. Daar komt bij dat de positie van starters door waardedalingen, de permanente verlaging van overdrachtsbelasting naar 2% en de lage rentestand van hypotheken in jaren niet zo goed is geweest. Voorts moet worden bedacht dat niet alleen starters met de nieuwe voorwaarden te maken krijgen. De gemiddelde Nederlandse burger verhuist iedere 7 jaar. Daardoor krijgt de maatregel in toenemende mate belang voor ‘doorstarters’ (burgers die duurder gaan wonen of de ‘bestaande’ lening verhogen). Op die manier komen steeds meer burgers onder het bereik van het nieuwe regime waardoor het scherpe onderscheid in toenemende mate vervaagt.

Ook wijs ik erop dat een minder scherp onderscheid tussen starters die na 1 januari 2013 een eigen woning kopen en belastingplichtigen met een ‘bestaande’ lening uiteindelijk geen gevolg zou hebben voor de budgettaire houdbaarheid van de renteaftrek. Uiteindelijk is de structurele besparing zowel bij het in het wetsvoorstel gemaakte onderscheid als bij een minder scherp onderscheid € 5,2 miljard. Ten slotte wil ik benadrukken dat ik de vaststelling van de Afdeling dat renteschommelingen een effect kunnen hebben op de budgettaire houdbaarheid in de basis onderschrijf. Echter, als gevolg van de veelvoorkomende rentevastperiodes die burgers met hun kredietgever overeenkomen, werken renteverhogingen in ieder geval niet direct door naar het budgettaire beslag van de renteaftrek. De stijging van de rente werkt pas op latere termijn door. Overigens zijn de omvang van de hypotheekschuld en de hypotheekrente gecorreleerd. Een stijging van de hypotheekrente leidt tot een daling van de huizenprijzen en dus tot een lagere benodigde lening bij aankoop van een eigen woning. Dat zorgt, net als de rentevastperiodes, voor een dempende werking.

Het kabinet staat, net de Tweede Kamerfracties van de VVD, het CDA, D66, GroenLinks en de ChristenUnie die het Begrotingsakkoord 2013 hebben gesloten, voor het behoud van de hypotheekrenteaftrek.1 Met dien verstande dat het beleid gericht op het terugdringen van hoge schulden wel moet worden versterkt (hetgeen leidt tot een versterking van de financiële stabiliteit). Dat doel is in de considerans van het wetsvoorstel expliciet neergelegd. De realisatie van een budgettaire opbrengst is hier een gevolg van, geen doel op zichzelf. Uiteindelijk zijn er twee systemen in beeld gekomen:

1) de introductie van het systeem waardoor alleen recht op renteaftrek bestaat als de lening in maximaal 360 maanden (30 jaar), ten minste annuïtair en volledig wordt afgelost alsmede

2) de introductie van een meer fictief annuïtair aflossingsschema voor leningen die na 1 januari 2013 worden aangegaan.

Uit het Begrotingsakkoord 20132 (en Stabiliteitsprogramma3 en de kabinetsreactie op de motie Kuiper c.s.4) vloeit echter letterlijk de keuze voort voor een systeem waardoor alleen recht op renteaftrek bestaat als de lening in maximaal 360 maanden (30 jaar), ten minste annuïtair en volledig wordt afgelost. Om die reden is het in het Begrotingsakkoord 2013 beschreven systeem in dit wetsvoorstel uitgewerkt.

De opmerking van de Afdeling heeft aanleiding gegeven de bedoelde delegatiebevoegdheid uit het wetsvoorstel te halen. Dit neemt overigens niet weg dat in de memorie van toelichting nog steeds is opgenomen dat wordt ingegrepen zodra blijkt dat er constructies worden opgezet. Die ingreep zal als vanzelfsprekend door middel van een wetswijziging moeten geschieden waardoor de parlementaire betrokkenheid is gewaarborgd.

Ten slotte is van de gelegenheid gebruikgemaakt om een aantal redactionele en technische verbeteringen in het wetsvoorstel en de memorie van toelichting aan te brengen.

Ik moge U verzoeken het hierbij gevoegde gewijzigde voorstel van wet en de gewijzigde memorie van toelichting aan de Tweede Kamer der Staten-Generaal te zenden.

De Staatssecretaris van Financiën, F.H.H. Weekers.

No. W06.12.0354/III

’s-Gravenhage, 10 september 2012

Aan de Koningin

Bij Kabinetsmissive van 5 september 2012, no.12.002013, heeft Uwe Majesteit, op voordracht van de Staatssecretaris van Financiën, bij de Afdeling advisering van de Raad van State ter overweging aanhangig gemaakt het voorstel van wet houdende wijziging van de Wet inkomstenbelasting 2001 en enige andere wetten in verband met de herziening van de fiscale behandeling van de eigen woning (Wet herziening fiscale behandeling eigen woning), met memorie van toelichting.

Het voorstel vormt een onderdeel van het fiscale pakket voor het jaar 2013, samen met de wetsvoorstellen Belastingplan 2013, Wet verhuurderheffing, Wet herziening fiscale behandeling woon-werkverkeer, Wet elektronische registratie notariële akten en Overige fiscale maatregelen 2013. Het voorstel bevat een inperking van de aftrekbaarheid van hypotheekrente voor de eigen woning. Voor leningen die op of na 1 januari 2013 zijn aangegaan, geldt dat de hypotheekrente alleen aftrekbaar is indien de lening in maximaal 30 jaren en ten minste volgens een annuïtair aflossingsschema volledig wordt afgelost.

De Afdeling advisering van de Raad van State maakt enkele kanttekeningen bij het wetsvoorstel vanuit het oogmerk van het stimuleren van het eigenwoningbezit en bij het scherpe onderscheid tussen ‘oude’ en ‘nieuwe’ gevallen als gevolg van de voorgestelde ruime eerbiedigende werking. Verder maakt zij een opmerking over de wijze van bestrijding van mogelijke constructies. De Afdeling is van oordeel dat het voorstel in verband daarmee aanpassing behoeft.

De hypotheekrenteaftrek is een belangrijk fiscaal instrument om het eigenwoningbezit te stimuleren. Traditioneel was de annuïteitenhypotheek daarbij het meest gangbaar. In de loop van de jaren is echter een grote diversiteit aan hypotheekproducten ontstaan die als gemeenschappelijk kenmerk hebben dat de aftrek van rente wordt gemaximaliseerd. Hierdoor kunnen vanuit verschillende perspectieven vraagtekens worden geplaatst bij de wijze waarop de huidige hypotheekrenteaftrek het eigenwoningbezit stimuleert.

Zo zijn in de afgelopen jaren, mede als gevolg van de fiscale systematiek, de hypotheekschulden van particuliere huishoudens in Nederland fors toegenomen. Ook internationaal vergeleken zijn de hypotheekschulden in Nederland hoog.5 Hoge hypotheekschulden maken particuliere huishoudens financieel kwetsbaar.6 Die kwetsbaarheid wordt nog versterkt door de daling van de huizenprijzen en betreft vooral huishoudens die in de afgelopen jaren een woning hebben gekocht.7 Daarnaast vormen hoge hypotheekschulden een potentieel risico voor financiële instellingen, dat meer zichtbaar wordt naarmate de stagnatie op de woningmarkt langer duurt. Ook zijn er risico’s voor de rijksbegroting. De rijksoverheid loopt risico’s vanwege de achtervangpositie bij de Stichting Waarborgfonds Eigen Woningen die de Nationale Hypotheekgarantie uitvoert.8 Bovendien betekent de hypotheekrenteaftrek dat de rentegevoeligheid van de rijksbegroting toeneemt. De hypotheekrenteaftrek voor de eigen woning bedroeg in 2011 ruim € 33 miljard en levert eigenwoningbezitters een belastingvoordeel op van in totaal ruim € 14 miljard.9 Dit betekent dat bij een stijging van het rentepercentage voor hypothecaire leningen, welk percentage op dit moment relatief laag is, het budgettaire beslag van de hypotheekrenteaftrek nog verder zal toenemen. Daar komt bij dat als gevolg van de economische ontwikkelingen van de afgelopen jaren en de verwachtingen over de te realiseren economische groei in de komende jaren, de houdbaarheid van de overheidsfinanciën toch al flink onder druk staat.

De Afdeling onderschrijft daarom dat de huidige hypotheekrenteaftrek aanpassing behoeft10 en dat stappen moeten worden gezet om de hypotheekrenteaftrek meer te richten op de primaire doelstelling, namelijk het stimuleren van het eigenwoningbezit. Tegen deze achtergrond geeft het voorstel haar aanleiding tot de volgende opmerkingen.

Het onderhavige voorstel staat in de sleutel van het intensiveren van het beleid gericht op het beperken van de hiervoor geschetste risico’s van hoge schulden van particuliere huishoudens. Door de ruime eerbiedigende werking is deze intensivering beperkt tot op of na 1 januari 2013 af te sluiten aflossingsvrije hypothecaire leningen en de afschaffing van de box 1 vrijstelling voor de kapitaalverzekering eigen woning, het beleggingsrecht eigen woning en de spaarrekening eigen woning. Het voorstel voorziet niet in het terugdringen van de hiervoor geschetste risico’s die samenhangen met op 31 december 2012 bestaande hypotheken. Daarmee worden die risico’s nog vele jaren in stand gelaten. De Afdeling wijst in dit verband in het bijzonder op de budgettaire risico’s voor de rijksbegroting.11

De ruime eerbiedigende werking van het voorstel leidt bovendien tot ongelijkheid tussen kopers die vóór en kopers die op of na 1 januari 2013 een hypothecaire lening hebben afgesloten. Deze ongelijkheid blijft nog vele jaren in stand (tot uiterlijk 1 januari 2044, de datum waarop het overgangsrecht voor bestaande hypotheken zal zijn beëindigd12). Door dit scherpe onderscheid tussen ‘oude’ gevallen en ‘nieuwe’ gevallen (veelal jongeren) ontstaat spanning tussen enerzijds degenen die blijven profiteren van de maximale hypotheekrenteaftrek, en anderzijds degenen die volledig onder het nieuwe regime zullen vallen. Het zijn vooral de starters die de nadelige gevolgen van de beperking van de hypotheekrenteaftrek ondervinden, terwijl juist voor hen in het bijzonder het stimuleren van het eigenwoningbezit van belang is. En het zijn bovendien de starters die de woningmarkt weer enigszins in beweging zouden kunnen brengen. De Afdeling meent dat in de toelichting onvoldoende tot uitdrukking komt hoe in dit verband de onderscheiden belangen van starters en bestaande gevallen zijn afgewogen en of ook varianten, met een minder scherp onderscheid tussen starters en bestaande gevallen en met een meer geleidelijke overgang van ‘oud’ naar ‘nieuw’, zijn overwogen.

De hypotheekrenteaftrek is een belangrijk instrument om het eigenwoningbezit te stimuleren. Daarbij is altijd als uitgangspunt gehanteerd dat de hypotheekrente die wordt betaald voor een lening die is aangegaan voor aankoop, onderhoud of verbetering van de eigen woning, gedurende een periode van 30 jaren aftrekbaar is tegen het in een individuele situatie geldende marginale belastingtarief. Ook aan het onderhavige wetsvoorstel ligt dit uitgangspunt ten grondslag.

Met het oog op het stimuleren van het eigenwoningbezit zijn echter ook andere opties dan de thans voorgestelde denkbaar die minder risico’s, bijvoorbeeld voor de houdbaarheid van de overheidsfinanciën, met zich brengen.

De Afdeling mist in de toelichting een afweging van de wijze waarop aan de hypotheekrenteaftrek in het voorstel vorm is gegeven ten opzichte van andere opties dan de thans voorgestelde, die ook recht doen aan het stimuleren van het eigenwoningbezit maar minder risico’s met zich brengen.

Het voorstel bevat een delegatiebevoegdheid om bij ministeriële regeling nadere regels te stellen ten aanzien van de omvang van de aftrek van kosten van geldleningen.13 Het opnemen van deze delegatiebevoegdheid hangt samen met de mogelijkheid dat constructies ontstaan waarmee een deel van de hypotheekrente (waarvan de aftrekbaarheid is gekoppeld aan de voorwaarde dat de lening in maximaal 30 jaren en ten minste volgens een annuïtair aflossingsschema volledig wordt afgelost) wordt omgevormd tot kosten van een geldlening met als doel om de aflossingseisen voor het recht op hypotheekrenteaftrek te ontlopen.14 Deze delegatiebevoegdheid biedt de mogelijkheid om, indien dergelijke constructies zich op grote schaal gaan voordoen, snel maatregelen te treffen om deze constructies te bestrijden (bijvoorbeeld door de aftrek van de kosten van geldleningen te maximeren), aldus de toelichting.

Het bij ministeriële regeling beperken van de aftrekbaarheid van kosten van geldleningen – ook indien het daarbij om constructiebestrijding gaat – impliceert een bevoegdheid om bij ministeriële regeling, buiten de gewone wetgevingsprocedure en parlementaire betrokkenheid om, de belastingwetgeving te wijzigen. De Afdeling acht dit principieel onjuist te meer daar het onderscheid tussen een constructie en gewoon gebruik veelal niet eenduidig zal zijn en een evenwicht zal moeten worden gevonden tussen de belangen van degenen die van een constructie gebruik maken en van degenen die dit niet doen. Bovendien valt niet in te zien dat bij de hypotheekverstrekking ten behoeve van woonhuizen constructies zich zo snel kunnen verspreiden dat niet de weg van wetswijziging kan worden gevolgd.

Indien het kabinet evenwel concrete situaties voor ogen heeft waarin de gevreesde situatie zich voor kan doen, dan zou naar de mening van de Afdeling onverminderd de fundamentele onwenselijkheid daarvan, de bevoegdheid in het voorstel duidelijk moeten worden omschreven en ingeperkt. Bovendien zou de bevoegdheid dan moeten worden aangevuld met de verplichting om tegelijk met het bekend maken van de ministeriële regeling die bedoelde constructies tegengaat, een gelijkluidend voorstel van wet bij de Tweede Kamer der Staten-Generaal in te dienen.

De Afdeling advisering van de Raad van State geeft U in overweging het voorstel van wet te zenden aan de Tweede Kamer der Staten-Generaal, nadat met het vorenstaande rekening zal zijn gehouden.

De Vice-President van de Raad van State, J.P.H. Donner.

Wij Beatrix, bij de gratie Gods, Koningin der Nederlanden, Prinses van Oranje-Nassau, enz. enz. enz.

Allen, die deze zullen zien of horen lezen, saluut! doen te weten:

Alzo Wij in overweging genomen hebben, dat het wenselijk is om de fiscale behandeling van de eigen woning door invoering van een aflossingseis structureel te herzien ter verbetering van de financiële stabiliteit, het terugdringen van de schuldenlast op micro- en macroniveau en het bevorderen van het vertrouwen in de woningmarkt;

Zo is het, dat Wij, de Afdeling advisering van de Raad van State gehoord, en met gemeen overleg der Staten-Generaal, hebben goedgevonden en verstaan, gelijk Wij goedvinden en verstaan bij deze:

De Wet inkomstenbelasting 2001 wordt als volgt gewijzigd:

A. Na artikel 1.6 wordt een artikel ingevoegd, luidende:

B. In artikel 1.7 vervalt ‘(artikel 3.117)’.

C. In artikel 2.5, tweede lid, wordt ‘de artikelen 3.60, 3.83, 3.116, vierde lid, 3.136’ vervangen door: de artikelen 3.60, 3.83, 3.136.

D. In artikel 2.8, tweede lid, wordt ‘3.83, eerste of tweede lid, 3.116, vierde lid, 3.133, tweede lid, onderdelen h of j’ vervangen door: 3.83, eerste of tweede lid, 3.133, tweede lid, onderdelen h of j.

E. Artikel 2.14, derde lid, onderdeel a, komt te luiden:

a. schulden ter zake waarvan de renten op basis van een specifieke bepaling in hoofdstuk 3 of hoofdstuk 4 van aftrek zijn uitgesloten en schulden die zijn aangegaan in verband met een eigen woning, doch niet behoren tot de eigenwoningschuld, bedoeld in artikel 3.119a, in aanmerking genomen bij de bepaling van het belastbare inkomen uit sparen en beleggen;.

F. Artikel 3.110 komt te luiden:

G. In artikel 3.111, eerste lid, onderdeel a, wordt ‘hen’ vervangen door: de belastingplichtige of zijn partner.

H. De artikelen 3.116 tot en met 3.119 vervallen.

I. Artikel 3.119a komt te luiden:

1. Voor de toepassing van deze afdeling en de daarop berustende bepalingen wordt onder eigenwoningschuld verstaan het gezamenlijke bedrag van de schulden van de belastingplichtige:

a. die zijn aangegaan in verband met een eigen woning;

b. ter zake waarvan een contractuele verplichting geldt tot het gedurende de looptijd ten minste annuïtair en in ten hoogste 360 maanden volledig aflossen overeenkomstig artikel 3.119c;

c. ter zake waarvan aan de verplichting tot aflossing wordt voldaan (aflossingseis), en

d. ter zake waarvan, ingeval artikel 3.119g van toepassing is, aan de verplichting tot informatieverstrekking, bedoeld in dat artikel, wordt voldaan.

2. Onder schulden die zijn aangegaan in verband met een eigen woning worden verstaan de schulden die zijn aangegaan:

a. ter verwerving van de eigen woning, doch ten hoogste tot een gezamenlijk bedrag gelijk aan de kosten ter verwerving van de woning;

b. voor verbetering of onderhoud van de woning of ter afkoop van de rechten van erfpacht, opstal of beklemming met betrekking tot de woning;

c. ter betaling van de kosten ter verkrijging van de schulden, bedoeld in de onderdelen a en b, waarbij afsluitprovisies in aanmerking worden genomen tot het maximum, bedoeld in artikel 3.120, vijfde lid, doch ten hoogste tot het bedrag aan kosten dat volgt uit artikel 3.120, zesde lid.

3. Voor de toepassing van het tweede lid wordt de som van het bedrag van de kosten ter verwerving van de woning, bedoeld in onderdeel a, en het bedrag van de verbetering, het onderhoud of de afkoop, bedoeld in onderdeel b, verminderd met de som van:

1°. het positieve bedrag van de eigenwoningreserve direct voorafgaande aan het moment waarop de woning ten aanzien van de belastingplichtige als een eigen woning wordt aangemerkt respectievelijk direct voorafgaande aan de verbetering, het onderhoud of de afkoop;

2°. hetgeen met toepassing van artikel 33, onder 5° en 6°, van de Successiewet 1956 aan vrijstelling is genoten.

4. Indien de belastingplichtige een eigen woning verwerft die bestemd is om hem en zijn partner anders dan tijdelijk als hoofdverblijf ter beschikking te staan, wordt, indien hun voordien reeds tezamen een woning anders dan tijdelijk als hoofdverblijf ter beschikking heeft gestaan en de partner ten aanzien van die eerdere woning een vervreemdingssaldo eigen woning heeft behaald, de op grond van het eerste lid, berekende eigenwoningschuld van de belastingplichtige verlaagd, doch niet verder dan tot nihil, met de eigenwoningreserve van de partner waarbij, indien de partner de woning mede heeft verworven, wordt uitgegaan van de eigenwoningreserve na toepassing van artikel 3.119aa met betrekking tot de partner. De in de eerste volzin bedoelde verlaging van de eigenwoningschuld wordt toegepast tot het moment waarop de woning hun niet meer gezamenlijk anders dan tijdelijk als hoofdverblijf ter beschikking staat.

5. Tot de eigenwoningschuld behoren niet:

a. de schulden die zijn aangegaan of ontstaan ter betaling van renten, bedoeld in artikel 3.120, eerste lid, onderdeel a;

b. de schulden die zijn aangegaan ter verwerving van de eigen woning of een gedeelte daarvan, indien de eigen woning of een gedeelte daarvan direct of indirect is verkregen van de partner van de belastingplichtige, voor zover het totaal van de schulden die de belastingplichtige en zijn partner zijn aangegaan ter verwerving van de woning, na deze verkrijging meer bedraagt dan vóór de vervreemding van de woning of een gedeelte daarvan door zijn partner;

c. schulden die zijn ontstaan uit een overeenkomst van geldlening tussen partners;

d. schulden die corresponderen met geldvorderingen als bedoeld in artikel 5.4, eerste lid.

J. Na artikel 3.119a wordt een artikel ingevoegd, luidende:

1. Bij de vervreemding van een eigen woning wordt het vervreemdingssaldo eigen woning toegevoegd aan een eigenwoningreserve. Onder vervreemdingssaldo eigen woning wordt verstaan de waarde van de tegenprestatie bij de vervreemding van een eigen woning, verminderd met de kosten ter zake van die vervreemding en verminderd met de eigenwoningschuld voor de woning. Voor de toepassing van dit lid wordt tot de eigenwoningschuld mede gerekend het bedrag van de verlaging ingevolge artikel 3.119a, vierde lid, en het bedrag dat op grond van artikel 3.119a, vijfde lid, onderdeel b, niet tot de eigenwoningschuld behoort.

2. Een eigenwoningreserve neemt af, doch niet verder dan tot nihil, met:

a. een bedrag gelijk aan de kosten ter verwerving van een eigen woning verminderd met het bedrag dat ingevolge artikel 3.119a, eerste lid, als eigenwoningschuld voor die woning in aanmerking wordt genomen;

b. een bedrag gelijk aan het bedrag waarmee de eigenwoningschuld van de partner op grond van artikel 3.119a, vierde lid is verlaagd, met dien verstande dat dit bedrag weer aan de eigenwoningreserve wordt toegevoegd ingeval artikel 3.119a, vierde lid niet meer van toepassing is op de eigenwoningschuld van de partner;

c. een bedrag gelijk aan de in een kalenderjaar gemaakte kosten voor verbetering of onderhoud van de woning of ter afkoop van de rechten van erfpacht, opstal of beklemming met betrekking tot de woning.

3. De eigenwoningreserve vervalt voor zover die is toe te rekenen aan een vervreemdingssaldo eigen woning dat drie jaar geleden is toegevoegd.

4. Voor de toepassing van deze afdeling wordt onder verwerving onderscheidenlijk vervreemding van een eigen woning verstaan een gebeurtenis waardoor de woning ten aanzien van de belastingplichtige als een eigen woning wordt aangemerkt, onderscheidenlijk niet meer als zodanig wordt aangemerkt. Als verwerving of vervreemding wordt niet aangemerkt die krachtens boedelmenging door voltrekking van een huwelijk of wijziging van huwelijkse voorwaarden en die door vererving tussen partners. Indien bij een verwerving of vervreemding een tegenprestatie ontbreekt of is bedongen bij een niet onder normale omstandigheden gesloten overeenkomst, wordt als tegenprestatie aangemerkt de waarde die ten tijde van de verwerving, onderscheidenlijk de vervreemding, in het economische verkeer aan de woning kan worden toegekend.

5. De eigenwoningreserve die ontstaat door de vervreemding van een woning waartoe meer dan een belastingplichtige gerechtigd is, wordt aan elk van hen toegerekend naar de mate waarin zij gerechtigd zijn tot het vervreemdingssaldo eigen woning.

6. Bij ministeriële regeling kunnen nadere regels worden gesteld voor de toepassing van dit artikel.

K. Artikel 3.119b wordt als volgt gewijzigd:

1. In het eerste lid wordt ‘artikel 3.119a, vijfde lid, onderdeel b’ vervangen door: artikel 3.119aa, tweede lid, onderdeel b.

2. Het tweede lid vervalt onder vernummering van het derde tot en met vijfde lid tot tweede tot en met vierde lid.

L. Na artikel 3.119b worden vijf artikelen ingevoegd, luidende:

1. Aan de aflossingseis wordt voldaan indien een tot de eigenwoningschuld behorende schuld op het toetsmoment niet meer bedraagt dan het bedrag dat per schuld volgt uit de formule:

waarbij wordt verstaan onder:

Bx: de maximale schuld op het toetsmoment;

B0: het startbedrag van de schuld;

im : de maandelijkse rentevoet;

x: het aantal verstreken gehele kalendermaanden van de looptijd;

n: de totale looptijd van de schuld in maanden, gerekend vanaf het moment van aangaan van de schuld tot de maand waarin de schuld geheel moet zijn afgelost, doch ten hoogste 360 maanden.

2. Na een wijziging van de maandelijkse rentevoet wordt de formule in het eerste lid als volgt toegepast:

a. onder B0 wordt verstaan: de omvang van de schuld op het moment direct voorafgaand aan de wijziging van de maandelijkse rentevoet;

b. onder im wordt verstaan: de nieuwe maandelijkse rentevoet;

c. onder x wordt verstaan: het aantal verstreken gehele kalendermaanden van de looptijd vanaf het moment direct voorafgaand aan de wijziging van de maandelijkse rentevoet, en

d. onder n wordt verstaan: de nog resterende maximale looptijd van de oorspronkelijke looptijd van de schuld in gehele kalendermaanden op het moment direct voorafgaand aan de wijziging van de maandelijkse rentevoet.

3. Indien reeds een of meerdere schulden die behoren tot de eigenwoningschuld bestaan of hebben bestaan en daarna voor een bedrag overeenstemmend met de laatste omvang van die schuld, onderscheidenlijk schulden, een of meer nieuwe schulden als bedoeld in het eerste lid van artikel 3.119a worden aangegaan, wordt de formule in het eerste lid per schuld als volgt toegepast:

a. onder B0 wordt verstaan: de laatste omvang van de voorgaande schuld, uiterlijk op het moment direct voorafgaand aan het aangaan van de nieuwe schuld dan wel indien het bedrag van de nieuwe schuld lager is, dit lagere bedrag;

b. onder im wordt verstaan: de maandelijkse rentevoet op het moment van aangaan van de nieuwe schuld;

c. onder x wordt verstaan: het aantal verstreken gehele kalendermaanden van de looptijd vanaf het moment direct voorafgaand aan het aangaan van de nieuwe schuld, en

d. onder n wordt verstaan: de nog resterende maximale looptijd van de oorspronkelijke looptijd van de voorgaande schuld in maanden op het laatste moment dat deze schuld bestond, doch uiterlijk op het moment direct voorafgaand aan het aangaan van de nieuwe schuld.

4. Voor zover de nieuwe eigenwoningschuld, na toepassing van de aflossingsstand, bedoeld in artikel 3.119d, de totale laatste omvang van de voorgaande schuld, uiterlijk op het moment direct voorafgaand aan het aangaan van de nieuwe schuld of schulden, overtreft, onderscheidenlijk overtreffen geldt voor de nieuwe schulden de formule van het eerste lid, waarbij onder (n) wordt verstaan de totale looptijd van de schuld in maanden, gerekend vanaf het moment van aangaan van de schuld tot de maand waarin de schuld geheel moet zijn afgelost, doch ten hoogste 360 maanden.

5. Als toetsmoment als bedoeld in het eerste lid wordt aangemerkt:

a. 31 december van het kalenderjaar;

b. het moment van vervreemding van de eigen woning;

c. het moment van wijziging van de maandelijkse rentevoet, als bedoeld in het tweede lid;

d. het laatste moment waarop de voorgaande schuld bestond, als bedoeld in het derde lid.

6. De aflossingseis rust op de belastingplichtige voor zijn aandeel in de eigenwoningschuld.

7. Bij ministeriële regeling kunnen nadere regels worden gesteld voor de toepassing van dit artikel.

1. Indien bij een vervreemding van de eigen woning de eigenwoningschuld van de belastingplichtige direct voorafgaand aan die vervreemding groter is dan de eigenwoningschuld van de belastingplichtige ter zake van een nieuw verworven eigen woning of indien na de vervreemding een eigenwoningschuld ontbreekt, blijft van dat meerdere van de eigenwoningschuld onderscheidenlijk van de eigenwoningschuld direct voorafgaand aan die vervreemding het bedrag en de stand van de resterende looptijd in maanden (de aflossingsstand) behouden. De aflossingsstand kan naar de stand van het einde van een kalenderjaar, al dan niet op verzoek, door de inspecteur bij voor bezwaar vatbare beschikking (de beschikking aflossingsstand) worden vastgesteld.

2. Indien de belastingplichtige de eigenwoningschuld op enig moment verhoogt of indien een nieuwe eigenwoningschuld wordt aangegaan, wordt de formule van artikel 3.119c, eerste lid, voor het als aflossingsstand behouden bedrag en looptijd als volgt toegepast:

a. onder B0 wordt verstaan: het bedrag van de aflossingsstand, en

b. onder n wordt verstaan: de resterende looptijd in maanden van de aflossingsstand.

3. De aflossingsstand vervalt, dan wel de beschikking vervalt, indien de aflossingsstand geheel is toegepast op een eigenwoningschuld. Indien er sprake is van een afname van het bedrag van de aflossingsstand, blijft de aflossingsstand behouden voor het resterende bedrag, onderscheidenlijk, indien een beschikking aflossingsstand is vastgesteld, wordt in de beschikking tevens melding gemaakt van het bedrag van die afname.

1. Indien een tot de eigenwoningschuld behorende schuld van de belastingplichtige in een kalenderjaar op een toetsmoment, bedoeld in artikel 3.119c, vijfde lid, onderdeel a, meer bedraagt dan het bedrag dat volgt uit artikel 3.119a, eerste lid, onderdeel c, (de aflossingsachterstand) blijft die schuld behoren tot de eigenwoningschuld, indien die schuld op 31 december van het daaropvolgende kalenderjaar niet meer bedraagt dan het bedrag dat volgt uit artikel 3.119a, eerste lid, onderdeel c, voor dat moment. De eerste volzin geldt niet indien de aflossingsachterstand vaker dan incidenteel voorkomt.

2. Indien een tot de eigenwoningschuld behorende schuld op 31 december van het kalenderjaar volgend op het kalenderjaar waarin de aflossingsachterstand is ontstaan meer bedraagt dan het bedrag dat volgt uit artikel 3.119a, eerste lid, onderdeel c, voor dat moment, blijft die schuld behoren tot de eigenwoningschuld, indien:

a. de belastingplichtige aannemelijk maakt dat dit het gevolg is van onvoldoende betalingscapaciteit, en de belastingplichtige per 1 januari van het tweede kalenderjaar volgend op het kalenderjaar waarin de aflossingsachterstand is ontstaan contractueel een nieuw ten minste annuïtair aflosschema overeenkomt met de schuldeiser waarbij de schuld op de daaropvolgende toetsmomenten maximaal bedraagt de uitkomst van de formule van artikel 3.119c, eerste lid, waarbij wordt verstaan onder:

B0: de hoogte van de schuld, waarbij de betalingsproblemen zich voordoen, op 31 december van het kalenderjaar volgend op het kalenderjaar waarin de aflossingsachterstand is ontstaan;

im: de nieuwe maandelijkse rentevoet;

x: het aantal verstreken gehele kalendermaanden van de looptijd vanaf 31 december van het kalenderjaar volgend op het kalenderjaar waarin de aflossingsachterstand is ontstaan, en

n: de nog resterende maximale looptijd van de oorspronkelijke looptijd van de schuld in gehele kalendermaanden op 31 december van het kalenderjaar volgend op het kalenderjaar waarin de aflossingsachterstand is ontstaan.

of

b. de belastingplichtige aannemelijk maakt dat de aflossingsachterstand in het jaar volgend op het kalenderjaar waarin de eerste aflossingsachterstand is ontstaan het gevolg is van een onbedoelde fout in de betaling of berekening van het aflossingsbedrag, en de eigenwoningschuld op 31 december van het tweede kalenderjaar volgend op het kalenderjaar waarin de aflossingsachterstand is ontstaan niet meer bedraagt dan het bedrag dat volgt uit artikel 3.119a, eerste lid, onderdeel c, voor dat moment.

3. Indien de belastingplichtige aannemelijk maakt dat de betalingsproblemen zodanig zijn dat na vaststelling op de voet van het tweede lid, onderdeel a, van een nieuw ten minste annuïtair aflossingsschema per 1 januari van het tweede kalenderjaar volgend op het kalenderjaar waarin de aflossingsachterstand is ontstaan, niet aan de nieuw vastgestelde aflossingseis zou kunnen worden voldaan, blijft die schuld behoren tot de eigenwoningschuld, mits de schuldeiser instemt met betalingsuitstel. De belastingplichtige komt vervolgens uiterlijk per 31 december van het vierde kalenderjaar volgend op het kalenderjaar waarin de aflossingsachterstand is ontstaan, contractueel een nieuw ten minste annuïtair aflosschema overeen met de schuldeiser waarbij de schuld op de daaropvolgende toetsmomenten maximaal bedraagt de uitkomst van de formule van artikel 3.119c, eerste lid, waarbij wordt verstaan onder:

B0: de hoogte van de schuld, waarbij de betalingsproblemen zich voordoen, op 31 december van het vierde kalenderjaar volgend op het kalenderjaar waarin de aflossingsachterstand is ontstaan;

im: de nieuwe maandelijkse rentevoet;

x: het aantal verstreken gehele kalendermaanden van de looptijd vanaf 31 december van het vierde kalenderjaar volgend op het kalenderjaar waarin de aflossingsachterstand is ontstaan, en

n: de nog resterende maximale looptijd van de oorspronkelijke looptijd van de schuld in gehele kalendermaanden op 31 december van het vierde kalenderjaar volgend op het kalenderjaar waarin de aflossingsachterstand is ontstaan.

4. Indien het tweede lid of het derde lid er niet toe leiden dat de schuld waarvoor een aflossingsachterstand is ontstaan toch tot de eigenwoningschuld blijft behoren, behoort die schuld per 1 januari van het tweede kalenderjaar volgend op het kalenderjaar waarin de aflossingsachterstand is ontstaan onderscheidenlijk per 1 januari van het vierde kalenderjaar volgend op het kalenderjaar waarin aflossingsachterstand is ontstaan voor de resterende periode van de looptijd niet tot de eigenwoningschuld.

5. Indien een schuld op de voet van het vierde lid niet meer behoort tot de eigenwoningschuld en de belastingplichtige deze schuld op enig moment aflost en op enig moment daarna een nieuwe schuld in verband met een eigen woning aangaat, dan wordt voor de toepassing van artikel 3.119a, deze nieuwe schuld verminderd met het bedrag van de schuld die niet meer tot de eigenwoningschuld behoorde op de voet van het vierde lid.

6. Indien een tot de eigenwoningschuld behorende schuld van de belastingplichtige op het toetsmoment, bedoeld in artikel 3.119c, vijfde lid, onderdelen b tot en met d, meer bedraagt dan het bedrag dat volgt uit artikel 3.119a, eerste lid, onderdeel c, behoort voor de toepassing van artikel 3.119a dat meerdere van die schuld op het moment direct voorafgaand aan het toetsmoment niet meer tot de eigenwoningschuld. De eerste volzin is niet van toepassing indien het derde lid van toepassing is en de woning is vervreemd voor het verstrijken van het vierde jaar volgend op het kalenderjaar waarin de aflossingsachterstand is ontstaan.

7. Bij ministeriële regeling kunnen nadere regels worden gesteld voor de toepassing van dit artikel.

1. Indien nog een andere woning de belastingplichtige anders dan tijdelijk als hoofdverblijf ter beschikking komt te staan door de toepassing van artikel 3.111, tweede of derde lid, gaat de aflossingseis, bedoeld in artikel 3.119a, eerste lid, onderdeel c, met toepassing van de stand en looptijd van de aflossing ter zake van de tot de eigenwoningschuld behorende schuld op dat moment over van de te vervreemden eigen woning naar de schuld ter zake van die andere eigen woning, voor zover de schuld ten behoeve van die andere eigen woning de schuld ten behoeve van de te vervreemden eigen woning niet overtreft.

2. Voor zover een schuld dient ter voorfinanciering van een toekomstig vervreemdingssaldo eigen woning zijn de voorwaarden van artikel 3.119a, eerste lid, onderdelen b en c, gedurende de periode dat artikel 3.111, tweede of derde lid, van toepassing is niet van toepassing,.

3. Indien ten aanzien van de belastingplichtige twee woningen gelijktijdig als eigen woning worden aangemerkt en vervolgens één van die woningen wordt vervreemd niet langer als eigen woning wordt aangemerkt, wordt direct daarna de eigenwoningschuld voor de andere woning opnieuw vastgesteld door toepassing van het artikel 3.119a, eerste en tweede lid, waarbij de actuele stand van de eigenwoningreserve in de plaats komt van de stand direct voorafgaande aan het moment waarop de woning ten aanzien van de belastingplichtige als een eigen woning is aangemerkt. Vervolgens wordt artikel 3.119aa, tweede lid, onderdeel a, opnieuw toegepast. Daarna wordt artikel 3.119aa, vijfde lid, opnieuw toegepast bij de partner en wordt bij de belastingplichtige vervolgens artikel 3.119aa, tweede lid, onderdeel b, opnieuw toegepast. Daarna wordt artikel 3.119a, tweede lid, onderdeel b, opnieuw toegepast, waarbij de actuele stand van de eigenwoningreserve in de plaats komt van de stand direct voorafgaande aan de verbetering, het onderhoud of de afkoop. Daarna wordt artikel 3.119a, tweede lid, onderdeel c, opnieuw toegepast. Ten slotte wordt artikel 3.119aa, tweede lid, onderdeel c, opnieuw toegepast.

1. De belastingplichtige die een overeenkomst van geldlening aangaat anders dan met een op grond van artikel 10.8 aangewezen administratieplichtige en die de uit deze overeenkomst voortvloeiende schuld wil rekenen tot de eigenwoningschuld,bedoeld in artikel 3.119a, is gehouden uiterlijk bij het indienen van de aangifte over het kalenderjaar waarin die overeenkomst tot stand is gekomen, doch uiterlijk op 31 december van het kalenderjaar volgende op het kalenderjaar waarin die overeenkomst tot stand is gekomen, mededeling daarvan te doen en de bij ministeriële regeling aan te wijzen gegevens te verstrekken.

2. Bij wijziging van de gegevens, bedoeld in het eerste lid, gedurende de looptijd van de schuld, is de belastingplichtige gehouden binnen een maand na afloop van het kalenderjaar waarin de wijziging zich voordoet van die wijziging mededeling te doen en daarbij de gewijzigde gegevens te verstrekken.

3. De mededeling, bedoeld in het eerste en tweede lid, geschiedt door het aan de inspecteur toezenden van het daartoe langs elektronische weg ter beschikking gestelde modelformulier waarop de voorgeschreven gegevens zijn ingevuld.

4. Indien de mededeling, bedoeld in het eerste of tweede lid, niet, niet tijdig of niet volledig is gedaan en de gegevens, bedoeld in het eerste of het tweede lid, niet, niet tijdig of niet volledig zijn verstrekt, behoort de schuld met ingang van het kalenderjaar waarin de overeenkomst tot stand is gekomen, onderscheidenlijk met ingang van het kalenderjaar waarin de wijziging zich voordoet, niet tot de eigenwoningschuld. Indien in dat geval de voorgeschreven mededeling en de voorgeschreven gegevens binnen een maand na afloop van een volgend kalenderjaar wordt gedaan onderscheidenlijk worden verstrekt, behoort, indien aan de overige eisen van artikel 3.119a, eerste lid, is voldaan, de schuld met ingang van dat kalenderjaar tot de eigenwoningschuld.

M. Artikel 3.120 komt te luiden:

1. De aftrekbare kosten met betrekking tot een eigen woning zijn het gezamenlijke bedrag van:

a. de renten van schulden, die behoren tot de eigenwoningschuld;

b. de kosten van geldleningen, die behoren tot de eigenwoningschuld;

c. de periodieke betalingen op grond van de rechten van erfpacht, opstal en beklemming, met betrekking tot de eigen woning.

2. Tot de aftrekbare kosten van een eigen woning worden niet gerekend kosten voor zover in verband met de voldoening daarvan schulden ontstaan waarvan de verplichting tot betaling – anders dan voor het geval van overlijden of arbeidsongeschiktheid van de belastingplichtige – rechtens, al dan niet voorwaardelijk, of in feite, direct of indirect is beperkt.

3. De in een kalenderjaar bij wijze van vooruitbetaling voldane renten van schulden en kosten van geldleningen worden niet in aanmerking genomen:

a. indien zij betrekking hebben op tijdvakken die eindigen later dan zes maanden na afloop van het kalenderjaar waarin zij zijn voldaan doch slechts voor zover zij betrekking hebben op de periode die aanvangt na afloop van het kalenderjaar, waarbij die renten naar evenredigheid worden toegerekend aan kalendermaanden en gedeelten van kalendermaanden als kalendermaand worden aangemerkt;

b. voor zover zij betrekking hebben op tijdvakken of delen daarvan die vallen na het tijdstip waarop de binnenlandse belastingplicht anders dan door overlijden eindigt.

4. Vooruitbetaalde renten en kosten van geldleningen die op grond van het derde lid, onderdeel a, niet in aanmerking zijn genomen, worden, behoudens indien de binnenlandse belastingplicht anders dan door overlijden is geëindigd, geacht in gelijke delen te zijn voldaan in elk van de op het in het derde lid bedoelde kalenderjaar volgende kalenderjaren waarop de renten of kosten van geldleningen betrekking hebben, waarbij worden gedeelten van kalenderjaren als kalenderjaren worden aangemerkt. In het jaar waarin de belastingplichtige overlijdt, worden de renten of kosten van geldleningen die nog buiten aanmerking zijn gebleven, geheel in aanmerking genomen.

5. Afsluitprovisies die zijn voldaan ter zake van schulden die behoren tot de eigenwoningschuld worden niet gerekend tot de bij wijze van vooruitbetaling voldane renten, mits de woning in het kalenderjaar of in de daaropvolgende twee jaren de belastingplichtige als hoofdverblijf ter beschikking staat, een en ander voor zover zij niet meer belopen dan 1,5% van het bedrag van de aangegane schulden en tevens gezamenlijk een bedrag van € 3630 niet te boven gaan.

6. Bij ministeriele regeling kunnen nadere regels worden gesteld inzake de omvang van de in aftrek te brengen kosten van geldleningen, bedoeld in het eerste lid, onderdeel b.

N. Artikel 3.121 komt als volgt te luiden:

De aftrekbare kosten met betrekking tot een woning die voor twee of meer belastingplichtigen die geen partner van elkaar zijn samen een eigen woning is, worden voor elk van hen bepaald door hun aandeel in de schulden die zij zijn aangegaan ter verwerving van de woning en door de periodieke betalingen voor zover die op hen drukken.

O. Artikel 3.122 vervalt.

P. In artikel 3.123a, vierde lid, wordt ‘bedoeld in artikel 3.120, zevende lid’ vervangen door: bedoeld in artikel 3.120, vijfde lid.

Q. In artikel 3.146 vervallen het vierde en vijfde lid, onder vernummering van het zesde tot en met achtste lid tot het vierde tot en met zesde lid.

R. In artikel 5.10, eerste lid, vervalt onderdeel b, onder vernummering van onderdeel c tot en met e tot onderdeel b tot en met d.

S. In artikel 9.2, vijfde lid, vervalt ‘een spaarrekening eigen woning als bedoeld in artikel 3.116a, een beleggingsrecht eigen woning als bedoeld in artikel 3.116a,’.

T. In artikel 10.1, eerste lid, wordt ‘3.87, 3.118’ vervangen door: 3.87.

U. Na hoofdstuk 10 wordt een hoofdstuk ingevoegd, luidende:

1. Onder bestaande eigenwoningschuld van de belastingplichtige wordt verstaan de eigenwoningschuld, bedoeld in artikel 3.119a, eerste lid, zoals dat artikel luidde op 31 december 2012, van die belastingplichtige op 31 december 2012.

2. Indien de belastingplichtige op 31 december 2012 geen eigenwoningschuld als bedoeld in het eerste lid had, wordt onder bestaande eigenwoningschuld van de belastingplichtige mede verstaan de eigenwoningschuld die:

a. de belastingplichtige in 2012 had, op het moment direct voorafgaand aan de vervreemding van een eigen woning, indien de belastingplichtige in 2013 weer een schuld in verband met een eigen woning heeft;

b. in 2013 ontstaat ten gevolge van een op 31 december 2012 bestaande onherroepelijke, schriftelijke overeenkomst van de belastingplichtige tot de verwerving van een eigen woning.

3. Indien na 31 december 2012 op de bestaande eigenwoningschuld van de belastingplichtige wordt afgelost, wordt het bedrag van die bestaande eigenwoningschuld verminderd met die aflossing. Onder aflossing wordt voor de toepassing van dit lid niet verstaan het in een kalenderjaar geheel aflossen van een tot de bestaande eigenwoningschuld behorende schuld en het uiterlijk het daaropvolgende kalenderjaar ten minste voor dat bedrag opnieuw aangaan van een schuld in verband met een eigen woning (oversluiten). Indien de uiterlijk in het daaropvolgende kalenderjaar opnieuw aangegane schuld minder hoog is dan het bedrag van de schuld voorafgaand aan het geheel aflossen, dan wordt dit verschil voor de toepassing van dit lid wel als aflossing aangemerkt.

4. Indien ten aanzien van de belastingplichtige op 31 december 2012 twee woningen gelijktijdig als eigen woning worden aangemerkt en vervolgens een van die woningen niet langer als eigen woning wordt aangemerkt, wordt de bestaande eigenwoningschuld, bedoeld in het eerste lid, van de belastingplichtige verminderd met de tot de eigenwoningschuld behorende schuld die de belastingplichtige had in verband met de woning die niet langer als eigen woning wordt aangemerkt.

1. Een kapitaalverzekering eigen woning, een spaarrekening eigen woning, of een beleggingsrecht eigen woning is een op 31 december 2012 bestaande kapitaalverzekering eigen woning als bedoeld in artikel 3.116, tweede lid, zoals dat artikel luidde op 31 december 2012, een op 31 december 2012 bestaande spaarrekening eigen woning als bedoeld in artikel 3.116a, tweede lid, zoals dat artikel luidde op 31 december 2012, onderscheidenlijk een op 31 december 2012 bestaand beleggingsrecht eigen woning als bedoeld in artikel 3.116a, tweede lid, zoals dat artikel luidde op 31 december 2012.

2. Indien de belastingplichtige op 31 december 2012 geen kapitaalverzekering eigen woning, spaarrekening eigen woning en beleggingsrecht eigen woning als bedoeld in het eerste lid had, wordt onder kapitaalverzekering eigen woning, spaarrekening eigen woning of beleggingsrecht eigen woning in de zin van het eerste lid mede verstaan de kapitaalverzekering eigen woning die, de spaarrekening eigen woning die, onderscheidenlijk het beleggingsrecht eigen woning dat:

a. de belastingplichtige in 2013 heeft, indien de belastingplichtige in 2012 een kapitaalverzekering eigen woning, spaarrekening eigen woning, onderscheidenlijk beleggingsrecht eigen woning had, voor zover het verzekerde bedrag van de in 2013 bestaande kapitaalverzekering eigen woning, het naar de rekening overgemaakte bedrag – met inachtneming van de bandbreedte, bedoeld in artikel 10bis.5, tweede lid, onderdeel c – van de spaarrekening eigen woning, of het naar de beheerde overgemaakte bedrag – met inachtneming van de bandbreedte, bedoeld in artikel 10bis.5, derde lid, onderdeel c – van het beleggingsrecht eigen woning, niet hoger is dan dat in 2012 op het moment direct voorafgaand aan de vervreemding van de eigen woning, doch ten hoogste het bedrag van die kapitaalverzekering eigen woning, spaarrekening eigen woning, onderscheidenlijk beleggingsrecht eigen woning, in 2013;

b. in 2013 wordt overeengekomen, wordt geopend, onderscheidenlijk wordt aangehouden ten gevolge van een op 31 december 2012 bestaande onherroepelijke, schriftelijke overeenkomst van de belastingplichtige tot de verwerving van een eigen woning.

Onder de belastbare inkomsten uit eigen woning, bedoeld in artikel 3.110, worden mede begrepen het voordeel uit kapitaalverzekering eigen woning, het voordeel uit spaarrekening eigen woning en het voordeel uit beleggingsrecht eigen woning.

1. Het voordeel uit kapitaalverzekering eigen woning is de rente die is begrepen in een kapitaalsuitkering uit levensverzekering die dient ter aflossing van de eigenwoningschuld.

2. Van een kapitaalverzekering eigen woning is sprake zolang de verzekeringnemer of zijn partner een eigen woning heeft en:

a. in de overeenkomst is bepaald dat de begunstigde de uitkering zal aanwenden ter aflossing van de eigenwoningschuld;

b. in de overeenkomst is bepaald dat ten minste 15 jaar, of tot het overlijden van de verzekerde, jaarlijks premies ter zake van de verzekering worden voldaan waarbij de hoogste premie niet meer bedraagt dan het tienvoud van de laagste premie;

c. de verzekering recht geeft op een eenmalige kapitaalsuitkering bij leven of overlijden;

d. de premies voor de verzekering verschuldigd zijn aan een levensverzekeraar als bedoeld in artikel 1:1 van de Wet op het financieel toezicht.

3. Een kapitaalverzekering eigen woning wordt geacht geheel tot uitkering te zijn gekomen bij de verzekeringnemer of, in geval van onherroepelijke begunstiging, bij de begunstigde, indien:

a. de verzekering niet meer voldoet aan de voorwaarden van het tweede lid;

b. de verzekering wordt afgekocht, behoudens voor zover sprake is van omzetting als bedoeld in artikel 10bis.8;

c. de verzekering wordt vervreemd, behoudens voor zover de verzekering in het kader van het aangaan of beëindigen van een partnerschap wordt omgezet in een of meer andere soortgelijke verzekeringen voor een of beide partners of voormalige partners;

d. de verzekering wordt ingebracht in het vermogen van een onderneming;

e. de verzekering gedeeltelijk tot uitkering komt dan wel, indien de verzekering recht geeft op eenmalige uitkeringen bij leven of overlijden van meer dan een verzekerde, per verzekerde gedeeltelijk tot uitkering komt;

f. niet jaarlijks premies ter zake van de verzekering worden voldaan als bedoeld in het tweede lid, onderdeel b, dan wel de hoogste premie meer bedraagt dan het tienvoud van de laagste premie; of

g. de verzekering een looptijd van 30 jaar heeft overschreden.

De hoogte van de uitkering wordt voor de toepassing van de eerste volzin gesteld op de waarde in het economische verkeer van de verzekering.

4. Indien de verzekeringnemer of, in geval van een onherroepelijke begunstiging, de begunstigde anders dan door overlijden ophoudt binnenlands belastingplichtig te zijn, wordt de kapitaalverzekering eigen woning geacht op het onmiddellijk daaraan voorafgaande tijdstip tot uitkering te zijn gekomen bij de verzekeringnemer of, in geval van een onherroepelijke begunstiging, bij de begunstigde en de hoogte van de uitkering gesteld op de waarde in het economische verkeer van de verzekering. Onder ophouden binnenlands belastingplichtig te zijn wordt mede verstaan de situatie waarin de verzekeringnemer, onderscheidenlijk de begunstigde voor de toepassing van de Belastingregeling voor het Koninkrijk, de Belastingregeling voor het land Nederland of een verdrag ter voorkoming van dubbele belasting wordt geacht geen inwoner van Nederland meer te zijn.

5. Indien bij de belastingplichtige ingevolge het vierde lid een uitkering in aanmerking is genomen ter zake waarvan een conserverende aanslag is opgelegd en de belastingplichtige weer binnenlands belastingplichtig is en in de tussentijd:

a. zich niet een omstandigheid heeft voorgedaan waardoor de woning is opgehouden een eigen woning te zijn in de zin van artikel 3.111;

b. de belastingplichtige niet een voordeel heeft genoten als bedoeld in het eerste lid, en

c. zich niet een omstandigheid heeft voorgedaan als bedoeld in het derde lid,

wordt op diens verzoek het geconserveerde inkomen van het jaar waarin de uitkering in aanmerking is genomen, verlaagd met de waarde van die uitkering voor zover deze waarde tot het geconserveerde inkomen is gerekend. De inspecteur vermindert dienovereenkomstig de conserverende aanslag bij voor bezwaar vatbare beschikking. Rechtsmiddelen tegen deze beschikking kunnen uitsluitend betrekking hebben op de grootte van de vermindering.

6. De rente begrepen in een uitkering uit een kapitaalverzekering eigen woning wordt gesteld op het bedrag waarmee de uitkering overtreft wat ter zake van de verzekering aan premies is voldaan.

7. Onder premies ter zake van een kapitaalverzekering eigen woning worden mede begrepen:

a. bij een uitkering bij leven: premies voor bij dezelfde overeenkomst verzekerde uitkeringen bij overlijden of uitkeringen of vrijstelling van premiebetaling bij invaliditeit, voor zover die uitkeringen gezamenlijk niet meer bedragen dan driemaal het verzekerde kapitaal bij leven;

b. bij een uitkering bij overlijden: premies voor bij dezelfde overeenkomst verzekerde uitkeringen bij leven, uitkeringen of vrijstelling van premiebetaling bij invaliditeit of uitkeringen bij overlijden ten gevolge van een ongeval, voor zover die uitkeringen gezamenlijk niet meer bedragen dan driemaal het verzekerde kapitaal bij overlijden.

8. Indien een kapitaalverzekering eigen woning is voortgekomen uit een levensverzekering die na 14 september 1999 tot stand gekomen is en die geen kapitaalverzekering eigen woning was wordt, op het moment dat wordt voldaan aan de voorwaarden voor een kapitaalverzekering eigen woning, indien dat uiterlijk op 31 december 2012 het geval is, mede als premie ter zake van de kapitaalverzekering eigen woning aangemerkt de waarde in het economische verkeer van de oude polis verminderd met de daarop gestorte premies (overschot). Voor de beoordeling van de voorwaarde of de hoogste en de laagste premie blijft binnen de in het tweede lid, onderdeel b, bedoelde bandbreedte, blijft het overschot buiten aanmerking.

9. De keuze, bedoeld in artikel 2.5, geldt niet voor de toepassing van het vierde lid.

10. Als te conserveren inkomen als bedoeld in artikel 2.8, worden mede aangemerkt de positieve inkomensbestanddelen die in aanmerking zijn genomen op grond van het vierde lid.

11. In afwijking van het bepaalde in artikel 3.146, wordt de in het derde en vierde lid bedoelde waarde in het economische verkeer van de kapitaalverzekering eigen woning geacht te zijn genoten op het tijdstip van de fictieve uitkering.

1. Het voordeel uit spaarrekening eigen woning is het rendement dat op het tijdstip van deblokkering is begrepen in het tegoed van een spaarrekening eigen woning. Het voordeel uit beleggingsrecht eigen woning is het rendement dat op het tijdstip van deblokkering is begrepen in de waarde van een beleggingsrecht eigen woning.

2. Van een spaarrekening eigen woning is sprake indien het betreft een rekening bij een bank waarbij de volgende voorwaarden in acht worden genomen:

a. de rekeninghouder heeft een eigen woning met een eigenwoningschuld;

b. de rekening is geblokkeerd en wordt slechts eenmalig gedeblokkeerd ter aflossing van de eigenwoningschuld;

c. ten minste 15 jaar, of tot het overlijden van de rekeninghouder of zijn partner, wordt jaarlijks een bedrag naar de rekening overgemaakt waarbij het hoogste totaal van in een jaar naar de rekening overgemaakte bedragen niet meer bedraagt dan het tienvoud van het laagste totaal van in een jaar overgemaakte bedragen; ingeval een spaarrekening met ingang van enig tijdstip wordt aangeduid als spaarrekening eigen woning wordt het op dat tijdstip aanwezige tegoed aangemerkt als eerste overmaking;

d. de op de rekening genoten inkomsten worden bijgeboekt op de rekening; bij deblokkering in de loop van het tijdvak waarover inkomsten worden genoten, vindt eerst nog bijboeking van die inkomsten plaats voordat tot deblokkering wordt overgegaan;

e. de bank is een financiële onderneming die ingevolge de Wet op het financieel toezicht in Nederland het bedrijf van bank mag uitoefenen.

3. Van een beleggingsrecht eigen woning is sprake indien het betreft bij een beheerder van een beleggingsinstelling aangehouden rechten van deelneming in die instelling waarbij de volgende voorwaarden in acht worden genomen:

a. de eigenaar van het beleggingsrecht heeft een eigen woning met een eigenwoningschuld;

b. het beleggingsrecht is geblokkeerd en wordt slechts eenmalig gedeblokkeerd ter aflossing van de eigenwoningschuld;

c. ten minste 15 jaar, of tot het overlijden van de eigenaar van het beleggingsrecht of zijn partner, wordt jaarlijks een bedrag naar de beheerder overgemaakt ter verkrijging van rechten van deelneming waarbij het hoogste totaal van in een jaar naar de beheerder overgemaakte bedragen niet meer bedraagt dan het tienvoud van het laagste totaal van in een jaar overgemaakte bedragen; ingeval een beleggingsrecht met ingang van enig tijdstip wordt aangeduid als beleggingsrecht eigen woning wordt de waarde in het economische verkeer van het recht op dat tijdstip aangemerkt als eerste overmaking;

d. het met het beleggingsrecht behaalde rendement wordt aangewend ter verkrijging van rechten van deelneming die tot het beleggingsrecht gaan behoren;

e. de beheerder is een financiële onderneming die ingevolge de Wet op het financieel toezicht in Nederland het bedrijf van beleggingsinstelling mag uitoefenen.

4. Een spaarrekening eigen woning of een beleggingsrecht eigen woning wordt geacht geheel te zijn gedeblokkeerd indien:

a. op enig tijdstip de spaarrekening, onderscheidenlijk het beleggingsrecht, niet meer voldoet aan de voorwaarden van het tweede lid, onderscheidenlijk van het derde lid;

b. de spaarrekening, onderscheidenlijk het beleggingsrecht, wordt vervreemd of verdeeld, behoudens voor zover sprake is van vervreemding of verdeling in het kader van het aangaan of beëindigen van een partnerschap en de spaarrekening, onderscheidenlijk het beleggingsrecht, wordt gecontinueerd als een spaarrekening eigen woning, onderscheidenlijk beleggingsrecht eigen woning;

c. de spaarrekening, onderscheidenlijk het beleggingsrecht, wordt ingebracht in het vermogen van een onderneming;

d. de spaarrekening, onderscheidenlijk het beleggingsrecht, gedeeltelijk wordt gedeblokkeerd;

e. 30 jaren zijn verstreken na de eerste overmaking op de spaarrekening, onderscheidenlijk na de eerste overmaking naar de beheerder van de beleggingsinstelling;

f. de rekeninghouder van de spaarrekening, onderscheidenlijk de eigenaar van het beleggingsrecht, komt te overlijden; in dat geval wordt de deblokkering geacht te hebben plaatsgevonden op het onmiddellijk daaraan voorafgaande tijdstip; er wordt geen deblokkering verondersteld bij een continuering als bedoeld in onderdeel b.

5. Artikel 10bis.4, vierde en vijfde lid, is van overeenkomstige toepassing. Daarbij wordt gelezen voor:

a. verzekeringnemer: rekeninghouder van een spaarrekening eigen woning, onderscheidenlijk eigenaar van een beleggingsrecht eigen woning;

b. kapitaalverzekering eigen woning: spaarrekening eigen woning, onderscheidenlijk beleggingsrecht eigen woning;

c. tot uitkering te zijn gekomen: te zijn gedeblokkeerd.

6. Het rendement begrepen in een tegoed van een spaarrekening eigen woning wordt gesteld op het bedrag waarmee het tegoed de naar de spaarrekening overgemaakte bedragen overtreft. Het rendement begrepen in de waarde van een beleggingsrecht eigen woning wordt gesteld op het bedrag waarmee de waarde van het recht de naar de beheerder overgemaakte bedragen overtreft.

7. In afwijking van het bepaalde in artikel 3.146, is ingeval het vierde of vijfde lid toepassing vindt, het tijdstip waarop geacht wordt deblokkering te hebben plaatsgevonden het tijdstip van genieten van het voordeel uit spaarrekening eigen woning of beleggingsrecht eigen woning.

8. Tot de bezittingen, bedoeld in artikel 5.10, eerste lid, behoort niet het tegoed van een bij een bank als bedoeld in het tweede lid, onderdeel e, aangehouden geblokkeerde rekening, waarbij het tegoed uitsluitend wordt gedeblokkeerd bij overlijden van de bij opening van die geblokkeerde rekening vast te stellen persoon, zijnde de rekeninghouder, zijn partner of een bloed- of aanverwant, mits het tegoed van de in die zin aan het overlijden van de desbetreffende persoon gekoppelde rekeningen in totaal niet meer bedraagt dan € 6859.

9. In afwijking van artikel 9.2, eerste lid, wordt dividendbelasting niet als voorheffing in aanmerking genomen indien de dividendbelasting is ingehouden op de opbrengst die deel uitmaakt van een spaarrekening eigen woning of een beleggingsrecht eigen woning.

10. De dividendbelasting die op grond van het negende lid niet als voorheffing in aanmerking wordt genomen, wordt als voorheffing als bedoeld in artikel 25 van de Wet op de vennootschapsbelasting 1969 aangewezen:

a. van de bank, bedoeld in dit artikel, onderscheidenlijk in artikel 3.126a, indien die bank een bedrag ter grootte van die dividendbelasting overmaakt naar de spaarrekening eigen woning, onderscheidenlijk naar de lijfrentespaarrekening van degene bij wie de dividendbelasting niet als voorheffing in aanmerking wordt genomen;

b. van de beheerder van de beleggingsinstelling, bedoeld in dit artikel, onderscheidenlijk in artikel 3.126a, indien die beheerder een bedrag ter grootte van die dividendbelasting aanwendt ter verkrijging van een of meer geblokkeerde rechten van deelneming in die instelling ten behoeve van degene bij wie de dividendbelasting niet als voorheffing in aanmerking wordt genomen.

11. In aanvulling op artikel 4, zesde lid, van de Wet op de dividendbelasting 1965, mag bij een beleggingsinstelling in de zin van artikel 28 van de Wet op de vennootschapsbelasting 1969 inhouding van de belasting achterwege blijven ten aanzien van opbrengsten van geblokkeerde rechten van deelneming in die instelling als bedoeld in het derde lid.

12. Bij ministeriële regeling kunnen nadere regels worden gesteld voor de toepassing van dit artikel.

1. Tot het voordeel uit kapitaalverzekering eigen woning behoort niet de rente begrepen in de uitkering uit een kapitaalverzekering eigen woning voor zover de uitkering niet meer bedraagt dan € 154 000 indien:

a. de uitkering heeft gediend als aflossing van de eigenwoningschuld;

b. ter zake van de verzekering ten minste 20 jaar, of, indien de verzekering tot uitkering komt door eerder overlijden, tot het overlijden, jaarlijks premies zijn voldaan en

c. de hoogste premie niet meer heeft bedragen dan het tienvoud van de laagste.

In afwijking in zoverre van de eerste volzin, aanhef en onderdeel b, wordt de rente die is begrepen in de uitkering uit een kapitaalverzekering eigen woning, voor zover deze uitkering niet meer bedraagt dan € 34 900, niet als voordeel uit kapitaalverzekering aangemerkt indien ter zake van de verzekering ten minste 15 jaar jaarlijks premies zijn voldaan.

2. De in het eerste lid, onderdelen a en b, genoemde voorwaarden gelden niet indien:

a. de verzekeringnemer of zijn partner geen eigen woning meer ter beschikking staat en ter zake daarvan de verzekering tot uitkering is gekomen of wordt geacht tot uitkering te zijn gekomen of

b. de verzekering wordt geacht tot uitkering te zijn gekomen door het ophouden binnenlands belastingplichtig te zijn als bedoeld in artikel 10bis.4, vierde lid.

3. De bedragen bepaald op grond van het eerste lid worden verminderd met het bedrag aan uitkering uit een kapitaalverzekering dat eerder ten aanzien van de belastingplichtige voor de toepassing van het eerste lid in aanmerking is genomen, alsmede met het tegoed van een spaarrekening eigen woning dat eerder ten aanzien van de belastingplichtige voor de toepassing van de vrijstelling van artikel 10bis.7 in aanmerking is genomen en met de waarde van een beleggingsrecht eigen woning dat eerder ten aanzien van de belastingplichtige voor de toepassing van de vrijstelling van genoemd artikel in aanmerking is genomen.

4. Indien op het tijdstip van de uitkering het bedrag van de eigenwoningschuld lager is dan het op grond van het eerste en het derde lid bepaalde bedrag, wordt het in het eerste lid, in verbinding met het derde lid, bepaalde bedrag vervangen door het bedrag van de eigenwoningschuld.

5. Indien de belastingplichtige een levensverzekering heeft die ten aanzien van hem tot enig moment heeft voldaan aan de voorwaarden voor een kapitaalverzekering eigen woning en ter zake van die verzekering binnen drie jaren na dat moment wederom wordt voldaan aan de voorwaarden voor een kapitaalverzekering eigen woning, wordt het in het eerste lid genoemde bedrag verhoogd met een bedrag gelijk aan de in het derde lid bedoelde vermindering wegens de eerdere toepassing van het eerste lid op deze verzekering. De rente begrepen in de in de eerste volzin bedoelde verhoging, komt in mindering op het overschot, bedoeld in artikel 10bis.4, achtste lid.

6. Indien bij de belastingplichtige ingevolge artikel 10bis.4, vierde lid, een uitkering uit een kapitaalverzekering eigen woning in aanmerking is genomen en de belastingplichtige weer binnenlands belastingplichtig is en:

a. zich niet een omstandigheid heeft voorgedaan waardoor de woning is opgehouden een eigen woning te zijn in de zin van artikel 3.111;

b. de belastingplichtige ter zake van die kapitaalverzekering eigen woning niet een voordeel heeft genoten als bedoeld in artikel 10bis.4, eerste lid, en

c. ter zake van die kapitaalverzekering zich niet een omstandigheid heeft voorgedaan als bedoeld in artikel 10bis.4, derde lid,

wordt het in het eerste lid genoemde bedrag verhoogd met een bedrag gelijk aan de in het derde lid bedoelde vermindering wegens de eerdere toepassing van het eerste lid op die kapitaalverzekering.

7. Indien één of meer kapitaalverzekeringen eigen woning tot uitkering komen door het overlijden van de partner wordt het op grond van de voorgaande leden vast te stellen bedrag ten behoeve van de langstlevende partner verhoogd met het bedrag dat de overleden partner ter zake van deze kapitaalverzekeringen op grond van de voorgaande leden nog in aanmerking had kunnen nemen onmiddellijk voorafgaande aan zijn overlijden. Deze verhoging kan niet groter zijn dan het totale bedrag dat uit levensverzekering wordt uitgekeerd ten gevolge van het overlijden van de partner.

8. Indien één of meer kapitaalverzekeringen eigen woning tot uitkering komen door het overlijden van een persoon die geen partner is van de begunstigde, geldt voor de begunstigde ten aanzien van deze verzekeringen in plaats van het op grond van de voorgaande leden vast te stellen bedrag het bedrag dat de overleden persoon ter zake van deze kapitaalverzekeringen op grond van de voorgaande leden nog in aanmerking had kunnen nemen onmiddellijk voorafgaande aan zijn overlijden. Indien verschillende begunstigden een uitkering als bedoeld in de eerste volzin ontvangen, geldt voor de begunstigde onverkort hetgeen daar is bepaald met dien verstande dat het daar bedoelde bedrag dat de overleden persoon nog in aanmerking had kunnen nemen naar rato van de uitkeringen aan onderscheiden begunstigden in aanmerking wordt genomen.

9. Bij het begin van het kalenderjaar kunnen de in dit artikel vermelde bedragen bij ministeriele regeling worden vervangen door andere. Deze bedragen worden berekend in overeenstemming met artikel 10.1.

Met betrekking tot het voordeel uit spaarrekening eigen woning, onderscheidenlijk het voordeel uit beleggingsrecht eigen woning, geldt een vrijstelling waarvan de omvang wordt berekend met overeenkomstige toepassing van artikel 10bis.6, met dien verstande dat het zevende en achtste lid van dat artikel slechts toepassing vinden bij een continuering als bedoeld in artikel 10bis.5, vierde lid, onderdeel f. Daarbij is artikel 10bis.5, vijfde lid, tweede volzin, van toepassing en wordt voorts voor premies gelezen: naar een spaarrekening eigen woning overgemaakte bedragen, onderscheidenlijk naar een beheerder van een beleggingsrecht overgemaakte bedragen.

1. Voor zover een kapitaalverzekering eigen woning, een spaarrekening eigen woning of een beleggingsrecht eigen woning wordt omgezet in een andere soortgelijke verzekering, een andere soortgelijke spaarrekening of een ander soortgelijk beleggingsrecht, waarbij de eindwaarde niet wordt verhoogd, onderscheidenlijk het naar de rekening of het naar de beheerder overgemaakte bedrag – met inachtneming van de bandbreedte, bedoeld in artikel 10bis.5, tweede en derde lid, onderdeel c – niet wordt verhoogd, wordt de laatstgenoemde verzekering, de laatstgenoemde spaarrekening, onderscheidenlijk het laatstgenoemde beleggingsrecht, voor de toepassing van dit hoofdstuk geacht een voortzetting te zijn van de eerstgenoemde verzekering, de eerstgenoemde spaarrekening, onderscheidenlijk het eerstgenoemde beleggingsrecht.

2. Bij ministeriële regeling kunnen nadere regels worden gesteld voor de toepassing van dit artikel.

1. Onder eigenwoningschuld als bedoeld in artikel 3.119a, eerste lid, wordt mede verstaan de bestaande eigenwoningschuld, voor zover deze niet door de toepassing van de eigenwoningreserve is verminderd.

2. Voor de toepassing van artikel 3.119aa, eerste lid worden tot de eigenwoningschuld mede gerekend de schulden, bedoeld in artikel 10bis.10, vierde en vijfde lid.

1. In afwijking van artikel 3.120, eerste lid, onderdeel b, geldt voor aftrekbare kosten met betrekking tot de bestaande eigenwoningschuld niet de maximering die geldt indien gebruik gemaakt is van de mogelijkheid die artikel 3.120, zesde lid biedt.

2. De renten van schulden die behoren tot de bestaande eigenwoningschuld worden gedurende ten hoogste 30 jaren in aanmerking genomen als aftrekbare kosten met betrekking tot een eigen woning. De duur van de termijn van 30 jaren vangt aan bij het begin van het eerste tijdvak waarop de renten van deze schulden, die als bestanddeel van het inkomen uit werk en woning in aftrek zijn gebracht, betrekking hadden en eindigt op het tijdstip waarop de gehele schuld wordt afgelost. Indien een tot de bestaande eigenwoningschuld behorende schuld wordt overgesloten als bedoeld in artikel 10bis.1, derde lid worden de renten slechts in aanmerking genomen voor zover de termijn van 30 jaren nog niet is verstreken.

3. Indien artikel 3.111, tweede of derde lid, van toepassing is, kunnen de renten van bestaande eigenwoningschulden als aftrekbare kosten met betrekking tot een eigen woning in aanmerking worden genomen, tenzij ter zake van die schuld of een gedeelte daarvan de termijn van 30 jaren reeds is verstreken. Voor het gedeelte van de schuld dat overeenstemt met de laatste omvang van het totaal van de schulden op het moment direct voorafgaand aan de verwerving van de tweede eigen woning, die zijn aangegaan voor de verwerving van een eigen woning als bedoeld in artikel 3.111, eerste lid, en waarvoor op grond van het tweede lid een termijn van 30 jaren in aanmerking wordt genomen, heeft in afwijking in zoverre van het tweede lid dat gedeelte geen invloed op de duur van de termijn van 30 jaren.

4. Tot de aftrekbare kosten van een eigen woning worden niet gerekend renten van schulden, kosten van geldlening daaronder begrepen, die behoren tot de bestaande eigenwoningschuld, aangegaan ter verwerving van de eigen woning of een gedeelte daarvan, indien de eigen woning of een gedeelte daarvan direct of indirect is verkregen van de partner van de belastingplichtige, voor zover het totaal van de schulden die de belastingplichtige en zijn partner zijn aangegaan ter verwerving van de woning, na deze verkrijging meer bedraagt dan vóór de vervreemding van de woning of een gedeelte daarvan door zijn partner.

5. Voor de toepassing van het eerste lid, onderdeel a, worden renten van schulden die betrekking hebben op per 31 december 1995 bestaande schulden, die behoren tot de bestaande eigenwoningschuld, voor zover deze schulden per die datum verzekerd waren door een hypotheek op een eigen woning en zulks nog steeds zijn met betrekking tot dezelfde woning, aangemerkt als aftrekbare kosten die verband houden met de eigen woning waarop de hypotheek is gevestigd.

1. De tot de bestaande eigenwoningschuld behorende schulden worden slechts in aanmerking genomen tot ten hoogste het bedrag dat is aangewend voor de verwerving van de eigen woning verminderd met het gedeelte van het bedrag van de uitkeringen uit kapitaalverzekeringen eigen woning ter zake waarvan de daarin begrepen rente eerder op grond van artikel 3.118, zoals dat artikel luidde op 31 december 2012, of 10bis.6 niet als voordeel uit kapitaalverzekering eigen woning is aangemerkt.

2. Indien de belastingplichtige een eigen woning verwerft en ter zake van een kapitaalverzekering eigen woning in een van de drie daaraan voorafgaande jaren artikel 3.118, zoals dat artikel luidde op 31 december 2012, of 10bis.6 toepassing heeft gevonden en deze verzekering bij de verwerving een kapitaalverzekering eigen woning wordt, wordt vanaf dat tijdstip voor de toepassing van het eerste lid artikel 3.118 of artikel 10bis.6 geacht geen toepassing te hebben gevonden.

3. Indien bij de belastingplichtige op grond van artikel 10bis.4, vierde lid, een uitkering uit een kapitaalverzekering eigen woning in aanmerking is genomen, en zolang:

a. zich niet een omstandigheid voordoet waardoor de woning ophoudt een eigen woning te zijn in de zin van artikel 3.111;

b. de belastingplichtige ter zake van die kapitaalverzekering eigen woning niet een voordeel geniet als bedoeld in artikel 10bis.4, eerste lid, en

c. ter zake van die kapitaalverzekering eigen woning zich niet een omstandigheid voordoet als bedoeld in artikel 10bis.4, derde lid,

wordt voor de toepassing van het eerste lid de uitkering uit die kapitaalverzekering eigen woning op grond van artikel 10bis.4, vierde lid, genegeerd.

4. Dit artikel is van overeenkomstige toepassing bij een spaarrekening eigen woning en een beleggingsrecht eigen woning. Ter zake kunnen bij ministeriële regeling nadere regels worden gesteld.

1. Indien ingevolge artikel 10bis.4, vierde lid, een kapitaalverzekering eigen woning wordt geacht tot uitkering te zijn gekomen, is de verzekeraar van die uitkering tot ten hoogste de waarde in het economische verkeer daarvan aansprakelijk voor de belasting die ter zake door de gerechtigde is verschuldigd. Indien ingevolge artikel 10bis.5, vijfde lid, een spaarrekening eigen woning of een beleggingsrecht eigen woning geacht wordt te zijn gedeblokkeerd, is de bank waarbij die rekening wordt aangehouden onderscheidenlijk de beheerder waarbij dat recht wordt aangehouden aansprakelijk voor de belasting die ter zake door de rekeninghouder onderscheidenlijk eigenaar is verschuldigd.

2. Het bedrag van de verschuldigde belasting wordt gesteld op het evenredig gedeelte van de belasting die meer is verschuldigd ter zake van alle kapitaalverzekeringen eigen woning, alle spaarrekeningen eigen woning en alle beleggingsrechten eigen woning die in het jaar ingevolge artikel 10bis.4, vierde lid, onderscheidenlijk artikel 10bis.5, vijfde lid, worden geacht tot uitkering te zijn gekomen of worden geacht te zijn gedeblokkeerd.

3. Artikel 2.16, derde lid, is van overeenkomstige toepassing.

4. Zo spoedig mogelijk nadat de aansprakelijkheid ingevolge het eerste lid is ontstaan, wordt aan de verzekeraar, de bank of de beheerder van de beleggingsinstelling schriftelijk mededeling gedaan van het bedrag waarvoor deze aansprakelijk is.

Bij het begin van het kalenderjaar worden de bedragen opgenomen in artikel 10bis.6, eerste lid, bij ministeriele regeling vervangen door andere bedragen. Deze bedrag worden berekend door het te vervangen bedrag te vermenigvuldigen met de tabelcorrectiefactor, bedoeld in artikel 10.2 van de Wet inkomstenbelasting 2001, en vervolgens de nodig geachte afronding aan te brengen. Indien in het voorafgaande kalenderjaar een dergelijke afronding is toegepast, kan bij vervanging worden uitgegaan van de niet-afgeronde bedragen.

V. Het opschrift van hoofdstuk 10A komt te luiden:

Hoofdstuk 10bis en het daarin opgenomen artikel 10bis.1 tot en met 10bis.13 van de Wet inkomstenbelasting 2001 vervallen met ingang van 1 januari 2044.

In de Invoeringswet Wet inkomstenbelasting 2001 wordt artikel I van hoofdstuk 2 als volgt gewijzigd:

A. Onderdeel AKac wordt als volgt gewijzigd:

1. In het eerste lid, aanhef, wordt ‘Artikel 3.120, vierde lid, onderdeel a’ vervangen door ‘artikel 3.119a, vijfde lid, onderdeel a’. Voorts wordt ‘als bedoeld in het eerste lid, onderdeel a, van dat artikel’ vervangen door: als bedoeld in artikel 3.120, eerste lid, onderdeel a.

2. In het tweede lid wordt ‘Artikel 3.120, vierde lid, onderdeel a’ vervangen door: Artikel 3.119a, vijfde lid, onderdeel a.

B. In onderdeel AKb wordt ‘artikel 3.120, tweede lid’ vervangen door: artikel 10bis.10, tweede lid.