Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2014-2015 | 34198 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2014-2015 | 34198 nr. 3 |

Inhoud

|

§1. Inleiding |

2 |

|

§2. Bescherming derivatenbezitters tegen faillissement van tussenpersonen |

2 |

|

a. aanleiding |

2 |

|

b. afscheiding derivatenvermogen voor cliëntposities |

4 |

|

c. gevolgen van de regeling |

5 |

|

§3. Uitvoering aanbevelingen evaluatie Interventiewet |

7 |

|

a. aanleiding |

7 |

|

b. uitbreiding reikwijdte overdrachtsregeling |

7 |

|

c. verhouding tot de Faillissementswet |

9 |

|

d. onteigening van vorderingsrechten |

10 |

|

§4. Overige wijzigingen |

10 |

|

a. intrekking vergunning wegens niet voldoen aan betalingsverplichtingen onder de Wbft |

10 |

|

b. voeren van een adequate administratie van het derivatenvermogen |

11 |

|

c. aanbieden van deelnemingsrechten in beleggingsinstellingen |

12 |

|

d. afbakening betrokkenheid vrije beroepsbeoefenaren in de Wwft |

13 |

|

e. doorberekening kosten Wwft-toezicht op kansspelaanbieders |

13 |

|

f. mogelijkheid tot aanhouden girodepots voor alle in Nederland gevestigde centrale effectenbewaarinstellingen |

16 |

|

g. wijzigingen voorschriften afwikkelondernemingen |

16 |

|

h. aanpassing roulatieplicht in de Wet toezicht accountantsorganisaties |

16 |

|

§5. Administratieve lasten, nalevingskosten en toezichtlasten |

17 |

|

a. bescherming derivatenbezitters tegen faillissement van tussenpersonen |

17 |

|

b. wijziging Wet ter voorkoming van witwassen en financieren van terrorisme |

18 |

|

c. wijziging Wet op de kansspelen |

18 |

|

§6. Consultatie |

19 |

|

a. bescherming derivatenbezitters tegen faillissement van tussenpersonen |

19 |

|

b. overige wijzigingen Wge |

20 |

|

c. uitvoering aanbevelingen evaluatie Interventiewet |

21 |

|

d. aanbieden van deelnemingsrechten in beleggingsinstellingen |

22 |

|

e. aanwijzing bij waarschijnlijk niet voldoen aan eisen geschiktheid of betrouwbaarheid |

22 |

|

ARTIKELSGEWIJS |

23 |

Dit wetsvoorstel bevat wijzigingen van de Wet op het financieel toezicht (Wft) en van andere wetgeving op het terrein van de financiële markten. Het wetsvoorstel maakt onderdeel uit van een jaarlijkse wijzigingscyclus, waarbij als uitgangspunt wordt gehanteerd dat daarin alle nationale wet- en regelgeving op het terrein van de financiële markten wordt opgenomen. Het wetsvoorstel heeft als beoogde inwerkingtredingdatum 1 januari 2016.

In dit wetsvoorstel wordt geregeld dat derivatenbezitters worden beschermd tegen het faillissement van hun tussenpersoon (paragraaf 2) en wordt uitvoering gegeven aan de aanbevelingen die zijn gedaan naar aanleiding van de evaluatie van de Interventiewet (paragraaf 3). Een aantal kleinere wetswijzigingen op het terrein van de financiële markten wordt toegelicht in paragraaf 4.

Onderhavig wetsvoorstel is bijna 7 weken ter consultatie voorgelegd op de website www.internetconsultatie.nl. Dit heeft geleid tot 13 reacties, die met name zien op de bescherming van derivatenbezitters tegen faillissement van tussenpersonen en de uitvoering van aanbevelingen die zijn gedaan naar aanleiding van de evaluatie van de Interventiewet. De reacties worden besproken in paragraaf 6 van het algemene deel van de toelichting.

Vanwege de wijzigingen die dit wetsvoorstel bevat van onder meer de Faillissementswet (Fw) en de Wet op de kansspelen (Wok), wordt deze toelichting mede namens de Minister van Veiligheid en Justitie gegeven.

Dit wetsvoorstel beoogt om derivatenposities die een tussenpersoon aangaat met derden ten behoeve van zijn cliënten af te scheiden van het overige vermogen van de tussenpersoon. In 2004 kwam MiFID1 tot stand, die door middel van een wijziging van de Wet op het financieel toezicht per 1 november 2007 in Nederland is geïmplementeerd. Artikel 13, zevende lid, van die richtlijn schrijft voor dat beleggingsondernemingen die financiële instrumenten aanhouden die aan cliënten toebehoren «adequate regelingen [treffen] ter vrijwaring van de eigendomsrechten van de cliënt, met name in het geval van insolventie van de onderneming». Deze verplichting, die ook geldt voor banken die beleggingsdiensten verlenen, blijkt in de praktijk lastig te realiseren voor financiële instrumenten die niet als effect in de zin van de Wet giraal effectenverkeer (hierna: Wge) kunnen worden aangemerkt, omdat derivatenposities die een financiële instelling voor cliënten aangaat en beheert geen afgescheiden bestanddeel van haar vermogen vormen. Dit kwam expliciet aan het licht toen in 2005 Van der Hoop Bankiers failliet werd verklaard. Cliënten met derivatenposities bleken niet beschermd tegen het faillissement van hun bank: de vorderingen die zij op hun bank hadden uit hoofde van hun derivatenposities vielen in de faillissementsboedel. Zij konden slechts als concurrente crediteur een vordering indienen bij de curator, terwijl effectenbezitters onverminderd hun aanspraken te gelde konden maken, omdat hun effecten op grond van de Wge deel uitmaakten van de door Van der Hoop beheerde verzameldepot, en dus buiten de boedel vielen. Om in die situatie verandering te brengen, werd in 2009 gewerkt aan een wetsvoorstel waarmee bij faillissement de overdracht van derivatenposities aan een andere bank of beleggingsonderneming mogelijk gemaakt moest worden. Het conceptwetsvoorstel werd echter kritisch ontvangen door marktpartijen en rechtswetenschappers, waarna werd besloten om het niet in te dienen bij de Tweede Kamer.

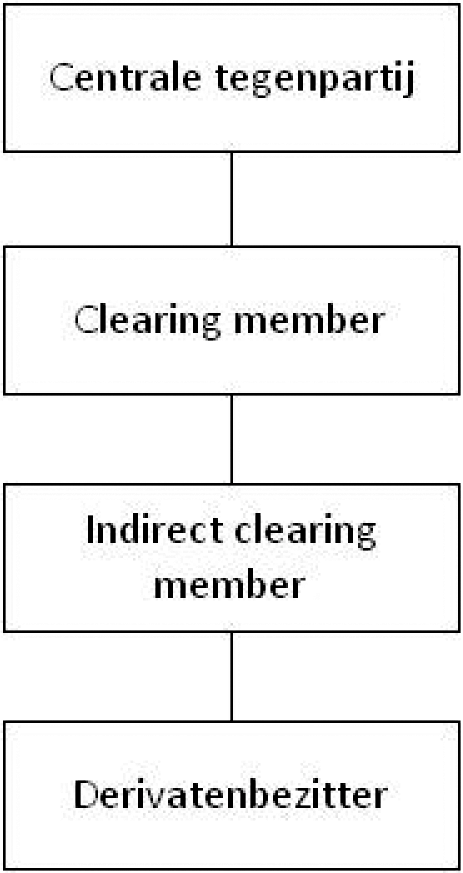

Mede op verzoek van de AFM en DNB, maar ook op basis van geluiden uit de markt, is in 2012 besloten om opnieuw te trachten tot een regeling te komen om derivatenbezitters te beschermen tegen het faillissement van hun bank, beleggingsonderneming of clearinginstelling. In hetzelfde jaar kwam de European Market Infrastructure Regulation (EMIR)2 tot stand. EMIR schrijft onder meer voor dat centrale tegenpartijen ervoor dienen te zorgen dat, wanneer een bij haar aangesloten instelling (ook wel clearing member genoemd) in gebreke blijft, zij bevoegd is om de derivatenposities van het betreffende clearing member over te dragen aan een ander clearing member. Indien het in gebreke blijven het gevolg is van een faillissement, is op grond van het huidige Nederlandse insolventierecht, een dergelijke overdracht echter niet zonder meer mogelijk, althans niet zonder medewerking van de curator. Het gevolg is dat sommige centrale tegenpartijen terughoudend zijn met het aangaan van een relatie met Nederlandse clearing members, omdat zij vrezen niet aan de eisen van EMIR te kunnen voldoen.

Bovendien ziet de verplichting van een centrale tegenpartij om ervoor te zorgen dat derivatenposities kunnen worden overgedragen aan een ander clearing member niet op de relatie tussen de clearing member en zijn cliënten. EMIR biedt daarom onvoldoende instrumenten om cliënten te beschermen tegen het faillissement van hun tussenpersoon, zodat een aanvullende regeling gewenst is. Nu de voorgestelde regeling slechts ter aanvulling op Europees recht is, en zij geen beperking voor het vrije verkeer van kapitaal of dienstverlening met zich meebrengt, doet zich geen strijd met hoger recht voor.

Gelet op bovenstaande is het doel van de voorgestelde regeling om enerzijds de derivatenposities die ten behoeve van cliënten worden aangegaan buiten het faillissement van hun bank, beleggingsonderneming of clearinginstelling te houden – en de cliënten zodoende te beschermen tegen faillissement – en anderzijds om ervoor te zorgen dat de derivatenposities die voor een cliënt worden gehouden, en het daarbij behorende onderpand, zonder al te veel complicaties kunnen worden overgedragen aan een andere tussenpersoon. Het belangrijkste instrument daartoe is het afscheiden van een deel van het vermogen van de betreffende instelling. Daarvoor is, gezien de goederenrechtelijke aspecten, een wetswijziging noodzakelijk, waarbij het meest voor de hand ligt om de kern van de regeling op te nemen in de Wge, omdat er een aantal parallellen is te trekken tussen de rol van een intermediair bij effecten en die van een tussenpersoon bij derivaten. Zo vormen beiden slechts een tussenschakel in de keten van een effect respectievelijk derivaat en treden zij beiden op voor rekening en risico van hun cliënten. Weliswaar draagt de naam Wet giraal effectenverkeer in zich dat deze betrekking heeft op effecten, de naam is inmiddels dermate bekend dat wijziging ervan niet opportuun wordt geacht. Ook opname in een andere wet lijkt niet gepast. Het Burgerlijk Wetboek en de Wet op het financieel toezicht zouden overwogen kunnen worden, maar het Burgerlijk Wetboek is te algemeen van aard om deze materie te behandelen en de Wft is naar zijn aard gericht op het toezicht op de financiële sector en bevat nauwelijks vermogensrechtelijke aspecten. Ook de Faillissementswet komt niet in aanmerking, omdat de regeling al effect dient te sorteren voordat een instelling failliet wordt verklaard, in het bijzonder met betrekking tot de eisen die worden gesteld aan het voeren van een adequate administratie.

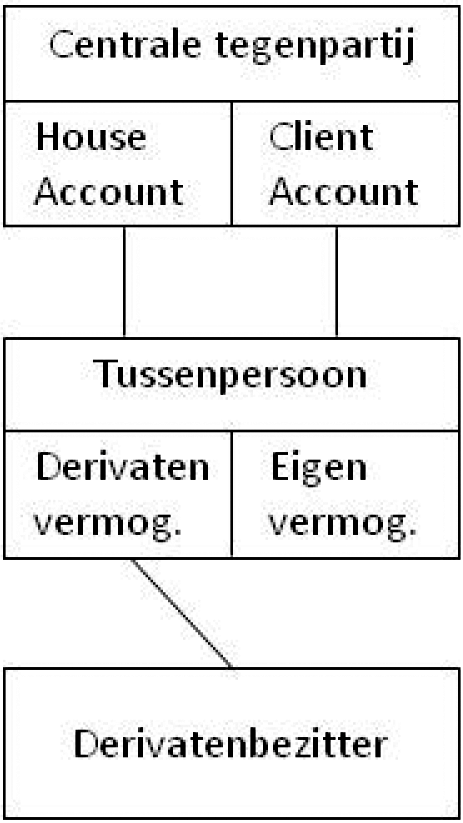

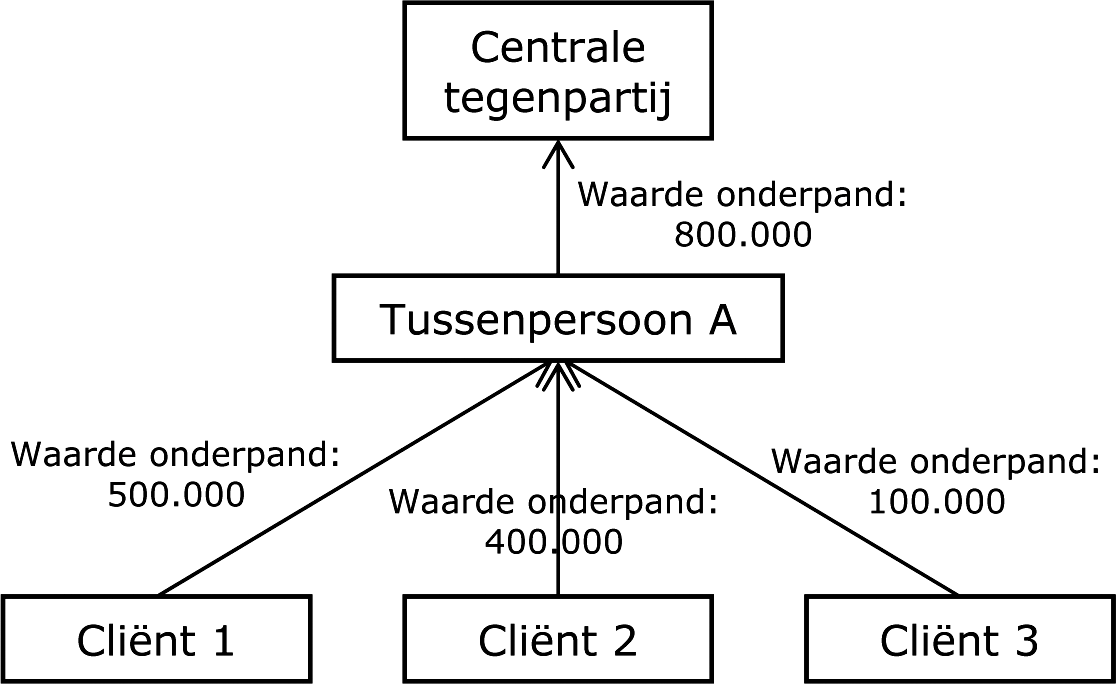

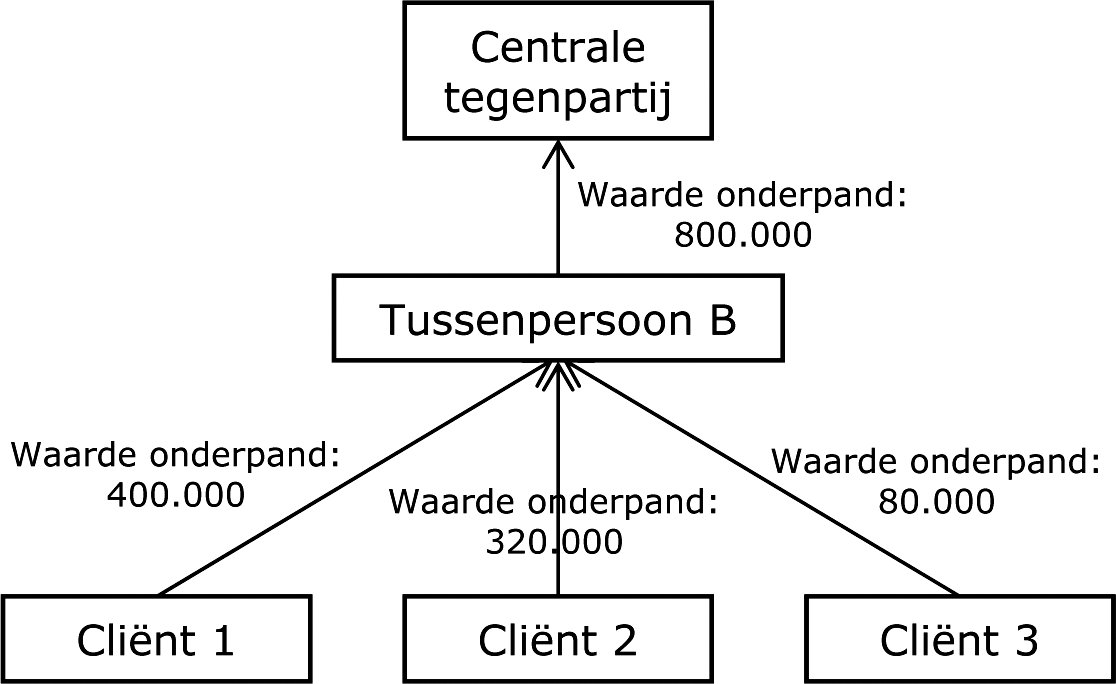

Met het thans voorliggende wetsvoorstel worden alle derivatenposities die een bank, beleggingsonderneming of clearinginstelling ten behoeve van haar cliënten aangaat met een derde, afgescheiden van het vermogen van de betreffende instelling. Het betreft een andere vorm van vermogensscheiding zoals die nu al in de Wge wordt geregeld. De huidige constructie van de Wge is gebaseerd op collectieve mede-eigendom: het girodepot en het verzameldepot vormen een bijzonder soort deelgenootschap, waarbij de cliënten ieder voor zich aanspraak kunnen maken op hun deel van de door de intermediair gehouden effecten. Het derivatenvermogen vormt een separaat vermogensbestanddeel dat echter nog steeds onderdeel is van het totale vermogen van de tussenpersoon. Het verschil zit hem er daarmee in dat de cliënten niet op dezelfde wijze als bij effecten aanspraak kunnen maken op hun aandeel in het verzameldepot – dat bestaat uit (fracties van) effecten – maar dat de rechten die onderdeel uitmaken van het derivatenvermogen uitsluitend dienen ter voldoening van hun te onderscheiden vorderingen op de tussenpersoon. In het derivatenvermogen vallen daartoe alle rechten en verplichtingen uit hoofde van derivatenposities die de betreffende instelling als tussenpersoon aangaat met een derde ten behoeve van het aangaan van derivatenposities door haar cliënten (in de regeling een «corresponderende positie» geheten). Het betreft dus zowel de rechten en verplichtingen uit de positie zelf – dus die de kern van het derivaat uitmaken – als de rechten en verplichtingen met betrekking tot het uitwisselen van onderpand die worden gereserveerd voor het voldoen van vorderingen uit hoofde van de daarmee samenhangende derivatenposities van cliënten (in de regeling «cliëntpositie» geheten). Met betrekking tot vorderingen van cliënten tot teruggave van het door hen gestorte onderpand moet worden aangetekend dat de regeling geen volledige bescherming biedt. De cliënten storten in de regel gezamenlijk namelijk meer onderpand dan dat de tussenpersoon uit hoofde van de corresponderende posities moet storten. Dit is onder meer het gevolg van het feit dat een tussenpersoon, bij wijze van extra zekerheid, meer onderpand van zijn cliënten kan vragen dan dat hij voor de daarmee corresponderende posities hoeft te storten bij bijvoorbeeld een centrale tegenpartij. Over dat meerdere blijven de cliënten een tegenpartijrisico lopen op hun tussenpersoon met betrekking tot de teruggave van de gestelde zekerheden. Voor het geval dat de tussenpersoon failliet wordt verklaard voorziet het wetsvoorstel in een verliesdelingsregeling: indien de vorderingen tot teruggave van onderpand uit hoofde van de corresponderende posities niet voldoende zijn om alle vorderingen van de betreffende cliënten te voldoen, wordt het terug te geven onderpand verdeeld over die cliënten naar rato van de waarde van de door hen gestelde zekerheden. Voor het restant hebben de cliënten een vordering op de failliete boedel die zij bij de curator kunnen indienen. Zie voor een nadere uiteenzetting van de werking van deze regeling de toelichting bij artikel 49h van de Wet giraal effectenverkeer.

Het aangaan van een corresponderende positie kan gebaseerd zijn op verschillende rechtsfiguren. Voor beursverhandelde derivaten is het in Nederland gebruikelijk dat dit gebeurt op basis van een lastgevingsverhouding, waarbij de tussenpersoon (de lasthebber) op eigen naam, maar voor rekening en risico van zijn cliënt (de lastgever) een overeenkomst met betrekking tot een derivaat aangaat met een derde. Ook kan er sprake zijn van novatie van contracten, waarbij de cliënt in eerste instantie een derivatenpositie aangaat met een bepaalde tegenpartij. Vervolgens komt, ten behoeve van de clearing via een centrale tegenpartij, een keten van contracten tot stand, via de tussenpersoon van de cliënt naar de centrale tegenpartij, en daarvandaan naar de volgende schakel in de keten van het derivatencontract, totdat men terecht komt bij de aanvankelijke (en uiteindelijke) tegenpartij. Verder kan er sprake zijn van back-to-back-posities, waarbij de tussenpersoon eerst een derivatenpositie aangaat met zijn cliënt, om vervolgens een corresponderende positie aan te gaan met een derde, zodanig dat de rechten en verplichtingen die de kern van beide derivatenposities uitmaken precies tegen elkaar wegvallen. Ongeacht de verschillende mogelijke rechtsgrondslagen vallen de corresponderende posities van de instelling in het derivatenvermogen als en zolang die corresponderende positie samenhangt met en is aangegaan ten behoeve van een cliëntpositie. Welke corresponderende positie hoort bij iedere door een cliënt aangegane derivatenpositie moet blijken uit de administratie van de tussenpersoon.

Deze regeling is tevens een aanvulling op hetgeen in artikel 212e van de Faillissementswet is bepaald. Op grond van dat artikel worden, indien een bank, beleggingsonderneming of clearinginstelling failleert, «de rechten en de verplichtingen die zij uit of in verband met deelname aan het [clearing]systeem heeft, bepaald door het recht waardoor dat systeem wordt beheerst». De aanvulling is vooral gelegen in de goederenrechtelijke aspecten van deze regeling, die ervoor zorgen dat de betreffende rechten en verplichtingen worden afgescheiden van het vermogen van de faillerende instelling. De eventuele afwikkeling of overdacht van posities zal – op grond van artikel 212e van de Faillissementswet – geschieden conform het recht dat de betrokken clearingsystemen beheert. De curator heeft daar rekening mee te houden.

Dat de regeling ook buiten faillissement werking dient te hebben, heeft te maken met het korte tijdsbestek waarbinnen gehandeld moet worden op het moment dat het derivatenvermogen dient te worden overgedragen aan een andere tussenpersoon. In de regel stellen centrale tegenpartijen namelijk dat een dergelijke overdracht binnen 48 uur dient plaats te vinden. Om dat mogelijk te maken, dient op ieder moment de inhoud van het derivatenvermogen en de daarmee samenhangende cliëntposities kenbaar te zijn.

De voorgestelde regeling is tot stand gekomen in nauwe samenwerking met de AFM en DNB, die tevens de beoogde toezichthouders zijn voor wat betreft de naleving door beleggingsondernemingen respectievelijk banken en clearinginstellingen. Bij het ontwerp van de voorliggende regeling is tevens een aantal marktpartijen betrokken die in de praktijk met de regeling worden geconfronteerd, zoals banken, de Amsterdamse beurs, een centrale tegenpartij en een van de grootste gebruikers van derivaten. Daarnaast hebben in verschillende fasen van de totstandkoming advocaten en rechtswetenschappers hun kennis en inzichten beschikbaar gesteld. Aangezien er op dit moment geen financiële instellingen zijn die een vergunning hebben voor het uitoefenen van het bedrijf van clearinginstelling, zullen in de praktijk banken de gevolgen van de voorgestelde regeling ondervinden. Het ziet ernaar uit dat beleggingsondernemingen, die geen bank zijn, niet door dit wetsvoorstel zullen worden geraakt, omdat er – voor zover bekend – op dit moment geen beleggingsondernemingen zijn die optreden als tussenpersoon in de zin van deze regeling. Voor zover cliënten van beleggingsondernemingen al beleggen in derivaten, treedt een apart bewaarbedrijf op als tussenpersoon van de derivatenposities, en wordt op die manier al vermogensscheiding gerealiseerd. Desalniettemin is niet uit te sluiten, en zeker naar de toekomst niet, dat ook beleggingsondernemingen zelf als tussenpersoon in de zin van deze regeling optreden, dus is het voor de effectieve bescherming van derivatenbezitters van belang dat de regeling ook op hen van toepassing is.

De belangrijkste praktische gevolgen voor tussenpersonen zitten in de eisen die de regeling stelt aan het administreren van het derivatenvermogen. Net als bij het verzameldepot staat of valt de werking van deze regeling bij het voeren van een goede administratie door de tussenpersoon. Uit diens administratie moet immers blijken welke rechten en verplichtingen deel uit maken van het derivatenvermogen, dat in geval van faillissement buiten de boedel blijft. Om dat te realiseren worden tussenpersonen verplicht om hun administratie op adequate wijze bij te houden. Deze verplichting wordt tevens tot voorwaarde gemaakt voor het verkrijgen van een vergunning, voor zover een bank, beleggingsonderneming of clearinginstelling optreedt als tussenpersoon in de zin van deze wet. Verder dient een instelling die beleggingsdiensten verleent haar cliënten te informeren over de hoedanigheid waarin zij optreedt als een cliënt een derivatenpositie aangaat, en wat de goederenrechtelijke consequenties daarvan zijn. Als een bank namelijk in verband met de cliëntpositie een corresponderende positie aangaat, treedt zij op als tussenpersoon en geniet de cliënt bescherming tegen het faillissement van de tussenpersoon op grond van deze regeling. Gaat de bank geen corresponderende positie aan, dan treedt zij op als uiteindelijke tegenpartij en geniet de cliënt geen bescherming op grond van deze regeling. De verplichting om cliënten hierover te informeren zal, gebaseerd op artikel 4:20 van de Wft, worden opgenomen in het Besluit gedragstoezicht financiële ondernemingen Wft. De cliënten van een tussenpersoon zullen geen praktische consequenties ondervinden van de regeling tot het moment waarop aan hun tussenpersoon surseance van betaling wordt verleend of deze wordt onderworpen aan de noodregeling of failliet wordt verklaard. Het derivatenvermogen dient namelijk slechts ter voldoening van de vorderingen van de cliënten van de tussenpersoon voor zover die vorderingen voortvloeien uit hun derivatenposities. Bovendien kunnen in de noodregeling of in faillissement hun derivatenposities buiten de afwikkeling van de boedel om worden overgedragen aan een andere tussenpersoon. Wel lopen de cliënten mogelijk een tegenpartijrisico op hun tussenpersoon in verband met de vordering tot teruggave van gestelde zekerheden, maar dit risico wordt met de voorliggende regeling deels weggenomen (welk deel van het tegenpartijrisico nog resteert, wordt beschreven in de toelichting op het voorgestelde artikel 49h lid 4 Wge).

Omdat voor de naleving van deze regeling voor zowel banken als beleggingsondernemingen geen additionele investeringen nodig zijn (zie hierover de paragraaf inzake administratieve lasten), en de regeling geen invloed heeft op de inrichting van het verdienmodel van tussenpersonen, heeft deze regeling geen negatieve invloed op de concurrentiepositie van Nederlandse tussenpersonen ten opzichten van buitenlandse instellingen. Mogelijk is er zelfs sprake van een positieve invloed, omdat de voorgestelde regeling een betere bescherming biedt voor cliënten van tussenpersonen dan het rechtsregime in Duitsland, Engeland en Frankrijk. Deze drie landen hebben zich namelijk beperkt tot het bepalen dat het faillissementsrecht niet in de weg staat aan de overdracht van een derivatenportefeuille op grond van artikel 48 EMIR. Zij hebben echter geen aanvullende bescherming gerealiseerd in de vorm van vermogensscheiding, zodat – mocht een dergelijke overdracht niet slagen – cliënten zouden worden geconfronteerd met een concurrente vordering op hun tussenpersoon. Het zou dus kunnen dat buitenlandse cliënten de voorkeur zullen geven aan een Nederlandse tussenpersoon vanwege de goederenrechtelijke bescherming die zij op grond van deze regeling genieten.

De Minister van Financiën heeft in het belang van de stabiliteit van het financiële stelsel op 1 februari 2013 besloten tot onteigening van bepaalde effecten en vermogensbestanddelen van SNS REAAL en SNS Bank (hierna gezamenlijk aangeduid als SNS REAAL). Dit was de eerste keer dat de Interventiewet werd toegepast. Zoals toegezegd tijdens het debat in de Tweede Kamer over de nationalisatie van SNS REAAL is een evaluatie van de Interventiewet uitgevoerd. Ook in het onderzoek dat is uitgevoerd door de Evaluatiecommissie Nationalisatie SNS REAAL (ENS) is de toepassing van de Interventiewet op SNS REAAL betrokken. Uit voornoemde evaluaties blijkt dat de interventiebevoegdheden van DNB en de Minister van Financiën op bepaalde punten kunnen worden verbeterd. Het onderhavige wetsvoorstel beoogt onder andere de effectiviteit van de interventiebevoegdheden van DNB en de Minister van Financiën op die punten te versterken. Dit wetsvoorstel bevat, naar aanleiding van de hiervoor genoemde evaluaties, voorstellen tot wijziging van enkele bepalingen van de Wft en de Fw. Ten eerste wordt erin voorzien dat DNB de mogelijkheid krijgt om onder voorwaarden het overdrachtsinstrument ook in te zetten jegens de moedermaatschappij van een verzekeraar. Ten tweede wordt een wettelijke grondslag gecreëerd voor de Minister van Financiën voor de rechtstreekse onteigening van vorderingsrechten die derden hebben op de probleeminstelling. Op basis van de Interventiewet kunnen deze nu alleen als passief vermogensbestanddeel van de probleeminstelling zelf worden onteigend. Op deze wijzigingen zal in de volgende onderdelen van deze paragraaf nader worden ingegaan.

De bevoegdheden van DNB uit de Interventiewet, die zijn opgenomen in deel 3 van de Wft, zien op een tijdige en ordentelijke afwikkeling van individuele banken en verzekeraars die in problemen verkeren. DNB kan op grond hiervan interveniëren bij een vergunninghoudende bank of verzekeraar met zetel in Nederland indien zij van oordeel is dat er tekenen zijn van een gevaarlijke ontwikkeling met betrekking tot het eigen vermogen, de solvabiliteit of de liquiditeit onderscheidenlijk de technische voorzieningen, en redelijkerwijs te voorzien is dat die ontwikkeling niet voldoende of niet tijdig ten goede zal keren. Indien DNB van oordeel is dat aan het voornoemde criterium is voldaan, kan zij ten aanzien van een in de problemen verkerende verzekeraar een plan opstellen tot overdracht aan een private derde partij van i) zijn passiva of activa of ii) door die verzekeraar uitgegeven aandelen. Deze derde partij kan in principe ook een overbruggingsinstelling zijn.

Zoals tijdens het debat over de nationalisatie van SNS REAAL is toegezegd, is er bij de evaluatie van de Interventiewet gekeken of het zinvol zou zijn als DNB ook zou kunnen ingrijpen bij een holding waarin een verzekeraar of een bank is ondergebracht. Hoewel dit in het geval van SNS REAAL niet tot een andere uitkomst zou hebben geleid, volgt uit deze evaluatie dat de effectiviteit van de overdrachtsregeling kan worden vergroot door DNB de bevoegdheid te geven om de moedermaatschappij van een bank en/of verzekeraar te betrekken in de overdrachtsregeling. Er wordt in de evaluatie van de Interventiewet aanbevolen om DNB de bevoegdheid te geven om in te kunnen ingrijpen op het niveau van een moedermaatschappij van een Nederlandse bank en/of verzekeraar. De ENS doet eveneens een aanbeveling op dit punt. De situatie is denkbaar dat voor een effectieve overdracht van activa van een verzekeraar bijvoorbeeld een deel van de ICT-systemen van de moedermaatschappij van die verzekeraar moet worden overgedragen.

In Europees verband is gewerkt aan een richtlijn voor herstel en afwikkeling van kredietinstellingen en bepaalde beleggingsondernemingen3 (BRRD)4. De BRRD voorziet in een regeling voor de overdracht van aandelen, activa en/of passiva die materieel vergelijkbaar is met de bestaande overdrachtsregeling uit de Interventiewet. Anders dan de Interventiewet ziet de BRRD alleen op banken en bepaalde beleggingsondernemingen. De BRRD biedt de mogelijkheid om, indien aan bepaalde voorwaarden wordt voldaan, het afwikkelingsinstrumentarium toe te passen op de holdings waarin banken en beleggingsondernemingen zijn ondergebracht. Door de implementatie van de BRRD zal de resolutieautoriteit de bevoegdheid krijgen om in te grijpen ten aanzien van dergelijke holdings. Hierin wordt voorzien in een separaat wetsvoorstel ter implementatie van de BRRD. Aangezien (de holdings van) verzekeraars buiten het toepassingsbereik van de BRRD vallen, wordt in dit wetsvoorstel voorzien in de mogelijkheid voor DNB om de overdrachtsregeling onder voorwaarden toe te passen op moedermaatschappijen van verzekeraars.

Het niveau waarop DNB en de Minister van Financiën op grond van de Interventiewet kunnen interveniëren, wordt door dit wetsvoorstel gelijkgetrokken. Voor de Minister van Financiën gold al dat deze zijn bevoegdheden ook kan toepassen ten aanzien van de moedermaatschappij van een financiële onderneming, indien die moedermaatschappij haar zetel in Nederland heeft. Dit wetsvoorstel maakt het mogelijk dat DNB in het vervolg niet alleen een overdrachtsplan kan voorbereiden ten aanzien van een verzekeraar met zetel in Nederland, maar ook ten aanzien van de moedermaatschappij van die verzekeraar mits die moedermaatschappij haar zetel in Nederland heeft. Het begrip moedermaatschappij omvat niet alleen de directe moeder van een verzekeraar maar kan tevens een indirecte moeder van een verzekeraar omvatten.5 Het is de verantwoordelijkheid van DNB, afhankelijk van de omstandigheden van het geval en rekening houdend met de algemene beginsel van behoorlijk bestuur, om te beoordelen op welk niveau moet worden ingegrepen.

DNB kan een overdrachtsplan voorbereiden ten aanzien van de moedermaatschappij van een verzekeraar indien aan bepaalde voorwaarden is voldaan. De eerste voorwaarde is dat er ten aanzien van de verzekeringsdochter tekenen zijn van een gevaarlijke financiële ontwikkeling, die naar verwachting niet voldoende of niet tijdig ongedaan kan worden gemaakt. De tweede voorwaarde is dat óf de moedermaatschappij zelf voldoet aan het hiervoor bedoelde criterium óf de situatie waarin de verzekeringsdochter verkeert een bedreiging vormt voor de groep. De derde voorwaarde is dat de overdracht van activa of passiva van de moedermaatschappij of door de moedermaatschappij uitgegeven aandelen nodig moet zijn voor de afwikkeling van haar verzekeringsdochter of de groep als geheel. De systematiek komt in grote lijnen overeen met de systematiek die geldt voor het toepassen van het afwikkelingsinstrumentarium op holdings van kredietinstellingen en bepaalde beleggingsondernemingen uit de BRRD6. Deze systematiek houdt in dat de moedermaatschappij in dezelfde soort financiële problemen verkeert als de verzekeringsdochter of dat de situatie van de verzekeringsdochter een bedreiging vormt voor de groep.

In dit wetsvoorstel wordt voorgesteld dat DNB ook een overdrachtsplan kan voorbereiden ten aanzien van een moedermaatschappij van een verzekeraar. De Interventiewet heeft met het oog op de introductie van de overdrachtsregeling ook de Fw aangepast. Op grond van de huidige regeling kan enkel DNB het faillissement van een verzekeraar aanvragen, waarbij zij de mogelijkheid heeft een door haar voorbereid overdrachtsplan ter goedkeuring voor te leggen aan de rechtbank. Tevens is het criterium om het faillissement van een verzekeraar aan te vragen, gelijkgetrokken met het criterium voor de overdrachtsregeling. Gelet op de voorgestelde uitbreiding van de overdrachtsregeling is het wenselijk de Fw eveneens aan te passen. Voorgesteld wordt dat DNB het faillissement van de moedermaatschappij van een verzekeraar kan verzoeken indien zij van oordeel is dat zowel de verzekeraar als diens moedermaatschappij in de problemen verkeert zonder dat er voldoende of tijdig kans op herstel is en dat het faillissement van de moedermaatschappij voor de afwikkeling van de verzekeraar of de groep waartoe deze behoort nodig is. DNB heeft dan de mogelijkheid om op het moment van de faillissementsaanvraag of op een later moment een overdrachtsplan ten aanzien van de verzekeraar en/of de moedermaatschappij aan de rechtbank te overleggen met het verzoek deze goed te keuren.

Ook de titel over de surseance van betaling van de Fw behoeft enige aanpassing. In deze titel wordt geregeld dat een schuldenaar op diens verzoek surseance van betaling kan worden verleend en wat de gevolgen daarvan zijn. Enkele categorieën schuldenaren zijn uitgesloten van de mogelijkheid van surseance van betaling. Het gaat daarbij om natuurlijke personen die geen zelfstandig beroep of bedrijf uitoefenen, banken en verzekeraars. Moedermaatschappijen van verzekeraars zijn niet uitgezonderd en kan dientengevolge surseance van betaling worden verleend. Een onwenselijke doorkruising van de voorbereidingen van DNB voor een overdracht betreffende een verzekeraar en diens moedermaatschappij door de aanvraag van surseance van betaling door een moedermaatschappij van een verzekeraar is niet uit te sluiten. De aanvraag van surseance van betaling door de moedermaatschappij van een verzekeraar kan namelijk tot gevolg hebben dat een overdracht die DNB mogelijk voorbereidt, wordt belemmerd. Om deze reden voorziet het wetsvoorstel in aanpassingen van de titel over de surseance van betaling om rekening te houden met de bevoegdheid van DNB om ten aanzien van een moedermaatschappij van een verzekeraar in te grijpen.

De Interventiewet voorziet erin dat niet alleen effecten, maar ook vermogensbestanddelen kunnen worden onteigend. In het geval van SNS REAAL waren niet alle achtergestelde schulden effecten; voor een deel ging het ook om achtergestelde onderhandse leningen. Omdat deze onderhandse leningen dezelfde senioriteit hadden als de achtergestelde effecten, en ook op deze leningen in faillissement niets zou worden afgelost, zijn deze leningen ook in de onteigening betrokken. Slechts de wijze van onteigening was anders dan bij de achtergestelde obligaties. Omdat het geen effecten zijn, zijn niet de onderhandse leningen zelf, maar de daarmee corresponderende (passieve) vermogensbestanddelen van SNS REAAL onteigend ten name van een lege, separate stichting. Ondanks dat de onteigening aan de zijde van SNS REAAL geschiedde, is de leningverstrekker (vreemd vermogensverschaffer) in materieel opzicht de onteigende partij. De facto maakt het voor de leningverstrekker geen verschil of zijn vorderingsrecht rechtstreeks wordt onteigend dan wel of het met de door hem verstrekte lening corresponderende vermogensbestanddeel van de probleeminstelling wordt onteigend ten name van een privaatrechtelijke rechtspersoon die onvoldoende verhaal biedt om de lening terug te betalen. Hetgeen voor onderhandse leningen geldt, geldt evenzeer voor andere vorderingen van derden op een probleeminstelling die geen effecten zijn, zoals de tegenprestatie voor de levering van goederen. Ook deze vorderingen zouden thans enkel als passief vermogensbestanddeel van een probleeminstelling kunnen worden onteigend. Dit wetsvoorstel voorziet erin dat ook de vorderingsrechten die derden hebben op de probleeminstelling kunnen worden onteigend. Hierdoor wordt bewerkstelligd dat deze vorderingsrechten in de toekomst op dezelfde wijze kunnen worden onteigend als effecten. De voorgestelde wijziging wordt opgenomen in deel 6 van de Wft dat reeds voorziet in een mogelijkheid voor de Minister van Financiën om in het belang van de financiële stabiliteit bepaalde effecten en vermogensbestanddelen te onteigenen.

In de afgelopen jaren is gebleken dat er een relatief klein maar consistent aantal vergunninghouders is dat niet voldoet aan de verplichting tot het betalen van de heffingen voor het doorlopend toezicht die de toezichthouder ingevolge de Wet bekostiging financieel toezicht (Wbft) mag opleggen. Het betreft hier met name kleine financiële ondernemingen die onder het toezicht van de Autoriteit Financiële Markten staan. De toezichthouder heeft zelf maatregelen getroffen om deze betalingsproblematiek aan te pakken, onder andere door het aanscherpen van de betalings- en incassoprocedures. Alhoewel deze maatregelen hebben geleid tot een verkleining van de groep vergunninghouders die niet aan de betalingsverplichtingen voldoet, is er geen sprake van het volledig verdwijnen of marginaliseren van deze groep.

Het wetsvoorstel tot wijziging van de Wbft dat is ingediend bij de Tweede Kamer behelst de afschaffing van de overheidsbijdrage aan de toezichtkosten, alsmede de noodzakelijke aanpassing in procentuele aandelen dat iedere toezichtcategorie bijdraagt aan de financiering van de kosten.7 Voor de afschaffing van de overheidsbijdrage en de doorberekening van de toezichtkosten is van belang dat de onder toezichtstaande ondernemingen als groep gebaat zijn bij een effectief toezicht en dat instellingen zich niet makkelijk kunnen onttrekken aan de groep. Wanneer een onderneming niet voldoet aan zijn verplichte bijdrage in de toezichtkosten, zal dit uiteindelijk neerslaan bij de andere onder toezichtstaande ondernemingen.

Om te borgen dat alle onder toezichtstaande ondernemingen bijdragen aan de financiering van het toezicht, is overwogen welk instrument het meest geschikt is om de betalingsproblematiek aan te pakken. Zo is de mogelijkheid tot een wettelijk vereist vergunningsvoorschrift, dat strekt tot een betalingsverplichting inzake de heffingen voor het doorlopend toezicht als bedoeld in de Wbft, bezien. Een dergelijk wettelijk voorschrift is bijvoorbeeld van toepassing op omgevingsvergunningen als bedoeld in artikel 6.17, eerste lid, van de Wet ruimtelijke ordening. Om voldoende effect te sorteren, zou een dergelijk nieuw te introduceren wettelijk gesteld vergunningvoorschrift met terugwerkende kracht van toepassing moeten worden verklaard op bestaande vergunninghouders, hetgeen onwenselijk wordt geacht. Ook is de mogelijkheid overwogen tot het introduceren van de bevoegdheid om de verschuldigde heffingen bij dwangbevel in te vorderen, zoals bijvoorbeeld vervat in artikel 33f, zevende lid, van de Wet op de kansspelen en artikel 50a van de Handelsregisterwet 2007. Een introductie van een dergelijke bevoegdheid wordt echter niet effectief geacht: waar een vergunninghouder niet door aanmaningen en incassoprocedure en uiteindelijk een gerechtelijke uitspraak kan worden bewogen tot het voldoen van de betalingsverplichtingen, zal een dwangbevel evenmin effect sorteren.

Voorgesteld wordt een wijziging van artikel 1:104, eerste lid, van de Wft tot het voorzien in de mogelijkheid van intrekking van een vergunning indien een onderneming niet aan de betalingsverplichting van de heffingen voor het doorlopend toezicht als bedoeld in artikel 13, eerste lid, van de Wbft wordt voldaan. Hierbij is van belang dat de voorgestelde intrekkingsgrond als «stok achter de deur» fungeert: gezien de verstrekkende consequenties van de intrekkingsgrond, zal de toezichthouder terughoudend gebruik dienen te maken van deze maatregel. Pas wanneer de toezichthouder alle acties heeft ondernomen die redelijkerwijs van haar verwacht mogen worden om de instelling tot betaling te bewegen, en deze acties geen soelaas bieden, mag de toezichthouder overgaan tot het intrekken van de vergunning. Wat redelijkerwijs verwacht mag worden, is afhankelijk van de specifieke omstandigheden per geval, maar behelst in ieder geval het doorlopen van de reguliere betaling-, aanmaning- en incassoprocedures. Ook het aanbieden van een betalingsregeling indien de instelling daarom verzoekt binnen de betaaltermijn kan hieronder worden gevat.

Dit wetsvoorstel voorziet tevens in een wijziging van de Wet op het financieel toezicht om de toezichthouders – DNB voor banken en clearinginstellingen en de AFM voor beleggingsondernemingen niet zijnde banken – in staat te stellen toezicht uit te oefenen op een adequate administratie van het derivatenvermogen. Daartoe wordt in deel 2 van de Wet op het financieel toezicht toegevoegd dat, om een vergunning te krijgen, een tussenpersoon moet aantonen te voldoen aan de eisen van het nieuwe artikel 3:33c Wft (voor banken en clearinginstellingen) respectievelijk 4:87a Wft (voor beleggingsondernemingen die geen bank zijn). Deze – inhoudelijk identieke – artikelen stellen verplicht dat een tussenpersoon zijn administratie zodanig moet inrichten dat hij aan de eisen van het tweede lid van het voorgestelde artikel 49g voldoet. Dit houdt kort gezegd in dat een tussenpersoon bij dient te houden van welke corresponderende posities de rechten en verplichtingen tot het derivatenvermogen behoren. Omdat een adequate administratie essentieel is voor de werking van deze regeling, krijgen de toezichthouders de mogelijkheid tot het opleggen van een last onder dwangsom of een bestuurlijke boete bij overtreding van artikel 3:33c onderscheidenlijk 4:87a. Daarmee is nog niet gezegd dat het de verantwoordelijkheid van de toezichthouders is dat de administratie van een tussenpersoon te allen tijde volledig en correct is. Die verantwoordelijkheid ligt uiteraard bij de onder toezichtstaande instellingen zelf. Daarnaast wordt een onderdeel toegevoegd aan artikel 3:176 lid 5 van de Wft. Het eerste lid van dat artikel bepaalt dat, na het uitspreken van de noodregeling, een bank «niet kan worden genoodzaakt tot nakoming van haar [...] verplichtingen die voor het uitspreken van de noodregeling zijn ontstaan.» Indien deze bepaling onverkort van kracht zou zijn, zou toepassing van de noodregeling de werking van het derivatenvermogen doorkruisen. Door uitsluiting van het derivatenvermogen voor de toepassing van de noodregeling wordt dit voorkomen.

Tot slot worden nog enkele wetstechnische aanpassingen voorgesteld: in onderdeel f van de definitie van financieel instrument in artikel 1:1 ontbreken de woorden «en dat» en artikel 3:179 verwijst naar artikel 213l Fw, terwijl dit artikel inmiddels is komen te vervallen.

Dit wetsvoorstel bevat verder een wijziging voor Nederlandse beheerders van beleggingsinstellingen, die in Nederland rechten van deelneming willen aanbieden in een niet-Europese beleggingsinstelling. Ingevolge artikel 36 van de richtlijn beheerders van alternatieve beleggingsinstellingen8 mag een Nederlandse beheerder van een beleggingsinstelling alleen rechten van deelneming aanbieden in een niet-Europese beleggingsinstelling, voor zover deze beleggingsinstelling niet gevestigd is in een staat die op de lijst van niet-coöperatieve landen en gebieden van de Financial Action Task Force of diens opvolger staat en de AFM een samenwerkingsovereenkomst heeft met de toezichthoudende instantie waar de niet-Europese beleggingsinstelling is gevestigd. Deze voorwaarden worden alsnog geïmplementeerd in artikel 2:121ca Wft.

Ook wordt in artikel 4:37p Wft geregeld dat de aanvullende eisen die op grond van dit artikel gelden voor het in Nederland aanbieden van deelnemingsrechten aan niet-professionele beleggers, niet gelden voor beheerders van beleggingsinstellingen die alleen rechten van deelneming aanbieden die slechts kunnen worden verworven tegen een tegenwaarde van ten minste € 100.000 per deelnemer, of een nominale waarde per recht hebben van ten minste € 100.000. Dergelijke deelnemingsrechten zullen immers in het algemeen slechts worden gekocht door beleggers waarvan mag worden verondersteld dat zij voldoende deskundig en professioneel zijn en geen baat hebben bij en behoefte hebben aan het van toepassing zijn van de aanvullende beleggersbeschermingsbepalingen.

Daarnaast worden er een aantal fouten bij de implementatie van de richtlijn beheerders van alternatieve beleggingsinstellingen9 gecorrigeerd.

De wijziging van artikel 1, eerste lid, onderdeel a, subonderdeel 12, onder d, van de Wwft die per 1 januari 2013 in werking trad,10 had het onbedoelde effect dat advocaten, notarissen en andere vrije beroepsbeoefenaren bij advies en bijstand bij bepaalde substantiële aan- of verkopen, ten onrechte niet werden gezien als instelling in de zin van de Wwft, alleen omdat bij die aan- of verkoop geen nieuwe uiteindelijk belanghebbende in beeld kwam. Met het voorgestelde nieuwe sub d in artikel 1, eerste lid, onderdeel a, subonderdeel 12 wordt dat rechtgezet. Ook wordt voorgesteld om naast aan- of verkopen ook de aandelenoverdracht expliciet te benoemen en om niet meer alleen te verwijzen naar een onderneming, maar om een uitgebreidere beschrijving te gebruiken, geënt op de beschrijving die ook in artikel 1, eerste lid, onderdeel a, subonderdeel 12, onder c wordt gebruikt: ondernemingen, vennootschappen, rechtspersonen of soortgelijke lichamen als bedoeld in artikel 2, eerste lid, onderdeel b, van de Algemene wet inzake rijksbelastingen. Het al dan niet drijven van een onderneming is daardoor niet meer in alle gevallen een bepalend element. Dat is bijvoorbeeld relevant bij vastgoedvennootschappen, die vaak als belegging worden gehouden en die niet altijd zelfstandig een onderneming drijven.

Dit wetsvoorstel bevat ook een regeling voor de doorberekening van de kosten van het Wwft-toezicht op kansspelaanbieders. Het toezicht op naleving van de Wwft door de onder Wwft-toezicht gestelde kansspelaanbieders wordt momenteel uitgeoefend door DNB en bepaalde categorieën medewerkers van DNB. De desbetreffende kansspelaanbieders staan daarnaast ook onder toezicht van de kansspelautoriteit, die belast is met het toezicht op naleving van de Wet op de kansspelen (Wok). De regering is voornemens het Wwft-toezicht op grond van artikel 24, eerste lid, Wwft op te dragen aan de kansspelautoriteit en haar toezichthouders door wijziging van artikel 1 van het Besluit aanwijzing toezichthouders Wet ter voorkoming van witwassen en financieren van terrorisme. Daarbij zullen ook de bevoegdheden van de Minister op grond van hoofdstuk 4 Wwft door aanpassing van artikel 5 van het Uitvoeringsbesluit Wet ter voorkoming van witwassen en financieren van terrorisme worden overgedragen aan de kansspelautoriteit en gelden de verplichtingen op grond van dat hoofdstuk jegens de Minister als verplichtingen jegens de kansspelautoriteit (artikel 31 Wwft). De kansspelautoriteit, die al is belast met het Wok-toezicht op de betrokken kansspelaanbieders, beschikt bij uitstek over de kennis en expertise van de kansspelmarkt en de ontwikkelingen daarop die voor het Wwft-toezicht van essentieel belang zijn. Daarnaast is, aangezien een van de doelstellingen van het kansspelbeleid het voorkomen van witwassen en andere vormen van criminaliteit is, sprake van een zekere overlap van de activiteiten in het kader het toezicht op naleving van de Wok en de Wwft. Toezicht op naleving van beide wetten leidt daardoor naar verwachting tot efficiencywinst en lagere kosten.

De onder Wwft-toezicht gestelde kansspelaanbieders zijn op dit moment de natuurlijke personen, rechtspersonen of vennootschappen die beroeps- of bedrijfsmatig een speelcasino in de zin van artikel 27h Wok organiseren (artikel 1, eerste lid, onderdeel a, onder 16° Wwft). Indien het voorstel tot wijziging van de Wet op de kansspelen, de Wet op de kansspelbelasting en enkele andere wetten in verband met het organiseren van kansspelen op afstand (verder: wetsvoorstel kansspelen op afstand) tot wet wordt verheven en in werking treedt, worden hieraan toegevoegd de personen en vennootschappen die beroeps- of bedrijfsmatig kansspelen op afstand in de zin van artikel 31 Wok organiseren. De groep onder Wwft-toezicht gestelde kansspelaanbieders zal naar verwachting op termijn – met de implementatie van de vierde richtlijn tot voorkoming van het gebruik van het financiële stelsel voor het witwassen van geld en de financiering van terrorisme (verder: de 4e AML-richtlijn) – verder worden uitgebreid.

Directe aanleiding voor het doorberekenen van de toezichtskosten is het voornemen, vastgelegd in het regeerakkoord «Bruggen slaan» van 29 oktober 2012, tot afschaffing van de overheidsbijdrage voor het door de Autoriteit Financiële Markten (AFM) en DNB uit te oefenen toezicht op de financiële markten. Met het voornemen van de regering om het Wwft-toezicht op onder toezichtgestelde kansspelaanbieders over te dragen van DNB aan de kansspelautoriteit is het wenselijk dat ook de kansspelautoriteit de kosten voor het Wwft-toezicht kan doorberekenen op vergelijkbare wijze als de onder Wwwft-toezicht van DNB en de AFM gestelde ondernemingen.

De kosten van het Wok-toezicht worden sinds 2012 via de kansspelheffing (artikelen 33e en 33f Wok) omgeslagen over de kansspelvergunninghouders. Voorgesteld wordt ook de kosten van het Wwft-toezicht bij de onder Wwft-toezicht gestelde kansspelvergunninghouders in rekening te brengen. Aangezien bij kansspelen sprake is financiële transacties tussen de aanbieder en de speler bestaan er risico’s van witwassen en terrorismefinanciering. Dit maakt kansspelen kwetsbaar voor misbruik door criminelen. Dit is dan ook de voornaamste reden waarom bepaalde groepen kansspelaanbieders onder het Wwft toezicht vallen. Overheidstoezicht op naleving van de Wwft door de betrokken kansspelaanbieders is noodzakelijk. De kosten daarvan zijn tot dusverre niet verdisconteerd in de productiekosten van de betrokken kansspelaanbieder en de prijs van diens risicovolle activiteiten, maar werden afgewenteld op de belastingbetaler, ongeacht of deze van het kansspelaanbod gebruik maakt. De regering acht het redelijk dat de duidelijk identificeerbare groep onder Wwft-toezicht gestelde kansspelaanbieders aan wie op grond van de Wok een vergunning is verleend voortaan evenals de financiële instellingen zelf de kosten draagt van het bestuurlijke toezicht op naleving van de Wwft. Daarbij komt dat de betrokken kansspelaanbieders ook belang hebben bij dat Wwft-toezicht. Het versterkt het vertrouwen van de spelers in de door hen aangeboden kansspelen. Indien de legaal aangeboden kansspelen worden misbruikt voor witwassen of andere criminele activiteiten, leidt dat tot minder vraag naar die kansspelen. Dit inzicht wordt in de internationale praktijk van kansspelen op afstand breed gedragen. Veel kansspelaanbieders hebben daarom eigener beweging al passende maatregelen getroffen om witwassen en fraude te onderkennen en waar mogelijk te voorkomen. Zo beschikken kansspelaanbieders over uitgebreide detectiesystemen om ongebruikelijke transacties te monitoren.

Voorgesteld wordt bij de doorberekening van de Wwft-toezichtskosten volledig aan te sluiten bij de systematiek van de kansspelheffing waarmee de Wok-toezichtskosten reeds op de betrokken marktpartijen worden omgeslagen. Hierdoor worden onnodige administratieve lasten voor de betrokken onder Wwft-toezicht gestelde kansspelaanbieders en onnodige uitvoeringslasten voor de kansspelautoriteit voorkomen.

De grondslagen waarop de Wwft-toezichtkosten aan de onder Wwft- toezicht gestelde kansspelaanbieders in rekening worden gebracht, zijn hierdoor dezelfde als die van de kansspelheffing (artikel 33e Wok). Voor de houder van een vergunning tot het organiseren van een speelcasino gaat het hierbij om het aantal speeltafels, het aantal daaraan gekoppelde spelersterminals en het aantal kansspelautomaten. Na de inwerkingtreding van de Wet kansspelen op afstand zal het voor de houder van een vergunning tot het organiseren van kansspelen op afstand gaan om een percentage van het brutospelresultaat. Wel worden de tarieven van de kansspelheffing (artikel 33f Wok) voor de onder Wwft-toezichtgestelde kansspelvergunninghouders aangepast. Uit deze systematiek volgt verder dat de bestaande regelingen van de informatieverstrekking door de betrokken kansspelaanbieders, van de schatting ingeval juiste en volledige gegevens uitblijven, van de voorlopige heffing en de verrekening daarvan met de definitieve heffing (artikel 33f Wok) van toepassing zijn.

De kansspelautoriteit heeft een uitvoeringstoets uitgevoerd om de kosten voor het toezicht te berekenen. Daarbij is gekeken naar het verwacht aantal benodigde mensen, instrumenten en middelen voor uitvoering van het Wwft toezicht op landgebonden speelcasino’s en voor het toezicht op aanbieders van kansspelen op afstand na inwerkingtreding van het wetsvoorstel kansspelen op afstand. Op basis hiervan is een inschatting gemaakt van de totale kosten voor het toezicht, die vervolgens zijn omgerekend naar de verschillende grondslagen.

Bij de berekening van de totale kosten voor het Wwft-toezicht op landgebonden speelcasino’s is rekening gehouden met de taken die DNB (nu belast met het toezicht op naleving van de Wwft door deze sector) op dit moment uitvoert in het kader van het toezicht. De totale kosten voor het toezicht worden geschat op zo’n € 30.000. Dit komt neer op € 4 per speeltafel, en € 3 per gekoppelde spelersterminal en per kansspelautomaat. Deze Wwft-toezichtkosten worden opgeteld bij de bedragen van de reeds bestaande kansspelheffing ter financiering van toezicht op de Wok.

Het Wwft-toezicht op aanbieders van kansspelen op afstand is nieuw, hetgeen implicaties heeft voor de totale kosten van het Wwft-toezicht. Zo zullen bijvoorbeeld risicoprofielen moeten worden ontwikkeld en zal de kansspelautoriteit meer capaciteit moeten inzetten voor generieke toezichtstaken zoals het opstellen van een leidraad ter verduidelijking van de wijze waarop die vergunninghouders aan de Wwft kunnen voldoen.

Aan de andere kant worden de risico’s op witwassen en financiering van terrorisme gemitigeerd doordat transacties vanwege het digitale karakter van kansspelen op afstand beter zijn te herleiden en het gedrag van spelers systematischer te monitoren is.

Het aantal verwachte vergunninghouders wordt op basis van een internationale vergelijking geschat op ongeveer 40 aanbieders. De kosten voor aanbiederspecifiek toezicht en handhaving nemen evenredig toe naar mate het aantal vergunninghouders toeneemt. Voor de generieke toezichtactiviteiten geldt een relatief beperkte stijging naar mate het aantal vergunninghouders toeneemt. De totale kosten voor het Wwft-toezicht op aanbieders van kansspelen op afstand wordt geschat op € 560.000.

Houders van een vergunning tot het organiseren van kansspelen op afstand zullen ter bekostiging van het Wwft-toezicht, evenals dat het geval is bij de bekostiging van het toezicht op de Wok, een percentage van het brutospelresultaat (inleg minus prijzen, alsmede de vergoeding voor het geven van gelegenheid tot deelname aan kansspelen) af moeten dragen. Ter vaststelling van dit percentage is aangesloten bij een totale marktomvang van € 200 miljoen.11

Op grond van het bovenstaande is het percentage van het brutospelresultaat dat voor de bekostiging van het Wwft toezicht op vergunninghouders van kansspelen op afstand, vastgesteld op 0,28%. Dit percentage wordt, zoals gezegd, opgeteld bij het reeds vastgestelde percentage voor de kansspelheffing ter bekostiging van het toezicht op de Wok.

Met de totstandkoming van Verordening (EU) Nr. 909/2014 betreffende de verbetering van de effectenafwikkeling in de Europese Unie en betreffende centrale effectenbewaarinstellingen12 (verordening centrale effectenbewaarinstellingen) wordt het mogelijk dat zich meerdere centrale effectenbewaarinstellingen in Nederland vestigen. Om daarop in te spelen dient de Wge zodanig te worden gewijzigd dat ieder van hen girodepots in de zin van deze wet aan kan houden. Dit komt in een aantal onderdelen tot uitdrukking door bepalingen die «het centraal instituut» wijzigen in «een centraal instituut». Verder is van de gelegenheid gebruik gemaakt om een aantal technische onjuistheden in verschillende bepalingen van de Wge te corrigeren.

De verordening centrale effectenbewaarinstellingen noopt tevens tot aanpassingen van de Wft die niet in onderhavig wetsvoorstel zijn opgenomen doch in een afzonderlijk wetsvoorstel dat gelijktijdig met onderhavig wetsvoorstel in werking zal treden zodat duidelijk is tot welke wetswijzigingen de uitvoering van die verordening aanleiding geeft.

In verschillende artikelen betreffende het toezicht op afwikkelondernemingen worden enkele technische wijzigingen aangebracht. Hierdoor sluiten de bepalingen met betrekking tot markttoetreding beter aan op de bepalingen met betrekking tot lopend toezicht. Tevens worden de voorschriften voor afwikkelondernemingen met zetel in Nederland en de voorschriften voor afwikkelondernemingen met zetel in een niet-aangewezen staat beter op elkaar afgestemd.

In dit wetsvoorstel wordt de roulatieplicht voor accountantsorganisaties bij wettelijke controles van organisaties van openbaar belang aangepast van acht naar tien jaar in combinatie met een afkoelingsperiode van vier jaar. Hiertoe wordt het nog niet in werking getreden artikel 68, onderdeel Ba, van de Wet op het accountantsberoep aangepast, dat een wijziging bevat van artikel 23 van de Wet toezicht accountantsorganisaties. Daarnaast wordt de termijn voor interne roulatie van de externe accountant die verantwoordelijk is voor de wettelijke controle gewijzigd naar vijf jaar, zodat op de helft van de termijn voor kantoorroulatie gewisseld wordt van verantwoordelijke externe accountant. Hiertoe wordt artikel 24 van de Wet toezicht accountantsorganisaties aangepast. Met deze wijzigingen wordt opvolging gegeven aan de motie van het lid De Vries die de regering verzoekt de termijn voor verplichte kantoorroulatie zo snel mogelijk in de Nederlandse wetgeving vast te stellen op tien jaar (in combinatie met een termijn voor partnerroulatie na vijf jaar en een afkoelingsperiode van vier jaar).13 Artikel 68, onderdeel Ba, van de Wet op het accountantsberoep zal in werking treden per 1 januari 2016.14 Op deze datum zal ook het in dit wetsvoorstel gewijzigde artikel 24 van de Wet toezicht accountantsorganisaties in werking treden.

Hieronder zal worden ingegaan op de administratieve lasten en inhoudelijke nalevingskosten die voortvloeien uit de beschermingsregeling voor derivatenbezitters tegen het faillissement van hun tussenpersoon. De verplichtingen die voortvloeien uit deze beschermingsregeling zullen gelden voor banken, beleggingsondernemingen en clearinginstellingen die als tussenpersoon optreden bij derivatencontracten. Deze financiële instellingen zullen een deel van hun vermogen moeten afscheiden. Specifiek gaat het om dat deel van het vermogen dat uit de derivatenposities bestaat die de instelling aangaat in verband met de derivatenposities van haar cliënten (en waar zij dus niet als uiteindelijke tegenpartij optreedt). Het betreft zowel de rechten en verplichtingen die voortvloeien uit de positie zelf als de rechten en verplichtingen met betrekking tot de uitwisseling van onderpand. De instelling zal hiertoe een administratie moeten bijhouden waaruit blijkt welke corresponderende positie bij welke cliëntpositie behoort. Dit valt onder de noemer van inhoudelijke nalevingskosten.

Zoals eerder gezegd zullen met name banken de gevolgen van de voorliggende regeling ondervinden. Om de gevolgen voor banken adequaat in beeld te brengen, is de Dutch Advisory Committee for the Securities Industry (kortweg DACSI) gevraagd om input te leveren. Volgens DACSI voldoen verreweg de meeste (zo niet alle) banken momenteel al aan de vereiste administratie van het derivatenvermogen. Hier treedt dus geen verandering op, waardoor er geen additionele kosten gemoeid zijn met deze verplichting en zich geen toename van de regeldruk voordoet.

De verwachting van de Association of Proprietary Traders (APT) en de Vereniging van Vermogensbeheerders en -Adviseurs (VV&A) – vertegenwoordigers van beleggingsondernemingen in Nederland – is dat beleggingsondernemingen niet geraakt zullen worden door deze regeling. Beleggingsondernemingen houden momenteel zelf namelijk niet rechtstreeks derivaten aan van hun cliënten. Een apart bewaarbedrijf treedt op als tussenpersoon in voorkomende gevallen, waarmee al via een andere weg de gewenste vermogensscheiding wordt gerealiseerd. Zoals eerder aangegeven, zijn er op dit moment geen clearinginstellingen actief met een vergunning in Nederland. Dientengevolge zijn er geen lasten voor dit type instellingen van de onderhavige regeling.

De implementatie en naleving van deze regeling zullen tot kosten voor de toezichthouder leiden. DNB en de AFM zullen uit hoofde van deze regeling moeten toezien dat tussenpersonen (banken, clearinginstellingen en beleggingsondernemingen) een adequate administratie voeren van het derivatenvermogen. De financiële consequenties van deze toezichttaak zullen conform de hiervoor geldende afspraken met de Ministeries van Financiën en van Sociale Zaken en Werkgelegenheid worden ingepast binnen het afgesproken kostenkader.

De wijziging van artikel 1, eerste lid, onderdeel a, subonderdeel 12, onder d, van de Wwft, zal er naar verwachting toe leiden dat notarissen, advocaten en bepaalde andere vrije beroepsbeoefenaars in een aantal gevallen kwalificeren als instelling in de zin van de Wwft, waar dat eerder niet het geval was. Dit betekent dat zij mogelijk in meer gevallen cliëntenonderzoek zullen moeten doen en wellicht ook vaker ongebruikelijke transacties melden. Naar verwachting gaat het hier op het totaal van cliëntenonderzoeken en meldingen om een toename van ongeveer 1%. Het precieze aantal cliëntenonderzoeken door Wwft instellingen is niet te geven omdat Wwft instellingen geen verplichting hebben tot het bijhouden hiervan. Een zeer grove schatting is dat het in 2013 voor de bij de wijziging betrokken doelgroep ging om enkele duizenden cliëntenonderzoeken. Uit het jaaroverzicht van de Financiële inlichtingen eenheid over 2013 blijkt dat in 2013 ongeveer 350 meldingen zijn gedaan door de betrokken doelgroep. De voorgestelde wijziging zou leiden tot enkele tientallen aanvullende cliëntenonderzoeken en ongeveer 4 aanvullende meldingen. De bijbehorende toename van administratieve lasten is derhalve verwaarloosbaar.

De doorberekening van de Wwft-toezichtskosten aan de desbetreffende kansspelvergunninghouders heeft uiteraard gevolgen voor de betrokken kansspelvergunninghouders. Deze zijn voor de betrokken kansspelvergunninghouders niet afhankelijk van de vraag of deze in Nederland of in een andere EU/EER lidstaat zijn gevestigd. Ook de grondslag, de tarieven en procedures zijn niet afhankelijk van de vraag of sprake is van grensoverschrijdend kansspelaanbod.

De door te berekenen bedragen zijn evenals dat bij de doorberekening van het Wok-toezicht het geval is, gebaseerd op de kostprijs van het Wwft-toezicht die door de kansspelautoriteit op jaarbasis zullen worden geprognosticeerd. Deze worden zo laag mogelijk gehouden als een effectief Wwft-toezicht toezicht toestaat.

Het Wwft-toezicht is evenals het Wok-toezicht, risicogestuurd. Het vindt plaats op basis van een risicoanalyse door de kansspelautoriteit die daarbij waar mogelijk rekening houdt met gegevens die haar uit het Wok-toezicht bekend zijn geworden en met signalen van onder meer andere toezichthouders als DNB, AFM en buitenlandse kansspel- en witwastoezichthouders. Hierdoor wordt de schaarse toezichtcapaciteit gericht ingezet op die plaatsen waar de risico’s het grootst zijn en kunnen de kosten voor de betrokken vergunninghouders worden beperkt. Ook de kansspelautoriteit is gebaat bij zo laag mogelijke Wwft-toezichtkosten; te hoge kosten kunnen leiden tot een zodanig ongunstige concurrentiepositie van de vergunninghouders ten opzichte van illegale kansspelaanbieders dat de exploitatie van een vergunning niet langer rendabel is, waardoor de kosten van het Wok-toezicht ter bestrijding van het illegale aanbod stijgen en ook de kanalisatie naar een veilig en betrouwbaar kansspelaanbod in gevaar komt.

Voorgesteld wordt bij de doorberekening van de Wwft-toezichtskosten volledig aan te sluiten bij de systematiek van de kansspelheffing waarmee de Wok-toezichtskosten al over de betrokken marktpartijen worden omgeslagen. De voorgestelde wijzigingen ter bekostiging van het Wwft-toezicht zijn voor de kansspelautoriteit uitvoerbaar en handhaafbaar. De aanpassing van de wet heeft geen implicaties voor de uitvoeringskosten van de kansspelautoriteit, omdat reeds kansspelheffing ter bekostiging van het toezicht op de Wok over dezelfde grondslag wordt geïnd. Het bestaande invorderingssysteem behoeft derhalve geen aanpassing. Ook levert de voorgestelde wijziging geen extra administratieve lasten voor vergunninghouders op. Zij moeten de door de Kansspelautoriteit benodigde gegevens immers reeds voor de vordering van de kansspelheffing aanleveren.

Zoals reeds in de inleiding aangegeven, is het wetsvoorstel ter consultatie voorgelegd op www.internetconsultatie.nl. In deze paragraaf worden ten aanzien van diverse wijzigingen de consultatiereacties beschreven, alsmede de wijze waarop deze al dan niet tot aanpassing van het wetsvoorstel of de toelichting hebben geleid.

De consultatiereacties met betrekking tot de beschermingsregeling voor derivatenbezitters waren overwegend positief. Evenwel werden er op onderdelen een aantal kritische kanttekeningen geplaatst die hebben geleid tot enige aanpassingen in de voorgestelde wetstekst. In een aantal reacties werd de vraag opgeworpen of de Wge wel de juiste plaats zou zijn voor deze regeling. Vanwege deze reacties wordt in de memorie van toelichting extra aandacht besteed aan de keuze voor de Wge.

In de wetstekst zoals die ter consultatie is voorgelegd werd in de definitie van het begrip derivatenvermogen bepaald dat dit een afgescheiden vermogen vormt. Uit een aantal reacties bleek dat het de voorkeur geniet om dit in een aparte bepaling op te nemen. De Afdeling advisering van de Raad van State adviseerde echter om juist in de definitie van het begrip «derivatenvermogen» te vermelden dat het om een afgescheiden vermogen gaat. Daarmee is dit in het ingediende wetsvoorstel gehandhaafd.

Sommige respondenten signaleerden dat de regeling geen volledige bescherming biedt aan de cliënten van tussenpersonen. Met name de vordering tot teruggave van de door cliënten gestelde zekerheden kan deels onbeschermd blijven. Deze constatering is juist, maar de keuze die bij het opstellen van de regeling is gemaakt met betrekking tot de reikwijdte van deze bescherming is bewust genomen. Verdergaande bescherming van de rechten van cliënten zou van invloed zijn op het verdienmodel van tussenpersonen en hen op een achterstand zetten ten aanzien van buitenlandse concurrenten. Evenwel zal in de toekomst in overleg met belanghebbenden nader worden beschouwd welke mogelijkheden er verder nog zijn om de rechten van cliënten te beschermen zonder dat dit ten koste gaat van de concurrentiepositie van Nederlandse financiële instellingen.

Volgens enkele reacties zou de reikwijdte van de regeling verder gaan dan beoogd: niet alleen transacties waarbij een bank of beleggingsonderneming als tussenpersoon optreedt zouden onder de regeling vallen, maar ook transacties waarbij de bank voor eigen rekening en risico een positie aangaat met een cliënt en (het risico dat voortvloeit uit) deze positie afdekt in de markt met behulp van een gelijkluidende positie met een andere partij. Om iedere onduidelijkheid met betrekking tot de reikwijdte van de regeling weg te nemen is een passage toegevoegd aan de memorie van toelichting. Uit deze passage volgt dat alleen het zogenaamde intermediary risk dat een cliënt op zijn tussenpersoon loopt wordt gedekt door deze regeling.

Sommigen respondenten stelden voor om de deskundige die verantwoordelijk is voor het beheer van het derivatenvermogen al een in eerder stadium te benoemen, namelijk bij een dreigend faillissement van een tussenpersoon. Hier is evenwel vanaf gezien omdat het aankomende deel 3A van de Wft – dat de BRRD implementeert – in voldoende mogelijkheden voorziet om tijdig in te grijpen. Ook de suggestie om de deskundige een eigen bevoegdheid te verstrekken met betrekking tot het derivatenvermogen is niet overgenomen, om te voorkomen dat de curator en de deskundige in een patstelling geraken, wat ten koste zou kunnen gaan van een effectief beheer.

Ook werd voorgesteld om in de wet op te nemen dat de curator bij de rechter-commissaris om een tijdelijke opschorting kan vragen van het recht van cliënten om hun derivatenposities voortijdig te beëindigen. Het op grote schaal voortijdig beëindigen van derivatenposities zou namelijk een potentiële overdracht van het derivatenvermogen aan een andere tussenpersoon compliceren. Een tijdelijke opschorting zou echter niet goed in overeenstemming zijn te brengen met bepalingen betreffende financiëlezekerheidsovereenkomsten in de Finaliteitsrichtlijn15 en artikel 3:267f van de Wft.

Er is één consultatiereactie ontvangen ten aanzien van overige wijzigingen van de Wge, naast de invoering van de regeling voor bescherming van derivatenbezitters tegen faillissement van tussenpersonen.

Voorgesteld werd onder meer om een nieuw soort effect naast effecten op naam en aan toonder te introduceren: een gedematerialiseerd effect. Dit voorstel is niet overgenomen omdat dit een ingrijpende aanpassingen zou zijn, die buiten het bestek van deze wetswijziging valt en aangezien de toegevoegde waarde daarvan ten opzichte van de bestaande effectensoorten niet duidelijk is.

Ook is de suggestie in de Wge enkel te spreken over «levering van effecten» niet overgenomen. Opname in het Wge-systeem van effecten op naam geschiedt door levering van die effecten ter opname in een verzamel- of girodepot. Effecten aan toonder worden opgenomen in het Wge-systeem door deze middels een verzamelbewijs in bewaring te geven bij een intermediair of een centraal instituut. De verschillende wijzen van opname in het Wge-systeem vloeien voort uit het onderscheid dat het Burgerlijk Wetboek maakt tussen aandelen op naam en aandelen aan toonder (zie artikel 2:82 BW).

Daarnaast werd voorgesteld de mogelijkheden voor uitlevering van effecten uit een verzamel- of girodepot te verruimen teneinde volledige uitlevering (degiralisering) mogelijk te maken indien slechts een aandeelhouder resteert (bijvoorbeeld na een uitkoop- of uitstootprocedure). Deze suggestie is niet overgenomen, omdat verruiming van de uitlevermogelijkheden in strijd is met het uitgangspunt van volledige immobilisatie en dematerialisatie dat aan de Wge ten grondslag ligt.

Overige opmerkingen hebben aanleiding geven tot een enkele redactionele aanpassing van de voorgestelde wettekst en uitbreiding van de toelichting.

In de consultatiereacties zijn vragen gesteld over het voorstel om DNB de bevoegdheid te geven in te grijpen ten aanzien van de moedermaatschappij van een verzekeraar. Een aantal van deze vragen had betrekking op het voorgestelde criterium om bij een moedermaatschappij te kunnen ingrijpen. Naar aanleiding hiervan is het criterium zodanig aangepast dat de technische voorzieningen hier geen onderdeel meer van uitmaken, omdat een moedermaatschappij geen technische voorzieningen heeft. Anders dan in een consultatiereactie gesuggereerd werd, conflicteert de voorgestelde bevoegdheid niet met de bevoegdheid van DNB om een onder voorwaarden door haar verleende verklaring van geen bezwaar te wijzigen of in te trekken als niet meer aan de voorwaarden wordt voldaan. Deze bevoegdheden kunnen naast elkaar bestaan en het zal aan DNB zijn om in het specifieke geval te beslissen welk ingrijpen het meest geëigend is. Voor wat betreft de terminologie van het criterium is zo veel als mogelijk aangesloten bij de terminologie van de BRRD. Met de frase «afwikkeling van de verzekeraar of de groep» in artikel 3:159c, tweede lid, onder b, Wft en in artikel 213ar, eerste lid, onder b, Fw wordt het brede scala van afwikkeling van enkel de verzekeraar, afwikkeling van de verzekeraar en diens moedermaatschappij, of het afwenden van de bedreiging voor de groep als geheel bedoeld. Het zal echter afhangen van de omstandigheden van het geval wat dit in de praktijk betekent. Voorgesteld wordt dat, onder voorwaarden, DNB eerder dan thans het geval is het faillissement van een moedermaatschappij van een verzekeraar kan verzoeken, namelijk in een gelijksoortige situatie als bij een verzekeraar. De redenen hiervoor zijn: 1. voorkomen dat nog niet ten aanzien van de moedermaatschappij kan worden ingegrepen, terwijl dat wel nodig is voor de afwikkeling, 2. voorkomen dat een separaat faillissementsverzoek moet worden ingediend, en 3. voorkomen dat door een reguliere faillissementsaanvraag de voorbereiding van een overdrachtsplan wordt doorkruist. In dit kader zij opgemerkt dat het mogelijk is dat DNB wél het faillissement van de moedermaatschappij aanvraagt, maar niet dat van de verzekeringsdochter. De afwikkeling van de verzekeringsdochter leidt namelijk niet noodzakelijkerwijs tot het faillissement van de dochter (bijv. bij een overdracht van de aandelen uitgegeven door de dochter).

Daarnaast is een aantal vragen gesteld over de wijze waarop DNB kan ingrijpen ten aanzien van een moedermaatschappij van een verzekeraar. DNB kan de overdrachtsregeling toepassen ten aanzien van de directe of indirecte moeder van een verzekeraar, mits aan het criterium wordt voldaan. Het zal de verantwoordelijkheid van DNB zijn om, afhankelijk van de omstandigheden van het geval, te beoordelen op welk niveau ingrijpen nodig is voor de afwikkeling. Bij de inzet van haar bevoegdheden dient DNB te voldoen aan de algemene beginselen van behoorlijk bestuur, waaronder het proportionaliteits- en het subsidiariteitsbeginsel, waardoor DNB niet verder zal ingrijpen dan nodig is. Het is niet uitgesloten dat een kandidaat-overnemer van de aandelen uitgegeven door een moedermaatschappij van een verzekeraar een indirect belang krijgt in een in een ander land gevestigde bank of verzekeraar. De toezichthouder op deze buitenlandse bank of verzekeraar zal dan meestal, net als bij een reguliere overname, de geschiktheid van de kandidaat-overnemer en de financiële soliditeit van de voorgenomen overdracht moeten beoordelen. DNB zal bij het opstellen van een overdrachtsplan zelf ook de geschiktheid van de kandidaat-overnemer toetsen. Het ligt daarom in de rede dat DNB, ingeval de kandidaat-overnemer een indirect belang zal krijgen in een buitenlandse bank of verzekeraar, contact heeft met de desbetreffende toezichthouder over diens beoordeling van de kandidaat-overnemer.

Tevens is tijdens de consultatieperiode een vraag gesteld over het voorstel om de Minister van Financiën de bevoegdheid te geven ook vorderingsrechten die derden hebben op een probleeminstelling te onteigenen. De reikwijdte van de onteigeningsbevoegdheid wordt door het onderhavige wetsvoorstel niet uitgebreid. Deel 6 van de Wft maakt het namelijk reeds mogelijk de gehele passivazijde van een financiële onderneming in een onteigening te betrekken. De voorgestelde wijziging voorziet er slechts in dat de vorderingsrechten die derden hebben op de probleeminstelling (die anders slechts als passief vermogensbestanddeel van de probleeminstelling zouden kunnen worden onteigend) in de toekomst op dezelfde wijze kunnen worden onteigend als effecten. Hierbij kan bijvoorbeeld worden gedacht aan de onteigening van de onderhandse leningen, die in het geval van de nationalisatie van SNS niet rechtstreeks konden worden onteigend.

Er is één consultatiereactie ontvangen ten aanzien van de aanpassing van artikel 2:67 Wft. Aangegeven is dat de voorgestelde bepaling tot verwarring leidt omdat beheerders al een vergunning kunnen hebben voor het beheren en aanbieden van beleggingsinstellingen. Naar aanleiding hiervan zijn de betreffende voorwaarden verplaatst naar een nieuw artikel 2:121ca, aangezien de voorwaarden dienen te gelden voor iedere niet-Europese beleggingsinstelling waarin de Nederlandse beheerder van een beleggingsinstelling voornemens is rechten van deelneming aan te bieden. Ook is de vraag gesteld of de reikwijdte van het nieuwe lid niet beperkt zou moeten worden tot het aanbieden van rechten van deelneming aan professionele beleggers. Dit is niet het geval. Het is immers ook mogelijk aan niet-professionele beleggers aan te bieden, in dat geval zal de beheerder wel dienen te voldoen aan de aanvullende vereisten die ingevolge artikel 4:37p Wft gelden.

In de consultatieversie van dit wetsvoorstel was ook een aanwijzingsbevoegdheid tot schorsing van beleidsbepalers en commissarissen opgenomen. Naar aanleiding van het advies van de Afdeling advisering van de Raad van State is besloten om de wenselijkheid en eventuele wettelijke vormgeving van een dergelijke bevoegdheid te heroverwegen. De voorgestelde aanwijzingsbevoegdheid maakt daarom geen deel meer uit van dit wetsvoorstel. Om die reden zullen ook de consultatiereacties met betrekking tot dat voorstel thans niet worden besproken. Hetzelfde geldt voor het in de consultatieversie opgenomen voorstel tot aanvulling van de Wwft met een hoofdstuk over ongebruikelijk vervoer van liquide middelen, edele metalen of edelstenen. Ook dat onderdeel uit de consultatieversie van het wetsvoorstel is niet in het voorliggende wetsvoorstel overgenomen.

ARTIKEL I

A

Met dit onderdeel worden drie definities in artikel 1:1 gewijzigd. Allereerst de definitie van «afwikkeldiensten». Na de invoering van wettelijk toezicht op afwikkelondernemingen is er in de praktijk een discussie ontstaan over de vraag wat er valt onder onderdeel a van de definitie van «afwikkeldiensten», dus onder het «doorzenden (...) van verzoeken die betrekking hebben op de goedkeuring van betaalopdrachten». In het bijzonder is in de praktijk de vraag gerezen of daaronder ook valt het loutere doorzenden van betaalopdrachten, zonder dat daarbij de behoefte bestaat om onmiddellijk een bevestiging van de betaalinstelling te ontvangen dat de transactie zal worden verwerkt. Het is niet de bedoeling dat ook deze diensten onder de vergunningplicht vallen; het niet-beschikbaar zijn van deze diensten leidt niet tot maatschappelijke ontwrichting. De definitie is aangepast zodat duidelijk is dat deze diensten niet daaronder vallen.

Verder wordt de definitie van «financieel instrument» gewijzigd: in onderdeel f van de definitie van «financieel instrument» worden de woorden «en dat» toegevoegd.

Tot slot behoeft artikel 1:1 aanpassing omdat bij de implementatie van de richtlijn beheerders van alternatieve beleggingsinstellingen een nieuwe inhoud gegeven is aan de begrippen beleggingsinstelling en icbe. Waar vóór deze implementatie het begrip beleggingsinstelling betrekking had op zowel niet-icbe-beleggingsinstellingen als icbe’s, zijn deze begrippen bij de implementatie gesplitst. De definitie van in aanmerking komende tegenpartij was echter nog niet aangepast aan deze nieuwe inhoud. Dit wordt hierbij alsnog gedaan door het begrip icbe toe te voegen aan onderdeel d van de definitie.

B

Artikel 1:104, eerste lid, van de Wft voorziet in gronden op basis waarvan de vergunninghouder over kan gaan tot het wijzigen, intrekken of beperken van de door hem verleende vergunning. Aan de opsomming wordt een onderdeel m toegevoegd, dat voorziet in een intrekkingsgrond in het geval dat een onder toezichtstaande onderneming niet voldoet aan de verplichting tot het betalen van de heffingen voor de kosten van het doorlopende toezicht zoals bedoeld in artikel 13, eerste lid, van de Wbft.

C

Op grond van artikel 107, tweede lid, onderdeel a, subonderdeel 8, van de Wft moet de AFM, in het openbaar register bij de beheerders van beleggingsinstellingen of icbe’s waaraan zij een vergunning heeft verleend, ook de namen van de financiële ondernemingen (in de praktijk beleggingsinstellingen of icbe’s) vermelden die door die beheerders worden beheerd, ook als die ondernemingen geen vergunning in Nederland hebben. Met deze wijziging van subonderdeel 8 wordt bereikt dat ook alle bewaarders die door een vergunninghoudende beheerder worden aangesteld bij die beheerder moeten worden vermeld.

D

Deze wijziging heeft betrekking op afwikkelondernemingen. In onderdeel g is abusievelijk verwezen naar artikel 3:21, dat bepaalt dat het dagelijks beleid van een in Nederland gelegen bijkantoor van een bank met zetel in een staat die geen lidstaat is moet worden bepaald door ten minste twee personen. Aangezien artikel 3:21 betrekking heeft op afwikkelondernemingen met zetel in Nederland, is deze vergunningeis niet aan de orde ten aanzien van afwikkelondernemingen met zetel in Nederland. De inhoud van het huidige onderdeel g vervalt.

Voorts is in artikel 2:3.0d ten onrechte niet als vergunningeis gesteld dat de afwikkelonderneming zal voldoen aan solvabiliteitseisen. Deze vergunningeis wordt toegevoegd, en genoemd in het onderdeel g dat is opengevallen door het vervallen van de verwijzing naar artikel 3:21.

E

Deze wijziging heeft betrekking op afwikkelondernemingen. In onderdeel a wordt door middel van een verwijzing naar artikel 3:8 als vergunningeis gesteld dat het dagelijks beleid van een afwikkelonderneming wordt bepaald door personen die geschikt zijn. In artikel 3:13 wordt artikel 3:8 van overeenkomstige toepassing verklaard op het in Nederland gelegen bijkantoor van een afwikkelonderneming met zetel in een niet-aangewezen staat. In artikel 2:3.0i wordt echter slechts verwezen naar de personen in artikel 3:8, zodat deze vergunningeis ten onrechte niet geldt ten aanzien van de personen die het dagelijks beleid van het in Nederland gelegen bijkantoor bepalen. Bedoelde eis wordt thans uitgebreid tot de laatstgenoemde categorie.

Hetgeen met betrekking tot onderdeel a is opgemerkt, geldt mutatis mutandis voor onderdeel b, met betrekking tot de betrouwbaarheid van personen die het beleid van een afwikkelonderneming bepalen.

In onderdeel c wordt verduidelijkt dat de vergunningeis met betrekking tot integere bedrijfsuitvoering geldt voor zowel afwikkelondernemingen als geheel als voor hun in Nederland gelegen bijkantoren.