Kamerstuk

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2011-2012 | 33287 nr. 3 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Dossier- en ondernummer |

|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2011-2012 | 33287 nr. 3 |

|

Inhoudsopgave |

Blz. |

|

|

I. |

ALGEMEEN |

2 |

|

1. |

Inleiding |

2 |

|

2. |

Btw-schuif |

3 |

|

3. |

Structurele verlaging tarief overdrachtsbelasting |

4 |

|

4. |

Vergroening |

5 |

|

4.1. |

Afschaffing vrijstelling kolenbelasting elektriciteitsopwekking |

5 |

|

4.2. |

Aanpassing tarief energiebelasting aardgas |

5 |

|

4.3. |

Afschaffing rode diesel |

6 |

|

4.4. |

Niet afschaffen leidingwaterbelasting |

7 |

|

4.5. |

Niet afschaffen Eurovignet |

7 |

|

4.6. |

Pakket heffingskorting groene beleggingen |

8 |

|

5. |

Overige maatregelen |

9 |

|

5.1. |

Geen inflatiecorrectie IB/LB in 2013 |

9 |

|

5.2. |

Werkgeversheffingen hoge lonen en excessieve vertrekvergoedingen |

9 |

|

5.3. |

Niet invoeren werkbonus |

9 |

|

5.4. |

Aanpassing aftrek deelnemingsrente |

10 |

|

5.5. |

Verlaagd btw-tarief podiumkunsten en kunstvoorwerpen |

12 |

|

5.6. |

Aanpassing btw-vrijstelling medische diensten |

12 |

|

5.7. |

Niet afschaffen belasting op alcoholvrije dranken |

14 |

|

5.8. |

Aanpassing alcoholaccijns |

14 |

|

5.9. |

Aanpassing tabaksaccijns |

15 |

|

6. |

Budgettaire aspecten |

16 |

|

7. |

EU-aspecten |

17 |

|

8. |

Uitvoeringskosten Belastingdienst |

18 |

|

9. |

Gevolgen voor bedrijfsleven en burger |

18 |

|

II. |

ARTIKELSGEWIJZE TOELICHTING |

20 |

|

Bijlagen |

53 |

|

Op 25 mei 2012 hebben de fracties van VVD, CDA, D66, GroenLinks en de ChristenUnie het zogenoemde Begrotingsakkoord 2013 gesloten. Het Begrotingsakkoord 2013 bevat een aanvullend pakket van consolidatie- en hervormingsmaatregelen. Dit wetsvoorstel bevat de onderstaande fiscale maatregelen uit het akkoord.

|

Maatregelen Wet uitwerking fiscale maatregelen Begrotingsakkoord 2013 |

|---|

|

Btw-schuif |

|

Verhoging btw met 2% per 1/10/2012 |

|

Terugsluis btw-verhoging in IB/LB |

|

Structurele verlaging tarief overdrachtsbelasting |

|

Vergroening |

|

Aanpassing tarief energiebelasting aardgas |

|

Afschaffen vrijstelling kolenbelasting elektriciteitsopwekking |

|

Afschaffing rode diesel |

|

Niet afschaffen leidingwaterbelasting |

|

Niet afschaffen Eurovignet |

|

Pakket heffingskorting groene beleggingen |

|

Overige maatregelen |

|

Geen inflatiecorrectie IB/LB in 2013 |

|

Werkgeversheffingen hoge lonen en excessieve vertrekvergoedingen |

|

Niet invoeren werkbonus |

|

Aanpassing aftrek deelnemingsrente |

|

Verlaagd btw-tarief podiumkunsten en kunstvoorwerpen per 1/7/2012 |

|

Aanpassing btw-vrijstelling medische diensten |

|

Niet afschaffen belasting op alcoholvrije dranken |

|

Aanpassing alcoholaccijns |

|

Aanpassing tabaksaccijns |

In de volgende paragrafen worden deze maatregelen nader toegelicht.

De andere fiscale maatregelen in het Begrotingsakkoord 2013 zijn of worden in andere wetsvoorstellen geregeld. De verdubbeling van de opbrengst van de bankenbelasting per 2012 is door aanname van het aangepaste amendement Braakhuis1 onderdeel van het wetsvoorstel Wet bankenbelasting. De aanscherping van het Witteveenkader zal worden geregeld in een door de Minister van Sociale Zaken en Werkgelegenheid in te dienen wetsvoorstel inzake de maatregelen in het Begrotingsakkoord 2013 met betrekking tot de verhoging van de AOW-leeftijd. De resterende fiscale maatregelen uit het Begrotingsakkoord 2013 worden uitgewerkt in het pakket Belastingplan 2013.

Dit wetsvoorstel voldoet aan de criteria in de Notitie Verzamelwetgeving.2 In de eerste plaats is sprake van samenhang. De samenhang tussen de onderdelen van dit wetsvoorstel is gelegen in de ontstaansgeschiedenis en de doelstelling van de verschillende maatregelen. Het voorstel bevat vrijwel alle fiscale maatregelen uit het Begrotingsakkoord 2013. Zoals hiervoor is vermeld, is de budgettaire opbrengst van het wetsvoorstel bestemd voor het terugbrengen van het overheidstekort. Daarnaast worden enkele maatregelen gedekt met andere maatregelen uit het wetsvoorstel. De onderdelen zijn niet van een omvang en complexiteit dat een afzonderlijk wetsvoorstel noodzakelijk is. Voorts is het niet op voorhand de verwachting dat één van de onderdelen dermate politiek omstreden is dat een goede parlementaire behandeling van andere onderdelen in het geding komt.

Het algemene btw-tarief wordt per 1 oktober 2012 verhoogd van 19% naar 21%. Dit levert structureel € 4,06 miljard op. Deze opbrengst wordt in 2012 en 2013 deels ingezet ter verbetering van het EMU-saldo. In 2013 wordt € 1,5 miljard van de opbrengst teruggesluisd via maatregelen in de inkomsten- en loonbelasting, het kindgebonden budget en de zorgtoeslag. De verhoging van het btw-tarief wordt dus in 2013 voor een deel gecompenseerd door een lagere inkomsten- en loonbelasting, hogere zorgtoeslag en kindgebonden budget, in het bijzonder voor huishoudens met een lager inkomen. In de onderstaande tabel is een overzicht gegeven van de maatregelen.

|

Instrument |

Maatregel |

Budgettair (€ mld) |

|---|---|---|

|

Arbeidskorting grens 2 (naar WML) |

– 473 euro |

– 0,05 |

|

Arbeidskorting maximum |

+195 euro |

– 1,24 |

|

Arbeidskorting afbouw |

+195 euro |

0,12 |

|

Zorgtoeslag |

– 0,20 |

|

|

Normpercentage alleenstaande |

– 0,6%-punt |

|

|

Normpercentage meerpersoonshuishouden |

– 0,4%-punt |

|

|

Afbouwpercentage |

1,7%-punt |

|

|

Kindgebonden budget 2e kind |

+ 75 euro |

– 0,04 |

|

Alleenstaande ouderenkorting |

+60 euro |

– 0,07 |

|

Ouderenkorting tot inkomensgrens |

+70 euro |

– 0,12 |

|

Subtotaal terugsluis btw-verhoging |

– 1,60 |

|

|

Premiedeel heffingskortingen |

Tijdsevenredig herleiden |

0,10 |

|

Totaal pakket terugsluis btw-verhoging |

– 1,50 |

|

De arbeidskorting wordt aangepast zodat met ingang van 2013 het maximum al op WML-niveau wordt bereikt. Tevens wordt dit maximum verhoogd, behalve voor hoge inkomens. De zorgtoeslag gaat omhoog door verlaging van de normpercentages en wordt steiler met het inkomen afgebouwd. Ook het kindgebonden budget en de ouderenkortingen gaan omhoog. De maatregelen rondom het kindgebonden budget en de zorgtoeslag zullen in separate wet- en regelgeving geregeld worden.

In 2014 en 2015 zal het restant van de opbrengst uit de btw-verhoging in twee gelijke stappen van telkens € 1,28 miljard teruggesluisd worden via de tarieven in de inkomsten- en loonbelasting. Hierdoor zal vanaf 2015 de gehele opbrengst van de btw-verhoging teruggesluisd zijn. Het voornemen bestaat om de stappen voor 2014 en 2015 bij het pakket Belastingplan 2014 te regelen.

Personen die slechts een deel van het jaar verzekerd en premieplichtig zijn voor de volksverzekeringen, hebben nu voor het gehele jaar recht op het premiedeel van de heffingskortingen. Vanaf 2013 worden de heffingskortingen voor de premie voor de volkverzekeringen tijdsevenredig herleid naar rato van de tijd dat men verzekerd en premieplichtig is. Deze maatregel wordt in het Belastingplan 2013 opgenomen.

Deze maatregelen passen in het streven dat is gericht op het structureel verbeteren van de overheidsfinanciën, het verstevigen van het vertrouwen van de financiële markten en het verder toekomstbestendig maken van de Nederlandse economie. Een btw-verhoging met op een later moment een terugsluis naar de inkomsten- en loonbelasting verbetert op korte termijn het EMU-saldo en heeft uit dien hoofde een positief vertrouwenseffect op de financiële markten. Voor dit vertrouwen is het van belang dat de btw-verhoging zo snel mogelijk wordt ingevoerd. Het eerstvolgende moment waarop dit uitvoerbaar is, is 1 oktober 2012.

Een schuif van directe naar indirecte belastingen wordt aanbevolen door internationale instanties als de OESO en de Europese Commissie en door de Studiecommissie Belastingstelsel. Met deze maatregel wordt de structuur van de belastingheffing verbeterd. Bij een verhoging van de btw in combinatie met aanwending van de opbrengst voor een verlaging van de inkomsten- en loonbelasting, domineren op langere termijn de positieve effecten op de werkgelegenheid en groei. Zoals in de Fiscale agenda3 is toegelicht, leidt zo’n schuif ook tot een minder verstorend en meer solide belastingstelsel.

Een internationale vergelijking laat zien dat er, met het oog op grenseffecten, ruimte is om deze tariefsverhoging door te voeren. In Duitsland bedraagt het algemene btw-tarief 19%, maar in het verleden was het tariefsverschil met Duitsland groter. In de periode 2001–2007 lag het algemene btw-tarief in Nederland nog 3 procentpunt hoger dan in Duitsland. In België bedraagt het algemene btw-tarief 21%.

Het kabinet heeft met terugwerkende kracht vanaf 15 juni 2011 het overdrachtsbelastingtarief voor woningen fors verlaagd (van 6% naar 2%). Deze maatregel loopt zonder aanvullende regelgeving per 1 juli 2012 af.

Terugkeer naar een overdrachtsbelastingtarief van 6% zou op een zeer ongelegen moment komen. Uit het Centraal Economisch Plan 2012 (CEP 2012) blijkt dat de woningmarkt blijft stagneren.4 Het aantal transacties is fors afgenomen. Burgers hebben moeite hun huis te verkopen, wat in sommige gevallen leidt tot financiële problemen. Het kabinet heeft om die reden een meeromvattend totaalpakket voor ogen dat het eigenwoningbezit bevordert en de risico’s van de hoge hypotheekschulden beperkt. In het Begrotingsakkoord 2013 is sprake van een dergelijk totaalpakket. Dit totaalpakket is uitwerkt in de reactie van het kabinet op de motie Kuiper van 25 mei 2012.5 Onderdeel van dat totaalpakket is het structureel maken van de verlaging van het overdrachtsbelastingtarief voor woningen naar 2%.

Het ligt in de rede dat het laten aflopen van de tijdelijke verlaging van het overdrachtsbelastingtarief voor woningen de negatieve tendens op de woningmarkt zou versterken. Om die reden wordt in dit wetsvoorstel de tijdelijke verlaging vanaf 1 juli 2012 structureel gemaakt. Deze maatregel voorkomt een nog verdere verdieping van de malaise op de woningmarkt en draagt bij aan het creëren van langdurige zekerheid op die woningmarkt. Voorts worden economische verstoringen verminderd. Het betekent tevens lagere financiële risico’s voor de burger. Zij hoeven namelijk minder kosten mee te financieren.

Deze maatregel kost de eerste jaren € 1,2 miljard en structureel € 1,5 miljard. Een fors bedrag dat zeker in de nabije toekomst niet kan worden gefinancierd uit het eerder bedoelde totaalpakket.

Omdat de verlaging van de overdrachtsbelasting het burgers gemakkelijker maakt te verhuizen, bijvoorbeeld om dichter bij het werk te gaan wonen, wordt de dekking van deze maatregel gevonden in de versobering van het fiscale regime voor de kosten van het woon-werkverkeer. Deze maatregel is onderdeel van het Begrotingsakkoord 2013 en is in de Voorjaarsnota 20126 toegelicht. Om tot een deugdelijke, verantwoorde en goed werkbare uitwerking te komen van de afspraken in het Begrotingsakkoord 2013 is meer tijd nodig. Om die reden zal de maatregel nader worden uitgewerkt in het pakket Belastingplan 2013.

De kolenbelasting kent een vrijstelling voor kolen die worden gebruikt als brandstof (input) voor het opwekken van elektriciteit (output). De gedachte achter de inputvrijstelling is dat de output – de elektriciteit – belast is met energiebelasting. In de Energiebelastingrichtlijn7 is ook bepaald dat een vrijstelling moet worden verleend voor energieproducten en elektriciteit die worden gebruikt voor de productie van elektriciteit. De richtlijn biedt lidstaten wel de mogelijkheid om deze producten uit milieubeleidsoverwegingen aan belasting te onderwerpen. Van deze mogelijkheid wordt gebruikgemaakt door de vrijstelling van kolenbelasting met ingang van 1 januari 2013 af te schaffen die wordt verleend voor de uitslag en de invoer van kolen die worden gebruikt als brandstof voor het opwekken van elektriciteit in een installatie met een elektrisch rendement van minimaal 30 percent en een elektrisch vermogen van ten minste 60 kW. De milieudruk als gevolg van elektriciteitsopwekking uit kolen is vele malen zwaarder dan bijvoorbeeld elektriciteitsopwekking uit aardgas. Dit betreft naast het broeikasgas koolstofdioxide ook zwavel- en stikstofoxiden en fijn stof, alle met consequenties voor de luchtkwaliteit. Deze emissies zijn niet aan de installatie te wijten, maar zijn rechtstreeks uit de eigenschappen van de brandstof af te leiden. Tevens versterkt het belasten van dergelijk kolengebruik de positie van duurzamere alternatieven en daarmee beweging naar een duurzamere energievoorziening.

De eerste schijf (0 – 5 000 m3) en de tweede schijf (5000 – 170 000 m3) van de energiebelasting voor aardgas worden samengevoegd en vervolgens wordt het tarief voor de nieuwe eerste schijf verhoogd. Dit komt neer op een tarief van 18,22 eurocent voor het aardgasverbruik tussen 0 en 170 000 m3. Zowel het tarief van de schijf voor het gebruik van 170 000 tot 1 miljoen m3 als het tarief voor de schijf van 1 miljoen tot 10 miljoen m3 wordt verhoogd met 0,3 eurocent. In de schijf voor het verbruik boven 10 miljoen m3 wordt het tariefonderscheid voor zakelijk en niet-zakelijk verbruik afgeschaft en wordt het nieuwe tarief vastgesteld op 1,13 eurocent. Dit komt erop neer dat het tarief boven 10 miljoen m3 voor zakelijk gebruik eveneens met 0,3 eurocent wordt verhoogd. In de onderstaande tabel is een overzicht van deze wijzigingen opgenomen.

|

Aardgas |

Tarief 2012 |

Voorstel tarief (centen) |

Verhoging (centen) |

Verhoging (%) |

|---|---|---|---|---|

|

< 5 000 m3 |

16,67 |

18,22 |

1,55 |

9,3% |

|

5 000 – 170 000 m3 |

14,43 |

18,22 |

3,79 |

26,3% |

|

170 000 – 1 mln m3 |

4,00 |

4,30 |

0,30 |

7,5% |

|

1 mln – 10 mln m3 |

1,27 |

1,57 |

0,30 |

23,6% |

|

>10 mln zakelijk1 |

0,83 |

1,13 |

0,30 |

36,1% |

|

>10 mln niet-zakelijk2 |

1,19 |

1,13 |

– 0,06 |

– 5,5% |

Het onderscheid tussen het tarief voor zakelijk en niet-zakelijk gebruik >10 miljoen m3 aardgas vervalt.

De verhoging van de energiebelastingtarieven voor aardgas leidt tot een opbrengst van circa € 365 miljoen per jaar. Ongeveer 48% van de lastenverzwaring slaat neer bij de huishoudens en ongeveer 52% bij bedrijven en overige instellingen.

Uitgaande van een gemiddeld aardgasverbruik door huishoudens van circa 1 560 m3 per jaar komt de tariefsverhoging voor huishoudens neer op een verhoging van € 24 per jaar.

Voor de energiebedrijven wordt een uitvoeringsprobleem inzake toepassing van het energiebelastingtarief voor blokverwarming voor een groot deel opgelost omdat de eerste en tweede schijf van aardgas worden samengevoegd waardoor het bij een verbruik tot 170 000 m3 aardgas niet meer van belang is om vast te stellen of aardgas al dan niet voor blokverwarming wordt gebruikt.

De verhogingen werken evenredig door naar de verlaagde energiebelastingtarieven voor aardgas bij de glastuinbouw. Relatief behouden de glastuinbouwbedrijven hetzelfde voordeel en blijft de belastingdruk in de glastuinbouw hetzelfde als voor de energie-intensieve industrie.

De verhoging van de energiebelastingtarieven leidt tot een gering energiebesparingseffect.

Het voorstel van Wet opslag duurzame energie zal in overeenstemming worden gebracht met het onderhavige voorstel. De Wet opslag duurzame energie sluit namelijk aan bij de tariefschijven van de Wet belastingen op milieugrondslag.

Het wetsvoorstel voorziet erin om de zogenoemde rode diesel af te schaffen voor ander gebruik dan als motorbrandstof voor de scheepvaart, niet zijnde pleziervaart. In de wettelijke bepalingen wordt rode diesel aangeduid als halfzware olie en gasolie die zijn voorzien van herkenningsmiddelen. De afschaffing betekent dat het huidige verlaagde accijnstarief voor laatstgenoemde producten van € 258,86 per 1 000 liter komt te vervallen. Voortaan is dan het reguliere tarief van halfzware olie en gasolie van toepassing van € 430,80 per 1 000 liter voor zwavelvrije producten of van € 441,72 per 1 000 liter voor niet zwavelvrije producten. De producten hoeven dan niet meer te worden voorzien van herkenningsmiddelen. Overigens blijft de verplichting om herkenningsmiddelen toe te voegen bestaan voor halfzware olie en gasolie die worden gebruikt als brandstof voor de aandrijving van schepen, niet zijnde pleziervaartuigen. Omdat dergelijk gebruik is vrijgesteld van accijns zou anders het risico op misbruik te groot zijn.

De mogelijkheid om veraccijnsde gasolie te leveren als motorbrandstof voor de scheepvaart, niet zijnde pleziervaart, en voor dergelijke leveringen te verzoeken om teruggaaf van accijns, blijft bestaan. Wel zal ook dan de gasolie moeten zijn voorzien van herkenningsmiddelen. Vanzelfsprekend moet dan accijns zijn voldaan naar het reguliere tarief van gasolie dat met ingang van 1 januari 2013 als enige resteert.

Als gevolg van het afschaffen van de zogenoemde rode diesel voor niet-vrijgestelde doeleinden komt ook de zogenoemde grootverbruikersregeling te vervallen. Deze wordt vrijwel uitsluitend gebruikt voor rode diesel.

Een ander gevolg van het afschaffen van de rode diesel is dat ook de mogelijkheden tot gedeeltelijke teruggaaf van accijns vervallen voor bepaalde tuinbouwers en voor charitatieve en culturele instellingen alsmede instellingen van levensbeschouwelijke aard die rode diesel gebruiken voor verwarmingsdoeleinden indien geen aansluiting aanwezig is op het aardgasnet. Wat betreft de tuinbouwers gaat het om een zeer klein aantal bedrijven. Wat betreft de diverse instellingen wordt voor zover bekend geen gebruik gemaakt van deze teruggaafmogelijkheid. Overigens behouden beide groepen de mogelijkheid om gedeeltelijk teruggaaf van accijns te vragen bij gebruik van vloeibaar gemaakt petroleumgas.

Door het afschaffen van het verlaagde accijnstarief voor de zogenoemde rode diesel zal in de meeste gevallen moeten worden overgeschakeld op het gebruik van normale diesel, waarvoor een hogere accijns geldt. Een hogere prijs is doorgaans een prikkel om meer energie-efficiënt te gaan werken, hetgeen een positief milieueffect betekent.

Op grond van het Belastingplan 2012 zou de belasting op leidingwater met ingang van 1 januari 2013 worden afgeschaft. In het Begrotingsakkoord 2013 is echter opgenomen dat de belasting op leidingwater in ieder geval in het jaar 2013 nog blijft bestaan. Het is nog niet duidelijk op welk tijdstip deze afschaffing alsnog zal plaatsvinden. Daarom wordt de afschaffing per 1 januari 2013 gewijzigd in afschaffing op een bij koninklijk besluit te bepalen tijdstip.

Het uitstellen van de afschaffing van de leidingwaterbelasting heeft een gering positief milieueffect.

Ingevolge het Eurovignetverdrag8 heffen Nederland, België, Luxemburg, Denemarken en Zweden een belasting voor het gebruik van de snelweg door vrachtwagens vanaf 12 ton. Nederland heeft de heffing neergelegd in de Wet belasting zware motorrijtuigen (BZM). Bij het Belastingplan 2012 is de mogelijkheid gecreëerd de BZM bij koninklijk besluit af te schaffen en het voornemen uitgesproken om dat in 2013 daadwerkelijk te doen. Aanleiding vormden onder meer de relatief hoge uitvoeringskosten en de onzekere toekomst van het Eurovignet, gezien plannen in Denemarken en België om in 2012 of 2013 over te stappen op een kilometerheffing. Uitgangspunt was dan ook afschaffing per 1 januari 2013, maar gezien de verdragsrechtelijke aspecten en de gecompliceerde contractuele situatie met een private serviceprovider is gekozen voor inwerkingtreding bij koninklijk besluit. De budgettaire derving van de afschaffing werd voor wat betreft de derving van binnenlandse vervoerders – € 121 miljoen – gedekt uit een gelijktijdige verhoging van de motorrijtuigenbelasting voor zware vrachtauto’s. Daarnaast zou Nederland niet langer delen in de internationale opbrengst van het Eurovignet, afkomstig van vervoerders uit derde landen die een Eurovignet aanschaffen voor ritten in het Eurovignetgebied. Deze derving van € 34 miljoen was gedekt buiten de autobelastingen.

De beoogde datum van inwerkingtreding van 1 januari 2013 leek de mogelijkheid te bieden van een gezamenlijke uitstap met Denemarken of België. Zoals ook gemeld in de brief van 8 maart 20129 is inmiddels echter gebleken dat een gezamenlijke uitstap met één of meer andere lidstaten op korte termijn niet mogelijk is. Zowel in Denemarken als in België hebben de plannen voor invoering van een kilometerheffing inmiddels vertraging opgelopen.

Met de vervoerssector is nader overleg gepleegd over de ontstane situatie. Vanuit de sector bestaan sterke bezwaren tegen een eenzijdige uitstap vanwege de verslechtering van de internationale concurrentiepositie voor Nederlandse vervoerders die daarvan het gevolg kan zijn. Nederlandse vervoerders zouden te maken krijgen met een verhoging van de motorrijtuigenbelasting, maar zij zouden daarnaast het Eurovignet moeten blijven betalen in de andere Eurovignetlanden. Dit laatste zou vooral spelen richting België. Daarnaast zou bij een eenzijdige uitstap richting Duitsland weliswaar geen sprake zijn van een lastenverzwaring voor Nederlandse vervoerders – binnenlandse en buitenlandse vervoerders zijn in Duitsland ook nu al de Mautheffing verschuldigd – maar wel van een lastenverlichting voor buitenlandse vervoerders, die immers niet behoeven mee te betalen aan de verhoging van de Nederlandse motorrijtuigenbelasting. Verder vroeg de sector nog aandacht voor de lastenverschuivingen richting houders van zware vrachtauto’s die nu weinig gebruikmaken van de snelweg en daarmee weinig bijdragen aan het Eurovignet, maar die wel meebetalen aan de dekking in de motorrijtuigenbelasting.

Stopzetting van de heffing moet ten minste negen maanden van tevoren worden genotificeerd aan de depositaris van het verdrag, de Europese Commissie. De hiervoor geschetste situatie vormde echter aanleiding om de stopzetting van de heffing niet al op 1 april 2012 aan de Europese Commissie te melden. Daarmee is afschaffing van de BZM per 1 januari 2013 niet meer mogelijk. Bij de totstandkoming van het Begrotingsakkoord 2013 is vervolgens besloten de inwerkingtreding bij koninklijk besluit van de afschaffing van de BZM en bijbehorende verhoging van de motorrijtuigenbelasting voorlopig niet plaats te laten vinden.

In het Begrotingsakkoord 2013 wordt ingezet op meer nadruk op duurzame («groene») economische groei. In dat kader is besloten de regeling groenprojecten niet verder te versoberen maar groen beleggen en groen financieren blijvend fiscaal te stimuleren met een heffingskorting van 0,7%, naast de bestaande vrijstelling ter waarde van 1,2% in box 3. De belegger in groene projecten ontvangt hierdoor, over een vermogen boven de basisvrijstelling tot € 56 420, jaarlijks een substantiële fiscale tegemoetkoming van in totaal 1,9% over het als «groen» gecertificeerde vermogen. Met de regeling groen beleggen stimuleert de overheid duurzame projecten door de financiering van «groenprojecten» aantrekkelijk te maken. Doordat de overheid een belastingvoordeel geeft aan «groene» spaarders en beleggers kan de bank een lening aan een investeerder met een lager rentetarief verstrekken voor een gecertificeerd groenproject. Deze groenprojecten lopen uiteen van behoud van natuur, bos en landschap, tot duurzame landbouwbedrijven, duurzame energieopwekking, duurzame binnenvaart, ruimtelijke herstructurering van bijvoorbeeld bedrijventerreinen en duurzame utiliteit- en woningbouw. Er wordt € 52 miljoen (2013: € 22 miljoen) ingezet voor het op deze wijze handhaven van de regeling groenprojecten. De andere drie heffingskortingen (voor sociaal-ethisch beleggen, cultureel beleggen en durfkapitaal) en de daaraan gerelateerde vrijstellingen in box 3 worden met ingang van 1 januari 2013 geschrapt. Deze regelingen zijn van een te geringe omvang om een fiscale faciliteit te rechtvaardigen. De afschaffing van deze heffingskortingen en vrijstellingen past bovendien in het streven van het kabinet naar een meer eenvoudige belastingheffing. Het aangiftebiljet inkomstenbelasting kan worden vereenvoudigd en ook de Belastingdienst heeft baat bij minder vrijstellingen.

De inflatiecorrectie in de inkomsten- en loonbelasting blijft voor één jaar achterwege. Deze maatregel is onderdeel van het pakket van maatregelen in het Begrotingsakkoord 2013 gericht op het bevorderen van loonmatiging. Hierdoor draagt ook de marktsector bij aan herstel van de overheidsfinanciën. Dit zorgt voor een opbrengst van € 1,2 miljard structureel.

In het kader van het Begrotingsakkoord 2013 zal in 2013 een tijdelijke werkgeversheffing gelden van 16% over in 2012 genoten lonen (inclusief bonussen) voor zover deze boven een bedrag van € 150 000 uitkomen. Voor de berekening van deze werkgeversheffing wordt aangesloten op het loon van de werknemer over het jaar 2012 om de heffing in het jaar 2013 te kunnen effectueren. Vanwege de systematiek van een werkgeversheffing richt deze heffing zich op werkgevers en niet op werknemers en IB-ondernemers (niet zijnde werkgevers). Hiervoor is gekozen vanwege het eenmalige karakter van de maatregel. Vanwege de consequenties voor het vestigingsklimaat in Nederland is niet gekozen voor een eenmalige, generieke heffing in de vorm van een verhoging van het toptarief van 52% met een extra schijf vanaf € 150 000.

De werkgeversheffing op excessieve vertrekvergoedingen wordt per 1 januari 2013 verhoogd van 30% naar 75%. Excessieve vertrekvergoedingen worden daarmee ontmoedigd.

Met het oog op de hervorming van de AOW en het Witteveenkader wordt het vitaliteitspakket versoberd. Deze maatregelen staan toegelicht in de Voorjaarsnota 2012 van 25 mei 2012. In dit wetsvoorstel worden de fiscale onderdelen van de versobering van het vitaliteitspakket geregeld. De ingevolge het Belastingplan 2012 op 1 januari 2013 in werking te treden verhoging van de arbeidskorting voor belastingplichtigen die aan het begin van het kalenderjaar 60 jaar oud zijn en inkomen uit arbeid genieten, zal niet doorgaan. De opbrengst van het afschaffen van deze werkbonus loopt in de tijd op, omdat de regeling in de toekomst zou worden uitgebreid. In 2017 zou een inkomensafhankelijk kopje worden ingevoerd. Bovendien zou in 2020 de ingangsleeftijd van de werkbonus niet meeschuiven met de verhoging van de AOW-leeftijd, waardoor de doelgroep van de regeling met 1 jaar zou worden uitgebreid. Deze reeds aangekondigde, maar nog niet in wetgeving omgezette beleidsvoornemens zullen door dit wetsvoorstel dan ook niet meer plaatsvinden. In de onderstaande tabel is een uitsplitsing van de maatregelen opgenomen.

|

2013 |

2014 |

2015 |

2016 |

2017 |

struc |

|

|---|---|---|---|---|---|---|

|

Niet invoeren werkbonus |

542 |

569 |

580 |

592 |

729 |

879 |

|

wv. niet invoeren werkbonus per 2013 |

542 |

569 |

580 |

592 |

604 |

604 |

|

wv niet doorgaan vastzetten leeftijdsgrens werkbonus |

0 |

0 |

0 |

0 |

0 |

150 |

|

wv. niet doorgaan inkomensafhankelijk kopje werkbonus |

0 |

0 |

0 |

0 |

125 |

125 |

Inleiding

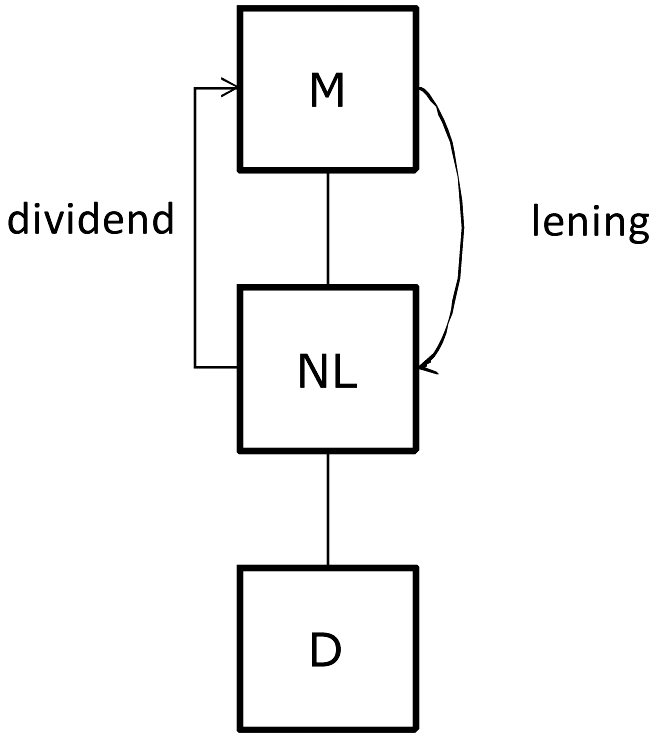

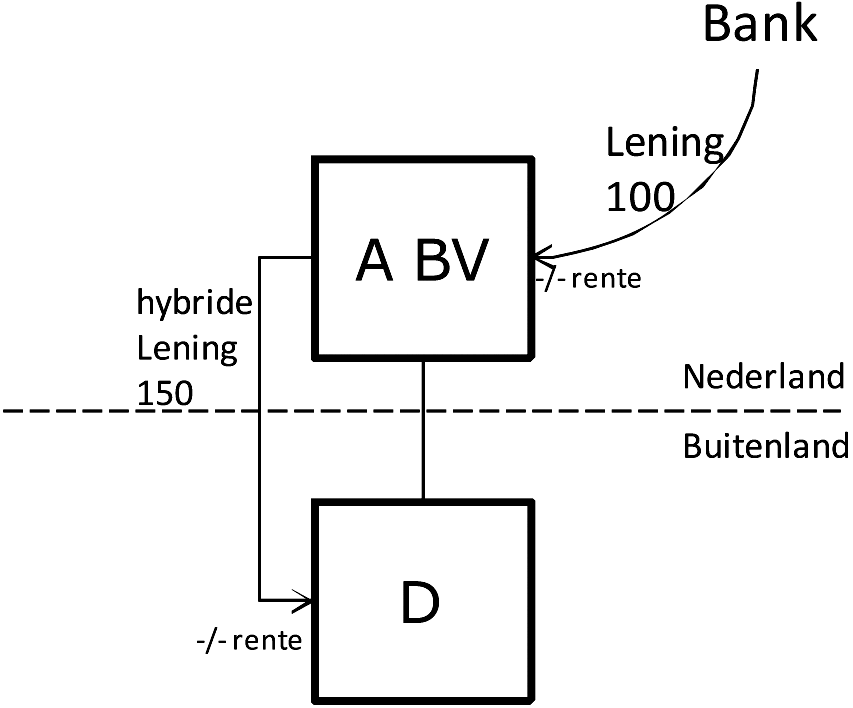

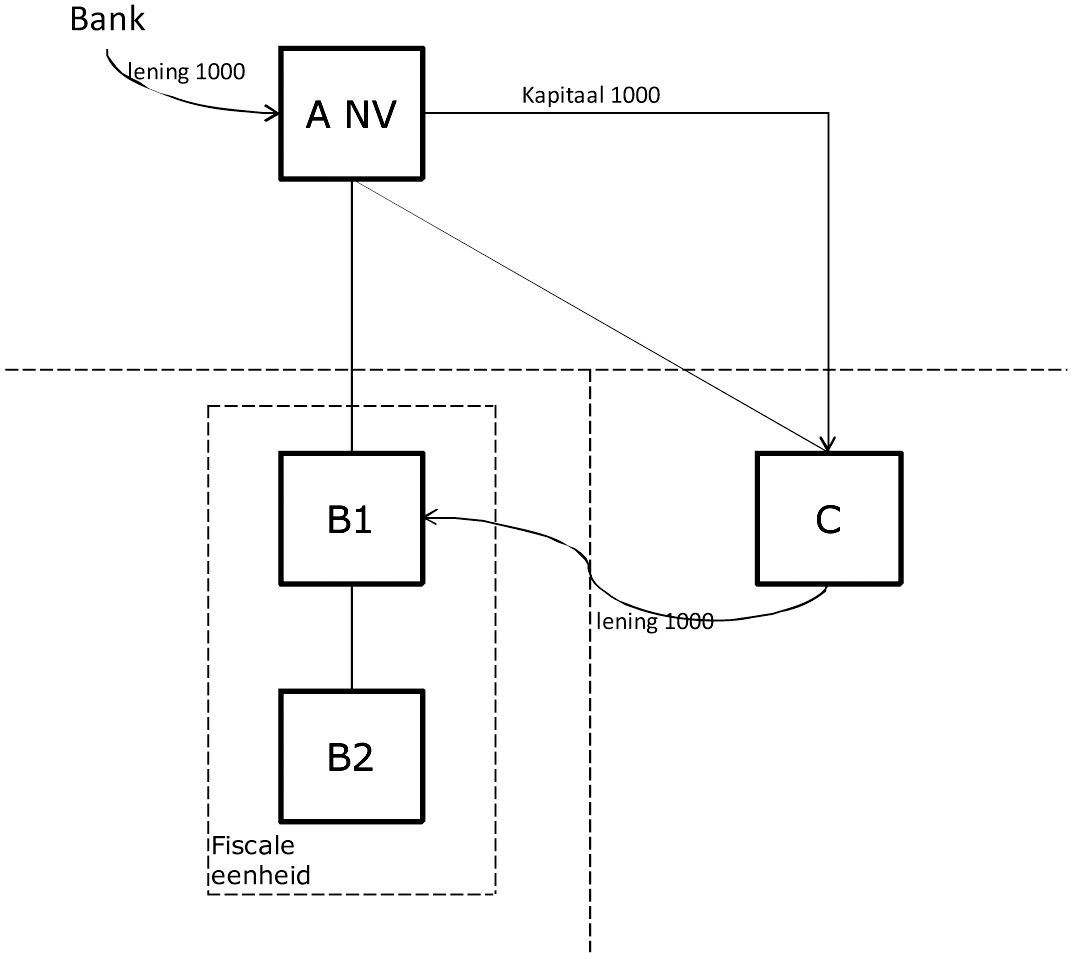

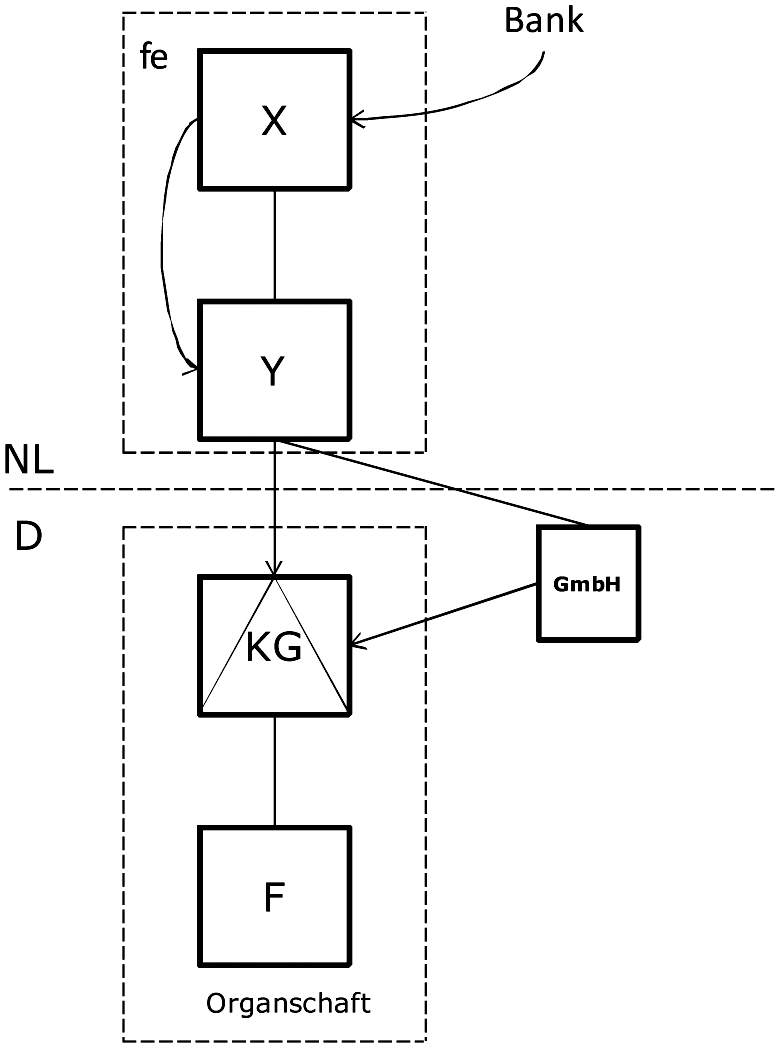

Als onderdeel van het pakket aan maatregelen om de overheidsfinanciën weer gezond te maken, is besloten om de aftrek van deelnemingsrente te beperken. In dit wetsvoorstel is een renteaftrekbeperking opgenomen die is gericht op situaties waarin sprake is van excessieve aftrek van deelnemingrente. De opbrengst van deze maatregel bedraagt € 150 miljoen en zal worden aangewend voor het verkleinen van het begrotingstekort.

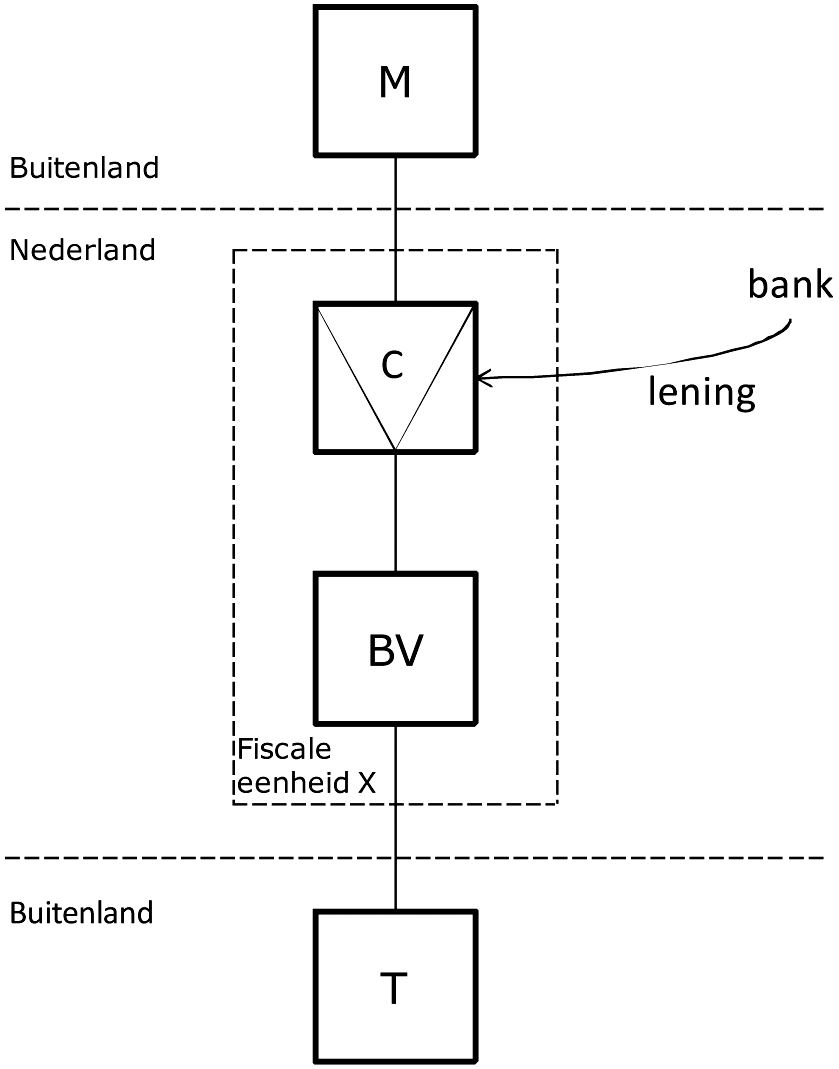

Met deze maatregel geeft het kabinet zo veel mogelijk uitvoering aan de motie Bashir/Van Vliet.10 In deze motie wordt de regering verzocht met maatregelen te komen om het zogenoemde Bosal-gat in de vennootschapsbelasting te dichten. De motie wordt evenwel niet onverkort uitgevoerd aangezien in de motie wordt verzocht om de aftrek van rente te beperken voor zover sprake is van een deelneming in een buitenlandse dochtermaatschappij. Dit betekent dat de motie in strijd is met het zogenoemde Bosal-arrest waarin het HvJ EU heeft geoordeeld dat geen onderscheid mag worden gemaakt in de fiscale behandeling van deelnemingen in binnenlandse en buitenlandse dochtermaatschappijen.11

Vormgeving maatregel

Bij de financiering van een deelneming met een geldlening komt op grond van de huidige wetgeving de rente op die geldlening bij het bepalen van de winst in aftrek. Daarbij is van belang dat als de voordelen uit hoofde van die deelneming onder de deelnemingsvrijstelling vallen die voordelen niet in de belastingheffing worden betrokken. Het kabinet beoogt deze aftrekmogelijkheid in te perken voor zover deze leidt tot een bovenmatige en onwenselijke financiering van deelnemingen met geldleningen.

De vormgeving sluit aan bij het advies van het Topteam hoofdkantoren waarbij rekening is gehouden met de gestelde budgettaire opbrengst.

Een renteaftrekbeperking moet te verenigen zijn met een goed ondernemings- en vestigingsklimaat. In een goed ondernemings- en vestigingsklimaat moet de fiscus niet op de stoel van de ondernemer gaan zitten. Het staat een onderneming in beginsel vrij hoe zij haar activiteiten wil financieren. Maar bij een zodanige allocatie van rentelasten dat sprake is van onbedoeld gebruik dat de proporties van misbruik heeft aangenomen, is er reden om beperkingen aan te brengen op de aftrek van rente.

Een belangrijke overweging in de discussie over de aftrek van deelnemingsrente is dat in Nederland actieve internationaal opererende ondernemingen zich staande moeten houden in de concurrentieslag met internationale ondernemingen die in andere landen zijn gevestigd. Het kabinet is geen voorstander van een maatregel die ertoe zou leiden dat het internationaal opererende bedrijfsleven fiscaal beperkt zou kunnen worden in het expanderen op buitenlandse markten. Dit zou ten koste gaan van de positie van de vanuit Nederland opererende multinationals en zou het Nederlandse vestigingsklimaat verslechteren. Aan de andere kant kan de aftrek van deelnemingsrente niet onbeperkt in stand blijven nu gebleken is dat de aftrek van deelnemingsrente in sommige gevallen heeft geleid tot een fiscaal gedreven, excessieve financiering met vreemd vermogen.12

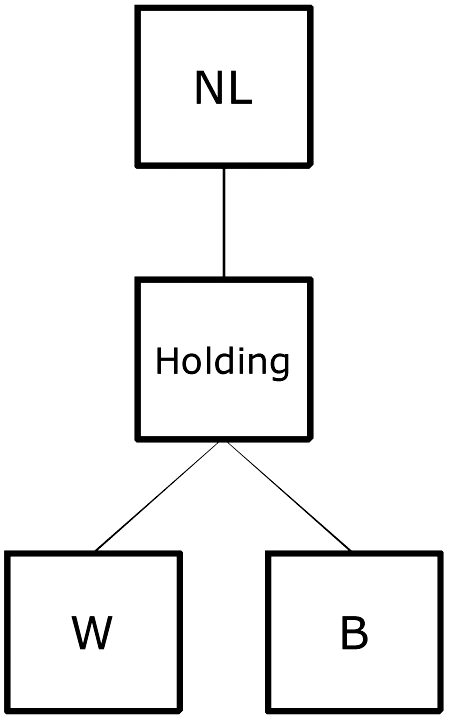

Ten slotte is van belang dat de wetgeving in de toepassing voor zo veel mogelijk belastingplichtigen eenvoudig en goed uitvoerbaar is. In de praktijk is het vaak niet eenvoudig om vast te stellen welke leningen zijn gebruikt voor de financiering van welke actiefposten. Daarom is een rekenregel opgenomen waarmee een deel van het totaalbedrag van de geldleningen die de belastingplichtige is aangegaan, wordt toegerekend aan de lichamen waarin een deelneming wordt gehouden: de zogeheten deelnemingsschuld. Voor zover het gemiddelde bedrag aan deelnemingen groter is dan het gemiddelde bedrag van het eigen vermogen, worden de deelnemingen geacht met geldleningen te zijn gefinancierd. Deze rekenregel gaat uit van de gedachte dat het eigen vermogen primair wordt gebruikt voor de financiering van deelnemingen. De rekenregel is daardoor gunstig voor belastingplichtigen. Het bedrag van de aldus bepaalde deelnemingsschuld dient als basis om het bedrag van de niet-aftrekbare financieringskosten vast te stellen. Het deel van het totale bedrag aan renten en kosten van geldleningen dat niet aftrekbaar is, is in beginsel gelijk aan de verhouding tussen de deelnemingsschuld en het gemiddelde bedrag van alle geldleningen. De toerekening van eigen vermogen aan deelnemingen is alleen van toepassing op de voorgestelde aftrekbeperking.

Om het ondernemings- en vestigingsklimaat zoveel mogelijk te ontzien, wordt de maatregel gericht op constructies waarin sprake is van bovenmatige financiering met geldleningen. Daarom worden deelnemingen die een uitbreidingsinvestering vormen uitgezonderd bij het bepalen van de deelnemingsschuld. Hierdoor wordt het bedrijfsleven niet belemmerd in de uitbreiding van zijn ondernemingsactiviteiten. De eventueel daarmee samenhangende financieringslasten blijven immers aftrekbaar. Deze uitzondering geldt echter niet in onder meer de volgende onwenselijke situaties: als sprake is van een hybride lening aan het lichaam waarin de deelneming wordt gehouden, als de rente ter zake van de financiering van een dergelijke uitbreiding ook elders in het concern in aftrek wordt gebracht (double dip) of als de financiering van het lichaam waarin de deelneming wordt gehouden, is aangegaan vanwege de belastingbesparing.

Om de administratieve lasten te beperken, wordt een drempel ingevoerd van € 1 000 000. Voor zover de excessieve deelnemingsrente meer bedraagt dan het drempelbedrag is deze niet aftrekbaar. Dit betekent dat ondernemingen die niet meer dan € 1 000 000 rente per jaar betalen, in geen geval geconfronteerd kunnen worden met de voorgestelde renteaftrekbeperking.

Door de relatief eenvoudige toetsen van het drempelbedrag en de toerekeningsregel blijft het overgrote deel van de belastingplichtigen buiten schot. Hierdoor is de maatregel goed uitvoerbaar. Alleen een vrij beperkte groep van grote ondernemingen met deelnemingen, veel schulden en weinig eigen vermogen zal te maken krijgen met de toetsen op grond waarvan wordt vastgesteld of sprake is van bovenmatige en onwenselijke aftrek van deelnemingsrente.

Huidige renteaftrekbeperkingen

In het nader rapport bij het Belastingplan 201213 is toegezegd in het wetsvoorstel waarin de aftrekbeperking van deelnemingsrente zou worden opgenomen, de renteaftrekbepalingen in de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969) tegen het licht te houden.

Het kabinet is voorstander van afschaffing van de thincapregeling. De andere aftrekbeperkingen in de Wet Vpb 1969 worden gehandhaafd. De thincapregeling past bij nadere beschouwing niet goed bij deze aanpak omdat zij een generieke werking heeft. Daarnaast is gebleken dat deze regeling ook belastingplichtigen uit het midden- en kleinbedrijf raakt, voor wie de thincapregeling niet was bedoeld. Afschaffing leidt echter tot een budgettaire derving van € 30 miljoen waarvoor op dit moment geen dekking is. Als de benodigde dekking kan worden gevonden, zal het kabinet in het pakket Belastingplan 2013 voorstellen de thincapregeling af te schaffen. Afschaffing van de thincapregeling leidt tot een vermindering van de administratieve lasten van belastingplichtigen en de uitvoeringskosten van de Belastingdienst.

Bij de beschouwing van de bestaande renteaftrekbeperkingen is bezien waar een overlap zou kunnen ontstaan met de voorgestelde aftrekbeperking van deelnemingsrente. Daarbij is het uitgangspunt dat dezelfde rente niet meer dan eenmaal in aftrek kan worden beperkt en dat de verschillende renteaftrekbeperkingen worden toegepast in de volgorde waarin zij in de wet staan.

In bijlage I wordt nader ingegaan op de bestaande renteaftrekbeperkingen.

Behandeling van eigen en vreemd vermogen

Een voorstel om de aftrek van rente in de vennootschapsbelasting te beperken biedt de gelegenheid dieper in te gaan op het verschil in behandeling tussen eigen en vreemd vermogen in de vennootschapsbelasting. In dit kader wordt in bijlage II ingegaan op alternatieven en de afwegingen bij de fiscale behandeling van eigen en vreemd vermogen, zoals de Tweede Kamer heeft verzocht.14 Daarbij wordt ook aandacht besteed aan het advies van de Studiecommissie belastingstelsel.

Podiumkunsten en kunstvoorwerpen zullen per 1 juli 2012 weer onder het verlaagde btw-tarief gaan vallen. Dit is onderdeel van het Begrotingsakkoord 2013 waarin besloten is de eerdere maatregel waarbij de podiumkunsten en kunst- en verzamelvoorwerpen onder het algemene tarief kwamen te vallen, terug te draaien. Onder podiumkunsten vallen de volgende diensten: het verlenen van toegang tot muziek- en toneeluitvoeringen (bijvoorbeeld operettes, dansen, musicals en lezingen) en het optreden door uitvoerende kunstenaars. Onder kunstvoorwerpen valt de invoer van kunstvoorwerpen en voorwerpen voor verzamelingen en antiquiteiten en de levering van kunstvoorwerpen door de maker of een ondernemer, andere dan een wederverkoper.

De medische vrijstelling in de Wet op de omzetbelasting 1968 (Wet OB 1968) wordt herijkt. Het Hof van Justitie van de Europese Gemeenschappen (HvJ EG) heeft in 2006 arrest gewezen in een tweetal (gevoegde) zaken waarin de Hoge Raad prejudiciële vragen had gesteld over doel en strekking van de medische vrijstelling.15 De centrale vraag van de Hoge Raad in deze gevallen was toegespitst op de verwijzing in de medische vrijstelling in de omzetbelasting naar de Wet op de beroepen in de individuele gezondheidszorg (Wet BIG). Het arrest bevestigt dat deze verwijzing is toegestaan. Het HvJ EG overweegt daarbij dat niet alle gezondheidskundige verzorging van de mens onder de vrijstelling valt. De medische vrijstelling heeft alleen betrekking op gezondheidskundige verzorging die, gelet op de beroepsopleiding van de zorgverleners, voldoende kwaliteitsniveau heeft. Daarbij dient steeds het beginsel van de fiscale neutraliteit in acht te worden genomen. Dit beginsel strekt ertoe dat ondernemers die vergelijkbare diensten verrichten gelijk worden behandeld. Het communautaire kader voor de medische vrijstelling schrijft voor dat gezondheidskundige diensten zijn vrijgesteld wanneer deze worden verricht door beoefenaren van (para)medische beroepen die door de lidstaten worden omschreven. Die laatste aanwijzing moet garanderen dat de vrijstelling alleen geldt voor de gezondheidskundige verzorging van de mens door zorgverleners met de vereiste beroepskwalificaties. Met andere woorden, het communautaire kader verplicht lidstaten tot de aanwijzing van zorgverleners die voldoen aan een zeker kwaliteitsniveau van de zorgverlening. De Wet BIG is de enige wet die een voor individuele beroepsbeoefenaren relevant normenkader biedt. De wet regelt een aantal beroepen en opleidingen op het gebied van de individuele gezondheidszorg om de kwaliteit van de beroepsuitoefening te bewaken en te bevorderen.

De voorgestelde herijking maakte eerder deel uit van het oorspronkelijke wetsvoorstel Overige fiscale maatregelen 2008, herhaald bij het Belastingplan 2009. Daarbij werd ook voorgesteld de medische btw-vrijstelling terug te brengen tot díe medische diensten van BIG-opgeleiden, die ook daadwerkelijk behoren tot de uitoefening van dat BIG-beroep. Beide keren is het voorstel gesneuveld. Vervolgens is de reikwijdte van de vrijstelling gewijzigd per 1 juli 2009, in die zin dat – kort gezegd – vrijstelling kan voortvloeien hetzij uit vermelding in het BIG-register, hetzij door vermelding in een nog op te stellen VWS-register.

Het stellen van nadere regels voor beroepen die buiten het kader van de Wet BIG vallen, gaat echter in tegen het feit dat de overheid een zeer terughoudend beleid voert inzake het regelen van beroepen in de zorg. Daarmee zou immers – buiten de waarborgen van de Wet BIG – een tweede toetsingskader ontstaan voor wat betreft de kwaliteit. Anders gezegd: een «tweede BIG-register» (VWS-register) biedt geen vergelijkbaar kwaliteitskader als de Wet BIG, maar zou een dergelijke kwaliteitsgarantie wel ten onrechte suggereren. Een belangrijk argument tijdens de parlementaire behandeling was dat burgers moesten kunnen vertrouwen op de kwaliteit van de alternatieve behandelaars. Het stellen van nadere regels voor beroepen die buiten het kader van de Wet BIG vallen gaat echter in tegen het feit dat van overheidswege het vereiste kwaliteitsniveau van deze gezondheidskundige verzorging niet kan worden gewaarborgd. Daarnaast is wat onder complementaire/alternatieve geneeskunst valt vrijwel onbegrensd en wordt deze geneeskunst door allerlei disciplines uitgevoerd. Met een tweede BIG-register is het dus niet mogelijk om een goed onderscheid te kunnen maken tussen wat goede alternatieve behandelaars zijn en wat kwakzalvers zijn. Tot slot zou een tweede register – feitelijk alleen opgezet om fiscale redenen – omvangrijke uitvoeringslasten met zich meebrengen. Vanwege bovenstaande redenen kiest het kabinet bij nader inzien niet voor het tot stand brengen van een VWS-register, maar geldt het BIG-register als enige bruikbare maatstaf voor kwaliteit bij individuele beroepsbeoefenaren. Derhalve wordt voorgesteld voor de medische btw-vrijstelling hierbij aan te sluiten en deze terug te brengen tot díe medische diensten van BIG-opgeleiden, die ook daadwerkelijk behoren tot de uitoefening van dat BIG-beroep.

De bedoelde herijking komt tot uitdrukking in de voorwaarde dat de hier bedoelde gezondheidskundige verzorging van de mens alleen is vrijgesteld van omzetbelasting indien de desbetreffende werkzaamheden worden uitgevoerd door een Wet BIG-beroepsbeoefenaar, behorend tot het gebied van deskundigheid van de beroepsbeoefenaar zoals dit is omschreven in het bepaalde bij of krachtens de Wet BIG. Voorts moeten de werkzaamheden worden verricht op basis van een op deze specifieke werkzaamheden gerichte, door de beroepsbeoefenaar voltooide opleiding, waarvoor de kwaliteitseisen eveneens worden omschreven in het bepaalde bij of krachtens de Wet BIG. Daarmee is verzekerd dat de vrijgestelde diensten van deze beroepsbeoefenaren aan het voor die diensten in Nederland noodzakelijk geachte kwaliteitsniveau voldoen.

Als gevolg van deze herijking komen enkele thans vrijgestelde diensten van beroepsbeoefenaren in de zin van de Wet BIG onder de heffing van de omzetbelasting te vallen, waarvoor de opleidingseisen niet vastliggen in het bepaalde bij of krachtens de Wet BIG, met ingang van 1 januari 2013. Het gaat hierbij om BIG-beroepsbeoefenaren zoals bijvoorbeeld de zogenoemde CAM-artsen of fysiotherapeuten die complementaire diensten verrichten, zoals acupunctuur of osteopathie. Ook voor bijvoorbeeld pedagogen en chiropractoren die nu een vrijstelling hebben eindigt de vrijstelling. Ten slotte wordt de vrijstelling voor psychologische diensten beperkt tot alleen door gezondheidszorgpsychologen (GZ-psychologen) geleverde diensten. Voor enkele differentiaties die met betrekking tot opleidingsduur en -niveau gelijkwaardig zijn aan die van een GZ-psycholoog, namelijk de kinder- en jeugdpsycholoog (inclusief specialist), de psycholoog arbeid en gezondheid en de orthopedagoog-generalist, blijft de btw-vrijstelling gelden op grond van het fiscale neutraliteitsbeginsel.

Het Belastingplan 2012 voorziet onder meer in intrekking van de Wet op de verbruiksbelastingen van alcoholvrije dranken en van enkele andere produkten met ingang van 1 januari 2013. Deze wet regelt een verbruiksbelasting op alcoholvrije dranken en op pruim- en snuiftabak. Op grond van het Begrotingsakkoord 2013 blijft de verbruiksbelasting op alcoholvrije dranken – ook wel frisdrankbelasting genoemd – in ieder geval in het jaar 2013 nog bestaan. Omdat nog onduidelijk is op welk tijdstip deze intrekking alsnog zal plaatsvinden, wordt de intrekking per 1 januari 2013 gewijzigd in intrekking op een bij koninklijk besluit te bepalen tijdstip. In de Wet op de verbruiksbelastingen van alcoholvrije dranken en van enkele andere produkten wordt bepaald dat de wet met ingang van 1 januari 2013 uitsluitend van toepassing is op alcoholvrije dranken.

Voor de alcoholaccijns bevat dit wetsvoorstel een verdeling van de accijnsverhoging over de verschillende producten die een verhoging van de opbrengst van de accijns inhoudt van 10% voor bier, 15% voor wijn en 6% voor overige alcoholhoudende producten (onder meer gedistilleerde dranken). Voor deze verdeling is gekozen omdat de Tweede Kamer bij het Belastingplan 2006 een forse verhoging van het tarief voor overige alcoholhoudende producten heeft teruggedraaid vanwege waarschijnlijke grenseffecten. Daarnaast is het tarief voor overige alcoholhoudende dranken al relatief hoog.

Voor de alcoholaccijns vinden naast de verhoging van de tarieven twee vereenvoudigingen plaats. Zo verdwijnt het onderscheid in tarief tussen mousserende en niet-mousserende wijn en tussenproducten en verdwijnt de tariefcategorie voor wijn met meer dan 15% vol alcohol.

Het verschil in tarief tussen mousserende en niet-mousserende producten is historisch gezien verklaarbaar. Mousserende wijn zoals champagne werd als een meer luxe product gezien dan gewone wijn. Dit verschil is tegenwoordig, onder andere door de opkomst van goedkopere mousserende producten, niet meer te rechtvaardigen.

In de in de onderstaande tabel opgenomen nieuwe tarieven van wijn en tussenproducten is het vervallen van de huidige tarieven van mousserende wijn en tussenproducten verdisconteerd. Voor tussenproducten heeft dit nauwelijks invloed omdat mousserende tussenproducten vrijwel niet worden verkocht. Wat betreft wijn betekent dit bij een gegeven budgettaire opbrengst een iets grotere verhoging dan zonder het vervallen van de afzonderlijke tarieven voor mousserende wijn en de tariefcategorie voor wijn met meer dan 15% vol alcohol. De tariefcategorie wijn met meer dan 15% vol alcohol wordt opgenomen in de tariefcategorie voor wijn met meer dan 8,5% vol alcohol. De verhoging van de accijnstarieven voor wijn bedraagt ruim 18%.

|

Accijnscategorie |

Huidig tarief |

Nieuw tarief |

Opbrengst (extra) |

Verhoging meest verkochte soort |

|---|---|---|---|---|

|

Bier in percenten Plato |

||||

|

a. minder dan 7 |

€ 5,50 |

€ 6,05 |

||

|

b. 7–11 |

€ 24,49 |

€ 26,94 |

||

|

c. 11–15 |

€ 32,64 |

€ 35,90 |

||

|

d. 15 en meer |

€ 40,82 |

€ 44,90 |

||

|

Bier totaal: € 39 mln. |

Per pijpje: 1 cent |

|||

|

Wijn per hl |

||||

|

a. maximaal 8,5% vol alcohol |

€ 35,28 |

€ 41,78 |

||

|

b. meer dan 8,5 vol alcohol |

€ 70,561 |

€ 83,56 |

||

|

c. meer dan 15% vol alcohol |

€ 122,75 |

nvt |

||

|

Mousserende wijn |

||||

|

a. maximaal 8,5% vol alcohol |

€ 45,63 |

nvt |

||

|

b. meer dan 8,5% vol alcohol |

€ 240,58 |

nvt |

||

|

Tussenproducten per hl |

||||

|

a. maximaal 15% vol alcohol |

€ 87,14 |

€ 100,22 |

||

|

b. meer dan 15% vol alcohol |

€ 122,75 |

€ 141,17 |

||

|

Wijn + TP totaal: € 42 mln. |

Per fles wijn: 8 cent |

|||

|

Mousserende tussenproducten |

€ 240,58 |

nvt |

||

|

Gedistilleerd per hl/per % vol alcohol |

€ 15,04 |

€ 15,94 |

€ 20 mln. |

Per fles jenever 32 cent |

|

Totaal opbrengst |

€ 100 mln. |

De verhoging van de accijnstarieven op alcohol zal naar verwachting leiden tot enige toename van aankopen over de grens.

Naast de tariefwijziging weergegeven in de onderstaande tabel, vindt voor de tabaksaccijns een wijziging in de tariefstructuur plaats. Deze houdt in dat het specifieke deel van de tabaksaccijns wordt verhoogd en het ad valoremdeel wordt verlaagd. Voor sigaretten wordt het specifieke deel verhoogd naar het Europese maximum van 76,5% van de totale belastingdruk en voor rooktabak naar 70% van de totale belastingdruk (de totale belastingdruk bestaat uit de btw, de specifieke accijns en het ad valorem deel van de accijns). Het ad valorem deel daalt hierdoor. De accijnsopbrengst is dan minder afhankelijk van de prijs van een pakje sigaretten of rooktabak.

Momenteel is het verschil in accijns op rooktabak en sigaretten aanzienlijk. Vanuit het oogpunt van volksgezondheid is er echter geen reden om rooktabak lager te belasten. Daarom wordt de accijns op een gemiddeld pakje rooktabak meer verhoogd dan de accijns op een gemiddeld pakje sigaretten. Het verschil in accijns tussen rooktabak en sigaretten zal hierdoor afnemen.

|

Verhoging |

Opbrengst |

|

|---|---|---|

|

Sigaretten |

€ 0,35 per pakje van 19 stuks |

(afgerond) € 238 mln. |

|

Rooktabak |

€ 0,60 per pakje van 40 gram |

( afgerond) € 132 mln. |

|

Totaal opbrengst |

€ 371 mln. |

De verhoging van de accijnstarieven op tabak zal naar verwachting leiden tot enige toename van aankopen over de grens. Daarnaast bestaat er een verhoogd risico op toename van illegale handel.

De budgettaire gevolgen van de maatregelen staan in de onderstaande tabel beschreven. De tabel bevat ook de overige fiscale maatregelen uit het Begrotingsakkoord 2013 die in andere wetsvoorstellen zullen worden geregeld. De maatregelen in dit wetsvoorstel leiden per saldo tot een lastenverzwaring van ruim € 5 miljard structureel. Deze wordt aangewend voor het op orde brengen van de overheidsfinanciën.

|

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

struc |

|

|---|---|---|---|---|---|---|---|

|

UFM |

|||||||

|

Btw-schuif |

|||||||

|

Algemeen btw-tarief van 19% met 2% punt omhoog per 1/10 2012 |

1 015 |

4 060 |

4 060 |

4 060 |

4 060 |

4 060 |

4 060 |

|

Pakket terugsluis btw-verhoging door lastenverlichting via IB en zorgtoeslag1 |

– 1500 |

– 1500 |

– 1500 |

– 1500 |

– 1500 |

– 1500 |

|

|

Totaal btw-schuif |

1 015 |

2 560 |

2 560 |

2 560 |

2 560 |

2 560 |

2 560 |

|

Overdrachtsbelasting |

|||||||

|

Overdrachtsbelasting woningen structureel 2% |

– 600 |

– 1200 |

– 1200 |

– 1200 |

– 1300 |

– 1400 |

– 1500 |

|

Vergroening |

|||||||

|

Afschaffen vrijstelling kolenbelasting elektriciteitsopwekking |

115 |

115 |

115 |

115 |

115 |

115 |

|

|

Aanpassing tarief energiebelasting aardgas |

365 |

365 |

365 |

365 |

365 |

365 |

|

|

Afschaffen rode diesel |

250 |

250 |

250 |

250 |

250 |

250 |

|

|

Niet afschaffen leidingwaterbelasting |

126 |

126 |

126 |

126 |

126 |

126 |

|

|

Niet afschaffen Eurovignet |

34 |

34 |

34 |

34 |

34 |

34 |

|

|

Pakket heffingskorting groene beleggingen |

– 3 |

– 37 |

– 37 |

– 37 |

– 37 |

– 37 |

|

|

Totaal vergroening |

887 |

853 |

853 |

853 |

853 |

853 |

|

|

Overige maatregelen |

|||||||

|

Geen inflatiecorrectie IB/LB in 2013 en excessieve vertrekvergoedingen |

1 230 |

1 230 |

1 230 |

1 230 |

1 230 |

1 230 |

|

|

Werkgeversheffing hoge lonen |

500 |

0 |

0 |

0 |

0 |

0 |

|

|

Niet invoeren werkbonus |

542 |

569 |

580 |

592 |

729 |

879 |

|

|

Beperking aftrek deelnemingsrente |

150 |

150 |

150 |

150 |

150 |

150 |

|

|

Verlaagd btw-tarief podiumkunsten en kunstvoorwerpen |

– 51 |

– 90 |

– 90 |

– 90 |

– 90 |

– 90 |

– 90 |

|

Aanpassing btw-vrijstelling medische diensten |

65 |

65 |

65 |

65 |

65 |

65 |

|

|

Niet afschaffen belasting op alcoholvrije dranken |

155 |

155 |

155 |

155 |

155 |

155 |

|

|

Aanpassing alcoholaccijns |

100 |

100 |

100 |

100 |

100 |

100 |

|

|

Aanpassing tabaksaccijns |

371 |

371 |

371 |

371 |

371 |

371 |

|

|

Totaal overige maatregelen |

-51 |

3 023 |

2 550 |

2 561 |

2 573 |

2 710 |

2 860 |

|

Totaal UFM |

364 |

5 270 |

4 763 |

4 774 |

4 686 |

4 723 |

4 773 |

|

Overige (fiscale) maatregelen |

|||||||

|

BP 2013 en BP 2014 |

|||||||

|

Afschaffen onbelaste reiskostenvergoeding woon-werkverkeer |

1 300 |

0 |

0 |

0 |

0 |

0 |

|

|

Afschaffen gerichte vrijstellingen kosten van vervoer |

1 900 |

1 900 |

1 900 |

1 900 |

1 900 |

||

|

Vergroting vrije ruimte in werkkostenregeling |

– 600 |

– 600 |

– 600 |

– 600 |

– 600 |

||

|

Maatregel auto van de zaak |

75 |

150 |

225 |

300 |

300 |

300 |

|

|

Woningmarkt: koop |

13 |

15 |

31 |

52 |

80 |

5 400 |

|

|

Woningmarkt: huur |

13 |

40 |

40 |

40 |

40 |

40 |

|

|

Terugsluis btw-verhoging: pakket 2014 |

– 1280 |

– 2560 |

– 2560 |

– 2560 |

– 2560 |

||

|

Terugsluis vergroeningspakket: pakket 2014 |

– 890 |

– 890 |

– 890 |

– 890 |

– 890 |

||

|

Totaal BP |

1 401 |

-665 |

-1854 |

-1758 |

-1730 |

3 590 |

|

|

Overige fiscale onderwerpen |

|||||||

|

Fiscale gevolgen aanpassing AOW-leeftijd en aanpassing Witteveenkader |

50 |

434 |

515 |

1 632 |

1 702 |

300 |

|

|

Verdubbelen bankenbelasting |

300 |

600 |

600 |

600 |

600 |

600 |

600 |

|

Totaal overige fiscale onderwerpen |

300 |

650 |

1 034 |

1 115 |

2 232 |

2 302 |

900 |

|

Niet-fiscale onderwerpen |

|||||||

|

Afschaffen werkbonus werkgevers voor het in dienst hebben van 62-plussers |

185 |

191 |

198 |

205 |

80 |

286 |

|

|

Mobiliteitsbonussen |

45 |

245 |

435 |

564 |

564 |

439 |

|

|

Overig vitaliteitspakket |

43 |

0 |

0 |

0 |

0 |

0 |

|

|

Tijdelijk verhogen WW premie |

500 |

0 |

0 |

0 |

0 |

0 |

|

|

Lasten bedrijfsleven |

|||||||

|

wv inhouden ULB envelop werkgevers |

80 |

80 |

80 |

80 |

80 |

80 |

|

|

wv inhouden incidentele envelop |

350 |

350 |

0 |

0 |

0 |

0 |

|

|

Totaal niet fiscale onderwerpen |

1 203 |

866 |

713 |

849 |

724 |

805 |

|

|

Totaal overige (fiscale) maatregelen |

300 |

3 254 |

1 235 |

-26 |

1 323 |

1 296 |

5 295 |

|

Totaal UFM en overige (fiscale) maatregelen |

664 |

8 524 |

5 998 |

4 748 |

6 009 |

6 019 |

10 068 |

Niet alle onderdelen van dit pakket worden geregeld in dit wetsvoorstel, te weten aanpassingen van het kindgebondenbudget, zorgtoeslag en tijdsevenredig herleiden van het premiedeel van de heffingskortingen. Deze laatste maatregel wordt opgenomen in het pakket Belastingplan 2013.

In aanvulling op de tabel wordt opgemerkt dat er nog twee punten worden bezien bij de begrotingsvoorbereiding 2013. Een deel van de beoogde besparing die het gevolg is van versobering van het Zvw-basispakket lekt zonder nadere maatregelen weg. Dit gebeurt via de specifieke uitgaven in de fiscaliteit doordat de niet meer voor vergoeding in aanmerking komende kosten aftrekbaar worden. Dit wordt voorkomen door deze kosten ook niet meer in de specifieke uitgaven in aftrek toe te laten. Bovendien dienen de lagere zorgpremies te worden gecompenseerd.

Met betrekking tot de in dit wetsvoorstel opgenomen maatregelen zal worden voldaan aan meldingsverplichtingen die voortvloeien uit de Richtlijn Energiebelastingen.16 Voor het overige heeft het wetsvoorstel geen EU-aspecten.

De in dit wetsvoorstel opgenomen maatregelen zijn uitvoerbaar en handhaafbaar voor de Belastingdienst. Onderstaand is een nadere toelichting op de uitvoeringskosten opgenomen.

Vergroening

De uitvoeringskosten op het gebied van de vergroening bedragen per saldo in totaal € 0,7 miljoen in 2012, € 8,1 miljoen in 2013 en € 8 miljoen structureel vanaf 2014. Het betreft kosten voor het pakket heffingskorting groen beleggen, de wijzigingen van de energie- en kolenbelasting, het afschaffen van rode diesel en het niet afschaffen van de leidingwaterbelasting en het Eurovignet. De kosten zien op systeemaanpassingen, communicatie, dienstverlening en toezicht.

Overige maatregelen

De uitvoeringskosten van de overige maatregelen bedragen € 0,5 miljoen in 2012, € 7 miljoen in 2013, aflopend naar ca. € 4 miljoen structureel. Het betreft kosten voor de uitvoering van de verhoging van het btw-tarief naar 21%, de eenmalige tijdelijke werkgeversheffing, de beperking aftrek deelnemingsrente, het niet invoeren van de werkbonus, de verhoging van de tabakaccijns en de alcoholaccijns en het niet doorgaan van de afschaffing van de belasting op alcoholvrije dranken.

|

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

|---|---|---|---|---|---|---|

|

Vergroening |

0,2 |

8,1 |

8,0 |

8,0 |

8,0 |

8,0 |

|

Overige maatregelen |

0,5 |

7,0 |

4,8 |

4,4 |

4,4 |

4,4 |

|

Totaal |

0,7 |

15,1 |

12,8 |

12,4 |

12,4 |

12,4 |

Hierna worden de gevolgen van het wetsvoorstel voor de administratieve lasten per maatregel toegelicht.

Btw en IB-maatregelen

De verhoging van het algemene btw-tarief en de terugsluis via de inkomsten-/loonbelasting betreffen tariefswijzigingen die geen additionele administratieve lasten opleveren.

Structurele verlaging tarief overdrachtsbelasting

Het voorstel met betrekking tot de overdrachtsbelasting leidt ten opzichte van de situatie van één tarief tot beperkte extra administratieve lasten voor het notariaat. De notaris doet immers de aangifte overdrachtsbelasting en is hoofdelijk aansprakelijk voor de door de verkrijgende partij verschuldigde overdrachtsbelasting. De notaris zal zich er dus van moeten vergewissen welk tarief verschuldigd is. Omdat dit meeloopt in de normale werkzaamheden van de notaris voor het opstellen van de overdrachtsakte, zijn de extra administratieve lasten marginaal.

Niet afschaffen Eurovignet

Het niet afschaffen van de belasting zware motorrijtuigen (Eurovignet) heeft tot gevolg dat de in dit kader eerder ingeboekte besparingen op de administratieve lasten vooralsnog niet worden gerealiseerd. Het betreft hier de helft van de besparing van € 24 miljoen die eerder bij het Belastingplan 2012 is ingeboekt voor de afschaffing van een aantal kleine belastingen.

Heffingskorting groen beleggen

De handhaving van de heffingskorting groen beleggen betekent dat de geraamde afname van de administratieve lasten voor burgers bij afschaffing daarvan met ca 6 000 uren wordt verminderd.

Tijdelijke werkgeversheffing inkomens boven € 150 000

De tijdelijke werkgeversheffing voor looninkomens boven € 150 000 leidt tot een stijging van de administratieve lasten voor bedrijven in 2013 met € 0,3 miljoen. De werkgever moet de relevante jaarinkomens van werknemers over 2012 verzamelen, de bijbehorende verschuldigde belasting bepalen en afdragen via de loonaangifte.

Beperking aftrek deelnemingsrente

De maatregel inzake beperking van aftrek van deelnemingsrente leidt tot een structurele stijging van de administratieve lasten voor bedrijven met € 0,75 miljoen. Ondernemingen moeten in voorkomende gevallen de precieze beperking berekenen en verwerken in de aangifte vennootschapsbelasting. Door het hanteren van een ondergrens voor de omvang van de deelnemingsrente en de koppeling aan het eigen vermogen blijft het aantal gevallen waarvoor de beperking geldt beperkt, zodat geen onnodige extra administratieve lasten ontstaan.

Aanpassing btw-vrijstelling medische diensten

Het voorstel om de medische vrijstelling in de omzetbelasting alleen te laten gelden als (para)medici op het verrichten van hun specifieke werkzaamheden gerichte opleidingen hebben afgerond zoals deze worden omschreven in het bepaalde bij of krachtens de Wet BIG, betekent een verzwaring van de administratieve lasten van € 1,12 miljoen.

Overige maatregelen

De maatregelen inzake de energiebelasting voor aardgas en de wijzigingen van alcohol- en tabakaccijns hebben geen noemenswaardig effect voor de administratieve lasten. Het betreft hier immers wijzigingen van de tariefstructuur van de afzonderlijke heffingen. Afschaffing van de vrijstelling van kolenbelasting voor elektriciteitsopwekking heeft evenmin een noemenswaardig effect. Het betreft een klein aantal belastingplichtigen die voor toepassing van de vrijstelling ook al administratieve lasten hebben. De afschaffing het verlaagde accijnstarief voor zogenoemde rode diesel met uitzondering van levering aan de binnenscheepvaart leidt tot een verwaarloosbare daling van de administratieve lasten voor bedrijven. De overige maatregelen hebben ook geen noemenswaardige gevolgen voor de administratieve lasten.

Vaste verandermomenten

De in dit wetsvoorstel opgenomen verhoging van het algemene btw-tarief treedt in werking per 1 oktober 2012, waarmee wordt afgeweken van de vaste verandermomenten. Dit is naar de mening van het kabinet gerechtvaardigd omdat het gaat om spoedregelgeving om op korte termijn het EMU-saldo te verbeteren en daarmee een positief vertrouwenseffect op de financiële markten te bewerkstelligen.

De andere maatregelen in dit wetsvoorstel houden de vaste verandermomenten van 1 januari en 1 juli aan.

Artikel I

Artikel I, onderdeel A (artikel 2.17 van de Wet inkomstenbelasting 2001)

Deze wijziging van artikel 2.17 van de Wet IB 2001 hangt samen met de voorgestelde beperking per 1 januari 2013 van de heffingskorting voor maatschappelijke beleggingen tot een heffingskorting voor groene beleggingen en met de per die datum voorziene afschaffing van de heffingskorting voor directe beleggingen in durfkapitaal en culturele beleggingen.

Artikel I, onderdeel B (artikel 2.17 van de Wet inkomstenbelasting 2001)

Voorgesteld wordt om artikel 3.3, zevende lid, van de Wet IB 2001 te laten vervallen. Deze bepaling heeft geen belang meer nu op grond van artikel I, onderdeel E, per 1 januari 2013 de vrijstelling in box 3 voor beleggingen in durfkapitaal wordt afgeschaft.

Artikel I, onderdeel C (artikel 5.13 van de Wet inkomstenbelasting 2001)

Met de wijziging van artikel 5.13 van de Wet IB 2001 wordt het begrip maatschappelijke beleggingen beperkt tot groene beleggingen. Deze wijziging hangt samen met het voorstel om artikel 5.15 van de Wet IB 2001 te laten vervallen, als gevolg waarvan vanaf 1 januari 2013 van de maatschappelijke beleggingen alleen nog voor groene beleggingen een vrijstelling in box 3 overblijft.

Artikel I, onderdelen D en E (artikelen 5.15, 5.16, 5.17, 5.18 en 5.18a van de Wet inkomstenbelasting 2001)

Voorgesteld wordt de artikelen 5.15 tot en met 5.18a van de Wet IB 2001 met ingang van 1 januari 2013 te laten vervallen. Als gevolg daarvan geldt vanaf die datum geen vrijstelling in box 3 meer voor sociaal-ethische beleggingen, voor directe beleggingen in durfkapitaal, voor indirecte beleggingen in durfkapitaal en voor culturele beleggingen.

Artikel I, onderdeel F (artikel 8.2 van de Wet inkomstenbelasting 2001)

Met de wijziging van artikel 8.2 van de Wet IB 2001 wordt de in dat artikel opgenomen opsomming aangepast aan de als gevolg van het onderhavige wetsvoorstel op 1 januari 2013 resterende heffingskortingen.

Artikel I, onderdeel G (artikel 8.7 van de Wet inkomstenbelasting 2001)

De aanpassing van artikel 8.7 van de Wet IB 2001 hangt samen met de voorgestelde beperking per 1 januari 2013 van de heffingskorting voor maatschappelijke beleggingen tot een heffingskorting voor groene beleggingen en met de per die datum voorziene afschaffing van de heffingskorting voor directe beleggingen in durfkapitaal en van de heffingskorting voor culturele beleggingen.

Artikel I, onderdeel H (artikel 8.11 van de Wet inkomstenbelasting 2001)

De wijziging van artikel 8.11 van de Wet IB 2001 betreft de verhoging van het maximum van de arbeidskorting met € 195 en de verhoging van de afbouw van de arbeidskorting voor hogere inkomens met ingang van 1 januari 2013 met eveneens € 195. Deze verhogingen zijn opgenomen in het Begrotingsakkoord 2013 en hangen samen met de terugsluis van (een deel van) de opbrengst van de verhoging van het algemene btw-tarief (zie het algemeen deel van deze memorie).

Artikel I, onderdeel I (artikel 8.17 van de Wet inkomstenbelasting 2001)

De wijziging van artikel 8.17 van de Wet IB 2001, zoals dat ingevolge de Wet uniformering loonbegrip per 1 januari 2013 komt te luiden, betreft de verhoging van de ouderenkorting voor belastingplichtigen met een inkomen dat niet hoger is dan € 34 934 (cijfers 2010) met ingang van 1 januari 2013 met € 70. Deze verhoging is opgenomen in het Begrotingsakkoord 2013 en hangt samen met de terugsluis van (een deel van) de opbrengst van de verhoging van het algemene btw-tarief (zie het algemeen deel van deze memorie).

Artikel I, onderdeel J (artikel 8.18 van de Wet inkomstenbelasting 2001)

De wijziging van artikel 8.18 van de Wet IB 2001 betreft de verhoging van de alleenstaande ouderenkorting met ingang van 1 januari 2013 met € 60. Deze verhoging is opgenomen in het Begrotingsakkoord 2013 en hangt samen met de terugsluis van (een deel van) de opbrengst van de verhoging van het algemene btw-tarief (zie het algemeen deel van deze memorie).

Artikel I, onderdeel K (artikel 8.19 van de Wet inkomstenbelasting 2001)

Met de aanpassing van artikel 8.19 van de Wet IB 2001 wordt de huidige heffingskorting voor maatschappelijke beleggingen per 1 januari 2013 beperkt tot een heffingskorting voor groene beleggingen.

Artikel I, onderdeel L (artikel 8.20 van de Wet inkomstenbelasting 2001)

Voorgesteld wordt artikel 8.20 van de Wet IB 2001 met ingang van 1 januari 2013 te laten vervallen. Als gevolg daarvan geldt vanaf die datum geen heffingskorting meer voor directe beleggingen in durfkapitaal en voor culturele beleggingen.

Artikel I, onderdeel M (artikel 10.1 van de Wet inkomstenbelasting 2001)

De wijziging van artikel 10.1 van de Wet IB 2001 hangt samen met het voorstel om de vrijstellingen in box 3 voor sociaal-ethische beleggingen, voor directe beleggingen in durfkapitaal, voor indirecte beleggingen in durfkapitaal en voor culturele beleggingen te laten vervallen.

Artikel I, onderdeel N (artikel 10.7 van de Wet inkomstenbelasting 2001)

De wijziging van artikel 10.7 van de Wet IB 2001 betreft een aanpassing van de berekening van het percentage waarmee de arbeidskorting toeneemt vanaf een inkomen van 50% van het wettelijk minimumloon. Door deze wijziging wordt het maximum van de arbeidskorting reeds bereikt bij een inkomen op het niveau van het wettelijk minimumloon in plaats van bij een inkomen van 108% van het wettelijk minimumloon. Deze aanpassing is opgenomen in het Begrotingsakkoord 2013 en hangt samen met de terugsluis van (een deel van) de opbrengst van de verhoging van het algemene btw-tarief (zie het algemeen deel van deze memorie).

Artikel II

Artikel II, onderdeel A (artikel 22a van de Wet op de loonbelasting 1964)

Deze wijziging is overeenkomstig de wijziging van artikel 8.11 van de Wet IB 2001, zoals toegelicht bij artikel I, onderdeel H.

Artikel II, onderdeel B (artikel 22b van de Wet op de loonbelasting 1964)

Deze wijziging is overeenkomstig de wijziging van artikel 8.17 van de Wet IB 2001, zoals toegelicht bij artikel I, onderdeel I.

Artikel II, onderdeel C (artikel 22c van de Wet op de loonbelasting 1964)

Deze wijziging is overeenkomstig de wijziging van artikel 8.18 van de Wet IB 2001, zoals toegelicht bij artikel I, onderdeel J.

Artikel II, onderdeel D (artikel 32bb van de Wet op de loonbelasting 1964)

Voorgesteld wordt het in artikel 32bb, eerste lid, van de Wet LB 1964 opgenomen tarief van de pseudo-eindheffing over excessieve vertrekvergoedingen te stellen op 75%.

Artikel II, onderdeel E (artikel 32bd van de Wet op de loonbelasting 1964)

Voorgesteld wordt in artikel 32bd van de Wet LB 1964 een pseudo-eindheffing op te nemen ten aanzien van inhoudingsplichtigen met werknemers die in 2012 een hoog loon hebben genoten (de pseudo-eindheffing voor hoog loon). Dit betreft een heffing voor het jaar 2013.

De pseudo-eindheffing voor hoog loon geldt voor de inhoudingsplichtige die in 2012 aan een werknemer een loon uit tegenwoordige dienstbetrekking heeft betaald waarover met toepassing van de artikelen 20a, 20b, 26 en 26b van de Wet LB 1964 belasting is geheven, voor zover dat loon, met inachtneming van artikel 13a van de Wet LB 1964, in 2012 meer bedroeg dan € 150 000. Het meerdere wordt in 2013 belast met een pseudo-eindheffing van 16%. Met de zinsnede «In afwijking in zoverre van het overigens bij of krachtens deze wet bepaalde» is tot uitdrukking gebracht dat deze pseudo-eindheffing plaatsvindt naast de reguliere heffing die in 2012 reeds heeft plaatsgevonden en – anders dan een gewone eindheffing – niet in de plaats komt van de reguliere heffing.

Zoals uit het voorgaande volgt wordt voor de berekening van het bedrag dat de inhoudingsplichtige moet afdragen uitgegaan van het loon dat de werknemer in het kalenderjaar 2012 heeft genoten. Dit is zo gedaan om in het kader van het Begrotingsakkoord 2013 al in het kalenderjaar 2013 de pseudo-eindheffing te kunnen effectueren. Indien voor de berekening van de pseudo-eindheffing het loon over het kalenderjaar 2013 zou worden gebruikt, zou de heffing pas in 2014 kunnen worden berekend en afgedragen.

Om die reden wordt het loon van de werknemer over het voorafgaande kalenderjaar (het jaar 2012) voor de toepassing van het nieuwe artikel 32bd van de Wet LB 1964 aangemerkt als op 31 maart van het kalenderjaar (het jaar 2013) genoten loon dat als een eindheffingsbestanddeel wordt belast. De verschuldigde pseudo-eindheffing kan dan in het aangiftetijdvak waarin het op 31 maart 2013 genoten loon valt, door de inhoudingsplichtige worden afgedragen aan de Belastingdienst.

In het tweede lid is een bepaling opgenomen die ervoor zorgt dat ingeval een werknemer die binnen concernverhoudingen in het voorafgaande kalenderjaar (het jaar 2012) loon van meerdere verbonden vennootschappen heeft genoten, dit loon voor de toepassing van deze pseudo-eindheffing bij elkaar genomen moet worden en bij de inhoudingsplichtige die in het voorafgaande kalenderjaar (het jaar 2012) het grootste deel van het loon van deze werknemer heeft verstrekt, in aanmerking genomen moet worden. Deze bepaling voorkomt dat nog in 2012 op eenvoudige wijze een in dat jaar te ontvangen loon boven het normbedrag van het eerste lid, «geknipt» kan worden om zo verschuldigdheid van de pseudo-eindheffing geheel of gedeeltelijk te voorkomen.

Artikel III

Artikel III (artikel 32bd van de Wet op de loonbelasting 1964)

Voorgesteld wordt de pseudo-eindheffing voor hoog loon alleen in het kalenderjaar 2013 te laten gelden. Daartoe komt artikel 32bd van de Wet LB 1964 met ingang van 1 januari 2014 te vervallen.

Artikel IV

Artikel IV, onderdeel A (artikel 10a van de Wet op de vennootschapsbelasting 1969)

Door de toevoeging van een verwijzing naar artikel 13l van de Wet op de vennootschapsbelasting 1969 (Wet Vpb 1969) aan de opsomming in het vierde lid van artikel 10a van die wet gaat de definitie van verbonden lichamen ook gelden voor het in het onderhavige wetsvoorstel opgenomen artikel 13l van de Wet Vpb 1969.

Artikel IV, onderdeel B (artikel 13l van de Wet op de vennootschapsbelasting 1969)

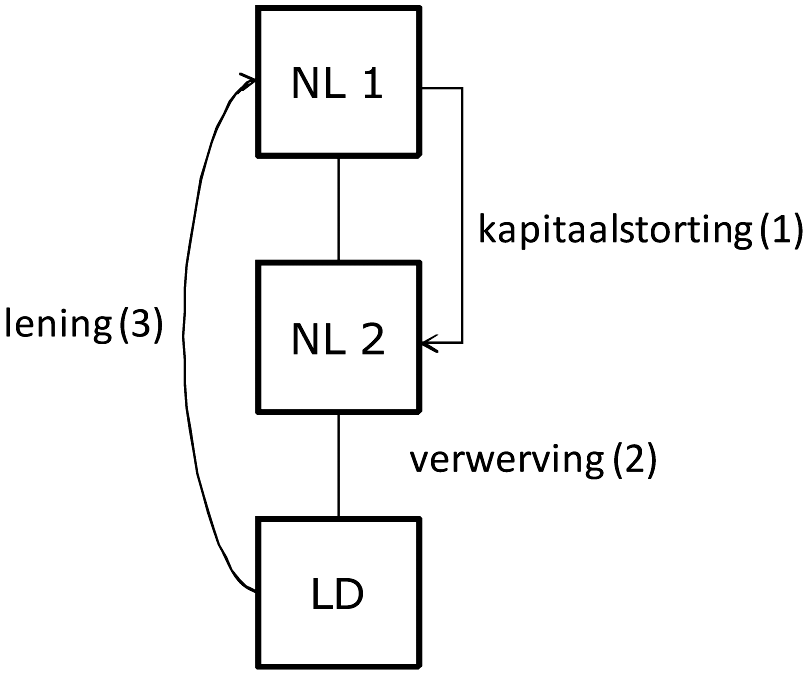

Het voorgestelde artikel 13l van de Wet Vpb 1969 strekt ertoe de bovenmatige aftrek op de winst van renten en kosten van geldleningen die verband houden met de financiering van deelnemingen (hierna: bovenmatige deelnemingsrente) te beperken. Dit om te voorkomen dat de belastinggrondslag wordt uitgehold door deelnemingen bovenmatig met vreemd vermogen te financieren.

Bovenmatige deelnemingsrente

Artikel 13l, eerste lid, van de Wet Vpb 1969 bepaalt dat het bedrag van de bovenmatige deelnemingsrente niet in aftrek komt voor zover dit bedrag een franchise van € 1 000 000 te boven gaat. Bij bovenmatige deelnemingsrente gaat het om een op de voet van dit artikel bepaald bedrag aan renten en kosten ter zake van geldleningen dat geacht wordt verband te houden met de financiering van deelnemingen. Zoals uiteengezet in het algemeen deel van deze toelichting wordt hierbij een rekenregel gebruikt om te bepalen welk deel van de totale rente ter zake van geldleningen die de belastingplichtige is aangegaan, wordt toegerekend aan de deelnemingen. De verkrijging van deelnemingen die een reële uitbreiding van de operationele activiteiten betekenen, telt hierbij in beginsel niet mee. Om de administratieve lasten te beperken is de aftrekbeperking slechts van toepassing voor zover de bovenmatige deelnemingsrente hoger is dan € 1 000 000.

In artikel 13l, tweede lid, van de Wet Vpb 1969 is bepaald dat het bedrag aan bovenmatige deelnemingsrente wordt gesteld op het gedeelte van het totale bedrag aan renten en kosten van geldleningen in het boekjaar dat evenredig is aan de verhouding tussen de gemiddelde deelnemingsschuld en het gemiddelde totale bedrag van de verschuldigde geldleningen. Ingevolge de tweede volzin van dit tweede lid, gaat het hierbij om het rekenkundig gemiddelde van de omvang van de deelnemingsschuld en van de verschuldigde geldleningen bij aanvang en einde van het boekjaar. Daarbij blijven tijdelijke mutaties rond de overgang van het ene op het volgende boekjaar met het oog op de toepassing van artikel 13l van de Wet Vpb 1969 buiten aanmerking. Het doel van deze bepaling is om het kunstmatig manipuleren van de uitkomst van de berekening te voorkomen. Dit is het geval als sprake is van opzetjes van de belastingplichtige of het concern waarvan de belastingplichtige deel uitmaakt, met als doel of één van de doelen het (tijdelijk) beïnvloeden van de factoren op grond waarvan de omvang van de deelnemingsschuld wordt bepaald. De begrippen «tijdelijk» en «rond die tijdstippen» zijn bewust niet concreet ingevuld. Of sprake is van een tijdelijke mutatie met het oog op de toepassing van artikel 13l, is namelijk afhankelijk van de feiten en omstandigheden van het concrete geval.

Deelnemingsschuld

Rekenregel

Artikel 13l, derde lid, van de Wet Vpb 1969 bevat een rekenregel om het bedrag aan geldleningen ter financiering van deelnemingen vast te stellen (de deelnemingsschuld). Deze rekenregel geldt alleen voor de toepassing van de renteaftrekbeperking van dit artikel 13l en werkt dus niet door naar andere bepalingen. Voor zover de over het boekjaar bepaalde gemiddelde verkrijgingsprijs van de deelnemingen groter is dan het gemiddelde eigen vermogen, worden de deelnemingen geacht met geldleningen te zijn gefinancierd. Voor de invulling van het begrip (fiscale) eigen vermogen kan worden aangesloten bij de bestaande wetgeving en jurisprudentie. Fiscale reserves behoren tot het eigen vermogen. Ook een zogeheten hybride lening in de zin van artikel 10, eerste lid, onderdeel d, van de Wet Vpb 1969 behoort tot het eigen vermogen. De rekenregel gaat uit van de gedachte dat het eigen vermogen primair wordt gebruikt voor de financiering van deelnemingen.

De verkrijgingsprijs voor de toepassing van artikel 13l is een dynamisch begrip. Dat wil zeggen dat transacties in de kapitaalsfeer tussen de belastingplichtige en het lichaam waarin de deelneming wordt gehouden de verkrijgingsprijs van die deelneming beïnvloeden. Onder de verkrijgingsprijs van een deelneming wordt in ieder geval begrepen de tegenprestatie bij de verwerving of de uitbreiding van de deelneming vermeerderd met de ten laste van de verkrijger gekomen kosten. Tot de verkrijgingsprijs behoren bijvoorbeeld ook na de verwerving gedane kapitaalstortingen (waaronder informele kapitaalstortingen) in het lichaam waarin de deelneming wordt gehouden, alsmede de daarmee samenhangende te activeren kosten. Een terugbetaling van kapitaal door het lichaam waarin de deelneming wordt gehouden aan de moeder vermindert de verkrijgingsprijs. Of sprake is van een deelnemingsschuld wordt ingevolge artikel 13l, tweede lid, in verbinding met het derde lid, bepaald aan de hand van de (fiscale) balansen aan het begin en aan het einde van het boekjaar.

Voorbeeld 1

De fiscale balans van A ziet er als volgt uit17:

|

Debet |

A (bedragen in mln) |

Credit |

|||

|---|---|---|---|---|---|

|

Deelnemingen |

400 |

Eigen vermogen |

250 |

||

|

Overige activa |

300 |

Geldleningen |

450 |

||