Aanhangsel van de Handelingen

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 393 |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Vergaderjaar | Nummer | Datum ontvangst |

|---|---|---|---|---|

| Tweede Kamer der Staten-Generaal | 2017-2018 | 393 |

Klopt het dat Shell, Akzo Nobel, Unilever en Philips hebben aangedrongen op het schrappen van de dividendbelasting?

Op welke manier hebben Shell, Akzo Nobel, Unilever en Philips hun wens aan de onderhandelaars kenbaar gemaakt? Bent u bereid brieven of gespreksverslagen naar de Kamer te sturen?

Klopt het dat deze vier bedrijven hun besluiten over vestiging in Nederland in verband hebben gebracht met deze belasting?

In hoeverre hebben deze bedrijven aangegeven of hun beslissing in Nederland te blijven ook met andere middelen bereikt kon worden?

Welke beleidswijzigingen hebben deze bedrijven nog meer voorgesteld in verband met hun beslissing om in Nederland te blijven?

Werd de lobby om de dividendbelasting af te schaffen ook gesteund door MKB-Nederland en ONL?

Hoe groot moet een bedrijf zijn om succesvol het beleid te kunnen beïnvloeden door middel van dreigen met een vertrek?

Ik praat regelmatig met bedrijven, net als ik ook met andere maatschappelijke organisaties praat, over tal van onderwerpen. Zo hebben diverse bedrijven en hun belangenbehartigers contact gezocht met mij, en ongetwijfeld ook vertegenwoordigers van andere politieke partijen, om over voor hen belangrijke punten in het vestigingsklimaat te praten. Zulke gesprekken vonden plaats tijdens, maar ook voor de formatie. Dit geldt ook voor het aandacht vragen voor de dividendbelasting. Het pleidooi voor afschaffing van de dividendbelasting is namelijk al jaren oud.

Anders dan de algemene opmerking dat ik uiteraard spreek met het bedrijfsleven, is het niet aan mij om deze contacten te specificeren. Mijn gesprekspartners moeten erop kunnen rekenen dat onze gesprekken in beginsel vertrouwelijk zijn. Uiteraard kunnen private partijen zelf de afweging maken hun contacten met politici kenbaar te maken. Zo heeft VNO-NCW zelf al besloten zijn brief aan de informateur te publiceren. Deze brief is mede namens MKB-Nederland en LTO verzonden.

Shell heeft er ook voor gekozen bekendheid te geven aan het contact dat het bedrijf had met politici over de dividendbelasting.

Of een gesprekspartner wel of niet over contacten met mij wil spreken, is aan hem. Over de inhoud van de gesprekken waarop gedoeld wordt kan ik dan ook geen uitlatingen doen.

Waarom is daarover niets te vinden in het formatie-archief; waarom zijn de ambtelijke memo’s over de effecten van het wel of niet afschaffen van de dividendbelasting buiten het archief gehouden?

Kunt u de ambtelijke memo’s en beantwoording van vragen van de formatietafel (allemaal, niet alleen het afschaffen van de dividendbelasting) alsnog toevoegen aan het formatiearchief, conform uw toezegging tijdens het debat over het eindverslag van de informateur?

Het formatiearchief bevat de schriftelijk ingekomen stukken, de ontvangstbevestiging daarvan, de verzoeken van de informateur om informatie aan demissionaire bewindspersonen en de aanbieding van stukken door de (in)formateur aan de voorzitter van de Tweede Kamer. De informateur heeft over dit onderwerp een brief van VNO-NCW ontvangen. De informateur heeft over dit onderwerp geen informatie gevraagd aan een demissionaire bewindspersoon. Dit formatiearchief berust bij de Tweede Kamer (in afschrift) en bij het Ministerie van Algemene Zaken.

Hoe is bewaakt dat er geen belangenverstrengeling was ten aanzien van de positie van de informateur ten opzichte van deze vier bedrijven?

Het initiatief ging niet uit van een informateur maar vanuit de onderhandelaars. De informateur is een procesbegeleider. De Tweede Kamer wijst de informateur aan op basis van de relevante bepalingen van het reglement van orde van de Tweede Kamer.

Kunt u een vergelijking maken van de effecten van de volgende maatregelen op het MKB ten opzichte van multinationals: de btw-verhoging (maatregel nr. 129), het terugdraaien van het tariefopstapje vpb (144) en de correctie van het box 2-tarief (153)?

Als gekeken wordt naar de belastingvoorstellen uit het regeerakkoord, kunt u aangeven welk deel van de belastingverhogingen en -verlagingen terechtkomt bij het MKB en welk deel bij multinationals?

Dit kabinet wil dat Nederland een aantrekkelijke plek blijft voor een ieder die ondernemerszin wil omzetten in ondernemerschap. Dat geldt voor ondernemingen in het klein-, midden- en grootbedrijf en ongeacht of zij hun wortels in ons eigen land hebben, of als multinationale groep in meerdere landen van de wereld actief zijn. Hiervoor worden tal van maatregelen genomen, zowel fiscale als niet-fiscale maatregelen.

Om die reden past het in dit kader om te starten met het noemen van enkele niet-fiscale maatregelen die ten goede komen aan het MKB. Zo wordt bijvoorbeeld bepaald dat de loondoorbetaling bij ziekte voor kleine werkgevers (tot 25 werknemers) wordt verkort van 2 naar 1 jaar, dat aanbesteden door de overheid toegankelijker moet worden voor het MKB, dat de MKB Innovatiestimulering Regio en Topsectoren (MIT) en de innovatiekredieten voor het MKB moeten worden uitgebreid en dat enkele scherpe randen aan de verplichting tot het betalen van een transitievergoeding voor vooral voor MKB’ers worden verlicht.

De fiscale maatregelen uit het regeerakkoord dragen, net als voorgaande niet-fiscale maatregelen, bij aan het kabinetsstreven om Nederland een aantrekkelijke vestigingsplaats voor reële activiteiten te laten zijn en blijven. Dat betekent overigens niet dat er geen fiscale maatregelen worden genomen die een negatief effect op het MKB kunnen hebben. Zo kan de btw-verhoging worden genoemd. Daarbij moet echter wel worden bedacht dat veel bedrijven de btw kunnen verrekenen. In dat geval is voor bedrijven geen sprake van een lastenverzwaring. Voor sommige sectoren geldt dat niet. Dat hangt echter niet per sé samen met de bedrijfsgrootte. Een exacte inschatting van het effect naar het MKB en grootbedrijf is daardoor lastig te maken. Ook het terugdraaien van de voorgenomen verlenging van de eerste schijf in de Vpb per 2018 lijkt op het eerste gezicht niet in het voordeel van het MKB. Het regeerakkoord geeft echter ook aan dat per 2019, 2020 en 2021 de tarieven stapsgewijs dalen. Dit zorgt ervoor dat uiteindelijk voor alle winstniveaus de te betalen belasting, ook ten opzichte van de huidige wetgeving, lager zal zijn. De correctie van het box-2 tarief is ten slotte genomen ter compensatie van de tariefsverlaging in de Vpb, om arbitrage met box 1 te voorkomen. Per saldo is het dus geen lastenverzwaring of verlichting.

Als vervolgens wordt gekeken naar de specifieke maatregelen in de vennootschapsbelasting, is de geraamde opbrengst van de earnings stripping maatregel, de minimumkapitaalregel, het verhogen van het effectieve tarief van de innovatiebox, alsmede het niet meer toestaan van het direct beleggen in Nederlands vastgoed door fiscale beleggingsinstellingen vooral bij het grootbedrijf te verwachten. De opbrengst van het beperken van de verliesverrekening en de beperking van de afschrijving van de gebouwen worden door zowel door het groot- als het midden en kleinbedrijf gedragen. Het afschaffen van de dividendbelasting en het invoeren van een bronheffingen op dividend, rente en royalty’s naar low tax jurisdictions en in misbruiksituaties hebben naar verwachting voornamelijk effect op bedrijven die deel uitmaken van een multinationale groep van vennootschappen.

In het milieupakket voor bedrijven gelden de schuif energiebelasting naar aardgas en elektriciteit, de verlaging belastingvermindering energiebelasting en het afschaffen van de teruggaafregeling taxi’s als maatregelen die voornamelijk het MKB raken. De hogere belasting op verbranden en storten van afval is een evenredige lastenverzwaring voor MKB en grootbedrijf. De oplopende CO2-minimumprijs voor elektriciteitsopwekking komt voornamelijk ten laste van het grootbedrijf, namelijk de elektriciteitsbedrijven. De lagere verhuurdersheffing tbv duurzame woning is een maatregel die het MKB en grootbedrijf globaal in gelijke maten zal raken. Hier moet worden opgemerkt dat de lasten van de fiscale milieumaatregelen samenhangen met de mate waarin bedrijven milieuvervuilend produceren en niet direct met de omvang van het bedrijf.

Tot slot moet worden opgemerkt dat maatregelen die een direct effect hebben op de ene categorie bedrijven een indirect effect hebben op andere categorieën bedrijven. Zo hebben de meeste bedrijven, en zeker multinationals, ook allerlei leveranciers en andere bedrijven waar zij zaken mee doen. Het ligt dan ook in de rede dat een maatregel die het vestigingsklimaat voor beursfondsen bevordert, zoals de afschaffing van de dividendbelasting, indirect ook een impuls voor het MKB tot gevolg zal hebben.

Uit het CBS rapport «Familiebedrijven in Nederland» uit 2017 blijkt dat op 1 januari 2016 180.500 familiebedrijven als werkgever actief zijn. Zij zorgen voor 2,16 miljoen werknemersbanen. Het aandeel in het totaal aan werknemersbanen is hiermee 29 procent.

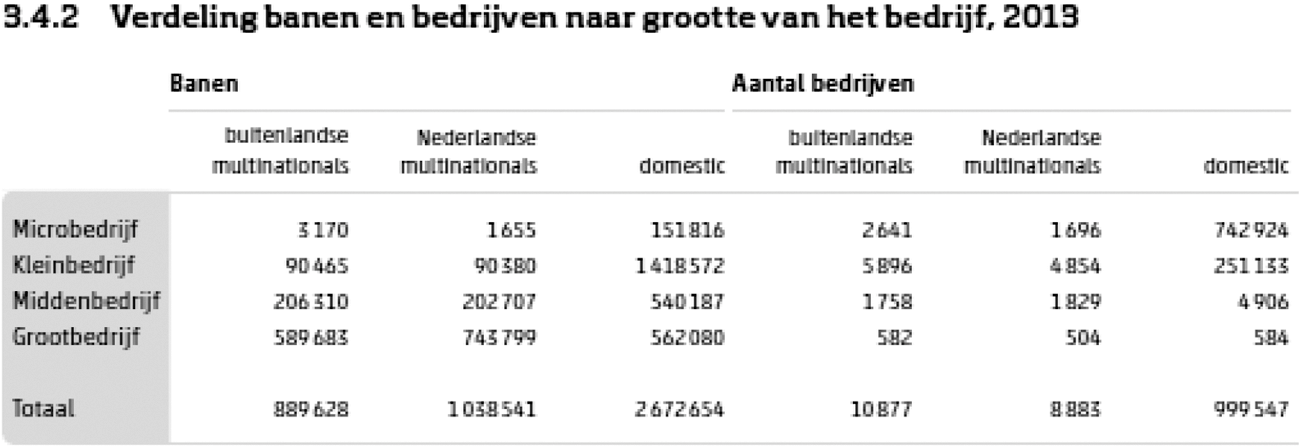

In de CBS Internationaliseringsmonitor 2015 is een uitsplitsing opgenomen van banen bij buitenlandse en Nederlandse multinationals en lokale bedrijven.1

Herinnert u zich dat de Staatssecretaris van Financiën bij de Algemene Financiële Beschouwingen aangaf dat het afschaffen van de dividendbelasting (kosten 1.400 miljoen euro) direct samenhangt met de renteaftrekbeperking, de zogenaamde earnings stripping van het Anti Tax Avoidance Directive (ATAD)(maatregel 145 uit het regeerakkoord), die 1.347 miljoen euro opbrengt? Klopt het dat door dit laatste woningcorporaties 300 tot 400 miljoen euro jaarlijks meer belasting moeten afdragen?

Hoe verhoudt deze extra belasting op woningcorporaties zich tot de schamele 100 miljoen euro die zij minder hoeven af te dragen aan de verhuurdersheffing om te verduurzamen? Komt de verduurzaming en bouw van nieuwe woningen niet in de knel, juist nu meer bouwen noodzakelijk is?

Deelt u de mening dat hogere belastingen voor woningcorporaties doorberekend worden aan huurders en waarom draaien huurders op deze wijze indirect op voor het afschaffen van de dividendbelasting?

Het kabinet herkent de koppeling tussen hogere belastingen voor woningcorporaties en het afschaffen van de dividendbelasting niet. De earningsstrippingmaatregel vindt haar oorsprong in de implementatie van een Europese richtlijn en leidt tot een betekenisvolle grondslagverbreding in de vennootschapsbelasting, die wordt aangewend voor verlaging van het Vpb-tarief. Zoals de Minister van Financiën tijdens de Algemene Financiële Beschouwingen heeft aangegeven is de maatregel niet specifiek bedoeld voor woningcorporaties. De doelstelling van het regeerakkoord is om eigen vermogen en vreemd vermogen meer gelijk te behandelen voor alle Vpb-plichtigen. Dat levert stabielere bedrijven en gezondere economische verhoudingen op, zeker bij tegenslag. Ook woningcorporaties vallen onder het bereik van de earningsstrippingmaatregel.

De earningsstrippingmaatregel leidt conform de raming uit het regeerakkoord tot een structurele budgettaire opbrengst van € 1.347 miljoen. Het kabinet schat in dat woningcorporaties door het regeerakkoord extra vennootschapsbelasting moeten betalen, maar minder dan de genoemde € 300 tot € 400 miljoen per jaar. Het kabinet zal, conform de toezegging van de Minister van Financiën bij de Algemene Financiële Beschouwingen, bij de uitwerking van het wetsvoorstel aangeven in welke mate de voorstellen neerslaan bij woningcorporaties.

Kunt u zich herinneren dat u zich erop voorstond «toedeledoki» te zeggen bij pogingen van bankiers hem onder druk te zetten de regels aan te passen?

Uiteraard herinner ik mij de uitlatingen die ik in 2015 heb gedaan in het kader van bankiers die zeggen dat ze in het buitenland zoveel meer zouden kunnen verdienen. Deze vergelijking gaat om verschillende redenen mank en is in dit opzicht niet relevant. Het besluit om de dividendbelasting af te schaffen is een eigenstandige beslissing geweest van de onderhandelende fracties en ingegeven door onze inschatting van de huidige internationale context en kansen en bedreigingen hiervan voor de werkgelegenheid in Nederland. Overheidsbeleid kan bijdragen aan een goed vestigingsklimaat. De uiteindelijke afweging waar een bedrijf zich vestigt is echter aan dat bedrijf.

Hoe beoordeelt u de stelling dat met de afschaffing van de dividendbelasting twee miljoen banen gemoeid zijn?

In algemene zin kan ik constateren dat multinationals voor 40 procent van de banen in het Nederlandse bedrijfsleven zorgen. Ze zijn goed voor twee derde van de omzet in het Nederlandse bedrijfsleven en nemen meer dan 80 procent van de internationale handel in goederen voor hun rekening.2

Hoeveel bedrijven zijn er in de afgelopen drie jaar vertrokken vanwege de dividendbelasting?

Onbekend is hoeveel bedrijven de afgelopen jaren vetrokken zijn vanwege de dividendbelasting, of zich hier juist niet gevestigd hebben vanwege deze belasting. In de regel is het voor buitenstaanders niet exact te duiden welke factoren uiteindelijk doorslaggevend zijn geweest bij een vertrek of vestiging van een bedrijf.

Klopt het dat de effecten van het afschaffen van de dividendbelasting op het vestigingsklimaat onbekend zijn en dat daarmee de afschaffing een gok is?

De internationale context waarin multinationale bedrijven opereren is veranderd en ontwikkelt zich voortdurend. Brexit is een in het oog springend voorbeeld. Daarnaast hebben bedrijven te maken met activistische aandeelhouders die scherp sturen op rendement. Bovendien is er door het ruime monetaire beleid veel goedkoop geld in omloop dat gebruikt kan worden voor overnames. We zien veelvuldig berichten over fusies en overnames. In deze nieuwe internationale context is het niet vanzelfsprekend dat bedrijven kiezen voor Nederland als vestigingsplaats.

Voor behoud en groei van werkgelegenheid moet Nederland zich aanpassen aan de nieuwe realiteit. Dat is de gemeenschappelijke analyse van de onderhandelende partijen, te meer daar Nederland met zijn relatief kleine thuismarkt een intrinsiek nadeel heeft ten opzichte van andere Europese landen. Als coalitie hebben we de keuze gemaakt om een stap extra te zetten voor bedrijven die daadwerkelijk toegevoegde waarde en banen opleveren.

Kunt u uitleggen waarom bedrijven moeilijker over te nemen zijn als zij geen dividendbelasting hoeven af te dragen?

Er is in dit kader geen eenduidige effect te benoemen. Doordat er geen dividendbelasting meer verschuldigd is, zal voor een deel van de beleggers het dividendrendement stijgen. Deze aandeelhouders voor de lange termijn zullen bereid zijn meer te betalen voor de aandelen waardoor in principe de koers zal stijgen. Deze aandelen worden daarmee duurder. Of bedrijven ook minder kwetsbaar voor vijandige overnames worden, hangt af van hoe goed de kapitaalmarkten functioneren. Daarnaast kunnen bedrijven gemakkelijker eigen aandelen inkopen, doordat de inkoop ook niet meer belast kan worden met dividendbelasting. Ook hierdoor neemt de (beurs)waarde van bedrijven toe. Wederom hangt het af van hoe goed kapitaalmarkten functioneren of bedrijven daardoor ook minder kwetsbaar voor een vijandige overname zijn.

Kopieer de link naar uw clipboard

https://zoek.officielebekendmakingen.nl/ah-tk-20172018-393.html

De hier aangeboden pdf-bestanden van het Staatsblad, Staatscourant, Tractatenblad, provinciaal blad, gemeenteblad, waterschapsblad en blad gemeenschappelijke regeling vormen de formele bekendmakingen in de zin van de Bekendmakingswet en de Rijkswet goedkeuring en bekendmaking verdragen voor zover ze na 1 juli 2009 zijn uitgegeven. Voor pdf-publicaties van vóór deze datum geldt dat alleen de in papieren vorm uitgegeven bladen formele status hebben; de hier aangeboden elektronische versies daarvan worden bij wijze van service aangeboden.