Staatscourant van het Koninkrijk der Nederlanden

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2023, 27807 | ander besluit van algemene strekking |

Zoals vergunningen, bouwplannen en lokale regelgeving.

Adressen en contactpersonen van overheidsorganisaties.

U bent hier:

| Datum publicatie | Organisatie | Jaargang en nummer | Rubriek | Datum ondertekening |

|---|---|---|---|---|

| Ministerie van Financiën | Staatscourant 2023, 27807 | ander besluit van algemene strekking |

Directoraat-generaal Belastingdienst/Corporate Dienst Vaktechniek

Besluit van 20 december 2023, nr. 2023-22510

De Staatssecretaris van Financiën heeft het volgende besloten.

Dit besluit vervangt en actualiseert het besluit van 28 maart 1993, nr. VB 93/575 (Voorschrift Tabel II), zoals dat voor het laatst is gewijzigd bij besluit van 28 oktober 2021, nr. 2021-22475, Stcrt. 2021, 45434. Het besluit is aangepast in verband met diverse wijzigingen in zowel de Wet op de omzetbelasting 1968 als in bepaalde posten van de bij deze wet behorende Tabel II. Ook dwingen wijzigingen in de accijns- en douaneregelgeving (zoals de invoering van het Douanewetboek van de Unie en de implementatie van de Horizontale accijnsrichtlijn) tot aanpassing van het besluit. Verder maakt de verschenen jurisprudentie van o.a. het Hof van Justitie van de Europese Unie actualisering van het besluit noodzakelijk. Bij post a.2 zijn de verklaringen van de afnemers bij de uitvoer van pleziervaartuigen op eigen kiel verduidelijkt. Bij post a.6 zijn de uitgangspunten van de Nederlandse bewijsregeling voor intracommunautair vervoer verduidelijkt en is in samenhang daarmee de model-afhaalverklaring aangepast. Ook is bij post a.6 de afhaalverklaring van de afnemer voor pleziervaartuigen bij vervoer op eigen kiel verduidelijkt. De belangrijkste wijzigingen in het besluit houden verband met:

– de Wet implementatie richtlijnen elektronische handel (wet van 7 april 2021, Stb. 2021, 183), waardoor per 1 juli 2021 onder meer de btw-heffing bij intracommunautaire afstandsverkopen is gewijzigd en aan Tabel II post a.9 is toegevoegd;

– de Wet implementatie richtlijn harmonisatie en vereenvoudiging handelsverkeer tussen lidstaten (wet van 18 december 2019, Stb. 2019, 515), die vooral van belang is voor post a.6 van Tabel II;

– Belastingplan 2018 (wet van 20 december 2017, Stb. 2017, 517), relevant voor post b.1 van Tabel II,

Dit beleidsbesluit gaat in op de toepassing van Tabel II bij de Wet op de omzetbelasting 1968. In Tabel II zijn de goederen en diensten genoemd waarvoor het btw-nultarief geldt. Door toepassing van het nultarief wordt met name het internationale goederen- en dienstenverkeer niet aan de btw-heffing onderworpen, met als regel dat de btw-plichtige ondernemer ter zake recht heeft op aftrek van voorbelasting. Als zodanig heeft het nultarief een technisch karakter. Het btw-nultarief geldt voor goederen die naar landen buiten de Europese Unie worden uitgevoerd en voor diensten die betrekking hebben op goederen die worden uitgevoerd. Verder is het nultarief van toepassing op de levering van goederen vanuit Nederland naar een andere lidstaat van de Europese Unie (intracommunautaire levering), als zich in de andere lidstaat het belastbare feit van de intracommunautaire verwerving van die goederen voordoet.

|

Aanvullende richtlijn elektronische handel |

Richtlijn (EU) 2019/1995 van de Raad van 21 november 2019 tot wijziging van Richtlijn 2006/112/EG van de Raad van 28 november 2006 wat betreft de bepalingen inzake afstandsverkopen en bepaalde binnenlandse leveringen van goederen (PbEU 2019, L 310) |

|

accijnsgoederen |

accijnsgoederen zoals omschreven in artikel 1 van de WA |

|

aftrek van voorbelasting |

aftrek van btw voor de aanschaf van goederen en diensten die een ondernemer gebruikt voor belaste handelingen als bedoeld in artikel 15, eerste lid, van de wet |

|

AGP |

accijnsgoederenplaats zoals omschreven in artikel 1a, onderdeel b, van de Wet op de accijns |

|

Awr |

Algemene wet inzake rijksbelastingen |

|

B2B-dienst |

Business to business-dienst, d.w.z. dienst die door een ondernemer aan een andere ondernemer wordt verricht |

|

B2C-dienst |

Business to consumer-dienst, d.w.z. dienst die door een ondernemer aan een niet-ondernemer wordt verricht |

|

Btw |

omzetbelasting |

|

btw-identificatienummer |

btw-identificatienummer zoals omschreven in artikel 2a, eerste lid, onderdeel g, van de wet |

|

btw-richtlijn |

Richtlijn 2006/112/EG van de Raad van 28 november 2006 betreffende het gemeenschappelijk stelsel van belasting over de toegevoegde waarde (Pb EU L 347 van 11 december 2006) |

|

confirmation of exit |

Een bevestiging van het uitgaan van de goederen als bedoeld in artikel 334 GVo DWU |

|

derde-land |

staat of grondgebied zoals omschreven in artikel 2a, eerste lid, onderdeel d, 1°, van de wet |

|

derdelandsgebieden |

gebieden zoals omschreven in artikel 2a, eerste lid, onderdeel d, 2°, van de wet |

|

douanegebied/btw-gebied |

gebied dat deel uitmaakt van het douanegebied/btw-gebied van de Unie (zie de tabel bij § 2.5) |

|

douaneregime |

douaneregime zoals omschreven in artikel 18, tweede lid, van de wet |

|

DWU |

Douanewetboek van de Unie zoals omschreven in artikel 2, derde lid, onderdeel g, van de Awr |

|

e-AD |

Elektronisch Administratief Document, een elektronisch bericht in het EMCS, het binnen de Unie geautomatiseerde Excise Movement and Control System (zie artikel 1a van het Uitvoeringsbesluit accijns) |

|

gecombineerde nomenclatuur |

goederennomenclatuur als bedoeld in artikel 1 van de Verordening (EEG) 2658/87 van 23 juli 1987 van de Raad met betrekking tot de tarief- en statistieknomenclatuur en het gemeenschappelijk douanetarief |

|

GVo DWU |

Gedelegeerde Verordening DWU zoals omschreven in artikel 2, derde lid, onderdeel h, van de Awr |

|

HvJ |

Hof van Justitie van de Europese Unie |

|

ICL |

intracommunautaire levering als bedoeld in post a.6 van Tabel II |

|

ICV |

intracommunautaire verwerving als bedoeld in artikel 1, onderdeel b, en artikel 17a van de wet |

|

intracommunautaire afstandsverkopen |

leveringen van goederen zoals omschreven in artikel 2a, eerste lid, onderdeel w, van de wet |

|

intracommunautair vervoer |

intracommunautair goederenvervoer zoals omschreven in artikel 2a, eerste lid, onderdeel h, van de wet |

|

invoer van goederen |

invoer van goederen zoals bedoeld in artikel 1d en artikel 18, eerste lid, van de wet |

|

lidstaat |

lidstaat van de Europese Unie |

|

lidstaat van aankomst |

lidstaat waar het intracommunautaire goederenvervoer daadwerkelijk eindigt |

|

lidstaat van vertrek |

lidstaat waar het intracommunautair goederenvervoer daadwerkelijk aanvangt, zonder rekening te houden met de trajecten die worden afgelegd om zich te begeven naar de plaats waar de goederen zich bevinden |

|

niet-Uniegoederen |

andere dan Uniegoederen en goederen die de douanestatus van Uniegoederen hebben verloren (artikel 5, lid 24, DWU) |

|

nieuwe vervoermiddelen |

vervoermiddelen zoals omschreven in artikel 2a, eerste lid, onderdeel f, van de wet |

|

opgaaf ICP |

opgaaf intracommunautaire prestaties (het in artikel 37a van de wet bedoelde formulier) |

|

richtlijn elektronische handel |

Richtlijn (EU) 2017/2455 van de Raad van 5 december 2017 tot wijziging van Richtlijn 2006/112/EG en Richtlijn 2009/132/EG wat betreft bepaalde btw-verplichtingen voor diensten en afstandsverkopen van goederen (PbEU 2017, L 348) |

|

Tabel II |

Tabel II, behorend bij de Wet op de omzetbelasting 1968 |

|

uitvoeringsbesluit |

Uitvoeringsbesluit omzetbelasting 1968 |

|

uitvoeringsbeschikking |

Uitvoeringsbeschikking omzetbelasting 1968 |

|

uitvoeringsverordening |

Uitvoeringsverordening nr. 282/2011 van de Raad van de Europese Unie van 15 maart 2011 houdende vaststelling van maatregelen ter uitvoering van Richtlijn 2006/112/EG betreffende het gemeenschappelijke stelsel van belasting over de toegevoegde waarde (Pb L 77 van 23 maart 2011) |

|

Unie |

grondgebied zoals omschreven in artikel 2a, eerste lid, onderdeel c, van de wet |

|

Uniegoederen |

goederen zoals omschreven in artikel 5, lid 23, van het DWU (goederen in het vrije verkeer) |

|

UVo DWU |

Uitvoeringsverordening DWU zoals omschreven in artikel 2, derde lid, onderdeel ha, van de Awr |

|

Wet |

Wet op de omzetbelasting 1968 |

|

WA |

Wet op de accijns |

In de systematiek van de btw-richtlijn is er voor goederen en diensten in het internationale verkeer sprake van een btw-vrijstelling met recht op aftrek van voorbelasting voor de ondernemer die de levering van de goederen en/of diensten verricht. Volgens artikel 9, tweede lid, onderdeel b, van de wet geldt voor de in Tabel II genoemde goederen en diensten het (btw-)nultarief, als regel met recht op aftrek van voorbelasting (zie § 2.3). Materieel werkt het in de wet opgenomen nultarief op dezelfde wijze uit als de vrijstelling met aftrek van voorbelasting als bedoeld in de btw-richtlijn.

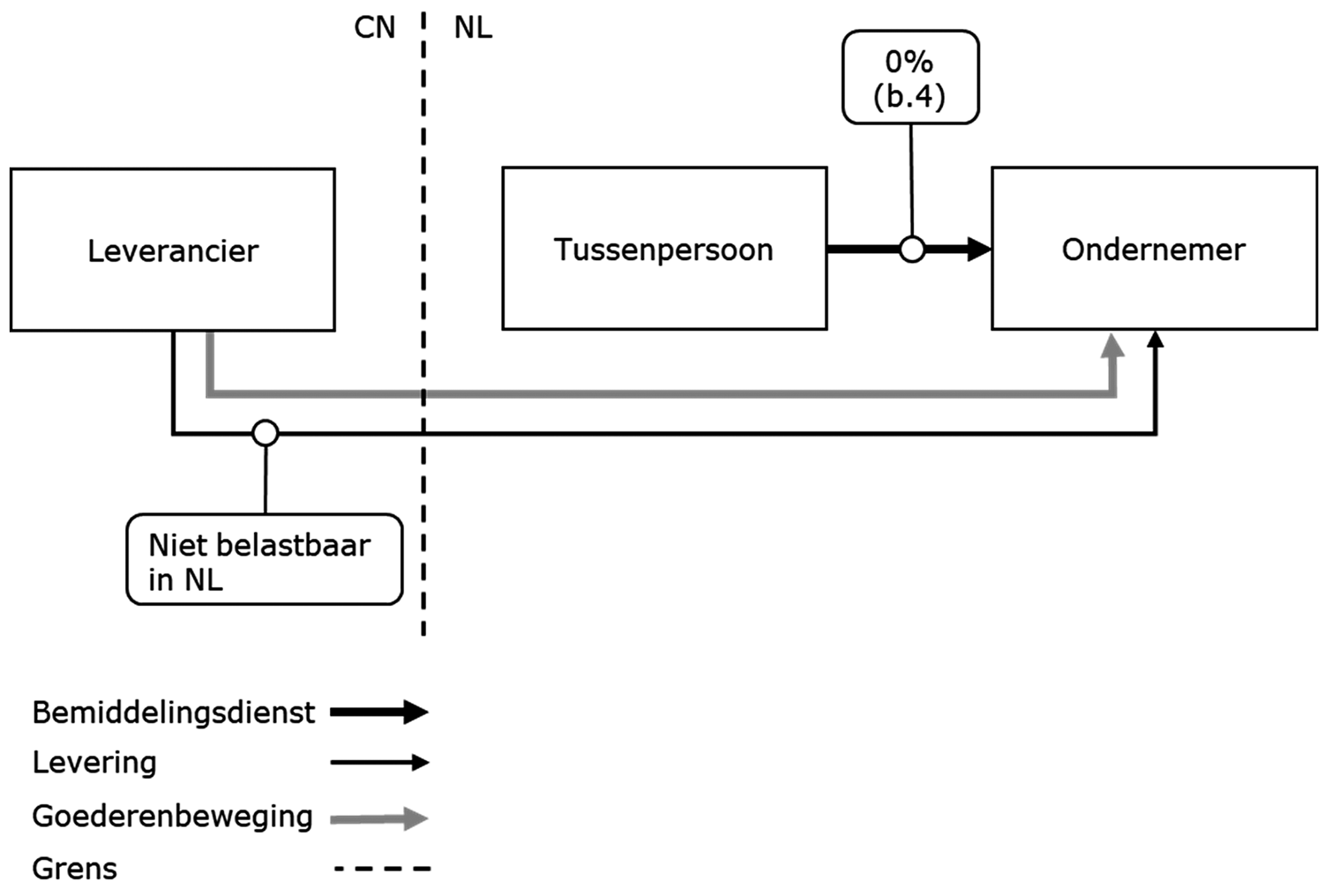

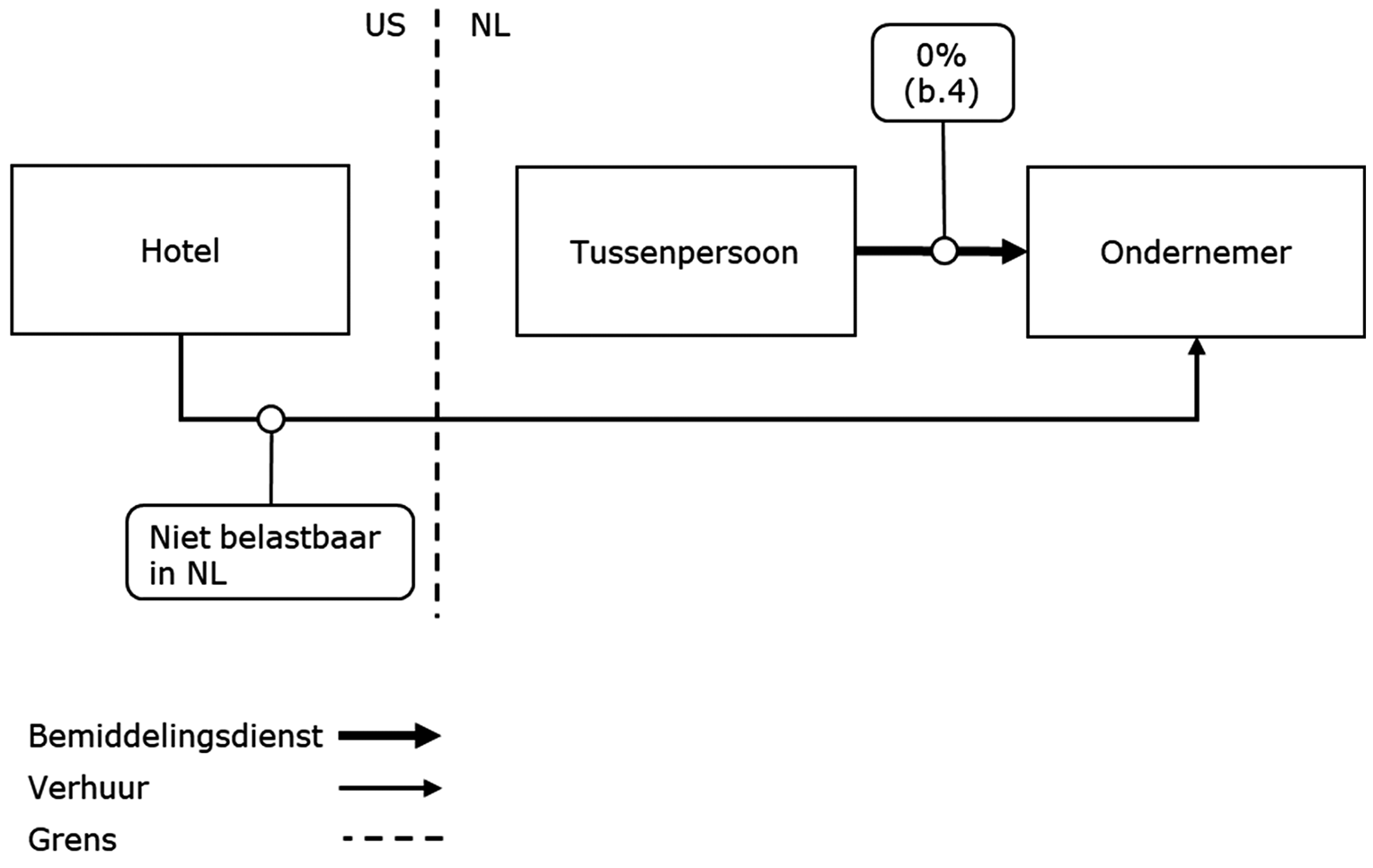

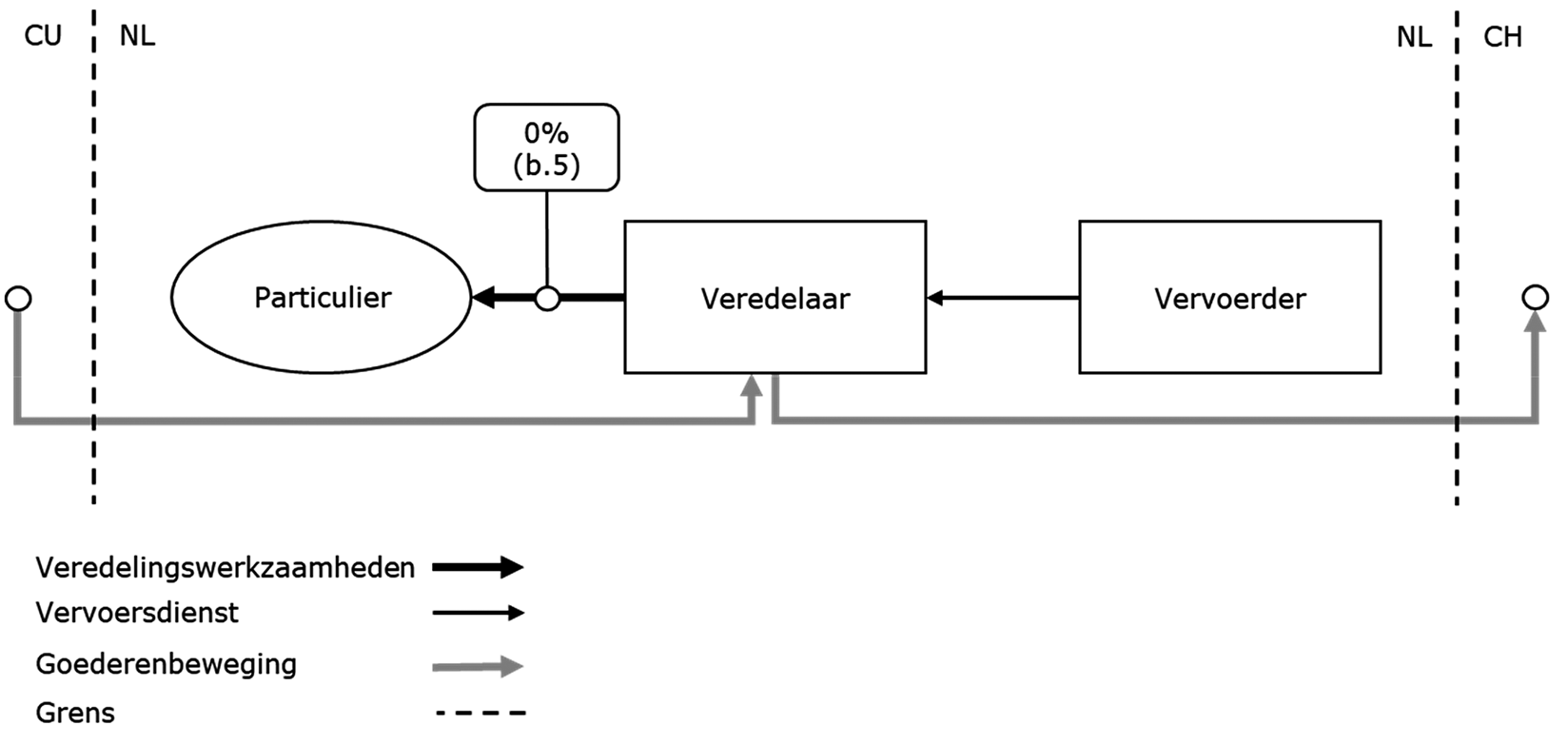

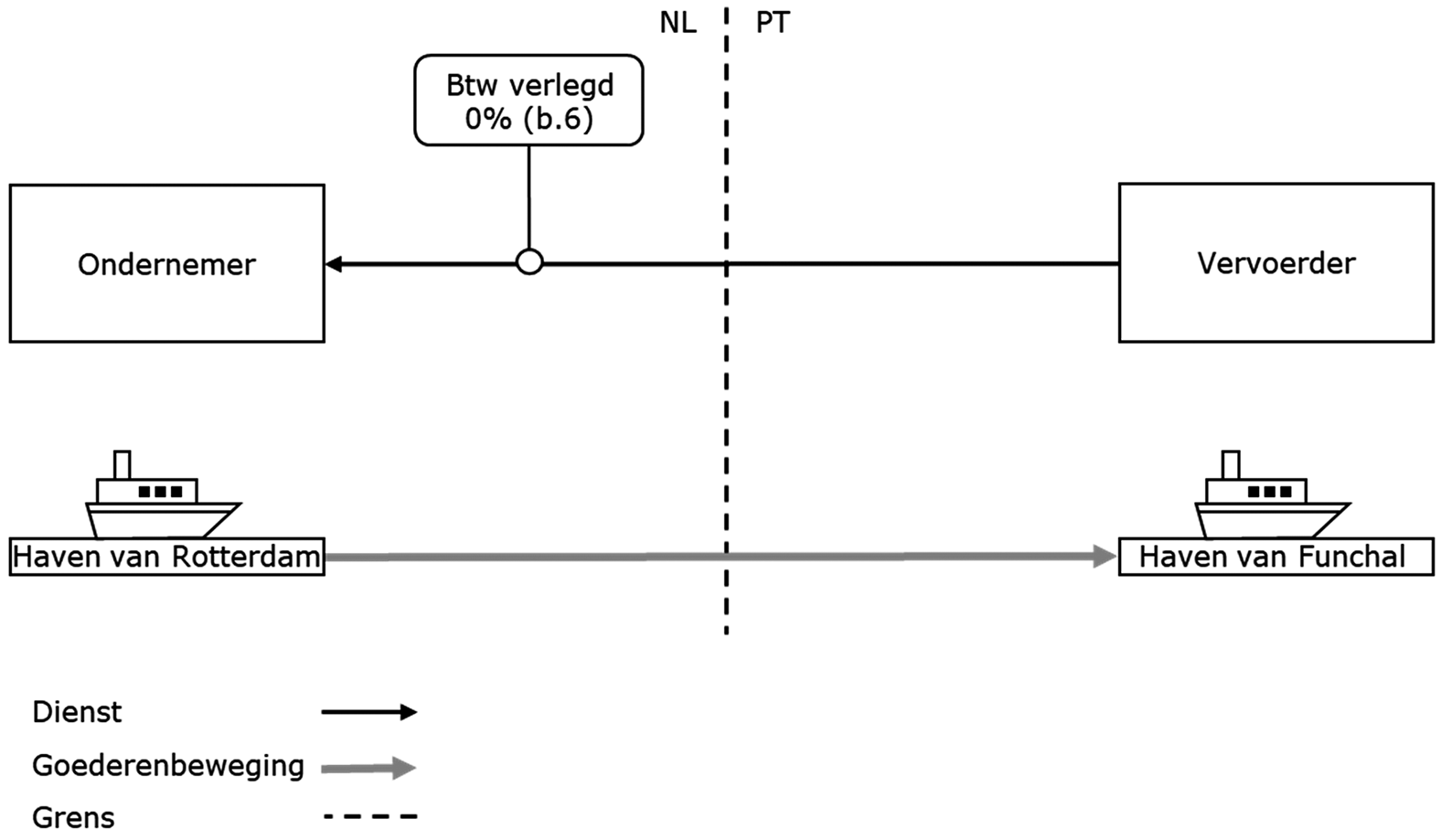

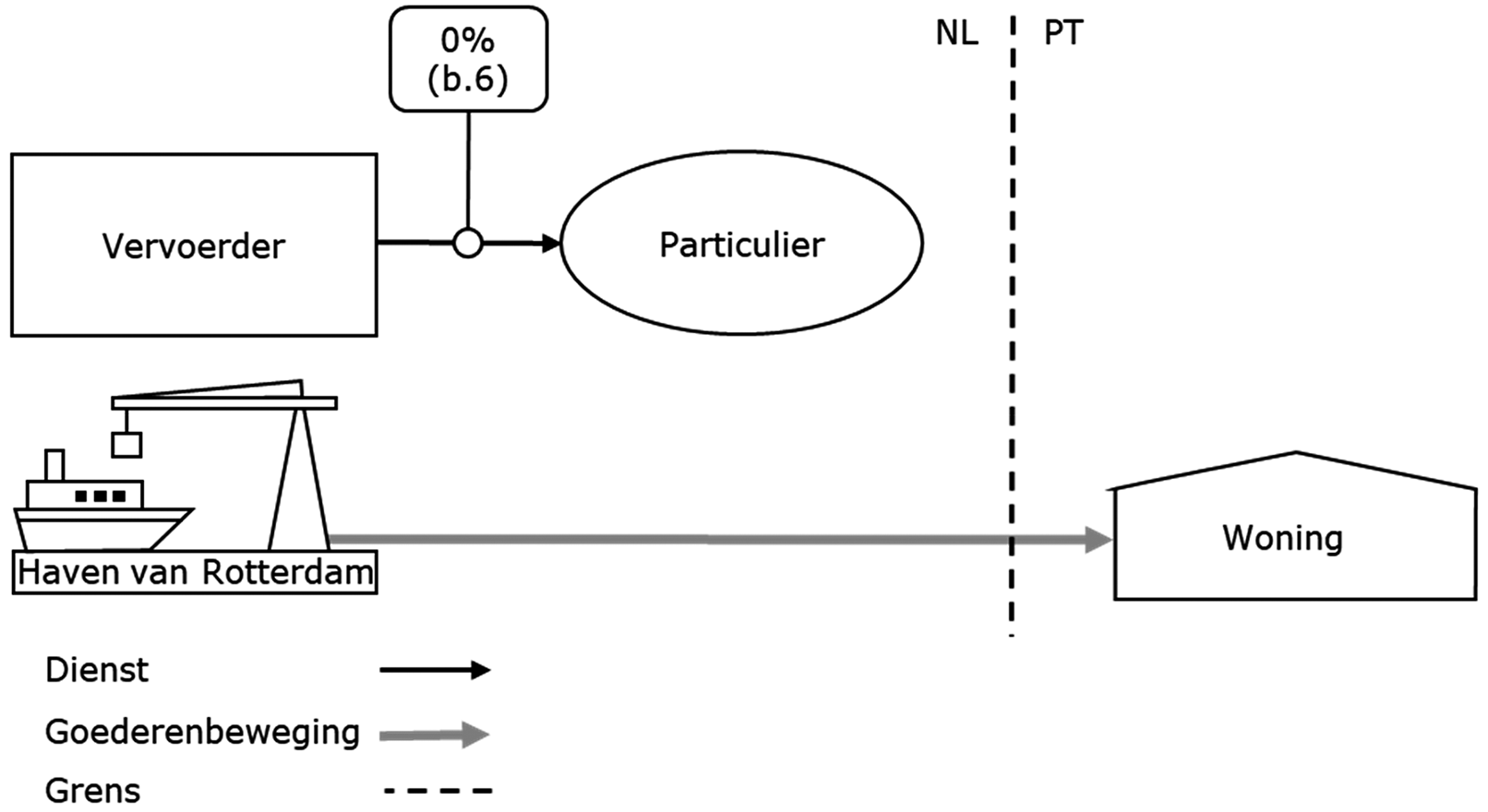

Het nultarief voor diensten die zijn opgenomen in onderdeel b van Tabel II komt (alleen) aan de orde als de diensten in Nederland belastbaar zijn. Het nultarief van onderdeel b van Tabel II komt feitelijk vooral aan de orde bij B2B-diensten die in Nederland of in andere landen (binnen of buiten de Unie) gevestigde ondernemers verrichten aan in Nederland gevestigde ondernemers. Alleen dan zijn de B2B-diensten in Nederland belast (al dan niet via verlegging van de btw naar de in Nederland gevestigde ondernemer/afnemer). B2B-diensten die worden afgenomen door in andere lidstaten gevestigde ondernemers zijn als regel niet in Nederland belastbaar: de plaats van dienst is in dat geval de andere lidstaat en de btw-heffing wordt verlegd naar de ondernemer in de andere lidstaat die de dienst afneemt. B2B-diensten aan ondernemers die in derde-landen zijn gevestigd worden (eveneens) niet in Nederland belast.

In Tabel II zijn de goederen en diensten genoemd waarvoor het nultarief geldt. Onderdeel a van Tabel II heeft betrekking op bepaalde goederen, onderdeel b ziet op bepaalde diensten.

Het belang van het nultarief is dat de ondernemer met betrekking tot de levering van goederen en het verrichten van diensten die onder Tabel II vallen als regel recht heeft op aftrek van voorbelasting op de voet van artikel 15, eerste lid, van de wet. Hierdoor kan hij deze goederen en diensten zonder btw-druk leveren/verrichten.

Voor prestaties die van btw zijn vrijgesteld op grond van artikel 11 van de wet is de aftrek van voorbelasting in beginsel uitgesloten, ook al zou voor de prestatie het nultarief gelden. De toepassing van de in artikel 11 van de wet opgenomen vrijstelling en de daarmee samenhangende uitsluiting van aftrek van voorbelasting hebben voorrang op de toepassing van het nultarief. Een voorbeeld van zo’n prestatie is de verzekering van een onder post a.4 vallend schip door een Nederlandse verzekeraar aan een in Nederland gevestigde exploitant. De verzekeringsdienst is vrijgesteld ingevolge artikel 11, eerste lid, onderdeel k, van de wet en valt ook onder het nultarief op grond van onderdeel d van post b.1. Voor deze verzekeringsdienst heeft de verzekeraar geen recht op aftrek voorbelasting.

Bij de in- en uitvoer van goederen is sprake van samenloop van de douane- en btw-regelgeving. Zowel bij de in- als de uitvoer van goederen sluit de wet zoveel mogelijk aan bij de relevante bepalingen over ‘in- en uitvoer’ in het DWU, de GVo DWU en de UVo DWU. Dit aspect kan aan de orde komen bij goederen die onder post a.1 of post a.2 vallen.

Invoer

Bij de invoer van goederen (volgens het DWU: niet-Uniegoederen) sluit de wet zowel voor de maatstaf van heffing als voor de formaliteiten bij invoer aan bij de bepalingen van het DWU (zie de artikelen 18, 19 en 22 van de wet). Bij goederen die de Unie binnenkomen en zich (nog) onder een douaneregime bevinden, is voor de btw-heffing nog geen sprake van invoer. Het gaat hier meestal om goederen die onder post a.1 vallen. Volgens het DWU is sprake van invoer wanneer de (douane)status van de goederen wijzigt van niet-Uniegoederen in Uniegoederen. Niet-Uniegoederen bevinden zich niet in het vrije verkeer1, Uniegoederen zijn wel in het vrije verkeer. De statuswijziging van niet-Uniegoederen in Uniegoederen vindt meestal plaats na het doen van de aangifte ten invoer, onder naleving van de daarbij behorende formaliteiten. Dit resulteert in het voldoen van invoerrechten en andere heffingen (zoals anti-dumpheffingen). Bij de aangifte ten invoer wordt ook de bij invoer verschuldigde btw voldaan, tenzij de btw-heffing op grond van artikel 23 van de wet wordt verlegd naar de ondernemer of het lichaam voor wie de goederen zijn bestemd.

Uitvoer

Bij de uitvoer van goederen (volgens het DWU: Uniegoederen) moet volgens het DWU een aangifte ten uitvoer worden gedaan. De goederen worden dan onder de douaneregeling uitvoer geplaatst. De goederen blijven onder douanetoezicht totdat de Douane heeft vastgesteld dat zij de Unie daadwerkelijk hebben verlaten (het uitgaan van de goederen). Op dat moment wijzigt de (douane)status van de goederen van Uniegoederen in niet-Uniegoederen. Bij de uitvoer van de goederen ontvangt de aangever na aanzuivering2 van de aangifte ten uitvoer een (elektronische) bevestiging van de Douane3 van het daadwerkelijk uitgaan van de goederen. In onderdeel 5 van de toelichting op post a.2 (goederen die door ondernemers worden uitgevoerd) wordt nader ingegaan op het aantonen van het nultarief bij de uitvoer van goederen.

Accijnsgoederen

Naast de douaneregelgeving is ook de accijnsregelgeving relevant voor de toepassing van het nultarief. Dit geldt met name voor de toepassing van post a.7 (zie de toelichting op post a.7).

Verschillen

Naast de overeenkomsten zijn er ook verschillen tussen de douane- en de btw-regelgeving. Een belangrijk verschil is dat de douaneregelgeving voornamelijk aanknoopt bij goederen en het voldoen aan de daarbij behorende douaneformaliteiten (formele toets), terwijl de btw-regelgeving zich richt op het in het economisch verkeer brengen van de goederen, zodat ze beschikbaar zijn voor verbruik (materiële toets). Door dit verschil in benadering is het mogelijk dat in bepaalde situaties voor de douaneregelgeving sprake is van invoer, terwijl dat voor de btw-regelgeving niet het geval is of andersom4.

Een ander verschil is de omvang van het gebied waarbinnen de douane-regelgeving en de btw-regelgeving gelden (het douanegebied en het btw-gebied van de Unie). In het volgende onderdeel wordt hierop nader ingegaan.

In het Unie- en nationale recht wordt onderscheid gemaakt tussen het douanegebied, het btw-gebied en derdelandsgebieden (zie artikel 2a, lid 1, onderdelen c en d van de wet in samenhang met de artikelen 5 t/m 7 van de btw-richtlijn). De omvang van deze gebieden is niet geheel gelijk. Dit heeft tot gevolg dat er in bepaalde situaties voor de douaneregelgeving wel sprake is van uit- of invoer maar voor de btw-heffing niet of andersom. In de tabel bij § 2.5 is een overzicht opgenomen van (gebieden van) Europese landen en de status die zij hebben voor de douane- en de btw-regelgeving.

Als goederen vanuit een gebied dat deel uitmaakt van zowel het douane- als het btw-gebied worden geleverd naar een gebied dat wel behoort tot het douanegebied maar niet tot het btw-gebied, is voor de douaneregelgeving geen sprake van uitvoer, maar wel voor de btw-regelgeving. Dit is bijvoorbeeld het geval als goederen vanuit Nederland worden geleverd aan een afnemer op de Canarische eilanden (die tot het douanegebied behoren maar niet tot het btw-gebied). In de omgekeerde situatie (de goederen worden vanuit de Canarische eilanden naar Nederland geleverd) is er volgens de btw-regelgeving wel sprake van invoer in Nederland, maar niet voor de douaneregelgeving.

Het is ook mogelijk dat gebieden in staatsrechtelijk opzicht behoren tot een lidstaat, maar volgens de douane- en btw-regelgeving geen onderdeel uitmaken van het douane- en btw-gebied van de Unie. Dit is bijvoorbeeld het geval bij overzeese gebieden die tot het koninkrijk Nederland behoren. Leveringen van goederen vanuit Nederland (behorend tot het btw- en douanegebied) naar de BES-eilanden, Aruba, Curaçao en Sint-Maarten (niet behorend tot het btw- en douanegebied), vormen zowel voor de douane- als voor de btw-regelgeving in Nederland uitvoer van goederen. In de omgekeerde situatie is in Nederland sprake van de invoer van goederen.

Derdelandsgebieden nemen een bijzondere plaats in: zij behoren tot de Unie, maar worden voor de btw-heffing niet tot de Unie gerekend, d.w.z. dat zij niet tot het btw-gebied behoren. Er zijn derdelandsgebieden die niet tot het btw-gebied worden gerekend maar wel tot het douanegebied behoren. Deze gebieden worden genoemd in artikel 6, eerste lid, van de btw-richtlijn. Er zijn ook derdelandsgebieden die niet tot het btw-gebied worden gerekend en ook niet tot het douanegebied. Deze gebieden worden opgesomd in artikel 6, tweede lid, van de btw-richtlijn.

Als goederen vanuit een derdelandsgebied dat niet tot het btw-gebied maar wel tot het douanegebied behoort Nederland worden binnengebracht, is er (alleen) voor de btw-heffing sprake van invoer (voor de douaneregelgeving blijven de goederen in het vrije verkeer). In de omgekeerde situatie (goederen gaan vanuit Nederland naar zo’n derdelandsgebied) is voor de btw-heffing sprake van uitvoer, voor de douaneregelgeving niet. Als goederen vanuit een derdelandsgebied dat niet tot het btw- en douanegebied behoort Nederland worden binnengebracht, is er zowel voor de btw- als voor de douaneregelgeving sprake van invoer. Bij de omgekeerde situatie (de goederen worden vanuit Nederland naar bedoeld derdelandsgebied gebracht) is zowel voor de btw- als de douaneregelgeving sprake van uitvoer.

Op de ondernemer rust de bewijslast dat hij het nultarief terecht heeft toegepast bij het leveren of verrichten van de in Tabel II genoemde goederen en diensten. De ondernemer kan volstaan met aannemelijk te maken dat hij het nultarief terecht heeft toegepast. De aanspraak op toepassing van het nultarief moet blijken uit boeken en bescheiden van de betrokken ondernemer (artikel 9, tweede lid, onderdeel b, van de wet in samenhang met artikel 12, eerste lid, van het uitvoeringsbesluit). De term ‘boeken en bescheiden’ vormt een open norm, d.w.z. dat de vrije bewijsleer geldt. Andere dan papieren bescheiden, zoals digitale gegevensdragers, vormen ook bescheiden (zie artikel 47, eerste lid, onderdeel b, van de Awr).

Welke boeken en bescheiden voldoende onderbouwing vormen voor toepassing van het nultarief hangt af van de aard van de verrichte levering of dienst (afhankelijk van de van toepassing zijnde tabelpost). Hierbij speelt ook de door de ondernemer in acht te nemen zorgvuldigheid een rol. In diverse onderdelen van dit besluit wordt nader ingegaan op de boeken en bescheiden die hiervoor relevant zijn. Zo wordt in de onderdelen 5 t/m 9 van de toelichting op post a.2 aangegeven welke boeken en bescheiden relevant zijn voor toepassing van het nultarief bij de uitvoer van diverse categorieën goederen (o.a. motorrijtuigen en pleziervaartuigen) en bij specifieke situaties (zoals ketentransacties). In de onderdelen 3.4 t/m 4.3 en de onderdelen 6 en 7 van de toelichting op post a.3 wordt besproken hoe de toepassing van het nultarief kan worden onderbouwd bij schepen en luchtvaartuigen die onder post a.4 vallen en bij bevoorradingsgoederen bestemd voor deze schepen en luchtvaartuigen. Onderdeel 6 van de toelichting op post a.6 gaat in op de bewijslast bij toepassing van het nultarief bij het verrichten van een ICL.

Het is mogelijk dat bepaalde goederen en/of diensten onder meer dan één post van Tabel II vallen. Meestal zal het geen verschil maken welke post in zo’n geval van toepassing wordt geacht. Dit is anders bij samenloop van post a.6 (ICL) met andere posten van onderdeel a van Tabel II. Bij de in post a.6 bedoelde ICL moet de ondernemer aan bepaalde materiële voorwaarden voldoen (m.n. beschikken over het btw-identificatienummer van de afnemer en het indienen van de opgaaf ICP). Als een onder post a.6 vallende ICL ook onder een andere tabelpost kan worden gerangschikt, blijven de verplichtingen die gelden bij post a.6 in principe van kracht. Dit ligt anders bij samenloop tussen post a.1 en post a.6. In zo’n geval hoeft de ondernemer niet te voldoen aan de listingverplichting bedoeld in artikel 37a, eerste lid, van de wet die samenhangt met post a.6 (zie onderdeel 5 van de toelichting op post a.1). De in post a.1 bedoelde goederen (nog niet ingevoerde goederen) vallen onder een douaneregime, wat inhoudt dat de goederen onder douanetoezicht staan en dat douaneformaliteiten gelden. Hierdoor wordt voorkomen dat de ondernemer wordt geconfronteerd met twee soorten (douane- en btw-) verplichtingen.

Overigens zal de samenloop tussen post a.6 en andere tabelposten maar in een beperkt aantal gevallen optreden. Samenloop tussen de posten a.3, a.4 en post a.6 is niet mogelijk, omdat de levering van de in post a.3 en a.4 bedoelde goederen is uitgezonderd van het belastbare feit van de intracommunautaire verwerving (zie artikel 3, lid 1, sub a, van de btw-richtlijn). De goederen bedoeld in de posten a.2 (goederen die worden uitgevoerd), a.7 (accijnsgoederen) en a.8 (goederen voor btw-entrepot) vallen onder een bijzonder regime (zoals de (douane)regeling uitvoer, de (douane)regeling douane-entrepot, een accijnsschorsingsregeling en de regeling voor het btw-entrepot), waardoor geen samenloop kan optreden met post a.6.

TABEL MET DOUANE- EN BTW-STATUS VAN (GEBIEDEN VAN) EUROPESE LANDEN

|

Land/gebied |

Douanegebied |

Btw-gebied |

|---|---|---|

|

Cyprus – Akrotiri en Dhekelia (VK) |

Ja |

Ja |

|

Denemarken – Faeröer |

Nee |

Nee |

|

Denemarken – Groenland |

Nee |

Nee |

|

Duitsland – Büsingen |

Nee |

Nee |

|

Duitsland – Helgoland |

Nee |

Nee |

|

Finland – Ålandeilanden |

Ja |

Nee |

|

Frankrijk – Corsica |

Ja |

Ja |

|

Frankrijk – Frans Guyana, Guadeloupe incl. Saint-Martin, Martinique en Réunion |

Ja |

Nee |

|

Griekenland – Berg Athos |

Ja |

Nee |

|

Italië – Campione d’Italia |

Ja |

Nee |

|

Italië – Livigno |

Nee |

Nee |

|

Italië – Italiaanse wateren van het meer van Lugano |

Ja |

Nee |

|

Vaticaanstad |

Nee |

Nee |

|

Nederland – BES eilanden: Bonaire, Saba en Sint-Eustasius |

Nee |

Nee |

|

Nederland – Aruba, Curaçao, Sint-Maarten |

Nee |

Nee |

|

Portugal – Azoren, Madeira |

Ja |

Ja |

|

Spanje -Canarische Eilanden: Lanzarote, Fuerteventura, Gran Canaria, Tenerife, Gomera, Hierro, La Palma |

Ja |

Nee |

|

Spanje – Ceuta, Melilla |

Nee |

Nee |

|

Verenigd Koninkrijk van Groot-Brittannië (uitgezonderd Noord-Ierland) |

Nee |

Nee |

|

Noord-Ierland |

Nee1 |

Nee1 |

|

Verenigd Koninkrijk – Eiland Man |

Nee |

Nee |

|

Gibraltar |

Nee |

Nee |

|

Verenigd Koninkrijk van Groot-Brittannië – Kanaaleilanden: Alderney, Guernsey, Jersey, Sark, Herm en Les Minquires |

Nee |

Nee |

|

Monaco |

Ja |

Ja |

|

San Marino |

Nee |

Nee |

|

Andorra |

Nee |

Nee |

Voor de levering van goederen vormt Noord-Ierland geen onderdeel van het douane- en btw-gebied, maar bij fictie (Protocol on Ireland. Northern Ireland (IE/NI Protocol) zijn wel de EU-bepalingen van toepassing voor zowel de btw als de invoerrechten.

Van buiten Nederland komende goederen die niet zijn ingevoerd.

Bijzondere bepaling

Goederen welke worden geleverd door de ondernemer die de goederen invoert of in wiens opdracht de invoer plaatsvindt of welke worden geleverd door ondernemers die ten aanzien van de goederen daaraan volgende leveringen verrichten, behoren niet tot de post;

Post a.1 voorziet in een nultarief voor de levering van buiten Nederland komende goederen die nog niet zijn ingevoerd.

Volgens de bijzondere bepaling bij post a.1 geldt de post niet voor goederen die worden geleverd door de ondernemer die deze in Nederland invoert of laat invoeren. Hetzelfde geldt – in geval sprake is van ketentransacties – voor de op de invoer volgende leveringen. De uitzondering in de bijzondere bepaling bij post a.1 houdt verband met de regels die artikel 5 van de wet geeft voor de plaats waar de levering van goederen plaatsvindt. De in de bijzondere bepaling omschreven leveringen zouden in principe in Nederland zijn belast op grond van artikel 5 van de wet en daarom onder post a.1 kunnen vallen. De bijzondere bepaling zondert deze leveringen van de post uit om te bewerkstelligen dat deze leveringen in Nederland in de btw-heffing worden betrokken.

Post a.1 is gebaseerd op diverse artikelen van de btw-richtlijn. Het gaat om artikel 156, lid 1, onderdelen a, b en c, artikel 160, lid 1, onderdeel a, en artikel 161 van de btw-richtlijn. De bijzondere bepaling bij de post houdt verband met artikel 32, tweede alinea, van de btw-richtlijn.

Post a.1 geldt voor de levering van buiten Nederland komende goederen die fysiek naar Nederland zijn gebracht, maar bij binnenkomst in Nederland nog niet zijn ingevoerd (artikel 18, eerste lid, van de wet). Met ‘van buiten Nederland komende goederen’ wordt bedoeld dat de goederen vanuit een andere lidstaat of vanuit een derdelandsgebied of van buiten de Unie naar Nederland zijn gebracht. Het gaat om goederen5 die bij binnenkomst in Nederland al onder een douaneregime vallen of bij binnenkomst in Nederland onder een douaneregime worden geplaatst.

De levering van deze nog niet ingevoerde goederen die zich fysiek in Nederland bevinden, is in principe in Nederland belast (artikel 5 van de wet6). Omdat de goederen nog niet zijn ingevoerd, is het niet wenselijk om de levering van de goederen alvast in de btw-heffing te betrekken. Enerzijds wordt bij de (later plaatsvindende) invoer van de goederen naast de douane- en andere rechten ook de btw geheven, anderzijds is het mogelijk dat de goederen niet in Nederland zullen worden ingevoerd (dit is bijvoorbeeld het geval bij goederen die worden doorgevoerd naar een andere lidstaat of worden wederuitgevoerd).

Post a.1 is van toepassing, ongeacht of de afnemer is gevestigd in Nederland, een andere lidstaat of buiten de Unie.

In artikel 18, derde en vierde lid, van de wet is aangegeven wanneer bij het in Nederland brengen van goederen nog geen sprake is van invoer. Het gaat om de volgende situaties:

– de goederen bevinden zich ten tijde van het binnenbrengen in Nederland onder een douaneregime;

– op de goederen wordt aansluitend op het binnenbrengen in Nederland een douaneregime van toepassing;

– een douaneregime voor de goederen in Nederland wordt beëindigd, voor zover dit regime wordt opgevolgd door een douaneregime;

– voor de goederen in Nederland wordt de douaneregeling intern douanevervoer als bedoeld in artikel 227 van het DWU beëindigd of de goederen worden daaraan onttrokken, als het vervoer begint en eindigt in de Unie.7

Bij goederen die zich bevinden onder een douaneregime gaat het meestal om niet-Uniegoederen die onder een douaneregeling worden gebracht, onder schorsing van de rechten bij invoer. Het begrip ‘douaneregime’ is nader omschreven in artikel 18, tweede lid, van de wet. Het gaat om de douaneregimes tijdelijke opslag, douanevervoer, douane-entrepot, tijdelijke invoer, actieve veredeling en wederuitvoer. Uit de aangifte tot plaatsing onder een douaneregeling respectievelijk tijdelijke opslag8 is kenbaar of de goederen zich onder een douaneregime bevinden.

Post a.1 ziet niet op intracommunautaire afstandsverkopen en afstandsverkopen van goederen die vanuit een derdelandsgebied of een derde-land zijn ingevoerd. Voor deze afstandsverkopen gelden bijzondere regels voor de plaats van levering (zie artikel 5a van de wet). De intracommunautaire afstandsverkopen en de daarvoor geldende plaats van levering-regels komen aan de orde in onderdeel 8.4 van de toelichting op post a.6.

Hierna worden de toepassing van artikel 5 van de wet en de toepassing van zowel post a.1 als de bijzondere bepaling bij post a.1 toegelicht aan de hand van enkele voorbeelden.

Voorbeeld

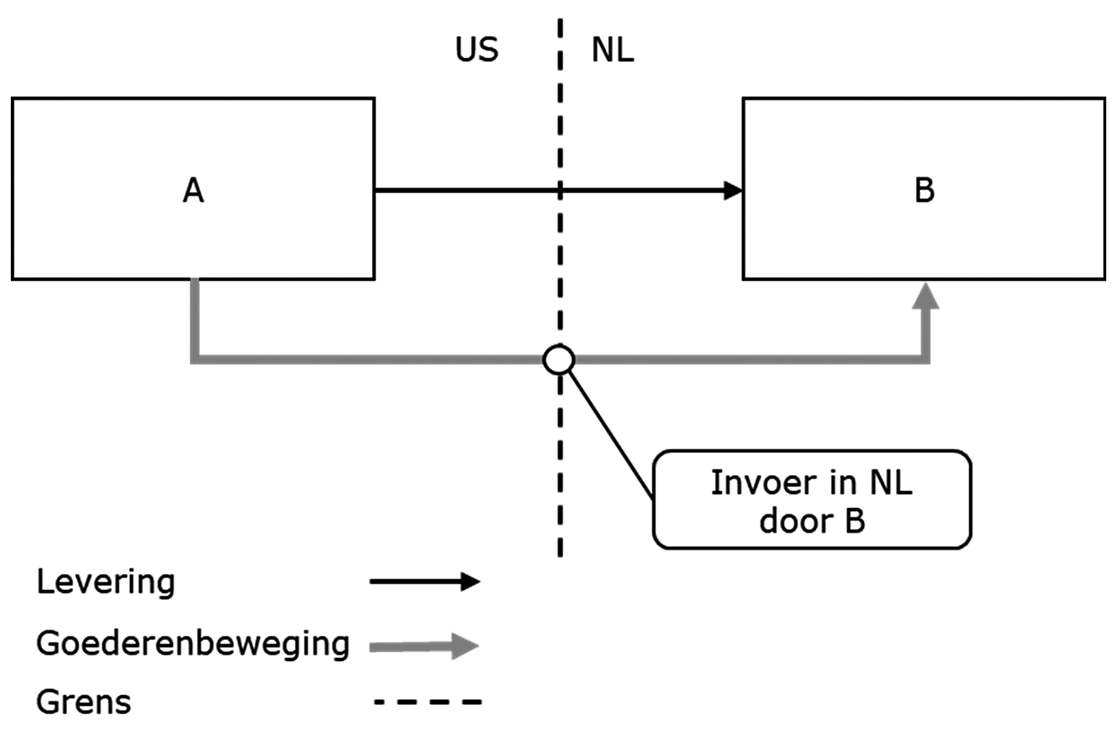

De in de USA gevestigde ondernemer A heeft goederen verkocht aan ondernemer B in NL en levert de goederen conform afspraak tijdens het vervoer van de goederen vanuit de USA naar de Unie aan de in Nederland gevestigde ondernemer B. Ondernemer B voert de goederen in Nederland in.

De plaats van de levering door A aan B ligt in de USA (artikel 5, eerste lid, onderdeel a, van de wet). Deze levering is niet in Nederland belast en valt daarom niet onder post a.1. Ondernemer B is ter zake van de invoer van de goederen in Nederland btw verschuldigd (artikel 1, onderdeel d, van de wet). Artikel 5, tweede lid, van de wet geldt niet, omdat ondernemer/afnemer B de goederen invoert.

Voorbeeld

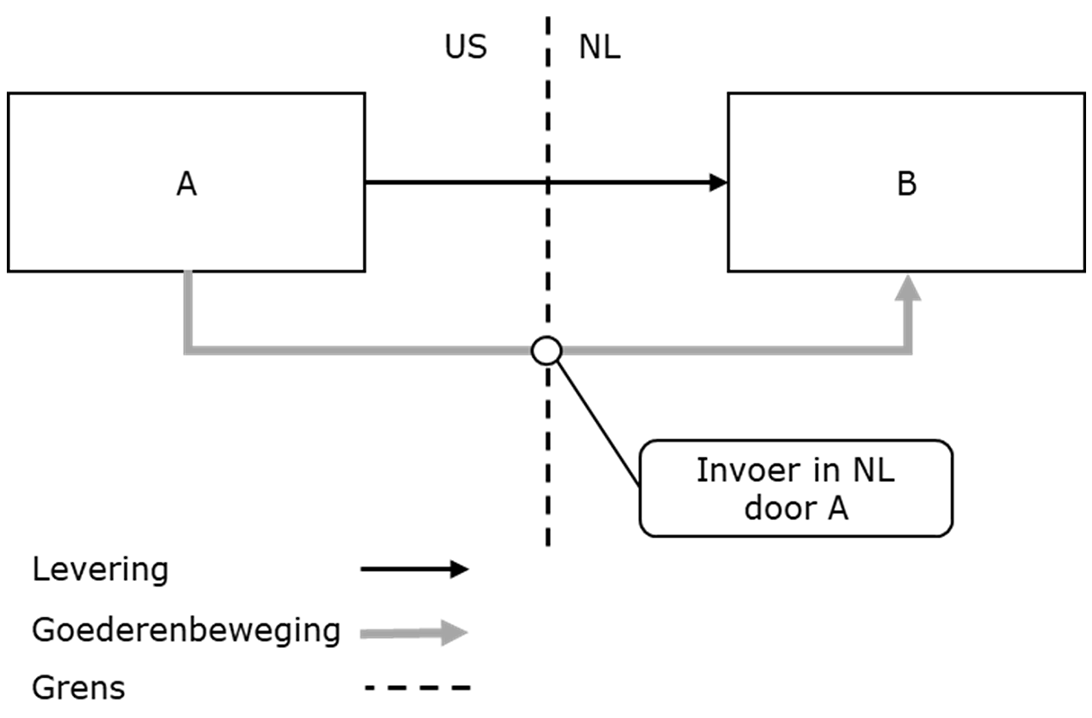

De in de USA gevestigde ondernemer A voert goederen in Nederland in en levert de goederen vervolgens aan de in Nederland gevestigde ondernemer B. Ondernemer A verricht in Nederland verder geen prestaties.

De levering van de goederen door A aan B vindt plaats in Nederland (artikel 5, tweede lid, van de wet). Deze levering valt niet onder post a.1 (zie de bijzondere bepaling bij post a.1). Ondernemer A is ter zake van de invoer van de goederen in Nederland btw verschuldigd (artikel 1, onderdeel d, en artikel 22 van de wet).

Voorbeeld

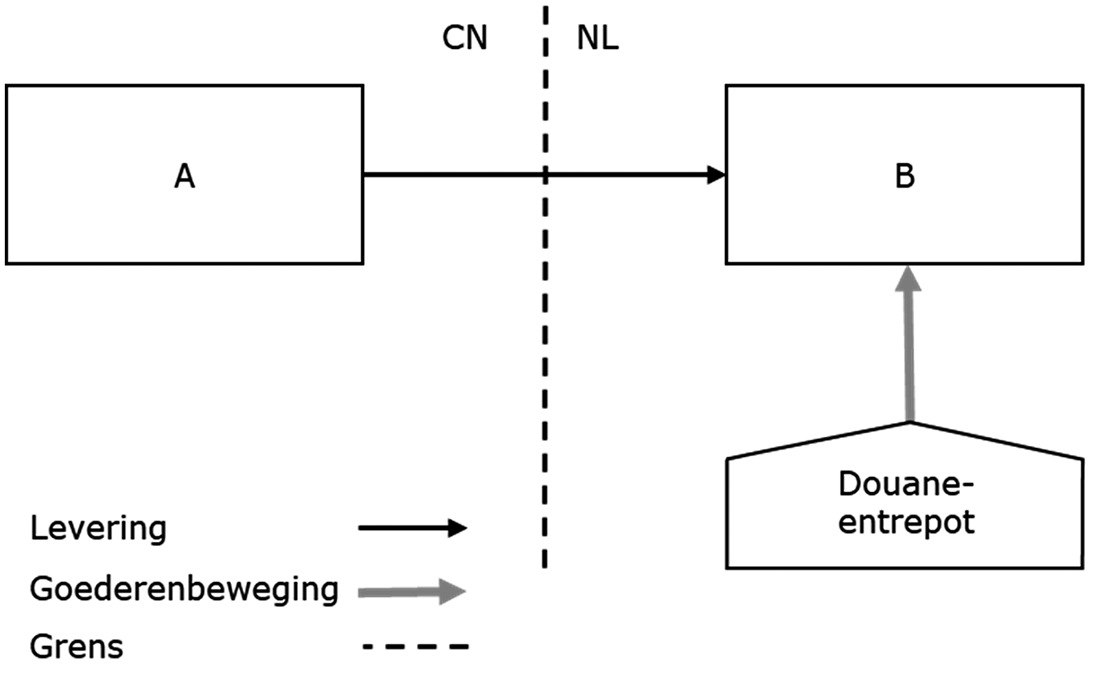

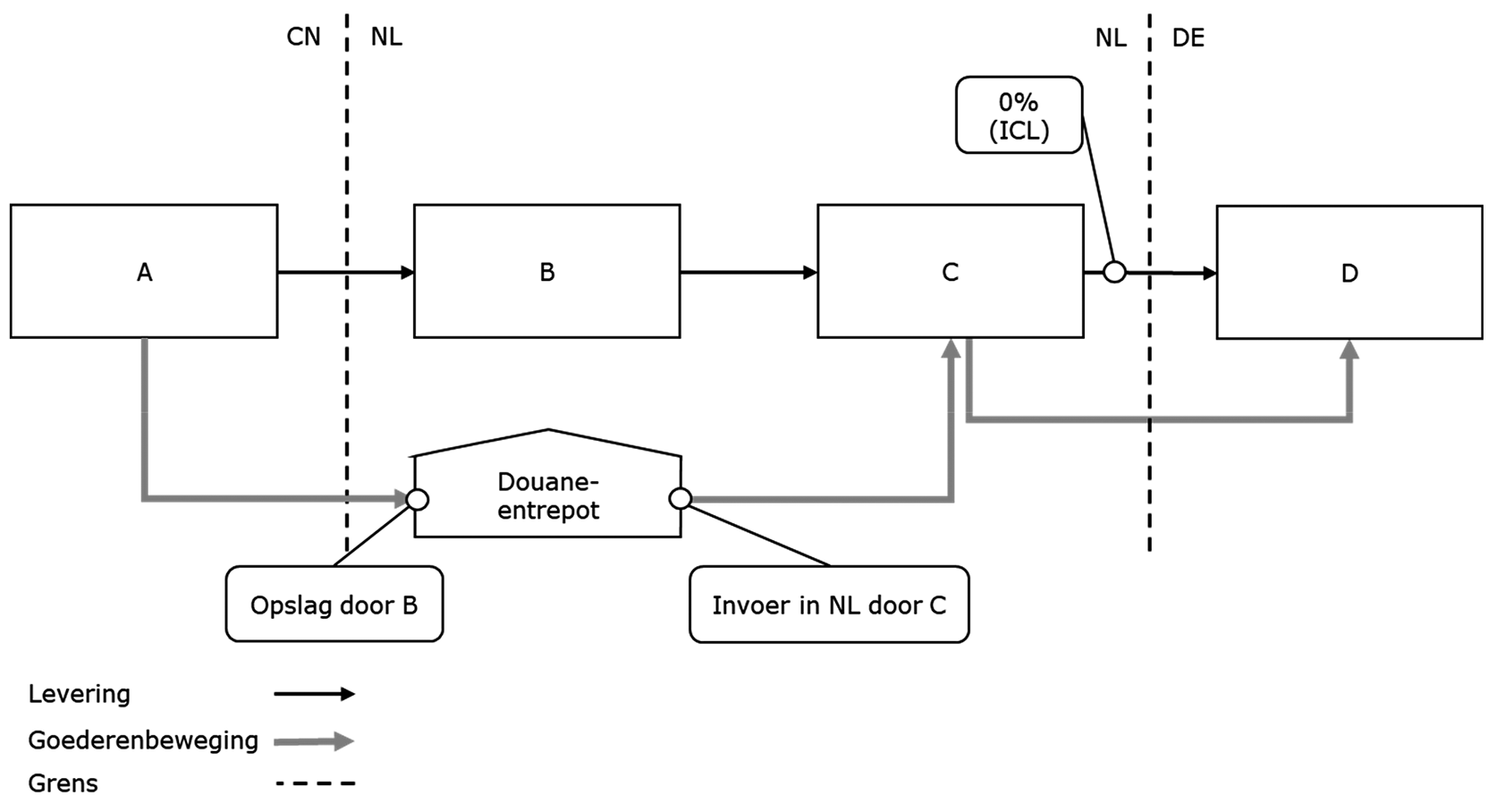

De in China gevestigde ondernemer A verkoopt goederen aan ondernemer B in Nederland en levert de goederen aan ondernemer B, terwijl de goederen in een douane-entrepot in Nederland liggen. De goederen bevinden zich bij de levering onder de (douane)regeling douane-entrepot en zijn daarom (nog) niet ingevoerd. Ondernemer A verricht verder in Nederland geen prestaties.

De levering door A aan B vindt plaats in Nederland, omdat de goederen zich bij de levering in Nederland bevinden (artikel 5, eerste lid, onderdeel b, van de wet). Omdat de door A aan B geleverde goederen nog niet zijn ingevoerd, valt de levering op grond van post a.1 onder het nultarief. De bijzondere bepaling bij post a.1 is niet van toepassing, omdat ondernemer A de goederen niet invoert.

Voorbeeld

De in China gevestigde ondernemer A levert goederen tijdens het vervoer van de goederen van China naar Nederland aan de in Nederland gevestigde ondernemer B. Ondernemer B voert de goederen in Nederland in, verkoopt de goederen vervolgens aan ondernemer C en vervoert de goederen daarna naar de in Nederland gevestigde ondernemer C.

De levering door A aan B vindt plaats in China en is daarom niet in Nederland belast (artikel 5, eerste lid, onderdeel a, van de wet). Ondernemer B is in Nederland btw verschuldigd voor de invoer van de goederen (artikel 1, onderdeel d, van de wet). De levering door B aan C vindt plaats in Nederland (artikel 5, eerste lid, onderdeel b, van de wet). Ondernemer B moet voor deze (binnenlandse) levering in Nederland btw voldoen. Voor deze levering geldt niet het nultarief (zie bijzondere bepaling bij post a.1).

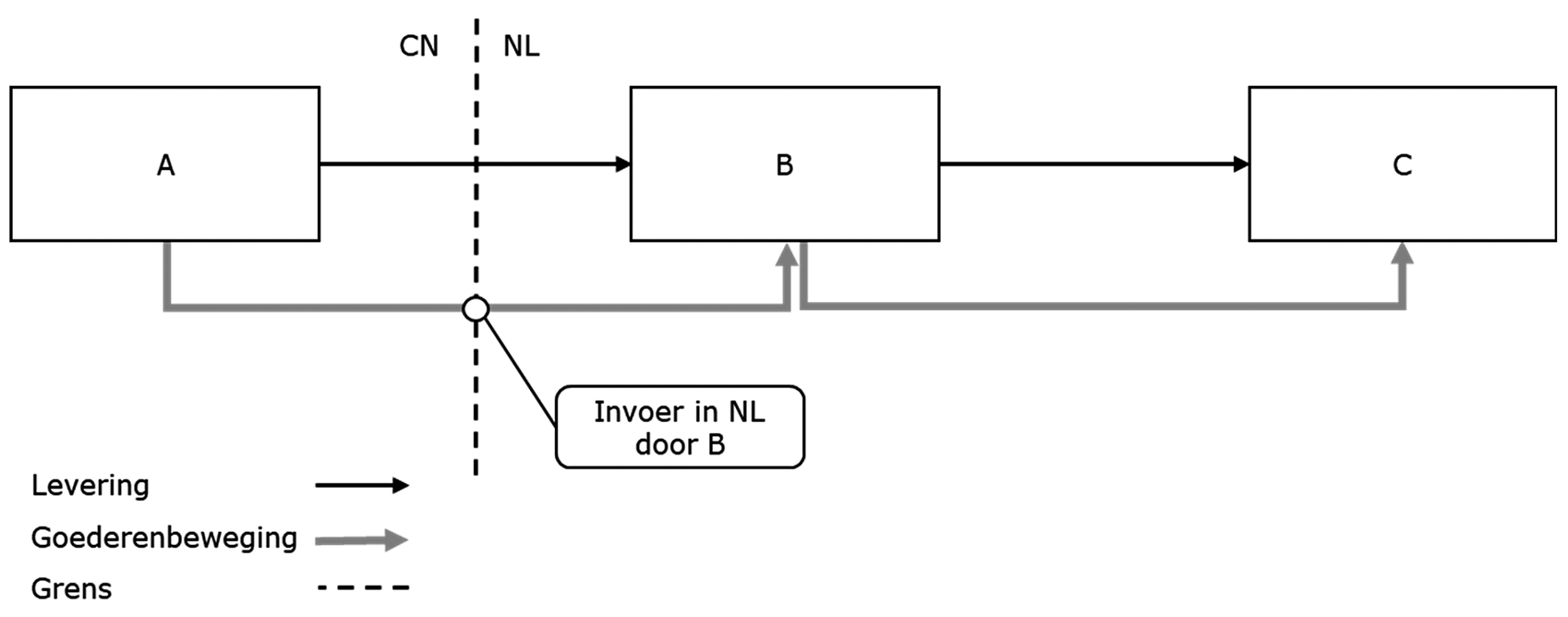

Voorbeeld

De in China gevestigde ondernemer A verkoopt goederen aan ondernemer B en levert de goederen tijdens het vervoer vanuit China naar Nederland aan de in Nederland gevestigde ondernemer B. Ondernemer B slaat de goederen op in een douane-entrepot in Nederland. Ondernemer B levert de goederen vervolgens aan de in Nederland gevestigde ondernemer C. Ondernemer C voert de goederen vervolgens in Nederland in. Ondernemer C verkoopt en vervoert de goederen vervolgens intracommunautair aan de in Duitsland gevestigde ondernemer D.

Voor de plaats van de leveringen tussen de diverse handelsschakels geldt het volgende.

De levering door A aan B vindt plaats in China (artikel 5, eerste lid, onderdeel a, van de wet) en is daarom niet in Nederland belast.

De levering van B aan C vindt plaats in Nederland (artikel 5, eerste lid, onderdeel b, van de wet: de goederen bevinden zich in een douane-entrepot in Nederland) en valt op grond van post a.1 onder het nultarief, omdat de goederen nog niet zijn ingevoerd. De bijzondere bepaling bij post a.1 is niet van toepassing, omdat ondernemer/afnemer C de goederen invoert.

Ondernemer C is in Nederland btw verschuldigd voor de invoer van de goederen (artikel 1, onderdeel d, van de wet). De ICL van C aan D vindt plaats in Nederland (artikel 5, eerste lid, onderdeel a, van de wet). Voor deze levering geldt het nultarief op grond van post a.6 (aan alle ter zake geldende voorwaarden wordt voldaan).

Bij een ICL vanuit Nederland van nog niet ingevoerde goederen die fysiek in Nederland liggen is sprake van samenloop tussen post a.1 en post a.6. Als gevolg van deze samenloop moet de ondernemer die de ICL verricht zowel voldoen aan de douaneformaliteiten als aan de btw-aangifte- en de listingverplichting bedoeld in artikel 14 respectievelijk artikel 37a, eerste lid, van de wet. Uit praktische overwegingen keur ik het volgende goed.

Goedkeuring

Ik keur goed dat de ondernemer die in Nederland een ICL verricht van goederen die onder post a.1 vallen, deze ICL niet hoeft op te nemen in zijn btw-aangifte en opgaaf ICP.9

De ICV van nog niet ingevoerde goederen in Nederland valt ook onder post a.1 en daarmee onder het nultarief (zie artikel 17d van de wet). Uit praktische overwegingen keur ik het volgende goed.

Goedkeuring

De ondernemer die goederen die onder post a.1 vallen in Nederland intracommunautair verwerft, hoeft deze ICV niet op te nemen in zijn btw-aangifte.

goederen welke door een ondernemer worden:

– uitgevoerd uit de Unie, met uitzondering van goederen welke zijn bestemd voor de bevoorrading in Nederland van vervoermiddelen;

– geplaatst onder de regeling douane-entrepot op basis van artikel 237, tweede lid, van het Douanewetboek van de Unie;

Bijzondere bepaling

Tot de post behoren niet goederen die in bij ministeriële regeling aan te wijzen gevallen als reizigersbagage of als zending waaraan elk handelskarakter vreemd is, worden uitgevoerd uit de Gemeenschap;

Post a.2, eerste gedachtestreepje, voorziet in een nultarief voor de levering van goederen die ondernemers uitvoeren uit de Unie10. Met ‘uitvoer’ wordt bedoeld: het brengen van goederen buiten het grondgebied van de Unie naar een bestemming in een derde-land.

De uitvoer van eigen goederen door een ondernemer die vanuit Nederland worden overgebracht naar een derde-land vormt geen levering en valt niet onder de post. Voor de douaneregelgeving is wel sprake van uitvoer.

Goederen die zijn bestemd voor de bevoorrading in Nederland van vervoermiddelen zijn in het eerste gedachtestreepje uitgezonderd van de post. Deze uitzondering is opgenomen omdat post a.3 voorziet in een nultarief voor goederen bestemd voor de bevoorrading van vervoermiddelen in het internationale verkeer (de in post a.3 omschreven schepen, reddingsboten en luchtvaartuigen). Uit post a.2, gelezen in samenhang met post a.3 en artikel 18, eerste lid, onderdeel d, van de wet blijkt, dat de bevoorrading van niet in post a.3 omschreven vaartuigen en vliegtuigen (zoals pleziervaartuigen, binnenschepen en sportvliegtuigen) niet onder het nultarief valt. Zie ook de toelichting op post a.3.

Verder voorziet post a.2, tweede gedachtestreepje, in een nultarief voor goederen die zijn geplaatst onder de regeling douane-entrepot op basis van artikel 237, tweede lid, van het DWU. Via deze regeling kunnen ondernemers de desbetreffende goederen belastingvrij11 in een douane-entrepot opslaan of belastingvrij vanuit een douane-entrepot uitvoeren.

Post a.2 is gebaseerd op diverse artikelen van de btw-richtlijn. De Unierechtelijke basis van het eerste gedachtestreepje van post a.2 is artikel 146, lid 1, onderdeel a, van de btw-richtlijn. Het tweede gedachtestreepje van post a.2 is gebaseerd op artikel 156, lid 1, eerste deel van onderdeel c, van de btw-richtlijn.

Volgens de bijzondere bepaling bij de post behoren niet tot de post goederen die in bij ministeriële regeling aan te wijzen gevallen worden aangemerkt als reizigersbagage of als zending zonder handelskarakter. Aan deze bijzondere bepaling bij de post is geen uitvoering gegeven, d.w.z. dat er via een ministeriële regeling geen gevallen zijn aangewezen. In artikel 24 van de wet is wel een bijzondere regeling getroffen voor zendingen zonder handelskarakter en voor reizigersbagage12.

Het gaat bij het eerste gedachtestreepje van post a.2 om de toepassing van het nultarief op de levering door de ondernemer die de goederen uitvoert of laat uitvoeren, d.w.z. buiten de Unie brengt of laat brengen. Van ‘uitvoer uit de Unie’ is sprake als:

– de ondernemer de goederen zelf aflevert bij de afnemer buiten de Unie; of als

– de ondernemer aan een vervoerder de opdracht geeft om de goederen buiten de Unie af te leveren bij de afnemer.

De uitvoer van de goederen moet plaatsvinden in het kader van de levering van de goederen door de ondernemer, d.w.z. dat er een temporeel en materieel verband moet bestaan tussen de levering en het door de goederen verlaten van de Unie. Als de geleverde goederen vóór de uitvoer binnen de Unie worden gebruikt, wordt het temporele en materiële verband tussen levering en uitvoer verbroken. Dit is bijvoorbeeld het geval als een paard na de levering aan een buiten de Unie wonende of gevestigde afnemer in de Unie blijft en daarbij wordt gebruikt voor trainingen13 en deelname aan wedstrijden of toernooien. In zo’n situatie is er geen sprake van uitvoer, maar van een (belaste) binnenlandse levering (artikel 5, eerste lid, onderdeel b, van de wet). Het voorafgaand aan de uitvoer op peil houden van de staat van de uit te voeren goederen (zoals het koelen van bederfelijke goederen en het verstrekken van voer en drinken aan uit te voeren dieren) vormt geen gebruik binnen de Unie, zodat het nultarief van toepassing kan zijn op de uitvoer.

Er is evenmin sprake van een levering van goederen door de ondernemer die uitvoert als bedoeld in post a.2 als de leverancier in opdracht van de afnemer goederen op een adres in Nederland aflevert, waar de goederen vóór uitvoer voor rekening van de afnemer nog een be- of verwerking of andere behandeling ondergaan. In zo’n situatie verricht de ondernemer een binnenlandse levering die in Nederland belastbaar is. Het alleen verpakken of op een andere manier gereed maken van goederen voor transport door een ondernemer die goederen verpakt of gereedmaakt vormt geen be- of verwerking van de goederen.

Voor de toepassing van het nultarief is in dit verband niet relevant of de afnemer van de uitgevoerde goederen een ondernemer is of niet (zie ook onderdeel 6). De afnemer kan binnen of buiten de Unie wonen/verblijven of zijn gevestigd.

Artikel 237, lid 2, van het DWU maakt het mogelijk om Uniegoederen te plaatsen onder het stelsel van douane-entrepots voor zover specifieke Uniewetgeving daarin voorziet of om in aanmerking te komen voor teruggaaf of kwijtschelding van douanerechten en/of btw. Op dit moment is er geen specifieke Uniewetgeving die het mogelijk maakt om Uniegoederen te plaatsen onder het stelsel van douane-entrepots. Uniegoederen kunnen alleen onder het stelsel van douane-entrepots worden geplaatst om teruggaaf of kwijtschelding te verkrijgen.

Het fysiek overbrengen of opslaan van goederen in de ruimte van het hier bedoelde douane-entrepot is niet voldoende om goederen te plaatsen onder de regeling van douane-entrepot. Beslissend is of de goederen volgens de douaneregelgeving onder de regeling van douane-entrepot vallen.14

Voor de btw-heffing geldt dat de ondernemer aan de hand van boeken en bescheiden (artikel 12, eerste lid, van het uitvoeringsbesluit) moet aantonen dat de goederen zijn uitgevoerd, d.w.z. de Unie daadwerkelijk hebben verlaten.

Als de ondernemer de goederen zelf heeft uitgevoerd of laat uitvoeren door een expediteur of vervoerder, kan hij de uitvoer aantonen door middel van een (relevante) combinatie van onder meer de volgende bescheiden:

– correspondentie (digitaal of op papier) met de afnemer15;

– (kopie)facturen (op papier of digitaal) ten name van de afnemer;

– bewijs van betaling door vorenbedoelde afnemer;

– transportverzekering afgesloten voor de uitgevoerde goederen;

– kopieën van vrachtbrieven (in de praktijk meestal de CMR-vrachtbrief) of de papieren print van de e-CMR16. Vrachtbrieven die geen gegevens bevatten over de uiteindelijke bestemming van de goederen worden niet geaccepteerd als bewijsstuk voor het aantonen van de uitvoer;

– facturen (op papier dan wel digitaal) van expediteurs en vervoerders17 met betrekking tot de goederen;

– (de papieren print van) de digitale aangifte ten uitvoer door de exporteur18 zoals ingediend en aanvaard via het elektronische aangiftesysteem van de Douane;

– het MRN (het movement registration number), het unieke douaneregistratie-nummer waarmee de Douane bij de aangifte ten uitvoer een zending goederen kan identificeren, volgen en verwerken in de douanesystemen (een soort ‘track and trace’);

– de papieren print van de ‘confirmation of exit’ (het bewijs van uitgang), een digitale bevestiging door de Douane aan degene op wiens naam de aangifte ten uitvoer staat dat de goederen de Unie hebben verlaten;

– in het derde-land door de Douane aldaar verwerkt bewijs van invoer van de goederen in dat derde-land.

Het is mogelijk dat de afnemer de goederen zelf afhaalt of laat ophalen bij de fabriek, magazijn of het verkooppunt van de ondernemer/leverancier in Nederland en de goederen vervolgens zelf uitvoert of laat afleveren bij een expediteur of vervoerder die vervolgens zorgt voor de uitvoer van de desbetreffende goederen. Aangezien de ondernemer/leverancier de goederen niet zelf uitvoert, zal hij de aanspraak op toepassing van het nultarief in deze situatie moeilijker kunnen aantonen. De ondernemer/leverancier beschikt immers niet zelf over de bescheiden die betrekking hebben op de uitvoer. De leverancier kan ook in deze gevallen aanspraak maken op de toepassing van het nultarief als hij aan de hand van boeken en bescheiden kan aantonen dat de door de afnemer gekochte en opgehaalde goederen de Unie hebben verlaten. Dit is mogelijk als de ondernemer van de afnemer bescheiden ontvangt die de uitvoer van de goederen (achteraf) aantonen. Een (kopie)factuur ten name van de afnemer met een bewijs van betaling door de afnemer is op zichzelf niet voldoende om aan te tonen dat de goederen daadwerkelijk zijn uitgevoerd. Als de afnemer deze (kopie)factuur bij uitvoer door de douane heeft laten aftekenen19 kan dit aanvullend bewijs vormen voor het aantonen van de uitvoer.

Het voorgaande geldt ook als de ondernemer/leverancier de goederen in opdracht van de afnemer aflevert bij een expediteur, emballeur (d.w.z. een ondernemer die de goederen inpakt) of dergelijke ondernemer die de goederen vervolgens uitvoert.

Een in Nederland gevestigde ondernemer die goederen, niet zijnde reizigersbagage, levert aan een niet in Nederland gevestigde particulier en deze goederen voor rekening van de particulier uitvoert, kan op de levering het nultarief toepassen op grond van artikel 146, lid 1, onderdeel b, van de btw-richtlijn.20 Uiteraard dient de ondernemer de uitvoer van de goederen aan te tonen aan de hand van boeken en bescheiden. Het is niet noodzakelijk dat de uitvoer van de goederen direct of binnen een bepaalde termijn volgt op de levering van de goederen aan de betrokken particulier.21 De uitvoer van de goederen moet wel plaatsvinden in het kader van de levering van de goederen en de goederen mogen vóór de uitvoer niet in Nederland of elders binnen de Unie worden gebruikt (zie ook onderdeel 3).

Het is mogelijk dat de ondernemer/leverancier op het moment dat hij goederen, niet zijnde reizigersbagage, levert aan een niet in Nederland gevestigde particulier nog niet beschikt over bewijsstukken voor het aantonen van de na de levering plaatsvindende uitvoer van de door hem geleverde goederen. Het komt voor dat de ondernemer bij de levering van de goederen aan de betrokken particulier zekerheidshalve Nederlandse btw in rekening brengt.

De ondernemer/leverancier kan op de levering van de goederen, niet zijnde reizigersbagage, aan een niet in Nederland gevestigde particulier, achteraf alsnog het nultarief toepassen. Dit is mogelijk als de ondernemer door de betrokken particulier na de uitvoer van de goederen in het bezit wordt gesteld van bescheiden om de uitvoer van goederen achteraf aan te tonen. Hierbij maakt het geen verschil of de uitvoerbescheiden door de particulier zelf aan de ondernemer ter beschikking worden gesteld, of dat de particulier gebruik maakt van een faciliterend bedrijf dat zorgt voor de verzameling van de benodigde bescheiden en deze vervolgens verstrekt aan de ondernemer.

Ingeval de ondernemer de bedoelde bescheiden van de particulier ontvangt in het (aangifte)tijdvak waarin hij de factuur heeft uitgereikt, kan hij zijn btw-aangifte in overeenstemming hiermee indienen (d.w.z. het nultarief toepassen). Als de ondernemer de bescheiden van de particulier ontvangt in een later btw-aangiftetijdvak kan de ondernemer de correctie van het btw-tarief verwerken in een latere btw-aangifte dan wel verzoeken om ambtshalve teruggaaf van btw.

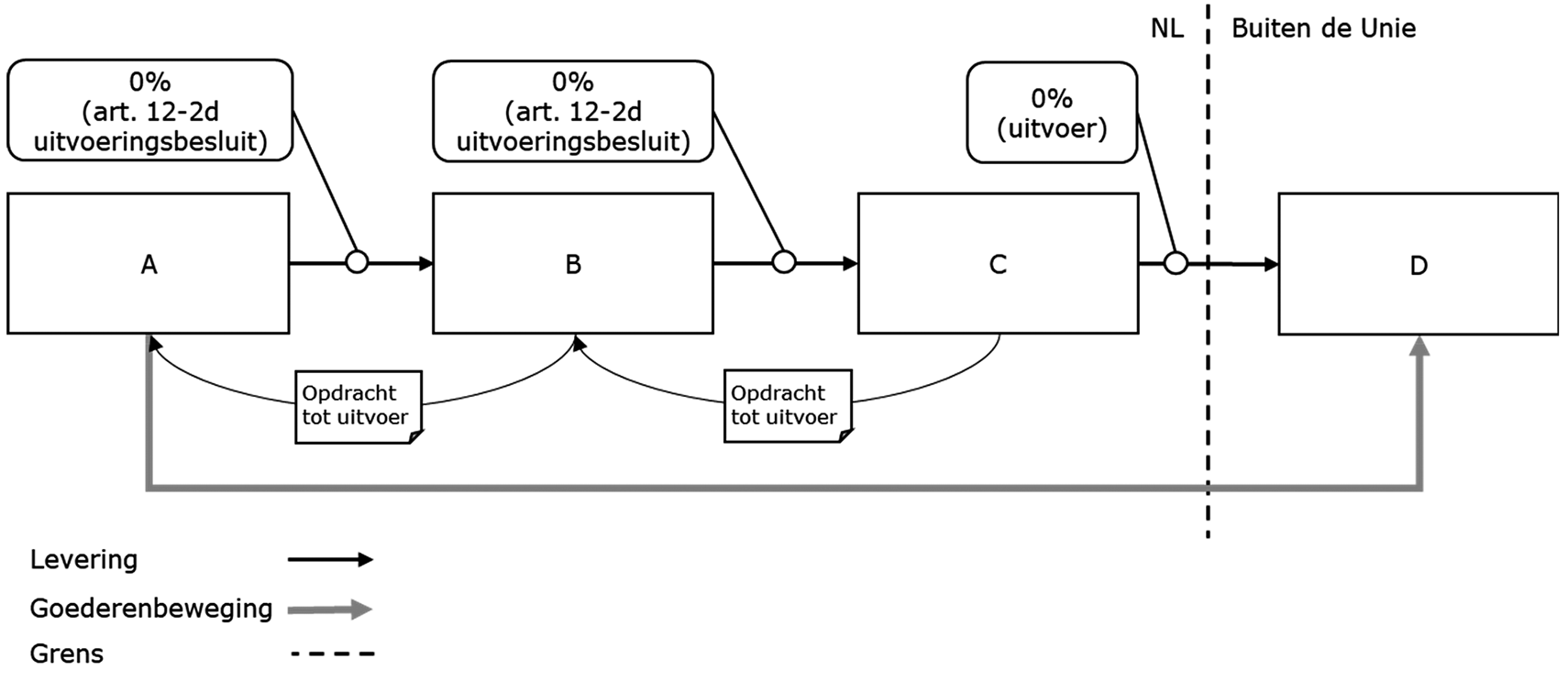

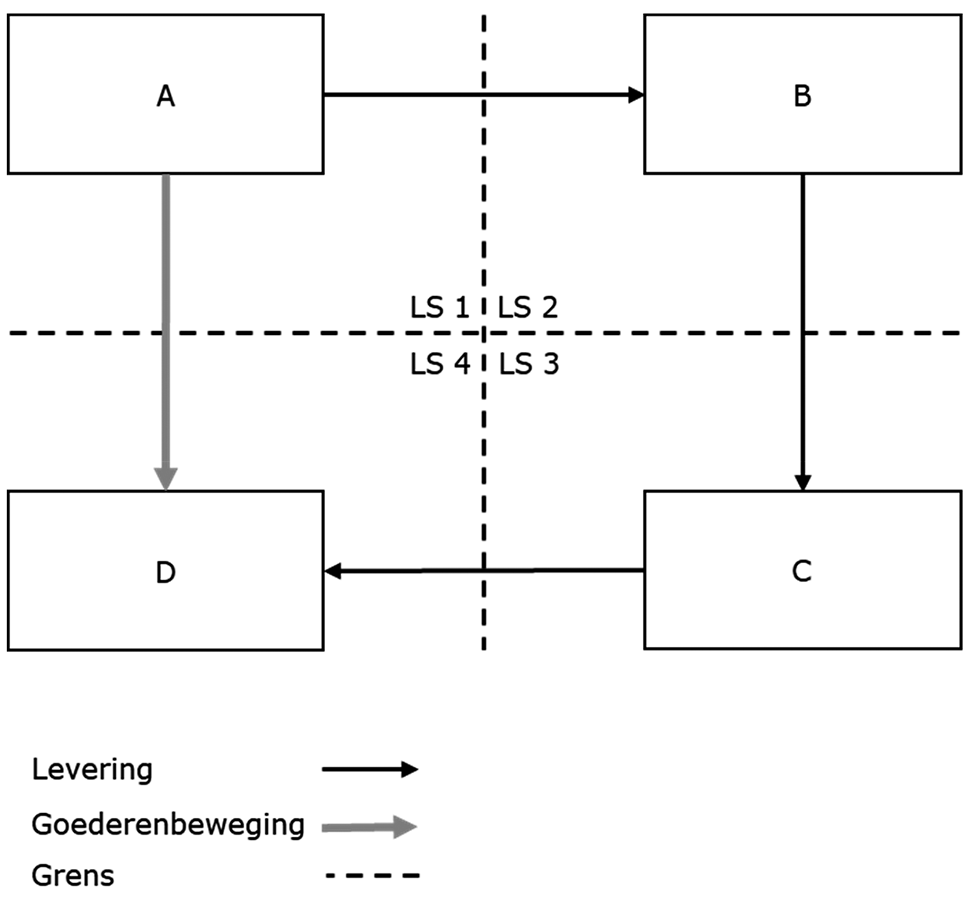

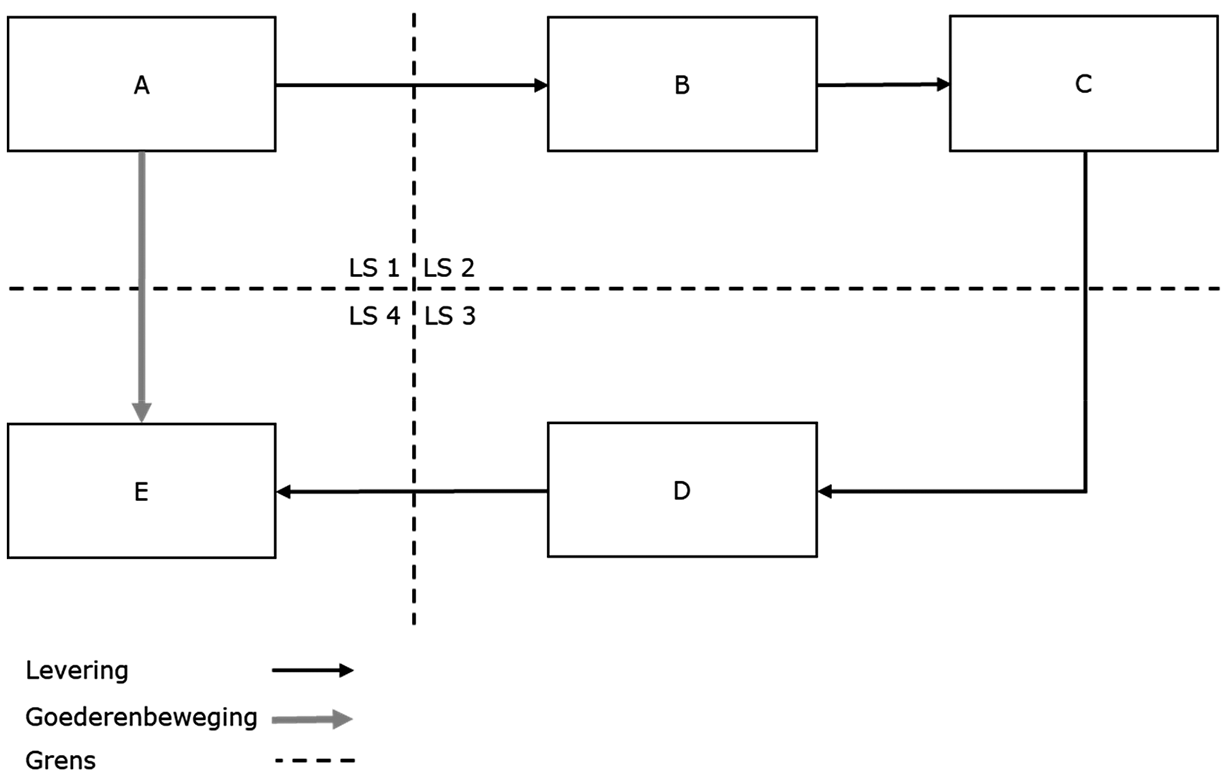

Het nultarief geldt ook bij de uitvoer van goederen via zogenoemde ketentransacties bedoeld in artikel 12, tweede lid, onderdeel d, uitvoeringsbesluit. Met ketentransacties wordt in het kader van post a.2 bedoeld dat dezelfde goederen achtereenvolgens door meerdere ondernemers worden verkocht, en vervolgens door de eerste ondernemer in de handelsketen rechtstreeks worden geleverd aan de laatste afnemer die buiten de Unie woont of is gevestigd of in een douane-entrepot worden opgeslagen. Voor de btw-heffing vormen alle overeenkomsten tussen de betrokken ondernemers in de handelsketen afzonderlijke leveringen.

Het nultarief geldt bij ketentransacties voor alle leveringen binnen de handelsketen. Voor toepassing van het nultarief is wel nodig dat iedere afnemer/ondernemer (behalve de laatste afnemer die buiten de Unie woont of is gevestigd) aan zijn leverancier (de voorafgaande ondernemer in de handelsketen) een schriftelijke opdracht tot uitvoer uit de Unie uitreikt of een schriftelijke opdracht tot plaatsing onder de regeling douane-entrepot als bedoeld in artikel 237, tweede lid, van het DWU22 (artikel 12, tweede lid, onderdeel d, van het uitvoeringsbesluit). De schriftelijke opdracht wordt opgemaakt overeenkomstig het model dat is opgenomen in Bijlage B bij de uitvoeringsbeschikking (artikel 19 van de uitvoeringsbeschikking). Deze verklaring kan overeenkomstig vorenbedoeld model ook in digitale vorm worden afgegeven. Verder geldt voor het nultarief dat de eerste ondernemer (die de goederen rechtstreeks aflevert aan de laatste afnemer buiten de Unie) kan aantonen dat de goederen zijn uitgevoerd uit de Unie of in een douane-entrepot zijn afgeleverd en dat de laatste ondernemer (die de goederen levert aan de afnemer buiten de Unie) aan de hand van boeken en bescheiden de uitvoer kan aantonen (artikel 12, eerste lid, van het uitvoeringsbesluit).

De werking van artikel 12, eerste en tweede lid, onderdeel d, van het uitvoeringsbesluit, wordt toegelicht aan de hand van het volgende voorbeeld.

A verkoopt aan B een partij goederen, die B vervolgens verkoopt aan C. C verkoopt de partij goederen aan de buiten de Unie gevestigde afnemer D. C geeft opdracht aan B en vervolgens geeft B opdracht aan A om de partij goederen (rechtstreeks) af te leveren bij D. A levert de partij goederen af bij D buiten de Unie of voert de goederen in opdracht van D uit buiten de Unie.

Voor de btw-heffing is er sprake van drie leveringen, namelijk tussen A-B, B-C en C-D.

Op alle drie de leveringen is het nultarief van toepassing als:

– A een schriftelijke opdracht tot uitvoer kan overleggen die door B is afgegeven en bescheiden heeft waaruit blijkt dat de goederen daadwerkelijk zijn uitgevoerd;

– B een schriftelijke opdracht tot uitvoer kan overleggen die door C is afgegeven;

– C aan de hand van boeken en bescheiden kan aantonen dat de goederen uit de Unie zijn uitgevoerd.

Deze regeling voor uitvoer via ketentransacties kan ook worden toegepast als de uiteindelijke afnemer (in het gegeven voorbeeld: D) niet buiten de Unie woont of is gevestigd, maar de goederen in opdracht van hem worden uitgevoerd buiten de Unie. Ondernemer C die de goederen aan D verkoopt, moet in deze situatie voor toepassing van het nultarief correspondentie met afnemer D overleggen, waaruit blijkt, dat D aan hem (C) heeft opgedragen de goederen buiten de Unie af te leveren. Ook moet C een afschrift overleggen van de schriftelijke opdracht tot uitvoer die hij aan B heeft afgegeven als bedoeld in artikel 19 van de uitvoeringsbeschikking.

Bij de uitvoer van motorrijtuigen waarvoor een kentekenbewijs is afgegeven gelden voor toepassing van het nultarief de algemene voorwaarden voor het aantonen van de uitvoer (artikel 12, eerste lid, van het uitvoeringsbesluit). Daarnaast geldt voor toepassing van het nultarief als voorwaarde dat de ondernemer een afschrift overlegt van het kentekenbewijs deel II dat door de Rijksdienst voor het Wegverkeer (RDW) is afgegeven (artikel 12, tweede lid, onderdeel e, van het uitvoeringsbesluit). De RDW reikt het kentekenbewijs deel II pas uit, nadat de tenaamgestelde van het uit te voeren motorrijtuig aan de RDW te kennen geeft dat hij het motorrijtuig wil uitvoeren. Het kentekenbewijs deel II wordt op de voet van artikel 17, tweede lid, van het Kentekenreglement afgegeven in verband met de uitvoer van het motorrijtuig. De ondernemer die het motorrijtuig uitvoert moet dit kentekenbewijs deel II in zijn administratie bewaren.

De uitvoer van een pleziervaartuig kan op verschillende manieren plaatsvinden. In verband hiermee geldt voor de toepassing van het nultarief bij de uitvoer van pleziervaartuigen het volgende.

Bij de levering van een pleziervaartuig dat in het kader van de levering door de ondernemer/leverancier wordt uitgevoerd naar een bestemming buiten de Unie en daar aan de afnemer wordt overgedragen, gelden de normale regels voor het aantonen van het nultarief. In de administratie van de leverancier moeten, naast de papieren print van de confirmation of exit, bescheiden aanwezig zijn waaruit het vervoer van het vaartuig naar de bestemming buiten de Unie blijkt en waaruit ook blijkt dat het vaartuig daadwerkelijk aldaar is geleverd.

Als het vervoer op eigen kiel plaatsvindt, zijn de gebruikelijke vervoersbescheiden niet beschikbaar voor de leverancier en moet het vervoer naar de bestemming buiten de Unie door de leverancier met andere bescheiden worden aangetoond. Hiervoor kunnen gelden het havenbriefje van de haven van bestemming, een verklaring van de betrokkenen dat het vaartuig daar is overgedragen en een kopie uit het logboek waaruit het vervoer op eigen kiel naar de plaats van bestemming blijkt.

Bij de levering van een pleziervaartuig ‘af werf’ waarbij het vaartuig door de afnemer op eigen kiel naar een bestemming buiten de Unie wordt gebracht, heeft de leverancier moeite om de aanspraak op toepassing van het nultarief aan de hand van boeken en bescheiden aan te tonen. In de praktijk beschikt de leverancier vaak alleen over de aangifte ten uitvoer. Onder de hierna genoemde voorwaarden kan de leverancier steeds het nultarief toepassen, vooropgesteld dat hij voldoende zorgvuldigheid heeft betracht bij het vaststellen van de juistheid van de te gebruiken bescheiden.

1. De afnemer is

a. een natuurlijk persoon die zijn normale woon- of verblijfplaats binnen de Unie heeft of een lichaam in zin van de Awr, of

b. een natuurlijk persoon die zijn normale woon- of verblijfplaats buiten de Unie heeft, of

c. een natuurlijk persoon die zijn normale woon- of verblijfplaats binnen de Unie heeft en in het kader van de levering het pleziervaartuig overbrengt naar een plaats buiten de Unie, en zijn normale woon- of verblijfplaats voor tenminste twaalf maanden overbrengt naar een plaats buiten de Unie.

2. De leverancier beschikt over een gedagtekende en ondertekende verklaring van de afnemer volgens de modellen opgenomen in bijlage 1 of bijlage 2 bij dit onderdeel van deze post. Deze verklaring geeft inzicht in de aan de uitvoer van het pleziervaartuig ten grondslag liggende bedoelingen van de afnemer. Een model van de verklaring van een afnemer als bedoeld onder 1.a of 1.b is hierna opgenomen als bijlage 1. Een model van de verklaring van een afnemer als bedoeld onder 1c is opgenomen als bijlage 2.

3. Het pleziervaartuig wordt door of namens de leverancier ten uitvoer aangegeven. Ter zake van de uitvoer uit de Unie wordt door de douane een bewijs van uitgang (een confirmation of exit) afgegeven. De leverancier moet dit document in zijn administratie opnemen.

Als de in ad 2 genoemde verklaringen (de bij dit onderdeel behorende bijlage 1 of 2) geen juist beeld geven van de feitelijke situatie en dit de leverancier op het moment van de levering van het pleziervaartuig redelijkerwijs bekend moet zijn, moet hij in de gevallen waarin hij aanvankelijk het nultarief heeft toegepast alsnog btw in rekening brengen (naar het algemene tarief). Komen aan de leverancier binnen drie maanden na de levering nog feiten ter kennis waaruit redelijkerwijs kan worden geconcludeerd dat de hiervoor aangeduide bescheiden geen juist beeld geven van de feitelijke situatie of wordt niet tijdig de aangifte ten uitvoer van het vaartuig ontvangen en/of de bescheiden die aantonen dat het vaartuig in de haven van bestemming is binnengelopen, dan moet de leverancier deze feiten schriftelijk melden aan de voor hem bevoegde inspecteur.

Voor situaties als bedoeld in de onderdelen 9.1 en 9.2, waarbij de leverancier de bouwer is van het pleziervaartuig en tussentijds het casco van het vaartuig al tot zekerheid aan de afnemer of bijvoorbeeld een kredietverstrekker wordt overgedragen, keur ik uit praktische overwegingen het volgende goed.

Goedkeuring

Ik keur goed dat de leverancier die het pleziervaartuig bouwt bij de overdracht tot zekerheid van het casco van het vaartuig het nultarief op grond van post a.2 toepast.

Voorwaarden

Voor deze goedkeuring gelden de volgende voorwaarden:

a. de bouwer van het pleziervaartuig kan aannemelijk maken dat, als de overdracht tot zekerheid niet zou hebben plaatsgevonden, bij de levering van het vaartuig het nultarief zou kunnen worden toegepast volgens de in onderdeel 9.1 of onderdeel 9.2 opgenomen regeling; en

b. de bouwer van het pleziervaartuig kan aannemelijk maken dat op het moment van uiteindelijke aflevering van het pleziervaartuig wordt voldaan aan alle in onderdeel 9.1 of onderdeel 9.2 opgenomen voorwaarden. Voor het tijdstip van levering kan daarbij worden uitgegaan van het moment van uiteindelijke aflevering.

Als de bouwer op enig moment voordat het vaartuig wordt afgeleverd aan de afnemer, weet of behoort te weten dat niet langer aan deze voorwaarden wordt voldaan of zal worden voldaan, moet hij de btw alsnog over de periode(s) waarin de vergoeding of de deelbetalingen zijn ontvangen c.q. in rekening zijn gebracht voldoen (naar het algemene tarief).

Soms komt na de levering van een door de bouwer ten uitvoer aangegeven pleziervaartuig het vaartuig tijdelijk terug naar de werf in Nederland voor het uitvoeren van garantiewerkzaamheden en gaat daarna terug naar een plaats buiten de Unie. Deze tijdelijke terugkeer heeft geen invloed op het bij de eerdere levering door de bouwer toegepaste nultarief, als het pleziervaartuig bij de tijdelijke terugkeer niet binnen de Unie wordt gebruikt anders dan dat nodig is voor het uitvoeren van de garantiewerkzaamheden.

Verklaring van een afnemer van een pleziervaartuig die een natuurlijk persoon is die zijn normale woon- of verblijfplaats binnen of buiten de Unie heeft of die een lichaam is in de zin van de Awr

Ondergetekende23,

(Naam afnemer)

(Adres)

(Postcode en woonplaats)

(Land);

VERKLAART

a. dat het pleziervaartuig als vermeld op de door

(Naam leverancier)

(Adres)

(Postcode en woonplaats)

afgegeven factuur (factuurnummer en -datum) aan de afnemer is geleverd op (datum);

b. dat bovenvermeld pleziervaartuig door of namens de afnemer op eigen kiel zal worden uitgevoerd naar een bestemming buiten de Unie binnen twee maanden na levering;

c. dat ingeval de afnemer een lichaam in de zin van de Awr is, dit lichaam het pleziervaartuig niet tot en met twaalf maanden na de uitvoer ervan ter beschikking stelt aan een binnen de Unie woonachtige of verblijvende natuurlijk persoon die middellijk of onmiddellijk de rechtshandelingen van dit lichaam (mede) kan bepalen of die enig belang heeft in dit lichaam, ten behoeve van gebruik binnen de Unie, met uitzondering van een met bescheiden te staven onvoorziene terugkeer binnen de Unie voor noodzakelijk gebleken reparatie (al dan niet in het kader van de garantie), daaronder begrepen het vervoer van en naar de plaats van reparatie;

d. dat de afnemer er zorg voor zal dragen dat ten aanzien van deze uitvoer namens de leverancier aangifte ten uitvoer zal worden gedaan met als (eerste) bestemming van het pleziervaartuig buiten het douanegebied van de Unie (plaatsnaam en land);

e. dat de afnemer binnen drie maanden na levering van het pleziervaartuig het door de douane afgegeven bewijs van uitgang aan de leverancier zal toezenden en verder, dat de afnemer binnen één maand na het bereiken van de bestemming buiten de Unie bescheiden zal toezenden waaruit blijkt dat het vaartuig deze bestemming heeft bereikt, zoals bescheiden die aantonen dat het vaartuig in de haven van bestemming is binnengelopen;

f. dat de afnemer ervan op de hoogte is dat de leverancier de Nederlandse Belastingdienst dient te informeren wanneer de onder e bedoelde bescheiden niet tijdig worden ontvangen, dan wel wanneer na de levering feiten ter kennis komen van de leverancier waaruit deze redelijkerwijs moet concluderen dat deze verklaring geen juist beeld geeft van de feitelijke situatie op het moment van levering;

g. dat de afnemer bereid is op verzoek aan de Nederlandse Belastingdienst nadere informatie te verstrekken over de bestemming van het vaartuig.

(plaats en datum) (handtekening afnemer/gemachtigde van de afnemer)

Verklaring van een afnemer van een pleziervaartuig die een natuurlijk persoon is die zijn normale woon- of verblijfplaats binnen de Unie heeft en in het kader van de levering het pleziervaartuig overbrengt naar een plaats buiten de Unie, en zijn normale woon- of verblijfplaats voor tenminste twaalf maanden overbrengt naar een plaats buiten de Unie.

Ondergetekende24,

(Naam afnemer)

(Adres)

(Postcode en woonplaats)

(Land);

VERKLAART

a. dat het pleziervaartuig als vermeld op de door

(Naam leverancier)

(Adres)

(Postcode en woonplaats)

afgegeven factuur (factuurnummer en -datum) aan de afnemer is geleverd op (datum);

b. dat bovenvermeld pleziervaartuig door of namens de afnemer op eigen kiel zal worden uitgevoerd naar een bestemming buiten de Unie binnen twee maanden na levering;

c. dat de afnemer zijn normale woon- of verblijfplaats buiten de Unie zal hebben gedurende een onafgebroken periode van tenminste twaalf maanden aansluitend aan het moment van uitvoer van het pleziervaartuig uit de Unie;

d. dat het vaartuig tenminste een onafgebroken periode van twaalf maanden buiten de Unie zal worden gehouden, met uitzondering van een met bescheiden te onderbouwen onvoorziene terugkeer binnen de Unie uitsluitend voor noodzakelijk gebleken reparatie (al dan niet in het kader van de garantie), daaronder begrepen het vervoer van en naar de plaats van reparatie;

e. dat de afnemer er zorg voor zal dragen dat ten aanzien van de uitvoer van het vaartuig namens de leverancier aangifte ten uitvoer zal worden gedaan bij het laatste douanekantoor binnen de Unie met als (eerste) bestemming van het vaartuig buiten het douanegebied van de Unie (plaatsnaam en land);

f. dat de afnemer binnen drie maanden na levering van het pleziervaartuig het door de douane afgegeven bewijs van uitgang aan de leverancier zal toezenden en verder, dat de afnemer binnen één maand na het bereiken van de bestemming buiten de Unie bescheiden zal toezenden waaruit blijkt dat het vaartuig deze bestemming heeft bereikt, zoals bescheiden die aantonen dat het vaartuig in de haven van bestemming is binnengelopen;

g. dat de afnemer ervan op de hoogte is dat de leverancier de Nederlandse Belastingdienst dient te informeren wanneer de onder f bedoelde bescheiden niet tijdig worden ontvangen, dan wel wanneer na de levering feiten ter kennis komen van de leverancier waaruit deze redelijkerwijs moet concluderen dat deze verklaring geen juist beeld geeft van de feitelijke situatie op het moment van levering;

h. dat de afnemer bereid is op verzoek aan de Nederlandse Belastingdienst nadere informatie te verstrekken over de bestemming van het vaartuig.

(plaats en datum) (handtekening afnemer/gemachtigde van de afnemer)

goederen bestemd voor de bevoorrading van:

a. schepen die voor 70 percent of meer worden gebruikt voor de vaart op volle zee:

1°. waarmee passagiersvervoer tegen betaling plaatsvindt; of

2°. die worden gebruikt voor de uitoefening van een industriële, handels- of visserijactiviteit;

b. reddingsboten en schepen voor hulpverlening op zee;

c. schepen voor de kustvisserij, met uitzondering van scheepsproviand;

d. oorlogsschepen die Nederland verlaten met als bestemming een haven of ankerplaats buiten Nederland;

e. luchtvaartuigen die worden gebruikt door luchtvaartmaatschappijen die zich hoofdzakelijk toeleggen op het internationale vervoer van personen of goederen tegen betaling;

Post a.3 voorziet in een nultarief voor de (binnenlandse) levering, ICV en invoer van goederen bestemd voor de bevoorrading van de in de post omschreven schepen en luchtvaartuigen (zie post a.3 in samenhang met artikel 9, tweede lid, onderdeel b, artikel 17d en artikel 20, tweede lid, onderdeel b, van de wet en artikel 12, eerste lid en tweede lid, onder 1 en 2, van het uitvoeringsbesluit).

Verder worden in post a.3 de categorieën schepen en luchtvaartuigen omschreven waarvan de (binnenlandse) levering, intracommunautaire verwerving en invoer onder het nultarief valt.

De communautaire basis van de verschillende onderdelen van post a.3 is te vinden in de hierna opgesomde onderdelen van artikel 148 van de btw-richtlijn:

– de in post a.3, onderdelen a t/m c omschreven schepen: onderdeel a van artikel 148;

– de in post a.3, onderdeel d, omschreven oorlogsschepen: onderdeel b van artikel 148;

– de in post a.3, onderdeel e, omschreven luchtvaartuigen: onderdeel e van artikel 148;

– voor goederen voor de bevoorrading van de in post a.3 omschreven schepen: de onderdelen a en b van artikel 148;

– voor goederen voor de bevoorrading van de in post a.3, onderdeel e, omschreven luchtvaartuigen: onderdeel e van artikel 148.

In de toelichting op de post wordt eerst ingegaan op de in de post omschreven categorieën schepen (onderdelen 3 en 4). Vervolgens worden voorbeelden genoemd van schepen die niet onder de post vallen (onderdeel 5). Daarna wordt ingegaan op de in de post omschreven luchtvaartuigen (onderdeel 6). Vervolgens wordt aangegeven wat wordt verstaan onder goederen die zijn bestemd voor de bevoorrading van de in de post omschreven schepen en luchtvaartuigen (zie onderdeel 7). Tenslotte wordt aangegeven welke goederen geen bevoorradingsgoederen zijn in de zin van de post (onderdeel 8).

Post a.3, onderdeel a, heeft betrekking op schepen die voldoen aan de volgende cumulatieve voorwaarden:

a. zij worden feitelijk voor tenminste 70% gebruikt voor de vaart op volle zee; en

b. zij worden volledig (100%) commercieel geëxploiteerd voor de activiteiten omschreven in post a.3, onderdeel a.

De eerste voorwaarde bestaat uit twee elementen, te weten het gebruik voor de vaart op volle zee en het gebruik voor tenminste 70% voor de vaart op volle zee (de 70%-norm). Deze elementen worden besproken in de onderdelen 3.3. en 3.4.

De tweede voorwaarde, volledig (100%) commerciële exploitatie, wordt behandeld in onderdeel 3.5.

Om te beoordelen of een schip wordt gebruikt voor de vaart op volle zee kan worden aangesloten bij de door de International Maritime Organization gehanteerde standaard (het zogenoemde IMO-nummer). Aangenomen kan worden dat schepen die beschikken over een dergelijk nummer worden gebruikt voor de vaart op volle zee. Voor schepen waarvoor het niet verplicht is om een IMO-nummer te hebben, is het aan de ondernemer die het nultarief toepast om op andere wijze aan te tonen dat het schip wordt gebruikt voor de vaart op volle zee. De ondernemer kan dit bijvoorbeeld aantonen aan de hand van de zeebrief van het desbetreffende schip.

Ook vaartuigen waarbij het varen van bijkomstige betekenis is ten opzichte van hun hoofdfunctie kunnen kwalificeren als schepen die worden gebruikt op volle zee. Met ‘hoofdfunctie’ wordt bedoeld: het gebruik van het vaartuig op volle zee voor activiteiten bedoeld in post a.3, onderdeel a, 2°. Het gaat hier om vaartuigen die vanwege hun hoofdfunctie alleen in de offshore-industrie25 worden ingezet, zoals bijvoorbeeld baggerschepen, pontons en schepen waarmee in zee kabels of pijpleidingen worden gelegd.

Opvijzelbare offshore boorplatforminstallaties die met aan het boorplatform gemonteerde pijlers op de zeebodem worden gezet om te worden gebruikt als een statisch platform, vallen niet onder de post.26 Drijvende boorplatforms die voldoen aan de in onderdeel 3.1 opgenomen voorwaarden kunnen onder de post worden gerangschikt.

Met ‘volle zee’ wordt in dit verband bedoeld: alle delen van de zee die niet behoren tot de territoriale wateren27 of tot de binnenwateren van Nederland.

Voor de toetsing of een schip voor tenminste 70% wordt gebruikt voor de vaart op volle zee kan de ondernemer die een prestatie verricht aan de exploitant van het schip in beginsel aansluiten bij de verklaring die de exploitant van het schip hierover afgeeft (zie onderdeel 3.7).

Met ‘exploitant’ wordt gedoeld op de ondernemer die de in de post omschreven schepen en vaartuigen feitelijk exploiteert. Het kan gaan om de juridische eigenaren van de in de post omschreven schepen en vaartuigen (de reder, de lease- of de luchtvaartmaatschappij), maar ook om ondernemers die (namens de juridische eigenaren) de schepen en vaartuigen feitelijk exploiteren (scheepsagenten e.d.) of (deels) huren.

Het feitelijk gebruik van een schip met een bekend exploitatieverleden28 voor tenminste 70% voor de vaart op volle zee moet worden aangetoond via één van de hierna beschreven methoden:

– In het jaar dat direct voorafgaat aan het jaar van toepassing van het nultarief heeft het schip tenminste 70% van de totaal gevaren afstand afgelegd op volle zee; of

– Het aantal trajecten dat het schip heeft afgelegd in het jaar dat direct voorafgaat aan het jaar van toepassing van het nultarief is voor tenminste 70% op volle zee afgelegd; of

– Het schip heeft in het jaar dat direct voorafgaat aan het jaar van toepassing van het nultarief voor tenminste 70% van de vaartijd29 op volle zee gevaren of is voor tenminste 70% van de operationele tijd30 op volle zee gebruikt; of

– Het schip behaalt gemiddeld de 70%-norm volgens één van de hiervoor genoemde berekeningsmethoden gemeten over een periode van vijf jaren direct voorafgaande aan het jaar van toepassing van het nultarief.

Bij schepen zonder (bekend) exploitatieverleden31 geeft de (toekomstige) exploitant van het schip in de verklaring aan dat het schip voor tenminste 70% wordt gebruikt voor de vaart op volle zee of na ingebruikneming voor tenminste 70% zal worden gebruikt voor de vaart op volle zee.

Voor het vaststellen of wordt voldaan aan de 70%-norm geldt dat elk traject waarbij het schip (deels) op volle zee vaart in zijn geheel heeft te gelden als een traject op volle zee. In dit verband wordt onder een ‘traject’ verstaan: de reis tussen twee zeehavens. Bij een reis tussen twee zeehavens kan het (ook) gaan om een reis waarbij het schip vertrekt uit een zeehaven en vervolgens terugkeert naar diezelfde zeehaven. Te denken valt aan de situatie waarin een schip vanuit een zeehaven uitvaart naar een boor-/werkeiland of een windmolenpark dat zich op volle zee bevindt en vervolgens terugkeert naar diezelfde zeehaven.

Met ‘zeehavens’ wordt bedoeld: door schepen vanuit zee te bereiken gebieden die (onder meer) zijn ingericht voor het aanleggen van schepen als bedoeld in post a.3. Met 'een vanuit zee te bereiken gebied' wordt zowel gedoeld op een gebied met aanlegplaatsen die schepen als bedoeld in post a.3 rechtstreeks vanuit zee kunnen bereiken als op een gebied met aanlegplaatsen die deze schepen indirect (via een andere watergang, zoals een kanaal) vanuit zee kunnen bereiken. Met 'een gebied dat is ingericht voor de aanleg van schepen zoals bedoeld in post a.3' wordt gedoeld op gebieden waarin specifieke faciliteiten aanwezig zijn voor de onder post a.3 vallende schepen, zoals aanleg-, laad- en losvoorzieningen. Het begrip 'zeehaven' omvat ook het terrein dat bij een zeehaven behoort, d.w.z. terrein dat qua functie en locatie aan de zeehaven is verbonden. In de praktijk kan voor de beoordeling of een gebied is aan te merken als zeehaven veelal worden aangesloten bij gebieden waarvoor zeehavengeld wordt geheven32. Voor toepassing van de post is het niet nodig dat deze gebieden uitsluitend zijn ingericht voor de aanleg van de in post a.3 bedoelde schepen. Gebieden waarin uitsluitend schepen kunnen aanmeren die niet onder post a.3 vallen, zijn niet aan te merken als een zeehaven.

Er is sprake van volledig commercieel gebruik als een (al dan niet nieuw33) schip voor 100% wordt of zal worden gebruikt voor de commerciële doeleinden zoals omschreven in post a.3, onderdeel a, van Tabel II. Dit heeft tot gevolg dat het in post a.3 bedoelde nultarief niet van toepassing is op schepen die ook (zullen) worden gebruikt voor diensten als bedoeld in artikel 4, tweede lid, onderdeel a, van de wet (bijvoorbeeld gebruik voor privédoeleinden door de ondernemer). Of sprake is van volledig commercieel gebruik kan in beginsel worden aangetoond via de verklaring die de exploitant van het schip hierover afgeeft (zie onderdeel 3.7).

Om een dienst te kunnen kwalificeren als passagiersvervoer in de zin van post a.3, onderdeel a, 1°, van Tabel II is het in elk geval noodzakelijk dat de exploitant van het schip derden tegen betaling vervoert met een schip dat is uitgerust met een bemanning die voldoet aan de ter zake door de vlaggenstaat gestelde eisen34. Toepassing van het nultarief is bijvoorbeeld niet mogelijk bij de verhuur van schepen (al dan niet met bemanning) aan de eindverbruiker die ze gebruikt voor het maken van pleziertochten op volle zee.35

De ondernemer die bevoorradingsgoederen levert voor schepen bedoeld in post a.3, onderdeel a, dient aan de hand van boeken en bescheiden aan te tonen dat het nultarief van toepassing is (artikel 12, eerste lid, van het uitvoeringsbesluit).

Om aan te tonen dat het schip wordt gebruikt voor de vaart op volle zee (zie post a.3, onderdeel a) kan de betrokken ondernemer volstaan met het op de factuur vermelden van het IMO-nummer van het desbetreffende schip. In de gevallen dat geen IMO-nummer bekend is dient de ondernemer dit gebruik op andere wijze aan te tonen.

De ondernemer die de levering verricht dient in ieder geval te beschikken over een in onderdeel 3.7 bedoelde verklaring van of namens de exploitant van het schip.

Op het tijdstip waarop een ondernemer een prestatie (levering of dienst) verricht aan een exploitant van een schip, moet worden getoetst of het schip voldoet aan de 70%-norm en of het schip volledig commercieel wordt geëxploiteerd (zie de onderdelen 3.3 t/m 3.5). Voor deze toets kan de ondernemer/prestatieverrichter in beginsel afgaan op een verklaring36 van of namens de (toekomstige) exploitant van het schip dat:

a. het gebruik van het schip voor tenminste 70% plaatsvindt op volle zee; en

b. het schip volledig (100%) commercieel wordt/zal worden geëxploiteerd voor de activiteiten omschreven in post a.3, onderdeel a.

De exploitant van het schip kan volstaan met het jaarlijks éénmalig afgeven van de hier bedoelde verklaring aan de ondernemer/prestatieverrichter, onder voorwaarde dat het gebruik van het schip tussentijds niet wijzigt.

De hier bedoelde verklaring van de exploitant van het schip ontslaat de ondernemer die het nultarief hanteert in beginsel37 niet van zijn verantwoordelijkheid in geval van (al dan niet achteraf vastgestelde) onterechte toepassing van het nultarief. Dit is met name het geval bij een levering ten behoeve van pleziervaartuigen, omdat hierbij niet op voorhand evident is dat het vaartuig wordt of zal worden gebruikt overeenkomstig de voor toepassing van het nultarief geldende voorwaarden.

Voor reddingsboten en schepen voor hulpverlening op zee geldt niet de eis van gebruik op volle zee. Voldoende is dat het gebruik van deze vaartuigen geheel of nagenoeg geheel (voor tenminste 90%) op zee38 plaatsvindt. Of een schip/boot als reddingsboot kan worden aangemerkt, moet volgens objectieve maatstaven worden beoordeeld. Zo’n boot moet qua uiterlijk (zoals kleurstelling en strepen van de reddingsorganisatie), bouw, inrichting en uitrusting zijn aan te merken als een reddingsboot. Onder reddingsboten vallen zowel de aan boord van zeeschepen geplaatste reddingsvaartuigen waarmee bij schipbreuk de opvarenden het schip kunnen verlaten, als de langs de kust gestationeerde reddingsvaartuigen, die schepen of personen in nood te hulp schieten.

Als schepen voor hulpverlening op zee zijn bijvoorbeeld aan te merken bergingsschepen, sleepboten, loodsboten, schepen van de kustwacht, blusschepen en politieschepen.

Onder ‘schepen voor de kustvisserij’ wordt verstaan: schepen die op grond van hun bouw en inrichting geschikt zijn voor de beroepsvisserij en daar ook feitelijk voor tenminste 90% voor worden gebruikt. Schepen die geheel of nagenoeg geheel (voor tenminste 90%) worden gebruikt voor de garnalen-, mossel- of kokkelvisserij zijn ook aan te merken als schepen voor de kustvisserij.

Uit praktische overwegingen wordt voor de uitleg van het begrip ‘oorlogsschepen’ aangesloten bij post 8906 10 00 van de gecombineerde nomenclatuur. Onder post 8906 10 00 van de gecombineerde nomenclatuur vallen de volgende oorlogsschepen:

– schepen bestemd voor het gevecht en uitgerust met verschillende aanvals- en verdedigingswapens. Ze bevatten beschermingsmateriaal tegen projectielen (bijvoorbeeld bepantsering, veelvoudige waterdichte tussenschotten) of tegen oorlogstuig onder water (antimagnetische mijndetectoren). Gewoonlijk zijn ze uitgerust met opsporings- en afluisterapparatuur, zoals radar, sonar, infrarood opsporingsapparaten, evenals toestellen voor het storen van radiouitzendingen. Schepen van deze categorie verschillen daarenboven van koopvaardijschepen door een veelal hogere snelheid en een betere manoeuvreerbaarheid, door het grote aantal bemanningsleden, door grotere brandstoftanks en door kamers die speciaal ingericht zijn voor het vervoer en het gebruik op zee van munitie;

– bepaalde speciaal ingerichte schepen, die geen wapens bevatten en geen bepantsering dragen, maar die kennelijk uitsluitend of hoofdzakelijk bestemd zijn om te worden gebruikt in de oorlogsvoering, zoals landingsvaartuigen, bevoorradingsschepen (voor het vervoer van munitie of mijnen, enz.) en schepen voor het troepentransport;

– onderzeeërs.

Schepen/casco’s die niet compleet of niet afgewerkt zijn en scheepsrompen, ook in gedemonteerde of niet-gemonteerde staat, zijn geen schepen zoals omschreven in post a.3. Een boot/casco bijvoorbeeld die/dat bij levering niet de specifieke kenmerken van inrichting en uitrusting van een reddingsboot heeft, is geen reddingsboot in de zin van post a.3, onderdeel b.

Schepen en ander drijvend materieel die zijn bestemd voor de sloop, vallen evenmin onder de post aangezien deze schepen niet (meer) voldoen aan de gestelde voorwaarden.

Pleziervaartuigen vallen niet onder de post, ook niet als zij over een IMO-nummer beschikken en voldoen aan de 70%-norm (zie onderdeel 3.4), als deze vaartuigen niet volledig (100%) commercieel worden geëxploiteerd (zie onderdeel 3.5). Binnenvaartschepen vallen ook niet onder de post.

Bij de beoordeling of een luchtvaartuig valt onder post a.3, onderdeel e, is doorslaggevend of de luchtvaartmaatschappij39 zich hoofdzakelijk op het betaalde internationale vervoer (personen- en goederenvervoer) toelegt. Niet van belang is hoe het betrokken luchtvaartuig daadwerkelijk door de luchtvaartmaatschappij wordt gebruikt. Een luchtvaartuig dat wordt gebruikt door een luchtvaartmaatschappij die zich hoofdzakelijk toelegt op het betaalde internationale vervoer, valt onder de post, ook als dat luchtvaartuig wordt ingezet voor binnenlandse vluchten.40